- Аналитика

- Новости и инструменты

- Новости рынков

Новости и прогнозы: валютный рынок от 08-04-2021

| Время | Страна | Событие | Период | Предыдущее значение | Прогноз |

|---|---|---|---|---|---|

| 01:30 (GMT) | Австралия | Отчет РБА по финансовой стабильности | |||

| 01:30 (GMT) | Китай | Индекс цен производителей, г/г | Март | 1.7% | |

| 01:30 (GMT) | Китай | Индекс потребительских цен, г/г | Март | -0.2% | |

| 05:45 (GMT) | Швейцария | Уровень безработицы (без учета сезонных поправок) | Март | 3.6% | |

| 06:00 (GMT) | Германия | Платежный баланс, млрд | Февраль | 16.9 | |

| 06:00 (GMT) | Германия | Торговый баланс (без учета сезонных поправок), млрд | Февраль | 14.3 | |

| 06:00 (GMT) | Германия | Промышленное производство (м/м) | Февраль | -2.5% | |

| 06:45 (GMT) | Франция | Изменение объема промышленного производства, м/м | Февраль | 3.3% | |

| 07:30 (GMT) | Великобритания | Индекс цен на жилье от Halifax, м/м | Март | -0.1% | |

| 07:30 (GMT) | Великобритания | Индекс цен на жилье от Halifax , 3 м г/г | Март | 5.2% | |

| 11:00 (GMT) | Великобритания | Ежеквартальный бюллетень Банка Англии | |||

| 12:30 (GMT) | США | Индекс цен производителей, базовое значение, м/м | Март | 0.2% | |

| 12:30 (GMT) | США | Индекс цен производителей, базовое значение, г/г | Март | 2.5% | |

| 12:30 (GMT) | США | Индекс цен производителей, г/г | Март | 2.8% | |

| 12:30 (GMT) | США | Индекс цен производителей, м/м | Март | 0.5% | |

| 12:30 (GMT) | Канада | Изменение числа занятых, тыс. | Март | 259.2 | |

| 12:30 (GMT) | Канада | Уровень безработицы | Март | 8.2% | |

| 14:00 (GMT) | США | Товарные запасы на складах оптовой торговли | Февраль | 1.4% | 0.5% |

| 17:00 (GMT) | США | Количество активных буровых установок по добыче нефти от Baker Hughes | Апрель |

По словам Габриэлы Сантос, глобального рыночного стратега JP Morgan, ориентация на финансы, материалы и промышленность на международном уровне - это способ позиционировать портфели для восстановления мировой экономики и хеджировать потенциальный скачок инфляции.

«Первоначальные эффекты пандемии оказались дезинфляционными, поскольку спрос на услуги и товары резко упал. В этом году ожидается рост отложенного спроса, подпитываемый возобновлением активности и фискальными стимулами. Поскольку мировая экономика работает выше потенциального уровня, инфляция должна расти».

«Рост корпоративной прибыли должен быть сильным, при этом консенсус-прогноз предполагает рост прибыли на акцию на 35% для индекса MSCI All Country World за исключением США в 2021 году. Это сопоставимо с ожиданиями роста на 25% для индекса S&P 500. Большая цикличность международных рынков объясняет разницу: циклические сектора составляют 57% международных рынков против всего лишь 38% в США. Это как раз такие секторы, как финансы, материалы и промышленность, доходы которых больше всего соответствуют номинальному экономическому росту».

Информационно-аналитический отдел TeleTrade

Аналитики Wells Fargo Securities отмечают, что второе подряд увеличение еженедельных обращений за пособием до 744 тыс. и скромный рост среднего показателя за четыре недели контрастируют почти со всеми другими показателями на рынке труда в настоящее время, которые указывают на прогрессирующее восстановление.

«Первичные обращения за пособием по безработице росли вторую неделю подряд, составив 744 тыс. Рост за последние две недели был достаточным, чтобы подтолкнуть четырехнедельный средний показатель вверх впервые с января этого года».

«Недавний рост числа обращений контрастирует почти со всеми другими показателями рынка труда в настоящее время. Наем значительно вырос: в марте было добавлено 916 тыс. рабочих мест. Бизнес-опросы подтверждают более сильный рост рабочих мест, а индексы занятости ISM в промышленности и сфере услуг подскочили в прошлом месяце».

«Другими словами, мало что говорит о том, что восстановление рынка труда снова застопорилось, не говоря уже о откате, как намекают последние данные по обращениям. Вместо этого, боковое движение, скорее всего, отражает обычный еженедельный шум - особенно затрудненный в это время года из-за переменных сроков Пасхи - а также текущие проблемы, связанные с невыполненными работами, значительным оттоком в некоторых отраслях и даже мошенничеством».

«Четыре миллиона рабочих получали регулярные пособия в течение недели, закончившейся 27 марта, по сравнению с почти 23 миллионами в разгар кризиса. Это, однако, не учитывает растущее число рабочих, не имеющих работы в течение шести или более месяцев, которое достигло максимума цикла в 43% в марте; хотя к 20 марта было еще 6,4 млн работников, участвовавших в программах расширенных пособий».

Информационно-аналитический отдел TeleTrade

Доллар США упал до более чем двухнедельного минимума по отношению к корзине валют, отслеживая снижение доходности казначейских облигаций после того, как данные показали неожиданный рост еженедельных заявок на пособие по безработице в США.

Число американцев, подающих новые заявки на пособие по безработице, неожиданно выросло на прошлой неделе. Хотя это увеличение, вероятно, недооценивает быстро улучшающиеся условия на рынке труда по мере того, как все больше частей американской экономики вновь открываются и начинают действовать фискальные стимулы, этого было достаточно, чтобы надавить на доллар.

Индекс доллара США, который измеряет курс доллара по отношению к корзине из шести валют, упал на 0,42% до 92,06, самого низкого уровня с 23 марта. Доллар также достиг двухнедельного минимума по отношению к японской иене.

Данные в четверг последовали за публикацией на предыдущей сессии протоколов мартовского заседания Федеральной резервной системы, которые показали, что чиновники ФРС по-прежнему осторожно относятся к рискам пандемии - даже когда восстановление экономики США набирало обороты на фоне массированных стимулов - и привержены оказанию поддержки с помощью денежно-кредитной политики.

«Поскольку рынок труда двигался в неправильном направлении, протоколы ФРС на этой неделе подчеркнули, что экономика была далека от того, что ФРС считает здоровым", - сказал Джо Манимбо, старший рыночный аналитик Western Union Business Solutions.

«Данные, которые подкрепляют голубиную позицию ФРС, вероятно, будут удерживать доходность казначейских облигаций и доллар США под давлением", - сказал он.

В фокусе также оказались заявления председателя ФРС Джерома Пауэлл на виртуальной конференции Международного валютного фонда. Пауэлл сказал, что существует ряд факторов, которые все вместе будут способствовать более позитивным перспективам для экономики США, которая, очевидно, быстрее восстанавливается, демонстрирует более высокую экономическую активность и быстрое создание рабочих мест. "Я бы указал на значительную налогово-бюджетную поддержку, активную вакцинацию, которая позволит довольно быстро полностью открыть экономику", - отметил Пауэлл, добавив, что восстановление "остается неровным и неполным". Между тем, Пауэлл подчеркнул, что перемены в политике будут зависеть от развития ситуации в экономике.

Информационно-аналитический отдел TeleTrade

Карстен Бжески, глава отдела макроэкономических исследований ING Research, отмечает, что последняя пресс-конференция ЕЦБ оставила многих участников рынка немного озадаченными точной функцией реагирования ЕЦБ, но опубликованные сегодня протоколы встречи пролили больше света на то, что думает банк.

«Последняя пресс-конференция ЕЦБ оставила многих участников рынка немного озадаченными. Просто было слишком много «многогранных», «нисходящих» и«восходящих потоков», а не четкого описания того, как ЕЦБ отреагирует на более высокую инфляцию и доходность облигаций. К счастью, несколько выступлений и некоторые записи в блогах после мартовской пресс-конференции прояснили текущее мышление ЕЦБ. На наш взгляд, недавнее выступление члена правления ЕЦБ Изабель Шнабель стало лучшим компасом, который мы смогли найти, чтобы увидеть, куда в настоящее время указывает стрелка ЕЦБ».

«Фактически, то, что сказала нам Шнабель и что также отражено в протоколе мартовского заседания, заключалось в том, что ЕЦБ принимает более высокие долгосрочные номинальные ставки в результате более высоких инфляционных ожиданий. Так что, пока реальные ставки остаются стабильными, все в порядке. Любое повышение реальных ставок будет допущено ЕЦБ только в том случае, если оно отражает улучшение перспектив роста. Следовательно, текущую функцию реагирования ЕЦБ можно резюмировать следующим образом: пока доходность облигаций растет по уважительным причинам, ЕЦБ "расслаблен". Если они начнут расти по неправильным причинам, ЕЦБ вмешается. Это не реальный контроль кривой доходности, а скорее мягкий и подвижный предел доходности».

Информационно-аналитический отдел TeleTrade

Societe Generale обсуждает перспективы доллара США и ожидает периода консолидации в ближайшей перспективе.

«Спокойный рынок облигаций означает, что и акции, и развивающиеся рынки стали более счастливы, и тягу к риску сохраняется, в то время как ведущими валютами G10 являются шведская крона (рост нового месячного показателя ВВП на 0,7% привлек внимание), австралийский доллар и новозеландский доллар. Вместе с тем, доллар США слабый (относительно)», - отмечает SocGen.

«Ключевой момент сегодня довольно банален. Пара EUR/USD прижилась к своему 200-дневному среднему значению, не имея импульса (или убедительных драйверов) для повышения, но достаточно хорошо поддержана потоком новостей ... Короче говоря, импульс, который вызвал отскок доллара США в первом квартале, рассеялся (на рынке облигаций ситуация аналогичная), но период консолидации (и ежедневных разочарований) более вероятен, чем немедленное возвращение к тренду более слабого доллара», - добавили в SocGen .

Информационно-аналитический отдел TeleTrade

Казначейство США разместило 8-недельные векселя на сумму 39.414 млрд. долларов

Доходность 8-недельных казначейских векселей составила 0,010% против 0,015% на предыдущем аукционе.

Отношение спроса и предложения составило 3,71 по сравнению с 3,62 за последнее размещение.

Непрямые покупатели, в число которых входят иностранные центральные банки, выкупили 47,88% от объёма размещения по сравнению с 54,05% на предыдущем аукционе.

Прямые покупатели (в основном национальные банки и инвестиционные фонды) выкупили 7,94% от объёма размещения по сравнению с 4,43% на предыдущем аукционе

Первичные дилеры выкупили 44,18% от объёма размещения по сравнению с 41,52% на предыдущем аукционе.

Информационно-аналитический отдел TeleTrade

Казначейство США разместило 4-недельные векселя на сумму 38.670 млрд. долларов

Доходность 4-недельных казначейских векселей составила 0,010% против 0,015% на предыдущем аукционе.

Отношение спроса и предложения составило 3,72 по сравнению с 3,19 за последнее размещение.

Непрямые покупатели, в число которых входят иностранные центральные банки, выкупили 34,36% от объёма размещения по сравнению с 44,15% на предыдущем аукционе.

Прямые покупатели (в основном национальные банки и инвестиционные фонды) выкупили 10,60% от объёма размещения по сравнению с 6,82% на предыдущем аукционе

Первичные дилеры выкупили 55,04% от объёма размещения по сравнению с 49,02% на предыдущем аукционе.

Информационно-аналитический отдел TeleTrade

Пока что восстановление экономики США неравномерное и неполное

Необходимо увидеть дальнейший устойчивый рост занятости

Есть риск для восстановления ввиду роста случаев заражений Covid-19

Необходим "реальный прогресс" в достижении целей ФРС, чтобы сократить покупки облигаций

Экономика после пандемии будет отличаться от экономики до пандемии

Вакцинация, денежно-кредитная и фискальная политика создают более благоприятные перспективы для США.

На рынке труда появятся "рубцы", но до сих пор удавалось избегать больших "рубцов"

Глобальная вакцинация - это риск для прогресса, которого мы добиваемся

В пятницу состоится публикация умеренного количества статданных. В 01:30 GMT в Австралии выйдет отчет РБА по финансовой стабильности. Данный отчет содержит оценку текущих условий в финансовой системе и потенциальных рисков для финансовой стабильности. Отчет включает в себя целый ряд таблиц по отдельным темам, а также дополнительные статьи. Отчет публикуется каждые полгода.

В 01:30 GMT Китай выпустит индекс потребительских цен и индекс цен производителей за март. Первый индикатор отслеживает изменение розничных цен на товары и услуги, входящие в потребительскую корзину. В расчет индикатора включены цены на продукты питания, одежду, расходы на образование, здравоохранение, транспорт, коммунальные платежи, досуг. Индикатор рассчитывается ежемесячно и является основным показателем уровня инфляции в любой стране, в том числе, и в Китае. Второй индекс показывает изменение цен на товары, приобретенные и проданные производителями. В связи с тем, что он анализирует изменения цены, которые происходят до того, как товар достигает розничного уровня, он дает предварительную оценку инфляционного давления, с которым столкнутся потребители, покупая готовые товары. Ожидается, что ИПЦ вырос на 0,3% годовых, а индекс цен производителей увеличился на 3,5% годовых.

В 05:45 GMT Швейцария сообщит об изменении уровня безработицы за март. Индикатор показывает процент безработного населения по отношению ко всему трудоспособному населению страны. Выходит с учетом сезонных поправок и без учета сезонных поправок. Ключевым является показатель с учетом сезонных поправок. Высокий уровень безработицы влияет на снижение средней заработной платы и затрат потребителей. Поскольку затраты потребителей являются основной частью всех расходов, увеличение безработицы часто ведет к замедлению экономического роста. Согласно прогнозу, уровень безработицы остался на отметке 3,6%.

В 06:00 GMT Германия объявит об изменении промышленного производства и сальдо торгового баланса за февраль. Первый показатель отражает изменение объема выпуска в обрабатывающей и добывающей промышленности, лесном хозяйстве и производстве электричества. Высокие или повышающиеся значения индикатора свидетельствуют о развитии экономики. Второй показатель отражает все торговые операций Германии. Сальдо торгового баланса – это разницу между объемом произведенной и вывезенной из страны продукции (экспорт) и объемом продукции, ввезенной в страну (импорт). Позитивное сальдо называется профицитом, негативное дефицитом. Экономика Германии является экспортно-ориентированной, что означает преобладание экспорта над импортом. Ожидается, что промпроизводство выросло на 1,5% относительно января, а профицит торгового баланса упал до 20 млрд. евро с 22,2 млрд. евро в январе.

В 06:45 GMT Франция заявит об изменении объема промышленного производства за февраль. Согласно прогнозу, промпроизводство выросло на 0,5% относительно января.

В 12:30 GMT Канада сообщит об изменении уровня безработицы и числа занятых за март. Ожидается, что уровень безработицы снизился до 8% с 8,2% в феврале, а число занятых выросло на 100 тыс.

Также в 12:30 GMT США опубликуют индекс цен производителей за март. Согласно прогнозу, индекс цен производителей вырос на 0,5% за месяц и на 3,8% годовых.

В 17:00 GMT в США выйдет отчет Baker Hughes по количеству активных буровых установок по добыче нефти.

Информационно-аналитический отдел TeleTrade

Китай усилит надзор за акционерами, фактическими контролерами, связанными транзакциями, достоверностью данных и другими областями, говорилось в четверг на заседании Комитета по финансовой стабильности и развитию под председательством вице-премьера Лю Хэ.

Страна будет уделять внимание устойчивому развитию местных финансовых институтов, которые должны сосредоточиться на внутреннем рынке, активизировать управление рисками и избегать чрезмерной экспансии, говорится в сообщении комитета.

Также в Комитете сообщили, что Китай будет проводить осмотрительную денежно-кредитную политику и поддерживать обменный курс юаня в основном стабильным на разумном и сбалансированном уровне.

Информационно-аналитический отдел TeleTrade

Президент Джо Байден стремится облегчить дефицит доступного жилья в стране, подталкивая местные органы власти к разрешению многоквартирных домов в районах, которые в настоящее время ограничены домами на одну семью.

План за $5 млрд может подтолкнуть Белый дом к дискуссии, в которой пожилые домовладельцы будут противостоять более молодым работникам, стремящимся закрепиться в самых дорогих городах США, где многие семьи тратят треть или более своего дохода на жилье.

Предложение, которое предоставит финансовые стимулы местным органам власти, которые изменяют законы о зонировании, ограничивающие многие районы домами для одной семьи, является примером широкомасштабных изменений социальной политики, которые демократы включают в законопроект Байдена об инфраструктуре на $2 трлн.

Критики законов о зонировании говорят, что они повышают стоимость жилья, способствуют разрастанию городов и пригородов и увековечивают расовую сегрегацию.

Закон об инфраструктуре должен быть принят Конгрессом, который строго контролируется демократами, где республиканцы уже критикуют его, поскольку он не сосредоточен на дорогах и мостах.

Законы о зонировании были редкостью в Соединенных Штатах до тех пор, пока Верховный суд в 1917 году не отменил законы, запрещавшие чернокожим людям покупать недвижимость в белых кварталах, что побудило местные органы власти принять правила, устанавливающие минимальные размеры участков и запретив попадание многоквартирных домов во многие районы.

Согласно исследованию Пенсильванского университета, под давлением политически активных домовладельцев городские районы с самыми жесткими ограничениями - прибрежные города, включая Нью-Йорк и Сан-Франциско - с 2006 года еще больше увеличили их.

По данным Объединенного центра жилищных исследований Гарвардского университета, учитывая, что в 2019 году экономика США близка к полной занятости, примерно каждая третья семья в США по-прежнему тратит более 30% дохода на жилье, что является почти рекордным уровнем.

Информационно-аналитический отдел TeleTrade со ссылкой на Reuters

В четверг Министерство торговли США заявило, что добавляет семь китайских компьютерных гигантов в экономический черный список США за помощь китайским военным усилиям.

Департамент добавляет в свой черный список Tianjin Phytium Information Technology, Шанхайский центр проектирования высокопроизводительных интегральных схем, Sunway Microelectronics, Национальный суперкомпьютерный центр Цзинань, Национальный суперкомпьютерный центр Шэньчжэня, Национальный суперкомпьютерный центр Уси и Национальный суперкомпьютерный центр Чжэнчжоу. Министерство торговли заявило, что эти семеро «участвовали в создании суперкомпьютеров, используемых военными силами Китая, в его дестабилизирующих усилиях по модернизации вооруженных сил и / или в программах оружия массового уничтожения».

Посольство Китая в Вашингтоне не сразу ответило на запросы о комментариях.

“Суперкомпьютерные возможности жизненно важны для разработки многих - а может быть, почти всех - современного оружия и систем национальной безопасности, таких как ядерное оружие и гиперзвуковое оружие”, - заявила министр торговли Джина Раймондо.

Компании или другие лица, перечисленные в Списке юридических лиц США, должны подавать заявки на получение лицензий в Министерство торговли, которые подвергаются жесткой проверке при обращении за разрешением на получение товаров от поставщиков из США.

Новые правила вступают в силу немедленно, но не распространяются на товары от поставщиков из США, которые уже находятся в пути.

Информационно-аналитический отдел TeleTrade

EUR/USD: 1.1690-00 (€2.1 млрд), 1.1725 (€1.1 млрд), 1.1755 (€704 млн), 1.1800 (€1.9 млрд), 1.1840-50 (€1.5 млрд), 1.1900 (€1.9 млрд)

USD/JPY: 108.50-60 ($2.0 млрд), 109.00-10 ($691 млн), 109.50 ($817 млн), 109.75 ($985 млн)

USD/CHF: 0.9400 ($540 млн), 0.9450 ($420 млн), 0.9525 ($450 млн)

USD/CAD: 1.2650 ($450 млн)

AUD/USD: 0.7560 (A$362 млн), 0.7665 (A$457 млн), 0.7680 (A$382 млн) 0.7700 (A$674 млн) 0.7710-20 (A$903 млн)

Информационно-аналитический отдел TeleTrade

Министр финансов США Джанет Йеллен в четверг предупредила о риске постоянного расхождения в мировой экономике и призвала основные экономики стремиться предоставить значительные объемы новой финансовой поддержки для обеспечения устойчивого восстановления.

В заявлении для руководящих комитетов Международного валютного фонда и Всемирного банка Йеллен подчеркнула необходимость продолжения поддержки беднейших стран мира в их борьбе с пандемией COVID-19, изменением климата и высоким долговым бременем.

Она призвала Всемирный банк поддержать развивающиеся страны и обеспечить им своевременный доступ к вакцинам от COVID-19 и заявила, что Соединенные Штаты поддерживают ускоренные переговоры по пополнению фонда Международной ассоциации развития Всемирного банка для беднейших стран.

Информационно-аналитический отдел TeleTrade

Число американцев, подающих новые заявки на пособие по безработице, неожиданно выросло на прошлой неделе, но это увеличение, вероятно, недооценивает быстро улучшающиеся условия на рынке труда, поскольку все больше секторов экономики вновь открываются и начинают действовать бюджетные стимулы.

Первичные обращения за пособием по безработице составили 744 000 с учетом сезонных колебаний за неделю, закончившуюся 3 апреля, по сравнению с 728 000 на предыдущей неделе, сообщило в четверг Министерство труда. Экономисты за последнюю неделю прогнозировали 680 000 заявок.

Правительство сообщило на прошлой неделе, что в марте в экономике было создано 916 000 рабочих мест, больше всего за семь месяцев. В феврале количество вакансий увеличилось до двухлетнего максимума. Тем не менее, занятость по-прежнему на 8,4 миллиона рабочих мест ниже своего пика в феврале 2020 года.

Рынок труда восстановил свои позиции после падения в декабре благодаря огромному пакету мер по спасению от пандемии Белым домом на сумму $1,9 трлн и ускорению темпов вакцинации против COVID-19, что позволяет большему количеству предприятий сферы услуг возобновить свою деятельность.

В протоколе заседания Федеральной резервной системы 16-17 марта, опубликованном в среду, официальные лица центрального банка США признали улучшение условий на рынке труда и «ожидали, что значительный рост рабочих мест продолжится в ближайшие месяцы и в среднесрочной перспективе.

Некоторые представители ФРС предположили, что последний пакет помощи «может ускорить восстановление, что может помочь ограничить долгосрочный ущерб рынкам труда, вызванный пандемией».

Хотя количество заявлений снизилось с рекордных 6,149 миллиона в начале апреля 2020 года, они более чем вдвое превышают уровень до пандемии. На здоровом рынке труда количество требований обычно находится в диапазоне от 200 000 до 250 000. Частично увеличение количества требований связано с мошенничеством и задержками, засоряющими систему после расширения программ пособий по безработице.

Правительство выплачивает еженедельную надбавку по безработице в размере $300, а также финансовые пособия для самозанятых, рабочих и других лиц, которые не имеют права на обычные программы государственного страхования от безработицы.

Еженедельная субсидия и программа помощи при пандемической безработице продлятся до 6 сентября.

Информационно-аналитический отдел TeleTrade

Политики увидели, что недавний рост доходности облигаций был в значительной степени преждевременным для еврозоны и требовал сохранения достаточной степени стимулирования, говорится в протоколе заседания Европейского центрального банка 10-11 марта в четверг.

“Недавнее ужесточение условий финансирования в целом рассматривалось как преждевременное для зоны евро, которая все еще находилась в более слабом циклическом положении, чем Соединенные Штаты”, - говорится в протоколе ЕЦБ.

Прогнозы персонала ЕЦБ на март в основном не изменились по сравнению с декабрем.

“Многие считали, что это требует постоянного примирения”, - говорится в протоколе.

На мартовском заседании по вопросам политики ЕЦБ решил оставить процентные ставки без изменений и провести покупку активов в рамках программы экстренной закупки на пандемию на сумму 1850 млрд евро, или PEPP, значительно более высокими темпами в течение следующего квартала.

Также был выдвинут аргумент, что более высокие реальные ставки, не обязательно, являются поводом для беспокойства и не должны вызывать политического вмешательства, если они отражают более высокие перспективы роста, а не более высокие реальные срочные премии, говорится в протоколе.

Члены согласились с тем, что объем закупок PEPP необходимо значительно увеличить, чтобы дать рынкам четкое представление о «функции реагирования» Совета управляющих.

Политики также подчеркнули необходимость избегать создания впечатления чрезмерной сосредоточенности на суверенной доходности или механической реакции на набор индикаторов условий финансирования.

“Более того, было высказано мнение, что ужесточение может быть недостаточно значительным и достаточно постоянным, чтобы существенно повлиять на более широкие условия финансирования”, - говорится в протоколе.

Установщики ставок также подчеркнули, что гибкость, заложенная в PEPP, является симметричной, подразумевая, что темпы закупок могут увеличиваться и уменьшаться в соответствии с рыночными условиями.

Информационно-аналитический отдел TeleTrade

| Время | Страна | Событие | Период | Предыдущее значение | Прогноз | Фактическое |

|---|---|---|---|---|---|---|

| 06:00 | Германия | Производственные заказы, м/м | Февраль | 0.8% | 1.2% | 1.2% |

| 06:45 | Франция | Сальдо торгового баланса, млрд | Февраль | -4.19 | -5.25 | |

| 07:00 | Швейцария | Объем резервов Национального банка Швейцарии в иностранной валюте, млрд франков | Март | 914.21 | 930.486 | |

| 08:30 | Великобритания | Индекс деловой активности в строительном секторе | Март | 53.3 | 54.6 | 61.7 |

| 09:00 | Еврозона | Индекс цен производителей, м/м | Февраль | 1.7% | 0.6% | 0.5% |

| 09:00 | Еврозона | Индекс цен производителей, г/г | Февраль | 0.4% | 1.4% | 1.5% |

| 11:30 | Еврозона | Отчет ЕЦБ по заседанию, посвященному денежно-кредитной политике |

Доллар США торгуется около самого низкого уровня за более чем две недели по сравнению с основными аналогами, отслеживая снижение доходности казначейских облигаций после того, как протоколы мартовского заседания Федеральной резервной системы не предложили новых катализаторов, определяющих направление рынка.

Официальные лица ФРС оставались осторожными в отношении рисков пандемии - даже несмотря на то, что восстановление экономики США набирало обороты на фоне массивных стимулов - и обязались оказывать поддержку денежно-кредитной политике до тех пор, пока восстановление не станет более безопасным, как показали протоколы среды.

Председатель ФРС Джером Пауэлл выступит на виртуальной конференции Международного валютного фонда позже в четверг.

Индекс доллара, который измеряет валюту США по отношению к корзине из шести валют, упал до 92,39 на лондонских торгах после падения до 92,134 в среду впервые с 23 марта.

В конце прошлого месяца индекс вырос до почти пятимесячного максимума 93,439, поскольку восстановление пандемии в США опережало восстановление в большинстве других развитых стран, особенно в Европе.

Протокол ФРС не стал негативным сюрпризом для склонности к риску, поскольку комитет подтвердил, что нет необходимости спешить с ужесточением денежно-кредитных условий и дальнейшей поддержкой восстановления.

Ориентировочная доходность 10-летних казначейских облигаций в четверг составила около 1,647% после падения ниже 1,63% за ночь. В конце прошлого месяца он составил 1,776%, самый высокий показатель более чем за год.

ЕUR/USD: пара торгуется в диапазоне $1.1860-95 после роста вчера до почти трехнедельного максимума $1.1915.

GBP/USD: пара торгуется разнонаправленно: после роста с $1.3730 к $1.3780, пара резко снизилась до $1.3720.

USD/JPY: пара резко снизилась с Y109.90 до двухнедельного минимума Y109.20.

В 12:30 GMT США объявят об изменении числа первичных обращений за пособием по безработице. В 22:30 GMT Австралия представит индекс активности в сфере услуг от AiG за март.

Информационно-аналитический отдел TeleTrade.

Forbes

Гендиректор Coeclerici Паоло Клеричи — Forbes: «Даже авантюры должны быть прибыльными»

Coeclerici — известный угольный трейдер, работающий в 11 странах, с оборотом порядка €900 млн. Это одна из первых иностранных компаний, которая пришла на советский рынок еще в конце 50-х годов XX века. Отец Паоло даже дружил с сыном Брежнева Юрием. С 2008 года Coeclerici владеет Корчакольским угольным разрезом в Кузбассе. В беседе с Forbes Паоло Клеричи сформулировал некоторые из своих основополагающих бизнес-принципов

Группа влияния: богатейшие IТ-миллиардеры мира — 2021

За год в мире стало в полтора раза больше IT-миллиардеров, а их совокупное состояние выросло на 80%. 20 богатейших предпринимателей этой отрасли — в галерее Forbes

Благодаря быстрому восстановлению фондовых рынков после прошлогоднего коронавирусного обвала состояния миллиардеров по всему миру достигли рекорда. Однако никто не может похвастаться большим приростом капитала, чем IТ-предприниматели. Совокупное состояние этих участников списка Forbes теперь оценивается в $2,5 трлн. Это примерно на 80% больше, чем в прошлом году, когда оно составляло $1,4 млрд.

Washington Post

Экс-сотрудников Трампа не берут на работу

Бывшие сотрудники администрации экс-президента США Дональда Трампа сталкиваются с проблемами при трудоустройстве, сообщает Washington Post со ссылкой на специалистов по работе с кадрами.

Toyo Keizai

Нефть: Саудовская Аравия не слушается Америку. А Россию понимает

Японские эксперты указывают на нарастание противоречий между Саудовской Аравией и США в энергетике. Эр-Рияд больше не слушается окриков из Вашингтона. А вот Россию он понимает и пока в ОПЕК+ действует с ней заодно. Их взаимодействие опасно для США. Рост цен на бензин в Америке «убьет» рейтинг Байдена.

Project Syndicate

Будет ли долгим этот бум?

Данные за март 2021 года, по мнению автора, свидетельствуют о несомненном восстановлении экономики после сбоя из-за сovid-19. Он даже говорит об экономическом буме, особенно в промышленности. Но что эти цифры означают в реальности? И принесёт ли этот бум пользу — и в какой степени — большинству людей?

Информационно-аналитический отдел TeleTrade

Пандемия коронавируса окажет давление на рост еврозоны в ближайшие месяцы, но долгосрочные риски снижаются и рост ускорится, как только будут сняты меры блокировки, заявила в четверг президент Европейского центрального банка Кристин Лагард.

“В целом риски, связанные с перспективами роста еврозоны, стали более сбалансированными, хотя риски снижения, связанные с пандемией, сохраняются в ближайшем будущем”, - отметила Лагард в заявлении, которое перекликается с политикой банка после мартовского заседания.

Повторяя постоянное указание банка, Лагард заявила, что 1,85 трлн евро, выделенные в рамках Программы чрезвычайных закупок на случай пандемии, возможно, не придется тратить полностью, но ЕЦБ также оставил за собой право увеличить эту квоту, если того требуют рыночные условия.

Информационно-аналитический отдел TeleTrade

Согласно отчету IHS Markit/CIPS, восстановление объемов строительства в Великобритании набрало значительный импульс в марте, чему способствовал устойчивый рост объемов жилищного строительства, коммерческих работ и гражданского строительства.

С поправкой на сезонные факторы Индекс общей строительной активности Великобритании в марте составил 61,7 пункта, резко увеличившись с 53,3 пункта в феврале. Последние данные свидетельствуют о самых высоких темпах роста объемов строительства с сентября 2014 года.

Жилищное строительство (индекс 64,0) было самой результативной категорией, причем рост был самым быстрым с июля 2020 года. Сильный рост активности наблюдался также в коммерческом строительстве (62,7) и гражданском строительстве (58,0) в марте, причем показатели индекса для обоих сегментов были самыми высокими со второй половины 2014 года. Респонденты часто комментировали мобилизацию отложенных проектов, особенно в таких областях, как гостиничный бизнес, досуг и офисное развитие. В марте снова появились сообщения о росте числа крупных инфраструктурных проектов, а также о более высокой рабочей нагрузке из-за увеличения расходов на жилищное строительство и роста продаж новых домов.

Улучшение клиентского спроса и заключение контрактов по проектам, которые были приостановлены ранее во время пандемии, способствовали резкому росту новых заказов в марте. Более того, темпы расширения ускорились до самых высоких с сентября 2014 года.

Предстоящие запуски новых проектов стимулировали значительный рост числа рабочих мест, причем темпы создания рабочих мест были самыми высокими за последние два года в марте.

Между тем, последний опрос показал высокую степень уверенности в отношении перспектив строительной деятельности на предстоящий год. Прогнозы роста были самыми оптимистичными с июня 2015 года, отражая уверенность в экономических перспективах Великобритании, улучшение пандемической ситуации и сдерживаемый спрос.

Информационно-аналитический отдел TeleTrade

Интервенция ЕЦБ на рынке облигаций была успешной

Мы успешно избежали ужесточения условий финансирования

Информационно-аналитический отдел TeleTrade

Промышленные заказы Германии выросли второй месяц подряд в феврале на фоне сильного внутреннего спроса, и это еще один признак того, что производители намерены смягчить связанное с пандемией падение общего объема производства в первом квартале.

Согласно данным статистического управления Destatis, производственные заказы в феврале выросли на 1,2% в месячном исчислении, быстрее, чем рост на 0,8% в январе. Месячный рост оправдал ожидания экономистов.

Без учета крупных заказов новые заказы в обрабатывающей промышленности были на 1,5% выше, чем в предыдущем месяце.

Внутренние заказы увеличились на 4,0%, в то время как зарубежные заказы снизились на -0,5% в феврале по сравнению с предыдущим месяцем.

В годовом исчислении рост промышленных заказов заметно улучшился - до 5,6% с 1,4% месяц назад.

Информационно-аналитический отдел TeleTrade

Согласно данным Кабинета министров, потребительское доверие в Японии выросло в марте до самого высокого уровня за тринадцать месяцев.

С учетом сезонных колебаний индекс потребительского доверия вырос до 36,1 в марте с 33,9 в феврале. Последний показатель был максимальным с февраля прошлого года, когда он составлял 38,4.

Среди четырех субиндексов индекса потребительской уверенности индекс общего уровня жизни вырос до 38,0 в марте, а индекс, отражающий готовность домохозяйств покупать потребительские товары длительного пользования, вырос до 38,1.

Показатели, измеряющие рост доходов, увеличились до 37,2, а занятость - до 31,0.

Последний опрос был проведен 15 марта среди 8 400 домохозяйств.

Информационно-аналитический отдел TeleTrade

| Время | Страна | Событие | Период | Предыдущее значение | Прогноз | Фактическое |

|---|---|---|---|---|---|---|

| 05:00 | Япония | Индекс уверенности потребителей | Март | 33.8 | 36.1 |

В четверг доллар США торговался около двухнедельного минимума по отношению к другим основным валютам на фоне снижения доходности американских казначейских гособлигаций. Драйвером падения уровня доходности стала вчерашняя публикация протоколов мартовского заседания Федеральной резервной системы, в которых не было каких-либо намеков на сворачивание сверхлегкой монетарной политики федрезерва.

Официальные лица ФРС в своих резюме оставались осторожными в отношении экономических рисков связанных с пандемией - даже несмотря на то, что восстановление экономики США набирало обороты на фоне массивных денежно-кредитных стимулов и обещаний властей оказывать поддержку до тех пор, пока восстановление не выйдет на более безопасный и устойчивый уровень.

Ориентировочная доходность 10-летних казначейских облигаций в четверг составила 1,67%. В конце прошлого месяца она достигла годового пика - 1,776%.

Индекс доллара, который отображает стоимость американской валюты по отношению к корзине из шести ее основных конкурентов, снова упал продолжив вчерашнее снижение. Напомним, в конце прошлого месяца индекс вырос до почти пятимесячного максимума, поскольку восстановление экономики в США после пандемии опередило большинство других развитых экономик, особенно Европы.

Индекс S&P 500 в среду продемонстрировал скромный рост, двигаясь в диапазоне после того, как поднялся до рекордного максимума в начале недели.

Доллар немного ослаб против иены и продолжает удалятся от годового максимума Y110,97, достигнутого 31 марта.

Курс евро практически не изменился со среды после отскока от почти пятимесячного минимума, достигнутого 31 марта.

В центре внимания участников рынков - сегодняшнее выступление председателя ФРС Джерома Пауэлла на виртуальной конференции Международного валютного фонда.

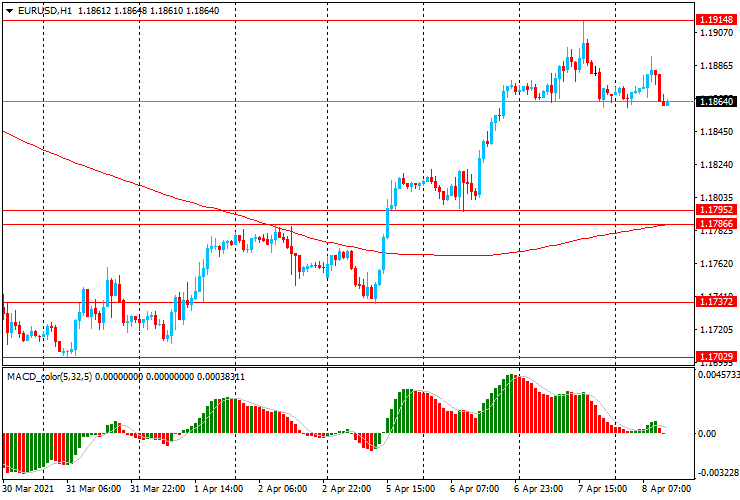

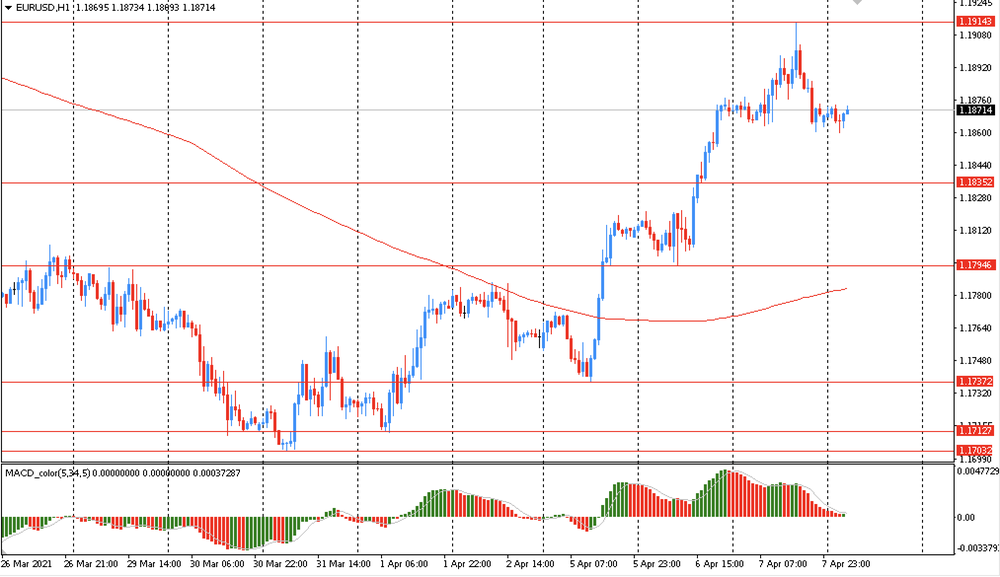

Вчера пара EUR/USD торговалась разнонаправлено в диапазоне $1.1860-$1.1915 и закрыла день без существенных изменений. Сегодня пара торговалась в узком диапазоне $1.1860-70, оставаясь вблизи 3-недельного максимума. На часовом графике EUR/USD все еще торгуется выше линии скользящей средней МА (200) Н1 ($1.1780). На четырехчасовом графике пара пока остается ниже линии MA 200 H4. Исходя из вышесказанного, вероятно, стоит придерживаться северного направления в торговле и пока пара остается выше MA 200 H1, необходимо искать точки входа на покупку на формирование коррекции.

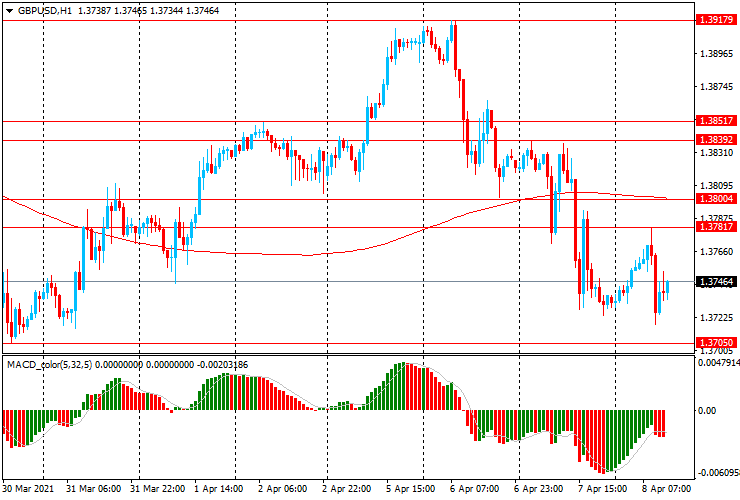

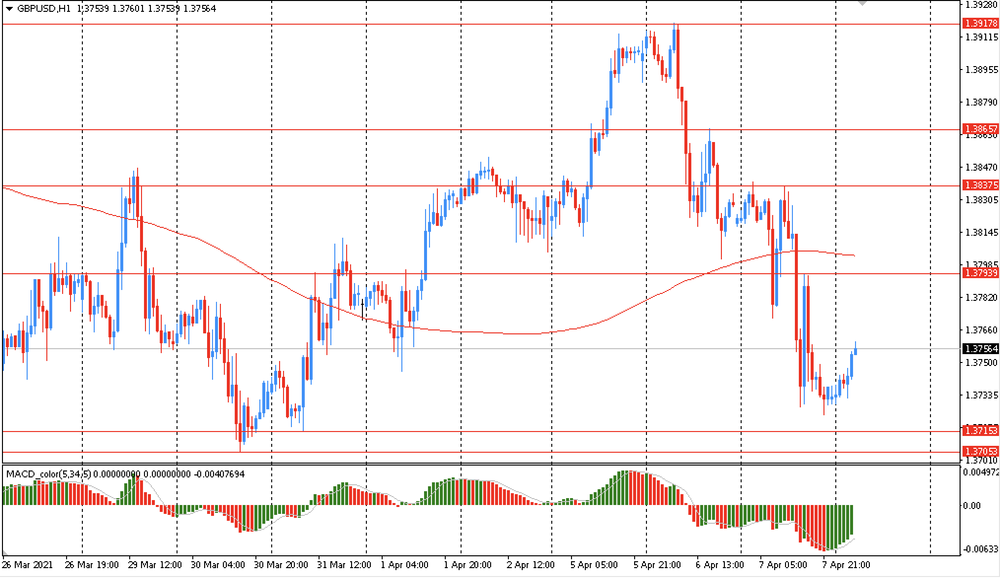

Вчера пара GBP/USD торговалась с понижением и закрыла день в красной зоне около цены $1.3735. Сегодня пара торговалась в узком диапазоне $1.3730-55, оставаясь вблизи вчерашней цены закрытия. На часовом графике GBP/USD тестирует на прочность поддержку - линию скользящей средней МА (200) Н1 ($1.3800). На четырехчасовом графике пара пока остается ниже линии MA 200 H4. Исходя из вышесказанного, вероятно, стоит придерживаться северного направления в торговле и пока пара остается выше MA 200 H1, необходимо искать точки входа на покупку на окончание коррекции.

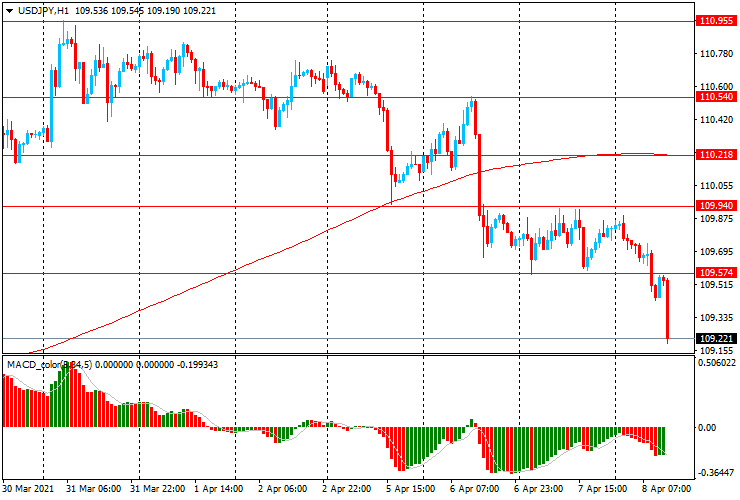

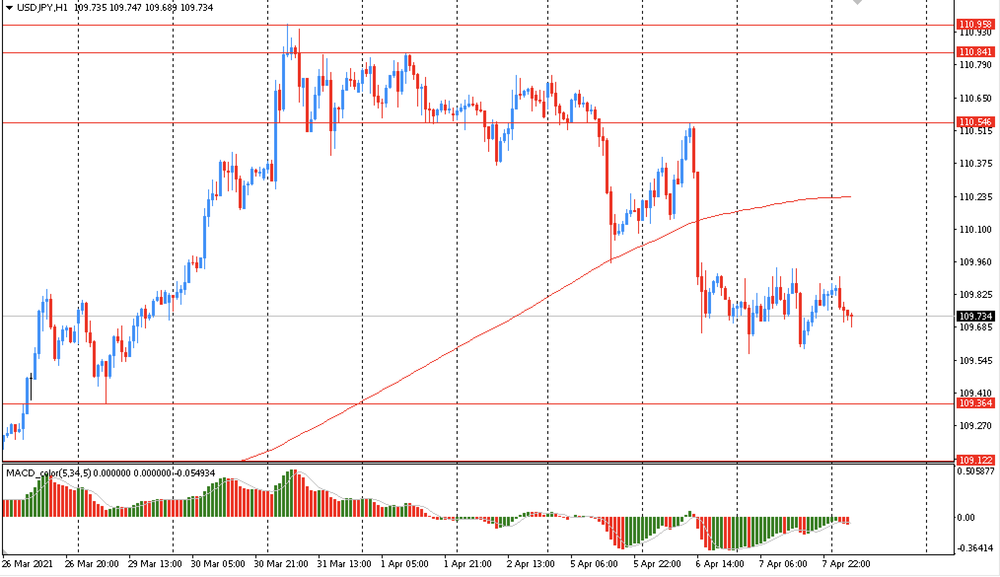

Вчера пара USD/JPY торговалась разнонаправлено в диапазоне Y109.55-90 и закрыла день без существенных изменений. Сегодня пара также торговалась в узком диапазоне Y109.70-90, оставаясь вблизи вчерашней цены закрытия. На часовом графике USD/JPY продолжает тестировать на прочность поддержку - линию скользящей средней МА (200) Н1 (Y110.20). На четырехчасовом графике пара пока остается выше линии MA 200 H4. Исходя из вышесказанного, вероятно, стоит придерживаться северного направления в торговле и пока пара окончательно не закрепится ниже MA 200 H1, необходимо искать точки входа на покупку на окончание коррекции.

В четверг выйдет небольшое количество данных. В 06:00 GMT Германия сообщила об изменении заказов в промышленности за февраль. В 08:30 GMT Британия представит индекс PMI для строительного сектора за март. В 09:00 GMT еврозона выпустит индекс цен производителей за февраль. В 11:30 GMT в еврозоне выйдет отчет ЕЦБ по заседанию, посвященному денежно-кредитной политике. В 12:30 GMT США объявят об изменении числа первичных обращений за пособием по безработице. В 22:30 GMT Австралия представит индекс активности в сфере услуг от AiG за март.

Информационно-аналитический отдел TeleTrade

В 11:00 GMT Франция проведет аукцион по продаже 10-ти летних гособлигаций

В 11:00 GMT Испания проведет аукцион по продаже 3-х, 5-ти и 10-ти летних гособлигаций

В 13:00 GMT Мексика опубликует данные по инфляции за март

В 16:00 GMT ЦБ Мексики опубликует решение по учетной ставке

В 17:30 GMT США проведут аукцион по продаже 4-х и 8-ми недельных гособлигаций

Информационно-аналитический отдел TeleTrade

EUR/USD

Уровни сопротивления (открытый интерес **, контрактов):

$1.2002 (947)

$1.1955 (1368)

$1.1915 (2756)

Цена на момент написания обзора: $1.1873

Уровни поддержки (открытый интерес**, контрактов):

$1.1840 (2448)

$1.1797 (4285)

$1.1749 (4723)

Комментарии:

- общий открытый интерес по CALL опционам и PUT опционам с датой экспирации 9 апреля составляет 72152 контракта (согласно данным за 7 апреля), при этом максимальное количество контрактов привязано к страйку $1,1750 (4723);

GBP/USD

Уровни сопротивления (открытый интерес **, контрактов):

$1.3903 (712)

$1.3856 (315)

$1.3814 (108)

Цена на момент написания обзора: $1.3759

Уровни поддержки (открытый интерес**, контрактов):

$1.3706 (1289)

$1.3678 (1088)

$1.3655 (179)

Комментарии:

- общий открытый интерес по CALL опционам с датой экспирации 9 апреля составляет 10615 контракта, при этом максимальное количество контрактов привязано к страйку $1,3950 (1278);

- общий открытый интерес по PUT опционам с датой экспирации 9 апреля составляет 14985 контрактов, при этом максимальное количество контрактов привязано к страйку $1,3750 (1289);

- соотношение PUT/CALL согласно данным за 7 апреля составило 1,41 против 1,42 для предыдущего торгового дня.

----------------------------------------------------------------------------------------------------------------------------

* - для расчета уровней используется бюллетень Чикагской товарной биржи (CME).

** - Открытый интерес учитывает общее количество опционных контрактов, которые открыты на текущий момент.

Информационно-аналитический отдел Teletrade

© 2000-2026. Все права защищены.

Сайт находится под управлением TeleTrade D.J. LLC 2351 LLC 2022 (Euro House, Richmond Hill Road, Kingstown, VC0100, St. Vincent and the Grenadines).

Информация, представленная на сайте, не является основанием для принятия инвестиционных решений и дана исключительно в ознакомительных целях.

Компания не обслуживает и не предоставляет сервис клиентам, которые являются резидентами US, Канады, Ирана, Йемена и стран внесенных в черный список FATF.

Проведение торговых операций на финансовых рынках с маржинальными финансовыми инструментами открывает широкие возможности и позволяет инвесторам, готовым пойти на риск, получать высокую прибыль. Но при этом несет в себе потенциально высокий уровень риска получения убытков. Поэтому перед началом торговли следует ответственно подойти к решению вопроса о выборе соответствующей инвестиционной стратегии с учетом имеющихся ресурсов.

Использование информации: при полном или частичном использовании материалов сайта ссылка на TeleTrade как источник информации обязательна. Использование материалов в интернете должно сопровождаться гиперссылкой на сайт teletrade.org. Автоматический импорт материалов и информации с сайта запрещен.

По всем вопросам обращайтесь по адресу pr@teletrade.global.