- Аналитика

- Новости и инструменты

- Новости рынков

Новости и прогнозы рынков CFD — 24-09-2011

Основные фондовые индексы Азии неделю завершили максимальными потерями за последние почти три года на фоне опасений относительно начала новой рецессии в мировой экономике.

По итогам недели гонконгский Hang Seng потерял 9.19%, японский Nikkei снизился на 3.43%.

Давление на азиатские фондовые индексы оказало заявление федрезерва относительно того, что есть "значительные риски" для экономики США.

Негативная динамика на азиатских фондовых площадках сохранялась и в последнюю торговую сессию недели.

Акции BHP Billiton Ltd. в пятницу снизились на 3% в связи со снижением цен на нефть и металлы.

Снижение цен на золото негативно отразилось на акциях Korea Zinc Co., которые опустились на 15%. Компания занимается добычей серебра и золота.

Европейские фондовые индексы на прошедшей неделе упали до двухлетнего минимума после заявления ФРС , но в пятницу незначительно выросли, отступив от минимумов, после того как в связи с заседанием G20 в Вашингтоне политики снизили обеспокоенность инвесторов тем, что европейский долговой кризис распространяется и мировая экономика ослабевает.

По результатам недели лондонский индекс FTSE потерял 5.62%, немецкий DAX упал на 6.48%

По итогам сегодняшних торгов BNP Paribas SA и Societe General SA возглавили рост среди банков. Акции фармацевтической корпорации Bayer AG поднялись на 7,1%.

Несмотря на относительное спокойствие в пятницу на Уолл-стрит, эта неделя была жестокой для акций и инвесторов, которые теряют веру в экономику и политических лидеров по всему миру.

Все три основных индекса США упали более чем на 5% за неделю. S&P снизился на 6.5% за неделю, в то время как технически тяжелый Nasdaq упал на 5.6%. Индекс Dow потерял за неделю 6.4%, это его худший показатель за неделю с октября 2008 года.

По сравнению с предыдущей неделей все сектора индекса S&P упали более чем на 3%. Максимальное падение у секторов основных материалов (-12.2%), промышленных товаров (-10%) и финансового (-9%).

Американские акции незначительно выросли в пятницу, так как инвесторы пытались оправиться от обвала в 3% в четверг. Но рост был ограниченным, поскольку трейдеры оставались осторожными на фоне беспокойства по поводу глобальной экономики и долгового кризиса в Европе.

Home Depot Inc (HD) и Intel Corp (INTC) добавили чуть менее 2%, лидируя среди компании наиболее привязаных к экономическому росту. Bank of America Corp. (BAС) вырос на 4.1%, так как кредитор подготовил больше продаж активов для укрепления капитала. Nike Inc (NKE), крупнейший в мире производитель спортивных товаров, поднялся на 5.3% после того, как прибыль превысила оценки аналитиков и это подняло прогноз продаж. Newmont Mining Corp (NEM) и Halliburton Ко (HAL) упали более чем на 3.2%, так как золото и нефть резко снизились.

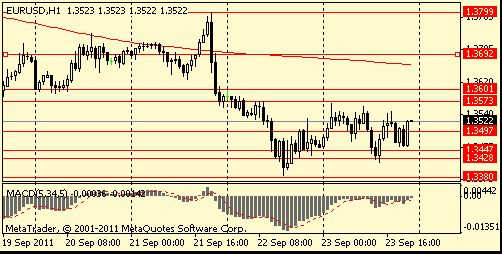

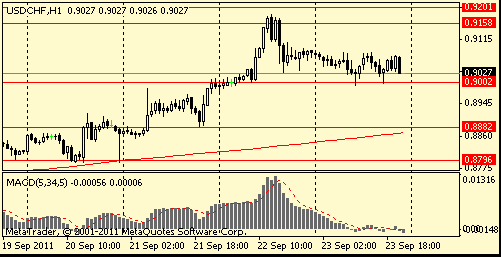

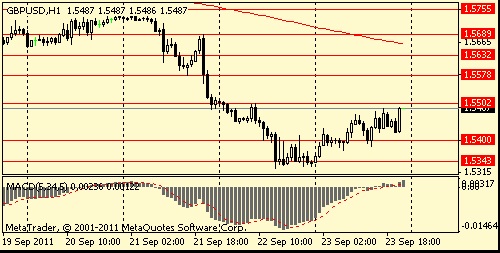

Евро начал неделю с существенными потерями против доллара США, в связи с тем, что европейские чиновники не смогли договорится и предоставить план остановки долгового кризиса в ЕС.

Основным событием недели было заседание Комитета по открытым рынкам ФРС, которое началось во вторник, а его результаты стали известны в среду, 21 сентября. Ожидалось, что по его итогам американский центробанк может объявить о новых мерах стимулирования экономики. Во вторник и среду до объявления результатов ФРС евро активно рос против доллара США на фоне ожиданий заседания Комитета по открытым рынкам ФРС.

Комитет по открытым рынкам объявил операцию "Твист", суть которой состоит в приобретении долгосрочных казначейских облигаций на сумму $400 млрд к концу июня 2012 года и продаже краткосрочных казначейских облигаций на аналогичную сумму. ФРС предполагает, что данное решение окажет понижательное давление на ставки. Целью операции "Твист" является дальнейшее снижение стоимости заимствований и возможность предохранить экономику от возобновления спада.

После публикации доллар сильно укрепился против основных валют. Фунт и канадский доллар упали до январских минимумов, киви и австралиец - до минимумов августа.

Но уже в течение американской сессии четверга доллар сократил свой бурный рост и к окончанию дня основные валюты торговались смешано против доллара.

В пятницу евро вырос против доллара и иены на фоне ожиданий от встречи министров финансов G20 в Вашингтоне дальнейших действий по устранению рисков в глобальной экономике.

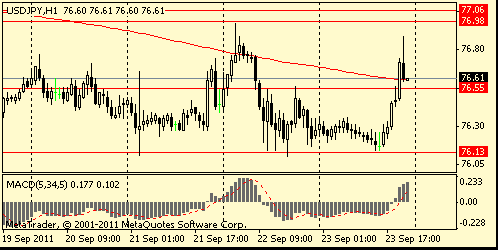

Иена сильно упала против доллара на фоне слухов о вмешательстве Банка Японии для недопущения укрепления национальной валюты.

Перед закрытием валютных торгов недели основные валюты торговались смешано против доллара.

Вторник начнется выходом в 06:00 GMT опережающего индекса потребительского климата от Gfk Германии. В середине дня в США в 13:00 GMT выйдет индекс цен на жилье в 20 крупнейших городах и в 14:00 - индикатор потребительской уверенности, по которому ожидается рост до 46.4 против 44.5 в августе. Завершит день речь представителя ФРС Локхарта (Lockhart) в 16:30 GMT.

В среду в 12:15 GMT будут опубликованы данные по инфляции в Германии. Ожидается снижение уровня инфляции. В США в 12:30 GMT выйдут данные по изменениям объема заказов на товары долгосрочного пользования, прогнозируется снижение объемов. В

14:30 GMT Министерство энергетики США опубликует данные по запасам сырой нефти (ожидается падение на 7.3М) и данные по изменению объема запасов бензина и дистиллятов. В 23:50 GMT в Японии выйдут данные по изменению объема розничной торговли и изменению объема продаж крупных розничных торговцев (ожидается снижение объемов).

В четверг в 07:55 GMT выйдут данные по безработице в Германии, прогнозируется рост на 7%.

В 08:30 GMT Великобритания опубликует данные по количеству одобренных заявлений на получение ипотечного кредитования и объему чистых займов частным лицам (потребкредиты). В 09:00 GMT станут известны индексы уверенности Еврозоны: экономический, промышленный и потребительский.

В 12:30 GMT в Канаде выйдут индексы цен производителей и цен на сырье, ожидается их снижение.

В это же время США GMT опубликует данные по числу первичных обращений за пособиями по безработице и данные по приросту ВВП. В 14:00 GMT выйдут данные по изменению объема незавершенных сделок по продаже жилья.

В 23:01 GMT в Великобритании выйдут данные по индексу потребительской уверенности от Gfk (ожидается снижение в сентябре до -33 против -31 в августе).

В 06:00 GMT Германия и Еврозона объявят данные по изменению объема розничной торговли.

В 09:00 GMT выйдут данные по инфляции и уровню безработицы в Еврозоне.

В 09:30 GMT в Швейцарии выйдет индекс ведущих экономических индикаторов от KOF (ожидается снижение в сентябре до 1.46 против 1.61 в августе).

В 12:30 GMT в США будут опубликованы данные по изменение уровня доходов и расходов населения. В это же время в Канаде выйдут данные по изменению объема ВВП.

В 13:45 GMT в США будут опубликованы индекс менеджеров по закупках Чикаго и индикатор уверенности потребителей от университета Мичигана.

Также на этой неделе будет опубликован индекс цен на жилье от Nationwide Великобритании (время выхода показателя уточняется)

© 2000-2026. Все права защищены.

Сайт находится под управлением TeleTrade D.J. LLC 2351 LLC 2022 (Euro House, Richmond Hill Road, Kingstown, VC0100, St. Vincent and the Grenadines).

Информация, представленная на сайте, не является основанием для принятия инвестиционных решений и дана исключительно в ознакомительных целях.

Компания не обслуживает и не предоставляет сервис клиентам, которые являются резидентами US, Канады, Ирана, Йемена и стран внесенных в черный список FATF.

Проведение торговых операций на финансовых рынках с маржинальными финансовыми инструментами открывает широкие возможности и позволяет инвесторам, готовым пойти на риск, получать высокую прибыль. Но при этом несет в себе потенциально высокий уровень риска получения убытков. Поэтому перед началом торговли следует ответственно подойти к решению вопроса о выборе соответствующей инвестиционной стратегии с учетом имеющихся ресурсов.

Использование информации: при полном или частичном использовании материалов сайта ссылка на TeleTrade как источник информации обязательна. Использование материалов в интернете должно сопровождаться гиперссылкой на сайт teletrade.org. Автоматический импорт материалов и информации с сайта запрещен.

По всем вопросам обращайтесь по адресу pr@teletrade.global.