- Аналитика

- Новости и инструменты

- Новости рынков

Новости и прогнозы: фондовый рынок от 04-08-2011

DA Davidson понизил рейтинг Entropic Comms ENTR с Buy до Neutral.

KeyBanc Capital Mkts понизил рейтинг Walter Energy WLT с Buy до Hold.

Ardour Capital понизил рейтинг MEMC Elec WFR с Buy до Accumulate.

The Benchmark Company понизил рейтинг Lamar Advertising LAMR с Buy до Hold.

Caris & Company понизил рейтинг Clorox CLX с Average до Below Average.

Maxim Group повысил рейтинг Emdeon EM с Sell до Hold.

Brean Murray повысил рейтинг Ctrip.com CTRP с Hold до Buy.

UBS повысил рейтинг Sourcefire FIRE с Neutral до Buy.

UBS повысил рейтинг Buckeye Tech BKI с Neutral до Buy.

Hilliard Lyons повысил рейтинг Gladstone Commercial GOOD с Neutral до Long-term Buy.

Сегодня все секторы S&P упали более чем на 3%. Больше всего пострадали промышленный и энергетический сектор, потеряв 4.6% и 5.6% соответственно.

Фондовые индексы США остаются под давлением продолжающихся опасений относительно замедления экономического роста в США и Европе.

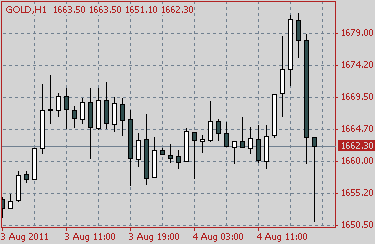

После выступления председателя ЕЦБ Трише цены на августовское золото за последние 2 часаобвалились с уровня $1685 до $1660 за унцию.

На данный момент фьючерсы на золото котируются по $1,663 за унцию (-0.20%).

Спекуляции о новом раунде количественного смягчения усилились после того, как WSJ опубликовал статью, в которой бывшие члены руководства ФРС США высказались за то, что американский ЦБ должен будет рассмотреть возможность реализации новой программы покупки облигаций в случае дальнейшего ослабления экономики США.

Экономика:

Накануне цены на золото снова обновили рекордные максимумы. На данный момент дневные графики указывают на смешанную картину. Ближайшее сопротивление расположено на $1687.80 (канальная линия с мая 2010 года). Далее целью роста станет $1696.70 (канальная линия от февраля 2009 года). В случае коррекции ближайшая поддержка - на $1642.70 (5-дневная МА). Ниже потери могут достичь $1631.5/1632 (максимумы 29 июля и 01 августа).

Закрытие фондовых индексов:

Nikkei -207.45 (-2.11%) 9,637.14

Topix -17.21 (-2.04%) 826.75

DAX -156.16 (-2.30%) 640.59

CAC -67.85 (-1.93%) 3,454.94

FTSE-100 -133.88 (-2.34%) 5,584.51

Dow +29.82 (+0.25%) 11,896.40

Nasdaq +6.29 (+0.50%) 1,260.34

S&P500 +23.83 (0.89%) 2,693.07

10-Years 2.62% +0.009

Oil -1.860 (-1.98%) 91.930

Gold -21.800 (-1.33%) 1,666.300

Большинство азиатских индексов снизились в среду на 2%.

Давление на рынки оказывали опасения снижения темпов восстановления экономики США на фоне слабых макроэкономических данных последней. Боязнь распространение кризиса в Европе также оказывала давление, так как накануне рост доходности по итальянским 10-летним гособлигациям достиг сегодня максимального с 1997 года уровня.

В результате многие инвесторы начали вкладывать свои средства не акции, а в золото, которое за время азиатской сессии переписало исторический максимум.

На фоне опасений ухудшения перспектив мировой экономики понесли потери акции портовых операторов, сырьевых компаний и других связанных с зарубежным спросом компаний.

Акции Cosco Pacific Ltd. снизились на 7.6%, Li&Fung Ltd. - на 5%.

Акции китайской судоходной компания Cosco Holdings упали в Гонконге на 5.2% после того, как UOB Kay Hian снизил целевую цену для акций компании на ожиданиях ее убытков в первой половине года.

Производители стали также сильно пострадали: в Токио акции JFE Holdings Inc. упали на 3.3%, в Сиднее акции BlueScope Steel Ltd. - на 5.4%, в Сеуле акции Hyundai Steel Co. - на 3.9%.

Что касается финансового сектора, он также понес потери: в Токио акции Sumitomo Mitsui Trust Holdings Inc. закрылись ниже на 2.7%, в Сиднее акции Australia & New Zealand Banking Group Ltd.- на 2.6%,в Гонконге акции HSBC Holdings - на 1.2%.

Исключением стали акции золотодобывающих компаний, которые были поддержаны взлетом цен на золото: в Гонконге акции Eldorado Gold Corp. выросли на 8% в Сиднее, в Гонконге акции Zhaojin Mining Industry Co. - на 6.3%, в Шанхае акции Shandong Gold-Mining Co. - на 2.9%.

Европейские рынки также закрыли среду с потерями в 2%.

Рынки Европы остаются под давлением возможного замедления мировой экономики. Сегодня 10-летние долговые обязательства Франции и Бельгии поднялись до рекордного уровня против германских бондов, что также усилило опасения за экономику ЕС и мировую в целом.

Поддержкой рынкам стал рост индексов PMI в секторе услуг Великобритании и ЕС, которые превысили ожидания аналитиков.

Позже с речью выступил итальянский премьер-министр Сильвио Берлускони, который отрицал наличие проблем в стране. Он заявил, что итальянские банки, с успехом прошедшие недавно стресс-тесты, «остаются прочными», «Италия хорошо капитализирована и в состоянии финансировать экономику».

Негативно на рынки отразился отчет от Международного энергетического агентства об изменение запасов нефти, который показал рост резервов на 1млн. баррелей за неделю по 23 июля.

В Лондоне лидером продаж стала компания Cairn Energy PLC, акции которой потеряли 5.1%. Компания сообщила, что ее нефтяная скважина LF7-1 на побережье Гренландии не нашла залежей нефти.

Добывающие компании также понесли потери - среди аутсайдеров компания Rio Tinto PLC (-3.86%) и компания HP Billiton PLC (-4.22%), акции которой понизили аналитики Credit Suisse.

Банковский сектор Европы понес существенные потери после того, как представители французкого банка Societe Generale (-9%) сообщили о вероятном снижении ее прибыли в 2012 году на фоне того, что компания стала держателем греческих облигаций.

Во Франции акции банка Credit Agricole SA снизились на 6.6%, а акции банка Commerzbank AG во Германии – на 3.7%.

Банковский сектор Швейцарии понес потери после заявления центрального банка Швейцарии (НБШ) о том, что "национальная валюта значительно переоценена" и он "должен принимать меры по ограничению роста франка". НБШ отметил, что вмешается в ситуацию в случае чрезмерного и слишком быстрого удорожания валюты.

Акции швейцарских банков UBS AG и Credit Suisse Group упали на 1.6% на 1.1% соответственно.

«Голубые фишки» закончили торги среды в плюсе.

Инвесторы продолжают сохранять осторожность, так как вопрос восстановления экономики США после принятия вчерашнего законопроекта остается.

Первую половину среды рынки были под давлением опубликованного индекса деловой активности в сфере услуг от Института управления поставками (ISM), который оказался ниже прогнозируемого уровня.

Неожиданный рост занятости в частном секторе от ADP не поддерживал рынок, так как в прошлом месяце данные от ADP также оказались значительно лучше прогнозов, а последовавший через два дня правительственный отчет payrolls не оправдал ожиданий.

Главную поддержку рынкам оказал целый ряд позитивных корпоративных отчетов.

Также отчасти инвесторов приободрили комментарии губернаторов ФРС Дональда Кона, Винсента Рейнхарта и Брайана Мэдигана, которые сообщили Wall Street Journal что ФРС рассматривает новый раунд стимулирования экономики.

Экономика: По итогам июля в частном секторе США было создано 114К новых рабочих мест, что оказалось выше ожидаемого уровня +97К. Тем не менее, показатель за предыдущий отчетный период был пересмотрен в сторону понижения с +157К до +145К.

Производственные заказы в июне снизились на 0.8% против роста на 0.6% в предыдущем периоде, но показали меньшие темпы падения, чем прогнозировалось аналитиками -1.0%.

Данные от Международного энергетического агентства показали рост запасов нефти на 1 млн. баррелей за неделю по 23 июля.

Корпоративные новости: На фоне падения цен на нефть потери понесли компании энергетического сектора: акции Exxon Mobil Corp. (XOM) снизились на 0.2% and Chevron Corp. (CVX) – на 0.7%, акции Marathon Oil Corp. (MRO) – на 5.1%.

Превысили ожидания Wall Street квартальные отчеты таких компаний как Zipcar (ZIP +2.35%), Activision Blizzard Inc. (ATVI +1.1%), Avis Budget Group (CAR +1.28), Prudential Financial Inc. (PRU +0.74%), Hot Topic Inc. (HOTT +7.02%), XL Group PLC (XL +8.74%), Legg Mason (LM +3.97%), Moody’s (MCO +3.82%), Marsh & McLennan Cos. (MMC +3.37%), MasterCard Inc. (MA +13.32%), Visa (V +4.69%).

Результаты деятельности таких компаний как Leap Wireless International (LEAP -0.51%) и Tesla (TSLA -0.51%) оказались разочаровывающими.

По итогам торгов в четверг фондовый рынок Японии показал смешанную динамику, хотя индексы и закрылись выше сессионных минимумов. Рынку оказала поддержку интервенция властей на валютном рынке. Индекс Nikkei вырос на 22.04 пп или 0.23% до 9659.18. Индекс TOPIX отступил на 0.48 пп до 826.27.

Nikkei -207.45 (-2.11%) 9,637.14

Topix -17.21 (-2.04%) 826.75

DAX -156.16 (-2.30%) 640.59

CAC -67.85 (-1.93%) 3,454.94

FTSE-100 -133.88 (-2.34%) 5,584.51

Dow +29.82 (+0.25%) 11,896.40

Nasdaq +6.29 (+0.50%) 1,260.34

S&P500 +23.83 (0.89%) 2,693.07

10-Years 2.62% +0.009

Oil -1.860 (-1.98%) 91.930

Gold -21.800 (-1.33%) 1,666.300

10:00 Германия Производственные заказы, м/м, Июнь, +1.8%

10:00 Германия Производственные заказы, г/г, Июнь, +12.2%

11:00 Великобритания Решение Банка Англии по процентной ставке, 0.50% 0.50%

11:45 Еврозона Решение по процентным ставкам ЕЦБ, 1.50% 1.50%

12:30 Еврозона Выступление главы ЕЦБ Трише

12:30 США Первичные обращения за пособием по безработице, неделя по 30 июля, 398К 410К

Закрытие фондовых индексов:

Nikkei -207.45 (-2.11%) 9,637.14

Topix -17.21 (-2.04%) 826.75

DAX -156.16 (-2.30%) 640.59

CAC -67.85 (-1.93%) 3,454.94

FTSE-100 -133.88 (-2.34%) 5,584.51

Dow +29.82 (+0.25%) 11,896.40

Nasdaq +6.29 (+0.50%) 1,260.34

S&P500 +23.83 (0.89%) 2,693.07

10-Years 2.62% +0.009

Oil -1.860 (-1.98%) 91.930

Gold -21.800 (-1.33%) 1,666.300

Большинство азиатских индексов снизились в среду на 2%.

Давление на рынки оказывали опасения снижения темпов восстановления экономики США на фоне слабых макроэкономических данных последней. Боязнь распространение кризиса в Европе также оказывала давление, так как накануне рост доходности по итальянским 10-летним гособлигациям достиг сегодня максимального с 1997 года уровня.

В результате многие инвесторы начали вкладывать свои средства не акции, а в золото, которое за время азиатской сессии переписало исторический максимум.

На фоне опасений ухудшения перспектив мировой экономики понесли потери акции портовых операторов, сырьевых компаний и других связанных с зарубежным спросом компаний.

Акции Cosco Pacific Ltd. снизились на 7.6%, Li&Fung Ltd. - на 5%.

Акции китайской судоходной компания Cosco Holdings упали в Гонконге на 5.2% после того, как UOB Kay Hian снизил целевую цену для акций компании на ожиданиях ее убытков в первой половине года.

Производители стали также сильно пострадали: в Токио акции JFE Holdings Inc. упали на 3.3%, в Сиднее акции BlueScope Steel Ltd. - на 5.4%, в Сеуле акции Hyundai Steel Co. - на 3.9%.

Что касается финансового сектора, он также понес потери: в Токио акции Sumitomo Mitsui Trust Holdings Inc. закрылись ниже на 2.7%, в Сиднее акции Australia & New Zealand Banking Group Ltd.- на 2.6%,в Гонконге акции HSBC Holdings - на 1.2%.

Исключением стали акции золотодобывающих компаний, которые были поддержаны взлетом цен на золото: в Гонконге акции Eldorado Gold Corp. выросли на 8% в Сиднее, в Гонконге акции Zhaojin Mining Industry Co. - на 6.3%, в Шанхае акции Shandong Gold-Mining Co. - на 2.9%.

Европейские рынки также закрыли среду с потерями в 2%.

Рынки Европы остаются под давлением возможного замедления мировой экономики. Сегодня 10-летние долговые обязательства Франции и Бельгии поднялись до рекордного уровня против германских бондов, что также усилило опасения за экономику ЕС и мировую в целом.

Поддержкой рынкам стал рост индексов PMI в секторе услуг Великобритании и ЕС, которые превысили ожидания аналитиков.

Позже с речью выступил итальянский премьер-министр Сильвио Берлускони, который отрицал наличие проблем в стране. Он заявил, что итальянские банки, с успехом прошедшие недавно стресс-тесты, «остаются прочными», «Италия хорошо капитализирована и в состоянии финансировать экономику».

Негативно на рынки отразился отчет от Международного энергетического агентства об изменение запасов нефти, который показал рост резервов на 1млн. баррелей за неделю по 23 июля.

В Лондоне лидером продаж стала компания Cairn Energy PLC, акции которой потеряли 5.1%. Компания сообщила, что ее нефтяная скважина LF7-1 на побережье Гренландии не нашла залежей нефти.

Добывающие компании также понесли потери - среди аутсайдеров компания Rio Tinto PLC (-3.86%) и компания HP Billiton PLC (-4.22%), акции которой понизили аналитики Credit Suisse.

Банковский сектор Европы понес существенные потери после того, как представители французкого банка Societe Generale (-9%) сообщили о вероятном снижении ее прибыли в 2012 году на фоне того, что компания стала держателем греческих облигаций.

Во Франции акции банка Credit Agricole SA снизились на 6.6%, а акции банка Commerzbank AG во Германии – на 3.7%.

Банковский сектор Швейцарии понес потери после заявления центрального банка Швейцарии (НБШ) о том, что "национальная валюта значительно переоценена" и он "должен принимать меры по ограничению роста франка". НБШ отметил, что вмешается в ситуацию в случае чрезмерного и слишком быстрого удорожания валюты.

Акции швейцарских банков UBS AG и Credit Suisse Group упали на 1.6% на 1.1% соответственно.

«Голубые фишки» закончили торги среды в плюсе.

Инвесторы продолжают сохранять осторожность, так как вопрос восстановления экономики США после принятия вчерашнего законопроекта остается.

Первую половину среды рынки были под давлением опубликованного индекса деловой активности в сфере услуг от Института управления поставками (ISM), который оказался ниже прогнозируемого уровня.

Неожиданный рост занятости в частном секторе от ADP не поддерживал рынок, так как в прошлом месяце данные от ADP также оказались значительно лучше прогнозов, а последовавший через два дня правительственный отчет payrolls не оправдал ожиданий.

Главную поддержку рынкам оказал целый ряд позитивных корпоративных отчетов.

Также отчасти инвесторов приободрили комментарии губернаторов ФРС Дональда Кона, Винсента Рейнхарта и Брайана Мэдигана, которые сообщили Wall Street Journal что ФРС рассматривает новый раунд стимулирования экономики.

Экономика: По итогам июля в частном секторе США было создано 114К новых рабочих мест, что оказалось выше ожидаемого уровня +97К. Тем не менее, показатель за предыдущий отчетный период был пересмотрен в сторону понижения с +157К до +145К.

Производственные заказы в июне снизились на 0.8% против роста на 0.6% в предыдущем периоде, но показали меньшие темпы падения, чем прогнозировалось аналитиками -1.0%.

Данные от Международного энергетического агентства показали рост запасов нефти на 1 млн. баррелей за неделю по 23 июля.

Корпоративные новости: На фоне падения цен на нефть потери понесли компании энергетического сектора: акции Exxon Mobil Corp. (XOM) снизились на 0.2% and Chevron Corp. (CVX) – на 0.7%, акции Marathon Oil Corp. (MRO) – на 5.1%.

Превысили ожидания Wall Street квартальные отчеты таких компаний как Zipcar (ZIP +2.35%), Activision Blizzard Inc. (ATVI +1.1%), Avis Budget Group (CAR +1.28), Prudential Financial Inc. (PRU +0.74%), Hot Topic Inc. (HOTT +7.02%), XL Group PLC (XL +8.74%), Legg Mason (LM +3.97%), Moody’s (MCO +3.82%), Marsh & McLennan Cos. (MMC +3.37%), MasterCard Inc. (MA +13.32%), Visa (V +4.69%).

Результаты деятельности таких компаний как Leap Wireless International (LEAP -0.51%) и Tesla (TSLA -0.51%) оказались разочаровывающими.

© 2000-2026. Все права защищены.

Сайт находится под управлением TeleTrade D.J. LLC 2351 LLC 2022 (Euro House, Richmond Hill Road, Kingstown, VC0100, St. Vincent and the Grenadines).

Информация, представленная на сайте, не является основанием для принятия инвестиционных решений и дана исключительно в ознакомительных целях.

Компания не обслуживает и не предоставляет сервис клиентам, которые являются резидентами US, Канады, Ирана, Йемена и стран внесенных в черный список FATF.

Проведение торговых операций на финансовых рынках с маржинальными финансовыми инструментами открывает широкие возможности и позволяет инвесторам, готовым пойти на риск, получать высокую прибыль. Но при этом несет в себе потенциально высокий уровень риска получения убытков. Поэтому перед началом торговли следует ответственно подойти к решению вопроса о выборе соответствующей инвестиционной стратегии с учетом имеющихся ресурсов.

Использование информации: при полном или частичном использовании материалов сайта ссылка на TeleTrade как источник информации обязательна. Использование материалов в интернете должно сопровождаться гиперссылкой на сайт teletrade.org. Автоматический импорт материалов и информации с сайта запрещен.

По всем вопросам обращайтесь по адресу pr@teletrade.global.