- Análisis

- Noticias y herramientas

- Noticias del mercado

- EURUSD Previsión del Precio: La paridad aguanta la caída... por ahora

EURUSD Previsión del Precio: La paridad aguanta la caída... por ahora

- El EURUSD sigue bajo presión cerca del nivel de la paridad.

- El dólar se muestra cauteloso antes de las publicaciones clave.

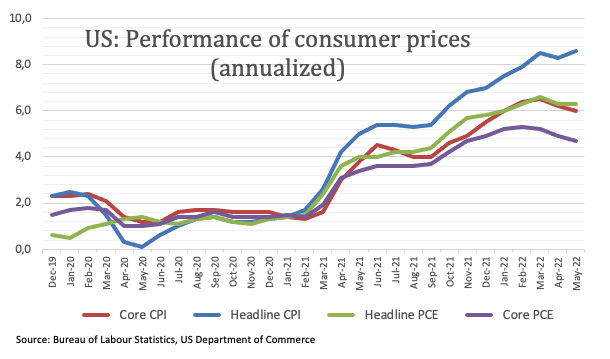

- La atención de los mercados se centrará en las cifras de inflación IPC de Estados Unidos.

El precio del EURUSD sigue navegando por el extremo inferior de su rango reciente, cerca de la zona de la paridad, siempre en medio de la debilidad generalizada que existe desde finales de junio. Por lo tanto, el par ha entrado en la tercera semana consecutiva con pérdidas, incluyendo una caída a 0.9999 (12 de julio) por primera vez desde octubre de 2002.

La persistencia de los rumores sobre una recesión en Estados Unidos y en la Unión Europea ha pesado en el sentimiento de los inversores en las últimas semanas y ha provocado el resurgimiento de la aversión al riesgo, lo que a su vez se ha traducido en una fortaleza adicional en el dólar. La mayor demanda del dólar llevó al índice del dólar DXY a la zona de 108.00, niveles que se alcanzaron por última vez en diciembre de 2002.

De la mano de los rumores del mercado en torno a la desaceleración de la economía mundial, llegan las perspectivas de un mayor endurecimiento por parte de la Reserva Federal, que se espera que aumente el rango objetivo de los fondos federales (FFTR) en 75 puntos básicos en la reunión del 27 de julio. En este sentido, y según la herramienta FedWatch del CME Group, la probabilidad de dicha subida supera ahora el 90%, desde poco más del 9% de hace un mes.

Será clave para lo anterior la publicación de la tasa de Inflación de EE.UU. más tarde el miércoles, donde el consenso espera que los precios al consumidor IPC hayan subido un 8.8% anualizado en junio y un 5.7% en lo que respecta al IPC subyacente, desde el 8.6% y el 6.0% de mayo, respectivamente.

Un papel clave en la fuerte depreciación de la moneda común en las últimas semanas ha sido la inacción del B CE a la hora de desvelar sus planes para diseñar una herramienta anti-fragmentación, especialmente a medida que los mercados se acercan a la cita de julio, en la que se prevé que el banco central inicie el ciclo de subidas en 25 puntos básicos. Los responsables de la fijación de tasas del BCE también se han manifestado a favor de una subida mayor en septiembre (¿75 puntos básicos?), aunque el impacto en el espacio de las divisas, y particularmente en el euro, ha sido inexistente.

EURUSD Perspectiva técnica a corto plazo

El par EURUSD sigue bajo presión y no se debe descartar todavía una ruptura del nivel de la paridad. Sin embargo, una caída sostenida por debajo de esta región parece difícil de prever.

Una ruptura por debajo de 1.0000 debería exponer una posible prueba del mínimo de diciembre de 2002 en 0.9859 antes del mínimo de octubre de 2002 en 0.9685. No hay mucho que decir al respecto por el momento, donde los alcistas deberían encontrar el obstáculo inicial en la SMA temporal de 55 días, hoy en 1.0506. Más allá de este nivel surge la línea de resistencia de 5 meses en torno a 1.0560, que si se supera debería mitigar un poco la presión bajista y ayudar al pa a desafiar el máximo de 1.0617 (27 de junio).

Además, las actuales condiciones de sobreventa, según el RSI diario en torno a 27, podrían desencadenar una corrección al alza, aunque se espera que sea de corta duración y también podría considerarse como una oportunidad de venta.

©2000-2026. Todos los derechos reservados.

El sitio es administrado por Teletrade D.J. LLC 2351 LLC 2022 (Euro House, Richmond Hill Road, Kingstown, VC0100, St. Vincent and the Grenadines).

La información presentada en el sitio, no es una base para tomar decisiones de inversión y es proporcionada sólo con fines informativos.

La empresa no atiende ni presta servicio a clientes residentes en Estados Unidos, Canadá y los países incluidos en la lista negra del FATF.

La realización de operaciones comerciales en los mercados financieros con instrumentos financieros de margen, abre grandes oportunidades y permite a los inversores que estén dispuestos a correr riesgos a obtener altos rendimientos, pero al mismo tiempo conlleva un nivel de riesgo de pérdidas potencialmente alto. Por lo tanto, antes de comenzar a comercializar, se debe tomar de manera responsable a la cuestión de elegir la estrategia de inversión correspondiente, teniendo en cuenta los recursos disponibles.

Uso de información: al usar completamente o parcialmente los materiales del sitio, el enlace a TeleTrade como fuente de información es obligatorio. El uso de materiales en Internet debe ir acompañado de un hipervínculo al sitio teletrade.org. Importación automática de materiales e información del sitio está prohibida.

Para cualquier duda o pregunta, póngase en contacto con pr@teletrade.global.