- Análisis

- Noticias y herramientas

- Noticias del mercado

Noticias de mercados

- Nvidia repunta un 4.05% en el día, firmando su quinta sesión consecutiva al alza.

- La empresa taiwanesa Foxconn, anuncia la construcción de una fábrica de ensamblaje de chips Nvidia GB200 en México.

Nvidia (NVDA) estableció un mínimo diario en 129.42 dólares, encontrando compradores agresivos que llevaron el precio de la acción a un máximo de casi tres meses no visto desde el 11 de julio en 133.48. Al cierre del mercado, Nvidia cotiza en 132.88 dólares, ganando un 4.05%.

Foxconn anuncia la construcción de la mayor planta de ensamblaje de chips en México

Con la intención de satisfacer la demanda global de chips por el auge del desarrollo de inteligencia artificial, la empresa taiwanesa Hon Hai, también conocida como Foxconn, ha dado a conocer la construcción de la mayor fábrica de producción de servidores integrados con chips Nvidia GB200 en México.

El presidente de Foxconn, Young Liu, señaló que la compañía pretende construir 20.000 servidores con tecnología GB200 durante 2025.

Las acciones de Nvidia reaccionaron al alza tras la noticia, concluyendo la jornada con una ganancia diaria de un 4.05%.

Niveles técnicos a considerar en Nvidia

Las acciones de Nvidia mantienen una tendencia alcista desde un soporte ubicado en 113.24 $, dado por el mínimo del 18 de septiembre, cercano al retroceso de 50% de Fibonacci. La siguiente zona de soporte clave la observamos en 100.95 $, punto pivote del 6 de septiembre.

Al alza, la resistencia clave se encuentra en 140.765 $, dada por el máximo del 20 de junio. El Índice de Fuerza Relativa está en 66.06, por encima de la línea media de 50, confirmando el dominio de la presión compradora en el corto plazo.

Gráfico diario de Nvidia

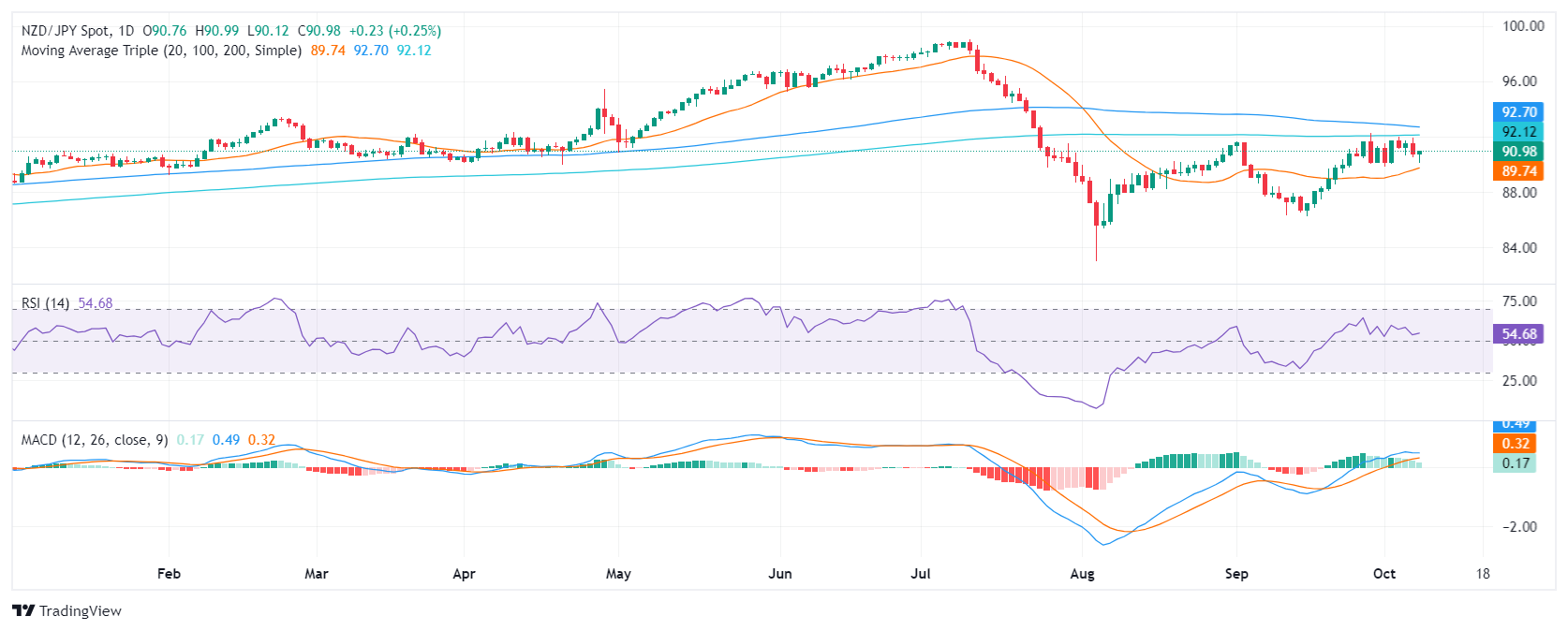

- NZD/JPY se está negociando dentro de un rango, limitado por 90.10 y 91.60.

- El RSI está subiendo ligeramente en territorio positivo, el MACD está disminuyendo pero aún es positivo.

- Falta una dirección clara, pero podría ocurrir una posible ruptura al alza.

El par NZD/JPY continúa moviéndose lateralmente el miércoles, extendiendo la consolidación de la semana pasada. El par está cotizando actualmente en 91.00, con ganancias del 0,30% y un sesgo ligeramente alcista. El par permanece atrapado dentro del rango definido por el soporte de 90.00 y la resistencia de 91.00, con indicadores que muestran una falta de dirección clara.

Los indicadores técnicos proporcionan una imagen mixta. El Índice de Fuerza Relativa (RSI) está en 55, en terreno positivo, y tiene una pendiente ligeramente ascendente, lo que indica que la presión de compra es constante. Sin embargo, el indicador de convergencia/divergencia de medias móviles (MACD) es verde y está disminuyendo, lo que sugiere que la presión de compra es débil.

La perspectiva general es ligeramente alcista debido a la posición del par por encima de las medias móviles simples (SMA) de 20 días. Sin embargo, se aconseja precaución ya que el MACD muestra signos de debilitamiento que podrían llevar a una pierna bajista. El nivel de soporte principal es el área de 90.00 (SMA de 20 días) que en caso de perderse podría desencadenar una caída al rango de 88.00-87.00. Por otro lado, la resistencia principal a conquistar es el área de 91.00 que podría impulsar un aumento hacia 91.60.

Gráfico diario del NZD/JPY

- El USD/JPY cotiza en 148.17 después de alcanzar un mínimo de 147.55, apoyado por compradores que regresan por encima del nivel de 148.00.

- El panorama técnico sugiere potencial alcista con resistencia en 149.14, seguido por 149.39 y 150.00.

- Una caída por debajo de la Nube de Ichimoku en 146.60-80 podría señalar más caídas para el par.

El USD/JPY permanece prácticamente sin cambios después de caer a un mínimo de dos días de 147.55 en medio de esperanzas de un alto el fuego entre Hezbollah e Israel, según lo declarado por un líder prominente de Hezbollah, según CNN. Al momento de escribir, el par cotiza en 148.17, plano.

Pronóstico del Precio del USD/JPY: Panorama técnico

Aunque el USD/JPY pausó su tendencia alcista, el par reanudó su avance.

El par alcanzó un mínimo semanal de 147.34, pero la entrada de compradores empujó el tipo de cambio por encima de la cifra psicológica de 148.00, abriendo la puerta para más alzas.

El Índice de Fuerza Relativa (RSI) muestra a los toros a cargo, aunque muestra que el impulso se ha detenido.

Para que los compradores del USD/JPY reanuden la tendencia alcista, la primera resistencia será el máximo del 7 de octubre en 149.14. Una ruptura de este último expondrá el máximo del 15 de agosto de 149.39, seguido por la cifra de 150.00. Una vez superadas esas áreas, los compradores apuntarán a la media móvil de 200 días (DMA) en 151.13.

Por otro lado, si el USD/JPY cae por debajo de la Nube de Ichimoku (Kumo) en 146.60-80, esto podría allanar el camino para más caídas.

USD/JPY Acción del Precio – Gráfico Diario

Yen japonés PRECIO Hoy

La tabla inferior muestra el porcentaje de cambio del Yen japonés (JPY) frente a las principales monedas hoy. Yen japonés fue la divisa más fuerte frente al Franco suizo.

| USD | EUR | GBP | JPY | CAD | AUD | NZD | CHF | |

|---|---|---|---|---|---|---|---|---|

| USD | -0.05% | -0.16% | 0.00% | 0.20% | 0.15% | -0.19% | 0.34% | |

| EUR | 0.05% | -0.11% | 0.07% | 0.25% | 0.20% | -0.16% | 0.38% | |

| GBP | 0.16% | 0.11% | 0.16% | 0.35% | 0.31% | -0.06% | 0.50% | |

| JPY | 0.00% | -0.07% | -0.16% | 0.31% | 0.14% | -0.21% | 0.34% | |

| CAD | -0.20% | -0.25% | -0.35% | -0.31% | -0.05% | -0.39% | 0.14% | |

| AUD | -0.15% | -0.20% | -0.31% | -0.14% | 0.05% | -0.36% | 0.21% | |

| NZD | 0.19% | 0.16% | 0.06% | 0.21% | 0.39% | 0.36% | 0.55% | |

| CHF | -0.34% | -0.38% | -0.50% | -0.34% | -0.14% | -0.21% | -0.55% |

El mapa de calor muestra los cambios porcentuales de las principales monedas. La moneda base se selecciona desde la columna de la izquierda, mientras que la moneda de cotización se selecciona en la fila superior. Por ejemplo, si elige el Yen japonés de la columna de la izquierda y se mueve a lo largo de la línea horizontal hasta el Dólar estadounidense, el cambio porcentual que se muestra en el cuadro representará el JPY (base)/USD (cotización).

- Se espera que la Reserva del Banco de Nueva Zelanda reduzca las tasas de interés en 50 puntos básicos hasta el 4.75% el miércoles.

- El empeoramiento de la recesión económica de Nueva Zelanda y el optimismo sobre la inflación destacan las apuestas a una gran reducción de tasas del RBNZ.

- Los anuncios de política del RBNZ están preparados para inyectar una intensa volatilidad en el Dólar neozelandés.

Se espera que la Reserva del Banco de Nueva Zelanda (RBNZ) siga los pasos de la Reserva Federal de EE.UU. (Fed) cuando anuncie su decisión sobre las tasas de interés el miércoles a la 01:00 GMT.

El banco central de Nueva Zelanda no publicará las proyecciones económicas trimestrales junto con su declaración de política. No habrá conferencia de prensa del gobernador Adrian Orr para seguir.

¿Qué esperar de la decisión de tasas de interés del RBNZ?

Se espera ampliamente que el RBNZ reduzca la Tasa Oficial de Efectivo (OCR) en 50 puntos básicos (pbs) del 5.25% al 4.75% tras su reunión de política monetaria de octubre. El banco central realizó una sorpresiva reducción de tasas de 25 pbs en agosto.

Desde entonces no ha habido nuevas noticias macroeconómicas, excepto por el informe del Producto Interior Bruto (PIB) del segundo trimestre de Nueva Zelanda. Los datos publicados por Statistics New Zealand el 19 de septiembre mostraron que el PIB disminuyó un 0.2% en el segundo trimestre desde el crecimiento revisado del 0.1% del trimestre anterior. Los economistas esperaban una contracción del 0.4% en el período informado, mientras que el RBNZ proyectaba una caída del 0.5%.

A pesar de una contracción del PIB menor a la esperada en el segundo trimestre, la tendencia decreciente de la inflación y la desaceleración de la actividad económica ayudan a construir un caso en torno a una posible reducción de 50 pbs por parte del RBNZ esta semana. Sin embargo, la inflación no transable persistente de Nueva Zelanda y un fuerte resurgimiento de la confianza empresarial podrían llevar al RBNZ a optar por una reducción de tasas menor en noviembre.

"Las últimas proyecciones del RBNZ tienen el IPC general en 2.3% y el IPC no transable en 5.1% en el tercer trimestre," señalaron los estrategas de FX en ING.

"Vemos un riesgo no despreciable de que la inflación haya caído por debajo del punto medio del rango objetivo del 2%, pero el IPC no transable debería seguir siendo más persistente. En consecuencia, este recorte de 50 pbs podría ser un movimiento único, con el RBNZ volviendo a reducciones graduales de 25 pbs hacia una tasa terminal cercana al 3%," añadieron.

¿Cómo impactará la decisión de tasas del RBNZ en el Dólar neozelandés?

El Dólar neozelandés (NZD) se encuentra cerca de su nivel más bajo en un mes frente al Dólar estadounidense (USD), cerca de 0.6100, ya que los mercados valoran completamente una reducción de tasas de 50 pbs del RBNZ el miércoles. Mientras tanto, el USD se mantiene fuerte en todos los ámbitos, ya que los sólidos datos de Nóminas No Agrícolas (NFP) de septiembre llevaron a los mercados a descartar una gran reducción de tasas de la Fed en noviembre.

De cara a los anuncios de política del RBNZ, el par NZD/USD parece estar en un riesgo bidireccional, ya que su destino depende de la comunicación del banco central sobre el tamaño y el ritmo de las futuras reducciones de tasas.

Si el banco central reduce la OCR en los esperados 50 pbs pero sorprende con un tono cauteloso en su declaración de política, rechazando las expectativas de más grandes reducciones de tasas, es probable que el NZD encuentre una nueva demanda. En tal caso, el NZD/USD podría protagonizar un fuerte regreso hacia el nivel de 0.6300. Una sorpresiva reducción de tasas de 25 pbs por parte del RBNZ también podría reactivar a los compradores del NZD.

Por otro lado, el NZD/USD podría ver una nueva tendencia bajista hacia 0.6000 si el RBNZ reconoce el progreso en la desinflación mientras expresa preocupaciones sobre el dolor económico, dejando la puerta abierta para más grandes reducciones de tasas.

Dhwani Mehta, analista senior de FXStreet, ofrece una breve perspectiva técnica para operar el Dólar neozelandés en los anuncios de política del RBNZ: "El par NZD/USD está desafiando la crítica media móvil simple (SMA) de 200 días en 0.6099, ya que el Índice de Fuerza Relativa (RSI) de 14 días permanece profundamente en territorio bajista."

"Si los compradores logran defender la clave SMA de 200 días, podría iniciarse una recuperación hacia la SMA de 21 días en 0.6226. Antes de eso, la SMA de 50 días en 0.6157 podría entrar en juego. Alternativamente, una ruptura sostenida por debajo de la SMA de 200 días podría impulsar una nueva tendencia bajista hacia el nivel de 0.6000, por debajo del cual se probará el mínimo del 16 de agosto en 0.5978," añade Dhwani.

Indicador económico

Decisión de tipos de interés

La Decisión de tipos de interés del RBNZ es anunciada por el Banco de la Reserva de Nueva Zelanda.Esta tasa afecta a un rango de tipos de interés fijados por los bancos comerciales, sociedades de construcción y otras instituciones hacia sus propios ahorradores y prestatarios. También tiende a afectar al precio de activos financieros, tales como bonos, acciones y los tipos de cambio, los cuales afectan al consumidor y a la demanda de negocios en una variedad de formas.

Leer más.Próxima publicación: mié oct 09, 2024 01:00

Frecuencia: Irregular

Estimado: 4.75%

Previo: 5.25%

Fuente: Reserve Bank of New Zealand

El Banco de la Reserva de Nueva Zelanda (RBNZ) celebra reuniones de política monetaria siete veces al año, anunciando su decisión sobre las tasas de interés y las evaluaciones económicas que influyeron en su decisión. El banco central ofrece pistas sobre las perspectivas económicas y la trayectoria de la política futura, que son de gran relevancia para la valoración del NZD. Los desarrollos económicos positivos y las perspectivas optimistas podrían llevar al RBNZ a endurecer la política aumentando las tasas de interés, que tienden a ser alcistas del NZD. Los anuncios de políticas generalmente son seguidos por la conferencia de prensa del Gobernador Adrian Orr.

El RBNZ FAQs

El Banco de la Reserva de Nueva Zelanda (RBNZ) es el banco central del país. Sus objetivos económicos son lograr y mantener la estabilidad de los precios –lograda cuando la inflación, medida por el Índice de Precios al Consumidor (IPC), cae dentro del rango de entre 1% y 3%– y apoyar el máximo empleo sostenible.

El Comité de Política Monetaria (MPC) del Banco de la Reserva de Nueva Zelanda (RBNZ) decide el nivel apropiado de la Tasa Oficial de Efectivo (OCR) de acuerdo con sus objetivos. Cuando la inflación esté por encima del objetivo, el banco intentará controlarla elevando su OCR clave, encareciendo el endeudamiento de dinero para los hogares y las empresas y enfriando así la economía. Los tipos de interés más altos son generalmente positivos para el Dólar neozelandés (NZD), ya que generan mayores rendimientos, lo que convierte al país en un lugar más atractivo para los inversores. Por el contrario, los tipos de interés más bajos tienden a debilitar al NZD.

El empleo es importante para el Banco de la Reserva de Nueva Zelanda (RBNZ) porque un mercado laboral ajustado puede alimentar la inflación. El objetivo del RBNZ de “máximo empleo sostenible” se define como el mayor uso de recursos laborales que pueda mantenerse en el tiempo sin crear una aceleración de la inflación. “Cuando el empleo esté en su nivel máximo sostenible, habrá una inflación baja y estable. Sin embargo, si el empleo está por encima del nivel máximo sostenible durante demasiado tiempo, eventualmente provocará que los precios aumenten cada vez más rápidamente, lo que requerirá que el MPC aumente las tasas de interés para mantener la inflación bajo control”, dice el banco central.

En situaciones extremas, el Banco de la Reserva de Nueva Zelanda (RBNZ) puede implementar una herramienta de política monetaria llamada Flexibilización Cuantitativa. La QE es el proceso mediante el cual el RBNZ imprime moneda local y la utiliza para comprar activos (generalmente bonos gubernamentales o corporativos) de bancos y otras instituciones financieras con el objetivo de aumentar la oferta monetaria interna y estimular la actividad económica. La QE generalmente resulta en un Dólar neozelandés (NZD) más débil. La QE es un último recurso cuando es poco probable que simplemente bajar las tasas de interés logre los objetivos del banco central. El RBNZ lo utilizó durante la pandemia de Covid-19.

La presidenta del Banco de la Reserva Federal (Fed) de Boston, Susan Collins, señaló el martes por la noche que la política actual de la Fed está ayudando a enfriar la inflación, pero la economía de EE.UU. y los mercados laborales aún parecen fuertes, y la inflación subyacente sigue siendo elevada.

Aspectos destacados

Estoy más segura de que la inflación está en un camino duradero de disminución.

Es importante que la Fed preserve condiciones saludables en el mercado laboral.

La inflación subyacente se ha moderado pero sigue siendo elevada.

El desempleo sigue históricamente bajo, el crecimiento del empleo es sólido.

La política monetaria restrictiva ha ayudado a enfriar la inflación.

Los datos muestran que la economía es fuerte y resistente.

- El Nasdaq 100 repunta un 1.50%, llegando a máximos no vistos desde el 1 de octubre.

- Palo Alto Networks (PANW) se dispara un 5.00% en el día, alcanzando máximos de cinco semanas.

- Las acciones de Nvidia Corporation (NVDA) suben un 4.03% diario, visitando máximos de casi tres meses.

El Nasdaq 100 estableció un mínimo del día en 19.755, donde atrajo compradores agresivos que llevaron el índice tecnológico a máximos de una semana en 20.089. Actualmente, el Nasdaq 100 cotiza sobre 20.095, ganando un 1.50% el día de hoy.

Palo Alto Networks y Nvidia Corporation lideran a las compañías ganadoras en el Nasdaq 100

La empresa líder en computación de alto rendimiento, Nvidia Corporation (NVDA), presenta una ganancia de un 4.03% en el precio de sus acciones, llegando a niveles no vistos desde el 11 de julio, cotizando en 132.92 $ al cierre del mercado.

Por otro lado, la firma especializada en ciberseguridad, Palo Alto Networks (PANW), sube un 5.00% diario, alcanzando máximos del 3 de septiembre en 357.00 $, al concluir la jornada.

El Nasdaq 100 ha establecido un rango lateral comprendido entre 19.968 y 19.644, dirigiéndose al extremo superior y apuntando a la continuación de la tendencia alcista en el corto plazo.

Niveles técnicos en el Nasdaq 100

El Nasdaq 100 estableció un soporte de corto plazo en 19.635, dado por el mínimo del 2 de octubre. La siguiente zona de soporte clave la observamos en 19.450, mínimo del 16 de septiembre que converge con el retroceso al 50% de Fibonacci.

Al alza, la resistencia más cercana se encuentra en 20.313, punto pivote del 26 de septiembre. La siguiente resistencia clave está en 20.688, máximo histórico establecido el 10 de julio.

Gráfico de 4 horas del Nasdaq 100

El Presidente del Banco de la Reserva Federal (Fed) de Atlanta, Raphael Bostic, señaló el martes que a pesar de una reciente desaceleración en el mercado laboral de EE.UU., el mercado de trabajo en sí no muestra signos de debilidad, destacando además que a pesar del progreso significativo en la inflación, las cifras generales de precios aún no han alcanzado los niveles objetivo.

Puntos clave

El mercado laboral se ha desacelerado, pero no está lento ni débil.

La creación mensual de empleo está por encima de lo requerido para tener en cuenta el crecimiento de la población.

La economía está cerca de los objetivos de la Fed y se está acercando más.

La tasa de inflación aún está bastante por encima del 2%.

Sigue enfocado en la inflación, pero el mercado laboral también es relevante.

Existe el riesgo de que la economía sea demasiado fuerte y pueda obstaculizar la recalibración de la política.

Las empresas dicen que los consumidores se han vuelto mucho más sensibles a los precios, limitando su capacidad para subir los precios.

Los huracanes Helene y Milton potencialmente tienen implicaciones significativas para la economía en los próximos tres a seis meses.

Los cambios en las cadenas de suministro significan que las estructuras de costos empresariales también cambiarán, algo que la Fed necesitará entender.

- El Índice del Dólar se mantiene neutral el martes cerca del nivel clave de 103.00.

- Los funcionarios de la Fed siguen siendo cautelosos sobre relajar la política demasiado, demasiado pronto.

- Las cifras del IPC del jueves serán clave para el movimiento del DXY.

El Índice del Dólar estadounidense (DXY), que mide el valor del USD frente a una cesta de seis divisas, se mantiene plano el martes. A pesar del aumento inicial, el DXY se ha estabilizado en torno a 102.50 y está a la espera de una dirección adicional.

Los indicadores económicos sugieren señales mixtas para la economía de EE.UU. Mientras que algunos datos apuntan a una desaceleración, otros métricas indican una resistencia continua. La Reserva Federal (Fed) ha enfatizado que su enfoque para relajar la política monetaria estará guiado por los datos económicos entrantes, sugiriendo una postura cautelosa que dependerá del panorama económico en evolución.

Motores de los mercados: El Dólar estadounidense se mantiene plano mientras se ajustan las apuestas sobre la Fed, se avecina el IPC

- Los funcionarios de la Fed siguen siendo cautelosos, enfatizando los riesgos de una relajación prematura e indicando que podrían ser apropiados recortes graduales adicionales.

- La probabilidad de un recorte de 50 puntos básicos en noviembre o diciembre es ahora cero, y un recorte de 25 puntos básicos el próximo mes solo tiene un 90% de probabilidad.

- A pesar de los sólidos datos económicos, el mercado aún anticipa un total de 125 puntos básicos de relajación en los próximos 12 meses.

- Los datos del Índice de Precios al Consumo (IPC) del jueves podrían sacudir la dinámica del USD y las próximas apuestas sobre la Fed.

Perspectiva técnica del DXY: El DXY hace una pausa en el impulso alcista, la resistencia limita el alza

El análisis técnico del índice DXY indica una pausa temporal en el impulso alcista después de una reciente racha ganadora. Los indicadores de Índice de Fuerza Relativa (RSI) y Promedio Móvil de Convergencia/Divergencia (MACD) permanecen firmemente en territorio positivo, sugiriendo potencial para más ganancias. Aunque la perspectiva a corto plazo ha mejorado, el sesgo general sigue siendo bajista para el USD.

Los niveles clave de soporte se encuentran en 102.30, 102.00 y 101.80, mientras que los niveles de resistencia se sitúan en 103.00, 103.50 y 104.00.

El Dólar estadounidense FAQs

El Dólar estadounidense (USD) es la moneda oficial de los Estados Unidos de América, y la moneda "de facto" de un número significativo de otros países donde se encuentra en circulación junto con los billetes locales. Según datos de 2022, es la divisa más negociada del mundo, con más del 88% de todas las operaciones mundiales de cambio de divisas, lo que equivale a una media de 6.6 billones de dólares en transacciones diarias. Tras la Segunda Guerra Mundial, el USD tomó el relevo de la libra esterlina como moneda de reserva mundial.

El factor individual más importante que influye en el valor del Dólar estadounidense es la política monetaria, que está determinada por la Reserva Federal (Fed). La Fed tiene dos mandatos: lograr la estabilidad de precios (controlar la inflación) y fomentar el pleno empleo. Su principal herramienta para lograr estos dos objetivos es ajustar las tasas de interés. Cuando los precios suben demasiado deprisa y la inflación supera el objetivo del 2% fijado por la Fed, ésta sube los tipos, lo que favorece la cotización del dólar. Cuando la Inflación cae por debajo del 2% o la tasa de desempleo es demasiado alta, la Fed puede bajar las tasas de interés, lo que pesa sobre el Dólar.

En situaciones extremas, la Reserva Federal también puede imprimir más dólares y promulgar la flexibilización cuantitativa (QE). La QE es el proceso mediante el cual la Fed aumenta sustancialmente el flujo de crédito en un sistema financiero atascado. Se trata de una medida de política no convencional que se utiliza cuando el crédito se ha agotado porque los bancos no se prestan entre sí (por miedo al impago de las contrapartes). Es el último recurso cuando es poco probable que una simple bajada de las tasas de interés logre el resultado necesario. Fue el arma elegida por la Fed para combatir la contracción del crédito que se produjo durante la Gran Crisis Financiera de 2008. Consiste en que la Fed imprima más dólares y los utilice para comprar bonos del gobierno estadounidense, principalmente de instituciones financieras. El QE suele conducir a un debilitamiento del Dólar estadounidense.

El endurecimiento cuantitativo (QT) es el proceso inverso por el que la Reserva Federal deja de comprar bonos a las instituciones financieras y no reinvierte el capital de los valores en cartera que vencen en nuevas compras. Suele ser positivo para el dólar estadounidense.

- El Dow Jones se mantuvo estable el martes, manteniéndose cerca de 42.000.

- Las tensiones geopolíticas del mercado disminuyeron después de que EE.UU. desalentara una escalada israelí contra Irán.

- Los inversores ahora están lidiando con menores expectativas de recortes de tasas después de los datos laborales de la semana pasada.

El Promedio Industrial Dow Jones (DJIA) se mantuvo el martes, manteniéndose cerca del nivel de 42.000 mientras los mercados digieren factores que tiran de las expectativas de los inversores en múltiples direcciones. Las preocupaciones de los inversores sobre la escalada Israel-Irán disminuyeron temprano el martes después de que EE.UU. interviniera verbalmente en el aún candente conflicto de Oriente Medio. El apetito por el riesgo recuperó terreno con la noticia, pero el sentimiento de los inversores sigue siendo tibio mientras los operadores lidian con una perspectiva más sombría sobre los recortes de tasas de la Reserva Federal (Fed) para el resto del año.

El presidente de EE.UU., Joe Biden, intervino directamente para advertir a Israel que un ataque de represalia directo contra Irán sería imprudente, ayudando a aliviar parte de la presión acumulada y evitando que el conflicto de Oriente Medio se extienda a otros países vecinos. Irán lanzó un ataque de represalia contra Israel este fin de semana en respuesta a la invasión de Israel a Líbano.

Los mercados de tasas continúan apostando abrumadoramente por un solo recorte de tasas de un cuarto de punto por parte de la Fed en noviembre. Según la herramienta FedWatch del CME, los mercados de tasas ven casi un 90% de probabilidades de que la Fed siga el recorte de tasas de 50 pb de septiembre con un más modesto 25 pb el 7 de noviembre. Las esperanzas de un segundo recorte doble se desvanecieron después de que los datos laborales de EE.UU. superaran ampliamente las expectativas la semana pasada. Los funcionarios de la Fed han señalado ampliamente que se requeriría un debilitamiento del mercado laboral de EE.UU. para empujar a la Reserva Federal a realizar recortes de tasas más significativos.

Noticias del Dow Jones

Un poco más de la mitad de las acciones listadas en el Dow Jones están en verde el martes, pero las ganancias generales siguen siendo escasas ya que el terreno más alto se distribuye uniformemente entre varios sectores. Caterpillar (CAT) retrocedió un 2,5% a 388 $ por acción después de que China no anunciara más subsidios de apoyo a la construcción, y Travelers Companies subió un 1,75% a 230 $ por acción en una leve recuperación del desplome del -2,4% del lunes.

Pronóstico de precios del Dow Jones

A pesar de un comienzo bajista de la semana de negociación, el Dow Jones continúa cotizando por encima de la media móvil exponencial (EMA) de 50 días cerca de 41.220. El principal índice bursátil ha rebotado en la EMA de 50 días varias veces en los últimos meses mientras una tendencia alcista se mantiene firme.

El MACD ha estado mostrando advertencias bajistas mientras el Dow Jones cotiza profundamente en territorio alcista, pero el impulso a la baja sigue siendo limitado ya que los índices continúan inclinándose hacia el extremo superior.

Gráfico diario del Dow Jones

El Dow Jones FAQs

El Dow Jones Industrial Average, uno de los índices bursátiles más antiguos del mundo, se compone de los 30 valores más negociados en Estados Unidos. El índice está ponderado por el precio en lugar de por la capitalización. Se calcula sumando los precios de los valores que lo componen y dividiéndolos por un factor, actualmente 0.152. El índice fue fundado por Charles Dow, fundador también del Wall Street Journal. En los últimos años ha sido criticado por no ser suficientemente representativo, ya que sólo sigue a 30 empresas, a diferencia de índices más amplios como el S& P 500.

Son muchos los factores que impulsan el índice Dow Jones Industrial Average (DJIA). El principal es el rendimiento agregado de las empresas que lo componen, revelado en los informes trimestrales de beneficios empresariales. Los datos macroeconómicos estadounidenses y mundiales también contribuyen, ya que influyen en la confianza de los inversores. El nivel de los tipos de interés, fijado por la Reserva Federal (Fed), también influye en el DJIA, ya que afecta al coste del crédito, del que dependen en gran medida muchas empresas. Por lo tanto, la inflación puede ser un factor determinante, así como otros parámetros que influyen en las decisiones de la Reserva Federal.

La Teoría de Dow es un método para identificar la tendencia principal del mercado bursátil desarrollado por Charles Dow. Un paso clave es comparar la dirección del Dow Jones Industrial Average (DJIA) y el Dow Jones Transportation Average(DJTA) y sólo seguir las tendencias en las que ambos se mueven en la misma dirección. El volumen es un criterio de confirmación. La teoría utiliza elementos del análisis de máximos y mínimos. La teoría de Dow plantea tres fases de la tendencia: acumulación, cuando el dinero inteligente empieza a comprar o vender; participación del público, cuando el público en general se une a la tendencia; y distribución, cuando el dinero inteligente abandona la tendencia.

Hay varias formas de operar con el DJIA. Una de ellas es utilizar ETF que permiten a los inversores negociar el DJIA como un único valor, en lugar de tener que comprar acciones de las 30 empresas que lo componen. Un ejemplo destacado es el SPDR Dow Jones Industrial Average ETF (DIA). Los contratos de futuros sobre el DJIA permiten a los operadores especular sobre el valor futuro del índice y las opciones proporcionan el derecho, pero no la obligación, de comprar o vender el índice a un precio predeterminado en el futuro. Los fondos de inversión permiten a los inversores comprar una parte de una cartera diversificada de valores del DJIA, lo que proporciona una exposición al índice global.

- El EUR/GBP cayó un 0,10% el martes y se mantiene en un rango, pero el sesgo alcista sigue intacto.

- El RSI y el MACD plano respaldan una perspectiva equilibrada.

- El EUR/GBP debería mantenerse por encima de 0.8380 para confirmar el sesgo alcista.

El par EUR/GBP permanece confinado dentro de un rango reciente y cayó un 0,10% el martes hasta 0.8380. Sin embargo, el sesgo en el marco de tiempo más amplio sigue siendo alcista, como sugieren los indicadores técnicos y el par continúa cotizando de lado después del repunte de la semana pasada.

El Índice de Fuerza Relativa (RSI) está cerca de 50 y en declive. Esto sugiere que la presión de venta está aumentando. El Promedio Móvil de Convergencia/Divergencia (MACD) está plano en territorio positivo, lo que sugiere que la presión de compra está plana.

Se podría esperar una continuación alcista si el precio rompe la resistencia en 0.8400, lo que aseguraría la media móvil simple (SMA) de 20 días, potencialmente allanando el camino para ganancias hacia 0.8450 y 0.8500. Por el contrario, si el precio cae por debajo del nivel de soporte de 0.8320, podría desencadenar más caídas. En general, todo apunta a que el impulso alcista ganado la semana pasada parece estar tomando una pausa, pero aún así, los alcistas tienen trabajo por hacer.

Gráfico diario del EUR/GBP

- El GBP/USD cotiza por debajo de 1.3100 tras publicar un informe de ventas minoristas positivo.

- Un cierre diario por encima de 1.3100 podría apuntar a más alzas, con resistencia en 1.3175 y 1.3200, seguido por 1.3266.

- Una caída por debajo de 1.3100 puede cambiar el impulso a los vendedores, apuntando a 1.3058 y el mínimo del 11 de septiembre de 1.3001.

La Libra esterlina recuperó algo de terreno frente al Dólar el martes, tras un informe de ventas minoristas mejor de lo esperado, aunque ha caído por debajo de la cota de 1.3100 a medida que avanza la sesión norteamericana. El GBP/USD cotiza en 1.3090, prácticamente sin cambios.

Pronóstico del precio del GBP/USD: Perspectiva técnica

La acción del precio muestra cierta consolidación alrededor del área de 1.3050 – 1.3120 por segundo día consecutivo. Aunque el impulso cambió a bajista, según el Índice de Fuerza Relativa (RSI), el GBP/USD imprimió un movimiento alcista el martes y perforó el área de 1.3100.

Si los toros empujan los precios más altos y logran un cierre diario por encima del nivel de resistencia clave mencionado anteriormente, se abrirá la puerta para más alzas.

Ese resultado expondrá el máximo del 4 de octubre en 1.3175. El siguiente será la cota de 1.3200, seguido por el máximo diario del 27 de agosto de 1.3266, antes de la marca de 1.3300.

Por el contrario, si el GBP/USD cae por debajo de 1.3100 y logra un cierre diario por debajo de este último, los vendedores tendrán la ventaja y podrán desafiar el mínimo de la semana actual de 1.3058 antes de apuntar al mínimo del ciclo del 11 de septiembre de 1.3001.

Acción del Precio del GBP/USD – Gráfico Diario

Libra esterlina PRECIO Hoy

La tabla inferior muestra el porcentaje de cambio del Libra esterlina (GBP) frente a las principales monedas hoy. Libra esterlina fue la divisa más fuerte frente al Dólar australiano.

| USD | EUR | GBP | JPY | CAD | AUD | NZD | CHF | |

|---|---|---|---|---|---|---|---|---|

| USD | 0.07% | 0.00% | 0.06% | 0.41% | 0.50% | 0.26% | 0.40% | |

| EUR | -0.07% | -0.06% | -0.02% | 0.34% | 0.41% | 0.17% | 0.33% | |

| GBP | -0.00% | 0.06% | 0.06% | 0.38% | 0.49% | 0.23% | 0.39% | |

| JPY | -0.06% | 0.02% | -0.06% | 0.47% | 0.45% | 0.18% | 0.36% | |

| CAD | -0.41% | -0.34% | -0.38% | -0.47% | 0.09% | -0.14% | 0.00% | |

| AUD | -0.50% | -0.41% | -0.49% | -0.45% | -0.09% | -0.25% | -0.09% | |

| NZD | -0.26% | -0.17% | -0.23% | -0.18% | 0.14% | 0.25% | 0.16% | |

| CHF | -0.40% | -0.33% | -0.39% | -0.36% | -0.00% | 0.09% | -0.16% |

El mapa de calor muestra los cambios porcentuales de las principales monedas. La moneda base se selecciona desde la columna de la izquierda, mientras que la moneda de cotización se selecciona en la fila superior. Por ejemplo, si elige el Libra esterlina de la columna de la izquierda y se mueve a lo largo de la línea horizontal hasta el Dólar estadounidense, el cambio porcentual que se muestra en el cuadro representará el GBP (base)/USD (cotización).

La Libra esterlina (GBP) ha cambiado poco en la sesión, señala Shaun Osborne, Estratega Jefe de FX de Scotiabank.

GBP cambia poco en el día

"El par GBP/USD muestra una ganancia marginal intradía, pero parece haber poco ímpetu detrás de la acción del precio. El Consorcio Minorista Británico informó un aumento del 1,7% en las ventas minoristas comparables en el año de septiembre."

"El spot ha caído en un rango de consolidación menor justo por debajo de 1.31. El gráfico intradía refleja un pequeño patrón de martillo alcista formándose en el comercio europeo para coincidir con el spot rompiendo por encima de la resistencia de la tendencia bajista pronunciada desde el máximo de finales de agosto."

"Estos son desarrollos ligeramente positivos al menos, pero la libra necesitará mostrar mucha más fuerza—por encima de 1.3175—si quiere recuperarse. El impulso de la tendencia en los estudios a corto plazo sigue siendo muy bajista en este punto. Soporte en 1.3050/60."

- El EUR/JPY retrocede justo antes de casi alcanzar la parte superior de un rango de medio plazo.

- Aún podría recuperarse hasta el techo del rango o revertirse a medida que la tendencia lateral se extiende.

El EUR/JPY casi alcanza la parte superior de su rango de nueve semanas antes de detenerse y desplegar un retroceso superficial hasta la zona media de los 162.

EUR/JPY Gráfico de 4 horas

Dada la superficialidad del retroceso, existe la posibilidad de que el EUR/JPY pueda reanudar su movimiento al alza y finalmente alcanzar la parte superior del rango de nueve semanas en la zona de los 163.80.

Sin embargo, el indicador de impulso de la MACD está cruzando por debajo de su línea de señal, dando una señal de venta y esto podría resultar en una reversión a la baja.

El par está en una tendencia lateral a corto plazo, lo que, dado el principio rector del análisis técnico de que "la tendencia es tu amiga", sugeriría una extensión del modo lateral. Si es así, entonces el próximo movimiento del EUR/JPY probablemente será de vuelta hacia la base del rango en la zona de los 154.

Es demasiado pronto para decir con confianza si esto sucederá, ya que no hay señales de reversión del precio en sí, solo del MACD. Es posible que el EUR/JPY pueda hacer una última recuperación antes de revertirse y comenzar una nueva etapa bajista en serio. Una ruptura por debajo de 161.00 proporcionaría una confirmación bajista adicional de que tal movimiento estaba comenzando.

- El USD/JPY recorta pérdidas intradía y se recupera por encima de 148.00 en medio de un Dólar estadounidense firme.

- Los inversores centran su atención en los datos de inflación de EE.UU. para septiembre.

- Una disminución en el gasto total de los hogares en Japón reduciría las expectativas de subida de tasas del BoJ.

El USD/JPY recupera sus pérdidas intradía y vuelve al máximo del día de 148.20 en la sesión norteamericana del martes. El par principal gana terreno mientras el Dólar estadounidense (USD) se esfuerza por extender su alza. El Índice del Dólar (DXY), que rastrea el valor del Dólar frente a seis divisas principales, se aferra a las ganancias cerca de un máximo de siete semanas de 102.50.

El desempeño del Dólar estadounidense se ha mantenido firme ya que las expectativas del mercado de que la Reserva Federal (Fed) realice otro recorte de tasas mayor de lo habitual de 50 puntos básicos (pb) en noviembre han disminuido.

Según la herramienta CME FedWatch, los operadores han reajustado la tasa de los fondos federales para noviembre y ven un recorte de tasas de 25 pb que empujará las tasas de interés a la baja hasta el rango de 4.50%-4.75% después de la publicación del informe de Nóminas no Agrícolas (NFP) de septiembre. Los datos de empleo mostraron que la demanda laboral se mantuvo robusta, la tasa de desempleo se desaceleró y el crecimiento salarial se mantuvo fuerte.

De cara al futuro, los inversores prestarán mucha atención a los datos del Índice de Precios al Consumidor (IPC) de EE.UU. para septiembre, que se publicarán el jueves. Los economistas esperan que el IPC subyacente, que excluye los precios volátiles de los alimentos y la energía, haya crecido constantemente en un 3.2%. Se espera que la inflación general anual haya disminuido aún más al 2.3% desde el 2.5% en agosto.

Se espera que el impacto de la inflación sea leve en las expectativas de recorte de tasas de la Fed, ya que los funcionarios están más enfocados en revitalizar el gasto del consumidor y el crecimiento del empleo.

En el frente de Tokio, el gasto total de los hogares disminuyó un 1.9% en agosto, más lento de lo esperado, que era una contracción del 2.6%. En julio, la medida del gasto del consumidor creció apenas un 0.1%. Se espera que esto disminuya las expectativas de más subidas de tasas por parte del Banco de Japón (BoJ) en el último trimestre del año.

El Yen japonés FAQs

El Yen japonés (JPY) es una de las divisas más negociadas del mundo. Su valor viene determinado en líneas generales por la marcha de la economía japonesa, pero más concretamente por la política del Banco de Japón, el diferencial entre los rendimientos de los bonos japoneses y estadounidenses o el sentimiento de riesgo entre los operadores, entre otros factores.

Uno de los mandatos del Banco de Japón es el control de divisas, por lo que sus movimientos son clave para el Yen. El BoJ ha intervenido directamente en los mercados de divisas en ocasiones, generalmente para bajar el valor del Yen, aunque se abstiene de hacerlo a menudo debido a las preocupaciones políticas de sus principales socios comerciales. La actual política monetaria ultralaxa del BoJ, basada en estímulos masivos a la economía, ha provocado la depreciación del Yen frente a sus principales pares monetarios. Este proceso se ha exacerbado más recientemente debido a una creciente divergencia de políticas entre el Banco de Japón y otros bancos centrales principales, que han optado por aumentar bruscamente los tipos de interés para luchar contra niveles de inflación de décadas.

La postura del Banco de Japón de mantener una política monetaria ultralaxa ha provocado un aumento de la divergencia política con otros bancos centrales, en particular con la Reserva Federal estadounidense. Esto favorece la ampliación del diferencial entre los bonos estadounidenses y japoneses a 10 años, lo que favorece al Dólar frente al Yen.

El Yen japonés suele considerarse una inversión de refugio seguro. Esto significa que en tiempos de tensión en los mercados, los inversores son más propensos a poner su dinero en la moneda japonesa debido a su supuesta fiabilidad y estabilidad. En épocas turbulentas, es probable que el Yen se revalorice frente a otras divisas en las que se considera más arriesgado invertir.

- El NZD/USD cae a un mínimo mensual cerca de 0.6100 mientras los operadores se preparan para la decisión de política del RBNZ.

- Se espera que el RBNZ reduzca su OCR en 50 pb hasta el 4.75%.

- Los inversores esperan los datos de inflación de EE.UU. para obtener nuevas orientaciones sobre las perspectivas de tasas de interés de la Fed.

El par NZD/USD alcanza el mínimo mensual cerca del soporte de nivel redondo de 0.6100 en la sesión norteamericana del martes. El par Kiwi se debilita ya que el Dólar neozelandés (NZD) está bajo presión antes de la decisión de política del Banco de la Reserva de Nueva Zelanda (RBNZ), que se anunciará el miércoles.

Se espera que el RBNZ recorte su Tasa de Efectivo Oficial (OCR) en un tamaño mayor de lo habitual de 50 puntos básicos (pb) hasta el 4.75% ya que el banco central se centra en reactivar el crecimiento económico. La junta también redujo inesperadamente sus tasas de interés en 25 pb en agosto.

Mientras tanto, la debilidad en los mercados chinos debido a la falta de detalles específicos para la asignación de fondos en el paquete de estímulo de 200 mil millones de yuanes presentado por el presidente de la Comisión Nacional de Desarrollo y Reforma (NDRC), Zheng Shanjie, el martes después del largo feriado del Día Nacional, no ha logrado impulsar la recuperación del Dólar neozelandés.

En el frente de Estados Unidos (EE.UU.), el Dólar estadounidense (USD) lucha por extender su alza, con los inversores centrados en los datos del Índice de Precios al Consumo (IPC) de septiembre, que se anunciarán el jueves. Los datos de inflación influirán en las expectativas del mercado sobre las perspectivas de tasas de interés de la Reserva Federal (Fed) para el resto del año. Se estima que el IPC subyacente – que excluye los precios volátiles de alimentos y energía – haya crecido de manera constante en un 3.2%.

El NZD/USD extiende su racha de pérdidas por sexta sesión de negociación el martes. El par Kiwi ha encontrado soporte temporal cerca de la media móvil exponencial (EMA) de 200 días alrededor de 0.6100.

El Índice de Fuerza Relativa (RSI) de 14 días ha caído cerca de 40.00. Un impulso bajista se activaría si el oscilador desciende por debajo del nivel mencionado.

Más caídas aparecerían si el par rompe por debajo del soporte horizontal trazado desde el mínimo del 11 de septiembre alrededor de 0.6100. El activo caería aún más hacia el máximo del 3 de mayo de 0.6046 y el soporte psicológico de 0.6000 si rompe por debajo del mínimo del 11 de septiembre.

Por el contrario, un movimiento de reversión por encima de la EMA de 20 días en 0.6230 impulsará al activo hacia el máximo del 3 de septiembre de 0.6302 y el máximo del 30 de septiembre cerca de 0.6380.

NZD/USD gráfico diario

Indicador económico

Decisión de tipos de interés

La Decisión de tipos de interés del RBNZ es anunciada por el Banco de la Reserva de Nueva Zelanda.Esta tasa afecta a un rango de tipos de interés fijados por los bancos comerciales, sociedades de construcción y otras instituciones hacia sus propios ahorradores y prestatarios. También tiende a afectar al precio de activos financieros, tales como bonos, acciones y los tipos de cambio, los cuales afectan al consumidor y a la demanda de negocios en una variedad de formas.

Leer más.Próxima publicación: mié oct 09, 2024 01:00

Frecuencia: Irregular

Estimado: 4.75%

Previo: 5.25%

Fuente: Reserve Bank of New Zealand

El Banco de la Reserva de Nueva Zelanda (RBNZ) celebra reuniones de política monetaria siete veces al año, anunciando su decisión sobre las tasas de interés y las evaluaciones económicas que influyeron en su decisión. El banco central ofrece pistas sobre las perspectivas económicas y la trayectoria de la política futura, que son de gran relevancia para la valoración del NZD. Los desarrollos económicos positivos y las perspectivas optimistas podrían llevar al RBNZ a endurecer la política aumentando las tasas de interés, que tienden a ser alcistas del NZD. Los anuncios de políticas generalmente son seguidos por la conferencia de prensa del Gobernador Adrian Orr.

Las acciones más débiles arrastraron al Dólar canadiense (CAD) un poco más abajo ayer y siguen siendo un riesgo para la moneda a corto plazo, ya que China y el aumento de los rendimientos pesan sobre el sentimiento, señala Shaun Osborne, Estratega Jefe de FX de Scotiabank.

El CAD retrocede a mediados de 1.36

"El CAD no está obteniendo ningún contrapeso a las acciones débiles por los precios firmes del crudo esta mañana, ya que las preocupaciones sobre el crecimiento de China pesan sobre las materias primas en general. El bajo rendimiento del CAD está llevando al spot de vuelta a mediados de 1.36, la parte superior del rango reciente. Las firmes ganancias del USD están impulsando una sobrevaloración ligeramente más significativa en el spot según la estimación de nuestro modelo de valor justo."

"El equilibrio se evalúa en 1.3547 hoy, una cifra grande por debajo de los niveles spot y la mayor divergencia con la tasa de mercado desde agosto. La sobrevaloración puede limitar la capacidad del USD para extender las ganancias al menos a corto plazo. Los datos de empleo de septiembre del viernes y la encuesta de Perspectivas Empresariales del BoC del tercer trimestre son más relevantes para los mercados y las perspectivas de política."

"Las ganancias constantes y sostenidas del USD durante la última semana han llevado al spot de vuelta al pico de mediados de septiembre en 1.3647. Hay mucha congestión en el gráfico entre 1.36/1.38 que se remonta a la primavera/principios del verano, lo que debería ralentizar—pero puede que no impida—ganancias adicionales del USD. La media móvil de 100 días se sitúa en 1.3653 para proporcionar un poco más de anclaje para el spot y el gráfico a corto plazo parece bastante estirado. Pero un empuje claro a través de mediados de 1.36 puede ver que las ganancias del USD se extiendan a 1.37+. El soporte está en 1.3610/20."

- GBP/CAD regresa a la parte inferior de una línea de tendencia que ha roto por debajo.

- El par se está consolidando después de caer dentro de un canal ascendente.

GBP/CAD está retrocediendo después de desarrollar una pierna bajista parcial dentro de un canal ascendente más amplio. Probablemente está en una tendencia bajista a corto plazo, lo que, dado el principio de que "la tendencia es tu amiga", favorece marginalmente más a la baja.

El par rompió por debajo de una línea de tendencia importante ("Línea de Tendencia A" en el gráfico) el 3 de octubre. Luego tocó fondo y desde entonces se ha recuperado hasta la parte inferior de la línea de tendencia.

Gráfico de 4 horas de GBP/CAD

GBP/CAD está en un punto de inflexión crítico: podría romper de nuevo por encima de la línea de tendencia, revirtiendo así la tendencia, o darse la vuelta y continuar a la baja.

Una ruptura por debajo de la base de la consolidación (línea discontinua en el gráfico) indicaría una continuación de la pierna bajista. Se esperaría que tal movimiento alcanzara un objetivo bajista inicial en 1.7620 (Fibonacci 61,8% de la altura del rango extrapolado a la baja), seguido de aproximadamente 1.7605 (mínimos del 4 de septiembre).

Por otro lado, una ruptura decisiva por encima de la línea de tendencia sugeriría una reversión de la tendencia. Esto es posible dado que las tendencias a medio y largo plazo son alcistas y el par está en un canal ascendente. Además, el Indicador de Convergencia/Divergencia de Medias Móviles (MACD) ha cruzado por encima de su línea de señal y está subiendo abruptamente, lo que indica que un fuerte impulso alcista acompaña el movimiento actual.

Para ser decisiva, dicha ruptura tendría que estar acompañada por una larga vela japonesa verde que perforara claramente la línea de tendencia y cerrara cerca de su máximo, o tres velas japonesas verdes seguidas que rompieran claramente por encima de la línea de tendencia.

El USD continúa fluctuando mientras consolida el avance de la semana pasada, señala Shaun Osborne, Estratega Jefe de FX de Scotiabank.

El USD continúa consolidándose

"Las ganancias del JPY y el EUR en la sesión están presionando al DXY de alguna manera, pero la caída en el índice del dólar aún parece más una pausa antes de nuevas ganancias que una reversión. Las divisas de alta beta están en su mayoría bajo rendimiento en medio de algunos movimientos irregulares en las acciones asiáticas y una fuerte caída en el petróleo crudo (bajando un 2%). El AUD es el principal perdedor en la sesión mientras los mercados consideran las perspectivas para la economía china."

"Los mercados chinos regresaron de las vacaciones con fuerza, pero no pudieron mantener las fuertes ganancias de apertura. Los inversores están decepcionados con la escala y el alcance de las medidas de estímulo ofrecidas por las autoridades. El índice de acciones CSI 300 de la China continental cedió casi la mitad de sus ganancias de apertura en el día, mientras que el Hang Seng cayó más del 9%. Las acciones europeas están en rojo mientras que los futuros de acciones de EE.UU. mantienen pequeñas ganancias."

"Es otra sesión bastante ligera en cuanto a datos—solo la actualización de la Balanza Comercial de EE.UU. esta mañana. Hoy hay un poco más de declaraciones de la Fed (Bostic, Collins—un no votante—y Jefferson) y una subasta de 3 años, con resultados a la 1pm. Esta noche, se espera que el RBNZ reduzca su tasa de interés clave en 50 puntos básicos hasta el 4,75%."

La reciente recuperación en USD/SGD muestra signos tentativos de moderación. El par estaba por última vez en niveles de 1.3029, señala el estratega de FX en OCBC Christopher Wong.

Signos tentativos de moderación

"El impulso diario es alcista mientras que el aumento del RSI se moderó cerca de condiciones de sobrecompra. Resistencia en 1.3060 (DMA de 50), 1.31 (retroceso de Fibonacci del 38.2% del máximo de julio al mínimo de septiembre). Soporte en 1.2980 (23.6% fibo), 1.2940 (DMA de 21)."

"El S$NEER se estimó por última vez en ~1,95% por encima de nuestro punto medio implícito por el modelo. La decisión de política del MAS se anunciará el 14 de octubre, junto con el PIB del 3T. Esperamos que el MAS mantenga el statu quo de la política nuevamente en la próxima reunión del MPC de octubre, ya que la trayectoria de apreciación prevaleciente de la banda de política del S$NEER sigue siendo apropiada."

"Pero no descartamos una posibilidad externa de que el MAS pueda sorprender con una flexibilización anticipada, dado que el MAS adopta un enfoque prospectivo para la formulación de políticas monetarias y que el viaje de desinflación del IPC subyacente sigue intacto, aparte del ligero repunte en agosto."

El Dólar estadounidense (USD) podría fortalecerse aún más, pero queda por ver si puede mantener el rápido ritmo de avance. El nivel a monitorear es 7.1200, señalan los analistas de FX de UOB Group Quek Ser Leang y Lee Sue Ann.

El USD puede fortalecerse aún más

VISTA DE 24 HORAS: "El pasado viernes, el USD se disparó a un máximo de 7.1036. Ayer (lunes), indicamos que ‘el repunte brusco y rápido parece estar exagerado, y es poco probable que el USD suba mucho más.’ Esperábamos que el USD ‘cotizara en un rango entre 7.0700 y 7.1050.’ Sin embargo, en lugar de cotizar en un rango, el USD se vendió bruscamente hasta un mínimo de 7.0583, cerrando en 7.0724 (-0,38%). Esta vez, la caída brusca parece estar exagerada, y en lugar de seguir cayendo, se espera que el USD cotice en un rango de 7.0590/7.0800."

VISTA DE 1-3 SEMANAS: "Después de que el USD se disparara el pasado viernes, indicamos ayer (07 de octubre, par en 7.0900) que ‘aunque no se descarta una mayor fortaleza del USD, queda por ver si puede mantener el rápido ritmo de avance.’ También indicamos que ‘el nivel a monitorear es 7.1200, y para mantener la rápida acumulación de impulso, el USD no debe romper por debajo de 7.0500.’ Posteriormente, el USD retrocedió bruscamente y el impulso se ha ralentizado en cierta medida. Sin embargo, solo una ruptura de 7.0500 indicaría que el USD no está listo para dirigirse más alto hacia 7.1200."

La Libra esterlina (GBP) continuó negociándose con un sesgo bajista después de que el Gobernador del BoE, Bailey, hablara inesperadamente sobre adoptar una postura de flexibilización más agresiva. El par estaba por última vez en niveles de 1.3100, señala el estratega de FX en OCBC Christopher Wong.

El ajuste moderado debería seguir frenando a los alcistas del GBP

"En una entrevista con The Guardian la semana pasada, dijo que el BoE podría volverse 'un poco más agresivo' y 'un poco más activista' en su enfoque para recortar tasas si las noticias sobre la inflación continuaban siendo buenas. Esto es un cambio respecto al último MPC en septiembre, donde los responsables de la política enfatizaron la necesidad de que la política se mantuviera restrictiva por 'suficientemente largo' y que la mayoría de los miembros veían la necesidad de un enfoque gradual para eliminar la restricción.

"Un ajuste moderado debería seguir frenando a los alcistas del GBP. Nuestra visión sobre las tasas se mantiene sin cambios: otro recorte de 25 pb en la tasa bancaria antes de fin de año, probablemente en la reunión del MPC de noviembre. A partir de entonces, esperamos un recorte de 25 pb en la tasa bancaria en cada trimestre de 2025. Nuestra expectativa de recorte de tasas se basa en nuestras previsiones de inflación más bajas que las del BoE. Los últimos comentarios del Gobernador Bailey deben reflejar un cambio en la evaluación de la inflación y/o las perspectivas de crecimiento."

"El impulso diario es de sesgo bajista mientras que la caída del RSI se desaceleró cerca de condiciones de sobreventa. Consolidación probable por ahora. Soporte aquí en 1.3090 (DMA de 50), 1.30 (retroceso de Fibonacci del 38.2% del mínimo de abril al máximo de septiembre) y 1.2935 (DMA de 100). Resistencia en 1.3166 (23.6% fibo), 1.3230 (DMA de 21)."

- El AUD/USD cae aún más por debajo de 0.6750 en medio de la debilidad del Dólar australiano.

- Las actas del RBA no ofrecieron ninguna pista significativa sobre la probable acción de las tasas de interés para el resto del año.

- La perspectiva del Dólar estadounidense estará influenciada por los datos del IPC de EE.UU. para septiembre.

El par AUD/USD extiende su racha de pérdidas por cuarto día de negociación el martes. El activo australiano cae cerca de 0.6720 a medida que el Dólar australiano (AUD) se debilita tras la publicación de las actas del Banco de la Reserva de Australia (RBA), que no ofrecieron ninguna pista significativa sobre la probable acción de las tasas de interés en la reunión de noviembre.

Las actas del RBA mostraron que los responsables de la política monetaria discutieron escenarios para subir las tasas de interés o pivotar hacia la normalización de la política. Sin embargo, la junta se mantuvo vigilante ante los riesgos al alza de la inflación. Actualmente, los mercados financieros esperan que el RBA mantenga su tasa de efectivo oficial (OCR) sin cambios en 4.35% para fin de año.

Mientras tanto, la ausencia de detalles sobre el tamaño probable del paquete de estímulo recientemente revelado por Pekín también ha disminuido el atractivo del Dólar australiano, siendo un proxy del crecimiento económico de China.

En la región de América del Norte, el Dólar estadounidense (USD) se ha movido lateralmente después de volver a visitar un máximo de siete semanas, ya que los inversores esperan nuevas pistas sobre la posible acción de la política monetaria de la Reserva Federal (Fed) en el resto del año. Según la herramienta CME FedWatch, se espera que la Fed recorte las tasas de interés en 25 puntos básicos (pb) en cada una de sus dos reuniones de política restantes este año.

El AUD/USD ve una fuerte caída después de una ruptura por debajo de la línea de tendencia ascendente trazada desde el mínimo del 5 de agosto alrededor de 0.6350. El activo australiano cae por debajo de las medias móviles exponenciales (EMA) de 20 y 50 días, que cotizan alrededor de 0.6800 y 0.6750, respectivamente.

El Índice de Fuerza Relativa (RSI) de 14 días cae cerca de 40.00, lo que sugiere un debilitamiento del impulso.

El par podría experimentar más caídas hacia la EMA de 200 días cerca de 0.6660 y el máximo del 12 de agosto de 0.6605 si rompe por debajo del soporte de nivel redondo de 0.6700.

En un escenario alternativo, un movimiento de recuperación decisivo por encima de la EMA de 20 días en 0.6800 podría empujar el activo hacia el máximo del 4 de octubre de 0.6850, seguido por el máximo del 3 de octubre de 0.6888.

Gráfico diario del AUD/USD

El Dólar australiano FAQs

Uno de los factores más importantes para el Dólar australiano (AUD) es el nivel de los tipos de interés fijados por el Banco de la Reserva de Australia (RBA). Dado que Australia es un país rico en recursos, otro factor clave es el precio de su mayor exportación, el mineral de hierro. La salud de la economía china, su mayor socio comercial, es un factor, así como la inflación en Australia, su tasa de crecimiento y la Balanza Comercial. El sentimiento del mercado, es decir, si los inversores apuestan por activos más arriesgados (risk-on) o buscan refugios seguros (risk-off), también es un factor, siendo el risk-on positivo para el AUD.

El Banco de la Reserva de Australia (RBA) influye en el Dólar australiano (AUD) fijando el nivel de los tipos de interés que los bancos australianos pueden prestarse entre sí. Esto influye en el nivel de los tipos de interés de la economía en su conjunto. El principal objetivo del RBA es mantener una tasa de inflación estable del 2%-3% ajustando los tipos de interés al alza o a la baja. Unos tipos de interés relativamente altos en comparación con otros grandes bancos centrales apoyan al AUD, y lo contrario para los relativamente bajos. El RBA también puede utilizar la relajación y el endurecimiento cuantitativo para influir en las condiciones crediticias, siendo la primera negativa para el AUD y la segunda positiva para el AUD.

China es el mayor socio comercial de Australia, por lo que la salud de la economía china influye mucho en el valor del Dólar australiano (AUD). Cuando la economía china va bien, compra más materias primas, bienes y servicios de Australia, lo que aumenta la demanda del AUD y hace subir su valor. Lo contrario ocurre cuando la economía china no crece tan rápido como se esperaba. Por lo tanto, las sorpresas positivas o negativas en los datos de crecimiento chino suelen tener un impacto directo en el Dólar australiano.

El mineral de hierro es la mayor exportación de Australia, con 118.000 millones de dólares al año según datos de 2021, siendo China su principal destino. El precio del mineral de hierro, por lo tanto, puede ser un impulsor del Dólar australiano. Por lo general, si el precio del mineral de hierro sube, el AUD también lo hace, ya que aumenta la demanda agregada de la divisa. Lo contrario ocurre cuando el precio del mineral de hierro baja. Los precios más altos del mineral de hierro también tienden a dar lugar a una mayor probabilidad de una balanza comercial positiva para Australia, lo que también es positivo para el AUD.

La balanza comercial, que es la diferencia entre lo que un país gana con sus exportaciones y lo que paga por sus importaciones, es otro factor que puede influir en el valor del Dólar australiano. Si Australia produce exportaciones muy solicitadas, su divisa ganará valor exclusivamente por el exceso de demanda creado por los compradores extranjeros que desean adquirir sus exportaciones frente a lo que gasta en comprar importaciones. Por lo tanto, una balanza comercial neta positiva fortalece el AUD, con el efecto contrario si la balanza comercial es negativa.

- El petróleo crudo cae más de un 2% el martes mientras China reabre después de la Semana Dorada.

- Los mercados comienzan a cuestionar el próximo movimiento de Israel a medida que pasa el tiempo.

- El Índice del Dólar estadounidense se relaja por segundo día consecutivo mientras parece terminar el short squeeze en el DXY.

El petróleo crudo detiene abruptamente su reciente recuperación el martes, con la reapertura de China y su regreso a los mercados después de la festividad de la Semana Dorada. Un movimiento en picada en el índice de acciones Hang Seng de China, de casi un 10% al cierre, generó preocupaciones globales sobre China y su recuperación económica. Esto también tiene implicaciones para el petróleo crudo, con la demanda del Gigante Asiático probablemente llegando nuevamente más baja de lo anticipado anteriormente.

El Índice del Dólar estadounidense (DXY), que sigue el rendimiento del Dólar frente a otras seis divisas, se relaja por segundo día consecutivo el martes. El DXY vio un fuerte short squeeze la semana pasada, con los bajistas del Dólar estadounidense siendo eliminados de sus posiciones en el proceso. Lenta pero seguramente, los alcistas del Dólar estadounidense (USD) están comenzando a tomar beneficios en la recuperación, con el DXY en una lenta caída en busca del primer soporte.

Al momento de escribir, el petróleo crudo (WTI) cotiza en 75.18$ y el Brent crudo en 79.22$

Noticias sobre el petróleo y movimientos del mercado: Muchas preocupaciones

- La producción de petróleo de Libia ha superado el millón de barriles por día por primera vez en dos meses tras la resolución de un enfrentamiento político en el país, informa Bloomberg.

- Chevron cerró la producción de petróleo en la plataforma Blind Faith en el Golfo de México de EE.UU. antes del huracán Milton, informa Reuters.

- Chevron Corp y Canadian Natural Resources Ltd. firmaron un acuerdo de 6,5 mil millones de dólares para que Chevron venda las arenas petrolíferas no desarrolladas en la provincia de Alberta en Canadá, informa Rigzone.

- El huracán Milton se está abriendo camino a través de la costa del Golfo hacia la península de Florida en EE.UU. y se espera que llegue el miércoles por la mañana, según datos recientes del Centro Nacional de Huracanes de EE.UU.

Análisis técnico del petróleo: Ahí va 75.00$

El precio del petróleo crudo estaba destinado a ver algunas ventas después de su fuerte recuperación debido a la mezcla de tensiones geopolíticas. Con el paso del tiempo e Israel sin realmente dar una respuesta militar, las tensiones están comenzando a disminuir un poco. Añade las noticias de Libia y las preocupaciones sobre China, y la corrección gana más peso. Se espera posiblemente una corrección adicional hasta que se encuentre un soporte fuerte.

La falsa ruptura del lunes debe ser ignorada ya que el movimiento ha sido completamente revertido el martes. Esto significa que los niveles pivote actuales al alza siguen siendo válidos: la línea de tendencia descendente roja en el gráfico a continuación, y la media móvil simple (SMA) de 100 días en 75.72$ justo por encima de ella, hacen que esa región sea muy difícil de superar. Una vez que se mantenga por encima de allí, la SMA de 200 días en 77.15$ debería refutar cualquier nuevo repunte como lo hizo en las primeras operaciones del martes.

A la baja, las antiguas resistencias se han convertido en soportes. Primero está la SMA de 55 días en 72.71$, que actúa como una posible primera línea de defensa en caso de cualquier retroceso. Un poco más abajo, 71.46$ entra en juego como segundo soporte antes de mirar nuevamente a la gran cifra de 70.00$ y 67.11$ como soporte final para que los operadores compren en la caída.

Petróleo Crudo WTI de EE.UU.: Gráfico Diario

El petróleo WTI FAQs

El petróleo WTI es un tipo de petróleo crudo que se vende en los mercados internacionales. WTI son las siglas de West Texas Intermediate, uno de los tres tipos principales que incluyen el Brent y el crudo de Dubai. El WTI también se conoce como "ligero" y "dulce" por su relativamente baja gravedad y contenido en azufre, respectivamente. Se considera un petróleo de alta calidad que se refina fácilmente. Se obtiene en Estados Unidos y se distribuye a través del centro de Cushing, considerado "el cruce de oleoductos del mundo". Es una referencia para el mercado del petróleo y el precio del WTI se cotiza con frecuencia en los medios de comunicación.

Como todos los activos, la oferta y la demanda son los principales factores que determinan el precio del petróleo WTI. Como tal, el crecimiento global puede ser un impulsor del aumento de la demanda y viceversa en el caso de un crecimiento global débil. La inestabilidad política, las guerras y las sanciones pueden alterar la oferta y repercutir en los precios. Las decisiones de la OPEP, grupo de grandes países productores de petróleo, es otro factor clave del precio. El valor del Dólar estadounidense influye en el precio del petróleo crudo WTI, ya que el petróleo se comercia principalmente en dólares estadounidenses, por lo que un Dólar más débil puede hacer que el petróleo sea más asequible y viceversa.

Los informes semanales sobre los inventarios de petróleo publicados por el Instituto Americano del Petróleo (API) y la Agencia de Información de Energía (EIA) influyen en el precio del petróleo WTI. Los cambios en los inventarios reflejan la fluctuación de la oferta y la demanda. Si los datos muestran un descenso de los inventarios, puede indicar un aumento de la demanda, lo que haría subir el precio del petróleo. Un aumento de los inventarios puede reflejar un incremento de la oferta, lo que hace bajar los precios. El informe del API se publica todos los martes y el de la EIA al día siguiente. Sus resultados suelen ser similares, con una diferencia de un 1% entre ellos el 75% de las veces. Los datos de la EIA se consideran más fiables, ya que se trata de una agencia gubernamental.

La OPEP (Organización de Países Exportadores de Petróleo) es un grupo de 13 naciones productoras de petróleo que deciden colectivamente las cuotas de producción de los países miembros en reuniones bianuales. Sus decisiones suelen influir en los precios del petróleo WTI. Cuando la OPEP decide reducir las cuotas, puede restringir la oferta y hacer subir los precios del petróleo. Cuando la OPEP aumenta la producción, se produce el efecto contrario. La OPEP+ es un grupo ampliado que incluye a otros diez países no miembros de la OPEP, entre los que destaca Rusia.

"La decisión de política del RBNZ se espera para mañana a las 9am (SGT). El Dólar neozelandés (NZD) se encontraba en los niveles de 0.6118, señala el estratega de FX de OCBC Christopher Wong.

El RBNZ acelerará el ritmo de recortes de tasas a 50pb

"Los mercados en su mayoría esperan que el RBNZ acelere el ritmo de recortes de tasas a 50pb en cada uno de los 2 MPC restantes del año y otro recorte acumulado de 100pb para el primer semestre de 2025. La encuesta trimestral de opiniones empresariales de NZIER dice que solo un 3 por ciento neto de las empresas pudo aumentar los precios para trasladar los costes, frente al 23% del trimestre anterior."

"El mismo informe también indicó que una proporción significativa de empresas ahora informa que es fácil encontrar mano de obra calificada y no calificada. Con las expectativas moderadas ya en el precio y el Kiwi habiendo corregido >2% en la última semana, el NZD corre el riesgo de ser un "vender con el rumor, comprar con el hecho" en la decisión de política a menos que el RBNZ redoble su retórica moderada."

El impulso bajista en el gráfico diario sigue intacto mientras que la caída en el RSI muestra signos de girar desde condiciones cercanas a la sobreventa. El soporte se encuentra en 0.61 (DMA de 200), niveles de 0.6070. Resistencia en 0.6160 (DMA de 50), 0.6620 (DMA de 21).

Las condiciones de sobreventa sugieren que cualquier caída en el Dólar neozelandés (NZD) es parte de un rango de negociación más bajo de 0.6105/0.6165. A largo plazo, el NZD aún parece débil; queda por ver si tiene suficiente impulso para alcanzar el próximo soporte importante en 0.6075, señalan los analistas de FX de UOB Group Quek Ser Leang y Lee Sue Ann.

El NZD aún parece débil

VISIÓN A 24 HORAS: "No anticipamos la fuerte caída en el NZD que lo hizo desplomarse a 0.6113 (esperábamos un rango de negociación). La caída no se ha estabilizado, pero la sobreventa severa sugiere que cualquier caída probablemente es parte de un rango de negociación más bajo de 0.6105/0.6165. En otras palabras, es poco probable una ruptura clara por debajo de 0.6105 o por encima de 0.6165."

VISIÓN A 1-3 SEMANAS: "Ayer (07 de octubre, spot en 0.6160), destacamos que la acción reciente del precio "sigue sugiriendo una mayor debilidad del NZD, aunque a un ritmo más lento." Señalamos que "los niveles a observar son 0.6135 y 0.6105." No esperábamos la continua rápida caída, ya que el NZD cayó a un mínimo de 0.6113. Aunque el NZD aún parece débil, queda por ver si el NZD tiene suficiente impulso para alcanzar el próximo soporte importante en 0.6075. Al alza, si el NZD rompe por encima de 0.6195 (el ‘nivel de resistencia fuerte’ estaba en 0.6220 ayer), significaría que la debilidad del NZD desde mediados de la semana pasada se ha estabilizado."

- USD/CAD revisita 1.3650 mientras el Dólar canadiense se debilita en medio de la incertidumbre antes de los datos de empleo de septiembre.

- Se espera que el BoC extienda su ciclo de recortes de tasas en noviembre.

- Fed Kugler considera apropiados más recortes de tasas.

El par USD/CAD recupera un máximo de siete semanas cerca de 1.3650 en la sesión europea del martes. El activo CAD se fortalece en medio de la debilidad en el desempeño del Dólar canadiense (CAD) antes de los datos de empleo de Canadá para septiembre, que se publicarán el viernes.

Se espera que el informe de empleo canadiense muestre que la economía añadió 28.000 trabajadores, más que los 22.1K en agosto. En el mismo período, los economistas esperan que la tasa de desempleo haya aumentado aún más hasta el 6,7%. Los signos de un mayor deterioro en las condiciones del mercado laboral provocarían especulaciones sobre más recortes de tasas de interés por parte del Banco de Canadá (BoC). Este año, el BoC ya ha reducido sus tasas de interés en 75 puntos básicos (pb) hasta el 4,25% ya que la inflación ha vuelto al objetivo del banco del 2% y las perspectivas económicas son vulnerables.

Mientras tanto, el Dólar estadounidense (USD) lucha por extender su alza mientras los inversores centran su atención en los datos del Índice de Precios al Consumidor (IPC) de Estados Unidos (EE.UU.) para septiembre, que se publicarán el jueves. El Índice del Dólar estadounidense (DXY), que sigue el valor del Dólar frente a seis divisas principales, se aferra a las ganancias cerca de 102,50.

Se espera que los datos de inflación de EE.UU. influyan en las expectativas del mercado sobre las perspectivas de tasas de interés de la Reserva Federal (Fed). Actualmente, los participantes del mercado financiero esperan que la Fed reduzca nuevamente sus tasas de interés clave en noviembre, pero con un recorte menor de 25 puntos básicos (pb).

En la sesión asiática tardía del martes, los comentarios de la gobernadora de la Fed, Adriana Kugler, indicaron que la responsable de la política monetaria considera apropiados más recortes de tasas si las presiones sobre los precios continúan disminuyendo como se espera.

El Dólar canadiense FAQs

Los factores clave que determinan la cotización del Dólar canadiense (CAD) son el nivel de los tipos de interés fijados por el Banco de Canadá (BoC), el precio del petróleo, el principal producto de exportación de Canadá, la salud de su economía, la inflación y la balanza comercial, que es la diferencia entre el valor de las exportaciones canadienses y el de sus importaciones. Otros factores son la confianza de los mercados, es decir, si los inversores apuestan por activos más arriesgados (risk-on) o buscan activos seguros (risk-off), siendo el risk-on positivo para el CAD. Como su mayor socio comercial, la salud de la economía estadounidense también es un factor clave que influye en el Dólar canadiense.

El Banco de Canadá (BoC) ejerce una influencia significativa sobre el Dólar canadiense al fijar el nivel de los tipos de interés que los bancos pueden prestarse entre sí. Esto influye en el nivel de los tipos de interés para todo el mundo. El principal objetivo del BoC es mantener la inflación entre el 1% y el 3% ajustando los tipos de interés al alza o a la baja. Unos tipos de interés relativamente altos suelen ser positivos para el CAD. El Banco de Canadá también puede utilizar la relajación cuantitativa y el endurecimiento para influir en las condiciones crediticias, siendo la primera negativa para el CAD y la segunda positiva para el CAD.

El precio del petróleo es un factor clave que influye en el valor del Dólar canadiense. El petróleo es la mayor exportación de Canadá, por lo que el precio del petróleo tiende a tener un impacto inmediato en el valor del CAD. Generalmente, si el precio del petróleo sube, el CAD también sube, ya que aumenta la demanda agregada de la divisa. Lo contrario ocurre si el precio del petróleo baja. Los precios más altos del petróleo también tienden a dar lugar a una mayor probabilidad de una balanza comercial positiva, lo que también apoya al CAD.

Aunque tradicionalmente siempre se ha considerado que la inflación es un factor negativo para una moneda, ya que reduce el valor del dinero, en realidad ha ocurrido lo contrario en los tiempos modernos, con la relajación de los controles de capital transfronterizos. Una inflación más alta suele llevar a los bancos centrales a subir los tipos de interés, lo que atrae más entradas de capital de inversores mundiales que buscan un lugar lucrativo donde guardar su dinero. Esto aumenta la demanda de la moneda local, que en el caso de Canadá es el Dólar canadiense.

Los datos macroeconómicos publicados miden la salud de la economía y pueden tener un impacto en el Dólar canadiense. Indicadores como el PIB, los PMI manufactureros y de servicios, el empleo y las encuestas de confianza del consumidor pueden influir en la dirección del CAD. Una economía fuerte es buena para el Dólar canadiense. No sólo atrae más inversión extranjera, sino que puede animar al Banco de Canadá a subir los tipos de interés, lo que se traduce en una moneda más fuerte. Sin embargo, si los datos económicos son débiles, es probable que el CAD caiga.

La Reserva del Banco de Nueva Zelanda (RBNZ) anuncia su política monetaria durante la noche (0200 BST), y tanto los mercados como el consenso se inclinan a favor de un recorte de tasas de 50 puntos básicos. Como se discutió en nuestra vista previa de la reunión, estamos de acuerdo, dice Francesco Pesole, analista de FX de ING.

El RBNZ llevará las tasas a neutral a un ritmo más rápido

"El RBNZ tiene que operar con información bastante limitada sobre la inflación y el mercado laboral, sobre los cuales los datos oficiales solo se publican trimestralmente. El único dato concreto desde el sorpresivo recorte de 25 puntos básicos en agosto ha sido el informe del PIB del segundo trimestre, que mostró un crecimiento negativo. Eso bien podría ser suficiente para añadir presión al RBNZ para llevar las tasas a neutral a un ritmo más rápido, especialmente después del recorte de 50 puntos básicos por parte de la Fed en septiembre."

"Un recorte de medio punto antes de ver las cifras de inflación del tercer trimestre obviamente requiere una confianza sustancial en el proceso de desinflación. Vemos altos riesgos de que el IPC general haya bajado por debajo del 2.0% en el tercer trimestre, lo que haría que la tasa real sea incómodamente alta si el RBNZ no sigue recortando."

"Los mercados están valorando 45 puntos básicos para esta reunión, y 91 puntos básicos en total para fin de año. Creemos que un recorte de 50 puntos básicos añadirá más presión sobre el NZD, que podría estar cotizando más cerca de 0,61 que de 0,62 una vez que lleguemos al evento de riesgo de las elecciones en EE.UU."

La debilidad del Dólar australiano (AUD) no se ha estabilizado; cualquier caída adicional probablemente sea parte de un rango de negociación más bajo de 0.6735/0.6785. A largo plazo, se espera que el AUD continúe debilitándose, aunque probablemente a un ritmo más lento. El próximo nivel a vigilar es 0.6700, según señalan los analistas de FX de UOB Group, Quek Ser Leang y Lee Sue Ann.

La debilidad del AUD no se ha estabilizado

VISTA DE 24 HORAS: "Nuestra visión de negociación lateral de ayer fue incorrecta. En lugar de negociar lateralmente, el AUD cayó bruscamente a 0.6744, antes de cerrar en 0.6759 (-0,51%). Aunque la debilidad no se ha estabilizado, las condiciones severamente sobrevendidas sugieren que cualquier caída adicional probablemente sea parte de un rango de negociación más bajo de 0.6735/0.6785. Una ruptura sostenida por debajo de 0.6735 parece poco probable, y el soporte principal en 0.6700 también es poco probable que entre en juego."

VISTA DE 1-3 SEMANAS: "Cuando el AUD se negociaba a 0.6850 el viernes pasado (04 de octubre), indicamos que "ha habido un ligero aumento en el momentum a la baja, y el riesgo de que el AUD rompa por debajo de 0.6820 también ha aumentado." Después de que el AUD cayera por debajo de 0.6820, indicamos ayer (07 de octubre, spot en 0.6800) que "el momentum ha aumentado, y es probable que el AUD continúe cayendo, potencialmente rompiendo por debajo de 0.6750." El AUD luego rompió por debajo de 0.6750 en la negociación de NY, alcanzando un mínimo de 0.6744. Continuamos esperando que el AUD se debilite, aunque las condiciones de sobreventa a corto plazo podrían ralentizar el ritmo de cualquier caída adicional. El próximo nivel a vigilar es 0.6700. Continuaremos viendo al AUD negativamente, siempre y cuando no se rompa el nivel de 0.6825 (el nivel de ‘resistencia fuerte’ estaba en 0.6855 ayer)."

Los mercados están valorando casi en su totalidad un recorte de tasas del BCE la próxima semana (23pb), pero nuestro equipo de economía discute aquí cómo la decisión podría estar mucho más cerca de lo que sugiere el mercado de tasas, según el analista de FX de ING, Francesco Pesole.