- Análisis

- Noticias y herramientas

- Noticias del mercado

Noticias de mercados

- El crudo sube un 3.69% el día de hoy, operando al momento de escribir en 76.62$.

- El precio del petróleo alcanza máximos de tres meses tras el incremento de las sanciones de Estados Unidos contra el crudo proveniente de Rusia.

El petróleo crudo marcó un mínimo del día en 74.00$, encontrando compradores que impulsaron el precio a un máximo de tres meses en 77.81$. Actualmente, el crudo opera en 76.67$, firmando su segunda sesión consecutiva al alza.

El precio del crudo se dispara tras la imposición de nuevas sanciones a productores de petróleo rusos

El Departamento del Tesoro ha incrementado las sanciones al petróleo proveniente de Rusia, específicamente a los productores Gazprom Neft y Surgutneftegas. Estas nuevas medidas pretenden restringir aún más las operaciones petroleras de Rusia, frenando la oferte mundial del crudo e incrementando la incertidumbre geopolítica.

Los precios del petróleo crudo registran una ganancia diaria de un 3.69%, cotizando actualmente en 76.67$, llegando a un máximo no visto desde el 8 de octubre de 2024 en 77.81$.

Niveles técnicos en el petróleo crudo

El crudo estableció un soporte de corto plazo dado por el mínimo del 9 de enero en 72.82$. El siguiente soporte importante está en 68.41$, mínimo del 20 de diciembre de 2024. Al norte, la resistencia más cercana se encuentra en 78.43$, punto pivote del 8 de octubre.

Gráfico de 4 horas de Petróleo Crudo

- Constelattion Energy Corporation (CEG) sube un 25.20% en la jornada del viernes, alcanzando un nuevo máximo histórico en 310.00$.

- La compañía ha logrado un acuerdo para adquirir Calpine Corporation, una empresa almacenadora de carbono

Los valores de Constellation Energy (CEG) se disparan con fuerza desde un mínimo del día en 280.13, donde atrajo compradores que impulsaron el precio de la acción a un nuevo máximo histórico en 310.00$. Actualmente, CEG cotiza en 306.13$, subiendo un 25.59% el día de hoy.

Constellation Energy alcanza un acuerdo de alrededor 26.000 millones de dólares por Calpine Corporation

La compañía generadora de electricidad para fines comerciales, industriales y residenciales, Constellation Energy (CEG), ha anunciado la compra de Calpine Corporation, una empresa que ofrece electricidad a partir de gas natural y recursos geotérmicos, así como captura y almacenamiento de carbono.

Constellation Energy planea convertirse en la mayor compañía de servicios eléctricos de Estados Unidos tras la fusión, alcanzando 2.5 millones de clientes. Se espera que la transacción se complete en un plazo de 12 meses. Tras la noticia, las acciones de CEG suben un 25.20%, registrando un nuevo máximo histórico en 310.00$.

Niveles técnicos de CEG

Las acciones de Constellation Energy reaccionaron al alza desde un soporte de corto plazo dado por el mínimo del 8 de enero en 228.01$. La siguiente zona de soporte clave se encuentra en 219.85$, punto pivote del 20 de diciembre de 2024. Al Alza, la resistencia próxima la observamos en 360.00$, donde esperamos que los inversores realicen una toma de beneficios ya que converge con la extensión al 161.8% de Fibonacci.

Gráfico de 4 horas de CEG

- El informe de NFP de diciembre mostró mejores resultados de lo esperado.

- El cronograma de flexibilización de la Reserva Federal enfrenta un nuevo escrutinio después de que la tasa de desempleo cayera.

- Los mayores rendimientos del Tesoro y las persistentes presiones inflacionarias refuerzan el atractivo del Dólar frente a la mayoría de los principales pares de divisas.

El Índice del Dólar (DXY), que mide el valor del USD frente a una cesta de divisas, se recupera ante las renovadas preocupaciones inflacionarias, ya que el informe de Nóminas no Agrícolas (NFP) más fuerte de lo esperado retrasa el cronograma de recorte de tasas de la Reserva Federal (Fed), impulsando la demanda del Dólar estadounidense y llevando al DXY más cerca de 110.00.

Resumen diario de los mercados: El Dólar estadounidense gana terreno con un sólido informe de NFP

- Las Nóminas no Agrícolas de diciembre se dispararon en 256.000, superando con creces el pronóstico de 160.000 y reforzando la resiliencia del mercado laboral.

- La tasa de desempleo baja a 4,1% desde 4,2%, mientras que la inflación salarial se moderó a 3,9% interanual, moderando ligeramente las apuestas de recorte de tasas de la Fed.

- El consenso de Bloomberg inicialmente se situó en 165.000 para las ganancias de empleo de diciembre, aunque muchos analistas habían advertido sobre riesgos al alza.

- Los funcionarios de la Fed destacan la disminución de la urgencia de recortes adicionales de tasas, con preocupaciones sobre una gran holgura en el mercado laboral ahora desvaneciéndose.

- Los sólidos datos laborales ayudan al Dólar estadounidense a mantener sus ganancias, con la Fed probablemente continuando con recortes graduales más adelante en 2025 si la inflación se enfría.

- Los funcionarios de la Fed se han inclinado hacia un enfoque más cuidadoso después del giro de diciembre.

- Las sólidas métricas de empleo reducen la necesidad de una flexibilización inminente, mientras que los nuevos desarrollos en crecimiento, inflación y política fiscal siguen siendo variables clave. Los mercados cada vez más descuentan que no habrá recortes adicionales en el corto plazo, reforzando la fortaleza del Dólar estadounidense.

Perspectiva técnica del DXY: El índice alcanza máximos de noviembre de 2022 cerca de 110.00

El Índice del Dólar estadounidense se disparó a nuevos picos no vistos desde noviembre de 2022 y ahora se acerca a la marca de 110.00. Los indicadores técnicos están al borde del territorio de sobrecompra, lo que sugiere un posible retroceso a corto plazo.

No obstante, la sólida ruptura del DXY por encima de la resistencia previa señala un impulso alcista continuo, respaldado por datos económicos firmes y expectativas moderadas de recorte de tasas de la Fed. Cualquier caída podría encontrar soporte cerca del rango de 108.50–109.00.

Dólar estadounidense FAQs

El Dólar estadounidense (USD) es la moneda oficial de los Estados Unidos de América, y la moneda "de facto" de un número significativo de otros países donde se encuentra en circulación junto con los billetes locales. Según datos de 2022, es la divisa más negociada del mundo, con más del 88% de todas las operaciones mundiales de cambio de divisas, lo que equivale a una media de 6.6 billones de dólares en transacciones diarias. Tras la Segunda Guerra Mundial, el USD tomó el relevo de la libra esterlina como moneda de reserva mundial.

El factor individual más importante que influye en el valor del Dólar estadounidense es la política monetaria, que está determinada por la Reserva Federal (Fed). La Fed tiene dos mandatos: lograr la estabilidad de precios (controlar la inflación) y fomentar el pleno empleo. Su principal herramienta para lograr estos dos objetivos es ajustar las tasas de interés. Cuando los precios suben demasiado deprisa y la inflación supera el objetivo del 2% fijado por la Fed, ésta sube los tipos, lo que favorece la cotización del dólar. Cuando la Inflación cae por debajo del 2% o la tasa de desempleo es demasiado alta, la Fed puede bajar las tasas de interés, lo que pesa sobre el Dólar.

En situaciones extremas, la Reserva Federal también puede imprimir más dólares y promulgar la flexibilización cuantitativa (QE). La QE es el proceso mediante el cual la Fed aumenta sustancialmente el flujo de crédito en un sistema financiero atascado. Se trata de una medida de política no convencional que se utiliza cuando el crédito se ha agotado porque los bancos no se prestan entre sí (por miedo al impago de las contrapartes). Es el último recurso cuando es poco probable que una simple bajada de las tasas de interés logre el resultado necesario. Fue el arma elegida por la Fed para combatir la contracción del crédito que se produjo durante la Gran Crisis Financiera de 2008. Consiste en que la Fed imprima más dólares y los utilice para comprar bonos del gobierno estadounidense, principalmente de instituciones financieras. El QE suele conducir a un debilitamiento del Dólar estadounidense.

El endurecimiento cuantitativo (QT) es el proceso inverso por el que la Reserva Federal deja de comprar bonos a las instituciones financieras y no reinvierte el capital de los valores en cartera que vencen en nuevas compras. Suele ser positivo para el dólar estadounidense.

- El Dólar canadiense subió el viernes, pero aún perdió terreno frente al Dólar.

- Canadá y EE.UU. añadieron más empleos de lo esperado en diciembre.

- La tasa de desempleo y el crecimiento salarial en Canadá también disminuyeron.

El Dólar canadiense (CAD) recibió una oferta el viernes, fortaleciéndose en el mercado de divisas en general después de que las cifras de empleo en Canadá en diciembre superaran con creces las previsiones. Sin embargo, un amplio aumento de la aversión al riesgo después de que las Nóminas no Agrícolas (NFP) de EE.UU. también superaran las previsiones, eliminó las expectativas de recorte de tasas de los inversores en 2025, enviando al Dólar estadounidense, activo refugio, ampliamente al alza.

La variación neta del empleo en Canadá fue de 90.9K, un máximo de dos años para las ganancias mensuales de empleo, mientras que las adiciones netas de empleo de las NFP de EE.UU. aumentaron a 256K, también superando las expectativas. El firme crecimiento del empleo en EE.UU. dificultará que la Fed realice más recortes de tasas, y las apuestas del mercado sobre recortes de tasas de la Fed en 2025 están cayendo.

Resumen diario de los mercados: El CAD sube por las ganancias de empleo, pero el Dólar sube más rápido

- Canadá añadió casi cien mil empleos en diciembre, alcanzando un máximo de dos años en contrataciones en un solo mes. Las previsiones medianas del mercado esperaban una fuerte caída a 25K para el mes, por debajo del dato de noviembre de 50.5K.

- En el lado de EE.UU., las ganancias netas de empleo de las NFP aumentaron a 256K, muy por encima de la previsión de 160K, 212K anteriores.

- En general, las revisiones retroactivas de los conjuntos de datos siguen siendo un problema clave: la participación en las encuestas de empleo sigue siendo baja en general, con una tasa de respuesta típicamente alrededor del 50%, dejando mucho margen para errores en las cifras reportadas.

- Los ingresos promedio por hora en Canadá crecieron a una tasa anualizada del 3.7% en diciembre, ligeramente por debajo del 3.9% del período anterior.

- La tasa de desempleo en Canadá también bajó al 6.7% desde el 6.8%; el mercado esperaba un aumento al 6.9%.

Pronóstico del precio del Dólar canadiense

A pesar de un firme dato de empleo en Canadá, los mercados siguen pivotando hacia la seguridad del Dólar, empujando al Loonie hacia abajo. El gráfico del USD/CAD está nuevamente chocando contra el techo mientras el Dólar estadounidense sube para probar máximos de varios años frente al Dólar canadiense.

El USD/CAD está nuevamente por encima del nivel de 1.4400, una barrera clave para los alcistas del Loonie. Es un corto viaje hacia nuevos máximos de varios años cerca del nivel de 1.4500, un precio que el par no ha visto desde la era de la pandemia. A pesar de una caída a principios de esta semana, el USD/CAD ha recortado casi todas sus pérdidas y está probando nuevamente las ofertas de apertura del lunes, dejando espacio para que el CAD caiga más y empuje al par hacia nuevos máximos.

USD/CAD gráfico diario

Dólar canadiense FAQs

Los factores clave que determinan la cotización del Dólar canadiense (CAD) son el nivel de los tipos de interés fijados por el Banco de Canadá (BoC), el precio del petróleo, el principal producto de exportación de Canadá, la salud de su economía, la inflación y la balanza comercial, que es la diferencia entre el valor de las exportaciones canadienses y el de sus importaciones. Otros factores son la confianza de los mercados, es decir, si los inversores apuestan por activos más arriesgados (risk-on) o buscan activos seguros (risk-off), siendo el risk-on positivo para el CAD. Como su mayor socio comercial, la salud de la economía estadounidense también es un factor clave que influye en el Dólar canadiense.

El Banco de Canadá (BoC) ejerce una influencia significativa sobre el Dólar canadiense al fijar el nivel de los tipos de interés que los bancos pueden prestarse entre sí. Esto influye en el nivel de los tipos de interés para todo el mundo. El principal objetivo del BoC es mantener la inflación entre el 1% y el 3% ajustando los tipos de interés al alza o a la baja. Unos tipos de interés relativamente altos suelen ser positivos para el CAD. El Banco de Canadá también puede utilizar la relajación cuantitativa y el endurecimiento para influir en las condiciones crediticias, siendo la primera negativa para el CAD y la segunda positiva para el CAD.

El precio del petróleo es un factor clave que influye en el valor del Dólar canadiense. El petróleo es la mayor exportación de Canadá, por lo que el precio del petróleo tiende a tener un impacto inmediato en el valor del CAD. Generalmente, si el precio del petróleo sube, el CAD también sube, ya que aumenta la demanda agregada de la divisa. Lo contrario ocurre si el precio del petróleo baja. Los precios más altos del petróleo también tienden a dar lugar a una mayor probabilidad de una balanza comercial positiva, lo que también apoya al CAD.

Aunque tradicionalmente siempre se ha considerado que la inflación es un factor negativo para una moneda, ya que reduce el valor del dinero, en realidad ha ocurrido lo contrario en los tiempos modernos, con la relajación de los controles de capital transfronterizos. Una inflación más alta suele llevar a los bancos centrales a subir los tipos de interés, lo que atrae más entradas de capital de inversores mundiales que buscan un lugar lucrativo donde guardar su dinero. Esto aumenta la demanda de la moneda local, que en el caso de Canadá es el Dólar canadiense.

Los datos macroeconómicos publicados miden la salud de la economía y pueden tener un impacto en el Dólar canadiense. Indicadores como el PIB, los PMI manufactureros y de servicios, el empleo y las encuestas de confianza del consumidor pueden influir en la dirección del CAD. Una economía fuerte es buena para el Dólar canadiense. No sólo atrae más inversión extranjera, sino que puede animar al Banco de Canadá a subir los tipos de interés, lo que se traduce en una moneda más fuerte. Sin embargo, si los datos económicos son débiles, es probable que el CAD caiga.

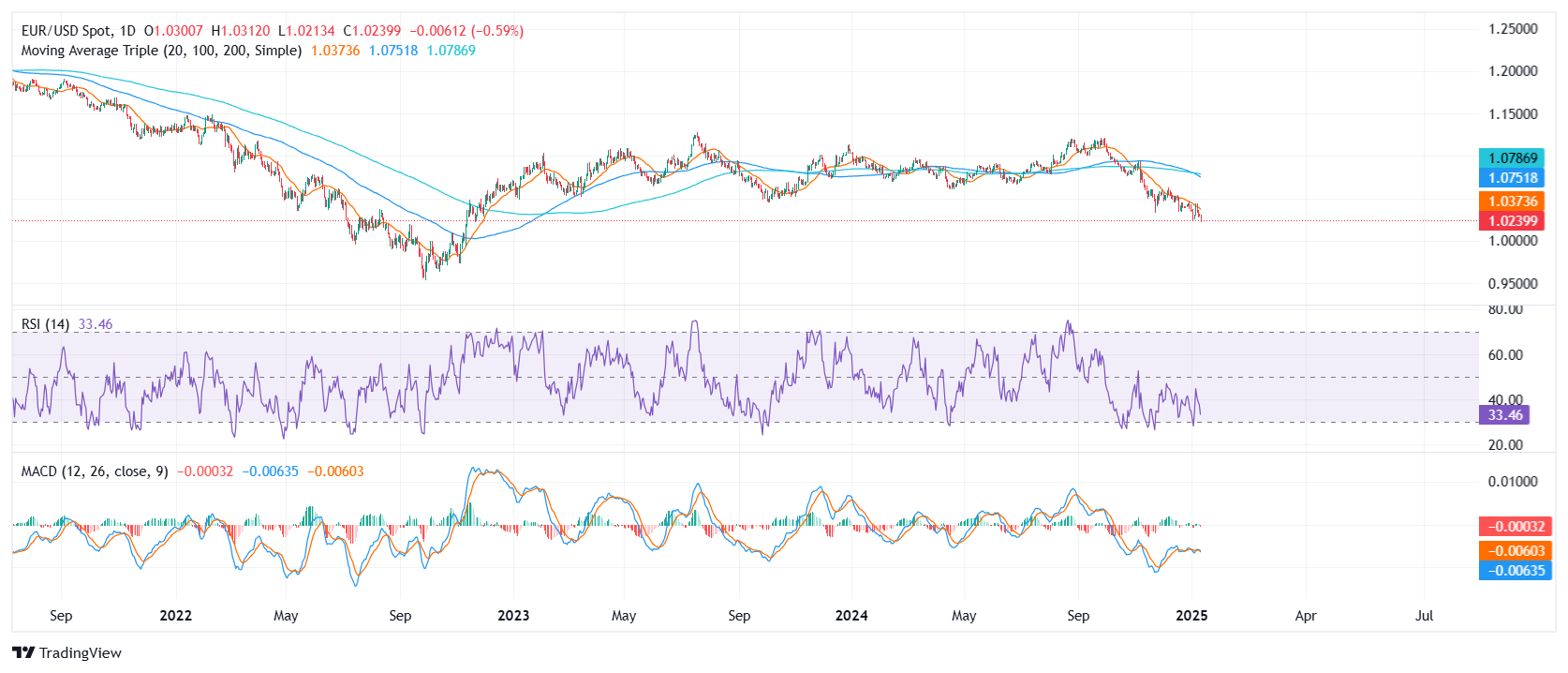

- El EUR/USD cae por cuarta sesión consecutiva antes de un modesto repunte a 1.0310 el viernes.

- El RSI se sitúa en 33, acercándose al territorio de sobreventa en medio de una persistente presión bajista.

El EUR/USD profundizó su descenso a nuevos mínimos no vistos desde noviembre de 2022, cayendo brevemente por debajo de 1.0250 el viernes y el par acumula una racha de cuatro días de pérdidas, reflejando un tono general negativo en las sesiones recientes. Los vendedores parecen estar firmemente en control, con cualquier intento alcista hasta ahora fallando en generar un cambio significativo en la dirección.

Los indicadores técnicos subrayan el riesgo predominante a la baja. Mientras que el Índice de Fuerza Relativa (RSI) en 33 se acerca al territorio de sobreventa, su trayectoria descendente sugiere que los compradores carecen de convicción. Mientras tanto, el histograma del MACD se ha vuelto más bajista, imprimiendo barras rojas crecientes y apuntando a una aceleración en el impulso negativo.

En términos de niveles clave, el soporte inmediato emerge cerca del nivel de 1.0250, y una ruptura por debajo de ese piso expondría la región de 1.0220 o potencialmente más baja. Por otro lado, si el EUR/USD logra subir por encima de 1.0350, podría aliviar algo de la presión de venta y abrir la puerta hacia la zona de resistencia de 1.0380, donde un intento de recuperación más sostenido podría ganar tracción.

Gráfico diario del EUR/USD

En una entrevista con CNBC el viernes, el presidente del Banco de la Reserva Federal (Fed) de Chicago, Austan Goolsbee, dijo que si las condiciones son estables y no hay un aumento en la inflación, con pleno empleo, las tasas deberían bajar, según Reuters.

Puntos clave

"Nunca me quejaré de 250.000 empleos."

"Aún no se debe sobrevalorar los informes de empleo individuales."

"Habrá que analizar si las ganancias minoristas fueron una fuerte temporada navideña o algo más general."

"No veo el mercado laboral como una fuente de inflación."

"El crecimiento salarial actual es consistente con una inflación del 2% dada la productividad."

"El mercado laboral parece estable con pleno empleo."

"El aumento en las tasas largas no se explica por la inflación esperada."

"Algún componente del aumento en las tasas largas proviene de un crecimiento mayor al esperado y de un ritmo más lento de recortes de la Fed."

"La tasa de inflación en los últimos seis meses fue del 1,9%."

"De 12 a 18 meses a partir de ahora, las tasas serían bastante más bajas si se cumplen las expectativas actuales."

"La Fed tiene que pensar en cuestiones como los aranceles y las respuestas de otras naciones, que impactan en los precios."

"El problema sería determinar si los aranceles son un choque único en los precios o uno persistente."

"Una vez que haya propuestas concretas, la Fed tendrá que pensar en cómo impactan en los objetivos de doble mandato."

"El actual número alto de inflación anual refleja en gran medida el aumento de principios del año pasado; es incorrecto decir que no ha habido progreso reciente."

"La razón por la que la inflación parece persistente ahora es por el salto de hace un año."

"Las partes de la economía sensibles a los intereses muestran el impacto de la restricción de la Fed, incluso si eso se compensa con cosas como la confianza empresarial."

"Hasta ahora, no veo evidencia de sobrecalentamiento en los últimos meses."

"Sería una preocupación si las tasas largas comenzaran a subir sobre la base de las expectativas de inflación."

Fed FAQs

La política monetaria de Estados Unidos está dirigida por la Reserva Federal (Fed). La Fed tiene dos mandatos: lograr la estabilidad de los precios y fomentar el pleno empleo. Su principal herramienta para lograr estos objetivos es ajustar los tipos de interés. Cuando los precios suben demasiado deprisa y la inflación supera el objetivo del 2% fijado por la Reserva Federal, ésta sube los tipos de interés, incrementando los costes de los préstamos en toda la economía. Esto se traduce en un fortalecimiento del Dólar estadounidense (USD), ya que hace de Estados Unidos un lugar más atractivo para que los inversores internacionales coloquen su dinero. Cuando la inflación cae por debajo del 2% o la tasa de desempleo es demasiado alta, la Reserva Federal puede bajar los tipos de interés para fomentar el endeudamiento, lo que pesa sobre el billete verde.

La Reserva Federal (Fed) celebra ocho reuniones al año, en las que el Comité Federal de Mercado Abierto (FOMC) evalúa la situación económica y toma decisiones de política monetaria. El FOMC está formado por doce funcionarios de la Reserva Federal: los siete miembros del Consejo de Gobernadores, el presidente del Banco de la Reserva Federal de Nueva York y cuatro de los once presidentes de los bancos regionales de la Reserva, que ejercen sus cargos durante un año de forma rotatoria.

En situaciones extremas, la Reserva Federal puede recurrir a una política denominada Quantitative Easing (QE). El QE es el proceso por el cual la Fed aumenta sustancialmente el flujo de crédito en un sistema financiero atascado. Es una medida de política no estándar utilizada durante las crisis o cuando la inflación es extremadamente baja. Fue el arma elegida por la Fed durante la Gran Crisis Financiera de 2008. Consiste en que la Fed imprima más dólares y los utilice para comprar bonos de alta calidad de instituciones financieras. El QE suele debilitar al Dólar estadounidense.

El endurecimiento cuantitativo (QT) es el proceso inverso a la QE, por el que la Reserva Federal deja de comprar bonos a instituciones financieras y no reinvierte el capital de los bonos que tiene en cartera que vencen, para comprar nuevos bonos. Suele ser positivo para el valor del Dólar estadounidense.

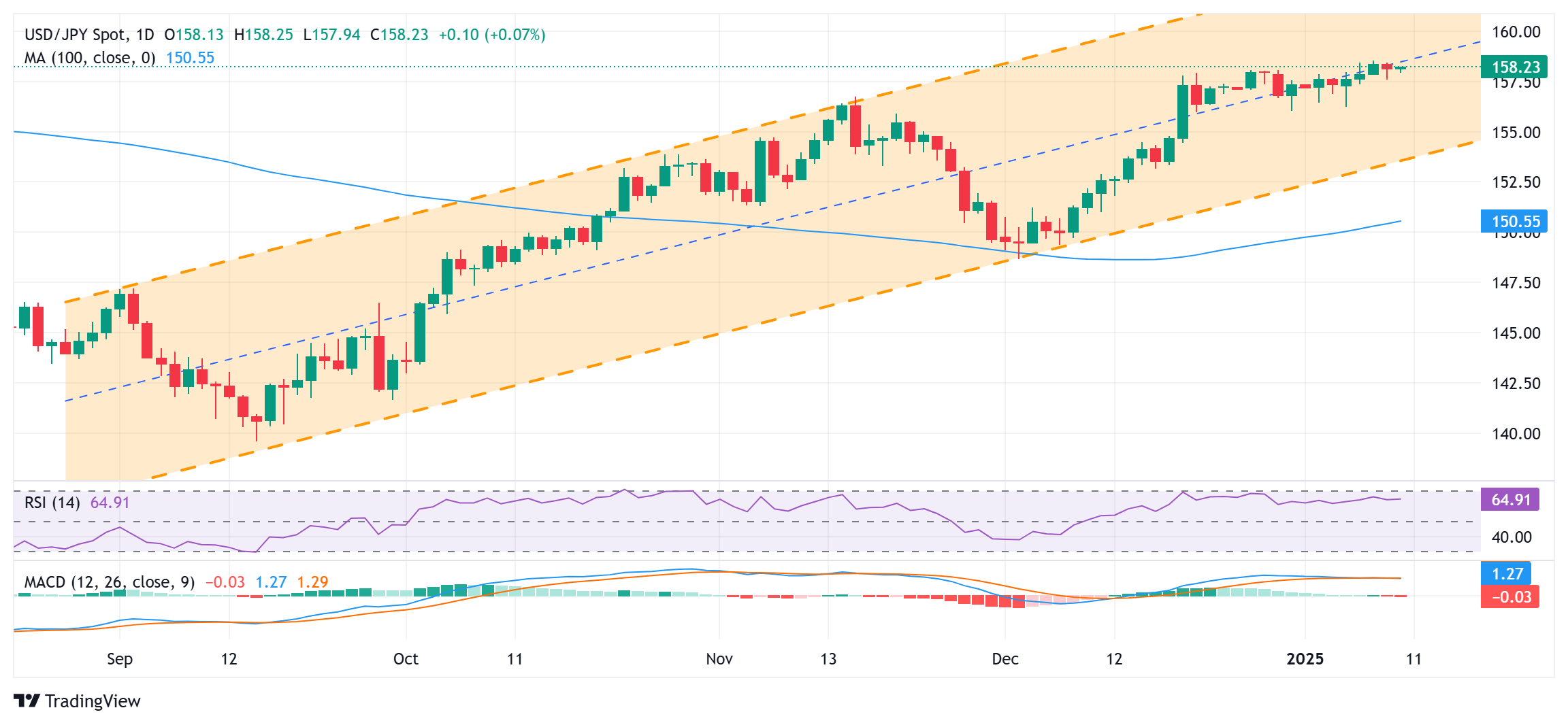

- USD/JPY ronda cerca de 158.00 mientras retrocede debido a que la economía de EE.UU. creó 256.000 empleos el mes pasado, superando las previsiones.

- La tasa de desempleo de EE.UU. cae al 4.1%, con una ligera disminución en las ganancias promedio por hora, influyendo en las proyecciones de recorte de tasas de la Fed.

- El rendimiento del Tesoro estadounidense a 10 años experimenta volatilidad, alcanzando un máximo de 4.788%.

El USD/JPY permanece contenido después de alcanzar un máximo de seis meses de 158.88 tras la publicación de un espectacular informe de Nóminas No Agrícolas de EE.UU., que vio la tasa de desempleo caer cerca del 4%. El par cotiza en 158.27, con una caída del 0.09%.

El par USD/JPY alcanza 158.88 en medio de especulaciones de un recorte de la Fed

La Oficina de Estadísticas Laborales de EE.UU. (BLS) reveló que la economía creó 256.000 empleos el mes pasado, aunque noviembre fue revisado a la baja de 227.000 a 212.000. Las previsiones esperaban que se añadieran 160.000 personas a la fuerza laboral, con contrataciones privadas totalizando 223.000.

Además, la tasa de desempleo cayó al 4.1%, mientras que las ganancias promedio por hora (AHE) disminuyeron del 4% al 3.9%. Tras la publicación de los datos, los operadores esperan que la Reserva Federal recorte las tasas solo una vez en 2025.

El rendimiento del bono del Tesoro estadounidense a 10 años se disparó a 4.788% antes de retroceder cinco puntos básicos (pbs) a 4.739%. Esto pesó en consecuencia sobre el Dólar, ya que el USD/JPY se volvió negativo, aunque cerca de permanecer casi sin cambios.

El Índice del Dólar estadounidense (DXY) subió a 109.96, su nivel más alto desde noviembre de 2022. Recientemente, el DXY recortó algunas de sus ganancias, situándose en 109.55, con un aumento del 0.36%.

Durante la sesión asiática, Bloomberg reveló que el Banco de Japón (BoJ) aún está considerando su decisión de tasas para enero y también está aumentando las previsiones de inflación debido al debilitamiento del Yen japonés (JPY). Las probabilidades de una subida de tasas en enero se ven como un volado.

Se espera que el Índice de Sentimiento del Consumidor de la Universidad de Michigan para enero muestre una ligera mejora más tarde en el día.

USD/JPY Análisis del Precio: Perspectiva técnica

El USD/JPY está presionado el viernes, aunque la tendencia alcista permanece intacta. Los compradores necesitan superar el máximo actual del año (YTD) en 158.88 para desafiar 159.00 y apuntar a la cifra de 160.00. Por otro lado, su primera línea de defensa sería el Tenkan-sen en 157.45 antes de deslizarse más hacia el último mínimo de 156.24.

Yen japonés PRECIO Hoy

La tabla inferior muestra el porcentaje de cambio del Yen japonés (JPY) frente a las principales monedas hoy. Yen japonés fue la divisa más fuerte frente al Dólar neozelandés.

| USD | EUR | GBP | JPY | CAD | AUD | NZD | CHF | |

|---|---|---|---|---|---|---|---|---|

| USD | 0.53% | 0.64% | -0.05% | 0.10% | 0.64% | 0.72% | 0.45% | |

| EUR | -0.53% | 0.10% | -0.60% | -0.44% | 0.09% | 0.18% | -0.08% | |

| GBP | -0.64% | -0.10% | -0.68% | -0.53% | -0.00% | 0.08% | -0.18% | |

| JPY | 0.05% | 0.60% | 0.68% | 0.16% | 0.70% | 0.77% | 0.51% | |

| CAD | -0.10% | 0.44% | 0.53% | -0.16% | 0.53% | 0.61% | 0.35% | |

| AUD | -0.64% | -0.09% | 0.00% | -0.70% | -0.53% | 0.09% | -0.17% | |

| NZD | -0.72% | -0.18% | -0.08% | -0.77% | -0.61% | -0.09% | -0.26% | |

| CHF | -0.45% | 0.08% | 0.18% | -0.51% | -0.35% | 0.17% | 0.26% |

El mapa de calor muestra los cambios porcentuales de las principales monedas. La moneda base se selecciona desde la columna de la izquierda, mientras que la moneda de cotización se selecciona en la fila superior. Por ejemplo, si elige el Yen japonés de la columna de la izquierda y se mueve a lo largo de la línea horizontal hasta el Dólar estadounidense, el cambio porcentual que se muestra en el cuadro representará el JPY (base)/USD (cotización).

Las cifras del mercado laboral de diciembre son claramente más firmes de lo esperado, con titulares y detalles en general mejores de lo temido. Aun así, los datos son notoriamente volátiles, y la tasa de desempleo sigue siendo casi un punto porcentual más alta que hace un año y en su segundo nivel más alto (fuera de la pandemia de 2020/21) desde 2017, señalan los economistas de RBC Economics.

El empleo canadiense en diciembre enfrenta el mayor aumento en casi 2 años

"Seguimos pensando que es poco probable que la tendencia general al alza en la tasa de desempleo haya terminado (la tasa promedio de 3 meses continuó aumentando en diciembre) con la demanda de contratación (ofertas de trabajo) aún muy por debajo de los niveles de hace un año."

"El Banco de Canadá (BoC) ya señaló en diciembre que con las tasas de interés ya no claramente en niveles 'restrictivos', y la inflación volviendo a alrededor del objetivo del 2% del banco central, el ritmo de los recortes de tasas será más gradual y dependerá de la evolución de los datos económicos en el futuro."

"Seguimos esperando que, en última instancia, el BoC necesitará recortar la tasa de interés a niveles ligeramente 'estimulativos' este año, por debajo del 2,25% al 3,25% que el BoC estima actualmente como el rango probable para la tasa neutral actual."

La Libra esterlina (USD) está ligeramente a la baja en la sesión, pero, al igual que muchas de sus contrapartes del G10, la libra se ha asentado en un rango de negociación estrecho hacia el final de la semana, señala Shaun Osborne, estratega jefe de FX de Scotiabank.

Los bonos del Reino Unido vuelven a tener un rendimiento inferior

"Los bonos del Reino Unido siguen siendo marginalmente de menor rendimiento, pero los rendimientos a 10 años han subido solo un poco más que los mercados pares (un aumento de 2,5 puntos básicos en los rendimientos del Reino Unido frente a un aumento de 2 puntos básicos en la deuda central de la zona euro, por ejemplo). Los planes fiscales del gobierno del Reino Unido siguen amenazados por el aumento de los rendimientos de los bonos del Reino Unido, pero las comparaciones con la caída del mercado de 2022 siguen siendo exageradas, creo."

"El spot se mantiene en un rango interno (dentro del rango intradiario de ayer) en el gráfico diario hasta ahora, una señal que puede sugerir algún alivio, al menos a corto plazo, en la presión bajista sobre la GBP. Sin embargo, el panorama general sigue siendo bajista, en medio de indicadores de tendencia bajista en los osciladores de corto, mediano y largo plazo."

"Las ganancias serán difíciles de sostener y las pérdidas más fáciles de alcanzar en este entorno. La resistencia es 1.2350/60. El soporte es 1.2240/50."

El Euro (EUR) se ha asentado en un rango de negociación estrecho alrededor del punto 1,03 durante la última parte de esta semana, señala Shaun Osborne, Jefe de Estrategia de FX de Scotiabank.

El EUR se consolida en un rango estrecho alrededor de 1,03

"Los mercados son reacios quizás a empujar demasiado el FX en cualquier dirección antes de la inauguración. La producción industrial francesa aumentó un 0,2% más de lo esperado en noviembre, mientras que la producción industrial española cayó un 0,8% en el mes. Sin embargo, los datos no tuvieron un impacto tangible en el spot.

"El EUR ha logrado estabilizarse durante la semana, atenuando la tendencia alcista del USD por el momento. El impulso de la tendencia sigue siendo negativo para el EUR, pero el EUR puede obtener un respiro temporal de las condiciones algo sobrevendidas en los estudios a largo plazo."

"Las tendencias generales siguen siendo bajistas y, a menos que la divisa pueda recuperar 1,0450 y extender las ganancias a través de ese punto de manera sostenida, las perspectivas técnicas siguen siendo sombrías. El soporte del EUR es 1,0200/25."

Es probable que un ligero aumento en el impulso alcista lleve al Dólar estadounidense (USD) a cotizar en un rango más alto de 7.3450/7.3650. A largo plazo, hay espacio para que el USD vuelva a probar el nivel de 7.3700; es demasiado pronto para determinar si puede romper y mantenerse por encima de este nivel, señalan los analistas de FX del Grupo UOB, Quek Ser Leang y Lee Sue Ann.

Es poco probable que el USD rompa y se mantenga por encima de 7.3700

VISTA DE 24 HORAS: "Nuestra expectativa de que el USD ‘cotizara en un rango entre 7.3430 y 7.3615’ ayer fue incorrecta, aunque cotizó en un rango más estrecho de lo esperado (7.3439/7.3587). El USD cerró prácticamente sin cambios en 7.3561 (+0,05%). A pesar de la acción de precios relativamente tranquila, ha habido un ligero aumento en el impulso alcista. Sin embargo, es probable que esto lleve a un rango de cotización más alto de 7.3450/7.3650 en lugar de un aumento sostenido."

VISTA DE 1-3 SEMANAS: "Nuestra última narrativa fue de hace tres días (07 de enero, spot en 7.3465), en la que ‘mientras no se rompa el 7.3050, hay espacio para que el USD vuelva a probar el nivel de 7.3700.’ Indicamos que ‘en este momento, es demasiado pronto para determinar si el USD puede romper y mantenerse por encima de este nivel.’ No hay cambios en nuestra opinión, pero el nivel de ‘soporte fuerte’ en 7.3050 se ha movido más alto a 7.3250."

- El GBP/JPY encuentra un soporte temporal cerca de 194.00, mientras su perspectiva sigue siendo incierta.

- Los rendimientos de los bonos a 30 años del Reino Unido se dispararon en medio de crecientes preocupaciones sobre la creciente deuda y la cautela ante las políticas proteccionistas de Trump.

- El BoJ dijo que está considerando aumentar la previsión de inflación debido a la depreciación del Yen.

El par GBP/JPY encuentra soporte temporal cerca de 194.00 en la sesión norteamericana del viernes después de una venta masiva de dos días en medio de la debilidad de la Libra esterlina (GBP) en todos los ámbitos. La moneda británica enfrenta una intensa presión de venta ya que los rendimientos de los bonos a 30 años del Reino Unido (UK) se dispararon por encima del 5,4%, el nivel más alto desde 1992.

Los participantes del mercado vendieron bonos del Reino Unido preocupados por las perspectivas económicas del país. Las preocupaciones sobre las perspectivas de crecimiento del Reino Unido han aumentado, en parte debido a la creciente incertidumbre sobre las probables políticas comerciales restrictivas de Estados Unidos (EE.UU.) bajo la administración del presidente electo Donald Trump y la creciente deuda nacional.

Los mayores rendimientos de los bonos del Reino Unido han resultado en un fuerte aumento en los costos de endeudamiento del gobierno, lo que podría llevar a la necesidad de una mayor recaudación de impuestos y una reducción del gasto público por parte del ministerio de finanzas, dado que el Canciller de Hacienda prometió evitar recurrir a préstamos para gastos diarios.

Sin embargo, el Ministro del Tesoro del Reino Unido, Darren Jones, aclaró en la Cámara de los Comunes el jueves que la decisión del gobierno de solo pedir prestado para inversión era "innegociable". Jones agregó que es normal que el precio de los bonos "varíe" y aseguró que los mercados financieros continúan funcionando de manera "ordenada".

Mientras tanto, el Yen japonés (JPY) se desempeña fuertemente el viernes ya que el Banco de Japón (BoJ) aún está considerando la decisión sobre la tasa de interés para su revisión de política monetaria de enero, informó Bloomberg. La agencia agregó además que el BoJ está considerando mejorar las perspectivas de inflación subyacente para los años fiscales 2024 y 2025 debido a la depreciación del Yen.

- El Dólar estadounidense se mantiene plano frente a la mayoría de sus principales pares.

- Las preocupaciones por la inflación se han dejado de lado mientras los operadores se centran en el próximo Informe de Empleo.

- El Índice del Dólar estadounidense (DXY) se mantiene en torno a 109.00 y se espera algo de volatilidad más tarde este viernes.

El Índice del Dólar estadounidense (DXY), que rastrea el valor del Dólar frente a seis divisas principales, se mantiene estable este viernes, en 109.17 al momento de escribir, antes del informe de empleo de EE.UU. que se publicará más tarde. Los mercados están dejando de lado por unas horas las preocupaciones por la inflación, que fueron el tema principal durante esta semana. Esas preocupaciones están pasando ahora a un segundo plano mientras las acciones asiáticas están listas para cerrar esta semana con una racha de cinco días de pérdidas.

El calendario económico de EE.UU. es bastante interesante el viernes, con la publicación de las Nóminas no Agrícolas (NFP) de diciembre y la lectura preliminar de enero de la Universidad de Michigan. Las expectativas para la lectura de las NFP varían entre 100.000 y 268.000. Se espera que cualquier cifra por debajo de 100.000 desencadene una debilidad sustancial del Dólar estadounidense (USD), mientras que una cifra cercana o superior a 268.000 impulsará más la fortaleza del Dólar estadounidense.

Resumen diario de los mercados: Último informe de empleo para Biden

- A las 13:30 GMT, se publicará el informe de empleo de EE.UU. para diciembre con los siguientes elementos clave:

- Se espera que los datos principales de las Nóminas no Agrícolas muestren 160.000 nuevos trabajadores frente a los 227.000 de noviembre.

- Se espera que la tasa de desempleo se mantenga estable en 4.2%.

- Se espera que las ganancias promedio por hora mensuales se reduzcan un poco a 0.3% en diciembre desde el 0.4% anterior.

- A las 15:00 GMT, la Universidad de Michigan publica su lectura preliminar de enero:

- Se espera que el Índice de Sentimiento del Consumidor se mantenga elevado en 73.8, un poco por debajo del 74.0 anterior.

- La expectativa de inflación del consumidor a 5 años no tiene previsión y fue del 3% en la lectura final de diciembre.

- Las acciones parecen lentas este viernes, con las asiáticas listas para terminar la semana con un cierre diario negativo para China o Japón.

- La herramienta CME FedWatch proyecta una probabilidad del 93.1% de que las tasas de interés se mantengan sin cambios en la reunión de enero. Se espera que la Reserva Federal (Fed) siga dependiendo de los datos con incertidumbres que podrían influir en la trayectoria de la inflación una vez que el presidente electo Donald Trump asuma el cargo el 20 de enero.

- Los rendimientos de EE.UU. están suavizándose un poco con el rendimiento de referencia a 10 años en 4.689%, por debajo del nuevo máximo de nueve meses de 4.728% visto el miércoles.

Análisis Técnico del Índice del Dólar estadounidense: Diez días más

El Índice del Dólar estadounidense (DXY) está entrando en sus últimos diez días de negociación bajo el presidente Joe Biden antes de la inauguración del presidente electo Donald Trump el 20 de enero. La pregunta será cuánto a la baja hay, dado el consenso general de que las políticas de Trump serán inflacionarias y elevarán el Dólar estadounidense. Se espera que los compradores entren y empujen rápidamente el DXY hacia arriba, incluso con una publicación más débil de las Nóminas no Agrícolas.

Al alza, es clave que la línea de tendencia ascendente verde pueda mantenerse como soporte, aunque a menudo ese no es el escenario a futuro. Si el DXY puede dirigirse y romper por encima de la barrera psicológica de 110.00, 110.79 se convierte en el próximo gran nivel. Una vez más allá de allí, es bastante un tramo hasta 113.91, el doble techo de noviembre de 2023.

Por el contrario, la primera barrera a la baja es 107.35, que ahora se ha convertido en soporte. El siguiente nivel que podría detener cualquier presión de venta es 106.52, con la media móvil simple (SMA) de 55 días en 106.72 reforzando esta región de soporte.

Índice del Dólar estadounidense: Gráfico diario

Dólar estadounidense FAQs

El Dólar estadounidense (USD) es la moneda oficial de los Estados Unidos de América, y la moneda "de facto" de un número significativo de otros países donde se encuentra en circulación junto con los billetes locales. Según datos de 2022, es la divisa más negociada del mundo, con más del 88% de todas las operaciones mundiales de cambio de divisas, lo que equivale a una media de 6.6 billones de dólares en transacciones diarias. Tras la Segunda Guerra Mundial, el USD tomó el relevo de la libra esterlina como moneda de reserva mundial.

El factor individual más importante que influye en el valor del Dólar estadounidense es la política monetaria, que está determinada por la Reserva Federal (Fed). La Fed tiene dos mandatos: lograr la estabilidad de precios (controlar la inflación) y fomentar el pleno empleo. Su principal herramienta para lograr estos dos objetivos es ajustar las tasas de interés. Cuando los precios suben demasiado deprisa y la inflación supera el objetivo del 2% fijado por la Fed, ésta sube los tipos, lo que favorece la cotización del dólar. Cuando la Inflación cae por debajo del 2% o la tasa de desempleo es demasiado alta, la Fed puede bajar las tasas de interés, lo que pesa sobre el Dólar.

En situaciones extremas, la Reserva Federal también puede imprimir más dólares y promulgar la flexibilización cuantitativa (QE). La QE es el proceso mediante el cual la Fed aumenta sustancialmente el flujo de crédito en un sistema financiero atascado. Se trata de una medida de política no convencional que se utiliza cuando el crédito se ha agotado porque los bancos no se prestan entre sí (por miedo al impago de las contrapartes). Es el último recurso cuando es poco probable que una simple bajada de las tasas de interés logre el resultado necesario. Fue el arma elegida por la Fed para combatir la contracción del crédito que se produjo durante la Gran Crisis Financiera de 2008. Consiste en que la Fed imprima más dólares y los utilice para comprar bonos del gobierno estadounidense, principalmente de instituciones financieras. El QE suele conducir a un debilitamiento del Dólar estadounidense.

El endurecimiento cuantitativo (QT) es el proceso inverso por el que la Reserva Federal deja de comprar bonos a las instituciones financieras y no reinvierte el capital de los valores en cartera que vencen en nuevas compras. Suele ser positivo para el dólar estadounidense.

La producción industrial de México ha crecido un 0.1% mensual en noviembre después de caer un 1.2% en octubre, según ha publicado el Instituto Nacional de Estadística y Geografía (INEGI). El resultado mejora ligeramente las expectativas del mercado, ya que se esperaba un estancamiento en el 0%.

El indicador anual ha caído un 1.4%, en línea con lo esperado, después de descender un 2.2% el mes anterior. Este es el cuarto mes consecutivo de descensos en la producción industrial.

Peso mexicano reacción

El Peso mexicano ha probado los máximos del día ya alcanzados en la sesión asiática tras la publicación, lo que ha llevado al USD/MXN a un mínimo diario de 20.48. Al momento de escribir, el par cotiza sobre 20.49, plano en el día.

Indicador económico

Producción Industrial (MoM)

La producción industrial que publica INEGI mide la producción de las fábricas de México. Los cambios en la tendencia de la producción industrial se siguen con mucha atención como un indicador de la fortaleza del sector manufacturero. Una lectura superior a lo anticipado es alcista para el peso mexicano mientras que una lectura inferior es bajista.

Leer más.

En una entrevista con el Wall Street Journal, el presidente de la Reserva Federal de St. Louis, Alberto Musalem, sugirió que se justifica una mayor cautela al reducir las tasas de interés, según Reuters.

Musalem agregó que el riesgo de que la inflación pueda quedarse estancada entre el 2,5% y el 3% había aumentado para el momento de la reunión del mes pasado.

Reacción del mercado

Estos comentarios no lograron desencadenar una reacción notable en el mercado. Al momento de la publicación, el Índice del Dólar estaba prácticamente sin cambios en el día a 109.18.

Fed FAQs

La política monetaria de Estados Unidos está dirigida por la Reserva Federal (Fed). La Fed tiene dos mandatos: lograr la estabilidad de los precios y fomentar el pleno empleo. Su principal herramienta para lograr estos objetivos es ajustar los tipos de interés. Cuando los precios suben demasiado deprisa y la inflación supera el objetivo del 2% fijado por la Reserva Federal, ésta sube los tipos de interés, incrementando los costes de los préstamos en toda la economía. Esto se traduce en un fortalecimiento del Dólar estadounidense (USD), ya que hace de Estados Unidos un lugar más atractivo para que los inversores internacionales coloquen su dinero. Cuando la inflación cae por debajo del 2% o la tasa de desempleo es demasiado alta, la Reserva Federal puede bajar los tipos de interés para fomentar el endeudamiento, lo que pesa sobre el billete verde.

La Reserva Federal (Fed) celebra ocho reuniones al año, en las que el Comité Federal de Mercado Abierto (FOMC) evalúa la situación económica y toma decisiones de política monetaria. El FOMC está formado por doce funcionarios de la Reserva Federal: los siete miembros del Consejo de Gobernadores, el presidente del Banco de la Reserva Federal de Nueva York y cuatro de los once presidentes de los bancos regionales de la Reserva, que ejercen sus cargos durante un año de forma rotatoria.

En situaciones extremas, la Reserva Federal puede recurrir a una política denominada Quantitative Easing (QE). El QE es el proceso por el cual la Fed aumenta sustancialmente el flujo de crédito en un sistema financiero atascado. Es una medida de política no estándar utilizada durante las crisis o cuando la inflación es extremadamente baja. Fue el arma elegida por la Fed durante la Gran Crisis Financiera de 2008. Consiste en que la Fed imprima más dólares y los utilice para comprar bonos de alta calidad de instituciones financieras. El QE suele debilitar al Dólar estadounidense.

El endurecimiento cuantitativo (QT) es el proceso inverso a la QE, por el que la Reserva Federal deja de comprar bonos a instituciones financieras y no reinvierte el capital de los bonos que tiene en cartera que vencen, para comprar nuevos bonos. Suele ser positivo para el valor del Dólar estadounidense.

En Europa, los inventarios de productos refinados en la región ARA aumentaron en 50kt WoW a 6,77mt. El aumento fue impulsado por las existencias de gasolina, que crecieron en 120kt. Todos los demás productos vieron una disminución en los inventarios, con las existencias de gasóleo cayendo en 35kt. Sin embargo, con los inventarios de gasóleo aún en 2,47mt, se encuentran en niveles muy cómodos para esta época del año, señalan los analistas de materias primas de ING, Warren Patterson y Ewa Manthey.

Los precios del gas natural europeo se ven aún más presionados

"Los precios del gas natural europeo se vieron aún más presionados ayer. El TTF cayó un 1,26% para situarse justo por debajo de 45 EUR/MWh. Esto deja las caídas totales en más del 9% en lo que va de semana. La previsión para el noroeste de Europa muestra un clima más suave la próxima semana, lo que aliviará algunas preocupaciones."

"Además, la diferencia entre los precios del GNL europeo y asiático significa que Europa debería ser un mercado más atractivo para el GNL. El almacenamiento de la UE está ahora al 68% de su capacidad, por debajo del 83% en el mismo período del año pasado y por debajo del promedio de cinco años del 74%."

Hay margen para que el dólar neozelandés (NZD) pruebe el nivel de 0.5570; una ruptura sostenida por debajo de este nivel parece improbable. A largo plazo, el riesgo para el NZD está comenzando a inclinarse a la baja, pero debe romper claramente por debajo de 0.5570, señalan los analistas de FX del UOB Group, Quek Ser Leang y Lee Sue Ann.

El NZD está comenzando a inclinarse a la baja

VISTA DE 24 HORAS: "Aunque esperábamos que el NZD 'continuara debilitándose' ayer, señalamos que 'las condiciones de sobreventa sugieren que cualquier caída es poco probable que rompa claramente por debajo de 0.5570.' Nuestra visión fue validada, ya que el NZD cayó a un mínimo de 0.5572, rebotando para cerrar en 0.5600 (-0,14%). Aunque el impulso a la baja se ha desacelerado un poco, hay margen para que el NZD pruebe el nivel de 0.5570. Una ruptura sostenida por debajo de este nivel parece improbable. La resistencia está en 0.5610; una ruptura de 0.5625 significaría que la presión a la baja actual ha desaparecido."

VISTA DE 1-3 SEMANAS: "Ayer (09 de enero, par en 0.5605) señalamos que 'el riesgo para el NZD está comenzando a inclinarse a la baja.' Sin embargo, señalamos que 'debe romper claramente por debajo de 0.5570.' El NZD posteriormente cayó a 0.5572 antes de rebotar. Continuamos manteniendo la misma visión mientras 0.5645 (el 'nivel de fuerte resistencia' estaba en 0.5660 ayer) no sea superado.

Los precios del petróleo siguen bien respaldados con el ICE Brent cerrando un 1% más alto ayer, señalan los analistas de materias primas de ING, Warren Patterson y Ewa Manthey.

El sentimiento del mercado sigue siendo positivo

"El sentimiento sigue siendo positivo debido al clima más frío en partes del hemisferio norte, lo que probablemente aumente la demanda de petróleo. Además, el GNL asiático al contado se está negociando con una prima sobre el petróleo, aumentando el riesgo de sustitución."

"Mientras tanto, la incertidumbre sobre cuán dura será la postura de Trump con Irán estará proporcionando cierto soporte. Los compradores asiáticos ya han estado buscando grados alternativos de Oriente Medio, con sanciones más amplias contra Rusia e Irán haciendo que este flujo de petróleo sea más difícil. Este movimiento había empujado el diferencial Brent-Dubai a territorio negativo en las últimas semanas, aunque desde entonces ha vuelto a una prima."

El bono a 10 años del Reino Unido se estabilizó alrededor del 4.80% ayer, lo que ha permitido que la libra se recupere parcialmente después de alcanzar un mínimo de 1.224 ayer por la mañana. Lo que ha ayudado a calmar los nervios del mercado fue un comentario de un alto funcionario del Tesoro del Reino Unido que afirmó que 'cumplir con las reglas fiscales no es negociable', señala Francesco Pesole, analista de FX de ING.

El GBP/USD puede atraer compradores en el área de 1.225-1.230

"En la práctica, esto significa que, dado que el aumento de los rendimientos ha erosionado el margen fiscal, es más probable que la canciller Rachel Reeves implemente alguna consolidación fiscal si las previsiones actualizadas de la OBR (publicadas el 26 de marzo) muestran que el gobierno no está en camino de cumplir con la regla fiscal. Esa consolidación significa impuestos más altos o menor gasto, siendo esto último generalmente considerado más probable en esta etapa."

"El mercado parece estar reconociendo las reiteradas promesas fiscales del Tesoro y esto ha evitado que las ventas de bonos y libras se vuelvan desordenadas. Como se discutió en esta nota, esto no es una crisis soberana, y el aumento de los rendimientos está – hasta ahora – justificado."

"Esto sugiere que podemos esperar un respiro a corto plazo para la libra. En los próximos meses, esperamos una nueva presión sobre el GBP debido a una relajación mucho mayor por parte del Banco de Inglaterra en comparación con los precios; lo que puede coincidir con el ajuste fiscal mencionado anteriormente. Hoy, el componente estadounidense podría agregar algo de presión adicional sobre el GBP/USD, pero si los bonos tienen otra sesión tranquila, el par debería atraer compradores en el área de 1.225-1.230."

El AUD podría volver a probar el nivel de 0.6175; no se espera que el próximo soporte en 0.6150 se vea amenazado. A largo plazo, el AUD debe romper y mantenerse por debajo de 0.6180 antes de que se pueda esperar una mayor debilidad, señalan los analistas de FX del Grupo UOB, Quek Ser Leang y Lee Sue Ann.

Por debajo de 0.6180 se puede esperar una mayor debilidad

VISTA DE 24 HORAS: "Hace dos días, el AUD cayó a un mínimo de 0.6188. Ayer, cuando el AUD estaba en 0.6210, notamos que ‘el aumento en el momentum a la baja no es suficiente para sugerir una caída sostenida.’ Sin embargo, indicamos que ‘siempre que el AUD se mantenga por debajo de 0.6245 (la resistencia menor está en 0.6225), podría probar el soporte principal en 0.6180 antes de que sea probable otro rebote.’ El AUD luego cayó a 0.6173, rebotando para cerrar en 0.6198 (-0,29%). Aunque no ha habido un aumento adicional en el momentum a la baja, el AUD podría volver a probar el nivel de 0.6175. No se espera que el próximo soporte en 0.6150 se vea amenazado. La resistencia está en 0.6210; una ruptura de 0.6225 significaría que el momentum a la baja ha disminuido."

VISTA DE 1-3 SEMANAS: "Ayer (09 de enero, par en 0.6210), destacamos que aunque la acción reciente del precio ‘ha resultado en un aumento del momentum, el AUD debe romper y mantenerse por debajo de 0.6180 antes de que se pueda esperar una mayor debilidad.’ Mientras que el AUD posteriormente cayó a un mínimo de 0.6173, rebotó rápidamente para cerrar en 0.6198. La probabilidad de que el AUD rompa claramente por debajo de 0.6180 sigue intacta, siempre que 0.6250 (el nivel de ‘resistencia fuerte’ estaba en 0.6265 ayer) no se rompa."

- El USD/CAD sube ligeramente por encima de 1.4400 con los datos de empleo de EE.UU. y Canadá en el punto de mira.

- La incertidumbre sobre las políticas de Trump sigue manteniendo al USD en una posición favorable.

- Se estima que el crecimiento laboral en Canadá se ha desacelerado significativamente en diciembre.

El par USD/CAD extiende su racha ganadora por cuarta sesión de negociación el viernes antes del informe oficial de empleo de Estados Unidos (EE.UU.) y Canadá para diciembre. El par Loonie sube ligeramente por encima de 1.4400 mientras el Dólar estadounidense (USD) avanza, con el Índice del Dólar (DXY) manteniéndose por encima del soporte clave de 109.00.

El rendimiento general del Dólar estadounidense se ha mantenido firme durante algunas semanas, ya que los funcionarios de la Reserva Federal (Fed) se han mostrado preocupados por los riesgos al alza de la inflación que persisten debido a las posibles políticas arancelarias y de inmigración bajo la administración del presidente electo Donald Trump.

En la sesión del viernes, los inversores prestarán mucha atención a los datos de Nóminas No Agrícolas (NFP) de EE.UU., ya que influirán en las expectativas del mercado sobre las perspectivas de la política monetaria.

Según las estimaciones del mercado, la economía de EE.UU. añadió 160.000 nuevos trabajadores en diciembre, menos que los 227.000 de noviembre. Se espera que la Tasa de Desempleo se haya mantenido estable en el 4,2%. Los signos de una desaceleración en la demanda laboral obligarían a los operadores a reducir las apuestas que apoyan que la Fed mantenga las tasas de interés sin cambios en el rango de 4,25%-4,50%. Por el contrario, cifras sólidas impulsarían lo mismo.

Mientras tanto, el Dólar canadiense (CAD) también se verá influenciado por los datos oficiales de empleo. Los participantes del mercado esperan que el ritmo de contratación en diciembre sea la mitad de lo registrado en noviembre. La economía canadiense registró una adición de 25.000 trabajadores en diciembre frente a los 50.500 de noviembre. Se prevé que la Tasa de Desempleo aumente al 6,9% desde el 6,8%. Los signos de una desaceleración en la demanda laboral aumentarían las expectativas de que el Banco de Canadá (BoC) continúe relajando la política monetaria a un ritmo mayor de lo habitual de 50 puntos básicos (bps).

Indicador económico

Cambio neto en empleo

Dato publicado por Statistics Canada que mide los cambios en el número de personas empleadas en Canadá. Un incremento en este indicador tiene implicaciones positivas sobre el gasto de los consumidores y acaba estimulando el crecimiento económico. Un resultado superior al consenso del mercado es alcista para el dólar canadiense, mientras que un resultado inferior es bajista.

Leer más.Próxima publicación: vie ene 10, 2025 13:30

Frecuencia: Mensual

Estimado: 25K

Previo: 50.5K

Fuente: Statistics Canada

Las estadísticas del mercado laboral de Canadá tienden a tener un impacto significativo en el dólar canadiense, y la cifra de Cambio en el Empleo tiene la mayor parte del peso. Existe una correlación significativa entre la cantidad de personas que trabajan y el consumo, lo que impacta la inflación y las decisiones de tasas del Banco de Canadá, que a su vez mueven el dólar canadiense. Las cifras reales que superan el consenso tienden a ser alcistas del CAD, y los mercados de divisas suelen reaccionar de manera constante y consistente en respuesta a la publicación.

El informe de empleo de EE.UU. de diciembre se publica hoy y el consenso es de 138.000 nóminas y una tasa de desempleo sin cambios del 4.2%. Nuestro equipo de economía también espera un 4.2%, pero señala la posibilidad de una sorpresa al alza. Nuestra proyección es de 160.000, señala Francesco Pesole, analista de FX de ING.

El informe del IPC puede tener repercusiones más profundas en el mercado

"Creemos que el balance de riesgos se inclina al alza para el dólar hoy, ya que unas cifras de empleo sólidas podrían llevar a los mercados a descartar un recorte en marzo y potencialmente empujar el primer movimiento completamente valorado más allá de junio. Aun así, argumentaríamos que con las preocupaciones sobre la inflación nuevamente en aumento – aunque las declaraciones de la Fed han sido bastante heterogéneas sobre ese tema – el informe del IPC del próximo miércoles podría tener repercusiones más profundas en el mercado."

"En caso de una (moderada) decepción en las cifras de empleo de hoy, el dólar debería sufrir un ajuste de posicionamiento, pero las posiciones largas en dólares podrían simplemente reconstruirse a mejores niveles antes de las próximas publicaciones de datos clave y la inauguración de Trump el 20 de enero."

En lugar de seguir bajando, es más probable que la Libra esterlina (GBP) se negocie en un rango de 1.2240/1.2360. A largo plazo, el riesgo sigue siendo a la baja; las condiciones de sobreventa podrían ralentizar el ritmo de cualquier otra caída. El nivel a monitorear es 1.2200, señalan los analistas de FX de UOB Group, Quek Ser Leang y Lee Sue Ann.

Las condiciones de sobreventa pueden ralentizar el ritmo de una mayor caída

VISIÓN A 24 HORAS: "El GBP se desplomó a un mínimo de 1.2321 hace dos días. Ayer, señalamos que ‘aunque la venta masiva aguda y rápida parece exagerada, la debilidad en el GBP no se ha estabilizado.’ Esperábamos que el GBP cayera, pero indicamos que ‘el nivel de soporte significativo en 1.2300 podría estar fuera de alcance.’ Sin embargo, el GBP rompió fácilmente por debajo de 1.2300 y se desplomó a un mínimo de 1.2239. El GBP rebotó desde el mínimo para cerrar en 1.2307 (-0,47%). El impulso bajista se ha ralentizado algo con el rebote. Esto, combinado con las condiciones de sobreventa, sugiere que en lugar de seguir bajando, es más probable que el GBP se negocie en un rango de 1.2240/1.2360."

VISIÓN A 1-3 SEMANAS: "Ayer (09 de enero), cuando el GBP estaba en 1.2360, indicamos que ‘el riesgo para el GBP se ha desplazado a la baja.’ Sin embargo, señalamos que ‘1.2300 es un nivel de soporte significativo.’ El soporte anticipado no se materializó, ya que el GBP se desplomó por debajo de 1.2300, alcanzando un mínimo de 1.2239. Desde aquí, el riesgo sigue siendo a la baja, aunque las condiciones de sobreventa a corto plazo podrían ralentizar el ritmo de cualquier otra caída. El próximo nivel a monitorear es 1.2200. Al alza, si el GBP rompe por encima de 1.2405 (el ‘fuerte nivel de resistencia’ estaba en 1.2465 ayer), indicaría que el riesgo a la baja ha disminuido."

El Euro (EUR) podría bajar; cualquier descenso es poco probable que alcance el soporte principal en 1.0255. A largo plazo, el EUR tiene que romper claramente por debajo de 1.0255 antes de que se puedan esperar más pérdidas, señalan los analistas de FX del Grupo UOB, Quek Ser Leang y Lee Sue Ann.

Por debajo de 1.0255 se pueden esperar más pérdidas

VISTA DE 24 HORAS: "Tras la fuerte caída del EUR a un mínimo de 1.0273 el miércoles, indicamos ayer (jueves) que 'la breve caída no resultó en un aumento significativo del momentum bajista.' Añadimos, 'en lugar de seguir bajando hoy, es más probable que el EUR opere en un rango de 1.0275/1.0355.' El EUR posteriormente operó en un rango más estrecho de lo esperado (1.0282/1.0321), cerrando en 1.0298 (-0,19%). A pesar de la acción de precios relativamente tranquila, el momentum bajista ha aumentado ligeramente. Hoy, el EUR podría bajar, pero cualquier descenso es poco probable que alcance el soporte principal en 1.0255 (hay otro soporte en 1.0275). Al alza, los niveles de resistencia están en 1.0320 y 1.0355."

VISTA DE 1-3 SEMANAS: "No ha cambiado mucho desde nuestra actualización de ayer (09 de enero, spot en 1.0315). Como se destacó, ha habido una acumulación tentativa de momentum bajista. Sin embargo, el EUR 'tiene que romper claramente por debajo de 1.0255 antes de que se puedan esperar más pérdidas.' La probabilidad de que el EUR rompa claramente por debajo aumentará, siempre que el nivel de 'fuerte resistencia', actualmente en 1.0400 (sin cambios desde ayer), no sea superado."

Citando a personas familiarizadas con el pensamiento del Banco de Japón (BoJ), Bloomberg informó el viernes que el banco central japonés todavía está considerando la decisión sobre la tasa de interés para su revisión de política monetaria de enero.

Puntos adicionales

Los funcionarios aún están evaluando cuidadosamente los datos antes de la reunión de enero.

El BoJ considerará mejorar las perspectivas de inflación subyacente para el ejercicio fiscal 2024 y 2025.

Se dice que el BoJ está sopesando aumentar la previsión de inflación debido a la depreciación del Yen.

Reacción del mercado

El Yen japonés recogió ofertas tras los titulares anteriores, llevando al USD/JPY un 0,15% a la baja en el día a 157,85 al momento de la publicación.

- El AUD/USD lucha por registrar una recuperación significativa y se mantiene cerca de mínimos de varios años.

- El cambio de línea dura de la Fed mantiene elevados los rendimientos de los bonos estadounidenses y presta soporte al USD.

- Los temores a una guerra comercial entre EE.UU. y China y las apuestas por un recorte temprano de tasas del RBA pesan aún más sobre el Dólar australiano.

- Los bajistas optan por mantenerse al margen antes de la publicación del informe NFP de EE.UU.

El par AUD/USD extiende su movimiento de consolidación lateral durante la primera mitad de la sesión europea del viernes y se mantiene cerca de su nivel más bajo desde octubre de 2022 tocado el día anterior. Los precios al contado actualmente se negocian justo por debajo de la marca de 0.6200 y parecen vulnerables a prolongar una tendencia bajista bien establecida observada durante los últimos tres meses en medio de un Dólar estadounidense (USD) alcista.

El Índice del Dólar (DXY), que sigue al billete verde frente a una cesta de divisas, se mantiene firme cerca de un máximo de dos años a raíz del cambio de línea dura de la Reserva Federal (Fed). De hecho, el banco central de EE.UU. proyectó solo dos recortes de tasas de un cuarto de punto en 2025 en medio de una inflación aún elevada en la economía más grande del mundo. Además, las actas de la reunión del FOMC de diciembre revelaron que los responsables de la política monetaria consideraban que las condiciones del mercado laboral se estaban relajando gradualmente y estaban a favor de ralentizar el ritmo de los recortes de tasas debido al estancamiento del progreso en la inflación.

Las perspectivas siguen siendo favorables para los elevados rendimientos de los bonos del Tesoro de EE.UU., que, junto con los riesgos geopolíticos y las preocupaciones sobre los planes arancelarios del presidente electo de EE.UU., Donald Trump, impulsan algunos flujos de refugio hacia el Dólar. El Dólar australiano (AUD), por otro lado, se ve socavado por el aumento de las apuestas por un recorte de tasas de interés por parte del Banco de la Reserva de Australia (RBA) tan pronto como el próximo mes, impulsado por una caída en la inflación subyacente de Australia. Además de esto, los problemas económicos de China sugieren que el camino de menor resistencia para el Dólar australiano es a la baja.

Los operadores, sin embargo, parecen reacios a realizar apuestas agresivas y optan por mantenerse al margen antes de la publicación del crucial informe de Nóminas No Agrícolas (NFP) de EE.UU. más tarde durante la sesión americana. Además, el Índice de Fuerza Relativa (RSI) en el gráfico diario se ha movido al borde de entrar en territorio de sobreventa, lo que impide que los bajistas abran nuevas posiciones alrededor del par AUD/USD. No obstante, el trasfondo fundamental sugiere que cualquier intento de recuperación aún podría verse como una oportunidad de venta y permanecer limitado.

Dólar australiano FAQs

Uno de los factores más importantes para el Dólar australiano (AUD) es el nivel de los tipos de interés fijados por el Banco de la Reserva de Australia (RBA). Dado que Australia es un país rico en recursos, otro factor clave es el precio de su mayor exportación, el mineral de hierro. La salud de la economía china, su mayor socio comercial, es un factor, así como la inflación en Australia, su tasa de crecimiento y la Balanza Comercial. El sentimiento del mercado, es decir, si los inversores apuestan por activos más arriesgados (risk-on) o buscan refugios seguros (risk-off), también es un factor, siendo el risk-on positivo para el AUD.

El Banco de la Reserva de Australia (RBA) influye en el Dólar australiano (AUD) fijando el nivel de los tipos de interés que los bancos australianos pueden prestarse entre sí. Esto influye en el nivel de los tipos de interés de la economía en su conjunto. El principal objetivo del RBA es mantener una tasa de inflación estable del 2%-3% ajustando los tipos de interés al alza o a la baja. Unos tipos de interés relativamente altos en comparación con otros grandes bancos centrales apoyan al AUD, y lo contrario para los relativamente bajos. El RBA también puede utilizar la relajación y el endurecimiento cuantitativo para influir en las condiciones crediticias, siendo la primera negativa para el AUD y la segunda positiva para el AUD.

China es el mayor socio comercial de Australia, por lo que la salud de la economía china influye mucho en el valor del Dólar australiano (AUD). Cuando la economía china va bien, compra más materias primas, bienes y servicios de Australia, lo que aumenta la demanda del AUD y hace subir su valor. Lo contrario ocurre cuando la economía china no crece tan rápido como se esperaba. Por lo tanto, las sorpresas positivas o negativas en los datos de crecimiento chino suelen tener un impacto directo en el Dólar australiano.

El mineral de hierro es la mayor exportación de Australia, con 118.000 millones de dólares al año según datos de 2021, siendo China su principal destino. El precio del mineral de hierro, por lo tanto, puede ser un impulsor del Dólar australiano. Por lo general, si el precio del mineral de hierro sube, el AUD también lo hace, ya que aumenta la demanda agregada de la divisa. Lo contrario ocurre cuando el precio del mineral de hierro baja. Los precios más altos del mineral de hierro también tienden a dar lugar a una mayor probabilidad de una balanza comercial positiva para Australia, lo que también es positivo para el AUD.

La balanza comercial, que es la diferencia entre lo que un país gana con sus exportaciones y lo que paga por sus importaciones, es otro factor que puede influir en el valor del Dólar australiano. Si Australia produce exportaciones muy solicitadas, su divisa ganará valor exclusivamente por el exceso de demanda creado por los compradores extranjeros que desean adquirir sus exportaciones frente a lo que gasta en comprar importaciones. Por lo tanto, una balanza comercial neta positiva fortalece el AUD, con el efecto contrario si la balanza comercial es negativa.

- La Libra esterlina sigue bajo presión ya que los inversores esperan que los mayores rendimientos de los bonos del Reino Unido podrían obligar al Canciller Reeves a recortar el gasto y aumentar los impuestos en el Presupuesto de Otoño.

- Sarah Breeden, del BoE, dijo que la evidencia reciente respalda una retirada gradual de la política restrictiva.

- El próximo movimiento del Dólar estadounidense será influenciado por los datos del NFP de EE.UU. para diciembre.

La Libra esterlina (GBP) sigue teniendo un rendimiento inferior al de sus principales pares, sacudida por el aumento de los costos de endeudamiento de la deuda del gobierno del Reino Unido. Los rendimientos de los bonos a 30 años del Reino Unido han subido al 5,36%, el nivel más alto desde 1998, causando incomodidad a la Canciller del Exchequer Rachel Reeves.

Los participantes del mercado comenzaron a deshacerse de los valores de los bonos del Reino Unido en medio de temores de mayor deuda, menor crecimiento y potencialmente políticas inflacionarias del presidente electo de Estados Unidos (EE.UU.) Donald Trump, lo que podría llevar a una estanflación económica. Los inversores anticiparon que los mayores rendimientos de los bonos obligarían a Rachel Reeves a realizar nuevos préstamos para financiar los gastos diarios. Anteriormente, Reeves prometió financiar el gasto diario con ingresos fiscales y recortar el gasto público.

El Ministerio de Finanzas británico se mantuvo comprometido a no buscar nuevos préstamos. El Ministro del Tesoro del Reino Unido, Darren Jones, aclaró en la Cámara de los Comunes el jueves que la decisión del gobierno de pedir prestado solo para inversión era "innegociable". Jones agregó que es normal que el precio de los bonos "varíe" y aseguró que los mercados financieros continúan funcionando de manera "ordenada".

Darren Jones también confirmó que el gasto público estará "en línea con lo establecido en el Presupuesto de Otoño" y agregó que no hay necesidad de ninguna "intervención de emergencia" por parte del Canciller.

Sobre el fuerte aumento de los rendimientos de los bonos del Reino Unido, la vicegobernadora del BoE, Sarah Breeden, dijo que el aumento en los costos de endeudamiento del gobierno está parcialmente vinculado a la incertidumbre sobre "las políticas entrantes del presidente electo de Estados Unidos (EE.UU.) Donald Trump" en su discurso en la Universidad de Edimburgo. Cuando se le preguntó sobre su opinión sobre las perspectivas de la política monetaria, Breeden dijo: "La evidencia reciente respalda aún más el caso para retirar la "política restrictiva". Agregó que la retirada de la política restrictiva será "gradual" con el tiempo.

Resumen diario de los mercados: La Libra esterlina se debilita frente al Dólar estadounidense antes del NFP de EE.UU.

- La Libra esterlina cae a cerca de 1.2275 frente al Dólar estadounidense (USD) en la sesión de Londres del viernes. El par GBP/USD enfrenta presión ya que el Dólar estadounidense extiende su alza antes de los datos de Nóminas no Agrícolas (NFP) de EE.UU. para diciembre, que se publicarán a las 13:30 GMT. Los inversores prestarán mucha atención al informe del NFP de EE.UU. ya que la Reserva Federal (Fed) cambió a una postura de política moderada en septiembre de 2024 debido a los firmes riesgos a la baja para la demanda laboral.

- El resultado de la reunión de política monetaria de diciembre de la Fed mostró que los funcionarios estaban menos preocupados por las condiciones del mercado laboral y más preocupados por el estancamiento del progreso en la tendencia de desinflación. Sin embargo, los signos de una débil demanda laboral podrían frenar los temores de que las condiciones del mercado laboral aún no hayan regresado a su estado de restauración, lo que podría obligar a los funcionarios a retroceder en su postura cautelosa sobre una mayor flexibilización de la política.

- Se espera que el informe del NFP de EE.UU. muestre que la economía agregó 160K nuevos trabajadores en diciembre, menos que la cifra anterior de 227K. Se espera que la tasa de desempleo se haya mantenido estable en 4,2%. Los inversores también se centrarán en los datos de ganancias promedio por hora, una medida clave del crecimiento salarial que impulsa el gasto del consumidor. Los signos de un fuerte crecimiento salarial provocarían temores de una re-aceleración en las presiones de precios. Por el contrario, cifras suaves aliviarán los temores de que las presiones inflacionarias se mantengan persistentes.

- Los economistas esperan que las ganancias promedio por hora hayan crecido a un ritmo constante del 4% interanual. En términos intermensuales, se estima que la medida del crecimiento salarial haya aumentado un 0,3%, más lento que el 0,4% en noviembre.

- Según la herramienta FedWatch del CME, los operadores confían en que la Fed no recortará las tasas de interés hasta la reunión de marzo, pero están divididos sobre el anuncio de política en mayo.

Análisis Técnico: La Libra esterlina está expuesta a más caídas

La Libra esterlina cotiza cerca de un mínimo de más de un año alrededor de 1.2250 frente al Dólar estadounidense (USD) el viernes. El par GBP/USD enfrentó una fuerte venta masiva después de romper por debajo del mínimo del 2 de enero en 1.2350. La perspectiva general para el Cable sigue siendo bajista ya que las medias móviles exponenciales (EMAs) de 20 y 50 días cerca de 1.2490 y 1.2630, respectivamente, están en declive.

El Índice de Fuerza Relativa (RSI) de 14 días cae bruscamente a cerca de 30.00, lo que sugiere un fuerte impulso bajista.

Mirando hacia abajo, se espera que el par encuentre soporte cerca del mínimo del 10 de noviembre de 2023 en 1.2185. Al alza, la EMA de 20 días actuará como resistencia clave.

Libra esterlina FAQs

La Libra esterlina (GBP) es la moneda más antigua del mundo (886 d. C.) y la moneda oficial del Reino Unido. Es la cuarta unidad de cambio de divisas (FX) más comercializada en el mundo, representando el 12% de todas las transacciones, con un promedio de 630 mil millones de $ al día, según datos de 2022. Sus pares comerciales clave son GBP/USD, que representa el 11% de FX, GBP/JPY (3%) y EUR/GBP (2%). La Libra esterlina es emitida por el Banco de Inglaterra (BoE).

El factor más importante que influye en el valor de la Libra esterlina es la política monetaria decidida por el Banco de Inglaterra. El Banco de Inglaterra basa sus decisiones en si ha logrado su objetivo principal de "estabilidad de precios": una tasa de inflación constante de alrededor del 2%. Su principal herramienta para lograrlo es el ajuste de los tipos de interés. Cuando la inflación es demasiado alta, el Banco de Inglaterra intentará controlarla subiendo los tipos de interés, lo que encarece el acceso al crédito para las personas y las empresas. Esto es generalmente positivo para la libra esterlina, ya que los tipos de interés más altos hacen del Reino Unido un lugar más atractivo para que los inversores globales inviertan su dinero. Cuando la inflación cae demasiado es una señal de que el crecimiento económico se está desacelerando. En este escenario, el Banco de Inglaterra considerará bajar los tipos de interés para abaratar el crédito, de modo que las empresas se endeudarán más para invertir en proyectos que generen crecimiento.

Los datos publicados miden la salud de la economía y pueden afectar el valor de la libra esterlina. Indicadores como el PIB, los PMI de manufactura y servicios y el empleo pueden influir en la dirección de la Libra esterlina.

Otro dato importante que se publica y afecta a la Libra esterlina es la balanza comercial. Este indicador mide la diferencia entre lo que un país gana con sus exportaciones y lo que gasta en importaciones durante un período determinado. Si un país produce productos de exportación muy demandados, su moneda se beneficiará exclusivamente de la demanda adicional creada por los compradores extranjeros que buscan comprar esos bienes. Por lo tanto, una balanza comercial neta positiva fortalece una moneda y viceversa en el caso de un saldo negativo

Liao Min, Viceministro de Finanzas de China, dijo el viernes que "podemos esperar una política fiscal más proactiva en 2025, en términos de fuerza, eficiencia y tiempo."

Comentarios adicionales

Para acelerar el gasto fiscal en un intento de formular un gasto real.

La política fiscal de China tiene un amplio margen de maniobra y herramientas.

China tiene un margen relativamente grande para aumentar la deuda y el déficit.

Intensificaremos los esfuerzos coordinados entre la política fiscal y la política monetaria en 2025.

- NZD/USD baja a alrededor de 0.5585 en la sesión europea temprana del viernes, con una caída del 0.25% en el día.

- La perspectiva de un ritmo más lento de recortes de tasas de la Fed podría impulsar al USD frente al NZD.

- Los datos de nóminas no agrícolas de EE.UU. de diciembre serán observados de cerca el viernes.

El par NZD/USD atrae a algunos vendedores a alrededor de 0.5585 durante las primeras horas de negociación europeas del viernes. El par permanece bajo presión de venta en medio del fortalecimiento del Dólar estadounidense (USD) debido a las crecientes expectativas de que la Reserva Federal de EE.UU. (Fed) avanzará con cautela con futuros recortes de tasas. Todas las miradas estarán puestas en el informe de Nóminas no Agrícolas (NFP) de EE.UU. para diciembre, que se publicará más tarde el viernes.

El Índice del Dólar estadounidense (DXY), una medida del valor del USD en relación con las monedas de sus socios comerciales más importantes, está listo para su sexta ganancia semanal consecutiva y actualmente cotiza cerca de 103.35. El Dólar más firme está respaldado por el aumento de los rendimientos de los bonos y las expectativas de otro fuerte dato económico de EE.UU.

La Fed decidió bajar su tasa de interés de política en un punto porcentual completo en las tres últimas reuniones de 2024, pero se espera que mantenga la tasa estable en el rango actual de 4.25% a 4.5% en la próxima reunión de política de enero. Según la herramienta CME FedWatch, los operadores han descontado casi un 93.1% de probabilidades de que la Fed pause el recorte de tasas este mes.

Por otro lado, las expectativas moderadas del Banco de la Reserva de Nueva Zelanda (RBNZ) y las presiones deflacionarias en China podrían arrastrar al Kiwi a la baja. Los datos publicados el jueves mostraron que el Índice de Precios al Consumo (IPC) de China se mantuvo casi plano en diciembre, avivando los temores de deflación. Cualquier signo de debilidad en la economía de China probablemente socavará al Dólar neozelandés (NZD), ya que China es un importante socio comercial de Nueva Zelanda.

Dólar de Nueva Zelanda FAQs

El Dólar neozelandés (NZD), también conocido como kiwi, es una divisa muy conocida entre los inversores. Su valor viene determinado en gran medida por la salud de la economía neozelandesa y la política del banco central del país. Sin embargo, existen algunas particularidades que también pueden hacer que el NZD se mueva. La evolución de la economía china tiende a mover el Kiwi porque China es el mayor socio comercial de Nueva Zelanda. Las malas noticias para la economía china probablemente se traduzcan en menos exportaciones neozelandesas al país, lo que afectará a la economía y, por tanto, a su divisa. Otro factor que mueve al NZD son los precios de los productos lácteos, ya que la industria láctea es la principal exportación de Nueva Zelanda. Los altos precios de los productos lácteos impulsan los ingresos de exportación, contribuyendo positivamente a la economía y, por tanto, al NZD.

El Banco de la Reserva de Nueva Zelanda (RBNZ) aspira a alcanzar y mantener una tasa de inflación de entre el 1% y el 3% a medio plazo, con el objetivo de mantenerla cerca del punto medio del 2%. Para ello, el banco fija un nivel adecuado de tipos de interés. Cuando la inflación es demasiado alta, el RBNZ sube los tipos de interés para enfriar la economía, pero la medida también hará subir el rendimiento de los bonos, aumentando el atractivo de los inversores para invertir en el país e impulsando así al NZD. Por el contrario, unos tipos de interés más bajos tienden a debilitar el NZD. El llamado diferencial de tipos, o cómo son o se espera que sean los tipos en Nueva Zelanda en comparación con los fijados por la Reserva Federal de EE.UU., también puede desempeñar un papel clave en el movimiento del par NZD/USD.

La publicación de datos macroeconómicos en Nueva Zelanda es clave para evaluar el estado de la economía y puede influir en la valoración del Dólar neozelandés (NZD). Una economía fuerte, basada en un elevado crecimiento económico, un bajo desempleo y una elevada confianza es buena para el NZD. Un alto crecimiento económico atrae la inversión extranjera y puede animar al Banco de la Reserva de Nueva Zelanda a aumentar los tipos de interés, si esta fortaleza económica viene acompañada de una inflación elevada. Por el contrario, si los datos económicos son débiles, es probable que el NZD se deprecie.

El Dólar neozelandés (NZD) tiende a fortalecerse durante los periodos de apetito por el riesgo, o cuando los inversores perciben que los riesgos generales del mercado son bajos y se muestran optimistas sobre el crecimiento. Esto suele traducirse en unas perspectivas más favorables para las materias primas y las denominadas "divisas de materias primas", como el kiwi. Por el contrario, el NZD tiende a debilitarse en momentos de turbulencias en los mercados o de incertidumbre económica, ya que los inversores tienden a vender los activos de mayor riesgo y huyen a los refugios más estables.

- El AUD/JPY gana terreno mientras continúa la incertidumbre sobre el momento de las subidas de tipos de interés por parte del Banco de Japón.

- El Ministro de Economía de Japón, Ryosei Akazawa, no ofrece una indicación clara de cuándo el BoJ podría subir los tipos de interés.

- El AUD se debilita ya que ANZ revisa su perspectiva, ahora pronosticando un recorte de tasas de 25 puntos básicos por parte del RBA en febrero.