- Análisis

- Noticias y herramientas

- Noticias del mercado

Noticias de mercados

- EUR/GBP está siendo presionado en un nivel clave de demanda en el gráfico diario.

- Los alcistas esperan una ruptura de la línea de cuello de la formación M.

El EUR/GBP ha estado ofrecido esta semana a la espera de las reuniones críticas de bancos centrales. Técnicamente, el precio está formando un patrón de gráfico convincente en el marco de tiempo diario de la siguiente manera:

EUR/GBP Gráfico diario

El precio está creando una formación M en el gráfico diario y los toros buscarán apuntar a 0.8530, que es la línea de cuello de la formación. Sin embargo, podría haber aún alguna caída para probar 0.85 antes de que suceda esto.

El Súper Jueves será un evento importante para el cruce con las reuniones del Banco de Inglaterra y el Banco Central Europeo.

''Creemos que el mercado relajará algunas de las subidas de tipos del BoE previstas para el próximo año. Hemos revisado al alza nuestra previsión de 6 meses para el EUR/GBP hasta 0.86 desde 0.84", señalan los analistas de Rabobank.

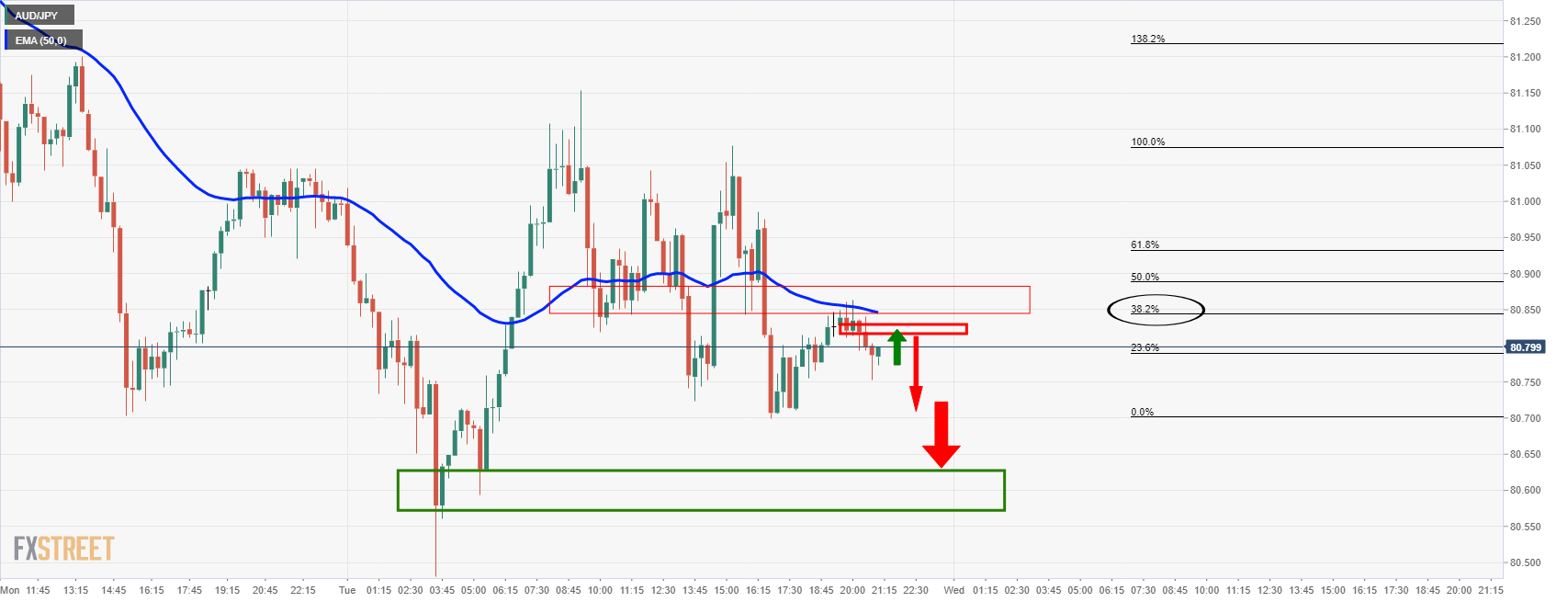

- Los bajistas del AUD/JPY esperan soporte cerca de 80.50.

- Los alcistas necesitan volver por encima de los 80.90 para contener las presiones.

El precio de AUD/JPY ha estado formando una vela bajista envolvente en la última hora que se espera que sea seguida por una acción bajista del precio y un mínimo en las próximas velas.

AUD/JPY Gráfico de 1 hora

Esto abre el riesgo de una extensión a la baja para probar el soporte previo cerca de 80.50.

El gráfico de 15 minutos ve el precio encaminado a probar el soporte previo que se esperaría que actuara como resistencia conducido por un movimiento a la baja de nuevo, según las perspectivas para el gráfico de hora.

- El USD/JPY sube durante la sesión de Nueva York, con un alza del 0.15%.

- Un estado de ánimo de mercado de aversión al riesgo aparece a medida que se avecina la reunión de política monetaria de la Reserva Federal.

- USD/JPY Perspectiva Técnica: El par tiene un sesgo ascendente, aunque limitado alrededor del rango 113.21-113.95.

El USD/JPY apenas avanza durante la sesión de Nueva York, cotizando sobre 113.75 en el momento de escribir. El sentimiento de los mercados financieros es pesimista, ya que los inversores parecen estar esperando la decisión de política monetaria de la Reserva Federal, que se dará a conocer el miércoles.

USD/JPY Previsión del Precio: Perspectivas técnicas

El USD/JPY se ha mantenido limitado dentro del área 113.21-113.95 en los últimos seis días. Además, el par ha estado mirando a cada lado de la media móvil de 50 días (DMA), mostrando que los participantes del mercado no tienen un sesgo claro a medida que se acerca el fin de año. Sin embargo, el yen japonés parece vulnerable, ya que el billete verde, apoyado por la reciente retórica optimista liderada por el presidente Jerome Powell, diverge de la actual política monetaria del Banco de Japón.

Dicho esto, el USD/JPY tiene un sesgo al alza, aunque tendría que romper por encima de 113.95 para consolidar un avance hacia máximos de 2021, alrededor de 115.52.

En caso de romper al alza, la primera resistencia sería 114.00, seguida del máximo del 20 de octubre en 114.70. Un quiebre de este último nivel expondría 115.00.

Por otro lado, cualquier movimiento a la baja sería limitado por la cifra de 113.00. Una ruptura por debajo de ese nivel expondría el mínimo de pivote del 30 de noviembre en 112.53, y luego la DMA de 100 en 111.87.

-637751106987829920.png)

Niveles Técnicos

- GBP/JPY no se ha movido mucho el martes y continúa consolidándose en el área de mínimos de 150.00.

- El par ha formado un banderín este mes, lo que sugiere que una ruptura técnica en cualquier dirección está sobre la mesa.

- Los principales eventos a observar esta semana para el par son la reunión del BoE del jueves y la reunión del BoJ del viernes.

El GBP/JPY no se ha movido mucho el martes, con el par subiendo alrededor de un 0.2% en el día, pero permaneciendo dentro de los rangos recientes, ya que se consolida justo al norte del nivel de 150,00. Han pasado seis sesiones desde que el cruce vio alguna volatilidad significativa y las condiciones de negociación el martes fueron moderadas a pesar de la publicación del último informe del mercado laboral del Reino Unido, que mostró a los empleadores contratando un número récord de empleados en noviembre. También mostró que la tasa de desempleo en octubre cayó al 4.2%, como se esperaba, en una señal más de que el mercado laboral del Reino Unido resistió bien el fin del plan de licencias del gobierno en septiembre.

Las condiciones de negociación tenues no son sorprendentes dado que los mercados de divisas están esperando un aluvión de eventos de bancos centrales más adelante en la semana antes de encontrar alguna dirección. El BoE anunciará su decisión el jueves y el BoJ el viernes, sin ninguna de las dos entidades con probabilidades de alterar la postura política. Si bien eso no es nada nuevo cuando se trata del BoJ, es una historia mucho más interesante para el BoE; se esperaba que el banco subiera las tasas en 15 puntos básicos tan recientemente como finales de noviembre.

Pero desde la aparición de Ómicron, los responsables políticos del BoE se han vuelto moderados, un cambio que pesó en el GBP/JPY y contribuyó a su caída de la zona 153.00-154.00 a los niveles actuales alrededor de 150.00. En medio de la incertidumbre de la nueva variante, los datos del Reino Unido han sido ignorados en gran medida y probablemente será así durante el resto de la semana; Tras el sólido informe de empleo del martes, el IPC de noviembre en el Reino Unido sale el miércoles y las ventas minoristas de noviembre se publican el jueves.

Los técnicos sugieren una ruptura, ya sea al alza o a la baja. El GBP/JPY ha formado un banderín en lo que llevamos mes hasta ahora, con precios restringidos entre una tendencia bajista que une los máximos de finales de noviembre, los techos del 7 y 13 de diciembre y una tendencia alcista que une los mínimos del 3, 8, 9, 10 y 13 de diciembre. Un quiebre a la baja por cualquier razón (como una sorpresa pesimista del BoE el jueves) probablemente provocaría una prueba del nivel 149.00, mientras que una ruptura al alza desencadenaría un empuje hacia el nivel de 152.00 y la media móvil de 21 días justo por debajo de esta zona.

- El par EUR/USD cae durante la sesión de Nueva York, bajando un 0.08%.

- Las decisiones de política monetaria de la Fed y el BCE serán cruciales en la dirección del EUR/USD.

- Fed: Una reducción más rápida del programa de compra de bonos y las señales de la posibilidad de un aumento de tasas serían optimistas para el USD.

- BCE: Un aumento en su programa de compra de bonos y una marcha atrás sobre los tipos sería bajista para el EUR.

El par EUR/USD desciende por segundo día consecutivo, cotizando en 1.1275 durante la sesión de Nueva York. El sentimiento del mercado se ha mantenido pesimista desde la apertura de Wall Street. El aumento de los precios pagados por los productores estadounidenses y la inflación al consumidor de la semana pasada que superó el nivel más alto de 1982 ejercen presión sobre la Reserva Federal, cuyo anuncio sobre política monetaria se hará oficial este miércoles.

En las últimas horas, el EUR/USD reduce algunas de sus ganancias iniciales, impulsadas por informes positivos sobre la vacuna Pfizer-BioNTech que brinda una protección del 70% contra la variante Ómicron después de dos dosis. Posteriormente, la zona 1.1300 cedió paso a los alcistas del USD, ya que los datos macroeconómicos de EE.UU. aumentaron las probabilidades de una reducción más rápida del QE de la Fed.

El EUR/ USD podría dirigirse a una nueva prueba del mínimo anual alrededor de 1.1186 en la semana si la Fed reduce el número de compras doblando la cantidad de lo que decidió inicialmente en su reunión de política monetaria de noviembre. En caso contrario, el euro podría fortalecerse, enviando al par por encima de 1.1300.

EUR/USD Pronóstico del precio: Perspectiva técnica

El EUR/USD tiene un sesgo bajista, representado por los promedios móviles diarios (DMA) que residen por encima del precio. Además, la formación del triángulo descendente abre la puerta a una caída hacia 1.1040, pero encontraría algunos obstáculos en el camino hacia el sur.

El primer soporte sería 1.1200. Un quiebre de la cifra expondría el mínimo del año hasta la fecha en 1.1186. Una ruptura clara de ese nivel expondría la zona de 1.1100, seguida de la cifra de 1.1000.

Por otro lado, la primera resistencia está en 1.1300, seguida por el máximo del 30 de noviembre en 1.1382, y luego 1.1400 y la DMA de 50 en 1.1453.

-637751017189911555.png)

Niveles Técnicos

- El peso mexicano cae en todos los ámbitos durante la sesión estadounidense.

- Después de dar señales de hacer un suelo, el USD/MXN salta por encima de 21.00 borrando la mayor parte de las pérdidas de la semana pasada.

El USD/MXN subió considerablemente el martes después de realizar un rally durante la sesión estadounidense. El par subió de 2100/05 a 21.20, alcanzando el nivel más alto en una semana y, en estos momentos, se mantiene cerca del techo, respaldado por un dólar estadounidense más fuerte y también por una amplia caída del peso mexicano.

El dólar ganó impulso tras los datos de precios de producción de EE.UU. y, en particular, antes de la decisión del FOMC. El miércoles, el banco central anunciará su decisión. Se espera que acelere la reducción de su programa de compras.

Los rendimientos más altos de EE.UU. y la caída de los precios de las acciones están afectando a las monedas de los mercados emergentes. El peso mexicano se mantuvo bien, hasta que el USD/MXN rompió decisivamente por encima de 21.05. La siguiente resistencia se sitúa en las 21.30, seguida de 21.45. Por otro lado, una caída por debajo de 21.05 debería aliviar la presión alcista actual.

El jueves, el Banco de México tendrá su reunión de política monetaria con la mayoría de analistas esperando una subida de tipos de 25 puntos básicos. Los analistas de TD Securities esperan que Banxico suba un 0.25% y continúe presentando una postura optimista, aunque advierten sobre el riesgo de una subida de tipos de 50 puntos básicos. "El MXN todavía presenta un rendimiento razonablemente bueno, aunque la competencia en Latam se está calentando y el riesgo en torno a la política monetaria y la trayectoria fiscal están aumentando".

Niveles técnicos

- El AUD/USD lucha para capitalizar su recuperación intradía desde un mínimo de una semana.

- Las expectativas optimistas de la Fed actúan como un viento de cola para el USD y limitan las ganancias del par.

- La configuración técnica favorece a los bajistas en medio de renovados temores en torno al COVID-19.

El par AUD/USD atrajo algunas compras cerca del soporte marcado por el 50% de Fibonacci del movimiento reciente de 0.6993-0.7188 y detuvo el retroceso del día anterior desde el área 0.7175-80. Sin embargo, el intento de recuperación intradía desde un mínimo de una semana tocado a primera hora de este martes, careció de convicción alcista y se mantuvo limitado cerca del punto de ruptura del soporte horizontal de 0.7135-40.

El dólar estadounidense recortó una parte de sus pérdidas intradía tras la publicación del índice de precios al productor IPP estadounidense más caliente de lo esperado, que reforzó las expectativas optimsitas antes de la Fed. Aparte de esto, las preocupaciones sobre las posibles consecuencias económicas de la variante Ómicron apuntalaron al USD de refugio seguro. Esto, junto con el sentimiento cauteloso del mercado, actuó como un viento en contra para el dólar australiano de mayor riesgo percibido.

Mientras tanto, los indicadores técnicos en el gráfico diario, aunque se han estado recuperando de niveles más bajos, todavía se mantienen en el territorio bajista. Además, los osciladores en el gráfico de 1 hora han comenzado de nuevo a ganar tracción negativa y favorece a los bajistas. Dicho esto, será prudente esperar una aceptación por debajo del nivel de 0.7100 antes de posicionarse para cualquier nueva caída.

A continuación, el par AUD/USD podría volverse vulnerable para acelerar la caída hacia el soporte intermedio cerca de la región de 0.7060. El movimiento descendente podría extenderse aún más hacia desafiar el nivel psicológico clave de 0.7000, o el mínimo anual establecido a principios de este mes. Algunas ventas de continuación deberían allanar el camino para la reanudación del movimiento bajista presenciado desde finales de octubre.

Por otro lado, la región de 0.7135-40 podría seguir actuando como resistencia inmediata. Cualquier movimiento alcista adicional todavía podría ser visto como una oportunidad de venta cerca de la zona de 0.7175-80, que si se supera decisivamente podría negar el sesgo bajista. El par AUD/USD podría entonces superar el nivel de 0.7200 y probar la resistencia de 0.7225 antes de aspirar a recuperar el nivel redondo de 0.7300 en el corto plazo.

AUD/USD gráfico de 1 hora

AUD/USD niveles clave

- Peso mexicano pierde fuerza contra el dólar el martes.

- USD/MXN prueba resistencia en la zona de 21.05.

- Eventos críticos por delante: Fed el miércoles, Banxico el jueves.

El USD/MXN está subiendo por segundo día en forma consecutiva el martes, en la previa de eventos clave para el cruce como son la reunión de la Fed y de Banxico. El dólar superó 21.00 y opera en máximos desde el jueves en 21.06.

El tono alcista predomina en el muy corto plazo en el USD/MXN. El tono de cautela en los mercados de cara a lo que puede hacer la Reserva Federal y ante las preocupaciones por Ómicron, lo que le ha sacado fuerza al peso mexicano.

El miércoles se espera que la Fed recorte aún más el programa de compras y que de señales de que las tasas de interés podrían subir antes de lo previsto anteriormente. Esto ha estado dando apoyo al dólar.

En México, el jueves será el turno de Banxico. Se espera una suba de 25 puntos básicos en la tasa de interés de referencia, hasta 5.25%. Tanto en EE.UU. como en México, el avance de la inflación prácticamente garantiza un tono más duro de los respectivos bancos centrales.

Técnicamente el USD/MXN parece haber encontrado un piso alrededor de 20.90, que es un nivel clave. Un cierre claramente por debajo podría habilitar más bajas en el cruce, con un objetivo posible en 20.65.

El cruce está probando la resistencia alrededor de 21.05. De superar y afirmarse por encima, el dólar quedaría listo para una extensión alcista. Las próximas resistencias se ven en 21.20 seguido de 21.30 y 21.45.

Niveles técnicos

El Índice de Precios al Productor (IPP) subió 0.8% en noviembre, superando el consenso del mercado que era de 0.5%, y mayor al 0.6% de octubre. De esta forma la tasa anual subió desde 8.8% a 9.6%, mayor al 9.2% esperado. Es el máximo nivel del que se tenga registro.

El IPP subyacente también subió por encima de las expectativas al incrementarse 0.7% en noviembre, contra el 0.4% del consenso del mercado. El avance con respecto a doce meses atrás, fue del 7.7% mayor al 7.2% esperado, en octubre había sido del 6.8%.

El dato hizo subir al dólar en el mercado aunque en forma dispar. Los rendimientos de los bonos del Tesoro no se vieron muy afectados. Los operadores están a la espera de la decisión y el comunicado de la Reserva Federal el miércoles.

- El EUR/GBP cotiza en sentido lateral por debajo de 0.8550 sin verse afectado por datos de empleo del Reino Unido.

- El cruce, al igual que varios del mercado, con los ojos en las próximas decisiones de bancos centrales.

- El jueves será el turno del Banco de Inglaterra y del Banco Central Europeo.

El EUR/GBP se ha ido moviendo hacia el sur desde el nivel de 0.8550 y opera en 0.8530, moviéndose en sentido lateral, en la previa de decisiones de bancos centrales, que van de la Reserva Federal el miércoles, al jueves del Banco de Inglaterra y el Banco Central Europeo. La zona de la media móvil de 200 días en 0.8560 es probable que actúe como un techo, mientras que el soporte se ve en los mínimos anteriores de esta semana alrededor de 0.8500.

La mayoría de analistas espera que el BoE deje los tipos sin cambios en 0.1% en medio del reciente repunte de la incertidumbre sobre las perspectivas a corto plazo del Reino Unido a medida que se estrechan los diferenciales de la variante de Ómicron. Eso a pesar de la sugerencia el martes del FMI para que el BoE evite el sesgo de inacción y se ponga en pie con un modesto endurecimiento de las políticas con un enfoque en el horizonte temporal de 12-24 meses para minimizar los costos asociados con la lucha contra los efectos de inflación de segunda ronda. Se espera que el BCE, por su parte, confirme que el PEPP terminará en marzo y que la APP tendrá su tasa de compra mensual por arriba, de forma temporal, para evitar una caída abrupta en las compras netas de bonos por mes, que podrían sacudir los mercados de bonos europeos.

De vuelta a EUR/GBP, el par ignoró en gran medida los datos del martes por la mañana. El último informe de empleo del Reino Unido mostró que los empleadores contrataron un número récord de empleados en noviembre y la tasa de desempleo en octubre cayó al 4.2% como se esperaba, en una señal más de que el mercado laboral del Reino Unido resistió bien el fin del plan de apoyo al empleo del gobierno en septiembre. En la Eurozona, la producción industrial experimentó una recuperación decente del 1.1% en octubre, sólo ligeramente por debajo del ritmo de crecimiento esperado de 1.2%.

Según un informe del FMI, se espera que el PIB del Reino Unido crezca 6.8% en 2021, seguido de 5.0% en 2022. La institución financiera internacional dijo que ve que la inflación en el Reino Unido alcanzando un máximo de alrededor del 5.5% en la primavera de 2022 en el Reino Unido. El FMI añadió que, debido a los frenos recientemente impuestos para contener la propagación de Ómicron, se espera una pequeña desaceleración en el crecimiento en el primer trimestre de 2022.

Por lo tanto, la institución dijo que el Banco de Inglaterra (BoE) debería comenzar a reducir los estímulos, aunque el endurecimiento no cambiará la política en su mayoría acomodaticia. "El BoE necesita retirar estímulos monetarios excepcionales y centrarse en el horizonte temporal de 12-24 meses en lugar de las tendencias a corto plazo de Covid-19", agregó el FMI.

El organismo financiero agregó que por el costo de minimizar los impactos de la inflación en segunda ronda, el BoE debería evitar sesgos de inacción. Por lo tanto, el BoE debería aprovechar la oportunidad más temprana para implementar un programa de ajuste cuantitativo en una vía pre-planificada y debería proporcionar directrices marco para ello, instó el FMI.

- El dólar con resultados mixtos el martes, a la espera de la Fed.

- El EUR/USD no se aleja de 1.1300, por el momento, lejos del piso reciente.

- Se viene el dato de inflación mayorista de EE.UU. el martes, antes de varios bancos centrales.

El EUR/USD sigue operando en sentido lateral a grandes rasgos, aunque en el muy corto plazo con un tono alcista y ahora cerca del límite superior. El par marcó máximos para el día en 1.1322 y sigue cerca de dicho nivel en la previa de datos de inflación de EE.UU. y del comienzo de la reunión de dos días de la Reserva Federal.

Foco en Fed, luego BCE, antes datos

A las 13:30 GMT del martes se publicará el dato del Índice de Precio al Productor de EE.UU. que puede tener relevancia en la formación de expectativas para lo que anunciará la Reserva Federal el miércoles, aunque en general el mercado parece ya estar en modo de ver y esperar.

Los analistas apuntan a un recorte más al ritmo de compras mensuales de bonos del Tesoro y a un mensaje más de ajusta del banco central estadounidense. Esto ha estado dando cierto apoyo al dólar en las últimas semanas. El billete verde por otro lado, se vio debilitado ante el retroceso en los rendimientos de los bonos del Tesoro.

De esta forma, el EUR/USD se mantiene en rangos sin alejarse de 1.1300 desde el 26 de noviembre. Al alza, en 1.1320 y 1.1350 están las resistencias principales, mientras que a la baja 1.1260 es el soporte clave, con un cierre por debajo habilitando un caída más grande hacia 1.1200.

Tras la Fed, el jueves será el turno del Banco Central Europeo, que podría ir en dirección contraria a la Fed, lo que jugaría en contra del EUR/USD.

Niveles técnicos

- El USD/CAD se mantiene consolidando en zona de máximos en una semana.

- Un repunte de los precios del petróleo apoyó al loonie y contribuyó a limitar las subas.

- Las expectativas hawkish de la Fed extendieron el apoyo al dólar.

El USD/CAD recuperó algunos pips desde el mínimo de la sesión europea y opera en zona de máximos en una semana, por encima de 1.2800. El loonie está entre las de peor rendimiento en el grupo de las ligadas a commodities, en una jornada de recorridos limitados en los principales cruces.

El precio del petróleo recortó ganancias en las últimas horas, sacándole algo de fuerza al dólar canadiense. Al mismo tiempo, la firmeza del dólar junto con una cautela generalizada en los mercados antes de la reunión de la Reserva Federal, mantiene limitado al USD/CAD. El tono de precaución tiene que ver con el avance de Ómicron y la expectativa de un tono más hawkish por parte de la Fed.

La reunión de la Fed podría mantener a los operadores al margen a la espera dela decisión de política monetaria del FOMC el miércoles. Antes de dicha reunión, el martes se conocerá la lectura de noviembre del Índice de Precios al Productor de EE.UU. a las 13:30 GMT.

Además de los datos, lo que pase en el mercado de bonos del Tesoro, con los precios del crudo, y los mercados de renta variable serán claves para determinar la dirección del USD/CAD.

Niveles técnicos

El reporte de producción industrial en la Eurozona mostró un incremento en la actividad del 1.1% en octubre, por debajo de la suba esperada del 1.2%. En septiembre se había registrado una baja del 0.2%. Con respecto a un año atrás, la suba fue del 3.3%, mayor al 3.2% del consenso del mercado pero inferior al ritmo del 5.1% de septiembre (revisado desde 5.2%).

El euro no se vio afectado por los datos y está convalidando modestas ganancias contra el dólar y la libra, con EUR/USD sobre 1.1300 y el EUR/GBP probando 0.8550.

- El NZD/USD atrajo algunas compras cerca de 0.6735, el nuevo mínimo del 2021.

- Un tono positivo en torno a los mercados de renta variable extendió cierto apoyo al kiwi.

- Los problemas de COVID-19 y las expectativas hawkish de la Fed siguen dando apoyo al dólar.

El NZD/USD regresó por encima de 0.6750 en al sesión europea y trepó hasta 0.6761, pero luego perdió momento. Previamente, cayó el martes al nivel más bajo desde noviembre de 2020, aunque una combinación de factores limitó el retroceso. Una ligera mejora en el sentimiento de riesgo global reflejado en un suba de los mercados de renta variable, le dio cierto apoyo al kiwi.

Las subas lucen limitadas en un contexto de cautela en los mercados financieros ante el avance de Ómicron y en la previa del comienzo de la reunión de dos días de la Reserva Federal. Los riesgos económicos derivados de la propagación de la variante de Omicron y la imposición de nuevas restricciones en Europa y Asia podrían limitar los movimientos alcistas en los mercados.

Además, las perspectivas de un ajuste más temprano de las políticas por parte de la Fed deberían actuar como un viento de cola para el billete verde e impedir que los operadores realice apuestas alcistas agresivas a favor del NZD/USD.

De cara al evento de riesgo clave del evento del banco central estadounidense, las operaciones del martes podrían tomar señales de la publicación del Índice de Precios al Productor (IPP) de Estados Unidos a las 13:30 GMT. Aparte de esto, los acontecimientos en torno a la saga de coronavirus y el sentimiento de riesgo de mercado general también serán considerados para algunas oportunidades a corto plazo alrededor del par.

Niveles técnicos

- El AUD/USD atrae algunas compras en niveles más bajos el martes y revierte una caída inicial por debajo del nivel de 0.7100.

- Los signos de estabilidad en los mercados bursátiles ofrecen cierto apoyo al AUD de mayor riesgo percibido.

- El nerviosismo en torno al covid-19 debería limitar las ganancias del par en medio de una modesta fortaleza del USD antes de la decisión clave del FOMC.

El par AUD/USD ha logrado recuperar completamente sus pérdidas intradía y se recupera a la región de 0.7125-30 durante la sesión europea del martes.

El par extendió la caída de retroceso del día anterior, desde la región de 0.7175-80 o un máximo de dos semanas, y fue testigo de algunas ventas durante la primera parte de la negociación el martes. La caída intradía se debió a una combinación de factores, aunque los alcistas mostraron cierta resistencia por debajo del nivel redondo de 0.7100.

Las renovadas preocupaciones sobre los riesgos económicos derivados de la propagación de la variante Ómicron continuaron pesando sobre el sentimiento de los inversores. Esto, junto con un aumento de los casos diarios de coronavirus en el estado más grande de Australia por población (Nueva Gales del Sur), pesó sobre el dólar australiano de mayor riesgo percibido en medio de una modesta fortaleza del dólar estadounidense.

El USD se mantuvo fuerte cerca del máximo de una semana y se mantuvo apoyado por las firmes expectativas de que la Fed endurecería su política monetaria más pronto que tarde para contener una inflación obstinadamente alta. De hecho, los mercados monetarios indican la posibilidad de uns eventual subida de tasas para junio de 2022 y otra subida ya en noviembre.

Sin embargo, la caída sigue soportada, ya que los inversores parecen reacios a abrir posiciones agresivas y prefieren esperar el resultado de la reunión de política monetaria del FOMC de dos días. Aparte de esto, los signos de estabilidad en los mercados bursátiles ayudaron al par AUD/USD a atraer algunas compras en niveles más bajos, cerca de la región de 0.7090.

Los participantes del mercado esperan ahora la publicación del índice de precios al productor IPP de Estados Unidos, que se darán a conocer al inicio de la sesión americana. Los inversores tomarán además indicaciones del sentimiento de riesgo más amplio del mercado para aprovechar algunas oportunidades a corto plazo alrededor del par AUD/USD antes de los datos chinos del miércoles.

Mientras tanto, la atención se centrará en la decisión del FOMC, que está previsto que se anuncie el miércoles. Se espera ampliamente que la Fed señale una liquidación más rápida de su programa mensual de compra de bonos y se acerque un paso más al aumento de las tasas. Esto, a su vez, marcará la acción del precio del USD y determinará la trayectoria a corto plazo para el par AUD/USD.

AUD/USD niveles técnicos

- EUR/USD tiene dificultades para ganar tracción significativa y es presionado por una modesta fortaleza del USD.

- La divergencia de política monetaria entre el BCE y la Fed es vista como otro factor que actúa como un viento en contra para el par.

- La caída parece limitada, ya que los inversores permanecen al margen antes de los eventos clave de los bancos centrales.

El par EUR/USD se mantiene a la defensiva durante la sesión europea del martes, alrededor de la región de 1.1275, y se ve presionado por una modesta fortaleza del dólar estadounidense.

El dólar estadounidense se mantuvo fuerte cerca del máximo de una semana en medio de las expectativas firmes de que la Fed endurecería su política monetaria más pronto que tarde para contener una inflación obstinadamente alta. Aparte de esto, las nuevas preocupaciones sobre los riesgos económicos derivados de la propagación de la variante Ómicron del coronavirus beneficiaron aún más al USD de refugio seguro.

Por otro lado, una postura más pesimista adoptada por el Banco Central Europeo (BCE) pesó sobre la moneda común y ejerció cierta presión sobre el par EUR/USD. De hecho, los responsables políticos del BCE han hablado de la necesidad de cualquier acción para contrarrestar la inflación. La divergencia en las perspectivas de política monetaria entre la Fed y el BCE actuó como un viento en contra para el par EUR/USD.

Sin embargo, la caída del par sigue siendo soportada, al menos por el momento, ya que los inversores prefieren esperar al margen antes de los eventos clave de los bancos centrales. La Fed anunciará su decisión de política monetaria el miércoles y la reunión del BCE está prevista para el jueves. El resultado determinará el siguiente movimiento direccional para el par EUR/USD.

Mientras tanto, los inversores podrían tomar las indicaciones de la publicación de los datos de producción industrial de la eurozona, que serán seguidos por el índice de precios al productor IPP estadounidense al inicio de la sesión americana. Aparte de esto, el sentimiento de riesgo de mercado influirá en la dinámica de precios del USD y podría generar algunas oportunidades de negociación alrededor del par EUR/USD.

EUR/USD niveles técnicos

- El GBP/USD lucha para ganar cualquier tracción significativa en medio de una modesta fuerza del USD.

- Los detalles optimistas del empleo en el Reino Unido no impresionaron a los alcistas ni proporcionaron un nuevo impulso.

- La disminución de las expectativas de una subida de tasas del BoE actúan como un viento en contra en medio de las incertidumbres relacionadas con el Brexit.

El par GBP/USD se mantiene estable justo por encima del nivel redondo de 1.3200 después de la publicación de los detalles mensuales de empleo del Reino Unido.

La Oficina de Estadísticas Nacionales del Reino Unido informó que el número de personas que reclaman prestaciones relacionadas con el desempleo disminuyó en 49.800 en noviembre, frente a la caída de 14.900 del mes anterior. Además, la tasa de desempleo bajó del 4.3% al 4.2% durante los tres meses hasta octubre. Otros detalles revelaron que las presiones salariales se moderaron ligeramente hacia el fin de año.

Los datos, sin embargo, hicieron poco para proporcionar ningún impulso significativo a la libra esterlina en medio de la disminución de las probabilidades de una inminente subida de las tasas de interés por parte del Banco de Inglaterra en su próxima reunión del jueves. Esto, junto con las persistentes incertidumbres sobre el Brexit, continuó actuando como un viento en contra para la libra esterlina y limitó la subida para el par GBP/USD en medio de una modesta fortaleza del dólar estadounidense.

El USD se mantuvo firme cerca de un máximo de una semana y se mantuvo apoyado por las perspectivas de un endurecimiento temprano de las políticas monetarias por parte de la Fed. De hecho, los mercados monetarios indican la posibilidad de un eventual subida de tasas para junio de 2022 y otra subida ya en noviembre. Aparte de esto, los riesgos económicos que surgen de la propagación de la variante Ómicron apuntalaron aún más al dólar estadounidense de refugio seguro.

Mientras tanto, la incapacidad del par GBP/USD para ganar cualquier tracción significativa sugiere que la reciente tendencia bajista observada desde octubre todavía podría estar lejos de haber terminado. Dicho esto, los inversores podrían abstenerse de abrir posiciones agresivas antes de los eventos de los bancos centrales. La Fed anunciará su decisión política el miércoles y la reunión del BoE está prevista para el jueves.

Por lo tanto, será prudente esperar a la aceptación por debajo del nivel de 1.3200 antes de posicionarse para cualquier movimiento bajista adicional. Los participantes en el mercado esperan ahora la publicación del índice de precios al productor IPP de los Estados Unidos para cierto impulso al inicio de la sesión americana. Las inversores tomarán además las indicaciones del sentimiento de riesgo más amplio del mercado para aprovechar algunas oportunidades alrededor del par GBP/USD.

GBP/USD niveles técnicos

- El USD/JPY lucha para ganar cualquier tracción significativa y permanece atrapado en el rango el martes.

- Las expectativas optimistas de la Fed continúan actuando como un viento de cola para el USD y ofrecen cierto apoyo al par.

- El nerviosismo en torno al covid-19 apoya al JPY de refugio seguro y limita las ganancias del par en medio de una disminución de los rendimientos de los bonos estadounidenses.

El par USD/JPY se mueve ligeramente al alza al incicio de la sesión europea del martes, alrededor del nivel de 113.70, todavía atrapado dentro del rango del lunes.

Una combinación de factores divergentes no ayudaron al par USD/JPY a capitalizar las modestas ganancias del día anterior y condujo a un movimiento de precios tenue y limitado en un rango el martes. El dólar estadounidense se mantuvo firme cerca de un máximo de una semana y se mantuvo apoyado por las perspectivas de un endurecimiento temprano de las políticas monetarias por parte de la Fed. Dicho esto, un tono de riesgo más suave apoyó al yen japonés de refugio seguro y limitó cualquier ganancia adicional para el par.

El informe del IPC estadounidense de noviembre publicado el viernes reafirmó las expectativas del mercado de que la Fed adoptaría una respuesta política más agresiva para contener una inflación obstinadamente alta. De hecho, los mercados monetarios indican la posibilidad de una primera subida de tasasen junio de 2022 y otra subida ya en noviembre. Esto, a su vez, fue visto como un factor clave que continuó actuando como un viento de cola para el USD y ofreció cierto soporte al par USD/JPY.

Aparte de esto, las renovadas preocupaciones sobre los riesgos económicos derivados de la propagación de la variante Ómicron del coronavirus atemperaron el apetito de los inversores por los activos de mayor riesgo percibido. Esto fue evidente por el sentimiento cauteloso prevaleciente alrededor de los mercados busátiles, lo que impulsó algunos flujos monetarios de refugio seguro hacia el JPY. El vuelo hacia la seguridad fue evidente por una nueva caída en los rendimientos de los bonos del Tesoro estadounidense, que limitó aún más la subida del par USD/JPY.

De cara al futuro, los participantes del mercado esperan ahora la publicación del índice de precios al productor IPP estadounidense al inicio de la sesión americana. Esto, junto con los rendimientos de los bonos estadounidenses, influirá en la dinámica de precios del USD y proporcionará cierto impulso al par USD/JPY. Los inversores tomarán además indicaciones del sentimiento de riesgo más amplio del mercado.

Sin embargo, el foco clave seguirá estando en el resultado de la reunión de política monetaria del FOMC de dos días. Está previsto que el banco central estadounidense anuncie su decisión el miércoles, y jugará un papel clave en la demanda del dólar en el corto plazo. Aparte de esto, los desarrollos en torno a la saga del coronavirus determinarían el siguiente movimiento direccional para el par USD/JPY.

USD/JPY niveles técnicos

- El cambio en el número de demandantes de desempleo cayó en -49.800 en el Reino Unido en noviembre.

- La tasa de desempleo en el Reino Unido bajó al 4.2% en octubre.

- Los salarios excluyendo bonificaciones cayeron al 4.3% en el Reino Unido interanual frente al 4.0% esperado.

La Oficina de Estadísticas Nacionales (ONS po sus siglas en inglés) ha mostrado el martes que la tasa oficial de desempleo del Reino Unido coincidía con las expectativas del mercado, al caer al 4.2% en octubre frente al 4.3% anterior y el 4.2% esperado, mientras que el cambio de número de demandantes mostró una gran caída el mes pasado con respecto al mes anterior.

El número de personas que reclamaron prestaciones por desempleo mostró una caída de -49.800 en noviembre en comparación con los -14.900 registrados el mes anterior. La tasa de recuento de demandantes se situó en el 4.9% frente al 5.0% anterior.

En cuanto a los salarios, las ganancias semanales promedio en el Reino Unido, excluyendo los bonos, llegaron al 4.3% interanual en octubre frente al 5.0% del mes anterior y el 4.0% esperado, mientras que el indicador que incluye los bonos llegó al 4.9% en octubre frente al 5.9% anterior y el 4.5% esperado.

Acerca de los empleos en el Reino Unido

Los ingresos promedio excluyendo bonos publicados por National Statistics son un indicador clave de corto plazo. Este dato analiza cómo cambian los niveles de pago en la economía del Reino Unido. También puede ser visto como una medida de crecimiento de pago básico. Una lectura superior a las expectativas es alcista para la libra, mientras que una lectura inferior es bajista.

©2000-2026. Todos los derechos reservados.

El sitio es administrado por Teletrade D.J. LLC 2351 LLC 2022 (Euro House, Richmond Hill Road, Kingstown, VC0100, St. Vincent and the Grenadines).

La información presentada en el sitio, no es una base para tomar decisiones de inversión y es proporcionada sólo con fines informativos.

La empresa no atiende ni presta servicio a clientes residentes en Estados Unidos, Canadá y los países incluidos en la lista negra del FATF.

La realización de operaciones comerciales en los mercados financieros con instrumentos financieros de margen, abre grandes oportunidades y permite a los inversores que estén dispuestos a correr riesgos a obtener altos rendimientos, pero al mismo tiempo conlleva un nivel de riesgo de pérdidas potencialmente alto. Por lo tanto, antes de comenzar a comercializar, se debe tomar de manera responsable a la cuestión de elegir la estrategia de inversión correspondiente, teniendo en cuenta los recursos disponibles.

Uso de información: al usar completamente o parcialmente los materiales del sitio, el enlace a TeleTrade como fuente de información es obligatorio. El uso de materiales en Internet debe ir acompañado de un hipervínculo al sitio teletrade.org. Importación automática de materiales e información del sitio está prohibida.

Para cualquier duda o pregunta, póngase en contacto con pr@teletrade.global.