- Análisis

- Noticias y herramientas

- Noticias del mercado

Noticias de mercados

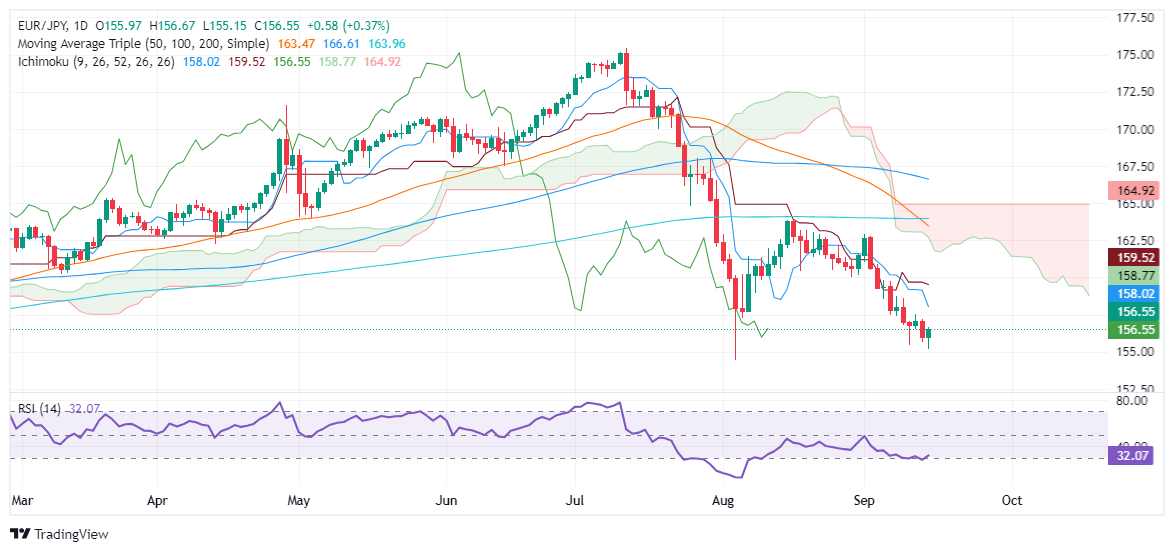

- El EUR/JPY mantiene un sesgo bajista a pesar de la reciente recuperación, con el momentum aplanándose y una posible consolidación por delante.

- Una ruptura por encima de 157.00 podría apuntar a la resistencia en 157.46 (Tenkan-Sen) y 158.49 (Senkou Span A).

- Para una continuación bajista, el EUR/JPY debe caer por debajo de 155.14, con el mínimo del año en 154.39 como el siguiente nivel de soporte.

El EUR/JPY recuperó algo de terreno el lunes, registrando ganancias de más del 0,40% y superando la cifra de 156.00. Al comenzar la sesión asiática del martes, el par de divisas se negocia en 156.51, prácticamente sin cambios.

La semana pasada, el Banco Central Europeo (BCE) bajó las tasas en 0,25%, pero señaló que probablemente haría una pausa en la reunión de octubre debido a la falta de datos que los responsables de la política tendrían a su disposición. Esto impulsó al Euro, aunque el salto podría ser de corta duración ya que se avecina una decisión de política monetaria del Banco de Japón (BoJ).

Pronóstico del precio del EUR/JPY: Perspectiva técnica

El par mantiene un sesgo bajista a pesar de recuperarse de una caída de más del 4,70%. El momentum es bajista pero se ha aplanado, insinuando que se avecina una consolidación. Dicho esto, el EUR/JPY podría mantenerse dentro de un rango de volatilidad de 150 pips.

Si el EUR/JPY sube por encima de 157.00, la próxima resistencia será el Tenkan-Sen en 157.46. Una ruptura de este último expondrá el Senkou Span A en 158.49, seguido por el Kijun-Sen en 159.52.

Por el contrario, para una continuación bajista, el EUR/JPY debe caer por debajo del mínimo del 16 de septiembre de 155.14. El siguiente soporte sería el mínimo del año (YTD) de 154.39.

EUR/JPY Acción del Precio – Gráfico Diario

Euro PRECIO Hoy

La tabla inferior muestra el porcentaje de cambio del Euro (EUR) frente a las principales monedas hoy. Euro fue la divisa más fuerte frente al Franco suizo.

| USD | EUR | GBP | JPY | CAD | AUD | NZD | CHF | |

|---|---|---|---|---|---|---|---|---|

| USD | 0.00% | 0.02% | 0.01% | -0.01% | -0.01% | -0.03% | 0.03% | |

| EUR | -0.01% | 0.00% | -0.02% | -0.03% | -0.02% | -0.04% | 0.03% | |

| GBP | -0.02% | -0.01% | 0.00% | -0.02% | -0.02% | -0.04% | -0.01% | |

| JPY | -0.01% | 0.02% | 0.00% | 0.01% | -0.02% | -0.03% | -0.02% | |

| CAD | 0.01% | 0.03% | 0.02% | -0.01% | 0.00% | -0.01% | 0.01% | |

| AUD | 0.00% | 0.02% | 0.02% | 0.02% | -0.00% | -0.01% | -0.02% | |

| NZD | 0.03% | 0.04% | 0.04% | 0.03% | 0.00% | 0.01% | 0.02% | |

| CHF | -0.03% | -0.03% | 0.00% | 0.02% | -0.01% | 0.02% | -0.02% |

El mapa de calor muestra los cambios porcentuales de las principales monedas. La moneda base se selecciona desde la columna de la izquierda, mientras que la moneda de cotización se selecciona en la fila superior. Por ejemplo, si elige el Euro de la columna de la izquierda y se mueve a lo largo de la línea horizontal hasta el Dólar estadounidense, el cambio porcentual que se muestra en el cuadro representará el EUR (base)/USD (cotización).

- El USD/JPY se recupera después de caer a un mínimo anual; un cierre diario por encima de 140.25 allana el camino para más subidas.

- Los niveles clave de resistencia incluyen 142.57 (Tenkan-Sen), 143.52 (Senkou Span A) y 144.48 (Kijun-Sen).

- El impulso sigue siendo bajista, pero patrones alcistas como un ‘dragonfly doji’ o ‘hammer’ podrían señalar una subida si se confirman.

El USD/JPY recupera algo de terreno al final de la sesión norteamericana después de tocar un nuevo mínimo anual de 139.58 más temprano en el día. Al momento de escribir, el par principal cotizaba en 140.85 y registraba ganancias mínimas del 0.03%.

USD/JPY Perspectiva técnica

La tendencia bajista probablemente continuará después de superar el mínimo del 28 de diciembre de 140.25, pero los compradores del USD/JPY compraron la caída, superando este último mientras el par apunta hacia 141.00.

Un cierre diario por encima de 140.25 abriría el camino para probar niveles clave de resistencia en medio de una semana ocupada de decisiones de política monetaria de la Reserva Federal y el Banco de Japón.

El impulso sugiere que los vendedores siguen en control, como lo muestra el Índice de Fuerza Relativa (RSI). Pero si la acción del precio del lunes completa un ‘dragonfly doji’ o un ‘hammer’, busque una subida.

En una mayor fortaleza, la primera resistencia del USD/JPY sería el Tenkan-Sen en 142.57, seguido por el Senkou Span A en 143.52. Si esos niveles se superan, los compradores pueden apuntar al Kijun-Sen en 144.48.

Por el contrario, si los vendedores arrastran los precios por debajo de 140.25, eso podría allanar el camino para más caídas.

USD/JPY Acción del Precio – Gráfico Diario

Yen japonés PRECIO Hoy

La tabla inferior muestra el porcentaje de cambio del Yen japonés (JPY) frente a las principales monedas hoy. Yen japonés fue la divisa más fuerte frente al Yen japonés.

| USD | EUR | GBP | JPY | CAD | AUD | NZD | CHF | |

|---|---|---|---|---|---|---|---|---|

| USD | -0.44% | -0.65% | 0.06% | -0.05% | -0.64% | -0.49% | -0.25% | |

| EUR | 0.44% | -0.27% | 0.44% | 0.36% | -0.26% | -0.11% | 0.15% | |

| GBP | 0.65% | 0.27% | 0.65% | 0.62% | 0.00% | 0.17% | 0.42% | |

| JPY | -0.06% | -0.44% | -0.65% | -0.10% | -0.63% | -0.51% | -0.36% | |

| CAD | 0.05% | -0.36% | -0.62% | 0.10% | -0.67% | -0.44% | -0.31% | |

| AUD | 0.64% | 0.26% | -0.00% | 0.63% | 0.67% | 0.16% | 0.40% | |

| NZD | 0.49% | 0.11% | -0.17% | 0.51% | 0.44% | -0.16% | 0.25% | |

| CHF | 0.25% | -0.15% | -0.42% | 0.36% | 0.31% | -0.40% | -0.25% |

El mapa de calor muestra los cambios porcentuales de las principales monedas. La moneda base se selecciona desde la columna de la izquierda, mientras que la moneda de cotización se selecciona en la fila superior. Por ejemplo, si elige el Yen japonés de la columna de la izquierda y se mueve a lo largo de la línea horizontal hasta el Dólar estadounidense, el cambio porcentual que se muestra en el cuadro representará el JPY (base)/USD (cotización).

- El índice S&P 500 se muestra positivo por sexta sesión consecutiva el lunes.

- Las bolsas incrementan ganancias ante la expectativa de un recorte de 50 puntos básicos en los tipos de interés por parte de la Fed.

El índice S&P 500 ha abierto la semana subiendo desde un mínimo diario de 5.604,29 a un máximo del día en 5.632,28. Esta variación sitúa a estas horas la cotización en 5.630,06, ganando un leve 0.10% en lo que llevamos de jornada.

Los mercados apuestan por un recorte de tasas de la Fed de 50 puntos básicos

Las bolsas estadounidenses siguen mostrándose optimistas en esta nueva semana ante la creciente expectativa de un recorte de tasas de interés de la Reserva Federal de Estados Unidos de 50 puntos básicos (pb). Según la herramienta FedWatch de CME Group, existen un 61% de opciones de que se recorte frente al 39% de posibilidades de una rebaja de 25 pb.

Por otra parte, hoy se ha conocido el dato del índice Empire manufacturero de la Fed de Nueva York, que se ha disparado en septiembre a 11.5 puntos desde los -4.7 de agosto. La cifra ha superado los -3.9 esperados, alcanzando su nivel más alto desde abril de 2022, y su primer resultado positivo en diez meses.

S&P 500 Niveles

Con una tendencia claramente alcista en gráfico diario, la primera resistencia al alza se encuentra en los 5.654,48 puntos registrados el pasado 2 de septiembre, que marcan por ahora el máximo de los dos últimos meses. Por encima espera una barrera en 5.667,48, techo histórico del pasado 16 de julio.

A la baja, un quiebre de la zona de 5.600 apuntaría hacia 5.500 y posteriormente a 5.400, suelo del mes de septiembre.

S&P 500 Gráfico de un día

El S&P 500 FAQs

El S&P 500 es un índice bursátil muy seguido que mide el rendimiento de 500 empresas públicas y se considera una medida amplia del mercado bursátil estadounidense. La influencia de cada empresa en el cálculo del índice se pondera en función de la capitalización bursátil. Ésta se calcula multiplicando el número de acciones cotizadas de la empresa por el precio de la acción. El índice S&P 500 ha logrado rendimientos impresionantes: 1.00$ invertido en 1970 habría producido un rendimiento de casi 192.00$ en 2022. La rentabilidad media anual desde su creación en 1957 ha sido del 11.9%.

Las empresas se seleccionan por comité, a diferencia de otros índices en los que se incluyen en función de normas establecidas. Aun así, deben cumplir ciertos criterios de elegibilidad, el más importante de los cuales es la capitalización bursátil, que debe ser igual o superior a 12.700 millones de dólares. Otros criterios son la liquidez, el domicilio, la capitalización bursátil, el sector, la viabilidad financiera, el tiempo de cotización y la representación de los sectores de la economía de Estados Unidos. Las nueve mayores empresas del índice representan el 27.8% de la capitalización bursátil del índice.

Hay varias formas de operar con el S&P 500. La mayoría de los corredores minoristas y plataformas de spread betting permiten a los operadores utilizar Contratos por Diferencia (CFD) para realizar apuestas sobre la dirección del precio. Además, se pueden comprar fondos indexados, fondos de inversión y fondos cotizados (ETF) que siguen la cotización del S&P 500. El más líquido de los ETF es el ETF de la Bolsa de Londres. El más líquido de los ETF es el SPY de State Street Corporation. El Chicago Mercantile Exchange (CME) ofrece contratos de futuros sobre el índice y el Chicago Board of Options (CMOE) ofrece opciones, así como ETF, ETF inversos y ETF apalancados.

Son muchos los factores que impulsan al S&P 500, pero principalmente es el rendimiento agregado de las empresas que lo componen, revelado en sus informes de resultados trimestrales y anuales. Los datos macroeconómicos estadounidenses y mundiales también contribuyen, ya que influyen en la confianza de los inversores, que si es positiva impulsa las ganancias. El nivel de los tipos de interés, fijado por la Reserva Federal (Fed), también influye en el S&P 500, ya que afecta al coste del crédito, del que dependen en gran medida muchas empresas. Por lo tanto, la inflación puede ser un factor determinante, así como otros parámetros que influyen en las decisiones de la Reserva Federal.

- El par EUR/GBP extendió sus pérdidas el lunes, cayendo a 0.8425.

- Los indicadores técnicos, incluyendo el RSI y el MACD, sugieren que la presión de venta está aumentando.

- Los toros no lograron conquistar la SMA de 20 días, lo que allanó el camino para la baja.

En la sesión del lunes, el EUR/GBP cayó un 0,15% a 0.8425. El par ha estado operando lateralmente en un rango estrecho durante las últimas sesiones, sin un sesgo direccional claro. Sin embargo, la acción del precio más reciente sugiere que la presión de venta está aumentando después de que la media móvil simple (SMA) de 20 días rechazara a los compradores en 0.8445.

El índice de fuerza relativa (RSI) está actualmente en 43 y su pendiente está disminuyendo bruscamente, lo que sugiere que la presión de venta está aumentando. El indicador de convergencia/divergencia de medias móviles (MACD) está plano con un histograma verde, lo que indica que la presión de compra está plana. La perspectiva general es mixta, con el RSI sugiriendo que la presión de venta está aumentando y el MACD sugiriendo que la presión de compra está plana, dejando al cruce expuesto a nuevas caídas.

EUR/GBP gráfico diario

El par EUR/GBP ha estado consolidándose dentro de un rango estrecho durante las últimas sesiones de trading, fluctuando entre 0.8425 y 0.8450. Esta consolidación es indicativa de una falta de sesgo direccional claro a corto plazo. Si el par logra romper por debajo del nivel de soporte inmediato de 0.8425, podría potencialmente apuntar a 0.8410 y 0.8400. Por el contrario, una ruptura por encima de 0.8445 (SMA de 20 días) podría abrir un mayor potencial alcista por encima de 0.8470.

- El EUR/JPY se está retirando dentro de una tendencia bajista de un mes.

- A pesar de algunos signos alcistas, la tendencia a corto plazo sigue siendo bajista.

El EUR/JPY se está retirando después de hacer un mínimo más bajo en su persistente viaje hacia el sur.

Desde el máximo del 16 de agosto, el par ha disminuido constantemente, trazando una secuencia de picos y valles descendentes que indica que el EUR/JPY ha establecido una tendencia bajista a corto plazo. Según la teoría del análisis técnico, esto favorece más caídas porque "la tendencia es tu amiga".

EUR/JPY Gráfico de 4 horas

Sin embargo, los últimos períodos han formado un patrón de reversión de vela japonesa tipo Martillo (rectángulo sombreado en el gráfico). Este Martillo fue seguido por una vela alcista verde confirmatoria. El período actual también es fuertemente alcista – hasta ahora aunque no ha terminado.

Al mismo tiempo, el Índice de Fuerza Relativa (RSI) se ha movido de sobrevendido a neutral. Esto aconseja a los traders cerrar posiciones cortas y abrir posiciones largas.

La corrección carece de alzas hasta ahora, sin embargo, lo que significa que no hay suficiente evidencia de la acción del precio para indicar que el EUR/JPY ha revertido su tendencia bajista a corto plazo.

Sin embargo, está mostrando signos de advertencia alcistas, y si el precio puede cerrar por encima de 157.49, sugerirá que la tendencia a corto plazo se ha revertido y las probabilidades favorecen más alzas.

Alternativamente, el retroceso podría pronto perder fuerza, permitiendo que el precio reanude su sesgo bajista. Una ruptura por debajo de 155.15 (mínimo del 16 de septiembre) proporcionaría confirmación de una continuación de la tendencia bajista hacia el próximo objetivo en 154.44 – el mínimo del 5 de agosto.

Una ruptura por debajo de eso sería una señal aún más bajista y sugeriría una probable reversión de la tendencia alcista a largo plazo.

- El Peso mexicano retrocede tras una apreciación cercana al 4% la semana pasada.

- El presidente AMLO firma la reforma judicial, oficialmente promulgada el domingo.

- Aumentan las expectativas de un recorte de tasas de la Fed, con un 61% de probabilidad de un recorte de 50 pbs el miércoles, mientras los inversores esperan los datos clave de ventas minoristas de EE.UU.

El Peso mexicano retrocede moderadamente frente al Dólar durante la sesión del lunes en medio de un comercio reducido debido a los mercados locales cerrados en México por la celebración del Día de la Independencia. Al momento de escribir, el USD/MXN se cotiza en 19.24, con ganancias del 0.35%.

El ánimo del mercado bursátil es mixto en Wall Street y pesa sobre la moneda mexicana, que se apreció cerca del 4% la semana pasada. Una agenda económica ligera en México incluirá la publicación de los datos de Demanda Agregada y Gasto Privado para el segundo trimestre de 2024 el miércoles.

Mientras tanto, el presidente Andrés Manuel López Obrador (AMLO) firmó la reforma judicial, "entró en vigor el domingo después de que el texto de los cambios constitucionales se publicara en el diario oficial," según Reuters.

Al norte de la frontera, el Dólar estadounidense sigue débil mientras los inversores se preparan para el primer recorte de tasas de interés de la Reserva Federal (Fed) el miércoles. Las expectativas de que la Fed haga un gran recorte de tasas crecieron durante la sesión del lunes después de que un artículo de Nick Timiraous, conocido como el "susurrador de la Fed," insinuara el dilema de la Fed de empezar grande o pequeño.

Los datos de la herramienta CME FedWatch muestran que las probabilidades de un recorte de 50 puntos básicos (pbs) son del 61%, mientras que para un recorte de 25 pbs, disminuyeron del 50% el viernes pasado al 39%.

De cara a la semana, el calendario económico de EE.UU. incluirá las ventas minoristas de agosto el martes, que se espera que disminuyan en comparación con las fuertes cifras de julio. Estos datos y los de vivienda se anunciarán antes de la decisión de la Fed y la conferencia de prensa del presidente Jerome Powell.

Motores del mercado: El Peso mexicano se debilita en el Día de la Independencia

- El USD/MXN seguiría siendo impulsado por el ánimo del mercado y las expectativas de un mayor recorte de tasas de la Fed.

- La inflación de México cayó por debajo del 5% en agosto, aumentando las posibilidades de una mayor flexibilización por parte de Banxico.

- La directora de Investigación Económica del Banco de México, Alejandria Salcedo, dijo que un entorno robusto de estado de derecho podría generar condiciones que fomenten la inversión.

- Los economistas de Wall Street estiman que las ventas minoristas de EE.UU. caerán del 1% al 0.2% mensual.

- Se prevé que la producción industrial de EE.UU. mejore de la contracción del -0.6% de julio al 0%.

- Los datos de la Junta de Comercio de Chicago sugieren que la Fed recortará al menos 112 puntos básicos este año, según el contrato de futuros de la tasa de fondos federales para diciembre de 2024.

Perspectiva técnica del USD/MXN: El Peso mexicano cae mientras el USD/MXN sube por encima de 19.20

El retroceso del USD/MXN empujó al par hacia 19.15 antes de que aparecieran compradores en la caída y empujaran el precio al contado hacia 19.38 antes de retroceder un poco. El momentum sugiere que los vendedores están a cargo, pero el Índice de Fuerza Relativa (RSI) a punto de cruzar por encima de su línea neutral, podría allanar el camino para una subida.

En ese caso, el próximo nivel de resistencia del USD/MXN sería 19.50. Con una mayor fortaleza, el próximo techo sería 20.00. Por el contrario, si el USD/MXN extiende sus pérdidas más allá de 19.15, el mínimo del 23 de agosto en 19.02 estará al alcance. Una ruptura de este último expondrá la media móvil simple (SMA) de 50 días en 18.99, seguida del mínimo del ciclo del 19 de agosto en 18.59.

El Peso mexicano FAQs

El Peso mexicano es la moneda de curso legal de México. El MXN es la moneda más operada en América Latina y la tercera más negociada del continente americano. El Peso mexicano es la primera moneda del mundo que utilizó el signo $, previo a la utilización posterior del Dólar. El Peso mexicano o MXN se divide en 100 centavos.

Banxico es el Banco de México, el banco central del país. Creado en 1925, provee la moneda nacional, el MXN, y tiene como objetivo prioritario preservar su valor a lo largo del tiempo. Además, el Banco de México administra las reservas internacionales del país, actúa como prestamista de última instancia a la banca y asesora económica y financieramente al gobierno. Banxico utiliza las herramientas y técnicas de la política monetaria para cumplir con su objetivo.

Cuando la inflación es elevada, el valor del Peso mexicano (MXN) tiene a disminuir. Esto implica un aumento en el coste de vida de los mexicanos que afecta su capacidad de inversión y ahorro. A nivel general, la inflación afecta a la economía mexicana porque México importa una cantidad importante de productos de consumo final, como gas, combustible, alimentos, ropa, etc, y una gran cantidad de insumos de producción. Por otra parte, a mayor inflación y deuda menos atractivo es el país para los inversores.

La tasa de cambio entre el USD y el MXN afecta a las importaciones y exportaciones entre Estados Unidos y México, pudiendo afectar a la demanda y los flujos comerciales. El precio del Dólar frente al Peso mexicano se ve afectado por factores como la política monetaria, los tipos de interés, el índice de precios al consumo, el crecimiento económico y algunas decisiones geopolíticas.

La tasa de cambio entre el USD y el MXN afecta a las importaciones y exportaciones entre Estados Unidos y México, pudiendo afectar a la demanda y los flujos comerciales. El precio del Dólar frente al Peso mexicano se ve afectado por factores como la política monetaria, los tipos de interés, el índice de precios al consumo, el crecimiento económico y algunas decisiones geopolíticas.

- El Dow Jones alcanzó un nuevo máximo histórico durante las operaciones del lunes.

- A pesar del estirón al alza, las acciones siguen siendo en general tibias.

- Los inversores se preparan para la espera hasta la decisión de tasas de la Fed el miércoles.

El Promedio Industrial Dow Jones (DJIA) alcanzó otra oferta intradía récord para comenzar la nueva semana de operaciones. Las mayores acciones en la Bolsa de Nueva York (NYSE) subieron el lunes, antes de la decisión de tasas de la Reserva Federal (Fed) el miércoles, que se espera ampliamente sea el primer recorte de tasas de la Fed desde marzo de 2020.

Según los inversores, es casi un hecho que la Fed inicie un nuevo ciclo de recortes de tasas el miércoles, y ahora se reduce a un debate sobre cuánto en lugar de cuándo. Según la herramienta FedWatch del CME, los operadores de tasas están valorando alrededor de un 60% de probabilidades de que el primer recorte de tasas de la Fed en más de cuatro años sea una disminución de 50 pb en la tasa de fondos federales, con el 40% restante esperando un recorte más moderado de 25 pb. Los mercados de tasas también están valorando un total de 125-150 pb en recortes para fin de año, con los operadores de tasas de interés viendo aproximadamente un 80% de probabilidad de que la tasa de fondos federales alcance un total de 400-425 pb para el 18 de diciembre frente a la tasa de interés actual de 525-550.

Las ventas minoristas de EE.UU. están programadas para una actualización el martes, pero el dato clave que normalmente impulsaría algún nivel de volatilidad no se espera que mueva la aguja esta semana a menos que la cifra esté completamente desalineada con las previsiones. Se espera que el crecimiento mensual de las ventas minoristas de EE.UU. en agosto se reduzca al 0,2% desde el 1,0% de julio, mientras que las ventas minoristas básicas mensuales (excluyendo compras de automóviles) se espera que bajen al 0,3% desde el 0,4%.

Noticias del Dow Jones

A pesar de un tono general tibio en las acciones estadounidenses el lunes, el Dow Jones se ha inclinado hacia el lado alcista, subiendo alrededor de 130 puntos y añadiendo un 0,3% en el promedio actual cerca de 41.500. El DJIA alcanzó una nueva oferta intradía récord de 41.738 antes de retroceder mientras los inversores esperan.

Intel Corp (INTC) añadió un 2,5%, subiendo a más de 20 $ por acción después de que se revelara que el fabricante de chips recibiría una subvención de 3.500 millones $ del gobierno de EE.UU. para producir chipsets para el ejército de EE.UU. y el Pentágono. A pesar del aumento del lunes, INTC apenas se ha recuperado de sus mínimos de más de una década y aún no ha recuperado terreno después de perder una llamada de ganancias en agosto. Una recuperación técnica aún no se ha materializado después de que el gigante del silicio anunciara con entusiasmo que despediría a más de 15.000 empleados en un intento de apaciguar a los accionistas y tratar de frenar la caída del valor de las acciones de la compañía de casi un 60% en lo que va del año.

En el extremo inferior, Apple Inc (AAPL) cayó un -3,3% a 215$ por acción después de que surgieran informes de que la demanda de la 16ª iteración de la plataforma iPhone de la compañía puede no ser tan alta como muchos anticipaban. Según los analistas, las características clave impulsadas por IA en las que Apple confiaba para revivir las cifras de ventas en declive aún no están disponibles públicamente, lo que aplana las ventas de teléfonos. Al mismo tiempo, los tiempos de envío prolongados están sacudiendo aún más a los compradores potenciales. Las ventas de la última actualización anual de teléfonos móviles de la compañía han bajado un 12% interanual, según el análisis de TF Securities.

Pronóstico de precios del Dow Jones

A pesar de una postura general tibia en la negociación de acciones el lunes, el Dow Jones sigue encontrando mucho espacio en el lado de la oferta, alcanzando un nuevo máximo histórico y redondeando la esquina hacia el cuarto día consecutivo de ganancias. El principal índice de acciones ha recuperado casi un 4,4% de abajo hacia arriba desde el mínimo de la semana pasada por debajo de 40.000.

Con el DJIA recuperándose por encima de la media móvil exponencial (EMA) de 50 días subiendo a través de 40.450, la acción está firmemente plantada en el lado alcista, aunque los postores a largo plazo serán cautelosos con la acción del precio ciclando niveles técnicos familiares. Esta no es la primera vez que el Dow Jones valora un patrón de techo antes de eventos de noticias importantes, y a pesar de tener un problema de memoria a corto plazo, los compradores aún pueden recordar la caída accidentada del -7,2% de julio desde los máximos históricos anteriores.

Gráfico diario del Dow Jones

El Dow Jones FAQs

El Dow Jones Industrial Average, uno de los índices bursátiles más antiguos del mundo, se compone de los 30 valores más negociados en Estados Unidos. El índice está ponderado por el precio en lugar de por la capitalización. Se calcula sumando los precios de los valores que lo componen y dividiéndolos por un factor, actualmente 0.152. El índice fue fundado por Charles Dow, fundador también del Wall Street Journal. En los últimos años ha sido criticado por no ser suficientemente representativo, ya que sólo sigue a 30 empresas, a diferencia de índices más amplios como el S& P 500.

Son muchos los factores que impulsan el índice Dow Jones Industrial Average (DJIA). El principal es el rendimiento agregado de las empresas que lo componen, revelado en los informes trimestrales de beneficios empresariales. Los datos macroeconómicos estadounidenses y mundiales también contribuyen, ya que influyen en la confianza de los inversores. El nivel de los tipos de interés, fijado por la Reserva Federal (Fed), también influye en el DJIA, ya que afecta al coste del crédito, del que dependen en gran medida muchas empresas. Por lo tanto, la inflación puede ser un factor determinante, así como otros parámetros que influyen en las decisiones de la Reserva Federal.

La Teoría de Dow es un método para identificar la tendencia principal del mercado bursátil desarrollado por Charles Dow. Un paso clave es comparar la dirección del Dow Jones Industrial Average (DJIA) y el Dow Jones Transportation Average(DJTA) y sólo seguir las tendencias en las que ambos se mueven en la misma dirección. El volumen es un criterio de confirmación. La teoría utiliza elementos del análisis de máximos y mínimos. La teoría de Dow plantea tres fases de la tendencia: acumulación, cuando el dinero inteligente empieza a comprar o vender; participación del público, cuando el público en general se une a la tendencia; y distribución, cuando el dinero inteligente abandona la tendencia.

Hay varias formas de operar con el DJIA. Una de ellas es utilizar ETF que permiten a los inversores negociar el DJIA como un único valor, en lugar de tener que comprar acciones de las 30 empresas que lo componen. Un ejemplo destacado es el SPDR Dow Jones Industrial Average ETF (DIA). Los contratos de futuros sobre el DJIA permiten a los operadores especular sobre el valor futuro del índice y las opciones proporcionan el derecho, pero no la obligación, de comprar o vender el índice a un precio predeterminado en el futuro. Los fondos de inversión permiten a los inversores comprar una parte de una cartera diversificada de valores del DJIA, lo que proporciona una exposición al índice global.

- El GBP/USD se acerca a 1.3239, con potencial para probar el máximo anual en 1.3266 y los picos de marzo de 2022.

- Los alcistas compraron la caída en 1.3001, impulsando el repunte a los niveles actuales.

- El fracaso en 1.3200 podría ver un retroceso hacia 1.3150, con mayores riesgos a la baja en 1.3100 y 1.3044.

La Libra esterlina se recuperó en las primeras operaciones durante la sesión norteamericana frente al Dólar, registrando ganancias de más del 0,60% y alcanzando un máximo de cinco días de 1.3214. Al momento de escribir, el GBP/USD cotiza en 1.3199.

Perspectiva técnica del GBP/USD

El GBP/USD ha subido bruscamente, ya que el impulso alcista se ha intensificado, como lo muestra el Índice de Fuerza Relativa (RSI). Además, los alcistas comprando la caída en 1.3001 elevaron los precios al contado al tipo de cambio actual.

Aún así, el GBP/USD sigue sin probar el máximo del 6 de septiembre de 1.3239. En ese caso, el próximo nivel de resistencia sería el máximo anual en 1.3266. Una vez superado, el máximo diario del 23 de marzo de 2022 estaría al alcance en 1.3298 antes de que el par alcance el máximo del 1 de marzo de 2022 en 1.3437.

Por el contrario, si el GBP/USD se mantiene por debajo de 1.3200, esto podría exacerbar una nueva prueba de la cifra de 1.3100. Pero primero, los vendedores necesitan desafiar 1.3150. Más pérdidas se encuentran en 1.3044, y el máximo del 17 de julio convertido en soporte.

GBP/USD Acción del Precio – Gráfico Diario

Libra esterlina PRECIO Hoy

La tabla inferior muestra el porcentaje de cambio del Libra esterlina (GBP) frente a las principales monedas hoy. Libra esterlina fue la divisa más fuerte frente al Dólar estadounidense.

| USD | EUR | GBP | JPY | CAD | AUD | NZD | CHF | |

|---|---|---|---|---|---|---|---|---|

| USD | -0.42% | -0.54% | -0.21% | -0.02% | -0.48% | -0.41% | -0.31% | |

| EUR | 0.42% | -0.18% | 0.17% | 0.37% | -0.12% | -0.04% | 0.07% | |

| GBP | 0.54% | 0.18% | 0.28% | 0.54% | 0.06% | 0.15% | 0.26% | |

| JPY | 0.21% | -0.17% | -0.28% | 0.20% | -0.21% | -0.17% | -0.15% | |

| CAD | 0.02% | -0.37% | -0.54% | -0.20% | -0.54% | -0.40% | -0.40% | |

| AUD | 0.48% | 0.12% | -0.06% | 0.21% | 0.54% | 0.08% | 0.17% | |

| NZD | 0.41% | 0.04% | -0.15% | 0.17% | 0.40% | -0.08% | 0.11% | |

| CHF | 0.31% | -0.07% | -0.26% | 0.15% | 0.40% | -0.17% | -0.11% |

El mapa de calor muestra los cambios porcentuales de las principales monedas. La moneda base se selecciona desde la columna de la izquierda, mientras que la moneda de cotización se selecciona en la fila superior. Por ejemplo, si elige el Libra esterlina de la columna de la izquierda y se mueve a lo largo de la línea horizontal hasta el Dólar estadounidense, el cambio porcentual que se muestra en el cuadro representará el GBP (base)/USD (cotización).

La actividad real parece haberse debilitado en agosto en medio de una débil demanda interna. Mantenemos nuestra previsión de crecimiento para 2024 en el 4,8%, pero vemos algunos riesgos a la baja. Esperamos más recortes del coeficiente de reservas obligatorias (RRR) y de la tasa de política monetaria para fin de año, así como un gasto fiscal más rápido bajo el presupuesto actual, señalan los economistas de Standard Chartered, Hunter Chan y Shuang Ding.

El objetivo de crecimiento del 5% parece cada vez más desafiante

"El impulso del crecimiento se mantuvo débil en julio-agosto tras una significativa desaceleración trimestral en el segundo trimestre. El crecimiento de la producción industrial (IP), las ventas minoristas y la inversión en activos fijos (FAI) en agosto no cumplieron con las expectativas debido a la débil demanda interna y al clima adverso. La tasa de desempleo aumentó aún más al 5,3% desde el 5,2% en julio, en parte debido a la graduación de estudiantes universitarios. Mientras tanto, la tasa de crecimiento anual compuesta a tres años (CAGR, con 2021 como año base) para la mayoría de los indicadores de actividad real mejoró, equilibrando el panorama generalmente negativo."

"Específicamente, el crecimiento de la IP bajó a un mínimo de cinco meses del 4,5% interanual en agosto desde el 5,1% en julio. Las ventas minoristas ajustadas estacionalmente se mantuvieron prácticamente planas después de un breve repunte en julio. El crecimiento del índice de producción de servicios cayó a un mínimo de cuatro meses del 4,6% interanual. La inversión privada se contrajo por segundo mes consecutivo, arrastrada por el débil sector inmobiliario. El crecimiento de la inversión en infraestructuras también se desaceleró aún más. Según nuestra estimación, el crecimiento del PIB se mantuvo por debajo del 5% interanual en agosto."

"Mantenemos nuestra previsión de crecimiento para 2024 en el 4,8%, ya que esperamos más apoyo de políticas para fin de año. Esperamos que el gobierno se centre en acelerar la emisión de bonos gubernamentales y el gasto fiscal para utilizar plenamente el espacio fiscal bajo el presupuesto aprobado. También esperamos que el Banco Popular de China (PBoC) reduzca el coeficiente de reservas obligatorias (RRR) en 25 puntos básicos este mes y baje la tasa de política monetaria, es decir, la tasa de recompra inversa a 7 días, en 10 puntos básicos en el cuarto trimestre."

El Norges Bank es un adoptante relativamente reciente de la meta de inflación. Antes de 2001, tenía una larga historia de fijación del tipo de cambio bajo varios sistemas, el más reciente de los cuales era una flotación administrada del NOK frente a sus principales socios comerciales., señala Jane Foley, estratega de FX de Rabobank.

Es posible que el EUR/NOK retroceda al área de 11.60

"El NOK se ha mantenido débil durante el verano y la tasa de inflación del IPC sigue por encima del objetivo. Antes de la reunión de esta semana, la encuesta de economistas de Bloomberg muestra una expectativa unánime de una política estable. Esto haría que el Norges Bank sea uno de los bancos centrales más de línea dura del G10."

"En vista de la sensibilidad del Norges Bank al tipo de cambio, asumimos que Wolden Bache utilizará un lenguaje cauteloso en la reunión de política monetaria de esta semana para evitar desencadenar otra venta masiva en el tipo de cambio."

Dicho esto, la escasa liquidez, la fuerte relación de Noruega con el sector petrolero y, por lo tanto, las complejas implicaciones de la transición energética indican que las perspectivas para el NOK están lejos de ser sencillas. Aun así, esperamos que el NOK obtenga algo de soporte de la posición relativamente de línea dura del Norges Bank y retroceda al área de 11.60 EUR/NOK en un horizonte de 3 meses."

- El USD/MXN cae a mínimos de tres semanas en 19.15.

- El Dólar estadounidense se debilita en el mercado de divisas ante la expectativa de un recorte más amplio de tasas de la Fed.

- México celebra hoy el festivo del Día de la Independencia.

El USD/MXN ha comenzado la semana probando un mínimo de tres semanas en 19.15, aunque posteriormente ha recuperado terreno y ha subido a un máximo diario cerca de 19.40. Al momento de escribir, el par cotiza sobre 19.25, ganando un 0.23% en el día.

El Dólar estadounidense desciende a su nivel más bajo en diez días a la espera de la Fed

El Índice del Dólar estadounidense (DXY) pierde terreno por tercer día consecutivo, afectado por la creciente expectativa del mercado de un recorte de tasas de la Fed de 50 puntos básicos (pb) en su reunión del miércoles 18 de septiembre. El billete verde ha caído hoy a mínimos de diez días en 100.59, mientras que la herramienta FedWatch de CME Group aumenta al 61% las opciones de una rebaja de 50 pb, y sitúa en el 39% las posibilidades de que el recorte sea de 25 pb.

Por otra parte, hoy se ha conocido en EE.UU. el índice Empire manufacturero de septiembre, que ha subido con fuerza a 11.5 puntos desde los -4.7 de agosto, mejorando los -3.9 estimados por el mercado. Esta es la primera vez en diez meses en que el indicador se sitúa en territorio expansivo.

En México, los mercados están cerrados por el festivo del Día de la Independencia, no esperándose ningún dato relevante hasta que el miércoles se publique el indicador de gasto privado del segundo trimestre del año.

USD/MXN Niveles de precio

Aunque la tendencia alcista del USD/MXN se mantiene en gráfico diario, el par continúa un ritmo descendente en el gráfico de una hora. En caso de seguir cayendo, el par encontrará un fuerte soporte en la zona de 19.00 antes de quebrar hacia la zona de 18.40/18.50, donde están los mínimos de agosto. Por debajo espera el nivel de 18.24, media móvil de 100 períodos en gráfico de un día.

Al alza, la resistencia inicial está en 19.64, media móvil de 100 en gráfico de una hora. Más arriba espera la zona psicológica de 20.00 y el techo de septiembre registrado el día 5 en 20.15.

El Dólar estadounidense FAQs

El Dólar estadounidense (USD) es la moneda oficial de los Estados Unidos de América, y la moneda "de facto" de un número significativo de otros países donde se encuentra en circulación junto con los billetes locales. Según datos de 2022, es la divisa más negociada del mundo, con más del 88% de todas las operaciones mundiales de cambio de divisas, lo que equivale a una media de 6.6 billones de dólares en transacciones diarias. Tras la Segunda Guerra Mundial, el USD tomó el relevo de la libra esterlina como moneda de reserva mundial.

El factor individual más importante que influye en el valor del Dólar estadounidense es la política monetaria, que está determinada por la Reserva Federal (Fed). La Fed tiene dos mandatos: lograr la estabilidad de precios (controlar la inflación) y fomentar el pleno empleo. Su principal herramienta para lograr estos dos objetivos es ajustar las tasas de interés. Cuando los precios suben demasiado deprisa y la inflación supera el objetivo del 2% fijado por la Fed, ésta sube los tipos, lo que favorece la cotización del dólar. Cuando la Inflación cae por debajo del 2% o la tasa de desempleo es demasiado alta, la Fed puede bajar las tasas de interés, lo que pesa sobre el Dólar.

En situaciones extremas, la Reserva Federal también puede imprimir más dólares y promulgar la flexibilización cuantitativa (QE). La QE es el proceso mediante el cual la Fed aumenta sustancialmente el flujo de crédito en un sistema financiero atascado. Se trata de una medida de política no convencional que se utiliza cuando el crédito se ha agotado porque los bancos no se prestan entre sí (por miedo al impago de las contrapartes). Es el último recurso cuando es poco probable que una simple bajada de las tasas de interés logre el resultado necesario. Fue el arma elegida por la Fed para combatir la contracción del crédito que se produjo durante la Gran Crisis Financiera de 2008. Consiste en que la Fed imprima más dólares y los utilice para comprar bonos del gobierno estadounidense, principalmente de instituciones financieras. El QE suele conducir a un debilitamiento del Dólar estadounidense.

El endurecimiento cuantitativo (QT) es el proceso inverso por el que la Reserva Federal deja de comprar bonos a las instituciones financieras y no reinvierte el capital de los valores en cartera que vencen en nuevas compras. Suele ser positivo para el dólar estadounidense.

Las posiciones netas largas en USD han aumentado por tercera semana consecutiva. Las posiciones netas largas en EUR han disminuido. Las posiciones netas largas en GBP han disminuido y las posiciones netas largas en JPY han aumentado por cuarta semana consecutiva, señalan los economistas de Rabobank, Jane Foley y Molly Schwartz.

Las posiciones netas largas en JPY están en su nivel más alto desde octubre

"Las posiciones netas largas en USD han aumentado por tercera semana consecutiva, impulsadas por una disminución en las posiciones cortas. Tanto el empleo de ADP como las NFP registraron cifras más bajas de lo esperado en 99.000 (cons. 145.000) y 142.000 (cons. 165.000) respectivamente, lo que se vio agravado por una revisión a la baja de las NFP de julio de 114.000 a 89.000. Sin embargo, justo después de que los datos de inflación del IPC de EE.UU. parecieran preparar el terreno para un recorte de tasas de 25 pb en septiembre por parte de la Fed, al final de la semana pasada las expectativas de un movimiento de 50 pb aumentaron nuevamente tras un artículo del WSJ. Los operadores ahora están valorando una probabilidad del 40% de un recorte de 50 pb el 18 de septiembre."

"Las posiciones netas largas en EUR han disminuido, impulsadas por una caída en las posiciones largas. El PIB final del segundo trimestre de la zona euro registró una cifra más baja de lo esperado en 0,2% trimestral (cons. 0,3% trimestral). El BCE anunció su decisión de recortar la tasa de facilidad de depósito en 25 pb, del 3,75% al 3,50% la semana pasada. Esta decisión fue anticipada unánimemente por los economistas encuestados por Bloomberg y ampliamente anticipada por los operadores."

"Las posiciones netas largas en GBP han disminuido, impulsadas por una disminución en las posiciones largas. El GBP es la moneda del G10 con mejor rendimiento frente al USD en lo que va del año, con un retorno del 3,67%. El presupuesto del Reino Unido del 30 de octubre está en el horizonte. Las posiciones netas largas en JPY han aumentado por cuarta semana consecutiva, impulsadas por una disminución en las posiciones cortas. Las posiciones netas largas en JPY están en su nivel más alto desde octubre de 2016, y el USD/JPY está cotizando en mínimos anuales al momento de escribir. Aunque hay poca o ninguna expectativa de un aumento de tasas en la reunión del BoJ del 20 de septiembre, los operadores estarán atentos a cualquier indicación de si octubre podría ser una reunión activa."

La Libra esterlina (GBP) es un moderado superador en la sesión, ayudada por la perspectiva de que el BoE haga una pausa en la decisión de tasas de esta semana y posponga la reducción de tasas nuevamente hasta más adelante en el año, señala Shaun Osborne, Estratega Jefe de FX de Scotiabank.

La GBP supera

"Los swaps reflejan un riesgo de poco más del 25% de un recorte esta semana. Se espera que los datos del IPC de mañana subrayen la paciencia del BoE; se espera que el IPC general se mantenga estable en el 2.2% interanual, pero se espera que los precios subyacentes y la inflación de servicios especialmente se mantengan elevados. El índice de precios de la vivienda de Rightmove de septiembre confirmó los recientes signos de fortaleza en el mercado inmobiliario del Reino Unido, con un aumento del 1.2% en el año."

"Las ganancias de la GBP en la sesión están empujando contra la resistencia de consolidación en los mínimos de 1.32/1.3250. Los patrones de los gráficos no son tan "limpios" como las señales en el gráfico diario del EUR, pero un empuje del GBPUSD por encima de 1.3230/40 debería señalar un margen para una mayor fortaleza."

"Al igual que el EUR, sin embargo, la GBP está recibiendo algunos sólidos vientos favorables técnicos de señales de impulso de tendencia alineadas alcistamente en los gráficos intradía, diario y semanal una vez más. Esto debería limitar el margen para caídas de la GBP (ahora a la zona media/alta de 1.31) y mantener la tendencia alcista en marcha. La resistencia está en 1.3265 y (mayor) 1.3330."

- La Plata ha alcanzado la parte superior de un rango a largo plazo.

- Está en riesgo de retroceder aunque la acción del precio sigue siendo bastante alcista.

La Plata (XAG/USD) ha alcanzado la parte superior de un amplio rango que se extiende desde el nivel 26$ hasta 30$.

Acaba de probar una firme resistencia desde la parte superior del rango y está en riesgo de retroceder.

Plata gráfico de 4 horas

La Plata ha formado un patrón de movimiento medido desde el mínimo del 8 de agosto. Dichos patrones consisten en tres ondas en un patrón de zig-zag, con las ondas A y C generalmente de una longitud similar. En el caso de la Plata, A y C son de una longitud similar, lo que añade credibilidad a la teoría de que el precio podría corregir hacia atrás.

El indicador de impulso del Índice de Fuerza Relativa (RSI) está subiendo en línea con el precio, lo que apoya ligeramente la tendencia alcista a corto plazo. Dado que es un principio del análisis técnico que "la tendencia es tu amiga", existe la posibilidad de que la Plata pueda superar la resistencia desde la parte superior del rango y continuar al alza. Una ruptura decisiva por encima del techo del rango confirmaría tal ruptura y llevaría a un probable movimiento hacia 32.94$, el ratio de Fibonacci de 0.618 de la extensión de la onda C al alza.

Una ruptura decisiva sería una acompañada por una larga vela verde que rompiera claramente el nivel y cerrara cerca de su máximo, o tres velas seguidas que rompieran el nivel.

Actualmente no hay señales de la acción del precio que indiquen que la Plata está a punto de corregir hacia atrás, solo la línea de resistencia dibujada en el gráfico. Un patrón de vela de reversión, sin embargo, como una estrella fugaz o un hombre colgado, por ejemplo, aumentaría sustancialmente las probabilidades de que se desarrolle un retroceso. Tal movimiento probablemente encontraría un firme soporte en el nivel de 30.00$, la parte superior de la onda A.

- El USD/JPY cae bruscamente hasta cerca de 139.50 con todas las miradas puestas en la política de la Fed.

- Las expectativas del mercado para grandes recortes de tasas de interés de la Fed se han fortalecido.

- Se espera que el BoJ mantenga las tasas de interés en 0.25% el viernes.

El par USD/JPY registra un nuevo mínimo anual en 139.50 en la sesión norteamericana del lunes. El activo se debilita antes de las decisiones de política monetaria de la Reserva Federal (Fed) y del Banco de Japón (BoJ), que se anunciarán el miércoles y el viernes, respectivamente.

El sentimiento del mercado sigue siendo optimista ya que es casi seguro que la Fed pivotará hacia la normalización de la política a partir del miércoles. Esta sería la primera decisión de recorte de tasas de interés por parte de la Fed en más de cuatro años desde que anunció la batalla contra la creciente inflación debido al estímulo provocado por la pandemia.

Mientras tanto, el debate sobre el probable tamaño del recorte de tasas de interés de la Fed ha dado un giro de 180 grados. Las expectativas del mercado de que la Fed reduzca las tasas de interés en un gran margen, que eran significativamente más bajas la semana pasada antes de la publicación del Índice de Precios de Producción (IPP) de Estados Unidos (EE.UU.), se han fortalecido. La herramienta CME FedWatch muestra que la probabilidad de que la Fed recorte las tasas de interés en 50 puntos básicos (pb) aumentó al 65% desde el 30% hace una semana.

El informe del IPP de EE.UU. mostró que la inflación anual de los productores generales se desaceleró a un ritmo más rápido de lo esperado hasta el 1.7%, el más bajo en seis meses.

Aparte de la decisión sobre las tasas de interés, los inversores también se centrarán en el gráfico de puntos de la Fed, que indicará las proyecciones de tasas de interés para diferentes periodos por parte de todos los funcionarios. La herramienta CME FedWatch también muestra que el banco central recortará las tasas de interés al menos en 100 pb este año.

En la región de Tokio, los inversores ven que el BoJ mantendrá las tasas de interés estables pero mantendrá una orientación de línea dura sobre el mantenimiento de las presiones inflacionarias y las perspectivas de crecimiento. El BoJ ha llevado sus tasas de interés al 0.25%. Los analistas de Standard Chartered ven que las tasas de interés del BoJ aumentarán al 0.5% para finales de año. La confianza de los expertos del mercado ha aumentado debido a que la inflación se ha mantenido por encima del 2% durante los últimos 21 meses.

El Yen japonés FAQs

El Yen japonés (JPY) es una de las divisas más negociadas del mundo. Su valor viene determinado en líneas generales por la marcha de la economía japonesa, pero más concretamente por la política del Banco de Japón, el diferencial entre los rendimientos de los bonos japoneses y estadounidenses o el sentimiento de riesgo entre los operadores, entre otros factores.

Uno de los mandatos del Banco de Japón es el control de divisas, por lo que sus movimientos son clave para el Yen. El BoJ ha intervenido directamente en los mercados de divisas en ocasiones, generalmente para bajar el valor del Yen, aunque se abstiene de hacerlo a menudo debido a las preocupaciones políticas de sus principales socios comerciales. La actual política monetaria ultralaxa del BoJ, basada en estímulos masivos a la economía, ha provocado la depreciación del Yen frente a sus principales pares monetarios. Este proceso se ha exacerbado más recientemente debido a una creciente divergencia de políticas entre el Banco de Japón y otros bancos centrales principales, que han optado por aumentar bruscamente los tipos de interés para luchar contra niveles de inflación de décadas.

La postura del Banco de Japón de mantener una política monetaria ultralaxa ha provocado un aumento de la divergencia política con otros bancos centrales, en particular con la Reserva Federal estadounidense. Esto favorece la ampliación del diferencial entre los bonos estadounidenses y japoneses a 10 años, lo que favorece al Dólar frente al Yen.

El Yen japonés suele considerarse una inversión de refugio seguro. Esto significa que en tiempos de tensión en los mercados, los inversores son más propensos a poner su dinero en la moneda japonesa debido a su supuesta fiabilidad y estabilidad. En épocas turbulentas, es probable que el Yen se revalorice frente a otras divisas en las que se considera más arriesgado invertir.

El economista jefe del Banco Central Europeo (BCE), Philip Lane, dijo el lunes que el BCE debería mantener la opcionalidad sobre la velocidad de los ajustes de política, según Reuters.

Puntos clave

"Los datos entrantes sobre salarios y beneficios han estado en línea con las expectativas."

"El crecimiento salarial negociado seguirá siendo alto y volátil durante el resto del año."

"También examinaremos las posibles mejoras del conjunto de herramientas analíticas existentes, incluidas las técnicas de pronóstico."

"Un enfoque gradual para reducir la restrictividad será apropiado si los datos entrantes están en línea con la proyección base."

Reacción del mercado

El par EUR/USD no mostró una reacción inmediata a estos comentarios y se vio por última vez subiendo un 0,45 % en el día a 1.1125.

Después de recuperar un poco de terreno el viernes, el USD está comenzando una semana crucial nuevamente a la defensiva, señala Shaun Osborne, Jefe de Estrategia de FX de Scotiabank.

El USD se debilita ante la especulación de que la Fed podría recortar agresivamente

"Es probable que el FX del G10 se mantenga dentro de un rango limitado antes del FOMC del miércoles, pero el USD está probando los límites (a la baja) del rango del último mes aproximadamente, ya que los swaps reflejan efectivamente una probabilidad del 50% de que la Fed recorte su tasa de política en 50 puntos básicos esta semana. Las apuestas del mercado sobre un movimiento más agresivo se intensificaron por los informes de prensa en el WSJ y FT la semana pasada, que sugerían que los formuladores de políticas enfrentaban una difícil elección entre relajar en 25 o 50 puntos básicos."

"Un recorte de al menos 25 puntos básicos es casi un hecho; un movimiento más audaz quizás reflejaría la sensación entre los formuladores de políticas de que necesitan ponerse al día con el debilitamiento del mercado laboral desde julio, cuando las minutas de la Fed mostraron que el FOMC estaba bastante cerca de recortar las tasas."

"El DXY está casi manteniendo el soporte en 100.50/60 (mínimos recientes y el mínimo de diciembre). Un empuje por debajo del soporte apunta a otra caída del 1–1,5% en el índice al menos bastante rápido, creo. Tenga en cuenta que nuestra estimación de FV para el DXY basada en diferenciales de rendimiento ponderados sugiere que el índice ya debería estar cotizando más cerca de 99.5."

- El EUR/GBP está rompiendo por debajo de la línea inferior de un canal ascendente poco profundo.

- Si la ruptura se mantiene, el par probablemente continuará cayendo.

El EUR/GBP perfora por debajo de la línea del canal inferior de su canal ascendente en un intento de ruptura a la baja.

Es posible que el sesgo bajista evidente durante la fuerte caída en agosto se esté reafirmando. Un cierre por debajo de 0.8423 (mínimo del 10 de septiembre) allanaría el camino para una mayor debilidad hacia un objetivo bajista en 0.8406, la extensión de Fibonacci 0.618 a la baja. Por debajo de eso se encuentra el soporte en 0.8385.

Gráfico de 4 horas del EUR/GBP

Alternativamente, si la ruptura resulta falsa, existe la posibilidad de que el canal ascendente poco profundo se extienda, con aproximadamente 0.8460 como un posible objetivo al alza.

Se requeriría un cierre por encima del máximo de 0.8464 (máximo del 11 de septiembre) para confirmar una ruptura al alza desde el canal. Tal movimiento podría alcanzar aproximadamente 0.8477, la extensión de Fibonacci 0.618 de la altura del canal extrapolada hacia arriba.

- El USD/CAD cotiza mixto el lunes, ya que las noticias debilitan al USD y CAD.

- El Dólar estadounidense cae mientras aumentan las apuestas por un recorte del 0,50% en las tasas de interés de la Fed.

- El Dólar canadiense se debilita como resultado de los comentarios del gobernador del BoC durante el fin de semana.

El USD/CAD cotiza en el rango de 1.3580, oscilando entre leves ganancias y pérdidas, ya que tanto el Dólar estadounidense (USD) como el Dólar canadiense (CAD) se debilitan debido a las expectativas de que las tasas de interés caerán más rápidamente en ambos países en comparación con sus pares.

La expectativa de tasas de interés más bajas es negativa para las monedas, ya que tiende a reducir las entradas de capital extranjero. El Dólar estadounidense (USD) está a la baja en la mayoría de sus pares después de que las apuestas del mercado aumentaran, anticipando que la Reserva Federal de EE.UU. (Fed) recortará las tasas de interés en un 0,50% mayor al estándar en su reunión del miércoles. Tal recorte llevaría la tasa de interés clave del banco a 4,75% - 5,00%.

El Dólar canadiense (CAD), por su parte, se ha debilitado tras los comentarios del gobernador del Banco de Canadá (BoC), Tiff Macklem, durante el fin de semana. El jefe del BoC dijo que "si el crecimiento no se materializa como se espera... podría ser apropiado actuar más rápido [en] las tasas de interés". Esto sugiere que el BoC podría recortar las tasas de interés, que actualmente están en 4,25%, antes de lo pensado.

El USD/CAD está bajando, sin embargo, ya que el Dólar estadounidense parece debilitarse ligeramente más de los dos. Las probabilidades basadas en el mercado de que la Fed recorte en un 0,50% han aumentado al 69% el lunes, según la herramienta CME FedWatch. Esto es sustancialmente más alto que el aproximadamente 15% a mediados de la semana pasada. La herramienta CME utiliza el precio de los futuros de fondos federales a 30 días para calcular sus probabilidades.

Muchos estrategas aún esperan un recorte estándar del 0,25% por parte de la Fed. "Seguimos creyendo que los datos justifican un recorte de 25 pb, al igual que la mayoría de los analistas encuestados por Bloomberg", dijo el Dr. Win Thin, Jefe Global de Estrategia de Mercados en Brown Brother Harriman (BBH). Por lo tanto, si las expectativas de un recorte del 0,50% no se materializan, el USD/CAD podría encontrar algo de soporte.

El BoC ya ha recortado su tasa principal en un 0,75% en 2024, más recientemente en septiembre, con una reducción del 0,25%. Las preocupaciones de Macklem sobre el crecimiento, por lo tanto, a pesar de la reciente reducción, sorprenden a los mercados, alimentando la venta masiva del CAD.

La caída de los precios del petróleo crudo es otro factor que pesa sobre el CAD, ya que el petróleo es la exportación más importante del país. El petróleo crudo WTI cotiza en la región de 68$ por barril el lunes después de tocar fondo en 64,75$ – pero aún se mantiene por debajo de 70$ y sufre de una perspectiva negativa.

Con China celebrando el Festival del Medio Otoño hoy y mañana, los datos económicos mensuales de agosto ya se publicaron el sábado. Y para algunos, puede haberles arruinado el apetito por los pasteles de luna. Los datos decepcionaron casi en todos los ámbitos y pintaron un panorama de una economía china débil, señala Volkmar Baur, estratega de FX de Commerzbank.

Es probable que el CNY se deprecie ligeramente frente al Euro

"En el lado de la producción, el índice industrial se enfrió más de lo esperado, subiendo solo un 4.5% interanual, mientras que el índice de servicios subió un 4.6%. En el lado de la demanda, las ventas minoristas decepcionaron incluso las bajas expectativas, subiendo solo un 2.1% interanual. La inversión no fue mucho mejor, aumentando solo alrededor del 2% en agosto, con los problemas en el mercado de la vivienda continuando pesando sobre la inversión en construcción. El sector inmobiliario sigue siendo el mayor dolor de cabeza en China, con los inicios de viviendas y las ventas de viviendas nuevas cayendo alrededor del 20% interanual. Todavía no hay señales de un fondo, y los precios de las viviendas no muestran signos de estabilización."

"Todo esto sigue pesando en los mercados financieros de China, particularmente en los rendimientos de los bonos. Como resultado, la tasa de interés actual de los bonos del gobierno chino a 10 años cayó a un nuevo mínimo histórico de solo 2.07% al final de la semana pasada. Hace unas semanas, el banco central chino había mencionado un 'objetivo' del 2.25% para los rendimientos de los bonos del gobierno a 10 años y había intervenido en el mercado. Sin embargo, a pesar de la reciente caída en los rendimientos, no se mencionó ninguna acción adicional."

"Este límite era más para evitar que el diferencial de tasas de interés con EE.UU. se volviera demasiado grande para apoyar al CNY, que en ese momento estaba alrededor de 7.27 frente al Dólar estadounidense. Sin embargo, este diferencial de tasas de interés se ha reducido significativamente a medida que las tasas de interés de EE.UU. han caído. Esto, a su vez, ha aliviado la presión sobre el USD/CNY, que recientemente ha estado rondando los 7.1. Por lo tanto, las tasas de interés en caída ya no son un problema tan grande para el PBoC. Como resultado, espero que la débil economía de China continúe pesando sobre las tasas de interés en los próximos meses. El potencial alcista para el CNY frente al USD como resultado de una moneda estadounidense más débil debería, por lo tanto, ser limitado. Y por lo tanto, es probable que el CNY se deprecie ligeramente frente al euro en los próximos meses.

La segunda mitad del mes suele ser más tranquila en la región de la CEE (Europa Central y Oriental). Hoy se publicarán el IPP en la República Checa y la inflación subyacente en Polonia para agosto. En ambos casos, los mercados esperan cifras interanuales sin cambios respecto al mes anterior. Mañana en Rumanía, se publicará la producción industrial de julio. Y el jueves, veremos la producción industrial y los salarios en Polonia, señala el estratega de FX de ING, Frantisek Taborsky.

La historia moderada de la Fed debería dar respaldo al mercado de divisas de la CEE

"En el lado del banco central, el Banco Central de Turquía tiene programada una reunión el jueves. Esperamos que las tasas se mantengan sin cambios en el 50% y que el enfoque principal sea la comunicación del banco central. Creemos que los recientes pasos de endurecimiento macroprudencial por parte del CBT han subrayado una determinación de línea dura. Nuestros economistas esperan el primer recorte de tasas en noviembre, más tarde de lo que los mercados están valorando actualmente."

"Esta semana, tenemos oradores programados en la región de la CEE. El período de blackout del Banco Nacional Checo comienza el miércoles, por lo que podemos esperar algunas declaraciones de la Junta antes de eso. Sin embargo, otro recorte de tasas de 25 pb parece un hecho consumado, y lo más importante es la perspectiva para el próximo año. En Hungría, el Ministro de Economía se dirigirá a una conferencia el martes, el mismo día que el plazo del país para pagar la multa de la UE, lo que podría generar algunos titulares. El primer ministro también tiene programado dirigirse al Parlamento Europeo el miércoles."

"El FX en la región esta semana será más sobre una historia global y la decisión de la Fed. Sin embargo, una historia moderada debería ser de soporte para el FX de CEE. Somos alcistas en el CZK, que podría recibir un impulso esta semana de una declaración de línea dura del CNB. También somos alcistas en el HUF, que se está fortaleciendo después de titulares engañosos sobre la política fiscal mientras las tasas favorecen un FX más fuerte. Nos mantenemos neutrales en el PLN."

El precio al contado del Euro ha subido un poco durante el tranquilo comercio asiático y europeo, señala Shaun Osborne, estratega jefe de FX de Scotiabank.

El BCE enfatiza recortes lentos y medidos

"Varios funcionarios del BCE han estado hablando y el mensaje es bastante claro: los responsables de la política no tienen prisa por relajar y diciembre es el próximo punto probable en el que se recortarán las tasas. La perspectiva de recortes lentos y cautelosos contrasta con las expectativas del mercado de una relajación más audaz y agresiva por parte de la Fed. Los diferenciales de 2 años EZ/US se han reducido a –135 puntos básicos, el más estrecho desde mayo del año pasado."

"El EUR/USD está al borde de una ruptura técnica alcista. El precio al contado se ha estado consolidando en un rango descendente desde finales de agosto, un posible patrón de bandera alcista. Las ganancias a través del techo del canal en 1.1125—que está bajo presión al momento de escribir—deberían desencadenar una nueva prueba de 1.12 (al menos) y deberían señalar un margen para un movimiento más amplio hacia arriba."

"El impulso de la tendencia se inclina hacia el alza y se está fortaleciendo nuevamente, apoyando la perspectiva de más ganancias para el EUR. La resistencia principal se sitúa en 1.1275. El soporte está en 1.1075."

USD/SGD cayó y cerró por debajo de la zona de 1.30 por primera vez en casi 10 años, señalan los estrategas de FX de OCBC, Frances Cheung y Christopher Wong.

Riesgos sesgados a la baja

"Los rendimientos más bajos de los UST y el USD debido a las renovadas esperanzas de un recorte mayor de la Fed fueron el principal desencadenante. El impulso alcista en el gráfico diario se desvaneció mientras que el RSI cayó. Los riesgos están sesgados a la baja. Soporte en niveles de 1.2950 (reciente mínimo), niveles de 1.2910. Resistencia en 1.3040 (21 DMA), niveles de 1.31.

"El S$NEER se estimó por última vez en ~1,87% por encima de nuestro punto medio implícito por el modelo, con el límite inferior implícito del spot en 1.2953. Con el S$NEER cerca de su extremo fuerte de su banda, el margen para una mayor caída en USD/SGD seguirá siendo limitado durante el día a menos que el USD en general tenga otra caída, entonces el límite inferior implícito del USDSGD puede desplazarse hacia abajo."

"A corto plazo, esperamos que el par tome señales del USD. Las ventas minoristas de EE.UU. (martes) y el FOMC (jueves) pueden proporcionar el catalizador."

El Banco de Japón concluirá la semana de los bancos centrales con su reunión el viernes por la mañana, señala el analista de FX de Commerzbank, Volkmar Baur.

El JPY tiene una buena oportunidad de caer por debajo de 140

"Recientemente, sus decisiones han sido bastante erráticas. En junio, se esperaba que fueran de línea dura, pero luego decepcionaron. En julio, no se esperaba nada, y sorprendieron con una subida de tasas. Para el viernes, el mercado y los economistas están de acuerdo: nadie espera otro movimiento del BoJ, aunque varios miembros del consejo del BoJ han estado enfatizando incansablemente que quieren seguir subiendo las tasas."

"La agitación del mercado a principios de agosto tras la última subida de tasas aún está demasiado fresca en la mente de las personas. Por lo tanto, espero que el BoJ se mantenga al margen esta semana, en parte porque la Fed estará haciendo la mayor parte del trabajo en el USD/JPY, y el JPY tiene una buena oportunidad de caer por debajo de 140 por USD esta semana. Incluso sin una subida de tasas del BoJ."

- El AUD/USD sube cerca de 0.6750 a medida que aumentan las expectativas de un gran recorte de tasas de la Fed.

- Jon Faust de EE.UU. mostró una preferencia por un recorte de tasas de 50 pb el miércoles si los funcionarios planean lo mismo para el último trimestre.

- Los inversores esperan que la tasa de desempleo de Australia se haya mantenido estable en 4.2%.

El par AUD/USD sube bruscamente cerca de 0.6750 en la sesión europea del lunes. El par AUD/USD se dispara a expensas del Dólar estadounidense, ya que este último enfrenta una fuerte presión vendedora, con los inversores centrados en la reunión de política monetaria de la Reserva Federal (Fed), que está programada para el miércoles. El Índice del Dólar estadounidense (DXY), que rastrea el valor del Dólar frente a seis divisas principales, cae por debajo de 100.70.

Es casi seguro que la Fed comience a reducir las tasas de interés, pero los operadores siguen divididos sobre el tamaño probable del recorte de tasas. Los datos del Índice de Precios al Productor (IPP) de Estados Unidos (EE.UU.) para agosto, más suaves de lo esperado, y las preocupaciones persistentes sobre la desaceleración de las condiciones del mercado laboral han llevado recientemente a las expectativas del mercado de que la Fed reduzca las tasas de interés en 50 puntos básicos (pb) a 4.75%-5.00%.

Según la herramienta CME FedWatch, la probabilidad de que la Fed reduzca las tasas de interés en 50 pb ha aumentado drásticamente al 57% desde el 30% de hace una semana.

Las perspectivas de un gran recorte de tasas de la Fed también se han visto impulsadas después de la entrevista de Jon Faust, un reciente asesor principal del presidente de la Fed, Jerome Powell, con el Wall Street Journal (WSJ) en la que sus comentarios indicaron que el banco central debería comenzar el ciclo de flexibilización de políticas con 50 pb ahora en lugar de en noviembre o diciembre como esperaban algunos funcionarios, con las tasas actuales aún lejos de su destino final.

En la región australiana, el Dólar australiano (AUD) estará influenciado por los datos de empleo de agosto, que se publicarán el jueves. Se estima que la tasa de desempleo se haya mantenido estable en 4.2%. Se espera que las nuevas nóminas se sitúen en 25.5K, por debajo de la publicación anterior de 58.2K.

El Dólar australiano FAQs

Uno de los factores más importantes para el Dólar australiano (AUD) es el nivel de los tipos de interés fijados por el Banco de la Reserva de Australia (RBA). Dado que Australia es un país rico en recursos, otro factor clave es el precio de su mayor exportación, el mineral de hierro. La salud de la economía china, su mayor socio comercial, es un factor, así como la inflación en Australia, su tasa de crecimiento y la Balanza Comercial. El sentimiento del mercado, es decir, si los inversores apuestan por activos más arriesgados (risk-on) o buscan refugios seguros (risk-off), también es un factor, siendo el risk-on positivo para el AUD.

El Banco de la Reserva de Australia (RBA) influye en el Dólar australiano (AUD) fijando el nivel de los tipos de interés que los bancos australianos pueden prestarse entre sí. Esto influye en el nivel de los tipos de interés de la economía en su conjunto. El principal objetivo del RBA es mantener una tasa de inflación estable del 2%-3% ajustando los tipos de interés al alza o a la baja. Unos tipos de interés relativamente altos en comparación con otros grandes bancos centrales apoyan al AUD, y lo contrario para los relativamente bajos. El RBA también puede utilizar la relajación y el endurecimiento cuantitativo para influir en las condiciones crediticias, siendo la primera negativa para el AUD y la segunda positiva para el AUD.

China es el mayor socio comercial de Australia, por lo que la salud de la economía china influye mucho en el valor del Dólar australiano (AUD). Cuando la economía china va bien, compra más materias primas, bienes y servicios de Australia, lo que aumenta la demanda del AUD y hace subir su valor. Lo contrario ocurre cuando la economía china no crece tan rápido como se esperaba. Por lo tanto, las sorpresas positivas o negativas en los datos de crecimiento chino suelen tener un impacto directo en el Dólar australiano.

El mineral de hierro es la mayor exportación de Australia, con 118.000 millones de dólares al año según datos de 2021, siendo China su principal destino. El precio del mineral de hierro, por lo tanto, puede ser un impulsor del Dólar australiano. Por lo general, si el precio del mineral de hierro sube, el AUD también lo hace, ya que aumenta la demanda agregada de la divisa. Lo contrario ocurre cuando el precio del mineral de hierro baja. Los precios más altos del mineral de hierro también tienden a dar lugar a una mayor probabilidad de una balanza comercial positiva para Australia, lo que también es positivo para el AUD.

La balanza comercial, que es la diferencia entre lo que un país gana con sus exportaciones y lo que paga por sus importaciones, es otro factor que puede influir en el valor del Dólar australiano. Si Australia produce exportaciones muy solicitadas, su divisa ganará valor exclusivamente por el exceso de demanda creado por los compradores extranjeros que desean adquirir sus exportaciones frente a lo que gasta en comprar importaciones. Por lo tanto, una balanza comercial neta positiva fortalece el AUD, con el efecto contrario si la balanza comercial es negativa.

- El Dólar cae a un mínimo de diez días a pesar de un comienzo calmado el lunes.

- Los ojos de los operadores están puestos en la decisión de tasas de la Fed el miércoles.

- El Índice del Dólar estadounidense podría caer más mientras prueba el límite inferior del rango de agosto.

El Dólar estadounidense (USD) cotiza sustancialmente más débil el lunes antes de la apertura de EE.UU. El movimiento se produce después de que los operadores parecen estar cada vez más convencidos de que la Reserva Federal de EE.UU. (Fed) optará el miércoles por un gran recorte de tasas de interés. Esto añade aún más importancia a la reunión de la Fed, donde el presidente de la Fed, Jerome Powell, y sus colegas deberán tomar una decisión sobre cuál es la mejor manera de comenzar el proceso de flexibilización de la política: con un recorte de tasas grande o pequeño.

En el frente de los datos económicos, un comienzo lento para la semana en la antesala de la reunión de la Fed el miércoles. Para el martes, los datos de ventas minoristas de EE.UU. estarán al frente en términos de datos que mueven el mercado. Para este lunes, el Índice manufacturero Empire State de la Fed de Nueva York para septiembre será el único punto de datos que moverá el mercado.

Resumen diario de los motores del mercado: Las cosas se pusieron feas

- Hubo otro posible intento de asesinato durante el fin de semana para matar al ex presidente de EE.UU., Donald Trump. La Oficina Federal de Investigaciones (FBI) fue rápida en frustrar el intento y arrestar al sospechoso, informa CNN.

- A las 12:30 GMT, se publicará el Índice manufacturero Empire State de la Fed de Nueva York para septiembre. Se espera que el índice principal aumente ligeramente a -3.9 desde -4.7 del mes anterior.

- El Tesoro de EE.UU. subastará un bono a 3 meses y otro a 6 meses a las 15:30 GMT.

- Las acciones europeas cotizan lateralmente mientras que los futuros de EE.UU. cotizan estables durante las horas de negociación europeas.

- La herramienta CME Fedwatch muestra una probabilidad mucho menor del 41,0% de un recorte de tasas de interés de 25 puntos básicos (pbs) por parte de la Fed el miércoles, mucho menor que el 87% visto la semana pasada. Mientras tanto, los mercados han aumentado las probabilidades de un recorte de 50 pbs al 59,0% debido a los comentarios de Dudley de la Fed y los artículos de noticias de la semana pasada. Para la reunión del 7 de noviembre, se espera otro recorte de 25 pbs (si septiembre es un recorte de 25 pbs) con una probabilidad del 20,9%, mientras que hay una probabilidad del 50,2% de que las tasas sean 75 pbs (25 pbs + 50 pbs) y una probabilidad del 29,0% de que las tasas sean 100 (25 pbs + 75 pbs) puntos básicos más bajas en comparación con los niveles actuales.

- La tasa de referencia a 10 años de EE.UU. cotiza en 3,64%, aún bastante cerca del mínimo de 15 meses de 3,60%.

Análisis Técnico del Índice del Dólar estadounidense: ¿Se mantendrá?

Mientras que al comienzo de la semana pasada había posibilidades de que el Índice del Dólar estadounidense (DXY) rompiera su banda superior en 101.90, el análisis técnico de este lunes necesita considerar la posibilidad de que el índice rompa la banda inferior en 100.62. El cambio sísmico que algunos artículos de la prensa y las palabras del ex miembro de la Fed de Nueva York, William Dudley, causaron está llevando a una mayor presión a la baja para el Dólar estadounidense, ya que los mercados consideran un recorte de tasas de 50 pbs tanto para septiembre como incluso para noviembre. Desde el punto de vista de los catalizadores, el rango actual debería mantenerse hasta el evento principal del miércoles.

El nivel superior del rango para esta semana sigue siendo 101.90. Más arriba, se necesitaría un aumento pronunciado del 1,2% para llevar el índice a 103.18. El siguiente tramo hacia arriba es muy nebuloso, con la media móvil simple (SMA) de 55 días en 103.40, seguida por la SMA de 200 días en 103.89, justo antes del gran nivel redondo de 104.00.

A la baja, 100.62 (el mínimo del 28 de diciembre) se mantiene fuerte y ya ha hecho que el DXY rebote cuatro veces en las últimas semanas. Si se rompe, el mínimo del 14 de julio de 2023, en 99.58, será el próximo nivel a observar. Si ese nivel cede, los niveles tempranos de 2023 están cerca de 97.73.

Índice del Dólar estadounidense: Gráfico Diario

El Dólar estadounidense FAQs

El Dólar estadounidense (USD) es la moneda oficial de los Estados Unidos de América, y la moneda "de facto" de un número significativo de otros países donde se encuentra en circulación junto con los billetes locales. Según datos de 2022, es la divisa más negociada del mundo, con más del 88% de todas las operaciones mundiales de cambio de divisas, lo que equivale a una media de 6.6 billones de dólares en transacciones diarias. Tras la Segunda Guerra Mundial, el USD tomó el relevo de la libra esterlina como moneda de reserva mundial.

El factor individual más importante que influye en el valor del Dólar estadounidense es la política monetaria, que está determinada por la Reserva Federal (Fed). La Fed tiene dos mandatos: lograr la estabilidad de precios (controlar la inflación) y fomentar el pleno empleo. Su principal herramienta para lograr estos dos objetivos es ajustar las tasas de interés. Cuando los precios suben demasiado deprisa y la inflación supera el objetivo del 2% fijado por la Fed, ésta sube los tipos, lo que favorece la cotización del dólar. Cuando la Inflación cae por debajo del 2% o la tasa de desempleo es demasiado alta, la Fed puede bajar las tasas de interés, lo que pesa sobre el Dólar.

En situaciones extremas, la Reserva Federal también puede imprimir más dólares y promulgar la flexibilización cuantitativa (QE). La QE es el proceso mediante el cual la Fed aumenta sustancialmente el flujo de crédito en un sistema financiero atascado. Se trata de una medida de política no convencional que se utiliza cuando el crédito se ha agotado porque los bancos no se prestan entre sí (por miedo al impago de las contrapartes). Es el último recurso cuando es poco probable que una simple bajada de las tasas de interés logre el resultado necesario. Fue el arma elegida por la Fed para combatir la contracción del crédito que se produjo durante la Gran Crisis Financiera de 2008. Consiste en que la Fed imprima más dólares y los utilice para comprar bonos del gobierno estadounidense, principalmente de instituciones financieras. El QE suele conducir a un debilitamiento del Dólar estadounidense.

El endurecimiento cuantitativo (QT) es el proceso inverso por el que la Reserva Federal deja de comprar bonos a las instituciones financieras y no reinvierte el capital de los valores en cartera que vencen en nuevas compras. Suele ser positivo para el dólar estadounidense.

Después de que el BCE diera el pistoletazo de salida la semana pasada al recortar su tasa de depósito en 25 puntos básicos, varios otros bancos centrales anunciarán sus decisiones de política monetaria esta semana. Algunas de las decisiones podrían ser bastante ajustadas, pero al final la mayoría probablemente dejará las tasas sin cambios, excepto, por supuesto, la más importante. Sería una gran sorpresa si la Fed no comenzara su ciclo de recortes de tasas el miércoles. La única pregunta es si comenzará con 25 o 50 puntos básicos, señala Volkmar Baur, estratega de FX de Commerzbank.

50% de probabilidad de un gran primer movimiento por parte de la Fed

"Al comienzo de la semana, el mercado está valorando una probabilidad de algo más del 50% de un gran primer movimiento por parte de la Fed. Nuestros economistas aún esperan un movimiento de 25 puntos básicos, y hay buenos argumentos para ello. Pero un pequeño primer movimiento no excluye uno grande más adelante. Es por eso que los riesgos están actualmente inclinados hacia la debilidad del dólar."

Norges Bank y el Banco de Inglaterra seguirán el jueves. En ambos casos, es probable que las tasas permanezcan sin cambios, ya que los riesgos de inflación en ambos países siguen siendo al alza. Sin embargo, mientras que la decisión de Norges Bank probablemente sea bastante clara (el mercado no está valorando ningún cambio), la situación en el Reino Unido es algo diferente."

"Según Bloomberg, la mayoría de los economistas aquí tampoco esperan ningún cambio. Sin embargo, el mercado está valorando una probabilidad del 25% de un recorte. El día anterior, se publicarán las cifras de inflación. El aumento esperado en la tasa subyacente es una de las razones por las que no esperamos un cambio en la tasa clave. Sin embargo, si esto no sucede, la decisión del BoE podría volverse más difícil después de los recientes datos económicos más débiles."

El USD/JPY busca probar el nivel de 140, señala el estratega de FX de DBS, Philip Wee.

El BoJ mantendrá su compromiso de subir las tasas nuevamente

"El USD/JPY busca probar su nivel de soporte crucial en 140 después de cerrar la semana pasada en 140.85, su nivel de cierre más bajo desde julio de 2023."