- Análisis

- Noticias y herramientas

- Noticias del mercado

Noticias de mercados

- Las acciones de EE.UU. subieron ampliamente el jueves, gracias a que la flexibilización del PBoC impulsó a los mercados globales y en medio de compras en las caídas.

- El índice Nasdaq 100 cerró el miércoles más de un 10% por debajo de sus máximos históricos de noviembre, lo que confirma una corrección.

- Hay mucha atención en las ganancias de Netflix después del cierre del mercado del jueves.

Las acciones de EE.UU. cotizan ampliamente al alza este jueves, ya que las acciones en la zona siguen las ganancias observadas en Europa y, antes de eso, los mercados asiáticos cuando el PBoC el jueves tomó medidas adicionales para flexibilizar la política monetaria. El banco central chino recortó su tasa preferencial de préstamo a un año de 3.8% a 3.7% y su tasa preferencial de préstamo a cinco años (que es una tasa de referencia para hipotecas) a 4.6% desde 4.65%. Como resultado, el S&P 500 actualmente subió un 0.7 % a 4.560, aunque ha retrocedido considerablemente desde los máximos de la sesión anterior en 4.600, donde el índice cotiza con ganancias de alrededor del 1.5 %.

Mirando a través de los sectores del S&P 500 GICS, las ganancias son amplias, con los grandes sectores de servicios de comunicaciones y tecnología de la información dominados por la tecnología que subieron un 0.8% cada uno, las finanzas un 1.0%, la atención médica un 0.8% y la industria un 0.6%. El índice Nasdaq 100 ha subido un 0.8 % tras haber rebotado desde los niveles de cierre de ayer, justo por encima de 15.000, hacia la zona de 15.200. Se habló mucho del hecho de que el índice cerró un poco más del 10% por debajo de sus máximos históricos de noviembre por encima de 16.700. El rumor sobre el movimiento a la baja desde los máximos recientes en el índice, que ha sido impulsada principalmente por los temores de una Fed más agresiva, siendo una "reacción exagerada", y sobre la "compra de inmersión" está creciendo.

Los comerciantes han señalado que las próximas ganancias del cuarto trimestre de Netflix después del cierre del jueves, las primeras de las principales compañías tecnológicas, son un momento clave para la dirección a corto plazo del sector tecnológico. Los comerciantes y analistas evaluarán si Netflix pudo atraer suficientes suscriptores nuevos para justificar un gran gasto en programas en 2022. Un informe sólido puede estimular la compra a la baja, no solo en acciones de Netflix, sino quizás en todo el sector. La proximidad de la reunión de la Reserva Federal de la próxima semana sugiere que el alcance de cualquier caída de las ganancias después de Netflix en el sector tecnológico podría resultar bastante limitado.

Se necesitará más claridad por parte de la Reserva Federal sobre su posible cronograma de aumento de tasas en 2022 si el Nasdaq 100 quiere recuperar las pérdidas recientes. Por otra parte, el Dow ganó alrededor de un 0.5% y el índice de volatilidad CBOE S&P 500 o VIX se estabilizó por debajo de los máximos anuales que registró el miércoles en 24.00, retrocediendo marginalmente por debajo de 23.00.

Niveles técnicos

- El GBP/USD ha estado oscilante, pero finalmente se mantuvo bien respaldado por encima de 1.3600.

- La libra sigue ignorando el ruido de Westminster en torno a la posible destitución del Primer Ministro del Reino Unido, Boris Johnson.

- La atención se centra ahora en los datos de ventas minoristas del Reino Unido del viernes, que es poco probable que afecten mucho las expectativas de ajuste del BoE.

El GBP/USD ha estado oscilando el jueves con el dólar estadounidense viendo una reacción mixta a los datos iniciales de solicitudes de desempleo y vivienda más débiles de lo esperado, aunque el par se ha mantenido en su mayor parte bien respaldado por encima de 1.3600. En los niveles actuales en 1.3620, la libra parece estar en camino de publicar una ganancia diaria de alrededor del 0.1% o aproximadamente 20 pips. La libra continúa haciendo caso omiso del ruido de Westminster que rodea la posible expulsión de Boris Johnson de su puesto como Primer Ministro del Reino Unido. Los analistas señalan que es poco probable que sus posibles reemplazos, como el canciller del Reino Unido, Rishi Sunak (quien es el favorito para reemplazarlo), marquen un cambio significativo en la política económica.

El informe de ventas minoristas de diciembre en el Reino Unido del viernes es el único dato de nivel uno que queda por publicar esta semana. Es poco probable que los datos disuadan a los participantes del mercado de fijar precios con una alta probabilidad de que el BoE suba la tasa de interés en otros 25 pb el 3 de febrero a raíz del sólido mercado laboral del Reino Unido de esta semana y los datos de inflación más calientes de lo esperado. Eso debería ser suficiente para mantener la libra esterlina hasta el final de la semana, pero los operadores también deben tener en cuenta que el dólar estadounidense también enfrenta riesgos alcistas en los próximos días, ya que los operadores se preparan para la reunión de la Fed de la próxima semana. Se espera que el banco central de EE.UU. respalde los precios del mercado monetario para hasta cuatro aumentos de tasas en 2022 y dé luz verde a un aumento de tasas tan pronto como en marzo.

Por lo tanto, puede resultar difícil negociar GBP/USD en función de la divergencia del banco central. Una mejor jugada podría ser ver al par GBP/USD a corto plazo como un indicador del apetito por el riesgo, dadas las propiedades sensibles al riesgo de la libra esterlina. Después de que el principal índice tecnológico de EE.UU., el Nasdaq Composite, cayera en territorio de "corrección" el miércoles (es decir, más del 10 % por debajo de un máximo reciente), el jueves experimentó cierta estabilización (ayudado por una mayor flexibilización de la política monetaria en China). Si las acciones continúan estabilizándose/recuperándose tentativamente en los próximos días, el GBP/USD podría regresar hacia un desafío de 1.3700.

Niveles técnicos

- El EUR/USD se mantiene a la defensiva mientras el DXY rastrea el aumento en los rendimientos.

- Las Minutas del BCE mostraron una perspectiva dividida sobre la inflación, el tono de riesgo sigue siendo optimista.

- Los rendimientos y el dólar se abren camino, ya que los datos económicos de EE.UU. no logran impresionar.

El EUR/USD se mantiene por debajo de 1.1350, ya que el dólar estadounidense intenta rebotar junto con los rendimientos del Tesoro en medio de un estado de apetito de riesgo.

El sentimiento en Wall Street mejoró dramáticamente, anticipándose a los informes de ganancias corporativas. Eso impulsó una nueva liquidación de los bonos del Tesoro de EE. UU., lo que a su vez hizo que los rendimientos reanudaran su tendencia alcista. El repunte de los rendimientos elevó la confianza en torno al dólar a expensas del euro.

La escalada de la crisis entre Rusia y Ucrania, con la imposición de sanciones por parte de Estados Unidos a cuatro funcionarios ucranianos, acusándolos de desestabilizar Ucrania, también impulsa la demanda del dólar estadounidense como refugio seguro.

Mientras tanto, la moneda compartida sigue socavada por las minutas del Banco Central Europeo (BCE) de su reunión de diciembre, que subrayaron la división de los responsables políticos sobre las perspectivas de inflación. Además, los comentarios moderados de la presidenta del BCE, Christine Lagarde, y el político Pablo de Cos son un mal augurio para el par.

De cara al futuro, el principal par de divisas sigue estando a merced de la acción del precio en los rendimientos y el dólar, ya que los operadores hacen caso omiso de las publicaciones de datos económicos estadounidenses mixtos en el pesimista semanario Solicitudes de desempleo y Ventas de viviendas existentes. Sin embargo, la encuesta manufacturera de la Fed de Filadelfia de enero superó las expectativas con 23.2.

EUR/USD: Niveles adicionales a considerar

- Los indicadores técnicos tienen un sesgo modesto al alza en el corto plazo para el USD/MXN.

- El par necesita romper y mantenerse por encima de 20.55 para despejar el camino hacia más ganancias.

El USD/MXN está cayendo el jueves después de tocar el miércoles un máximo de dos semanas en 20.52. El sesgo alcista a corto plazo sigue intacto, mientras que al mismo tiempo la tendencia dominante sigue apuntando al sur.

El par se está corrigiendo al alza desde la tendencia bajista principal, luego de encontrar soporte en 20.25/30. Una caída por debajo de 20.35 debería apuntar a una nueva prueba del área crítica de 20.25/20.30 que incluye el promedio móvil simple plano de 200 días.

Por el lado positivo, el cierre diario por encima de 20.55 (SMA de 100 días) debería fortalecer al dólar estadounidense. La próxima resistencia se ubica en 20.70 y luego en 20.90.

El gráfico semanal mostró la SMA de 20 semanas en 20,53; un cierre por encima sería un desarrollo negativo para el peso mexicano, lo que sugiere que se ha establecido un suelo potencial.

Gráfico diario USD/MXN

-637782952813089428.png)

Niveles técnicos

USD/MXN

| Panorama | |

|---|---|

| Último Precio de Hoy | 20.4428 |

| Cambio Diario de Hoy | -0.0406 |

| Cambio Diario de Hoy % | -0.20 |

| Apertura Diaria de Hoy | 20.4834 |

| Tendencias | |

|---|---|

| SMA de 20 Diaria | 20.4823 |

| SMA de 50 Diaria | 20.8195 |

| SMA de 100 Diaria | 20.5596 |

| SMA de 200 Diaria | 20.2821 |

| Niveles | |

|---|---|

| Máximo Previo Diario | 20.4955 |

| Mínimo Previo Diario | 20.3252 |

| Máximo Previo Semanal | 20.524 |

| Mínimo Previo Semanal | 20.2809 |

| Máximo Previo Mensual | 21.5164 |

| Mínimo Previo Mensual | 20.3261 |

| Fibonacci Diario 38.2% | 20.4304 |

| Fibonacci Diario 61.8% | 20.3902 |

| Punto Pivote Diario S1 | 20.3739 |

| Punto Pivote Diario S2 | 20.2644 |

| Punto Pivote Diario S3 | 20.2036 |

| Punto Pivote Diario R1 | 20.5442 |

| Punto Pivote Diario R2 | 20.605 |

| Punto Pivote Diario R3 | 20.7146 |

- El yen japonés entre los de mejor desempeño ya que los rendimientos de EE.UU. se mantienen estables.

- DXY bajista para el día pero lejos de mínimos.

- USD/JPY se dirige al cierre diario más bajo en un mes.

El USD/JPY cayó aún más durante la sesión estadounidense e hizo suelo en 113.95, el nivel más bajo en seis días. El movimiento a la baja tuvo lugar en medio de un yen japonés más fuerte en todos los ámbitos y a pesar de los precios más altos de las acciones en Wall Street.

Aumento inesperado en las solicitudes de desempleo

Los datos económicos de los EE.UU. mostraron que las solicitudes iniciales de desempleo llegaron a 286.000, el nivel más alto en tres meses, la perspectiva comercial de la Fed de Filadelfia aumentó más de lo esperado a 23.2 desde 15.4 y las ventas de viviendas existentes cayeron un 4.6% en diciembre. Las cifras pesaron sobre el dólar estadounidense y respaldaron la recuperación de los precios de las acciones.

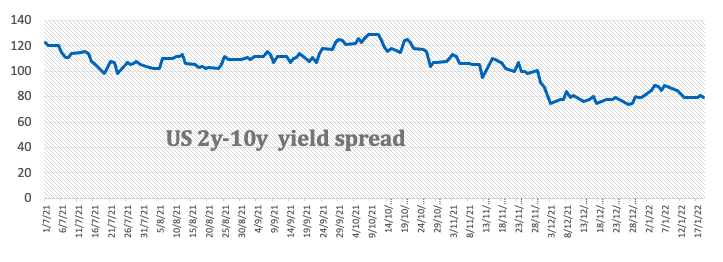

La próxima semana, la Reserva Federal tendrá su reunión de dos días y anunciará su decisión el miércoles. Los participantes del mercado esperan señales de una subida de tipos en marzo. El dólar ha estado subiendo gracias a esas especulaciones, perdiendo impulso a principios de enero.

El USD/JPY se está corrigiendo a la baja y un cierre diario por debajo de 114.00 debería apuntar a una mayor debilidad desde una perspectiva técnica. El siguiente soporte se sitúa en 113.50. Por el lado positivo, una recuperación por encima de 114.95 (media móvil de 20 días) sería una señal de que la corrección ha terminado

Niveles técnicos

USD/JPY

| Panorama | |

|---|---|

| Último Precio de Hoy | 114.13 |

| Cambio Diario de Hoy | -0.15 |

| Cambio Diario de Hoy % | -0.13 |

| Apertura Diaria de Hoy | 114.28 |

| Tendencias | |

|---|---|

| SMA de 20 Diaria | 114.98 |

| SMA de 50 Diaria | 114.33 |

| SMA de 100 Diaria | 113.15 |

| SMA de 200 Diaria | 111.42 |

| Niveles | |

|---|---|

| Máximo Previo Diario | 114.79 |

| Mínimo Previo Diario | 114.21 |

| Máximo Previo Semanal | 115.85 |

| Mínimo Previo Semanal | 113.48 |

| Máximo Previo Mensual | 115.21 |

| Mínimo Previo Mensual | 112.56 |

| Fibonacci Diario 38.2% | 114.43 |

| Fibonacci Diario 61.8% | 114.57 |

| Punto Pivote Diario S1 | 114.06 |

| Punto Pivote Diario S2 | 113.84 |

| Punto Pivote Diario S3 | 113.48 |

| Punto Pivote Diario R1 | 114.65 |

| Punto Pivote Diario R2 | 115.01 |

| Punto Pivote Diario R3 | 115.23 |

- El EUR/GBP recientemente alcanzó nuevos mínimos de 23 meses por debajo del nivel de 0.8310 el jueves.

- La publicación de las últimas Minutas del BCE no afectó el sentimiento del mercado de divisas.

- Los mercados se centran en otra posible subida de tipos por parte del BoE el próximo mes.

El EUR/GBP recientemente subió a nuevos mínimos de 23 meses por debajo del nivel de 0.8310 el jueves y ahora ha bajado un 0.3% en la sesión y apunta a una prueba de 0.8300. La publicación de las últimas Minutas del BCE no afectó el sentimiento del mercado de divisas, ya que no contenía sorpresas ni nuevas revelaciones. El último impulso a la baja del EUR/GBP marca una reversión de casi 70 pips desde los máximos del miércoles cerca de 0.8380, y los operadores aparentemente aprovecharon la oportunidad brindada por el repunte para agregar posiciones cortas mientras el par volvía a probar sus mínimos de noviembre de 2021 (en 0.8380).

Los comerciantes podrían razonar que con la reciente serie de datos que respaldan fuertemente las expectativas de que el BoE vuelva a subir las tasas de interés en febrero, la divergencia de políticas entre el BoE y el BCE seguirá siendo un factor clave de la caída del EUR/GBP. Recuerde que los datos del mercado laboral del martes vieron que la tasa de desempleo del Reino Unido volvió a caer a los niveles previos a la pandemia y que los datos de la inflación de precios al consumidor el miércoles alcanzaron su nivel más alto en 30 años.

Algunos analistas piden que el par vuelva a probar pronto los mínimos de finales de 2019/principios de 2020 en los 0.8270/80, a pesar de la incertidumbre sobre si Boris Johnson seguirá en su cargo de primer ministro del Reino Unido. Los analistas de Berenberg dijeron que un cambio en el Primer Ministro podría terminar siendo positivo para los mercados del Reino Unido, dado que el Partido Conservador probablemente elegiría un reemplazo en función de quién tiene más posibilidades de vencer al líder laborista Keir Starmer en las próximas elecciones generales.

El banco argumenta que un nuevo Primer Ministro probablemente seguiría "políticas similares a las de Johnson de una manera mucho más tranquila y deliberada". ING dice que "como era de esperar, el riesgo político no ha dañado a la libra esterlina", y agrega que "el foco sigue siendo si el BoE sube 25 pb el 3 de febrero". El banco continúa favoreciendo al EUR/GBP volviendo a probar los mínimos por debajo de 0.8300 de 2019/2020 antes mencionados pronto.

Niveles técnicos adicionales

- Las ventas de viviendas existentes cayeron un 4.6% en diciembre.

- Los datos no dieron lugar a una reacción del mercado de divisas.

Las ventas de casas existentes en Estados Unidos cayeron un 4.6% en diciembre, mucho peor que el incremento del 0.8% esperado, según los datos publicados por la Asociación Nacional de Agentes Inmobiliarios el lunes.

Eso hizo que la media móvil de ventas a 12 meses bajara a 6.18 millones desde los 6.48 millones vistos en noviembre, por debajo de los 6.44 millones esperados.

El precio medio de las casas vendidas fue de 358.000$, un 15.8% más altas en una base anual.

Acerca de la variación de las ventas de viviendas existentes

La venta de viviendas existentes, publicada por la Asociación de Agentes Inmobiliarios, provee un valor estimado de las condiciones del mercado de la vivienda. Puesto que el mercado inmobiliario se considera un factor sensible para la economía estadounidense, éste informe genera volatilidad en el dólar. Una lectura alta es alcista para el dólar, mientras un resultado bajo es bajista.

El reporte de empleo de ADP de Canadá informó que se incrementaron en 19.248 los puestos de trabajo en diciembre. A su vez, se revisaron a la baja los de noviembre desde 231.000 a 102.100.

En otro informe, se portó de una caída del 6.7% en los beneficiarios del seguro de empleo en noviembre.

El USD/CAD retrocedió luego de los datos pero más afectado por la caída del dólar luego de los reportes económicos de EE.UU. de peticiones de subsidio de desempleo y el Philly Fed.

- El AUD/USD ganó tracción por segundo día consecutivo, aunque tuvo problemas para capitalizar el movimiento.

- La subida de los rendimientos de los bonos estadounidenses ayudaron a reactivar la demanda del USD y actuaron como un obstáculo para el par.

- La formación de un banderín bajista en el gráfico diario también justifica cierta precaución para los operadores alcistas.

El par AUD/USD se basó en el rebote del día anterior desde un soporte de canal ascendente de más de un mes y ganó fuerza por segundo día consecutivo el jueves.

Los detalles optimistas del empleo en Australia, junto con las señales de estabilidad en los mercados de valores, resultaron ser un factor clave que benefició al aussie percibido como más riesgoso. El par AUD/USD se disparó a un máximo de una semana, aunque los alcistas lucharon por capitalizar el movimiento más allá de 0.7250 en medio de la reactivación de la demanda del dólar estadounidense.

Las expectativas firmes de un eventual despegue de la Fed en marzo siguieron respaldando los elevados rendimientos de los bonos del Tesoro de EE.UU. y actuaron como un viento de cola para el dólar. Sin embargo, el par AUD/USD, hasta ahora, se ha mantenido en territorio positivo y fue visto por última vez cotizando alrededor de la región de 0.7240 durante los inicios de la sesión americana.

Mirando el panorama técnico, la reciente recuperación desde el mínimo de 2021, niveles justo por debajo del nivel psicológico clave de 0.7000, ha sido a lo largo de un canal con pendiente ascendente. Dada la fuerte caída desde el máximo de octubre de 2021, el canal de tendencia mencionado parece constituir la formación de un patrón de bandera bajista.

Dicho esto, los indicadores técnicos neutrales en el gráfico diario no han respaldado una dirección firme a corto plazo y justifican cierta precaución antes de realizar apuestas agresivas. Por lo tanto, será prudente esperar una ruptura convincente por debajo del soporte del canal, actualmente cerca del área de 0.7180, antes de posicionarse para una mayor caída.

El par AUD/USD podría entonces acelerar la baja hacia la prueba de la marca de figura redonda de 0.7100. La trayectoria descendente podría extenderse aún más hacia el soporte intermedio 0.7060-55 antes de que el par finalmente retroceda para desafiar el nivel 0.7000.

Por otro lado, una fortaleza sostenida más allá del área de 0.7250 tiene el potencial de impulsar al par AUD/USD hacia la SMA de 200 días, justo antes del nivel 0.7300. Algunas compras de seguimiento deberían allanar el camino para un movimiento hacia el desafío de la resistencia del canal de tendencia, alrededor de la región de 0.7345, que debería actuar como un punto fundamental.

Gráfico diario

-637782819161209987.png)

Niveles técnicos

El índice principal del reporte de actividad manufacturera de la Reserva Federal de Philadelphia subió en enero a 23.2, desde 15.4, y superó de esta forma el consenso del mercado que era de 19.8.

El índice de nuevas órdenes subió cuatro puntos a 17.9, el de empleo retrocedió desde 33.9 a 26.1 y el de precios se incrementó seis puntos a 72.5.

Las respuestas a la encuesta de perspectivas de enero “sugieren una expansión continua en las condiciones regionales de manufactura este mes. Los indicadores de actividad actual, envíos y nuevos pedidos mejoraron desde sus lecturas de diciembre. Los índices de precios continúan sugiriendo aumentos generalizados en los precios y se mantienen elevados.” Los índices para el futuro registrados en la encuesta indicaron que se espera un crecimiento general durante los próximos seis meses, resaltó la Fed de Philadelphia regional en el informe.

El dólar retrocedió tras los datos, al igual que los rendimientos de los bonos del Tesoro. En el mismo momento se publicó el informe de pedidos de subsidio de desempleo. El calendario económico muestra para más adelante el jueves el informe de venta de viviendas existentes. El foco está puesto en lo que será la próxima semana la reunión de la Reserva Federal.

El Departamento del Trabajo de Estados Unidos informó que los pedidos iniciales de subsidio de desempleo se incrementaron en 55.000 en la semana terminada el 15 de enero hasta 286.000, lo que sorprendió ya que se esperaba una lectura de 220.000. Es la lectura más elevada en tres meses.

En lo que respecta a los pedidos continuados, estos subieron en 84.000 en la semana terminada el 8 de enero hasta 1.635.000. El consenso del mercado era por una lectura de 1.580.000.

En el mismo momento se conoció la evolución del índice de actividad manufacturero Philly Fed de enero que superó las expectativas. El dólar se debilitó en el mercado. Más adelante el jueves se publicará el reporte de venta de viviendas existentes. La próxima semana será la reunión de la Reserva Federal.

- La agitación política del Reino Unido no ayudó al par GBP/USD a capitalizar sus modestas ganancias intradía.

- Los bonos estadounidenses elevados reactivaron la demanda de dólares y provocaron ventas intradía en torno al par.

- Las crecientes apuestas al alza de las tasas del BoE actuaron como un viento de cola para la libra esterlina y ayudaron a limitar cualquier caída adicional.

El par GBP/USD recortó sus modestas ganancias intradiarias y fue visto por última vez cerca del mínimo diario, alrededor de 1.3600 de cara a la sesión americana.

Las crecientes demandas de la renuncia del Primer Ministro del Reino Unido, Boris Johnson, por una serie de fiestas de confinamiento en Downing Street resultaron ser un factor clave que actuó como un obstáculo para la libra esterlina. El par GBP/USD se encontró con una nueva oferta cerca de la región de 1.3635 el jueves y se vio presionado aún más por la aparición de algunas compras en las caídas del dólar estadounidense.

Las expectativas firmes de que la Fed comenzaría a subir las tasas de interés en marzo para contener una inflación obstinadamente alta siguieron respaldando los elevados rendimientos de los bonos del Tesoro de EE.UU. Esto, a su vez, ayudó a reactivar la demanda del USD. Dicho esto, las señales de estabilidad en los mercados de valores mantuvieron un límite a cualquier alza significativa para el dólar estadounidense de refugio seguro.

Aparte de esto, las crecientes apuestas por aumentos de tasas adicionales por parte del Banco de Inglaterra podrían ayudar a limitar pérdidas más profundas para el par GBP/USD. Las apuestas del mercado se reafirmaron con la publicación del IPC del Reino Unido el miércoles. Esto, junto con el anuncio de que las restricciones de COVID-19 en el Reino Unido se levantarán la próxima semana, debería brindar algo de apoyo a la libra esterlina.

El contexto fundamental mixto justifica cierta cautela antes de realizar apuestas direccionales agresivas antes de la reunión crucial de política monetaria del FOMC del 25 al 26 de enero. Los inversores buscarán señales más claras sobre el momento en que la Fed comenzará el ciclo de subida de tipos. Esto influirá en el USD y dará un nuevo impulso al par GBP/USD.

Mientras tanto, los operadores del jueves tomarán nota de la agenda económica de EE. UU., con el índice de fabricación de la Fed de Filadelfia, las solicitudes iniciales semanales de desempleo y los datos de ventas de viviendas existentes. Esto, junto con los rendimientos de los bonos de EE.UU. y el sentimiento de riesgo de mercado más amplio, impulsará la demanda de USD y generará algunas oportunidades comerciales en torno al par GBP/USD.

Niveles técnicos

- El USD/CHF bajó por segundo día consecutivo, aunque la caída parece soportada.

- Un tono de riesgo más suave beneficia al CHF de refugio seguro y ejerce cierta presión sobre el par.

- Los elevados rendimientos de los bonos estadounidenses benefician al USD y ayudan a limitar cualquier pérdida más profunda en el par.

El par USD/CHF ha recuperado las pérdidas iniciales a un mínimo en 0.9139 y ha vuelto a subir por encima de 0.9150 durante la sesión europea del jueves. En el momento de escribir, el par cotiza en 0.9160, subiendo un 0.04% en el día.

El par extendió la caída de retroceso del día anterior, desde un máximo semanal alrededor de la región de 0.9175, y se movió a la baja por segundo día consecutivo el jueves. Un tono más débil en torno a los mercados bursátiles europeos apoyó al franco suizo de refugio seguro, lo que a su vez fue visto como un factor clave que ejerció presión sobre el par USD/CHF.

Por otro lado, los elevados rendimientos de los bonos del Tesoro estadounidense, reforzados por las perspectivas de un endurecimiento más rápido de las políticas monetarias por parte de la Reserva Federal, beneficiaron al dólar estadounidense. Esto, a su vez, ayudó a limitar cualquier pérdida adicional para el par USD/CHF, lo que justifica cierta precaución para los bajistas agresivos antes de posicionarse para cualquier movimiento bajista adicional.

Los inversores parecen convencidos de que la Fed comenzará a subir las tasas de interés pronto y ya habrían valorado completamente en el precio una primera subida de tasas en marzo para combatir una inflación obstinadamente alta. Las expectativas se reafirmaron con los datos de la semana pasada, que mostraron que el IPC general de Estados Unidos subió a su nivel más alto desde junio de 1982 y el IPC subyacente registró el mayor avance desde 1991.

El foco del mercado seguirá pegado a la próxima reunión de política monetaria del FOMC del 25 al 26 de enero. El resultado será analizado en busca de señales más claras sobre el momento probable en que la Fed comenzará su ciclo de subida de tasas. Esto influirá en la dinámica de precios del USD a corto plazo y proporcionará un nuevo impulso direccional al par USD/CHF.

Mientras tanto, los inversores tomarán las indicaciones de las publicaciones económicas de Estados Unidos de hoy, con el índice manufacturero de la Fed de Filadelfia, las solicitudes iniciales semanales de desempleo y los datos de las ventas de casas existentes. Esto, junto con los rendimientos de los bonos estadounidenses, impulsará la demanda en torno al dólar. Aparte de esto, el sentimiento de riesgo de mercado más amplio debería generar algunas oportunidades alrededor del par USD/CHF.

USD/CHF niveles técnicos

- El DXY invierte el retroceso inicial y vuelve al área 95.60.

- Más ganancias lucen probables de seguir sobre la línea de cuatro meses cerca de 95.30.

El Índice del Dólar de EE.UU. (DXY) logra rebotar en mínimos diarios en la banda 95.40/45 el jueves.

La intensa alza del dólar ha superado recientemente la línea de cuatro meses, hoy cerca de 95.30, y al hacerlo ha restablecido el sesgo alcista a corto plazo. Dicho esto, el siguiente objetivo se ve en el máximo semanal en 95.83 (18 de enero) por delante del máximo del presente año en 96.46 registrado el 4 de enero.

Si se analiza el panorama más amplio, la postura positiva a largo plazo del dólar se mantiene sin cambios al estar el DXY por encima de la media móvil simple de 200 días en 93.19.

DXY gráfico de día

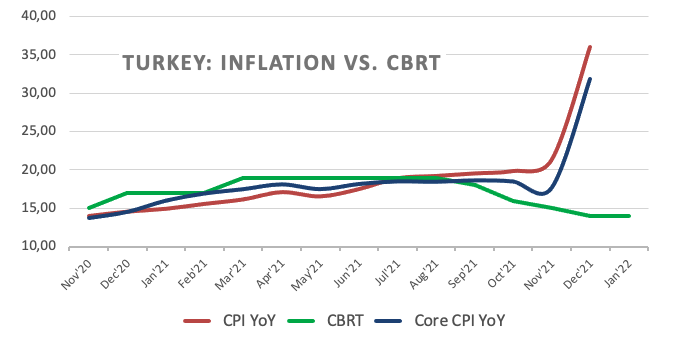

- El USD/TRY prueba nuevos mínimos semanales cerca de 13.30 del jueves.

- El CBRT deja la tasa de repo de una semana sin cambios en el 14.00%.

- El CBRT dice que los instrumentos de política monetaria disponibles priorizan la lira turca.

La lira turca está ganando tracción adicional y ahora arrastra al par USD/TRY a nuevos mínimos semanales en la región de 13.2500/2000 el jueves.

USD/TRY más débil tras un BCRT sin cambios

El par USD/TRY está cayendo por segundo día consecutivo, ya que la lira sigue firrme frente al dólar estadounidense tras la decisión del banco central turco (CBRT) de dejar la tasa de repo de una semana sin cambios en el 14.00% en su reunión del jueves. Esta es la primera vez que el banco central mantiene la tasa de política monetaria sin cambios desde agosto.

El comunicado del CBRT ha mostrado que el banco central "culpa" a las "formaciones de precios insalubres" en el espacio de las divisas, a las interrupciones de la oferta y la evolución de la demanda por la (muy) alta inflación.

Además, el CBRT ha dicho que priorizará la lira cuando se trata del marco político monetario y ha reiterado la voluntad de alcanzar el objetivo de inflación a medio plazo del 5% interanual.

Niveles clave del USD/TRY

En el momento de escribir, el par USD/TRY retrocede un 0.21% en 13.3480. Una caída por debajo de 12.7523 (mínimo del 3 de enero), allanaría el camino para una prueba de 12.6123 (SMA de 55 días) y 10.2027 (mínimo del 23 de diciembre). Por otro lado, la siguiente resistencia se encuentra en 13.9319 (máximo del 10 de enero), seguida de 18.2582 (máximo del 20 de iciembre) y luego 19.0000 (nivel redondo).

- El USD/JPY atrajo compras tras caer al área de 114.00 el jueves, aunque luego no pudo sostenerse sobre 114.50.

- Mercados de bonos y de renta variable se muestran sin grandes cambios favoreciendo estabilidad del yen.

- Por delante: pedidos de subsidio de desempleo, Philly Fed y venta de viviendas existentes.

El USD/JPY se mantiene desde hace horas sin registrar variaciones significativas, moviéndose alrededor de 114.30. Una combinación de factores contribuyó a que el par se sostenga sobre 114.00 y tuviera un rebote luego. Aunque las subas no tuvieron la fuerza suficiente.

Por un lado, los rendimientos de los bonos del Tesoro están retrocediendo el jueves, lo que favorece al yen. Al mismo tiempo, los mercados de renta variable están subiendo en su mayoría en Europa y los futuros de Wall Street están en verde, lo que da soporte al USD/JPY.

El foco va pasando a la reunión de la Reserva Federal del 25 y 26 de enero. Antes de esto, el jueves se publicarán varios reportes en EE.UU. que incluyen las ventas de viviendas existentes, el reporte de pedidos de subsidio de desempleo y el Philly Fed.

La expectativa de varias subas en la tasa de interés por parte de la Fed, a partir de marzo, han estado detrás del rally del USD/JPY. Sin embargo, el par ahora está en un proceso de corrección a la baja, que por el momento sigue intacto. Una suba por encima de 114.75/80 podría sugerir que se ha alcanzado un piso, favoreciendo una consolidación por delante. En la dirección contraria, debajo de 114.15 es de esperar una nueva prueba a 114.00.

Niveles técnicos

- El EUR/JPY retrocede aún más y vuelve a probar la zona de 129.50 el jueves.

- La continuación de la debilidad apunta a la región de 128.80.

El EUR/JPY cae por tercera sesión consecutiva y extiende el jueves el movimiento bajista a la zona de 129.50.

La acción de los precios del cruce parece ahora favorecer una caída adicional en el horizonte a corto plazo, especialmente después de que el EUR/JPY siga sin poder volver a probar/superar los picos del presente año en la región de 131.50/60 (5 de enero). Frente a eso, las pérdidas adicionales podrían volver a probar el nivel de Fibonacci (de la caída de octubre a diciembre) en 128.82.

Mientras siga por debajo de la media móvil simple de 200 días, hoy en 130.53, se espera que las perspectivas para el cruce sigan siendo negativas.

EUR/JPY gráfico de día

- El dólar gana momento antes de la sesión americana frente a las principales monedas europeas.

- EUR/USD pasa a terreno negativo y cae hasta 1.1331.

El EUR/USD había llegado hasta 1.1368, en el inicio de la sesión europea, el máximo en dos días, pero no se pudo mantener y cambió de dirección. Recientemente alcanzó un nuevo mínimo diario en 1.1331.

En la previa de la sesión americana está operando en torno a 1.1340, con un sesgo intradiario negativo. Debajo de 1.1330 el siguiente soporte se ve en 1.1310/15 (mínimo semanal) y luego seguirá 1.1300 y 1.1270. En la dirección contraria, el euro necesita recuperar y afirmarse sobre 1.1370 (media de 20 en cuatro horas) para ganar momento y remover el sesgo negativo de muy corto plazo.

Los futuros de Wall Street apuntan a una apertura en positivo, mientras que los rendimientos de los bonos del Tesoro retroceden en forma modesta. Pese a esto último, el dólar se muestra fortalecido frente a las principales monedas europeas el jueves.

En lo que respecta a datos, en la Eurozona se confirmó la inflación minorista en 5% (anual) en diciembre. En Alemania, la inflación mayorista mostró cifras por encima de lo esperado al registrar una variación del 24.2% contra el 19.4% esperado. Ahora se espera por las minutas de la última reunión del Banco Central Europeo.

En EE.UU. se publicará el informe semanal de pedidos de subsidio de desempleo, el Philly Fed y el reporte de ventas de viviendas existentes.

Niveles técnicos

- El GBP/USD avanza por segundo día consecutivo, aunque carece de convicción alcista.

- El aumento de las expectativas para una subida adicional de las tasas del BoE ofrece apoyo al GBP en medio de una demanda moderada del USD.

- El drama político en el Reino Unido actúa como un viento en contra para la libra esterlina y limita las ganancias del par.

El par GBP/USD se mueve al alza durante la primera mitad de la sesión europea y mantiene las ganancias diarias alrededor de la región de 1.3630.

El par avanzó por segundo día consecutivo el jueves y volvió a acercarse al máximo del día anterior, alrededor de 1.3650 tocados como reacción a un IPC más fuerte de lo esperado en el Reino Unido. De hecho, la inflación al consumidor del Reino Unido se aceleró al 5.4% interanual en diciembre, al nivel más alto en casi 30 años, elevando las expectativas para subidas adicionales de tasas por parte del Banco de Inglaterra.

Aparte de esto, el anuncio de levantar las restricciones impuestas por el covid-19 para luchar contra el aumento de los casos de Ómicron en el Reino Unido actuó como un viento de cola para la libra esterlina. Esto, junto con la tenue demanda en torno al dólar estadounidense, ofreció aún más apoyo al par GBP/USD, aunque una combinación de factores impidió que los inversores abrieran posiciones alcistas agresivas, lo que limitó la subida.

Las firmes expectativas del mercado de que la Fed comenzaría a subir las tasas de interés en marzo apuntalaron al dólar en medio de una nueva subida en los rendimientos de los bonos del Tesoro de EE.UU. Esto, junto con las crecientes peticiones de dimisión al primer ministro británico Boris Johnson por una serie de fiestas en Downing Street, limitó cualquier ganancia significativa para el par de GBP/USD, al menos por ahora.

El telón de fondo fundamental hace prudente esperar a una fuerte compra de continuación antes de confirmar que el reciente rechazo desde la muy importante SMA de 200 días ha terminado. No hay publicación de datos económicos importantes desde el Reino Unido el jueves, dejando al par GBP/USD a merced de la dinámica de precios del USD.

Mientras tanto, el calendatio económico estadounidense presenta las publicaciones del índice manufacturero de la Fed de Filadelfia, las solicitudes iniciales semanales por desempleo y los datos de las ventas de casas existentes. Aparte de esto, los inversores tomarán indicaciones de los rendimientos de los bonos estadounidenses y el sentimiento de riesgo de mercado más amplio, que influirá en el USD y generará algunas oportunidades a corto plazo alrededor del par GBP/USD.

GBP/USD niveles técnicos

El miembro del Consejo de Gobierno del Banco Central Europeo (BCE) y presiente del banco central español, Pablo Hernández de Cos, ha dicho el jueves que no espera ninguna subida de tasas de interés este año.

El mes pasado, De Cos dijo que "no hay condiciones para subir las tasas en 2022", y agregó que "el BCE se asegurará de que la política monetaria siga siendo expansiva".

- El índice DXY extiende la caída a la región de 95.40 el jueves.

- Los rendimientos estadounidenses corrigen a la baja desde los máximos recientes.

- Las solicitudes iniciales de desempleo y el índice manufacturero de la Fed de Filadelfia destacan en el calendario económico de hoy.

El índice del dólar estadounidense DXY, que mide la fortaleza del dólar frente a una cesta de las principales divisas, extiende la corrección bajista desde los máximos recientes y retrocede a la región de 95.40 durante la sesión europea del jueves.

Índice DXY centra la atención en los rendimientos y los datos

El índice DXY pierde terreno por segundo día consecutivo el jueves tras la continuación del retroceso de los rendimientos estadounidenses a través de la curva. A pesar del actual retroceso en los rendimientos, se las arreglan bien para mantenerse en el área de máximos recientes.

Mientras tanto, la posible primera subida de tasas de la Fed en el mes de marzo sigue prevaleciendo como el principal catalizador de la acción del precio en torno al dólar, siempre apoyado por una inflación elevada perseverante y en medio de la fuerte recuperación económica en Estados Unidos.

En el calendario económico de hoy destaca la publicación de las solicitudes iniciales de desempleo y el índice manufacturero de la Fed de Filadelfia, seguidos por los datos de las ventas de casas existentes.

Niveles relevantes del índice del dólar estadounidense DXY

En el momento de escribir, el índice DXY está perdiendo un 0.12% en el día, cotizando en 95.50. Una ruptura por encima de 95.83 (máximo del 18 de enero), abriría la puerta a 96.46 (máximo del 4 de enero) y a 96.93 (máximo del 24 de noviembre). Por otro lado, el siguiente soporte aparece en 94.78 (SMA de 100 días), seguido de 94.62 (mínimo del 14 de enero) y 93.27 (mínimo de octubre de 2021).

- Una combinación de factores provoca nuevas ventas alrededor de USD/CAD el jueves.

- Los precios alcistas del petróleo y el fuerte IPC canadiense continúan apuntalando al CAD.

- El apetito por el riesgo pesa sobre el USD de refugio seguro y hace poco para prestar apoyo al par.

- El aumento de los rendimientos de los bonos estadounidenses beneficia al USD y podría ayudar a limitar las pérdidas.

El par USD/CAD se mueve a la baja durante la sesión europea del jueves, cayendo a un mínimo diario alrededor de la región de 1.2480 en la última hora.

El par tuvo dificultades para capitalizar el buen rebote del día anterior, desde 1.2450 en mínimos de dos meses, y se encontró con nuevas ventas cerca de la zona de 1.2525 el jueves. La reciente racha alcista en los precios del petróleo, junto con el informe más fuerte del IPC canadiense del miércoles, apoyó al CAD, divisa vinculada con los precios de las materias primas, y actuó como un viento en contra para el par USD/CAD.

De hecho, la fuerte demanda y las interrupciones de la oferta a corto plazo empujaron los precios del crudo al nivel más alto desde finales de 2014 a principios de esta semana. Además, la tasa de inflación anual del Canadá alcanzó un máximo de tres décadas en diciembre, lo que alimentó las especulaciones de que el Banco de Canadá podría aumentar las tasas tan pronto como la próxima semana y benefició aún más al dólar canadiense.

Por otro lado, una fuerte recuperación del sentimiento de riesgo pesó sobre el dólar estadounidense de refugio seguro e hizo poco para prestar apoyo al par USD/CAD. Dicho esto, una nueva subida de los rendimientos de los bonos del Tesoro de EE.UU., reforzada por las perspectivas de una posible primera subida de tasas de la Fed en marzo, debería limitar la caída para el dólar estadounidense y el par USD/CAD, al menos por ahora.

Incluso desde una perspectiva técnica, los alcistas han estado mostrando cierta resiliencia cerca de 1.2450, que ahora debería actuar como un punto fundamental para los inversores. Los participantes del mercado ahora esperan el calendario económico estadounidense, que incluye las publicaciones del índice manufacturero de la Fed de Filadelfia, las solicitudes iniciales semanales de desempleo y datos de las ventas de casas existentes, para un nuevo impulso.

Esto, junto con los rendimientos de los bonos estadounidenses y el sentimiento de riesgo más amplio del mercado, influirá en el dólar. Aparte de esto, los inversores tomarán indicaciones de la dinámica del precio del petróleo para algunas oportunidades a corto plazo alrededor del par USD/CAD. Sin embargo, el foco clave permanecerá en los eventos de los bancos centrales de la próxima semana, con la decisión del FOMC y del BoC el miércoles.

USD/CAD niveles técnicos

El USD/JPY todavía se ve dentro del rango de 113.70-115.25 en medio de las perspectivas mixtas actuales, comentan los estrategas de divisas en UOB Group.

Comentarios destacados

Vista de 24 horas: "El USD/JPY bajó a un mínimo de 114.19 ayer antes de cerrar con un tono suave en 114.32 (-0.25%). El sesgo para hoy está inclinado a la baja, pero cualquier debilidad es poco probable que rompa el soporte principal en 114.00. La resistencia está en 114.55, seguida por 114.75."

Próximas 1-3 semanas: "Nuestra última narrativa fue del lunes (17 de enero, USD/JPY en114.30) donde tuvimos la opinión de que la perspectiva de una mayor debilidad del USD/JPY no es alta. Posteriormente el USD/JPY se disparó por encima de nuestro nivel de "fuerte resistencia" de 114.75 (máximo de 115.05) antes de caer rápidamente. La acción del precio agitada ha dado lugar a una perspectiva mixta y el USD/JPY podría operar dentro del rango de 113.70/115.25 por ahora."

En una entrevista con la radio France Inter el jueves, la presidenta del Banco Central Europeo (BCE), Christine Lagarde, dijo que están viendo algunos signos de estabilización con respecto a los problemas de la cadena de suministro, según informó Reuters.

Declaraciones destacadas

"En 2022, los precios deberían estabilizarse y bajar gradualmente".

"Vemos una inflación en 2022 del 3.2 %".

"No hay razones para que actuemos de la misma manera que la Reserva Federal de Estados Unidos".

"Sería favorable a una subida de salarios".

Los estrategas de divisas en UOB Group señalan que se espera que el GBP/USD se mantenga atrapado entre 1.3560 y 1.3725 en las próximas semanas.

Comentarios destacados

Vista de 24 horas: "El GBP/USD se movió de manera relativamente tranquila ayer antes de establecerse en 1.3613 (+0.11%). Los indicadores de impulso son en su mayoría neutrales y es probable que el GBP/USD se mueva de forma lateral hoy. Se espera que esté entre 1.3585 y 1.3660."

Próximas 1-3 semanas: "El martes (18 de enero, GBP/USD en 1.3645), destacamos que la reciente fortaleza del GBP/USD ha terminado y esperábamos que el GBP/USD se moviera entre 1.3560 y 1.3725. El par posteriormente cayó a 1.3573 antes de repuntar. Si bien el tono subyacente se ha suavizado, seguimos esperando que el GBP/USD opere entre 1.3560 y 1.3725. De cara al futuro, sólo una ruptura clara de 1.3540 indicaría que el GBP/USD está listo para bajar de forma sostenida."

- El optimista informe de empleos en Australia y un tono de riesgo positivo empuja al AUD/USD a un máximo semanal el jueves.

- Una nueva subida en los rendimientos de los bonos estadounidenses beneficia al USD y limita cualquier ganancia adicional en el par.

- Los inversores esperan ahora los datos económicos de EE.UU. para algunas oportunidades a corto plazo.

El par AUD/USD se mantiene en positivo cerca de la región de 0.7230 al inicio de la sesión europea del jueves, aunque ha retrocedido algunos pips desde el máximo semanal tocado anteriormente en el día en 0.7256.

Una combinación de factores de apoyo ayudó al par AUD/USD a aprovechar el movimiento positivo del día anterior y ganó algo de tracción de continuación por segundo día consecutivo. El dólar australiano obtuvo el apoyo de unos datos de empleos optimistas en Australia, que mostraron que la tasa de desempleo cayó al 4.2% en diciembre desde el 4.6% visto en el mes anterior. Además, el número de ocupados superó las expectativas y aumentó en 64.800 durante el mes reportado. Esto, junto con una recuperación en el sentimiento de riesgo global, benefició al dólar australiano de mayor riesgo percibido.

Sin embargo, los alcistas tuvieron dificultades para capitalizar el movimiento o encontrar aceptación por encima de 0.7250 en medio de la aparición de algunas compras en torno al dólar estadounidense. La creciente aceptación de los mercados de que la Fed comenzaría a subir las tasas de interés en marzo para contener una inflación obstinadamente alta continuó apuntalando al USD. Aparte de esto, una nueva subida en los rendimientos de los bonos del Tesoro de los Estados Unidos actuó como un viento de cola para el dólar y limitó cualquier subida significativa para el par AUD/USD. Esto, a su vez, justifica cierta precaución antes de posicionarse agresivamente para cualquier movimiento alcista adicional en el par.

Los participantes en el mercado ahora esperan el calendario económico estadounidense, con las publicaciones del índice manufacturero de la Fed de Filadelfia, las solicitudes iniciales semanales por desempleo y los datos de las ventas de casas existentes. Esto, junto con los rendimientos de los bonos estadounidenses, influirá en la dinámica de precios del USD. Los inversores tomarán más indicaciones del sentimiento de riesgo más amplio del mercado para aprovechar algunas oportunidades a corto plazo alrededor del par AUD/USD. Dicho esto, es probable que el impulso sea limitado, ya que los inversores podrían abstenerse de abrir nuevas posciones direccionales antes de la crucial reunión de política del FOMC del 25 al 26 de enero.

AUD/USD niveles técnicos

En opinión de los estrategas de divisas en UOB Group, los retrocesos adicionales en el EUR/USD se ven sopotados alrededor del nivel de 1.1285 por el momento.

Comentarios destacados

Vista de 24 horas: "El EUR/USD se movía de forma relativamente tranquila entre 1.1315 y 1.1356 ayer antes de cerrar en 1.1341 (+0.14%). Los indicadores de impulso son en su mayoría neutrales y es probable que el EUR/USD se mueva de forma lateral hoy. Se espera que esté dentro de un rango entre 1.1320/1.1370."

Próximas 1-3 semana: "En nuestra última narración del lunes (17 de enero, EUR/USD en 1.1410) destacamos que 'el impulso al alza está empezando a disminuir y una ruptura de 1.1390 indicaría que 1.1515 está fuera de su alcance'. Posteriormente, el EUR/USD cayó bruscamente. A pesar del fuerte descenso, el impulso a la baja no ha mejorado mucho. Hay un ligero sesgo a la baja en estos momentos, pero cualquier debilidad probablemente se limite a una prueba de 1.1285. En el lado positivo, una ruptura de 1.1400 indicaría que la presión leve actual a la baja se ha aliviado."

Los analistas de Scotiabank consieran una subida de tasas de la Fed en marzo en su último informe de investigación.

Comentarios destacados

"En los Estados Unidos, pronosticamos un aumento de las tasas en marzo, y prevemos un aumento total de 175 puntos básicos en 2022.

Un mercado laboral menos robusto en los Estados Unidos y la necesidad de reducir completamente las compras de activos explican el camino ligeramente menos agresivo para la Reserva Federal que el Banco de Canadá".

"La inflación seguiría siendo incómodamente alta hasta 2023, incluso si las tasas suben como predecimos".

El Banco Popular de China (PBoC) ha anunciado esta noche que ha reducido la tasa preferencial de los préstamos a un año (LPR) en 10 puntos básicos al 3.70% en su fijación de enero.

Por su parte, el LPR a cinco años se ha reducido en 5 puntos básicos hasta el 4.60% en enero.

El LPR de cinco años se ha recortado por primera vez desde abril de 2020. Por otro lado, en diciembre de 2021, el LPR a un año se redujo del 3.85% al 3.80%.

Acerca de la decisión de la tasa del PBoC

La decisión de tipos de interés en China es anunciada por el Banco Popular de China (PBoC). Usualmente, si el banco ofrece una visión optimista sobre las expectativas inflacionistas y la economía china y sube sus tipos de interés es positivo y alcista para el CNY. Por otro lado si el informe del banco es negativo y mantiene o baja los tipos de interés es negativo y bajista para la moneda.

©2000-2026. Todos los derechos reservados.

El sitio es administrado por Teletrade D.J. LLC 2351 LLC 2022 (Euro House, Richmond Hill Road, Kingstown, VC0100, St. Vincent and the Grenadines).

La información presentada en el sitio, no es una base para tomar decisiones de inversión y es proporcionada sólo con fines informativos.

La empresa no atiende ni presta servicio a clientes residentes en Estados Unidos, Canadá y los países incluidos en la lista negra del FATF.

La realización de operaciones comerciales en los mercados financieros con instrumentos financieros de margen, abre grandes oportunidades y permite a los inversores que estén dispuestos a correr riesgos a obtener altos rendimientos, pero al mismo tiempo conlleva un nivel de riesgo de pérdidas potencialmente alto. Por lo tanto, antes de comenzar a comercializar, se debe tomar de manera responsable a la cuestión de elegir la estrategia de inversión correspondiente, teniendo en cuenta los recursos disponibles.

Uso de información: al usar completamente o parcialmente los materiales del sitio, el enlace a TeleTrade como fuente de información es obligatorio. El uso de materiales en Internet debe ir acompañado de un hipervínculo al sitio teletrade.org. Importación automática de materiales e información del sitio está prohibida.

Para cualquier duda o pregunta, póngase en contacto con pr@teletrade.global.