- Análisis

- Noticias y herramientas

- Noticias del mercado

Noticias de mercados

- La libra esterlina apenas avanza un 0.01% en la jornada.

- Los datos económicos sombríos del Reino Unido pesaron sobre el par GBP/USD.

- Pronóstico del precio GBP/USD: El camino de menor resistencia está sesgado a la baja, ya que los alcistas del GBP no lograron recuperar 1.3200.

La libra esterlina se recuperó de las pérdidas intradiarias a mediados de la sesión americana, aunque no logró alcanzar 1.3200, cortesía de un estado de apetito de riesgo en el mercado, la postura agresiva de la Fed y el aumento de tasas del Banco de Inglaterra, con un disidente, percibido como un aumento moderado. En el momento de escribir este artículo, el par GBP/USD cotiza a 1.3187.

Al final de la sesión norteamericana, el sentimiento del mercado mejoró, impulsando el apetito por monedas sensibles al riesgo como la libra esterlina. Sin embargo, en medio de un mayor apetito por el dólar, los datos decepcionantes provenientes del Reino Unido pusieron un límite a la recuperación del GBP/USD.

La agenda económica del Reino Unido informó las ventas minoristas del Reino Unido, que disminuyeron un 0.3% en febrero, por debajo del aumento esperado del 0.6% y por debajo de la lectura del 1.9% de enero. Además, las ventas sin gasolina cayeron un 0.7% en febrero y decepcionaron las previsiones con una estimación de incremento de alrededor del 0.5%.

Mientras tanto, al otro lado del charco, dos bancos comerciales esperan que el banco central de EE.UU. suba 50 pb. El viernes, Goldman Sachs y Citigroup expresaron que estiman que la Reserva Federal subiría 50 pbs en las reuniones de mayo y junio, lo que elevaría la Tasa de Fondos Federales (FFR) a 1.50% al cierre de la primera mitad del año.

Los pronósticos del banco se basan en lo que expresaron los formuladores de políticas de la Fed durante la semana, encabezados por el presidente de la Fed, Jerome Powell, la apertura a aumentar las tasas en más de 25 puntos básicos, como habló en la conferencia NABE el lunes.

El calendario económico de EE.UU. presentó Las ventas pendientes de viviendas de febrero se contrajeron un 4.1% desde el aumento esperado del 1 % intermensual. Además, el Índice de Sentimiento del Consumidor de la Universidad de Michigan para marzo llegó a 59.4 desde 59.7, mientras que las expectativas de inflación se mantuvieron en 5.4% frente al 4.9% del informe anterior.

Pronóstico del precio GBP/USD: Perspectiva técnica

El fracaso del par GBP/USD para recuperar el nivel 1.3200 por segundo día consecutivo dejó al par vulnerable a una mayor presión de venta. Además, el oscilador del Índice de Fuerza Relativa (RSI) está en 44 en territorio bajista, apuntando hacia abajo, lo que indica que el GBP/USD podría aumentar las pérdidas en los próximos días, ya que los flujos de fin de mes hacia el dólar podrían extender la caída.

Dicho esto, el primer soporte del GBP/USD sería el 8 de diciembre de 2021, un mínimo diario en 1.3160. El quiebre de este último dejaría expuestos los 1.3105, seguidos de los 1.3000.

Niveles técnicos

- La moneda compartida apenas se mueve frente al dólar mientras los operadores se acercan al fin de semana.

- La UE y EE.UU. llegaron a un acuerdo sobre el suministro de gas natural.

- Pronóstico del precio EUR/USD: Confinado al rango 1.0960-1.1000.

El EUR/USD se mantiene moderado en medio de un día de negociación agitado, ya que el estado de ánimo del mercado continúa cambiando de un riesgo a otro, debido a los comentarios "de línea agresiva" de los funcionarios de la Fed, el estancamiento de las conversaciones de paz de Rusia y Ucrania, y un ataque a Arabia Saudita Aramco Instalaciones el viernes. En 1.0992, el EUR/USD muestra la resistencia del dólar, a pesar de haber sido más débil durante el día.

A medida que avanza la sesión americana, el sentimiento del mercado es mixto. Los índices bursátiles europeos y estadounidenses fluctúan entre ganadores y perdedores, mientras que el índice del dólar estadounidense, un indicador del valor del dólar frente a una cesta de seis monedas, apenas se mantiene estable en 98.787.

Rusia – Ucrania y actualizaciones de la OTAN

Mientras tanto, la guerra en Europa del Este se extiende a todo un mes de hostilidades entre Rusia y Ucrania. Aunque ha habido discusiones de paz, ambas partes han estado en desacuerdo en los temas principales, como dijo el negociador ruso, temprano en el día en los cables. Agregó que Rusia y Ucrania se están acercando en asuntos secundarios. Al mismo tiempo, la cumbre de la OTAN en Bruselas llegó a su fin, con EE.UU. y Europa alcanzando un acuerdo sobre el gas natural para que Europa reduzca ladependencia energética de Rusia.

Aunque las noticias son buenas para la Eurozona, el EUR/USD no reaccionó positivamente, ya que el par se mantiene estacionado en el área de 1.0980-1.1000.

Los bancos comerciales de EE.UU. esperan dos alzas de 50 pb

Temprano en el día, los analistas de Citigroup y Goldman Sachs esperaban que la Reserva Federal subiera 50 pb en las dos reuniones siguientes, en mayo y junio.

En el frente de EE.UU., el discurso de la Fed continúa con el presidente de la Fed de Nueva York, John Williams, que también respalda un aumento de 50 pb, y afirmó: "Si es apropiado aumentar 50 puntos básicos en una reunión, lo haré".

La ventana acoplable económica de EE.UU. presentó Las ventas pendientes de viviendas de febrero se contrajeron un 4.1% desde un aumento estimado del 1% mensual. Además, el Índice de Sentimiento del Consumidor de la Universidad de Michigan para marzo llegó a 59.4 desde 59.7, mientras que las expectativas de inflación se mantuvieron en 5.4% frente al 4.9% del informe anterior.

Pronóstico del precio EUR/USD: Perspectiva técnica

El EUR/USD todavía está sesgado a la baja, aunque en los últimos cuatro días de negociación, el EUR/USD ha estado operando en un rango estrecho, entre 1.0960 y 1.1000. La falta de un catalizador, además de las fluctuaciones en el estado de ánimo del mercado, podría mantener la moneda compartida sin tendencia.

Dicho esto, el primer soporte del EUR/USD sería 1.0960. El quiebre de este último expondría 1.0900, seguido del mínimo anual en 1.0806. Por otro lado, la primera resistencia del EUR/USD sería 1.1000. Una vez liquidada, la próxima resistencia sería 1.1050, seguida de 1.1100.

Niveles técnicos

- El USD/CHF borra las pérdidas anteriores pero enfrenta una sólida resistencia, lo que podría empujar al par a la baja.

- El sentimiento del mercado cambió a una aversión al riesgo por un ataque a una instalación petrolera de Saudi Aramco en Jeddah.

- Pronóstico del precio del USD/CHF: El USD/CHF está sesgado al alza según el gráfico diario, pero el par es bajista a corto plazo, como lo muestra el gráfico de 1 hora.

El USD/CHF rompe cuatro días de pérdidas y saltó desde los mínimos del día, alrededor de 0.9260, en medio de un estado de ánimo mixto en el mercado y expectativas de aumentos de 50 pb por parte del banco central de EE.UU. en su reunión de política monetaria de mayo. En el momento de escribir este artículo, el USD/CHF cotiza a 0.9304.

El estado de ánimo del mercado de aversión al riesgo mantiene presionados los índices de acciones de EE.UU. mientras que las bolsas europeas fluctúan. El dólar borra las pérdidas anteriores, subió un 0.04%, situándose en 98.819, mientras que los rendimientos del Tesoro de EE.UU. se disparan, con un aumento de 14 puntos básicos en el rendimiento a 10 años en 2.489%, pero por debajo de los máximos diarios de alrededor de 2.503%.

El estado de ánimo del mercado se deterioró por los informes de que una instalación petrolera de Saudi Aramco ubicada en Jeddah, Arabia Saudita, fue alcanzada por un misil lanzado por la milicia rebelde Houthi de Yemen el viernes, sugirieron informes en las redes sociales.

Durante la noche, el USD/CHF cayó de 0.9300 a 0.9260, el de una línea de tendencia descendente de once meses, resistencia anterior convertida en soporte, y saltó a medida que evoluciona la sesión americana, en medio de una menor demanda del dólar.

Pronóstico del precio del USD/CHF: Perspectiva técnica

El gráfico diario del USD/CHF muestra que el par está sesgado al alza, a pesar de romper por debajo de la marca de 0.9373, aunque sería una resistencia antes del máximo anual en torno a 0.9460.

Sin embargo, el gráfico de 1 hora muestra el USD/CHF con una tendencia bajista en el corto plazo. El USD/CHF está probando una línea de tendencia descendente trazada desde los máximos del 16 de marzo, probada sin éxito en dos ocasiones anteriores. Si la línea de tendencia se mantiene, el primer nivel de soporte del USD/CHF sería 0.9300. El quiebre de este último expondría el mínimo diario del viernes en 0.9260, seguido del mínimo del 9 de marzo en 0.9250.

Niveles técnicos adicionales

- El Loonie amplía sus ganancias semanales, hasta el momento un 0.8% frente al dólar estadounidense.

- El conflicto Rusia-Ucrania sigue estancado en las negociaciones, mientras que EE.UU. y la UE acordaron el suministro de gas natural.

- Goldman Sachs y Citigroup esperan dos subidas de 50 pb por parte de la Fed.

- Pronóstico del precio del USD/CAD: La divergencia positiva entre el RSI y la acción del precio en el gráfico de 1 hora sugiere que se avecina un movimiento alcista.

El USD/CAD extiende sus pérdidas en la semana, sin embargo, parece enfrentar un fuerte soporte alrededor de 1.2500, en medio de un estado de ánimo mixto del mercado, los formuladores de políticas de la Fed "de línea dura" y dos bancos con sede en América del Norte, que esperan dos aumentos consecutivos de 50 pb. por el banco central estadounidense en las reuniones de mayo y junio. Al momento de escribir, el USD/CAD cotiza a 1.2509.

El sentimiento del mercado sigue siendo frágil, aunque mixto, como lo muestran las fluctuaciones de las acciones de EE.UU., mientras que las bolsas europeas se mantienen al alza. El dólar se está negociando más débil, como lo refleja el índice del dólar estadounidense con una caída del 0.13 %, a 98.660, mientras que los rendimientos del Tesoro de EE.UU. siguen reflejando la actitud agresiva de la Fed, con el rendimiento de los bonos del Tesoro a 10 años subiendo once puntos básicos, situándose en 2.453 %.

Los problemas de la guerra entre Rusia y Ucrania siguen influyendo en el estado de ánimo del mercado, aunque en un tono más bajo. El negociador ruso dijo que Ucrania y Rusia acordaron en asuntos secundarios, pero en asuntos primarios, las discusiones languidecieron. Mientras tanto, EE.UU. y Europa llegaron a un acuerdo de GNL (Gas Natural Licuado) para reducir la dependencia de la Eurozona de Rusia.

Los precios del petróleo descendieron desde los máximos diarios hasta los 110,25$ en el titular, poniendo un límite al aumento del dólar canadiense frente al dólar estadounidense.

Goldman Sachs y Citigroup entre los actores del mercado que esperan aumentos de 50 pb

Por otra parte, Goldman Sachs y Citigroup son los dos bancos mencionados en el primer párrafo, que esperan al menos dos aumentos de 50 pb en las reuniones de mayo y junio. Además, en una nota a los clientes, Citigroup dijo que esperan cuatro aumentos de 50 pb en la tasa de fondos federales en 2022.

El expediente económico de Canadá tiene el balance presupuestario de enero, y el gobernador del Banco de Canadá, Kozicki, cruzaría los cables. En el frente de EE. UU., el discurso de la Fed continúa con el presidente de la Fed de Nueva York, John Williams, que también respalda un aumento de 50 pb, y afirmó: "Si es apropiado aumentar 50 puntos básicos en una reunión, lo haré".

Además, las Ventas pendientes de viviendas de febrero se contrajeron un 4.1% frente al aumento esperado del 1% mensual. Además, el Índice de Sentimiento del Consumidor de la Universidad de Michigan para marzo llegó a 59.4 desde 59.7, mientras que las expectativas de inflación se mantuvieron en 5.4% frente al 4.9% del informe anterior.

Pronóstico del precio del USD/CAD: Perspectiva técnica

La caída del USD/CAD se extiende en la semana, aunque como se aprecia en el gráfico de 1 hora, el USD/CAD parece haber alcanzado un soporte sólido en el área de 1.2500. Además, el Índice de Fuerza Relativa (RSI), un indicador de impulso, está en 38.31, aunque en un área bajista, muestra una divergencia positiva con la acción del precio USD/CAD, lo que sugiere que podría haber un movimiento al alza en las cartas.

Si ese escenario se desarrolla, la primera resistencia del USD/CAD sería el promedio móvil simple (SMA) de 50 horas en 1.2547. El quiebre de este último expondría una línea de tendencia alcista de seis meses alrededor de 1.2570, seguida por el máximo diario del 24 de marzo en 1.2586 y el máximo diario del 23 de marzo en 1.2605.

Niveles técnicos

- Se vio que el AUD/USD consolidaba sus fuertes ganancias recientes registradas durante las últimas dos semanas más o menos.

- La perspectiva de línea agresiva de la Fed actuó como un viento de cola para el USD y mantuvo un límite a cualquier ganancia significativa.

- Con un tono de riesgo positivo, los precios alcistas de las materias primas brindaron cierto soporte al dólar australiano vinculado a los recursos.

El par AUD/USD osciló entre ganancias tibias/pérdidas menores durante los inicios de la sesión americana y, por ahora, parece haberse estabilizado por encima del nivel psicológico de 0.7500.

El par fue testigo de una acción de precios dentro de un rango el viernes y consolidó su fuerte tendencia alcista reciente de más de 350 pips desde el mínimo mensual, alrededor de la región de 0.7165 tocada la semana pasada. La caída se mantuvo amortiguada en medio de un tono generalmente positivo en los mercados de acciones, que tiende a beneficiar al dólar australiano percibido como más riesgoso.

Aparte de esto, los precios alcistas de las materias primas resultaron ser otro factor que actuó como un viento de cola para el dólar australiano vinculado a los recursos. Dicho esto, el surgimiento de algunas compras por inmersión del dólar estadounidense impidió que los alcistas hicieran apuestas agresivas y mantuvo un límite a cualquier ganancia adicional para el par AUD/USD, al menos por el momento.

El USD recibió soporte de las expectativas de que la Fed adoptaría una postura política más agresiva para reducir una inflación inaceptablemente alta. De hecho, los mercados han estado valorando la posibilidad de un movimiento de subida de tipos de 50 pb en la reunión de mayo. Esto se vio reforzado por los elevados rendimientos de los bonos estadounidenses, que apuntalaron al dólar.

Sin embargo, el par AUD/USD ahora parece haber encontrado aceptación por encima de 0.7500 y sigue en camino de registrar fuertes ganancias por segunda semana consecutiva. Los alcistas ahora esperan una ruptura sostenida a través de una resistencia marcada por el límite superior de un canal ascendente que se extiende desde el mínimo anual antes de realizar nuevas apuestas.

Niveles técnicos

El índice de ventas de viviendas pendientes de Estados Unidos cayó un 4.1% en febrero a 104.9, según los datos publicados por la Asociación Nacional de Agentes Inmobiliarios el viernes, por debajo de la ganancia esperada del 1.0% intermensual.

En comparación con febrero de 2021, el índice de ventas de viviendas pendientes cayó un 5.4%.

- El USD/JPY fue testigo de un retroceso intradiario desde el repique de varios años tocado anteriormente el viernes.

- Las condiciones de sobrecompra extrema provocaron cierta toma de ganancias en medio de una modesta debilidad del USD.

- La divergencia de la política monetaria entre la Fed y el BoJ respalda las perspectivas de que surjan compras en las caídas.

El par USD/JPY mantuvo su tono ofrecido de cara a la sesión americana y se vio por última vez cotizando en la región de 121.70-121.75, con una caída de casi un 0.50 % en el día.

El Banco de Japón dio una señal alcista el viernes y se abstuvo de entrar en los mercados para detener el aumento continuo de los rendimientos. De hecho, el rendimiento del bono del gobierno japonés (JGB) a 10 años superó el nivel en el que el BoJ ofreció comprar una cantidad ilimitada en febrero. Esto, a su vez, proporcionó un buen impulso al yen japonés. Aparte de esto, la modesta debilidad del dólar estadounidense provocó cierta toma de ganancias en torno al par USD/JPY.

Los precios fueron testigos de un giro intradiario dramático y se desplomaron más de 125 pips desde cerca de 122.00, o el nivel más alto desde diciembre de 2015 alcanzado este viernes. Dicho esto, una combinación de factores ayudó al par USD/JPY a encontrar un soporte decente cerca de la región 121.20-121.15 y detener el retroceso correctivo intradiario. La divergencia de políticas entre la Fed y el BoJ, junto con un tono de riesgo positivo, actuó como un viento en contra para el JPY.

Vale la pena recordar que una gran cantidad de miembros influyentes del FOMC, incluido el presidente de la Fed, Jerome Powell, dejaron la puerta abierta a un mayor aumento en los costos de los préstamos para reducir una inflación inaceptablemente alta. Los mercados se apresuraron a valorar la posibilidad de una subida de tipos de la Fed de 50 pb en la reunión de política monetaria de mayo. Esto se vio reforzado por el hecho de que el rendimiento del bono del gobierno de EE.UU. a 10 años de referencia se mantuvo alto cerca del nivel más alto desde 2019.

Los elevados rendimientos de los bonos del Tesoro de EE.UU. atrajeron algunas compras en la caída del USD y contribuyeron aún más a limitar la caída del par USD/JPY, al menos por el momento. El contexto fundamental favorece a los operadores alcistas, lo que sugiere que la caída del viernes podría clasificarse como un retroceso correctivo en medio de condiciones de sobrecompra extrema. Por lo tanto, cualquier caída posterior aún podría verse como una oportunidad de compra y es más probable que siga siendo limitada.

Niveles técnicos

Según un negociador ruso en conversaciones con Ucrania, las dos partes se han acercado en cuestiones secundarias, pero en realidad no están avanzando en cuestiones clave, ha informado Reuters citando a Interfax.

- El EUR/GBP ganó cierta tracción positiva de seguimiento por tercer día consecutivo el viernes.

- La reciente acción del precio constituye la formación de un patrón invertido de cabeza y hombros.

- Los indicadores técnicos neutrales en el gráfico diario garantizan la precaución de los comerciantes alcistas agresivos.

El cruce EUR/GBP ganó tracción por tercer día consecutivo el viernes y se basó en el buen rebote de esta semana desde niveles inferiores a 0.8300. El cruce mantuvo su tono ofrecido durante la primera mitad de la sesión europea y se vio por última vez cotizando solo unos pocos pips por debajo del máximo de varios días, alrededor de mediados de 0.8300.

Una evaluación moderada de la decisión del Banco de Inglaterra la semana pasada, junto con la decepcionante publicación de los datos de ventas minoristas del Reino Unido el viernes, contribuyeron al bajo rendimiento relativo de la libra esterlina. Por otro lado, la moneda compartida recibió apoyo de la modesta debilidad del dólar estadounidense y extendió el apoyo al cruce EUR/GBP.

Mirando el panorama más amplio, la acción reciente del precio constituye la formación de un patrón de cabeza y hombros invertido alcista en el gráfico diario. El patrón, sin embargo, no está completo hasta que se rompe la resistencia de la línea de cuello. Dicha barrera está fijada justo antes de la muy importante DMA de 200, cerca de la región 0.8455-0.8460.

Mientras tanto, el nivel redondo 0.8400 podría actuar como una fuerte resistencia inmediata. Dado que los indicadores técnicos en el gráfico diario aún no han confirmado un sesgo alcista, es más probable que dicho nivel mantenga un control sobre cualquier alza significativa para el cruce EUR/GBP.

Por otro lado, un grupo de soporte entre el área de 0.8330-0.8300 debería proteger la caída inmediata. Una ruptura convincente por debajo anulará el patrón de cabeza y hombros y hará que el cruce EUR/GBP sea vulnerable para reanudar su tendencia bajista bien establecida. El próximo soporte relevante está fijado cerca de la mitad de los 0.8200.

Gráfico diario EUR/GBP

Niveles técnicos

El USD/MXN ha vuelto a sus niveles previos a la guerra en Ucrania alrededor de la zona 20.30. Los economistas de CIBC Capital Markets esperan que el par supere la marca de 20.90.

Avence limitado por las sorpresas optimistas

“Una mirada a la tasa de política monetaria muestra que solo se necesitan entre 80 y 160 puntos básicos en aumentos adicionales de los tipos (sin contar la decisión de marzo) para llevar la tasa de política real a la mitad superior del rango de política real neutral de Banxico, sugiriendo un avance limitado para un mayor incremento en las tasas en el rango de un año”.

“Nos cuesta creer que el ritmo de aumento de tasas de 50 puntos básicos se mantendrá por un período prolongado, una visión respaldada por la división actual entre los miembros del comité y las sorpresas negativas en los números de actividad económica”.

"A pesar del atractivo del MXN para llevar a cabo una política local menos complicada, mantenemos nuestro sesgo alcista en el USD/MXN hacia la marca de 20.90 desde los niveles actuales".

- EUR/JPY modera el repunte inicial a nuevos máximos de 2022 por encima de 134.00.

- El siguiente nivel de relevancia en el lado positivo es el máximo de 2018 cerca de 137.50.

El EUR/JPY vuelve a terreno negativo después de que un buen comienzo de día lo elevara a nuevos máximos de 2022 en la banda de 134.70/75 el viernes.

El impulso al alza en el cruce parece no disminuir por el momento, aunque la proximidad del territorio de sobrecompra podría desencadenar una corrección a corto plazo. Se espera que la continuación de la tendencia alcista alcance la siguiente barrera significativa en el máximo de 2018 en 137.50 (nivel registrado el 2 de febrero de ese año).

Mientras esté por encima de la SMA de 200 días en 130.00, se espera que las perspectivas para el par sigan siendo constructivas.

EUR/JPY Gráfico diario

Niveles Técnicos

El EUR/USD cerró prácticamente sin cambios el jueves y se vio por última vez aferrado a pequeñas ganancias diarias por encima de 1.10. Los economistas de OCBC Bank ven los riesgos inclinados a la baja, con los niveles de 1.0950 y 1.0900 como próximos objetivos bajistas.

"Limitado en un rango por ahora, pero con un sesgo a la baja hacia 1.0950 y 1.0900."

"A medida que las preocupaciones entre Rusia y Ucrania se desvanezcan consistentemente desde el punto de vista del mercado, es probable que el foco vuelva a los diferenciales adelantados de los rendimientos, lo que debería apuntar a una mayor caída para el par".

- El AUD/USD es testigo de un modesto retroceso intradía desde nuevos máximos anuales alcanzados a primera hora de este viernes.

- Las perspectivas agresivas de la Fed y los elevados rendimientos de los bonos estadounidenses benefician al USD y limitan el avance del par.

- El aumento de los precios de las materias primas continúa prestando apoyo al AUD y ayudó a limitar cualquier pérdida adicional.

El par AUD/USD ha devuelto las ganancias iniciales a un nuevo máximo anual en 0.7536 y ha vuelto a caer a la región de 0.7500 durante la sesión europea del viernes. En el momento de escribir, el par se mantiene prácticamente sin cambios en el día alrededor de 0.7515.

El par tuvo dificultades para capitalizar sus ganancias iniciales y ha sido testigo de un modesto retroceso intradía desde el nivel más alto desde noviembre de 2021, alrededor de los 0.7535 alcanzado anteriormente este viernes. El retroceso podría atribuirse a la aparición de algunas compras en torno al dólar estadounidense, que continuó recibiendo apoyo de las perspectivas agresivas de la Fed.

De hecho, influyentes miembros del FOMC, incluido el presidente de la Fed Jerome Powell, dejaron la puerta abierta a un mayor aumento de los costes de endeudamiento para reducir la inflación inaceptablemente alta. Los inversores se apresuraron a valoar una subida de tasas de 50 puntos básicos en la reunión de mayo y empujaron el rendimiento del bono gubernamental estadounidense a 10 años de referencia cerca del máximo de 22 meses.

Además, las preocupaciones de que el aumento de los precios del crudo seguiría ejerciendo presión al alza sobre los precios al consumidor seguían apoyando los elevados rendimientos de los bonos del Tesoro estadounidense. Esto, a su vez, actuó como un viento de cola para el dólar estadounidense y provocó cierta toma de ganancias alrededor del par AUD/USD, especialmente después del reciente movimiento alcista de más de 350 pips desde el mínimo mensual.

Sin embago, la caída sigue soportada en medio del aumento de los precios de las materias primas, que continuó prestando cierto apoyo al dólar australiano, divisa vinculada con los precios de las materias primas. Por lo tanto, será prudente esperar a una fuerte venta de continuación antes de confirmar que el par AUD/USD ha establecido un máximo en el corto plazo y posicionarse para cualquier caída correctiva significativa.

Sin embargo, el par AUD/USD sigue en camino de registrar ganancias por segunda semana consecutiva. Los participantes del mercado ahora esperan el calendario económico estadounidense, que incluye la publicación del índice revisado de sentimiento del consumidor de Michigan y los datos de las ventas de viviendas pendientes. Esto, junto con los rendimientos de los bonos estadounidenses, influirá en la dinámica de precios en torno al USD y proporcionará cierto impulso al par.

AUD/USD niveles técnicos

- El GBP/USD se mueve a la baja por tercer día consecutivo después de un repunte inicial a la región de 1.3225.

- Los decepcionantes datos de las ventas minoristas del Reino Unido pesan sobre la libra esterlina en medio de la aparición de algunas compras en torno al dólar.

- Las perspectivas agresivas de la Fed continúan actuando como viento de cola para el USD y ejercen presión sobre el par.

El par GBP/USD extiende su descenso intradía durante la primera mitad de la sesión europea del viernes y vuelve a caer cerca del mínimo del día anterior alrededor del área de 1.3160-1.3155.

Después de un repunte inicial a la zona de 1.3225, el par GBP/USD se encontró con nuevas ventas el viernes y se movió al territorio negativo por tercer día consecutivo. La opinión más suave del Banco de Inglaterra sobre la necesidad de nuevas subidas de tasas actuó como un viento en contra para la libra esterlina, que se vio presionada aún más por los decepcionantes datos macroeconómicos del Reino Unido.

De hecho, la Oficina de Estadísticas Nacionales del Reino Unido informó que las ventas minoristas mensuales disminuyeron un 0.3% en febrero frente a las expectativas del mercado de una desaceleración del crecimiento al 0.6 desde el 1.9% en enero. Además, las ventas excluyendo el combustible cayeron un 0.7% durante el mes reportado y tampoco alcanzaron las estimaciones que apuntaban a un aumento del 0.5%.

Por otro lado, el dólar estadounidense recortó una parte de sus pérdidas intradía y continuó encontrando cierto apoyo de las expectativas de una subida de tasas de la Fed de 50 puntos básicos en la reunión de mayo. Esto fue visto como otro factor que ejerció cierta presión a la baja sobre el par GBP/USD, con los bajistas ahora esperando una ruptura convincente por debajo del soporte del canal de tendencia.

Una debilidad sostenida por debajo de 1.3150 marcará una ruptura del patrón de bandera bajista y allanará el camino para un deslizamiento para desafiar el mínimo posterior al BoE, alrededor de la región de 1.3090. Algunas ventas de continuación podrían arrastrar al par GBP/USD hacia desafiar el mínimo anual, alrededor del nivel psicológico clave de 1.3000 tocado a principios de este mes.

GBP/USD niveles técnicos

- El EUR/USD está bajo presión y vuelve a probar el nivel de 1.1000.

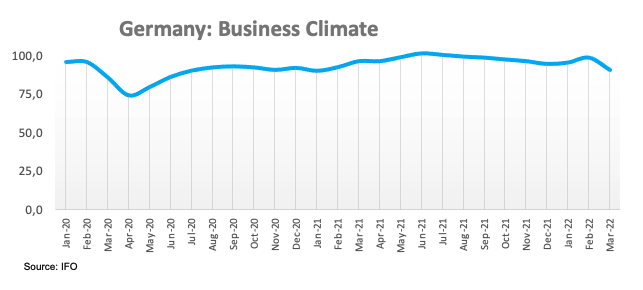

- El clima de negocios IFO alemán cayó a 90.8 en marzo.

- El sentimiento del consumidor estadounidense y varios discusos de la Fed destacan en el calendario económico de EE.UU. de hoy.

El repunte diario del EUR/USD se ha quedado sin fuerzas justo por debajo del nivel de 1.1040 y ha provocado una posterior caída correctiva a la región de 1.1000 durante la sesión europea del viernes.

EUR/USD: La subida parece limitada en 1.1040

A pesar del retroceso desde los máximos diarios, el EUR/USD mantiene el sesgo al alza sin cambios al final de la semana en el contexto de una corrección del dólar estadounidense y el mejor tono generalizado en el apetito por el riesgo.

Algo que limita el potencial al alza en el par es la caída del clima de negocios de Alemania a 90.8 puntos en marzo, según el último informe del instituto IFO.

Durante la sesión americana se dará a conocer el índice final de sentimiento del consumidor de la Universidad de Michigan para el mes de marzo y los datos de las ventas de casas pendientes, junto con discursos de Williams, Barkin y Waller de FOMC.

Niveles del EUR/USD

En el momento de escribir, el par EUR/USD está subiendo un 0.06% en el día, cotizando en 1.1003. La próxima resistencia está en 1.1137 (máximo del 17 de marzo), seguida de 1.1219 (SMA de 55 días) y 1.1266 (SMA de 100 días). Por otro lado, una caída por debajo de 1.0960 (mínimo del 22 de marzo), se dirigiría a 1.0900 (mínimo del 14 de marzo) en camino a 1.0805 (mínimo del 7 de marzo).

- El USD/CHF baja por cuarto día consecutivo en medio de una debilidad generalizada del USD.

- El apetito por el riesgo pesa sobre el CHF de refugio seguro y ayuda a limitar las pérdidas del par.

- Las perspectivas agresivas de la Fed respaldan las expectativas de la aparición de algunas compras en torno al USD.

El par USD/CHF ahora parece haber entrado en una fase de consolidación bajista, oscilando en un rango de sólo unos pocos pips por encima del mínimo de dos semanas alrededor del área de 0.9270.

El par prolongó su reciente fuerte retroceso desde el área de 0.9460, el nivel más alto desde abril de 2021, y continuó perdiendo terreno en el último día de la semana. Esto marcó el cuarto día consecutivo del movimiento negativo, también el séptimo en los ocho anteriores, y se debe a una modesta debilidad del dólar estadounidense.

Dicho esto, un tono positivo en torno a los mercados bursátiles pesó sobre el franco suizo de refugio seguro y ofreció cierto apoyo al par USD/CHF. Aparte de esto, el aumento de las expectativas para una subida de tasas de la Fed de 50 puntos básicos en la reunión de política monetaria de mayo actuó como un viento de cola por el dólar y ayudó a limitar pérdidas adicionales en el par, al menos por ahora.

Vale la pena mencionar que una serie de miembros influyentes del FOMC, incluido el presidente de la Fed Jerome Powell, dejaron la puerta abierta a un aumento mayor de los costes de endeudamiento para contener una inflación inaceptablemente alta. Las especulaciones se vieron alimentadas aún más por el aumento de los precios del petróleo, que podría seguir ejerciendo presión al alza sobre los ya elevados precios al consumidor.

Esto, a su vez, ayudó al rendimiento del bono gubernamental estadounidense a 10 años de referencia a mantenerse estable cerca del máximo de 22 meses tocado a principios de esta semana, lo que debería actuar como un viento de cola para el USD. Dicho esto, la incapacidad del par USD/CHF para atraer a cualquier compra justifica cierta precaución antes de posicionarse para cualquier movimiento de alcista significativo.

Los participantes del mercado ahora esperan el calendario económico estadounidense, que incluye la publicación del índice revisado de sentimiento del consumidor de Michigan y los datos de las ventas de viviendas pendientes. Sin embargo, el enfoque seguirá estando centrado en los desarrollos geopolíticos. Aparte de esto, los rendimientos de los bonos estadounidenses influirán en el USD y proporcionarán cierto impulso al par USD/CHF.

USD/CHF niveles técnicos

USD/CHF

| Visión general | |

|---|---|

| Hoy último precio | 0.927 |

| Hoy cambio diario | -0.0032 |

| Hoy cambio diario % | -0.34 |

| Hoy abren todos los días | 0.9302 |

| Tendencias | |

|---|---|

| SMA20 diario | 0.929 |

| SMA50 diario | 0.9245 |

| SMA100 diario | 0.9229 |

| SMA200 diario | 0.921 |

| Niveles | |

|---|---|

| Máximo diario anterior | 0.9345 |

| Mínimo diario anterior | 0.9299 |

| Máximo semanal anterior | 0.946 |

| Mínimo semanal anterior | 0.9314 |

| Máximo mensual anterior | 0.9297 |

| Mínimo mensual anterior | 0.915 |

| Fibonacci diario 38,2% | 0.9317 |

| Fibonacci diario 61,8% | 0.9328 |

| Punto de pivote diario S1 | 0.9286 |

| Punto de pivote diario S2 | 0.9269 |

| Punto de pivote diario S3 | 0.924 |

| Punto de pivote diario R1 | 0.9332 |

| Punto de pivote diario R2 | 0.9362 |

| Punto de pivote diario R3 | 0.9378 |

- El USD/JPY corrige bruscamente desde un nuevo máximo de varios años tocado a primera hora de este viernes.

- Una modesta debilidad del USD resulta ser un factor clave que motiva cierta toma de beneficios en el par.

- La divergencia de la política monetaria entre la Fed y el BoJ y los elevados rendimientos de los bonos estadounidenses ayudan a limitar las pérdidas.

El par USD/JPY rápidamente se ha recuperado desde el mínimo diario de 121.16 y ha vuelto a subir hacia el nivel de 122.00, viéndose limitado en esta región. En el momento de escribir, el par cotiza en 121.61, perdiendo un 0.60% en el día

El par presenció un cambio intradía desde el nivel de 122.44, el nivel más alto desde diciembre de 2015 tocado a primera hora de este viernes, y revirtió una parte importante de las fuertes ganancias del día anterior. El fuerte retroceso podría atribuirse únicamente a cierta toma de ganancias en medio de condiciones extremadamente sobrecompradas y a una modesta debilidad del dólar estadounidense.

Dicho esto, una combinación de factores ayudó a limitar las pérdidas más profundas y ayudó al par USD/JPY a atraer algunas compras cerca de la región 121.20-121.15. Un tono positivo en torno a los mercados bursátiles, junto con la divergencia de las perspectivas de política monetaria entre el Banco de Japón y la Fed, actuó como un viento en contra para el yen japonés de refugio seguro.

De hecho, una serie de miembros influyentes del FOMC, incluido el presidente de la Fed Jerome Powell, dejaron la puerta abierta a un aumento mayor de los costes de endeudamiento para reducir la inflación inaceptablemente alta. Los mercados reaccionaron rápidamente y comenzaron a valorar la posibilidad de una subida de tasas de 50 puntos básicos en la próxima reunión de política monetaria de mayo. Esto, a su vez, empujó el rendimiento del bono gubernamental estadounidense a 10 años de referencia más cerca del máximo de 22 meses tocado a principios de esta semana.

Por el contrario, el rendimiento de los bonos japoneses a 10 años se mantuvo anclado por debajo del techo del 0.25% del BoJ en medio de la postura ultra-flexible adoptada por el banco central japonés. Esto, a su vez, dio lugar a una mayor ampliación del diferencial de los rendimientos de los bonos entre Estados Unidos y Japón, lo que favorece a los alcistas y apoya las perspectivas de una extensión de la fuerte tendencia alcista del par USD/JPY.

Sin embargo, por ahora parece que el par ha roto cinco días consecutivos de racha ganadora y se mantiene a merced de la dinámica de precios del USD. Los participantes del mercado ahora esperan el calendario económico de EE.UU., que incluye la publicación del índice revisado de sentimiento del consumidor de Michigan y los datos de las ventas de casas pendientes al inicio de la sesión americana.

Aparte de esto, los rendimientos de los bonos estadounidenses influirán en el USD y proporcionarán cierto impulso al par USD/JPY. Los inversores tomarán aún más indicaciones de los nuevos acontecimientos en torno a la guerra entre Rusia y Ucrania, que seguirá desempeñando un papel clave en el impulso del sentimiento de riesgo de mercado y la demanda de activos tradicionales de refugio seguro, incluyendo el JPY.

USD/JPY niveles técnicos

- El EUR/USD recupera terreno perdido por encima del nivel de 1.1000.

- La fortaleza del dólar se toma un respiro el viernes.

- La publicación del clima empresarial IFO de Alemania destaca en el calendario económico.

La moneda común recupera la tracción al alza y eleva al EUR/USD a la zona de máximos de 2 días cerca del nivel de 1.1040 al inicio de la sesión europea del viernes.

EUR/USD se beneficia del apetito por el riesgo

El EUR/USD recupera la sonrisa después de dos retrocesos diarios consecutivos y busca consolidar la recuperación del nivel de 1.1000 el viernes, siempre en el contexto de un mejor sentimiento en los mercados globales.

De la misma manera, el dólar estadounidense coquetea con mínimos de varios días en la región de 98.50, medidopor el índice del dólar DXY), en un contexto de desempeño mixto de los rendimientos estadounidenses a través de la curva.

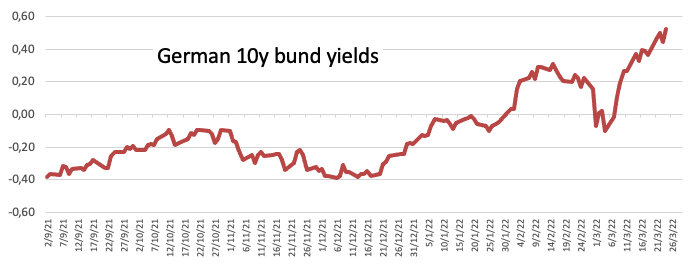

El avance decente en el EUR/USD viene acompañado del desempeño positivo de los rendimientos del Bund alemán a 10 años, esta vez superando el 0.50% por primera vez desde octubre de 2018.

En el calendario económico de la euozona destaca la publicación del clima de negocios de Alemania, medido por la encuesta IFO. Al otro lado del Atlántico destaca la publicación del índice final de sentimiento del consumidor de la Universidad de Michigan para el mes de marzo.

Niveles del EUR/USD

En el momento de escribir, el par EUR/USD está subiendo un 0.27% en el día, cotizando en 1.1025. La próxima resistencia está en 1.1137 (máximo del 17 de marzo), seguida de 1.1219 (SMA de 55 días) y 1.1266 (SMA de 100 días). Por otro lado, una caída por debajo de 1.0960 (mínimo del 22 de marzo), se dirigiría a 1.0900 (mínimo del 14 de marzo) en camino a 1.0805 (mínimo del 7 de marzo).

Ahora se espera que el par GBP/USD se mueva entre 1.3100 y 1.3235 en las próximas semanas, según señalan los estrategas de divisas en UOB Group.

Comentarios destacados

Vista de 24 horas: "Ayer destacamos que 'la rápida disminución parece ser exagerada y es poco probable que el GBP/USD se debilite mucho más' y esperábamos que el GBP/USD 'ses moviera entre 1.3160 y 1.3260'. Posteriormente el GBP/USD bajó a 1.3157 durante las primeras horas de Londres antes de repuntar para moverse de lado durante el resto de las sesiones. Los indicadores de impulso parecen ser planos y es probable que el GBP/USD se mueva de lado hoy. El rango esperado para hoy es 1.3165/1.3235."

Próximas 1-3 semanas: "El GBP/USD cayó por debajo de nuestro nivel de 'fuerte soporte' en 1.3160 ayer (mínimo en 1.3157). La riuptura del 'fuerte soporte' indica que la fuerza del GBP/USD que comenzó a finales de la semana pasada ha terminado. Para verlo de otra manera, el GBP/USD parece haberse movido a una fase de consolidación y es probable que se mueva entre 1.3100 y 1.3300 por ahora."

Los estrategas de divisas del Grupo UOB no ven cambios en la fase de consolidación en el EUR/USD por el momento.

Comentarios destacados

Vista de 24 horas: "Ayer destacamos que 'el sesgo para hoy está a la baja', pero 'una caída sostenida por debajo del soporte principal en 1.0950 es poco probable'. Posteriormente, el EUR/USD bajó a 1.0964 antes de repuntar para cerrar con pocos cambios en 1.0996 (-0.07%). El tono subyacente se ha reafirmado un poco y el EUR/USD podría subir hoy. Sin embargo, se espera que cualquier avance se enfrente a una resistencia sólida en 1.1045. El soporte está en 1.0985, seguido de 1.0965."

Próximas 1-3 semanas: "El lunes (21 de marzo, EUR/USD en 1.1040), destacamos que el EUR/USD 'parece haberse movido a una fase de consolidación y es probable que opere entre 1.0950 y 1.1150'. El EUR/USD se ha movida de forma relativamente tranquila en los últimos días y seguimos esperando que se consolide. Dicho esto, hemos reducido el rango esperado a 1.0950/1.1110."

El banco central de México anunció el jueves que aumentó su tasa de política en 50 puntos básicos a 6.5% luego de sus reuniones de marzo, como se esperaba.

Puntos clave de la declaración de política

"La junta fue unánime en la decisión de la tasa".

“Los indicadores disponibles sugieren que la economía mexicana podría haber retomado su recuperación a principios de 2022”.

“Con esta acción, la postura de la política monetaria se ajusta a la trayectoria requerida para que la inflación converja a su meta de 3% en el horizonte de proyección”.

“Prevalece un ambiente de incertidumbre y condiciones de holgura amplia, aunque se espera que esta última sea menos amplia que en el trimestre anterior”.

"Las expectativas de mediano plazo para la inflación general se revisaron al alza en el margen, mientras que las de la inflación subyacente se mantuvieron sin cambios y las expectativas de largo plazo se han mantenido estables en niveles por encima de la meta".

"Para las próximas decisiones de política monetaria, el directorio monitoreará minuciosamente el comportamiento de las presiones inflacionarias y los factores que inciden en la trayectoria prevista para la inflación y sus expectativas".

Dadas las mayores presiones inflacionarias, las previsiones de inflación general y subyacente se revisaron significativamente al alza para todo el horizonte y ahora se espera alcanzar la convergencia a la meta del 3% en el primer trimestre de 2024”.

“Además de los shoks que han afectado la inflación a lo largo de la pandemia, existen presiones asociadas al conflicto geopolítico”.

"El balance de riesgos para la trayectoria de la inflación dentro del horizonte de proyección se ha deteriorado y sigue sesgado al alza".

reacción del mercado

El par USD/MXN no mostró una reacción inmediata a la decisión de subir las tasas y se vio por última vez perdiendo un 0.4% en el día a 20.1325.

©2000-2026. Todos los derechos reservados.

El sitio es administrado por Teletrade D.J. LLC 2351 LLC 2022 (Euro House, Richmond Hill Road, Kingstown, VC0100, St. Vincent and the Grenadines).

La información presentada en el sitio, no es una base para tomar decisiones de inversión y es proporcionada sólo con fines informativos.

La empresa no atiende ni presta servicio a clientes residentes en Estados Unidos, Canadá y los países incluidos en la lista negra del FATF.

La realización de operaciones comerciales en los mercados financieros con instrumentos financieros de margen, abre grandes oportunidades y permite a los inversores que estén dispuestos a correr riesgos a obtener altos rendimientos, pero al mismo tiempo conlleva un nivel de riesgo de pérdidas potencialmente alto. Por lo tanto, antes de comenzar a comercializar, se debe tomar de manera responsable a la cuestión de elegir la estrategia de inversión correspondiente, teniendo en cuenta los recursos disponibles.

Uso de información: al usar completamente o parcialmente los materiales del sitio, el enlace a TeleTrade como fuente de información es obligatorio. El uso de materiales en Internet debe ir acompañado de un hipervínculo al sitio teletrade.org. Importación automática de materiales e información del sitio está prohibida.

Para cualquier duda o pregunta, póngase en contacto con pr@teletrade.global.