- Análisis

- Noticias y herramientas

- Noticias del mercado

Noticias de mercados

A primera hora del miércoles, Nueva Zelanda publicará los datos de permisos de construcción, y más tarde Australia hará lo propio. El informe clave de la sesión asiática será el Índice de Precios al Consumo mensual de Australia correspondiente a julio. Más tarde, Japón publicará datos sobre la confianza del consumidor. Además, en Alemania se publicarán las cifras preliminares de inflación y en Estados Unidos el Informe de Empleo ADP.

Esto es lo que hay que saber el miércoles 30 de agosto:

El Índice del Dólar registró su mayor caída en más de un mes. Los datos del JOLTS de ofertas de empleo y de confianza del consumidor de EE.UU. se situaron por debajo de las expectativas, lo que provocó una fuerte caída de los rendimientos del Tesoro estadounidense. El rendimiento a 10 años cayó del 4.20% al 4.11%, alcanzando su nivel más bajo en dos semanas. El DXY rompió por debajo de 104.00, cayendo por debajo de 103.50.

Parece probable que la corrección del Dólar continúe, pero los próximos datos estadounidenses serán cruciales para determinar su dirección. El miércoles se informará sobre el empleo privado ADP y se publicará otra estimación del crecimiento del PIB del segundo trimestre. El jueves se publicarán los datos sobre la inflación de los insumos y el viernes las nóminas no agrícolas. Estas cifras podrían afectar aún más al dólar si continúan suavizando las expectativas de endurecimiento de la política monetaria.

Otro factor que debilitó al Dólar fue el mayor apetito de riesgo, ya que los precios de las materias primas subieron y las acciones de Wall Street repuntaron. El Dow Jones ganó un 0.85%, y el Nasdaq repuntó un 1.74%. Los precios del petróleo crudo subieron más de un 1.5%.

El par EUR/USD rebotó por debajo de 1.0800 y se acercó a la media móvil simple (SMA) de 20 días. El miércoles, España y Alemania publicarán sus cifras preliminares del Índice de Precios al Consumo (IPC) de agosto, que serán fundamentales para las expectativas sobre la actuación del Banco Central Europeo en la reunión de septiembre.

La debilidad del Dólar estadounidense empujó al GBP/USD hacia la zona de resistencia de 1.2650. El EUR/GBP siguió subiendo y superó 0.8600 para alcanzar su nivel más alto en dos semanas. El miércoles se informará sobre los préstamos en el Reino Unido.

El USD/JPY sufrió una fuerte reversión desde su nivel más alto desde noviembre, cayendo por debajo de 146.00 tras acercarse a 147.40. En Japón se informará el miércoles sobre la confianza del consumidor.

El martes, el Dólar neozelandés obtuvo mejores resultados que las divisas del G10. El par NZD/USD subió de 0.5900 a 0.5972. El par se enfrenta a una barrera crucial en 0.5990, que es un nivel horizontal y la SMA de 20 días.

El par AUD/USD cotiza por encima de la SMA de 20 días tras una fuerte subida de 0.6415 a 0.6480. El miércoles se publicará el Índice de Precios al Consumo (IPC) mensual de julio en Australia, y se espera que descienda hasta el 5.2%.

El USD/CAD retrocedió desde máximos mensuales en 1.3640 hasta 1.3555, alcanzando su cierre más bajo en cinco días. Se espera que la corrección continúe, pero dependerá de que los datos estadounidenses no sorprendan al mercado.

El Oro saltó impulsado por los menores rendimientos del Tesoro, alcanzando los 1.937$, el nivel más alto desde el 8 de agosto. La Plata finalmente rompió por encima de 24.40$ y subió a 24.75$. Las Criptomonedas también disfrutaron de una recuperación, con Bitcoin disparándose un 6.75% hasta 27.725$.

¿Le ha gustado este artículo? Ayúdanos respondiendo a esta encuesta:

- Las ofertas de empleo en EE.UU. decepcionron las estimaciones, mientras que la confianza del consumidor descendió.

- Tras los datos de EE.UU., se redujeron las expectativas de subida de tipos de interés de la Fed.

- Los datos económicos de Alemania, junto con el informe ADP de EE.UU., darán dirección al par EUR/USD.

El Euro (EUR) está repuntando con fuerza frente al Dólar estadounidense (USD), alcanzando máximos de tres días por encima de 1.0870 después de que los datos económicos de Estados Unidos (USD) aumentaran las posibilidades de que la Reserva Federal (Fed) estadounidense se abstuviera de endurecer las condiciones monetarias en septiembre. Así, el EUR/USD cotiza en 1.0876 tras alcanzar un mínimo de 1.0782.

EUR/USD repunta hasta 1.0876 tras la caída de los JOLT en EE.UU. y el empeoramiento de la Confianza del consumidor

Los datos de la Oficina de Estadísticas Laborales de EE.UU. (BLS) mostraron que las ofertas de empleo para julio fueron muy inferiores a las estimaciones de 9.465 millones, situándose en 8.827 millones y por debajo de los 9.165 millones de junio. Este dato, unido a la caída de la tasa de abandonos, implica que los estadounidenses confían menos en encontrar otro empleo. Otros datos informados al mismo tiempo, el Conference Board (CB) publicó su Encuesta de confianza del consumidor, que muestra que el sentimiento está empeorando, como muestra el informe de agosto, con cifras de 106.1, por debajo de las previsiones de 116 y de los 114 de julio.

Dana Peterson, economista jefe del Conference Board, declaró: "Los consumidores volvieron a preocuparse por el aumento de los precios en general y de los comestibles y la gasolina en particular".

Dicho esto, el mercado laboral estadounidense está empezando a relajarse, no tan rápidamente como esperaba la Reserva Federal. Los comentarios de Powell sobre la estrechez del mercado laboral, que justifican las subidas de tasas, podrían dejarse de lado para la reunión de septiembre. Sin embargo, el próximo informe de nóminas no agrícolas de EE.UU. para agosto, con estimaciones de alrededor de 170.000, sugiere que la cautela está justificada. Un repunte podría desencadenar la volatilidad en los mercados financieros, ya que los operadores han recortado sus apuestas sobre nuevas subidas de tasas de la Fed.

Las probabilidades de la herramienta FedWatch de CME para una subida de tasas al rango de 5.50%-5.75% en la reunión de septiembre están bajando, al 13.5%, mientras que para la reunión de noviembre se mantienen en torno al 43.3%.

Mientras tanto, el par EUR/USD sigue imprimiendo ganancias, pero ha retrocedido desde los máximos diarios en torno a la zona de 1.0870. El Dólar sigue siendo la divisa más rezagada de la sesión entre las divisas del G10, como demuestra la caída del Índice del Dólar (DXY) del 0.42%, hasta 103.545, lastrado por el descenso del rendimiento de los bonos estadounidenses. Los participantes del mercado esperan una Fed menos agresiva tras los datos de hoy.

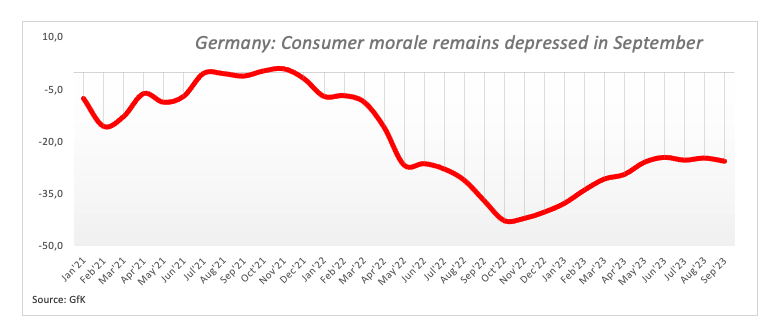

El martes, la agenda económica de la Eurozona (UE) estaba vacía, pero a medida que avanza la semana, también lo hacen las publicaciones económicas. Alemania revelará su Confianza del Consumidor GfK, que se espera siga deteriorándose, mientras que el Índice de Precios al Consumo (IPC) se espera que caiga. La UE también dará a conocer su confianza del consumidor.

Por otro lado, se espera el Cambio de Empleo ADP de EE.UU. para agosto, así como los Precios PCE para el segundo trimestre (segundo trimestre) 2023.

Análisis del precio del EUR/USD: Perspectivas técnicas

El par EUR/USD mantiene un sesgo neutral a la baja, muy por debajo de las medias móviles simples (DMA) de 20, 100 y 50 días como posibles niveles de resistencia. Para cambiar la dirección del par, los compradores deben recuperar la figura de 1.0900 y la DMA de 20 en 1.0903, con un cierre diario. Una ruptura decisiva de esa zona dejaría al descubierto la DMA de 100 en 1.0925. Por otro lado, los vendedores que se apoyen en esa zona podrían aprovecharla para volver a entrar en el mercado y arrastrar los precios de nuevo hacia 1.0800.

- El AUD/USD alcanzó un máximo de 5 días hacia 0.6465 y amenazó la SMA de 20 días de 0.6475.

- Los mercados están valorando la posibilidad de que la Fed recorte las tasas en junio de 2024.

- Todas las miradas se centran ahora en los datos económicos estadounidenses y australianos de nivel medio y alto que se publicarán esta semana.

El par AUD/USD subió un 0.60% hasta el nivel de 0.6465, impulsado principalmente por la debilidad del Dólar, alimentada por las malas cifras del mercado laboral de EE.UU. y, en consecuencia, por las apuestas de los mercados a una pronta bajada de tasas por parte de la Reserva Federal (Fed). Por el lado del Dólar australiano, los inversores están a la espera de los datos inmobiliarios de Australia de julio, que se publicarán el miércoles, y del Índice de Precios al Consumo (IPC) mensual de julio.

El dólar sufrió un revés después de que la Encuesta sobre las Ofertas de Empleo y la Rotación Laboral en Estados Unidos (JOLTS) descendiera a 8,82 millones, por debajo de las expectativas del mercado de 9,465 millones. Cabe señalar que la situación del mercado laboral determinará en gran medida la trayectoria del USD a corto plazo, ya que los funcionarios de la Reserva Federal y Jerome Powell declararon que las decisiones en curso se decidirán "cuidadosamente", señalando que el mercado laboral sigue estando desequilibrado. Dicho esto, los mercados podrían ver volatilidad durante esta semana cuando los EE.UU. informen el miércoles del cambio de empleo ADP de agosto y el informe de nóminas no agrícolas del mismo mes.

Los rendimientos de los bonos del Tesoro de EE.UU. a 2, 5 y 10 años disminuyeron bruscamente, reflejando las apuestas moderadas de la Reserva Federal. En esta línea, las probabilidades mundiales de tipos de Interés (WIRP) muestran que los Mercados siguen apostando por altas probabilidades de una subida de 25 puntos básicos en noviembre, pero han retrasado los recortes de tipos de la Reserva Federal (Fed) de julio a junio.

Niveles del AUD/USD a vigilar

En el gráfico diario, el par AUD/USD mantiene una perspectiva técnica entre neutral y alcista, lo que indica que los alcistas están avanzando para recuperar el control. El índice de fuerza relativa (RSI) muestra una tendencia alcista por debajo de su línea media, lo que sugiere un posible resurgimiento de la fuerza alcista, mientras que el histograma de convergencia de la media móvil (MACD) traza barras verdes más grandes. Además, el par está por debajo de las medias móviles simples (SMA) de 20,100 y 200 días, lo que sugiere que los compradores están luchando por superar la tendencia bajista general, y los osos siguen al mando.

Niveles de soporte: 0.6430, 0.6400, 0.6380.

Niveles de resistencia: 0.6475 (SMA de 20 días), 0.6500, 0.6525.

AUD/USD Gráfico Diario

-638289306559579719.png)

- El USD/CHF cayó por tercer día consecutivo hasta 0.87800, por debajo de la SMA de 20 días de 0.8800.

- Los JOLTs de julio en EE.UU. fueron inferiores a lo esperado, lo que provocó un descenso del rendimiento de los bonos estadounidenses.

- De línea dura, las apuestas sobre la Fed para noviembre siguen siendo elevadas, y los Mercados prevén recortes de tasas en junio de 2024.

El martes, el Dólar se vio sometido a presiones de venta tras la publicación de cifras poco alentadoras del mercado laboral estadounidense. Los rendimientos de los bonos del Tesoro americano cayeron, lo que hizo que el dólar tuviera dificultades para encontrar demanda en los mercados de divisas. Sin embargo, las expectativas de ajuste de la Reserva Federal (Fed) se mantienen intactas, lo que podría limitar la caída del Dólar. No se publicarán publicaciones relevantes durante la sesión por el lado del CHF.

En EE.UU. se informó de unas cifras débiles en el mercado laboral, ya que la Encuesta de Ofertas de Empleo y Rotación Laboral (JOLTS) descendió hasta los 8.82 millones. Por el contrario, los Mercados esperaban una lectura de 9.465 millones y una desaceleración con respecto a la última lectura revisada de 9.165 millones. Como reacción, el rendimiento del Tesoro estadounidense a 2 años descendió bruscamente, más de un 3% hasta el 4.87%, al considerar los inversores que la Reserva Federal llevará a cabo su decisión de política monetaria "con cautela", tal y como declaró Jerome Powell en el Simposio de Jackson Hole.

La atención se centra ahora en otros datos que se publicarán durante la semana, como la variación del empleo ADP y las nóminas no agrícolas de agosto, las cifras preliminares del Producto Interior Bruto (segundo trimestre) y el gasto en consumo personal subyacente (PCE) de julio.

Mientras tanto, los mercados siguen apostando por las altas probabilidades de una subida de 25 puntos básicos por parte de la Fed en noviembre, que, según WIRP se elevaron a casi el 70%. Sin embargo, los rendimientos parecen estar disminuyendo, ya que los mercados ajustaron sus expectativas de recorte de tasas a junio desde julio.

USD/CHF Niveles a vigilar

Analizando el gráfico diario, el USD/CHF presenta una perspectiva bajista a corto plazo. Tanto el índice de fuerza relativa (RSI) como la divergencia de convergencia de media móvil (MACD) muestran un débil impulso comprador, con el índice de fuerza relativa (RSI) posicionado por encima de su línea media y mostrando una pendiente hacia el sur. La divergencia de convergencia de media móvil (MACD) también muestra barras rojas, apoyando aún más la intensificación de la suavización del impulso alcista. Además, el par está por encima de la Media móvil simple (SMA) de 20 días, pero por debajo de las SMA de 100 y 200 días, lo que indica que los alcistas aún no han terminado y que las perspectivas siguen siendo positivas a corto plazo.

Niveles de soporte: 0.8770, 0.8750, 0.8730.

Niveles de resistencia: 0.87850 (SMA de 20 días), 0.8800, 0.8890 (SMA de 100 días).

Gráfico Diario USD/CHF

-638289263896808657.png)

- El par NZD/USD repunta hasta 0.5945, revirtiendo desde mínimos anuales, ya que las ofertas de empleo en EE.UU. decepcionan las expectativas, lo que reduce las probabilidades de una subida de tipos de interés de la Fed en septiembre.

- Los datos del Conference Board muestran un descenso de la confianza del consumidor y un aumento de las expectativas de inflación, lo que añade presión sobre el Dólar estadounidense.

- El compromiso de las autoridades chinas con el estímulo económico impulsa a la divisa de las Antípodas, mientras los operadores recortan las apuestas a un endurecimiento de la Fed, lo que se refleja en la caída de las probabilidades de la herramienta FedWatch de CME hasta el 86.5%.

El Dólar neozelandés (NZD) repuntó con fuerza frente al Dólar estadounidense (USD) tras unos datos del mercado laboral más débiles de lo esperado, lo que podría justificar que la Fed mantuviera las tasas sin cambios en la próxima reunión. Junto con el compromiso de las autoridades chinas de impulsar el estímulo económico en el país, la moneda de las Antípodas se vio reforzada. El par NZD/USD cotiza en 0.5945, en nuevos máximos de tres días, tras haber tocado mínimos anuales en 0.5886.

El Dólar kiwi gana terreno, ya que los datos JOLT y la confianza del consumidor de EE.UU. decepcionan las expectativas; se espera una Fed menos dura

Dados los comentarios del presidente de la Reserva Federal , Jerome Powell, de que un mercado laboral ajustado y la economía creciendo por encima de la tendencia podrían justificar un mayor endurecimiento, el informe de empleo de hoy y el aumento de las expectativas, la Fed podría abstenerse de subir las tasas en septiembre.

La Oficina de Estadísticas Laborales de EE.UU. (BLS) reveló que las ofertas de empleo disminuyeron de 9,165 millones en junio a 8,827 millones en julio, por debajo de las estimaciones de 9,465 millones. Dicho esto, la atención de los operadores se centra en el informe de nóminas no agrícolas de EE.UU. del viernes, con estimaciones de 170.000 puestos de trabajo añadidos a la economía, por debajo de los 187.000 del mes anterior, lo que marcaría informes consecutivos con lecturas inferiores a las estimaciones.

En otros datos, el Conference Board (CB) mostró que la Confianza del consumidor está decayendo, como muestra el dato de agosto, que se situó en 106,1, por debajo de los 114 de julio, y de las previsiones de 116. Dana Peterson, economista jefe del Conference Board, declaró: "Los consumidores volvieron a preocuparse por el aumento de los precios en general y de los comestibles y la gasolina en particular".

Informaba de que las expectativas de inflación para el año que viene aumentaron hasta el 5,8%. El sondeo de CB mostró que los estadounidenses confían en encontrar trabajo, lo que demuestra que el mercado laboral está empezando a sentir el dolor de los 525 puntos básicos de endurecimiento de la Fed.

Tras los datos, el par NZD/USD extendió sus ganancias más allá de la cifra de 0,5900, extendiéndose hacia su máximo diario de 0,5956. El Dólar cayó bruscamente por debajo de la señal de 104,000, un 0,30% a 103,664, ya que los operadores recortaron las apuestas a que la Fed seguiría subiendo las tasas. Reflejo de ello es que la herramienta FedWatch de CME se muestra a favor de mantener las tasas en el 5.25%-5.50%, en el 86.5%, desde el 78% de hace un día.

Mientras tanto, durante la sesión asiática, China reveló su compromiso de reforzar el soporte político, acelerar el gasto público e impulsar la débil recuperación económica lograda hasta ahora durante el año.

Análisis del precio del NZD/USD: Perspectiva técnica

El par sigue sesgado a la baja, aunque está imprimiendo un impulso desde los mínimos del año. Para que los compradores reanuden su tendencia alcista, deben recuperar el último máximo más alto en 0.5985, lo que podría allanar el camino para una mayor subida del NZD/USD. De lo contrario, podría agravarse la continuación de la tendencia bajista, con la vista puesta en el mínimo de 0.5886, seguido del mínimo del 10 de noviembre en 0.5840.

- El USD/JPY repuntó hasta un máximo de ciclo de 147.35 durante la sesión asiática.

- La apertura de empleo en EE.UU. fue menor de lo esperado en julio.

- En Japón se publicaron cifras débiles del mercado laboral.

El martes, el par USD/JPY invirtió su curso después de una recuperación a un máximo del ciclo de 147.35 y se estableció por debajo de 146.00 en 145.95. En EE.UU., se informó de la debilidad de los mercados laborales, pero en el lado positivo, se publicaron datos optimistas sobre la vivienda. Por otro lado, en Japón se publicaron cifras débiles del mercado laboral, que recordaron a los inversores la postura moderada del Banco de Japón.

Los datos JOLT de ofertas de empleo en Estados Unidos fueron inferiores a lo esperado en julio. La cifra se situó en 8.82 millones, mientras que los mercados esperaban una lectura de 9.465 millones y se desaceleró con respecto a la última lectura revisada de 9.165 millones. Además, los precios de la vivienda S&P/Case-Shiller aumentaron un 0.3% frente al 0.2%, pero aún así se situaron por debajo de la cifra anterior del 0.7%. Como reacción, el Dólar, medido por el Índice del DXY, retrocedió hacia 103.90, acompañado de un fuerte descenso del rendimiento de los bonos estadounidenses. La atención se centra ahora en el cambio de empleo ADP y las nóminas no agrícolas de agosto para que los inversores modelen sus expectativas con respecto a las próximas decisiones de la Reserva Federal.

Por lo que respecta a Japón, la tasa de desempleo subió al 2.7% en julio, superando el 2.5% previsto, mientras que la proporción entre empleos y solicitantes cayó al 1.29, por debajo del 1.30 esperado, y sugiere que el mercado laboral se está debilitando. Cabe señalar que el BOJ ha dejado claro que hasta que no se alineen los indicadores locales de salarios e inflación, no se producirá ningún giro en la política monetaria. En este sentido, las débiles cifras de la economía japonesa apoyan la postura ultra moderada del BOJ, dejando al Yen vulnerable frente a la mayoría de sus rivales.

USD/JPY Niveles a vigilar

El análisis gráfico diario muestra que las perspectivas a corto plazo para el USD/JPY parecen alcistas. Tanto el índice de fuerza relativa (RSI) como la divergencia de media móvil (MACD) mantienen posicionamientos favorables, con el RSI por encima de su línea media y mostrando una tendencia alcista. Además, el MACD exhibe barras verdes, lo que indica un fortalecimiento del impulso alcista. Por otra parte, el par se encuentra por encima de la media móvil simple (SMA) de 20,100,200 días, lo que sugiere que los alcistas controlan firmemente el panorama general.

Niveles de soporte: 145.70, 145.50, 145.00.

Niveles de resistencia: 147.00, 147.35, 147.50.

USD/JPY Gráfico Diario

-638289222579744083.png)

- El crecimiento del PIB de México en el segundo trimestre decepcionó las expectativas, en el 0.8% intertrimestral, lo que impulsa al USD/MXN al alza, mientras Banxico mantiene las tasas estables en el 11.25%.

- Las ofertas de empleo en EE.UU. se redujeron a 8.827 millones, muy por debajo de las estimaciones, lo que provocó que las probabilidades de una subida de tipos en septiembre cayeran del 78% al 86.5%, según la herramienta FedWatch de CME.

- A pesar de los datos económicos mixtos de EE.UU., la inflación sigue siendo motivo de preocupación; las próximas nóminas no agrícolas podrían ser fundamentales para el par USD/MXN, ya que se teme una recesión.

El Peso mexicano (MXN) pierde terreno frente al Dólar estadounidense (USD), ya que los datos económicos de México fueron flojos, a pesar de que la agenda en los Estados Unidos (EE.UU.) aumentó las especulaciones de que la Reserva Federal de los EE.UU. (Fed) podría pausar su ciclo de ajuste en septiembre. Sin embargo, el par USD/MXN revirtió su tendencia alcista en 0.51%, cotizando en 16.8659, tras tocar un mínimo diario de 16.7533.

La economía mexicana crece menos de lo estimado; caen los JOLT y la confianza del consumidor en EE.UU.

Según el Instituto Nacional de Estadística, Geografía e Informática (INEGI), la economía mexicana creció menos de lo esperado. El Producto Interior Bruto (PIB) del segundo trimestre de 2023 se situó en el 0.8% intertrimestral, por debajo de las previsiones del 1%, y en cifras anuales en el 3.6% desde el 3.7% esperado. Fuentes citadas por Reuters comentaron que "el endurecimiento de las condiciones financieras y la debilidad de sectores clave... son ahora un claro lastre" Tras los datos, el USD/MXN amplió sus ganancias. Los operadores deben tener en cuenta que el Banco de México (Banxico) mantuvo sin cambios los costes de endeudamiento en su última decisión en el 11.25%, afirmando que las tasas se mantendrían al alza durante un periodo prolongado.

Al otro lado de la frontera, la agenda económica de Estados Unidos reveló que las Aperturas de Empleo disminuyeron de 9.165M en junio a 8.827M en julio, muy por debajo de las estimaciones de 9.465M, según informó la Oficina de Estadísticas Laborales (BLS). Dado que el presidente de la Fed , Jerome Powell, subrayó que si el mercado laboral seguía relajándose, la inflación continuaría su tendencia a la baja, las expectativas de una subida de tipos en septiembre se moderaron. La herramienta FedWatch de CME muestra que las probabilidades de mantener las tasas sin cambios en 5.25%-5.50%, saltaron de 78% a 86,5% en un día.

Otros datos revelados simultáneamente por el Conference Board (CB) mostraron que la Confianza del consumidor se deteriora, cayendo a 106,1 este mes desde 114 en julio, a pesar de que las estimaciones se situaban en 116. Según Dana Peterson, economista jefe del Conference Board, "los consumidores volvieron a preocuparse por el aumento de los precios en general, y de los comestibles y la gasolina en particular".

Se informó que las expectativas de inflación para el año que viene subieron al 5.8%. El sondeo de CB mostró que los estadounidenses confían en encontrar trabajo, lo que demuestra que el mercado laboral empieza a sentir el dolor de los 525 puntos básicos de endurecimiento de la Fed.

A pesar de que los datos de hoy muestran que la economía estadounidense se está desacelerando, la inflación sigue siendo elevada. Dado que Jerome Powell, en su último discurso, reveló que un par de buenos informes de inflación no son suficientes para que el banco central de EE.UU. deje de endurecer su política, el informe de nóminas no agrícolas de EE.UU. del próximo viernes podría ser decisivo para dictar el camino del dólar estadounidense.

Para el USD/MXN, si la economía estadounidense se desacelera aún más y se reavivan los temores de recesión, podría debilitar a la divisa de los mercados emergentes. Por lo tanto, se espera un alza adicional en el par, ya que los operadores se moverían a un entorno de aversión al riesgo y buscarían la seguridad del dólar estadounidense.

Análisis del precio del USD/MXN: Perspectiva técnica

El gráfico diario del USD/MXN muestra al par en una corrección alcista hacia la confluencia de la media móvil de 50 y 20 días (DMA) en torno a 16.9778-17.0047, tras los datos. Aún así, los compradores deben lograr un cierre diario por encima del máximo del 23 de agosto en 16.9151 para mantener la esperanza de precios más altos. Riesgos a la baja en el mínimo de la semana actual de 16.6923 y el mínimo del año hasta la fecha (YTD) de 16.6238.

El número de vacantes de empleo en el último día hábil de julio se situó en 8.82 millones, según ha informado el martes la Oficina de Estadísticas Laborales (BLS) de EE.UU. en la Encuesta de Ofertas de Empleo y Rotación Laboral (JOLTS). Esta cifra llega después de los 9.16 millones (revisados desde 9.58 millones) de junio y se sitúa por debajo de las expectativas del mercado, que esperaban 9.46 millones.

"A lo largo del mes, el número de contrataciones y el total de separaciones apenas variaron, situándose en 5.8 millones y 5.5 millones, respectivamente", ha señalado el BLS en su publicación:

"Dentro de las separaciones, las renuncias (3.5 millones) disminuyeron, mientras que los despidos y las bajas (1.6 millones) cambiaron poco".

- El Índice CB de confianza del consumidor en EE.UU. retrocede más de lo esperado en agosto.

- El Índice del Dólar cae por debajo de 104.00 tras los datos estadounidenses.

El sentimiento del consumidor en EE.UU. se deterioró en agosto, con el Índice de confianza del consumidor del Conference Board cayendo a 106.1 desde 114.0 (revisado desde 117.0) en julio.

Otros datos de la publicación revelaron que el Índice de Situación Actual cayó a 114.8 desde 153.0, y el Índice de expectativas del consumidor bajó a 80.2 desde 88.

Reacción de los mercados

Junto a los datos de confianza del consumidor del CB, se informó del informe JOLTS de ofertas de empleo. El Índice del Dólar perdió terreno cayendo hacia mínimos diarios por debajo de 104.00.

- El USD/CAD se mueve por encima de 1,3600 siguiendo las huellas del dólar estadounidense.

- Los precios del Petróleo siguen presionados por encima de los 80.00$, ya que la economía china atraviesa momentos turbulentos.

- Según las expectativas, la economía canadiense creció a un ritmo más lento del 0.3% frente a la tasa de crecimiento del primer trimestre del 0.8%.

El par USD/CAD saltó con fuerza por encima del nivel redondo de resistencia de 1.3600 en los primeros compases de la sesión neoyorquina. La fortaleza del par está soportada por una fuerte recuperación del Dólar estadounidense, mientras el sentimiento de los mercados se torna bajista a la espera de los datos del mercado laboral estadounidense de agosto.

Se espera que el Índice S&P 500 abra lateralizado en medio de un ambiente tranquilo en los mercados. Sin embargo, los inversores mantendrán la cautela antes de la publicación de los datos de empleo del Automatic Data Processing (ADP) de agosto. El Índice del Dólar (DXY) se acerca a 104.30, ya que los inversores esperan que los datos del mercado laboral, superiores a los previstos, aumenten las esperanzas de una nueva subida de los tipos de interés por parte de la Reserva Federal (Fed).

Según las estimaciones, la fuerza laboral de EE.UU. registró nuevas incorporaciones de 195.000 personas, por debajo de la lectura de julio de 324.000 personas. Un aumento del empleo permitiría a la Fed pronunciar un discurso de línea dura en la reunión de política monetaria de septiembre.

Pero antes de los datos de Empleo de EE.UU., los inversores se centrarán en las ofertas de empleo JOLTS de julio. BLS señaló que se prevé que el número de vacantes de empleo en el último día hábil de julio disminuya a 9.46 millones desde los 9.58 millones de junio. "Durante el mes, el número de contrataciones y el total de separaciones disminuyeron a 5.9 millones y 5.6 millones, respectivamente,

Mientras tanto, los precios del petróleo siguen presionados por encima de 80.00$, ya que la economía china atraviesa tiempos turbulentos debido a los crecientes riesgos de deflación y a la debilidad de la demanda interna. Cabe señalar que Canadá es el principal exportador de petróleo a Estados Unidos, y la bajada de los precios del petróleo repercutirá en el Dólar canadiense.

En cuanto a los datos económicos, el dólar canadiense bailará al son de los datos del Producto Interior Bruto (PIB) del segundo trimestre, correspondiente al periodo abril-junio. Según las expectativas, la economía canadiense creció a un ritmo más lento del 0.3% frente a la tasa de crecimiento del primer trimestre del 0.8%.

- El par EUR/USD no puede superar 1.0800.

- Las pérdidas adicionales podrían arrastrar al par a la zona de 1.0760.

El EUR/USD modera el intento alcista inicial hacia la zona por encima de 1.0800 el martes.

En caso de que los osos recuperen el control, el par podría retroceder hasta el mínimo de agosto en 1.0765 (25 de agosto). Al sur de aquí surge el mínimo de mayo de 1.0635 (31 de mayo) por delante del mínimo de 2023 de 1.0481 (6 de enero).

Una caída por debajo de la SMA de 200 días, hoy en 1.0807, debería mantener retrocesos adicionales por el momento.

Gráfico diario del EUR/USD

- El DXY revierte el pesimismo inicial y avanza hacia máximos diarios.

- La recuperación adicional sigue apuntando a la zona de 104.70.

El DXY deja atrás rápidamente el descenso del lunes y reanuda la tendencia alcista para volver a probar la zona de 104.30/40 el martes.

Inmediatamente al alza aparece el máximo de agosto en 104.44 (25 de agosto), mientras que la superación de este nivel debería abrir la puerta a una rápida prueba del máximo de mayo en 104.69 (31 de mayo) antes del máximo de 2023 en 105.88 (8 de marzo).

Mientras se mantenga por encima de la SMA clave de 200 días, hoy en 103.09, se espera que la perspectiva para el DXY cambie a una más constructiva.

Gráfico diario del DXY

- El AUD/USD se encuentra bajo presión de venta cerca de 0.6450 mientras el Dólar estadounidense se recupera antes de los datos de empleo de ADP.

- Los datos del mercado laboral de agosto tienen una mayor importancia, ya que el presidente de la Fed, Powell, confirmó que las nuevas medidas políticas dependerán de los datos.

- Un nuevo retroceso aparecería si el par cae por debajo de los mínimos en torno a 0.6360 del 17 de agosto.

Elpar AUD/USD se enfrenta a la presión de venta después de un retroceso de corta duración a cerca de 0.6450 en la sesión europea. El par atrae ofertas mientras que el Dólar estadounidense se recupera después de un desempeño moderado antes de los datos del mercado laboral del sector privado de los Estados Unidos.

La atención de los inversores se centra en los datos de empleo de agosto en Estados Unidos, que se publicarán el miércoles a las 12:15 horas. Los datos del mercado laboral de agosto tienen una mayor importancia, ya que el presidente de la Reserva Federal (Fed), Jerome Powell, confirmó en Jackson Hole que las nuevas medidas políticas dependerán de los datos. Además, la inflación se ha vuelto más sensible al mercado laboral.

Mientras tanto, el Dólar australiano no logra mantenerse a pesar de que la Gobernadora designada del Banco de la Reserva de Australia (RBA), Michelle Bullock, en la Universidad Nacional de Australia, en Canberra, dijo que el banco central "podría tener que volver a subir las tasas, pero observando los datos cuidadosamente".

El AUD/USD presenta un quiebre de un pequeño patrón gráfico de Triángulo Ascendente formado en un marco de tiempo horario. El par aún no está expuesto a un nuevo mínimo ya que la baja parece estar soportada cerca de 0.6360 mientras que el alza está restringida debido a la resistencia horizontal trazada desde el máximo del 15 de agosto alrededor de 0.6500.

La media móvil Exponencial (EMA) de 200 periodos sigue actuando como barricada para el Dólar australiano. Una caída hacia el rango bajista de 20.00-40.00 por parte del índice de fuerza relativa (RSI) (14) activaría el impulso bajista.

Un nuevo retroceso aparecería si el activo australiano cayera por debajo de los mínimos en torno a 0.6360 del 17 de agosto. Esto expondría al activo al soporte del nivel redondo de 0.6300 seguido del mínimo del 3 de noviembre de 2022 en 0.6272.

En un escenario alternativo, un movimiento de recuperación por encima del máximo del 15 de agosto en torno a 0.6522 llevaría al activo al máximo del 9 de agosto en 0.6571. La ruptura de este último impulsará al par hacia el máximo del 10 de agosto en 0.6616.

AUD/USD gráfico horario

-638289084139954829.png)

- El USD/CHF sigue cotizando en torno a 0.8850 a la espera de los datos del mercado laboral estadounidense.

- Los futuros del S&P 500 se mantienen moderados en la sesión londinense, mostrando un ambiente de calma en los mercados.

- Según las estimaciones, el sector privado de EE.UU. registró nuevas nóminas de 195.000, significativamente por debajo de la lectura de julio de 324.000.

El par USD/CHF se está consolidando en torno a 0.8850 desde el lunes, ya que los inversores necesitan conocer la situación del mercado laboral estadounidense para tomar nuevas medidas. El par está a la espera de los datos de cambio de empleo para agosto que informará Automatic Data Processing (ADP), que se publicarán el miércoles a las 12:15 GMT.

Los futuros del S&P500 se mantienen moderados en la sesión londinense, mostrando un ambiente tranquilo en los mercados a la espera de los datos del mercado laboral. Los datos del mercado laboral de agosto tienen una enorme importancia, ya que el presidente de la Reserva Federal (Fed), Jerome Powell, afirmó en el simposio de Jackson Hole que la inflación está respondiendo cada vez más al mercado laboral. Asimismo, Powell reiteró que la adopción de nuevas medidas dependerá de los datos que vayan llegando.

Los participantes del mercado esperan que el impulso de la contratación en EE.UU. se haya ralentizado, ya que las empresas están operando a menor capacidad operativa debido a las malas perspectivas de la demanda. Según las estimaciones, el sector privado de EE.UU. registró nuevas nóminas de 195.000, cifra significativamente inferior a la de 324.000 de julio. Un aumento de la fuerza laboral superior al previsto indicaría que el mercado laboral no ha perdido su resistencia y que la inflación podría seguir siendo persistente en el futuro.

Mientras tanto, los inversores también se centran en la visita a China de la Ministra de Comercio estadounidense, Gina Raimondo. Raimondo declaró que la administración es consciente de los retos y se muestra muy optimista sobre los lazos entre EE.UU. y China. Por su parte, el Primer Ministro chino, Li Qiang, afirmó que "una relación económica y comercial sólida no sólo será beneficiosa para nuestros dos países, sino para el mundo entero".

En cuanto al franco suizo, los inversores están a la espera de la encuesta ZEW de expectativas para agosto, que se publicará el miércoles. Según las expectativas, las condiciones empresariales, las condiciones de empleo y otros elementos que afectan al funcionamiento cotidiano de una empresa en Suiza están mejorando. El indicador de sentimiento se sitúa en 31.3 puntos, frente a los -32.6 anteriores. Parece que la relajación de las presiones inflacionistas debida a la subida de las tasas de interés por parte del Banco Nacional Suizo (SNB) está mejorando las operaciones recurrentes de las empresas suizas.

- El EUR/JPY toma fuerza y se aferra a la barrera de 159.00.

- El siguiente objetivo al alza es el nivel redondo clave de 160.00.

El EUR/JPY prolonga su recuperación una sesión más y logra perforar brevemente el techo de 159.00 el martes.

Si el movimiento al alza repunta, el cruce debería desafiar los recientes máximos de 2023 cerca de 159.50 (22 de agosto) antes del nivel redondo clave en 160.00. La superación de este último no debería ver ningún nivel de resistencia reseñable hasta el máximo de 2008 en 169.96 (23 de julio).

De momento, las perspectivas positivas a largo plazo para el cruce parecen favorecidas mientras se mantenga por encima de la SMA de 200 días, hoy en 147.77.

Gráfico diario del EUR/JPY

- El Euro pierde impulso y lucha en 1.0800 frente al Dólar.

- Las acciones europeas mantiene su marcha hacia el norte sin cambios el martes.

- El Índice del Dólar (DXY) alcanza máximos diarios por encima de 104.20.

- EE.UU., los rendimientos alemanes invierten su curso y ahora avanzan modestamente.

- La confianza del consumidor en Alemania se debilita en septiembre.

El Euro (EUR) se enfrenta ahora a una renovada presión vendedora frente al Dólar estadounidense (USD), lo que obliga al par EUR/USD a recortar las ganancias iniciales y volver a centrarse en la zona de 1.0800 en lo que va de martes.

El Dólar logra recuperar el equilibrio y flirtea con máximos diarios en torno a 104.20 cuando es seguido por el Índice del USD (DXY) en medio de una mejora en el extremo corto y en el vientre de la curva de rendimiento. Mientras tanto, los operadores siguen especulando con la posibilidad de que la Reserva Federal (Fed) interrumpa su ciclo de subidas de tipos de interés en la reunión de septiembre y opte por una subida de tipos de un cuarto de punto en noviembre.

Desde una perspectiva más amplia, existe un discurso renovado en torno a la política monetaria, concretamente sobre la dedicación de la Fed a mantener un enfoque más estricto durante un periodo prolongado. Esta mayor atención se debe a la notable resistencia mostrada por la economía estadounidense, incluso ante la ligera relajación del mercado laboral y el descenso de las cifras de inflación observadas en los últimos meses.

Por otro lado, están surgiendo conflictos internos entre los miembros del consejo de gobierno del Banco Central Europeo (BCE) en torno a la posibilidad de prorrogar la política restrictiva más allá de la temporada estival. Estas diferencias de opinión están contribuyendo a la persistente incertidumbre en torno al banco central y actúan como fuente de debilidad potencial para la moneda única.

En cuanto a los datos nacionales, la confianza del consumidor en Alemania empeoró hasta -25,5 según GfK para el mes de septiembre, mientras que la confianza del consumidor en Francia se mantuvo estable en 85 en agosto.

En Estados Unidos, el Conference Board publicará su indicador de Confianza del consumidor junto con el Índice de Precios al Consumo de la FHFA y las Ofertas de empleo del JOLTS.

Resumen diario de los mercados: El Euro pierde el control y desafía 1.0800

- El Euro gira en torno a la zona de 1.0800 frente al Dólar.

- Los rendimientos de los bonos alemanes y estadounidenses repuntan el martes.

- El mercado laboral estadounidense y las cifras de inflación centrarán la atención esta semana.

- Tasa de paro japonesa al alza en julio.

- El discurso de la Fed de endurecer la política monetaria durante más tiempo se mantiene en segundo plano.

- La probabilidad de que la Fed suba los tipos 25 puntos básicos en noviembre ronda el 50%.

Análisis Técnico: El Euro podría cambiar sus perspectivas a negativas por debajo de 1.0800

El EUR/USD está luchando por mantener el comercio por encima de la barrera clave de 1.0800 en una sesión de negociación bastante apática el martes.

Nuevos descensos podrían motivar al EUR/USD a volver a visitar el mínimo del viernes en 1.0765, por delante del mínimo del 31 de mayo en 1.0635 y del mínimo del 15 de marzo en 1.0516. La pérdida de este nivel podría hacer resurgir la prueba del mínimo de 2023 en 1.0481 observado el 6 de enero.

Los brotes ocasionales de fortaleza deberían encontrar resistencia provisional en la media móvil simple (SMA) de 55 días en 1.0965, antes de la barrera psicológica de 1.1000 y el máximo del 10 de agosto en 1.1064. Una vez superada esta última, el contado podría desafiar los 1.1149 del 27 de julio. Si el par supera esta zona, podría aliviar parte de la presión bajista y, potencialmente, visitar el máximo de 1.1275 alcanzado en 2023 el 18 de julio. Más arriba se encuentra el máximo de 2022 en 1,1495, seguido de cerca por el nivel redondo de 1.1500.

Además, es probable que se produzcan pérdidas sostenidas en el EUR/USD una vez que la SMA de 200 días (1.0807) se rompa de forma convincente.

- El precio del oro aspira a mantenerse por encima de 1.920,00$ mientras aumenta la presión sobre el Dólar y los rendimientos del Tesoro.

- La política monetaria de la Fed en septiembre estará muy condicionada por los datos del mercado laboral de agosto.

- Raimondo de EE.UU. y Wang Yi de China acuerdan lanzar una plataforma sobre información de control de exportaciones.

El precio del Oro (XAU/USD) lucha por mantenerse por encima de 1.920$, mientras la Reserva Federal (Fed) responsabiliza a los indicadores económicos de la adopción de nuevas medidas de política monetaria. Jerome Powell reiteró en el simposio de Jackson Hole que el banco central seguirá dependiendo de los datos. Powell añadió que la inflación se ha vuelto más sensible al mercado laboral, por lo que los próximos datos del JOLTS y otros relacionados con el mercado laboral que se publicarán esta semana serán cruciales para determinar los próximos pasos de la Fed.

El empleo en EE.UU. y los datos del PMI manufacturero ISM seguirán en el punto de mira de los inversores. Se espera que el peso de los datos del mercado laboral de agosto siga siendo elevado, ya que servirán de base para la decisión de septiembre sobre los tipos de interés. Los inversores esperan que el impulso de la contratación se ralentice, ya que las empresas estadounidenses apuestan por una menor capacidad operativa debido a las delicadas perspectivas económicas. Además, se espera que la actividad de las fábricas se contraiga por noveno mes consecutivo.

Resumen diario de los movimientos en los mercados: El precio del Oro se corrige a la espera de los datos del mercado laboral

- El precio del Oro apunta a una subasta de confianza por encima de 1.920,00$, ya que los inversores están ansiosos por comprar valor, sabiendo que las tasas de interés de la Reserva Federal no están lejos de alcanzar su punto máximo.

- El movimiento de recuperación en el precio del Oro también está respaldado por un dólar estadounidense moderado y la disminución de los rendimientos del Tesoro de EE.UU.. El Índice del Dólar (DXY) lucha por superar los 104.00, mientras que el rendimiento de los bonos estadounidenses a 10 años cae hasta cerca del 4.18%.

- El Dólar se encuentra bajo presión, ya que el presidente de la Fed, Jerome Powell, reiteró en el Simposio de Jackson Hole que la adopción de nuevas medidas políticas dependerá de los datos económicos.

- Jerome Powell mantuvo las puertas abiertas a un mayor endurecimiento de la política, ya que el logro de la estabilidad de precios tiene un largo camino por recorrer. Dos meses de niveles de inflación más bajos es sólo el principio de lo que el banco central quiere construir.

- La presidenta de la Fed de Cleveland, Loretta Mester, apoyó esta semana una subida más de tipos de interés en 2023 para asegurar que el objetivo de estabilidad de precios se alcanza antes de 2026.

- Tras el comentario de Powell, de línea agresiva, los inversores se centraron en los datos de cambio de empleo de agosto del Automatic Data Processing (ADP), que se publicarán el miércoles a las 12:15 GMT.

- El banco central tiene pruebas de que la inflación está respondiendo más a los mercados laborales. Powell dijo que nuevas señales de endurecimiento del mercado laboral podrían justificar una mayor actuación de la Fed.

- Los comentarios de Powell sobre el mercado laboral han aumentado la importancia de los datos de empleo de agosto, ya que servirán de base para la política monetaria de septiembre.

- Publicación de datos ADP, se espera que el sector privado de EE.UU. haya añadido 195.000 puestos de trabajo en agosto, significativamente inferior a la lectura de julio de 324.000.

- Antes de los datos de empleo de ADP, los inversores se centrarán en las ofertas de empleo JOLTS de julio, que se publicarán a las 14:00 GMT. Según las estimaciones, las empresas estadounidenses publicaron 9,465 millones de vacantes, cifra inferior a la de junio, que fue de 9,582 millones.

- Además de los datos del mercado laboral, los inversores también tendrán en el punto de mira el PMI manufacturero ISM de agosto, que se publicará el viernes.

- Según las estimaciones, la actividad fabril estadounidense se contraerá por noveno mes consecutivo. El PMI manufacturero del ISM se situará en 47,0 puntos, ligeramente por encima del 46.4 de julio. Se espera que el índice de nuevos pedidos, un indicador adelantado muy seguido, descienda hasta 46.3 desde 47.3.

- El lunes, la encuesta sobre las perspectivas de manufactura de Texas informó de que una medida clave de las condiciones de manufactura del estado cayó seis puntos hasta -11.2, su nivel más bajo desde mayo de 2020.

- Los inversores están muy pendientes de la visita a China de la secretaria de Comercio estadounidense, Gina Raimondo. Raimondo dijo que la administración es consciente de los desafíos y optimista sobre los lazos entre EE.UU. y China.

- Raimondo y el ministro de Asuntos Exteriores de China, Wang Yi, acordaron poner en marcha una plataforma de información sobre el control de las exportaciones.

Análisis Técnico: El precio del Oro no logra mantenerse por encima de 1.920$

El precio del oro cae por debajo de 1.920,00$, ya que la ansiedad se apodera de los participantes del mercado antes de los datos del mercado laboral. El metal precioso supera la media móvil exponencial (EMA) de 20 y 200 días, lo que indica un sólido intento de recuperación. A pesar de este movimiento de reactivación, el metal amarillo tiene que pasar algunos filtros más para una reversión sostenida.

- Las cotizaciones del Dólar estadounidense se mueven en un entorno mixto, sin grandes valores atípicos.

- El viernes se publicará el informe mensual de empleo.

- El Índice del Dólar se aferra a 104.00, aunque persiste cierta presión vendedora.

El lunes, el Dólar estadounidense (USD) no hizo grandes olas al comienzo de la semana. Con el Reino Unido cerrado por festivo, el volumen típicamente bajo del inicio de la semana fue aún más escaso, sin que se produjeran movimientos realmente sustanciales. Con el Reino Unido de nuevo en línea y más datos económicos en la agenda, se espera que los volúmenes de comercio repunten de nuevo a niveles más normales.

El martes se publicarán algunos datos de segundo orden. El informe JOLTS de ofertas de empleo será el que más revuelo genere, ya que un descenso de las ofertas de empleo podría apuntar a una contracción de la demanda en el mercado laboral, lo que significa que los salarios podrían empezar a estabilizarse o incluso dar un paso atrás y, a su vez, frenar las presiones inflacionistas. Se espera una caída de 9.582 millones a 9.465 millones en julio.

Resumen diario: El Dólar estadounidense, primer dato relacionado con el empleo

- El calendario de datos comienza a las 12:55 GMT con el índice Redbook. La cifra anterior fue un aumento del 2.9%, sin previsión.

- El Índice de precios de la vivienda de junio se publicará a las 13:00 GMT. Se espera una desaceleración, del 0.7% en mayo al 0,2% en junio. Además, también se publicará el índice Case-Shiller de precios de la vivienda para el año. Los mercados esperan una contracción de los precios de vivienda del 1.3% en junio, inferior a la caída del 1.7% registrada en mayo.

- Los principales datos macroeconómicos del martes, con potencial para mover los mercados, se publicarán a las 14:00 GMT. Uno de ellos es el indicador de Confianza del consumidor del Conference Board para agosto, que se mantendrá prácticamente estable desde los 117 anteriores hasta los 116. El segundo es la encuesta JOLTS de ofertas de empleo de julio, que se espera que baje de 9.582 millones a 9.465 millones.

- Este mismo martes, el rendimiento de los bonos del Tesoro estadounidense subastará bonos a 7 años en los mercados.

- Jackson Hole es agua pasada, y las acciones de todo el mundo se recuperan con firmeza. El Topix japonés sube un 0.16%, mientras que el Hang Seng chino sube un 1.93%. Las acciones europeas también se recuperan, y el FTSE 100 de Londres sube un 1.26%. Los futuros de las acciones estadounidenses cotizan ligeramente al alza.

- La herramienta FedWatch de CME Group muestra que los Mercados están valorando en un 78.5% la posibilidad de que la Reserva Federal mantenga los tipos de interés sin cambios en su reunión de septiembre. Aunque sigue pareciendo un hecho que la Fed no subirá los tipos, los Mercados empiezan a dudar un poco más (21.5%) de que la Fed no sorprenda a los mercados con una subida de un cuarto de punto.

- El rendimiento de los bonos del Tesoro de EE.UU. a 10 años se negocia en el 4.18% después de tocar un nuevo máximo anual el lunes de la semana pasada en el 4.3618%. Los inversores están empezando a comprar bonos, lo que está presionando a la baja los rendimientos.

Análisis técnico del Índice del Dólar: agua pasada

El dólar estadounidense lleva en firme recuperación desde mediados de julio, y la semana pasada, sobre todo, se disparó. Con el evento de Jackson Hole fuera del camino, la recuperación del Dólar podría empezar a ralentizarse un poco. Esta semana podrían producirse algunas tomas de beneficios debido a la publicación de varios datos relacionados con el empleo en Estados Unidos. Además, el apetito de riesgo en los mercados podría reducirse en relación con el Dólar, que se considera un refugio seguro.

Al alza, 104.69, el máximo del 31 de mayo, entra en juego como nivel a batir. Una vez que se rompa y consolide ese nivel, habrá que esperar hasta 105.00, donde 105.10 (el máximo del 15 de marzo) es un candidato ideal para un doble techo. En caso de que el Dólar siga avanzando, se espera una prueba en 105.88, el máximo de 2023 del 8 de marzo.

En el lado bajista, es probable que varios suelos impidan una caída pronunciada del DXY. El primero es la gran figura de 104.00. Aunque viendo la caída actual, no parece lo suficientemente fuerte como para aguantar. Más bien hay que buscar la media móvil simple (SMA) de 200 días en 103.14. Se trata de un candidato mucho mejor para captar cierta presión de recogida de beneficios y volver a entrar. En caso de que no se mantenga, entra en juego la red de seguridad de 102.33, que mantiene tanto la SMA de 55 días como la SMA de 100 días.

Los analistas de BBH señalan que el Dólar estadounidense cotiza plano el martes, mientras los mercados esperan nuevos estímulos.

Los datos estadounidenses de esta semana podrían confirmar otra subida

"El índice del Dólar DXY cotiza plano por segundo día consecutivo cerca de 104.067 después de que el viernes alcanzara un nuevo máximo para este movimiento cerca de 104.309. Sigue en camino de probar el máximo del 31 de mayo cerca de 104.699".

"El Euro cotiza plano cerca de 1.0810, tras haber alcanzado el viernes un nuevo mínimo en este movimiento cerca de 1.0765. La Libra esterlina cotiza plana cerca de 1.26, tras haber registrado un nuevo mínimo en este movimiento el viernes cerca de 1.2560. Sigue en camino de probar el mínimo de mayo cerca de 1.2310".

"El USD/JPY cotiza al alza cerca de 146.65 mientras tantea la parte alcista de su rango operativo de 145.00-150.00. Dado que el BoJ sigue siendo moderado, esperamos una eventual prueba de 150.00. La historia fundamental sigue moviéndose a favor del Dólar.El discurso del viernes de Powell confirma la postura de línea dura de la Fed y creemos que los datos estadounidenses de esta semana podrían confirmar otra subida, lo que por supuesto es positivo para el Dólar."

Los analistas de TD Securities señalan que el informe JOLTS de ofertas de empleo de julio debería ser objeto de atención, dada la importancia que la Reserva Federal ha concedido a la evolución de unas condiciones del mercado laboral aún tensas.

Es importante seguir la relación entre vacantes y parados

"Esperamos que el informe muestre que, efectivamente, las ofertas de empleo han seguido abriéndose paso: prevemos otro descenso de la serie hasta situarse por debajo del consenso en 9.3 millones en julio (el mercado espera 9.436 millones)."

"El informe sobre la tasa de vacantes por desempleado y la tasa de despidos también será importante: la tasa de vacantes fue del 5.8% el mes pasado, mientras que la tasa de despidos se sitúa actualmente en el nivel más bajo de los últimos dos años (2.4%)".

- El informe JOLTS será seguido de cerca por los funcionarios de la Fed antes de los datos de empleo de agosto.

- Se prevé que las ofertas de empleo descendieron hasta los 9.46 millones el último día hábil de julio.

- Las condiciones del mercado laboral estadounidense siguen desequilibradas a pesar de las subidas de tasas de la Fed.

La Oficina de Estadísticas Laborales (BLS) de EE.UU. publicará el martes 29 de agosto la Encuesta de Ofertas de Empleo y Rotación Laboral (JOLTS). La publicación ofrecerá datos sobre la variación del número de ofertas de empleo en julio, junto con el número de despidos y renuncias.

Los participantes del mercado y los responsables de la política económica de la Reserva Federal examinarán con lupa los datos de JOLTS, ya que podrían aportar información valiosa sobre la dinámica de la oferta y la demanda en el mercado laboral, un factor clave que impulsa al alza los salarios y la inflación.

¿Qué podemos esperar del próximo informe JOLTS?

Se prevé que el número de ofertas de empleo en el último día laborable de julio descendió a 9.46 millones, frente a los 9.58 millones de junio. "A lo largo del mes, el número de contrataciones y el total de separaciones disminuyeron a 5.9 millones y 5.6 millones, respectivamente", señalaba el BLS en el JOLTS de junio. "Dentro de las separaciones, disminuyeron las renuncias (3.8 millones), mientras que los despidos y las bajas (1.5 millones) apenas variaron", se leía además en la publicación.

La Reserva Federal (Fed) ha estado prestando mucha atención a los datos de ofertas de empleo para evaluar si el equilibrio entre la oferta y la demanda en el mercado laboral sigue desequilibrado. En junio, el BLS informó de que había más de 5.95 millones de desempleados. Por tanto, la proporción entre empleos disponibles y demandantes de empleo se situaba en torno a 1.6. En julio, el número de parados disminuyó ligeramente hasta los 5.84 millones. Aunque el número de ofertas de empleo disminuyera a 8.76 millones en julio, seguiría habiendo 1.5 empleos disponibles por cada desempleado.

"Las ofertas de empleo han disminuido sustancialmente sin que aumente el desempleo, un resultado muy positivo pero históricamente inusual que parece reflejar un gran exceso de demanda de mano de obra", dijo el presidente de la Reserva Federal, Jerome Powell, en su discurso del viernes en el Simposio de Jackson Hole. Powell añadió además que la Fed espera que continúe el reequilibrio en el mercado laboral, pero señaló que pediría una respuesta política si vieran pruebas de que "la rigidez en el mercado laboral ya no se está relajando."

Eren Sengezer, analista de FXStreet, comparte su opinión sobre la importancia de los datos de ofertas de empleo de JOLTS y la posible reacción de los mercados:

"Los participantes del mercado están bastante seguros de que la Fed dejará su tasa de política monetaria sin cambios en su reunión de septiembre. Sin embargo, aún no han decidido si la Fed volverá a subir la tasa antes de fin de año. Según la herramienta FedWatch del CME Group, la probabilidad de que la Fed suba el tipo de interés otros 25 puntos básicos en 2023 se mantiene en torno al 50%".

"Si se produce un descenso significativo en el número de ofertas de empleo, con una lectura por debajo de los 9 millones, el Dólar estadounidense (USD) podría verse sometido a una renovada presión vendedora. Por otro lado, un aumento hacia los 10 millones reafirmaría la rigidez del mercado laboral y tendría el efecto contrario en el comportamiento de la divisa frente a sus principales rivales."

¿Cuándo se publicará el informe JOLTS y cómo podría afectar al EUR/USD?

El martes 29 de agosto a las 14:00 GMT se publicarán los datos de las ofertas de empleo. El informe podría influir en la acción del EUR/USD debido a su posible impacto en la fijación de precios del mercado de las perspectivas de tasas de la Fed. El Euro ha luchado por mantenerse firme frente a sus rivales después de que la presidenta del Banco Central Europeo (BCE), Christine Lagarde, se abstuviera de confirmar una subida más de las tasas clave en septiembre.

Eren señala los niveles técnicos clave a vigilar para el EUR/USD antes de los datos del JOLTS:

"El EUR/USD cotiza cerca del límite superior del canal descendente que viene de julio y el indicador de Fuerza relativa (RSI) en el gráfico diario se mantiene cerca de 40, lo que refleja el sesgo bajista."

"La media móvil simple (SMA) de 200 días se alinea como un nivel clave para el EUR/USD en 1.0800. Si el par se estabiliza por encima de ese nivel, los vendedores podrían desanimarse. En ese escenario, 1.0900 (nivel psicológico) podría actuar como resistencia provisional por delante de 1.0930 (SMA de 100 días) y 1.0970 (SMA de 50 días). A la baja, 1.0750 (límite inferior del canal descendente, nivel estático) podría considerarse el próximo objetivo bajista, seguido de 1.0700 (nivel estático, nivel psicológico) y el 1.0635 visto el 31 de mayo, si los compradores desisten de defender 1.0800".

En una reunión mantenida el martes con la Secretaria de Comercio estadounidense, Gina Raimondo, el Primer Ministro chino, Li Qiang, ha afirmado que "una relación económica y comercial sólida no sólo será beneficiosa para nuestros dos países, sino para el mundo entero".

Por su parte, Raimondo ha dicho al Primer Ministro chino que "EE.UU. quiere trabajar con China en el cambio climático, la inteligencia artificial y la crisis del fentanilo".

"El mundo espera que demos un paso adelante juntos para resolver los problemas", ha añadido Raimondo.

- El NZD/USD gana terreno por segundo día consecutivo y se apoya en un Dólar más débil.

- El retroceso de los rendimientos de los bonos estadounidenses y el tono positivo de riesgo alejan al USD de un máximo de tres meses.

- Las expectativas a nuevas subidas de tasas de la Fed deberían detener la caída del USD y limitar las ganancias del par.

El NZD/USD atrae a algunos compradores por segundo día consecutivo el martes y se recupera aún más de su nivel más bajo desde noviembre de 2022, en torno a la región de 0.5885 tocada la semana pasada. El par se aferra a modestas ganancias intradía durante la primera parte de la sesión europea y actualmente cotiza cerca de la zona de 0.5925, subiendo más de 0.20% en el día, aunque cualquier subida significativa todavía parece esquiva.

El optimismo generado por las nuevas medidas adoptadas por China para atraer de nuevo a los inversores a sus maltrechos mercados bursátiles sigue impulsando algunos flujos monetarios hacia las divisas de las antípodas, incluido el Dólar neozelandés (NZD). Por otra parte, el Dólar estadounidense (USD) se ve presionado por un nuevo descenso de los rendimientos de los bonos del Tesoro y retrocede aún más desde el máximo de casi tres meses alcanzado el viernes pasado. Esto resulta ser un factor clave que actúa como viento de cola para el par NZD/USD.

Dicho esto, el aumento de las expectativas por una nueva subida de tipos de 25 puntos básicos por parte de la Reserva Federal (Fed) en 2023 debería ayudar a limitar la caída de los rendimientos de los bonos estadounidenses y del Dólar. Cabe recordar que el presidente de la Fed, Jerome Powell, reiteró el mensaje la semana pasada y dijo en el simposio de Jackson Hole que el banco central estadounidense podría tener que subir más las tasas para enfriar una inflación aún demasiado alta. Además, la fortaleza de la economía estadounidense debería permitir a la Fed mantener su postura de línea dura durante más tiempo.

El trasfondo fundamental mencionado favorece a los alcistas del USD, lo que junto con la preocupación por el empeoramiento de las condiciones económicas en China, justifica cierta cautela antes de posicionarse para cualquier movimiento alcista adicional para el par NZD/USD. Los operadores también podrían preferir mantenerse al margen antes de las importantes publicaciones macroeconómicas de EE.UU. y China de esta semana, que desempeñarán un papel clave en la determinación del siguiente movimiento direccional para el par.

La agenda económica estadounidense, bastante apretada, comienza el martes con la publicación del índice de confianza del consumidor del Conference Board y los datos de ofertas de empleo del JOLTS. El miércoles se publicará la estimación revisada del crecimiento del PIB del segundo trimestre, el jueves el índice de precios PCE, el indicador de inflación preferido de la Fed, y el viernes el informe de empleo (NFP). Además, el jueves se publicarán los datos oficiales del PMI chino.

Por lo tanto, sería prudente esperar a que se produzcan fuertes compras antes de confirmar que el par NZD/USD ha tocado fondo a corto plazo.

NZD/USD niveles técnicos a vigilar

- El índice DXY mantiene un rango estrecho cerca de la región de 104.00.

- Por el momento, la recuperación del Dólar se ha estancado por encima de 104.50.

- La confianza del consumidor y los datos de vivienda destacan en el calendario económico de EE.UU. de hoy.

El índice del Dólar DXY, que mide la fortaleza del Dólar frente a una cesta de divisas, alterna ganancias con pérdidas en torno a la región de 104.00 durante la sesión europea del martes.

El índice DXY se centra en los datos y en la Fed

Por el momento, el índice DXY cotiza de forma poco concluyente cerca del nivel de 104.00, sometido a una moderada presión vendedora tras alcanzar máximos de varias semanas el viernes pasado cerca de 104.50.

La actual pérdida de impulso del Dólar viene acompañada de una mayor debilidad de los rendimientos estadounidenses en toda la curva, ya que los inversores siguen valorando una pausa de la Fed en septiembre frente a una subida de tipos de 25 puntos básicos en la reunión de noviembre.

En cuanto a los datos estadounidenses, hoy se publicará la confianza del consumidor, medida por el Conference Board, las ofertas de empleo JOLT y el Índice de Precios al Vivienda FHFA.

¿Qué podemos esperar en torno al índice DXY?

La renovada debilidad lleva ahora al índice DXY a desafiar el soporte clave de 104.00, en medio de una mejora del sentimiento de apetito por el riesgo.

Mientras tanto, el soporte adicional para el Dólar proviene de la buena salud de la economía de EE.UU., que parece haber reavivado la narrativa en torno al endurecimiento de la postura de la Reserva Federal.

Por otra parte, la idea de que el Dólar podría enfrentarse a vientos en contra como respuesta a la postura dependiente de los datos de la Fed en el contexto actual de persistente desinflación y enfriamiento del mercado laboral parece estar perdiendo fuerza últimamente.

Niveles relevantes del índice DXY

En el momento de escribir, el índice DXY retrocede un 0.06% en el día, cotizando en 103.91. El soporte inmediato está en 103.09 (SMA de 200 días), seguido de 102.33 (SMA de 55 días) y 101.74 (mínimo del 4 de agosto). Al alza, la ruptura de 104.44 (máximo del 25 de agosto) abriría la puerta a 104.69 (máximo del 31 de mayo) y 105.88 (máximo del 8 de marzo).

La Gobernadora designada del Banco de la Reserva de Australia (RBA), Michelle Bullock, ha hecho comentarios en la conferencia Sir Leslie Melville en la Universidad Nacional de Australia, en Canberra.

Declaraciones destacadas

El impacto del cambio climático en la tasa de interés neutral no está claro.

Podría ejercer una presión tanto al alza como a la baja sobre la tasa neutral.

Un clima extremo podría reducir la oferta en la economía y aumentar la inflación.

La transición a las energías renovables podría reducir los costes de la energía y la inflación.

Es probable que el cambio climático provoque una mayor volatilidad de la inflación.

En opinión de Lee Sue Ann, Economista del Grupo UOB, y Quek Ser Leang, Estratega de Mercados, un mayor repunte del USD/JPY podría volver a situarse en la zona de 147.00 y por encima.

Comentarios destacados

Vista a 24 horas: Ayer indicamos que el USD/JPY podría subir. Sin embargo, opinábamos que "una ruptura sostenida por encima de 147.00 es poco probable". Nuestra opinión no era errónea, ya que el USD/JPY subió y alcanzó un nuevo máximo de 9 meses y medio en 146.74. Como era de esperar, el avance carece de impulso, y es poco probable que el USD/JPY suba mucho más. Hoy, esperamos que el USD/JPY cotice dentro de un rango, probablemente entre 145.90 y 146.70.

Próximas 1-3 semanas: No hay mucho que añadir a nuestra actualización de ayer (28 de agosto, USD/JPY en 146.45). Como se ha destacado, la reciente acción del precio dio lugar a un ligero aumento del impulso alcista. Hay margen para que el USD/JPY suba hasta 147.00, posiblemente 147.50. La leve presión alcista está intacta mientras el USD/JPY se mantenga por encima de 145.35 (el nivel de "fuerte soporte" estaba ayer en 145.20).

Esto es lo que necesita saber para operar hoy martes 29 de agosto:

La actividad se mantiene moderada a primera hora del martes y los principales pares de divisas siguen fluctuando dentro de rangos conocidos. El índice de precios de vivienda de junio será la primera publicación del día en Estados Unidos. Más tarde en la sesión americana, los datos de ofertas de empleo JOLTS de la Oficina de Estadísticas Laborales de EE.UU. para julio y el índice de confianza del consumidor del Conference Board para agosto serán seguidos de cerca por los participantes del mercado.

El cambio positivo observado en el sentimiento de riesgo dificultó que el Dólar estadounidense cobrara fuerza en la segunda mitad del lunes y el índice del Dólar DXY cerró en terreno negativo. Durante la mañana europea del martes, el índice DXY se mantiene estable en torno a 104.00. Los principales índices de Wall Street ganaron más de un 0.5% el lunes y los futuros de los índices bursátiles estadounidenses registran ahora pequeñas ganancias diarias. Mientras tanto, el rendimiento de los bonos del Tesoro estadounidense a 10 años se mantiene por debajo del 4.2% tras caer casi un 1% el lunes.

Cotización del Dólar estadounidense hoy

La siguiente tabla muestra la variación porcentual del Dólar estadounidense (USD) frente a las principales divisas.

| USD | EUR | GBP | CAD | AUD | JPY | NZD | CHF | |

| USD | 0.02% | -0.12% | -0.05% | -0.31% | -0.05% | -0.45% | 0.02% | |

| EUR | -0.01% | -0.14% | -0.07% | -0.33% | -0.08% | -0.45% | 0.02% | |

| GBP | 0.13% | 0.14% | 0.08% | -0.21% | 0.07% | -0.32% | 0.14% | |

| CAD | 0.06% | 0.05% | -0.08% | -0.27% | 0.00% | -0.40% | 0.06% | |

| AUD | 0.34% | 0.36% | 0.23% | 0.28% | 0.27% | -0.09% | 0.35% | |

| JPY | 0.06% | 0.03% | -0.09% | -0.01% | -0.28% | -0.39% | 0.06% | |

| NZD | 0.40% | 0.41% | 0.32% | 0.36% | 0.13% | 0.36% | 0.43% | |

| CHF | -0.01% | -0.01% | -0.13% | -0.08% | -0.33% | -0.06% | -0.42% |

El mapa de calor muestra las variaciones porcentuales de las divisas principales entre sí. La divisa base se elige en la columna de la izquierda, mientras que la divisa de cotización se elige en la fila superior. Por ejemplo, si elige el euro en la columna de la izquierda y se desplaza por la línea horizontal hasta el yen japonés, la variación porcentual que aparece en el recuadro representará EUR (base)/JPY (cotización).

Durante la sesión asiática, los datos de Japón han revelado que la Tasa de Desempleo subió al 2.7% en julio desde el 2.5% de junio. Mientras tanto, "Japón ha visto cómo se ampliaban las subidas de precios y salarios desde la primavera de 2022", afirmó el gobierno japonés en su libro blanco económico anual. "Tales cambios sugieren que la economía está alcanzando un punto de inflexión en su batalla de 25 años contra la deflación", se lee además en la publicación. El USD/JPY no ha reaccionado a estos comentarios y ha extendido su tendencia lateral en torno a 146.50.

El EUR/USD registró pequeñas ganancias el lunes y continuó subiendo a comienzos del martes. El par, sin embargo, parece estar teniendo dificultades para reunir impulso alcista, mientras se mantiene por debajo de 1.0850.

El GBP/USD ha ganado tracción en la sesión europea y ha avanzado hacia 1.2650. Tras el largo fin de semana, el índice FTSE 100 del Reino Unido ha abierto el martes con una subida superior al 1%, lo que apunta a una mejora del apetito por el riesgo.

El AUD/USD mantiene su impulso de recuperación tras el avance del lunes y sube por encima de 0.6450. El NZD/USD, apoyado por el sentimiento de riesgo positivo en el mercado, ha subido hacia 0.5950 tras la agitación del lunes.

El precio del Oro cerró ligeramente al alza el lunes y continúa subiendo en medio del retroceso de los rendimientos estadounidenses a primera hora del martes. En el momento de escribir, el XAU/USD cotiza en positivo cerca de 1.925$.

El Bitcoin y el Ethereum permanecen sin dirección a principios de esta semana, moviéndose lateralmente en rangos estrechos cerca de 26.000$ y 1.650$, respectivamente.

- El USD/MXN pierde impulso cerca de 16.77 en medio de la debilidad del Dólar.

- El presidente de la Reserva Federal (Fed), Jerome Powell, dijo que no se pueden descartar subidas adicionales de tasas si es necesario.

- Las autoridades de Banxico citaron la posibilidad de subidas adicionales de tasas para aliviar las presiones inflacionarias.

- Los mercados estarán atentos al PIB de México y a la confianza del consumidor del CB de EE.UU.

El USD/MXN extiende su tendencia bajista durante las primeras horas de la sesión europea del martes. El par cotiza actualmente en torno a 16.77, perdiendo un 0.12% en el día. Mientras tanto, el Índice del Dólar DXY, que mide la fortaleza del dólar frente a otras seis divisas principales, pierde tracción por segundo día consecutivo. Los participantes del mercado están a la espera de los datos económicos más importantes de EE.UU. y del Producto Interior Bruto (PIB) de México del segundo trimestre para tomar impulso.

Con respecto al Simposio de Jackson Hole, el presidente de la Reserva Federal (Fed), Jerome Powell, declaró que no se puede descartar una subida adicional de tasas en caso de que se requiera, esto sería determinado por los datos entrantes. Según World Interest Rates Probabilities (WIRP), el mercado descuenta modestas probabilidades de una subida en septiembre, pero la probabilidad de una subida de 25 puntos básicos (pb) en noviembre aumentó hasta casi el 70%. En cuanto a los datos, el índice de manufactura de la Reserva Federal de Dallas para agosto subió a -17.2 desde -20 anterior, mejor que la estimación de -21.6.

Por otra parte, los responsables políticos de Banxico citaron la posibilidad de subidas adicionales de tasas para aliviar las presiones inflacionistas. Esto, a su vez, impulsa al Peso mexicano (MXN) frente al Dólar estadounidense y actúa como viento en contra para el USD/MXN. Por otra parte, México, la segunda economía de Latinoamérica, publicará los datos del PIB hoy martes. Se espera que la cifra de crecimiento anual se mantenga sin cambios en el 3.7%, mientras que la cifra mensual crecerá un 0.9%.

Los participantes del mercado también seguirán de cerca el índice de confianza del consumidor del CB de EE.UU. para agosto y los datos de las vacantes de empleo de JOLTs para julio que se publicarán más tarde en el día. El viernes, la atención se centrará en las nóminas no agrícolas NFP de EE.UU.

- El GBP/USD atrae compradores por segundo día consecutivo y recibe el soporte de un USD más débil.

- Un nuevo retroceso de los rendimientos de los bonos estadounidenses y un tono de riesgo positivo debilitan al Dólar de refugio seguro.

- Las expectativas a nuevas subidas de tasas de la Fed deberían actuar como un viento de cola para los rendimientos de los bonos estadounidenses y el Dólar.

El GBP/USD gana terreno por segundo día consecutivo el martes y se recupera de su nivel más bajo desde el 13 de junio, en torno a la zona de 1.2550-1.2545 tocada la semana pasada. El par cotiza en torno a la zona de 1.2620-1.2625 al inicio de la sesión europea, con una subida de más del 0.15% en el día, aunque sigue por debajo del punto de ruptura del soporte de la media móvil simple (SMA) de 100 días.

El retroceso de los rendimientos de los bonos del Tesoro estadounidense aleja al Dólar de un máximo de casi tres meses alcanzado la semana pasada, lo que a su vez se considera un factor clave que impulsa al par GBP/USD al alza. Aparte de esto, el tono de riesgo generalmente positivo, reforzado por las nuevas medidas aplicadas por China durante el fin de semana para atraer a los inversores de nuevo a sus maltrechos mercados bursátiles, socava aún más el Dólar de refugio seguro. Por otra parte, la Libra esterlina (GBP) se apoya en las declaraciones del subgobernador del Banco de Inglaterra (BoE), Ben Broadbent, el sábado, en las que afirmaba que las tasas de política monetaria tendrían que permanecer en territorio restrictivo durante algún tiempo.

Dicho esto, la posibilidad de nuevas subidas de los tipos de interés por parte de la Reserva Federal (Fed) debería actuar como un viento de cola para los rendimientos de los bonos estadounidenses y ayudar a limitar cualquier caída significativa del Dólar, al menos por ahora. De hecho, el presidente de la Fed, Jerome Powell, dijo el viernes que la inflación sigue siendo demasiado alta y que el banco central está dispuesto a seguir subiendo las tasas para controlar los precios persistentemente altos. Además, una economía estadounidense sorprendentemente resistente podría obligar a la Fed a mantener las tasas de interés más altas durante más tiempo. Las expectativas habían impulsado la semana pasada el rendimiento de la deuda pública estadounidense de referencia a 10 años a su nivel más alto desde noviembre de 2007, lo que favorece a los alcistas del Dólar.

Aparte de esto, la creciente aceptación de que el Banco de Inglaterra (BoE) hará una pausa en su ciclo de subida de tasas después de la ampliamente anticipada subida de 25 puntos básicos en la reunión de septiembre podría contribuir aún más a limitar al par GBP/USD. Por lo tanto, será prudente esperar a que se produzcan fuertes compras antes de confirmar que la reciente trayectoria bajista de las últimas seis semanas ha terminado y posicionarse para cualquier movimiento de apreciación significativo. Al inicio de la sesión americana de hoy, la agenda económica de EE.UU. incluirá la publicación del índice de confianza del consumidor del Conference Board y los datos de ofertas de empleo del JOLTS.

GBP/USD niveles técnicos a vigilar

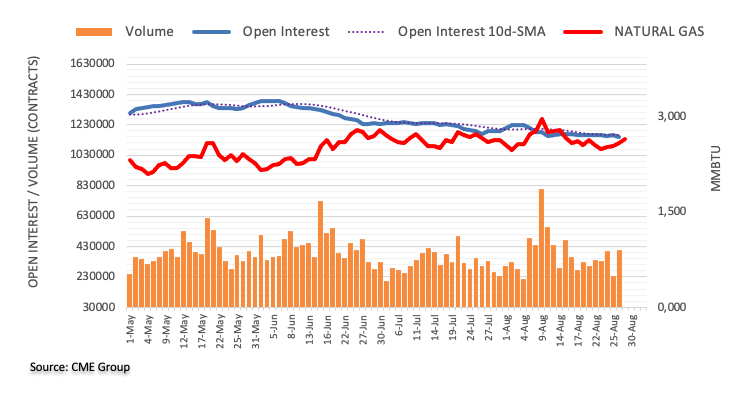

Los datos preliminares del CME Group para los mercados de futuros del Gas Natural indican que los operadores redujeron sus posiciones de interés abierto en unos 8.700 contratos el lunes, lo que amplía el comportamiento errático observado últimamente. Por otra parte, el volumen se mantuvo agitado y subió en unos 170.500 contratos.

Gas Natural: La subida sigue limitada en torno a los 3.00$

La subida de los precios del Gas Natural del lunes estuvo acompañada de una reducción del interés abierto, lo que sugiere que no parece probable que se produzcan nuevas subidas a corto plazo. Sin embargo, la fuerte acumulación de interés abierto podría permitir la continuación del impulso alcista. Mientras tanto, el nivel de 3.00$ por MMBtu sigue siendo por el momento un fuerte obstáculo para los alcistas.

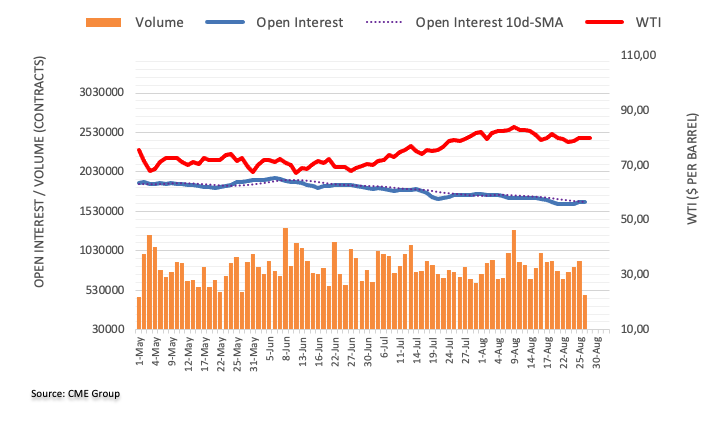

Teniendo en cuenta los datos avanzados del CME Group para los mercados de futuros del petróleo crudo, el interés abierto aumentó por tercera sesión consecutiva el lunes, ahora en alrededor de 1.400 contratos. El volumen, en cambio, se redujo casi a la mitad respecto al día anterior y cayó en unos 431.300 contratos.

El WTI parece consolidarse en torno a los 80.00$

Los precios del WTI oscilaron en torno al nivel de 80.00$ por barril el lunes, en medio de un aumento del interés abierto y una fuerte caída del volumen. Por el momento, no hay que descartar que el precio actual continúe limitado en un rango. Al alza, el máximo de 2023 en 84.85$ se perfila como el próximo objetivo de relevancia para el precio del oro negro.

Las pérdidas adicionales podrían arrastrar al GBP/USD a la zona de 1.2530 en las próximas semanas, según sugieren Lee Sue Ann, Economista de UOB Group, y Quek Ser Leang, Estratega de Mercados.

Comentarios destacados

Vista a 24 horas: El viernes pasado, el GBP/USD cayó hasta un mínimo de 1.2548. Ayer destacamos que "el impulso bajista no ha aumentado mucho; esto, combinado con las condiciones de sobreventa, sugiere que es poco probable que el GBP/USD se debilite mucho más" Esperábamos que el GBP/USD cotizara lateralmente en un rango de 1.2545/1.2625. En línea con nuestras expectativas, el GBP/USD cotizó lateralmente, aunque en un rango más estrecho de lo esperado (1.2568/1.2609). Parece probable que se mantenga el movimiento lateral. El tono subyacente ligeramente firme sugiere un rango superior de 1.2670/1.2650.

Próximas 1-3 semanas: Nuestra actualización del viernes pasado (25 de agosto, GBP/USD en 1.2600) sigue en pie. Como hemos destacado, el reciente aumento del impulso bajista sugiere que es probable que el GBP/USD se debilite hasta 1.2530, posiblemente 1.2480. Seguiremos manteniendo la misma opinión mientras el GBP/USD se mantenga por debajo de la "fuerte resistencia" de 1.2685 (nivel sin cambios desde ayer). Dicho esto, el GBP/USD podría consolidar durante 1-2 días primero.

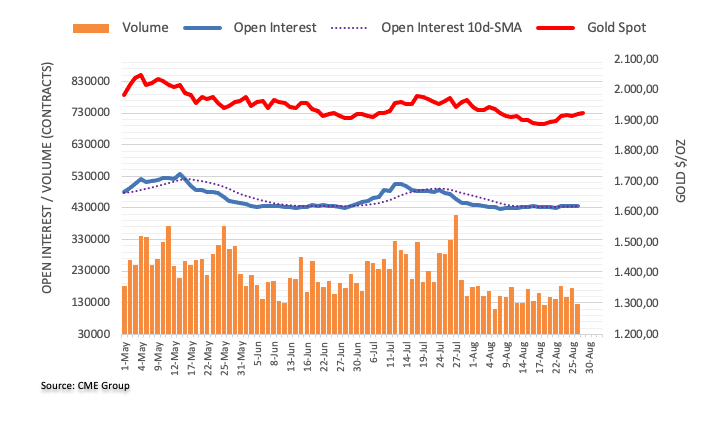

El interés abierto en los mercados de futuros del Oro cayó por tercera sesión consecutiva, esta vez en sólo 84 contratos el lunes, según las lecturas preliminares del CME Group. El volumen siguió el mismo camino y se redujo en unos 53.500 contratos, revirtiendo la acumulación diaria anterior.