- Análisis

- Noticias y herramientas

- Noticias del mercado

Noticias de mercados

El jueves es un día ajetreado en cuanto a datos económicos. A primera hora de la sesión asiática se publicarán los datos japoneses de comercio minorista y producción industrial. Más tarde, se informará de la confianza empresarial ANZ de Nueva Zelanda, los datos del PMI chino de agosto y el crédito al sector privado australiano. Los datos más destacados del día serán el IPC de la Eurozona y el IPC subyacente de Estados Unidos.

Esto es lo que debe saber el jueves 31 de agosto:

El Índice del Dólar cayó por tercer día consecutivo, alcanzando el cierre más bajo en dos semanas, justo por encima de 103.00. El dólar sigue presionado a la baja por los decepcionantes datos estadounidenses y el descenso de los rendimientos del Tesoro. El rendimiento a 10 años hizo suelo en el 4.08% (mínimo desde el 11 de agosto) antes de rebotar hasta el 4.11%.

Tras las cifras de JOLTS y la confianza del consumidor del martes, que cayeron por debajo del consenso, el miércoles la variación del empleo ADP también se situó por debajo de las expectativas, y el PIB del segundo trimestre se revisó a la baja. El cambio en el empleo informado por ADP fue de 177.000, por debajo del consenso del mercado de 195.000. Estas cifras no auguran nada bueno para el informe de nóminas no agrícolas del viernes. Sin embargo, antes del informe clave de empleo, el jueves, se publicará el Índice de Precios del Gasto en Consumo Personal subyacente. Este índice es la medida preferida de la Reserva Federal para medir la inflación. Además, se publicarán las solicitudes semanales de subsidio de desempleo y el PMI de Chicago.

Nela Richardson, economista jefe de ADP:

Las cifras de este mes son coherentes con el ritmo de creación de empleo anterior a la pandemia. Tras dos años de ganancias excepcionales ligadas a la recuperación, avanzamos hacia un crecimiento más sostenible de los salarios y el empleo a medida que se alejan los efectos económicos de la pandemia.

Durante la sesión asiática, un informe clave a tener en cuenta es el PMI NBS chino de agosto. Se espera que el índice de manufactura aumente moderadamente hasta 49.4, mientras que el índice de servicios se prevé que disminuya de 51.5 a 51.1.

Los datos publicados el miércoles indican que la tasa de inflación alemana cayó del 6.2% al 6.1% en agosto, lo que refleja una continuación de la tendencia a la baja. Sin embargo, en España la inflación repuntó del 2.3% al 2.6%, tal y como se esperaba. El jueves se publicará el Índice de Precios al Consumo (IPC) de la zona euro, así como las ventas minoristas alemanas y el desempleo.

Los analistas de Commerzbank opinan sobre la inflación alemana:

En los próximos meses, es probable que la tasa de inflación siga cayendo significativamente, en particular porque las presiones de los costes externos han disminuido notablemente. Sin embargo, es probable que el mayor crecimiento de los salarios siga impulsando al alza los precios de los servicios, por lo que al menos la tasa de inflación subyacente se mantendrá probablemente muy por encima del objetivo del 2% fijado por el BCE.

El par EUR/USD subió a 1.0947, alcanzando el nivel más alto en dos semanas, con el soporte de un USD más débil y el aumento de las expectativas de una postura más dura por parte del Banco Central Europeo en la reunión de septiembre. El par experimentó un retroceso, pero aún se mantiene por encima de 1.0900 con un sesgo alcista.

La Libra esterlina obtuvo mejores resultados el miércoles. El par EUR/GBP retrocedió desde sus máximos semanales y cayó hasta 0.8585. El GBP/USD subió cien puntos hasta 1.2747, el nivel más alto desde el 23 de agosto, pero después recortó sus ganancias. Actualmente ronda la SMA de 20 días cerca de 1.2720.

El USD/JPY alcanzó un mínimo de 145.55 antes de rebotar a 146.25, terminando el día en territorio positivo. El movimiento alcista se produjo cuando los rendimientos estadounidenses se alejaron de sus mínimos semanales. Para el jueves está prevista la publicación en Japón de las ventas minoristas y la producción industrial.

El dólar australiano no se vio afectado por unos datos de inflación por debajo de lo esperado ni por la fuerte caída de los permisos de construcción. El par AUD/USD terminó plano en torno a 0.6470 tras no poder mantenerse por encima de 0.6500. La tendencia a corto plazo sigue siendo alcista, pero el Dólar australiano ha perdido impulso. En Australia se publicarán los datos de crédito al sector privado y gasto de capital.

El par NZD/USD se enfrentó al rechazo por encima de la SMA de 20 días y del nivel de 0.6000, lo que indica dificultades para extender su recuperación. El jueves se publicará la encuesta de perspectivas de negocio de ANZ.

El USD/CAD continuó su retroceso por tercer día consecutivo, extendiendo la caída desde 1.3645. El nivel de soporte clave se sitúa entre 1.3490 y 1.3500.

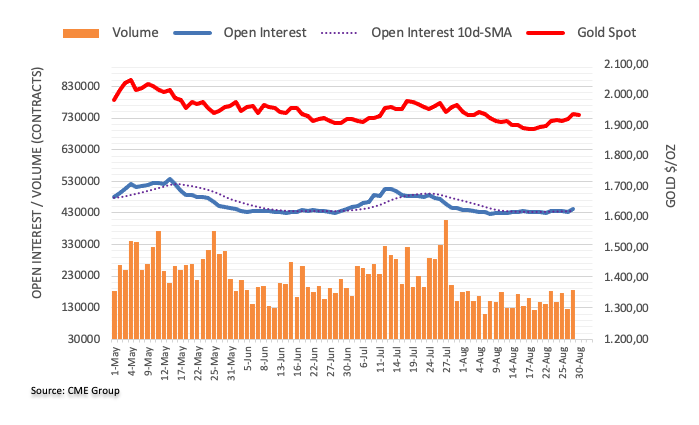

El Oro subió por tercer día consecutivo, encontrando resistencia en 1.950$. La bajada de los rendimientos y la debilidad del Dólar sirvieron de soporte al metal amarillo. La Plata dio marcha atrás tras alcanzar 25.00$ y cerró ligeramente a la baja en 24.60$.

¿Te ha gustado este artículo? Ayúdanos con tus comentarios respondiendo a esta encuesta:

- El par EUR/USD cotiza en 1.0919, con una subida del 0.36%, ya que los decepcionantes datos laborales y del PIB de EE.UU. sugieren que la Fed podría aplazar la subida de tasas.

- El Índice del Dólar estadounidense (DXY) pierde un 0.29% hasta 103.187, lo que supone un nuevo soporte para el Euro, ya que los rendimientos de los bonos del Tesoro estadounidense también caen.

- El Índice de Precios de Consumo Armonizado (IPCA) alemán supera las estimaciones, lo que refuerza al Euro y prepara el terreno para una posible carrera hacia el nivel de 1.1000.

El Euro (EUR) registra sólidas ganancias frente al Dólar estadounidense (USD), ya que los rendimientos de los bonos del Tesoro de EE.UU. caen debido a los datos económicos más débiles en los Estados Unidos (EE.UU.), lo que sugiere que el banco central de EE.UU. podría mantener los tipos sin cambios para el resto del año.

EUR/USD gana un 0.36% ante la debilidad de los datos del PIB y el empleo en EE.UU., mientras que las cifras de la inflación alemana impulsan al EUR

A última hora de la sesión neoyorquina, el par EUR/USD opera en 1.0919, subiendo un 0.36%, a pesar de que los flujos de fin de mes suelen apuntalar al Dólar, pero los indicios de desaceleración económica y la elevada inflación registrada en Alemania mantienen a la divisa común en cabeza.

Dadas las declaraciones del presidente de la Reserva Federal de EE.UU., Jerome Powell, en las que mencionaba que un mercado laboral fuerte y un crecimiento económico por encima de la tendencia podrían justificar subidas de tasas por parte de la Fed, los datos de los últimos días comprobaron las razones de Powell para no subir las tasas.

El informe nacional de empleo ADP de agosto se situó por debajo de las estimaciones de 195.000, en 177.000, reforzando el informe JOLTs del martes, que inició la tendencia de malos datos de empleo que podría continuar mañana, con las solicitudes iniciales de subsidio de desempleo antes del informe de nóminas no agrícolas de EE.UU. del viernes.

Al mismo tiempo, el Departamento de Comercio de EE.UU. mostró que la economía estadounidense está empezando a estancarse, ya que la segunda estimación del Producto Interior Bruto (PIB) del segundo trimestre fue del 2.1%, por debajo de la estimación del 2.4% publicada anteriormente.

La respuesta de los participantes del mercado a los datos se vio en los rendimientos de los bonos del Tesoro de EE.UU., que en su mayoría bajaron, aunque emparejando sus pérdidas anteriores. En consecuencia, el Dólar retrocedió, como muestra el Índice del dólar (DXY), que perdió un 0.29% y se situó en 103.187.

Por otro lado, el Euro se vio impulsado por el Índice de Precios al Consumo Armonizado (IPCA) alemán, con un aumento mensual y anual. La inflación intermensual fue del 0.4%, por encima de las estimaciones del 0.3%, y del 6.4% interanual, por encima del 6.3% previsto.

A la vista de los últimos datos fundamentales, la tendencia del EUR/USD seguiría siendo alcista, aunque preparada para un retroceso, antes de desafiar la zona de 1.1000. Al alza, el par encontraría resistencia en la DMA de 100 en 1.0925, que podría no ser fácil de superar antes de los datos del jueves.

Niveles técnicos del EUR/USD

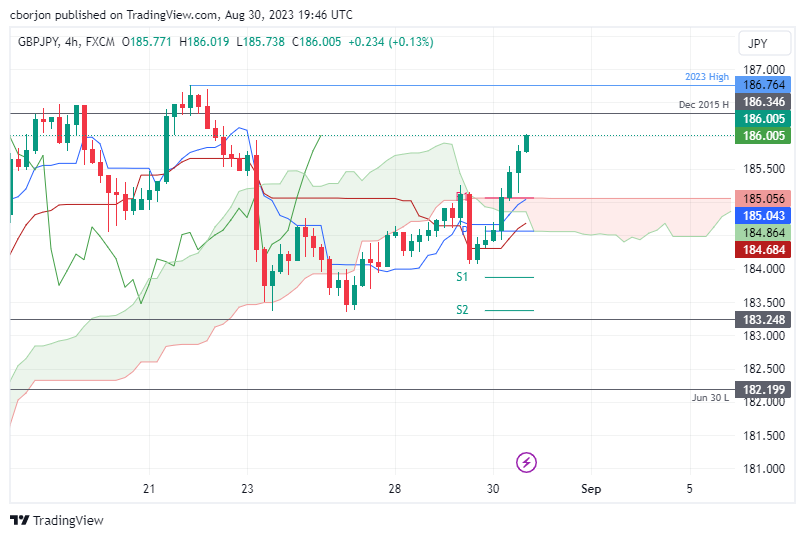

- El GBP/JPY sube a 185.90, ganando más de 150 puntos, creciendo un 0.88%, ya que los datos económicos de EE.UU. reducen la probabilidad de subidas de tasas de la Fed.

- La perspectiva técnica muestra que el par rompió por encima de la línea Tenkan-Sen, apuntando al nivel de 186.00 y potencialmente al máximo del año de 186.76.

- El gráfico de corto plazo de 4 horas indica un sesgo alcista, con la primera resistencia en 186,00; el soporte bajista se encuentra en 185.06, la confluencia del Tenkan-Sen y la cima del Kumo.

El GBP/JPY repuntó con fuerza el miércoles, ganando más de 150 pips o subiendo un 0.88%, ya que el sentimiento del mercado sigue siendo optimista, tras la publicación de datos económicos de EE.UU. que podrían disuadir al banco central de EE.UU. de subir las tasas. El par cotiza a 185.90 tras alcanzar un mínimo diario de 184.31.

Análisis del precio del GBP/JPY: Perspectiva técnica

El miércoles, el par GBP/JPY rompió por encima de la línea Tenkan-Sen, abriendo la puerta a nuevas alzas, poniendo en juego 186.00, seguido por el máximo del año hasta la fecha de 186.76. Por el contrario, un cierre diario por debajo de 186.00 podría exacerbar una nueva prueba de la línea Tenkan-Sen en 185.05, seguida del mínimo de la semana actual en 183.35.

A corto plazo, el gráfico de 4 horas del GBP/JPY muestra al par con sesgo alcista, y tras superar la nube de Ichimoku (Kumo), el cruce está extendiendo sus ganancias. La primera resistencia surge en 186.00, seguida del máximo de diciembre de 2015 en 186.35, antes de probar el máximo del año hasta la fecha en 186.76.

Por el contrario, si GBP/JPY desciende, el primer soporte surgiría en 185,06, la confluencia de la Tenkan-Sen y la parte superior de la Kumo, seguido por la línea de Kijun-Sen en 184.68.

Acción del precio GBP/JPY - Gráfico horario

- El par GBP/USD cotiza en 1.2710, subiendo un 0.58%, impulsado por unos datos de empleo en EE.UU. más débiles de lo esperado y una revisión a la baja del PIB del segundo trimestre al 2.1%.

- El Índice del Dólar estadounidense (DXY) cayó un 0.38% hasta 103.089, impulsando aún más a la libra esterlina, ya que los rendimientos de los bonos del Tesoro estadounidense también cayeron.

- Las previsiones de subidas de tasas del Banco de Inglaterra y un informe que muestra una contención del endeudamiento de los consumidores en el Reino Unido dan soporte a la libra.

La Libra esterlina (GBP) avanza durante tres días consecutivos frente al Dólar estadounidense (USD) en medio de un calendario económico ligero en el Reino Unido. Una semana económica ajetreada para los Estados Unidos (EE.UU.), especialmente inclinada hacia los datos de empleo, disminuyó las probabilidades de que la Reserva Federal suba las tasas en lo que resta del año. El par GBP/USD cotiza en torno a 1.2710, por encima de su precio de apertura en un 0,58%.

GBP/USD avanza por tercer día consecutivo, tras los pésimos datos de empleo en EE.UU., las cifras del PIB redujeron las expectativas de subida de tipos de la Fed.

Tras el informe de ofertas de empleo del martes pasado, peor de lo esperado, el informe nacional de empleo ADP de agosto no fue una excepción. Los datos mostraron que las compañías contrataron menos de lo estimado, 195.000, y añadieron 177.000 puestos de trabajo a la economía, lo que indica que el mercado laboral está perdiendo tracción. La especulación de que la Fed no aumentaría los costes de endeudamiento podría reflejarse en la herramienta FEdWatch de CME, con los inversores recortando sus apuestas para una subida de tasas en noviembre.

Otros datos mostraron que la economía se está deteriorando, con la segunda estimación del Producto Interior Bruto (PIB) del segundo trimestre en el 2,1%, por debajo del 2.4% informado anteriormente, señal de que la economía se está desacelerando.

El GBP/USD reaccionó al alza y perforó el nivel de 1.2700, que se había roto a la baja el 24 de agosto, y el par terminó la sesión en torno a 1.2591. No obstante, los datos de los últimos días impulsaron a la Libra esterlina, mientras que el dólar se desangra ante la caída del rendimiento de los bonos del Tesoro estadounidense.

El Índice del Dólar estadounidense (DXY), que sigue la evolución de seis divisas frente al dólar, registra pérdidas del 0.38%, hasta 103.089.

Al otro lado del charco, las subidas de tipos adicionales previstas por el Banco de Inglaterra (BoE) apuntalan el Cable. Los participantes del mercado estiman que la Tasa Bancaria alcanzaría un máximo en torno al 5.8%. Entretanto, un informe del BoE mostró que los consumidores británicos aumentaron sus préstamos menos de lo esperado, ya que las tasas más altas afectan a sus ciudadanos.

Aparte de esto, los próximos datos de los EE.UU., en particular el indicador preferido de la Reserva Federal para la inflación, los Gastos de Consumo Personal (PCE), y otros datos del mercado laboral darían dirección al par GBP/USD.

Análisis del precio del GBP/USD: Perspectivas técnicas

Una vez que el par GBP/USD recuperó 1.2700, el par está listo para probar la media móvil de 50 días (DMA) en 1.2779 a corto plazo, seguido de la cifra de 1.2800. Si se superan estos dos niveles de resistencia, el próximo objetivo podría ser el máximo diario del 27 de julio, en 1.2995. Por el contrario, si el par cae por debajo de 1.2700, se espera un nuevo retroceso hasta el mínimo de la semana actual en 1.2548.

- El par AUD/USD subió cerca de 0.6490 y se consolidó por encima de la SMA de 20 días de 0.6473.

- La continua debilidad de los mercados laborales estadounidenses hace que los inversores apuesten por una Fed menos agresiva.

- Los rendimientos estadounidenses cayeron a mínimos de tres semanas.

En la sesión del miércoles, el par AUD/USD ganó terreno, ya que el dólar está cotizando débil frente a la mayoría de sus rivales tras las nuevas cifras de empleo débiles. Por su parte, el Índice de Precios al Consumo (IPC) mensual cayó hasta el 4.9% interanual.

En EE.UU., las cifras de empleo ADP decepcionaron las expectativas en agosto. La cifra fue de 177.000, mientras que los Mercados esperaban 195.000, significativamente inferior a la última lectura de 371.000. Además, el Producto Interior Bruto (PIB) del segundo trimestre se revisó a la baja, hasta el 2.1% interanual. La reacción inmediata a los datos ADP y JOLT del martes, por debajo de lo esperado, fue la esperanza de que el ciclo de endurecimiento de la Fed llegara a su fin, lo que impulsó un fuerte descenso de los rendimientos a 2,5 y 10 años hasta sus niveles más bajos en tres semanas. Sin embargo, la herramienta FedWatch de CME refleja que las probabilidades de una subida en la reunión de noviembre cayeron ligeramente, pero siguen siendo altas, en torno al 44%. Además, los inversores están valorando que la Fed bajará las tasas antes, en junio de 2024, lo que también debilita al dólar.

Dicho esto, antes de la reunión del 20 de septiembre, la Fed recibirá un informe adicional sobre las Nóminas No Agrícolas (NFP) este viernes, una lectura del Gasto en Consumo Personal subyacente (PCE) el jueves y las cifras del Índice de Precios al Consumo (IPC) de agosto el próximo viernes. Estas cifras de inflación probablemente pesarán más en las próximas decisiones de la Fed.

Niveles del AUD/USD a vigilar

El análisis gráfico diario indica una tendencia neutral a alcista para el AUD/USD a corto plazo. El índice de fuerza relativa (RSI) se encuentra por debajo de su línea media en territorio negativo pero con pendiente positiva, alineándose con la señal negativa de la media móvil convergencia divergencia (MACD), que muestra barras verdes ascendentes, sugiriendo que los alcistas están recuperando impulso lentamente. Además, las señales alcistas en el gráfico de cuatro horas indican un fuerte impulso comprador, estableciendo un marcado dominio alcista sobre los vendedores en el marco temporal más corto.

Niveles de soporte: 0.6475 (SMA de 20 días), 0.6400, 0.6380.

Niveles de resistencia: 0.6500, 0.6525, 0.6540.

Gráfico Diario AUD/USD

-638290127522610675.png)

- El USD/CHF cayó a 0.8775, por debajo del SMA de 20 días de 0.8780.

- Las cifras de creación de empleo ADP de EE.UU. de agosto fueron inferiores a lo esperado, y el PIB del segundo trimestre se revisó a la baja.

- El descenso de los rendimientos en EE.UU. y las apuestas moderadas sobre la Fed, pesan sobre el USD.

En la sesión del miércoles, el Dólar cotizó débil contra la mayoría de las divisas, impulsado por los datos económicos que se informaron. El Dólar había ganado impulso contra la mayoría de sus rivales, ya que su economía se había mostrado resistente durante el ciclo de ajuste de la Reserva Federal (Fed). Sin embargo, el informe de cifras económicas débiles advierte a los inversores que los rezagos de la política monetaria pueden estar haciendo mella. En el lado suizo, el ZEW informó de unas expectativas moderadas en agosto.

La encuesta de agosto de Automatic Data Processing (ADP), que mide la creación de empleo, indicó la generación de 177.000 puestos de trabajo en Estados Unidos. Esta cifra quedó por debajo de los 195.000 previstos y supuso una importante caída respecto a los 371.000. Además, el Producto Interior Bruto (PIB) del segundo trimestre se revisó a la baja, situándose en el 2.1%.

En reacción a los datos, el Dólar, medido por el índice DXY, cayó a 103.05, por debajo de sus medias móviles simples de 200 y 20 días, mientras que los rendimientos del Tesoro estadounidense siguieron bajando y cayeron a su nivel más bajo en tres semanas. En línea con lo anterior, los mercados continúan valorando altas probabilidades de al menos una subida más por parte de la Reserva Federal (Fed) dentro de este ciclo, pero las expectativas de recorte de tasas se han desplazado ahora de julio a junio de 2024.

El jueves, la atención se centrará en los gastos de consumo personal subyacentes (PCE) de julio, un indicador de inflación esencial para la Fed. El viernes, los mercados conocerán las nóminas no agrícolas (NFP) de agosto.

Por el lado del CHF, la encuesta ZEW de expectativas de agosto cayó por encima de lo esperado a -38.6 frente a -31.3 esperado, lo que limita el alza de la moneda suiza.

USD/CHF Niveles a vigilar

Según el análisis gráfico diario, el USD/CHF tiene un sesgo técnico bajista a corto plazo, con el índice de fuerza relativa (RSI) y la divergencia de la media móvil (MACD) en territorio negativo. El RSI también muestra una pendiente hacia el sur por debajo de su línea media, lo que pone de relieve la presencia de una intensa presión de venta. Al mismo tiempo, el MACD, con sus barras rojas, pone de relieve el fortalecimiento del impulso bajista para el USD/CHF. Además, el par se encuentra por debajo de las medias móviles simples (SMA) de 20,100 y 200 días, lo que apunta a la fuerza predominante de los osos en el contexto más amplio y a que los compradores se enfrentan a una situación desafiante.

Niveles de soporte: 0.8750, 0.8730, 0.8700.

Niveles de resistencia: 0.8782 (SMA de 20 días), 0.8800, 0.8890 (SMA de 100 días).

Gráfico Diario USD/CHF

-638290089804843356.png)

- El USD/MXN cotiza a 16.7508, con una caída del 0.26%, ya que los decepcionantes datos laborales y del PIB de EE.UU. debilitan al Dólar, presionando a la baja los rendimientos del Tesoro estadounidense.

- El Índice del Dólar (DXY) cae más de un 1% hasta 103.133, lo que amplifica las pérdidas del USD/MXN en un trasfondo de debilidad general del Dólar.

El Peso mexicano (MXN) se fortaleció frente al Dólar estadounidense (USD) el miércoles, tras conocerse que la economía de Estados Unidos (EE.UU.) está decayendo, según los últimos datos de empleo y crecimiento. Por lo tanto, los rendimientos de los bonos del Tesoro de EE.UU. cayeron, un viento en contra para el Dólar. El par USD/MXN cotiza en 16.7508, perdiendo un 0.26% tras alcanzar un máximo de 16.8029.

El Peso mexicano se beneficia de los débiles datos de empleo del PIB estadounidense, mientras que la estabilidad de la política monetaria mexicana mejora sus perspectivas

Un sentimiento optimista de los mercados impulsa el apetito por la divisa de los mercados emergentes, como refleja la subida de las acciones estadounidenses. El Dólar retrocede después de que el Departamento de Comercio estadounidense revisara a la baja el Producto Interior Bruto (PIB) del segundo trimestre del 2.4% al 2.1%. Aunque las cifras superan los datos del primer trimestre, la economía se está estancando, como habían mostrado los datos del mercado laboral de la semana en curso.

En este sentido, la contratación privada se ralentizó, tal y como informó ADP en su informe nacional de empleo, en el que se informaba de que las compañías privadas sólo añadieron 177.000 puestos de trabajo, por debajo de las estimaciones de 195.000. Esto, junto con un informe semanal de ofertas de empleo más débil, dibuja un escenario no muy bueno para el informe de nóminas no agrícolas de EE.UU. del viernes.

Los rendimientos de los bonos del Tesoro cayeron y afectaron al dólar. El Índice del Dólar (DXY), que mide el valor del Dólar frente a una cesta de seis divisas, cayó más de un 1% y se situó en 103.133. Por lo tanto, el USD/MXN amplió sus pérdidas en medio de la debilidad general del Dólar.

Al otro lado de la frontera, José Pérez, jefe de Investigación de Mercados Emergentes de S&P Global, dijo que no espera cambios significativos en el perfil de crédito de México en 2024. Pérez añadió que espera que la política monetaria de México se mantenga estable, y las tasas podrían comenzar a disminuir a principios de 2024.

Dicho esto, teniendo en cuenta las previsiones del Banco de México (Banxico) de una subida durante más tiempo, es probable que las perspectivas del USD/MXN sigan sesgadas a la baja, pero la falta de un catalizador más sólido mantiene el par por encima del mínimo de 16.6238.

Análisis del precio del USD/MXN: Perspectiva técnica

Desde un punto de vista técnico, el USD/MXN se ha consolidado en torno a 16.6900/16.8900 durante la semana, ya que las medias móviles de 50 y 20 días (DMA) se movieron planas en 16.9694 y 16.9886, respectivamente, lo que sugiere que el par está a la espera de un nuevo catalizador. Riesgos a la baja emergen en el mínimo semanal de 16.6923, exponiendo el mínimo del año hasta la fecha de 16.6238. De lo contrario, si el USD/MXN supera el máximo semanal, la DMA de 50 en 16.9694 estaría en juego.

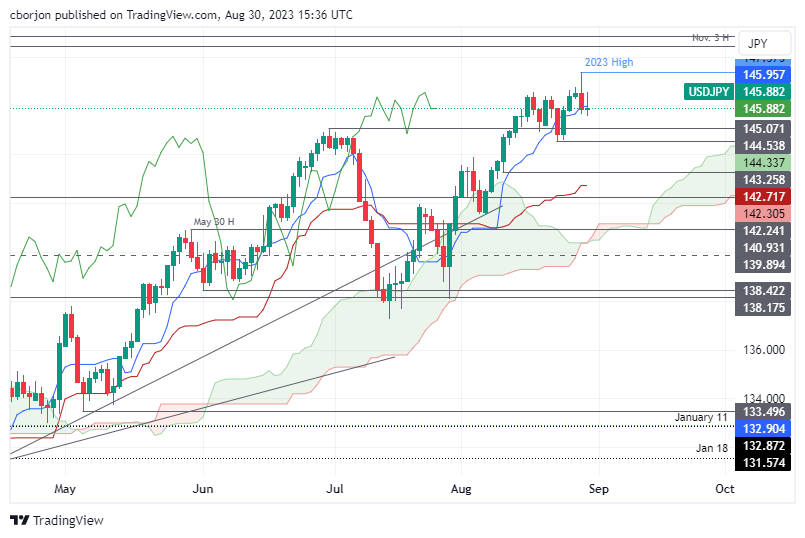

- El USD/JPY bajó un 0.13% a 145.68, presionado por los decepcionantes datos del mercado laboral estadounidense y un crecimiento del PIB inferior al previsto en el 2º trimestre.

- El rendimiento de los bonos del Tesoro estadounidense a 10 años cae hasta el 4.102%, lo que debilita aún más al Dólar, mientras que el índice DXY cae un 0.43% hasta 103.041.

- Naoki Tamura, miembro de la junta del BOJ, señala que la inflación está "claramente a la vista", lo que apunta a un posible fin de los tipos negativos el año que viene, lo que podría reforzar aún más al Yen.

El Yen japonés (JPY) registra sesiones consecutivas positivas frente al Dólar estadounidense (USD), que sigue presionado a la baja después de que los datos del martes pasado mostraran que el mercado laboral estadounidense se está enfriando. Los datos de hoy reforzaron esto último, aliviando la presión sobre el banco central estadounidense para que aumente los costes de los préstamos. El USD/JPY cotiza en 145.68, perdiendo un 0.13%, tras alcanzar un máximo diario de 146.84.

Yen cobra impulso frente a un Dólar maltrecho por los datos laborales y del PIB

El Dólar amplió sus pérdidas gracias a unos datos de crecimiento más débiles de lo esperado. El Producto Interior Bruto (PIB) del segundo trimestre del Departamento de Comercio de EE.UU. se situó un 2.1% por debajo de las estimaciones previas del gobierno del 2.4%, un repunte respecto al 2% del primer trimestre. Este dato, junto con el informe nacional de empleo ADP, que no alcanzó las estimaciones de 195.000 y se situó en 177.000, reveló que el mercado laboral está perdiendo fuelle.

El martes, el Departamento de Trabajo de EE.UU. reveló 1.51 ofertas de empleo por cada desempleado, la proporción más baja desde septiembre de 2021, frente a 1.54 en junio.

Ante unos datos económicos peores de lo esperado, los rendimientos de los bonos del Tesoro estadounidense cayeron. El rendimiento de los bonos del Tesoro estadounidense a 10 años bajó dos puntos básicos, hasta el 4.102%, lo que supuso un viento en contra para el par USD/JPY debido a su estrecha correlación positiva. Esto perjudicó al Dólar estadounidense (USD), que según su índice, el Índice del Dólar (DXY) cayó un 0.43%, hasta 103.041.

En el frente japonés, Naoki Tamura, miembro del consejo del Banco de Japón (BoJ), afirmó que la inflación está "claramente a la vista", lo que indica que las tasas negativas podrían llegar a su fin el año que viene. Los participantes del mercado están atentos al próximo movimiento del BoJ, ya que es el único banco central mundial que está relajando su política monetaria. Una vez que el BOJ normalice su política monetaria, se espera una amplia fortaleza del Yen japonés (JPY). Podría recortar sus pérdidas del 11.22% interanual frente al Dólar, lo que sugiere que se espera una mayor caída del USD/JPY.

Análisis del precio del USD/JPY: Perspectiva técnica

Desde una perspectiva técnica, el USD/JPY sigue sesgado al alza, aunque el deslizamiento del par por debajo de la línea Tenkan-Sen en 145.95 podría abrir la puerta a un retroceso, con soporte emergente en el máximo diario del 30 de junio convertido en soporte en 145.07. De lo contrario, si los compradores recuperan la línea Tenkan-Sen, la siguiente parada sería 146.00. De lo contrario, si los compradores recuperan la línea Tenkan-Sen, el siguiente nivel sería 146.00. La superación de este último nivel allanaría el camino para probar el máximo del año hasta la fecha en 147.37.

- El NZD/USD opera en 0.6000 mientras el USD se enfrenta a una intensa presión vendedora debido a la débil demanda de mano de obra.

- La relajación de las condiciones del mercado laboral podría permitir a la Fed tomar una decisión firme sobre las tasas de interés en la reunión de septiembre.

- El Dólar neozelandés, como indicador indirecto de la economía china, se vería sometido a una presión vendedora si el PMI manufacturero Caixin se mantiene débil.

El par NZD/USD repuntó y puso a prueba la resistencia psicológica de 0.6000 en los primeros compases de la sesión neoyorquina. El par descubre un importante interés comprador a medida que la resistencia del mercado laboral estadounidense disminuye debido a la subida de las tasas de interés por parte de la Reserva Federal (Fed).

Tras el descenso de las ofertas de empleo en julio, el débil informe de empleo privado de agosto confirmó que la demanda de mano de obra se ha suavizado, ya que las empresas prefirieron seguir operando con la actual fuerza laboral debido al deterioro del entorno de la demanda.

La empresa estadounidense Automatic Data Processing (ADP) informó que las nóminas nuevas de agosto fueron de 177.000, cifra significativamente inferior a las expectativas de 195.000 y a la lectura de julio de 324.000. Los inversores deben tener en cuenta que la racha de cuatro meses al alza del empleo privado estadounidense ha llegado a su fin.

La liberación del calor de un mercado laboral tenso también mantendría bajo control las presiones inflacionistas. El presidente de la Fed, Jerome Powell, transmitió en el Simposio de Jackson Hole que la inflación está respondiendo cada vez más al mercado laboral. Jerome Powell también señaló que las nuevas medidas de política monetaria seguirán dependiendo de los datos y que la relajación de las condiciones del mercado laboral podría permitir a la Fed tomar una decisión sobre la estabilidad de los tipos de interés en la reunión de política monetaria de septiembre.

Según la herramienta Fedwatch de CME, más del 90% de las probabilidades indican que los tipos de interés se mantendrán estables en el 5.25-5.50% en la política de septiembre. Para la política de noviembre, el 57% de las probabilidades apoyan una política de tasas de interés estables.

En cuanto al Dólar neozelandés, los inversores están a la espera del PMI manufacturero Caixin de agosto, que se publicará el viernes a las 01:45 GMT. El dato económico se estima nominalmente al alza en 49.3 frente a la publicación anterior de 49.2. Los inversores deberían tener en cuenta que una cifra por debajo del umbral de 50.0 se considera en sí misma una contracción de la actividad. El dólar neozelandés, como indicador indirecto de la economía china, podría verse presionado por las ventas si los datos económicos siguen siendo débiles.

- El EUR/USD mantiene intacto el movimiento alcista en lo que va de semana.

- Las ganancias adicionales podrían volver a visitar la SMA de 55 días en torno a 1.0970.

El EUR/USD repunta aún más y alcanza máximos semanales cerca de 1.0930, zona coincidente con la SMA de 100 días, el miércoles.

El impulso actual del par parece favorecer la continuación de la marcha hacia el norte por el momento. Dicho esto, existe un obstáculo temporal en la SMA de 55 días en 1.0968, que precede a la señal psicológica de 1.1000 y al máximo de agosto en 1.1064 (10 de agosto).

Mientras tanto, es probable que el par se mantenga con ofertas por encima de la SMA de 200 días, hoy en 1.0810.

- El DXY se suma al tramo semanal bajista y amenaza 103.00.

- Un nuevo retroceso podría volver a la zona de 102.50.

El DXY cae por tercera sesión consecutiva y pone a prueba el soporte de 103.00 el miércoles.

Si las pérdidas se aceleran y el índice rompe por debajo de la SMA de 200 días (103.07), podría volver a visitar la contención provisional en las SMA de 55 días y 100 días en 102.47 y 102.33, respectivamente, antes del mínimo de agosto en 101.74 (4 de agosto).

Mientras se mantenga por encima de la SMA clave de 200 días, se espera que las perspectivas para el DXY sigan siendo constructivas.

Gráfico diario del DXY

- El EUR/JPY extiende la recuperación por encima de 159.00 el miércoles.

- Más arriba emerge el nivel redondo clave en 160.00.

El EUR/JPY mantiene la presión compradora y supera la barrera de 159.00 el miércoles.

Si el movimiento al alza repunta, el cruce debería desafiar los recientes máximos de 2023 cerca de 159.50 (22 de agosto) antes del nivel redondo clave en 160.00. La superación de este último no debería dar lugar a ningún nivel de resistencia digno de mención hasta el máximo de 2008 en 169.96 (23 de julio).

De momento, las perspectivas positivas a largo plazo para el cruce parecen favorecidas mientras se mantenga por encima de la SMA de 200 días, hoy en 147.84.

Gráfico diario del EUR/JPY

- El PIB estadounidense del segundo trimestre se revisa desde 2.4% al 2.1%.

- El Índice del Dólar amplía su caída tras los datos del PIB.

La economía estadounidense creció a una tasa anual del 2.1% durante el segundo trimestre, por debajo de la estimación anterior del 2.4%. "Las estimaciones actualizadas reflejan principalmente revisiones a la baja de la inversión en inventarios privados y de la inversión fija no residencial, compensadas en parte por una revisión al alza del gasto público estatal y local", declaró la Oficina de Análisis Económicos. En el primer trimestre, el PIB real aumentó un 2.0%.

El Índice de Precios del Gasto en Consumo Personal (IPC) aumentó un 2.5%, lo que supone una revisión a la baja de 0.1% respecto a la estimación anterior. Excluyendo los precios de la alimentación y la energía, el índice de precios PCE aumentó un 3.7%, una revisión a la baja de 0.1%.

Principales datos:

El Producto Interior Bruto (PIB) real aumentó a una tasa anual del 2.1% en el segundo trimestre de 2023, según la "segunda" estimación publicada por la Oficina de Análisis Económico. En el primer trimestre, el PIB real aumentó un 2.0%.

El aumento del PIB real reflejó incrementos en el gasto del consumidor, la inversión fija no residencial, el gasto público estatal y local y el gasto público federal, que se vieron compensados en parte por descensos en las exportaciones, la inversión fija residencial y la inversión en inventarios privados. Las importaciones, que restan en el cálculo del PIB, disminuyeron.

En la segunda estimación, las revisiones a la baja de la inversión en inventarios privados y la inversión fija no residencial se vieron compensadas en parte por las revisiones al alza del gasto público estatal y local, las exportaciones, el gasto del consumidor, el gasto público federal y la inversión residencial. Las importaciones se revisaron al alza".

El PIB en dólares corrientes aumentó un 4.1% a tasa anual, o 268.600 millones de dólares, en el segundo trimestre, hasta un nivel de 26.80 billones de dólares, lo que supone una revisión a la baja de 36.300 millones de dólares respecto a la estimación anterior.

El índice de precios de las compras interiores brutas aumentó un 1.7% en el segundo trimestre, lo que supone una revisión a la baja de 0.2% respecto a la estimación anterior.

El índice de precios PCE aumentó un 2.5%, lo que supone una revisión a la baja de 0.1%. Si se excluyen los precios de los alimentos y la energía, el índice de precios PCE aumentó un 3.7%, lo que supone una revisión a la baja de 0.1%.

Reacción de los mercados

Tras la publicación del informe sobre el PIB, el Dólar estadounidense registró nuevas pérdidas diarias generalizadas. Ya estaba débil debido a las cifras de empleo ADP. En el momento de escribir estas líneas, el DXY cotiza en 103.20, perdiendo un 0.25%, en su nivel intradía más bajo en una semana.

- El USD/CAD sigue soportado por encima de 1,3550 a la espera de los datos de demanda laboral ADP de Estados Unidos.

- Si los datos de cambios en el empleo replican el comportamiento de las ofertas de empleo, la presión vendedora sobre el Índice USD se elevaría.

- El Activo se mueve lateralmente luego de un movimiento de venta masiva cerca de la EMA de 200 periodos.

El par USD/CAD retrocede tras un breve movimiento de retroceso hasta cerca de 1.3577 en la sesión europea. E par se mantuvo ampliamente lateralizado el miércoles ya que los inversores se mantuvieron al margen antes de los datos de cambio de empleo de Estados Unidos para agosto que se informará por Automatic Data Processing (ADP).

De acuerdo con las expectativas, el sector privado de EE.UU. registró nuevas adiciones de 195.000, que fueron significativamente inferiores a la lectura de julio de 324.000. Los datos de vacantes de empleo publicados el martes fueron bajistas y acabaron ejerciendo una presión significativa sobre el Índice del Dólar (DXY). Si los datos de Cambios en el Empleo replican el comportamiento de las Ofertas de Empleo, la presión vendedora sobre el Índice del Dólar aumentaría y podría entrar en una trayectoria bajista.

Esta semana, el Dólar canadiense bailará al son de los datos del Producto Interior Bruto (PIB) del segundo trimestre. Los inversores prevén que la tasa de crecimiento del trimestre abril-junio sea inferior al ritmo de crecimiento del primer trimestre debido a los riesgos al alza de las tasas de interés por parte del Banco de Canadá (BoC).

El USD/CAD descubrió presión vendedora tras una formación de doble techo en escala horaria, lo que indica que las ofertas de los inversores no fueron suficientes al intentar una ruptura por encima del máximo del 25 de agosto en 1.3640. El par gira lateralmente después de un movimiento de venta masiva cerca de la Media móvil exponencial (EMA) de 200 periodos, que se encuentra alrededor de 1,3560.

Una quiebre en el rango bajista de 20.00-40.00 del índice de fuerza relativa (RSI) (14) desencadenará el impulso bajista.

En el futuro, un movimiento bajista por debajo del mínimo del 29 de agosto en 1.3550 expondrá al par al mínimo del 24 de agosto en 1.3510, seguido del máximo del 9 de agosto en 1.3454.

En un escenario alternativo, una recuperación sólida por encima del máximo del 25 de agosto en 1.3640 llevará al activo hacia el máximo del 28 de marzo en torno a 1.3700 y el máximo del 27 de marzo en 1.3745.

USD/CAD gráfico horario

-638289938240874393.png)

- La cotización del Dólar estadounidense es positiva este miércoles frente a las principales divisas.

- La publicación de una nueva serie de datos, entre ellos el PIB estadounidense, podría empujar al Dólar aún más a la baja.

- El Índice del Dólar cedió hasta 104.00 y podría retroceder aún más hasta 103.00.

El Dólar estadounidense (USD) está perdiendo brillo, ya que el Dólar ha dejado de ser el rey. El descenso de los datos de Confianza del consumidor en EE.UU. y la fuerte caída de las Ofertas de empleo JOLTS apuntan a un firme retroceso en los asombrosos resultados de la economía estadounidense desde el año pasado. Con varios datos que empiezan a ser preliminares y señales de crisis, el punto de inflexión podría llegar antes de lo que supone la Reserva Federal de EE.UU., y podría ser necesario recortar los tipos de interés antes de lo necesario para no hundir la economía estadounidense y lograr un aterrizaje suave.

Se esperan más datos para evaluar si las cifras del martes fueron excepcionales o confirman que la economía estadounidense empieza a desmoronarse. Los mercados se centrarán principalmente en la segunda estimación del Producto Interior Bruto de EE.UU. que se publicará más tarde este miércoles. A esto hay que añadir la variación mensual del empleo ADP, que servirá de anticipo de las nóminas no agrícolas que se publicarán el viernes.

Resumen diario: El Dólar avanza frente a los pares principales

- El calendario económico estadounidense comienza a las 11:00 GMT con el Índice de Solicitudes Semanales de la Asociación de Banqueros Hipotecarios (MBA). El resultado anterior fue un descenso del 4.2%.

- La variación mensual del empleo ADP se publicará a las 12:15 GMT. Aunque no hay correlación con la cifra oficial de empleo en EE.UU. del viernes, crea una especie de vistazo sobre lo que podría venir el viernes. La cifra anterior fue de 324.000, y se prevé que descienda hasta 195.000.

- La segunda estimación del Producto Interior Bruto estadounidense se conocerá a las 12:30 GMT. Para el segundo trimestre, se espera que el Índice de Precios se mantenga estable en el 2.2%. El crecimiento anualizado del PIB tampoco variará con respecto a las estimaciones preliminares, que se situaron en el 2.4%. Además, se publicará el índice de inventarios mayoristas de julio, que se espera que pase del -0.5% al -0.4%.

- La agenda de datos estadounidenses se completará este miércoles con las ventas pendientes de viviendas a las 14:00 GMT, tanto para los resultados mensuales como anuales. Se espera que la lectura mensual descienda un 0.6% en julio, frente al aumento del 0,3% del mes anterior. La cifra anual fue en junio del -15.6%, sin previsión para julio.

- Los mercados de acciones asiáticos se encuentran ligeramente en verde, sin valores atípicos dignos de mención. El panorama es similar en Europa, donde los operadores esperan con los brazos cruzados la confirmación de las cifras económicas estadounidenses. Los futuros sobre acciones estadounidenses cotizan ligeramente a la baja y aún podrían cambiar de signo.

- La herramienta FedWatch de CME Group muestra que los mercados están valorando en un 86.5% la posibilidad de que la Reserva Federal mantenga los tipos de interés sin cambios en su reunión de septiembre. La probabilidad del 78% se reevaluó rápidamente tras los datos pesimistas del informe JOLTS.

- El rendimiento de los bonos del Tesoro de EE.UU. a 10 años se negocia en el 4.13%, con una fuerte caída, ya que los inversores se han puesto largos en bonos y acciones de EE.UU..

Análisis técnico del Índice del Dólar: recuperación bajo presión

El Dólar estadounidense se encuentra en buena forma este miércoles por la mañana, tras la paliza que recibió el martes a causa de la sustancial contracción de la cifra de ofertas de empleo JOLTS. Aun así, el lustroso Dólar está empezando a desvanecerse un poco y eso se está traduciendo en que el Índice del Dólar (DXY) está cayendo por debajo de 104.00. La recuperación estival del DXY sigue intacta, aunque empieza a verse presionada.

Al alza, 104.69, el máximo del 31 de mayo, entra en juego como nivel a batir. Una vez que se rompa y consolide ese nivel, habrá que esperar hasta 105.00, donde 105.10 (el máximo del 15 de marzo) es un candidato ideal para un doble techo. En caso de que el Dólar siga avanzando, se espera una prueba en 105.88, el máximo de 2023 del 8 de marzo.

En el lado bajista, es probable que varios suelos impidan una caída pronunciada del DXY. El primero es la gran figura de 104.00. Aunque viendo la caída actual, no parece lo suficientemente fuerte como para aguantar. Más bien hay que buscar la media móvil simple (SMA) de 200 días en 103.14. Se trata de un candidato mucho mejor para captar cierta presión de recogida de beneficios y volver a entrar. En caso de que no se mantenga, entra en juego la red de seguridad en 102.33, que mantiene tanto la SMA de 55 días como la SMA de 100 días.

El empleo en el sector privado estadounidense aumentó en 177.000 personas en agosto, según los datos publicados el miércoles por Automatic Data Processing (ADP). Esta cifra sigue al aumento de 371.000 (revisado desde 324.000) registrado en julio y se sitúa por debajo de las expectativas del mercado, que esperaban 195.000.

"Los que permanecen en el empleo vieron un aumento salarial interanual del 5.9%, el crecimiento más lento desde octubre de 2021", ha señalado además la ADP en la publicación de prensa y ha dicho que el crecimiento salarial también se desaceleró al 9.5% para los que cambian de trabajo.

Valorando el informe, "las cifras de este mes son coherentes con el ritmo de creación de empleo anterior a la pandemia", ha dicho Nela Richardson, economista jefe de ADP.

"Tras dos años de ganancias excepcionales ligadas a la recuperación, avanzamos hacia un crecimiento más sostenible de los salarios y el empleo a medida que se alejan los efectos económicos de la pandemia", ha añadido.

Reacción de los mercados

El Dólar estadounidense se ha visto sometido a una modesta presión vendedora como reacción inmediata a los datos de empleo de ADP. En el momento de rescribir, el índice del Dólar DXY cae un 0.1% en el día en 103.38.

- La Inflación IPC en Alemania se suavizó ligeramente en agosto.

- El EUR/USD se aferra a pequeñas ganancias diarias mientras se mantiene por debajo de 1.0900.

La inflación en Alemania, medida por la variación del Índice de Precios al Consumo (IPC), descendió al 6.1% interanual en agosto, frente al 6.2% de julio. Esta cifra superó las expectativas del mercado, que esperaban un 6%. En términos mensuales, el IPC aumentó un 0.3%, igualando la estimación de los analistas y el aumento de julio.

El Índice Armonizado de Precios de Consumo (IPCA) anual, el indicador de inflación preferido por el Banco Central Europeo (BCE), subió un 6.4% en el mismo periodo, frente al 6.5% de julio y la previsión del mercado del 6.2%. El IPCA mensual aumentó un 0.4%.

Reacción de los mercados

El par EUR/USD no ha reaccionado de inmediato a estas cifras y cotiza ligeramente al alza en 1.0885.

- El Euro revierte el pesimismo inicial frente al Dólar.

- Los mercados bursátiles europeos mantienen el tono mixto por el momento el miércoles.

- El EUR/USD vuelve a centrarse ahora en la barrera de 1.0900.

- El índice del Dólar DXY cede terreno y retrocede hasta 103.50.

- Los rendimientos en EE.UU. y Alemania rebotan modestamente a la espera de datos clave.

- La inflación en España repuntó en agosto hasta el 2.6% interanual.

- La confianza del consumidor en la zona euro empeoró hasta -16.1 en agosto.

El Euro logró revertir las pérdidas anteriores frente al Dólar estadounidense, lo que animó al par EUR/USD a recuperar el impulso alcista y volver a apuntar al nivel redondo de 1.0900 durante el mediodía europeo del miércoles.

En el lado opuesto, el Dólar sucumbe a la persistente presión vendedora y se suma al fuerte retroceso impulsado por los datos del martes, lo que motiva al índice del Dóalr DXY a volver a la región de 103.50/103.45 a mediados de semana. La evolución de los precios del Dólar sigue acompañada de un leve rebote de los rendimientos estadounidenses en los distintos vencimientos.

Mientras tanto, el planteamiento de la Reserva Federal (Fed) de endurecer la política monetaria a largo plazo parece algo debilitado por la publicación de los últimos datos, que también echan agua fría sobre las expectativas de una subida de tipos de 25 puntos básicos en la reunión del 1 de noviembre.

Por el contrario, no hay noticias en torno al Banco Central Europeo (BCE) en cuanto a su posible decisión sobre las tasas una vez finalizada la temporada estival.

En cuanto a los datos de la región, las cifras preliminares de inflación en España muestran un aumento del IPC del 2.6% interanual en agosto, mientras que la confianza del consumidor en Italia retrocedió un poco hasta 106.5 y se redujo a -16 en lo que respecta a la zona euro en general. Más adelante en la sesión, se espera que toda la atención se centre en la publicación de las cifras avanzadas de inflación en Alemania para el mes en curso.

En Estados Unidos, la atención de los inversores se centrará en la publicación del informe ADP, seguido de la segunda estimación de la tasa de crecimiento del PIB del segundo trimestre, las ventas de viviendas pendientes y las cifras preliminares de la balanza comercial de bienes.

Motores del mercado: El Euro se centra en la barrera de 1.0900

- El Euro retoma la tendencia alcista semanal frente al Dólar.

- Los rendimientos de los bonos alemanes y estadounidenses repuntan.

- Los participantes del mercado se centrarán ahora en los resultados de ADP.

- En julio, las aperturas de empleo de JOLT cayeron a su nivel más bajo desde marzo de 2021.

- El discurso de la Fed de mantener la política monetaria durante más tiempo parece estar perdiendo impulso.

- Los inversores ven a la Fed a la espera durante el resto del año.

- Es probable que el PBoC adopte nuevas medidas de estímulo a corto plazo.

- Tamura, del BoJ, se mostró partidario de mantener las actuales condiciones monetarias flexibles.

Análisis Técnico: El Euro apunta ahora a 1.0930

La recuperación semanal del EUR/USD se tambaleó justo antes de alcanzar la zona de 1.0900 el martes. El impulso alcista actual podría dejar más margen para ganancias adicionales a corto plazo.

En caso de que los alcistas presionen con más fuerza, se espera que el EUR/USD se enfrente a un nivel de resistencia menor en el máximo semanal de 1.0930 (22 de agosto), que también parece reforzado por la SMA de 100 días. Más arriba está la SMA de 55 días en 1.0967, antes de la barrera psicológica de 1.1000 y el máximo de agosto en 1.1064 (10 de agosto). Una vez superado este último, el par podría desafiar el máximo de 1.1149 (27 de julio). Si el par supera esta zona, podría aliviar parte de la presión bajista y visitar el máximo de 2023 en 1.1275 (18 de julio). Más arriba se encuentra el máximo de 2022 en 1.1495 (10 de febrero), seguido de cerca por el nivel redondo de 1.1500.

La reanudación del sesgo bajista podría motivar al par a volver a visitar el mínimo de agosto en 1.0765 (25 de agosto) por delante del mínimo de mayo en 1.0635 (31 de mayo) y el mínimo de marzo en 1.0516 (15 de marzo). La pérdida de este nivel podría hacer resurgir en el horizonte la prueba del mínimo de 2023 en 1.0481 (6 de enero).

Además, es probable que se produzcan pérdidas sostenidas en el EUR/USD una vez que la SMA de 200 días (1.0810) se rompa de forma convincente.

- La Libra esterlina se estabiliza por encima de 1.2600, con el apoyo de un sentimiento de apetito por el riesgo.

- La demanda de viviendas en el Reino Unido cae bruscamente debido a la subida de las tasas hipotecarias.

- Los inversores esperan que la divergencia política entre la Fed y el BoE desaparezca este mes.

La Libra esterlina (GBP) se mantiene firme el miércoles, ya que el mayor apetito de riesgo entre los participantes del mercado sigue mejorando el atractivo de los activos sensibles al riesgo. El par GBP/USD se mantiene con buen soporte, ya que los inversores esperan que la divergencia política entre la Reserva Federal (Fed) y el Banco de Inglaterra (BoE) desaparezca este año. Se prevén más subidas de tipos de interés por parte del BoE, ya que los datos del Índice de Precios al Consumo (IPC) subyacente se mantienen cerca de su máximo histórico.

En la batalla contra la inflación persistente, las actividades fabriles del Reino Unido y su sector inmobiliario han sido las principales víctimas. Las empresas británicas siguen operando a menor capacidad debido a las malas perspectivas de la demanda, y la subida de las tasas hipotecarias ha obligado a los compradores de vivienda a posponer sus adquisiciones. Broadbent, del BoE, advirtió que la inflación no se desvanecerá tan rápido como parecía a pesar de la suavidad de los precios de la energía y los combustibles.

Motores del mercado: La Libra se recupera y el Dólar retrocede

- La Libra esterlina cobra fuerza para romper por encima de la resistencia inmediata de 1.2650 en medio de un sentimiento optimista en los mercados.

- El par se asegura por encima de 1.2600 ya que los inversores esperan que desaparezca la divergencia entre la política monetaria de la Fed y el BoE, mientras se espera que el primero mantenga estables las tasas de interés.

- En el escenario actual, el Banco de Inglaterra no tiene el consuelo de interrumpir el endurecimiento de su política monetaria, ya que no hay pruebas de que la inflación subyacente del Reino Unido vaya a aflojar.

- La inflación subyacente del Reino Unido es nominalmente más baja, un 6.9%, desde su máximo histórico del 7.1%, a pesar de que el BoE ha subido los tipos de interés al 5.25%.

- Está en juego la promesa del Primer Ministro británico, Rishi Sunak, de reducir la inflación a la mitad para finales de año, lo que mantendría al banco central en la senda de endurecimiento de la política monetaria.

- El principal catalizador de la persistente inflación subyacente es el fuerte crecimiento salarial de la economía británica. La tasa de desempleo del Reino Unido subió al 4.2% en julio, pero el crecimiento salarial se mantuvo firme, lo que indica que las empresas están gastando mucho para retener el talento.

- Esta semana, el subgobernador del Banco de Inglaterra, Ben Broadbent, afirmó que la inflación no se desvanecerá tan rápido como parecía, a pesar de la suavidad de los precios de la energía y el combustible. Advirtió que las tasas de interés se mantendrán más altas durante más tiempo.

- La batalla del BoE contra la obstinada inflación ha tenido muchas consecuencias para las perspectivas económicas del Reino Unido. Las repercusiones de la subida de las tasas de interés se han extendido al sector inmobiliario.

- La web inmobiliaria británica Zoopla pronosticó el miércoles que la compra de nuevas viviendas en 2023 va camino de descender un 21%, hasta su nivel más bajo desde 2012, ya que los compradores posponen sus adquisiciones debido a la subida de las tasas hipotecarias, informó Reuters.

- Un influyente grupo de parlamentarios británicos declaró que deben adoptar una postura más dura frente a China por sus graves abusos de los derechos humanos y ayudar a Taiwán a construir sus defensas para disuadir un posible ataque de Pekín, informó The Guardian.

- El miércoles, la Libra esterlina se fortaleció gracias al sentimiento alcista de los mercados, que se vio impulsado por la publicación de las ofertas de empleo JOLTS de julio en Estados Unidos.

- La Oficina de Estadísticas Laborales de los Estados Unidos informó el martes que los empleadores invitaron a presentar solicitudes para 8.82 millones de vacantes, frente a la lectura de junio de 9.16 millones. Los participantes del mercado anticiparon mayores aperturas de empleo en 9.46 millones.

- Una caída significativa de la demanda de mano de obra impulsa las esperanzas de tipos de interés "más altos durante más tiempo" por parte de la Reserva Federal (Fed) y desafía las expectativas de un mayor endurecimiento de la política monetaria este año.

- Tras los datos de demanda de mano de obra, los inversores se centran en los datos de cambio de empleo de ADP de agosto, que estiman los incrementos de las nóminas del sector privado.

- Los cuatro últimos informes han arrojado cifras muy por encima del consenso de los mercados. En esta ocasión, el consenso del mercado apunta a un aumento de las nóminas privadas estadounidenses de 195.000.

- A finales de esta semana, se publicarán las nóminas no agrícolas (NFP) y el PMI manufacturero del ISM.

Análisis Técnico: La Libra esterlina se acerca a 1.2700

La Libra esterlina se esfuerza por estabilizarse por encima de la resistencia del nivel redondo de 1.2600, aprovechando el sentimiento alcista de los mercados. El par oscila en el rango del día anterior a la espera de los datos económicos cruciales de EE.UU., que guiarán la dirección futura. La tendencia general sigue siendo débil, ya que las medias móviles exponenciales (EMA) de 20 y 50 días ya han registrado un cruce bajista.

- El USD/JPY rebota rápidamente desde 146.00 en medio de la debilidad del Yen japonés debido a la incertidumbre sobre la salida del Banco de Japón de la política ultra-flexible.

- El Dólar estadounidense retrocede antes de la publicación de los datos ADP sobre el empleo en Estados Unidos.

- Los empleados en los EE.UU. parecen reacios a cambiar de trabajo ya que el mercado laboral no es tan caliente como lo era antes.

El par USD/JPY ha encontrado interés de compra tras caer por debajo del soporte de 146.00 el miércoles. El par ha demostrado recuperación a pesar de la debilidad en el Dólar estadounidense antes de los datos de cambio de empleo de ADP de Estados Unidos para agosto.

Los futuros del S&P500 se mantienen laterales en medio de un sentimiento de calma en los mercados, mientras los inversores esperan los datos de empleo privado de EE.UU.. Las acciones de EE.UU. fueron compradas significativamente el martes después de los datos más débiles de lo previsto de empleo, lo que elevó las esperanzas de la Reserva Federal (Fed) de un aterrizaje suave. La menor demanda de mano de obra indica que el mercado laboral está perdiendo resistencia.

La menor demanda de mano de obra por parte de las empresas estadounidenses también fue consecuencia de las menores dimisiones de trabajadores. Los empleados parecen reacios a cambiar de trabajo, ya que el mercado laboral no está tan caliente como antes. Para obtener más información sobre la situación actual del mercado laboral estadounidense, habrá que seguir con atención los datos de empleo de ADP.

Según las previsiones, las nuevas nóminas privadas fueron de 195.000 en agosto, frente a la lectura de julio de 324.000. Los inversores deben tener en cuenta que los datos económicos han estado superando el consenso durante los últimos cuatro meses. Unos datos de nóminas superiores a los previstos podrían permitir a la Fed mantener vivo el debate sobre una nueva subida de los tipos de interés.

Mientras tanto, la debilidad del Yen japonés se mantiene, ya que no se espera que el Banco de Japón (BoJ) abandone antes su política monetaria moderada. Naoki Tamura, miembro del consejo del BoJ, declaró que se necesitará algo más de tiempo para juzgar si Japón cumple el objetivo de precios del BoJ de forma sostenible. Además, el orden y el ritmo al que el BoJ abandone la política monetaria flexible dependerán de las condiciones económicas del momento.

En su libro blanco económico anual, las autoridades japonesas afirman que "Japón ha visto ampliarse las subidas de precios y salarios desde la primavera de 2022", y añaden que "estos cambios sugieren que la economía está alcanzando un punto de inflexión en su batalla de 25 años contra la deflación."

"Los indicadores de crecimiento económico de la zona euro han sorprendido a la baja recientemente", ha declarado Mario Centeno, miembro del Consejo de Gobierno del Banco Central Europeo (BCE) y gobernador del Banco de Portugal, en su intervención en el Foro Global de Mercados de Reuters celebrado el miércoles.

Centeno ha señalado además que los riesgos a la baja para el crecimiento señalados en las proyecciones macroeconómicas de junio han empezado a materializarse y ha añadido que aún no se ha producido un desanclaje de las expectativas de inflación.

- El AUD/USD se mueve a la baja tras la disminución de la inflación australiana.

- El IPC australiano cayó a mínimos de 17 meses; los inversores no esperan una subida de tipos de interés por parte del RBA.

- El Dólar estadounidense (USD) se debilita debido al sentimiento moderado en torno a la decisión de política monetaria de la Fed.

El par AUD/USD retrocede tras una racha de dos días de ganancias y cotiza en torno a 0.6460 en el momento de escribir estas líneas durante la sesión europea del miércoles. El par está experimentando una presión bajista debido a los datos macroeconómicos más débiles de Australia publicados a primera hora del miércoles.

La inflación australiana descendió a mínimos de 17 meses en julio, un factor que podría llevar al Banco de la Reserva de Australia (RBA) a mantener los tipos de interés sin cambios durante su próxima reunión de política monetaria. El Índice de Precios al Consumo (IPC) mensual de Australia reveló que la inflación descendió al 4.9% interanual en julio, por debajo de las expectativas del 5.2% y de la lectura anterior del 5.4%. Mientras que los permisos de construcción mostraron una caída del 8.1% en julio frente a una caída esperada del 0.8% y desde el anterior descenso del 7.7%.

El índice del Dólar estadounidense DXY, que mide la evolución del Dólar frente a una cesta de otras seis divisas principales, se recupera de las pérdidas de los dos días anteriores y actualmente cotiza al alza en torno a 103.70. Los rendimientos del Tesoro estadounidense rebotan tras las recientes pérdidas, proporcionando soporte al Dólar. Sin embargo, el sentimiento moderado que prevalece en torno a la política de la Reserva Federal de los EE.UU. (Fed) está pesando levemente sobre el Dólar de refugio seguro.

Los inversores seguirán de cerca los próximos datos económicos de EE.UU. con el fin de obtener una comprensión más clara de la trayectoria económica de los Estados Unidos. Este énfasis ha sido impulsado por los comentarios del presidente de la Fed, Jerome Powell, durante el Simposio de Jackson Hole, subrayando que cualquier próxima decisión sobre tasas de interés se guiará por un análisis basado en datos.

El miércoles, el calendario macroeconomía incluye acontecimientos importantes, como la publicación de las cifras de cambio de empleo ADP de EE.UU. para agosto y los datos preliminares del Producto Interior Bruto anualizado para el segundo trimestre. Estos datos desempeñarán un papel fundamental en la formulación de estrategias antes de abrir nuevas posiciones en el par AUD/USD.

- El índice DXY rebota desde los mínimos recientes y recupera los 103.70 puntos.

- Los rendimientos estadounidenses intentan un leve rebote en toda la curva.

- Hoy se publica la tasa de crecimiento del PIB preliminar del segundo trimestre y del informe ADP de EE.UU.

El índice del Dólar DXY, que mide la fortaleza del Dólar frente a una cesta de divisas, logra recuperar la sonrisa y avanza hasta la zona de 103.70 durante la sesión europea del miércoles.

El índice DXY parece alcista a la espera de los datos

El índice DXY recupera algo de tracción y deja atrás dos sesiones consecutivas de pérdidas en medio de una cierta pérdida de impulso en el apetito por el riesgo el miércoles.

De hecho, la venta masiva del Dólar impulsada por los datos del martes parece haberse mitigado y los inversores parecen estar reposicionándose en el Dólar con el trasfondo de un tibio rebote de los rendimientos estadounidenses en diferentes plazos y antes de la publicación de datos clave en el calendario económico estadounidense.

En cuanto a esto último, hoy se publicarán las habituales solicitudes semanales de hipotecas del MBA, antes del informe ADP del mes de agosto, otra estimación de la tasa de crecimiento del PIB para el periodo abril-junio, la balanza comercial de bienes adelantada y las ventas de viviendas pendientes de julio.

¿Qué podemos esperar en torno al índice DXY?

El índice DXY repunta y recupera la sonrisa tras el renovado pesimismo de la primera mitad de la semana, en la que el Dólar retrocedió desde máximos de varias semanas cerca de 104.50 (25 de agosto) hasta las proximidades de 103.60 el 29 de agosto.

Mientras tanto, el soporte adicional para el Dólar proviene de la buena salud de la economía de EE.UU., que parece haber reavivado la narrativa en torno al endurecimiento de la postura de la Reserva Federal.

Por otra parte, la idea de que el Dólar podría enfrentarse a vientos en contra como respuesta a la postura dependiente de los datos de la Fed en el contexto actual de persistente desinflación y enfriamiento del mercado laboral parece estar perdiendo fuerza últimamente.

Niveles relevantes del índice DXY

En el momento de escribir, el índice DXY gana un 0.19% en el día, cotizando en 103.68. Una ruptura de 104.44 (máximo del 25 de agosto) abriría la puerta a 104.69 (máximo del 31 de mayo) y a 105.88 (máximo del 8 de marzo). A la baja, el soporte inmediato se sitúa en 103.07 (SMA de 200 días), seguido de 102.34 (SMA de 55 días) y 101.74 (mínimo del 4 de agosto).

- El NZD/USD pierde impulso por debajo de 0.5950 en medio de la cautelaen los mercados.

- Los permisos de construcción neozelandeses de julio cayeron un 5.2% frente al aumento del 3.4% del mes anterior.

- Los mercados están a la espera de los datos del empleo privado ADP y el PIB preliminar de EE.UU. del segundo trimestre antes de las nóminas no agrícolas de EE.UU del viernes.

El par NZD/USD extiende su tendencia bajista tras alcanzar 0.5977 al inicio de la sesión europea del miércoles. En el momento de escribir estas líneas, el par cotiza en torno a 0.5947, perdiendo un 0.41% en el día.

Los mercados se vuelven cautelosos antes de la publicación de los datos económicos clave de EE.UU., a pesar de que el índice del Dólar estadounidense DXY ha revertido u recuperación y cae por debajo de 103.60. Dicho esto, el índice de confianza del consumidor del Conference Board cayó a 106.10 en agosto desde 114.00 en julio, por debajo del consenso del mercado de 116.0. Por su parte, la encuesta de ofertas de empleo y rotación de mano de obra (JOLTS) de julio mostró la lectura más baja desde marzo de 2021 al descender a 8.82 millones frente a los 9.16 millones anteriores y a los 9.46 millones esperados. Los índices de precios de la vivienda S&P/Case-Shiller subieron al -1.2% interanual frente al -1.7% anterior y el -1.2% esperado.

El presidente de la Reserva Federal (Fed), Jerome Powell, señaló la semana pasada que el banco central dejará la puerta abierta a una posible subida adicional de las tasas, en función de los datos que vayan llegando. La situación del mercado laboral podría influir en la evolución del Dólar a corto plazo. Los inversores se fijarán en los datos laborales estadounidenses que se publicarán a finales de esta semana, lo que podría desencadenar volatilidad en el mercado de divisas.

En cuanto al NZD, un responsable político del Banco de Reserva de Nueva Zelanda (RBNZ) ha declarado que el banco central podría recortar la tasa de interés antes de lo señalado si China experimentara una contracción más notable de lo que el RBNZ prevé.

En cuanto a los datos, Statistics New Zealand ha mostrado que el número total de permisos de construcción en julio cayó un 5.2%, frente al aumento del 3.4% del mes anterior. La cifra se situó por debajo de las expectativas del mercado, que esperaban una subida del 0.2%.

Por otra parte, las noticias en torno a la relación entre Estados Unidos y China siguen en el candelero. La exacerbación de las tensiones entre las dos mayores economías del mundo debería frenar el optimismo de los mercados y limitar las subidas del NZD/USD.

Más tarde se publicarán los datos de empleo privado ADP de EE.UU. y la estimación del Producto Interior Bruto (PIB) del segundo trimestre. El viernes se publicarán las nóminas no agrícolas (NFP). Los operadores encontrarán oportunidades de comercio en torno al par NZD/USD.

- El USD/MXN cotiza a la baja debido al sentimiento moderado en torno a la política monetaria de la Fed.

- Los rendimientos del Tesoro de EE.UU. se recuperan de las pérdidas recientes, dando soporte al Dólar estadounidense (USD).

- Los inversores anticipan una menor probabilidad de subidas de las tasas de interés por parte de la Fed.

El USD/MXN rompe una racha ganadora de dos días y se mueve a la baja en torno a 16.75 durante la sesión europea del miércoles, posiblemente debido al sentimiento moderado en torno a la decisión de política monetaria de la Reserva Federal de EE.UU. (Fed), que podría atribuirse a los datos económicos poco alentadores de Estados Unidos (EE.UU.) del martes.

La confianza del consumidor estadounidense descendió a 106.1 en agosto desde los 114.0 anteriores y frente a los 116.0 esperados. Las ofertas de empleo del JOLTS estadounidense se redujeron a 8.82 millones en julio, frente a los 9.16 millones anteriores. Esto contrasta con la subida esperada a 9.46 millones.

Sin embargo, el USD/MXN experimentó una fortaleza debido a que el martes el Producto Interior Bruto (PIB) de México anual para el segundo trimestre fue bajista. El informe mostró un 3.6%, por debajo de lo esperado que se mantuviera constante en el 3.7%. Por su parte, el PIB intertrimestral descendió al 0.8% desde el 1.0% anterior, frente a las expectativas del 0.9%.

El índice del Dólar DXY, que mide el comportamiento del Dólar estadounidense (USD) frente a una cesta de otras seis divisas principales, cotiza al alza en torno a 103.60. Este movimiento al alza podría atribuirse a la recuperación de los rendimientos del Tesoro estadounidense tras una caída del 2.77% en los dos días anteriores. En el momento de escribir, el rendimiento del bono estadounidense a 10 años cotiza al 4.14%.

Según la herramienta FedWatch del CME, la evaluación actual del mercado sugiere una probabilidad del 11.5% de subida de tasas en la próxima reunión de la Reserva Federal. Los inversores prevén que la Fed se incline más por posponer cualquier subida de tasas hasta su reunión de septiembre. Este sentimiento está contribuyendo a debilitar el valor refugio del Dólar.

Los inversores seguirán de cerca los próximos datos económicos estadounidenses para comprender mejor la trayectoria económica del país. Esta atención se ve impulsada por las declaraciones del presidente de la Fed, Jerome Powell, en el Simposio de Jackson Hole, en las que indicó que cualquier subida futura de las tasas de interés se determinará en función de un análisis basado en los datos.

La agenda macroeconomía del miércoles incluye el cambio de empleo ADP de agosto y el Producto Interior Bruto anualizado preliminar del segundo trimestre. Estos datos ayudarán a definir estrategias antes de abrir nuevas posiciones en el par USD/MXN.

Se espera que el USD/JPY navegue dentro del rango 144.50-147.20 en las próximas semanas, según sugieren la Economista Lee Sue Ann y el Estratega de Mercados Quek Ser Leang de UOB Group.

Comentarios destacados

Vista a 24 horas: Nuestra previsión de que el USD/JPY cotizara ayer dentro de un rango era incorrecta. En lugar de operar dentro de un rango, el USD/JPY se disparó a su nivel más alto desde noviembre del año pasado (máximo de 147.36). El avance fue efímero, ya que el USD/JPY cayó a 145.66 desde el máximo. Aunque no hay un claro aumento del impulso bajista, el USD/JPY podría caer por debajo del mínimo cercano a 145.65. Sin embargo, cualquier descenso se considera parte de un amplio rango 145.35/146.70. En otras palabras, no se espera que el USD/JPY rompa claramente por debajo de 145.35.

Próximas 1-3 semanas: Hace dos días (28 de agosto, USD/JPY en 146.45), destacamos que "la leve presión alcista sugiere que el USD/JPY podría subir hasta 147.00, posiblemente 147.50". Ayer, el USD/JPY subió brevemente hasta 147.36 y luego se desplomó hasta un mínimo de 145.66. Aunque nuestro nivel de "fuerte soporte" en 145.35 no se ha superado claramente, la leve presión alcista se ha desvanecido. Los riesgos a la baja parecen estar aumentando, pero es demasiado pronto para saber si el USD/JPY está listo para caer de manera sostenida. Por el momento, creemos que es probable que el USD/JPY cotice en un rango, probablemente entre 144.50 y 147.20.

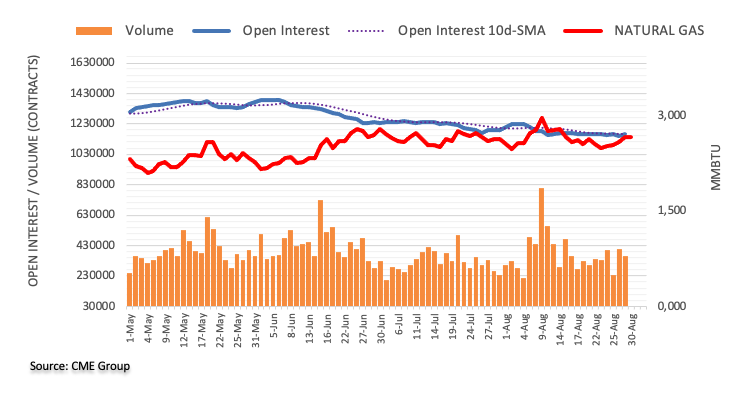

El interés abierto en los mercados de futuros del Gas Natural revirtió la caída diaria anterior y subió en casi 12.000 contratos el martes, según datos preliminares del CME Group. El volumen, en cambio, se redujo en alrededor de 41.600 contratos, dejando parcialmente de lado la acumulación diaria anterior.

El Gas Natural se enfrenta a la siguiente barrera alcista en los 3.00$

Los precios del Gas Natural extendió la tendencia alcista semanal el martes. El movimiento se debió al aumento del interés abierto y es indicativo de que las ganancias adicionales aparecen sobre la mesa para la materia prima en el horizonte a corto plazo. Dicho esto, la próxima resistencia se sitúa en la zona clave de los 3.00$ por MMBtu.

Esto es lo que necesita saber para operar hoy miércoles 30 de agosto:

El Dólar estadounidense se mantiene firme a primera hora del miércoles, tras sufrir grandes pérdidas frente a sus rivales el martes. La Comisión Europea publicará los datos empresariales y del sentimiento de los consumidores de la zona euro. Más tarde en la sesión, las cifras del Índice de Precios al Consumo (IPC) de Alemania serán seguidas de cerca por los participantes del mercado. En EE.UU. se publicará el cambio de empleo ADP de agosto, la balanza comercial de julio y el Producto Interior Bruto (PIB) del segundo trimestre.

El índice del Dólar DXY retrocedió y perdió un 0.5% el martes, después de que la Oficina de Estadísticas Laborales de EE.UU. informara de que el número de ofertas de empleo del último día hábil de julio había descendido a 8.82 millones, frente a los 9.16 millones (cifra revisada desde los 9.58 millones) de junio. El rendimiento de los bonos del Tesoro de los EE.UU. a 10 años cayó más del 2% después de este informe y pesó aún más sobre el Dólar. En la mañana europea del miércoles, el índice del Dólar DXY se aferra a pequeñas ganancias diarias ligeramente por encima de 103.50 y el rendimiento del bono estadounidense a 10 años se mantiene en territorio positivo por encima del 4.1%.

Precios del Dólar hoy

La siguiente tabla muestra la variación porcentual del Dólar estadounidense (USD) frente a las principales divisas cotizadas hoy.

| USD | EUR | GBP | CAD | AUD | JPY | NZD | CHF | |

| USD | 0.08% | 0.08% | 0.10% | 0.29% | 0.33% | 0.44% | 0.09% | |

| EUR | -0.10% | 0.01% | 0.03% | 0.22% | 0.25% | 0.36% | 0.00% | |

| GBP | -0.09% | -0.01% | 0.02% | 0.21% | 0.25% | 0.36% | 0.01% | |

| CAD | -0.10% | -0.01% | -0.01% | 0.19% | 0.23% | 0.36% | 0.00% | |

| AUD | -0.29% | -0.22% | -0.21% | -0.20% | 0.03% | 0.16% | -0.21% | |

| JPY | -0.33% | -0.25% | -0.26% | -0.24% | -0.07% | 0.09% | -0.24% | |

| NZD | -0.44% | -0.38% | -0.37% | -0.35% | -0.16% | -0.11% | -0.35% | |

| CHF | -0.09% | -0.01% | -0.01% | 0.02% | 0.21% | 0.25% | 0.33% |

El mapa de calor muestra las variaciones porcentuales de las divisas principales entre sí. La divisa base se elige en la columna de la izquierda, mientras que la divisa de cotización se elige en la fila superior. Por ejemplo, si elige el euro en la columna de la izquierda y se desplaza por la línea horizontal hasta el yen japonés, la variación porcentual que aparece en el recuadro representará EUR (base)/JPY (cotización).

Los datos de Australia han mostrado durante la sesión asiática que el IPC anual subió un 4.9% en julio, notablemente por debajo del aumento del 5.4% registrado en junio y por debajo de la expectativa del mercado del 5.2%. Tras la subida del martes, el AUD/USD ha perdido tracción debido a los débiles datos de inflación. En el momento de escribir, el par pierde un 0.3% en 0.6460.

Tras subir el martes a su nivel más alto desde noviembre por encima de 147.00, el USD/JPY dio un brusco giro de 180º durante la sesión americana y cerró el día en territorio negativo por debajo de 146.00. Naoki Tamura, miembro del consejo del Banco de Japón, ha dicho a primera hora del miércoles que el momento de la salida de la política flexible no debe ser "demasiado tarde, pero tampoco demasiado pronto", al tiempo que se ha abstenido de hacer comentarios sobre las tasas de cambio. El par se mantiene en territorio positivo cerca de 146.50 en la sesión europea.

El EUR/USD ganó más de 50 pips el martes, pero perdió su impulso alcista antes de probar 1.0900. El par consolida ahora sus ganancias semanales ligeramente por encima de 1.0850.

El GBP/USD cerró la segunda jornada consecutiva en terreno positivo el martes, ya que se benefició de la debilidad del Dólar y de la mejora del sentimiento de riesgo. El par se mantiene estable por encima de 1.2600 a mediados de semana.

El precio del Oro subió con fuerza el martes y alcanzó su nivel más alto en tres semanas cerca de los 1.940$. El miércoles, el rendimiento a 10 años de EE.UU. borra parte de sus ganancias semanales, por lo que el XAU/USD se negocia ligeramente a la baja en el día, en torno a 1.935$.

El Bitcoin cobró impulso alcista y superó los 27.000$ el martes antes de entrar en una fase de consolidación en torno a los 27.500$. El Ethereum ganó casi un 5% el martes y se estabilizó por encima de los 1.700$.

Según ha publicado el Instituto Nacional de Estadísticas, la inflación medida por el Índice de Precios al Consumo (IPC) ha subido el 2.6% interanual en su lectura preliminar de agosto desde el 2.3% de la lectura de julio. Esta cifra coincide con el 2.6% esperado por los mercados.

En una base mensual, el IPC ha subido un 0.5% en agosto, frente al 0.2% del mes anterior y el 0.4% esperado.

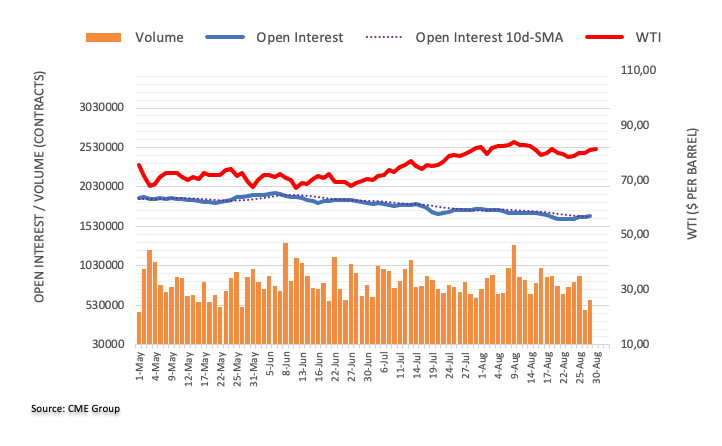

Los datos preliminares del CME Group para los mercados de futuros del petróleo crudo señalan que los operadores aumentaron sus posiciones de interés abierto por cuarta sesión consecutiva el martes, esta vez en unos 8.600 contratos. En la misma línea, el volumen retomó la tendencia alcista y subió en torno a 128.500 contratos.

WTI: La atención sigue centrada en el máximo de 2023 cerca de 85.00$

El rebote del martes de los precios del WTI vino acompañado de un aumento del interés abierto y del .olumen, lo que deja la puerta abierta a nuevas subidas a muy corto plazo y apunta al máximo anual de 84.85$ por barril (10 de agosto).

"El momento de abandonar la política expansiva no debe ser ni demasiado tarde ni demasiado pronto", ha declarado el miércoles Naoki Tamura, miembro del Consejo del Banco de Japón.

Comentarios adicionales

Reducir o no la política flexible a principios del año que viene dependerá de diversos datos en ese momento.

El fin de la tasa negativa y del control de la curva de rendimientos (YCC) son opciones en caso de que el BoJ saliera de la política flexible.

Incluso si el BoJ abandonara los tipos negativos, no se trataría de un endurecimiento monetario ni de una subida de tasas, ya que las condiciones monetarias seguirían siendo laxas.

Habrá que esperar un poco más para saber si Japón alcanza el objetivo de precios del BoJ de forma sostenible.

El orden y el ritmo al que el BoJ abandone la política monetaria flexible dependerán de las condiciones económicas del momento.

El fin de la tasa negativa se convierte en una opción si se vislumbra la consecución sostenible y estable del objetivo de inflación del 2%.

No hará comentarios sobre los niveles y movimientos de las divisas.

La decisión sobre si se puede prever la consecución sostenible del objetivo de inflación del 2% podría producirse antes de enero-marzo del próximo año, o más tarde.

La decisión del BoJ de julio no estaba directamente dirigida a las divisas.

Es muy importante que los movimientos de las divisas reflejen los fundamentos económicos y financieros.

El BoJ dirigirá su política monetaria teniendo muy en cuenta el impacto de los movimientos de las divisas sobre la economía japonesa.

Los analistas del Australia and New Zealand Banca Group (ANZ) expresan su opinión sobre la serie de datos económicos australianos publicados este miércoles.

Declaraciones destacadas

"El indicador mensual del Índice de Precios al Consumo (IPC) de julio de 2023 se situó por debajo del mercado y de nuestras expectativas del 4.9% interanual, lo que constituye un dato alentador de cara al IPC del tercer trimestre. Mientras que los precios de la electricidad se dispararon en julio (6.0% intermensual incluyendo los impactos de los reembolsos) y los alquileres siguieron acelerándose, el aumento anual de los costes generales de la vivienda se mantuvo en general estable (7.3% interanual en julio frente al 7.4% de junio)."

"El total de los trabajos de construcción realizados aumentó un 0.4% intertrimestral, relativamente cerca de nuestra previsión de un aumento del 0.2% intertrimestral."

"En resumen, el crecimiento de los trabajos de construcción realizados disminuyó en el trimestre de junio, aunque tras un resultado más fuerte en el trimestre de marzo."

En opinión de la economista Lee Sue Ann y del estratega de Mercados Quek Ser Leang de UOB Group, el GBP/USD podría enfrentarse a un moviminto limiado en rango por encima del nivel de 1.2685.

Comentarios destacados