- Análisis

- Noticias y herramientas

- Noticias del mercado

Noticias de mercados

La cita clave de la sesión asiática será la reunión del Banco de la Reserva de Australia. No se esperan cambios en las tasas de interés. Además, se publicará la lectura final de los PMI de servicios. Más tarde, se publicarán los datos de la inflación mayorista en la Eurozona y los pedidos de fábrica en Estados Unidos.

Esto es lo que debe saber el martes 5 de septiembre:

En una sesión tranquila, el Índice del Dólar cayó modestamente y se mantuvo por encima de 104.00, cerca de máximos mensuales en una sesión tranquila con Wall Street cerrado debido al Día del Trabajo. Los futuros de las acciones estadounidenses cayeron marginalmente. El martes se publicarán los pedidos de fábrica de julio.

La presidenta delBanco Central Europeo (BCE), Christine Lagarde, no ofreció nuevos datos en su discurso del lunes. Los datos del Comercio alemán fueron mejores de lo esperado, mientras que la confianza del inversor sentix de la Eurozona volvió a caer en septiembre hasta -21.5. El EUR/USD subió moderadamente, pero no logró consolidarse por encima de 1.0800. La tendencia sigue siendo bajista, con soporte en 1.0760. El martes, Lagarde volverá a hablar, Eurostat publicará el Índice de Precios de Producción de agosto y se publicarán los últimos PMI de servicios.

El par GBP/USD subió desde por debajo de 1.2600 hasta la zona de 1.2630. La libra obtuvo mejores resultados y el par EUR/GBP cayó por debajo de 0.8550. El martes se publicará el último PMI de servicios del Reino Unido.

El USD/JPY continuó al alza y subió hasta la zona de 146.50. Una consolidación por encima de ese nivel reforzaría las perspectivas alcistas.

El par AUD/USD cerró en torno a la media móvil simple (SMA) de 20 días en torno a 0.6460, con ligeras ganancias en un contexto de debilidad del Dólar estadounidense. Está previsto que el Banco de la Reserva de Australia (RBA) anuncie su decisión de política monetaria el martes. Se prevé que el RBA mantenga su tasa de interés clave en el 4,1%. Esta reunión será la última de Philip Lowe como gobernador del RBA.

El par NZD/USD siguió cotizando en lateral, con un nivel de soporte crucial en 0.5900 y cotizando por debajo de la SMA de 20 días en 0.5970. Para indicar una recuperación más sostenible, el Kiwi necesita lograr un cierre diario por encima de 0.6000.

El USD/CAD mantuvo las ganancias del viernes, pero le costó romper por encima de 1,3600. El Banco de Canadá celebrará su reunión de política monetaria el miércoles.

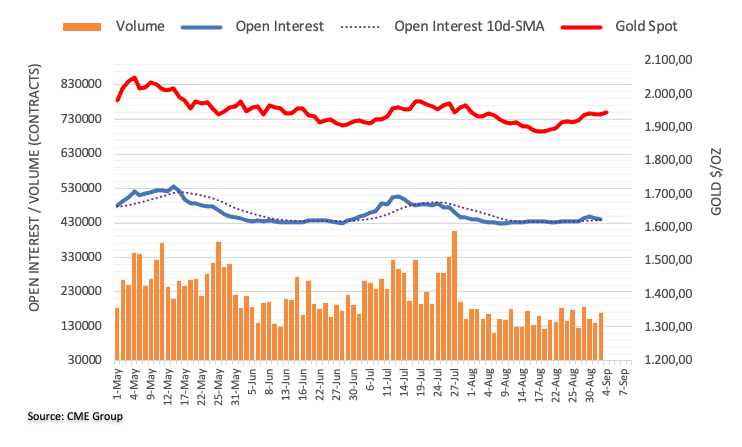

El Oro cerró cerca de la zona de 1.940$ por tercer día consecutivo. Sigue cotizando en lateral tras no romper por encima de 1.950$ ni de la SMA de 100 días. La Plata experimentó su cuarto día consecutivo de pérdidas y cayó ligeramente por debajo de 24.00$.

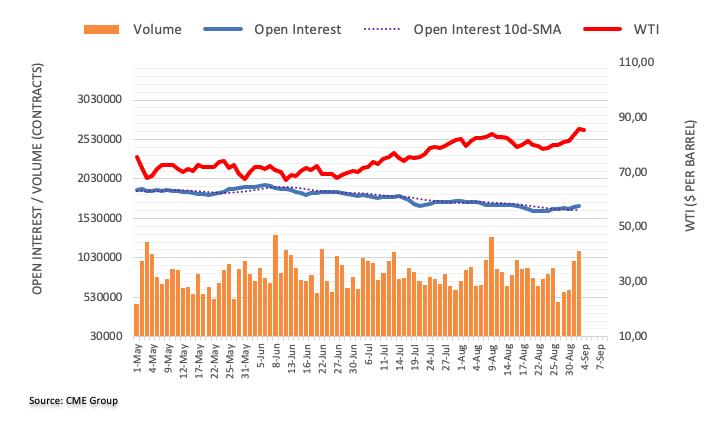

Los precios del petróleo crudo mantuvieron sus recientes subidas, con el barril de WTI rondando 85.00$. Estas ganancias se vieron apoyadas por los recortes de producción de Rusia y Arabia Saudí, así como por las esperanzas de nuevas medidas de estímulo por parte de China.

¿Le ha gustado este artículo? Ayúdenos con sus comentarios respondiendo a esta encuesta:

- El par GBP/USD rebota hasta 1.2630, recuperándose del mínimo del viernes pasado en 1.2580, mientras Wall Street celebra el Día del Trabajo y la liquidez disminuye.

- Los datos mixtos de empleo en EE.UU. y un PMI de manufactura de 47.6, por encima de lo esperado, reducen las perspectivas de un mayor endurecimiento de la Fed, manteniendo las probabilidades de subida de tipos en septiembre en el 92%.

- Las elevadas expectativas de una subida de tipos de 25 puntos básicos por parte del Banco de Inglaterra en septiembre contrastan con el deterioro de las condiciones económicas, lo que añade incertidumbre a la dirección del par de divisas.

La Libra esterlina (GBP) rebota en torno al mínimo del viernes pasado de 1.2580 frente al Dólar (USD) y recuperó 1.2600 el lunes en medio de unas condiciones de liquidez escasas con motivo del Día del Trabajo en EE.UU.. El par GBP/USD cotiza a 1.2630.

La Libra esterlina se recupera mientras los inversores vuelven a evaluar el endurecimiento de la Fed; la atención se centra en la próxima decisión del Banco de Inglaterra y en los indicadores económicos

Wall Street cierra hoy con motivo del Día del Trabajo. La semana pasada se publicaron datos mixtos sobre el empleo en EE.UU.: las nóminas no agrícolas alcanzaron las 187.000, superando las 177.000 previstas para agosto. Sin embargo, esto no favoreció al Dólar, ya que la tasa de Desempleo también subió, tal y como se esperaba. Posteriormente, el Institute for Supply Management (ISM) informó que la actividad empresarial estadounidense, indicada por el PMI de manufactura, alcanzó 47.6 puntos, superando las estimaciones de los analistas de 47.0 y la lectura anterior de 46.4 puntos.

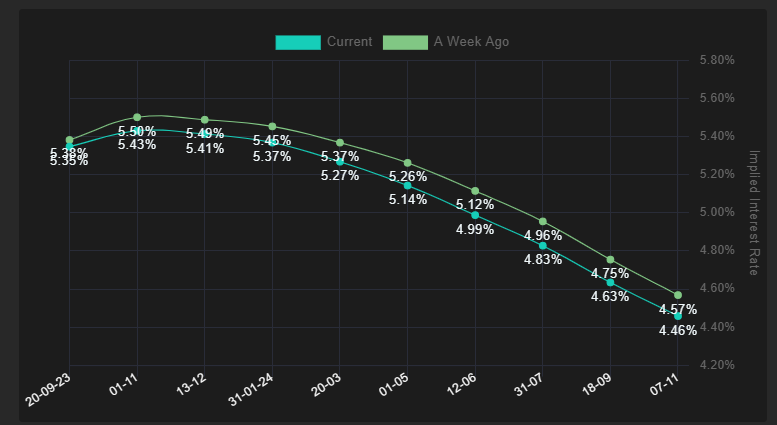

En consecuencia, los inversores redujeron considerablemente sus expectativas de un nuevo endurecimiento de la política monetaria por parte de la Reserva Federal estadounidense. La probabilidad de que los tipos de interés se mantengan sin cambios en la reunión de septiembre se mantiene en el 92%. Además, la primera reducción de tipos está prevista para el 1 de mayo, y los operadores anticipan probabilidades de recorte de tipos en torno al 5,14%, 19 puntos básicos menos que la actual tasa efectiva de los fondos federales (FFR), del 5.33%.

Además, las noticias procedentes de China mejoraron el sentimiento de los inversores, ya que el país estableció medidas para impulsar su mercado inmobiliario, que se encuentra en plena crisis. A medida que el Gobierno suavizaba las medidas, aumentaban las ventas de viviendas, según informó Bloomberg.

Al otro lado del Atlántico, las expectativas de que el Banco de Inglaterra (BoE) suba las tasas en 25 puntos básicos se mantuvieron en un 90% para la reunión del 21 de septiembre. No obstante, los operadores mantienen la cautela sobre el enfoque que podría adoptar el BoE respecto a futuros endurecimientos, ya que las condiciones económicas siguen deteriorándose, lo que sugiere que el crecimiento podría desacelerarse.

Los operadores del GBP/USD tomarían la dirección de la actividad económica en la agenda. En el Reino Unido se publicarían las ventas minoristas BRC, los servicios S&P Global/CIPS y los PMI compuestos. En EE.UU., se publicarán el PMI no manufacturero del ISM, las solicitudes iniciales de subsidio de desempleo y las declaraciones de la Fed.

Análisis del precio del GBP/USD: Perspectiva técnica

Desde la perspectiva del gráfico diario, el par GBP/USD presenta un sesgo neutral a la baja, aunque se mantiene por encima de su media móvil de 200 días (DMA), en 1.2417. No obstante, el par ha alcanzado series sucesivas de máximos y mínimos más bajos, tal y como muestra la estructura del mercado, con los principales viendo probar la cifra de 1.2500 si las condiciones económicas de crecimiento en el Reino Unido flaquean. El siguiente soporte se sitúa en la DMA de 200 en 1. 2417 antes de probar el mínimo de mayo en 1.2308. Por el contrario, el par probaría 1.2700 si la tasa de cambio se mantiene por encima de la zona de 1.26.

- El par EUR/GBP cae a un nuevo mínimo de siete días en 0.8546, influido por las expectativas de los mercados de una subida de tasas del Banco de Inglaterra y el mantenimiento de la postura del BCE.

- El Análisis Técnico muestra que el par lucha por romper la SMA de 50 días en 0.8582, manteniendo una tendencia bajista con un mínimo en lo que va de año en 08492 a la vista.

- A pesar de la tendencia bajista, un patrón de cuña descendente sugiere un potencial alcista, con niveles de resistencia clave en 0.8572 y 0.8600 a vigilar.

El Euro (EUR) pierde terreno frente a la Libra esterlina (GBP) en medio de un impulso a favor del riesgo, así como de las expectativas de que el Banco Central Europeo (BCE) mantenga sin cambios los tipos de interés. Al mismo tiempo, los analistas del mercado consideran que el Banco de Inglaterra (BoE) es el único que podría subir las tasas 25 puntos básicos en septiembre. Esto, junto con la resistencia técnica, arrastró al EUR/GBP a un nuevo mínimo de siete días, ya que el par cotiza en 0.8546 tras alcanzar un máximo de 0.8559.

Análisis del precio del EUR/GBP: Perspectiva técnica

En el gráfico diario, el par puso a prueba la media móvil simple (SMA) de 50 días en 0.8582, pero los compradores no lograron perforarla al alza, por lo que el par extendió sus pérdidas hacia las tasas de cambio actuales. Debido a que el par registra una serie sucesiva de máximos y mínimos más bajos, la tendencia bajista está intacta, y si el par rompe el mínimo del año hasta la fecha en 0.8492, el 24 de agosto de 2022 se pondría a prueba en 0.8408.

A nivel intradiario, el par EUR/GBP muestra una tendencia bajista, pero está formando una cuña descendente, un patrón gráfico alcista, que podría allanar el camino para nuevas subidas. Si el par rompe al alza, la primera resistencia sería la SMA de 200 horas (HSMA) en 0.8572, seguida del nivel psicológico de 0.8600 y el máximo de la semana pasada en 0.8610.

Si el par logra mantenerse dentro del patrón gráficos, se ve más a la baja en la parte inferior de la cuña descendente en torno a 0.8530/20, que, si se rompe, el EUR/GBP podría caer hacia el mínimo del año de 0.8492.

Acción del precio del EUR/GBP - Gráfico horario

- El EUR/JPY cotiza con ganancias y vuelve a superar 158.00.

- El aumento de los rendimientos en Alemania y las divergencias en la política monetaria favorecen al Euro.

- Esta semana los inversores esperan las cifras de salarios y gastos de julio en Japón.

En la sesión del lunes, el par EUR/JPY ganó terreno y se acercó a la zona de 158.15, sumando casi un 0.35% de ganancias diarias. El Euro cotiza con fuerza frente a la mayoría de sus rivales, mientras que el Yen es una de las monedas con peor comportamiento de la sesión, impulsado principalmente por la postura ultra moderada del Banco de Japón.

Christine Lagarde, presidenta del Banco Central Europeo (BCE), pronunció un discurso el lunes, pero se abstuvo de comentar la próxima decisión de septiembre. Joachim Nagel también estuvo en los micrófonos pero no dio pistas detalladas sobre las próximas decisiones de política monetaria, y sólo se mostró preocupado por la inflación demasiado alta. Mientras tanto, los rendimientos alemanes suben con fuerza, con los tipos a 2,5 y 10 años aumentando más de un 1%, lo que hace que el euro gane interés.

En este sentido, el World Interest Rates Probabilities (WIRP) indica que los mercados descuentan un 25% de probabilidades de una subida de 25 puntos básicos en la próxima reunión del 14 de septiembre de 2023, mientras que las probabilidades de una subida similar se sitúan en el 45% en octubre, y en el 60% en diciembre. Esta senda de subida de tipos dejaría la tasa objetivo en el 5%.

Por el lado del yen, tal y como ha declarado el Banco de Japón, sólo se contemplarán cambios en la política monetaria cuando los indicadores locales de salarios e inflación se ajusten a sus previsiones. Japón informará el martes de las cifras de gasto de los hogares en julio y el viernes de las ganancias en efectivo, que los inversores seguirán de cerca para hacer sus apuestas sobre las próximas decisiones del BoJ.

Niveles del EUR/JPY a vigilar

Observando el gráfico diario, el par EUR/JPY muestra un panorama técnico neutral a alcista para el corto plazo, mientras los alcistas ganan impulso. El índice de fuerza relativa (RSI) apunta al norte por encima de su punto medio, mientras que la convergencia de medias móviles (MACD) presenta barras rojas decrecientes. Además, el par está por debajo de la media móvil simple (SMA) de 20 días, pero por encima de las SMA de 100 y 200 días, lo que indica un posicionamiento favorable para los alcistas en el panorama general.

Niveles de soporte: 158.00, 157.00, 156.00.

Niveles de resistencia: 158.30 (SMA de 20 días), 159.00, 160.00.

Gráfico Diario EUR/JPY

-638294486790776329.png)

- El par AUD/USD recupera 0.6460, subiendo un 0.26%, mientras los inversores esperan la próxima decisión de política monetaria del Banco de la Reserva de Australia.

- Los datos mixtos sobre el empleo en EE.UU. y el cierre de Wall Street por el Día del Trabajo contribuyen a la debilidad del dólar, con una probabilidad de subida de tipos de interés de la Fed para septiembre que se mantiene en el 92%.

- Las noticias positivas del mercado inmobiliario chino y los comentarios de la presidenta de la Fed de Cleveland, Loretta Mester, añaden complejidad al panorama de las divisas.

El Dólar australiano (AUD) recortó parte de sus pérdidas del viernes pasado frente al Dólar estadounidense (USD) antes de la próxima decisión de política monetaria del Banco de la Reserva de Australia (RBA) en medio de un impulso de apetito de riesgo. El par revirtió su curso tras alcanzar un mínimo diario de 0.6440 y cotiza en torno a 0.6460, subiendo un 0.26% en el día.

El apetito de riesgo y los datos mixtos de empleo de EE.UU. impulsan la recuperación del Dólar australiano; todas las miradas puestas en la próxima política monetaria del RBA

Wall Street permanece cerrado con motivo del Día del Trabajo. Los datos de empleo de la semana pasada en Estados Unidos fueron mixtos, con unas nóminas no agrícolas de 187.000, por encima de las estimaciones de 177.000 en agosto, que no lograron apuntalar al Dólar, ya que la tasa de desempleo subió según las estimaciones. Más tarde, el Instituto de Gestión de Suministros (ISM) reveló que la actividad empresarial en los EE.UU., como se muestra por el PMI de manufactura, se situó en 47.6 cifras frente a la estimación de los analistas de 47.0 frente a 46.4 lecturas anteriores.

En consecuencia, los inversores recortaron sus apuestas sobre la continuación del endurecimiento de la política monetaria por parte de la Reserva Federal estadounidense. Las probabilidades de que se apliquen tasas de interés en la reunión de septiembre se mantienen en el 92%, y el primer recorte de tipos está previsto para el 1 de mayo. En esa fecha, los operadores prevén tasas en torno al 5.14%, 19 puntos básicos por debajo de la tasa efectiva de los Fondos Federales (FFR), del 5.33%.

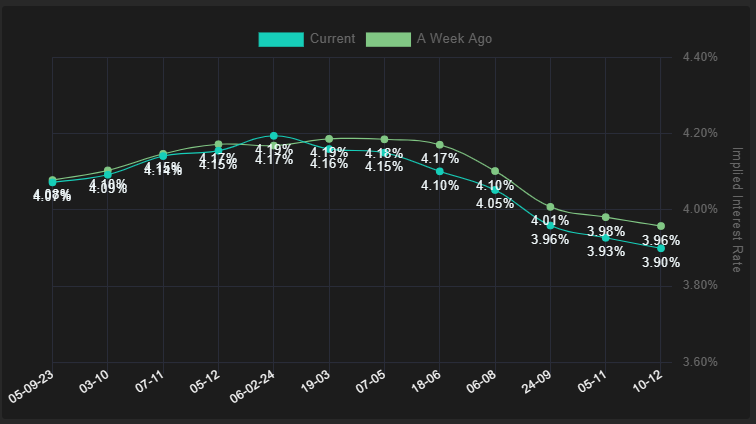

Por su parte, el Dólar australiano se ha visto favorecido por la decisión del RBA, que prevé mantener la tasa de efectivo en el 4.10%. Sin embargo, los operadores no prevén ninguna subida adicional hasta principios de febrero de 2024, aunque con una pequeña posibilidad de una subida de tasas de nueve puntos básicos, como se muestra en la imagen inferior.

Expectativas de la Tasa de interés del RBA

Fuente: Financialsource

Además, las noticias procedentes de China mejoraron el sentimiento de los inversores, ya que el país estableció medidas para impulsar su mercado inmobiliario, que se encuentra en plena crisis. Como el Gobierno suavizó las medidas, las ventas de viviendas subieron, según informó Bloomberg.

En cuanto a la actuación de los bancos centrales, la presidenta de la Fed de Cleveland, Loretta Mester, afirma que la tasa de desempleo sigue siendo baja y que sigue viendo el mercado laboral bastante fuerte. Sin embargo, la responsable de la política monetaria sigue siendo de línea dura y ve tasas más altas durante más tiempo.

Análisis del precio del AUD/USD: Perspectiva técnica

El AUD/USD sigue sesgado a la baja, pero hasta ahora no ha podido extender sus pérdidas por debajo del mínimo diario del 17 de agosto en 0.6364, el mínimo del año en curso, lo que justificaría nuevas pérdidas. Los niveles de soporte intermedios se sitúan en los mínimos del 22 de noviembre y del 21 de octubre, en 0.6272 y 0.6210 respectivamente, antes de que el par desafíe un nivel de soporte mucho más importante en el mínimo del 13 de octubre, en 0.6169. Por el contrario, el par corre riesgos al alza si supera 0.6500.

- El GBP/JPY saltó a 185.00, con una subida diaria de casi el 0.50%, recuperando la SMA de 20 días.

- Las expectativas de endurecimiento del Banco de Inglaterra se mantienen estables, y es probable que el BOJ mantenga sus perspectivas moderadas.

- Las divergencias en política monetaria impulsan el par al alza.

Al inicio de la semana, el par GBP/JPY saltó hacia 185,00 y recuperó la media móvil simple (SMA) de 20 días de 184.60. No se publicarán datos económicos relevantes en la sesión para ninguno de los dos países, y las divergencias de política monetaria favorecen a la libra esterlina frente al Yen.

Por el lado de la Libra, el Reino Unido tendrá una semana tranquila, con las revisiones finales de los PMIs el martes como único dato destacado. Por el momento, las probabilidades mundiales de tasas de interés (WIRP) muestran que los participantes del mercado están descontando mayores probabilidades de que el Banco de Inglaterra (BoE) aumente las tasas en un 0.50% adicional de endurecimiento después de la reunión de diciembre, lo que resulta en un aumento total al rango de 5.75%- 6%. En este sentido, las expectativas de un BoE más agresivo podrían limitar las pérdidas de la libra frente a sus rivales.

Por otra parte, las recientes declaraciones del BOJ subrayan su compromiso de alinear la política monetaria con las tendencias salariales y de inflación locales. En este sentido, Japón informará el martes de las cifras de gasto de los hogares de julio y el viernes de los datos de ganancias en efectivo de julio, que darán más información a los participantes del mercado y al BOJ sobre la situación actual de la economía japonesa. A menos que el banco no vea el crecimiento salarial necesario, es probable que mantenga su enfoque moderado, dejando al JPY vulnerable.

GBP/JPY Niveles a vigilar

El análisis técnico del gráfico diario sugiere una postura neutral a alcista para el GBP/JPY, mientras los alcistas trabajan para recuperar su terreno. El índice de fuerza relativa (RSI) muestra una inclinación alcista con una pendiente positiva por encima del umbral de 50, mientras que la convergencia de medias móviles (MACD) imprime barras rojas más débiles. Además, el par se encuentra por encima de la media móvil simple (SMA) de 20,100,200 días, lo que apunta a la fortaleza alcista predominante en el contexto más amplio.

Niveles de soporte: 183.50, 183.00, 182.00.

Niveles de resistencia: 185.00, 186.00, 187.00.

GBP/JPY Gráfico Diario

-638294441171674635.png)

- La decisión de Banxico de reducir su programa de cobertura de divisas hace subir al par.

- Las nóminas no agrícolas de EE.UU. superan las expectativas, pero el aumento de la Tasa de Desempleo frena la recuperación del Dólar.

- La presidenta de la Fed de Cleveland, Loretta Mester, sigue siendo de línea dura en cuanto a las tasas de interés estadounidenses.

El Peso mexicano (MXN) prolongó sus pérdidas en más de un 0.50% frente al Dólar estadounidense (USD) después de que el Banco de México (Banxico) decidiera recortar su programa de coberturas debido a la estabilización de la tasa de cambio USD/MXN en medio de la incertidumbre geopolítica y Covid-19. Por lo tanto, el par cotiza en 17.1792 después de tocar un mínimo diario de 17.0430.

El Peso mexicano se debilita aún más tras la decisión del Banco de México de recortar las coberturas, a pesar de las cifras mixtas de empleo en EE.UU.

La noticia de la semana pasada de que el Banco de México reduciría su programa de cobertura de divisas provocó una caída en picado del par USD/MXN, ya que el programa estaba diseñado para controlar la volatilidad y los operadores lo consideraban una señal de salida de sus posiciones largas. El 31 de agosto, el par USD/MXN subió más de un 1.70% tras la decisión de Banxico.

El viernes, las últimas cifras de empleo en EE.UU. revelaron que las nóminas no agrícolas (NFP) subieron a 187.000 en agosto, frente a las 170.000 esperadas y las 157.000 anteriores (revisadas). Sin embargo, el aumento de la tasa de desempleo hasta el 3.8%, frente al 3.5% previsto por el mercado y las lecturas anteriores, frenó la recuperación del Dólar, ya que los datos se consideraron una justificación para que la Fed mantuviera sin cambios las tasas de interés en la reunión de septiembre.

Otros datos El PMI manufacturero ISM de EE.UU. también impresionó a los compradores de dólares con las cifras de 47.6 frente a la estimación de los analistas de 47.0 frente a 46.4 lecturas anteriores.

En cuanto a la actuación de los bancos centrales, la presidenta de la Fed de Cleveland, Loretta Mester, declaró que la tasa de desempleo sigue siendo baja y que sigue viendo el mercado laboral bastante fuerte. Sin embargo, la responsable de la política monetaria sigue siendo de línea dura y considera que las tasas serán más altas durante más tiempo.

En el frente mexicano, la gobernadora de Banxico, Victoria Rodríguez Ceja, se despegó de la mesa de recortes de tasas, ya que añadió: "Las perspectivas futuras siguen siendo complejas e inciertas. Es importante recordar que los periodos de desinflación no son lineales."

Próximamente se publicarán las cifras de la inflación mexicana para agosto, y el PMI ISM no manufacturero de EE.UU. dará dirección al par USD/MXN. No obstante, se espera una mayor debilidad del peso mexicano tras los recortes de cobertura de Banxico.

Análisis del precio del USD/MXN: Perspectiva técnica

El USD/MXN se está consolidando, con el par incapaz de alcanzar nuevos mínimos en lo que va de año mientras invierte su curso, amenazando con subir si recupera una línea de tendencia de resistencia bajista de varios meses y la media móvil de 50 días (DMA) en torno a 17.20/17.2900. Si se recupera esa zona, los compradores probarán el mínimo diario del 17 de mayo, que se ha convertido en resistencia, en 17.4038, y que se considera un nivel crucial que hay que superar, antes de probar la confluencia de la 200 DMA y la cifra psicológica de 18.0000. A la baja, surgen riesgos por debajo de la confluencia DMA de las 20 y 50 en torno a 16.98/96.

- Las medidas adoptadas por China para impulsar su mercado inmobiliario levantaron inicialmente el sentimiento de los inversores.

- Los operadores apuestan por una Reserva Federal menos agresiva; la primera rebaja de tipos se espera para mayo.

- La próxima semana se publicarán pocos datos económicos neozelandeses, pero se celebrará la reunión de política monetaria del RBA.

El Dólar neozelandés (NZD) pierde algo de terreno frente al Dólar estadounidense (USD) debido a la escasez de liquidez por la celebración del Día del Trabajo en Estados Unidos (EE.UU.). A pesar de las medidas de China para impulsar su economía y un impulso de riesgo, el par está bajo tensión después de alcanzar un máximo diario de 0.5961. El par NZD/USD cotiza en 0.5935, con una caída del 0.04%.

NZD perdió terreno a pesar de las noticias positivas de China y las perspectivas menos agresivas de la Fed

Precios bajos y escaso volumen. Durante la noche, las noticias procedentes de China mejoraron el ánimo de los inversores, ya que el país estableció medidas para impulsar su mercado inmobiliario, que se encuentra al borde de una crisis. Como el Gobierno suavizó las medidas, las ventas de viviendas aumentaron, según informó Bloomberg.

Aparte de esto, los operadores han empezado a valorar una Reserva Federal (Fed) menos agresiva en EE.UU.. Las probabilidades de que se apliquen tipos de interés en la reunión de septiembre se mantienen en el 92%, y el primer recorte de tipos se producirá el 1 de mayo, como muestra la imagen inferior. En esa fecha, los operadores prevén que los tipos se sitúen en torno al 5.14%, 19 puntos básicos por debajo de la tasa de fondos federales (Tasa FFR) efectiva del 5.33%.

Fuente: Financialsource

En la última ronda de datos estadounidenses, las nóminas no agrícolas de agosto se situaron 187.000 por encima de las estimaciones, lo que justificó una subida del dólar en otras condiciones. Sin embargo, no fue así, ya que la tasa de desempleo subió un 3.8% interanual, por encima de las estimaciones del 3.5%. Los analistas de TDS Securities señalaron: "Creemos que los datos del mercado laboral y de los precios al consumo de esta semana deberían ser juzgados como noticias positivas por los funcionarios de la Fed, y seguimos considerando julio como la última subida del ciclo de endurecimiento de la Fed."

La agenda económica neozelandesa de esta semana está vacía, salvo por la publicación del índice de precios del comercio mundial de lácteos. Sin embargo, uno de sus principales socios comerciales, Australia, tiene programada la reunión de política monetaria del Banco de la Reserva de Australia (RBA), en la que se espera que el banco central mantenga las tasas sin cambios. En ese caso, el par NZD/USD podría seguir bajando, a menos que el optimismo de los mercados mantenga los flujos hacia activos de mayor riesgo.

En los EE.UU., una serie de funcionarios de la Fed mantendría a los operadores entretenidos antes de que los responsables políticos entren en su período de bloqueo antes de la reunión de política monetaria de septiembre.

Análisis del precio del NZD/USD: Perspectiva técnica

Desde un punto de vista técnico, el par NZD/USD está sesgado a la baja, pero a corto plazo se mantiene lateral, en medio del mínimo oscilante del 25 de agosto al 1 de septiembre en 0.5886-0.6015, a la espera de una dirección clara para reanudar una corrección mayor. Sin embargo, si el par cae por debajo de 0.5900, se espera que los vendedores se amontonen y lleven a los precios hacia el mínimo del año hasta la fecha en 0.5886, con más caídas en el mínimo del 3 de noviembre en 0.5740. Por el contrario, una recuperación hasta 0.6000 podría allanar el camino para una corrección al alza, con la media móvil de 50 días (DMA) como objetivo en 0.6098.

- El precio del Oro hace malabares por debajo de la resistencia de 1.950,00$, mientras la atención se centra en el PMI de servicios de EE.UU..

- Los mercados estadounidenses permanecerán cerrados el lunes con motivo del Día del Trabajo.

- El enfriamiento del mercado laboral aumenta las esperanzas de la Reserva Federal de un aterrizaje suave.

El precio del Oro (XAU/USD) cotizó con altibajos durante las últimas cuatro sesiones, a pesar de que el enfriamiento del mercado laboral impulsó las esperanzas de la Reserva Federal (Fed) de un aterrizaje suave. El debilitamiento del mercado laboral podría significar que la subida de los tipos de interés de la Fed en julio fuera la última de la actual racha de endurecimiento de la política monetaria. El metal precioso se mantiene en calma, pero se espera un movimiento alcista tras la publicación el miércoles de los datos del PMI de servicios.

Los mercados estadounidenses permanecerán cerrados el lunes por la festividad del Día del Trabajo, por lo que se prevé un rendimiento mediocre debido a la escasez de operaciones. De cara al futuro, los inversores esperan que tanto el precio como el Dólar estadounidense puedan registrar ganancias, ya que la fortaleza del Dólar pasaría de la política restrictiva de la Fed a las vulnerables perspectivas económicas de otras economías del G7.

Movimientos diarios del mercado : El precio del Oro cae mientras el Dólar intenta recuperarse

- El precio del oro se negocia lateralmente por debajo de la resistencia de 1.950,00$, a pesar de que el enfriamiento del mercado laboral impulsa las esperanzas de aterrizaje suave de la Reserva Federal.

- El metal precioso registró una acción volátil tras el informe de nóminas no agrícolas de agosto del viernes, pero se mantiene por encima del soporte crucial de 1.940,00$.

- Los empleadores estadounidenses agregaron 187.000 nuevas nóminas en agosto, por encima de las expectativas de 170.000 y de la lectura de julio de 157.000. La tasa de desempleo subió drásticamente en agosto. La tasa de desempleo subió bruscamente hasta el 3,8%, frente al consenso y la publicación anterior del 3.5%.

- La presidenta de la Fed de Cleveland, Loretta Mester, declaró el viernes que la oferta y la demanda en el mercado laboral están alcanzando un mayor equilibrio, pero que el mercado laboral sigue siendo fuerte. Añadió además que, aunque el crecimiento del empleo se ha ralentizado y las ofertas de trabajo han disminuido, la tasa de desempleo es baja.

- El crecimiento salarial se ralentizó en agosto, ya que los empleados parecen estar cambiando su enfoque hacia la permanencia en un puesto de trabajo en lugar de cambiar con frecuencia.

- El salario medio por hora creció un 0.2% mensual, un ritmo inferior al 0.3% previsto. En julio, los ingresos crecieron un 0.4%. En términos anuales, el crecimiento de los salarios se desaceleró hasta el 4.3%, frente al consenso y la anterior cifra del 4.4%.

- La ralentización del crecimiento salarial podría recortar la renta real de los hogares y lastrar el impulso del gasto de consumo. En julio, tanto el índice mensual de precios del consumo personal (IPC) general como el subyacente crecieron a un ritmo constante.

- Los inversores esperan que el mercado laboral estadounidense siga enfriándose debido a las fuertes subidas de los tipos de interés, lo que llevaría a la Reserva Federal a mantener los tipos de interés sin cambios en lo que queda de año.

- Según la herramienta Fedwatch de CME Group, hasta el 93% de las probabilidades están a favor de tipos de interés estables en la reunión de septiembre. Para la reunión de noviembre, las probabilidades de una decisión de tipos de interés sin cambios han aumentado hasta el 62%.

- El sector manufacturero estadounidense parece estabilizarse, pero el PMI se situó por debajo de la marca de 50.0, lo que indica una contracción de la actividad. El PMI aumentó hasta 47,6 en agosto, frente al 46,4 de julio. El índice se ha mantenido por debajo del umbral de 50,0 durante 10 meses consecutivos.

- El índice del dólar estadounidense cayó desde un máximo de cuatro días de 104,30, a pesar de que el enfriamiento del mercado laboral impulsó las apuestas a una pausa de la Fed.

- Mientras la mayoría de las economías atraviesan una situación vulnerable en el sector inmobiliario, el Departamento de Comercio de EE.UU. declaró el viernes que el gasto en construcción aumentó un 0,7%, al incrementarse los desembolsos en proyectos de viviendas unifamiliares debido a la limitada oferta.

- Los inversores deben tener en cuenta que los mercados estadounidenses permanecerán cerrados el lunes con motivo del Día del Trabajo.

- Esta semana, los inversores se centrarán en el PMI de servicios ISM de agosto, que se publicará el miércoles a las 14:00 GMT. Se espera que el PMI se mantenga en 52,6 puntos.

- Las economías en desarrollo podrían sufrir las consecuencias de la subida de los tipos de interés durante más tiempo, ya que Gita Gopinath, Primera Subdirectora Gerente del FMI, prevé que los tipos de interés se mantengan altos durante bastante tiempo.

- Gopinath del FMI advirtió que las condiciones externas se habían vuelto más difíciles para los mercados emergentes debido a la creciente fragmentación geopolítica, el endurecimiento de las condiciones financieras y los crecientes costes del cambio climático.

Análisis técnico: El precio del Oro derrapa por debajo de 1.940$

El precio del oro continuó subastando en el rango de 1.934$-1.949$ durante las últimas cuatro sesiones bursátiles tras una importante recuperación. El metal precioso se estabiliza por encima de las medias móviles Exponenciales (EMA) de 20 y 50 días, lo que indica que la tendencia a medio plazo se ha tornado positiva. El índice de fuerza relativa (RSI) (14) se sitúa en torno a 60.0. Una ruptura decisiva por encima de este nivel activaría probablemente el impulso alcista.

- El EUR/USD da un giro de 180 grados y recupera la zona de 1.0800.

- Si sigue bajando, podría volver a visitar el mínimo de agosto cerca de 1.0760.

El EUR/USD consigue repuntar y recupera la zona por encima de 1.0800, la cifra de principios de semana.

El fuerte retroceso observado a finales de la semana pasada parece haber desviado la atención a la baja. En contra, la siguiente zona de contención se alinea en el mínimo de agosto de 1.0765 (25 de agosto) antes del mínimo de mayo de 1.0635 (31 de mayo).

Mientras tanto, se prevén nuevas pérdidas por debajo de la SMA de 200 días, hoy en 1.0817.

Gráfico diario del EUR/USD

- El USD/MXN alcanza un máximo diario en 17.17.

- El Índice del Dólar (DXY) mantiene su perfil alcista en el inicio de semana.

- El foco estará mañana en la confianza del consumidor de México para el mes de agosto.

El USD/MXN ha comenzado la semana probando un mínimo diario de 17.04 en la apertura europea. Posteriormente, el par ha comenzado a recuperar terreno, elevándose a 17.17, nuevo máximo del día, en los primeros compases de la sesión americana.

El Dólar mantiene sus ganancias

El clima de aversión al riesgo que domina los mercados por los temores a una desaceleración económica favorece al Dólar frente al resto de divisas. El Índice del Dólar (DXY) mantiene su fortaleza después de alcanzar máximos de tres meses cerca de 104.45 la semana pasada. El billete verde ha conseguido abrir este lunes por encima de 104.00, llegando posteriormente a un techo diario en 104.27. Aunque al momento de escribir, el DXY cotiza sobre 104.06, perdiendo un 0.20% en el día, la tendencia se mantiene claramente alcista para el USD.

Con los mercados estadounidenses cerrados por el festivo del Día del Trabajo, los operadores estarán pendientes del humor del mercado antes de conocerse mañana el dato de cofianza del consumidor de México para el mes de agosto. El viernes, la agencia crediticia Moody's revisó al alza su previsión de crecimiento del PIB mexicano, elevándolo al 3.3% para este año desde el 2.4% previo en vista al buen dinamismo de su economía. Por otra parte, el Banco de México informó que el país recibió un récord de 35.895 millones de dólares en remesas en los siete primeros meses de 2023, lo que supone un aumento del 9.4% respecto al mismo periodo del año anterior.

USD/MXN Niveles de precio

Con el USD/MXN cotizando en estos instantes sobre 17.15, ganando un 0.38% diario, la primera resistencia aparece en 17.20, techo del viernes 1 de septiembre. Por encima de esta región, el par podría avanzar hacia 17.42, donde están los máximos de agosto alcanzados en la primera semana de ese mes.

En caso de retroceso, un quiebre claro de la zona psicológica de 17.00 podría acelerar el descenso hasta el soporte 16.70/68, mínimo del 31 y 28 de agosto, respectivamente. Por debajo, el objetivo estaría en 16.62, suelo de casi ocho años probado el 28 de julio.

- El USD/JPY se prepara para una nueva recuperación en medio de la fortaleza del Índice del Dólar.

- El Dólar se mantiene firme en EE.UU. debido al crecimiento constante de la mano de obra en agosto, a pesar de la subida de las tasas de interés por parte de la Fed.

- El par USD/JPY ha estado consolidando en un rango estrecho de 145.58-147.38 durante las últimas tres semanas.

El par USD/JPY reúne fuerzas para extender la recuperación en forma de V por encima de la resistencia inmediata de 146.50. El par se mantiene sólido debido a un Dólar estadounidense más firme en medio de un crecimiento laboral constante en agosto a pesar de las tasas de interés más altas por parte de la Reserva Federal (Fed).

El ánimo del mercado permaneció mayormente tranquilo el lunes debido a un fin de semana prolongado en EE.UU. por el Día del Trabajo. El Índice del Dólar (DXY) se corrigió gradualmente hasta acercarse a 104.00 desde el máximo de cuatro días de 104.20, mientras los inversores esperan la publicación del PMI de servicios ISM de agosto, que se publicará el miércoles.

Mientras tanto, aumentan las esperanzas de que la Fed mantenga sin cambios las tasas de interés en lo que queda de año, a medida que se enfrían aún más las condiciones del mercado laboral. La tasa de desempleo subió y el crecimiento de los salarios se ralentizó en agosto.

El USD/JPY se ha consolidado en un estrecho rango de 145.58-147.38 durante las últimas tres semanas. El par está demostrando una contracción de la volatilidad y se espera una acción decisiva después de una ruptura de consolidación.

El par sigue encontrando soporte en la media móvil exponencial (EMA) de 20 días, que cotiza alrededor de 145.31. Además, el avance de la EMA de 50 indica que la tendencia a corto plazo es extremadamente alcista. La resistencia potencial se sitúa en el máximo del 21 de octubre de 2022, en torno a 152.00.

El índice de fuerza relativa (RSI) (14) apunta a estabilizarse en el rango alcista de 60.00-40.00. De producirse, se activaría el impulso alcista.

De cara al futuro, una ruptura decisiva por encima del máximo del 29 de agosto en 147.38 expondrá al activo a la resistencia psicológica de 150.00, seguida del máximo del 21 de octubre de 2022 en torno a 152.00.

En un escenario alternativo, un quiebre por debajo del mínimo del 1 de septiembre en 144.44 arrastraría al activo hacia la EMA de 50 en torno a 143.50 y el máximo del 21 de julio en torno a 142.00.

USD/JPY gráfico diario

-638294319240410186.png)

"Será fundamental que los bancos centrales mantengan firmemente ancladas las expectativas de inflación mientras se producen estos cambios en los precios relativos", declaró el lunes Christine Lagarde, presidenta del Banco Central Europeo (BCE).

"Es precisamente cuando la gente está prestando más atención cuando los bancos centrales deben realizar su comunicación clave para garantizar que esas expectativas permanezcan firmemente ancladas", añadió durante su intervención en el Seminario de Conferenciantes Distinguidos organizado por el Centro Europeo de Economía y Finanzas.

Reacción de los mercados

Estos comentarios no provocaron una reacción notable en los mercados y el par EUR/USD cotizó por última vez en territorio positivo, cerca de 1.0800.

- El DXY revierte parte del reciente avance de dos días del lunes.

- Los alcistas siguen apuntando a la zona de 104.50 a corto plazo.

El DXY modera parcialmente la fuerte subida registrada en la segunda mitad de la semana pasada y desafía el lunes la zona clave de 104.00.

Si los alcistas recuperan el control, el DXY debería volver a visitar el máximo mensual de 104.44 (25 de agosto), justo antes del máximo de mayo de 104.69 (31 de mayo). La ruptura de este nivel podría provocar una probable prueba del máximo de 2023 en 105.88 (8 de marzo) para volver a aparecer en el horizonte.

Mientras se mantenga por encima de la SMA clave de 200 días, hoy en 103.04, se espera que las perspectivas para el índice sigan siendo constructivas.

Gráfico diario del DXY

- El EUR/JPY deja de lado dos retrocesos diarios consecutivos y vuelve a probar 158.00.

- Parece haber una zona de contención decente en torno a 157.00.

El EUR/JPY recupera cierta tracción alcista y revierte dos sesiones consecutivas de pérdidas a principios de semana.

La continuación de la tendencia alcista podría ver al cruce desafiar el reciente máximo de 2023 cerca de 159.76 (30 de agosto) antes del nivel redondo clave en 160,00. La superación de este último no debería ver ningún nivel de resistencia reseñable hasta el máximo de 2008 en 169.96 (23 de julio).

Mientras tanto, se espera que la reanudación de la presión vendedora encuentre un soporte inicial en los mínimos en torno a 157.00 (1 de septiembre), zona reforzada por la SMA temporal de 55 días.

De momento, las perspectivas positivas a largo plazo para el cruce parecen favorecidas mientras se mantenga por encima de la SMA de 200 días, hoy en 148.05.

Gráfico diario del EUR/JPY

- El par USD/CAD se mantiene lateral en torno a 1.3600, ya que los mercados estadounidense y canadiense permanecerán cerrados el lunes por el Día del Trabajo.

- El Dólar mantiene su tendencia alcista, ya que el crecimiento del empleo se mantuvo estable en agosto.

- Se espera que el BoC mantenga las tasas de interés sin cambios en el 5% el miércoles.

El par USD/CAD se mantiene lateral tras una recuperación vertical cerca del nivel de resistencia de 1.3600 a última hora de la sesión europea. Se espera que el par permanezca sin fuerza el lunes, ya que los mercados de EE.UU. y Canadá permanecerán cerrados por el Día del Trabajo.

Los futuros del S&P 500 generan algunas ganancias en Europa, mostrando fortaleza en el tema del apetito por el riesgo. El Índice del Dólar estadounidense (DXY) se enfrenta a la presión de venta nominal cerca de un máximo de cuatro días en 104.20, mientras que el alza sigue siendo favorecida ya que los inversores siguen siendo cautelosos de que la Reserva Federal (Fed) mantendrá las tasas de interés más altas durante un período más largo.

El Dólar estadounidense mantiene su tendencia alcista, ya que el impulso de la contratación se mantuvo estable en agosto a pesar de la política restrictiva de la Fed en materia de tasas de interés. Según el informe de Nóminas no Agrícolas (NFP) de EE.UU., el mercado laboral registró una nueva incorporación de 187.000 nuevos empleados, por encima de las expectativas de 170.000 y de la lectura de julio de 157.000. Sin embargo, el aumento de la tasa de desempleo y la ralentización del crecimiento salarial impulsan las esperanzas de que la Fed anuncie una pausa en su actual endurecimiento.

Mientras tanto, los precios del petróleo cambian de tendencia tras una recuperación masiva cerca de 85.50$, ya que se espera que Arabia Saudí amplíe el recorte de la oferta en un millón de barriles diarios a partir de octubre. En un mercado del petróleo ya de por sí en retroceso, las expectativas de una oferta ajustada mantienen en vilo los precios del petróleo.

Cabe destacar que Canadá es el principal exportador de petróleo a Estados Unidos, por lo que la subida de los precios del petróleo dará soporte al Dólar canadiense.

Esta semana, el principal detonante será la decisión sobre las tasas de interés del Banco de Canadá (BoC), que se anunciará el miércoles. Se espera que el gobernador del BOC, Tiff Macklem, mantenga las tasas de interés sin cambios en el 5%, ya que el crecimiento del empleo sigue siendo lento.

- La Libra esterlina intenta recuperarse por debajo de 1.2600, pero sigue siendo frágil, ya que las actividades de las fábricas siguen debilitándose.

- Las actividades de las fábricas del Reino Unido cayeron a 43.0, la lectura más baja de los últimos 39 meses.

- Se espera que el Banco de Inglaterra suba consecutivamente las tasas de interés por décimo quinta vez este mes.

La Libra esterlina (GBP) se esfuerza por recuperarse de forma significativa tras una intensa venta masiva, impulsada por el agravamiento de los riesgos de recesión. El intento de recuperación del par GBP/USD parece delicado, ya que las actividades de las fábricas británicas se enfrentan a la ira de la subida de las tasas de interés por parte del Banco de Inglaterra (BoE). Las empresas británicas han pasado a centrarse en estabilizar los márgenes y aliviar las presiones sobre los costes recortando los inventarios y la fuerza laboral. En el futuro, la transferencia de los beneficios de la reducción de costes de las empresas al consumidor final podría aliviar las presiones inflacionistas sobre los hogares.

A pesar de los crecientes temores de recesión, el BOE no puede detener el endurecimiento de su política monetaria, ya que el Índice de Precios al Consumo (IPC) subyacente está muy cerca de su máximo histórico del 7.1%, y el descenso de la inflación general es menor en comparación con el ritmo más suave de los precios de la Energía. Mientras tanto, el ministro de Economía británico, Jeremy Hunt, confía en que la inflación del Reino Unido se reduzca a la mitad desde los niveles de enero, cercanos al 10%, para finales de año.

Resumen diario de los movimientos en los mercados: La libra esterlina se lame las heridas, mientras el Dólar sigue sin levantar cabeza

- La Libra esterlina descubre un colchón intermedio tras un movimiento de venta masiva vertical por debajo del soporte del nivel redondo de 1.2600, mientras los inversores se centran en las perspectivas de las tasas de interés.

- Los inversores siguen a la expectativa de la decisión sobre los tipos de interés que tomará este mes el Banco de Inglaterra, ya que el aumento de las tasas de interés frena las perspectivas económicas.

- S&P Global informó el viernes de que el PMI de fábrica del Reino Unido para agosto cayó a 43.0 frente a la lectura de julio de 45.3. La lectura se situó por encima de las estimaciones de 42.3 puntos. La lectura superó las estimaciones de 42.5, pero fue la más baja en más de tres años.

- El PMI de manufactura del Reino Unido se mantuvo por debajo del umbral de 50.0 por decimotercer mes consecutivo, lo que denota un menor crecimiento de la actividad, ya que las empresas operan con menor capacidad y de forma eficiente para evitar presiones de costes.

- Rob Dobson, director de S&P Global Market Intelligence, declaró que la producción y los nuevos pedidos en el sector industrial se contrajeron a tasas pocas veces vistas fuera de los periodos de crisis, y que las compañías se estaban viendo obligadas a adoptar medidas defensivas.

- Las empresas británicas están recortando las compras de insumos y su mano de obra para estabilizar los márgenes y controlar los costes.

- El informe de S&P Global Manufactura informaba de que los costes de los insumos disminuyeron al ritmo más rápido desde enero, lo que aliviaría la inflación en los próximos meses, ya que las empresas podrían trasladar el beneficio de los bajos costes de los insumos a los consumidores finales.

- A pesar del creciente riesgo de recesión, se espera que el Banco de Inglaterra siga subiendo las tasas de interés, ya que la inflación subyacente está muy cerca de su máximo histórico del 7.1%.

- Se espera que el BoE suba las tasas de interés en 25 puntos básicos (pb), hasta el 5.50%, en su reunión de política monetaria de septiembre. Sería la decimoquinta subida consecutiva de las tasas de interés por parte del banco central.

- El Ministro de Hacienda británico, Jeremy Hunt, declaró el fin de semana que la Administración va camino de reducir la inflación a casi el 5% a finales de año.

- Se espera que el hecho de que las autoridades británicas se centren en reducir la inflación a la mitad decepcione a los miembros del partido conservador en el poder, que presionaron mucho a favor de recortes de impuestos antes de las elecciones.

- El ánimo de los mercados sigue siendo cauteloso, ya que el Dólar sigue atrayendo fondos después de que el impulso estable de la contratación compensara la subida de la tasa de desempleo en agosto.

- La Oficina de Estadísticas Laborales de EE.UU. informó que la tasa de desempleo de agosto saltó bruscamente al 3.8% frente a las estimaciones y la publicación anterior del 3.5%. Las nuevas nóminas no agrícolas (NFP) fueron de 187.000, por encima de las expectativas de 170.000 y de la lectura de julio de 157.000.

- El crecimiento de los salarios sigue aumentando, pero a una tasa más lenta. Las ganancias medias por hora crecieron a un ritmo más lento del 0.2% que el ritmo esperado del 0.3%. La ralentización del crecimiento salarial podría reducir el impulso del gasto del consumidor y calmar en cierta medida las presiones inflacionistas.

- A pesar de la política monetaria restrictiva de la Reserva Federal (Fed), el PMI manufacturero informado por el Instituto de Gestión de Suministros (ISM) aumentó hasta 47.6 el mes pasado desde 46.4 en julio. Sin embargo, el PMI manufacturero se mantuvo por debajo de la señal de 50.0, que a su vez muestra una contracción de las actividades.

Análisis Técnico: La Libra esterlina recupera el nivel de 1.2600

La Libra esterlina intenta recuperar la resistencia del nivel redondo de 1.2600 mientras el Dólar estadounidense se enfrenta a una corrección gradual. El viernes, la Libra sufrió una intensa venta masiva tras la quiebre de la consolidación de dos días formada en el rango de 1.2648-1.2745. La Libra no logra mantenerse por encima de las medias móviles exponenciales (EMA) de 20 y 50 días, lo que indica que los inversores están considerando los retrocesos como una oportunidad de venta.

- El Euro centra su atención en la SMA de 200 días frente al Dólar estadounidense.

- Las acciones europeas mantiene el optimismo sin cambios el lunes.

- La visión alcista en el Índice del USD (DXY) parece limitada cerca de 104.50.

- Los rendimientos alemanes se suman al avance del viernes al comienzo de la semana.

- Los mercados estadounidenses permanecerán cerrados el lunes debido a la festividad del Día del Trabajo.

- El superávit comercial de Alemania se redujo a 15.900 millones de euros en julio.

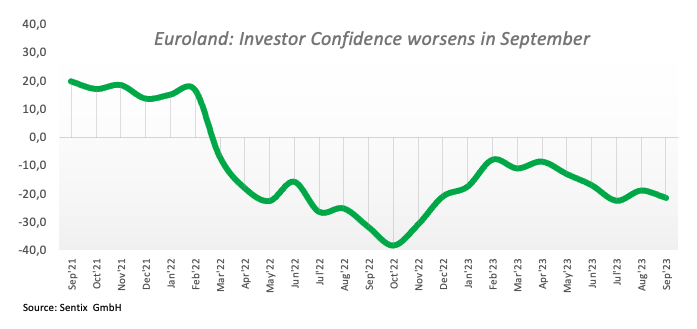

- El índice Sentix de la UEM sorprendió a la baja en septiembre.

- La presidenta del BCE, Christine Lagarde, hablará más tarde en la sesión.

El Euro (EUR) ha recuperado cierto impulso alcista frente al Dólar estadounidense (USD), lo que ha permitido al par EUR/USD volver a situarse por encima del significativo nivel de 1.0800 con el que comenzó la semana.

Por el contrario, el Dólar se enfrenta a cierta presión a la baja, retrocediendo hasta la zona de 104.00, tal y como indica el Índice del USD (DXY). Este retroceso se produce mientras los inversores siguen analizando los resultados mixtos del informe de empleo estadounidense publicado el viernes, que mostró un aumento de +187.000 puestos de trabajo.

Mientras tanto, se mantiene la confianza en la decisión de la Reserva Federal de pausar sus subidas de tasas de interés en lo que queda de año. También se especula con la posibilidad de que no se produzcan recortes de las tasas de interés hasta marzo de 2024. Por otra parte, el Banco Central Europeo (BCE) se enfrenta a una considerable incertidumbre en cuanto a posibles decisiones sobre tasas más allá del verano, con los debates del mercado centrados en la posibilidad de estanflación.

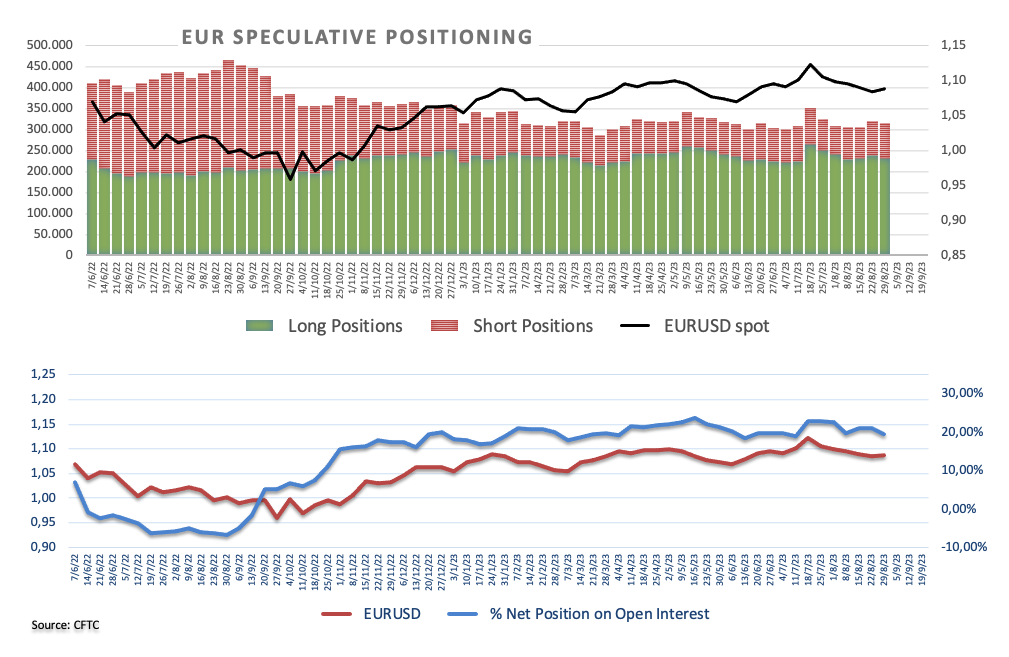

Desde la comunidad especulativa, las posiciones largas netas en la moneda única se redujeron a niveles vistos por última vez a principios de julio durante la semana que finalizó el 29 de agosto, según el informe de posicionamiento de la CFTC.

Los mercados estadounidenses permanecerán cerrados el lunes debido a la festividad del Día del Trabajo. En el calendario europeo, el superávit comercial alemán cayó hasta los 15.900 millones de euros en julio, mientras que la confianza de los inversores, medida por el índice Sentix, empeoró hasta los -21.5 en el mes en curso.

Además, el lunes también intervendrán la presidenta del BCE, Christine Lagarde, y los miembros del Consejo Fabio Panetta, Philip Lane y Frank Elderson.

Resumen diario de los movimientos en los mercados: El Euro recupera parte de su impulso alcista

- El Euro logra recuperar parte del terreno perdido frente al dólar.

- Se espera que las condiciones de comercio sigan siendo escasas debido al feriado en los Estados Unidos.

- La atención de los inversores debería centrarse en las declaraciones del BCE del lunes.

- El descenso de la Inflación y el enfriamiento del mercado laboral apoyan la pausa de la Fed en materia de tipos.

- Los mercados esperan que la Fed mantenga las tasas sin cambios en los próximos meses.

- El BCE parece dividido en cuanto a una subida de tipos de interés a finales de mes.

Análisis Técnico: El Euro se enfrenta al próximo obstáculo cerca de 1.0950

El EUR/USD repunta un poco y consigue volver a probar la zona de 1.0800, justo antes de la SMA clave de 200 días (1.0817).

Se espera que una mayor recuperación del EUR/USD tenga como objetivo la crítica SMA de 200 días en 1.0817. Hacia el norte, los alcistas deberían encontrar el máximo del miércoles pasado en 1.0945, antes de la SMA provisional de 55 días en 1.0961, antes de la barrera psicológica de 1.1000 y el máximo mensual del 10 de agosto en 1.1064.

Una vez superado este último, el contado podría desafiar el máximo del 27 de julio en 1.1149. Si el par supera esta zona, podría aliviar parte de la presión bajista y, potencialmente, visitar el máximo de 1.1275 alcanzado en 2023 el 18 de julio. Más arriba se encuentra el máximo de 2022 en 1.1495, seguido de cerca por el nivel redondo de 1.1500.

La reanudación del sesgo bajista podría motivar al par a volver a visitar inicialmente el mínimo del 25 de agosto en 1.0765. La ruptura de este nivel dejaría al descubierto el mínimo del 31 de mayo en 1,0635, antes del mínimo del 15 de marzo en 1,0516 y el mínimo de 2023 en 1.0481 observado el 6 de enero.

Además, es probable que se produzcan pérdidas sostenidas en el EUR/USD una vez que la SMA de 200 días se rompa de forma convincente.

- Se espera que la cotización del dólar se mueva lateralmente al inicio de la semana.

- No hay datos económicos que vigilar al inicio de la semana.

- Es probable que el Índice del Dólar DXY se mantenga por encima de 104.00.

El Dólar estadounidense (USD) se mantiene estable el lunes, en una situación mixta frente a la mayoría de las divisas principales. No se esperan datos económicos de primer nivel, mientras los operadores estadounidenses están disfrutando del festivo bancario del Día del Trabajo. Se esperan volúmenes bajos este lunes, ya que varios mercados de futuros están cerrados.

El punto central de esta semana será el miércoles, cuando el Instituto de Gestión de Suministros (ISM) publique la encuesta clave del Índice de Gerentes de Compras (PMI) de servicios para agosto. Además, casi ocho oradores de los bancos centrales harán su aparición y podrían guiar al mercado antes de la próxima reunión de la Reserva Federal de EE.UU. el 20 de septiembre.

Motores del mercado: El Dólar se estabiliza mientras disfruta de una pausa

- Los mercados estadounidenses están cerrados por la festividad del Día del Trabajo.

- Los pedidos de maquinaria en Alemania en julio cayeron un 11% anual.

- Italia se prepara para elevar sus objetivos de déficit presupuestario para 2023, según Reuters.

- El presidente chino, Xi Jinping, no asistirá a la cumbre del G-20 en la India tras informarse de que los bancos chinos están distribuyendo miles de millones en préstamos a Rusia.

- China publica más medidas de estímulo, lo que hace que el indicador de valores inmobiliarios se dispare un 2.8%.

- Los mercados estarán en vilo para saber si el mayor promotor inmobiliario de China, Country Garden, puede hacer frente a los pagos de sus bonos, que ya se encuentran en un periodo de gracia ampliado.

- Un panorama similar al del viernes se presenta en los mercados de acciones, con el índice japonés Topix cerrando al +1.02%. El Hang Seng de Hong Kong está a punto de cerrar al alza tras su cierre de emergencia del viernes debido a un tifón. El índice se recupera y sube un 2.50% cerca de la campana de cierre. Las acciones europeas suben más de un 0.50% y los futuros sobre acciones estadounidenses cotizan ligeramente al alza.

- La herramienta FedWatch del CME Group muestra que los mercados están valorando en un 93% la posibilidad de que la Reserva Federal mantenga los tipos de interés sin cambios en su reunión de septiembre.

- El rendimiento de los bonos del Tesoro de EE.UU. a 10 años cotiza en el 4.18% y no se moverá este lunes, ya que los mercados de bonos están cerrados por el Día del Trabajo.

Análisis técnico del Índice del Dólar DXY: a la izquierda o a la derecha

El Dólar estadounidense se mantiene estable, ante la ausencia de cualquier publicación de datos económicos este lunes. Los volúmenes suelen ser más bajos los lunes, y más aún hoy con los mercados de EE.UU. cerrados por el Día del Trabajo. El Índice del Dólar estadounidense DXY no registra grandes movimientos y parece consolidarse por encima de 104.00.

En caso de que el ritmo repunte de nuevo el martes en la misma dirección que el viernes, es probable una subida hacia 104.00. En esta zona, 104.35 (el máximo del 29 de agosto) es un candidato ideal para un doble techo. En caso de que el Dólar siga subiendo, se espera una prueba en 104.47, el máximo de los últimos seis meses. Más arriba, 104.70 del 31 de mayo será el siguiente objetivo.

A la baja, la recuperación estival del índice DXY será el elemento clave para detectar cualquier cambio en el sentimiento. Se trata de la media móvil simple (SMA) de 200 días en 103.06, que podría provocar una mayor debilidad una vez que el índice DXY comience a cotizar por debajo de ella. El doble soporte en 102.42, con la SMA de 100 días y la de 55 días, son las últimas líneas de defensa antes de que el Dólar estadounidense experimente una caída sustancial y a más largo plazo.

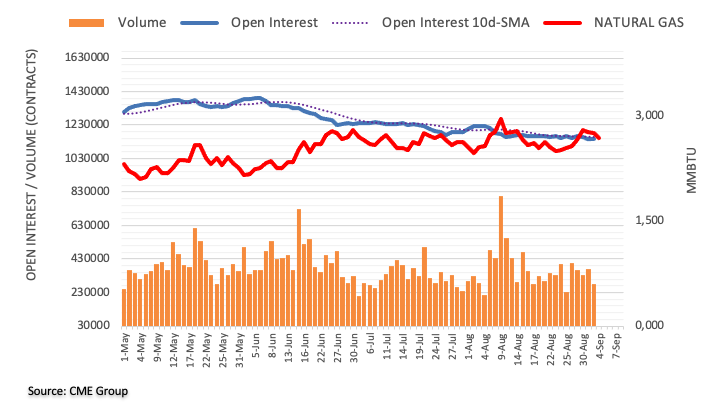

- El Gas Natural retrocede un poco, mientras los mercados estadounidenses etsán cerrados por la festividad del Día del Trabajo.

- El Dólar se debilita ligeramente tras la reacción del viernes ante los datos de nóminas no agrícolas.

- Hay soporte en 2.80$, que probablemente se mantenga antes de que regrese la recuperación.

El precio del Gas Natural cae ligeramente durante la sesión europea, mientras los mercados estadounidenses están cerrados por el Día del Trabajo. No se esperan caídas sustanciales, ya que el suministro de gas europeo está bajo presión. Durante el fin de semana, el suministro de tres campos de gas noruegos se detuvo, enviando las exportaciones de gas noruego a la UE a su nivel más bajo desde 2015.

Mientras tanto, el Dólar estadounidense cotiza mixto después de un informe de empleo de Estados Unidos que provocó una reacción instintiva. El Índice del Dólar DXY primero se debilitó con los titulares iniciales, y se revirtió una hora más tarde mientras los mercados digerían el contenido del informe, que apuntaba a unas condiciones del mercado laboral todavía fuertes. Con EE.UU. de vacaciones, no se esperan grandes movimientos ni en los futuros del Gas Natural ni en el Dólar.

En el momento de escribir estas líneas, el Gas Natural cotiza en 2.844$ por MMBtu.

Noticias sobre el Gas Natural y motores del mercado

- El precio del Gas Natural en Europa subió un 5.3% debido a las sorpresivas interrupciones del suministro en Noruega.

- El riesgo de huelgas en Australia sigue siendo elevado, lo que podría afectar al suministro de Gas Natural en el futuro.

- El precio al contado de la electricidad en Japón subió un 5.5% en la semana, ya que el mal tiempo perjudica a la oferta de energía solar y aumenta la presión sobre el suministro de GNL. Los informes sobre el aumento de los costes regionales del suministro de GNL también influyen en los precios.

- Se prevén nuevos recortes imprevistos en Noruega debido al mantenimiento imprevisto del yacimiento de Aasta Hansteen. El yacimiento de Dvalin también se ve afectado, mientras que las obras previstas en Oseberg se prolongan debido a retrasos imprevistos.

Análisis Técnico del Gas Natural: Estable en el día festivo en EE.UU.

El Gas Natural subió la semana pasada, junto con los precios del petróleo crudo. Aunque el bloque europeo tiene sus reservas de gas llenas en más de un 90%, parece que tendrá que apañárselas para cubrir cualquier necesidad adicional..

Al alza, 3$ es el nivel a vigilar tras la formación de doble techo del viernes y el jueves. Justo por encima, la media móvil simple (SMA) de 200 días está presente como límite y no se ha puesto a prueba en los últimos meses. Hay que vigilar los 3.03$ antes de apuntar a 3.18$ y probar la parte superior del canal de tendencia.

A la baja, el canal de tendencia ha hecho un gran trabajo apuntalando la acción del precio. Aparte de una pequeña ruptura en falso, se ha proporcionado un amplio soporte cerca de 2.71$. La SMA de 55 días tiene que dar ese soporte tan necesario en 2.71$ por delante del canal de tendencia ascendente en 2.63$. Cualquier caída todavía puede ser atrapada por la SMA de 100 días cerca de 2.58$.

-638294212984860896.png)

- El precio del Oro se consolida por debajo de la resistencia de los 1.950$, mientras la atención se centra en el PMI de servicios estadounidense.

- Los mercados estadounidenses permanecerán cerrados el lunes con motivo del Día del Trabajo.

- El enfriamiento del mercado laboral impulsa las esperanzas de la Fed de un aterrizaje suave.

El precio del Oro (XAU/USD) se ha movido hacia arriba y hacia abajo durante las últimas cuatro sesiones, a pesar de que el enfriamiento del mercado laboral impulsó las esperanzas de un aterrizaje suave de la Reserva Federal (Fed). El debilitamiento del mercado laboral podría significar que la subida de tasas de interés de la Fed en julio fuera la última de la actual racha de endurecimiento de la política monetaria. El metal precioso se mantiene en calma, pero se espera acción tras la publicación el miércoles de los datos del PMI de servicios.

Los mercados estadounidenses permanecerán cerrados el lunes por la festividad del Día del Trabajo, por lo que se prevé un rendimiento mediocre debido al bajo volumen comercial. De cara al futuro, los inversores esperan que tanto el precio del Oro como el Dólar estadounidense puedan registrar ganancias, ya que la fortaleza del Dólar pasaría de la política restrictiva de la Fed a las vulnerables perspectivas económicas de otras economías del G7.

Motores del mercado: El precio del Oro espera el PMI de servicios para la nueva dirección

- El precio del Oro cotiza lateralmente por debajo de la resistencia de 1.950$ aun cuando el enfriamiento del mercado laboral impulsa las esperanzas de un aterrizaje suave de la Reserva Federal.

- El metal precioso mostró volatilidad tras el informe de nóminas no agrícolas de agosto del viernes, pero se mantiene por encima del soporte crucial de 1.940$.

- Los empleadores estadounidenses añadieron 187.000 nuevas nóminas en agosto, por encima de las expectativas de 170.000 y de la lectura de julio de 157.000. La tasa de desempleo subió bruscamente en agosto hasta el 3.8%, frente al consenso y la publicación anterior del 3.5%.

- La presidenta de la Fed de Cleveland, Loretta Mester, declaró el viernes que la oferta y la demanda en el mercado laboral están alcanzando un mayor equilibrio, pero que el mercado laboral sigue siendo fuerte. Añadió además que, aunque el crecimiento del empleo se ha ralentizado y las ofertas de trabajo han disminuido, la tasa de desempleo es baja.

- El crecimiento salarial se ralentizó en agosto, ya que los empleados parecen estar cambiando su enfoque hacia la permanencia en un puesto de trabajo en lugar de cambiar con frecuencia.

- La media de ganancias por hora creció un 0.2% mensual, un ritmo más lento que el 0.3% previsto. En julio, las ganancias crecieron un 0.4%. En términos anuales, el crecimiento de las ganancias se desaceleró hasta el 4.3%, frente al consenso y la anterior cifra del 4.4%.

- La ralentización del crecimiento salarial podría recortar los ingresos reales de los hogares y lastrar el impulso del gasto del consumidor. En julio, tanto el índice mensual de precios del gasto en consumo personal (IPC) general como el subyacente crecieron a un ritmo constante.

- Los inversores esperan que el mercado laboral estadounidense siga enfriándose debido a las fuertes subidas de los tipos de interés, lo que llevaría a la Fed a mantener los tipos de interés sin cambios en lo que queda de año.

- Según la herramienta Fedwatch del CME Group, hasta el 93% de las probabilidades están a favor de tipos de interés estables en la reunión de septiembre. Para la reunión de noviembre, las probabilidades de una decisión sin cambios en las tasas de interés han aumentado al 62%.

- El sector manufacturero estadounidense parece estabilizarse, pero el PMI se situó por debajo de la señal de 50 lo que indica una contracción de la actividad. El PMI aumentó a 47.6 en agosto, frente al 46.4 de julio. El índice se ha mantenido por debajo del umbral de 50 durante 10 meses consecutivos.

- El Índice del Dólar DXY retrocedió desde un máximo de cuatro días de 104.30, a pesar de que el enfriamiento del mercado laboral impulsó las expectativas a una pausa de la Fed.

- Mientras la mayoría de las economías atraviesan un vulnerable sector inmobiliario, el Departamento de Comercio estadounidense informó el viernes de que el gasto en construcción subió un 0.7%, ya que los desembolsos en proyectos de viviendas unifamiliares aumentaron debido a la limitada oferta.

- Los inversores deben tener en cuenta que los mercados estadounidenses permanecerán cerrados el lunes con motivo del Día del Trabajo.

- Esta semana, los inversores se centrarán en el PMI de servicios ISM de agosto, que se publicará el miércoles a las 14:00 GMT. Se espera que el PMI se mantenga en 52.6 puntos.

- Las economías en desarrollo podrían sufrir las consecuencias de la subida de los tipos de interés durante más tiempo, mientras Gita Gopinath, Primera Subdirectora Gerente del FMI, prevé que los tipos de interés se mantengan altos durante bastante tiempo.

- Gopinath advirtió que las condiciones externas se habían vuelto más difíciles para los mercados emergentes debido a la creciente fragmentación geopolítica, el endurecimiento de las condiciones financieras y los crecientes costes del cambio climático.

Análisis Técnico: El precio del Oro cotiza lateralmente por debajo de los 1.950$

El precio del Oro continuó moviéndose en el rango de 1.934$-1.949$ durante las últimas cuatro sesiones tras una importante recuperación. El metal precioso se estabiliza por encima de las medias móviles exponenciales (EMA) de 20 y 50 días, lo que indica que la tendencia media ha pasado a ser positiva. El Índice de Fuerza Relativa (RSI) (14) se sitúa en torno a 60. Una ruptura decisiva por encima de este nivel probablemente activará el impulso alcista.

- El AUD/USD cotiza dentro del rango del viernes, ya que los inversores se mantienen marginados a la espera de la decisión del RBA.

- El Dólar estadounidense se mantiene lateral, ya que los mercados estadounidenses permanecerán cerrados por el Día del Trabajo.

- La acción del precio del par AUD/USD en un marco de tiempo de cuatro horas sugiere una formación de Bandera Bajista.

El AUD/USD cotiza dentro del rango operativo del viernes de 0.6438-0.6522 hoy lunes, mientras los inversores esperan la decisión de la tasa de interés del Banco de la Reserva de Australia (RBA) para su política monetaria de septiembre, que se anunciará el martes.

Según un sondeo de Reuters, el gobernador del RBA, Philip Lowe, mantendrá los tipos de interés sin cambios en el 4.10%, pero dejará las puertas abiertas a más subidas.

Mientras tanto, el Índice del dólar estadounidense (DXY) gira a la baja tras una recuperación hasta cerca de 104.20 inspirada por el impulso constante de la contratación registrado en agosto. El informe de Nóminas no Agrícolas (NFP) de Estados Unidos mostró que en agosto se contrataron 187.000 nuevos empleados, por encima de las expectativas de 170.000 y de la lectura de 157.000 de julio. La tasa de desempleo subió bruscamente hasta el 3.8%, frente al consenso y la publicación anterior del 3.5%.

La acción del precio del par AUD/USD en un marco de tiempo de cuatro horas sugiere una formación de patrones gráficos de Bandera Bajista, indicando una consolidación en la que el inventario se transfiere de los inversores institucionales a los participantes minoristas después de un movimiento de venta minorista vertical. Un descenso de la Media Móvil Exponencial (EMA) de 200 períodos indica que la tendencia a largo plazo es bajista.

El Índice de Fuerza Relativa (RSI) (14) cotiza en un rango de 40.00-60.00, lo que indica que los inversores esperan un nuevo impulso.

Se produciría una nueva caída si el Dólar australiano cayera por debajo de los mínimos en torno a 0.6360 del 17 de agosto. Esto expondría al activo al soporte del nivel redondo de 0.6300, seguido del mínimo del 03 de noviembre de 2022 en 0.6272.

Por el contrario, un movimiento de recuperación por encima del máximo del 15 de agosto en torno a 0.6522 llevará al par al máximo del 9 de agosto en 0.6571. La ruptura de este último impulsará al activo hacia el máximo del 10 de agosto en 0.6616.

Gráfico de dos horas del AUD/USD

-638294181901276808.png)

Los analistas de TD Securities creen que el Banco de la Reserva de Australia (RBA) mantendrá sin cambios su tasa de interés oficial tras la reunión de política monetaria de septiembre.

Última reunión del gobernador Philip Lowe en el RBA

Esperamos que el RBA deje la tasa de efectivo sin cambios en el 4.1% (igualando el consenso) en la reunión de septiembre tras la alentadora cifra del IPC de julio. Los datos económicos no han impulsado mucho al RBA a reanudar su ciclo de subidas, ya que la entidad ha pasado a una fase de ajuste en este ciclo, haciendo hincapié en que el Consejo tomará la decisión mes a mes en función de los datos que vayan llegando.

"La inflación medida por el IPC de julio siguió desacelerándose hasta el 4.8% interanual, mientras que la pérdida de 14.600 puestos de trabajo en julio refuerza la idea de una nueva pausa por parte del RBA. Por lo tanto, dudamos que se produzca un cambio claro en el mensaje del RBA en la reunión de septiembre y esperamos que la última reunión del gobernador Philip Lowe transcurra sin grandes alardes."

- El EUR/GBP cotiza a la baja en torno a 0.8550 debido a los débiles datos de la Eurozona y Alemania.

- Christine Lagarde, presidenta del BCE, pronunciará un discurso durante una conferencia de prensa el lunes.

- Los operadores parecen cautelosos en cuanto a las expectativas de línea dura del BCE en medio de un escenario económico sombrío en el Reino Unido.

El par EUR/GBP cotiza a la baja en torno a 0.8550 durante la sesión europea del lunes, luchando por mantener su terreno tras la publicación de datos decepcionantes de la Eurozona y Alemania. La balanza comercial de Alemania para julio se redujo a 15.900 millones de euros en comparación con los 18.700 millones de euros esperados el mes anterior. Junto con esto, la Confianza del Inversor Sentix de la Eurozona de septiembre mostró un descenso a -21,5 desde -18,9.

Por otra parte, el par se enfrenta a presiones a la baja, ya que los inversores se muestran cautelosos, temiendo que el endurecimiento monetario adicional por parte del Banco Central Europeo (BCE) pueda empujar a la economía de la Eurozona a una recesión.

Los operadores están a la espera del discurso de la presidenta del BCE, Christine Lagarde, durante la rueda de prensa prevista para última hora del día. Durante esta conferencia, Lagarde podría dar a conocer la valoración del BCE sobre la situación actual y futura de la economía de la Eurozona.

El miembro del Consejo de Gobierno del BCE, Pierre Wunsch, hizo hincapié en la inflación reinante como factor de apoyo a la necesidad de un mayor endurecimiento de la política monetaria. Durante una entrevista radiofónica emitida por Bloomberg el sábado, Pierre declaró: "Me inclino por la idea de que podríamos necesitar tomar más medidas".

Por el contrario, los operadores del EUR/GBP parecen adoptar una postura cautelosa, dadas las difíciles condiciones económicas que prevalecen en el Reino Unido (UK). Las expectativas de línea dura suscitan preocupación por el posible impacto negativo en la economía británica de una nueva subida de las tasas de interés durante la reunión de septiembre del Banco de Inglaterra (BoE).

- La confianza del inversor Sentix cae a -21.5 en septiembre, la segunda puntuación más débil en lo que va de año después del desplome en julio a -22.5.

- El indicador para Alemania se precipita a -33.1, su nivel más bajo en once meses.

El índice de confianza del inversor publicado por Sentix ha mostrado una caída de 2.6 puntos en septiembre, situándose en -21.5 desde los -18.9 de agosto, su nivel más bajo en dos meses.

El índice de situación actual del indicador ha bajado a -22, su nivel más bajo desde noviembre de 2022.

La situación de Alemania pesa en la confianza

Según el comunicado de Sentix, las señales para la economía global enviadas por el indicador apuntan a una nueva desaceleración y a un fortalecimiento de las fuerzas de la desaceleración económica.

La situación en Alemania sigue siendo particularmente precaria. Aquí estamos midiendo los valores de situación actual más débiles desde julio de 2020, cuando la economía se desaceleró por el primer confinamiento del covid. Alemania también está pesando mucho sobre la economía de la zona del euro en su conjunto. La recesión avanza, ya que medimos la quinta caída consecutiva del índice general, llegando a -33.1 puntos, su nivel más bajo desde octubre de 2022.

A nivel internacional, medimos un deterioro significativo en Estados Unidos. En Suiza, la economía sigue cayendo y estamos cerca del umbral de la recesión. El único punto positivo sigue siendo la economía japonesa, que se está beneficiando relativamente de la política laxa de tipos de interés y la debilidad del yen asociada.

EUR/USD reacción

El EUR/USD se mantiene bajista este lunes, no muy lejos de los mínimos de 10 días alcanzados en la apertura asiática alrededor de 1.0771. Al momento de escribir, el par cotiza sobre 1.0795, ganando un 0.18% en el día.

- El índice DXY se encuentra cierta presión vendedora cerca de los máximos recientes.

- Los mercados estadounidenses permanecerán cerrados el lunes debido a la festividad del Día del Trabajo.

- Los mercados continúan digiriendo el informe de nóminas no agrícolas del viernes.

El índice del Dólar DXY, que mide la fortaleza del Dólar frente a una cesta de divisas, se enfrenta a cierta presión bajista en torno a los máximos recientes cerca de 104.30.

El índice DXY centra la atención en la Fed y las tendencias de riesgo

El índice DXY se encuentra ahora bajo una tibia presión vendedora tras dos avances diarios consecutivos, incluido un movimiento por encima de la barrera clave de 104.00 en la segunda mitad de la semana pasada.

Mientras tanto, los participantes del mercado siguen digiriendo el informe de nóminas no agrícolas del viernes, en las que la economía estadounidense creó más puestos de trabajo de lo estimado inicialmente (187.000 empleos), aunque la tasa de desempleo subió al 3.8% y la inflación salarial parece haberse enfriado un poco durante el mes pasado.

Volviendo a la Fed, los inversores siguen siendo partidarios de que la Fed mantendrá sin cambios las tasas de interés en lo que queda de año, sobre todo tras los recientes resultados del informe sobre el empleo, así como de otros datos fundamentales de EE.UU.

El lunes no habrá actividad en los mercados estadounidenses debido a la festividad del Día del Trabajo, mientras que se espera que los pedidos de fábrica, el PMI de servicios del ISM y las solicitudes iniciales semanales de subsidio de desempleo sean el centro de atención más adelante en la semana.

¿Qué podemos esperar en torno al índice DXY?

La fuerte recuperación reciente del índice DXY parece haber encontrado una barrera alcista inicial en torno a la zona de 104.30 hasta el momento.

Mientras tanto, el soporte adicional para el Dólar proviene de la buena salud de la economía de EE.UU., que parece haber reavivado la narrativa en torno al endurecimiento de la postura de la Reserva Federal.

Por otra parte, la idea de que el Dólar podría enfrentarse a vientos en contra como respuesta a la postura dependiente de los datos de la Fed en el contexto actual de persistente desinflación y enfriamiento del mercado laboral parece estar perdiendo fuerza últimamente.

Niveles relevantes del índice DXY

En el momento de escribir, el índice DXY pierde un 0.12% en el día, cotizando en 104.13. Una ruptura de 103.04 (SMA de 200 días) abriría la puerta a 102.93 (mínimo del 30 de agosto) y a 102.42 (SMA de 55 días). Al alza, hay un obstáculo inicial en 104.44 (máximo del 25 de agosto) antes de 104.69 (máximo del 31 de mayo) y 105.88 (máximo del 8 de marzo).

- El USD/MXN rompe una racha de dos días de ganancias y retrocede desde su nivel más alto en quince días.

- El festivo del Día del Trabajo en EE.UU. y el sentimiento mixto permiten al Peso mexicano recuperar el impulso alcista.

- La inflación general de agosto en México y el PMI de servicios del ISM de EE.UU. son los indicadores clave de esta semana.

El par USD/MXN retrocede desde máximos de dos semanas y rompe una racha ganadora de dos días, a la vez que retrocede hasta 17.05 durante las primeras horas de la sesión europea del lunes. De este modo, el par justifica las dudas del mercado sobre la capacidad de la Reserva Federal (Fed) para elevar aún más las tasas, al tiempo que sugiere el sesgo de línea dura sobre el banco central mexicano, Banxico.

El Dólar estadounidense apenas consiguió cerrar la semana en positivo tras un inicio a la baja, ya que la revisión a la baja del crecimiento del PIB estadounidense del segundo trimestre y unos PMI más débiles empujaron a los alcistas del Dólar inicialmente, antes de que se publicaran datos alcistas sobre la inflación y unas estadísticas de empleo en su mayoría impresionantes.

El viernes, las nóminas no agrícolas (NFP) de EE.UU. subieron a 187.000 en agosto, frente a las 170.000 esperadas y las 157.000 anteriores (revisadas), mientras que la tasa de desempleo marcó una subida al 3.8% desde el 3.5% previsto por los mercados y de la lectura anterior. Además, las ganancias medias por hora también disminuyeron al 0.2% mensual y al 4.3% interanual en comparación con el 0.4% y 4.4% anterior, respectivamente. Por otra parte, el PMI manufacturero ISM de EE.UU. también impresionó a los compradores de dólares estadounidenses subiendo a 47.6 frente a la estimación de los analistas de 47.0 y al 46.4 anterior.

Cabe destacar que la presidenta del Banco de la Reserva Federal de Cleveland, Loretta J. Mester, restó importancia al aumento de la tasa de desempleo hasta el 3.8% al afirmar que el nivel "sigue siendo bajo". La responsable de política económica calificó de sólido el mercado laboral estadounidense a pesar del reciente reequilibrio en su intervención en un evento en Alemania. En cuanto a la inflación, Mester reconoció que se han hecho progresos, pero señaló que sigue siendo elevada.

Aún así, las últimas lecturas de los futuros de tasas de interés, sugieren una probabilidad de casi el 90% de una inacción de la Reserva Federal (Fed) en septiembre, así como la disminución de las probabilidades de presenciar una subida de tasas más en 2024.

Por otro lado, los funcionarios del Banxico parecen ser de línea dura y, por lo tanto, la inflación general mexicana de agosto de esta semana, que se publicará el jueves, así como el PMI de servicios ISM de EE.UU. del miércoles, son cruciales para los operadores del par.