- Análisis

- Noticias y herramientas

- Noticias del mercado

Noticias de mercados

- El RSI diario muestra un fuerte impulso de compra para el NZD/JPY, moviéndose profundamente en territorio positivo.

- Paralelamente, el MACD diario muestra barras verdes en tendencia alcista, sugiriendo una creciente tracción compradora.

- Una posible corrección del mercado podría ser inminente, ya que el RSI diario alcanza condiciones cercanas a la sobrecompra.

- Un leve retroceso en los indicadores horarios señala una pausa compradora, al menos para la sesión del jueves.

El par NZD/JPY ha mostrado un comportamiento alcista, sostenido por un fuerte impulso comprador durante las últimas sesiones. Aunque se sitúa en 92.55, máximos desde febrero, están apareciendo señales de un posible giro del mercado, ya que los indicadores se acercan a la zona de sobrecompra.

Según el gráfico diario, el RSI indica un creciente impulso alcista, habiendo pasado de un territorio negativo a condiciones positivas durante la sesión anterior y se sitúa cerca del umbral de 70. Al mismo tiempo, la divergencia de convergencia de medias móviles (MACD) muestra barras verdes ascendentes, lo que indica un impulso positivo en desarrollo. No obstante, el RSI se acerca a las condiciones de sobrecompra, lo que nos advierte sobre la posibilidad de una corrección del mercado.

NZD/JPY gráfico diario

En el gráfico horario, el RSI avanzó desde una tendencia negativa a una positiva. Sin embargo, los niveles recientes del RSI son ligeramente más bajos, ya que parecen estar corrigiendo las condiciones de sobrecompra observadas anteriormente en la sesión.

NZD/JPY gráfico horario

En un contexto más amplio, la colocación del NZD/JPY en relación con su media móvil simple (SMA), el par cruzado está cotizando por encima de sus SMA de 20, 100 y 200 días, lo que sugiere una trayectoria alcista. Este posicionamiento apoya tanto las oportunidades de compra a corto plazo como las perspectivas favorables a largo plazo, afirmando una tendencia alcista sostenida a largo plazo para el NZD/JPY.

En un contexto más amplio, la colocación del NZD/JPY en relación con su media móvil simple (SMA), el par cruzado está cotizando por encima de sus SMA de 20, 100 y 200 días, lo que sugiere una trayectoria alcista. Este posicionamiento apoya tanto las oportunidades de compra a corto plazo como las perspectivas favorables a largo plazo, afirmando una tendencia alcista sostenida a largo plazo para el NZD/JPY.

- El GBP/USD gana más de un 0.40%, rebotando desde los mínimos diarios después de que el crecimiento económico de EE.UU. en el primer trimestre decepcionara las expectativas.

- Las señales mixtas de la economía estadounidense apoyan la subida de la Libra esterlina.

- Perspectivas técnicas: Resistencia clave en 1.2559 con potencial para alcanzar el máximo del 9 de abril en 1.2709 si continúa el impulso alcista.

La Libra esterlina reanudó su avance frente al Dólar estadounidense, subiendo más de un 0.40% y cotizando en 1.2518. Durante la jornada, el par GBP/USD rebotó desde los mínimos diarios de 1.2450 tras la publicación de datos económicos mixtos en Estados Unidos. La economía estadounidense en el primer trimestre de 2024 creció por debajo de las estimaciones, lo que justificaría una relajación de la política monetaria. Sin embargo, la subida de los precios alentó la reacción de los inversores a la previsión de recortes de tipos en 2024.

Análisis del precio del GBP/USD: Perspectivas técnicas

El par GBP/USD apunta al alza, aunque mantiene un sesgo bajista. Aunque la mayor sigue lejos del último máximo del ciclo, si los compradores recuperan algunos niveles de resistencia clave, eso expondría en última instancia el máximo del 9 de abril en 1.2709, el último máximo del ciclo.

Por lo tanto, la primera resistencia del GBP/USD sería la media móvil de 200 días (DMA) en 1.2559. Una ruptura de esta última expondría la cifra de 1.2600, seguida de las DMA de 50 y 100 días, cada una en 1.2624 y 1.2647. Una vez superados estos niveles, el siguiente objetivo sería el máximo del 9 de abril.

Por otro lado, si el par GBP/USD cae por debajo de 1.2500, se mantendría intacta la tendencia bajista y se allanaría el camino para volver a probar el mínimo anual de 1.2299.

GBP/USD Acción del precio - Gráfico diario

- El GBP/JPY se acerca a máximos de varios años mientras el Yen se debilita aún más.

- Aumentan las probabilidades de que la intervención verbal del BoJ se traduzca en una intervención real.

- La inflación del IPC de Tokio y la convocatoria de tipos del BoJ se acercan al viernes.

El par GBP/JPY alcanzó nuevos máximos de varios años el jueves, mientras que el par se acerca al nivel de 195.00. El Yen japonés (JPY) sigue debilitándose en el mercado de divisas en general, lo que provoca una creciente retórica del Banco de Japón (BoJ) sobre la intervención directa en los mercados de divisas para apuntalar el asediado JPY. Se espera que el BoJ debata la intervención en favor del yen en su última reunión de política monetaria, prevista para el viernes.

La inflación medida por el Índice de Precios al Consumo (IPC) de Tokio se publicará a primera hora del viernes, y los mercados esperan que el principal indicador de la inflación japonesa se mantenga en el 2.6% para el año finalizado en abril. Se espera que la inflación subyacente del IPC de Tokio (inflación general menos los volátiles precios de los alimentos y la energía) descienda ligeramente hasta el 2.7% en el mismo periodo, desde el 2.9% anterior.

La última decisión del BoJ sobre los tipos de interés y la declaración de política monetaria también se publicarán a primera hora del viernes, y los mercados estarán atentos a las señales de intervención del BoJ en el mercado de divisas. Los mercados también estarán atentos a cualquier cambio anunciado en el programa de compra de bonos del BoJ.

Se espera una conferencia de prensa encabezada por el gobernador del BoJ, Kazuo Ueda, tras la última convocatoria de tipos del BoJ.

Perspectivas técnicas del GBP/JPY

El Guppy ha acelerado su salida de un rango técnico reciente para acercarse a la zona de 195.00, y el par ha alcanzado un nuevo máximo de varios años. Un mayor impulso alcista llevará al GBP/JPY a máximos históricos, mientras que los retrocesos a la baja buscarán un suelo técnico en 192.70.

El GBP/JPY cerrará por tercer día consecutivo en verde, y las velas diarias siguen manteniéndose por encima de la media móvil exponencial (EMA) de 200 días en 185,08.

GBP/JPY gráfico horario

GBP/JPY gráfico diario

- El Oro sube tras conocerse las cifras del PIB estadounidense del primer trimestre peores de lo esperado.

- El fuerte aumento de la inflación del primer trimestre hasta el 3.7% atenúa las expectativas de recortes inmediatos de los tipos de interés de la Fed y apuntala la subida de los rendimientos del Tesoro.

- Los responsables de la Fed mantienen una postura prudente en materia de política monetaria, haciéndose eco de la preocupación por la persistente presión inflacionista.

Los precios del Oro avanzaron modestamente durante la sesión norteamericana del jueves, ganando más de un 0.5% tras la publicación de datos económicos cruciales de los Estados Unidos (EE.UU.). Las cifras del PIB para el primer trimestre de 2024 decepcionaron las expectativas, lo que aumentó las especulaciones de que la Reserva Federal (Fed) estadounidense podría reducir los costes de endeudamiento. Sin embargo, la inflación para el mismo periodo se disparó, lo que retrasaría los recortes de los tipos de interés por parte de la Fed.

El par XAU/USD cotiza en 2.330$, tras rebotar desde mínimos diarios de 2.305$, en medio de un aumento de los rendimientos del Tesoro estadounidense, cortesía de la reaceleración de la inflación. Tal y como esperaban los analistas, la economía estadounidense se ralentizaría en 2024, pero no lo hizo en un punto porcentual en el primer trimestre. Eso mantendría en pie la narrativa del "aterrizaje suave", pero la inflación subyacente del primer trimestre de 2024 subió un 3.7% intertrimestral, por encima de las estimaciones y aplastando el 2% registrado en el último trimestre de 2023.

Esto justificó el cambio de postura de los funcionarios de la Fed la semana pasada. El presidente Jerome Powell dio luz verde al comentar: "Los datos recientes muestran la falta de nuevos avances en la inflación este año."

Esas palabras fueron secundadas por un montón de responsables políticos, más significativamente por el ultra moderada del presidente de la Fed de Chicago, Austan Goolsbee, quien dijo: "La actual política monetaria restrictiva de la Fed es apropiada."

Resumen diario de los mercados: El precio del Oro sube en medio de los altos rendimientos de EE.UU. y la debilidad del USD

- Continúa el avance del Oro a pesar del avance de los rendimientos del Tesoro estadounidense. El rendimiento de la nota a 10 años de EE.UU. subió seis puntos básicos (pb), hasta el 4.706%, mientras que los rendimientos reales de EE.UU., que guardan una estrecha correlación inversa con el metal dorado, también subieron la misma cantidad, hasta el 2.296%.

- Un Dólar más débil también ayuda al metal amarillo. El Índice del Dólar estadounidense (DXY) bajó un 0.22%, hasta 105.59 puntos.

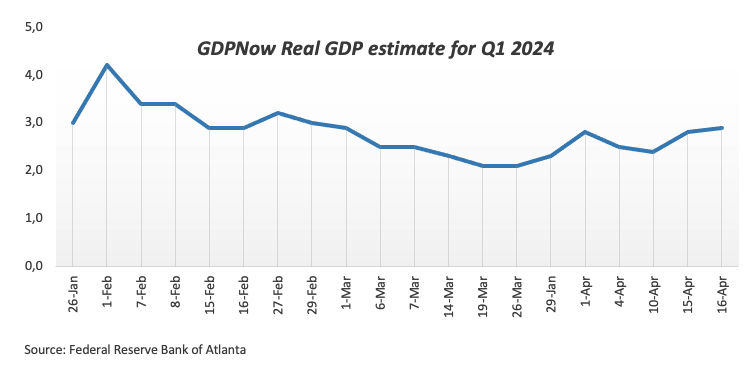

- El PIB estadounidense del primer trimestre de 2024 creció un 1.6% intertrimestral, por debajo de las estimaciones del 2.5%, y por debajo del 3.4% del cuarto trimestre de 2023. El índice de precios del gasto en consumo personal (PCE) para el mismo periodo subió un 3.7%, superando las estimaciones de un aumento del 3.4% y por encima del 2% de la lectura anterior.

- Además, el mercado laboral estadounidense sigue fuerte. Las solicitudes iniciales de subsidio de desempleo de la semana que finalizó el 20 de abril no alcanzaron las estimaciones de 214.000 y se situaron en 207.000, por debajo de la lectura anterior.

- Los próximos datos del PIB del primer trimestre y la inflación subyacente del PCE proporcionarán información clave sobre el posible calendario de reducciones de los tipos de interés de la Fed. Se espera que el PCE subyacente, la medida de inflación preferida de la Fed, mantenga un crecimiento mensual estable del 0.3%. Además, se prevé que la tasa anual del PCE subyacente disminuya hasta el 2.6% desde el 2.8% de febrero.

- Los datos de la Bolsa de Comercio de Chicago (CBOT) sugieren que los operadores esperan que el tipo de los fondos federales termine 2024 en el 5.035%, frente al 4,98% del miércoles.

Análisis técnico: El precio del Oro se acerca a los 2.330 $ mientras los compradores se toman un respiro

El precio del Oro sube, pero se enfrenta a la resistencia de los 2.337$, el máximo del 24 de abril. Una ruptura de este último nivel expondría la cifra psicológica de 2.350$, seguida de la marca de 2.400$. Una vez superada esa zona de oferta, se producirán las siguientes subidas: el máximo del 19 de abril en 2.417$, seguido del máximo histórico de 2.431$.

Por otro lado, si el precio del XAU/USD cae por debajo del mínimo diario del 15 de abril en 2.324$, esto allanaría el camino para probar los 2.300$. Una ruptura de este último nivel dejaría al descubierto el mínimo del 23 de abril en 2.229$, seguido del máximo del 21 de marzo en 2.222$.

Preguntas frecuentes sobre el Oro

El Oro ha jugado un papel clave en la historia de la humanidad ya que ha sido ampliamente utilizado como depósito de valor y medio de intercambio. En la actualidad, aparte de su brillo y su uso para joyería, el metal precioso se considera un activo refugio, lo que significa que se considera una buena inversión en tiempos turbulentos. El Oro también se considera una cobertura contra la inflación y la depreciación de las divisas, ya que no depende de ningún emisor o gobierno.

Los bancos centrales son los mayores tenedores de Oro. En su objetivo de apoyar sus divisas en tiempos turbulentos, los bancos centrales tienden a diversificar sus reservas y a comprar Oro para mejorar la percepción de fortaleza de la economía y de la divisa. Unas reservas de Oro elevadas pueden ser una fuente de confianza para la solvencia de un país. Los bancos centrales añadieron 1.136 toneladas de Oro por valor de unos 70.000 millones de dólares a sus reservas en 2022, según datos del Consejo Mundial del Oro. Se trata de la mayor compra anual desde que existen registros. Los bancos centrales de economías emergentes como China, India y Turquía están aumentando rápidamente sus reservas de Oro.

El Oro tiene una correlación inversa con el Dólar estadounidense y los bonos del Tesoro de EE.UU., que son los principales activos de reserva y refugio. Cuando el Dólar se deprecia, el Oro tiende a subir, lo que permite a los inversores y a los bancos centrales diversificar sus activos en tiempos turbulentos. El Oro también está inversamente correlacionado con los activos de riesgo. Un repunte en el mercado bursátil tiende a debilitar el precio del Oro, mientras que las ventas masivas en los mercados de mayor riesgo tienden a favorecer al metal precioso.

El precio puede moverse debido a una amplia gama de factores. La inestabilidad geopolítica o el temor a una profunda recesión pueden hacer que el precio del Oro suba rápidamente debido a su condición de activo refugio. Al ser un activo sin rendimiento, el Oro tiende a subir con tipos de interés más bajos, mientras que el mayor coste del dinero suele pesar sobre el metal amarillo. Sin embargo, la mayoría de los movimientos dependen del comportamiento del Dólar estadounidense (USD), ya que el activo se cotiza en dólares (XAU/USD). Un Dólar fuerte tiende a mantener controlado el precio del Oro, mientras que un Dólar más débil probablemente empuje al alza los precios del Oro.

- El Dow Jones retrocede más de 500 puntos ante el temor de los inversores a las complicaciones de la inflación.

- El PIB de EE.UU. se redujo más rápido de lo previsto, lo que provocó un apetito por el riesgo.

- La recuperación de las acciones está en marcha, pero sigue siendo limitada.

El Dow Jones alcanzó su nivel más bajo en una semana después de que las cifras del Producto Interior Bruto (PIB) de EE.UU. incumplieran las previsiones y la inflación subyacente del gasto en consumo personal (PCE) de EE.UU. resultara superior a lo esperado. La ralentización del crecimiento favorece a los inversores que buscan una senda acelerada de recortes de tipos por parte de la Reserva Federal (Fed), pero la persistente inflación sigue frustrando las esperanzas de un pronto recorte de tipos por parte de la Fed.

El PIB estadounidense del primer trimestre anualizado creció un 1.6%, muy por debajo del descenso previsto al 2.5% desde el 3.4% anterior. Representa el ritmo más lento de crecimiento del PIB desde septiembre de 2022. El PCE subyacente del primer trimestre repuntó hasta el 3.7%, por encima del 2.0% anterior y superando la previsión del 3.5%. La inflación general del PCE también superó las previsiones, situándose en el 3.4% frente al 1.8% anterior, ya que la inflación sigue siendo más elevada de lo que esperaban los inversores.

Noticias del Dow Jones

El Dow Jones se desplomó en territorio negativo durante la semana, cayendo por debajo de 37.800 y retrocediendo más de 550 puntos debido a los malos datos estadounidenses. En la sesión bursátil estadounidense se está produciendo una lenta recuperación, pero el Dow Jones sigue firmemente alejado de los máximos del día, con ofertas cercanas a los 38.450.

Alrededor de dos tercios de los valores individuales que componen el Dow Jones están en números rojos el jueves, con International Business Machines Corp. (IMB) liderando la carga a la baja. IBM retrocede más de un 8% en el momento de escribir estas líneas, hasta 168.77$ por acción. IBM es seguida de cerca por Caterpillar Inc. (CAT), que ha bajado alrededor de un 6.5% en el día y cotiza cerca de 340.12$. La mayor ganancia del DJIA el jueves es Merck & Co Inc. (MRK), que sube casi un 3% y cotiza en 130.63$ por acción.

Perspectivas técnicas del Dow Jones

El Dow Jones bajó un 1.82% el jueves, marcando un mínimo de siete días de 37.745,54 y volviéndose negativo en la semana. A pesar de que los principales índices de renta variable recuperaron casi la mitad de los descensos del día, el DJIA sigue muy alejado de los máximos del día en 38.446,43.

A pesar de que el Dow Jones va camino de su segundo día consecutivo a la baja, el índice sigue firmemente plantado en la zona alcista, cotizando muy por encima de la media móvil exponencial (EMA) de 200 días en 36.700,41.

Gráfico de cinco minutos del Dow Jones

Preguntas frecuentes sobre el Dow Jones

El Dow Jones Industrial Average, uno de los índices bursátiles más antiguos del mundo, se compone de los 30 valores más negociados de Estados Unidos. El índice está ponderado por precios en lugar de por capitalización. Se calcula sumando los precios de los valores que lo componen y dividiéndolos por un factor, actualmente 0,152. El índice fue fundado por Charles Dow, fundador también del Wall Street Journal. En los últimos años ha sido criticado por no ser suficientemente representativo, ya que sólo sigue a 30 conglomerados, a diferencia de índices más amplios como el S&P 500.

Son muchos los factores que influyen en el Dow Jones Industrial Average (DJIA). El principal es el rendimiento agregado de las compañías que lo componen, revelado en los informes trimestrales de ganancias de las empresas. Los datos macroeconómicos estadounidenses y mundiales también contribuyen, ya que influyen en el sentimiento de los inversores. El nivel de los tipos de interés, fijado por la Reserva Federal (Fed), también influye en el DJIA, ya que afecta al coste del crédito, del que dependen en gran medida muchas empresas. Por lo tanto, la inflación puede ser un factor determinante, así como otros parámetros que influyen en las decisiones de la Fed.

La Teoría de Dow es un método para identificar la tendencia principal del mercado bursátil desarrollado por Charles Dow. Un paso clave es comparar la dirección del Promedio Industrial Dow Jones (DJIA) y el Promedio de Transporte Dow Jones (DJTA) y sólo seguir tendencias donde ambos se mueven en la misma dirección. El volumen es un criterio de confirmación. La teoría utiliza elementos del análisis de máximos y mínimos. La teoría de Dow postula tres fases de tendencia: acumulación, cuando el dinero inteligente empieza a comprar o vender; participación del público, cuando el público en general se une; y distribución, cuando el dinero inteligente sale.

Hay varias formas de operar con el DJIA. Una es utilizar ETF que permiten a los inversores negociar el DJIA como un único valor, en lugar de tener que comprar acciones de las 30 empresas que lo componen. Un ejemplo destacado es el SPDR Dow Jones Industrial Average ETF (DIA). Los contratos de futuros del DJIA permiten especular con el valor futuro del índice, y las opciones dan derecho, pero no la obligación, de comprar o vender el índice a un precio predeterminado en el futuro. Los fondos de inversión permiten a los inversores comprar una parte de una cartera diversificada de valores del DJIA, lo que proporciona una exposición al índice global.

- El RSI diario para el AUD/JPY revela que los alcistas están al mando, acercándose a las condiciones de sobrecompra.

- A pesar de que el MACD horario indica una caída a corto plazo, el RSI pone de manifiesto el dominio de los compradores.

- Dado que el cruce alcanzó máximos de varios años, los compradores podrían quedarse sin gasolina.

El AUD/JPY exhibe un importante impulso alcista, situándose en el nivel de 101.39 y mostrando un alentador repunte del 0.54%. El dominio de los alcistas es evidente, pero podría ser necesaria una corrección saludable para que los compradores conquisten terreno adicional.

En el gráfico diario, el RSI muestra un impulso positivo, y la última lectura se acerca a la condición de sobrecompra. La divergencia de convergencia de medias móviles (MACD) apoya esta situación, imprimiendo barras verdes.

Gráfico diario del AUD/JPY

En el gráfico horario, el MACD muestra barras rojas, lo que indica que los compradores ya se han agotado. Sin embargo, las lecturas del RSI sugieren un impulso estable y positivo, con cifras por encima de 50, aparte de una breve caída a 48.

AUD/JPY gráfico horario

El AUD/JPY también muestra una postura alcista en general, ya que se posiciona por encima de las medias móviles simples (SMA) de 20, 100 y 200 días. Por lo tanto, todas las señales apuntan a una clara postura alcista, pero los operadores deben estar atentos a que si los indicadores diarios alcanzan condiciones de sobrecompra, el par podría ver algunos retrocesos saludables para consolidar las ganancias.

La continuación del sesgo bajista perjudicó al Dólar y provocó que el Índice del Dólar estadounidense (DXY) retrocediera a mínimos de varios días tras las desalentadoras lecturas del PIB y los datos de inflación más elevados, todo ello antes de la publicación del viernes de los datos del PCE.

Esto es lo que debe saber el viernes 26 de abril:

El Índice del Dólar estadounidense (DXY) volvió a visitar la zona de 105.50 en medio de la subida de los rendimientos y el apetito dominante por el complejo de riesgo. El 26 de abril, las lecturas de la inflación medida por el PCE estarán en el centro del debate, secundadas por los ingresos personales, el gasto personal y el sentimiento final del consumidor de Michigan para el mes de abril.

El par EUR/USD avanzó más allá de la barrera de 1.0700 en medio de la persistente presión vendedora en torno al Dólar estadounidense. No se publicarán datos en la agenda del Euro al final de la semana.

El GBP/USD extendió aún más su recuperación semanal y recuperó la zona más allá de la cifra de 1.2500. El indicador GfK de confianza del consumidor no se publicará hasta el 26 de abril.

El USD/JPY mantuvo su tendencia alcista y alcanzó nuevos máximos en torno a 155.75 antes de la reunión del BoJ. El BoJ se reúne y publica su informe trimestral de perspectivas el 26 de abril.

El AUD/USD cotizó con ganancias por cuarta sesión consecutiva y flirteó una vez más con la clave de la SMA de 200 días cerca de 0.6530. El calendario australiano estará vacío el 26 de abril.

Las pérdidas adicionales provocaron el segundo día consecutivo de pérdidas en los precios del WTI en respuesta al resurgimiento de los temores a la demanda y a la probabilidad de un endurecimiento de la Fed.

El Oro avanzó decentemente después de tres descensos diarios consecutivos debido al creciente nerviosismo geopolítico y a una inflación estadounidense superior a la prevista. La Plata, por su parte, parece haberse embarcado en un rango de consolidación apuntalado hasta ahora por la zona de 27.00$.

- El Dólar canadiense está atrapado cerca de niveles familiares, da un rendimiento mixto.

- Canadá no ofrecerá datos esta semana. La próxima semana publicará su PIB.

- El PIB de EE.UU. mostró cifras débiles, pero el PCE insinúa que la inflación sigue siendo alta.

El Dólar canadiense (CAD) tuvo un comportamiento mixto el jueves y se mantuvo cerca de los niveles técnicos conocidos, después de que los datos estadounidenses se publicaran en ambas direcciones a primera hora de la sesión. El Producto Interior Bruto (PIB) estadounidense bajó más de lo esperado, lo que benefició a los inversores que esperan recortes de tipos por parte de la Reserva Federal (Fed). Sin embargo, la inflación sigue siendo un importante escollo para las esperanzas de recortes de tipos, después de que la inflación del Gasto en Consumo Personal (PCE) de EE.UU. subiera incluso más de lo esperado.

Canadá estará ausente del calendario económico durante el resto de la semana. El próximo dato de interés será el PIB mensual canadiense de febrero, que se publicará el martes. El índice global de gestores de compras manufactureros (PMI) de Canadá también se publicará el miércoles.

Resumen diario de los movimientos del mercado: El Dólar estadounidense pierde impulso después de que los datos de EE.UU. no arrojen un panorama claro

- El PIB anualizado de EE.UU. para el primer trimestre se redujo al 1.6%, por debajo del 3.4% anterior y muy por debajo de la previsión del 2.5%.

- La rápida desaceleración del PIB es una buena noticia para los inversores, desesperados por que la Fed baje los tipos. Sin embargo, la inflación PCE de EE.UU. en el primer trimestre subió al 3.7%, superando las previsiones del 3.4% y acelerándose desde el 2.0% anterior.

- El aumento de la inflación mantendrá a la Fed con dificultades para recortar los tipos, los mercados se agitan ante unos datos mixtos.

- El índice de precios PCE de EE.UU. del viernes atraerá una mayor atención tras el sombrío indicador del jueves.

- Se espera que el índice mensual de precios PCE estadounidense de marzo se mantenga estable en el 0.3%, mientras que la cifra anual bajaría al 2.6% desde el 2.8% anterior.

Precio del Dólar canadiense hoy

A continuación se muestra la variación porcentual del Dólar Canadiense (CAD) contra las divisas listadas hoy. El Dólar canadiense se apreció con respecto al Yen japonés.

| USD | EUR | GBP | CAD | AUD | JPY | NZD | CHF | |

| USD | -0.15% | -0.24% | -0.06% | -0.10% | 0.22% | 0.00% | -0.04% | |

| EUR | 0.17% | -0.05% | 0.11% | 0.07% | 0.39% | 0.16% | 0.13% | |

| GBP | 0.23% | 0.08% | 0.17% | 0.15% | 0.47% | 0.21% | 0.20% | |

| CAD | 0.11% | -0.06% | -0.13% | -0.01% | 0.30% | 0.09% | 0.05% | |

| AUD | 0.10% | -0.05% | -0.12% | 0.04% | 0.31% | 0.09% | 0.06% | |

| JPY | -0.21% | -0.35% | -0.44% | -0.28% | -0.31% | -0.22% | -0.26% | |

| NZD | 0.04% | -0.12% | -0.20% | -0.04% | -0.07% | 0.25% | 0.02% | |

| CHF | 0.04% | -0.12% | -0.20% | -0.04% | -0.05% | 0.28% | 0.01% |

El mapa de calor muestra las variaciones porcentuales de las principales divisas entre sí. La divisa base se elige en la columna de la izquierda, mientras que la divisa cotizada se elige en la fila superior. Por ejemplo, si elige el Euro en la columna de la izquierda y se desplaza por la línea horizontal hasta el Yen japonés, el cambio porcentual que aparece en el recuadro representará EUR (base)/JPY (cotización).

Análisis técnico: El Dólar canadiense cotiza estable pero mixto

El Dólar Canadiense (CAD) está siendo empujado hacia el centro el jueves, cotizando plano a dentro de un cuarto de punto porcentual a través de los principales tableros de divisas durante la sesión del mercado de EE.UU.. Contra el Dólar estadounidense (USD), el CAD avanzó apenas una décima. El Yen japonés (JPY) retrocedió un cuarto de punto porcentual contra el Dólar canadiense, siendo la divisa con peor desempeño en el día.

El CAD sigue cotizando dentro de un rango estrecho cerca del nivel de 1.3700 frente al Dólar estadounidense, y el USD/CAD ha fijado un precio mínimo a corto plazo cerca de 1.3660. Una ruptura alcista se ve obstaculizada por la media móvil exponencial (EMA) de 200 horas en 1.3710, y una zona de oferta pesada descansa justo debajo de la acción del precio actual por debajo de 1.3600.

USD/CAD gráfico horario

USD/CAD gráfico diario

Preguntas frecuentes sobre el Dólar canadiense

¿Qué factores determinan la cotización del Dólar canadiense?

Los factores clave que determinan la cotización del Dólar canadiense (CAD) son el nivel de los tipos de interés fijados por el Banco de Canadá (BoC), el precio del petróleo, el principal producto de exportación de Canadá, la salud de su economía, la inflación y la balanza comercial, que es la diferencia entre el valor de las exportaciones canadienses y el de sus importaciones. Otros factores son la confianza de los mercados, es decir, si los inversores apuestan por activos más arriesgados (risk-on) o buscan activos seguros (risk-off), siendo el risk-on positivo para el CAD. Como su mayor socio comercial, la salud de la economía estadounidense también es un factor clave que influye en el Dólar canadiense.

¿Cómo afectan al Dólar canadiense las decisiones del Banco de Canadá?

El Banco de Canadá (BoC) ejerce una influencia significativa sobre el Dólar canadiense al fijar el nivel de los tipos de interés que los bancos pueden prestarse entre sí. Esto influye en el nivel de los tipos de interés para todo el mundo. El principal objetivo del BoC es mantener la inflación entre el 1% y el 3% ajustando los tipos de interés al alza o a la baja. Unos tipos de interés relativamente altos suelen ser positivos para el CAD. El Banco de Canadá también puede utilizar la relajación cuantitativa y el endurecimiento para influir en las condiciones crediticias, siendo la primera negativa para el CAD y la segunda positiva para el CAD.

¿Cómo afecta el precio del petróleo al Dólar canadiense?

El precio del petróleo es un factor clave que influye en el valor del Dólar canadiense. El petróleo es la mayor exportación de Canadá, por lo que el precio del petróleo tiende a tener un impacto inmediato en el valor del CAD. Generalmente, si el precio del petróleo sube, el CAD también sube, ya que aumenta la demanda agregada de la divisa. Lo contrario ocurre si el precio del petróleo baja. Los precios más altos del petróleo también tienden a dar lugar a una mayor probabilidad de una balanza comercial positiva, lo que también apoya al CAD.

¿Cómo influyen los datos de inflación en el valor del Dólar canadiense?

Aunque tradicionalmente siempre se ha considerado que la inflación es un factor negativo para una moneda, ya que reduce el valor del dinero, en realidad ha ocurrido lo contrario en los tiempos modernos, con la relajación de los controles de capital transfronterizos. Una inflación más alta suele llevar a los bancos centrales a subir los tipos de interés, lo que atrae más entradas de capital de inversores mundiales que buscan un lugar lucrativo donde guardar su dinero. Esto aumenta la demanda de la moneda local, que en el caso de Canadá es el Dólar canadiense.

¿Cómo influyen los datos económicos en el valor del Dólar canadiense?

Los datos macroeconómicos publicados miden la salud de la economía y pueden tener un impacto en el Dólar canadiense. Indicadores como el PIB, los PMI manufactureros y de servicios, el empleo y las encuestas de confianza del consumidor pueden influir en la dirección del CAD. Una economía fuerte es buena para el Dólar canadiense. No sólo atrae más inversión extranjera, sino que puede animar al Banco de Canadá a subir los tipos de interés, lo que se traduce en una moneda más fuerte. Sin embargo, si los datos económicos son débiles, es probable que el CAD caiga.

- El PIB del primer trimestre de EE.UU. muestra una menor expansión, del 1.6% anual.

- En el lado positivo, las solicitudes semanales de subsidio de desempleo se muestran sólidas.

- Los datos del PCE de marzo del viernes dictarán el ritmo del DXY a corto plazo.

El Índice del Dólar estadounidense (DXY) cotizaba ligeramente a la baja en 105.75 el jueves y luchaba por ganar más terreno tras su prolongado repunte en abril. El DXY se debilitó tras los datos del Producto Interior Bruto (PIB) del primer trimestre, pero las pérdidas podrían ser limitadas después de los sólidos datos del mercado laboral publicados durante la sesión europea.

La economía estadounidense sigue resistiendo, pero se espera que crezca a un ritmo más lento debido a la inflación y a la subida de los tipos de interés. La Reserva Federal (Fed) se mantiene firme en su postura y parece no querer apresurarse a comenzar la flexibilización y los ajustes de halcones del mercado proporcionan un soport al Dólar. Los datos del gasto en consumo personal (PCE) de marzo afectarán probablemente a las expectativas de los inversores.

Resumen diario de los movimientos del mercado: DXY a la baja tras los datos del PIB

- La estimación inicial de la Oficina de Análisis Económicos (BEA) reveló una expansión anualizada del 1.6% del Producto Interior Bruto (PIB) de EE.UU. para enero-marzo.

- Las cifras del PIB se situaron por debajo de las previsiones del mercado, que apuntaban a un aumento anual del 2.5%.

- El Departamento de Trabajo de EE.UU. mostró una disminución de 5.000 en las solicitudes iniciales de subsidio por desempleo para la semana que finalizó el 20 de abril, lo que dio como resultado un total de 207.000 solicitudes iniciales de subsidio por desempleo.

- El descenso semanal de las Solicitudes Iniciales de Subsidio por Desempleo superó las previsiones del mercado, que proyectaban 214.000 solicitudes, una clara mejora respecto al total de 212.000 de la semana anterior.

- En cuanto a las expectativas sobre la Fed, los mercados apuestan por un 20% de probabilidades de un recorte de tipos en junio. Tampoco se da por hecho un posible recorte de tipos de la Fed en julio o incluso en septiembre, lo que apunta a una fuerte confianza en los resultados económicos actuales de EE.UU. que justifica el retraso del ciclo de relajación.

Análisis técnico del DXY: El DXY cambia a una marcha neutra, los osos acechan a pesar del trasfondo alcista

Los indicadores del gráfico diario muestran una postura mixta para el DXY. La posición plana RSI en territorio positivo resuena con el estancamiento del impulso comprador. Por otra parte, la disminución de las barras verdes de la divergencia de convergencia de medias móviles (MACD) refleja un sentimiento alcista que se desvanece, lo que indica una posible debilidad en un futuro próximo.

Preguntas frecuentes sobre el Dólar estadounidense

El Dólar estadounidense (USD) es la moneda oficial de los Estados Unidos de América, y la moneda "de facto" de un número significativo de otros países donde se encuentra en circulación junto con los billetes locales. Es la divisa más negociada del mundo, con más del 88% de todo el movimiento mundial de divisas, o una media de 6,6 billones de dólares en transacciones al día, según datos de 2022. Tras la Segunda Guerra Mundial, el USD tomó el relevo de la libra esterlina como moneda de reserva mundial. Durante la mayor parte de su historia, el Dólar estadounidense estuvo respaldado por el Oro, hasta el Acuerdo de Bretton Woods de 1971, cuando desapareció el Patrón Oro.

El factor individual más importante que influye en el valor del Dólar estadounidense es la política monetaria, definida por la Reserva Federal (Fed). La Fed tiene dos mandatos: lograr la estabilidad de precios (controlar la inflación) y fomentar el pleno empleo. Su principal herramienta para lograr estos dos objetivos es ajustar los tipos de interés. Cuando los precios suben demasiado deprisa y la inflación supera el objetivo del 2% fijado por la Fed, ésta sube los tipos, lo que favorece la cotización del dólar. Cuando la inflación cae por debajo del 2% o la tasa de desempleo es demasiado alta, la Fed puede bajar los tipos de interés, lo que lastra al Dólar.

En situaciones extremas, la Reserva Federal también puede imprimir más Dólares y promulgar la flexibilización cuantitativa (QE). La QE es el proceso mediante el cual la Fed aumenta sustancialmente el flujo de crédito en un sistema financiero atascado. Se trata de una medida de política no convencional que se utiliza cuando el crédito se ha agotado porque los bancos no se prestan entre sí (por miedo al impago de las contrapartes). Es un último recurso cuando es poco probable que una simple bajada de los tipos de interés logre el resultado necesario. Fue el arma elegida por la Fed para combatir la contracción del crédito que se produjo durante la Gran Crisis Financiera de 2008. Consiste en que la Fed imprima más Dólares y los utilice para comprar bonos del gobierno estadounidense, principalmente de instituciones financieras. La QE suele conducir a un debilitamiento del Dólar estadounidense.

El endurecimiento cuantitativo (QT) es el proceso inverso por el que la Reserva Federal deja de comprar bonos a las instituciones financieras y no reinvierte el capital de los bonos que posee que vencen en nuevas compras. Suele ser positivo para el Dólar estadounidense.

- El par EUR/JPY alcanza niveles no vistos desde agosto de 2008, aprovechando la debilidad generalizada del Yen.

- Los indicadores técnicos sugieren la posibilidad de nuevos avances tras superar la resistencia de 165.30, hacia el máximo de 169.47 de agosto de 2008.

- Persisten los riesgos a la baja una vez que el par EUR/JPY retroceda por debajo del máximo reciente de 166.22.

El Euro alcanzó un máximo de casi 16 años frente al Yen japonés, alcanzando niveles vistos por última vez en agosto de 2008. Los datos de Estados Unidos impulsaron a los inversores a comprar USD, lo que llevó al USD/JPY a refrescar máximos de varios años. Por lo tanto, el EUR/JPY siguió el ejemplo y cotiza a 166,67, ganando más de un 0,20%.

Análisis del precio del EUR/JPY: Perspectiva técnica

El EUR/JPY tiene sesgo alcista tras consolidarse desde mediados de marzo por debajo de la zona de 165.30, previamente custodiada por el máximo del 20 de marzo en 165.33. La tendencia alcista se reanudó hacia la marca de 166.00, pero una vez que los compradores superaron ese obstáculo, el movimiento se extendió hasta 167.00.

Sin embargo, el EUR/JPY ha retrocedido mientras los compradores se toman una pausa. El Momentum o impulso está de su lado, como lo demuestra el RSI que se ubica en 68.80, lejos de indicar que el par está sobrecomprado.

Si los compradores superan los 167.00, se producirá un repunte que pondrá a prueba el máximo mensual de agosto de 2008 en 169.47, antes de la barrera psicológica de 170.00.

Por otro lado, si los vendedores arrastran al tipo de cambio por debajo del máximo diario de 166.22 del 24 de abril, eso podría abrir la puerta a un deslizamiento hacia el máximo de 165.33 del 20 de marzo. Las pérdidas posteriores más allá de este soporte tienen como objetivo la confluencia del Tenkan y el Kijun-Sen en 164.83/64.

EUR/JPY Acción del precio - Gráfico diario

- El par AUD/USD vuelve a caer por debajo de 0.6500 después de que los datos del PIB del primer trimestre de EE.UU. revelen presiones persistentes sobre los precios.

- El par invierte la fuerte subida que ha caracterizado a la cotización durante la semana pasada.

- Ahora se considera que la Fed no recortará los tipos de interés hasta septiembre, mientras que el consenso para el RBA es noviembre.

El par AUD/USD vuelve a cotizar por debajo de 0.6500 el jueves, tras alcanzar un máximo de 0.6539 a primera hora del día. La repentina caída se produce tras la publicación de los datos del PIB del primer trimestre de EE.UU., que mostraron la persistencia de las presiones sobre los precios dentro de la economía estadounidense a pesar de una ralentización general del crecimiento económico.

El Producto Interior Bruto anualizado preliminar de EE.UU. subió un 1.7% en el primer trimestre, por debajo de las estimaciones del 2.5% y del 3.4% del trimestre anterior, según los datos de la Oficina de Análisis Económico de EE.UU. publicados el jueves.

Sin embargo, el Dólar estadounidense registró ganancias generalizadas tras conocerse los datos, ya que un indicador clave de la inflación en los datos del PIB -el Índice de Precios del Producto Interior Bruto preliminar para el primer trimestre- mostró una subida de los precios del 3.1%, sustancialmente superior al 1.7% del trimestre anterior.

Los datos del índice de precios del PIB sugieren una inflación obstinadamente alta en la economía estadounidense que probablemente llevará a la Reserva Federal (Fed) a mantener los tipos de interés más altos durante más tiempo. A su vez, unos tipos de interés más altos son positivos para el USD (negativos para el AUD/USD), ya que atraen grandes entradas de capital extranjero.

Por otra parte, el gasto en consumo personal básico del primer trimestre, que también mide la inflación, registró una subida intertrimestral del 3.7%, frente a las estimaciones del 3.4% y la lectura anterior del 2.0%.

Tras la publicación de los datos del PIB, no se prevé un primer recorte de los tipos de interés por parte de la Reserva Federal hasta septiembre de 2024, con una probabilidad del 58.2%.

Otros datos relevantes para el Dólar estadounidense fueron las Peticiones Iniciales de Subsidio por Desempleo, que cayeron ligeramente a 207.000 desde 212.000, cuando se esperaba una subida a 214.000, y las ventas pendientes de viviendas, que se situaron en el 3.4% en marzo, superando fácilmente las estimaciones del 0.3% y del 1.6% de febrero.

El AUD/USD subió con fuerza el miércoles tras la publicación de los datos del Índice de Precios al Consumo (IPC) australiano del primer trimestre, que fueron más sólidos de lo esperado.

El IPC mostró una subida del 3.6% en el primer trimestre, en lugar del 3.4% que esperaba el mercado. La rigidez de los precios reflejada en los datos sugiere que es menos probable que el Banco de la Reserva de Australia (RBA) recorte los tipos de interés a corto plazo.

Según los analistas de Rabobank, el RBA sigue considerándose el último banco central importante del G10 en recortar los tipos de interés. Un hecho, que está proporcionando un retroceso para el AUD/USD.

El consenso es que el RBA recorte los tipos de interés en noviembre, sin embargo, algunos analistas, como los de TD Securities, han revisado esa opinión y ahora no prevén un primer recorte de tipos hasta febrero de 2025.

Las ventas de viviendas pendientes de Estados Unidos crecieron un 3.4% mensual en marzo tras subir un 1.6% en febrero, según la Asociación Nacional de Agentes Inmobiliarios. El indicador, que ha registrado su mayor aumento en tres meses, ha superando las expectativas del mercado, que esperaba una subida del 0.3%.

El indicador muestra que las ventas se incrementaron en marzo en el oeste, el sur y el noreste del país, aunque disminuyeron en el medio oeste.

A nivel interanual, las ventas aumentaron un 0.1% tras caer un 7% el mes anterior. Este es su primer incremento en tres meses.

La Asociación Nacional de Agentes Inmobiliarios espera que los precios medios de las viviendas aumenten un 1.8% en 2024 hasta un récord de 396.800 dólares (desde 389.800 dólares en 2023) y otro 1.8% en 2025 hasta 403.800 dólares (desde 2024). También pronostica una modesta reducción (0,6%) en el precio medio de las viviendas nuevas a 426.100 dólares en 2024 (desde 428.600 dólares en 2023), lo que refleja la construcción de viviendas de menor tamaño. La asociación prevé que el precio medio de las viviendas nuevas aumentará un 3.4% hasta los 440.500 dólares en 2025 (desde 2024).

"Se espera que los precios de las viviendas aumenten aproximadamente en línea con la inflación de los precios al consumidor y el crecimiento de los salarios durante los próximos dos años", añadió Yun. "La mayoría de los propietarios de viviendas se encuentran en una situación financiera sólida en las condiciones actuales del mercado, y sólo el 2% de las ventas se clasifican como en dificultades".

Se espera que las ventas de viviendas mejoren constantemente mientras que los precios de las viviendas continúan alcanzando niveles récord.

- El precio de la Plata podría haber formado un patrón de banderín bajista en el gráfico de 4 horas.

- El patrón sugiere una continuación de la tendencia bajista a objetivos sustancialmente más bajos.

- El soporte de una reliquia de soporte y resistencia a largo plazo en 25.80$ es probable que proporcione un suelo para cualquier venta masiva.

El precio de la Plata (XAG/USD) puede haber formado un patrón de bandera bajista en el gráfico de 4 horas, lo que es un mal presagio para el precio del metal precioso en el futuro.

gráfico de 4 horas

Después de formar un patrón de cabeza y hombros (H&S) con múltiples hombros en los máximos de 30.00$ de mediados de abril, el precio de la Plata descendió hasta el objetivo inicial del patrón en 26.70$. Este objetivo era la estimación conservadora de la pauta, calculada tomando la altura del patrón hombro y cabeza y extrapolando la distancia por su ratio de Fibonacci 0.618% desde la línea del cuello que apuntala el patrón bajista.

Tras rebotar desde un suelo temporal en 26.70$, el precio de la Plata se ha consolidado formando un patrón rectangular. Junto con la fuerte caída anterior, toda la formación se asemeja a un patrón de banderín bajista. Según la tradición técnica, el movimiento a la baja esperado de una bandera bajista es igual a la longitud del "polo" anterior o a una relación de Fibonacci del polo. En este caso, el polo es el descenso que siguió a la finalización del patrón de hombro y cabeza.

La relación de Fibonacci 0.618% del polo en Plata, cuando se extrapola más abajo, da un objetivo conservador en 26.31$. Sin embargo, si el precio de la Plata cae toda la longitud del polo (Fibonacci 1.000%), alcanzará un objetivo más "optimista" de 25.53$.

Sin embargo, es probable que el duro soporte de una línea de límite del rango superior a largo plazo en 25.80$ ofrezca soporte antes de que el precio de la Plata alcance el objetivo inferior del banderín bajista.

Sería necesaria una ruptura por debajo del mínimo de 26.69$ del 23 de abril para confirmar la ruptura de la bandera bajista hacia sus objetivos.

- El USD/MXN se dispara a máximos de seis días en 17.39.

- El Dólar se fortalece tras el Producto Interior Bruto de EE.UU.

- El PIB estadounidense ralentizó su crecimiento al 1.6% en la lectura preliminar del primer trimestre de 2024, muy por debajo del 2.5% esperado.

El USD/MXN reacción a la publicación del PIB estadounidense con una breve caída inicial a 17.01, mínimo diario, pero inmediatamente después se disparó a 17.39, marcando un máximo de seis días.

El precio del Dólar toma impulso con el debilitamiento del crecimiento económico de EE.UU. y la subida del índice de precios del PIB

El Producto Interior Bruto (PIB) de Estados Unidos ha crecido un 1.6% en la lectura preliminar del primer trimestre de 2024, muy por debajo del crecimiento del 3.4% de los últimos tres meses de 2023, según ha publicado el Departamento de Comercio. La cifra decepciona las expectativas del mercado, ya que se esperaba un aumento del 2.5%.

El índice de precios del PIB, por su parte, ha subido un 3.1% en el primer trimestre del año, por encima del 1.7% anterior. Este indicador confirma la persistencia de la inflación, lo que da argumentos a la Fed para mantener su política restrictiva, sin recortes de tipos de interés, por más tiempo.

Tras la publicación de los datos y la apertura de Wall Street, la herramienta FedWacth de CME Group ha subido al 90.5% las opciones de que las tasas de interés de la Fed no se muevan en junio. Para la reunión del 31 de julio, la posibilidad de que la política monetaria restrictiva se mantenga sin cambios es del 69.9%, mientras que para septiembre este porcentaje baja al 41.9%.

El Índice del Dólar (DXY) ha reaccionado ante toda esta información con un repunte a 105.99 puntos desde los 105.55 donde se movía previamente a los datos, alcanzando así un techo de dos días.

El foco gira a la tasa de desempleo de México y al PCE subyacente de EE.UU.

Tras los datos del jueves, la atención gira a los eventos del viernes. Mañana, los operadores se fijarán en la tasa desempleo de México, que se espera baje al 2.4% en marzo desde el 2.5% de febrero, y en el índice de precios subyacente del gasto en consumo personal (PCE) de febrero, que se prevé se modere al 2.6% anual en marzo desde el 2.8% anterior.

USD/MXN Niveles de precio

Con el USD/MXN cotizando al momento de escribir sobre 17.30, ganando un importante 1.36% diario, una continuación del impulso alcista podría llevar al par hacia 17.92, máximo de 2024 y de los últimos cinco meses y medio registrado el 19 de abril.

Aunque el par muestra una tendencia alcista en gráficos de corto y medio plazo, sigue inmerso en un canal descendente a largo plazo, por lo que un retroceso encontrará soporte en 16.90, mínimo de la semana registrado el 24 de abril. Por debajo, la caída puede acelerarse hacia los alrededores de 16.50/16.55, donde están los mínimos del 15 de abril, y posteriormente a 16.26, suelo de 2024 y nivel más bajo desde agosto de 2015.

Gráfico de una semana del USD/MXN

-638496508821967811.png)

- El par EUR/USD cae con fuerza tras la publicación de datos del PIB estadounidense del primer trimestre.

- Los datos muestran una tasa de crecimiento inferior a la prevista, pero los datos de inflación que los acompañan suben, lo que sirve de soporte al USD.

- La tendencia a corto plazo podría ser alcista en el gráfico de 4 horas.

El EUR/USD cae con fuerza el jueves tras la publicación de los datos del Producto Interior Bruto (PIB) estadounidense del primer trimestre. El EUR/USD retrocede tres décimas justo después de la publicación y ha vuelto a caer por debajo del nivel clave de 1.0700.

EUR/USD se desploma tras los datos del PIB estadounidense

El EUR/USD cae tras la publicación el jueves de los datos del PIB estadounidense del primer trimestre. El Producto Interior Bruto anualizado preliminar de EE.UU. subió un 1.7% en el primer trimestre, por debajo de las estimaciones del 2.5% y de la lectura del 3.4% del trimestre anterior, según los datos de la Oficina de Análisis Económico de EE.UU..

Sin embargo, a pesar de que los datos del PIB anualizado fueron inferiores a las previsiones, el Dólar estadounidense se aprecia frente al Euro (EUR). Esto puede deberse a que, entre los datos del PIB, el Índice de Precios del Producto Interior Bruto preliminar del primer trimestre fue del 3.1%, sustancialmente superior al 1.7% del trimestre anterior. Esto sugiere una inflación persistentemente alta en la economía estadounidense, que llevará a la Reserva Federal (Fed) a mantener los tipos de interés más altos durante más tiempo. A su vez, unos tipos de interés más altos son positivos para el Dólar, ya que atraen grandes entradas de capital extranjero.

Además, el gasto en consumo personal subyacente del primer trimestre, que también es un indicador de la inflación, registró una subida intertrimestral del 3.7%, frente a las estimaciones del 3.4% y la lectura anterior del 2.0%.

EUR/USD se recuperó temporalmente a mediados de semana tras los datos mixtos de EE.UU.

El EUR/USD se recuperó el martes después de que los datos preliminares del PMI estadounidense de abril mostraran un enfriamiento inesperado de la actividad empresarial, lo que sugería que la economía estaba empezando a sentir el peso de unos tipos de interés más altos.

El miércoles, la Oficina del Censo de EE.UU. reveló que los pedidos de bienes duraderos en Estados Unidos aumentaron un 2.6% mensual en marzo, por encima del 0.7% anterior, y superando las estimaciones del 2.5%. Los bienes subyacentes, que excluyen el transporte, aumentaron un 0.2% mensual, lo que supone una mejora respecto al aumento del 0.1% de febrero, pero no llega al 0.3% previsto.

Aunque los datos de bienes duraderos fueron positivos, no lograron mover el dólar. Esto podría deberse a que se considera una serie volátil o, como algunos piensan ahora, a que el Dólar ya tiene un precio alto, lo que lo hace menos sensible a los datos positivos.

"El Dólar ya tiene un precio muy alto" - Commerzbank

Según los analistas de Commerzbank, el Dólar estadounidense ya tiene muchos factores en cuenta, en particular el cambio brusco de las expectativas del mercado sobre la evolución futura de los tipos de interés.

Desde la reunión de marzo de la Reserva Federal (Fed), los mercados no han dejado de retrasar la fecha en la que es probable que la Fed empiece a recortar los tipos de interés: unos tipos de interés más altos atraen más entradas de capital extranjero y, por tanto, son positivos para el Dólar estadounidense.

Según Antje Praefcke, analista de divisas de Commerzbank, esta recalibración de la trayectoria futura de los tipos de interés ya se ha descontado por completo y, a falta de más catalizadores, hace que el Dólar sea más vulnerable a las "malas noticias" que a las "buenas noticias".

"En mi opinión, la reacción del mercado (la caída del Dólar esta semana) demuestra que el Dólar ya tiene muchos precios, como un aterrizaje suave de la economía o una Fed que sólo recortará el tipo de interés clave mucho más tarde de lo que se pensaba", afirma Praefcke.

El hecho de que el Dólar estadounidense haya "descontado mucho" es la razón por la que reaccionó más a los malos datos del PMI estadounidense del martes que a los datos positivos de pedidos de bienes duraderos estadounidenses del miércoles.

"Al Dólar le resulta cada vez más difícil beneficiarse de hechos y cifras que apuntalen esta expectativa (un retraso en los futuros recortes de tipos); por el contrario, tiende a reaccionar con sensibilidad cuando el mercado duda de su expectativa actual ante datos no tan buenos. El Dólar está perdiendo fuelle poco a poco, aunque actualmente es la divisa más popular indiscutiblemente y es probable que siga siéndolo", añade el analista.

EUR/USD sube por el efecto del sector servicios

Por su parte, el Euro (EUR) se estabilizó después de que los sólidos datos del PMI de servicios avivaran las expectativas de inflación del sector servicios. Esto se ha interpretado como un posible freno para el Banco Central Europeo (BCE ) en su intento de recortar los tipos de interés.

Aunque, según Luis de Guindos, Vicepresidente del BCE, una bajada de tipos en junio es probablemente un "hecho consumado", su colega en el BCE, el Presidente del Bundesbank, Joachim Nagel, se mostró más cauto el miércoles.

Nagel dijo que "la inflación de los servicios sigue siendo alta, impulsada por el fuerte y continuo crecimiento de los salarios", y que hasta que la inflación no cayera de forma sostenible no podía "precomprometerse con una senda de tipos concreta".

Sus opiniones fueron secundadas el jueves por Isabel Schnabel, miembro del Comité Ejecutivo del Banco Central Europeo (BCE), y Madis Muller, responsable de política monetaria del BCE. Schnabel destacó la persistente inflación del sector servicios y Muller dijo que no se sentía cómoda comprometiéndose a "recortes consecutivos."

Análisis técnico: El EUR/USD rompe el rango de corto plazo

El EUR/USD ha salido del rango rectangular en el que cotizaba en el gráfico de 4 horas al perforar por encima del techo de 1.0700.

Ahora es menos seguro que el EUR/USD esté formando un patrón de precios de banderín bajista, que se ha deformado con la ruptura.

EUR/USD Gráfico de 4 horas

Existe un argumento para que la tendencia a corto plazo sea alcista y, por lo tanto, sugiera más ganancias en el par. la resistencia desde un máximo más bajo previo el 11 de abril da paso a un objetivo inicial en 1.0757. A continuación, las medias móviles simples (SMA) de 50 y 200 días en el gráfico diario (no se muestra) probablemente opongan resistencia en 1.0807.

Por otro lado, una ruptura por debajo del mínimo de 1.0601 del 16 de abril reavivaría la hipótesis de la banderín bajista.

Según la tradición técnica, el movimiento a la baja esperado de una bandera bajista es igual a la longitud del "polo" precedente o a una relación de Fibonacci del polo.

La relación Fibonacci 0.618% del polo extrapolado a la baja da un objetivo conservador en 1.0503. El siguiente objetivo concreto está en 1.0448, el mínimo de octubre de 2023. Una caída de la misma longitud que el polo llevaría al EUR/USD a 1.0403.

Indicador económico

Índice de Precios del Producto Interior Bruto

El Índice de Precios del Producto Interior Bruto (PIB), publicado trimestralmente por la Oficina de Análisis Económico, mide la variación de los precios de los bienes y servicios producidos en Estados Unidos. No se incluyen los precios que los estadounidenses pagan por las importaciones. Las variaciones del índice de precios del PIB se siguen como indicador de las presiones inflacionistas, que pueden anticipar una subida de los tipos de interés. Una lectura alta se considera alcista para el Dólar estadounidense (USD), mientras que una lectura baja se considera bajista.

- El precio del Oro se mantiene por encima de 2.300$ tras los débiles datos preliminares del PIB estadounidense del primer trimestre.

- La Fed podría reconsiderar el argumento de los tipos de interés "más altos durante más tiempo".

- La relajación de las tensiones en Oriente Medio ha mejorado la demanda de activos de riesgo.

El precio del Oro (XAU/USD) se mantiene bien soportado por encima del soporte crucial de 2.300$ en los inicios de la sesión de EE.UU.. La Oficina de Análisis Económico de Estados Unidos (BEA) ha informado de un fuerte descenso en el crecimiento del Producto Interior Bruto (PIB) del primer trimestre. La economía estadounidense se expandió a un ritmo significativamente más lento, del 1.6%, frente a las expectativas del 2.5%. En el último trimestre de 2023, la economía creció con fuerza, un 3.4%.

Es poco probable que una caída significativa de la tasa de crecimiento del PIB acabe con las especulaciones de la Fed para lograr el llamado aterrizaje suave, en el que el banco central consigue la estabilidad de precios sin desencadenar una recesión. Sin embargo, esto indica que la economía lucha por soportar las consecuencias de la subida de los tipos de interés por parte de la Reserva Federal (Fed) y se espera que merme la confianza de los inversores en las sólidas perspectivas económicas.

Se espera que esto ejerza más presión sobre el Dólar estadounidense. Los inversores deberían tener en cuenta que el informe preliminar del PMI estadounidense de abril de S&P Global también mostró debilidad en los pedidos y que el PMI manufacturero cayó por debajo del umbral de 50.0.

De cara al futuro, los inversores se centrarán en los datos del índice de precios del gasto en consumo personal (PCE) de marzo, que guiará el próximo movimiento del precio del Oro. Un cambio significativo en el indicador económico mencionado probablemente obligará a los operadores a reevaluar las expectativas sobre el calendario de recortes de tipos de la Fed. Actualmente, los mercados financieros prevén el primer recorte en septiembre.

Resumen diario de los movimientos del mercado: El precio del Oro se mantiene firme

- El precio del Oro supera el nivel 2.320$ mientras el Dólar estadounidense amplía su corrección. El Dólar estadounidense se enfrenta a la presión de las ventas, ya que las débiles cifras preliminares del PMI de abril, junto con un crecimiento del PIB en el primer trimestre más lento de lo esperado, han aumentado la preocupación sobre las perspectivas económicas de Estados Unidos. El martes, la encuesta indicó que las entradas de nuevas empresas en abril cayeron por primera vez en seis meses.

- La semana viene cargada de volatilidad, ya que los datos de la inflación subyacente del PCE seguirán a los del PIB del primer trimestre-la medida de la inflación preferida por la Fed- correspondientes a marzo, que se publicarán el viernes. Se espera que la inflación subyacente del PCE haya crecido un 0.3% mensual, y que las cifras anuales se suavicen hasta el 2.6% desde el 2.8% registrado en febrero.

- Los datos de inflación subyacente influirán significativamente en las perspectivas de tipos de interés de la Fed antes de su próxima reunión del 1 de mayo. En la reunión de política monetaria de mayo, se prevé que la Fed mantenga sin cambios los tipos de interés en 5.25%-5.50%.

- Las perspectivas a corto plazo para el Oro siguen siendo inciertas, ya que la demanda de refugio se ha debilitado debido a la disminución de los temores a la ampliación del conflicto en Oriente Medio. Además, los responsables de la política monetaria de la Fed no ven ninguna urgencia en recortar los tipos debido al aumento de las presiones inflacionistas y a la rigidez del mercado laboral

Análisis técnico: El precio del Oro se mantiene por encima de 2.300$

El precio del Oro se mueve lateralmente por encima del soporte de nivel redondo de 2.300$. La media móvil exponencial (EMA) de 20 días en 2.314$ proporciona soporte al metal precioso, lo que sugiere que el alza a corto plazo permanece intacta.

A la baja, el mínimo de tres semanas cerca de 2.265$ y el máximo del 21 de marzo en 2.223$ serán las principales zonas de soporte para el precio del Oro.

El RSI de 14 periodos cae por debajo de 60,00, lo que sugiere que el impulso alcista se está debilitando. Sin embargo, el sesgo alcista está intacto hasta que el RSI se mantenga por encima de 40.00.

Preguntas frecuentes sobre el PIB

¿Qué es el PIB y cómo se registra?

El Producto Interior Bruto (PIB) de un país mide la tasa de crecimiento de su economía durante un periodo de tiempo determinado, normalmente un trimestre. Las cifras más fiables son las que comparan el PIB con el trimestre anterior (por ejemplo, el segundo trimestre de 2023 con el primero de 2023) o con el mismo periodo del año anterior (por ejemplo, el segundo trimestre de 2023 con el segundo de 2022).

Las cifras trimestrales anualizadas del PIB extrapolan la tasa de crecimiento del trimestre como si fuera constante para el resto del año. Sin embargo, pueden ser engañosas si las perturbaciones temporales afectan al crecimiento en un trimestre pero es poco probable que duren todo el año, como ocurrió en el primer trimestre de 2020 con el estallido de la pandemia de coronavirus, cuando el crecimiento se desplomó.

¿Cómo influye el PIB en las divisas?

Un resultado del PIB más alto suele ser positivo para la moneda de una nación, ya que refleja una economía en crecimiento, que tiene más probabilidades de producir bienes y servicios que puedan exportarse, así como de atraer una mayor inversión extranjera. Del mismo modo, cuando el PIB cae suele ser negativo para la moneda.

Cuando una economía crece, la gente tiende a gastar más, lo que provoca inflación. El banco central del país tiene entonces que subir los tipos de interés para combatir la inflación, con el efecto secundario de atraer más entradas de capital de inversores mundiales, lo que ayuda a la apreciación de la moneda local.

¿Cómo influye el aumento del PIB en el precio del Oro?

Cuando una economía crece y el PIB aumenta, la gente tiende a gastar más, lo que provoca inflación. Entonces, el banco central del país tiene que subir los tipos de interés para combatir la inflación. Unos tipos de interés más altos son negativos para el Oro porque aumentan el coste de oportunidad de mantener Oro frente a colocar el dinero en una cuenta de depósito en efectivo. Por lo tanto, una mayor tasa de crecimiento del PIB suele ser un factor bajista para el precio del Oro.

El precio del Dólar estadounidense se ha disparado frente al Peso colombiano tras el débil dato del PIB de Estados Unidos. El USD/COP, que abrió la jornada del 25 de abril sobre 3.937,27, saltó a máximos de un mes en 3.973,48.

El USD/COP cotiza en estos momentos sobre 3.954,44, ganando un 0.40% en lo que llevamos de jueves.

El Peso colombiano cae con fuerza tras el decepcionante PIB de EE.UU.

- El Producto Interior Bruto (PIB) de Estados Unidos ha crecido un 1.6% en la lectura preliminar del primer trimestre de 2024, muy por debajo del crecimiento del 3.4% de los últimos tres meses de 2023, según ha publicado el Departamento de Comercio. La cifra decepciona las expectativas del mercado, ya que se esperaba un aumento del 2.5%.

- El índice de precios del PIB ha subido un 3.1% en el primer trimestre del año, por encima del 1.7% anterior. Este indicador confirma la persistencia de la inflación, lo que da argumentos a la Fed para mantener su política restrictiva, sin recortes de tipos de interés, por más tiempo.

- Sin datos de interés en la agenda económica colombiana, el foco gira ahora al índice de precios subyacente del gasto en consumo personal (PCE) de EE.UU., ya que es una de las medidas de referencia de la Reserva Federal.

- El petróleo repunta brevemente después de que los datos semanales de la EIA de EE.UU. mostraran un gran descenso de las reservas.

- El petróleo WTI supera 83$, pero se enfrenta a una resistencia para volver a romper por encima.

- El Índice del Dólar estadounidense retrocede aún más, formando un patrón bajista.

Los precios del petróleo subieron el jueves, mientras los operadores asimilaban la publicación de los inventarios de crudo de los Estados Unidos, que se consideró alcista para los precios a corto plazo. En general, la publicación mostró una fuerte reducción de 6.368 millones de barriles, lo que coloca a los inventarios estadounidenses en su nivel más bajo desde el 19 de enero en 453.6 millones de barriles. Esto podría desencadenar algunas compras por parte del Departamento de Energía de los EE.UU. con el fin de acumular reservas de nuevo antes de la próxima temporada de calefacción.

El Índice del Dólar estadounidense (DXY) ha caído en un patrón bajista. Por tercer día consecutivo, el DXY registra máximos y mínimos más bajos en el gráfico diario. Esto podría apuntar a una espantosa corrección en el futuro, y con la publicación preliminar del Producto Interior Bruto (PIB) de EE.UU. el jueves y el Índice de Precios de Gastos de Consumo Personal (PCE) el viernes, los catalizadores son suficientes para desencadenar esa ruptura.

El petróleo crudo (WTI) cotiza en 82.71$ y el crudo Brent a 87.11$ en el momento de escribir estas líneas.

Noticias del petróleo y movimientos en los mercados: Reabastecimiento

- Los inventarios de destilados de combustible (gasóleo y combustible para aviones) en el centro de distribución asiático de Singapur subieron al nivel más alto desde julio de 2021, según datos oficiales publicados el jueves, informa Bloomberg.

- Las refinerías chinas se dirigen a Venezuela en busca de petróleo barato. Venezuela ofrece el descuento después de que Estados Unidos volviera a imponer sanciones al país sudamericano.

- Algunos detalles más sobre la cifra de reservas de crudo de la Administración de Información de Energía (EIA):

- Las refinerías estadounidenses de la Costa del Golfo están procesando la mayor cantidad de crudo desde 2019 antes de la temporada de conducción de verano.

- La reducción de 6.368 millones de barriles en los inventarios de crudo de Estados Unidos fue inesperada -el consenso era de un aumento de 1.6 millones de barriles- ya que las refinerías aumentan el procesamiento de petróleo después del mantenimiento y las exportaciones aumentan.

- Las exportaciones estadounidenses se situaron por encima de los 5 millones de barriles diarios, en un contexto de fuertes salidas hacia Europa.

Análisis técnico del petróleo: EE.UU. se dispara en el pie

Los precios del petróleo están a punto de experimentar cierta presión compradora, ya que las refinerías y los operadores estadounidenses se preparan para la temporada estival. Eso siempre coincide con muchos viajes, ya sea por el espacio aéreo (vuelos) o en coche (gasolina). Con la reciente reducción de las reservas de crudo y su nivel casi más bajo del año, las refinerías podrían aumentar los precios.

Con las tensiones geopolíticas persistentes y las existencias de crudo estadounidense en niveles bajos, el máximo del 3 de noviembre en 83.34$ y la zona de 90$ son los primeros niveles clave al alza. Una pequeña barrera en el camino son los 89.64$, el máximo del 20 de octubre. En caso de que las tensiones sigan aumentando, cabe esperar que incluso el máximo de septiembre en 94$ se convierta en una posibilidad.

A la baja, el mínimo del 6 de octubre en 80.63$ es el siguiente candidato como nivel de soporte fundamental. Por debajo, las medias móviles simples de 55 y 200 días, en 80.37$ y 79.67$, deberían frenar la caída.

Petróleo crudo WTI: Gráfico diario

Las peticiones semanales de subsidio por desempleo de Estados Unidos se han reducido en 5.000 en la semana del 19 de abril, cayendo a 207.000 frente a las 212.000 previas, según ha informado el Departamento de Trabajo. La cifra mejora las expectativas del mercado, que auguraba una subida a 214.000, situándose como el nivel más bajo de peticiones en dos meses.

La media de cuatro semanas del indicador ha bajado a 213.250 desde 214.500, su nivel más bajo desde la semana del 22 de marzo.

Las peticiones de desempleo continuadas también descendieron en la semana del 12 de abril, bajando a 1.781.000 desde 1.796.000, mejorando la cifra estimada de 1.810.000.

Dólar reacción

El Índice del Dólar (DXY) ha subido tras la publicación de los datos de peticione y, sobretodo, del PIB estadounidense, que ha sido inferior a lo previsto. El DXY se ha disparado desde 105.55 puntos hasta 105.94, su nuevo máximo diario.

El Producto Interior Bruto (PIB) de Estados Unidos ha crecido un 1.6% en la lectura preliminar del primer trimestre de 2024, muy por debajo del crecimiento del 3.4% de los últimos tres meses de 2023, según ha publicado el Departamento de Comercio. La cifra decepciona las expectativas del mercado, ya que se esperaba un aumento del 2.5%. De cofirmarse este resultado, la economía estadounidense habrá registrado su menor ritmo de crecimiento desde el segundo trimestre de 2022.

El índice de precios del PIB ha subido un 3.1% en el primer trimestre del año, por encima del 1.7% anterior.

Por otro lado, EE.UU. ha publicado su balanza comercial de bienes preliminar de marzo. El indicador ha ampliado su déficit a -91.8B de dólares desde los -91.4B de febrero, empeorando los -91.2B esperados por los expertos. Este es el mayor déficit registrado por el indicador en once meses, desde abril de 2023.

Dólar reacción

El Índice del Dólar (DXY) ha subido tras la publicación desde 105.55 puntos hasta 105.86, su máximo diario.

- El par NZD/USD sube hasta 0.5960, mientras el Dólar estadounidense se muestra débil a la espera de los datos del PIB estadounidense del primer trimestre.

- El consenso muestra que la economía estadounidense se expandió un 2.5% en el periodo enero-marzo.

- El Dólar neozelandés avanza ante la mejora de la demanda de divisas de riesgo.

El par NZD/USD extiende su racha ganadora por cuarta sesión bursátil el jueves. El par avanza hasta 0.5960, mientras que el Dólar estadounidense sigue cayendo en medio de las preocupaciones sobre las perspectivas económicas de Estados Unidos debido a una fuerte caída en la entrada de nuevas empresas en abril, mostrada por el informe preliminar del PMI de S&P Global. El Índice del Dólar estadounidense (DXY), que sigue la cotización del Dólar estadounidense frente a seis divisas principales, cae a mínimos de 10 días cerca de 105.50.

El movimiento a la baja del Dólar estadounidense ha mejorado la demanda de divisas sensibles al riesgo. Sin embargo, el sentimiento del mercado sigue siendo incierto, ya que los inversores centran su atención en los datos preliminares del PIB estadounidense del primer trimestre, que se publicarán a las 12:30 GMT. Se prevé que la economía estadounidense haya crecido a un ritmo moderado del 2.5%, frente al 3.4% registrado en el último trimestre del año pasado.

De cara al futuro, los inversores también estarán atentos a los datos del índice de precios del consumo personal (PCE) de marzo, que es la medida de inflación preferida por la Fed. Se estima que la medida de la inflación ha crecido un 0.3% intermensual. Esto influirá en la especulación sobre los recortes de tipos de la Reserva Federal (Fed), que actualmente se prevén para la reunión de septiembre.

El par NZD/USD cotiza cerca del extremo superior de la fase de ajuste de inventarios en la que se intercambian posiciones en el Dólar neozelandés entre inversores institucionales y participantes minoristas. Es difícil calificar la fase de "acumulación" o "distribución" antes de una ruptura decisiva. Se espera un movimiento decisivo del activo neozelandés tras la publicación de los datos del PIB estadounidense del primer trimestre.

La pendiente ascendente de la media móvil exponencial (EMA) de 20 periodos en 0.5947 supone un atractivo alcista a corto plazo para el Dólar neozelandés.

El RSI de 14 periodos supera el nivel de 60.00, lo que sugiere un nuevo impulso alcista.

Un nuevo impulso alcista por encima de la resistencia psicológica de 0,6000 impulsaría al activo hacia el máximo del 4 de abril en torno a 0,6050 y la resistencia de nivel redondo de 0.6100.

Por el contrario, se produciría una nueva caída si el activo rompiera por debajo del mínimo del 16 de abril en 0.5860. Esto arrastraría al activo hacia el mínimo del 8 de septiembre de 2023 en 0.5847, seguido del nivel de soporte redondo de 0.5900.

NZD/USD gráfico horario

Los precios de la Plata (XAG/USD) subieron el jueves, según datos de FXStreet. La Plata cotiza a 27.39 $ la onza troy, un 0,84% más que los 27.16 $ que costó el miércoles.

Los precios de la Plata han aumentado un 7,54% desde principios de año.

| Unidad de medida | Precio actual |

|---|---|

| Precio de la Plata por onza troy | 27.39 $ |

| Precio de la Plata por gramo | 0.88 $ |

La relación Oro/Plata, que muestra el número de onzas troy de Plata necesarias para igualar el valor de una onza troy de Oro, se situó el jueves en 84,93, por debajo de los 85,26 del miércoles.

Los inversores pueden utilizar este ratio para determinar la valoración relativa del Oro y la Plata. Algunos consideran que una relación alta indica que la Plata está infravalorada o que el Oro está sobrevalorado, y podrían comprar Plata o vender Oro en consecuencia. Por el contrario, un ratio bajo podría sugerir que el Oro está infravalorado en relación con la Plata.

Movimientos en los mercados mundiales: El precio de la Plata en Comex encuentra compradores cerca de 27 $, mientras el Dólar cae antes de los datos de EE.UU

- La Plata rebota ante la caída del Dólar estadounidense antes de los datos del PIB del primer trimestre.

- El débil informe preliminar del PMI estadounidense de abril de S&P Global arroja dudas sobre las perspectivas económicas del Reino Unido.

- Los datos de la inflación subyacente del PCE estadounidense influirán significativamente en las perspectivas de los tipos de interés de la Fed.

- Además, el Dólar estadounidense será puesto a prueba por los datos preliminares del Producto Interior Bruto (PIB) del primer trimestre, que se publicarán el jueves a las 12:30 GMT.

- El Dólar estadounidense podría ver una gran reacción al flujo de datos de EE.UU., impactando significativamente en el precio de la Plata denominada en USD.

(Se ha utilizado una herramienta de automatización para crear este post)

- El EUR/GBP prolonga su racha de pérdidas ante las crecientes expectativas de que el BoE retrase los recortes de tipos.

- Las subidas del rendimiento de la deuda británica a 10 años reforzaron las expectativas agresivas sobre la política monetaria del Banco de Inglaterra.

- Isabel Schnabel (BCE) señaló que la última fase para alcanzar una inflación del 2% en la Eurozona podría suponer un reto.

El EUR/GBP sigue perdiendo terreno por tercera sesión consecutiva, cotizando en torno a 0,8570 durante la sesión europea del jueves. La Libra esterlina (GBP) está encontrando soporte, ya que los mercados anticipan que el Banco de Inglaterra (BoE) probablemente esperará hasta el próximo trimestre para bajar los costes de los préstamos, según la mediana de las previsiones de un sondeo de Reuters.

Reuters informó el martes que el economista jefe del Banco de Inglaterra, Huw Pill, dijo que los recortes de los tipos de interés aún están lejos, aunque el paso del tiempo y la ausencia de noticias negativas sobre la inflación los han acercado.

El rendimiento a 10 años de los gilts del Reino Unido ronda el 4,31%, cerca de máximos de cinco meses. Las expectativas de línea dura del BoE se han visto amplificadas por un nuevo aumento de la oferta de bonos por parte del Gobierno británico. La persistente preocupación por una inflación persistente, unida a un Índice de Gerentes de Compras (PMI) sorprendentemente robusto, ha hecho retroceder las expectativas de la primera bajada de tipos del Bo E.

En Europa, los responsables políticos del Banco Central Europeo (BCE) mantienen sus planes de bajar los tipos de interés este año. La presidenta del BCE, Christine Lagarde, declaró el lunes que el banco central podría reducir su tipo de depósito desde el máximo histórico del 4% alcanzado en junio, pero ha mantenido abiertas sus opciones para adoptar nuevas medidas, según informa Reuters. La postura moderada del BCE está ejerciendo cierta presión vendedora sobre el Euro (EUR) y creando vientos en contra para el cruce EUR/GBP.

Por otra parte, Isabel Schnabel, miembro del consejo del BCE, declaró el jueves en una conferencia que la fase final para alcanzar una inflación del 2% en la zona euro puede encontrar obstáculos, con la erosión de la productividad y los elevados costes de los servicios como claros riesgos. Schnabel destacó el consenso que está surgiendo en torno a la idea de que el camino hacia la consecución del objetivo de inflación podría ser bastante difícil, siendo la inflación de los servicios una de las principales preocupaciones.

En cuanto a los datos, la encuesta GfK sobre confianza de los consumidores alemanes de mayo arrojó un resultado de -24,2, mejor que el -25,9 previsto y el -27,3 anterior. Se prevé que el sentimiento de los consumidores alemanes mejore en los próximos meses, apoyado en gran medida por unas mejores expectativas de ingresos. El viernes se publicarán los datos de confianza del consumidor en el Reino Unido, y se espera una ligera mejora en abril.

"Los riesgos para el crecimiento económico siguen inclinándose a la baja", indicó el jueves el Boletín Económico del Banco Central Europeo (BCE).

Conclusiones

Las futuras decisiones del Consejo de Gobierno garantizarán que los tipos de interés oficiales del BCE se mantengan suficientemente restrictivos mientras sea necesario.

En cualquier caso, el Consejo de Gobierno continuará aplicando un enfoque dependiente de los datos y reunión por reunión para determinar el nivel y la duración adecuados de la restricción, y no se está comprometiendo de antemano con una senda de tipos concreta.

Se espera que la inflación fluctúe en torno a los niveles actuales en los próximos meses y que descienda hasta el objetivo del 2% el próximo año.

El crecimiento podría ser menor si los efectos de la política monetaria resultan más fuertes de lo previsto.

Isabel Schnabel, miembro del Comité Ejecutivo del Banco Central Europeo (BCE), dijo en su comparecencia prevista para el jueves que la "mayor preocupación es claramente la inflación de los servicios."

Declaraciones destacadas

"Está surgiendo un consenso sobre la posibilidad de que nos enfrentemos a un último tramo bastante accidentado".

"Lo más preocupante es el crecimiento de la productividad".