- Аналитика

- Новости и инструменты

- Новости рынков

Новости и прогнозы: валютный рынок от 16-10-2019

| Время | Страна | Событие | Период | Предыдущее значение | Прогноз |

|---|---|---|---|---|---|

| 00:30 | Австралия | Уровень безработицы | Сентябрь | 5.3% | 5.3% |

| 00:30 | Австралия | Изменение числа занятых | Сентябрь | 34.7 | 15 |

| 06:00 | Швейцария | Торговый баланс, млрд | Сентябрь | 1.15 | |

| 08:30 | Великобритания | Розничные продажи, г/г | Сентябрь | 2.7% | 3.2% |

| 08:30 | Великобритания | Розничные продажи, м/м | Сентябрь | -0.2% | 0% |

| 09:00 | Еврозона | Изменение объема строительства, г/г | Август | 1.1% | 2.6% |

| 12:30 | США | Повторные заявки на пособие по безработице | 1684 | 1682 | |

| 12:30 | Канада | Поставки в обрабатывающем секторе промышленности, м/м | Август | -1.3% | 0.6% |

| 12:30 | США | Первичные обращения за пособием по безработице, тыс. | 210 | 215 | |

| 12:30 | США | Закладки новых домов, млн. | Сентябрь | 1.364 | 1.32 |

| 12:30 | США | Разрешения на строительство, млн. | Сентябрь | 1.419 | 1.35 |

| 12:30 | США | Производственный индекс ФРБ Филадельфии | Октябрь | 12 | 8 |

| 13:15 | США | Использование мощностей | Сентябрь | 77.9% | 77.7% |

| 13:15 | США | Промышленное производство, г/г | Сентябрь | 0.4% | |

| 13:15 | США | Промышленное производство, м/м | Сентябрь | 0.6% | -0.1% |

| 15:00 | США | Изменение запасов нефти по данным министерства энергетики, млн баррелей | Октябрь | 2.927 | |

| 18:00 | США | Речь члена Комитета по открытым рынкам ФРС М. Боуман | |||

| 18:00 | США | Речь члена Комитета по открытым рынкам ФРС Ч. Эванса | |||

| 20:00 | Австралия | Выступление главы РБА Ф. Лоу | |||

| 20:20 | США | Речь члена Комитета по открытым рынкам Д. Уильямса | |||

| 23:30 | Япония | Национальный индекс потребительских цен, г/г | Сентябрь | 0.3% | 0.4% |

| 23:30 | Япония | Национальный индекс потребительских цен за исключением цен на свежие продукты, г/г | Сентябрь | 0.5% | 0.3% |

Индекс потребительских цен в Канаде упал в сентябре на 0,4% в месячном выражении и вырос на 1,9% по сравнению с прошлым годом, при этом оба показателя оказались ниже ожиданий. Джослин Паке, аналитик National Bank of Canada, отмечает, что показатели инфляции в сочетании с показателями рынка труда должны держать Банк Канады в стороне.

«Общий индекс потребительских цен удивил спадом в сентябре, но снижение было далеко не широко распространенным, и только в трех категориях цены снизились за месяц. В транспортном сегменте цены упали на фоне более низких цен на бензин. Глядя на годовые данные, общая инфляция продолжала сдерживаться двузначным падением цен на перекачку нефти (-10,0% г/г). Без учета бензина, цены выросли на 2,4%. В отличие от общего показателя, основные меры, предпочитаемые Банком Канады, оказались немного сильнее, чем ожидалось, при этом среднее значение по трем показателям достигло циклического максимума 2,1%, что на один тик выше уровня августа. Это, в сочетании с оживленным рынком труда в стране, должно на некоторое время удержать Банк Канады в стороне. Имейте в виду, что в своем июльском отчете о денежно-кредитной политике Центральный банк ожидал, что инфляция составит в среднем 1,6% в третьем квартале. Вместо этого, цены выросли на 1,9% за квартал».

Информационно-аналитический отдел TeleTrade

Среда с низкими процентными ставками устанавливает ограничения на то, что Федеральная резервная система может достичь с помощью денежно-кредитной политики, поэтому для ФРС важно «активно» снижать ставки, когда риски, как представляется, обеспечивают буфер для экономики, заявил президент ФРС Чикаго Чарльз Эванс.

Эванс сказал, что при низкой инфляции предоставление «слишком большого количества аккомодационных мер» может помочь центральному банку США быстрее достичь своей цели по инфляции. Напротив, недостаточно решительные действия могут привести к закреплению инфляционных ожиданий на низком уровне

«На мой взгляд, эти различия означают, что мы должны допустить ошибку в части обеспечения достаточного агрессивных аккомодационных мер, чтобы заставить инфляцию двигаться вверх с некоторым импульсом”, - сказал Эванс

Эванс подчеркнул важность быстрого реагирования на понижательные риски, и высказал предположение, что ФРС может повысить ставки позднее, если потребуется.

Эванс поддержал два снижения процентных ставок, произведенные ФРС в июле и сентябре, и заявил, что, по его мнению, денежно-кредитная политика «сейчас находится в правильном месте». Целевая ставка центрального банка США сейчас находится на уровне между 1,75% и 2,00%.

Информационно-аналитический отдел TeleTrade

Компании на Юге и Западе настроены более оптимистично, чем на Среднем Западе

Расходы домохозяйств остаются сильными

Производственный сектор продолжает сталкиваться с трудностями

Некоторые компании полагали, что неопределенность в международной торговле и замедление мирового экономического роста оказывают давление на перспективы

Ранние последствия забастовки на GM ограничены

Условия в сельском хозяйстве продолжили ухудшаться

Компании ожидают, что экономический рост продолжится, но многие понизили свои краткосрочные прогнозы

Занятость немного выросла, так как нехватка квалифицированных кадров сохраняется

Зарплаты умеренно выросли

Ценовое давление было умеренным, тогда как закупочные цены выросли

Информационно-аналитический отдел TeleTrade

Доллар США заметно подешевел против основных валют, что было обусловлено публикацией более слабых, чем ожидалось данных по розничным продажам в США, а также падением доходности 10-летних гособлигаций США.

В настоящее время индекс доллара США, показывающий отношение доллара к корзине из 6 основных валют, торгуется со снижением на 0,28%, на уровне 98,02.

Данные показали, что розничные продажи в США упали в сентябре впервые за семь месяцев, и это может вызвать опасения, что слабость, вызванная производством, распространяется на более широкую экономику, что, вероятно, вынудит ФРС снова снизить процентные ставки в этом месяце.

Министерство торговли сообщило, что розничные продажи упали в сентябре на -0,3%, поскольку домохозяйства сократили расходы на автомобили, строительные материалы, хобби и покупки в Интернете. Это было первое и самое большое падение с февраля. Данные за август были пересмотрены, чтобы показать, что розничные продажи выросли на 0,6% вместо 0,4%, как сообщалось ранее. Экономисты прогнозировали, что розничные продажи вырастут на 0,3% в сентябре. По сравнению с сентябрем прошлого года розничные продажи выросли на 4,1%.

За исключением автомобилей, бензина, строительных материалов и услуг общественного питания, розничные продажи не изменились в прошлом месяце после роста на 0,3% в августе. Эти так называемые основные розничные продажи наиболее тесно связаны с компонентом потребительских расходов валового внутреннего продукта. Падение в прошлом месяце и постоянный прирост основных розничных продаж в августе, вероятно, свидетельствуют о гораздо более значительном замедлении потребительских расходов в третьем квартале, чем экономисты ожидали после роста в предыдущем квартале. Потребительские расходы, на которые приходится более двух третей экономики, выросли на 4,6% годовых во 2-м квартале, больше всего за 1,5-года.

Этот релиз является еще одним важным экономическим знаком для инвесторов, пытающихся оценить, подходит ли к концу десятилетняя экономическая экспансия США. Данные в начале этого месяца показали, что активность американских заводов сократилась до 10-летнего минимума

Фунт торговался около пятимесячных максимумов против доллара на фоне бури противоречивых заголовков о том, находятся ли Великобритания и Европейский Союз на грани согласования сделки по Брекзиту

Информационно-аналитический отдел TeleTrade

Президент США Дональд Трамп заявил в среду, что, скорее всего, не подпишет никаких торговых соглашений с Китаем, пока не встретится с председателем КНР Си Цзиньпином на предстоящем форуме АТЭС в Чили

Трамп, выступая перед журналистами в Белом доме, сказал, что частичная торговая сделка, объявленная на прошлой неделе, находится в процессе оформления на бумаге.

Информационно-аналитический отдел TeleTrade

Дата первого посткризисного повышения процентной ставки Европейским центральным банком зависит исключительно от экономических данных и эффективно корректируется, заявил в среду главный экономист ЕЦБ Филип Лейн.

«Будущее руководство является автоматическим регулятором, - сказал Лейн в Нью-Йорке. - Если есть хорошие новости, то дата повышения ставки будет двигаться вперед, если есть плохие новости, то ожидаемый подъем будет двигаться назад».

Информационно-аналитический отдел TeleTrade

MUFG Research обсуждает перспективы фунта и заявляет, что в ближайшей перспективе будет покупать фунт на падениях.

«Риски вокруг Брекзита заметно изменились в прошлый четверг, и еще один очевидный сдвиг со стороны Великобритании в понедельник вечером (таможенная граница вдоль Ирландского моря?) увеличил нашу уверенность в сделке, которая могла бы быть осуществлена к сегодняшнему вечеру, и готова быть представлена на саммите ЕС завтра. Учитывая, что теперь это гораздо более вероятный исход, в настоящее время основное внимание уделяется тому, есть ли парламентская поддержка, чтобы получить одобрение сделки в субботу. ЕС все еще может попросить провести индикативное голосование в парламенте. Если сделка будет принята, это откроет потенциальную поправку к закону Бенна, предусматривающую более короткую задержку. Задержка после того, как сделка в принципе достигнута, вряд ли ударит по фунту, но чем дольше любая задержка, тем больше риски для Джонсона. Тем не менее, покупка фунта на любых спадах сейчас выглядит разумной сделкой, поскольку соглашение, поддержанное парламентом, является наиболее вероятным исходом, будь то в сочетании с некоторой задержкой или нет».

Информационно-аналитический отдел TeleTrade

Результаты исследований, опубликованные Conference Board, показали: по итогам сентября ведущий экономический индекс (LEI) для Бразилии вырос на 0,3 процента, и составил 117,7 пункта (2016=100). Напомним, индекс зафиксировал повышение на 0,1 процента в августе и увеличение на 0,3 процента в июле. В течение шести месяцев (с марта 2019 по сентябрь 2019 года) показатель вырос на 0,9 процента после снижения на 0,6 процента за предыдущий шестимесячный период (с февраля 2019 года по август 2019 года).

Напомним, ведущий экономический индекс является средневзвешенным показателем, который рассчитывается на основании ряда макроэкономических показателей. Показатель характеризует развитие экономики в течение последующих 6-ти месяцев. Существует также эмпирическое правило, что выход значения индикатора в отрицательной области в течение трех месяцев подряд является индикатором замедления развития экономики страны.

Между тем, совпадающий экономический индикатор (CEI) вырос на 0,2 процента в сентябре, и составил 103,7 пункта (2016 = 100), что последовало за повышением на 0,3 процента в августе и увеличением на 0,1 процента в июле. За шестимесячный период (по сентябрь) индекс вырос на 1,0 процента после повышения на 0,8 процента за предыдущий шестимесячный период (с февраля 2019 года по август 2019 года).

Информационно-аналитический отдел TeleTrade

Запасы американского бизнеса неожиданно стабилизировались в августе, так как запасы у розничных торговцев были слабее, чем первоначально считалось, предполагая, что инвестиции в запасы могут по-прежнему тормозить экономический рост в третьем квартале.

Министерство торговли сообщило, что неизменное значение запасов бизнеса последовало за ростом на 0,3% в июле. Запасы являются ключевым компонентом валового внутреннего продукта. Экономисты прогнозировали, что запасы вырастут на 0,2% в августе.

Розничные запасы упали на 0,1% в августе вместо того, чтобы оставаться неизменными, как было заявлено в предварительном отчете, опубликованном в прошлом месяце. Это последовало за ростом на 0,7% в июле.

Запасы автомобилей сократились на 0,1% в августе, а не выросли на 0,1%, как сообщалось ранее. Розничные запасы без учета автомобилей, которые учитываются при расчете ВВП, сократились на 0,2% вместо того, чтобы оставаться неизменными, как сообщалось в прошлом месяце.

Темпы накопления запасов замедлились после того, как запасы росли с третьего квартала 2018 года до первого квартала этого года. Избыток запасов привел к тому, что предприятия стали размещать меньше заказов на заводах, что способствовало спаду производственной активности.

Замедление накопления запасов во втором квартале помогло ограничить экономический рост до 2,0% в годовом исчислении. Некоторая умеренность в темпах накопления отражает ускорение потребительских расходов во втором квартале.

Информационно-аналитический отдел TeleTrade

В четверг будет представлено большое количество важных данных. В 00:30 GMT Австралия сообщит об изменении уровня безработицы и количества занятых за сентябрь. Первый индикатор показывает процент безработного населения по отношению ко всему трудоспособному населению страны. Высокий уровень безработицы влияет на снижение средней заработной платы и затрат потребителей. Поскольку затраты потребителей являются основной частью всех расходов, увеличение безработицы часто ведет к замедлению экономического роста. Второй показатель отражает изменение количества занятого населения в стране. Повышение показателя подразумевает положительное увеличение потребительских затрат, что, в свою очередь стимулирует экономический рост. Ожидается, что уровень безработицы остался на отметке 5,3%, а число занятых выросло на 15 тыс.

В 08:30 GMT Британия объявит об изменении розничных продаж за сентябрь. Индекс показывает изменение объема продаж в сфере розничной торговли. Поскольку объемы розничной торговли являются одним из показателей потребительских расходов, данный индикатор может служить показателем потребительского спроса и уверенности потребителя, что позволяет точнее определить поворотные точки экономического цикла. Согласно прогнозу, продажи не изменились относительно августа и выросли на 3,2% годовых.

В 12:30 GMT Канада сообщит об изменении поставок в обрабатывающем секторе промышленности за август. Показатель отслеживает объемы поставок промышленных товаров. Это позволяет оценить, насколько производственные компании удовлетворяют запросы рынка. Рост данного показателя позволяет говорить о том, что деловая активность в Канаде возросла, снижение говорит о падении темпов деловой активности. Ожидается, что поставки выросли на 0,6% по сравнению с июлем.

Также в 12:30 GMT США выпустят производственный индекс ФРБ Филадельфии за октябрь. Индекс представляет собой результаты опроса производителей в Филадельфии на предмет их отношения к текущей экономической ситуации. Цифры ниже нуля являются индикатором замедления темпов развития экономики. Показатель публикуется чуть раньше индекса менеджеров по закупкам ISM и может давать представление о том, каким выйдет индикатор деловой активности на национальном уровне. Согласно прогнозу, индекс снизился до 8 с 12 в сентябре. Кроме того, в 12:30 GMT США заявят об изменении выданных разрешений на строительство и числа закладок новых фундаментов за сентябрь, а также сообщат об изменении числа первичных обращений за пособием по безработице. Первый индикатор показывает количество разрешений на строительство новых домов. Не смотря на то, что показатель измеряет данные за месяц, его значение подается в годовом формате (х12). Индикатор очень чувствителен к изменению основных процентных ставок, так как под строительство необходимо брать банковские кредиты. В силу особенностей рынка недвижимости, значения показателя подвержены сезонным колебаниям. Второй показатель отражает число строительных объектов, появляющихся каждый месяц. Началом строительства считается закладка фундамента под будущие объекты. Не смотря на то, что показатель измеряет данные за месяц, его значение подается в годовом формате (х12). Является одним из главных индикаторов здоровья экономики страны, поскольку рост строительства провоцирует сильный волновой эффект. Ожидается, что число разрешений на строительство снизилось до 1,35 млн. с 1,419 млн. в августе, количество закладок новых домов сократилось до 1,32 млн. с 1,364 млн., а число первичных обращений за пособием по безработице выросло до 215 тыс. с 210 тыс. неделей ранее.

В 13:15 GMT США объявят об изменении объема промышленного производства за сентябрь. Показатель отражает изменение объема выпуска в обрабатывающей промышленности, добывающей промышленности и коммунальном хозяйстве. Высокие или повышающиеся значения индикатора свидетельствуют о развитии экономики. Не смотря на то, что производство в структуре ВВП занимает меньшую долю, чем сервисный сектор, показатель является хорошим индикатором состояния экономики региона. Согласно прогнозу, промпроизводство упало на 0,1% относительно августа.

В 15:00 GMT в США выйдет отчет Минэнерго США по изменению запасов нефти.

В 18:00 GMT с речью выступят член Комитета по открытым рынкам ФРС Ч. Эванс и член Комитета по открытым рынкам ФРС М. Боуман.

В 20:00 GMT запланировано выступление главы РБА Ф. Лоу.

В 20:20 GMT с речью выступит член Комитета по открытым рынкам Д. Уильямс.

В 23:30 GMT Япония опубликует национальный индекс потребительских цен за сентябрь. Индикатор отслеживает изменение розничных цен на товары и услуги, входящие в потребительскую корзину. В расчет индекса включены цены на продукты питания, одежду, расходы на образование, здравоохранение, транспорт, коммунальные платежи, досуг. Индикатор рассчитывается ежемесячно и является основным показателем уровня инфляции в любой стране, в том числе, и в Японии. Считается самым важным инфляционным показателем. Ожидается, что индекс вырос на 0,4% годовых.

Информационно-аналитический отдел TeleTrade

Американские домостроители с оптимизмом воспринимают сегодняшние более низкие ставки по ипотечным кредитам, которые возвращают покупателей и увеличивают продажи.

Доверие строителей к рынку односемейных домов подскочило на три пункта в октябре до 71 пункта, согласно индексу состояния рынка жилья от Национальной ассоциации строителей жилья и Wells Fargo. Это самый высокий уровень с февраля 2018 года. Ожидалось, что индекс останется на уровне 68 пунктов. Напомним, в октябре 2018 года индекс составлял 68 пунктов. Значение показателя выше уровня 50 пунктов указывает на благоприятные перспективы продаж.

«Восстановление жилищного строительства, начавшееся весной, продолжается, поддерживаемое низкими ставками по ипотечным кредитам, устойчивым ростом числа рабочих мест и сокращением запасов нового жилья», - сказал председатель NAHB Грег Угальде.

Из трех компонентов индекса, суб-индекс текущих условий продаж вырос на три пункта до 78, суб-индекс ожидаемых продаж в течение следующих шести месяцев подскочил на шесть пунктов до 76, а суб-индекс покупательского трафика вырос на четыре пункта до 54.

«Во второй половине 2019 года наблюдался устойчивый рост строительства односемейного жилья, и это отражается в постепенном росте настроений строителей за последние несколько месяцев, - сказал главный экономист NAHB Роберт Дитц. - Тем не менее, строители продолжают сохранять осторожность из-за постоянных ограничений со стороны предложения и опасений по поводу замедления экономики».

Информационно-аналитический отдел TeleTrade

Правительство Италии одобрило проект бюджета на 2020 год, который сокращает налоги для лиц со средним уровнем дохода и направлен на борьбу с уклоняющимися от уплаты налогов, удерживая дефицит на том же уровне, что и в этом году.

Пакет был согласован в среду утром на заседании Кабинета министров анти-истеблишмента 5-звездного движения и его левоцентристского партнера по коалиции Демократической партии. Теперь он будет направлен в Брюссель для рассмотрения Европейской комиссией.

Бюджет обрывает значительное увеличение налога с продаж на сумму 23 млрд евро ($25 млрд), которое должно было вступить в силу в январе, но которое, как опасалась коалиция, подтолкнет и без того стагнирующую экономику Италии в рецессию.

Однако после установления экономических целей, которые обеспечивают основу для бюджета в сентябре, правящие партии изо всех сил пытались согласовать многие меры, необходимые принять.

Финансовый законопроект направлен на то, чтобы дефицит к 2020 году оставался на уровне 2,2% валового внутреннего продукта третий год подряд.

Чтобы достичь целевого показателя дефицита в 2021 году, равного 1,8% ВВП, правительство предложило Брюсселю новые так называемые «защитные положения», предусматривающие увеличение налога на добавленную стоимость на сумму около 19 миллиардов евро, если только оно не сможет найти альтернативные ресурсы для сокращения дефицита.

Бюджет включает в себя снижение подоходного налога для лиц со средним доходом, которое в 2020 году обойдется государственной казне в 3 миллиарда евро.

Чтобы помочь финансировать снижение налогов, правительство разработало план по пресечению уклонения от уплаты налогов, которое, согласно оценкам казначейства, ежегодно обходится государству в 109 миллиардов евро.

Бюджет также урезает расходы на государственную службу и вводит налог на пластиковую упаковку, предназначенный для защиты окружающей среды.

Бюджетный законопроект должен быть представлен в парламент до 20 октября и одобрен в обеих палатах к концу этого года. Еще неизвестно, будет ли он проштампован Европейской комиссией.

Информационно-аналитический отдел TeleTrade со ссылкой на Reuters

EUR/USD: 1.0900 (1.8 млрд), 1.0950 (1.4 млрд), 1.0980 (951 млн), 1.1025 (1.0 млн), 1.1057 (612 млн), 1.1075 (1.3 млрд), 1.1125 (729 млн), 1.1160 (672 млн)

USD/JPY: 107.50 (879 млн), 108.30 (402 млн), 108.75 (450 млн), 109.00 (370 млн), 109.75 (550 млн), 110.20 (404 млн)

GBP/USD: 1.2650 (323 млн), 1.2800 (394 млн)

AUD/USD: 0.6750 (510 млн), 0.6800 (632 млн)

USD/CAD: 1.3330 (855 млн)

NZD/USD: 0.6270 (372 млн)

Информационно-аналитический отдел TeleTrade

Индекс потребительских цен (CPI) в Канаде вырос в сентябре на 1,9% в годовом исчислении, что соответствует росту в августе. Без учета цен на бензин, индекс потребительских цен вырос на 2,4% третий месяц подряд.

С учетом сезонных колебания ежемесячно индекс потребительских цен понизился на -0,1% в сентябре, соответствуя падению в августе.

Цены на товары (+ 1,3%) росли более быстрыми темпами в годовом исчислении в сентябре, чем в предыдущем месяце. И наоборот, цены на услуги (+ 2,2%) росли более медленными темпами по сравнению с августом.

Стоимость бензина снизилась на -10,0% в годовом исчислении в сентябре, после снижения на -10,2% в августе. Снижение цен на топливо было частично связано с сохраняющимся низким мировым спросом на нефть.

Индекс покупок легковых автомобилей в сентябре продолжил расти, увеличившись на 3,4% по сравнению с тем же месяцем годом ранее. Годовой рост цен на этот индекс превышал 2,5% в седьмой месяц подряд, что является самым сильным непрерывным ростом с начала 2017 года.

Индекс стоимости ипотечных кредитов в сентябре вырос на 7,5% в годовом исчислении. Индекс рос до начала 2019 года, достигнув пика в 8,2% в годовом исчислении в апреле и мае. Это последовало за серией повышений процентных ставок Банком Канады с июля 2017 года по октябрь 2018. В последние месяцы индекс рос медленнее, поскольку коммерческие банки предлагают более низкие ставки по ипотечным кредитам.

Индекс платы за обучение (-3 .6%), устанавливаемый ежегодно в сентябре, впервые упал с момента его создания в 1973 году из-за снижения индекса на 8,9% на уровне Онтарио. Это движение вниз было результатом сокращения платы за обучение, принятого правительством Онтарио на 2019/2020 учебный год.

Информационно-аналитический отдел TeleTrade

Британский министр Brexit Стивен Барклай заявил, что правительство выполнит предоставленные шотландскому суду заверения в том, что премьер-министр Борис Джонсон напишет в ЕС письмо с просьбой об отсрочке Brexit, если сделка не будет достигнута к 19 октября.

Британия и ЕС проводят переговоры, чтобы попытаться заключить разводную сделку по Brexit на этой неделе, но переговоры зашли в тупик, сообщали ранее источники в ЕС.

В прошлом месяце британский парламент принял закон, согласно которому Джонсон должен был просить о трехмесячной отсрочке, если к концу субботы парламент не утвердил соглашение о выходе. Джонсон сказал, что он будет подчиняться закону и не будет просить отсрочки.

Ранее в этом месяце высший юридический сотрудник правительства в Шотландии заверил, что Джонсон полностью выполнит так называемый закон Бенна и напишет письмо с просьбой о продлении Brexit.

Барклай также заявил, что Великобритания представила проект текста новой политической декларации - одна из частей соглашения Brexit с ЕС, которая определяет направление долгосрочных отношений с блоком.

Информационно-аналитический отдел TeleTrade

Розничные продажи в США упали в сентябре впервые за семь месяцев, и это может вызвать опасения, что слабость, вызванная производством, распространяется на более широкую экономику, вынудив Федеральный резерв снова снизить процентные ставки в этом месяце.

Министерство торговли сообщило, что розничные продажи упали в сентябре на -0,3%, поскольку домохозяйства сократили расходы на автомобили, строительные материалы, хобби и покупки в Интернете. Это было первое и самое большое падение с февраля.

Данные за август были пересмотрены, чтобы показать, что розничные продажи выросли на 0,6% вместо 0,4%, как сообщалось ранее. Экономисты прогнозировали, что розничные продажи вырастут на 0,3% в сентябре. По сравнению с сентябрем прошлого года розничные продажи выросли на 4,1%.

За исключением автомобилей, бензина, строительных материалов и услуг общественного питания, розничные продажи не изменились в прошлом месяце после роста на 0,3% в августе. Эти так называемые основные розничные продажи наиболее тесно связаны с компонентом потребительских расходов валового внутреннего продукта.

Падение в прошлом месяце и постоянный прирост основных розничных продаж в августе, вероятно, свидетельствуют о гораздо более значительном замедлении потребительских расходов в третьем квартале, чем экономисты ожидали после роста в предыдущем квартале.

Потребительские расходы, на которые приходится более двух третей экономики, выросли на 4,6% в годовом исчислении во втором квартале, больше всего за 1-1 / 2 года.

Это была опора для экономики, так как 15-месячная торговая война Белого дома с Китаем испортила настроения бизнеса, что привело к снижению капитальных затрат и спаду в производстве.

Признаки быстрого снижения потребительских расходов, появившиеся вслед за данными, свидетельствующими об уменьшении активности в сфере найма и сектора услуг в сентябре, могут еще больше усилить опасения финансового рынка относительно более резкого замедления экономического роста.

В связи с замедлением потребительских расходов, заключением полной торговой сделки и вероятностью беспорядочного выхода Великобритании из Европейского Союза многие экономисты ожидают, что ФРС снизит процентные ставки на своем политическом совещании 29-30 октября, чтобы сохранить расширение, теперь в его 11-й год, на ходу.

Центробанк США снизил ставки в сентябре после снижения стоимости заимствований в июле впервые с 2008 года.

Продажи автомобилей упали на -0,9% в сентябре, больше всего за восемь месяцев, после ускорения на 1,9% в августе. Поступления на заправочных станциях упали на -0,7%, что, вероятно, отражает более дешевый бензин.

Продажи в магазинах электроники и бытовой техники не изменились, не получая прироста от выпуска новой модели iPhone от Apple. Продажи в магазинах строительных материалов упали на -1,0%. Розничные продажи через Интернет и по почте упали на -0,3%, больше всего с декабря 2018 года.

Но выручка в магазинах одежды выросла на 1,3%, а продажи в магазинах мебели выросли на 0,6%. Продажи в ресторанах и барах выросли на 0,2%. Расходы на хобби, музыкальные инструменты и книжные магазины упали на 0,1%.

Информационно-аналитический отдел Teletrade

Разбор полетов для государств ЕС о последних событиях по Brexit был перенесен на среду на 15.00 GMT с 1200 GMT, заявили два дипломата от блока, так как последние переговоры между Брюсселем и Лондоном о заключении бракоразводной сделки затянулись.

Информационно-аналитический отдел TeleTrade

| Время | Страна | Событие | Период | Предыдущее значение | Прогноз | Фактическое |

|---|---|---|---|---|---|---|

| 08:30 | Великобритания | Индекс отпускных цен производителей (м/м) | Сентябрь | 0% | 0.1% | -0.1% |

| 08:30 | Великобритания | Индекс закупочных цен производителей, м/м | Сентябрь | -0.3% | 0.2% | -0.8% |

| 08:30 | Великобритания | Индекс закупочных цен производителей, г/г | Сентябрь | -0.9% | -1.8% | -2.8% |

| 08:30 | Великобритания | Индекс отпускных цен производителей, г/г | Сентябрь | 1.7% | 1.3% | 1.2% |

| 08:30 | Великобритания | Индекс розничных цен, м/м | Сентябрь | 0.8% | -0.1% | -0.2% |

| 08:30 | Великобритания | Индекс потребительских цен, базовое значение, г/г | Сентябрь | 1.5% | 1.7% | 1.7% |

| 08:30 | Великобритания | Индекс розничных цен, г/г | Сентябрь | 2.6% | 2.6% | 2.4% |

| 08:30 | Великобритания | Индекс потребительских цен, м/м | Сентябрь | 0.4% | 0.2% | 0.1% |

| 08:30 | Великобритания | Индекс потребительских цен, г/г | Сентябрь | 1.7% | 1.8% | 1.7% |

| 09:00 | Еврозона | Сальдо торгового баланса, без сезонных поправок | Август | 24.5 | 17.5 | 14.7 |

| 09:00 | Еврозона | Индекс потребительских цен, базовое значение, г/г | Сентябрь | 0.9% | 1% | 1% |

| 09:00 | Еврозона | Индекс потребительских цен, м/м | Сентябрь | 0.1% | 0.2% | 0.2% |

| 09:00 | Еврозона | Индекс потребительских цен, г/г | Сентябрь | 1% | 0.9% | 0.8% |

Стерлинг колеблется и торгуется немного ниже пятимесячного максимума, поскольку Европейский Союз и Великобритания стремятся предотвратить беспорядочный Brexit перед саммитом ЕС в четверг.

Надежды на прорыв подняли фунт во вторник, но инвесторы стали более осторожными после того, как в течение ночи искали сделку, которая так и не состоялась.

Противоречивые сообщения о продолжающихся переговорах вызвали серию резких движений фунта. Сообщения о том, что Германия может использовать экстренные меры для противодействия любой рыночной панике из-за жесткого Brexit, такой, как запрет ставок на падающие цены на акции, также сказались на моральном духе инвесторов.

Переговоры Brexit зашли в тупик, так как официальные лица ЕС и Великобритании возобновили переговоры по Brexit позднее сегодня перед саммитом лидеров ЕС в четверг.

«Судьба переговоров по Brexit зависит от того, как Лондон перешел к техническим переговорам, которые сейчас зашли в тупик», - сообщил сегодня Bloomberg со ссылкой на источники, знакомые с переговорами.

Доллар держится около четырехнедельного минимума, поскольку торговая напряженность между Вашингтоном и Пекином продолжала оказывать давление на перспективы глобального роста.

Убытки доллара были наиболее выражены по отношению к японской иене, которая достигла минимума за два с половиной месяца на фоне опасений, что торговая война между Китаем и Соединенными Штатами отразится на аппетите к риску.

Юань упал после того, как Пекин раскритиковал новое законодательство США, поддерживающее продемократические протесты в Гонконге.

Евро снизился после публикации данных по инфляции в еврозоне, которые не оправдали ожидания.

Инфляция в еврозоне замедлилась в сентябре более, чем предполагалось ранее, до самого низкого уровня за почти три года, сообщило в среду статистическое агентство Европейского союза в новом предупреждении о состоянии экономики блока.

Евростат сообщил, что инфляция в 19-ти странах ЕС выросла на 0,8% по сравнению с аналогичным периодом прошлого года, снизив свою прежнюю оценку на 0,9%. Это также бросило вызов рыночному прогнозу в отношении роста на 0,9%.

Пересмотренное значение инфляции отметило более заметное замедление с 1,0% роста в августе и было самым низким показателем с ноября 2016 года, когда цены выросли на 0,6% в блоке.

Новое падение, вероятно, вызовет новые опасения по поводу состояния экономики еврозоны и может возобновить дебаты в Европейском центральном банке о том, как преследовать свою цель удержания инфляции ниже, но близкой к 2% в среднесрочной перспективе.

В отдельном выпуске Евростат заявил в среду, что положительное сальдо торгового баланса с остальным миром выросло до 14,7 млрд евро ($16,2 млрд) в августе с 11,9 млрд в предыдущем году, поскольку импорт в еврозону упал больше, чем уменьшился экспорт.

ЕUR/USD: в течение европейской сессии пара торгуется в широком диапазоне: с начала европейских торгов пара выросла к уровню $1.1060, достигнутому в пятницу, но вскоре утратила все завоеванные позиции и снизилась к $1.1025

GBP/USD: в течение европейской сессии пара торгуется в широком диапазоне $1.2655 -1.2785 после роста вчера к максимуму 21 мая и психологическому уровню $1.2800

USD/JPY: в течение европейской сессии пара торгуется в диапазоне Y108.60-90 - немного ниже максимума 29-30 июля Y108.90-95, достигнутого вчера.

В 12:30 GMT Канада выпустит индекс потребительских цен за сентябрь и сообщит об изменении объема операций с иностранными ценными бумагами за август. Также в 12:30 GMT США сообщат об изменении объема розничной торговли за сентябрь. В 14:00 GMT США объявят об изменении объема запасов на коммерческих складах и выпустят индекс состояния рынка жилья от NAHB за октябрь. В 14:30 GMT в США выйдет отчет Минэнерго США по изменению запасов нефти. В 18:00 GMT в США состоится публикация экономического обзора ФРС по регионам «Бежевая Книга». В 20:00 GMT США заявят об изменении чистого и общего объема покупок долгосрочных американских ценных бумаг иностранными инвесторами за август.

Информационно-аналитический отдел Teletrade

Доллар США останется ведущей мировой резервной валютой в течение следующих 25 лет, а евро и юань, как ожидается, еще больше увеличат свою долю в общих резервах Центрального банка, говорится в опубликованном в среду обзоре UBS по суверенным учреждениям, включая крупнейшие центральные банки.

Глобальные резервы - это активы центральных банков, которые хранятся в разных валютах и используются в основном для обеспечения их обязательств. Центральные банки покупали и продавали международные резервы, чтобы влиять на обменные курсы.

В настоящее время доллар представляет около 60-65% мировых валютных резервов, сообщаемых центральными банками в Международный валютный фонд.

Эта доля может немного снизиться в течение следующих двух десятилетий, только потому, что управляющие центральных банков захотят увеличить свои запасы других резервных валют, таких как евро и юань, сказал Массимилиано Кастелли, глава отдела стратегии и рекомендаций глобальных суверенных рынков в UBS Asset Management и один из авторов отчета.

Евро и юань, вероятно, увеличат свою долю в мировых запасах, но постепенно, по мнению UBS. По данным МВФ, в конце второго квартала доля евро составляла около 20%, тогда как юань составлял примерно 2%.

«За последние 25 лет доля доллара колебалась между 60% -65% валютных резервов. Я не вижу причин, по которым мы не можем видеть, что доллар представляет 50% мировых резервов, евро - около 20-25%, а юань - 5-10%, и он становится третьей резервной валютой », - сказал Кастелли.

В отчете UBS отмечается, что доллар остается «конечной валютой-убежищем», и в периоды интенсивного глобального риска инвесторы стекаются в казначейские обязательства США.

Швейцарский банк также сослался на роль доллара в качестве глобального якоря для цен и процентных ставок, что может вынудить центральные банки держать избыточные резервы в долларах США, чтобы соответствовать значительному риску в долларах от торговли и заимствований их соответствующих экономик.

В случае юаня, торговый конфликт между США и Китаем не замедлил растущий интерес центральных банков к владению этой валютой. Но эта проблема, вероятно, снизит рост юаня в мировых резервах, учитывая неопределенность, окружающую китайскую экономику, говорится в отчете UBS.

Отвечая на вопрос о долгосрочных целевых ассигнованиях на китайскую валюту, ответы менеджеров центрального банка показали в среднем 4,2%.

Кастелли из UBS назвал открытие Китаем своих финансовых рынков, особенно с фиксированным доходом, а также привлекательную доходность облигаций в качестве основных причин привлекательности Китая.

Информационно-аналитический отдел Teletrade со ссылкой на Reuters

Инфляция в еврозоне замедлилась в сентябре более, чем предполагалось ранее, до самого низкого уровня за почти три года, сообщило в среду статистическое агентство Европейского союза в новом предупреждении о состоянии экономики блока.

Евростат сообщил, что инфляция в 19-ти странах ЕС выросла на 0,8% по сравнению с аналогичным периодом прошлого года, снизив свою прежнюю оценку на 0,9%. Это также бросило вызов рыночному прогнозу в отношении роста на 0,9%.

В отдельном выпуске Евростат заявил в среду, что положительное сальдо торгового баланса с остальным миром выросло до 14,7 млрд евро ($16,2 млрд) в августе с 11,9 млрд в предыдущем году, поскольку импорт в еврозону упал больше, чем уменьшился экспорт.

Пересмотренное значение инфляции отметило более заметное замедление с 1,0% роста в августе и было самым низким показателем с ноября 2016 года, когда цены выросли на 0,6% в блоке.

Новое падение, вероятно, вызовет новые опасения по поводу состояния экономики еврозоны и может возобновить дебаты в Европейском центральном банке о том, как преследовать свою цель удержания инфляции ниже, но близкой к 2% в среднесрочной перспективе.

Пересмотр произошел из-за более низкой, чем ожидалось, инфляции для промышленных товаров, что является новым тревожным сигналом для производственного сектора блока, который сталкивается с падением объемов производства и падением доверия.

Евростат сообщил, что цены на промышленные товары, исключая энергоносители, выросли всего на 0,2% по сравнению с аналогичным периодом прошлого года, пересмотрев свою предыдущую оценку роста в 0,3%.

Цены на энергоносители были подтверждены снижению на -1,8%, а инфляция в секторе услуг, крупнейшем в блоке, выросла на 1,5% в соответствии с предыдущими оценками.

Более узкий индикатор инфляции, который отбрасывает изменчивые цены на энергоносители и необработанные продукты питания и находится под пристальным наблюдением ЕЦБ за его политические решения, вырос до 1,2% в сентябре с 1,1% в августе, в соответствии с более ранними оценками Евростата, опубликованными 1 октября.

Евростат заявил, что без учета энергоносителей, продуктов питания, алкоголя и табака инфляция в сентябре выросла на 1,0%, подтверждая свои предыдущие показатели.

По итогам месяца общая инфляция в блоке выросла на 0,2%, что также соответствует предыдущим оценкам.

Информационно-аналитический отдел Teletrade

Уровень инфляции в Великобритании не повысился в сентябре, как ожидалось, поскольку цены на бензин упали самыми быстрыми темпами за последние три года, что стало стимулом для потребителей перед Brexit.

Потребительские цены выросли в годовом исчислении на 1,7% в сентябре, что соответствует августовскому уровню, который был самым низким с декабря 2016 года, сообщило в среду Управление национальной статистики (ONS). Экономисты прогнозировали рост показателя на 1,8%.

Цифры подтверждают прогноз Банка Англии в августе, что инфляция в среднем составит 1,6% в последнем квартале этого года.

"Цены на моторное топливо и подержанные автомобили упали, но были компенсированы ростом цен на мебель, бытовую технику и гостиничные номера”, - сказал статистик ONS Майк Харди.

Цены на топливо упали на -2,1% по сравнению с годом ранее, самое большое падение с августа 2016 года, сообщили в ONS.

Опросы показывают, что ожидания инфляции в следующем году среди британской общественности начали остывать после достижения самого высокого уровня за последние годы.

Банк Англии заявил, что лежащее в основе инфляционное давление означает, что ему, возможно, все еще нужно будет поднять процентные ставки в среднесрочной перспективе - если есть конец сохраняющейся неопределенности с Brexit, и мировая экономика восстанавливается после своего замедления.

Состояние рынка труда - ключ к прогнозу британской инфляции.

Согласно официальным данным, опубликованным во вторник, бум на рынке труда в Британии ослабел в подходе к Brexit: число работающих людей неожиданно сократилось больше всего за четыре года, а безработица выросла.

Данные по рынку труда ONS показали падение темпов оплаты рост, который в последнее время достиг своего максимума за последние 10 лет.

Базовые инфляционные давления пока остаются скромными.

Показатель базовой инфляции ONS, который исключает энергоносители, топливо, алкоголь и табак, вырос до 1,7% с 1,5%, как и ожидалось.

Среди производителей стоимость сырья, многие из которых были импортированы, упала на -2,8% в годовом выражении в прошлом месяце, что стало самым большим падением за последние три года и обусловлено падением стоимости сырой нефти.

Производители увеличили цены, которые они взимали, на 1,2% в прошлом месяце по сравнению с 1,7% в августе, что опять-таки слабее, чем консенсус-прогноз роста на 1,3%.

По сообщению ONS, цены на жилье в августе выросли на 1,3% в год по всей Великобритании в целом по сравнению с июльским семилетним минимумом 0,8%, что ознаменовало первое увеличение инфляции цен на жилье за пять месяцев. Цены только в Лондоне упали на 1,4%.

Информационно-аналитический отдел Teletrade

Financial Times

Saudi Aramco может объявить об IPO

Нефтяная госкомпания Saudi Aramco может официально объявить проведение IPO. Об этом сообщает Financial Times.

Отмечается, что в компании ожидают одобрения правительства Саудовской Аравии и согласия совета директоров Saudi Aramco, а затем 20 октября будет осуществлен переход.

По данным СМИ, Эр-Рияд планирует разместить на бирже страны Tadawul до 3% акций компании, а в общей сложности планируется размещение 5% акций.

Project-Syndicate

Может ли западноафриканский валютный союз работать?

Опыт еврозоны показал, насколько неуправляемыми могут быть валютные союзы и насколько важно продолжать экспериментировать и адаптироваться. Валютный союз, состоящий из 15 членов Экономического сообщества западноафриканских государств, не будет отличаться - но это не значит, что он не может работать.

Bloomberg

Банки с Уолл-стрит встали на защиту российского интернет-гиганта «Яндекс»

Компания «Яндекс», которую часто называют российским «Гуглом», стала очередной жертвой протекционистских действий одной из крупнейших в мире экономик. 11 октября акции этой российской интернет-компании обвалились на 16%. Что случилось, и кто заступился за «Яндекс» — в материалах Блумберг.

Дедолларизация обошлась России в 8 миллиардов долларов за год

Первый год начатого Путиным эксперимента по отказу от доллара обошелся России примерно в 7,7 миллиарда долларов потенциальной прибыли. Центробанк увеличил вложения в более слабые валюты, такие как евро и юань. А Россия избавилась примерно от половины своих вложений в доллары в качестве меры защиты от санкций.

Российский король пиццы планирует захват мирового рынка

По словам российского предпринимателя Федора Овчинникова, «Додо Пицца» — это наполовину «пищевая, наполовину технологическая» компания. Будучи ее создателем, он намерен открыть еще тысячу ресторанов в ближайшие пять лет. Профессионалы этому вполне верят, констатирует автор статьи.

Информационно-аналитический отдел Teletrade

Продажи легковых автомобилей в Европе восстановились в сентябре, показали данные Европейской ассоциации автопроизводителей (ACEA).

Количество зарегистрированных легковых автомобилей в сентябре выросло на 14,5% в годовом исчислении в сентябре, в отличие от снижения на -8,4% в августе. Продажи достигли 1,2 миллиона единиц в сентябре.

Тем не менее, агентство заявило, что сильный рост был обусловлен сравнением низкой базы, поскольку в сентябре 2018 года регистрации резко упали.

Четыре из пяти основных рынков ЕС сообщили о двузначном росте в сентябре. Продажи в Германии выросли на 22,2%, а продажи в Испании выросли на 18,3%. Франция и Италия сообщили о годовом росте на 16,6% и 13,4% соответственно.

В отличие от этого, в Соединенном Королевстве восстановление рынка было очень ограниченным, поскольку продажи выросли всего на 1,3% из-за слабой уверенности потребителей перед Brexit.

За январь-сентябрь количество зарегистрированных новых автомобилей упало на 1,6% по сравнению с аналогичным периодом прошлого года.

Информационно-аналитический отдел Teletrade

Переговоры по Brexit возобновятся в Брюсселе в среду утром после “конструктивных” переговоров, которые прошли в ночь на вторник, сказал британский представитель.

"Команды работали до ночи и продолжают прогрессировать. Команды встретятся снова сегодня утром", - сказал он.

Информационно-аналитический отдел Teletrade

Фунт отступил от своего самого высокого уровня почти за пять месяцев по отношению к доллару, стирая часть ралли, вызванного признаками того, что Великобритания закрывает сделку по выходу из Европейского союза .

Стерлинг также снизился с максимума за пять месяцев по отношению к евро, поскольку инвесторы зафиксировали прибыль и подготовились к саммиту между Британией и ЕС, который состоится в четверг и пятницу.

В ходе азиатских торгов внимание инвесторов вновь было сосредоточено на связях между США и Китаем, когда курс юаня упал после того, как Пекин упрекнул новое законодательство США, которое занимает жесткую линию против подавления демократических протестов в Гонконге.

На мировых валютных рынках трейдеры все еще ждут результатов последних переговоров, чтобы посмотреть, смогут ли Великобритания и ЕС подготовить соглашение по Brexit до саммита.

Сообщения о том, что две стороны приблизились к соглашению, повысили фунт стерлингов в одночасье, хотя трейдеры сказали, что валюта может резко колебаться, потому что до сих пор неясно, сможет ли Британия избежать отсрочки своего ухода из ЕС после 31 октября.

Фунт во вторник подскочил после того, как Bloomberg News сообщил, что участники переговоров надеялись, что соглашение будет достигнуто к полуночи во вторник в Европе, но отсутствие новостей в Азии о результатах переговоров помогло подтолкнуть валюту вниз.

Без сделки по Brexit торговля из Британии, которая ранее беспрепятственно проходила через единый рынок ЕС, будет подвергаться таможенным тарифам и проверкам безопасности, которые, как многие опасаются, вызовут экономические потрясения.

В Азии новые напряженные отношения между Китаем и США по поводу Гонконга подтолкнули иену-убежище выше, что помогло ему компенсировать прежние потери, так как беспокойство по поводу отношений между экономическими сверхдержавами и разочарование в связи с попытками положить конец их торговым войнам испортили настроения.

Бурная торговая война между Соединенными Штатами и Китаем, которая длится более года, уже невероятно обострила отношения между двумя странами.

Гонконг был потрясен месяцами часто насильственных протестов против правления Китая бывшей британской колонии.

Любые признаки поддержки со стороны американских законодателей протестному движению могут вызвать ярость Пекина и снизить вероятность разрешения торговой войны.

Сообщения о заключении торговой сделки «Фаза 1» между Соединенными Штатами и Китаем на прошлой неделе первоначально ободрили рынки, но недостаток подробностей вокруг соглашения с тех пор обуздал любой энтузиазм.

Индекс доллара против корзины из шести валют незначительно вырос до 0,03% до 98,322.

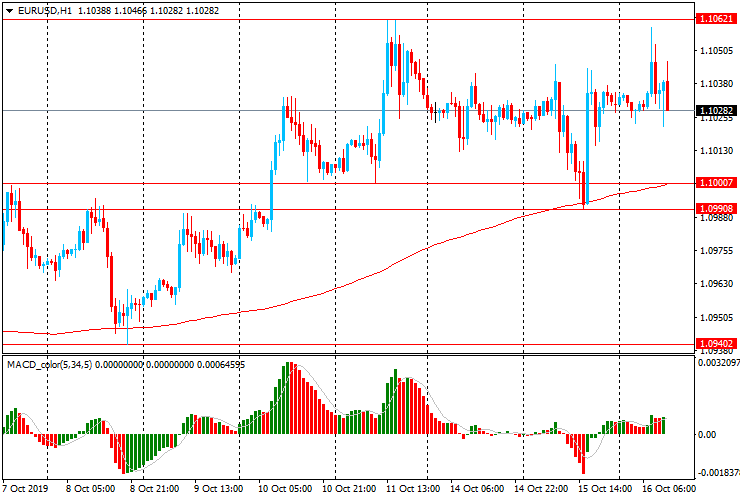

Пара

EUR/USD вчера торговалась в диапазоне: после снижения к $1.0990, вскоре

выросла до уровня $1.1045, восстановив все утраченные позиции и закрыла

день, около $1.1025. Сегодня EUR/USD на ранних торгах выросла до

$1.1035,однако, на момент написания статьи снизилась и торгуется, около

$1.1025. Пара находится выше линии скользящей средней MA (200) H1

($1.0995), и выше линии МА (200) Н4 ($1.1000), под полным контролем

быков. В этой ситуации стоит и далее придерживаться северного

направления в торговле, и на образование коррекции искать точки входа на

покупку.

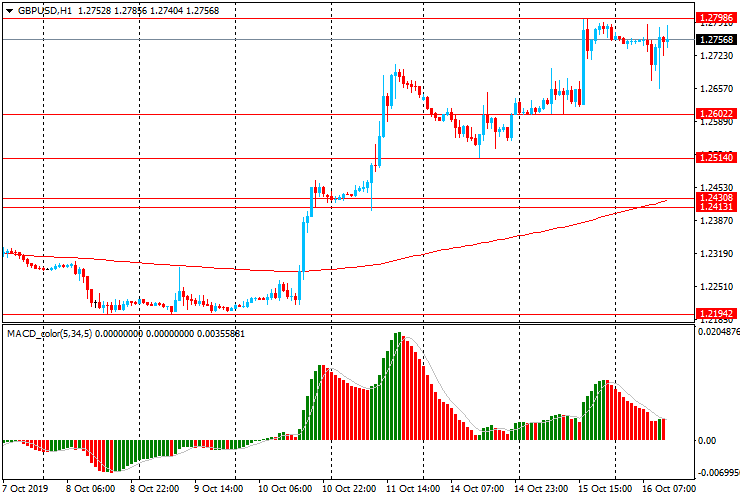

Пара

GBP/USD вчера торговалась с ростом, достигнув почти пятимесячного

максимума ($1.2800) и закрыла день, около $1.2750. Сегодня пара

торгуется в диапазоне ($1.2735-70), около уровня закрытия вчерашней

сессии. GBP/USD находится выше линии скользящей средней МА (200) Н1

($1.2410), и выше МА (200) Н4 ($1.2355), под полным контролем быков. В

этой ситуации стоит продолжать придерживаться северного направления в

торговле, и искать точки входа на покупку.

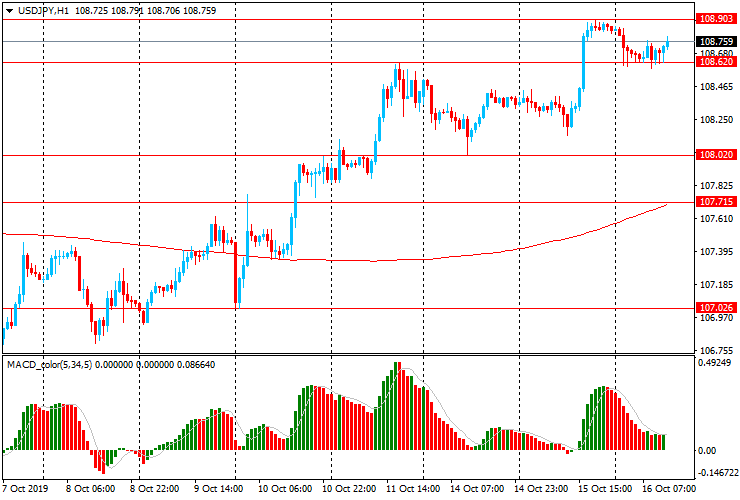

Пара

USD/JPY вчера после небольшого снижения к уровню Y108.15, вскоре резко

выросла, достигнув двухмесячного максимума (Y108.90) и закрыла день,

около Y108.85. Сегодня пара торгуется со снижением, на момент написания

статьи опустившись к Y108.65. USD/JPY находится выше уровня скользящей

средней МА (200) Н1 (Y107.65), и выше МА (200) H4 (Y107.45), под полным

контролем быков. В этой ситуации, стоит и далее придерживаться северного

направления в торговле и на образование коррекции искать точки входа на

покупку.

В среду выйдет значительное количество статданных. В 08:30 GMT Британия представит индекс потребительских цен, индекс розничных цен, индекс закупочных цен производителей и индекс отпускных цен производителей за сентябрь. В 09:00 GMT еврозона опубликует индекс потребительских цен за сентябрь и заявит об изменении сальдо баланса внешней торговли за август. В 12:30 GMT Канада выпустит индекс потребительских цен за сентябрь и сообщит об изменении объема операций с иностранными ценными бумагами за август. Также в 12:30 GMT США сообщат об изменении объема розничной торговли за сентябрь. В 14:00 GMT США объявят об изменении объема запасов на коммерческих складах и выпустят индекс состояния рынка жилья от NAHB за октябрь. В 14:30 GMT в США выйдет отчет Минэнерго США по изменению запасов нефти. В 18:00 GMT в США состоится публикация экономического обзора ФРС по регионам «Бежевая Книга». В 20:00 GMT США заявят об изменении чистого и общего объема покупок долгосрочных американских ценных бумаг иностранными инвесторами за август.

Информационно-аналитический отдел Teletrade

В 08:00 GMT Италия опубликует данные по продажам в промышленном секторе за август

В 09:00 GMT Италия опубликует данные по индексу потребительских цен за сентябрь

В 10:00 GMT Германия проведет размещение 30-летних гособлигаций

В 12:00 GMT США опубликует данные по индексу ипотечного кредитования МВА за неделю до 11 октября

В 14:00 GMT Выступит представитель ЕЦБ Филип Лейн

В 14:30 GMT США опубликует данные по изменению запасов нефти и нефтепродуктов от EIA за неделю до 11 октября

В 20:30 GMT США опубликует отчет Американского нефтяного института (API) по запасам нефти за неделю до 11 октября

Информационно-аналитический отдел Teletrade

Центральный банк Южной Кореи снизил свою ключевую процентную ставку, поскольку экономический рост, как ожидается, упадет ниже прогноза из-за продолжающихся торговых споров между США и Китаем и обострения геополитических рисков.

Совет по денежно-кредитной политике Банка Кореи в среду принял решение снизить базовую ставку на 25 базисных пунктов до 1,25%. Уровень соответствовал рекордно низкому уровню 2017 года.

Ранее банк снизил свою ставку на 25 базисных пунктов в июле этого года, что стало первым снижением с 2016 года.

Центральный банк заявил, что готов скорректировать степень приспособления денежно-кредитной политики, чтобы обеспечить восстановление экономики и стабилизировать инфляцию на целевом уровне.

После того, как инфляция потребительских цен стала отрицательной, банк заявил, что инфляция не будет соответствовать прогнозируемому в июле пути и будет колебаться в течение некоторого времени на уровне около нуля процентов, а затем будет работать в диапазоне около 1% со следующего года.

Политики банка отметили, что темпы внутреннего экономического роста оставались медленными, поскольку темпы роста потребления ослабли, в то время как корректировка инвестиций в строительство и замедление темпов экспорта и инвестиций в объекты продолжались.

Теперь банк ожидает, что перспективы роста упадут ниже июльского прогноза из-за торговых разногласий и геополитических рисков. В июле банк прогнозировал 2-процентный рост экономики на 2019 год.

На этой неделе Международный валютный фонд прогнозировал рост экономики в этом году на 2%, что ниже его предыдущего прогноза в 2,6%.

Информационно-аналитический отдел Teletrade

Потребительские цены в Новой Зеландии выросли на 0,7% в третьем квартале 2019 года, сообщило Статистическое управление Новой Зеландии в среду, превзойдя ожидания увеличения на 0,6%, что было бы неизменным по сравнению с предыдущими тремя месяцами.

Жилищно-коммунальные услуги выросли на 1,2% по сравнению с предыдущим кварталом под влиянием роста цен на недвижимость и сопутствующие услуги (на 4,9%). Цены на продукты питания выросли на 1,3%, что было обусловлено ростом цен на мясо, птицу и рыбу (на 3,4%).

Отдых и культура подорожали на 0,7%, под влиянием более высоких цен на развлекательные и культурные услуги (+1,2%).

Транспорт подорожал на 0,5%, под влиянием более высоких цен на пассажирские транспортные услуги (на 2,5%).

В годовом исчислении потребительские цены выросли на 1,5% - снова превысив ожидания роста на 1,4% и снизившись с 1,7% за три месяца до этого.

Жилищно-коммунальные услуги выросли на 3,0%, арендная плата - на 2,9%, цены на недвижимость и сопутствующие услуги - на 5,0%, приобретение нового жилья - на 2,8%. Цены на продукты питания выросли на 1,8%, а мясо, птица и рыба подорожали на 6,4%.

Алкогольные напитки и табачные изделия подорожали на 3,9%, сигареты и табак - на 7,7%.

Жилищно-бытовые коммунальные услуги были основным фактором, обеспечивающим повышение ИПЦ на 1,5% в год до сентября 2019 года. На рост этой группы повлияли более высокие цены на аренду, покупку жилья, а также ставки и платежи местных органов власти.

Фактическая арендная плата за жилье увеличилась на 2,9% по всей стране в течение года до сентября 2019 года.

Цены на строительство выросли на 2,8% в годовом исчислении в третьем квартале по всей стране.

Средние показатели, которые исключают экстремальные колебания цен, варьировались от 1,7% до 1,8% за год. Это указывает на то, что базовая инфляция выше, чем общее увеличение ИПЦ на 1,5%. На ежеквартальной основе усеченные средства варьировались от 0,5% до 0,6%.

Информационно-аналитический отдел Teletrade

EUR/USD

Уровни сопротивления (открытый интерес **, контрактов):

$1.1156 (3953)

$1.1131 (2881)

$1.1100 (596)

Цена на момент написания обзора: $1.1031

Уровни поддержки (открытый интерес**, контрактов):

$1.0968 (3819)

$1.0931 (3508)

$1.0889 (3496)

Комментарии:

- общий открытый интерес по CALL опционам и PUT опционам с датой экспирации 8 ноября составляет 68568 контракта (согласно данным за 15 октября), при этом максимальное количество контрактов привязано к страйку $1,1100 (3953);

GBP/USD

Уровни сопротивления (открытый интерес **, контрактов):

$1.2918 (1705)

$1.2889 (1113)

$1.2867 (697)

Цена на момент написания обзора: $1.2757

Уровни поддержки (открытый интерес**, контрактов):

$1.2580 (193)

$1.2522 (149)

$1.2456 (408)

Комментарии:

- общий открытый интерес по CALL опционам с датой экспирации 8 ноября составляет 33989 контракта, при этом максимальное количество контрактов привязано к страйку $1,3200 (3634);

- общий открытый интерес по PUT опционам с датой экспирации 8 ноября составляет 20294 контрактов, при этом максимальное количество контрактов привязано к страйку $1,2000 (1692);

- соотношение PUT/CALL согласно данным за 15 октября составило 0,60 против 0,59 для предыдущего торгового дня.

----------------------------------------------------------------------------------------------------------------------------

* - для расчета уровней используется бюллетень Чикагской товарной биржи (CME).

** - Открытый интерес учитывает общее количество опционных контрактов, которые открыты на текущий момент.

Информационно-аналитический отдел Teletrade

| Валютная пара | Цена закрытия | Изменение, % |

|---|---|---|

| AUDUSD | 0.67521 | -0.36 |

| EURJPY | 120.049 | 0.49 |

| EURUSD | 1.10303 | 0.07 |

| GBPJPY | 138.834 | 1.47 |

| GBPUSD | 1.27572 | 1.03 |

| NZDUSD | 0.63115 | 0.19 |

| USDCAD | 1.32022 | -0.19 |

| USDCHF | 0.99853 | 0.18 |

| USDJPY | 108.828 | 0.44 |

| Время | Страна | Событие | Период | Предыдущее значение | Прогноз |

|---|---|---|---|---|---|

| 08:30 | Великобритания | Индекс отпускных цен производителей (м/м) | Сентябрь | -0.1% | 0.1% |

| 08:30 | Великобритания | Индекс закупочных цен производителей, м/м | Сентябрь | -0.1% | 0.2% |

| 08:30 | Великобритания | Индекс закупочных цен производителей, г/г | Сентябрь | -0.8% | -1.8% |

| 08:30 | Великобритания | Индекс отпускных цен производителей, г/г | Сентябрь | 1.6% | 1.3% |

| 08:30 | Великобритания | Индекс розничных цен, м/м | Сентябрь | 0.8% | -0.1% |

| 08:30 | Великобритания | Индекс потребительских цен, базовое значение, г/г | Сентябрь | 1.5% | 1.7% |

| 08:30 | Великобритания | Индекс розничных цен, г/г | Сентябрь | 2.6% | 2.6% |

| 08:30 | Великобритания | Индекс потребительских цен, м/м | Сентябрь | 0.4% | 0.2% |

| 08:30 | Великобритания | Индекс потребительских цен, г/г | Сентябрь | 1.7% | 1.8% |

| 09:00 | Еврозона | Сальдо торгового баланса, без сезонных поправок | Август | 24.8 | 17.5 |

| 09:00 | Еврозона | Индекс потребительских цен, базовое значение, г/г | Сентябрь | 0.9% | 1% |

| 09:00 | Еврозона | Индекс потребительских цен, м/м | Сентябрь | 0.1% | 0.2% |

| 09:00 | Еврозона | Индекс потребительских цен, г/г | Сентябрь | 1% | 0.9% |

| 12:30 | Канада | Объем операций с иностранными ценными бумагами, млрд. | Август | -1.17 | |

| 12:30 | США | Розничные продажи, г/г | Сентябрь | 4.1% | |

| 12:30 | США | Розничные продажи за исключением автомобилей | Сентябрь | 0% | 0.2% |

| 12:30 | США | Розничные продажи | Сентябрь | 0.4% | 0.3% |

| 12:30 | Канада | Базовый индекс потребительских цен Банка Канады, г/г | Сентябрь | 1.9% | 1.9% |

| 12:30 | Канада | Индекс потребительских цен, м/м | Сентябрь | -0.1% | -0.2% |

| 12:30 | Канада | Индекс потребительских цен, г/г | Сентябрь | 1.9% | 2.1% |

| 13:00 | США | Речь члена Комитета по открытым рынкам ФРС Ч. Эванса | |||

| 14:00 | США | Товарно-материальные запасы | Август | 0.4% | 0.2% |

| 14:00 | США | Индекс состояния рынка жилья от NAHB | Октябрь | 68 | 68 |

| 17:00 | Германия | Выступление главы Бундесбанка Вайдманна | |||

| 18:00 | США | Бежевая книга ФРС | |||

| 19:00 | США | Речь члена Комитета по открытым рынкам ФРС Л.Брайнард | |||

| 20:00 | США | Чистый объем покупок американских ценных бумаг иностранными инвесторами | Август | 84.3 | 23.1 |

| 20:00 | США | Общий объем покупок американских ценных бумаг иностранными инвесторами | Август | 43.8 | 66.6 |

| 22:15 | Австралия | Речь помощника главы РБА Г. Дэбелля |

© 2000-2026. Все права защищены.

Сайт находится под управлением TeleTrade D.J. LLC 2351 LLC 2022 (Euro House, Richmond Hill Road, Kingstown, VC0100, St. Vincent and the Grenadines).

Информация, представленная на сайте, не является основанием для принятия инвестиционных решений и дана исключительно в ознакомительных целях.

Компания не обслуживает и не предоставляет сервис клиентам, которые являются резидентами US, Канады, Ирана, Йемена и стран внесенных в черный список FATF.

Проведение торговых операций на финансовых рынках с маржинальными финансовыми инструментами открывает широкие возможности и позволяет инвесторам, готовым пойти на риск, получать высокую прибыль. Но при этом несет в себе потенциально высокий уровень риска получения убытков. Поэтому перед началом торговли следует ответственно подойти к решению вопроса о выборе соответствующей инвестиционной стратегии с учетом имеющихся ресурсов.

Использование информации: при полном или частичном использовании материалов сайта ссылка на TeleTrade как источник информации обязательна. Использование материалов в интернете должно сопровождаться гиперссылкой на сайт teletrade.org. Автоматический импорт материалов и информации с сайта запрещен.

По всем вопросам обращайтесь по адресу pr@teletrade.global.