- Análisis

- Noticias y herramientas

- Noticias del mercado

Noticias de mercados

- El índice accionario S&P 500 cae un 1.22% el día de hoy, llegando a mínimos no vistos desde el 5 de noviembre de 2024.

- Las acciones de Best Buy (BBY) presentan una pérdida de un 13.30% diario, alcanzando mínimos del 30 de mayo en 72.92$.

- El presidente de la Fed de Nueva York, John Williams, señaló que seguirá de cerca la evolución inflacionaria tras la imposición de aranceles.

El S&P 500 marcó un máximo del día en 5.867 atrayendo a vendedores agresivos que llevaron el índice a un mínimo no visto desde el 5 de noviembre de 2024 en 5.734. En estos momentos, el S&P 500 cotiza sobre 5.778, perdiendo un 1.22% en la jornada del martes.

El S&P 500 se desliza con fuerza tras el inicio de la guerra arancelaria

Los títulos de Best Buy (BBY) caen un 13.30% en el día, llegando a mínimos no vistos desde el 30 de mayo de 2024 en 72.92$ tras publicar su informe trimestral. BBY obtuvo ingresos por 13.95 mil millones de dólares frente a los 13.68 mil millones de dólares, así como una ganancia por acción de 2.58$, superior a los 2.398$ proyectados por el consenso de analistas. A pesar de estos resultados, la compañía ha proyectado una disminución en sus ingresos esperados para el 2025.

Por otro lado, la aplicación de los aranceles del 25% a México y Canadá, efectivos a partir del día de hoy, han sido catalizadores de una caída generalizada en los mercados financieros. El S&P retrocede un 1.22%, llegando a mínimos no vistos desde el 5 de noviembre de 2024 en 5.734, en sintonía con los principales índices bursátiles.

En este sentido, el presidente de la Reserva Federal de Nueva York, John Williams, señaló en su discurso del día de hoy, que la autoridad monetaria seguirá de cerca la evolución de la inflación tras la entrada en vigor de los aranceles.

Niveles por considerar en el S&P 500

El S&P 500 reaccionó a la baja desde una resistencia de corto plazo dada por el máximo del 26 de febrero en 6.007. La siguiente resistencia clave la observamos en 6.145, máximo del 19 de febrero. A la baja, el soporte clave se encuentra en 5.694, punto pivote del 4 de noviembre de 2024.

Gráfica diaria del S&P 500

S&P 500 FAQs

El S&P 500 es un índice bursátil muy seguido que mide el rendimiento de 500 empresas públicas y se considera una medida amplia del mercado bursátil estadounidense. La influencia de cada empresa en el cálculo del índice se pondera en función de la capitalización bursátil. Ésta se calcula multiplicando el número de acciones cotizadas de la empresa por el precio de la acción. El índice S&P 500 ha logrado rendimientos impresionantes: 1.00$ invertido en 1970 habría producido un rendimiento de casi 192.00$ en 2022. La rentabilidad media anual desde su creación en 1957 ha sido del 11.9%.

Las empresas se seleccionan por comité, a diferencia de otros índices en los que se incluyen en función de normas establecidas. Aun así, deben cumplir ciertos criterios de elegibilidad, el más importante de los cuales es la capitalización bursátil, que debe ser igual o superior a 12.700 millones de dólares. Otros criterios son la liquidez, el domicilio, la capitalización bursátil, el sector, la viabilidad financiera, el tiempo de cotización y la representación de los sectores de la economía de Estados Unidos. Las nueve mayores empresas del índice representan el 27.8% de la capitalización bursátil del índice.

Hay varias formas de operar con el S&P 500. La mayoría de los corredores minoristas y plataformas de spread betting permiten a los operadores utilizar Contratos por Diferencia (CFD) para realizar apuestas sobre la dirección del precio. Además, se pueden comprar fondos indexados, fondos de inversión y fondos cotizados (ETF) que siguen la cotización del S&P 500. El más líquido de los ETF es el ETF de la Bolsa de Londres. El más líquido de los ETF es el SPY de State Street Corporation. El Chicago Mercantile Exchange (CME) ofrece contratos de futuros sobre el índice y el Chicago Board of Options (CMOE) ofrece opciones, así como ETF, ETF inversos y ETF apalancados.

Son muchos los factores que impulsan al S&P 500, pero principalmente es el rendimiento agregado de las empresas que lo componen, revelado en sus informes de resultados trimestrales y anuales. Los datos macroeconómicos estadounidenses y mundiales también contribuyen, ya que influyen en la confianza de los inversores, que si es positiva impulsa las ganancias. El nivel de los tipos de interés, fijado por la Reserva Federal (Fed), también influye en el S&P 500, ya que afecta al coste del crédito, del que dependen en gran medida muchas empresas. Por lo tanto, la inflación puede ser un factor determinante, así como otros parámetros que influyen en las decisiones de la Reserva Federal.

El Vicegobernador del Banco de la Reserva de Australia (RBA), Andrew Hauser, dijo a primera hora del martes que las medidas de incertidumbre comercial global están en máximos de 50 años. Hauser agregó que la ambigüedad de los aranceles del presidente estadounidense Donald Trump podría hacer que las empresas y los hogares "refuercen sus defensas" y pospongan la planificación y la inversión, lo que llevaría a un impacto en la economía.

Citas clave

Las medidas de incertidumbre comercial global están en máximos de 50 años.

El riesgo para Australia sería si los aranceles de EE. UU. desencadenaran una guerra comercial global.

Los mercados se dan cuenta de que la incertidumbre comercial podría hacer que las empresas y los hogares refuercen sus defensas.

Tal "espera vigilante" podría resultar económicamente dañina en conjunto.

La posibilidad de tal efecto jugó un papel en el recorte de tasas de febrero del RBA.

El recorte de tasas de febrero redujo los riesgos de que la inflación se mantuviera por debajo del objetivo del 2.5%.

La junta no comparte actualmente la confianza del mercado en que se requerirá una secuencia de recortes de tasas adicionales.

El progreso en la inflación ha sido bueno, pero es demasiado pronto para declarar victoria.

Se juzga que las condiciones del mercado laboral seguirán siendo relativamente ajustadas durante el período de pronóstico.

Reconocemos el riesgo de haber sobreestimado la rigidez del mercado laboral.

Reacción del mercado

En el momento de escribir, el AUD/USD se mantiene en terreno alto cerca de 0.6265, sumando un 0.27% en el día.

RBA FAQs

El Banco de la Reserva de Australia (RBA) fija los tipos de interés y gestiona la política monetaria de Australia. Las decisiones las toma un Consejo de Gobernadores en 11 reuniones al año y en las reuniones de emergencia ad hoc que sean necesarias. El principal mandato del RBA es mantener la estabilidad de precios, lo que significa una tasa de inflación del 2%-3%, pero también "...contribuir a la estabilidad de la moneda, el pleno empleo y la prosperidad económica y el bienestar del pueblo australiano". Su principal herramienta para lograrlo es subir o bajar los tipos de interés. Unos tipos de interés relativamente altos fortalecerán el Dólar australiano (AUD) y viceversa. Otras herramientas del RBA son la relajación cuantitativa y el endurecimiento de la política monetaria.

Aunque tradicionalmente siempre se ha considerado que la inflación es un factor negativo para las divisas, ya que reduce el valor del dinero en general, lo cierto es que en los tiempos modernos ha ocurrido lo contrario con la relajación de los controles de capital transfronterizos. Una inflación moderadamente alta tiende ahora a llevar a los bancos centrales a subir sus tipos de interés, lo que a su vez tiene el efecto de atraer más entradas de capital de inversores mundiales que buscan un lugar lucrativo donde guardar su dinero. Esto aumenta la demanda de la moneda local, que en el caso de Australia es el Dólar australiano.

Los datos macroeconómicos calibran la salud de una economía y pueden repercutir en el valor de su moneda. Los inversores prefieren invertir su capital en economías seguras y en crecimiento que en economías precarias y en contracción. Una mayor afluencia de capital aumenta la demanda agregada y el valor de la moneda nacional. Los indicadores clásicos, como el PIB, los PMI manufactureros y de servicios, el empleo y las encuestas sobre el sentimiento de los consumidores pueden influir en el AUD. Una economía fuerte puede animar al Banco de la Reserva de Australia a subir los tipos de interés, apoyando también al AUD.

El Quantitative Easing (QE) es una herramienta utilizada en situaciones extremas en las que bajar los tipos de interés no basta para restablecer el flujo de crédito en la economía. El QE es el proceso por el cual el Banco de la Reserva de Australia (RBA) imprime Dólares australianos (AUD) con el fin de comprar activos -normalmente bonos del Estado o de empresas- a instituciones financieras, proporcionándoles así la liquidez que tanto necesitan. La QE suele traducirse en un AUD más débil.

El endurecimiento cuantitativo (QT) es el reverso de la QE. Se lleva a cabo después de la QE, cuando la recuperación económica está en marcha y la inflación empieza a aumentar. Mientras que en el QE el Banco de la Reserva de Australia (RBA) compra bonos del Estado y de empresas a las instituciones financieras para proporcionarles liquidez, en el QT el RBA deja de comprar más activos y deja de reinvertir el principal que vence de los bonos que ya posee. Sería positivo (o alcista) para el Dólar australiano.

- El USD/JPY debe superar 149.70 y 150.00 para recuperar el impulso alcista.

- La resistencia clave se encuentra en 151.99-152.32, confluencia del Kijun-Sen y la SMA de 200 días.

- El fracaso en mantenerse por encima de 148.57 podría abrir la puerta a una caída hacia 141.64.

El USD/JPY avanza un 0.17% al final de la sesión norteamericana, aunque sigue siendo tímido respecto a la cifra de 150.00 tras caer a un nuevo mínimo del año hasta la fecha (YTD) de 148.09. Al momento de escribir, el par se negocia en 149.73.

Pronóstico del Precio del USD/JPY: Perspectiva técnica

El par tiene un sesgo a la baja a pesar de recuperar algo de terreno. Los compradores del USD/JPY deben superar el Tenkan-Sen en 149.70, lo que allanaría el camino para más alzas. La siguiente resistencia es 150.00, y un cierre diario por encima de este último podría consolidar la oportunidad de desafiar la confluencia del Kijun-Sen y la media móvil simple (SMA) de 200 días alrededor de 151.99-152.32.

No obstante, el camino de menor resistencia es hacia una continuación bajista, como lo indica el Índice de Fuerza Relativa (RSI), pero el USD/JPY necesita superar el mínimo de oscilación del 25 de febrero de 148.57, lo que podría llevar al par hacia el 30 de septiembre en 141.64.

Gráfico del Precio del USD/JPY – Diario

Yen japonés FAQs

El Yen japonés (JPY) es una de las divisas más negociadas del mundo. Su valor viene determinado en líneas generales por la marcha de la economía japonesa, pero más concretamente por la política del Banco de Japón, el diferencial entre los rendimientos de los bonos japoneses y estadounidenses o el sentimiento de riesgo entre los operadores, entre otros factores.

Uno de los mandatos del Banco de Japón es el control de divisas, por lo que sus movimientos son clave para el Yen. El BoJ ha intervenido directamente en los mercados de divisas en ocasiones, generalmente para bajar el valor del Yen, aunque se abstiene de hacerlo a menudo debido a las preocupaciones políticas de sus principales socios comerciales. La actual política monetaria ultralaxa del BoJ, basada en estímulos masivos a la economía, ha provocado la depreciación del Yen frente a sus principales pares monetarios. Este proceso se ha exacerbado más recientemente debido a una creciente divergencia de políticas entre el Banco de Japón y otros bancos centrales principales, que han optado por aumentar bruscamente los tipos de interés para luchar contra niveles de inflación de décadas.

La postura del Banco de Japón de mantener una política monetaria ultralaxa ha provocado un aumento de la divergencia política con otros bancos centrales, en particular con la Reserva Federal estadounidense. Esto favorece la ampliación del diferencial entre los bonos estadounidenses y japoneses a 10 años, lo que favorece al Dólar frente al Yen.

El Yen japonés suele considerarse una inversión de refugio seguro. Esto significa que en tiempos de tensión en los mercados, los inversores son más propensos a poner su dinero en la moneda japonesa debido a su supuesta fiabilidad y estabilidad. En épocas turbulentas, es probable que el Yen se revalorice frente a otras divisas en las que se considera más arriesgado invertir.

- Se prevé que el Producto Interno Bruto australiano sea del 0.5% en el último trimestre de 2024.

- El Banco de la Reserva de Australia insinuó un enfoque cauteloso hacia los recortes de tasas de interés.

- El Dólar australiano podría dirigirse hacia 0.6300 frente al USD tras un informe optimista del PIB.

El Producto Interno Bruto (PIB) australiano se publicará temprano el miércoles. Se espera que las cifras del cuarto trimestre (Q4) publicadas por la Oficina Australiana de Estadísticas (ABS) muestren que la economía logró un modesto progreso en los últimos tres meses de 2024. Se prevé que el PIB intertrimestral (QoQ) sea del 0.5%, mejorando desde el 0.3% registrado en el trimestre anterior, mientras que la lectura anualizada se prevé en 1.2% después de registrar 0.8% en el Q3.

El lento progreso en Australia se debe en parte al Banco de la Reserva de Australia (RBA), ya que el banco central decidió mantener las tasas de interés en niveles máximos de varias décadas durante 2024 para combatir la persistente alta inflación.

Qué esperar del informe del PIB del Q4

Como se mencionó, se espera que la economía australiana haya registrado un modesto crecimiento anualizado del 1.2% en el último trimestre de 2024. Los datos del PIB tienden a impactar significativamente en la moneda local, en este caso, el Dólar australiano (AUD).

Sin embargo, los mercados financieros pueden tomar las cifras con cautela. De hecho, las tasas de interés récord han pesado sobre los desarrollos económicos, sin embargo, el RBA finalmente realizó un recorte de tasas en su reunión a principios de febrero. La Tasa de Efectivo Oficial (OCR) ahora se sitúa en 4.1%, bajando 25 puntos básicos (bps) desde 4.35%, lo que significa que el impacto de las tasas de interés más altas debería comenzar a disminuir. Será un proceso largo, pero al menos la Junta dio un primer paso, aumentando las esperanzas de los inversores.

Con el tiempo, las reducciones de tasas deberían ayudar a estabilizar el crecimiento en torno a las tendencias a largo plazo mientras mantienen la inflación dentro del objetivo. Vale la pena señalar que el PIB real per cápita cayó durante siete trimestres consecutivos a partir del Q3 de 2024, impulsado por el gasto restringido de los hogares en medio de tasas más altas.

Mientras tanto, también vale la pena recordar que el RBA ha tenido un enfoque cauteloso hacia los recortes de tasas de interés. Las actas recientemente publicadas mostraron que la Junta "no estaba aún segura" de que la inflación pudiera volver al rango objetivo con una OCR más baja. "Como resultado, los miembros expresaron cautela sobre la perspectiva de un mayor alivio de la política, lo que también podría verse en la previsión de inflación basada en la trayectoria del mercado", dice el documento.

Antes del anuncio, los analistas de Westpac Banking Corporations señalaron: "Hemos mejorado nuestra previsión de crecimiento económico tras el último lote de indicadores parciales de actividad en la antesala del PIB del Q4, que se publicará mañana. Ahora esperamos que la economía crezca un 0.7% en el Q4, frente a nuestra estimación inicial del 0.4% en nuestra previsión de la semana pasada. La sorpresa al alza en los inventarios empresariales se encontró con un crecimiento de importaciones menor al anticipado, aunque algunas de estas últimas apuntan a una demanda interna ligeramente más débil."

Al mismo tiempo, el Banco Nacional de Australia (NAB) espera un PIB del 0.5% QoQ y 1.2% YoY. "Continuamos esperando que el crecimiento del PIB se fortalezca en 2025, haciendo del H2 de 2024 el punto más bajo en el ciclo de crecimiento."

¿Cómo puede afectar el informe del PIB al Dólar australiano?

El informe del PIB se publicará el miércoles a las 00:30 GMT. Antes de la publicación, el Dólar australiano (AUD) lucha por avanzar frente a su rival estadounidense. El Dólar estadounidense (USD) está bajo presión de venta en medio de nuevos temores de una desaceleración económica en Estados Unidos (EE.UU.) tras la decisión del presidente estadounidense Donald Trump de continuar con los aranceles sobre Canadá, México y China. Al mismo tiempo, un entorno de aversión al riesgo pesa sobre el AUD, dejando al par AUD/USD dentro de niveles familiares.

En términos generales, se espera que cifras optimistas impulsen el AUD, mientras que se debería anticipar una caída si los números no cumplen con las expectativas.

Valeria Bednarik, analista jefe de FXStreet, señala: "El par AUD/USD cotiza justo por encima de la marca de 0.6200 antes del anuncio, atrapado entre la debilidad general del USD y la aversión al riesgo. El gráfico diario sugiere que los bajistas mantienen el control, aunque las caídas hacia la figura de 0.6200 están atrayendo compradores. El mínimo intradía tras los aranceles de Trump se estableció en 0.6201. Este último podría ceder ante un resultado del PIB desalentador y resultar en una caída hacia la región de 0.6100-0.6130, ya que el estado de ánimo pesimista añadirá al caso bajista."

Bednarik añade: "Un crecimiento australiano más fuerte de lo anticipado podría ayudar al AUD/USD a superar 0.6253, el máximo semanal, y alcanzar el umbral de 0.6300. Más allá de este último, la resistencia se encuentra en 0.6330 y 0.6370."

Indicador económico

Producto Interior Bruto (YoY)

El PIB lo publica la Australian Bureau of Statistics y es una estimación del valor total de los bienes, servicios y estructuras producidas en Australia. Es una medida bruta de la actividad económica porque indica el ritmo de crecimiento de la economía de un país. Una lectura superior a las expectativas es alcista para el dólar australiano, mientras que una lectura inferior es bajista.

Leer más.Próxima publicación: mié mar 05, 2025 00:30

Frecuencia: Trimestral

Estimado: 1.2%

Previo: 0.8%

Fuente: Australian Bureau of Statistics

La Oficina de Estadísticas de Australia (ABS) publica el Producto Interno Bruto (PIB) trimestralmente. Se publica unos 65 días después de que finaliza el trimestre. El indicador se vigila de cerca, ya que presenta un panorama importante para la economía. Un mercado laboral sólido, salarios crecientes y datos de gasto de capital privado en aumento son fundamentales para el mejor desempeño económico del país, que a su vez afecta la decisión de política monetaria del Banco de la Reserva de Australia (RBA) y el dólar australiano. Las cifras reales que superan las estimaciones se consideran optimistas para el AUD, ya que podrían impulsar al RBA a endurecer su política monetaria.

Aranceles FAQs

Aunque los aranceles y los impuestos generan ingresos gubernamentales para financiar bienes y servicios públicos, tienen varias distinciones. Los aranceles se pagan por adelantado en el puerto de entrada, mientras que los impuestos se pagan en el momento de la compra. Los impuestos se imponen a los contribuyentes individuales y a las empresas, mientras que los aranceles son pagados por los importadores.

Existen dos escuelas de pensamiento entre los economistas respecto al uso de aranceles. Mientras que algunos argumentan que los aranceles son necesarios para proteger las industrias nacionales y abordar los desequilibrios comerciales, otros los ven como una herramienta perjudicial que podría potencialmente aumentar los precios a largo plazo y llevar a una guerra comercial dañina al fomentar aranceles recíprocos.

Durante la campaña electoral para las elecciones presidenciales de noviembre de 2024, Donald Trump dejó claro que tiene la intención de utilizar aranceles para apoyar la economía de EE.UU. y a los productores estadounidenses. En 2024, México, China y Canadá representaron el 42% del total de las importaciones de EE.UU. En este período, México se destacó como el principal exportador con 466.600 millones de dólares, según la Oficina del Censo de EE.UU. Por lo tanto, Trump quiere centrarse en estas tres naciones al imponer aranceles. También planea utilizar los ingresos generados a través de los aranceles para reducir los impuestos sobre la renta personal.

- El Nasdaq 100 cae un 0.38% diario, cotizando al momento de escribir en 20.351.

- Los valores de Intel Corporation (INTC) pierde un 6.53%, cotizando actualmente en 21.26$.

- Las acciones de Tesla (TSLA) retroceden un 4.47%, llegando a mínimos no vistos desde el 6 de noviembre de 2024.

El Nasdaq 100 estableció un máximo diario en 20.689, encontrando vendedores agresivos que llevaron el índice a mínimos del 5 de noviembre de 2024 en 20.037. Actualmente, el Nasdaq 100 cotiza en 20.351, perdiendo un 0.38% en la jornada del martes.

Intel Corporation y Tesla arrastran al Nasdaq 100 a terreno negativo

Los títulos de Intel Corporation (INTC) caen un 6.53% el día de hoy, operando actualmente sobre 21.33$, firmando su segunda jornada consecutiva con pérdidas, llegando a mínimos no vistos desde el 11 de febrero en 20.76$.

En la misma sintonía, las acciones de Tesla (TSLA) retroceden un 4.47% diario, cotizando en estos momentos en 271.92$, alcanzando mínimos del 6 de noviembre de 2024 en 261.84$.

En este contexto, el Nasdaq 100 hila dos sesiones consecutivas a la baja, perdiendo un 0.38% el día de hoy, visitando niveles del 5 de noviembre en 20.037.

Niveles técnicos en el Nasdaq 100

El Nasdaq 100 reaccionó a la baja desde una resistencia de corto plazo dada por el máximo del 26 de febrero en 21.350. La siguiente zona de resistencia clave se encuentra en 22.241, máximo del 18 de febrero. El soporte importante lo observamos en 19.982, punto pivote del 31 de octubre de 2024.

Gráfico de 4 horas del Nasdaq 100

Nasdaq FAQs

El Nasdaq es una bolsa de valores estadounidense que empezó siendo un cotizador electrónico de valores. Al principio, el Nasdaq sólo ofrecía cotizaciones de valores extrabursátiles (OTC), pero más tarde se convirtió también en bolsa. En 1991, el Nasdaq había crecido hasta representar el 46% de todo el mercado de valores estadounidense. En 1998, se convirtió en la primera bolsa de EE.UU. en ofrecer negociación on-line. El Nasdaq también elabora varios índices, el más completo de los cuales es el Nasdaq Composite, que representa a los más de 2.500 valores del Nasdaq, y el Nasdaq 100.

El Nasdaq 100 es un índice de gran capitalización compuesto por 100 empresas no financieras de la bolsa Nasdaq. Aunque sólo incluye una fracción de los miles de valores del Nasdaq, explica más del 90% del movimiento. La influencia de cada empresa en el índice se pondera en función de la capitalización bursátil. El Nasdaq 100 incluye empresas muy centradas en la tecnología, aunque también engloba empresas de otros sectores y de fuera de Estados Unidos. La rentabilidad media anual del Nasdaq 100 ha sido del 17.23% desde 1986.

Hay varias formas de operar con el Nasdaq 100. La mayoría de los corredores minoristas y plataformas de spread betting ofrecen apuestas mediante Contratos por Diferencia (CFD). Para los inversores a largo plazo, los fondos cotizados (ETF) operan como acciones que imitan el movimiento del índice sin que el inversor tenga que comprar las 100 empresas que lo componen. Un ejemplo de ETF es el Invesco QQQ Trust (QQQ). Los contratos de futuros del Nasdaq 100 permiten especular sobre la evolución futura del índice. Las opciones proporcionan el derecho, pero no la obligación, de comprar o vender el Nasdaq 100 a un precio específico (precio de ejercicio) en el futuro.

Son muchos los factores que impulsan al Nasdaq 100, pero principalmente es el rendimiento agregado de las empresas que lo componen, revelado en sus informes de resultados trimestrales y anuales. Los datos macroeconómicos estadounidenses y mundiales también contribuyen, ya que influyen en la confianza de los inversores, que si es positiva impulsa las ganancias. El nivel de los tipos de interés, fijado por la Reserva Federal (Fed), también influye en el Nasdaq 100, ya que afecta al coste del crédito, del que dependen en gran medida muchas empresas. Por lo tanto, el nivel de inflación también puede ser un factor importante, así como otros parámetros que influyen en las decisiones de la Reserva Federal.

- El Dólar canadiense está agitado el martes y la volatilidad está aumentando.

- Los aranceles del 25% del presidente estadounidense Trump sobre los bienes canadienses entraron en vigor el martes.

- El USD/CAD permanece cerca de 1.4500 mientras se avecina otro viernes de NFP.

El Dólar canadiense se agita en los gráficos el martes, moviéndose dentro de su jaula técnica, pero atascado cerca del nivel de 1.4500 frente al Dólar estadounidense. Los traders se están preparando para ver las posibles repercusiones económicas de los aranceles del 25% del presidente estadounidense Donald Trump sobre todas las importaciones estadounidenses de bienes canadienses, así como un arancel reducido del 10% sobre los productos energéticos de origen canadiense.

Canadá ya ha respondido con sus propios tramos de sanciones económicas dirigidas a los bienes estadounidenses, lo que ha provocado aún más ira del presidente Trump, quien ya ha prometido aumentar sus ‘aranceles recíprocos’ planificados en una cantidad equivalente.

Qué mueve el mercado hoy: Los aranceles del 25% de Trump contra Canadá entran en vigor

- Un arancel del 25% sobre todos los bienes canadienses y del 10% sobre los productos energéticos canadienses ha entrado en vigor el martes.

- Los mercados se preparan para las repercusiones económicas a medida que las represalias comerciales se intensifican rápidamente.

- El primer ministro canadiense Justin Trudeau ha aprobado su propio arancel de represalia del 25% sobre los bienes estadounidenses destinados a Canadá, que entrará en vigor en 21 días.

- El presidente estadounidense Donald Trump ha prometido aumentar sus ‘aranceles recíprocos’ planificados en represalia por los aranceles de represalia de Canadá.

- Otro informe de Nóminas no Agrícolas (NFP) se avecina este viernes, así como cifras de empleo canadienses. Los datos económicos clave cobrarán un nuevo enfoque a medida que los mercados busquen señales de recesión causadas por los aranceles.

Pronóstico del precio del Dólar canadiense

El Dólar canadiense continúa agitado dentro de niveles técnicos a corto plazo frente al Dólar estadounidense, manteniendo al USD/CAD atrapado cerca del nivel de 1.4500. La geopolítica ha elevado la volatilidad, pero los traders del CAD son aprensivos sobre empujar al USD/CAD a nuevos territorios por el momento.

El Dólar canadiense se encuentra cerca de mínimos de varios años frente al Dólar estadounidense, manteniendo al USD/CAD en la parte alta, pero el impulso sigue siendo limitado por ahora mientras los mercados luchan por posicionarse y esperan desarrollos políticos.

Gráfico diario del USD/CAD

Dólar canadiense FAQs

Los factores clave que determinan la cotización del Dólar canadiense (CAD) son el nivel de los tipos de interés fijados por el Banco de Canadá (BoC), el precio del petróleo, el principal producto de exportación de Canadá, la salud de su economía, la inflación y la balanza comercial, que es la diferencia entre el valor de las exportaciones canadienses y el de sus importaciones. Otros factores son la confianza de los mercados, es decir, si los inversores apuestan por activos más arriesgados (risk-on) o buscan activos seguros (risk-off), siendo el risk-on positivo para el CAD. Como su mayor socio comercial, la salud de la economía estadounidense también es un factor clave que influye en el Dólar canadiense.

El Banco de Canadá (BoC) ejerce una influencia significativa sobre el Dólar canadiense al fijar el nivel de los tipos de interés que los bancos pueden prestarse entre sí. Esto influye en el nivel de los tipos de interés para todo el mundo. El principal objetivo del BoC es mantener la inflación entre el 1% y el 3% ajustando los tipos de interés al alza o a la baja. Unos tipos de interés relativamente altos suelen ser positivos para el CAD. El Banco de Canadá también puede utilizar la relajación cuantitativa y el endurecimiento para influir en las condiciones crediticias, siendo la primera negativa para el CAD y la segunda positiva para el CAD.

El precio del petróleo es un factor clave que influye en el valor del Dólar canadiense. El petróleo es la mayor exportación de Canadá, por lo que el precio del petróleo tiende a tener un impacto inmediato en el valor del CAD. Generalmente, si el precio del petróleo sube, el CAD también sube, ya que aumenta la demanda agregada de la divisa. Lo contrario ocurre si el precio del petróleo baja. Los precios más altos del petróleo también tienden a dar lugar a una mayor probabilidad de una balanza comercial positiva, lo que también apoya al CAD.

Aunque tradicionalmente siempre se ha considerado que la inflación es un factor negativo para una moneda, ya que reduce el valor del dinero, en realidad ha ocurrido lo contrario en los tiempos modernos, con la relajación de los controles de capital transfronterizos. Una inflación más alta suele llevar a los bancos centrales a subir los tipos de interés, lo que atrae más entradas de capital de inversores mundiales que buscan un lugar lucrativo donde guardar su dinero. Esto aumenta la demanda de la moneda local, que en el caso de Canadá es el Dólar canadiense.

Los datos macroeconómicos publicados miden la salud de la economía y pueden tener un impacto en el Dólar canadiense. Indicadores como el PIB, los PMI manufactureros y de servicios, el empleo y las encuestas de confianza del consumidor pueden influir en la dirección del CAD. Una economía fuerte es buena para el Dólar canadiense. No sólo atrae más inversión extranjera, sino que puede animar al Banco de Canadá a subir los tipos de interés, lo que se traduce en una moneda más fuerte. Sin embargo, si los datos económicos son débiles, es probable que el CAD caiga.

- El AUD/JPY extendió su declive antes de la sesión asiática, cotizando cerca de la zona de 92.00 tras una fuerte caída.

- El par cayó a su nivel más bajo desde agosto de 2024, pero rebotó a medida que los vendedores luchaban por empujar más abajo.

- La resistencia inmediata se alinea cerca de 92.60, mientras que el soporte se mantiene en el mínimo reciente; los indicadores sugieren una posible consolidación.

El AUD/JPY experimentó una fuerte caída el martes, alcanzando su nivel más bajo desde agosto de 2024 antes de rebotar. El par se vio sometido a una renovada presión de venta antes de la sesión asiática, pero encontró un fuerte soporte cerca de la región de 92.00, lo que llevó a una leve recuperación. A pesar del breve rebote, persiste el sentimiento bajista, con indicadores técnicos que aún favorecen los riesgos a la baja.

El Índice de Fuerza Relativa (RSI) continúa cayendo bruscamente dentro del territorio de sobreventa, sugiriendo que los vendedores han dominado la acción reciente del precio. Mientras tanto, el Indicador de Convergencia/Divergencia de Medias Móviles (MACD) presenta barras rojas decrecientes, señalando que el impulso de venta puede estar perdiendo intensidad. La última reacción del precio sugiere una posible fase de consolidación, ya que los vendedores luchan por empujar más abajo.

Al observar los niveles de soporte y resistencia, la resistencia inmediata se sitúa cerca de 92.60, seguida de la zona de 93.00, que se alinea con los máximos diarios anteriores. En la parte inferior, el mínimo reciente cerca de 92.00 sigue siendo un soporte clave; una ruptura decisiva por debajo de este nivel podría abrir la puerta a más pérdidas. Sin embargo, si la consolidación se mantiene, el par podría cotizar dentro de un rango estrecho antes de su próximo movimiento direccional.

AUD/JPY gráfico diario

- Paysafe Limited (PSFE) cae un 17.17% el día de hoy, cotizando actualmente en 15.94$.

- PSFE reportó ingresos por 420.07 millones de dólares, empeorando las expectativas de los analistas.

Los títulos de Paysafe Limited (PSFE) marcaron un máximo diario en 17.28%, atrayendo vendedores agresivos que llevaron el precio de la acción a mínimos no vistos desde el 8 de mayo en 15.00$. Al momento de escribir, PSFE opera en 15.94$, perdiendo un 17.17% en la jornada del martes.

Paysafe Limited se desploma a mínimos de casi un año tras publicar su informe de ganancias

La empresa proveedora de soluciones de pagos en línea, Paysafe Limited (PSFE), presenta una caída de un 17.17% en la jornada del martes, operando en estos momentos sobre 15.75$, posterior a dar a conocer su reporte trimestral.

PSFE obtuvo ingresos por 420.07 millones de dólares, por debajo de los 427.33 millones de dólares proyectados por los analistas. De igual forma, consiguió una ganancia por acción de 0.48$, inferior a los 0.725$ estimados por el mercado.

Tras estos resultados, PSFE firma su segunda sesión consecutiva a la baja, llegando a mínimos no vistos desde el 8 de mayo de 2024 en 15.00$.

Niveles técnicos de Paysafe Limited

Las acciones de PSFE reaccionaron a la baja desde una resistencia de corto plazo dada por el máximo del 18 de febrero en 21.01$. La siguiente resistencia clave la observamos en el máximo del 6 de febrero en 24.12$. A la baja, el soporte importante se encuentra en 14.07$, punto pivote del 1 de mayo del 2024.

Gráfico de 4 horas de PSFE

El presidente del Banco de la Reserva Federal (Fed) de Nueva York, John Williams, habló en el Foro Bloomberg Invest en Nueva York el martes, destacando que aunque las presiones inflacionarias han disminuido y el mercado laboral de EE.UU. parece fuerte, la Fed tendrá que examinar de cerca las repercusiones de las acciones arancelarias de EE.UU.

Aspectos clave

Los detalles de los aranceles son clave para entender.

Aún hay mucha incertidumbre sobre cómo se desarrollarán los aranceles.

Veremos algún impacto en la inflación debido a los aranceles.

Los aranceles también pueden afectar el sentimiento y pesar sobre el crecimiento.

Estamos comenzando a tener en cuenta el impacto de los aranceles en los precios.

Tengo precios algo más altos en la proyección.

La economía de EE.UU. está en un buen lugar y el mercado laboral se ha estabilizado.

La inflación ha estado disminuyendo gradualmente.

La política monetaria está en buena posición y podemos ajustar según sea necesario.

No veo necesidad de cambiar la política de tasas en este momento.

Espero que el crecimiento se desacelere respecto al ritmo del año pasado.

Estoy observando las expectativas de inflación muy de cerca.

Vale la pena observar los datos de expectativas de inflación de la Universidad de Michigan.

Los datos de la Fed de Nueva York hasta ahora han mostrado expectativas de inflación más estables.

Se habla de que los aranceles impactan cómo la gente está pensando sobre la inflación a corto plazo.

Es difícil tener un caso base de perspectivas económicas; se trata más de escenarios.

Es realmente difícil saber qué hará la Fed con las tasas este año.

La estrategia del balance de la Fed no ha cambiado.

- El par Aussie muestra pérdidas leves el martes, cotizando en la zona de 0.6200 durante la sesión americana.

- La presión de venta se cierne mientras el presidente Trump anuncia un arancel adicional del 10% sobre China, sumando al impuesto similar de febrero.

- El par registra una nueva racha de pérdidas en medio de una perspectiva negativa a pesar de que la actual debilidad del Dólar estadounidense no logra levantar al Aussie.

El par AUD/USD está cayendo alrededor del 0.1% cerca de 0.6220 el martes. Esto ocurre incluso cuando el Dólar estadounidense extiende su caída, revisitando mínimos de varias semanas cerca de 106.15 en el Índice del Dólar estadounidense (DXY).

El nuevo arancel del 10% del presidente Donald Trump sobre China oscurece las perspectivas del Aussie a pesar de un aumento anticipado en los datos de Ventas Minoristas australianas. Mientras tanto, las apuestas dovish de los inversores sobre la Reserva Federal (Fed), impulsadas por una disminución en el Gasto Personal de Estados Unidos, no logran proporcionar un soporte sólido al Aussie.

Resumen diario de los mercados: Los aranceles pesan sobre el Aussie mientras los operadores observan la postura dovish de la Fed

- La decisión del presidente Trump de imponer un arancel adicional del 10% sobre China intensifica las preocupaciones sobre el crecimiento global, especialmente dado que China es el principal mercado de exportación de Australia. Los aranceles adicionales siguen al impuesto del 10% introducido en febrero, aumentando el temor a que Pekín pueda retaliar.

- Las amenazas de Trump a los socios norteamericanos contribuyen a un contexto de riesgo cauteloso. Persisten las preocupaciones de que más aranceles estadounidenses o represalias de China podrían socavar la demanda global y presionar a las divisas impulsadas por las exportaciones como el AUD.

- Se espera que las Ventas Minoristas australianas muestren un aumento moderado, ofreciendo algo de apoyo al Aussie.

- No obstante, el potencial alcista del Dólar australiano sigue limitado por las perspectivas de crecimiento lento y la incertidumbre en torno al próximo movimiento del RBA.

- Las crecientes apuestas del mercado sobre un recorte de tasas de la Fed en junio reflejan una cifra de Gasto Personal de EE.UU. más suave, lo que aviva los temores de recesión. Sin embargo, el Dólar estadounidense ha visto una nueva caída a pesar de la aversión al riesgo, dejando al Aussie incapaz de capitalizar la fragilidad general del Dólar.

Análisis técnico: La caída del par se detiene, la perspectiva negativa se mantiene

El par AUD/USD cayó alrededor del 0.38% a una región más baja cerca de 0.6200 durante la sesión americana del martes, con la presión de venta disminuyendo solo ligeramente una vez que el Dólar estadounidense perdió impulso. Notablemente, el par ha sufrido una nueva racha de pérdidas, manteniendo la perspectiva negativa desde la semana pasada.

El Índice de Fuerza Relativa (RSI) se encuentra actualmente en una banda inferior, descendiendo cerca de los 30, lo que indica un impulso bajista continuo. El MACD imprime barras rojas planas, sugiriendo que los vendedores siguen siendo dominantes por ahora.

Habiendo caído por debajo de su media móvil simple (SMA) de 20 días, el Aussie sigue siendo vulnerable a menos que recupere ese umbral. El soporte inmediato se sitúa cerca de 0.6150, mientras que cualquier rebote probablemente enfrentará resistencia cerca del reciente máximo oscilante dentro de 0.6250–0.6270.

Dólar australiano FAQs

Uno de los factores más importantes para el Dólar australiano (AUD) es el nivel de los tipos de interés fijados por el Banco de la Reserva de Australia (RBA). Dado que Australia es un país rico en recursos, otro factor clave es el precio de su mayor exportación, el mineral de hierro. La salud de la economía china, su mayor socio comercial, es un factor, así como la inflación en Australia, su tasa de crecimiento y la Balanza Comercial. El sentimiento del mercado, es decir, si los inversores apuestan por activos más arriesgados (risk-on) o buscan refugios seguros (risk-off), también es un factor, siendo el risk-on positivo para el AUD.

El Banco de la Reserva de Australia (RBA) influye en el Dólar australiano (AUD) fijando el nivel de los tipos de interés que los bancos australianos pueden prestarse entre sí. Esto influye en el nivel de los tipos de interés de la economía en su conjunto. El principal objetivo del RBA es mantener una tasa de inflación estable del 2%-3% ajustando los tipos de interés al alza o a la baja. Unos tipos de interés relativamente altos en comparación con otros grandes bancos centrales apoyan al AUD, y lo contrario para los relativamente bajos. El RBA también puede utilizar la relajación y el endurecimiento cuantitativo para influir en las condiciones crediticias, siendo la primera negativa para el AUD y la segunda positiva para el AUD.

China es el mayor socio comercial de Australia, por lo que la salud de la economía china influye mucho en el valor del Dólar australiano (AUD). Cuando la economía china va bien, compra más materias primas, bienes y servicios de Australia, lo que aumenta la demanda del AUD y hace subir su valor. Lo contrario ocurre cuando la economía china no crece tan rápido como se esperaba. Por lo tanto, las sorpresas positivas o negativas en los datos de crecimiento chino suelen tener un impacto directo en el Dólar australiano.

El mineral de hierro es la mayor exportación de Australia, con 118.000 millones de dólares al año según datos de 2021, siendo China su principal destino. El precio del mineral de hierro, por lo tanto, puede ser un impulsor del Dólar australiano. Por lo general, si el precio del mineral de hierro sube, el AUD también lo hace, ya que aumenta la demanda agregada de la divisa. Lo contrario ocurre cuando el precio del mineral de hierro baja. Los precios más altos del mineral de hierro también tienden a dar lugar a una mayor probabilidad de una balanza comercial positiva para Australia, lo que también es positivo para el AUD.

La balanza comercial, que es la diferencia entre lo que un país gana con sus exportaciones y lo que paga por sus importaciones, es otro factor que puede influir en el valor del Dólar australiano. Si Australia produce exportaciones muy solicitadas, su divisa ganará valor exclusivamente por el exceso de demanda creado por los compradores extranjeros que desean adquirir sus exportaciones frente a lo que gasta en comprar importaciones. Por lo tanto, una balanza comercial neta positiva fortalece el AUD, con el efecto contrario si la balanza comercial es negativa.

- El Dow Jones perdió 550 puntos el martes, cayendo a 42.600.

- La nueva y mejorada guerra comercial de Trump comenzó con nuevos aranceles sobre Canadá y México.

- Los datos de EE.UU. siguen siendo limitados a mitad de semana mientras los titulares políticos y de políticas dominan.

El Promedio Industrial Dow Jones (DJIA) se desplomó 700 puntos en su punto más bajo el martes, ya que el sentimiento de los inversores tocó fondo. Después del shock inicial por los nuevos impuestos a las importaciones, los mercados recuperaron algo de terreno, pero el Dow Jones sigue abajo alrededor de 550 puntos.

El presidente de los Estados Unidos (EE.UU.), Donald Trump, ha iniciado su segunda guerra comercial global, más grande, al imponer un rígido arancel del 25% sobre todos los bienes importados de Canadá y México, así como añadir un impuesto adicional del 10% a las importaciones de China, llevando el total de aranceles de China al 20%. Se están preparando más paquetes de aranceles, con la administración Trump planeando apuntar a productos de aluminio, acero, bienes agrícolas, automóviles extranjeros, cobre y madera.

Los mercados de tasas están ahora valorando alrededor de 100 pb de recortes en las tasas de interés hasta finales de año, con el primer recorte de un cuarto de punto esperado en junio. Las cifras de Cambio de Empleo de ADP se publicarán el miércoles y servirán como un adelanto del informe de Nóminas no Agrícolas (NFP) que se publicará este viernes. Los mercados estarán observando las cifras económicas con renovada ansiedad mientras los inversores se preparan para los impactos negativos de los amplios paquetes de aranceles del presidente Trump.

Noticias del Dow Jones

La abrumadora mayoría de los valores listados en el Dow Jones están en rojo el martes, con ligeras ganancias de recuperación en UnitedHealth (UNH) y Nvidia (NVDA), que ganaron alrededor del 1.8% y 1.1%, respectivamente. UNH se cotiza de nuevo por encima de 475$ por acción, mientras que Nvidia lidia con los 115$.

Boeing (BA) se desplomó un 5.5% a 160$ por acción, con American Express (AXP) y 3M (MMM) cayendo alrededor del 4.5% cada uno, a 281$ y 146$ por acción, respectivamente. Todo el sector industrial está retrocediendo en sus propias reacciones a los aranceles, con pérdidas clave concentradas en el sector financiero.

Pronóstico de precios del Dow Jones

La caída del martes pone al Promedio Industrial Dow Jones en camino de hacer contacto con la media móvil exponencial (EMA) de 200 días cerca de 42.060 por primera vez desde noviembre de 2023. El Dow Jones ha caído casi 1.700 puntos en dos días de arriba a abajo, perdiendo un 3.8% en el proceso.

El impulso está completamente bajo el control de los bajistas a corto plazo, pero el nivel de 42.000 podría resultar ser un gran desafío para una mayor caída a menos que los fundamentos del mercado continúen agitando. Los osciladores técnicos permanecen en territorio de sobreventa y podrían señalar una oportunidad prime para una recuperación alcista si los postores se organizan a tiempo.

Gráfico diario del Dow Jones

Dow Jones FAQs

El Dow Jones Industrial Average, uno de los índices bursátiles más antiguos del mundo, se compone de los 30 valores más negociados en Estados Unidos. El índice está ponderado por el precio en lugar de por la capitalización. Se calcula sumando los precios de los valores que lo componen y dividiéndolos por un factor, actualmente 0.152. El índice fue fundado por Charles Dow, fundador también del Wall Street Journal. En los últimos años ha sido criticado por no ser suficientemente representativo, ya que sólo sigue a 30 empresas, a diferencia de índices más amplios como el S& P 500.

Son muchos los factores que impulsan el índice Dow Jones Industrial Average (DJIA). El principal es el rendimiento agregado de las empresas que lo componen, revelado en los informes trimestrales de beneficios empresariales. Los datos macroeconómicos estadounidenses y mundiales también contribuyen, ya que influyen en la confianza de los inversores. El nivel de los tipos de interés, fijado por la Reserva Federal (Fed), también influye en el DJIA, ya que afecta al coste del crédito, del que dependen en gran medida muchas empresas. Por lo tanto, la inflación puede ser un factor determinante, así como otros parámetros que influyen en las decisiones de la Reserva Federal.

La Teoría de Dow es un método para identificar la tendencia principal del mercado bursátil desarrollado por Charles Dow. Un paso clave es comparar la dirección del Dow Jones Industrial Average (DJIA) y el Dow Jones Transportation Average(DJTA) y sólo seguir las tendencias en las que ambos se mueven en la misma dirección. El volumen es un criterio de confirmación. La teoría utiliza elementos del análisis de máximos y mínimos. La teoría de Dow plantea tres fases de la tendencia: acumulación, cuando el dinero inteligente empieza a comprar o vender; participación del público, cuando el público en general se une a la tendencia; y distribución, cuando el dinero inteligente abandona la tendencia.

Hay varias formas de operar con el DJIA. Una de ellas es utilizar ETF que permiten a los inversores negociar el DJIA como un único valor, en lugar de tener que comprar acciones de las 30 empresas que lo componen. Un ejemplo destacado es el SPDR Dow Jones Industrial Average ETF (DIA). Los contratos de futuros sobre el DJIA permiten a los operadores especular sobre el valor futuro del índice y las opciones proporcionan el derecho, pero no la obligación, de comprar o vender el índice a un precio predeterminado en el futuro. Los fondos de inversión permiten a los inversores comprar una parte de una cartera diversificada de valores del DJIA, lo que proporciona una exposición al índice global.

El presidente de EE.UU., Donald Trump, se dirigirá al Congreso desde el Capitolio de EE.UU. alrededor de las 02:00 GMT del miércoles, marcando su primera aparición ante los legisladores desde que volvió a ocupar la Casa Blanca. Se espera que esboce su visión para una amplia gama de iniciativas de política nacional y exterior.

En su segundo mandato, el presidente Trump no ha perdido tiempo en comenzar. Ha firmado una serie de órdenes ejecutivas en solo unas pocas semanas, y promete que vendrán aún más. Durante su discurso inaugural, declaró que "la era dorada de América" había llegado, identificando la inmigración, el comercio y la seguridad nacional como prioridades principales.

En el ámbito internacional, el presidente mantuvo recientemente una turbulenta reunión en la Oficina Oval con el presidente ucraniano Volodymyr Zelensky. Tras esa reunión, anunció una pausa en la ayuda militar a Ucrania.

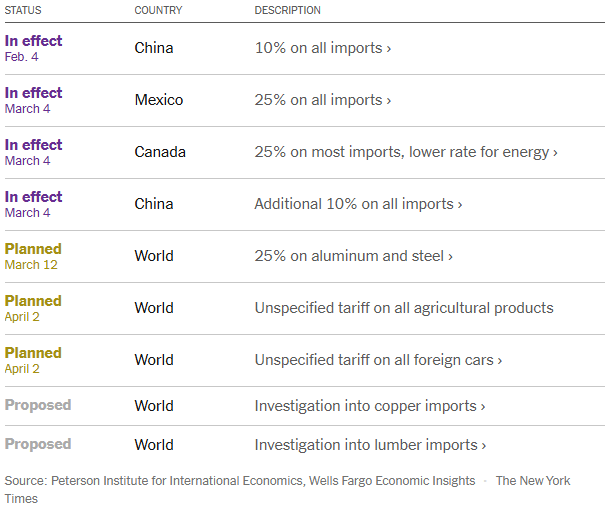

En cuanto al comercio, otra ronda de aranceles entró en vigor el 4 de marzo. Los aranceles sobre las importaciones chinas se han duplicado al 20%, mientras que las importaciones de Canadá y México ahora enfrentan un arancel del 25% (con una tasa más baja del 10% para la energía canadiense). El presidente Trump también reveló planes para imponer aranceles sobre productos agrícolas "externos" a partir del 2 de abril, junto con aranceles sobre automóviles y aranceles recíprocos país por país que comenzarán el mismo día.

- El Peso mexicano se desploma un 1.79% a medida que las tensiones comerciales aumentan, acercándose a la marca de 21.00

- Trump impone aranceles del 25% a México, citando preocupaciones sobre el fentanilo y la inmigración.

- La presidenta Sheinbaum condena la medida y promete aranceles de represalia y medidas no arancelarias.

- La economía de México se desacelera mientras el PMI manufacturero de S&P Global se contrae a 47.6.

El Peso mexicano (MXN) se desplomó bruscamente frente al Dólar estadounidense (USD) el martes, ya que comenzaron los aranceles del 25% impuestos a México por el presidente de los Estados Unidos (EE.UU.), Donald Trump. Esto hizo que el Peso cayera a un mínimo de cuatro semanas de 20.99, a un paso de superar la zona de 21.00. Al momento de escribir, el USD/MXN se cotiza en 20.89, ganando más del 1.79%.

Según Trump, México no hizo lo suficiente para detener el tráfico de fentanilo y la inmigración ilegal. Mientras tanto, su homóloga, la presidenta Claudia Sheinbaum, condenó la decisión de Trump, diciendo que era injustificada. Sheinbaum prometió responder con medidas arancelarias y no arancelarias y agregó que revelaría detalles de la respuesta en un evento el domingo.

A medida que comenzaron los aranceles, el par USD/MXN se disparó bruscamente a 20.70 durante la sesión nocturna antes de aumentar rápidamente a 20.99 a principios de la sesión norteamericana.

La agenda económica de México sigue ausente, sin embargo, los datos del lunes subrayaron que la economía se está desacelerando drásticamente a medida que las empresas toman medidas contra los aranceles de EE.UU. El PMI manufacturero de S&P Global del mes pasado se contrajo de 49.1 a 47.6. La confianza empresarial revelada por INEGI se deterioró aún más, aunque se mantuvo por encima del umbral de 50 en febrero.

Qué mueve el mercado hoy: Peso mexicano pesado a medida que comienzan los aranceles a México

- La encuesta de economistas privados del Banco de México (Banxico) indicó que se espera que el crecimiento económico se mantenga por debajo del 1%, mientras que las expectativas de inflación permanecieron sin cambios.

- La encuesta mostró que el crecimiento del PIB para 2025 ahora se proyecta en 0.81%, por debajo del 1%. Se prevé que la inflación general termine en 3.71%, ligeramente por debajo del 3.83% anterior, mientras que el IPC subyacente se espera que termine en 3.75%, sin cambios respecto a la estimación anterior.

- Los economistas ahora predicen que la tasa de cambio USD/MXN cerrará en 2025 en 20.85, ligeramente por debajo de la proyección de 20.90 en la encuesta anterior. Sin embargo, para 2026, anticipan una depreciación más pronunciada del Peso, muy por encima del nivel de 21.30 esperado en la encuesta de enero.

- La actividad empresarial en EE.UU. sigue siendo mixta, ya que el ISM muestra que la economía se desaceleró, mientras que el PMI manufacturero de S&P Global saltó. No obstante, el modelo GDP Now de la Fed de Atlanta prevé que el Producto Interno Bruto (PIB) para el primer trimestre de 2025 se desacelere drásticamente, en un -2.8%.

- Por lo tanto, los operadores del mercado monetario han incorporado 81 puntos básicos de flexibilización en 2025, frente a los 70 pb de la semana pasada, según datos de la Junta de Comercio de Chicago (CBOT).

- Las disputas comerciales entre EE.UU. y México siguen siendo el centro de atención. Si los países pudieran llegar a un acuerdo, esto podría allanar el camino para una recuperación de la moneda mexicana. De lo contrario, se prevé un mayor aumento del USD/MXN, ya que los aranceles de EE.UU. podrían desencadenar una recesión en México.

Perspectiva técnica del USD/MXN: El Peso mexicano se desploma mientras el USD/MXN se mantiene cerca de 21.00

La tendencia alcista se mantiene, aunque el par USD/MXN ha retrocedido en el movimiento inicial cerca de 21.00, que si se supera, podría haber expuesto el pico del año hasta la fecha (YTD) de 21.28. Sin embargo, los compradores están a cargo, ya que superaron la cifra de 20.50, y están acumulando momentum, como lo muestra el Índice de Fuerza Relativa (RSI).

Dicho esto, la primera resistencia del USD/MXN sería el pico de hoy en 20.99. Con mayor fortaleza, el máximo del YTD es el siguiente en 21.28, seguido por el máximo del año pasado de 21.46.

Para una continuación bajista, el USD/MXN debe superar la cifra de 20.50, antes de la media móvil simple (SMA) de 50 días en 20.48. Si se supera, el siguiente sería la SMA de 100 días en 20.32, seguido por la cifra de 20.00.

Peso mexicano FAQs

El Peso mexicano (MXN) es la moneda más comercializada entre sus pares latinoamericanas. Su valor está ampliamente determinado por el desempeño de la economía mexicana, la política del banco central del país, la cantidad de inversión extranjera en el país e incluso los niveles de remesas enviadas por los mexicanos que viven en el extranjero, particularmente en los Estados Unidos. Las tendencias geopolíticas también pueden afectar al MXN: por ejemplo, el proceso de nearshoring (o la decisión de algunas empresas de reubicar la capacidad de fabricación y las cadenas de suministro más cerca de sus países de origen) también se considera un catalizador para la moneda mexicana, ya que el país se considera un centro de fabricación clave en el continente americano. Otro catalizador para el MXN son los precios del petróleo, ya que México es un exportador clave de la materia prima.

El objetivo principal del banco central de México, también conocido como Banxico, es mantener la inflación en niveles bajos y estables (en o cerca de su objetivo del 3%, el punto medio de una banda de tolerancia de entre el 2% y el 4%). Para ello, el banco establece un nivel adecuado de tasas de interés. Cuando la inflación es demasiado alta, Banxico intentará controlarla subiendo las tasas de interés, lo que encarece el endeudamiento de los hogares y las empresas, enfriando así la demanda y la economía en general. Las tasas de interés más altas son generalmente positivas para el Peso mexicano (MXN), ya que conducen a mayores rendimientos, lo que hace que el país sea un lugar más atractivo para los inversores. Por el contrario, las tasas de interés más bajas tienden a debilitar el MXN.

La publicación de datos macroeconómicos es clave para evaluar el estado de la economía y puede tener un impacto en la valuación del peso mexicano (MXN). Una economía mexicana fuerte, basada en un alto crecimiento económico, un bajo desempleo y una alta confianza es buena para el MXN. No solo atrae más inversión extranjera, sino que puede alentar al Banco de México (Banxico) a aumentar las tasas de interés, en particular si esta fortaleza se acompaña de una inflación elevada. Sin embargo, si los datos económicos son débiles, es probable que el MXN se deprecie.

Como moneda de mercado emergente, el Peso mexicano (MXN) tiende a subir durante períodos de riesgo, o cuando los inversores perciben que los riesgos generales del mercado son bajos y, por lo tanto, están ansiosos por participar en inversiones que conllevan un mayor riesgo. Por el contrario, el MXN tiende a debilitarse en momentos de turbulencia del mercado o incertidumbre económica, ya que los inversores tienden a vender activos de mayor riesgo y huir a los refugios seguros más estables.

- El EUR/USD subió después de la sesión europea, cotizando cerca de la zona de 1.0520 a medida que el impulso alcista se fortalecía.

- El par avanzó aún más por encima de la SMA de 100 días, sumando casi un 1.40% al inicio de la semana con indicadores en mejora.

- La resistencia aparece cerca de 1.0560, mientras que el soporte se observa en 1.0480; un fallo en mantener por encima de los niveles clave podría invitar a la presión de venta.

El EUR/USD extendió su avance el martes, manteniéndose por encima de un área de resistencia clave después de ganar tracción anteriormente en la sesión. El par vio un notable empuje tras la sesión europea, construyendo sobre su fuerte inicio de semana y continuando el impulso alcista. Una nueva barra verde en el indicador de Convergencia/Divergencia de Medias Móviles (MACD) y un leve aumento en el Índice de Fuerza Relativa (RSI), ahora en territorio positivo, indican condiciones en mejora para los compradores.

Los alcistas lograron llevar el par por encima de la media móvil simple (SMA) de 100 días, solidificando ganancias de casi un 1.40% desde el comienzo de la semana. El RSI se mantiene en territorio positivo, sugiriendo que el interés de compra sigue intacto, aunque aún no en niveles de sobrecompra. Mientras tanto, el MACD que imprime nuevas barras verdes respalda aún más el caso para un continuo ascenso, aunque se necesita una mayor confirmación.

Al observar los niveles técnicos, la resistencia inmediata se sitúa alrededor del área de 1.0560, donde los vendedores podrían intervenir para limitar ganancias adicionales. Si los compradores logran superar este nivel, un movimiento hacia la zona psicológica de 1.0600 podría estar en juego. A la baja, el primer soporte relevante se encuentra en 1.0480, con una caída por debajo de este umbral que podría desencadenar un retroceso hacia la SMA de 20 días cerca de 1.0450.

Gráfico diario del EUR/USD

- Los aranceles de EE.UU. sobre México, Canadá y China pesan sobre el sentimiento de riesgo, arrastrando al USD a la baja.

- El Índice del Dólar estadounidense (DXY) alcanza un mínimo de tres meses en 105.87 antes de recuperarse ligeramente.

- Los riesgos de inflación en el Reino Unido aumentan a medida que el aumento del salario mínimo añade presión antes de los recortes de tasas del BoE.

La Libra esterlina se aferra a las ganancias iniciales, extendiendo su avance a dos días frente al Dólar estadounidense, ya que los aranceles impuestos por el presidente de EE.UU., Donald Trump, contra México, Canadá y China entran en vigor. Aunque el mercado es reacio al riesgo, los operadores castigan al Dólar estadounidense a medida que las perspectivas económicas se oscurecen. El GBP/USD cotiza en 1.2708, subiendo un 0.08%

La Libra sube a 1.2708 mientras el Dólar lucha por preocupaciones económicas

El calendario económico es ligero en EE.UU., excepto por los discursos de los funcionarios de la Reserva Federal. Los aranceles del 25% sobre las importaciones de México y Canadá y un 10% adicional sobre los productos chinos han cambiado el estado de ánimo de los inversores. A pesar de que estas medidas se consideran propensas a la inflación, los rendimientos de los bonos del Tesoro de EE.UU. están bajando, con el rendimiento del bono a 10 años cayendo siete puntos básicos en la semana a 4.132%.

En consecuencia, el Índice del Dólar estadounidense (DXY), que rastrea el comportamiento del Dólar frente a una cesta de seis divisas, ha caído a un mínimo de tres meses de 105.87. Sin embargo, ha reducido algunas de sus pérdidas, aunque el DXY está a la baja un 0.33% en 106.20.

Al otro lado del Atlántico, el índice de precios en tiendas del British Retail Consortium (BRC) en febrero cayó un -0.7% interanual durante la noche. Sin embargo, los precios subieron un 0.4% intermensual debido a un aumento en los precios de los alimentos. La directora ejecutiva del BRC, Helen Dickinson, dijo que los precios en tiendas probablemente aumentarán aún más a medida que los minoristas enfrenten un aumento en los costos anuales este año debido a un aumento de casi el 7% en el salario mínimo el 1 de abril.

Esta medida podría ejercer presión al alza sobre la inflación en un momento en que el Banco de Inglaterra (BoE) está iniciando un ciclo de relajación. En enero, el Índice de Precios al Consumidor (IPC) subió un 3%, alcanzando un máximo de 10 meses. En la agenda, el gobernador del BoE, Andrew Bailey, cruzará las noticias el miércoles.

En EE.UU., los participantes del mercado estarán atentos al discurso del presidente Donald Trump ante el Congreso de EE.UU. a la 01:00 GMT.

Pronóstico del Precio GBP/USD: Perspectiva técnica

A pesar de alcanzar un nuevo máximo anual de 1.2753, el GBP/USD retrocedió algo mientras los participantes del mercado digerían los aranceles de EE.UU. Los compradores carecían de la fuerza para probar la media móvil simple (SMA) de 200 días en 1.2785, que podría haber enviado al par hacia 1.2800 si se superaba. Por otro lado, si el GBP/USD cae por debajo de 1.2700, los vendedores estarían listos para empujar los precios hacia la SMA de 100 días en 1.2627, antes de 1.2600.

Libra esterlina FAQs

La Libra esterlina (GBP) es la moneda más antigua del mundo (886 d. C.) y la moneda oficial del Reino Unido. Es la cuarta unidad de cambio de divisas (FX) más comercializada en el mundo, representando el 12% de todas las transacciones, con un promedio de 630 mil millones de $ al día, según datos de 2022. Sus pares comerciales clave son GBP/USD, que representa el 11% de FX, GBP/JPY (3%) y EUR/GBP (2%). La Libra esterlina es emitida por el Banco de Inglaterra (BoE).

El factor más importante que influye en el valor de la Libra esterlina es la política monetaria decidida por el Banco de Inglaterra. El Banco de Inglaterra basa sus decisiones en si ha logrado su objetivo principal de "estabilidad de precios": una tasa de inflación constante de alrededor del 2%. Su principal herramienta para lograrlo es el ajuste de los tipos de interés. Cuando la inflación es demasiado alta, el Banco de Inglaterra intentará controlarla subiendo los tipos de interés, lo que encarece el acceso al crédito para las personas y las empresas. Esto es generalmente positivo para la libra esterlina, ya que los tipos de interés más altos hacen del Reino Unido un lugar más atractivo para que los inversores globales inviertan su dinero. Cuando la inflación cae demasiado es una señal de que el crecimiento económico se está desacelerando. En este escenario, el Banco de Inglaterra considerará bajar los tipos de interés para abaratar el crédito, de modo que las empresas se endeudarán más para invertir en proyectos que generen crecimiento.

Los datos publicados miden la salud de la economía y pueden afectar el valor de la libra esterlina. Indicadores como el PIB, los PMI de manufactura y servicios y el empleo pueden influir en la dirección de la Libra esterlina.

Otro dato importante que se publica y afecta a la Libra esterlina es la balanza comercial. Este indicador mide la diferencia entre lo que un país gana con sus exportaciones y lo que gasta en importaciones durante un período determinado. Si un país produce productos de exportación muy demandados, su moneda se beneficiará exclusivamente de la demanda adicional creada por los compradores extranjeros que buscan comprar esos bienes. Por lo tanto, una balanza comercial neta positiva fortalece una moneda y viceversa en el caso de un saldo negativo

El presidente de EE.UU., Trump, está claramente demasiado ocupado para ser un observador ávido del BoJ. Sus comentarios de que Japón y China están poniendo a EE.UU. en una desventaja injusta al debilitar sus monedas sugieren que puede haber pasado por alto el hecho de que las rondas de intervención implementadas por el MoF desde 2022 han estado destinadas a fortalecer el JPY, señala Jane Foley, analista de FX de Rabobank.

El riesgo a la baja persistirá hasta fin de año

"Dicho esto, Trump tiene un punto porque el JPY está subvaluado frente al USD, y de hecho frente a la mayoría de las otras monedas del G10, en muchas medidas. Los últimos años vieron un gran interés en el carry trade del JPY a medida que las diferencias de tasas de interés se ampliaron, lo que llevó a los especuladores a posiciones cortas en JPY frente al USD. Sin embargo, esto ha estado cambiando. El BoJ es actualmente el único banco central del G10 que mantiene un sesgo de política de endurecimiento y, en reflejo de esto, el JPY es la moneda del G10 de mejor rendimiento en lo que va del año."

"Recientemente, una ronda de datos económicos japoneses mejores de lo esperado ha impulsado la opinión de que los responsables de la política del BoJ están preparando el terreno para otra subida de tasas, potencialmente alrededor de la mitad del año. Esto ha alimentado el interés en el JPY. El problema, sin embargo, es que este trade se ha vuelto concurrido. En una fuerte reversión de las posiciones netas cortas en JPY del año pasado, los últimos datos de especuladores de la CFTC sugieren que el nivel de posiciones largas netas en JPY ha alcanzado el nivel más alto de la historia."

"En estas circunstancias, una ronda de toma de beneficios no sería sorprendente mientras el mercado espera un nuevo incentivo para renovar sus posiciones largas en JPY. El repunte del JPY se detuvo en las últimas sesiones. Sin embargo, parece que los comentarios de Trump han proporcionado el incentivo para renovar el interés en las posiciones largas en JPY. Mantenemos una previsión de fin de año de USD/JPY 145, con riesgo a la baja."

- El USD/JPY se desploma a cerca de 148.40 a medida que los operadores se han vuelto cada vez más confiados en que la Fed podría recortar las tasas de interés en la reunión de junio.

- El presidente de EE.UU., Donald Trump, confirmó aranceles del 25% sobre Canadá y México y del 10% sobre China.

- Se espera que el BoJ suba las tasas de interés aún más este año.

El USD/JPY registra un nuevo mínimo de casi cinco meses cerca de 148.40 en las horas de negociación de América del Norte el martes. El activo se desploma a medida que el Dólar estadounidense (USD) se debilita en medio de las crecientes apuestas dovish de la Reserva Federal (Fed). El Índice del Dólar (DXY), que rastrea el valor del Dólar frente a seis divisas principales, se desploma a cerca de 106.00, el nivel más bajo visto en casi tres meses.

Dólar estadounidense PRECIO Hoy

La tabla inferior muestra el porcentaje de cambio del Dólar estadounidense (USD) frente a las principales monedas hoy. El Dólar estadounidense fue la divisa más fuerte frente al Dólar australiano.

| USD | EUR | GBP | JPY | CAD | AUD | NZD | CHF | |

|---|---|---|---|---|---|---|---|---|

| USD | -0.58% | -0.21% | -0.67% | -0.43% | -0.10% | -0.29% | -0.81% | |

| EUR | 0.58% | 0.38% | -0.06% | 0.16% | 0.48% | 0.30% | -0.26% | |

| GBP | 0.21% | -0.38% | -0.43% | -0.22% | 0.11% | -0.07% | -0.62% | |

| JPY | 0.67% | 0.06% | 0.43% | 0.22% | 0.55% | 0.36% | -0.18% | |

| CAD | 0.43% | -0.16% | 0.22% | -0.22% | 0.33% | 0.15% | -0.41% | |

| AUD | 0.10% | -0.48% | -0.11% | -0.55% | -0.33% | -0.17% | -0.74% | |

| NZD | 0.29% | -0.30% | 0.07% | -0.36% | -0.15% | 0.17% | -0.55% | |

| CHF | 0.81% | 0.26% | 0.62% | 0.18% | 0.41% | 0.74% | 0.55% |

El mapa de calor muestra los cambios porcentuales de las principales monedas. La moneda base se selecciona desde la columna de la izquierda, mientras que la moneda de cotización se selecciona en la fila superior. Por ejemplo, si elige el Dólar estadounidense de la columna de la izquierda y se mueve a lo largo de la línea horizontal hasta el Yen japonés, el cambio porcentual que se muestra en el cuadro representará el USD (base)/JPY (cotización).

Los operadores han aumentado las apuestas que apoyan a la Fed para reanudar el ciclo de relajación de políticas a partir de la reunión de junio debido a una serie de débiles datos económicos de EE.UU. Según la herramienta FedWatch de CME, la probabilidad de que el banco central recorte las tasas de interés en junio ha aumentado al 86% desde el 71% registrado hace una semana.

Mientras tanto, los aranceles adicionales del 10% del presidente de EE.UU., Donald Trump, sobre China y del 25% sobre Canadá y México no han logrado mejorar el atractivo de refugio seguro del Dólar estadounidense. Trump impuso un impuesto adicional del 10% a China por introducir drogas en la economía de EE.UU. En represalia, China también ha anunciado aranceles sobre importantes importaciones agrícolas. Esto ha resultado en una guerra comercial entre las naciones más grandes del mundo, lo que ha pesado sobre los índices de EE.UU.

El lunes, el S&P 500 se desplomó más del 2% después de que Trump confirmara aranceles sobre sus pares norteamericanos y China. Ante la debilidad en Wall Street, el secretario del Tesoro de EE.UU., Scott Bessent, dijo que el enfoque del gobierno está mayormente en fortalecer a las pequeñas empresas. "Wall Street ha estado muy bien, Wall Street puede seguir haciéndolo bien, pero tenemos un enfoque en las pequeñas empresas y los consumidores", dijo Bessent en Fox News’s Fox & Friends el martes, informó Bloomberg.

En la región de Asia-Pacífico, el Yen japonés (JPY) se desempeña fuertemente ante las crecientes expectativas de que el Banco de Japón (BoJ) subirá las tasas de interés nuevamente este año.

Las posiciones largas netas en futuros de yen entre operadores no comerciales, como fondos de cobertura y otros especuladores, se dispararon a 96.000 contratos en la semana que terminó el 25 de febrero. Eso fue un aumento desde 61.000 una semana antes, según datos de la Comisión de Operaciones a Futuro de Materias Primas de EE.UU. mostrados el viernes y fue un récord en datos que se remontan a más de 30 años, reportó Reuters.

Dólar estadounidense FAQs

El Dólar estadounidense (USD) es la moneda oficial de los Estados Unidos de América, y la moneda "de facto" de un número significativo de otros países donde se encuentra en circulación junto con los billetes locales. Según datos de 2022, es la divisa más negociada del mundo, con más del 88% de todas las operaciones mundiales de cambio de divisas, lo que equivale a una media de 6.6 billones de dólares en transacciones diarias. Tras la Segunda Guerra Mundial, el USD tomó el relevo de la libra esterlina como moneda de reserva mundial.

El factor individual más importante que influye en el valor del Dólar estadounidense es la política monetaria, que está determinada por la Reserva Federal (Fed). La Fed tiene dos mandatos: lograr la estabilidad de precios (controlar la inflación) y fomentar el pleno empleo. Su principal herramienta para lograr estos dos objetivos es ajustar las tasas de interés. Cuando los precios suben demasiado deprisa y la inflación supera el objetivo del 2% fijado por la Fed, ésta sube los tipos, lo que favorece la cotización del dólar. Cuando la Inflación cae por debajo del 2% o la tasa de desempleo es demasiado alta, la Fed puede bajar las tasas de interés, lo que pesa sobre el Dólar.

En situaciones extremas, la Reserva Federal también puede imprimir más dólares y promulgar la flexibilización cuantitativa (QE). La QE es el proceso mediante el cual la Fed aumenta sustancialmente el flujo de crédito en un sistema financiero atascado. Se trata de una medida de política no convencional que se utiliza cuando el crédito se ha agotado porque los bancos no se prestan entre sí (por miedo al impago de las contrapartes). Es el último recurso cuando es poco probable que una simple bajada de las tasas de interés logre el resultado necesario. Fue el arma elegida por la Fed para combatir la contracción del crédito que se produjo durante la Gran Crisis Financiera de 2008. Consiste en que la Fed imprima más dólares y los utilice para comprar bonos del gobierno estadounidense, principalmente de instituciones financieras. El QE suele conducir a un debilitamiento del Dólar estadounidense.

El endurecimiento cuantitativo (QT) es el proceso inverso por el que la Reserva Federal deja de comprar bonos a las instituciones financieras y no reinvierte el capital de los valores en cartera que vencen en nuevas compras. Suele ser positivo para el dólar estadounidense.

La Libra esterlina (GBP) está moderadamente más fuerte, pero, en ausencia de noticias importantes en el país, el rendimiento de la libra refleja más la debilidad general del USD que cualquier otra cosa, señala Shaun Osborne, Jefe de Estrategia de FX de Scotiabank.

El GBP está más fuerte en el día

"Las ganancias del Cable se han extendido a través de los bajos 1.27 para alcanzar un nuevo máximo en el movimiento actual al alza, sin embargo, lo que sugiere que se está desarrollando un impulso decente detrás de las ganancias."

"Las ganancias del GBP se están extendiendo a través de los bajos 1.27 hasta el nivel más alto desde principios de diciembre. Las ganancias de la Libra desde el inicio del año han desarrollado un sólido impulso alcista y parecen estar listas para avanzar hacia 1.28 (MA de 200 días en 1.2786). El soporte es 1.2715 y 1.2675/80."

El EUR se beneficia del tono más suave del USD en general y del enfoque del mercado en la probabilidad de un aumento en el gasto gubernamental europeo (defensa) para extender su recuperación de vuelta a la zona baja de 1.05 donde las ganancias del EUR han estado limitadas hasta ahora este año, señala Shaun Osborne, Jefe de Estrategia de FX de Scotiabank.

El EUR tiene margen para extenderse

"Recuerde que el EUR se encuentra bastante por debajo de nuestro valor justo a corto plazo modelado (1.0845) en medio de la reducción de los diferenciales de tasas EZ/EE.UU. y los retornos relativamente más fuertes del mercado de renta variable europeo en los últimos meses. Hay algo de margen para que el EUR se fortalezca."

"Las ganancias al contado a través de 1.0530 esta mañana son alcistas. Las ganancias del EUR han estado limitadas en la zona baja de 1.05 desde enero y las ganancias de esta mañana no solo rompen el techo del rango reciente, sino también la media móvil de 100 días (1.0509). Suponiendo que las ganancias del EUR se mantengan hasta el cierre, el avance apunta a más ganancias del EUR hacia el rango de 1.0650/1.0750 (media móvil de 200 días en 1.0722)."

Es el día límite para los aranceles fronterizos del presidente Trump sobre Canadá, México y China. A pesar de los comentarios del secretario de Comercio, Lutnick, de que el presidente podría proceder, reducir o posponer los aranceles, Trump comentó ayer por la tarde que no había margen para un acuerdo y que los aranceles comenzarían hoy, afirmando que 'tienen [...] que construir sus plantas de automóviles en EE.UU.' para evitar los aranceles, señala Shaun Osborne, estratega jefe de divisas de Scotiabank.

Los mercados reflejan preocupaciones sobre el impacto de los aranceles

"¿No se trataba de fentanilo? Los aranceles elevados afectarán el crecimiento en Canadá y México, pero también tendrán un impacto significativo en la actividad de sectores industriales clave de EE.UU. que están profundamente integrados en América del Norte, especialmente en el sector automotriz, y probablemente aumentarán los precios en un momento en que ya hay signos de desaceleración del impulso del crecimiento y de inflación "pegajosa". El ISM de Manufactura de febrero de ayer reflejó un impulso de crecimiento más lento, pedidos en contracción, debilitamiento del empleo y un aumento en los precios—una mezcla incómoda que probablemente refleja algunas de las presiones derivadas de la incertidumbre sobre los aranceles."

"Trump también amenazó con imponer aranceles a los países que mantuvieran sus tipos de cambio débiles, citando el CNY y el JPY. Las acciones se debilitaron ayer por la noticia de los aranceles y siguen débiles a nivel global esta mañana. Puede ser el desempeño del mercado de valores en el futuro lo que defina los límites de cómo evoluciona la política comercial de EE.UU. Los bonos del Tesoro de EE.UU. se han debilitado, pero los bonos europeos están en general al alza. En divisas, el MXN está más débil pero se ha recuperado de los mínimos iniciales. El CHF y el JPY lideran las ganancias mientras que el oro sube nuevamente a medida que los inversores buscan refugios de la turbulencia comercial."

"El USD es más débil en general y sigue siendo notable, y no decir algo curioso, que el DXY continúa siguiendo—aproximadamente—el desempeño del índice en el primer mandato de Trump, sugiriendo más debilidad por delante y quizás otro descenso inminente. No hay nada notable en el calendario de datos para América del Norte hoy—habrá más que suficiente sucediendo en otros lugares de todos modos."

- El Dólar estadounidense baja nuevamente el martes tras un día ya negativo el lunes

- Los operadores se están despertando ante la imposición de aranceles por parte de EE.UU. y, mientras tanto, ya enfrentan contraataques de Canadá y China.

- El Índice del Dólar estadounidense (DXY) busca soporte y podría caer aún más el martes.

El Índice del Dólar estadounidense (DXY), que rastrea el desempeño del Dólar estadounidense (USD) frente a seis monedas principales, da otro paso hacia abajo el martes después de que el presidente de los Estados Unidos, Donald Trump, confirmara que los aranceles sobre Canadá, México y China no se estaban retrasando. Los mercados aún dudaban el lunes si el presidente Trump permitiría una extensión justo antes de la fecha límite. Sin embargo, no fue una sorpresa que EE.UU. impusiera los aranceles comprometidos anteriormente.