- Análisis

- Noticias y herramientas

- Noticias del mercado

Noticias de mercados

- El GBP/USD subió un 0.6% el martes, impulsado por las salidas del Dólar.

- El presidente de la Fed, Powell, ve pocos movimientos en las tasas, se espera que se reviertan los aranceles.

- Datos de inflación de EE.UU. y cifras de crecimiento del PIB del Reino Unido en el horizonte.

El GBP/USD recuperó terreno el martes, rompiendo una racha de tres días de pérdidas y recuperándose hasta tocar el nivel de 1.2450, subiendo alrededor de dos tercios de un por ciento en el día. Los mercados de divisas globales vendieron ligeramente el Dólar estadounidense a medida que el apetito por el riesgo se recupera suavemente en todos los ámbitos, impulsado por una aparición moderada del presidente de la Reserva Federal (Fed), Jerome Powell, y las expectativas de que la última iteración de las amenazas arancelarias del presidente de EE.UU., Donald Trump, se evitarán con concesiones de última hora, como ha sido el patrón desde que Donald Trump asumió la Casa Blanca.

- Hammack de la Fed: Probablemente sea apropiado mantener las tasas estables durante algún tiempo

- Williams de la Fed: EE.UU. debería crecer un 2% en 2025, 2026

- Testimonio de Jerome Powell: Se comprometerá a seguir los datos sobre los efectos de los aranceles

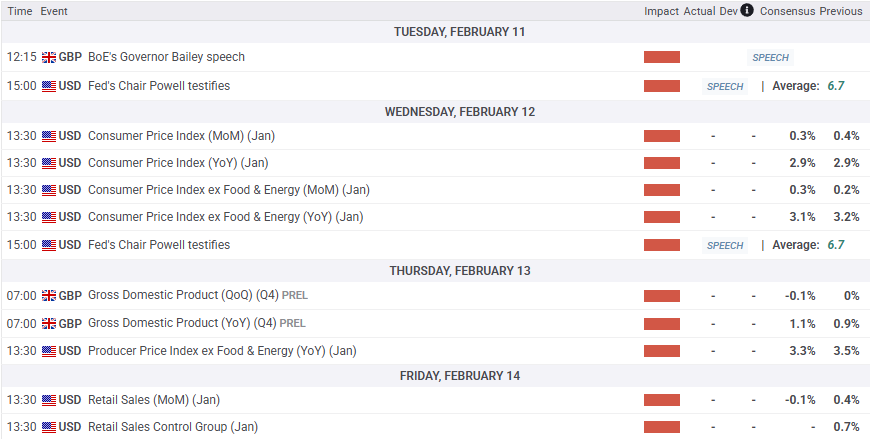

Los datos del Reino Unido siguen siendo escasos a lo largo de las sesiones de mitad de semana, pero los operadores del Cable estarán atentos a la publicación del Producto Interior Bruto (PIB) del Reino Unido el jueves. Se espera que el PIB del Reino Unido muestre una recuperación a un ritmo anualizado del 1.1% durante el cuarto trimestre, aunque se espera que la cifra del PIB intertrimestral del cuarto trimestre sea de una contracción del -0.1%.

Forex Hoy: El IPC clave de EE.UU. toma el centro del escenario en medio de una Fed cautelosa

El Índice de Precios al Consumidor (IPC) de EE.UU. será la cifra dominante el miércoles. Se espera que la inflación general del IPC de EE.UU. se mantenga en el 2.9% interanual, mientras que se prevé que la inflación subyacente del IPC baje al 3.1% frente a la última cifra del 3.2%. El Índice de Precios al Productor (IPP) de EE.UU. sigue el jueves, con una inflación subyacente del IPP a nivel empresarial que se espera se enfríe ligeramente al 3.3% interanual desde el 3.5%.

Pronóstico del precio del GBP/USD

El martes, el GBP/USD sacudió su impulso bajista a corto plazo, cortando una racha de tres días de pérdidas y recuperando algo de territorio en el gráfico para reclamar un rango medio familiar cerca de 1.2450. El par aún permanece cojeando justo al sur de la media móvil exponencial (EMA) de 50 días cerca de la zona de 1.2500.

Gráfico diario del GBP/USD

Libra esterlina FAQs

La Libra esterlina (GBP) es la moneda más antigua del mundo (886 d. C.) y la moneda oficial del Reino Unido. Es la cuarta unidad de cambio de divisas (FX) más comercializada en el mundo, representando el 12% de todas las transacciones, con un promedio de 630 mil millones de $ al día, según datos de 2022. Sus pares comerciales clave son GBP/USD, que representa el 11% de FX, GBP/JPY (3%) y EUR/GBP (2%). La Libra esterlina es emitida por el Banco de Inglaterra (BoE).

El factor más importante que influye en el valor de la Libra esterlina es la política monetaria decidida por el Banco de Inglaterra. El Banco de Inglaterra basa sus decisiones en si ha logrado su objetivo principal de "estabilidad de precios": una tasa de inflación constante de alrededor del 2%. Su principal herramienta para lograrlo es el ajuste de los tipos de interés. Cuando la inflación es demasiado alta, el Banco de Inglaterra intentará controlarla subiendo los tipos de interés, lo que encarece el acceso al crédito para las personas y las empresas. Esto es generalmente positivo para la libra esterlina, ya que los tipos de interés más altos hacen del Reino Unido un lugar más atractivo para que los inversores globales inviertan su dinero. Cuando la inflación cae demasiado es una señal de que el crecimiento económico se está desacelerando. En este escenario, el Banco de Inglaterra considerará bajar los tipos de interés para abaratar el crédito, de modo que las empresas se endeudarán más para invertir en proyectos que generen crecimiento.

Los datos publicados miden la salud de la economía y pueden afectar el valor de la libra esterlina. Indicadores como el PIB, los PMI de manufactura y servicios y el empleo pueden influir en la dirección de la Libra esterlina.

Otro dato importante que se publica y afecta a la Libra esterlina es la balanza comercial. Este indicador mide la diferencia entre lo que un país gana con sus exportaciones y lo que gasta en importaciones durante un período determinado. Si un país produce productos de exportación muy demandados, su moneda se beneficiará exclusivamente de la demanda adicional creada por los compradores extranjeros que buscan comprar esos bienes. Por lo tanto, una balanza comercial neta positiva fortalece una moneda y viceversa en el caso de un saldo negativo

- El AUD/JPY rebota desde el mínimo de 94.30, mostrando un cambio mínimo a medida que avanza la sesión asiática.

- Se indica un sesgo neutral a ligeramente bajista; punto clave de ruptura en Kijun-sen 95.91 para ganancias.

- Vigile la resistencia en 97.50 y el soporte en 95.61 mientras los operadores navegan en condiciones de negociación volátiles.

El AUD/JPY rebotó después de alcanzar mínimos de cinco meses de 94.30 el 10 de febrero, sin embargo, los compradores intervinieron y empujaron el cruce por encima del nivel de 95.00. Al momento de escribir, el par se intercambia a 95.82, con una mínima caída de 0.06 a medida que comienza la sesión asiática del miércoles.

Pronóstico de precio del AUD/JPY: Perspectiva técnica

El cruce está neutral a ligeramente bajista después de caer desde un pico anual de 99.15. En su camino hacia abajo, el AUD/JPY despejó la Nube de Ichimoku (Kumo), extendiendo sus pérdidas a casi un 4% en el año.

Desde entonces, el AUD/JPY se ha recuperado con el momentum cambiando a neutral, como lo muestra el Índice de Fuerza Relativa (RSI). Pero si los alcistas quieren recuperar algo de terreno, deben despejar el Kijun-sen en 95.91 antes de que el par desafíe la parte inferior del Kumo cerca de 97.50.

Si esos dos niveles son superados, la próxima resistencia sería el máximo del 24 de enero en 98.75 antes de probar la parte superior del Kumo en 99.00.

Para los vendedores, el escenario sugiere que necesitan despejar el Tenkan-sen en 95.61, seguido por el nivel de 95.00. Si se despeja, el AUD/JPY sigue siendo vulnerable a más caídas.

Gráfico de precios del AUD/JPY – Diario

Dólar australiano FAQs

Uno de los factores más importantes para el Dólar australiano (AUD) es el nivel de los tipos de interés fijados por el Banco de la Reserva de Australia (RBA). Dado que Australia es un país rico en recursos, otro factor clave es el precio de su mayor exportación, el mineral de hierro. La salud de la economía china, su mayor socio comercial, es un factor, así como la inflación en Australia, su tasa de crecimiento y la Balanza Comercial. El sentimiento del mercado, es decir, si los inversores apuestan por activos más arriesgados (risk-on) o buscan refugios seguros (risk-off), también es un factor, siendo el risk-on positivo para el AUD.

El Banco de la Reserva de Australia (RBA) influye en el Dólar australiano (AUD) fijando el nivel de los tipos de interés que los bancos australianos pueden prestarse entre sí. Esto influye en el nivel de los tipos de interés de la economía en su conjunto. El principal objetivo del RBA es mantener una tasa de inflación estable del 2%-3% ajustando los tipos de interés al alza o a la baja. Unos tipos de interés relativamente altos en comparación con otros grandes bancos centrales apoyan al AUD, y lo contrario para los relativamente bajos. El RBA también puede utilizar la relajación y el endurecimiento cuantitativo para influir en las condiciones crediticias, siendo la primera negativa para el AUD y la segunda positiva para el AUD.

China es el mayor socio comercial de Australia, por lo que la salud de la economía china influye mucho en el valor del Dólar australiano (AUD). Cuando la economía china va bien, compra más materias primas, bienes y servicios de Australia, lo que aumenta la demanda del AUD y hace subir su valor. Lo contrario ocurre cuando la economía china no crece tan rápido como se esperaba. Por lo tanto, las sorpresas positivas o negativas en los datos de crecimiento chino suelen tener un impacto directo en el Dólar australiano.

El mineral de hierro es la mayor exportación de Australia, con 118.000 millones de dólares al año según datos de 2021, siendo China su principal destino. El precio del mineral de hierro, por lo tanto, puede ser un impulsor del Dólar australiano. Por lo general, si el precio del mineral de hierro sube, el AUD también lo hace, ya que aumenta la demanda agregada de la divisa. Lo contrario ocurre cuando el precio del mineral de hierro baja. Los precios más altos del mineral de hierro también tienden a dar lugar a una mayor probabilidad de una balanza comercial positiva para Australia, lo que también es positivo para el AUD.

La balanza comercial, que es la diferencia entre lo que un país gana con sus exportaciones y lo que paga por sus importaciones, es otro factor que puede influir en el valor del Dólar australiano. Si Australia produce exportaciones muy solicitadas, su divisa ganará valor exclusivamente por el exceso de demanda creado por los compradores extranjeros que desean adquirir sus exportaciones frente a lo que gasta en comprar importaciones. Por lo tanto, una balanza comercial neta positiva fortalece el AUD, con el efecto contrario si la balanza comercial es negativa.

- El NZD/USD sube el martes, alcanzando 0.5655 a medida que los compradores ganan tracción.

- El par prueba la SMA de 20 días en 0.5650, un umbral técnico clave.

- Los indicadores de impulso muestran señales mixtas, con intentos alcistas enfrentando resistencia.

El NZD/USD avanzó el martes, subiendo un 0.31% para cotizar en 0.5655 mientras los toros intentaban recuperar el control. El par está probando actualmente la media móvil simple (SMA) de 20 días en 0.5650, un nivel que ha actuado como una zona de resistencia clave. Un mantenimiento sostenido por encima de esta marca podría mejorar las perspectivas a corto plazo, mientras que el fracaso en mantener la presión alcista podría dejar al par vulnerable a una renovada venta.

Los indicadores técnicos ofrecen una perspectiva mixta. El Índice de Fuerza Relativa (RSI) ha subido bruscamente a 51, señalando una mejora en el sentimiento alcista a medida que se mueve en territorio positivo. Sin embargo, el histograma del indicador de convergencia/divergencia de medias móviles (MACD) permanece plano con barras verdes, lo que sugiere que, aunque la presión de venta ha disminuido, el impulso alcista sigue siendo tentativo.

Mirando hacia adelante, una ruptura decisiva por encima de 0.5670 podría abrir la puerta hacia 0.5700, reforzando un sesgo más constructivo. A la baja, si el par no logra mantener la SMA de 20 días, los vendedores podrían recuperar el control, con un soporte inmediato emergiendo en 0.5620, seguido del nivel psicológico de 0.5600.

NZD/USD gráfico diario

- El AUD/USD permanece confinado por debajo de 0.6300, negociándose alrededor de 0.6260 el martes.

- El par se ha consolidado lateralmente durante cinco sesiones consecutivas.

- Las amenazas arancelarias de EE.UU. y los datos de inflación mixtos pesan sobre el Dólar australiano.

- Las expectativas de un inminente recorte de tasas del RBA aumentan la incertidumbre del mercado y limitan mayores ganancias.

El Dólar australiano (AUD) permanece en un movimiento de consolidación lateral por quinto día consecutivo, negociándose por debajo del nivel de 0.6300 el martes. El sentimiento de los inversores es cauteloso ya que las amenazas arancelarias de Estados Unidos (EE.UU.) sobre los bienes chinos persisten y Beijing toma represalias, mientras los participantes del mercado se centran en los datos económicos del cuarto trimestre de EE.UU. y los próximos informes del Índice de Precios al Consumidor (IPC) doméstico que podrían influir en la política del Banco de la Reserva de Australia (RBA).

El martes, los mercados reaccionaron al testimonio del presidente de la Reserva Federal (Fed), Jerome Powell, ante el Congreso de EE.UU., en el que adoptó un tono cauteloso. La atención ahora se centra en los datos de inflación de EE.UU. del miércoles.

Qué mueve el mercado hoy: El Dólar australiano bajo presión en medio de la incertidumbre comercial y política global

- El índice del Dólar estadounidense (DXY) volvió a visitar el soporte de 108.00 a pesar de los mayores rendimientos en EE.UU. y el tono cauteloso del presidente de la Fed, Powell. Con la próxima publicación de la tasa de inflación de EE.UU., junto con el testimonio de funcionarios de la Fed como Bostic y Waller, los participantes del mercado anticipan más información sobre la postura de la Fed.

- Los desarrollos comerciales recientes han sido volátiles. La imposición por parte de Trump de un arancel del 25% sobre las importaciones de Canadá y México, retrasada por un mes, proporcionó un alivio temporal, pero su arancel del 10% sobre los bienes chinos sigue activo.

- En represalia, China ha señalado que impugnará estos aranceles en la Organización Mundial del Comercio (OMC), lo que genera preocupaciones sobre una menor demanda de las exportaciones de recursos de Australia.

- En el ámbito doméstico, el Índice de Precios al Consumidor (IPC) del cuarto trimestre de Australia mostró una inflación general del 2.5% interanual, por debajo del 2.8%, y un IPC medio recortado en un mínimo de tres años del 3.2%.

- Estas lecturas de inflación más suaves han fortalecido las expectativas del mercado de un recorte de tasas de 25 puntos básicos por parte del RBA en febrero, aunque muchos creen que la flexibilización total podría alcanzar los 85 puntos básicos durante el próximo año.

Perspectiva técnica del AUD/USD: La consolidación persiste mientras los técnicos insinúan un impulso cauteloso

El par AUD/USD permanece en un rango, negociándose actualmente alrededor de 0.6260 mientras el par continúa su consolidación lateral. Aunque el mercado ha mantenido el soporte por debajo de la resistencia de 0.6300, los indicadores técnicos reflejan una perspectiva cautelosa. El Índice de Fuerza Relativa (RSI) está en 55, aún positivo pero mostrando signos de declive, lo que indica que el impulso alcista se está debilitando.

Paralelamente, el histograma del indicador de Convergencia/Divergencia de Medias Móviles (MACD) imprime barras verdes crecientes, insinuando una acumulación gradual de impulso. Con el par confinado en un rango estrecho entre aproximadamente 0.6230 y 0.6300, los operadores están a la espera de datos económicos decisivos de EE.UU. y Australia para desencadenar un movimiento direccional claro.

Dólar australiano FAQs

Uno de los factores más importantes para el Dólar australiano (AUD) es el nivel de los tipos de interés fijados por el Banco de la Reserva de Australia (RBA). Dado que Australia es un país rico en recursos, otro factor clave es el precio de su mayor exportación, el mineral de hierro. La salud de la economía china, su mayor socio comercial, es un factor, así como la inflación en Australia, su tasa de crecimiento y la Balanza Comercial. El sentimiento del mercado, es decir, si los inversores apuestan por activos más arriesgados (risk-on) o buscan refugios seguros (risk-off), también es un factor, siendo el risk-on positivo para el AUD.

El Banco de la Reserva de Australia (RBA) influye en el Dólar australiano (AUD) fijando el nivel de los tipos de interés que los bancos australianos pueden prestarse entre sí. Esto influye en el nivel de los tipos de interés de la economía en su conjunto. El principal objetivo del RBA es mantener una tasa de inflación estable del 2%-3% ajustando los tipos de interés al alza o a la baja. Unos tipos de interés relativamente altos en comparación con otros grandes bancos centrales apoyan al AUD, y lo contrario para los relativamente bajos. El RBA también puede utilizar la relajación y el endurecimiento cuantitativo para influir en las condiciones crediticias, siendo la primera negativa para el AUD y la segunda positiva para el AUD.

China es el mayor socio comercial de Australia, por lo que la salud de la economía china influye mucho en el valor del Dólar australiano (AUD). Cuando la economía china va bien, compra más materias primas, bienes y servicios de Australia, lo que aumenta la demanda del AUD y hace subir su valor. Lo contrario ocurre cuando la economía china no crece tan rápido como se esperaba. Por lo tanto, las sorpresas positivas o negativas en los datos de crecimiento chino suelen tener un impacto directo en el Dólar australiano.

El mineral de hierro es la mayor exportación de Australia, con 118.000 millones de dólares al año según datos de 2021, siendo China su principal destino. El precio del mineral de hierro, por lo tanto, puede ser un impulsor del Dólar australiano. Por lo general, si el precio del mineral de hierro sube, el AUD también lo hace, ya que aumenta la demanda agregada de la divisa. Lo contrario ocurre cuando el precio del mineral de hierro baja. Los precios más altos del mineral de hierro también tienden a dar lugar a una mayor probabilidad de una balanza comercial positiva para Australia, lo que también es positivo para el AUD.

La balanza comercial, que es la diferencia entre lo que un país gana con sus exportaciones y lo que paga por sus importaciones, es otro factor que puede influir en el valor del Dólar australiano. Si Australia produce exportaciones muy solicitadas, su divisa ganará valor exclusivamente por el exceso de demanda creado por los compradores extranjeros que desean adquirir sus exportaciones frente a lo que gasta en comprar importaciones. Por lo tanto, una balanza comercial neta positiva fortalece el AUD, con el efecto contrario si la balanza comercial es negativa.

- Fidelity National Information Services (FIS) cae un 9.87% diario, operando actualmente en 73.66$.

- FIS obtuvo 2.60 mil millones de dólares, por debajo de las estimaciones del mercado.

Los valores de Fidelity National Information Services (FIS) alcanzaron un mínimo de más de nueve meses en 67.55$, encontrando compradores que llevaron el precio de la acción a un máximo diario en 75.00$. En estos momentos, FIS cotiza en 74.41$, perdiendo un 9.87% el día de hoy.

Los títulos de FIS se hunden tras un reporte trimestral decepcionante

La empresa especializada en proporcionar soluciones tecnológicas financieras, Fidelity National Information Services (FIS), presenta una caída en la jornada del martes de un 9.87% en el precio de sus acciones, llegando a un mínimo no visto desde el 1 de mayo de 2024 en 67.55$.

FIS obtuvo ingresos por 2.6 mil millones de dólares por debajo de los 2.63 mil millones de dólares, así como una ganancia por acción de 1.40$, por encima de los 1.359$ esperados por los analistas.

Esta caída obedece a la reducción de las previsiones de ingresos para el primer trimestre de 2025, situándolos en un rango entre 2.490 y 2.510 mil millones de dólares, por debajo de los 2.570 mil millones de dólares esperados por el consenso de analistas.

Niveles técnicos de Fidelity National Information Services

Las acciones de FIS reaccionaron a la baja desde una resistencia dada por el máximo del 7 de febrero en 83.91$. El área de soporte clave la observamos en 67.55$, punto pivote del 11 de febrero.

Gráfico de 4 horas de FIS

- El Dólar canadiense se mantuvo tibio frente al Dólar estadounidense el martes.

- Los inicios de viviendas en Canadá aumentaron en diciembre, pero el impacto de los datos es bajo.

- Los mercados ignoran la última diatriba arancelaria del presidente Trump.

El Dólar canadiense (CAD) continúa manteniéndose dentro de su rango técnico de mediano plazo frente al Dólar estadounidense (USD), manteniendo al par USD/CAD cerca de 1.4300 después de una firme recuperación desde mínimos de varias décadas la semana pasada. Los datos económicos de Canadá son escasos y de bajo nivel esta semana, y el mercado está tomando la última retórica comercial del presidente de EE.UU., Donald Trump, con calma, ya que se espera una retirada completa una vez más.

Canadá vio un firme rebote en los permisos de construcción emitidos en diciembre, revirtiendo una contracción cíclica previa. Sin embargo, los datos están demasiado atrasados para ser significativos, proporcionando solo un soporte leve para el CAD. La última amenaza del presidente Trump de imponer un arancel plano del 25% a todo el acero y aluminio importado a EE.UU. se ha pospuesto hasta el 12 de marzo, lo que lleva a los mercados a creer que esta es solo la próxima iteración de amenazas vacías que resultarán en más titulares que en acciones reales sobre las políticas comerciales de EE.UU.

Qué mueve el mercado hoy: El Dólar canadiense se mantiene estable, los mercados ignoran la charla arancelaria

- El Dólar canadiense cotizó dentro de una décima de un por ciento de las ofertas de apertura del martes frente al Dólar estadounidense.

- Los permisos de construcción en Canadá se recuperaron al 11.0% en diciembre, desde la contracción revisada de -5.6% en noviembre.

- Los inversores que esperaban señales de recortes de tasas inminentes probablemente se sintieron decepcionados por el testimonio del presidente de la Reserva Federal (Fed), Jerome Powell, ante el Comité Bancario del Senado de EE.UU.

- Testimonio en vivo de Jerome Powell: No es competencia de la Fed comentar sobre la política arancelaria

- El presidente Trump firmó órdenes ejecutivas que imponen aranceles del 25% a las importaciones de acero y aluminio a partir del 12 de marzo, pero los inversores esperan otro giro de última hora por parte de la administración Trump.

- En menos de 24 horas, la última emisión arancelaria del presidente Trump ha pasado de no tener exenciones ni exclusiones a incluir posibles exenciones para Australia y China.

- Los mercados globales estarán atentos a la publicación del Índice de Precios al Consumidor (IPC) de EE.UU. el miércoles, que se espera muestre que la inflación en EE.UU. se mantiene cerca del 2.9% interanual.

Permisos de construcción en Canadá

Pronóstico del precio del Dólar canadiense

El Dólar canadiense (CAD) permanece enterrado en una consolidación frente al Dólar estadounidense. El CAD cayó brevemente a su punto más bajo en dos décadas frente al Dólar estadounidense la semana pasada, enviando al USD/CAD a sus ofertas más altas desde 2002, pero una retirada de las amenazas arancelarias del presidente Trump la semana pasada paralizó cualquier posibilidad de un cambio significativo en la dinámica del par.

La acción del precio a corto plazo sigue obstaculizada en la media móvil exponencial (EMA) de 50 días cerca de la zona de 1.4300. Los mercados están esperando una razón para arriesgarse a apostar por el impulso en cualquier dirección, aunque los alcistas del CAD tendrán un ojo en la EMA de 200 días que se desplaza hacia 1.4000.

Gráfico diario del USD/CAD

Dólar canadiense FAQs

Los factores clave que determinan la cotización del Dólar canadiense (CAD) son el nivel de los tipos de interés fijados por el Banco de Canadá (BoC), el precio del petróleo, el principal producto de exportación de Canadá, la salud de su economía, la inflación y la balanza comercial, que es la diferencia entre el valor de las exportaciones canadienses y el de sus importaciones. Otros factores son la confianza de los mercados, es decir, si los inversores apuestan por activos más arriesgados (risk-on) o buscan activos seguros (risk-off), siendo el risk-on positivo para el CAD. Como su mayor socio comercial, la salud de la economía estadounidense también es un factor clave que influye en el Dólar canadiense.

El Banco de Canadá (BoC) ejerce una influencia significativa sobre el Dólar canadiense al fijar el nivel de los tipos de interés que los bancos pueden prestarse entre sí. Esto influye en el nivel de los tipos de interés para todo el mundo. El principal objetivo del BoC es mantener la inflación entre el 1% y el 3% ajustando los tipos de interés al alza o a la baja. Unos tipos de interés relativamente altos suelen ser positivos para el CAD. El Banco de Canadá también puede utilizar la relajación cuantitativa y el endurecimiento para influir en las condiciones crediticias, siendo la primera negativa para el CAD y la segunda positiva para el CAD.

El precio del petróleo es un factor clave que influye en el valor del Dólar canadiense. El petróleo es la mayor exportación de Canadá, por lo que el precio del petróleo tiende a tener un impacto inmediato en el valor del CAD. Generalmente, si el precio del petróleo sube, el CAD también sube, ya que aumenta la demanda agregada de la divisa. Lo contrario ocurre si el precio del petróleo baja. Los precios más altos del petróleo también tienden a dar lugar a una mayor probabilidad de una balanza comercial positiva, lo que también apoya al CAD.

Aunque tradicionalmente siempre se ha considerado que la inflación es un factor negativo para una moneda, ya que reduce el valor del dinero, en realidad ha ocurrido lo contrario en los tiempos modernos, con la relajación de los controles de capital transfronterizos. Una inflación más alta suele llevar a los bancos centrales a subir los tipos de interés, lo que atrae más entradas de capital de inversores mundiales que buscan un lugar lucrativo donde guardar su dinero. Esto aumenta la demanda de la moneda local, que en el caso de Canadá es el Dólar canadiense.

Los datos macroeconómicos publicados miden la salud de la economía y pueden tener un impacto en el Dólar canadiense. Indicadores como el PIB, los PMI manufactureros y de servicios, el empleo y las encuestas de confianza del consumidor pueden influir en la dirección del CAD. Una economía fuerte es buena para el Dólar canadiense. No sólo atrae más inversión extranjera, sino que puede animar al Banco de Canadá a subir los tipos de interés, lo que se traduce en una moneda más fuerte. Sin embargo, si los datos económicos son débiles, es probable que el CAD caiga.

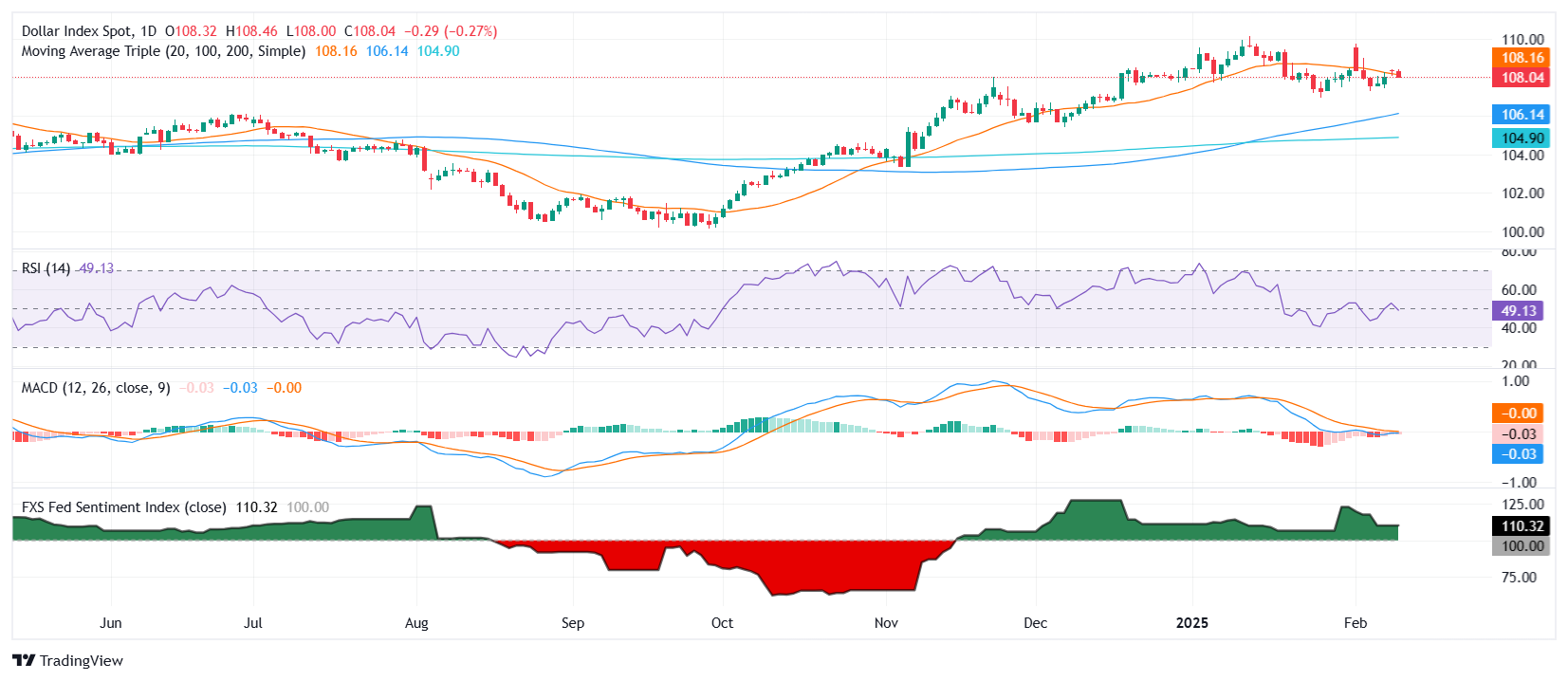

- El Índice del Dólar estadounidense cotiza con pérdidas por segunda sesión consecutiva el martes, manteniéndose por encima de 108.00 sin una dirección clara.

- El presidente de la Reserva Federal, Jerome Powell, señala que no hay urgencia para ajustar la política monetaria, manteniendo a los mercados en una postura cautelosa.

- La herramienta CME FedWatch muestra que los mercados están valorando un mantenimiento de tasas en la reunión de marzo.

El Índice del Dólar estadounidense (DXY), que mide el valor del Dólar frente a una cesta de divisas, sigue a la baja por segundo día tras escuchar al jefe del banco central de EE.UU. El testimonio del presidente de la Reserva Federal (Fed), Jerome Powell, ante el Congreso enfatizó un enfoque dependiente de los datos, indicando que las tasas se mantendrán estables a menos que la inflación o las condiciones laborales cambien. Esta noción redujo la posibilidad de un recorte de tasas en la reunión de marzo.

Qué mueve el mercado hoy: El Dólar estadounidense pierde tracción tras el testimonio cauteloso de Powell

- El principal motor del mercado el martes fue el testimonio de Powell ante el Congreso, que no fue tan de línea dura como se esperaba y podría haber debilitado al USD.

- El presidente de la Fed confirma que no habrá cambios inmediatos en la política, manteniendo intacto el objetivo de inflación subyacente del 2%.

- Powell reconoce que la inflación sigue algo elevada, pero enfatiza la paciencia en el ajuste de la política monetaria.

- También destacó preocupaciones sobre las tasas a largo plazo, afirmando que están impulsadas por el déficit fiscal y las expectativas de inflación.

- Las acciones se mantienen mayormente planas mientras los inversores digieren la postura neutral de Powell sobre las tasas de interés y el comercio.

- La herramienta CME FedWatch indica una probabilidad del 90% de que la Fed mantenga las tasas en 4.25%-4.50% en marzo.

- En otros lugares, el rendimiento del bono a 10 años de EE.UU. sube hacia el 4.55%, extendiendo su rebote desde un mínimo anual de 4.40% alcanzado la semana pasada.

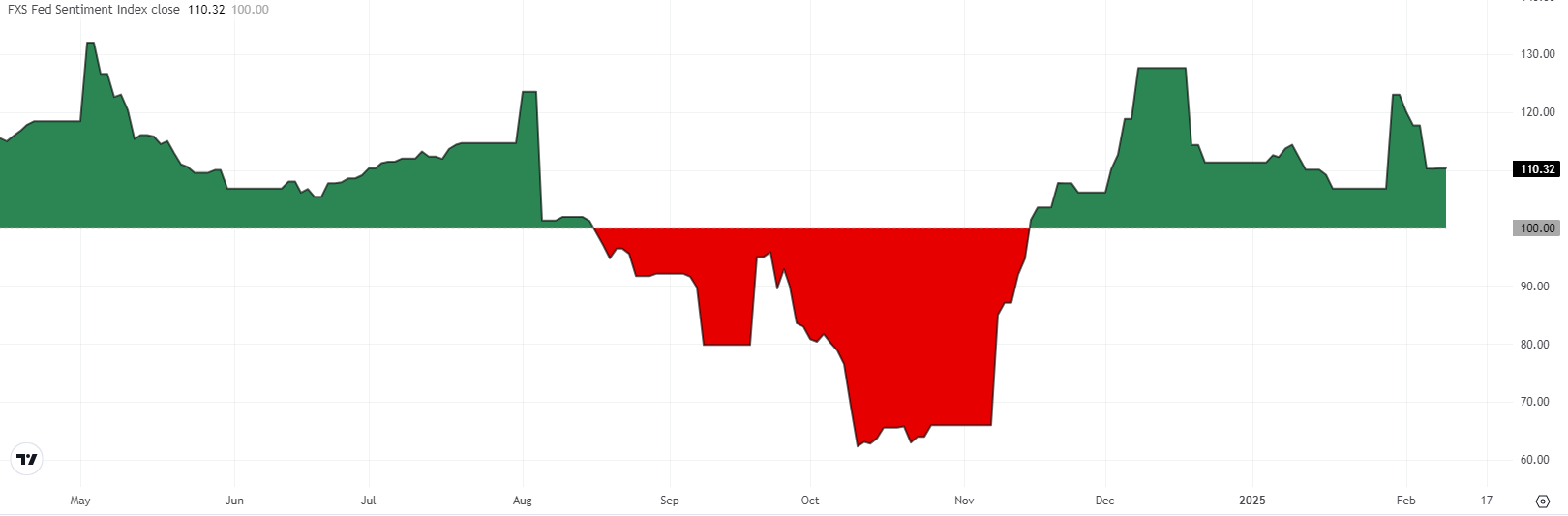

- De hecho, el índice de sentimiento de la Fed en el gráfico diario señala que el tono de línea dura del banco se ha suavizado un poco.

Perspectiva técnica del DXY: El Dólar se debilita mientras entran en juego niveles de soporte clave

El Índice del Dólar estadounidense lucha por mantener el impulso, deslizándose por debajo de la media móvil simple (SMA) de 20 días alrededor de 108.50. El Índice de Fuerza Relativa (RSI) está descendiendo, acercándose al territorio bajista por debajo de 50, señalando un impulso decreciente. El histograma de la Convergencia/Divergencia de Medias Móviles (MACD) se está volviendo negativo, indicando una creciente tracción bajista.

Si la presión de venta se intensifica, el soporte inmediato se encuentra en 108.00, seguido del nivel psicológico de 107.50. Al alza, la resistencia se observa en 108.80 y la zona de 109.20, que podría limitar los rebotes a corto plazo.

Dólar estadounidense FAQs

El Dólar estadounidense (USD) es la moneda oficial de los Estados Unidos de América, y la moneda "de facto" de un número significativo de otros países donde se encuentra en circulación junto con los billetes locales. Según datos de 2022, es la divisa más negociada del mundo, con más del 88% de todas las operaciones mundiales de cambio de divisas, lo que equivale a una media de 6.6 billones de dólares en transacciones diarias. Tras la Segunda Guerra Mundial, el USD tomó el relevo de la libra esterlina como moneda de reserva mundial.

El factor individual más importante que influye en el valor del Dólar estadounidense es la política monetaria, que está determinada por la Reserva Federal (Fed). La Fed tiene dos mandatos: lograr la estabilidad de precios (controlar la inflación) y fomentar el pleno empleo. Su principal herramienta para lograr estos dos objetivos es ajustar las tasas de interés. Cuando los precios suben demasiado deprisa y la inflación supera el objetivo del 2% fijado por la Fed, ésta sube los tipos, lo que favorece la cotización del dólar. Cuando la Inflación cae por debajo del 2% o la tasa de desempleo es demasiado alta, la Fed puede bajar las tasas de interés, lo que pesa sobre el Dólar.

En situaciones extremas, la Reserva Federal también puede imprimir más dólares y promulgar la flexibilización cuantitativa (QE). La QE es el proceso mediante el cual la Fed aumenta sustancialmente el flujo de crédito en un sistema financiero atascado. Se trata de una medida de política no convencional que se utiliza cuando el crédito se ha agotado porque los bancos no se prestan entre sí (por miedo al impago de las contrapartes). Es el último recurso cuando es poco probable que una simple bajada de las tasas de interés logre el resultado necesario. Fue el arma elegida por la Fed para combatir la contracción del crédito que se produjo durante la Gran Crisis Financiera de 2008. Consiste en que la Fed imprima más dólares y los utilice para comprar bonos del gobierno estadounidense, principalmente de instituciones financieras. El QE suele conducir a un debilitamiento del Dólar estadounidense.

El endurecimiento cuantitativo (QT) es el proceso inverso por el que la Reserva Federal deja de comprar bonos a las instituciones financieras y no reinvierte el capital de los valores en cartera que vencen en nuevas compras. Suele ser positivo para el dólar estadounidense.

- El Dow Jones se mantuvo estable mientras los inversores digieren los comentarios del presidente de la Fed.

- Los mercados están desestimando el último lote de amenazas arancelarias.

- Datos clave de inflación en EE.UU. se avecinan esta semana.

El Promedio Industrial Dow Jones (DJIA) está mayormente equilibrado el martes, manteniéndose estable cerca de 44.500 después de que el presidente de la Reserva Federal (Fed), Jerome Powell, señalara que la Fed está dispuesta a esperar el tiempo que sea necesario para asegurarse de que la economía esté estable y se logren más avances en la inflación antes de volver a recortar las tasas. El presidente de Estados Unidos (EE.UU.), Donald Trump, intensificó sus esfuerzos continuos para provocar una guerra comercial global entre EE.UU. y todos los demás. Los inversores están apostando por otra resolución de último minuto y desestimando la fanfarronería arancelaria del presidente Trump.

Testimonio en vivo de Jerome Powell: No es competencia de la Fed comentar sobre la política arancelaria

El presidente de la Fed, Powell, reiteró la mayoría de sus puntos recientes cuando presentó el Informe de Política Monetaria de la Fed al Comité Bancario del Senado el martes. El jefe de la Fed señaló que las tasas neutrales probablemente han aumentado desde la pandemia de 2020 y que la Fed se siente cómoda manteniendo las tasas de interés donde están por el momento, a menos que se presente un cambio drástico en las cifras de empleo o inflación de EE.UU.

El presidente de EE.UU., Donald Trump, lanzó una nueva ronda de amenazas arancelarias esta semana, pero los participantes del mercado se están acostumbrando a su enfoque de "mucho ruido y pocas nueces" en las declaraciones comerciales fanfarronas. Desde la campaña preelectoral, el presidente Trump ha estado pateando la lata en el camino con sus propias amenazas arancelarias, prometiendo aranceles generalizados desde el primer día que aún no han aparecido fuera de un aumento arancelario insignificante en los productos chinos.

El último lote de aranceles aún hipotéticos que Donald Trump firmó en una pseudoexistencia esta semana es un arancel general del 25% sobre todas las importaciones de acero y aluminio a EE.UU., con advertencias de que la administración Trump no dará exenciones ni excepciones a nadie, y estará mirando los automóviles y microchips a continuación. Según los informes, ya se han planteado posibles exenciones tanto a Australia como a China, y los aranceles en sí mismos pueden no entrar en vigor hasta el 12 de marzo. Después de una vuelta vertiginosa en el carrusel de amenazas arancelarias la semana pasada, los inversores ahora están atribuyendo las amenazas arancelarias del presidente Trump a una negociación de mano dura, y que se encontrará otra razón para retrasar la implementación de los aranceles en el último momento.

Noticias del Dow Jones

El Dow Jones está aproximadamente equilibrado en el punto medio el martes, aunque algunos jugadores importantes están encontrando espacio para moverse al alza y manteniendo el índice inclinado hacia el lado alcista. Salesforce (CRM) se desplomó alrededor de un 1.4% para caer por debajo de 323$ por acción mientras el sector tecnológico impulsado por IA se tambalea. Coca-Cola (KO) subió un 3.5%, alcanzando los 67$ por acción después de superar las previsiones de ganancias de Wall Street, y Apple también ganó terreno, subiendo un 3.2% a 235$ por acción.

Pronóstico del precio del Dow Jones

El Dow Jones está buscando alza pero se mantiene estable por el momento, manteniéndose cerca del territorio de máximos históricos mientras los postores intentan reunir impulso. El índice de acciones principal fue derribado la semana pasada por las amenazas arancelarias, probando la zona de 44.000, pero el apetito por el riesgo de los inversores se mantuvo lo suficientemente firme como para encontrar un piso técnico y mantener la acción del precio en el lado alto.

La tendencia sigue inclinándose hacia el extremo superior, pero ha pasado un tiempo desde que el Dow Jones pudo marcar un nuevo máximo histórico, con 45.071 siendo el número actual a superar, establecido a finales de noviembre. La tendencia alcista continua sigue bien intacta, con el DJIA superando su propia media móvil exponencial (EMA) de 200 días durante 15 meses consecutivos. La EMA de 200 días está muy por debajo de la acción del precio actual, subiendo hacia el nivel de 42.000.

Gráfico diario del Dow Jones

Dow Jones FAQs

El Dow Jones Industrial Average, uno de los índices bursátiles más antiguos del mundo, se compone de los 30 valores más negociados en Estados Unidos. El índice está ponderado por el precio en lugar de por la capitalización. Se calcula sumando los precios de los valores que lo componen y dividiéndolos por un factor, actualmente 0.152. El índice fue fundado por Charles Dow, fundador también del Wall Street Journal. En los últimos años ha sido criticado por no ser suficientemente representativo, ya que sólo sigue a 30 empresas, a diferencia de índices más amplios como el S& P 500.

Son muchos los factores que impulsan el índice Dow Jones Industrial Average (DJIA). El principal es el rendimiento agregado de las empresas que lo componen, revelado en los informes trimestrales de beneficios empresariales. Los datos macroeconómicos estadounidenses y mundiales también contribuyen, ya que influyen en la confianza de los inversores. El nivel de los tipos de interés, fijado por la Reserva Federal (Fed), también influye en el DJIA, ya que afecta al coste del crédito, del que dependen en gran medida muchas empresas. Por lo tanto, la inflación puede ser un factor determinante, así como otros parámetros que influyen en las decisiones de la Reserva Federal.

La Teoría de Dow es un método para identificar la tendencia principal del mercado bursátil desarrollado por Charles Dow. Un paso clave es comparar la dirección del Dow Jones Industrial Average (DJIA) y el Dow Jones Transportation Average(DJTA) y sólo seguir las tendencias en las que ambos se mueven en la misma dirección. El volumen es un criterio de confirmación. La teoría utiliza elementos del análisis de máximos y mínimos. La teoría de Dow plantea tres fases de la tendencia: acumulación, cuando el dinero inteligente empieza a comprar o vender; participación del público, cuando el público en general se une a la tendencia; y distribución, cuando el dinero inteligente abandona la tendencia.

Hay varias formas de operar con el DJIA. Una de ellas es utilizar ETF que permiten a los inversores negociar el DJIA como un único valor, en lugar de tener que comprar acciones de las 30 empresas que lo componen. Un ejemplo destacado es el SPDR Dow Jones Industrial Average ETF (DIA). Los contratos de futuros sobre el DJIA permiten a los operadores especular sobre el valor futuro del índice y las opciones proporcionan el derecho, pero no la obligación, de comprar o vender el índice a un precio predeterminado en el futuro. Los fondos de inversión permiten a los inversores comprar una parte de una cartera diversificada de valores del DJIA, lo que proporciona una exposición al índice global.

- El Peso mexicano muestra resiliencia a pesar de los aranceles del 25% de EE.UU. sobre el acero y el aluminio establecidos para el 12 de marzo.

- Los últimos comentarios del presidente de la Fed, Jerome Powell, subrayan una postura de política menos restrictiva, afirmando la fortaleza económica.

- La producción industrial de México se deteriora, pero el Peso se beneficia de la dinámica del mercado a pesar del tono moderado de Banxico.

El Peso mexicano (MXN) se mantiene estable frente al Dólar estadounidense el martes después de terminar la sesión del lunes con pérdidas del 0.35%. Aun así, se recupera mientras el presidente de Estados Unidos (EE.UU.), Donald Trump, impone aranceles del 25% sobre el acero y el aluminio mexicanos, que se espera sean efectivos el 12 de marzo. Contrariamente a depreciarse, la moneda mexicana se fortalece ligeramente y el par USD/MXN cotiza a 20.59, con una caída del 0.23%, después de alcanzar un máximo diario de 20.65.

El presidente de la Reserva Federal (Fed), Jerome Powell, ha cruzado las líneas al momento de escribir. Dijo que la postura de la política de la Fed es menos restrictiva de lo que había sido, añadiendo que la economía sigue siendo fuerte y que "no necesitamos apresurarnos para ajustar nuestra postura política."

Powell reiteró que la política monetaria está en un buen lugar y que EE.UU. no está en recesión.

En México, la producción industrial continuó deteriorándose en diciembre, destacando la desaceleración económica del país. A pesar de esto y del enfoque moderado del Banco de México (Banxico), el Peso ha extendido sus ganancias.

Esta semana, la agenda económica de EE.UU. incluirá las cifras de inflación de los consumidores y los productores, junto con más oradores de la Reserva Federal.

Qué mueve el mercado hoy: El Peso mexicano deja de lado las preocupaciones por los aranceles y sube

- La producción industrial (IP) de México en diciembre se desplomó un -1.4% intermensual, por debajo de la contracción esperada del -0.5% por los economistas. En los doce meses hasta diciembre, la IP se desplomó un -2.7%, contrayéndose más que el -1.4% de noviembre.

- El lunes, la gobernadora de Banxico, Victoria Rodríguez Ceja, adoptó un tono moderado y reveló que el banco central podría recortar las tasas en la misma magnitud que en febrero, añadiendo que el trabajo de llevar la inflación al objetivo del 3% no ha concluido.

- Rodríguez añadió que Banxico sigue atento a lo que pueda suceder en marzo después del período de gracia de 30 días otorgado por Trump.

- La presidenta de la Fed de Cleveland, Beth Hammack, comentó que prefiere mantener las tasas estables por un tiempo para que la Fed pueda evaluar la economía. Añadió que la política es "moderadamente restrictiva" y enfatizó que aún no está claro si la inflación seguirá moviéndose hacia el objetivo del 2% de la Fed.

- Las disputas comerciales entre EE.UU. y México siguen en el punto de ebullición. Aunque los países encontraron un terreno común anteriormente, los operadores del USD/MXN deben saber que hay una pausa de 30 días y que las tensiones podrían surgir hacia finales de febrero.

- Los futuros de la tasa de fondos federales del mercado monetario están descontando una flexibilización de 38.5 puntos básicos (pb) por parte de la Fed en 2025.

Perspectiva técnica del USD/MXN: El Peso mexicano se mantendrá limitado en un rango

La tendencia alcista del par USD/MXN sigue intacta, pero la acción del precio del martes muestra la resiliencia de la moneda de mercado emergente. Durante los últimos cuatro días, el par se ha mantenido dentro del área de 20.30 – 20.70, con un impulso ligeramente inclinado al alza, como lo muestra el Índice de Fuerza Relativa (RSI).

Para una continuación alcista, los compradores necesitan recuperar 20.70 antes de desafiar el máximo del 17 de enero en 20.90. Una vez superado, la siguiente parada sería 21.00, seguida del máximo del año (YTD) en 21.29. Por otro lado, los vendedores están llevando la tasa de cambio por debajo de la media móvil simple (SMA) de 50 días en 20.54, y el par estaría listo para probar 20.00, pero primero los bajistas necesitan superar la SMA de 100 días en 20.22.

Peso mexicano FAQs

El Peso mexicano (MXN) es la moneda más comercializada entre sus pares latinoamericanas. Su valor está ampliamente determinado por el desempeño de la economía mexicana, la política del banco central del país, la cantidad de inversión extranjera en el país e incluso los niveles de remesas enviadas por los mexicanos que viven en el extranjero, particularmente en los Estados Unidos. Las tendencias geopolíticas también pueden afectar al MXN: por ejemplo, el proceso de nearshoring (o la decisión de algunas empresas de reubicar la capacidad de fabricación y las cadenas de suministro más cerca de sus países de origen) también se considera un catalizador para la moneda mexicana, ya que el país se considera un centro de fabricación clave en el continente americano. Otro catalizador para el MXN son los precios del petróleo, ya que México es un exportador clave de la materia prima.

El objetivo principal del banco central de México, también conocido como Banxico, es mantener la inflación en niveles bajos y estables (en o cerca de su objetivo del 3%, el punto medio de una banda de tolerancia de entre el 2% y el 4%). Para ello, el banco establece un nivel adecuado de tasas de interés. Cuando la inflación es demasiado alta, Banxico intentará controlarla subiendo las tasas de interés, lo que encarece el endeudamiento de los hogares y las empresas, enfriando así la demanda y la economía en general. Las tasas de interés más altas son generalmente positivas para el Peso mexicano (MXN), ya que conducen a mayores rendimientos, lo que hace que el país sea un lugar más atractivo para los inversores. Por el contrario, las tasas de interés más bajas tienden a debilitar el MXN.

La publicación de datos macroeconómicos es clave para evaluar el estado de la economía y puede tener un impacto en la valuación del peso mexicano (MXN). Una economía mexicana fuerte, basada en un alto crecimiento económico, un bajo desempleo y una alta confianza es buena para el MXN. No solo atrae más inversión extranjera, sino que puede alentar al Banco de México (Banxico) a aumentar las tasas de interés, en particular si esta fortaleza se acompaña de una inflación elevada. Sin embargo, si los datos económicos son débiles, es probable que el MXN se deprecie.

Como moneda de mercado emergente, el Peso mexicano (MXN) tiende a subir durante períodos de riesgo, o cuando los inversores perciben que los riesgos generales del mercado son bajos y, por lo tanto, están ansiosos por participar en inversiones que conllevan un mayor riesgo. Por el contrario, el MXN tiende a debilitarse en momentos de turbulencia del mercado o incertidumbre económica, ya que los inversores tienden a vender activos de mayor riesgo y huir a los refugios seguros más estables.

- El EUR/USD sube el martes, cotizando en 1.0335 a medida que toma fuerza el impulso.

- Los indicadores muestran una mejora en la tracción alcista, con el par extendiendo ganancias por encima de la SMA de 20 días.

- Los factores fundamentales toman el centro del escenario, con las declaraciones de Powell ante el Congreso, probablemente dictando el próximo movimiento.

El EUR/USD continuó su trayectoria ascendente el martes, ganando 0.30% para cotizar en 1.0335 a medida que los compradores extendieron su control por encima de la media móvil simple (SMA) de 20 días. El panorama técnico del par parece cada vez más constructivo, aunque el próximo testimonio del presidente de la Reserva Federal, Jerome Powell, puede introducir una nueva volatilidad.

Los indicadores técnicos apuntan a un fortalecimiento del impulso alcista. El Índice de Fuerza Relativa (RSI) ha subido bruscamente a 46, señalando un creciente interés de compra a pesar de permanecer en territorio negativo. Mientras tanto, el histograma de la Convergencia/Divergencia de Medias Móviles (MACD) está mostrando barras verdes, lo que sugiere que la presión bajista se ha detenido, aunque aún se necesita un cambio decisivo hacia territorio alcista.

De cara al futuro, el testimonio de Powell ante el Congreso será el catalizador clave para el próximo movimiento del EUR/USD. Cualquier indicación de un cambio en las expectativas de política monetaria podría generar más volatilidad. La primera resistencia clave se encuentra cerca de 1.0350, con una ruptura por encima de este nivel abriendo la puerta hacia 1.0400. A la baja, el soporte inmediato se observa en 1.0280, seguido del nivel psicológico de 1.0250.

Gráfico diario del EUR/USD

- El GBP/USD sube un 0.31%, impulsado por un USD más débil tras el anuncio de Trump de aranceles del 25% a los metales.

- La aversión al riesgo se dispara con Wall Street preparado para una apertura negativa; atención en el próximo testimonio de Powell.

- Catherine Mann del BoE apoya un recorte significativo de tasas, pero mantiene una perspectiva de tasas más altas a largo plazo.

La Libra esterlina reanudó su tendencia alcista en la mañana del martes tras la última ronda de aranceles del presidente estadounidense Trump, que incluyó metales básicos como el aluminio y el acero. El Dólar se debilitó, como se observa en el par GBP/USD cotizando por encima de 1.2400, ganando un 0.31%.

La Libra esterlina asciende en medio de nuevos aranceles estadounidenses y retórica cautelosa del banco central

Wall Street está preparado para abrir en negativo, con los operadores volviéndose aversos al riesgo después de que Trump firmara una proclamación para reimponer un arancel del 25% a las importaciones de acero y aluminio, efectivo a partir del 12 de marzo. Mientras tanto, una agenda económica ligera, impulsada principalmente por oradores de la Reserva Federal, deja a los operadores a la espera del testimonio del presidente de la Fed, Jerome Powell, ante el Congreso de EE.UU.

Mientras tanto, la presidenta de la Fed de Cleveland, Beth Hammack, comentó que favorece mantener las tasas estables durante algún tiempo para que la Fed pueda evaluar la economía. Añadió que la política es 'moderadamente restrictiva' y enfatizó que aún no está claro si la inflación seguirá avanzando hacia el objetivo del 2% de la Fed.

Al otro lado del Atlántico, la miembro del Banco de Inglaterra (BoE), Catherine Mann, votó la semana pasada a favor de un recorte de tasas de interés de 50 puntos básicos (pb), uniéndose a Swati Dhingra. Mann era conocida como una halcón en el BoE.

Mann dijo que aún considera necesaria una política monetaria restrictiva y ve la tasa neutral o R-star a largo plazo en el extremo superior del rango de 3.0% - 3.5%, según la última encuesta del BoE a inversores. Añadió: "Elijo 50 puntos básicos ahora, junto con una continuada restrictividad en el futuro y una tasa bancaria más alta a largo plazo para 'cortar el ruido'."

Pronóstico del precio del GBP/USD: Perspectiva técnica

Dado el trasfondo fundamental, el GBP/USD extendió sus ganancias tras imprimir un 'martillo invertido' precedido por una tendencia a la baja. Sin embargo, la presión a la baja persiste a menos que los compradores superen la media móvil simple (SMA) de 50 días en 1.2479, lo que podría exponer el último máximo del ciclo en 1.2549, el pico del 5 de febrero.

En ese caso, el GBP/USD extendería su rally y desafiaría la SMA de 100 días en 1.2718. Por el contrario, si el par cae por debajo de 1.2400, los vendedores podrían llevar el tipo de cambio hacia el mínimo diario del 3 de febrero de 1.2248.

Libra esterlina PRECIO Hoy

La tabla inferior muestra el porcentaje de cambio del Libra esterlina (GBP) frente a las principales monedas hoy. Libra esterlina fue la divisa más fuerte frente al Franco suizo.

| USD | EUR | GBP | JPY | CAD | AUD | NZD | CHF | |

|---|---|---|---|---|---|---|---|---|

| USD | -0.22% | -0.29% | 0.21% | 0.06% | -0.10% | -0.16% | 0.22% | |

| EUR | 0.22% | -0.09% | 0.42% | 0.28% | 0.12% | 0.06% | 0.45% | |

| GBP | 0.29% | 0.09% | 0.51% | 0.36% | 0.19% | 0.13% | 0.52% | |

| JPY | -0.21% | -0.42% | -0.51% | -0.14% | -0.31% | -0.37% | 0.02% | |

| CAD | -0.06% | -0.28% | -0.36% | 0.14% | -0.16% | -0.22% | 0.16% | |

| AUD | 0.10% | -0.12% | -0.19% | 0.31% | 0.16% | -0.07% | 0.32% | |

| NZD | 0.16% | -0.06% | -0.13% | 0.37% | 0.22% | 0.07% | 0.38% | |

| CHF | -0.22% | -0.45% | -0.52% | -0.02% | -0.16% | -0.32% | -0.38% |

El mapa de calor muestra los cambios porcentuales de las principales monedas. La moneda base se selecciona desde la columna de la izquierda, mientras que la moneda de cotización se selecciona en la fila superior. Por ejemplo, si elige el Libra esterlina de la columna de la izquierda y se mueve a lo largo de la línea horizontal hasta el Dólar estadounidense, el cambio porcentual que se muestra en el cuadro representará el GBP (base)/USD (cotización).

La Libra esterlina (GBP) está poco cambiada en la sesión, señala Shaun Osborne, Jefe de Estrategia de FX de Scotiabank.

GBP poco cambiada

"La fijadora de tasas del BoE, Mann, justificó su repentina transición de halcón a paloma con la necesidad de 'cortar el ruido', sugiriendo que siente que sus colegas se están moviendo demasiado lentamente en los recortes. Sin embargo, el Gobernador Bailey claramente favorece un enfoque cauteloso y gradual para la flexibilización."

"El retroceso del Cable desde el máximo de la semana pasada se ha estabilizado alrededor del retroceso del 61.8% del repunte de lunes/miércoles. La acción del precio intradía parece ligeramente positiva, con el spot formando un rango exterior alcista en el gráfico de 6 horas durante la negociación europea. Las ganancias del GBP por encima de 1.2380 en nuestra sesión pueden impulsar un poco más de fuerza hacia 1.2425/50 a corto plazo. El soporte está en 1.2325."

- El NZD/USD se mueve lateralmente alrededor de 0.5650 antes del testimonio del presidente de la Fed, Powell.

- Es poco probable que Powell proporcione un cronograma para la reanudación del ciclo de relajación de políticas del banco central.

- Se espera que el RBNZ continúe reduciendo las tasas de interés debido al débil mercado laboral.

El par NZD/USD se mantiene plano alrededor de 0.5650 en la sesión norteamericana del martes. El par Kiwi exhibe indecisión, con los inversores centrados en el testimonio del presidente de la Reserva Federal (Fed), Jerome Powell, en Capitol Hill a las 15:00 GMT.

Antes del testimonio de Powell, el índice del Dólar estadounidense (DXY), que sigue el valor del billete verde frente a seis divisas principales, cotiza de manera contenida alrededor de 108.30.

Los inversores esperan el discurso de Powell para obtener pistas sobre las perspectivas de política monetaria. La Fed mantuvo sus tasas de interés en el rango de 4.25%-4.50% en la reunión de política de enero, y Powell indicó que los ajustes de política monetaria serían apropiados solo cuando los funcionarios vean "un progreso real en la inflación y al menos alguna debilidad en el mercado laboral."

Los participantes del mercado también querrían conocer el impacto de los aranceles del 25% sobre las importaciones de acero y aluminio, impuestos por el presidente de Estados Unidos (EE.UU.), Donald Trump, el lunes, en las perspectivas de inflación. Los expertos del mercado creen que la agenda internacional de Trump será inflacionaria para la economía.

Esta semana, el Dólar neozelandés (NZD) estará guiado por las expectativas del mercado sobre la decisión de tasas de interés del Banco de la Reserva de Nueva Zelanda (RBNZ) el 19 de febrero debido a la ligera agenda económica. El RBNZ ya ha reducido su Tasa Oficial de Efectivo (OCR) en 125 puntos básicos (pbs) hasta el 4.25% y los inversores esperan que el banco central continúe relajando la política monetaria debido a la debilidad en el mercado laboral.

Dólar de Nueva Zelanda FAQs

El Dólar neozelandés (NZD), también conocido como kiwi, es una divisa muy conocida entre los inversores. Su valor viene determinado en gran medida por la salud de la economía neozelandesa y la política del banco central del país. Sin embargo, existen algunas particularidades que también pueden hacer que el NZD se mueva. La evolución de la economía china tiende a mover el Kiwi porque China es el mayor socio comercial de Nueva Zelanda. Las malas noticias para la economía china probablemente se traduzcan en menos exportaciones neozelandesas al país, lo que afectará a la economía y, por tanto, a su divisa. Otro factor que mueve al NZD son los precios de los productos lácteos, ya que la industria láctea es la principal exportación de Nueva Zelanda. Los altos precios de los productos lácteos impulsan los ingresos de exportación, contribuyendo positivamente a la economía y, por tanto, al NZD.

El Banco de la Reserva de Nueva Zelanda (RBNZ) aspira a alcanzar y mantener una tasa de inflación de entre el 1% y el 3% a medio plazo, con el objetivo de mantenerla cerca del punto medio del 2%. Para ello, el banco fija un nivel adecuado de tipos de interés. Cuando la inflación es demasiado alta, el RBNZ sube los tipos de interés para enfriar la economía, pero la medida también hará subir el rendimiento de los bonos, aumentando el atractivo de los inversores para invertir en el país e impulsando así al NZD. Por el contrario, unos tipos de interés más bajos tienden a debilitar el NZD. El llamado diferencial de tipos, o cómo son o se espera que sean los tipos en Nueva Zelanda en comparación con los fijados por la Reserva Federal de EE.UU., también puede desempeñar un papel clave en el movimiento del par NZD/USD.

La publicación de datos macroeconómicos en Nueva Zelanda es clave para evaluar el estado de la economía y puede influir en la valoración del Dólar neozelandés (NZD). Una economía fuerte, basada en un elevado crecimiento económico, un bajo desempleo y una elevada confianza es buena para el NZD. Un alto crecimiento económico atrae la inversión extranjera y puede animar al Banco de la Reserva de Nueva Zelanda a aumentar los tipos de interés, si esta fortaleza económica viene acompañada de una inflación elevada. Por el contrario, si los datos económicos son débiles, es probable que el NZD se deprecie.

El Dólar neozelandés (NZD) tiende a fortalecerse durante los periodos de apetito por el riesgo, o cuando los inversores perciben que los riesgos generales del mercado son bajos y se muestran optimistas sobre el crecimiento. Esto suele traducirse en unas perspectivas más favorables para las materias primas y las denominadas "divisas de materias primas", como el kiwi. Por el contrario, el NZD tiende a debilitarse en momentos de turbulencias en los mercados o de incertidumbre económica, ya que los inversores tienden a vender los activos de mayor riesgo y huyen a los refugios más estables.

La presidenta del BCE, Lagarde, dijo a los legisladores de la UE ayer que las presiones inflacionarias estaban disminuyendo y que el banco central estaba en camino de alcanzar su objetivo de inflación del 2% este año, señala Shaun Osborne, Estratega Jefe de FX de Scotiabank.

EUR se mantiene en un rango alrededor de 1.03

"Lagarde advirtió que las tensiones comerciales representaban un riesgo para las perspectivas, sin embargo. Los mercados continúan anticipando al menos otros 75 pb de flexibilización por parte del BCE durante el resto del año. Las tensiones comerciales aumentadas en los próximos meses añadirán a las apuestas de flexibilización y mantendrán al EUR en una posición defensiva."

"El spot se mantiene alrededor del punto medio del amplio rango que se desarrolló a principios de la semana pasada. El EUR ha encontrado algo de soporte por debajo de 1.03 hasta ahora esta semana, pero enfrenta resistencia alrededor de 1.0355 que el comercio de bajo volumen/baja convicción puede tener dificultades para superar. Busque más comercio dentro del rango alrededor de la cifra por ahora."

Los mercados están teniendo una reacción relativamente moderada ante la última ronda de amenazas arancelarias del presidente Trump—aranceles del 25% sobre todas las importaciones de acero y aluminio, efectivos a partir del 12 de marzo, señala Shaun Osborne, Jefe de Estrategia de Divisas de Scotiabank.

El USD cotiza mixto a ligeramente a la baja en un comercio tranquilo

"La UE ha dicho que responderá. La solicitud temprana de Australia para una exención será considerada por el presidente. Quizás es la implementación retrasada lo que está dejando a los mercados cautelosos pero un poco fríos ante los desarrollos—hay tiempo para que las conversaciones negocien la amenaza arancelaria. El comercio en general parece bastante tranquilo—una pausa en la acción después de las oscilaciones del mercado de la semana pasada. Los mercados de Tokio estaban cerrados anteriormente."

"El Dólar estadounidense (USD) está cotizando un poco más bajo en la sesión en general, con el Índice del Dólar (DXY) perdiendo un poco de terreno debido a un Euro (EUR) estable a ligeramente más fuerte. El CAD está bajo rendimiento pero las pérdidas son leves (menos del 0.2%). Las acciones están planas a ligeramente a la baja y los bonos están en general a la baja en los principales mercados. Más conversaciones sobre aranceles significan un crecimiento potencialmente más lento y presión al alza sobre los precios. El crudo ha subido un poco mientras que el cobre y el mineral de hierro están a la baja. El Oro alcanzó un nuevo máximo histórico de 2.942$ anteriormente por la demanda de refugio, pero desde entonces ha retrocedido a poco cambiado.

"Es un día ligero para los datos, pero el presidente de la Fed, Powell, entrega su testimonio semestral a los legisladores del Senado hoy (Cámara mañana). Las declaraciones preparadas comienzan alrededor de las 10ET. Los comentarios probablemente subrayen que la Fed está en espera, quizás por un período prolongado, lo que podría darle un pequeño impulso al USD."

La presidenta del Banco de la Reserva Federal de Cleveland, Beth Hammack, dijo el martes que probablemente será apropiado mantener las tasas de interés estables durante algún tiempo, según informó Reuters.

Puntos clave

"Un enfoque paciente hacia las tasas dará a la Fed tiempo para evaluar la economía."

"La Fed está bien posicionada para responder a los cambios en la economía."

"La política monetaria es solo modestamente restrictiva."

"Los riesgos para la inflación en este momento están sesgados al alza."

"Hay mucha incertidumbre en torno a la política gubernamental."

"Es mejor tomarse el tiempo para evaluar el impacto de cualquier arancel."

"Aún no está claro que la inflación siga bajando al 2%."

"Lograr que la inflación alcance el objetivo es primordial para la Fed."

"El desafío de la Fed es reducir la inflación mientras mantiene saludable el mercado laboral."

"La economía está en un buen lugar, el mercado laboral es sólido."

Reacción del mercado

El Índice del Dólar estadounidense no mostró reacción a estos comentarios y se vio por última vez prácticamente sin cambios en el día en 108.30.

- El Dólar estadounidense cotiza bastante plano por segundo día consecutivo esta semana.

- Todas las miradas están puestas en el presidente de la Fed, Jerome Powell, dirigiéndose al Capitolio.

- El Índice del Dólar (DXY) está cotizando lateralmente por encima de 108.00

El Índice del Dólar (DXY), que rastrea el rendimiento del Dólar estadounidense frente a seis divisas principales, se mantiene en general plano y aún reside por encima de 108.00. El Dólar parece ser inmune a las conversaciones sobre aranceles del presidente estadounidense Donald Trump. Mientras China impuso silenciosamente algunos aranceles menores a los productos estadounidenses en un movimiento de represalia el lunes, Trump introdujo un impuesto del 15% sobre el acero y el aluminio para todos los países importadores que entrará en vigor el 12 de marzo.

El calendario económico de este martes está dominado por la Reserva Federal (Fed). Además del testimonio del presidente de la Fed, Jerome Powell, ante el Congreso, tres oradores de la Fed están programados para hacer una aparición. Los operadores querrán escuchar si el banco central tiene planes para realizar cambios en su política monetaria pronto.

Qué mueve el mercado hoy: Un festival de somnolencia

- A las 11:00 GMT, la Federación Nacional de Negocios Independientes (NFIB) ha publicado su Índice de Optimismo Empresarial para enero. El número fue de 102.8, por debajo de la estimación de 104.6 y en comparación con 105.1 en la lectura de diciembre.

- El presidente de la Fed, Jerome Powell, mantendrá su testimonio semestral ante el Congreso a las 15:00 GMT.

- Más oradores de la Fed están programados para hablar a lo largo del día:

- A las 13:50 GMT, la presidenta del Banco de la Reserva Federal de Cleveland, Beth Hammack, hablará en la Conferencia de Perspectivas Económicas 2025 en el Centro del Banco Central.

- A las 20:30 GMT, la gobernadora de la Reserva Federal, Michelle Bowman, hablará en la Conferencia de Gestión y Política del Banco de la Asociación de Banqueros de Iowa en Des Moines.

- A las 20:30 GMT, el presidente del Banco de la Reserva Federal de Nueva York, John Williams, también ofrecerá un discurso principal en la Cumbre Económica y Perspectivas 2025 de CBIA, organizada por la Asociación de Negocios e Industria de Connecticut (CBIA) en Connecticut.

- Las acciones están luchando este martes con la resaca de los aranceles comenzando a pesar sobre ellas. Todos los principales índices europeos y estadounidenses están en rojo, aunque menos del 0.5%.

- La herramienta FedWatch de CME proyecta un 93.5% de probabilidad de que la Fed mantenga las tasas de interés sin cambios en su próxima reunión el 19 de marzo.

- El rendimiento a 10 años de EE.UU. está cotizando alrededor del 4.51%, subiendo nuevamente por segundo día consecutivo y recuperándose de su nuevo mínimo anual de 4.40% registrado la semana pasada.

Análisis técnico del Índice del Dólar: Riesgo de cola de Powell

El Índice del Dólar (DXY) realmente se está convirtiendo en un festival de somnolencia esta semana. No hay un movimiento real en el Dólar hasta ahora, a pesar de muchos titulares. Aunque los rendimientos de EE.UU. son el activo a monitorear, con el testimonio de Powell por delante, las cosas podrían comenzar a moverse a partir de ahora.

Al alza, la primera barrera en 109.30 (máximo del 14 de julio de 2022 y línea de tendencia ascendente) fue superada brevemente pero no se mantuvo la semana pasada. Una vez que se recupere ese nivel, el siguiente nivel a alcanzar antes de avanzar más permanece en 110.79 (máximo del 7 de septiembre de 2022).

A la baja, 107.35 (máximo del 3 de octubre de 2023) sigue actuando como un fuerte soporte después de varias pruebas la semana pasada. En caso de que ocurra más baja, busque 106.52 (máximo del 16 de abril de 2024), 106.14 (media móvil simple de 100 días), o incluso 105.89 (resistencia en junio de 2024) como mejores niveles de soporte.

Índice del Dólar: Gráfico Diario

Dólar estadounidense FAQs

El Dólar estadounidense (USD) es la moneda oficial de los Estados Unidos de América, y la moneda "de facto" de un número significativo de otros países donde se encuentra en circulación junto con los billetes locales. Según datos de 2022, es la divisa más negociada del mundo, con más del 88% de todas las operaciones mundiales de cambio de divisas, lo que equivale a una media de 6.6 billones de dólares en transacciones diarias. Tras la Segunda Guerra Mundial, el USD tomó el relevo de la libra esterlina como moneda de reserva mundial.

El factor individual más importante que influye en el valor del Dólar estadounidense es la política monetaria, que está determinada por la Reserva Federal (Fed). La Fed tiene dos mandatos: lograr la estabilidad de precios (controlar la inflación) y fomentar el pleno empleo. Su principal herramienta para lograr estos dos objetivos es ajustar las tasas de interés. Cuando los precios suben demasiado deprisa y la inflación supera el objetivo del 2% fijado por la Fed, ésta sube los tipos, lo que favorece la cotización del dólar. Cuando la Inflación cae por debajo del 2% o la tasa de desempleo es demasiado alta, la Fed puede bajar las tasas de interés, lo que pesa sobre el Dólar.

En situaciones extremas, la Reserva Federal también puede imprimir más dólares y promulgar la flexibilización cuantitativa (QE). La QE es el proceso mediante el cual la Fed aumenta sustancialmente el flujo de crédito en un sistema financiero atascado. Se trata de una medida de política no convencional que se utiliza cuando el crédito se ha agotado porque los bancos no se prestan entre sí (por miedo al impago de las contrapartes). Es el último recurso cuando es poco probable que una simple bajada de las tasas de interés logre el resultado necesario. Fue el arma elegida por la Fed para combatir la contracción del crédito que se produjo durante la Gran Crisis Financiera de 2008. Consiste en que la Fed imprima más dólares y los utilice para comprar bonos del gobierno estadounidense, principalmente de instituciones financieras. El QE suele conducir a un debilitamiento del Dólar estadounidense.

El endurecimiento cuantitativo (QT) es el proceso inverso por el que la Reserva Federal deja de comprar bonos a las instituciones financieras y no reinvierte el capital de los valores en cartera que vencen en nuevas compras. Suele ser positivo para el dólar estadounidense.

Europa sigue enfrentando altos precios de energía debido a las preocupaciones por el suministro de Gas, las tensiones comerciales globales y los bajos niveles de viento. Los precios del Gas han promediado 50€/MWh hasta ahora este año, con los precios de la electricidad de base en Alemania en 122€/MWh, el más alto desde principios de 2023 y finales de 2022, respectivamente, señala Florence Schmit, Estratega de Energía de Rabobank.

Europa sigue enfrentando altos precios de energía

"Los objetivos de almacenamiento de Gas de la UE están bajo presión debido a los desfavorables márgenes de verano-invierno, lo que lleva a bajos incentivos de almacenamiento en los próximos meses. Los niveles de almacenamiento actuales ya están por debajo del 50% de la capacidad y corren el riesgo de agotarse hasta el 30% para finales de marzo."

"Las sanciones al sector energético de Rusia siguen siendo la mayor prima de riesgo para el gas europeo, con el gas ruso por tubería representando el 5% de la mezcla de suministro de Europa y el GNL ruso representando el 16% de las entregas de GNL. El arancel del 15% de China sobre las importaciones de GNL de EE. UU. libera temporalmente suministro para Europa, pero no altera la disponibilidad de suministro global a corto plazo."

"La generación de energía eólica hasta ahora este invierno ha retrocedido a los niveles más bajos desde el invierno de 2020/2021, pero la continua expansión de la capacidad renovable podría ayudar a que los precios terminen la espiral ascendente desde la primavera."

- El USD/JPY se mantiene lateral alrededor de 152.00 mientras el testimonio de Powell de la Fed ocupa el centro de atención.

- Es poco probable que Powell de la Fed proporcione pistas sobre el calendario de cuándo el banco central podría reanudar el ciclo de expansión de políticas.

- La recuperación del Yen parece haberse estancado, lo que se basaba en las expectativas de línea dura del BoJ.

El par USD/JPY avanza ligeramente hacia cerca de 152.00 en la sesión europea del martes, pero se negocia dentro del rango de negociación del lunes, lo que sugiere una tendencia lateral. El par se consolida mientras los inversores esperan el testimonio del presidente de la Reserva Federal (Fed), Jerome Powell, ante el Congreso a las 15:00 GMT.

Los inversores buscarán pistas sobre cuánto tiempo la Fed mantendrá las tasas de interés en el rango actual de 4.25%-4.50%. No se espera que Jerome Powell proporcione un calendario sobre cuándo la Fed podría reanudar su ciclo de relajación de políticas, que se pausó en enero.

En la reunión de enero, Jerome Powell dijo que los ajustes de política monetaria solo serían apropiados después de que los responsables de políticas vean "un progreso real en la inflación o al menos alguna debilidad en el mercado laboral".

Los inversores también querrían conocer el impacto de la imposición de un arancel del 25% a las importaciones de acero y aluminio por parte del presidente de Estados Unidos (EE.UU.), Donald Trump, que entrará en vigor el 12 de marzo, sobre la inflación y la economía. Mientras tanto, Powell probablemente dirá que es demasiado pronto para proyectar.

Sin embargo, los participantes del mercado esperan que la agenda de aranceles de Trump sea inflacionaria para la economía de EE.UU.

Mientras tanto, un movimiento alcista de un mes en el Yen japonés (JPY) parece haberse detenido por un tiempo. El Yen japonés se mantuvo firme en enero ante las expectativas de que el Banco de Japón (BoJ) está en camino de reducir las diferencias de tasas con otros bancos centrales. El gobernador del BoJ, Kazuo Ueda, y el vicegobernador Himino han señalado la posibilidad de otro aumento de tasas de interés si la economía y los precios se comportan de acuerdo con las proyecciones del banco central.

Yen japonés PRECIO Últimos 30 días

La tabla inferior muestra el porcentaje de cambio del Yen japonés (JPY) frente a las principales monedas últimos 30 días. Yen japonés fue la divisa más fuerte frente al Franco suizo.

| USD | EUR | GBP | JPY | CAD | AUD | NZD | CHF | |

|---|---|---|---|---|---|---|---|---|

| USD | -0.17% | -0.44% | -3.73% | -0.32% | -1.17% | -0.74% | 0.03% | |

| EUR | 0.17% | -0.27% | -3.58% | -0.15% | -1.02% | -0.58% | 0.19% | |

| GBP | 0.44% | 0.27% | -3.26% | 0.12% | -0.75% | -0.30% | 0.47% | |

| JPY | 3.73% | 3.58% | 3.26% | 3.54% | 2.65% | 3.08% | 3.91% | |

| CAD | 0.32% | 0.15% | -0.12% | -3.54% | -0.87% | -0.43% | 0.35% | |

| AUD | 1.17% | 1.02% | 0.75% | -2.65% | 0.87% | 0.44% | 1.22% | |

| NZD | 0.74% | 0.58% | 0.30% | -3.08% | 0.43% | -0.44% | 0.77% | |

| CHF | -0.03% | -0.19% | -0.47% | -3.91% | -0.35% | -1.22% | -0.77% |

El mapa de calor muestra los cambios porcentuales de las principales monedas. La moneda base se selecciona desde la columna de la izquierda, mientras que la moneda de cotización se selecciona en la fila superior. Por ejemplo, si elige el Yen japonés de la columna de la izquierda y se mueve a lo largo de la línea horizontal hasta el Dólar estadounidense, el cambio porcentual que se muestra en el cuadro representará el JPY (base)/USD (cotización).

- El USD/CAD se mantiene por encima de 1.4300, con los inversores a la espera del testimonio del presidente de la Fed, Powell.

- La Fed mantuvo sus tasas de interés clave estables en enero.

- Se espera que la economía canadiense enfrente la severa carga del orden del presidente estadounidense Trump de imponer aranceles del 25% sobre el acero y el aluminio.

El par USD/CAD cotiza dentro del rango de negociación del lunes alrededor de 1.4330 en la sesión europea del martes. El par Loonie se consolida mientras los inversores esperan el testimonio del presidente de la Reserva Federal (Fed), Jerome Powell, ante el Congreso a las 15:00 GMT.

Los inversores prestarán especial atención a los comentarios de Powell para saber cuánto tiempo mantendrá la Fed las tasas de interés sin cambios en el rango de 4.25%-4.50%. Los estrategas de Macquarie dijeron: "Nuestra opinión actualizada es que no habrá cambios en la tasa de fondos federales durante 2025, y es probable que se mantenga en el rango de 4.25 a 4.5%. Anteriormente habíamos sugerido que habría solo un recorte adicional de 25 puntos básicos en marzo o mayo."

Los participantes del mercado creen que la imposición de aranceles del 25% sobre las importaciones de acero y aluminio por parte del presidente de Estados Unidos (EE.UU.), Donald Trump, será inflacionaria para la economía. Tal escenario obligará a los funcionarios de la Fed a mantener un statu quo por más tiempo.

Mientras tanto, la perspectiva del Dólar canadiense (CAD) sigue siendo bajista, ya que se espera que Canadá sea la mayor víctima de los aranceles de Trump. Los inversores deben tener en cuenta que Canadá es el mayor exportador de aluminio a EE.UU.

En el ámbito económico, los inversores se centrarán en los datos del Índice de Precios al Consumidor (IPC) de EE.UU. para enero, que se publicarán el miércoles.

El USD/CAD cotiza en un rango estrecho de 1.4270-1.4380 desde hace una semana. La media móvil exponencial (EMA) de 50 períodos cerca de 1.4365 sigue siendo una barrera importante para los alcistas del Dólar estadounidense.

El Índice de Fuerza Relativa (RSI) de 14 períodos oscila en el rango de 40.00-60.00, lo que indica una tendencia lateral.

Un nuevo movimiento al alza hacia la resistencia de nivel redondo de 1.4500 y el máximo del 30 de enero de 1.4600 aparecería después de que el par rompa por encima del máximo del 10 de febrero de 1.4380.

En un escenario alternativo, un movimiento a la baja por debajo del mínimo del 5 de febrero de 1.4270 arrastraría al par hacia el máximo del 10 de diciembre de 1.4195, seguido por el mínimo del 11 de diciembre de 1.4120.

Gráfico de cuatro horas del USD/CAD

Dólar canadiense FAQs

Los factores clave que determinan la cotización del Dólar canadiense (CAD) son el nivel de los tipos de interés fijados por el Banco de Canadá (BoC), el precio del petróleo, el principal producto de exportación de Canadá, la salud de su economía, la inflación y la balanza comercial, que es la diferencia entre el valor de las exportaciones canadienses y el de sus importaciones. Otros factores son la confianza de los mercados, es decir, si los inversores apuestan por activos más arriesgados (risk-on) o buscan activos seguros (risk-off), siendo el risk-on positivo para el CAD. Como su mayor socio comercial, la salud de la economía estadounidense también es un factor clave que influye en el Dólar canadiense.

El Banco de Canadá (BoC) ejerce una influencia significativa sobre el Dólar canadiense al fijar el nivel de los tipos de interés que los bancos pueden prestarse entre sí. Esto influye en el nivel de los tipos de interés para todo el mundo. El principal objetivo del BoC es mantener la inflación entre el 1% y el 3% ajustando los tipos de interés al alza o a la baja. Unos tipos de interés relativamente altos suelen ser positivos para el CAD. El Banco de Canadá también puede utilizar la relajación cuantitativa y el endurecimiento para influir en las condiciones crediticias, siendo la primera negativa para el CAD y la segunda positiva para el CAD.

El precio del petróleo es un factor clave que influye en el valor del Dólar canadiense. El petróleo es la mayor exportación de Canadá, por lo que el precio del petróleo tiende a tener un impacto inmediato en el valor del CAD. Generalmente, si el precio del petróleo sube, el CAD también sube, ya que aumenta la demanda agregada de la divisa. Lo contrario ocurre si el precio del petróleo baja. Los precios más altos del petróleo también tienden a dar lugar a una mayor probabilidad de una balanza comercial positiva, lo que también apoya al CAD.