- Análisis

- Noticias y herramientas

- Noticias del mercado

Noticias de mercados

- El USD/CAD se debilita alrededor de 1.4195 en la sesión americana tardía del jueves.

- Trump reveló un nuevo plan de aranceles.

- El potencial de una larga guerra comercial y la incertidumbre podrían pesar sobre el CAD.

El par USD/CAD baja a un mínimo de dos meses cerca de 1.4195 durante la sesión americana tardía del jueves, presionado por una caída en los rendimientos de los bonos estadounidenses y el debilitamiento del Dólar estadounidense (USD). Los operadores estarán atentos a las ventas minoristas de EE.UU. de enero, que se publicarán más tarde el jueves.

El jueves, el presidente de EE.UU., Donald Trump, firmó un memorando presidencial que establece su plan para imponer "aranceles recíprocos" a cada país que cobre derechos sobre las importaciones estadounidenses. Los aranceles recíprocos se suman al arancel del 10% que entró en vigor la semana pasada, además de otros aranceles sobre productos chinos y aranceles del 25% sobre el acero y el aluminio que Trump anunció el lunes.

"El movimiento a la baja de hoy en los rendimientos de EE.UU. ha debilitado al USD en general, permitiendo así que el CAD registre ganancias," dijo George Davis, estratega técnico jefe de RBC Capital Markets.

Por otro lado, el potencial de una larga guerra comercial con Estados Unidos y la incertidumbre podrían ejercer cierta presión de venta sobre el Loonie. El Banco de Canadá (BoC) publicó un resumen de sus deliberaciones el miércoles, diciendo que la amenaza de aranceles había aumentado la incertidumbre y pesaría sobre la confianza empresarial y el sentimiento del consumidor. "Esto también apoyó el caso de una tasa de política más baja," dijo el informe.

Dólar canadiense FAQs

Los factores clave que determinan la cotización del Dólar canadiense (CAD) son el nivel de los tipos de interés fijados por el Banco de Canadá (BoC), el precio del petróleo, el principal producto de exportación de Canadá, la salud de su economía, la inflación y la balanza comercial, que es la diferencia entre el valor de las exportaciones canadienses y el de sus importaciones. Otros factores son la confianza de los mercados, es decir, si los inversores apuestan por activos más arriesgados (risk-on) o buscan activos seguros (risk-off), siendo el risk-on positivo para el CAD. Como su mayor socio comercial, la salud de la economía estadounidense también es un factor clave que influye en el Dólar canadiense.

El Banco de Canadá (BoC) ejerce una influencia significativa sobre el Dólar canadiense al fijar el nivel de los tipos de interés que los bancos pueden prestarse entre sí. Esto influye en el nivel de los tipos de interés para todo el mundo. El principal objetivo del BoC es mantener la inflación entre el 1% y el 3% ajustando los tipos de interés al alza o a la baja. Unos tipos de interés relativamente altos suelen ser positivos para el CAD. El Banco de Canadá también puede utilizar la relajación cuantitativa y el endurecimiento para influir en las condiciones crediticias, siendo la primera negativa para el CAD y la segunda positiva para el CAD.

El precio del petróleo es un factor clave que influye en el valor del Dólar canadiense. El petróleo es la mayor exportación de Canadá, por lo que el precio del petróleo tiende a tener un impacto inmediato en el valor del CAD. Generalmente, si el precio del petróleo sube, el CAD también sube, ya que aumenta la demanda agregada de la divisa. Lo contrario ocurre si el precio del petróleo baja. Los precios más altos del petróleo también tienden a dar lugar a una mayor probabilidad de una balanza comercial positiva, lo que también apoya al CAD.

Aunque tradicionalmente siempre se ha considerado que la inflación es un factor negativo para una moneda, ya que reduce el valor del dinero, en realidad ha ocurrido lo contrario en los tiempos modernos, con la relajación de los controles de capital transfronterizos. Una inflación más alta suele llevar a los bancos centrales a subir los tipos de interés, lo que atrae más entradas de capital de inversores mundiales que buscan un lugar lucrativo donde guardar su dinero. Esto aumenta la demanda de la moneda local, que en el caso de Canadá es el Dólar canadiense.

Los datos macroeconómicos publicados miden la salud de la economía y pueden tener un impacto en el Dólar canadiense. Indicadores como el PIB, los PMI manufactureros y de servicios, el empleo y las encuestas de confianza del consumidor pueden influir en la dirección del CAD. Una economía fuerte es buena para el Dólar canadiense. No sólo atrae más inversión extranjera, sino que puede animar al Banco de Canadá a subir los tipos de interés, lo que se traduce en una moneda más fuerte. Sin embargo, si los datos económicos son débiles, es probable que el CAD caiga.

- El Nasdaq 100 gana un 1.42% en la jornada del jueves, operando actualmente sobre 22.022.

- Los títulos de Applovin Corporation (APP) suben un 24.02% en el día, estableciendo un nuevo máximo histórico en 525.15$

- Las acciones de GE HealthCare Technologies repuntan un 8.82% diario, cotizando en estos momentos sobre 93.48$.

El Nasdaq 100 marcó un mínimo del día en vez 21668, encontrando compradores agresivos que llevaron el índice a un máximo no visto desde el 18 de diciembre en 22.035. Al momento de escribir, el Nasdaq 100 opera en 22.035, subiendo un 1.42% el día de hoy.

Applovin Corporation y GE HealthCare Technologies impulsan al Nasdaq 100 a máximos de ocho semanas

Las acciones de Applovin Corporation (APP) se disparan un 24.02% diario, alcanzando un nuevo máximo histórico en 525.15$ tras la publicación de su informe de ganancias. APP reportó ingresos por 1.37 mil millones de dólares, superando los 1.26 mil millones de dólares proyectados por los analistas. De igual forma, consiguió una ganancia por acción de 1.73$, por encima de los 1.253 estimados por el mercado.

Por otro lado, los títulos de GE HealthCare Technologies (GEHC) repuntan un 8.82% el día de hoy, registrando un nuevo máximo histórico en 94.80$. Esta subida se da un día después de dar a conocer su informe de ganancias, donde GEHC obtuvo ingresos por 5.32 mil millones de dólares, ligeramente inferior a los 5.33 mil millones de dólares previstos, así como una ganancia por acción de 1.45$, en comparación con los 1.263$ estimados por el consenso.

El Nasdaq 100 firma su segunda jornada consecutiva al alza llegando a máximos de ocho semanas no vistos desde el 18 de diciembre de 2024 en 22.035, acercándose al máximo histórico de 22.131.

Niveles técnicos en el Nasdaq 100

El Nasdaq 100 estableció un soporte de corto plazo dado por el mínimo del 12 de febrero en 21.424. El siguiente soporte importante está en 20.658, punto pivote del de enero. Al norte, la resistencia calve está en 22.131, máximo del 16 de diciembre de 2024.

Gráfico de 4 horas del Nasdaq 100

Nasdaq FAQs

El Nasdaq es una bolsa de valores estadounidense que empezó siendo un cotizador electrónico de valores. Al principio, el Nasdaq sólo ofrecía cotizaciones de valores extrabursátiles (OTC), pero más tarde se convirtió también en bolsa. En 1991, el Nasdaq había crecido hasta representar el 46% de todo el mercado de valores estadounidense. En 1998, se convirtió en la primera bolsa de EE.UU. en ofrecer negociación on-line. El Nasdaq también elabora varios índices, el más completo de los cuales es el Nasdaq Composite, que representa a los más de 2.500 valores del Nasdaq, y el Nasdaq 100.

El Nasdaq 100 es un índice de gran capitalización compuesto por 100 empresas no financieras de la bolsa Nasdaq. Aunque sólo incluye una fracción de los miles de valores del Nasdaq, explica más del 90% del movimiento. La influencia de cada empresa en el índice se pondera en función de la capitalización bursátil. El Nasdaq 100 incluye empresas muy centradas en la tecnología, aunque también engloba empresas de otros sectores y de fuera de Estados Unidos. La rentabilidad media anual del Nasdaq 100 ha sido del 17.23% desde 1986.

Hay varias formas de operar con el Nasdaq 100. La mayoría de los corredores minoristas y plataformas de spread betting ofrecen apuestas mediante Contratos por Diferencia (CFD). Para los inversores a largo plazo, los fondos cotizados (ETF) operan como acciones que imitan el movimiento del índice sin que el inversor tenga que comprar las 100 empresas que lo componen. Un ejemplo de ETF es el Invesco QQQ Trust (QQQ). Los contratos de futuros del Nasdaq 100 permiten especular sobre la evolución futura del índice. Las opciones proporcionan el derecho, pero no la obligación, de comprar o vender el Nasdaq 100 a un precio específico (precio de ejercicio) en el futuro.

Son muchos los factores que impulsan al Nasdaq 100, pero principalmente es el rendimiento agregado de las empresas que lo componen, revelado en sus informes de resultados trimestrales y anuales. Los datos macroeconómicos estadounidenses y mundiales también contribuyen, ya que influyen en la confianza de los inversores, que si es positiva impulsa las ganancias. El nivel de los tipos de interés, fijado por la Reserva Federal (Fed), también influye en el Nasdaq 100, ya que afecta al coste del crédito, del que dependen en gran medida muchas empresas. Por lo tanto, el nivel de inflación también puede ser un factor importante, así como otros parámetros que influyen en las decisiones de la Reserva Federal.

- El GBP/USD subió casi un punto porcentual el jueves.

- El PIB del Reino Unido fue más firme de lo esperado, y las cifras del IPP de EE.UU. se consolidaron tras la revisión.

- Las ventas minoristas de EE.UU. aún están en camino para el viernes, pero las amenazas arancelarias se han vuelto a suavizar.

El GBP/USD se recuperó el jueves, subiendo más de nueve décimas de un punto porcentual y alcanzando la región de 1.2560 después de que los datos económicos fueran en general mejores de lo esperado a ambos lados del Atlántico. El Producto Interno Bruto (PIB) del Reino Unido superó las previsiones medianas del mercado, y las cifras de inflación del Índice de Precios de Producción (IPP) de EE.UU. calmaron las preocupaciones de los inversores tras un aumento en la inflación a nivel de consumidor esta semana.

Presidente de EE.UU. Donald Trump: Plan para aranceles recíprocos en proceso

El presidente de EE.UU. Donald Trump hizo una gran revelación de su última idea para aumentar los ingresos fiscales frente a los fuertes recortes fiscales administrativos. Los "aranceles recíprocos", planes para imponer tarifas a los países que tienen aranceles sobre los productos estadounidenses, están programados para tomar forma en los próximos meses, con el secretario de Comercio de EE.UU. Howard Lutnick encargado de trabajar en los detalles.

El cronograma de nuevas amenazas arancelarias sigue siendo elusivo, y los inversores están valorando las nuevas amenazas arancelarias como algo que no va a suceder, al igual que los "aranceles del primer día" del presidente Trump, y los aranceles sobre Canadá y México, y aranceles específicos sobre automóviles, microchips y productos farmacéuticos. En total, hay muchos conceptos de un plan para imponer fuertes impuestos a las importaciones a los consumidores y empresas estadounidenses, pero muy poco progreso real, y los inversores apuestan a que la tendencia continuará.

Forex Hoy: Los mercados ahora miran los aranceles y los fundamentos de EE.UU.

El PIB del cuarto trimestre del Reino Unido se situó en 1.4% interanual, muy por encima del pronóstico del 1.1%, y subiendo aún más desde el 1.0% revisado del período anterior. El PIB intertrimestral también superó las expectativas, subiendo a 0.1% frente a la contracción pronosticada del -0.1%.

En el lado de EE.UU., la inflación a nivel empresarial del IPP superó las expectativas, pero las fuertes revisiones a las cifras anteriores dieron a los inversores la oportunidad de interpretar el último lote de datos de precios como una muestra de alivio en las presiones inflacionarias. La inflación subyacente del IPP para el año que terminó en enero se situó en 3.6% interanual, muy por encima del pronóstico del 3.3% pero un punto por debajo de la cifra revisada del 3.7%, que inicialmente se registró en 3.5%.

Las ventas minoristas de EE.UU. son todo lo que queda en el barril para el resto de los datos clave de la semana. Los mercados esperarán otro resultado firme, con la cifra mensual de ventas minoristas pronosticada para una ligera contracción del -0.1% en comparación con el 0.4% anterior.

Pronóstico del precio del GBP/USD

Después de semanas de esfuerzo alcista, el GBP/USD finalmente está de vuelta por encima de la media móvil exponencial (EMA) de 50 días cerca de la zona de 1.2500. Todavía hay mucho espacio a la baja para que los alcistas caigan después de varias semanas de congestión, pero la próxima barrera técnica inmediata al alza se encuentra en la EMA de 200 días estacionada justo por debajo de 1.2700.

Gráfico diario del GBP/USD

Libra esterlina FAQs

La Libra esterlina (GBP) es la moneda más antigua del mundo (886 d. C.) y la moneda oficial del Reino Unido. Es la cuarta unidad de cambio de divisas (FX) más comercializada en el mundo, representando el 12% de todas las transacciones, con un promedio de 630 mil millones de $ al día, según datos de 2022. Sus pares comerciales clave son GBP/USD, que representa el 11% de FX, GBP/JPY (3%) y EUR/GBP (2%). La Libra esterlina es emitida por el Banco de Inglaterra (BoE).

El factor más importante que influye en el valor de la Libra esterlina es la política monetaria decidida por el Banco de Inglaterra. El Banco de Inglaterra basa sus decisiones en si ha logrado su objetivo principal de "estabilidad de precios": una tasa de inflación constante de alrededor del 2%. Su principal herramienta para lograrlo es el ajuste de los tipos de interés. Cuando la inflación es demasiado alta, el Banco de Inglaterra intentará controlarla subiendo los tipos de interés, lo que encarece el acceso al crédito para las personas y las empresas. Esto es generalmente positivo para la libra esterlina, ya que los tipos de interés más altos hacen del Reino Unido un lugar más atractivo para que los inversores globales inviertan su dinero. Cuando la inflación cae demasiado es una señal de que el crecimiento económico se está desacelerando. En este escenario, el Banco de Inglaterra considerará bajar los tipos de interés para abaratar el crédito, de modo que las empresas se endeudarán más para invertir en proyectos que generen crecimiento.

Los datos publicados miden la salud de la economía y pueden afectar el valor de la libra esterlina. Indicadores como el PIB, los PMI de manufactura y servicios y el empleo pueden influir en la dirección de la Libra esterlina.

Otro dato importante que se publica y afecta a la Libra esterlina es la balanza comercial. Este indicador mide la diferencia entre lo que un país gana con sus exportaciones y lo que gasta en importaciones durante un período determinado. Si un país produce productos de exportación muy demandados, su moneda se beneficiará exclusivamente de la demanda adicional creada por los compradores extranjeros que buscan comprar esos bienes. Por lo tanto, una balanza comercial neta positiva fortalece una moneda y viceversa en el caso de un saldo negativo

- NZD/JPY cae a 86.65 el jueves, marcando un retroceso continuo desde los recientes máximos.

- El par lucha por recuperar terreno tras enfrentar rechazo en la SMA de 20 días, destacando intentos alcistas débiles.

- Con un momentum decreciente y un RSI en descenso, podrían esperarse más pérdidas a menos que los compradores recuperen el control.

El par NZD/JPY dio otro paso hacia abajo el jueves, cayendo a 86.65 mientras la presión de venta se intensificaba. A pesar de breves intentos de recuperar el terreno perdido, el rechazo en la media móvil simple (SMA) de 20 días alrededor de 87.20 expuso al par a mayores riesgos a la baja, señalando que los alcistas carecen de la convicción para cambiar el momentum a su favor.

Las señales técnicas sugieren que los vendedores siguen en control. El Índice de Fuerza Relativa (RSI) está cayendo bruscamente a 45, apuntando a un interés de compra menguante, mientras que el histograma de Convergencia/Divergencia de Medias Móviles (MACD) está imprimiendo barras rojas decrecientes, señalando un impulso bajista persistente. La incapacidad de romper la resistencia de la SMA de 20 días refuerza la visión de que los vendedores aún dominan el mercado.

Mirando hacia adelante, los traders observarán de cerca el nivel de soporte de 86.40. Una ruptura por debajo de este podría acelerar las pérdidas hacia 86.00, donde los compradores podrían intentar estabilizar la caída. Al alza, recuperar el nivel de 87.00 sería el primer paso para que los alcistas recuperen tracción, aunque un empuje decisivo por encima de la SMA de 20 días sigue siendo esencial para alterar la perspectiva bajista actual.

NZD/JPY gráfico diario

- El NZD/USD sube a 0.5650 el jueves, pero la tracción al alza sigue siendo débil.

- El par continúa operando lateralmente por encima de la SMA de 20 días, sin lograr establecer una tendencia clara.

- Aunque los indicadores técnicos muestran señales mixtas, la acción reciente del precio sugiere que el mercado está esperando un catalizador para un movimiento decisivo.

El par NZD/USD vio un leve aumento el jueves, subiendo a 0.5650 mientras los compradores intentaban empujar el precio al alza. Sin embargo, el movimiento careció de convicción, con el par luchando por ganar tracción por encima de su media móvil simple (SMA) de 20 días. Este nivel ha actuado como un punto de pivote crítico en las sesiones recientes, y una ruptura decisiva por encima de él sigue siendo esquiva.

Los indicadores técnicos pintan un panorama mixto. El índice de fuerza relativa (RSI) ha subido a 53, señalando cierta mejora en el interés comprador. Sin embargo, el histograma del indicador de convergencia/divergencia de medias móviles (MACD) muestra barras verdes planas, lo que sugiere que el impulso alcista aún no se ha consolidado. Notablemente, a pesar del reciente intento de ganancias, la volatilidad del precio ha disminuido, lo que podría indicar que los operadores están esperando nuevos datos macroeconómicos o un cambio en el sentimiento del mercado antes de tomar su próxima decisión.

Si los compradores logran mantener un movimiento por encima de 0.5650, podrían estar en el horizonte más ganancias, con la próxima zona de resistencia alrededor de 0.5680-0.5700. A la baja, el no mantenerse por encima de la SMA de 20 días podría llevar a una renovada presión de venta, exponiendo al par a caídas hacia las áreas de soporte de 0.5620 y 0.5600.

NZD/USD gráfico diario

- West Pharmaceutical Services (WST) pierde un 36.39% el día de hoy, operando en estos momentos sobre 205.06$.

- WST redujo su expectativa de ventas para el 2025, provocando una fuerte caída en el precio de sus títulos.

Los valores de West Pharmaceutical Services (WST) establecieron un máximo del día en 249.41$, atrayendo vendedores agresivos que arrastraron el precio de la acción a un mínimo no visto desde el 15 de junio de 2020 en 201.82$. Al momento de escribir, WST cotiza sobre 205.06$, perdiendo un 36.39% diario.

Los títulos de West Pharmaceutical Services se desploman tras reducir sus proyecciones de ganancias para el 2025

La empresa líder en diseño y fabricación de productos farmacéuticos West Pharmaceutical Services (WST) cae un 36.39% en la jornada del jueves, llegando a mínimos de más de cuatro años y medio no vistos desde el 15 de junio de 2020 en 201.82$ tras la publicación de su reporte trimestral.

WST reportó ingresos por 748.8 millones de dólares, superando los 740.47 esperados por el consenso del mercado, así como una ganancia por acción de 1.82$, frente a los 1.719$ proyectados por los analistas.

Sin embargo, la sorpresa para los inversores se presentó cuando la compañía farmacéutica recortó su proyección de ventas anuales para 2025, ubicándola en un rango entre 2.875 y 2.905 millones de dólares, por debajo de las expectativas de los analistas de 3.039 millones de dólares. De igual forma, WST pronostica una ganancia por acción en un rango entre 6$ y 6.20$, inferior a los 7.45$ esperados por los analistas.

Niveles técnicos de West Pharmaceutical Services

Las acciones de WST reaccionaron a la baja desde una resistencia de corto plazo dada por el máximo del 27 de enero en 348.90$. La siguiente resistencia clave se encuentra en 415.73$, máximo del 28 de agosto de 2024. A la baja, el soporte clave se encuentra en 124.53, punto pivote del 23 de marzo de 2020.

Gráfico semanal de WST

El presidente de EE.UU. llegó a los cables el jueves, revelando detalles de sus conceptos de un plan para aranceles recíprocos contra todos los principales socios comerciales de EE.UU. que imponen aranceles y también no aranceles sobre bienes importados de EE.UU. Según el presidente Trump, la administración de EE.UU. también considerará a los países que cobran un IVA sobre bienes extranjeros como una forma de arancel. Los detalles específicos sobre la propuesta de arancel recíproco siguen siendo escasos, y el secretario de Comercio, Howard Lutnick, ha sido designado para realmente desarrollar los detalles en el futuro. El presidente Trump también destacó la necesidad de abordar "aranceles no monetarios", un concepto económico que no existe.

Aspectos clave

He decidido imponer un arancel recíproco.

Consideraremos a los países que utilizan el sistema de IVA.

El IVA será visto como un arancel.

Lo vamos a llamar un arancel.

Nos están cobrando mucho más de lo que les cobramos.

Se harán provisiones para aranceles no monetarios.

Lutnick propondrá números equivalentes a esas limitaciones y otras barreras no arancelarias.

Lutnick estará trabajando en un plan recíproco.

Otros países pueden reducir aranceles o eliminarlos.

No habrá aranceles si se fabrica o construye el producto en EE.UU.

Queremos nivelar el terreno de juego para todas las empresas estadounidenses.

He pedido a los jefes de tesorería y comercio que trabajen en la reciprocidad.

El acero y el aluminio están por encima de esto.

Los aranceles a los automóviles estarán por encima de los aranceles recíprocos, y llegarán pronto.

Esto estará por encima de los aranceles al acero, también a los automóviles y productos farmacéuticos.

Los chips y los productos farmacéuticos también estarán por encima.

India tiene más aranceles que casi cualquier otro país.

Espero que los empleos aumenten, los precios podrían subir algo a corto plazo.

- El Dólar canadiense subió alrededor de un 0.3% el jueves.

- El sentimiento general del mercado ha mejorado, empujando a la baja al Dólar estadounidense.

- Los datos canadienses siguen siendo escasos, pero un USD más débil está apoyando al CAD.

El Dólar canadiense (CAD) atrapó nuevas ofertas el jueves debido a la debilidad del Dólar estadounidense (USD). Los flujos del mercado se están alejando del refugio seguro del Dólar, proporcionando soporte al CAD, que de otro modo sería poco notable, y empujando al par USD/CAD de vuelta hacia el nivel de 1.4200.

Canadá sigue estando abrumadoramente subrepresentado en la agenda económica esta semana, pero una serie de cifras de inflación de EE.UU. está dando a los inversores mucho en qué pensar. Las cifras del Índice de Precios de Producción (IPP) de EE.UU. superaron las expectativas, pero una fuerte revisión al alza de las cifras anteriores significa que las presiones inflacionarias siguen disminuyendo, al menos en teoría.

Qué mueve el mercado hoy: El Dólar canadiense sube mientras los operadores esperan los últimos aranceles de Trump

- El Dólar canadiense subió alrededor de un tercio de un por ciento frente al Dólar estadounidense el jueves.

- La inflación del IPP de EE.UU. superó las previsiones, pero las fuertes revisiones de datos anteriores significan que la inflación no es un problema tan grande como los mercados temían el miércoles cuando la inflación del Índice de Precios al Consumidor (IPC) de EE.UU. volvió a subir.

- Las apuestas del mercado por un recorte de tasas de la Reserva Federal (Fed) se han adelantado a julio o septiembre, desde las apuestas iniciales de principios de semana de que no habría movimientos hasta diciembre.

- Las ventas minoristas de EE.UU. aún se avecinan el viernes.

- Se espera que el presidente de EE.UU., Donald Trump, presente sus últimas propuestas de "aranceles recíprocos" más tarde el jueves, pero la fecha de implementación ya se está retrasando, con una fecha tentativa fijada para abril.

- Los repetidos aplazamientos de la administración Trump sobre los aranceles han llevado a los inversores a ignorar en gran medida las continuas gesticulaciones de guerra comercial del presidente Trump.

Pronóstico del precio del Dólar canadiense

Un aumento constante del Dólar canadiense a medida que el sentimiento del mercado continúa mejorando en todos los ámbitos significa que el Dólar estadounidense está quedando en segundo plano, enviando al USD/CAD a nuevos mínimos de varias semanas. La acción del precio está volviendo al nivel de 1.4200 después de que el CAD cayera a mínimos de varias décadas recientemente, y un patrón de congestión técnica está comenzando a desmoronarse a medida que la volatilidad derriba las paredes del USD/CAD.

El par ha vuelto al lado bajo de la media móvil exponencial (EMA) de 50 días cerca de 1.4290 por primera vez desde octubre, pero el impulso se mantendrá limitado ya que la EMA de 200 días espera justo al sur del nivel de 1.4000.

USD/CAD gráfico diario

Dólar canadiense FAQs

Los factores clave que determinan la cotización del Dólar canadiense (CAD) son el nivel de los tipos de interés fijados por el Banco de Canadá (BoC), el precio del petróleo, el principal producto de exportación de Canadá, la salud de su economía, la inflación y la balanza comercial, que es la diferencia entre el valor de las exportaciones canadienses y el de sus importaciones. Otros factores son la confianza de los mercados, es decir, si los inversores apuestan por activos más arriesgados (risk-on) o buscan activos seguros (risk-off), siendo el risk-on positivo para el CAD. Como su mayor socio comercial, la salud de la economía estadounidense también es un factor clave que influye en el Dólar canadiense.

El Banco de Canadá (BoC) ejerce una influencia significativa sobre el Dólar canadiense al fijar el nivel de los tipos de interés que los bancos pueden prestarse entre sí. Esto influye en el nivel de los tipos de interés para todo el mundo. El principal objetivo del BoC es mantener la inflación entre el 1% y el 3% ajustando los tipos de interés al alza o a la baja. Unos tipos de interés relativamente altos suelen ser positivos para el CAD. El Banco de Canadá también puede utilizar la relajación cuantitativa y el endurecimiento para influir en las condiciones crediticias, siendo la primera negativa para el CAD y la segunda positiva para el CAD.

El precio del petróleo es un factor clave que influye en el valor del Dólar canadiense. El petróleo es la mayor exportación de Canadá, por lo que el precio del petróleo tiende a tener un impacto inmediato en el valor del CAD. Generalmente, si el precio del petróleo sube, el CAD también sube, ya que aumenta la demanda agregada de la divisa. Lo contrario ocurre si el precio del petróleo baja. Los precios más altos del petróleo también tienden a dar lugar a una mayor probabilidad de una balanza comercial positiva, lo que también apoya al CAD.

Aunque tradicionalmente siempre se ha considerado que la inflación es un factor negativo para una moneda, ya que reduce el valor del dinero, en realidad ha ocurrido lo contrario en los tiempos modernos, con la relajación de los controles de capital transfronterizos. Una inflación más alta suele llevar a los bancos centrales a subir los tipos de interés, lo que atrae más entradas de capital de inversores mundiales que buscan un lugar lucrativo donde guardar su dinero. Esto aumenta la demanda de la moneda local, que en el caso de Canadá es el Dólar canadiense.

Los datos macroeconómicos publicados miden la salud de la economía y pueden tener un impacto en el Dólar canadiense. Indicadores como el PIB, los PMI manufactureros y de servicios, el empleo y las encuestas de confianza del consumidor pueden influir en la dirección del CAD. Una economía fuerte es buena para el Dólar canadiense. No sólo atrae más inversión extranjera, sino que puede animar al Banco de Canadá a subir los tipos de interés, lo que se traduce en una moneda más fuerte. Sin embargo, si los datos económicos son débiles, es probable que el CAD caiga.

- El Peso mexicano sube, pero la brecha de tasas entre la Fed y Banxico amenaza su apreciación.

- Los Precios de Producción de EE.UU. suben, retrasando las expectativas de recorte de tasas de la Fed a septiembre.

- El USD/MXN cae mientras el Índice del Dólar estadounidense baja un 0.55%, pero la divergencia de políticas se avecina.

El Peso mexicano (MXN) ganó modestamente frente al Dólar estadounidense (USD) el jueves, ya que los datos adicionales de inflación muestran que los precios en Estados Unidos (EE.UU.) siguen por encima del objetivo del 2% de la Reserva Federal (Fed). Además, las expectativas sobre la firma del presidente de EE.UU., Donald Trump, de una orden ejecutiva de aranceles recíprocos a última hora del día han impulsado al Dólar, recortando algunas pérdidas frente a la moneda de mercado emergente. El USD/MXN cotiza a 20.50, con una caída del 0.04%.

La última ronda de datos de inflación de EE.UU. mostró que los precios pagados por los productores subieron en enero después de la publicación del Índice de Precios al Consumo (IPC) un día antes. Mientras tanto, las expectativas de que la Reserva Federal recortaría las tasas se sitúan en 35 puntos básicos (pb), con los operadores retrasando el primer recorte a septiembre desde junio.

Mientras tanto, la Oficina de Estadísticas Laborales de EE.UU. (BLS) mostró que el mercado laboral sigue siendo fuerte: el número de estadounidenses que solicitaron beneficios por desempleo disminuyó durante la semana que terminó el 8 de febrero.

A pesar de esto, el par USD/MXN extendió sus pérdidas debido al alivio de que el presidente de EE.UU., Trump, podría firmar aranceles recíprocos cerca de las 18:00 GMT, aunque no se espera que entren en vigor hasta el 1 de abril.

Otra razón para la repentina caída del USD/MXN es que el Dólar está cayendo más del 0.55%, como lo muestra el Índice del Dólar estadounidense (DXY), que bajó de 107.91 a 107.37.

No obstante, los operadores deben ser conscientes de la divergencia de políticas monetarias entre el Banco de México (Banxico) y la Fed, lo que sugiere que el diferencial de tasas de interés se reduciría sustancialmente, favoreciendo a esta última. Por lo tanto, el USD/MXN podría reanudar su tendencia alcista a corto plazo.

Qué mueve el mercado hoy: El Peso mexicano avanza mientras el Dólar se debilita

- La agenda económica de México sigue ausente, pero el deterioro en la industria automotriz y las cifras de Producción Industrial peores de lo esperado sugieren que la economía está en peor forma de lo esperado.

- Esto y la retórica comercial del presidente de EE.UU., Donald Trump, sobre México serían vientos en contra para la moneda mexicana.

- El Índice de Precios de Producción (IPP) de EE.UU. en enero fue del 0.4% mensual, superando las previsiones del 0.3%, bajando desde el 0.5%. En los doce meses hasta el último mes, el IPP subió un 3.5% por encima de las estimaciones y subió desde el 3.3% de diciembre.

- El IPP subyacente aumentó un 0.3% mensual como se esperaba y subió un 3.6% interanual, por encima de las estimaciones del 3.3%.

- Las Solicitudes Iniciales de Desempleo para la semana que terminó el 8 de febrero aumentaron en 213K, por debajo de las estimaciones de 215K, y la lectura del 1 de febrero de 220K.

- La Fed adoptó una postura cautelosa tras las lecturas del IPC y el IPP de enero. A medida que el proceso de desinflación se deterioró, los funcionarios se volvieron ligeramente neutrales, liderados por el presidente de la Fed, Powell, quien dijo el miércoles "Estamos cerca pero no hemos llegado en cuanto a la inflación", añadiendo, "Queremos mantener la política restrictiva por ahora".

- Las disputas comerciales entre EE.UU. y México siguen en el punto de ebullición. Aunque los países encontraron un terreno común anteriormente, los operadores del USD/MXN deben saber que hay una pausa de 30 días y que las tensiones podrían surgir hacia finales de febrero.

Perspectiva técnica del USD/MXN: El Peso mexicano se mantiene firme cerca de 20.50

El par USD/MXN se consolida cerca de la media móvil simple (SMA) de 50 días en torno a 20.50, sin un sesgo claro durante los últimos siete días. La distancia entre las SMA de 50 y 100 días se ha reducido drásticamente, lo que indica que la tendencia alcista que comenzó en abril de 2024 está perdiendo fuerza después de alcanzar un máximo de varios años en 21.29.

Si los compradores quieren recuperar el control, deben superar niveles de resistencia clave como el máximo del 17 de enero en 20.90, la cifra de 21.00 y el máximo anual hasta la fecha (YTD) en 21.29. Por el contrario, si el USD/MXN cae por debajo de la SMA de 50 días y supera la SMA de 100 días en 20.23, se abre el camino para desafiar la marca de 20.00. En caso de mayor debilidad, se observan niveles clave de soporte en 19.50 y la SMA de 200 días en 19.33.

Peso mexicano FAQs

El Peso mexicano (MXN) es la moneda más comercializada entre sus pares latinoamericanas. Su valor está ampliamente determinado por el desempeño de la economía mexicana, la política del banco central del país, la cantidad de inversión extranjera en el país e incluso los niveles de remesas enviadas por los mexicanos que viven en el extranjero, particularmente en los Estados Unidos. Las tendencias geopolíticas también pueden afectar al MXN: por ejemplo, el proceso de nearshoring (o la decisión de algunas empresas de reubicar la capacidad de fabricación y las cadenas de suministro más cerca de sus países de origen) también se considera un catalizador para la moneda mexicana, ya que el país se considera un centro de fabricación clave en el continente americano. Otro catalizador para el MXN son los precios del petróleo, ya que México es un exportador clave de la materia prima.

El objetivo principal del banco central de México, también conocido como Banxico, es mantener la inflación en niveles bajos y estables (en o cerca de su objetivo del 3%, el punto medio de una banda de tolerancia de entre el 2% y el 4%). Para ello, el banco establece un nivel adecuado de tasas de interés. Cuando la inflación es demasiado alta, Banxico intentará controlarla subiendo las tasas de interés, lo que encarece el endeudamiento de los hogares y las empresas, enfriando así la demanda y la economía en general. Las tasas de interés más altas son generalmente positivas para el Peso mexicano (MXN), ya que conducen a mayores rendimientos, lo que hace que el país sea un lugar más atractivo para los inversores. Por el contrario, las tasas de interés más bajas tienden a debilitar el MXN.

La publicación de datos macroeconómicos es clave para evaluar el estado de la economía y puede tener un impacto en la valuación del peso mexicano (MXN). Una economía mexicana fuerte, basada en un alto crecimiento económico, un bajo desempleo y una alta confianza es buena para el MXN. No solo atrae más inversión extranjera, sino que puede alentar al Banco de México (Banxico) a aumentar las tasas de interés, en particular si esta fortaleza se acompaña de una inflación elevada. Sin embargo, si los datos económicos son débiles, es probable que el MXN se deprecie.

Como moneda de mercado emergente, el Peso mexicano (MXN) tiende a subir durante períodos de riesgo, o cuando los inversores perciben que los riesgos generales del mercado son bajos y, por lo tanto, están ansiosos por participar en inversiones que conllevan un mayor riesgo. Por el contrario, el MXN tiende a debilitarse en momentos de turbulencia del mercado o incertidumbre económica, ya que los inversores tienden a vender activos de mayor riesgo y huir a los refugios seguros más estables.

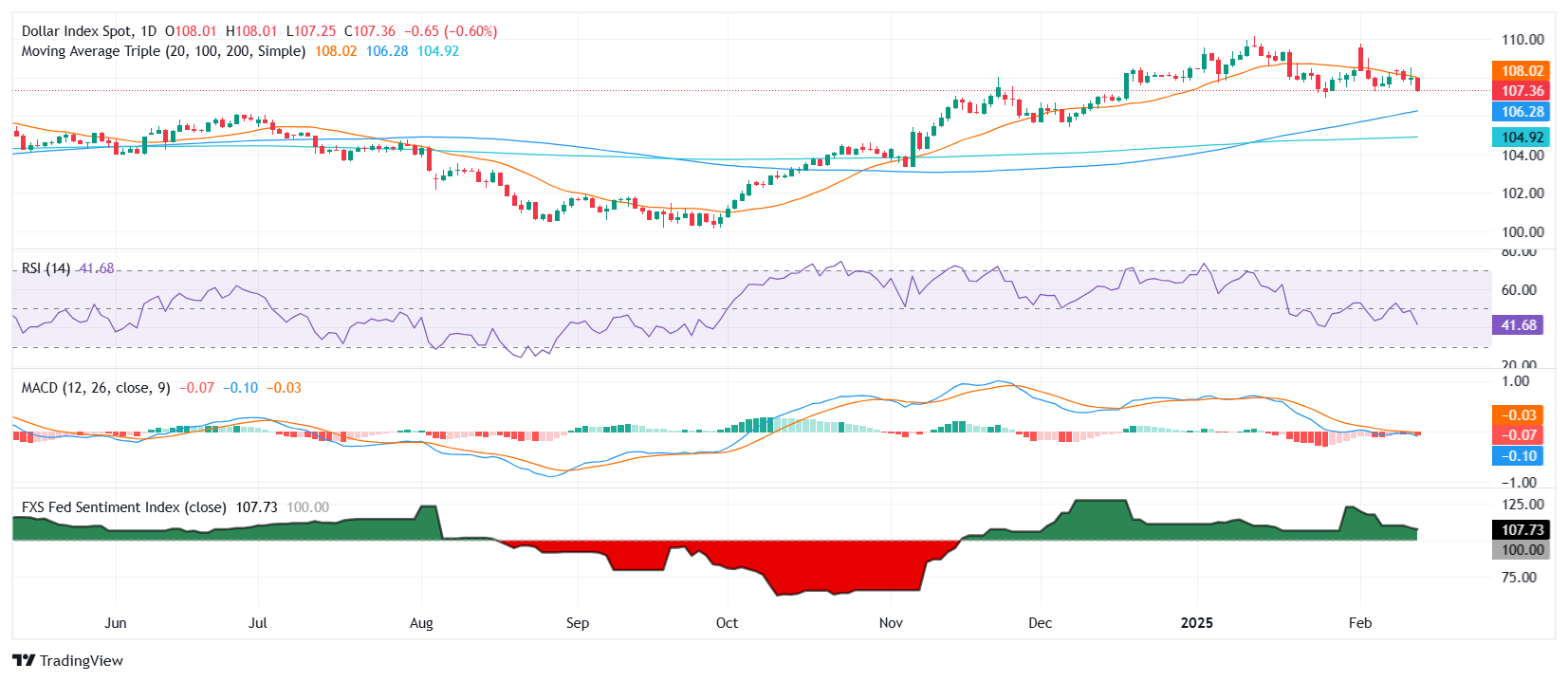

- El Índice del Dólar estadounidense se desplomó el jueves, sin lograr mantener las ganancias tras el repunte impulsado por la inflación del miércoles.

- Los datos del Índice de Precios de Producción más fuertes de lo esperado inicialmente apoyaron al Dólar, pero fueron contrarrestados por los titulares geopolíticos.

- El presidente Trump y el presidente ruso Putin acordaron iniciar conversaciones de paz con Ucrania, reduciendo la aversión al riesgo del mercado.

- Los datos de solicitudes de subsidio por desempleo fueron ligeramente mejores de lo esperado, reforzando la resiliencia del mercado laboral estadounidense.

El Índice del Dólar estadounidense (DXY), que mide el valor del Dólar frente a una cesta de divisas, lucha por mantener las ganancias tras los datos de inflación del miércoles. Los operadores son rápidos en descartar las últimas cifras del Índice de Precios de Producción (IPP), cambiando su enfoque a los desarrollos geopolíticos.

Un posible acuerdo de paz entre Rusia y Ucrania y los últimos datos de solicitudes de subsidio por desempleo en EE.UU. añaden incertidumbre al mercado, dejando al DXY por debajo de 107.30.

Qué mueve el mercado hoy: El Dólar estadounidense no logra capitalizar los datos fuertes del IPP

- El IPP de enero aumentó un 0.4%, superando el 0.3% esperado, pero bajó desde un 0.5% revisado anteriormente.

- El IPP subyacente coincidió con las expectativas en 0.3%, pero la cifra de diciembre fue revisada al alza a 0.4%, señalando una presión persistente sobre los precios.

- Las solicitudes iniciales de subsidio por desempleo cayeron a 213.000 para la semana que finalizó el 7 de febrero, ligeramente por debajo del pronóstico de 215.000.

- Las solicitudes continuas de subsidio por desempleo bajaron a 1.850 millones, por debajo de los 1.880 millones proyectados, destacando la resiliencia del mercado laboral.

- Un desarrollo geopolítico sorpresa vio al presidente Trump y al presidente Putin acordar iniciar negociaciones de paz con Ucrania, lo que desató una ola de optimismo.

- Por parte de la Reserva Federal, su postura sigue siendo cautelosa con los funcionarios listos para proporcionar más orientación sobre las perspectivas de la política monetaria.

- El Índice de Sentimiento de la Reserva Federal permanece sin cambios pero aún en territorio de línea dura, señalando la reticencia de los responsables de la política a relajar prematuramente.

Perspectiva técnica del DXY: El índice pierde el control de la media móvil de 20 días mientras la presión bajista aumenta

El Índice del Dólar estadounidense lucha por mantenerse por encima de la media móvil simple (SMA) de 20 días, señalando debilidad tras no lograr sostener las ganancias del miércoles. El Índice de Fuerza Relativa (RSI) se mantiene por debajo de 50, apuntando a un impulso bajista persistente, mientras que el Indicador de Convergencia/Divergencia de Medias Móviles (MACD) continúa mostrando una tendencia negativa.

La resistencia inmediata se encuentra en 108.50 con soporte cerca de 107.80. Una ruptura por debajo de este nivel podría acelerar las caídas hacia el nivel psicológico de 107.00.

Dólar estadounidense FAQs

El Dólar estadounidense (USD) es la moneda oficial de los Estados Unidos de América, y la moneda "de facto" de un número significativo de otros países donde se encuentra en circulación junto con los billetes locales. Según datos de 2022, es la divisa más negociada del mundo, con más del 88% de todas las operaciones mundiales de cambio de divisas, lo que equivale a una media de 6.6 billones de dólares en transacciones diarias. Tras la Segunda Guerra Mundial, el USD tomó el relevo de la libra esterlina como moneda de reserva mundial.

El factor individual más importante que influye en el valor del Dólar estadounidense es la política monetaria, que está determinada por la Reserva Federal (Fed). La Fed tiene dos mandatos: lograr la estabilidad de precios (controlar la inflación) y fomentar el pleno empleo. Su principal herramienta para lograr estos dos objetivos es ajustar las tasas de interés. Cuando los precios suben demasiado deprisa y la inflación supera el objetivo del 2% fijado por la Fed, ésta sube los tipos, lo que favorece la cotización del dólar. Cuando la Inflación cae por debajo del 2% o la tasa de desempleo es demasiado alta, la Fed puede bajar las tasas de interés, lo que pesa sobre el Dólar.

En situaciones extremas, la Reserva Federal también puede imprimir más dólares y promulgar la flexibilización cuantitativa (QE). La QE es el proceso mediante el cual la Fed aumenta sustancialmente el flujo de crédito en un sistema financiero atascado. Se trata de una medida de política no convencional que se utiliza cuando el crédito se ha agotado porque los bancos no se prestan entre sí (por miedo al impago de las contrapartes). Es el último recurso cuando es poco probable que una simple bajada de las tasas de interés logre el resultado necesario. Fue el arma elegida por la Fed para combatir la contracción del crédito que se produjo durante la Gran Crisis Financiera de 2008. Consiste en que la Fed imprima más dólares y los utilice para comprar bonos del gobierno estadounidense, principalmente de instituciones financieras. El QE suele conducir a un debilitamiento del Dólar estadounidense.

El endurecimiento cuantitativo (QT) es el proceso inverso por el que la Reserva Federal deja de comprar bonos a las instituciones financieras y no reinvierte el capital de los valores en cartera que vencen en nuevas compras. Suele ser positivo para el dólar estadounidense.

- El EUR/USD sube a 1.0385 el jueves, confirmando una ruptura por encima de la SMA de 20 días.

- Un movimiento sostenido por encima de 1.0400 podría fortalecer aún más el sentimiento alcista, mientras que la SMA de 20 días ahora actúa como soporte.

El EUR/USD continuó su recuperación el jueves, subiendo a 1.0385 y reforzando su ruptura por encima de la media móvil simple (SMA) de 20 días. Después de varios intentos fallidos de mantener las ganancias a principios de la semana, el par ahora parece haber hecho un movimiento decisivo, cambiando el sesgo a corto plazo a favor de los compradores.

Las lecturas técnicas destacan un creciente impulso alcista. El Índice de Fuerza Relativa (RSI) ha subido bruscamente a 56, indicando una creciente presión de compra, mientras que el histograma de la Convergencia/Divergencia de Medias Móviles (MACD) presenta barras verdes crecientes, sugiriendo una fuerza continua en el empuje al alza. Si esta tendencia persiste, los alcistas podrían buscar extender las ganancias aún más.

Desde una perspectiva estructural, 1.0450 emerge como el próximo nivel de resistencia clave, y una ruptura por encima de este podría abrir la puerta hacia 1.0500. A la baja, la SMA de 20 días, ahora actuando como soporte, será monitoreada de cerca, con cualquier caída por debajo de 1.0350 cuestionando potencialmente la sostenibilidad del reciente movimiento alcista.

Gráfico diario del EUR/USD

- El PIB del Reino Unido sorprende con un crecimiento del 0.1%, desafiando los temores de recesión.

- La inflación del IPP de EE.UU. supera las expectativas, reforzando la postura cautelosa de la Fed sobre los recortes de tasas.

- El GBP/USD mantiene ganancias, pero la perspectiva técnica aún favorece la baja por debajo de 1.2473.

La Libra esterlina registró sólidas ganancias frente al Dólar el jueves después de que las cifras del PIB en el Reino Unido superaran sorprendentemente las estimaciones. Mientras tanto, la inflación en EE.UU. aumentó y los datos de empleo en EE.UU. muestran que el mercado laboral sigue siendo fuerte. El GBP/USD cotiza en 1.2510, subiendo un 0.53%.

La Libra gana pero la divergencia entre el BoE y la Fed limita el potencial alcista

Los datos salvaron a la Libra esterlina después de que la lectura preliminar del cuarto trimestre de 2024 mostrara que la economía creció un 0.1% intertrimestral, superando las estimaciones de una contracción del -0.1%. En términos anuales, el PIB aumentó un 1.5%, por encima de las previsiones y de la lectura anterior del 1%.

En EE.UU., la Oficina de Estadísticas Laborales (BLS) reveló que el Índice de Precios de Producción (IPP) fue del 0.4% mensual en enero, por encima de las estimaciones del 0.3%, bajando desde el 0.5%. En datos interanuales, el IPP se mantuvo sin cambios en el 3.5% pero superó las previsiones.

Las cifras subyacentes también fueron ligeramente altas, con cifras mensuales subiendo un 0.3% como se estimaba. En los doce meses hasta enero, el IPP subyacente aumentó un 3.6%, tres décimas por encima de la proyección del 3.3%.

Otros datos mostraron que las solicitudes iniciales de subsidio por desempleo para la semana que terminó el 8 de febrero aumentaron en 213K, por debajo de las estimaciones de 215K y de la lectura del 1 de febrero de 220K.

Dado el trasfondo, el GBP/USD está operando en verde, aunque la divergencia entre los bancos centrales favorece una mayor baja. Después de los datos del PIB del Reino Unido, los mercados descontaron completamente el próximo recorte en junio y esperan 55 puntos básicos de flexibilización por parte del Banco de Inglaterra (BoE) hacia finales de 2025.

No obstante, el economista jefe del BoE, Hue Pill, dijo que espera más recortes de tasas pero insta a la cautela ya que el proceso de desinflación no está completo.

Mientras tanto, la Fed adoptó una postura cautelosa después de que las últimas lecturas de inflación indicaran que el proceso de desinflación se estancó después de cinco meses consecutivos de aumentos de precios. El miércoles, el presidente de la Fed, Jerome Powell, dijo: "Estamos cerca pero no hemos llegado en cuanto a la inflación", añadiendo, "Queremos mantener la política restrictiva por ahora".

Pronóstico del precio del GBP/USD: Perspectiva técnica

La tendencia bajista del GBP/USD sigue intacta como lo muestra el gráfico diario. Pero si los compradores recuperan el máximo del 5 de febrero de 1.2549, el sesgo cambia a neutral ya que el par habría alcanzado un máximo más alto, una indicación de un cambio de tendencia. Más al alza se encuentra en 1.2600, y los compradores podrían desafiar la media móvil simple (SMA) de 100 días en 1.2700.

Por el contrario, si el GBP/USD cae por debajo de la SMA de 50 días en 1.2473, los vendedores podrían empujar los precios hacia el nivel de 1.2400.

Libra esterlina PRECIO Hoy

La tabla inferior muestra el porcentaje de cambio del Libra esterlina (GBP) frente a las principales monedas hoy. La Libra esterlina fue la divisa más fuerte frente al Dólar estadounidense.

| USD | EUR | GBP | JPY | CAD | AUD | NZD | CHF | |

|---|---|---|---|---|---|---|---|---|

| USD | -0.39% | -0.53% | -0.54% | -0.41% | -0.07% | -0.08% | -0.75% | |

| EUR | 0.39% | -0.15% | -0.13% | -0.02% | 0.30% | 0.30% | -0.37% | |

| GBP | 0.53% | 0.15% | -0.02% | 0.12% | 0.46% | 0.44% | -0.23% | |

| JPY | 0.54% | 0.13% | 0.02% | 0.12% | 0.46% | 0.40% | -0.23% | |

| CAD | 0.41% | 0.02% | -0.12% | -0.12% | 0.35% | 0.32% | -0.35% | |

| AUD | 0.07% | -0.30% | -0.46% | -0.46% | -0.35% | -0.02% | -0.69% | |

| NZD | 0.08% | -0.30% | -0.44% | -0.40% | -0.32% | 0.02% | -0.67% | |

| CHF | 0.75% | 0.37% | 0.23% | 0.23% | 0.35% | 0.69% | 0.67% |

El mapa de calor muestra los cambios porcentuales de las principales monedas. La moneda base se selecciona desde la columna de la izquierda, mientras que la moneda de cotización se selecciona en la fila superior. Por ejemplo, si elige el Libra esterlina de la columna de la izquierda y se mueve a lo largo de la línea horizontal hasta el Dólar estadounidense, el cambio porcentual que se muestra en el cuadro representará el GBP (base)/USD (cotización).

- El USD/JPY cae cerca de 153.40 en medio de una significativa fortaleza del Yen japonés.

- Los inversores se mantienen alerta mientras Trump reitera amenazas de aranceles recíprocos.

- La Fed declaró que una postura de política restrictiva es favorable si el progreso en la tendencia desinflacionaria se estanca.

El par USD/JPY cae bruscamente cerca de 153.40 en la sesión norteamericana del jueves desde su máximo semanal de 154.80, que alcanzó el miércoles. El activo se debilita ya que los activos de refugio seguro de segundo nivel, como el Yen japonés (JPY) y el Franco suizo (CHF), se desempeñan fuertemente en todos los ámbitos.

Yen japonés PRECIO Hoy

La tabla inferior muestra el porcentaje de cambio del Yen japonés (JPY) frente a las principales monedas hoy. Yen japonés fue la divisa más fuerte frente al Dólar australiano.

| USD | EUR | GBP | JPY | CAD | AUD | NZD | CHF | |

|---|---|---|---|---|---|---|---|---|

| USD | 0.03% | -0.15% | -0.60% | -0.03% | 0.40% | 0.33% | -0.54% | |

| EUR | -0.03% | -0.19% | -0.64% | -0.06% | 0.34% | 0.30% | -0.58% | |

| GBP | 0.15% | 0.19% | -0.48% | 0.13% | 0.55% | 0.48% | -0.39% | |

| JPY | 0.60% | 0.64% | 0.48% | 0.54% | 0.99% | 0.88% | 0.05% | |

| CAD | 0.03% | 0.06% | -0.13% | -0.54% | 0.44% | 0.36% | -0.51% | |

| AUD | -0.40% | -0.34% | -0.55% | -0.99% | -0.44% | -0.07% | -0.93% | |

| NZD | -0.33% | -0.30% | -0.48% | -0.88% | -0.36% | 0.07% | -0.87% | |

| CHF | 0.54% | 0.58% | 0.39% | -0.05% | 0.51% | 0.93% | 0.87% |

El mapa de calor muestra los cambios porcentuales de las principales monedas. La moneda base se selecciona desde la columna de la izquierda, mientras que la moneda de cotización se selecciona en la fila superior. Por ejemplo, si elige el Yen japonés de la columna de la izquierda y se mueve a lo largo de la línea horizontal hasta el Dólar estadounidense, el cambio porcentual que se muestra en el cuadro representará el JPY (base)/USD (cotización).

La oferta de refugio seguro del JPY y el CHF se fortalece en medio de preocupaciones de que la imposición de aranceles recíprocos por parte del presidente de Estados Unidos (EE.UU.), Donald Trump, conduzca a una guerra comercial global. Trump reiteró las amenazas de aranceles recíprocos en las primeras horas de negociación norteamericanas a través de una publicación en Truth Social.

"¡Tres grandes semanas, quizás las mejores de la historia, pero hoy es el gran día: ¡aranceles recíprocos!!! ¡Hacer a América grande de nuevo!!!," dijo Trump.

Contrario a la fortaleza del JPY y el CHF, el Dólar estadounidense (USD) enfrenta presión de venta por el optimismo sobre una tregua entre Rusia y Ucrania. Donald Trump anunció el miércoles que los líderes de ambas naciones habían acordado conversaciones de paz.

El Índice del Dólar estadounidense (DXY), que sigue el valor del Dólar frente a seis monedas principales, ha recuperado algunas de sus pérdidas matutinas pero aún está a la baja un 0.15% cerca de 107.80.

Mientras tanto, las perspectivas para el dólar estadounidense siguen firmes, ya que los informes del Índice de Precios al Consumo (IPC) y del Índice de Precios de Producción (IPP) de EE.UU. para enero han aumentado las expectativas de que la Reserva Federal (Fed) mantendrá las tasas de interés en el rango actual de 4.25%-4.50% por más tiempo.

El presidente de la Fed, Jerome Powell, dijo en su testimonio de dos días ante el Congreso que el banco central puede mantener "la restricción de la política por más tiempo" si la economía sigue siendo fuerte y "la inflación no se mueve hacia el 2%."

(Esta historia fue corregida el 13 de febrero a las 14:46 para decir que el Índice del Dólar estadounidense (DXY) ha recuperado algunas de sus pérdidas matutinas, no algunas de sus ganancias matutinas.)

Dólar estadounidense FAQs

El Dólar estadounidense (USD) es la moneda oficial de los Estados Unidos de América, y la moneda "de facto" de un número significativo de otros países donde se encuentra en circulación junto con los billetes locales. Según datos de 2022, es la divisa más negociada del mundo, con más del 88% de todas las operaciones mundiales de cambio de divisas, lo que equivale a una media de 6.6 billones de dólares en transacciones diarias. Tras la Segunda Guerra Mundial, el USD tomó el relevo de la libra esterlina como moneda de reserva mundial.

El factor individual más importante que influye en el valor del Dólar estadounidense es la política monetaria, que está determinada por la Reserva Federal (Fed). La Fed tiene dos mandatos: lograr la estabilidad de precios (controlar la inflación) y fomentar el pleno empleo. Su principal herramienta para lograr estos dos objetivos es ajustar las tasas de interés. Cuando los precios suben demasiado deprisa y la inflación supera el objetivo del 2% fijado por la Fed, ésta sube los tipos, lo que favorece la cotización del dólar. Cuando la Inflación cae por debajo del 2% o la tasa de desempleo es demasiado alta, la Fed puede bajar las tasas de interés, lo que pesa sobre el Dólar.

En situaciones extremas, la Reserva Federal también puede imprimir más dólares y promulgar la flexibilización cuantitativa (QE). La QE es el proceso mediante el cual la Fed aumenta sustancialmente el flujo de crédito en un sistema financiero atascado. Se trata de una medida de política no convencional que se utiliza cuando el crédito se ha agotado porque los bancos no se prestan entre sí (por miedo al impago de las contrapartes). Es el último recurso cuando es poco probable que una simple bajada de las tasas de interés logre el resultado necesario. Fue el arma elegida por la Fed para combatir la contracción del crédito que se produjo durante la Gran Crisis Financiera de 2008. Consiste en que la Fed imprima más dólares y los utilice para comprar bonos del gobierno estadounidense, principalmente de instituciones financieras. El QE suele conducir a un debilitamiento del Dólar estadounidense.

El endurecimiento cuantitativo (QT) es el proceso inverso por el que la Reserva Federal deja de comprar bonos a las instituciones financieras y no reinvierte el capital de los valores en cartera que vencen en nuevas compras. Suele ser positivo para el dólar estadounidense.

Mientras que la publicación de ayer de una inflación del IPC en EE.UU. más fuerte de lo esperado frenó las esperanzas de un recorte de tasas de la Fed e inicialmente impulsó el valor del USD, esas ganancias demostraron ser de corta duración, señala Jane Foley, analista de FX de Rabobank.

El impacto positivo de la noticia en el EUR puede no durar

"Mientras que los cruces del USD fueron erráticos en las horas de EE.UU. ayer, el tema en las horas asiáticas fue predominantemente de debilidad del USD, con el EUR/USD siendo brevemente impulsado a un máximo de 1.0440. La última novedad en la inflación de EE.UU. fue eclipsada por la noticia del presidente Trump de que las negociaciones para poner fin a la guerra en Ucrania comenzarían 'inmediatamente' después de su llamada telefónica con el presidente ruso Putin ayer. Continuamos pronosticando un movimiento hacia EUR/USD1.00 alrededor de la mitad del año"

"Si bien el alivio de que la guerra en la puerta de la Eurozona empujó al USD refugio seguro a la baja y al EUR al alza en las horas asiáticas, esa reacción ya ha comenzado a perder fuerza. Lo que es evidentemente obvio para los inversores europeos es la aparente ausencia de políticos ucranianos o de la UE en los arreglos que Trump parece estar haciendo para poner fin al conflicto."

"Esto a pesar de la implicación de que podría ser responsabilidad de la UE financiar gran parte de la misión de mantenimiento de la paz y los esfuerzos de reconstrucción. Además, los temores de que Trump ya haya concedido demasiado a Putin con respecto a Ucrania, además de las preocupaciones sobre la coherencia entre los países de la OTAN, están en aumento esta mañana. La implicación es que el camino hacia la paz probablemente será un proceso desordenado para Europa con resultados que no son todos positivos para el EUR."

Reducimos nuestra previsión de crecimiento para 2025 al 1.0% (desde el 1.3%) debido a la desaceleración en el segundo semestre de 2024. El mercado laboral del Reino Unido parece susceptible a un mayor debilitamiento a medida que las empresas enfrentan múltiples vientos en contra. Esto podría ejercer presión a la baja sobre el crecimiento salarial, aumentando el riesgo de un calendario de recortes del Banco de Inglaterra más rápido, informan los economistas de Standard Chartered, Christopher Graham y Saabir Salad.

El impulso del crecimiento sigue siendo débil

"La economía del Reino Unido creció un 0.1% trimestral en el cuarto trimestre, resultando en un crecimiento anual del 0.9% el año pasado. Todavía esperamos un crecimiento ligeramente más fuerte en 2025, ya que la relajación monetaria gradual apoya al sector de los hogares y las medidas pro-crecimiento del gobierno ayudan a impulsar la inversión de capital. Sin embargo, dada la falta de impulso en el segundo semestre, así como nuestra expectativa de un ajuste fiscal adicional en el frente del gasto en los próximos meses, reducimos nuestra previsión de crecimiento para 2025 al 1.0% desde el 1.3% previamente."

"Un proceso natural de reequilibrio post-COVID ha resultado en un mercado laboral 'ampliamente equilibrado', según el Banco de Inglaterra (BoE), con vacantes de vuelta a los niveles pre-COVID. Sin embargo, el crecimiento del empleo ha estado disminuyendo constantemente y encuestas recientes apuntan a presiones sobre las empresas derivadas de la política fiscal del gobierno, incluyendo el aumento de las contribuciones al Seguro Nacional (NICs) de los empleadores anunciado en el presupuesto del otoño pasado y el próximo aumento del salario mínimo nacional (ambos entrarán en vigor en abril)."

"Dado el débil impulso del crecimiento y los elevados costos de la energía, la demanda laboral podría estar bajo presión sostenida en el futuro. La función de reacción del BoE a los datos del mercado laboral no es sencilla, dado no solo las dinámicas de inflación de este año, sino también los problemas de calidad de los datos en el lado del mercado laboral. Sin embargo, en general, esperaríamos un ritmo más rápido de recortes de tasas por parte del BoE si los indicadores del mercado laboral muestran un claro deterioro."

El cobre de la LME rompió una base en forma de patrón de Hombro-Cabeza-Hombro Invertido recientemente y marchó hacia 9530, informan los analistas de FX de BBH.

El impulso alcista prevalece en el cobre

"Defendió con éxito la línea de cuello de la formación cerca de 9290 en el último retroceso. El MACD diario permanece anclado en territorio positivo, destacando la prevalencia del impulso alcista. La defensa de 9290 puede llevar a la persistencia en el movimiento ascendente. Más allá de 9530, los próximos objetivos podrían ubicarse en el objetivo del patrón cerca de 9780/9830 y el máximo de septiembre de 2024 de 10150."

- El USD/CAD cae por debajo de 1.4300 a medida que el sentimiento del mercado se vuelve optimista ante el optimismo sobre la tregua entre Rusia y Ucrania.

- La perspectiva del Dólar estadounidense sigue siendo firme ante las expectativas de que la Fed mantendrá las tasas de interés por más tiempo.

- Los inversores esperan que el BoC continúe reduciendo aún más las tasas de interés.

El par USD/CAD cae por debajo del nivel clave de 1.4300 en la sesión europea del jueves. El par enfrenta presión de venta ya que el Dólar estadounidense (USD) está rindiendo por debajo de sus pares en medio de un sentimiento de mercado optimista. El Índice del Dólar estadounidense (DXY), que rastrea el valor del Dólar frente a seis divisas principales, cae cerca de 107.50.

Dólar estadounidense PRECIO Hoy

La tabla inferior muestra el porcentaje de cambio del Dólar estadounidense (USD) frente a las principales monedas hoy. Dólar estadounidense fue la divisa más fuerte frente al Dólar australiano.

| USD | EUR | GBP | JPY | CAD | AUD | NZD | CHF | |

|---|---|---|---|---|---|---|---|---|

| USD | -0.25% | -0.39% | -0.40% | 0.08% | 0.25% | 0.14% | -0.70% | |

| EUR | 0.25% | -0.14% | -0.16% | 0.32% | 0.48% | 0.38% | -0.45% | |

| GBP | 0.39% | 0.14% | -0.04% | 0.46% | 0.64% | 0.53% | -0.31% | |

| JPY | 0.40% | 0.16% | 0.04% | 0.48% | 0.66% | 0.50% | -0.30% | |

| CAD | -0.08% | -0.32% | -0.46% | -0.48% | 0.19% | 0.06% | -0.78% | |

| AUD | -0.25% | -0.48% | -0.64% | -0.66% | -0.19% | -0.12% | -0.95% | |

| NZD | -0.14% | -0.38% | -0.53% | -0.50% | -0.06% | 0.12% | -0.83% | |

| CHF | 0.70% | 0.45% | 0.31% | 0.30% | 0.78% | 0.95% | 0.83% |

El mapa de calor muestra los cambios porcentuales de las principales monedas. La moneda base se selecciona desde la columna de la izquierda, mientras que la moneda de cotización se selecciona en la fila superior. Por ejemplo, si elige el Dólar estadounidense de la columna de la izquierda y se mueve a lo largo de la línea horizontal hasta el Yen japonés, el cambio porcentual que se muestra en el cuadro representará el USD (base)/JPY (cotización).

El sentimiento del mercado se volvió alegre ya que el presidente de Estados Unidos (EE.UU.), Donald Trump, confirmó el miércoles que ambos líderes de Rusia y Ucrania han acordado hablar sobre el fin de una guerra de tres años. Este escenario ha resultado en una disminución de las tensiones geopolíticas, lo que ha mejorado la demanda de activos percibidos como de riesgo.

Sin embargo, la perspectiva del Dólar estadounidense sigue siendo firme ya que los inversores se preparan para aranceles recíprocos de Trump. Además, las crecientes expectativas de que la Reserva Federal (Fed) mantendrá las tasas de interés en sus niveles actuales por más tiempo debido a las presiones aceleradas pondrían al Dólar estadounidense en una posición favorable.

Donald Trump está listo para anunciar aranceles recíprocos más tarde en el día. Durante la campaña electoral, Trump dijo que implementaría una política de "ojo por ojo, arancel por arancel, la misma cantidad exacta."

Aunque el Dólar canadiense (CAD) supera al Dólar estadounidense, está rindiendo por debajo de otros pares ante las firmes expectativas de que el Banco de Canadá (BoC) continuará reduciendo las tasas de interés. El BoC redujo sus tasas de interés clave en 25 puntos básicos (bps) al 3% el mes pasado. El gobernador del BoC, Tiff Macklem, declaró que la incertidumbre económica en medio de los temores de aranceles de Trump respalda su decisión de tasas de interés moderadas.

Dólar estadounidense FAQs

El Dólar estadounidense (USD) es la moneda oficial de los Estados Unidos de América, y la moneda "de facto" de un número significativo de otros países donde se encuentra en circulación junto con los billetes locales. Según datos de 2022, es la divisa más negociada del mundo, con más del 88% de todas las operaciones mundiales de cambio de divisas, lo que equivale a una media de 6.6 billones de dólares en transacciones diarias. Tras la Segunda Guerra Mundial, el USD tomó el relevo de la libra esterlina como moneda de reserva mundial.

El factor individual más importante que influye en el valor del Dólar estadounidense es la política monetaria, que está determinada por la Reserva Federal (Fed). La Fed tiene dos mandatos: lograr la estabilidad de precios (controlar la inflación) y fomentar el pleno empleo. Su principal herramienta para lograr estos dos objetivos es ajustar las tasas de interés. Cuando los precios suben demasiado deprisa y la inflación supera el objetivo del 2% fijado por la Fed, ésta sube los tipos, lo que favorece la cotización del dólar. Cuando la Inflación cae por debajo del 2% o la tasa de desempleo es demasiado alta, la Fed puede bajar las tasas de interés, lo que pesa sobre el Dólar.

En situaciones extremas, la Reserva Federal también puede imprimir más dólares y promulgar la flexibilización cuantitativa (QE). La QE es el proceso mediante el cual la Fed aumenta sustancialmente el flujo de crédito en un sistema financiero atascado. Se trata de una medida de política no convencional que se utiliza cuando el crédito se ha agotado porque los bancos no se prestan entre sí (por miedo al impago de las contrapartes). Es el último recurso cuando es poco probable que una simple bajada de las tasas de interés logre el resultado necesario. Fue el arma elegida por la Fed para combatir la contracción del crédito que se produjo durante la Gran Crisis Financiera de 2008. Consiste en que la Fed imprima más dólares y los utilice para comprar bonos del gobierno estadounidense, principalmente de instituciones financieras. El QE suele conducir a un debilitamiento del Dólar estadounidense.

El endurecimiento cuantitativo (QT) es el proceso inverso por el que la Reserva Federal deja de comprar bonos a las instituciones financieras y no reinvierte el capital de los valores en cartera que vencen en nuevas compras. Suele ser positivo para el dólar estadounidense.

El USD/CAD cayó a un mínimo de dos meses alrededor de 1.4255 debido a la debilidad general del USD, informan los analistas de FX de BBH.

La cifra del IPC de la próxima semana dará forma a la próxima decisión de la tasa de política del BOC.

"La reunión del 29 de enero del Banco de Canadá (BOC) Resumen de Deliberaciones destacó la preocupación del banco por las disputas comerciales. Los miembros consideraron el impacto de la prolongada incertidumbre comercial en la inversión empresarial y la confianza del consumidor como el principal riesgo a la baja para las perspectivas."

"Incluso si no se impusieran aranceles, un largo período de incertidumbre bajo la amenaza de aranceles casi con certeza dañaría la inversión empresarial en Canadá. Los miembros también acordaron que no sería apropiado proporcionar ninguna orientación sobre el futuro camino de la tasa de interés de política en sus comunicaciones dada la alta incertidumbre que rodea las perspectivas, y la amplia gama y complejidad de los posibles escenarios de conflicto comercial."

"Los mercados han reducido las apuestas de un recorte de la tasa de política del BOC de 25pb en marzo al 48% frente al 63% del lunes. La cifra del IPC de enero de Canadá, que se publicará la próxima semana, jugará un papel crucial en la decisión de la tasa de política del BOC del 12 de marzo."

EUR/CHF forma una serie de picos y valles más altos tras defender el soporte gráfico crucial de 0.9250/0.9210, informan los analistas de FX de Societe Generale.

Retroceso inicial en curso

"EUR/CHF ha formado una serie de picos y valles más altos tras defender el soporte gráfico crucial de 0.9250/0.9210 que representa los mínimos de diciembre de 2023 / agosto de 2024."

"Ha vuelto a probar el límite superior del rango desde el pasado septiembre en 0.9510 e intentó cruzar por encima de la SMA de 200 días. Un retroceso inicial está en curso; el reciente pivote bajo en 0.9350 es un soporte crucial. Superar 0.9510 puede llevar a una extensión en el movimiento alcista hacia proyecciones de 0.9560/0.9580 y 0.9670."

El AUD/USD se está negociando justo por debajo de su máximo del año hasta la fecha de 0.6330, informan los analistas de FX de BBH.

Todo apunta a una mayor caída del AUD/USD.

"La medida del Instituto de Melbourne de las expectativas de inflación a un año subió a 4.6% en febrero frente al 4.0% en enero, igualando su máximo de abril de 2024. Los futuros de la tasa de efectivo del RBA apenas se movieron y aún implican una probabilidad del 87% de un recorte de tasas de 25 puntos básicos la próxima semana. De hecho, las presiones inflacionarias más suaves en el cuarto trimestre apoyan el caso para que el RBA comience a relajar."

"La tendencia de la política del RBA/Fed y la débil actividad económica china apuntan a una mayor caída del AUD/USD."

El mercado del petróleo bajó con el ICE Brent cotizando por debajo de 75$/bbl esta mañana tras los informes de que el presidente de EE.UU., Donald Trump, y el presidente ruso, Vladimir Putin, acordaron iniciar negociaciones para poner fin a la guerra en Ucrania. Mientras tanto, las cifras recientes del informe de inventarios de la Administración de Información Energética (EIA) fueron débiles para el mercado del petróleo, señalan los analistas de materias primas de ING, Warren Patterson y Ewa Manthey.

Trump y Putin acuerdan iniciar negociaciones sobre Ucrania

"En su informe mensual, la OPEP dejó sin cambios su estimación de crecimiento de la demanda mundial de petróleo en 1.45m b/d y 1.43m b/d para 2025 y 2026 respectivamente. En el lado de la oferta, el grupo revisó a la baja la oferta de los países no pertenecientes a la OPEP+ en 0.1m b/d para 2025, lo que ayudará a aumentar la necesidad de crudo de la OPEP. El grupo espera que la demanda de crudo de la OPEP+ aumente de 42.2m b/d en 2024 a 42.6m b/d en 2025 y 42.9m b/d en 2026."

"El grupo advirtió sobre la incertidumbre en el equilibrio entre la oferta y la demanda debido a los aranceles de EE.UU. A corto plazo, la OPEP recortó la producción en 121k b/d MoM a 26.67m b/d en enero. Esta disminución fue impulsada en gran medida por Nigeria (-29k b/d), los EAU (-37k b/d), Irán (-14k b/d) y Venezuela (-17k b/d). La AIE publicará su informe mensual del mercado del petróleo más tarde hoy."

"Las cifras semanales de inventarios de EE.UU. de la EIA de ayer muestran que los inventarios comerciales de petróleo crudo de EE.UU. (excluyendo SPR) aumentaron en 4.1m de barriles durante la última semana, muy por encima de los 2.5m de barriles que esperaba el mercado. Sin embargo, esto fue menor que la acumulación de 9m de barriles reportada por la API el día anterior. La acumulación fue mayor al tener en cuenta el SPR, con los inventarios totales de petróleo crudo de EE.UU. aumentando en 4.3m de barriles. Los inventarios comerciales totales de petróleo crudo de EE.UU. se sitúan en 428m de barriles, el nivel más alto desde el 22 de noviembre de 2024."

Se espera que el Dólar estadounidense (USD) comercie en un rango entre 7.3000 y 7.3200. A largo plazo, la perspectiva sigue siendo mixta, pero es probable que el USD comercie en un rango más estrecho de 7.2500/7.3300, señalan los analistas de FX de UOB Group, Quek Ser Leang y Peter Chia.

La perspectiva para el USD sigue siendo mixta

VISTA DE 24 HORAS: "El USD comerció de manera contenida y cerró prácticamente sin cambios hace dos días. Ayer, señalamos que 'los indicadores de momentum están mayormente planos.' Esperábamos que el USD 'comerciara en un rango entre 7.3000 y 7.3200.' Nuestra visión de comercio en rango no fue incorrecta, aunque el USD comerció en un rango ligeramente más alto de 7.3050/7.3249. El USD cerró prácticamente sin cambios en 7.3110 (+0.01%). Los indicadores de momentum permanecen planos, y seguimos esperando que el USD comercie en un rango entre 7.3000 y 7.3200."

PERSPECTIVA 1-3 SEMANAS: "Destacamos el pasado viernes (07 de febrero, par en 7.2865) que 'aunque la perspectiva sigue siendo mixta, la disminución de la volatilidad en los últimos días sugiere que el USD podría comerciar en un rango más estrecho de 7.2500/7.3300.' No hay cambios en nuestra visión."

El NZD/USD está más firme debido a la debilidad general del USD, informan los analistas de FX de BBH.

Los diferenciales de rendimiento de los bonos a 2 años entre Nueva Zelanda y EE.UU. presionarán al NZD/USD

"La encuesta de expectativas de inflación del RBNZ del primer trimestre deja mucho margen para que el RBNZ realice un recorte de 50 puntos básicos a 3.75% la próxima semana. Las expectativas de inflación de las empresas a 2, 5 y 10 años se acercaron más al 2%. Los diferenciales de rendimiento de los bonos a 2 años entre Nueva Zelanda y EE.UU. pueden seguir presionando al NZD/USD."

El Dólar estadounidense (USD) probablemente se consolidará entre 153.30 y 154.85. El USD podría seguir subiendo; las condiciones de sobrecompra sugieren que cualquier avance puede no alcanzar 155.80, señalan los analistas de FX de UOB Group, Quek Ser Leang y Peter Chia.

El USD puede seguir subiendo frente al JPY

VISTA DE 24 HORAS: "Aunque esperábamos que el USD 'subiera más' ayer, destacamos que 'es poco probable que la resistencia principal en 154.35 se vea amenazada.' El USD subió pero se mantuvo por debajo de 154.35 hasta el comercio en NY, cuando se disparó a 154.79. El USD cerró con una nota fuerte en 154.41, ganando 1.27%. El rally parece estar exagerado, y es poco probable que el USD suba mucho más. Hoy, es más probable que el USD se consolide entre 153.30 y 154.85."

VISTA DE 1-3 SEMANAS: "Revisamos nuestra opinión de negativa a neutral ayer (12 de febrero, par en 152.95), indicando que 'la presión a la baja ha disminuido.' Añadimos que el USD 'probablemente se negociará en un rango de 151.40/154.35 por el momento.' El fuerte aumento posterior que llevó al USD a un máximo de 154.79 fue sorprendente. Aunque el USD podría seguir subiendo, las condiciones de sobrecompra profundas sugieren que cualquier avance puede no alcanzar la resistencia principal en 155.80. A la baja, una ruptura de 152.50 indicaría que el USD no está subiendo más."

El GBP/USD se recuperó por encima de 1.2500 y cayó por debajo de ese punto poco después, informan los analistas de FX de BBH.

El BoE pronostica un PIB real de solo 0.1% t/t

"El PIB real mensual creció un 0.4% en diciembre (consenso: 0.1%) frente al 0.1% en noviembre, impulsado en gran medida por el crecimiento en el sector servicios. En términos trimestrales, el PIB real preliminar subió inesperadamente un 0.1% t/t (consenso: -0.1%) frente al 0% en el tercer trimestre, pero los detalles no fueron impresionantes."

"No hubo crecimiento en el gasto real de los hogares y la formación bruta de capital fijo cayó. La reposición de inventarios fue el principal motor de crecimiento, mientras que el comercio neto fue el mayor lastre."

"Más allá del cuarto trimestre, las proyecciones macroeconómicas del Banco de Inglaterra (BoE) apuntan a condiciones de estanflación a corto plazo, lo que es un lastre para la GBP. Para el primer trimestre de 2025, el BoE pronostica un PIB real de solo 0.1% t/t y una inflación del IPC del 2.8% a/a."

La perspectiva es incierta; es probable que el Dólar neozelandés (NZD) se negocie en un rango de 0.5605/0.5675. A largo plazo, por el momento, es probable que el NZD se negocie en un rango entre 0.5595 y 0.5720, señalan los analistas de FX de UOB Group, Quek Ser Leang y Peter Chia.

La perspectiva para el NZD frente al USD es incierta

VISTA A 24 HORAS: "Esperábamos que el NZD 'se negociara en un rango de 0.5640/0.5675' ayer. Nuestra visión fue incorrecta ya que el NZD se negoció entre 0.5601 y 0.5671, cerrando en 0.5642 (-0.23%). La perspectiva es incierta, y es probable que el NZD se negocie en un rango de 0.5605/0.5675 hoy."

PERSPECTIVA 1-3 SEMANAS: "Nuestra última narrativa fue del martes (11 de febrero, par en 0.5640), en la que "por el momento, es probable que el NZD se negocie en un rango entre 0.5595 y 0.5720." Nuestra narrativa permanece sin cambios."

En medio de crecientes especulaciones sobre las conversaciones de paz entre Rusia y Ucrania, el Kremlin emitió un comunicado el jueves, señalando que "hay voluntad política de ambas partes para entablar un diálogo y buscar un acuerdo.

Declaraciones destacadas

No podemos hablar aún de un marco temporal para una reunión entre el presidente ruso Vladimir Putin y su homólogo estadounidense Donald Trump.

Estamos impresionados por la posición de Trump.

Sobre las demandas europeas de ser incluidas en las conversaciones sobre Ucrania, aún no tenemos una comprensión completa del formato de posibles negociaciones.

Necesitan esperar un lugar y tiempo para dicha reunión.

Los contactos continuarán con el equipo de Trump.

Sobre el negociador ruso para las conversaciones sobre encontrar la paz en Ucrania: cuando Putin tome una decisión, lo anunciaremos.

Estamos enfocados en preparar una reunión personal con Trump.

La administración de Biden intentó mantener la guerra, pero la administración de Trump está tratando de asegurar la paz.

Reacción del mercado

El Índice del Dólar (DXY) permanece 0.35% más bajo en el día en 107.63, al momento de escribir, socavado por el sentimiento de riesgo en los mercados.

Aquí están las opiniones de nuestro economista del Reino Unido, James Smith, sobre las cifras del PIB de hoy, aparentemente mejores de lo esperado, señala Chris Turner, analista de FX de ING.

EUR/GBP encontrará soporte este mes en el área de 0.8300/8350

"El PIB del Reino Unido fue un poco mejor de lo temido en el cuarto trimestre, pero el rendimiento superior se debió únicamente a un aumento masivo en los inventarios. Recuerde que estos son volátiles y no nos dicen mucho/nada sobre los fundamentos económicos subyacentes. El consumo fue plano."

"La inversión empresarial cayó bruscamente a pesar de algunas cifras realmente buenas a principios de año. El comercio neto fue pobre. Así que es una historia mediocre que pone presión sobre el Tesoro para encontrar ahorros. La OBR, que supervisa las reglas fiscales, ha pronosticado un 0.4% en el cuarto trimestre y, por lo tanto, revisará a la baja su muy optimista previsión de crecimiento del 2% para 2025."

"El EUR/GBP cayó 20 pips con los datos de hoy, pero como dice James, una reevaluación de los datos podría hacer que la libra esterlina devuelva sus ganancias. Somos negativos con la libra esterlina en el segundo trimestre y sospechamos que el EUR/GBP encontrará soporte este mes en el área de 0.8300/8350."

- El EUR/USD sube por encima de 1.0440 a medida que el sentimiento del mercado se vuelve favorable para los activos de riesgo, con Rusia y Ucrania acordando iniciar negociaciones de paz.

- Los inversores se preparan para una alta incertidumbre ya que Trump de EE.UU. está listo para imponer aranceles recíprocos.

- Se espera que la Reserva Federal mantenga las tasas de interés estables por más tiempo.

El EUR/USD salta a cerca de 1.0440 en la sesión de negociación europea del jueves. El par de divisas principal se fortalece a medida que el apetito por el riesgo de los inversores ha aumentado significativamente debido al desarrollo constructivo del conflicto entre Rusia y Ucrania, ya que ambos países acordaron iniciar conversaciones de paz.

El sentimiento del mercado se volvió optimista después de que el presidente de Estados Unidos (EE.UU.), Donald Trump, confirmara que tuvo una conversación "larga y muy productiva" con el líder ruso Vladimir Putin, quien acordó iniciar negociaciones de paz con Ucrania.