- Análisis

- Noticias y herramientas

- Noticias del mercado

Noticias de mercados

- El repunte de la libra esterlina continúa frente al yen japonés.

- Los datos laborales y el PIB positivos del Reino Unido consolidan aún más la subida de tipos del BoE.

- Pronóstico del precio GBP/JPY: Sesgo neutral al alza, pero los riesgos a la baja permanecen debido a la sólida resistencia alrededor de 154.60-155.00.

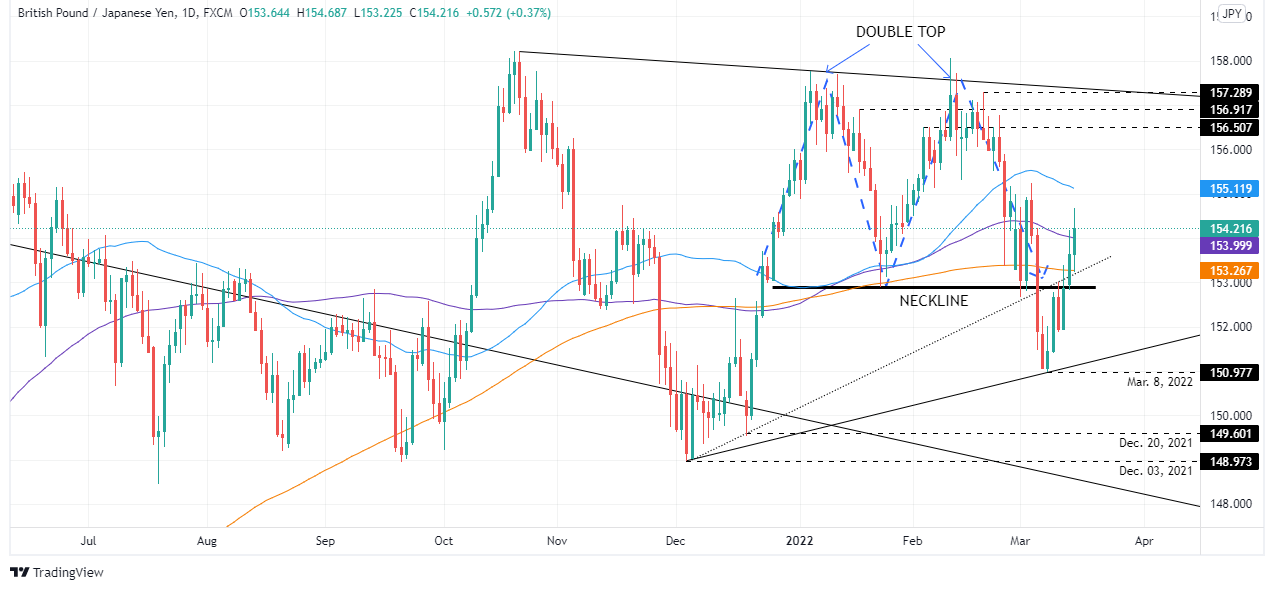

El GBP/JPY extiende su rally a tres días consecutivos, anulando así el patrón gráfico de doble techo, ya que el par de divisas cruzadas se vuelve alcista ante un informe de empleo positivo en el Reino Unido en medio de un estado de ánimo mixto en el mercado. En el momento de escribir este artículo, el par GBP/JPY cotiza a 154.21.

Al final de la sesión americana, el estado de ánimo del mercado es "algo" positivo, como lo muestran las acciones estadounidenses que cotizan con ganancias. En el espacio de FX, los pares de refugio seguro cotizan más suave a medida que avanza el día de negociación.

Buenos datos del Reino Unido y un BoE "agresivo" para levantar la libra

En cuanto a los datos, el Reino Unido informó cifras de empleo que superaron las expectativas, lo que elevó las perspectivas de la libra esterlina. Junto con los sólidos datos del PIB del viernes pasado, esas cifras y la tercera subida de tipos del Banco de Inglaterra (BoE) del jueves mantendrían la libra esterlina frente al yen japonés.

Durante la noche, el GBP/JPY subió cerca del área de 154.50 pero cayó 100 pips, aunque se recuperó por el apetito de riesgo cerca del área de 154.50, que es un nivel de resistencia fuerte, difícil de romper para los alcistas del GBP/JPY.

Pronóstico del precio GBP/JPY: Perspectiva técnica

El par GBP/JPY tiene una tendencia neutral alcista. Los promedios móviles diarios (DMA, por sus siglas en inglés) de marco de tiempo más largo, como la DMA de 100 y 200, se encuentran por debajo del precio, una señal de optimismo en el par. Por el contrario, la DMA de 50 está en 155.11, por encima del precio al contado, y debido al último par de velas, el área 154.60-155.00 sería un área de resistencia sólida para superar.

Al alza, la primera resistencia GBP/JPY estaría en el máximo del 15 de marzo en 154.68. El incumplimiento de este último expondría la marca de 155,00, pero tenga cuidado con una posible consolidación en el rango de 154,60-155,00. Sin embargo, una ruptura decisiva del primero dejaría expuestos los 156,00.

Niveles técnicos adicionales

- La recuperación del dólar australiano se detiene en 0.7225, el par regresa por debajo de 0.7200.

- El dólar australiano pierde fuerza a medida que empeora el sentimiento del mercado.

- Regresa por debajo de 0.7200, el AUD/USD mantiene intacto su sesgo bajista a corto plazo.

El AUD borró las ganancias anteriores durante la sesión de negociación de EE.UU. del martes, retrocediendo por debajo de 0.7200 después de alcanzar máximos intradiarios en 0.7225. El par AUD/USD se mantiene lateralizado en el gráfico diario, cotizando en 0.7185 al momento de escribir este artículo.

El USD recupera el terreno perdido a medida que se amarga el sentimiento del mercado

El dólar australiano, sensible al riesgo, ha perdido terreno debido a que las esperanzas de progreso en las conversaciones de paz entre Rusia y Ucrania se desvanecieron por segundo día consecutivo. El frágil optimismo del mercado se ha hecho añicos después de que el presidente de Rusia, Vladimir Putin, acusara a los representantes ucranianos de no tomarse en serio la búsqueda de una solución mutuamente aceptable.

El mercado ha sido sacudido por estos comentarios. Los mercados bursátiles de EE.UU. retrocedieron desde los máximos de la sesión y el dólar estadounidense se recuperó ante la demanda de refugio seguro. Más allá de eso, se espera ampliamente que la Reserva Federal suba las tasas por primera vez en los últimos tres años el miércoles, lo que está contribuyendo a mantener bajo control la debilidad del dólar estadounidense.

Hoy temprano, el AUDUSD ha intentado reducir las pérdidas, después de la venta masiva de los últimos dos días. Los datos chinos positivos, con la producción industrial y las ventas minoristas superando las expectativas en febrero, y un dólar algo más débil habían estado impulsando la demanda del dólar australiano.

AUD/USD limitado por debajo de la resistencia de 0.7225

Desde un punto de vista técnico, el par mantiene intacto su sesgo bajista a corto plazo, ya que la corrección al alza se ha limitado a la zona de 0.7225, donde el soporte intradiario anterior se encuentra con la SMA de 100 días.

En el lado negativo, por debajo de 0.7200, el par observa el mínimo de dos semanas antes mencionado en 0.7165 antes del mínimo del 28 de febrero en 0.7140.

Por el contrario, otra reacción alcista debería romper 0.7225, antes de apuntar hacia 0.7245 (mínimo del 8 de marzo) y la SMA de 200 días, en 0.7310 antes de apuntar hacia los máximos del 10 de marzo de 11 en 0.7365.

Niveles técnicos

AUD/USD

| Panorama | |

|---|---|

| Último Precio de Hoy | 0.7179 |

| Cambio Diario de Hoy | -0.0009 |

| Cambio Diario de Hoy % | -0.13 |

| Apertura Diaria de Hoy | 0.7188 |

| Tendencias | |

|---|---|

| SMA de 20 Diaria | 0.7251 |

| SMA de 50 Diaria | 0.7197 |

| SMA de 100 Diaria | 0.7225 |

| SMA de 200 Diaria | 0.7311 |

| Niveles | |

|---|---|

| Máximo Previo Diario | 0.7299 |

| Mínimo Previo Diario | 0.7186 |

| Máximo Previo Semanal | 0.7441 |

| Mínimo Previo Semanal | 0.7244 |

| Máximo Previo Mensual | 0.7286 |

| Mínimo Previo Mensual | 0.7032 |

| Fibonacci Diario 38.2% | 0.7229 |

| Fibonacci Diario 61.8% | 0.7256 |

| Punto Pivote Diario S1 | 0.7149 |

| Punto Pivote Diario S2 | 0.7111 |

| Punto Pivote Diario S3 | 0.7036 |

| Punto Pivote Diario R1 | 0.7263 |

| Punto Pivote Diario R2 | 0.7338 |

| Punto Pivote Diario R3 | 0.7376 |

- El dólar estadounidense registra resultados mixtos cuando comienza la reunión del FOMC.

- Loonie gira a positivo frente al dólar estadounidense, se mantiene negativo frente a AUD y NZD.

- USD/CAD: Sesgo alcista pero limitado por 1.2900.

El USD/CAD retrocedió más de 50 pips desde los máximos diarios y giró a negativo. El par alcanzó el miércoles un máximo de cinco días en 1.2871 y, al momento de escribir, cotiza en 1.2799, el nuevo mínimo diario.

El retroceso se produjo en medio de una mejora en la confianza del mercado e incluso cuando los precios del crudo extendieron las pérdidas. El barril WTI está cayendo casi un 9%.

Los datos económicos de los EE.UU. mostraron un aumento en el índice de precios al productor al 10% (anual), el nivel más alto en décadas y una fuerte caída en el índice manufacturero Empire para febrero. Las cifras tuvieron poco impacto en el dólar, ya que los participantes del mercado se centraron en la reunión de dos días de la Reserva Federal y la guerra en Ucrania.

Se espera que el FOMC aumente la tasa de interés clave por primera vez desde 2018, en un entorno complejo con alta inflación, interrupciones en el suministro, una guerra en Ucrania y precios del petróleo crudo altísimos. Es probable que el tono de la declaración y las palabras del presidente Powell desencadenen volatilidad en los mercados financieros. Además, el miércoles se publicarán los datos de inflación de Canadá.

la zona de 1.2900 todavía es clave

Un cierre semanal por encima de 1.2900 debería desencadenar más ganancias en el mediano plazo, favoreciendo un repunte por encima de 1.3000. El mismo gráfico muestra un soporte relevante alrededor de 1.2700, el promedio móvil simple de 20 semanas, una consolidación por debajo debería debilitar al dólar, exponiendo los próximos soportes en 1.2580 y 1.2445.

Niveles técnicos

- El peso mexicano se mantiene estable frente al dólar estadounidense a pesar de la volatilidad.

- USD/MXN con sesgo bajista, manteniéndose aún por encima de 20.852.

El USD/MXN tiene un sesgo negativo en el corto plazo, pero necesita romper el soporte clave de corto plazo en 20.85. Un cierre diario por debajo debería abrir las puertas a más pérdidas, apuntando inicialmente a 20.70. Una extensión por debajo podría apuntar a la zona 20.50.

Hasta el momento, el peso mexicano no ha podido romper con firmeza los 20.85. Hizo suelo el martes en 20.82, el nivel más bajo desde el 4 de marzo, pero rebotó rápidamente al alza en medio de un deterioro en la confianza del mercado.

La primera resistencia se ve en 20.90, una línea de tendencia bajista. Arriba, se espera una prueba de 21.00. Una ruptura y una consolidación por encima de 21.05 agregarían soporte al dólar para una extensión. La próxima barrera fuerte que debería limitar el alza es 21.30.

La tendencia principal sigue siendo alcista, pero un cierre diario por debajo de 20.65 debería cambiar el sesgo a neutral. Antes de la reunión del FOMC, con la guerra en Ucrania y la incertidumbre global, la volatilidad seguirá siendo elevada.

Gráfico diario USD/MXN

-637829568809906223.png)

Niveles técnicos adicionales

- El euro no logra romper por encima de 1.1000 por segundo día consecutivo.

- El dólar estadounidense está recortando las pérdidas diarias y la atención se centra en la reunión de la Fed.

- EUR/USD podría caer hacia 1,05 en los próximos meses – BofA.

El euro está perdiendo terreno en la sesión de negociación estadounidense del martes después de no poder extenderse más allá del nivel de 1.1000 por segundo día consecutivo. El EUR/USD está recortando ganancias anteriores y apenas cambia en el gráfico diario, cotizando justo por encima de 1.0950.

El euro pierde fuerza con todas las miradas puestas en la Reserva Federal

La moneda común está perdiendo impulso con el dólar repuntando mientras el mercado se prepara para la decisión de política monetaria de la Reserva Federal del miércoles. Con la inflación al consumidor en niveles no vistos en décadas, la Fed está preparada para subir las tasas por primera vez en tres años, lo que está brindando algo de soporte al USD.

Hoy temprano, el euro ha visto una acción de precio positiva, favorecida por la reversión sostenida de los precios del petróleo y el optimismo moderado con respecto a las conversaciones de paz entre Rusia y Ucrania. El par, sin embargo, se ha limitado justo por encima de 1.1000 antes de volver al rango medio de 1.0900.

EUR/USD podría extender su caída hacia 1.05 – BofA

A más largo plazo, Bank of America Global Research prevé que el euro extienda su tendencia bajista en los próximos meses: "El inicio de los ciclos de subidas de tipos de la Fed normalmente no ha sido un buen augurio para las perspectivas del USD, pero un tono agresivo de la Fed en medio de riesgos de una mayor inflación podría terminar respaldando al dólar por un tiempo más si las expectativas de la tasa terminal continúan aumentando en el contexto de la persistente aversión al riesgo y los altos precios de las materias primas relacionados con la guerra en Ucrania (…) Recientemente revisamos a la baja nuestro pronóstico EUR/USD a 1.05 y seguimos viendo potencial a la baja en un horizonte de corto a mediano plazo”.

Niveles técnicos

- El USD/JPY retrocede desde los máximos de 118.45, pero se aferra a los 118.00 antes del FOMC.

- Un sentimiento mixto del mercado mantiene las acciones oscilando mientras los rendimientos del Tesoro de EE.UU. caen.

- Pronóstico del precio del USD/JPY: La acción del precio del martes está formando un doji, lo que significa indecisión de alcistas y bajistas.

El USD/JPY cae por primera vez en siete días en medio de un estado de ánimo mixto en el mercado, como lo ilustran las acciones globales que fluctúan entre ganadores y perdedores, cortesía de las tensiones geopolíticas. En el espacio de divisas, el yen japonés recupera algo de terreno frente a la mayoría de las monedas del G8, excepto el AUD del barómetro de riesgo. Al momento de escribir, el USD/JPY cotiza a 118.14.

Persiste el conflicto entre Rusia y Ucrania, las conversaciones continúan

Los últimos acontecimientos en Europa del Este apuntan a la continuación de las conversaciones entre Rusia y Ucrania, aunque persisten las hostilidades. Mientras tanto, la fuerza aérea ucraniana afirmó que un dron ruso cruzó a Polonia antes de regresar a Ucrania, fue derribado por las defensas aéreas, mientras que el Ministro de Defensa de Rusia informó que habían tomado el control de Kherson Ucrania, según Sputnik.

Los rendimientos de los bonos del Tesoro de EE.UU. retroceden y la demanda del dólar disminuye

Mientras tanto, el USD/JPY negocia casi sin cambios en el día, respaldado por la caída de los rendimientos del Tesoro de EE.UU., liderado por el rendimiento a 10 años que bajó tres puntos básicos, situándose en 2.110%. El dólar cotiza con pérdidas, con el índice del dólar estadounidense por debajo de 99, en 98,79, bajando un 0.21%.

Una agenda económica japonesa vacía deja a los operadores del USD/JPY apoyándose en los datos económicos de EE.UU. En el frente de EE.UU., el índice de precios al productor (IPP) de febrero aumentó un 10%, igualando las expectativas del mercado y manteniéndose en niveles no vistos desde 1981. Los datos cimentaron aún más la necesidad de tasas más altas, ya que la Reserva Federal publicará su comunicado el miércoles a las 18:00 GMT, seguido por la conferencia de presa de Powell de la Fed.

Pronóstico del precio USD/JPY: Perspectiva técnica

El USD/JPY muestra un sesgo alcista, aunque la acción del precio del martes está formando un doji cerca de los máximos anuales, lo que significa que los alcistas del USD no logran comprometerse con precios más altos a medida que se avecina la primera subida de tipos del banco central de EE.UU.

Si el USD/JPY apunta a moverse a la baja, el primer soporte sería 118.00. El quiebre de este último expondría la línea de tendencia descendente de 24 años, alrededor de 117.00, que una vez superada dejaría la resistencia/soporte del 4 de enero en 116.35 como la próxima zona de demanda.

Hacia arriba, la primera resistencia del USD/JPY sería de 118.45. Una ruptura decisiva empujaría al par hacia 119.00, seguido por 120.00.

Niveles técnicos adicionales

- La recuperación del dólar australiano desde mínimos de 0.7160 se extiende más allá de 0.7200.

- Los datos chinos optimistas y un dólar UD más débil están apuntalando el repunte del dólar australiano.

- Por encima de 0.7225, el AUD/USD podría extenderse a 0.7245 y 0.7310.

El dólar australiano ha estado cobrando impulso en la sesión europea del martes. La recuperación del par desde un mínimo de dos semanas de 0.7170 ha alcanzado máximos intradiarios en 0.7225 hasta el momento.

Los datos chinos y un dólar estadounidense más débil han impulsado al AUD

El AUD/USD ha logrado recuperar alrededor de un 0.7% en el día hasta ahora para recuperar el terreno perdido después de haber caído alrededor de un 2.5% en los dos días anteriores. Un conjunto de cifras macroeconómicas chinas optimistas y la corrección a la baja del dólar estadounidense respaldan el repunte del dólar australiano.

Hoy temprano, los datos chinos han superado las expectativas con un crecimiento de la producción industrial a un ritmo interanual del 7.5% y una expansión del consumo minorista a un ritmo anual del 6.7% en febrero.

Más allá de eso, la reversión moderada registrada por el dólar estadounidense, con el índice del dólar aproximadamente un 0.5% por debajo del día debido a la caída de los rendimientos de los bonos estadounidenses, ha contribuido a la recuperación del dólar australiano.

AUD/USD probando resistencia en 0.7225

Desde un punto de vista técnico, el par parece estar luchando por romper el área de 0.7225, donde el soporte intradiario anterior se encuentra con la SMA de 100 días.

Por encima de aquí, los próximos objetivos potenciales podrían ser 0.7245 (mínimo del 8 de marzo) y la SMA de 200 días, en 0.7310 antes de apuntar hacia los máximos del 10 de marzo de 11 en 0.7365.

En el lado negativo, una reversión bajista más allá de 0.7200 expondría el mínimo de dos semanas mencionado en 0.7165 antes de observar el mínimo del 28 de febrero en 0.7140 y el mínimo del 15 de febrero de 24 en 0.7090/95.

Niveles técnicos

AUD/USD

| Panorama | |

|---|---|

| Último Precio de Hoy | 0.7209 |

| Cambio Diario de Hoy | 0.0021 |

| Cambio Diario de Hoy % | 0.29 |

| Apertura Diaria de Hoy | 0.7188 |

| Tendencias | |

|---|---|

| SMA de 20 Diaria | 0.7251 |

| SMA de 50 Diaria | 0.7197 |

| SMA de 100 Diaria | 0.7225 |

| SMA de 200 Diaria | 0.7311 |

| Niveles | |

|---|---|

| Máximo Previo Diario | 0.7299 |

| Mínimo Previo Diario | 0.7186 |

| Máximo Previo Semanal | 0.7441 |

| Mínimo Previo Semanal | 0.7244 |

| Máximo Previo Mensual | 0.7286 |

| Mínimo Previo Mensual | 0.7032 |

| Fibonacci Diario 38.2% | 0.7229 |

| Fibonacci Diario 61.8% | 0.7256 |

| Punto Pivote Diario S1 | 0.7149 |

| Punto Pivote Diario S2 | 0.7111 |

| Punto Pivote Diario S3 | 0.7036 |

| Punto Pivote Diario R1 | 0.7263 |

| Punto Pivote Diario R2 | 0.7338 |

| Punto Pivote Diario R3 | 0.7376 |

- El EUR/USD toma un ritmo extra y supera el obstáculo de 1.1000.

- Inmediatamente al alza se alinea el máximo semanal en 1.1121.

El EUR/USD se suma al avance del lunes y retoma la barrera psicológica en 1.1000.

En caso de que los alcistas mantengan el control, el EUR/USD podría extender el rebote al máximo semanal en 1.1121 (10 de marzo) antes del obstáculo temporal en la SMA de 20 días en 1.1127. La presión de venta se ve aliviada una vez que el par supere la línea de resistencia de 6 meses, hoy justo por debajo de 1.1300.

Se espera que la perspectiva negativa para el EUR/USD permanezca sin cambios mientras se encuentre por debajo de la SMA clave de 200 días, hoy en 1.1547.

Gráfico diario EUR/USD

Niveles técnicos

EUR/USD

| Panorama | |

|---|---|

| Último Precio de Hoy | 1.0988 |

| Cambio Diario de Hoy | 0.0048 |

| Cambio Diario de Hoy % | 0.44 |

| Apertura Diaria de Hoy | 1.094 |

| Tendencias | |

|---|---|

| SMA de 20 Diaria | 1.1149 |

| SMA de 50 Diaria | 1.1263 |

| SMA de 100 Diaria | 1.1319 |

| SMA de 200 Diaria | 1.1555 |

| Niveles | |

|---|---|

| Máximo Previo Diario | 1.0994 |

| Mínimo Previo Diario | 1.0901 |

| Máximo Previo Semanal | 1.1121 |

| Mínimo Previo Semanal | 1.0806 |

| Máximo Previo Mensual | 1.1495 |

| Mínimo Previo Mensual | 1.1106 |

| Fibonacci Diario 38.2% | 1.0958 |

| Fibonacci Diario 61.8% | 1.0936 |

| Punto Pivote Diario S1 | 1.0896 |

| Punto Pivote Diario S2 | 1.0852 |

| Punto Pivote Diario S3 | 1.0803 |

| Punto Pivote Diario R1 | 1.0989 |

| Punto Pivote Diario R2 | 1.1038 |

| Punto Pivote Diario R3 | 1.1082 |

- El GBP/USD protagonizó una modesta recuperación desde el nivel 1.3000, o un nuevo mínimo desde noviembre de 2020.

- El informe de empleo optimista del Reino Unido reafirmó las apuestas de aumento de tasas del BoE y extendió soporte a la libra esterlina.

- Las esperanzas de la diplomacia en Ucrania, la caída de los rendimientos de los bonos estadounidenses socavaron el dólar de refugio seguro.

El par GBP/USD se sumó a sus ganancias de recuperación intradía y subió a un nuevo máximo diario, alrededor de la región 1.3075-1.3080 durante los inicios de la sesión americana.

Una combinación de factores ayudó al par GBP/USD a atraer algunas compras cerca del nivel psicológico clave 1.3000 el martes y organizar un buen repunte desde el nivel más bajo desde noviembre de 2020. La libra esterlina recibió soporte de los detalles optimistas del empleo en el Reino Unido, lo que consolidó las expectativas de que el El Banco de Inglaterra subirá las tasas de interés en su reunión del jueves. Aparte de esto, la modesta debilidad del dólar estadounidense proporcionó un impulso adicional al par GBP/USD y contribuyó al movimiento positivo intradiario.

A pesar de que el bombardeo ruso de las ciudades ucranianas se ha intensificado, el optimismo sobre una solución diplomática para poner fin a la guerra apuntaló el sentimiento de riesgo global. Esto fue evidente a partir de un tono generalmente positivo en los mercados de valores, que, junto con el retroceso de los rendimientos de los bonos del Tesoro de EE.UU., pesaron sobre el dólar estadounidense de refugio seguro. Dicho esto, las expectativas de un inicio inminente del endurecimiento de la política por parte de la Fed deberían actuar como un viento de cola para el dólar y limitar el par GBP/USD.

El mercado parece convencido de que los acontecimientos geopolíticos recientes podrían hacer poco para impedir que el banco central de EE.UU. eleve su tasa de fondos objetivo para controlar las expectativas inflacionarias. Esto se consideró un factor clave detrás de la reciente venta masiva en los mercados monetarios de EE.UU., que el lunes llevó el rendimiento del bono del gobierno de referencia a 10 años a su nivel más alto desde junio de 2019. El telón de fondo fundamental favorece a los alcistas del USD y garantiza precaución antes de realizar apuestas alcistas en torno al par GBP/USD.

En el frente de datos económicos, la Oficina de Estadísticas Laborales de EE.UU. informó que el Índice de Precios al Productor (IPP) para la demanda final aumentó a 10% anual en febrero desde el 9.7% anterior. Mientras tanto, el IPP subyacente anual, que excluye los precios de los alimentos y la energía, subió al 8.4 % desde el 8.3 % frente al 8.7 % estimado. Por separado, el índice manufacturero Empire State disminuyó a -11.8 en marzo desde el 3.1 de febrero y no alcanzó el 7.25 esperado por un amplio margen. Los datos no proporcionaron un impulso significativo al USD o al par GBP/USD, ya que el enfoque sigue estando en nuevos desarrollos geopolíticos.

Los inversores también parecían reacios y podrían preferir esperar al margen antes de los riesgos clave del evento del banco central. La Fed tiene previsto anunciar el resultado de una reunión de política de dos días durante la sesión de EE.UU. del miércoles. A esto le seguirá la reunión de política del BoE el jueves, que jugará un papel clave en la determinación del próximo tramo de un movimiento direccional para el par GBP/USD. Esto hace que sea prudente esperar algunas compras de seguimiento antes de confirmar un suelo a corto plazo.

Niveles técnicos

- Peso mexicano se mantiene estable contra el dólar con sesgo a favor.

- USD/MXN sin poder quebrar el soporte de 20.85.

- Se viene la decisión de la Fed, el ojo sigue en Ucrania.

Pese a las subas y bajas en las bolsas a lo largo del mundo, el USD/MXN se mantiene estable con un sesgo bajista. El cruce opera en torno a 20.85, cerca del mínimo semanal. Desde hace dos días que no se ubica por encima de 21.00.

El USD/MXN continúa presionando contra la zona de 20.85. Una confirmación por debajo fortalecería al peso mexicano, llevando posiblemente a la zona de 20.70, en donde está la media móvil de 100 días.

De continuar por encima de 20.85, el dólar podría experimentar un rebote, que recién ganaría momento de regresar y afirmarse por encima de 21.00. Luego la siguiente resistencia se ve en 21.10, seguido de 21.309.

En una perspectiva de más plazo, se puede ver un sesgo alcista debilitado con la reciente caída, pero que podría retomarse. Una caída por debajo de 20.70 podría cambiar el panorama a neutral.

El dólar muestra cierta debilidad el martes, en el día del comienzo de la reunión de la Fed. Se espera una suba en la tasa de interés de 25 puntos básicos. Dicho paso sería seguido luego por Banxico la próxima semana.

Niveles técnicos

- Sigue la guerra en Ucrania, COVID en China y el FOMC evalúa.

- Datos de EE.UU.: inflación mayorista llega al 10% y el Empire manufacturero se desploma.

- Futuros en positivo, sigue la volatilidad que incluye las commodities.

Los mercados financieros globales tuvieron una recuperación en las últimas horas, que impulsaron a los futuros de las acciones de EE.UU. El foco sigue en Ucrania y comienza la reunión de la Reserva Federal.

El S&P 500 cayó 0.7% el lunes y los futuros apuntan a una apertura en positivo del 0.69%. El resto de los índices también están en verde tras haber permanecido en negativo varias horas. El rebote continuó luego de datos económicos de EE.UU. Previamente, la guerra en Ucrania y el anuncio de restricciones en regiones de China por casos de COVID habían deteriorado el ánimo del mercado.

Se conoció que el índice de precios al productor subió menos de lo esperado en febrero, alcanzado la tasa anual del 10%. El índice Empire se desplomó en forma inesperada desde 3.1 a -11.8, el nivel más bajo desde mayo de 2020.

El dólar se muestra debilitado el martes, en el arranque de la reunión de la Reserva Federal. Se espera una suba en la tasa de interés el miércoles. El foco del mercado está puesto en las señales hacia el futuro.

Las commodities están cayendo en forma significativa el martes. El oro pierde más de 30$ y se acerca a 1900$ mientras que la plata regresó debajo de 25.00$. El petróleo cede más del 6%, en mínimos desde el 1 de marzo. El martes se publicarán datos de inventarios de EE.UU. y el reporte mensual de la Organización de Países Exportadores de Petróleo.

Los rendimientos de los bonos del Tesoro están retrocediendo lo que quita fuerza al dólar, pero signe en zona de máximos en meses. El tramo a 10 años rinde 2.08%, tras haber tenido el cierre más alto desde junio de 2019 en 2.13% el lunes.

- El USD/CAD luchó por preservar sus modestas ganancias a un máximo de varios días en medio de un USD más débil.

- La debilidad de los rendimientos de los bonos del Tesoro de EE.UU., las esperanzas de diplomacia en Ucrania pesaron sobre el dólar de refugio seguro.

- Una caída en los precios del petróleo socavó al dólar canadiense y ayudó a limitar la caída del par.

El par USD/CAD recortó una parte importante de sus ganancias intradía a máximos de varios días y se vio por última vez cotizando solo unos pocos pips por encima del mínimo diario, alrededor de la región 1.2830-1.2825.

El par ganó algo de tracción positiva durante la primera mitad de la negociación del martes, aunque el repunte intradía se desvaneció cerca de la región de 1.2870 en medio de una modesta debilidad del dólar estadounidense. Las esperanzas de progreso en las conversaciones de paz entre Ucrania y Rusia, junto con rendimientos más débiles de los bonos del Tesoro de EE. UU., impulsaron algunas tomas de ganancias del USD y limitaron el repunte inicial del par USD/CAD.

El par retrocedió alrededor de 40 pips desde el máximo diario, aunque la caída parece amortiguada en medio de una caída en los precios del crudo, que tienden a socavar el dólar canadiense vinculado a las materias primas. El último optimismo sobre la posibilidad de una solución diplomática para poner fin a la guerra en Ucrania ayudó a aliviar los temores de una interrupción del suministro y arrastró al petróleo a su nivel más bajo en casi tres semanas.

Sumado a esto, las expectativas de que la Fed anunciaría un inicio inminente del ciclo de ajuste de políticas el miércoles actuaron como un viento de cola para los rendimientos de los bonos estadounidenses y el dólar. Los mercados parecen convencidos de que los acontecimientos geopolíticos recientes podrían hacer poco para impedir que el banco central de EE.UU. eleve su tasa de fondos objetivo para controlar las expectativas inflacionarias.

El telón de fondo fundamental favorece a los operadores alcistas y respalda las perspectivas de un nuevo movimiento de apreciación a corto plazo para el par USD/CAD. Dicho esto, los operadores podrían abstenerse de realizar apuestas agresivas y preferir esperar el resultado de una reunión de política del FOMC de dos días el miércoles. Mientras tanto, se considerarán los desarrollos geopolíticos para obtener algún ímpetu.

Lo siguiente en la agenda económica de EE.UU. son las cifras del índice de precios al productor y el índice manufacturero Empire State. Los operadores tomarán más en cuenta los rendimientos de los bonos de EE.UU. y el sentimiento de riesgo de mercado más amplio, lo que influirá en el USD. Aparte de esto, la dinámica del precio del petróleo debería permitir a los operadores aprovechar oportunidades a corto plazo en torno al par USD/CAD.

Niveles técnicos

- Inflación mayorista sube menos de lo esperado en febrero.

- El dólar se mantiene en terreno negativo tras los datos.

- El miércoles se conoce la decisión de la Reserva Federal.

El Índice de Precios al Productor (IPP) subió 0.8% en febrero por debajo del incremento del 0.9% esperado por el promedio de estimaciones de analistas. La tasa anual pasó de 9.7% a 10%, como se esperaba. Es la tasa anual más alta en décadas.

El IPP subyacente subió 0.2% en febrero, menos del 0.6% del consenso del mercado. La tasa anual, que se esperaba subiera al 8.7% desde el 8.3% de enero, se fue de 8.4% en febrero.

El dólar no tuvo una gran reacción y mantuvo cierta debilidad que tenía en la previa de la publicación de los datos. El DXY cae 0.35% y se mantuvo cerca del mínimo, operando en la zona de 98.75.

Justo con estos datos, se conoció el índice Empire manufacturero. Las miradas están puestas sobre la Reserva Federal, que comienza el martes la reunión de dos días. La decisión se conocerá el miércoles y se espera una suba en la tasa de interés de los Fed Funds de 25 puntos básicos.

- El DXY extiende la caída del lunes por debajo del nivel de 99.00.

- Más abajo sería de esperar una nueva prueba a la región 97.70.

El Índice del Dólar de EE.UU. (DXY) acelera el reciente retroceso debajo de 99.00 y cae a mínimos en dos días cerca de 98.60 el martes.

La actual debilidad correctiva lleva el potencial de extenderse aún más en el corto plazo, exponiendo así un probable descenso al mínimo semanal en 97.71 (10 de marzo) por delante del soporte temporal de la media móvil simple de 20 días en 97.46.

La actual postura alcista en el índice sigue apoyada por la línea de seis meses, hoy cerca de 95.80, mientras que las perspectivas a largo plazo para el dólar se ven constructivas mientras siga por encima de la media móvil simple de 200 días en 94.39.

DXY gráfico de día

- La libra gana momento en el mercado en la última hora.

- GBP/USD se recupera tras caer a mínimos desde 2020.

- El dólar mixto, antes de datos de inflación mayorista.

El GBP/USD quebró por encima de 1.3050 y subió hasta 1.3068, marcado un nuevo máximo para el día. El par se mantiene cerca del máximo diario, recuperándose luego de haber caído en la sesión asiática hasta 1.2999, el nivel más bajo desde noviembre de 2020.

El avance se da ante cierta debilidad del dólar antes de la sesión americana y de datos de EE.UU. También contribuye que las bolsas han recortado pérdidas en las últimas horas, favoreciendo a la libra. Los mercados financieros siguen con cautela con la continuidad de la guerra en Ucrania.

En EE.UU. se publicará el dato de inflación mayorista de febrero y el índice Empire. El foco está puesto en la reunión de la Reserva Federal, que anunciará su decisión el miércoles. El jueves será el turno de conocer la del Banco de Inglaterra. Se espera una suba en la tasa de interés por parte de ambos bancos centrales.

En el Reino Unido se conoció el reporte de empleo de febrero que mostró cifras mejores a las esperadas. Las tasa de desempleo cayó a 3.9% y el promedio de ingresos de tres meses subió 4.8% con respecto a un año atrás, acelerando la suba.

Panorama de corto plazo

El GBP/USD tiene un tono positivo en el muy corto plazo, aunque la tendencia dominante sigue negativo. La libra está rebotando desde el nivel de 1.3000, un soporte clave. El movimiento actual representa una corrección alza.

Las resistencias por encima se pueden ver en 1.3075, luego en 1.3095 y 1.3140. De retroceder debajo de 1.3050 el tono alcista perdería fuerza. De caer debajo de 1.3000 se podría dar una aceleración bajista.

Niveles técnicos

- El EUR/JPY amplía el impulso al alza hacia 130.00.

- El siguiente nivel de relevancia al alza aparece en 131.90.

El EUR/JPY sube por tercera sesión consecutiva y alcanza la zona 130.00 por primera vez desde finales de febrero.

Teniendo en cuenta la acción de precios en curso, el avance adicional del EUR/JPY luce más probable, especialmente si el cruce supera la zona clave de la media móvil simple de 200 días en 130.00 de una manera sostenible. De darse lo planteado, una visita al máximo semanal en 131.90 (16 de febrero) podría empezar a formarse en el horizonte a corto plazo.

Mientras tanto, si la cruce avanza por encima de la media móvil simple de 200 días, se espera que las perspectivas para el EUR/JPY cambien a constructivas.

EUR/JPY gráfico de día

- El EUR/USD alcanza un máximo diario en 1.1019, antes de recortar ganancias.

- El euro frente a la mayoría de sus rivales, incluso pese a datos económicos y a la caída en las bolsas europeas.

- Comienza la reunión de la Fed y se vienen datos de inflación mayorista de EE.UU.

El EUR/USD sube por segunda jornada en forma consecutiva, aunque sigue sin poder afirmarse sobre 1.1000. El par trepó recientemente hasta 1.1019, alcanzando el nivel más alto desde el viernes, pero luego perdió fuerza y está operando alrededor de 1.0995.

Las subas se dan ante cierta debilidad del dólar y pese a la caída en los mercados bursátiles a lo largo del mundo. El DXY retrocede 0.30%, afectado además por la corrección desde máximos en años del USD/JPY. Las bolsas en Europa caen en promedio 1.10%.

El martes comenzará la reunión de dos días de la Reserva Federal. La decisión se conocerá el miércoles y se espera una suba en la tasa de interés de referencia de 25 puntos básicos. Las señales sobre el futuro serán claves para el mercado. Previo a esto, el martes se publicarán datos de inflación mayorista y el índice Empire manufacturero. En Europa, Christine Lagarde hablará en un evento en Berlín.

En Europa se conoció que la producción industrial en la Eurozona se estancó en enero, en contra de la suba esperada del 0.1%, y mostró una caída del 1.3% con respecto a un año atrás. La encuesta ZEW de expectativa de la Eurozona y de Alemania de marzo mostró un desplome. El índice de sentimiento para la región pasó de 48.6 a -38.7 y para Alemania de 54.3 a -39.3 (se esperaba una lectura de 10).

Los datos de la Eurozona no afectaron al euro, ya que para los operadores son viejas noticias, en con el contexto de la guerra en Ucrania. La moneda común sube el martes contra la libra y el franco suizo.

La suba del EUR/USD necesita de afirmarse sobre 1.1000 para ganar momento. Por encima, podría ir hacia la próxima resistencia ubicada en el área de 1.1040. En la dirección contraria, el soporte fuerte de muy corto plazo aparece en 1.0950/60, confluencia de varios niveles relevantes, que de ceder dejaría expuesto 1.0930 inicialmente y luego el mínimo del lunes en la zona de influencia de 1.0900.

Niveles técnicos

Tras la publicación de los datos de sentimiento económico, ZEW de Alemania ha expresado su opinión sobre la economía, a la luz de la guerra entre Rusia y Ucrania.

Comentarios clave

Cada vez es más probable una recesión.

La guerra en Ucrania y las sanciones contra Rusia están pesando significativamente sobre las perspectivas económicas de Alemania.

El colapso de las expectativas económicas va acompañado de un aumento extremo de las expectativas de inflación.

Los expertos, por lo tanto, esperan estanflación en los próximos meses.

El empeoramiento de las perspectivas afecta prácticamente a todos los sectores de la economía alemana, pero especialmente a los sectores intensivos en energía y al sector financiero.

- USD/JPY fue testigo de algunas ganancias del máximo de varios años tocado a primera hora de este martes.

- La retirada de los rendimientos de los bonos estadounidenses pesó en el dólar y provocó un agresivo comercio de relajación prolongada.

- El impulso de riesgo benefició a la JPY de refugio seguro y contribuyó aún más al sesgo de venta.

El par USD/JPY ha presenciado un cambio intradía desde el máximo de varios años y ha caído al área de 117.70 durante la sesión europea del martes. En el momento de escibir, el par se recupera justo por debajo de 118.00, perdiendo cerca del 0.20% en el día.

Una combinación de factores llevó a los alcistas del par a retirar ganancias y llevó a un retroceso correctivo en el par USD/JPY desde el área de 118.45, el nivel más alto desde enero de 2017. Una nueva ola de aversión al riesgo ofreció cierto apoyo al yen japonés de refugio seguro. Aparte de esto, un retroceso de los rendimientos de los bonos del Tesoro estadounidense resultó ser otro factor que inspiró a los bajistas del par y contribuyó a la caída intradía.

El sentimiento del mercado sigue siendo frágil a raíz del riesgo de una nueva escalada en el conflicto entre Rusia y Ucrania y el último brote de COVID-19 en China. Esto, en mayor medida, eclipsó el último optimismo sobre una posible resolución diplomática para poner fin a la guerra en Ucrania y desencadenó una caída en los mercados bursátiles. El flujo monetario e aversión al riesgo arrastró los rendimientos de los bonos estadounidenses a la baja, lo que pesó sobre el dólar estadounidense y presionó aún más al par USD/JPY.

Sin embargo, la caída sigue soportada en medio de las expectativas de un inminente inicio del ciclo de ajuste de las políticas monetarias por parte de la Fed. Los mercados parecen convencidos de que los recientes acontecimientos geopolíticos podrían hacer poco para impedir que el banco central estadounidense suba su tasa de fondos para frenar las expectativas inflacionarias. Esto debería actuar como un viento de cola para los rendimientos de los bonos estadounidenses y apoya las perspectivas de la aparición de nuevas compras en torno al USD.

Por el contrario, se espera ampliamente que el Banco de Japón (BoJ) mantenga la actual postura política acomodaticia en su reunión del viernes. La divergencia en las perspectivas políticas del BoJ y la Fed podría seguir pesando sobre el JPY y prestar apoyo al par USD/JPY . Los inversores también podrían ser reacios a abrir posiciones agresivas antes de los riesgos clave de los bancos centrales: el resultado de la reunión del FOMC el miércoles y la decisión de política del BoJ el viernes.

USD/JPY niveles técnicos

- El USD/CAD se beneficia del retroceso de los precios del petróleo a pesar de la aversión al riesgo y la venta del USD.

- Los alcistas del USD/CAD ganan fuerza para probar la línea de resistencia diaria crítica en 1.2920.

- El RSI diario se mantiene firme por encima de 50, mientras que la SMA de 21 días actúa como un fuerte apoyo.

El par USD/CAD está extendiendo su recuperación po segundo día consecutivo el martes, revirtiendo el movimiento a la baja de la semana anterior.

La renovada fortaleza en el par puede asociarse con la continua caída de los precios del petróleo, ya que los mercados mantienen la esperanza de una tregua en la guerra entre Rusia y Ucrania.

Funcionarios de ambas partes han estado tratando de lograr progresos en sus conversaciones de paz, aunque las realidades parecen diferentes en medio de los ataques con misiles actuales contra Kiev.

Mientras tanto, los mercados buscan reposicionarse antes de la crítica reunión de dos días de la Fed , que comienza más tarde el martes. Se observa una caída de las ganancias en el dólar estadounidense junto con los rendimientos del Tesoro, pero la caída de los precios del petróleo está ayudando a superar las presiones bajistas sobre el par USD/CAD.

Técnicamente, el USD/CAD busca extender su rebote desde el soporte la media móvil simple de 21 días, ahora en 1.2753.

Al hacerlo, los alcistas apuntan a la línea de tendencia alcista de dos meses de antigüedad en 1.2920 tras una clara ruptura del nivel redondo de 1.2900.

El RSI de 14 días apunta al alza por encima de la línea media, apoyando al potencial alcista.

USD/CAD gráfico diario

Por otro lado, cualquier retroceso pondrá a prueba los mínimos diarios de 1.2814, por debajo del cual una fuerte caída hacia la SMA 21 estará sobre la mesa.

Una ruptura sostenida por debajo de este último nivel apuntará al fuerte soporte en 1.2692. En ese nivel se encuentra la SMA de 50 días con pendiente ascendente.

USD/CAD niveles adicionales

El par USD/JPY podría intentar una visita al nivel de 119.10 una vez supere el nivel de 118.65, según comentan los estrategas de divisas en UOB Group.

Comentarios destacados

Vista de 24 horas: "Aunque esperábamos que el USD/JPY 'avanzara más' ayer, opinamos que 'las condiciones de sobrecompra sugieren que 118.00 probablemente están fuera de su alcance por ahora'. Subestimamos el impulso al alza cuando el USD/JPY se disparó a 118.21 antes de extender su avance después del cierre de NY. Las condiciones siguen siendo profundamente sobrecompradas y aunque no se descarta una mayor fuerza del USD/JPY, la posibilidad de una ruptura de la resistencia mayor en 118.65 no es alta para hoy. En el lado negativo, una ruptura de 117.75 indicaría que el fuerte rally está listo para tomarse un respiro."

Próximas 1-3 semanas: "Hemos esperado un USD/JPY más alto desde finales de la semana pasada. En nuestra última narración de ayer (14 de marzo, USD/JPY en 117.50), destacamos que el impulso sugiere una mayor fortaleza del USD/JPY. Añadimos, 'el siguiente nivel de resistencia a destacar es 118.00 seguido del máximo de 2017 cerca de 118.65'. Nuestra opinión no fue errónea, ya que el USD/JPY subió a 118.21 durante la sesión de Nueva York antes de extender su ganancia. En general, la fuerza actual del USD/JPY podría continuar por un tiempo y sólo una ruptura de 117.30 (el nivel de 'apoyo fuerte' estaba en 116.40 ayer) indicaría que la fuerte presión alcista actual se ha aliviado. De cara al futuro, una clara ruptura de 118,65 cambiaría el objetivo a 119.10".

- El AUD/USD captura algunas compras el martes y revierte una caída inicial a mínimos de dos semanas.

- Un retroceso en los rendimientos de los bonos estadounidenses provoca cierta toma de ganancias en torno al USD y apoya al par.

- La crisis entre Rusia y Ucrania, junto con las expectativas de subida de tasas de la Fed, deberían limitar cualquier ganancia significativa en el par.

El par AUD/USD alterna ganancias con pérdidas durante la sesión europea del martes. En el momento de escribir, el par cotiza en torno a 0.7185, ligeramente negativo en el día pero recuperándose del mínimo de dos semanas de 0.7165 tocado anteriormente en la sesión.

El par atrajo algunas compras cerca de la región 0.7165 el martes y por ahora parece haber defendido el soporte marcado por una línea de tendencia alcista que se extiende desde el mínimo anual tocado en enero. China reportó un crecimiento mejor de lo esperado en las ventas minoristas, la inversión en activos fijos y los datos de producción industrial el martes. Esto, junto con la aparición de algunas ventas en torno al dólar estadounidense, ayudó al par AUD/USD a detener su reciente retroceso desde cerca de 0.7450, o un máximo de casi cinco meses tocado la semana pasada.

El descenso del USD podría atribuirse a cierta toma de beneficios en medio de un retroceso de los rendimientos de los bonos del Tesoro estadounidense, aunque una combinación de factores debería ayudar a limitar su caída. El sentimiento del mercado sigue siendo frágil a raíz del riesgo de una nueva escalada en el conflicto entre Rusia y Ucrania y el último brote de COVID-19 en China. Aparte de esto, las expectativas de un inicio inminente del ciclo de ajuste de las políticas monetarias por parte de la Fed deberían actuar como un viento de cola para el USD y limitar cualquier recuperación significativa para el par AUD/USD.

Los mercados parecen convencidos de que los recientes acontecimientos geopolíticos podrían hacer poco para impedir que el banco central estadounidense suba su tasa de fondos para frenar las expectativas inflacionarias. Esto, a su vez, fue visto como un factor clave que empujó el rendimiento del bono gubernamental estadounidense de referencia a 10 años a su nivel más alto desde junio de 2019 el lunes y favorece a los alcistas del USD. Por lo tanto, el foco seguirá pegado al resultado de la reunión de política monetaria del FOMC de dos días, programada para ser anunciada durante la sesión americana del miércoles.

Mientras tanto, los inversores podrían tomar indicaciones del calendario económico de Estados Unidos, con la publicación del índice de precios al productor IPP y el índice manufacturero Empire State más tarde durante la sesión americana de hoy. Los datos, sin embargo, podrían hacer poco para proporcionar un impulso significativo al par AUD/USD, ya que los inversores estarán atentos a las noticias entrantes en torno a la guerra entre Rusia y Ucrania.

AUD/USD niveles técnicos

En opinión de los estrategas de divisas en UOB Group, el EUR/USD todavía se ve dentro del rango de 1.0870 a 1.1080.

Comentarios destacados

Vista de 24 horas: "Ayer destacamos que 'si bien el impulso a la baja no ha mejorado mucho, hay margen para que el EUR/USD pruebe el soporte principal en 1.0870 antes de que una recuperación sea probable'. Sin embargo, el EUR/USD sólo bajó a 1.0899 antes de repuntar. La presión a la baja se ha aliviado y el movimiento actual es visto como parte de una consolidación. En otras palabras, es probable que el EUR/USD se mueva de lado hoy. Se espera que esté dentro de un rango de 1.0900/1.1000."

Próximas 1-3 semanas: "No hay mucho que añadir a nuestra actualización de ayer (14 de marzo, EUR/USD en 1.0930). Como se ha destacado, es probable que el EUR/USD se mueva lateralmente dentro de un rango de 1.0870/1.1080. De cara al futuro, si el EUR/USD cierra por debajo de 1.0870, probablemente pobaría el soporte principal en 1.0805.

Según la mayoría de los economistas encuestados por Reuters, se espera que el Banco de Inglaterra (BoE) suba la tasa bancaria en 25 puntos básicos este jueves.

Comentarios clave

"El Comité de Política Monetaria agregará otros 25 puntos básicos a la tasa bancaria esta semana, llevándola al 0.75%, su nivel antes de la pandemia".

"Se espera que el banco central haga una continuación del aumento de esta semana con otro aumento de 25 puntos básicos el próximo trimestre y un aumento igual en el tercer trimestre".

"Luego elevará la tasa bancaria al 1.50% a principios del próximo año, según ha mostrado la mediana, aunque esa tasa fue escogida por 15 de 44 economistas, mientras que 21 la vieron más baja y ocho más alta. En la encuesta de febrero no se esperaba que llegara a ese nivel hasta 2024".

"Se espera que la inflación alcance un máximo del 7.7% el próximo trimestre, casi cuatro veces el objetivo del 2% del banco central y un fuerte incremento con respecto a la mediana del 6.6% dada el mes pasado. Se esperaba que se desacele en los siguientes trimestres, pero no alcanzará el objetivo hasta finales de 2023".

"15 de los 18 economistas dijeron que era probable o muy probable que revisaran al alza sus previsiones de inflación a mediano plazo en los próximos meses. Sólo tres dijeron que era poco probable."

"Tras la boyante expansión de enero, las perspectivas de este trimestre se cambiaron al 0.7% desde el 0.4%, pero todos los trimestres siguientes se redujeron al 0.4% desde el 0.9% y al el 0.6% y el 0.6%".

"Las tasas anuales también se redujeron con un crecimiento ahora fijado en el 3.9% este año y el 1.7% el próximo, frente al 4.3% y el 2.1% previsto el mes anterior".

El Banco de la Reserva de Australia ha declarado en las mninutas de su última reunión que la guerra en Ucrania era una nueva fuente importante de incertidumbre.

Comentarios clave

La junta no aumentará la tasa de efectivo hasta que la inflación real esté sostenible dentro del rango objetivo del 2% al 3%.

Si bien la inflación había repuntado, los miembros estuvieron de acuerdo en que era demasiado pronto para concluir que se mantenía sostenible dentro del rango objetivo.

La economía australiana siguió siendo resiliente y se esperaba que el gasto repuntase aún más después del brote de Ómicron.

La junta está preparada para ser paciente mientras monitorea cómo evolucionan los diversos factores que afectan a la inflación en Australia.

La guerra en Ucrania y el aumento asociado de los precios de la energía habían creado una incertidumbre adicional sobre las perspectivas de inflación.

Había incertidumbre sobre cómo se daría un repunte persistente de la inflación a la evolución reciente de los mercados mundiales de la energía y a los continuos problemas del lado de la oferta.

Acerca de las minutas del RBA

El Banco de la Reserva de Australia (RBA) publica las Minutas de su reunión de política monetaria dos semanas después de que se anuncia la decisión sobre la tasa de interés. Proporciona un registro detallado de las discusiones mantenidas entre los miembros de la junta del RBA sobre la política monetaria y las condiciones económicas que influyeron en su decisión sobre el ajuste de las tasas de interés y / o la compra de bonos, lo que tuvo un impacto significativo en el AUD. Las actas también revelan consideraciones sobre la evolución económica internacional y el valor del tipo de cambio.

Los estrategas de divisas en UOB Group sugieren que un retroceso más profundo está sobre la mesa en caso de que el GBP/USD rompa por debajo del soporte de 1.3000 en las próximas semanas.

Comentarios destacados

Vista de 24 horas: "Ayer, opinamos que 'una mayor debilidad del GBP/USD no sería sorprendente y una ruptura de 1.3000 parece probable'. Sin embargo, la debilidad prevista no rompió 1.3000, ya que el GBP/USD cayó a 1.3001 durante las últimas horas de Nueva York. Si bien el GBP/USD todavía podría caer por debajo de 1.3000, la disminución del impulso a la baja junto con las condiciones de sobreventa sugiere que una caída sostenida es poco probable. Es poco probable que el próximo soporte en 1.2950 esté amenazado. La resistencia está en 1.3040, seguida de 1.3075."

Próximas 1-3 semanas: "No hay mucho que añadir a nuestra actualización de ayer (14 de marzo, GBP/USD en 1.3045). Como se ha destacado, el GBP/USD podría romper 1.3000 y si puede cerrar por debajo de este soporte, es probable que desencadene una mayor debilidad a 1.2900. En general, la fase débil en el GBP/USD que comenzó hace más de 2 semanas está intacta siempre y cuando no se mueva por encima de 1.3140 ('fuerte nivel de resistencia' estaba en 1.3170 ayer).

- La tasa de desempleo en el Reino Unido baja al 3.9% en enero.

- El cambio en las peticiones de desempleo cae a -48.100 en febrero.

- Los salarios del Reino Unido, excluyendo las bonificaciones, suben al 3.8% interanual en enero frente al 3.7% esperado.

La Oficina de Estadísticas Nacionales (ONS) ha mostrado el martes que la tasa oficial de desempleo del Reino Unido cayó al 3.9% en enero frente al 4.1% anterior y el 4.0% esperado, mientras que el cambio en el número de demandantes de desempleo mostró una caída mayor que la del mes anterior.

El número de personas que reclaman prestaciones por desempleo disminuyó en -48.1000 mil en febrero, frente a la disminución de -31.900 vista el mes anterior. La tasa de recuento de demandantes de desempleo se situó en el 4.4% el mes pasado frente al 4.6% anterior.

En cuanto a los salarios. las ganancias semanales promedio del Reino Unido, excluyendo los bonos, subieron al 3.8% en enero frente al +3.7% anterior y el +3.7% esperado, mientras que el indicador que incluye los bonos subió al 4.8% en enero frente al +4.3% anterior y el +4.6% esperado.

Puntos clave (a través de la ONS)

En febrero de 2022 había 275.000 personas más en situación de nómina en comparación con enero de 2022.

Las vacantes en el Reino Unido alcanzaron un máximo histórico de 1.318.000 en tres meses hasta febrero, lo que subraya la escasez de mano de obra a la que se enfrentan muchos empleadores.

Acerca de los datos de empleo en el Reino Unido

Los ingresos promedio incluyendo bonos publicados por National Statistics son un indicador clave a corto plazo. Este dato analiza cómo cambian los niveles de pago en la economía del Reino Unido. También se puede ver como una medida de crecimiento de pago básico. Una lectura superior a las expectativas es alcista para la libra, mientras que una lectura inferior al consenso del mercado es bajista.

El EUR/USD está expuesto a riesgos a la baja, lo que podría empujarlo hacia abajo, según comentan los analistas de Nomura.

Declaraciones destacadas

Hay tres tipos de exposición que implican riesgo de bajar el EUR: el aumento de los precios de la energía en una Europa muy dependiente del gas ruso y del petróleo, la subida de los precios de los alimentos y el coste de las sanciones para los bancos europeos".

"Dados estos riesgos, revisamos a la baja el perfil de nuestra previsión de EUR/USD a 1.08 en el segundo trimestre, pero con una recuperación más fuerte probablemente desde el tercer trimestre a 1.10, llegando a 1.14 para finales de 2022 y a 1.20 a finales de 2023".

"El apoyo para el EUR probablemente surgiría de una relajación del conflicto entre Rusia y Ucrania, un posible acuerdo nuclear con Irán o la sorpresa de la producción de la OPEP que ayude a estabilizar los precios de la energía, un cambio hacia una mayor positividad en las perspectivas de crecimiento de la zona del euro y un aumento de las expectativas de normalización de la política monetaria del BCE (se plantea un alza en diciembre) ".

"Los riesgos negativos para el euro incluyen una crisis geopolítica prolongada que se intensifica aún más en el tercer trimestre, lo que podría llevar al EUR/USD aún más cerca de la paridad alrededor de 1.02-1.03 si vemos nuevos extremos en los precios de la energía que conducen a cierres de fábricas".

©2000-2026. Todos los derechos reservados.

El sitio es administrado por Teletrade D.J. LLC 2351 LLC 2022 (Euro House, Richmond Hill Road, Kingstown, VC0100, St. Vincent and the Grenadines).

La información presentada en el sitio, no es una base para tomar decisiones de inversión y es proporcionada sólo con fines informativos.

La empresa no atiende ni presta servicio a clientes residentes en Estados Unidos, Canadá y los países incluidos en la lista negra del FATF.

La realización de operaciones comerciales en los mercados financieros con instrumentos financieros de margen, abre grandes oportunidades y permite a los inversores que estén dispuestos a correr riesgos a obtener altos rendimientos, pero al mismo tiempo conlleva un nivel de riesgo de pérdidas potencialmente alto. Por lo tanto, antes de comenzar a comercializar, se debe tomar de manera responsable a la cuestión de elegir la estrategia de inversión correspondiente, teniendo en cuenta los recursos disponibles.

Uso de información: al usar completamente o parcialmente los materiales del sitio, el enlace a TeleTrade como fuente de información es obligatorio. El uso de materiales en Internet debe ir acompañado de un hipervínculo al sitio teletrade.org. Importación automática de materiales e información del sitio está prohibida.

Para cualquier duda o pregunta, póngase en contacto con pr@teletrade.global.