- Análisis

- Noticias y herramientas

- Noticias del mercado

Noticias de mercados

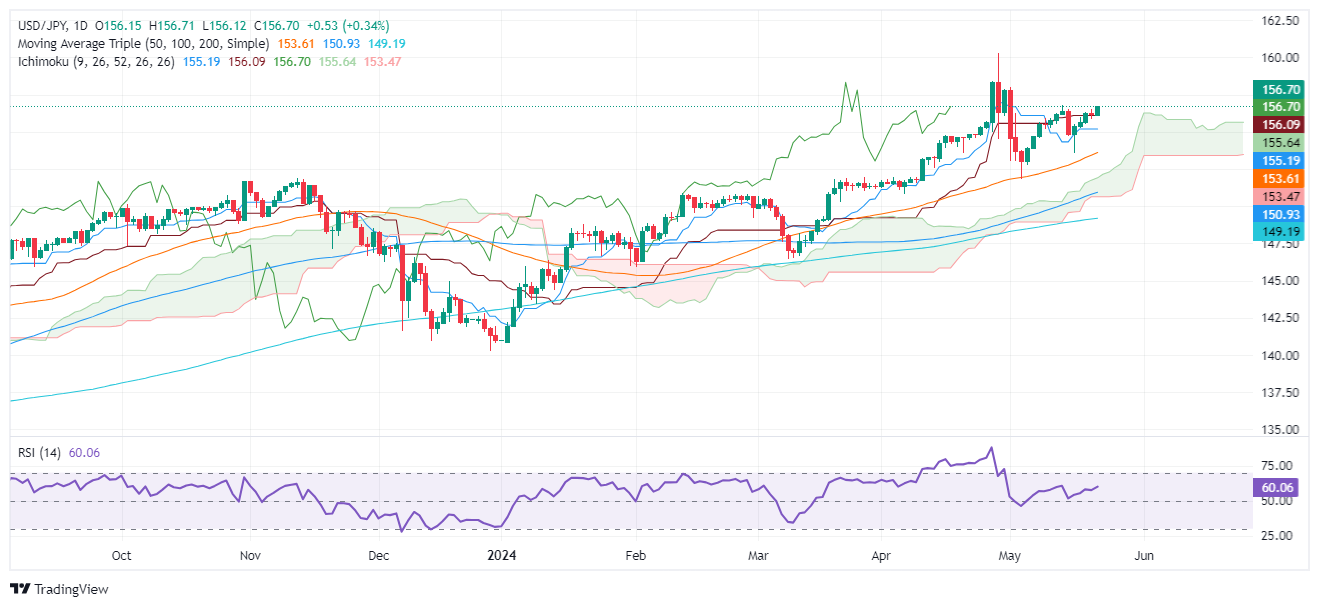

- El USD/JPY borra las pérdidas del martes y cotiza en 156.67, sube un 0.31% en el día, después de que las actas de la Fed indiquen posibles subidas de tipos.

- La perspectiva técnica muestra resistencia en el máximo del 14 de mayo en 156.76 y la siguiente zona de oferta en 157.00.

- Otros niveles de resistencia: Máximo del 26 de abril en 158.44 y máximo anual en 160.32.

- Niveles de soporte clave: Tenkan-Sen en 156.05, Senkou Span A en 155.61 y Kijun-Sen en 155.18.

El par USD/JPY borró las pérdidas del martes y superó la zona de 156.50 tras el anuncio de las Minutas de la última reunión de la Reserva Federal estadounidense. Las Minutas mostraron que los funcionarios podrían subir los tipos si la inflación lo justifica. El par cotiza en 156.67, subiendo un 0.31% en el día.

Análisis del precio del USD/JPY: Perspectivas técnicas

La tendencia alcista del USD/JPY continúa, aunque se enfrenta a una resistencia en el máximo del 14 de mayo en 156.76. En caso de que los compradores recuperen este último nivel, el nivel 157.00 sería la próxima zona de oferta. El 26 de abril sería la próxima resistencia en 158.44, antes de desafiar el máximo anual de 160.32.

Por el contrario, si el par cae por debajo del Tenkan-Sen en 156.05, que expondrá el Senkou Span A en 155.61, seguido por el Kijun-Sen en 155.18.

USD/JPY Acción del precio - Gráfico diario

- El Dólar estadounidense se afirmó el miércoles tras la postura de línea dura de la Fed.

- Los inversores que esperaban señales de recortes de tipos siguen decepcionados.

- El gobernador de la RNBZ, Orr, hablará a primera hora del jueves antes de la apertura de los mercados.

El par NZD/USD retrocedió el miércoles después de que las últimas actas de la reunión del Comité Federal de Mercado Abierto (FOMC) de la Reserva Federal (Fed) revelaran una postura mucho más cauta sobre los recortes de tipos de lo que muchos inversores esperaban.

El gobernador del Banco de la Reserva de Nueva Zelanda (RBNZ), Adrian Orr, hablará a última hora del miércoles, antes de la sesión del jueves en el Pacífico. A continuación se publicarán las ventas minoristas de Nueva Zelanda.

Aunque las últimas Minutas de la reunión del Comité Federal de Mercado Abierto no descartan de plano un recorte de tipos en septiembre, los responsables de la política monetaria de la Fed siguen siendo firmemente más halcones de lo que esperaban los inversores, y las probabilidades de un recorte de tipos en septiembre se han reducido aún más. Según la herramienta FedWatch de la CME, los mercados de tipos están valorando por debajo del 60% las probabilidades de un recorte de un cuarto de punto en septiembre, después de que el FOMC revelara el firme deseo de los miembros de la Fed de esperar señales más firmes de que el ritmo de la inflación seguirá cayendo hasta el objetivo del 2% de la Fed.

Perspectivas técnicas del NZD/USD

El Dólar neozelandés ha retrocedido hasta la media móvil exponencial (EMA) de 200 horas en 0.6080, retrocediendo desde los máximos alcanzados el miércoles cerca de 0.6150. El NZD/USD alcanzó el miércoles sus máximos desde mediados de marzo, pero ha caído a mínimos de una semana y va camino de retroceder por debajo de la EMA de 200 días en 0.6073.

NZD/USD gráfico horario

NZD/USD gráfico diario

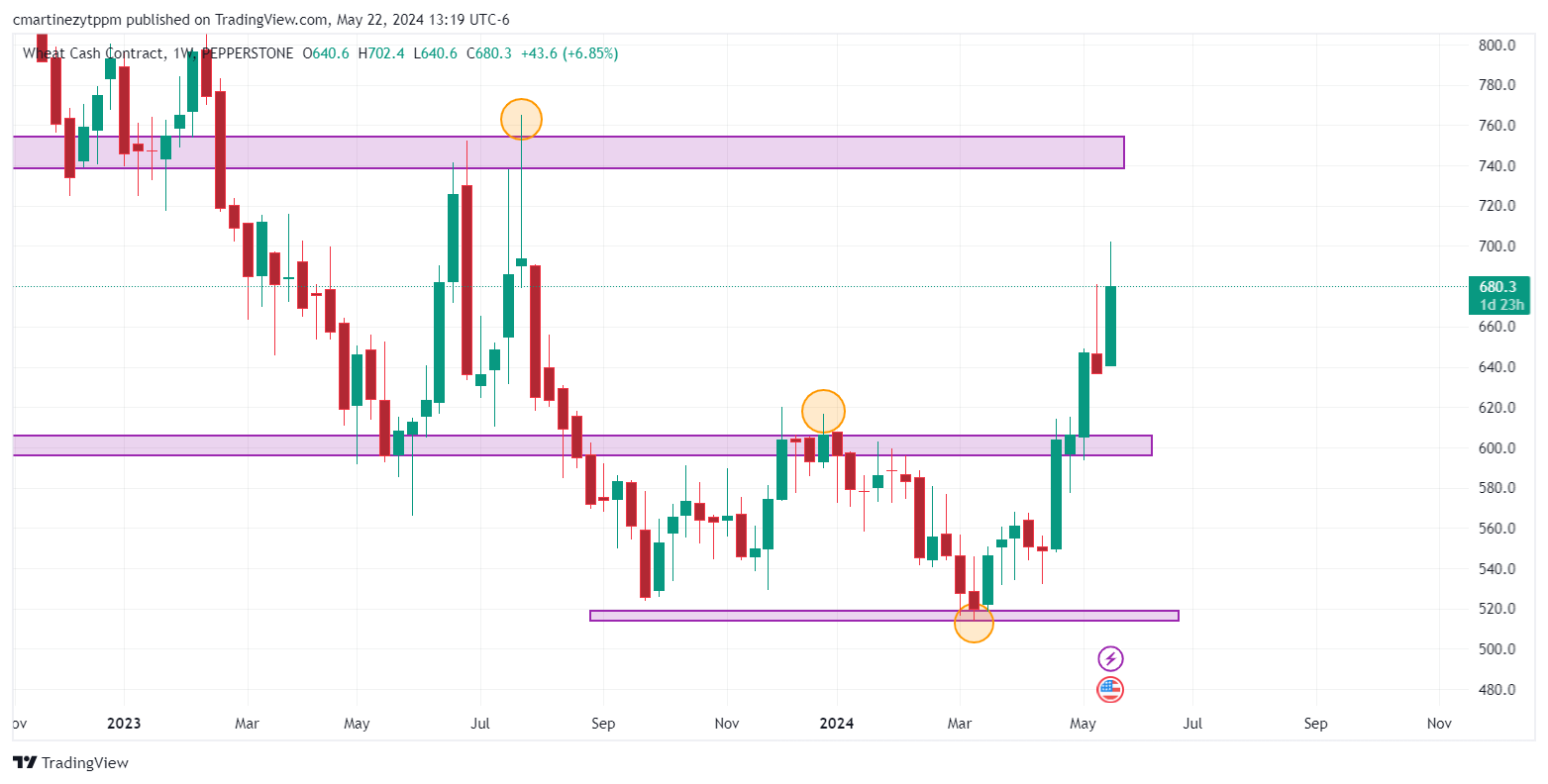

- La guerra ruso-ucraniana ha provocado escasez y subida de precios del trigo en el mundo.

- Los participantes analizan la afectación del clima en la producción de la materia prima en Rusia.

El trigo inició la sesión europea marcando un máximo diario en 702.4 $ encontrando vendedores y llevando el mercado a un mínimo de la sesión americana en 673.8 $. Actualmente el trigo cotiza en 680.3, perdiendo -0.56% diario.

Las preocupaciones persisten ante la disminución de la oferta de trigo en el mundo

El encarecimiento de del trigo ha sido una de las consecuencias de la guerra entre Ucrania y Rusia, ya que ambos países son grandes productores. La disminución en las estimaciones de producción de trigo en Rusia ha impulsado el aumento de precios, ya que Rusia es el principal exportador de trigo en el mundo actualmente.

La Unión Europea y China son los principales productores de trigo, produciendo 137 y 134.5 millones de toneladas métricas, respectivamente. Sin embargo, los participantes siguen a detalle el desarrollo de la guerra entre Rusia y Ucrania ante un aumento constante del precio de la materia prima.

Niveles técnicos en el trigo

El mercado ha presentado una clara tendencia alcista desde marzo, observamos un primer soporte en el mediano plazo en 600 $, dado por los puntos pivote. El segundo soporte está 514 $, dado por el mínimo del 11 de marzo. La resistencia más próxima se ubica en 740 $, máximo del 24 de julio del 2023.

Gráfico semanal del trigo

- El GBP/USD retrocede tras las ganancias iniciales del miércoles después de la reunión del FOMC.

- El primer ministro británico, Rishi Sunak, convoca elecciones generales para el 4 de julio en un intento de mantener el poder.

- Los recortes de tipos de interés en 2024 parecen menos probables, los inversores pujan por el Dólar.

El par GBP/USD retrocede tras las ganancias iniciales del miércoles, después de que las últimas actas de la reunión de la Reserva Federal (Fed) mostraran que el Comité Federal de Mercado Abierto (FOMC) sigue siendo muy escéptico de que la inflación se reduzca al 2% lo suficientemente rápido como para provocar recortes de tipos tan pronto como los inversores siguen esperando.

El FOMC se ha visto obligado a reconsiderar su postura después de que las cifras de inflación del primer trimestre de EE.UU. decepcionaran a los planificadores centrales. Ante la obstinación de la inflación estadounidense, la Fed sigue debatiendo la "restrictividad" de la política actual. El FOMC no descartó de plano un recorte de tipos en septiembre, pero los inversores ávidos de recortes de tipos esperaban que las actas de la reunión del FOMC fueran mucho más moderadas.

El primer ministro británico, Rishi Sunak, ha convocado elecciones generales por sorpresa para el 4 de julio, en un intento arriesgado de los conservadores por mantener una racha de 14 años de liderazgo. Los primeros sondeos muestran que el partido conservador del primer ministro Sunak se encuentra 20 puntos por detrás de su oposición, el partido laborista británico.

Se espera que Keir Starmer, líder del partido laborista del Reino Unido, gane las próximas elecciones, y la convocatoria de elecciones anticipadas de la primera ministra Sunak está reavivando las especulaciones de que miembros del partido conservador están presentando a puerta cerrada cartas de no confianza en el liderazgo de la actual primera ministra.

El parlamento británico se disolverá el 30 de mayo, mientras el Reino Unido se prepara para unas elecciones anticipadas.

Perspectivas técnicas del GBP/USD

La Libra está retrocediendo el miércoles, borrando las ganancias iniciales del día después de que el par subiera a un máximo intradía cerca de 1.2760. El par GBP/USD se mantiene por encima de la zona de 1.2700, pero el impulso alcista se ha frenado y la GBP está cerca de estabilizarse frente al Dólar.

El par GBP/USD ha subido recientemente, cerrando al alza en todas menos una de las últimas nueve jornadas consecutivas. Sin embargo, la Libra sigue por debajo de las ofertas máximas de marzo cerca de 1.2900 y el impulso alcista sigue siendo limitado al norte de la media móvil exponencial (EMA) de 200 días en 1.2543.

GBP/USD gráfico horario

GBP/USD gráfico diario

A pesar de expresar su decepción por las recientes lecturas de la inflación, los funcionarios de la Reserva Federal en su última reunión de política indicaron que todavía creían que las presiones sobre los precios disminuirían gradualmente. Este sentimiento se reflejó en las Minutas de la sesión de la Fed del 30 de abril al 1 de mayo.

Aunque la respuesta política actual "implicaría mantener" el tipo de interés de referencia del banco central en su nivel actual, las Minutas publicadas el miércoles también incluyeron debates sobre posibles subidas adicionales.

Las Minutas también revelaron un debate sobre el carácter restrictivo de la actual política monetaria a la luz de la fortaleza de la economía. Este debate es crucial, teniendo en cuenta la necesidad de que la política sea "suficientemente" restrictiva para frenar la inflación.

En la actualidad, los responsables políticos parecen inclinados a mantener el tipo de referencia de la Fed en el rango de 5.25%-5.50% al menos hasta septiembre, después de que su confianza en la relajación de las presiones sobre los precios se viera minada por una inflación superior a la prevista durante los tres primeros meses de este año.

Se prevé que la Reserva Federal mantenga su política monetaria sin cambios en junio y julio.

Tal y como se esperaba, la Reserva Federal mantuvo sin cambios su política monetaria tras la reunión del 30 de abril y el 1 de mayo. En su declaración de política monetaria, el banco central de EE.UU. afirmó que recientemente no se ha avanzado más hacia el objetivo de inflación del 2%. En cuanto a la estrategia de endurecimiento cuantitativo, la Reserva Federal señaló que ralentizará la reducción del balance recortando el límite de reembolso del Tesoro a 25.000 millones de dólares al mes desde 60.000 millones a partir del 1 de junio.

En la conferencia de prensa posterior a la reunión, el presidente de la Reserva Federal, Jerome Powell, señaló que era poco probable que la próxima medida política fuera otra subida de tipos, pero explicó que podría ser apropiado aplazar los recortes de los tipos de interés si la inflación resulta más persistente y el mercado laboral se mantiene fuerte. Powell reiteró que necesitan tener una mayor confianza en que la inflación se mueva hacia el 2% antes de considerar un giro en la política.

Los datos publicados por la Oficina de Estadísticas Laborales de EE.UU. mostraron el 15 de mayo que el Índice de Precios al Consumo (IPC) subyacente aumentó un 3.6% anual en abril. Este dato, que sigue al aumento del 3.8% registrado en marzo, coincide con las expectativas del mercado. En términos mensuales, tanto el IPC como el IPC subyacente aumentaron un 0.3%, tras haber subido un 0.4% en marzo.

Según la herramienta FedWatch de la CME, los mercados ven pocas posibilidades de que la Reserva Federal recorte los tipos en junio o julio. Sin embargo, la probabilidad de que la Fed mantenga el tipo de interés oficial en septiembre se mantiene en torno al 37%.

- El Dólar Canadiense se debilita en general, ya que el CAD pierde su postura defensiva.

- En Canadá sólo se publicarán datos de bajo nivel hasta las ventas minoristas del viernes.

- Las ventas de viviendas en EE.UU. decepcionan, Fitch advierte de una inflación persistente.

El Dólar Canadiense (CAD) cayó el miércoles debido a que el sentimiento del mercado en general se debilitó. Esto arrastró al CAD a la baja y envió ofertas hacia el Dólar estadounidense (USD). El Dólar canadiense cayó a su precio más bajo frente al Dólar en una semana, lo que llevó al Dólar a su tercera ganancia consecutiva frente al CAD.

Canadá ofrecerá datos estrictamente de nivel medio durante el resto de la semana, y los inversores en CAD tendrán que esperar hasta el viernes para conocer las ventas minoristas canadienses de marzo. Los datos estadounidenses serán la clave para el resto de la semana.

Resumen diario de los movimientos del mercado: El Dólar canadiense retrocede, el USD encuentra espacio al alza

- El miércoles se publicarán las Minutas de la última reunión de la Reserva Federal (Fed), y los inversores buscarán señales de un sesgo moderado en el diálogo interno del Comité Federal de Mercado Abierto (FOMC) sobre los tipos de interés.

- Las ventas de viviendas existentes en EE.UU. cayeron por segundo mes consecutivo hasta los 4.14 millones, por debajo de la previsión de 4.21 millones y por debajo de los 4.22 millones anteriores (revisados ligeramente al alza desde los 4.19 millones).

- Fitch Ratings advirtió el miércoles de que es probable que la inflación de los servicios en todo el mundo siga siendo persistente. La agencia de calificación advirtió de que la persistencia de los precios probablemente ralentizará el ritmo de los recortes de tipos.

- El jueves se publicarán los datos del Índice de Gerentes de Compras (PMI) de Estados Unidos, y los inversores esperan que se mantengan estables.

- Las ventas minoristas canadienses y los pedidos de bienes duraderos estadounidenses cerrarán la semana el viernes.

PRECIOS Dólar Canadiense Hoy

La siguiente tabla muestra el cambio porcentual del Dólar Canadiense (CAD) contra las divisas listadas hoy. El Dólar Canadiense fue la moneda más fuerte frente al Dólar Australiano.

| USD | EUR | GBP | JPY | CAD | AUD | NZD | CHF | |

|---|---|---|---|---|---|---|---|---|

| USD | 0.11% | -0.27% | 0.22% | 0.05% | 0.39% | -0.31% | 0.33% | |

| EUR | -0.11% | -0.37% | 0.08% | -0.03% | 0.28% | -0.41% | 0.19% | |

| GBP | 0.27% | 0.37% | 0.48% | 0.29% | 0.66% | -0.04% | 0.58% | |

| JPY | -0.22% | -0.08% | -0.48% | -0.18% | 0.16% | -0.51% | 0.09% | |

| CAD | -0.05% | 0.03% | -0.29% | 0.18% | 0.34% | -0.31% | 0.25% | |

| AUD | -0.39% | -0.28% | -0.66% | -0.16% | -0.34% | -0.67% | -0.06% | |

| NZD | 0.31% | 0.41% | 0.04% | 0.51% | 0.31% | 0.67% | 0.59% | |

| CHF | -0.33% | -0.19% | -0.58% | -0.09% | -0.25% | 0.06% | -0.59% |

El mapa de calor muestra las variaciones porcentuales de las principales divisas entre sí. La divisa base se elige en la columna de la izquierda, mientras que la divisa cotizada se elige en la fila superior. Por ejemplo, si elige el Dólar canadiense en la columna de la izquierda y se desplaza por la línea horizontal hasta el Dólar estadounidense, el cambio porcentual que aparece en el recuadro representará CAD (base)/USD (cotización).

Análisis técnico: El Dólar canadiense cede otra quinta parte frente al Dólar

El Dólar canadiense (CAD) retrocedió en general el miércoles, con una caída de cuatro décimas contra el Dólar neozelandés (NZD) y la Libra esterlina (GBP). Sin embargo, el CAD subió un cuarto de uno por ciento contra el Dólar autraliano (AUD), ya que el Dólar autraliano cayó al fondo de la tabla en la sesión de mercado de mediados de semana.

El par USD/CAD se encamina a su tercera subida diaria consecutiva, mientras que el par se afianza en una recuperación técnica desde la media móvil exponencial (EMA) de 50 días en 1.3637. El nivel de 1.3640 sigue siendo una barrera técnica clave, y los compradores tratarán de lanzar otro tramo al alza si las ofertas vuelven a caer a la zona media.

Las velas diarias siguen manteniéndose en el lado norte de la EMA de 200 días en 1.2550, manteniendo la postura alcista del Dólar frente al Dólar canadiense.

USD/CAD gráfico horario

USD/CAD gráfico diario

El Dólar canadiense FAQs

Los factores clave que determinan la cotización del Dólar canadiense (CAD) son el nivel de los tipos de interés fijados por el Banco de Canadá (BoC), el precio del petróleo, el principal producto de exportación de Canadá, la salud de su economía, la inflación y la balanza comercial, que es la diferencia entre el valor de las exportaciones canadienses y el de sus importaciones. Otros factores son la confianza de los mercados, es decir, si los inversores apuestan por activos más arriesgados (risk-on) o buscan activos seguros (risk-off), siendo el risk-on positivo para el CAD. Como su mayor socio comercial, la salud de la economía estadounidense también es un factor clave que influye en el Dólar canadiense.

El Banco de Canadá (BoC) ejerce una influencia significativa sobre el Dólar canadiense al fijar el nivel de los tipos de interés que los bancos pueden prestarse entre sí. Esto influye en el nivel de los tipos de interés para todo el mundo. El principal objetivo del BoC es mantener la inflación entre el 1% y el 3% ajustando los tipos de interés al alza o a la baja. Unos tipos de interés relativamente altos suelen ser positivos para el CAD. El Banco de Canadá también puede utilizar la relajación cuantitativa y el endurecimiento para influir en las condiciones crediticias, siendo la primera negativa para el CAD y la segunda positiva para el CAD.

El precio del petróleo es un factor clave que influye en el valor del Dólar canadiense. El petróleo es la mayor exportación de Canadá, por lo que el precio del petróleo tiende a tener un impacto inmediato en el valor del CAD. Generalmente, si el precio del petróleo sube, el CAD también sube, ya que aumenta la demanda agregada de la divisa. Lo contrario ocurre si el precio del petróleo baja. Los precios más altos del petróleo también tienden a dar lugar a una mayor probabilidad de una balanza comercial positiva, lo que también apoya al CAD.

Aunque tradicionalmente siempre se ha considerado que la inflación es un factor negativo para una moneda, ya que reduce el valor del dinero, en realidad ha ocurrido lo contrario en los tiempos modernos, con la relajación de los controles de capital transfronterizos. Una inflación más alta suele llevar a los bancos centrales a subir los tipos de interés, lo que atrae más entradas de capital de inversores mundiales que buscan un lugar lucrativo donde guardar su dinero. Esto aumenta la demanda de la moneda local, que en el caso de Canadá es el Dólar canadiense.

Los datos macroeconómicos publicados miden la salud de la economía y pueden tener un impacto en el Dólar canadiense. Indicadores como el PIB, los PMI manufactureros y de servicios, el empleo y las encuestas de confianza del consumidor pueden influir en la dirección del CAD. Una economía fuerte es buena para el Dólar canadiense. No sólo atrae más inversión extranjera, sino que puede animar al Banco de Canadá a subir los tipos de interés, lo que se traduce en una moneda más fuerte. Sin embargo, si los datos económicos son débiles, es probable que el CAD caiga.

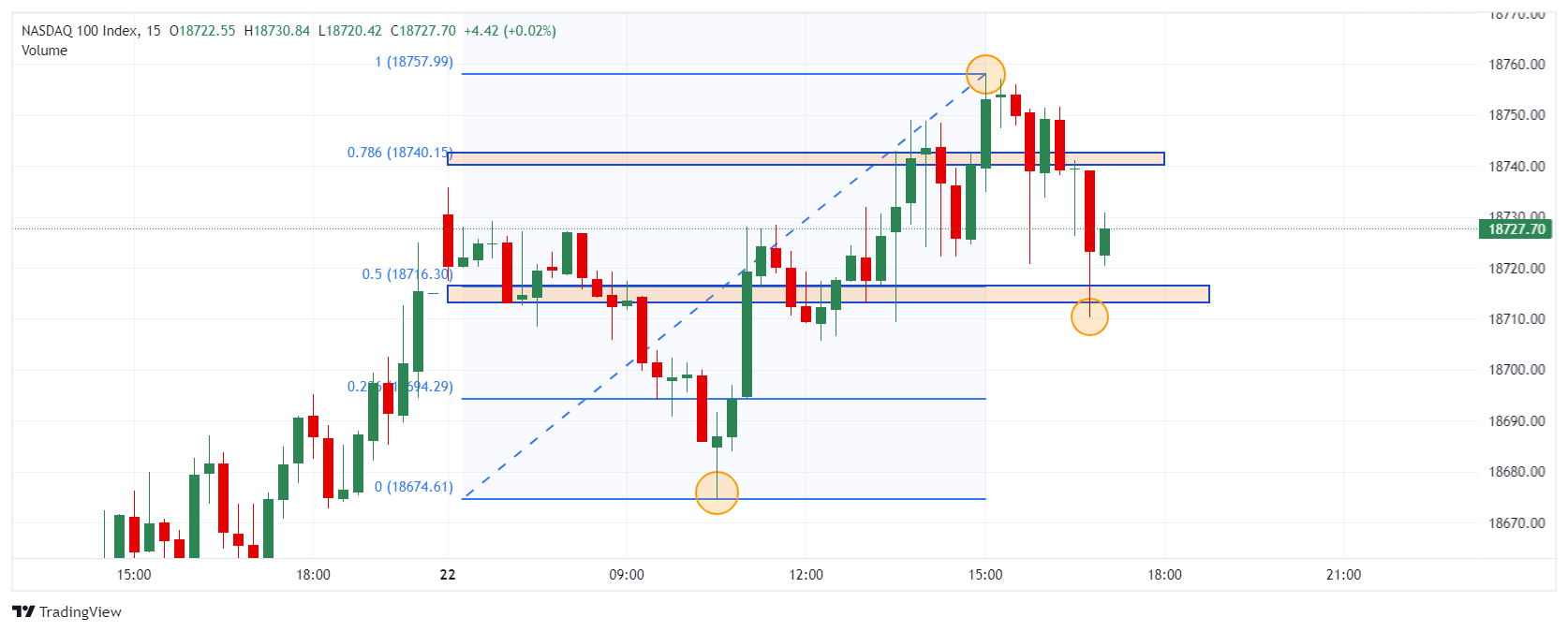

- NVIDIA reporta sus ganancias al cierre de la sesión americana, el mercado espera que supere las expectativas.

- Moderna y Analog Devices impulsan el índice tecnológico.

- Los inversionistas estarán atentos a la publicación de las minutas de la Fed.

El índice inició la sesión europea registrando un mínimo del día en 18.674 y rebotando hasta alcanzar un máximo diario en 18.758 en la sesión americana. Actualmente, el Nasdaq 100 cotiza en 18.717, ganando 0.02% en la jornada. Entre las compañías que registran ganancias hoy se encuentra Moderna (MRNA), que cotiza en 157.43 $, ganando 9.63% diario, y Analog Devices (ADI), que marca una ganancia del 8.83%, cotizando en 235.11$ en el día.

Las minutas de la Fed y el reporte de ganancias de NVIDIA atraen la atención de los inversionistas

Después de los recientes discursos de los miembros de la Fed, se publicarán las minutas de su última reunión. Los inversores buscan más certeza en la interpretación de los datos de inflación y recorte de tasas por parte de las autoridades.

Con base en el consenso de los analistas, se espera que NVIDIA supere los 24.53 B de dólares en ingresos que se tienen proyectados para este trimestre. De confirmarse, un movimiento en la acción entre un 9%-13% es altamente probable

Niveles técnicos en el Nasdaq 100

El primer soporte en el corto plazo lo observamos en 18.715, dado por el retroceso al 50% de Fibonacci. El segundo soporte está en 18.675, mínimo de la sesión del día de hoy. La resistencia más próxima se ubica en 18.758, máximo histórico.

Gráfico de 15 minutos en el Nasdaq 100

- El GBP/USD se aferra a las ganancias anteriores tras los datos del IPC del Reino Unido.

- La resistencia inmediata en 1.2800 sigue siendo difícil de alcanzar para los compradores.

- El soporte es visto en 1.2700; una vez superado, el par GBP/USD podría dirigirse hacia una confluencia de indicadores técnicos en torno a 1.2634.

La Libra esterlina mantiene las ganancias anteriores frente al Dólar tras un informe de inflación más alcista de lo esperado en el Reino Unido, aunque el par retrocede desde máximos de dos meses a medida que el IPC se acerca al objetivo del Banco de Inglaterra. El par GBP/USD cotiza a 1.2739, subiendo un 0.24% en el día.

Análisis del precio del GBP/USD: Perspectivas técnicas

El par mantiene un sesgo neutro a alcista a pesar de operar por debajo del máximo diario de la sesión en 1.2761. El indicador momentum o impulso respalda a los compradores, como lo muestra el RSI, ya que se apoyan en la figura psicológica de 1.2700 como primera línea de defensa.

Para ampliar sus ganancias, los compradores deben recuperar el máximo del 21 de marzo en 1.2803. Los máximos anuales se sitúan en 1.2893, 1.2900 y la marca psicológica de 1.3000.

Por el contrario, un retroceso surgiría una vez que el GBP/USD caiga por debajo de 1.2700, exponiendo la confluencia del máximo del 3 de mayo y la media móvil de 100 días (DMA) en 1.2634, seguido de la DMA de 50 en 1.2581.

GBP/USD Acción del precio - Gráfico diario

- El par AUD/USD vuelve a marcar mínimos de cinco días cerca de 0.6640 en medio de la cautela de los mercados.

- Los inversores esperan las actas del Comité Federal de Mercado Abierto (FOMC) para prever el próximo movimiento del Dólar estadounidense.

- El rendimiento de los bonos estadounidenses sube en medio de la incertidumbre sobre los recortes de tipos de la Fed en septiembre.

El par AUD/USD cae hasta 0.6640, mientras el Dólar estadounidense se muestra firme en la sesión americana del miércoles, a la espera de la publicación de las Minutas de la reunión de política monetaria de mayo del Comité Federal de Mercado Abierto (FOMC).

Se espera que la opinión de los funcionarios de la Fed sobre las perspectivas de los tipos de interés haya seguido siendo de línea dura, ya que la inflación de los precios de consumo en Estados Unidos se mantuvo obstinadamente al alza en los tres primeros meses de este año. El impacto de las actas de la Fed podría ser leve en el Dólar estadounidense, ya que se espera que el descenso de la inflación de abril, publicado tras la reunión de mayo, indique que el avance del proceso desinflacionista se ha estancado temporalmente.

El Índice del Dólar estadounidense (DXY), que sigue el valor del Dólar frente a seis divisas principales, avanza hasta 104,80. Parece probable que el Dólar estadounidense siga subiendo, ya que las especulaciones sobre un recorte de los tipos de interés por parte de la Fed se han relajado ligeramente.

El Dólar australiano no logra afianzarse a pesar de que el Banco Popular de China (PBoC) continúa con su política expansiva para mejorar las perspectivas económicas del país. Cabe señalar que Australia es el principal socio comercial de China e históricamente un mayor estímulo monetario por parte de la segunda mayor economía del mundo mejora las perspectivas del Dólar Australiano.

El AUD/USD presenta una ruptura del patrón gráfico del canal alcista formado en un marco temporal de cuatro horas. La ruptura de dicho patrón sugiere el establecimiento de una reversión bajista. Las perspectivas a corto plazo del AUD son inciertas, ya que se ha estabilizado por debajo de la media móvil exponencial (EMA) de 20 periodos, que cotiza en torno a 0.6666.

El RSI de 14 periodos cae por debajo de 40.00. Si se mantiene por debajo de 40.00, el impulso cambiará a la baja.

Una caída por debajo del nivel del 15 de mayo en 0.6622 expondría al activo al mínimo del 14 de mayo en 0.6580, seguido del máximo del 1 de mayo en 0.6540.

Por otro lado, un movimiento decisivo por encima del máximo de mayo en 0.6714 llevará al par hacia el máximo del 3 de enero en 0.6771 y la resistencia de nivel redondo de 0.6800

Gráfico de cuatro horas del AUD/USD

- El par EUR/GBP cae hasta 0.8505, registrando pérdidas del 0.37%, mientras la Libra se fortalece durante la jornada del miércoles.

- Tras el IPC del Reino Unido, los mercados prevén una disminución de las probabilidades de que el BoE recorte los tipos en junio, lo que refuerza a la libra frente al Euro.

- El BCE sigue considerando un posible recorte de tipos en junio y las divergencias podrían favorecer a la Libra.

El EUR/GBP cotizó a la baja, cayendo a 0.8505 el miércoles, después de que la libra cobrara fuerza tras la publicación de los datos de inflación de la Oficina Nacional de Estadística (ONS), superiores a las expectativas del mercado. De este modo, se redujeron las probabilidades de que el Banco de Inglaterra (BoE) recorte los tipos de interés en junio, lo que impulsó a la Libra esterlina.

La Oficina de Estadísticas Nacionales (ONS) del Reino Unido reveló que en abril la tasa de inflación bajó al 2.3% interanual desde el 3.2% de marzo, superando las expectativas del mercado del 2.1%, mientras que el IPC subyacente, que excluye los volátiles precios de los alimentos y la energía, subió al 3.9% frente al 3.6% esperado. Como reacción, las previsiones de un recorte de tipos del Banco de Inglaterra (BoE) en junio descendieron bruscamente del 50% al 12% tras el anuncio de la inflación, y esas apuestas de línea dura parecen haber beneficiado a la libra.

Por otra parte, los responsables del Banco Central Europeo (BCE) confían en que la inflación esté bajo control y se preparan para un primer recorte en junio. En ese sentido, en caso de que el BoE y el BCE diverjan y el banco británico retrase los recortes, podría sentar las bases para nuevas caídas.

Análisis técnico del EUR/GBP

En el gráfico diario, el RSI indica una tendencia negativa, con su valor más reciente acercándose a la zona de sobreventa. Además, la divergencia de convergencia de medias móviles (MACD) apoya esta perspectiva bajista, ya que muestra barras rojas ascendentes, lo que revela un impulso negativo creciente.

Gráfico diario del EUR/GBP

Desde una perspectiva de mercado más amplia, el EUR/GBP se encuentra en una posición complicada en relación con sus medias móviles simples (SMA), lo que apunta a un posible descenso adicional. Actualmente, la alineación está por debajo de las SMA de 20, 100 y 200 días. Esto sugiere tradicionalmente una inclinación bajista, que se ve reforzada por el movimiento bajista del miércoles.

- El USD/CAD sube hasta 1.3660 en un clima de cautela a la espera de las Minutas del FOMC.

- Los funcionarios de la Fed insisten en mantener los tipos de interés restrictivos durante más tiempo.

- El comercio eleva las apuestas en apoyo a un pronto recorte de tipos por parte del BoC.

El par USD/CAD sube hacia 1.3660 en medio de la cautela antes de las Minutas del Comité Federal de Mercado Abierto (FOMC), que se publicarán más tarde en el día.

Las Minutas del FOMC proporcionarán más pistas sobre si los responsables políticos se sienten cómodos con las expectativas del mercado de que la Reserva Federal (Fed) cambie a la normalización de la política a partir de la reunión de septiembre.

A la espera de las Minutas del FOMC, el sentimiento del mercado es ligeramente nervioso. El S&P 500 ha abierto con cautela. El Índice del Dólar estadounidense (DXY), que sigue la cotización del Dólar frente a seis divisas principales, subió hasta 104.80. El rendimiento del Tesoro estadounidense a 10 años sube al 4.43%, mientras los funcionarios de la Fed siguen insistiendo en la necesidad de mantener los tipos de interés en sus niveles actuales durante más tiempo.

A pesar del descenso previsto en los datos del Índice de Precios al Consumo (IPC) de EE.UU. para abril, los responsables de la Fed apoyan la continuación de una orientación restrictiva de los tipos de interés, ya que un descenso puntual de las presiones sobre los precios es insuficiente para generar confianza en que se han reanudado los avances en el proceso de desinflación.

Mientras tanto, se espera que el Dólar canadiense se enfrente a una presión significativa, ya que la especulación de que el Banco de Canadá (BoC) comience a reducir los tipos de interés a partir de la reunión de junio se ha fortalecido tras el suave informe de inflación de abril. Statistics Canada informó el martes que la medida de inflación preferida del BoC creció a un ritmo más lento del 1.6% desde la lectura anterior del 2% sobre una base interanual. El IPC general anual se desaceleró hasta el 2.7%, tal y como se esperaba, frente a la lectura anterior del 2.9%.

- El EUR/USD se enfrenta a una presión de ventas mientras los inversores se centran en las actas del FOMC.

- Los responsables de la política monetaria del BCE están divididos en cuanto a la continuación de la tendencia moderada más allá de la reunión de junio.

- Los funcionarios de la Fed quieren que la inflación se relaje durante meses antes de bajar los tipos de interés.

El par EUR/USD se enfrenta a la presión vendedora y retrocede hasta 1,0820 en la sesión del miércoles en Nueva York. El par de divisas principales cotiza con cautela a la espera de la publicación de las actas del Comité Federal de Mercado Abierto (FOMC) a última hora del día y de los datos preliminares del Índice de Gerentes de Compras (PMI) de la Eurozona y Estados Unidos para mayo, que se publicarán el jueves. Los datos del PMI darán pistas sobre las tendencias de la demanda, la inflación y el empleo.

El Euro sigue apuntalado frente al Dólar estadounidense, ya que los participantes en el mercado dudan de que el Banco Central Europeo (BCE) prorrogue los recortes de los tipos de interés más allá de junio. Algunos responsables de la política monetaria del BCE, como el presidente del Bundesbank, Joachim Nagel, el presidente del De Nederlandsche Bank, Klaas Knot, el gobernador del Banco de Bélgica, Pierre Wunsch, y el gobernador del Banco de Letonia, Martins Kazaks, creen que una bajada de los tipos en junio es factible, pero una continuación podría ser prematura.

En cuanto a las perspectivas de inflación, Nagel, del BCE, declaró: "Puede haber meses en los que la inflación repunte un poco, ya que algunos precios tienden a fluctuar, sobre todo los de la energía". Nagel añadió: "En conjunto, espero que la inflación siga bajando hacia nuestro objetivo del 2% y lo alcance en 2025".

Resumen diario de los mercados: El EUR/USD se enfrenta a una venta masiva mientras avanza el Dólar estadounidense

- El par EUR/USD retrocede hasta 1.0840 ante la incertidumbre sobre el calendario de recortes de tipos de la Reserva Federal (Fed). Los funcionarios de la Fed apoyan el mantenimiento de los tipos de interés en sus niveles actuales hasta que obtengan pruebas de que la inflación volverá de forma sostenible a la tasa deseada del 2%.

- El descenso previsto de los datos anuales del Índice de Precios al Consumo (IPC) de Estados Unidos correspondientes al mes de abril no ha logrado infundir confianza entre los responsables de la Fed en la continuidad del proceso de desinflación. Dada la solidez de la economía estadounidense, los responsables temen que la desaceleración de la presión sobre los precios no se prolongue.

- El martes, la presidenta de la Fed de Cleveland, Loretta Mester, declaró que quiere ver buenos datos de inflación durante meses para sentirse cómoda apoyando un paso hacia la normalización de la política monetaria. Cuando se le preguntó por un calendario concreto para los recortes de tipos, el presidente de la Reserva Federal de Atlanta, Raphael Bostic, dijo que no los espera antes del cuarto trimestre de este año. En cuanto a las perspectivas de inflación, Bostic comentó que los empresarios han experimentado un descenso de la capacidad de fijación de precios, pero confían en las perspectivas económicas.

- De cara al futuro, los inversores se centrarán en las actas del FOMC de la reunión de mayo, que se publicarán en la sesión del miércoles en Nueva York. Se espera que el impacto de las actas del FOMC sea leve, ya que la toma de decisiones de la Fed sobre los tipos de interés se basó en los tercos datos de inflación registrados en el periodo enero-marzo.

Análisis técnico: El EUR/USD cae para probar la zona de ruptura del triángulo cerca de 1.0800

El par EUR/USD retrocede hasta 1.0840 mientras los inversores esperan la publicación de las actas del FOMC. El par de divisas principales retrocede hacia la región de ruptura del triángulo simétrico en torno a 1.0810, formado en un marco temporal diario. Las perspectivas a corto plazo del par de divisas compartidas siguen siendo sólidas, ya que las medias móviles exponenciales (EMA) de 20 y 50 días se han cruzado al alza en torno a 1.0780.

El RSI de 14 periodos se ha desplazado cómodamente hacia el rango alcista de 60.00-80.00, lo que sugiere que el impulso se ha inclinado al alza.

- El par GBP/JPY sube después de que los datos de inflación del Reino Unido superaran las estimaciones de los analistas.

- Los datos podrían retrasar el momento en que el BoE recorte los tipos de interés, un factor de soporte para la GBP.

- El GBP/JPY podría haber visto limitadas sus ganancias después de que el rendimiento de los bonos japoneses rompiera por encima del 1.0% por primera vez en más de una década.

El miércoles, el par GBP/JPY alcanzó 199.20, después de que los datos de la inflación en el Reino Unido superaran las previsiones de los economistas. Los datos sugieren que el Banco de Inglaterra (BoE) podría retrasar el recorte de los tipos de interés, lo que sería positivo para la Libra esterlina (GBP).

Aunque el aumento de la inflación se ha asociado tradicionalmente con la devaluación de la moneda, la llegada de la globalización y el flujo relativamente libre de capitales significa que los inversores pueden ahora mover su capital a países con tipos de interés más altos. Esto provoca un aumento de la demanda de las divisas de esos países. Como una mayor inflación tiende a engendrar tipos de interés más altos, también se aprecian las divisas.

El Índice de Precios al Consumo (IPC) general del Reino Unido subió en abril un 2.3% interanual. Aunque las presiones inflacionistas disminuyeron en comparación con el 3.2% del mes anterior, no cayeron tanto como preveían los economistas (2.1%).

Algo similar ocurrió con el IPC subyacente, que aumentó un 3.9% frente al 3.6% estimado, pero por debajo del 4.2% de marzo, según la Oficina Nacional de Estadística (ONS).

El dato acerca la tasa de inflación al objetivo del BoE del 2.0%, pero como fue superior a lo que esperaban los economistas, la libra subió en la mayoría de los pares, incluido el GBP/JPY.

GBP/JPY Gráfico diario

El yen japonés gana soporte después de que el rendimiento de los bonos rompiera por encima del 1,0%

A pesar de debilitarse frente a la GBP más fuerte el miércoles, el yen japonés (JPY) probablemente vio cierto soporte subyacente después de la noticia de que los rendimientos de los bonos del gobierno japonés (JGB) a 10 años habían superado el 1.0% por primera vez desde 2012.

La correlación positiva entre los rendimientos y el yen sugiere que esto puede haber ayudado al yen. Los rendimientos suelen subir como resultado de unas expectativas de inflación más altas y el aumento alimentó las expectativas de que el Banco de Japón (BoJ) podría volver a subir los tipos de interés antes de lo que se pensaba. Otra razón de la subida se atribuyó a la escasa demanda de los compradores en una subasta de bonos JGB a 40 años, ya que los rendimientos se mueven de forma inversa a los precios de los bonos.

Mientras tanto, los operadores se mantienen cautos a la hora de empujar al yen a nuevos mínimos ante el riesgo de que las autoridades intervengan directamente para apuntalar la divisa. Se cree que la intervención estuvo detrás de la recuperación del yen entre el 29 de abril y el 3 de mayo, cuando el yen experimentó ganancias volátiles a pesar de no haber catalizadores fundamentales evidentes para los movimientos.

Más recientemente, el ministro de finanzas japonés, Shunichi Suzuki, volvió a expresar su preocupación por el impacto negativo de una divisa débil sobre los aumentos salariales, sugiriendo que seguía dispuesto a pulsar el botón de la intervención si el yen continuaba debilitándose.

En el frente económico, los últimos datos de Japón mostraron que el déficit comercial aumentó en abril, los pedidos de maquinaria aumentaron inesperadamente en marzo y el sentimiento empresarial entre los grandes fabricantes se mantuvo estable en mayo.

- La Fed publicará el miércoles las actas de la reunión de política monetaria celebrada entre el 30 de abril y el 1 de mayo.

- Se analizarán los debates de Jerome Powell y compañía sobre las perspectivas de inflación.

- Los mercados ven una probabilidad inferior al 40% de que la Fed mantenga el tipo de interés oficial sin cambios en septiembre.

La Reserva Federal (Fed) publicará las actas de la reunión de política monetaria del 30 de abril al 1 de mayo el miércoles a las 18:00 GMT. Los inversores prestarán especial atención a los comentarios sobre las perspectivas de inflación y el posible momento de un giro en la política monetaria.

Se prevé que la Fed mantenga su política monetaria en junio y julio

Tal y como se esperaba, la Fed mantuvo sin cambios su política monetaria tras la reunión del 30 de abril y el 1 de mayo. En su declaración de política monetaria, el banco central de EE.UU. afirmó que recientemente ha habido una falta de progreso hacia el objetivo de inflación del 2%. En cuanto a la estrategia de endurecimiento cuantitativo, la Fed señaló que ralentizará la reducción del balance recortando el límite de reembolso del Tesoro a 25.000 millones de dólares al mes desde 60.000 millones a partir del 1 de junio.

En la rueda de prensa posterior a la reunión, el presidente de la Fed, Jerome Powell, señaló que era poco probable que la próxima medida de política monetaria fuera otra subida de tipos, pero explicó que podría ser conveniente aplazar los recortes de los tipos de interés si la inflación resulta más persistente y el mercado laboral se mantiene fuerte. Powell reiteró que necesitan tener una mayor confianza en que la inflación se mueva hacia el 2% antes de considerar un giro en su política.

Los datos publicados por la Oficina de Estadísticas Laborales de EE.UU. mostraron el 15 de mayo que el Índice de Precios al Consumo (IPC) subyacente aumentó un 3,6% anual en abril. Este dato, que siguió al aumento del 3,8% registrado en marzo, se ajustaba a las expectativas del mercado. En términos mensuales, tanto el IPC general como el subyacente aumentaron un 0,3%, tras haber subido un 0,4% en marzo.

Según la herramienta FedWatch de CME, los mercados ven pocas posibilidades de que la Fed recorte los tipos en junio o julio. Sin embargo, la probabilidad de que la Fed mantenga el tipo de interés oficial en septiembre se mantiene en torno al 37%.

Anticipándose a la publicación de la Fed, "es probable que las actas de la última reunión del FOMC acaparen la atención la semana que viene tras la decisión del Comité de comunicar que "más alto durante más tiempo" sigue siendo la política elegida en el horizonte próximo", señalaron los analistas de TD Securities y añadieron: "También se prestará atención a nuevos matices en relación con la decisión de reducir el QT".

¿Cuándo se publicarán las actas del FOMC y cómo podrían afectar al Dólar estadounidense?

La Fed publicará las actas de la reunión de política monetaria del 30 de abril al 1 de mayo a las 18:00 GMT del miércoles. Los inversores prestarán mucha atención a las discusiones en torno a las perspectivas de inflación y buscarán posibles pistas sobre el calendario del giro de la política monetaria.

Tras la publicación del informe sobre la inflación de abril, varios responsables políticos de la Fed adoptaron un lenguaje cauto respecto a las perspectivas de los tipos, al tiempo que reconocían los modestos avances en la desinflación. La presidenta de la Fed de San Francisco, Mary Daly, señaló el lunes que, si bien espera que la inflación refugio mejore lentamente, no espera que el progreso sea rápido. Daly también señaló que no confía en que la inflación descienda de forma sostenible hacia el objetivo de inflación del 2% de la Fed. Además, el Vicepresidente de Supervisión de la Fed, Michael Barr, afirmó que la Fed se encuentra en una buena posición para mantener la política estable y vigilar la economía.

En caso de que las actas muestren que los responsables políticos se inclinan por adoptar un enfoque paciente en la flexibilización de la política frente a la fuerte inflación y favorecen un único recorte de tipos más adelante en el año, el Dólar estadounidense (USD) podría mantener su posición frente a sus principales rivales. Si la publicación sugiere que los funcionarios están cada vez más preocupados por los crecientes signos de desaceleración de la actividad económica y siguen siendo optimistas sobre las perspectivas de inflación, los flujos de riesgo podrían dominar los mercados y perjudicar al USD.

Eren Sengezer, analista jefe de la sesión europea, comparte una breve perspectiva técnica del índice USD:

"El índice USD (DXY) se mantiene peligrosamente cerca de la zona 104,30-104,20, donde se encuentran las medias móviles simples (SMA) de 200 y 100 días. En caso de que el índice caiga por debajo de esta zona y comience a utilizarla como resistencia, los vendedores técnicos podrían entrar en acción. En este escenario, 103,70 (retroceso de Fibonacci del 50% de la tendencia alcista de enero-abril) podría actuar como soporte provisional antes de 103,00 (retroceso de Fibonacci del 61,8%). Al alza, las resistencias podrían situarse en 105,25 (retroceso de Fibonacci del 23,6%, SMA de 20 días), 106,00 (nivel estático, nivel psicológico) y 106,50 (punto final de la tendencia alcista)."

La Fed FAQs

La política monetaria de Estados Unidos está dirigida por la Reserva Federal (Fed). La Fed tiene dos mandatos: lograr la estabilidad de los precios y fomentar el pleno empleo. Su principal herramienta para lograr estos objetivos es ajustar los tipos de interés. Cuando los precios suben demasiado deprisa y la inflación supera el objetivo del 2% fijado por la Reserva Federal, ésta sube los tipos de interés, incrementando los costes de los préstamos en toda la economía. Esto se traduce en un fortalecimiento del Dólar estadounidense (USD), ya que hace de Estados Unidos un lugar más atractivo para que los inversores internacionales coloquen su dinero. Cuando la inflación cae por debajo del 2% o la tasa de desempleo es demasiado alta, la Reserva Federal puede bajar los tipos de interés para fomentar el endeudamiento, lo que pesa sobre el billete verde.

La Reserva Federal (Fed) celebra ocho reuniones al año, en las que el Comité Federal de Mercado Abierto (FOMC) evalúa la situación económica y toma decisiones de política monetaria. El FOMC está formado por doce funcionarios de la Reserva Federal: los siete miembros del Consejo de Gobernadores, el presidente del Banco de la Reserva Federal de Nueva York y cuatro de los once presidentes de los bancos regionales de la Reserva, que ejercen sus cargos durante un año de forma rotatoria.

En situaciones extremas, la Reserva Federal puede recurrir a una política denominada Quantitative Easing (QE). El QE es el proceso por el cual la Fed aumenta sustancialmente el flujo de crédito en un sistema financiero atascado. Es una medida de política no estándar utilizada durante las crisis o cuando la inflación es extremadamente baja. Fue el arma elegida por la Fed durante la Gran Crisis Financiera de 2008. Consiste en que la Fed imprima más dólares y los utilice para comprar bonos de alta calidad de instituciones financieras. El QE suele debilitar al Dólar estadounidense.

El endurecimiento cuantitativo (QT) es el proceso inverso a la QE, por el que la Reserva Federal deja de comprar bonos a instituciones financieras y no reinvierte el capital de los bonos que tiene en cartera que vencen, para comprar nuevos bonos. Suele ser positivo para el valor del Dólar estadounidense.

- El Dólar estadounidense cotiza al alza a la espera de la publicación de las ganancias de Nvidia y de las Minutas de la Fed.

- La volatilidad en torno al Dólar podría repuntar con la publicación de numerosos datos económicos el jueves.

- El Índice del Dólar estadounidense cotiza en un rango ajustado, empieza a romper por encima de la media móvil importante.

El Dólar estadounidense (USD) comienza a repuntar mientras los mercados aguardan unas 24 horas de volatilidad que comenzarán con la publicación de las Actas de la Reserva Federal (Fed) de la reciente decisión del Comité Federal de Mercado Abierto (FOMC) sobre por qué mantuvieron estables los tipos de interés. Aunque el informe puede ser un acontecimiento que mueva los mercados, esta vez no se espera gran cosa, ya que los operadores han escuchado a numerosos oradores de la Fed desde el lunes, todos ellos abogando a grandes rasgos por mantener los tipos de interés en los niveles actuales sin que se prevean subidas. Después de eso, las esperadas ganancias de Nvidia (NVDA) podrían marcar la pauta para el apetito de riesgo antes del jueves, cuando se publicarán muchos datos estadounidenses.

En cuanto a los datos económicos, el miércoles será más bien flojo, con las ventas de viviendas existentes como único dato importante que se publicará. Se espera más actividad el jueves, cuando se publiquen las cifras habituales de solicitudes de subsidio de desempleo.

Resumen diario de los movimientos de los mercados: Busca un escape antes de que salgan nuevas noticias

- Los mercados se vieron sorprendidos por los datos de inflación del Reino Unido. La inflación general mensual aumentó un 0.3% frente al 0.6% anterior, por encima del 0.1% previsto. De este modo, los mercados revalorizaron un poco la mayoría de las divisas principales ante las expectativas iniciales de recortes de tipos por parte de los bancos centrales.

- La agenda estadounidense del miércoles arrancó con la encuesta de la Asociación de Banqueros Hipotecarios sobre las solicitudes de hipotecas de esta semana. La semana pasada se registró un aumento constante del 0.5%, y esta semana el resultado ha sido del 1.9%.

- A las 14:00 GMT se publicarán las cifras de ventas de viviendas existentes correspondientes al mes de abril. En marzo, las ventas de viviendas descendieron un 4.3%.

- Cerca de las 16:00 GMT se publicarán las ganancias de Nvidia, que podrían marcar el tono de riesgo para el resto de la jornada.

- Cerca de las 17:00 GMT, el Tesoro estadounidense subastará bonos a 20 años en el mercado.

- A las 18:00 GMT se publicarán las Actas de la Fed.

- Las acciones vuelven a retroceder a pesar de que los índices estadounidenses registraron ganancias el martes.

- La herramienta Fedwatch de CME está observando un cambio en los precios, con las proyecciones de junio cerca del 98.4% para que no haya cambios en el tipo de interés oficial frente al 1.6% de posibilidades de subida. En los futuros de septiembre, la probabilidad de un recorte de 25 puntos básicos es del 50.6%.

- El rendimiento de los bonos del Tesoro estadounidense a 10 años cotiza en torno al 4.44%, cerca del máximo de la semana.

Análisis técnico del Índice del Dólar estadounidense: ¿Vender el rumor?

El Índice del Dólar estadounidense (DXY) está empezando a salir de su ajustado rango antes de que se produzcan algunos movimientos en el mercado para los que es difícil prepararse con antelación. Las ganancias de Nvidia podrían ser el acontecimiento principal incluso para este miércoles, ya que tienen la capacidad de decidir el estado de ánimo general del mercado. El hecho de que las ganancias de una sola acción puedan determinar el tono de riesgo para el resto de la sesión de negociación de EE.UU. podría ver a los operadores persiguiendo el comercio y moviendo el Índice del Dólar estadounidense en una dirección inusual.

Al alza, el índice DXY ya se encuentra cerca de un fuerte nivel de resistencia. El primer nivel a recuperar es la media móvil simple (SMA) de 55 días en 104.74. Más arriba, los siguientes niveles a considerar son 105.12 y 105.52.

A la baja, la SMA de 100 días en torno a 104.22 es el último hombre que sostiene el descenso. Una vez que se rompa ese nivel, se formará una bolsa de aire entre 104.11 y 103.00. Si el descenso del Dólar estadounidense persiste, el mínimo de marzo en 102.35 y el mínimo de diciembre en 100.62 son niveles a tener en cuenta.

- AUD/USD probablemente esté completando un patrón de continuación de banderín alcista con implicaciones alcistas.

- Una ruptura por encima del máximo del 16 de mayo validaría el patrón e indicaría más alzas hacia los objetivos de precio del patrón.

- El par se ha desplazado lateralmente hacia el soporte de la parte inferior de un canal ascendente y ha alcanzado un momento crucial en su evolución.

En el gráfico de 4 horas, el AUD/USD podría formar un patrón de continuación alcista. Estos patrones se componen de un fuerte rally - el "asta del banderín" - seguido de una consolidación rectangular - el "cuadrado de la bandera".

Los banderínes alcistas son una señal de que la tendencia alcista está haciendo una pausa antes de continuar al alza. La subida posterior puede estimarse tomando la longitud del asta y extrapolándola desde la base de la consolidación hacia arriba, o una relación de Fibonacci de la longitud.

Una ruptura por encima de la parte superior del cuadrado de la bandera (rectángulo sombreado en el gráfico inferior) en torno al máximo de 0.6714 del 16 de mayo, confirmaría la activación de la bandera alcista. Se espera que este movimiento extienda la tendencia alcista hasta un objetivo inicial en 0.6728, la relación de Fibonacci de 0.618 del asta de la bandera. Un segundo objetivo de precio más optimista se sitúa en 0.6788, la longitud completa del asta del banderín alcista.

AUD/USD Gráfico de 4 horas

El Dólar autraliano se encuentra en un canal alcista y el precio ha retrocedido hasta la línea de tendencia inferior roja del canal. Esto indica que el precio ha alcanzado un momento crucial: si rompe al alza, validará la hipótesis de la bandera alcista y activará los objetivos de las pautas. Este es el resultado más probable dado que el AUD/USD se encuentra en una tendencia alcista a corto plazo, y como dice el viejo refrán, "la tendencia es tu amiga".

Sin embargo, una ruptura decisiva por debajo de la línea de tendencia roja invalidaría el banderín alcista y pondría en duda la tendencia alcista a corto plazo.

Una ruptura decisiva se caracterizaría por ir acompañada de una vela roja larga que cerrara cerca de su mínimo o de tres velas rojas seguidas que rompieran la línea de tendencia.

- El USD/CHF está volviendo a entrar en el canal alcista del que salió la semana pasada.

- Esto es probablemente una señal de que la tendencia alcista dominante se reanuda y los precios subirán.

- Un cierre de 4 horas dentro del canal ayudaría a confirmar la tesis alcista.

El USD/CHF está en proceso de volver a romper dentro de su canal alcista mientras la tendencia alcista intenta coger impulso tras un periodo de debilidad.

Los precios rompieron a la baja y salieron de su canal alcista el 14 de mayo. La ruptura señaló una posible reversión bajista, sin embargo, el precio no logró avanzar mucho hacia abajo.

El par se recuperó tras tocar fondo el 16 de mayo y comenzó a subir. Ahora ha vuelto a romper dentro del canal y si la vela de 4 horas actual termina con un cierre alcista, probablemente señalará una reanudación de la tendencia alcista después de una falsa ruptura.

Gráfico de 4 horas del USD/CHF

El par ha estado subiendo dentro de un canal desde principios de 2024. Dada la sabiduría recibida de que "la tendencia es tu amiga" esta amplia tendencia alcista debería continuar.

A corto plazo, el panorama se aclara. Durante un tiempo pareció que la ruptura del canal había invertido la tendencia a corto plazo. Sin embargo, el precio repuntó y la vela actual de 4 horas ha vuelto a penetrar con decisión dentro del canal. Si la vela actual termina con una nota alcista, indicará que el precio ha roto claramente de nuevo dentro de su canal ascendente, y la tendencia alcista debería extenderse al alza. En tal escenario, se esperaría que el USD/CHF alcanzara cerca de los máximos del año en 0.9225.

Sin embargo, hasta que no se cierre el periodo actual, es imposible evaluar con certeza si los alcistas han salido victoriosos. Es posible, por ejemplo, que el precio recapitule y vuelva a caer por debajo de la línea de tendencia roja antes del cierre de la vela actual, lo que invalidaría la hipótesis de recuperación alcista.

Sin embargo, se necesitaría una caída significativa para invertir la tendencia, y el precio tendría que volver a romper por debajo del mínimo del movimiento de ruptura en 0.8988 para sugerir una reversión y una continuación hacia el sur.

- El petróleo vuelve a superar el nivel 78$ tras un breve descenso.

- Noruega, Irlanda y España afirman que reconocerán un Estado palestino el 28 de mayo.

- El Índice del Dólar estadounidense cotiza dentro de un estrecho margen en vísperas de unas 24 horas llenas de acontecimientos.

Los precios del petróleo cotizan planos el miércoles tras conocerse que Noruega, Irlanda y España reconocerán un Estado palestino de forma sorprendente. Israel se apresuró a retirar al personal de sus embajadas en esos países. El movimiento subraya la preocupación sobre cómo Israel está tratando la situación en Gaza, haciendo caso omiso de los llamamientos para un alto el fuego y para permitir más ayuda humanitaria en la franja.

Mientras tanto, el Índice del Dólar estadounidense (DXY), que sigue la evolución del Dólar frente a una cesta de seis divisas principales, se mueve en un rango estrecho antes de unas 24 horas llenas de acontecimientos en las que se espera que aumente la volatilidad. Nvidia (NVDA) dará a conocer sus ganancias cerca de las 16:00 GMT, tras lo cual la Reserva Federal (Fed) publicará las Actas de su última decisión de política monetaria. El jueves, el calendario económico gana tracción, con los datos de solicitudes de subsidio por desempleo teniendo el potencial de desencadenar algunas olas. En este contexto, el DXY parece dispuesto a salir de su ajustado rango de esta semana.

En el momento de escribir estas líneas, el petróleo crudo (WTI) cotiza a 78.22$ y el crudo Brent a 82.35$.

Noticias sobre petróleo y mercados: Los recortes de la OPEP no ayudan

- La débil demanda y el sorprendente crecimiento de la producción de los países no pertenecientes a la OPEP están ayudando a la oferta y manteniendo los precios bajo control a pesar de la creciente tensión geopolítica, según informaron varios operadores a Bloomberg.

- El Instituto Americano del Petróleo (API) informó durante la noche que los inventarios de crudo de EE.UU. aumentaron en 2.5 millones de barriles la semana pasada, informó Reuters.

- A las 14:30 GMT, la Administración de Información de Energía de EE.UU. publicará sus conclusiones sobre el cambio en las existencias estadounidenses. La semana anterior se registró un descenso de 2.508 millones de barriles, y para esta semana se espera un descenso mayor de 3.1 millones de barriles.

Análisis técnico del petróleo: Inmóvil a pesar de todos los movimientos

Los precios del petróleo vuelven a estar planos tras la breve excursión a la baja de este miércoles a raíz de los titulares en torno al estado palestino. De nuevo, todas las miradas están puestas en EE.UU., que está perturbando fuertemente los mercados del petróleo al llenar el vacío de los recortes de suministro de la OPEP. Ahora surgen muchas preguntas en el frente geopolítico, a saber, si EE.UU. seguirá apoyando a Israel como aliado a pesar de las crecientes críticas en todo el mundo. Un retroceso en Oriente Medio podría significar el fin de la diplomacia, con escaladas y un aumento de los precios del petróleo como resultado final, un camino estrecho por el que EE.UU. tendría que navegar.

Al alza, la línea en la arena se mantiene en la media móvil simple (SMA) de 200 días en 79.61$. Una vez por encima de ese nivel, surge una doble capa con la SMA de 100 días en 81.27$. En caso de una extensión al alza por encima de esa zona, el camino se abre de nuevo hacia los 87.12$.

A la baja, el nivel pivotal en 75.28$ es la última línea sólida que podría apoyar el descenso. Si este nivel no se mantiene, los inversores podrían esperar una venta acelerada hacia 72.00$ y 70.00$, borrando todas las ganancias para 2024. Más abajo, el precio del petróleo podría poner a prueba los 68$, el mínimo del 13 de diciembre.

Petróleo crudo WTI: Gráfico diario

- El Peso mexicano cotiza plano a la espera de los datos económicos que se publicarán el jueves.

- El MXN sufrió una reversión el martes que podría reflejar un cambio de sentimiento.

- Un cambio generalizado en las expectativas de tipos de interés a nivel mundial está respaldando a las divisas.

El Peso mexicano (MXN) cotiza mayormente plano en sus pares clave el miércoles, estabilizándose tras la repentina depreciación del martes que probablemente se debió a un cambio generalizado en las expectativas de las tasas de interés a nivel mundial.

El cambio de perspectivas podría reducir la brecha de ventaja de la que goza el Peso debido a los tipos de interés relativamente altos de México (11,00%), que son un atractivo para los operadores de carry trade.

Los operadores del Peso mexicano se preparan ahora para el "Día de los Datos" del jueves, en el que se publicarán una serie de cifras que les pondrán al día sobre la salud de la economía del país.

En el momento de escribir estas líneas, el USD/MXN cotiza a 16,60, el EUR/MXN a 18,04 y el par GBP/MXN a 21,18.

El Peso mexicano se deprecia repentinamente en los principales pares

La repentina depreciación del Peso mexicano el martes puede deberse a los comentarios de los responsables políticos de varios de los principales bancos centrales, que expresaron una reticencia general a bajar los tipos de interés.

En EE.UU., los portavoces de la Reserva Federal repitieron el mantra de que los tipos debían permanecer en su nivel actual hasta que se hubiera avanzado más en el retorno de la inflación a su objetivo del 2%.

El miércoles se publicarán las actas de la reunión de mayo del Comité Federal de Mercado Abierto (FOMC), que podrían ofrecer nuevas pistas sobre las perspectivas de los tipos de interés de la Reserva Federal estadounidense (Fed).

En Australia, los responsables políticos del Banco de la Reserva de Australia (RBA) llegaron a debatir la posibilidad de subir los tipos de interés para luchar contra la persistente inflación, y el Banco de la Reserva de Nueva Zelanda (RBNZ) ejecutó un "mantenimiento de tasas con tono de línea dura" durante la sesión asiática del miércoles.

La previsión de tipos de interés más altos durante más tiempo fortalece estas divisas, ya que atrae más entradas de capital extranjero.

Día de datos en México

Los operadores del Peso mexicano esperan con interés la publicación de una serie de datos económicos para México, que se publicarán el jueves.

Entre ellos, la estimación final del Producto Interior Bruto (PIB) mexicano del primer trimestre, la inflación intermensual de la primera quincena de mayo, las actas de la última reunión de política monetaria del Banco de México (Banxico) y los datos de la actividad económica de marzo.

Análisis técnico: USD/MXN forma una reversión alcista

El USD/MXN - o el número de pesos que se pueden comprar con un Dólar estadounidense - sube el miércoles después de formar un día de reversión alcista el martes (rectángulo sombreado en el gráfico de abajo).

Gráfico diario USD/MXN

El movimiento del martes no es suficiente para confirmar una inversión de tendencia, pero si va seguido de otra jornada alcista, ganará validez.

Sería necesaria una ruptura por encima de la línea de tendencia bajista verde para confirmar una reversión de la tendencia a corto plazo.

El USD/MXN ha alcanzado el objetivo conservador, en 16,54, para la ruptura del rango que se formó desde mediados de abril hasta principios de mayo. La estimación conservadora se calcula como la relación de Fibonacci 0,618 de la altura del rango extrapolada a la baja.

El par se mantiene en tendencia bajista y sigue habiendo un alto riesgo de que los bajistas continúen llevándolo a la baja. El próximo objetivo bajista es 16,34, la altura completa del rango extrapolado a la baja. Una ruptura por debajo del mínimo del martes en 16,53 señalaría una continuación a la baja.

Dado que las tendencias a medio y largo plazo también son bajistas, las probabilidades favorecen aún más las caídas.

Indicador económico

inflación del 1er semestre

El índice de inflación subyacente del 1er semestre publicado por el Banco de México es una medida de la evolución de los precios mediante la comparación entre los precios al por menor de una cesta de la compra representativa de bienes y servicios. El poder adquisitivo del peso mexicano se ve arrastrado por la inflación. El índice de inflación es un indicador clave, ya que el banco central lo utiliza para fijar los tipos de interés. En términos generales, una lectura alta se considera positiva (o alcista) para el peso mexicano, mientras que una lectura baja se considera negativa (o bajista).

Leer más.Próxima publicación: Jue May 23, 2024 12:00

Periodicidad: Mensual

Consenso: -0.22%

Anterior 0.09%

Fuente: Instituto Nacional de Estadística y Geografía de México

- El NZD/USD se disparó al alza después de que el RBNZ mantuviera el tipo de interés en el 5,5%.

- Se espera que el RBNZ mantenga los tipos altos durante más tiempo, ya que el IPC anual continúa por encima de la banda objetivo del 1-3%.

- Susan Collins, miembro de la Fed, declaró que el progreso hacia el ajuste de los tipos de interés llevará más tiempo.

El NZD/USD rebotó tras dos días de pérdidas, cotizando en torno a 0,6140 durante la jornada asiática del miércoles, tras la decisión del Banco de la Reserva de Nueva Zelanda (RBNZ) sobre los tipos de interés. El banco central mantuvo su tipo de interés oficial en el 5,5% por séptima reunión consecutiva, ya que la inflación sigue siendo elevada y se mantiene por encima de la banda objetivo del 1-3%.

En el primer trimestre, el Índice de Precios al Consumo (IPC) anual de Nueva Zelanda bajó al 4,0%, frente al 4,7% anterior. Se trata de la cifra más baja desde el segundo trimestre de 2021. Este descenso ha alimentado la especulación de que el RBNZ podría considerar recortes de tipos más adelante en 2024.

En Estados Unidos (EE. UU.), los operadores esperan las actas de la reunión del Comité Federal de Mercado Abierto (FOMC) celebrada el 1 de mayo, en busca de pistas sobre la postura política de la Reserva Federal (Fed). El banco central mantiene una postura cautelosa respecto a la inflación y la posibilidad de recortes de tipos en 2024.

El martes, la presidenta del Banco de la Reserva Federal de Boston, Susan Collins, intervino en el acto "La banca central en el sistema financiero pospandémico". Collins declaró que el avance hacia el ajuste de los tipos de interés llevará más tiempo y subrayó que la paciencia es la política adecuada para la Fed.

Los mercados financieros prevén que el primer recorte de los tipos de interés se producirá como pronto en septiembre, y se esperan dos reducciones de un cuarto de punto porcentual cada una antes de finales de año. Según la herramienta FedWatch de CME, la probabilidad de que la Reserva Federal aplique un recorte de tipos de 25 puntos básicos en septiembre ha experimentado un ligero repunte hasta el 50,3%, frente al 49,6% de hace un día.

La Presidenta del Banco de la Reserva Federal de Boston, Susan Collins, intervino el miércoles en "La banca central en el sistema financiero pospandémico". Collins afirmó que el avance hacia el ajuste de los tipos de interés llevará más tiempo.

Declaraciones destacadas

La elevada incertidumbre sigue siendo una característica de la economía, no se puede reaccionar de forma exagerada ante cualquier dato.

El progreso necesario para el ajuste de los tipos de interés llevará más tiempo.

La Fed está bien posicionada, es hora de tener paciencia.

Las restricciones políticas son evidentes en algunos indicadores.

Advierte sobre posibles retrasos más prolongados en las políticas debido a factores especiales.

El tipo neutral subyacente a medio plazo podría ser más alto.

La paciencia es la política adecuada para la Fed.

La Fed FAQs

La política monetaria de Estados Unidos está dirigida por la Reserva Federal (Fed). La Fed tiene dos mandatos: lograr la estabilidad de los precios y fomentar el pleno empleo. Su principal herramienta para lograr estos objetivos es ajustar los tipos de interés. Cuando los precios suben demasiado deprisa y la inflación supera el objetivo del 2% fijado por la Reserva Federal, ésta sube los tipos de interés, incrementando los costes de los préstamos en toda la economía. Esto se traduce en un fortalecimiento del Dólar estadounidense (USD), ya que hace de Estados Unidos un lugar más atractivo para que los inversores internacionales coloquen su dinero. Cuando la inflación cae por debajo del 2% o la tasa de desempleo es demasiado alta, la Reserva Federal puede bajar los tipos de interés para fomentar el endeudamiento, lo que pesa sobre el billete verde.

La Reserva Federal (Fed) celebra ocho reuniones al año, en las que el Comité Federal de Mercado Abierto (FOMC) evalúa la situación económica y toma decisiones de política monetaria. El FOMC está formado por doce funcionarios de la Reserva Federal: los siete miembros del Consejo de Gobernadores, el presidente del Banco de la Reserva Federal de Nueva York y cuatro de los once presidentes de los bancos regionales de la Reserva, que ejercen sus cargos durante un año de forma rotatoria.

En situaciones extremas, la Reserva Federal puede recurrir a una política denominada Quantitative Easing (QE). El QE es el proceso por el cual la Fed aumenta sustancialmente el flujo de crédito en un sistema financiero atascado. Es una medida de política no estándar utilizada durante las crisis o cuando la inflación es extremadamente baja. Fue el arma elegida por la Fed durante la Gran Crisis Financiera de 2008. Consiste en que la Fed imprima más dólares y los utilice para comprar bonos de alta calidad de instituciones financieras. El QE suele debilitar al Dólar estadounidense.

El endurecimiento cuantitativo (QT) es el proceso inverso a la QE, por el que la Reserva Federal deja de comprar bonos a instituciones financieras y no reinvierte el capital de los bonos que tiene en cartera que vencen, para comprar nuevos bonos. Suele ser positivo para el valor del Dólar estadounidense.

El Índice de Precios al Consumo (IPC) de Reino Unido subió un 2.3% anual en abril después de crecer un 3.2% en marzo, según ha publicado la Oficina Nacional de Estadísticas. La cifra supera el 2.1% esperado por el mercado.

La inflación mensual aumentó un 0.3% en abril frente al 0.6% anterior, sitúandose por encima del 0.2% estimado.

El IPC subyacente interanual se ha situado en el 3.9% en abril tras crecer un 4.2% en marzo, superando el 3.6% previsto por los expertos.

Libra esterlina reacción

La Libra esterlina ha reaccionado al alza tras los datos de inflación más altos de lo esperado, ya que el Banco de Inglaterra podría retrasar el momento del primer recorte de los tipos de interés. El GBP/USD se ha disparado a de 1.2710 a 1.2751, nuevo máximo de dos meses. Al momento de escribir, el par cotiza sobre 1.2750, ganando un 0.32% en el día.

©2000-2026. Todos los derechos reservados.

El sitio es administrado por Teletrade D.J. LLC 2351 LLC 2022 (Euro House, Richmond Hill Road, Kingstown, VC0100, St. Vincent and the Grenadines).

La información presentada en el sitio, no es una base para tomar decisiones de inversión y es proporcionada sólo con fines informativos.

La empresa no atiende ni presta servicio a clientes residentes en Estados Unidos, Canadá y los países incluidos en la lista negra del FATF.

La realización de operaciones comerciales en los mercados financieros con instrumentos financieros de margen, abre grandes oportunidades y permite a los inversores que estén dispuestos a correr riesgos a obtener altos rendimientos, pero al mismo tiempo conlleva un nivel de riesgo de pérdidas potencialmente alto. Por lo tanto, antes de comenzar a comercializar, se debe tomar de manera responsable a la cuestión de elegir la estrategia de inversión correspondiente, teniendo en cuenta los recursos disponibles.

Uso de información: al usar completamente o parcialmente los materiales del sitio, el enlace a TeleTrade como fuente de información es obligatorio. El uso de materiales en Internet debe ir acompañado de un hipervínculo al sitio teletrade.org. Importación automática de materiales e información del sitio está prohibida.

Para cualquier duda o pregunta, póngase en contacto con pr@teletrade.global.