- Análisis

- Noticias y herramientas

- Noticias del mercado

Noticias de mercados

- Después de caer a nuevos mínimos de 18 meses por debajo del nivel de 0.7000, el AUD/USD se ha estado consolidando.

- Ahora no hay niveles importantes de soporte hasta la zona de 0.6775, que coincide con un 50% del nivel Fibonacci.

- Los sólidos datos de EE.UU. la próxima semana podrían estimular aún más las ganancias del dólar.

- Las expectativas del RBA, que ya son muy agresivas, reducen el alcance de una sorpresa en la reunión de la próxima semana que podría impulsar al AUD.

Después de caer a nuevos mínimos de 18 meses por debajo del nivel de 0.7000 durante la operación europea de la mañana, el AUD/USD se ha estado consolidando justo por debajo de la cifra grande. El par pudo recuperar momentáneamente el estado de 0.70 a raíz de los datos que mostraban una disminución de las presiones de la inflación salarial en EE.UU., lo que desencadenó una toma de ganancias en dólares y una reducción de las apuestas de ajuste de la Fed. Esa debilidad del dólar no duró mucho, ya que los datos de inflación del PCE subyacente mostraron que las presiones inflacionarias se mantuvieron muy elevadas a fines de 2021.

Ahora que el AUD/USD ha superado niveles clave de soporte en 0.7000 en forma de mínimos de 2021 y del cuarto trimestre de 2020, los técnicos dirigen su atención a la siguiente zona de soporte. Podría decirse que hay algo de soporte en los 0.6925 y 0.6845, pero nada importante hasta el área de 0.6775. Este nivel coincide aproximadamente con el retroceso de Fibonacci del 50% desde la pospandemia en aproximadamente 0.8000 hasta el mínimo pospandémico en aproximadamente 0.5500.

A pesar de haber perdido ya un 2.5 % en la semana, la mayoría estaría de acuerdo en que la reciente ruptura del AUD/USD por debajo de 0.7000 lo deja muy vulnerable desde una perspectiva técnica. La próxima semana, los operadores del par AUD/USD tendrán mucho en lo que concentrarse, con el anuncio de política monetaria del RBA el martes seguido de una declaración de política monetaria el viernes, así como las publicaciones de datos clave de EE.UU. de enero (encuesta ISM y datos oficiales de empleo). La sensibilidad del viernes en el dólar estadounidense al último índice de costos de empleo del cuarto trimestre sugiere que las cosas podrían volverse volátiles si los datos oficiales de empleo de la próxima semana sorprenden.

Mientras tanto, algunos podrían argumentar que la reunión del RBA de la próxima semana es una de las más esperadas en años. Se espera que el banco elimine su programa QE y enfrenta inmensas presiones del mercado para cambiar drásticamente su guía de aumento de tasas. Por el momento, la junta del RBA dice que no ve que se cumplan las condiciones para los aumentos de tasas hasta 2023 como muy pronto. Eso se compara con los precios del mercado monetario para una primera subida de tipos en mayo y una encuesta reciente de economistas de Reuters en la que la expectativa media era que el banco suba los tipos en noviembre.

Desafortunadamente para los alcistas del AUD/USD, el hecho de que las expectativas del mercado se hayan adelantado tanto a la postura del RBA significa que, incluso si completan un pivote agresivo considerable en su posición actual (es decir, apuntan a aumentos para fines de 2022), el alcance para una sorpresa agresiva que levantaría al maltrecho del dólar australiano es bajo.

Niveles técnicos

- El dólar australiano cayó frente al yen japonés, con una caída del 0.77%.

- El sentimiento del mercado ha mejorado en la sesión, pero en el mercado de divisas, los pares de refugio seguro suben.

- Los bajistas del AUD/JPY esperan un cierre semanal/viernes por debajo de 80.70, lo que aumentaría las probabilidades de una caída hacia 78.78.

El viernes, a medida que avanza la sesión norteamericana, el AUD/JPY cae cerca de 100 pips en el día. En el momento de escribir este artículo, cotiza a 80.47. Las monedas sensibles al riesgo como el dólar australiano y el neozelandés extendieron su caída frente al yen japonés por segundo día consecutivo, desde el miércoles, cuando la Reserva Federal señaló oficialmente que subiría las tasas "pronto".

El AUD/JPY osciló ante el anuncio, aunque se mantuvo dentro de niveles familiares. Sin embargo, cuando el presidente de la Fed, Jerome Powell, subió al escenario, señaló que el banco central de EE. UU. podría aumentar las tasas en marzo. La señal fue clara para los inversores, ya que apareció la aversión al riesgo mientras los participantes del mercado se apresuraban a buscar activos más seguros. En el complejo FX, los flujos se dirigieron al USD y al JPY.

Mientras tanto, las acciones estadounidenses cotizan en verde al cierre de esta edición, lo que refleja una ligera mejora en el apetito. Sin embargo, los flujos de fin de mes mantendrán al dólar y al JPY al frente hasta el próximo mes.

En términos fundamentales, el AUD/JPY debería dirigirse al alza, en función de la divergencia del banco central. Sin embargo, el sentimiento de riesgo pesó sobre el dólar australiano. Además, la desaceleración económica de China y el recorte de tasas del Banco Popular de China (PBoC) indican el nerviosismo del partido comunista con respecto a las perspectivas económicas del gigante asiático.

Pronóstico del precio AUD/JPY: Perspectiva técnica

El AUD/JPY representa al par con tendencia a la baja. Los promedios móviles diarios (DMA, por sus siglas en inglés) se encuentran muy por encima del precio, alrededor del rango de 81.98 a 82.37. La ruptura por debajo del mínimo diario del 24 de enero en 80.69, expuso inmediatamente el mínimo del 20 de diciembre de 2021 en 80.27. Una ruptura de este último podría hacer que el par caiga cerca de 150 pips al siguiente nivel de soporte ubicado en 78.79, el mínimo diario del 3 de diciembre de 2021.

Niveles técnicos

- El GBP/JPY retrocedió desde máximos tocados inicialmente cerca de 155.00 hasta los 154.00 pero permanece dentro de los rangos recientes.

- El par todavía cotiza al alza después de recuperarse de una caída semanal inicial.

- Hay resistencia notable en la zona de 153.00 y resistencia en 155.50.

El GBP/JPY se mantuvo dentro de un rango de 154.00-155.00 el viernes, ya que el par continuó recuperándose de su caída semanal anterior a niveles inferiores a 153.00. El par, que bajó hasta un 0.75% al comienzo de la semana, ahora cotiza con ganancias semanales de alrededor del 0.15% en la zona de 154.20. Una oferta tardía del yen el viernes que impulsó a la moneda de refugio seguro a la parte superior de la tabla de rendimiento del G10 hizo que el par retrocediera desde máximos de sesión cerca de 155.00, pero el par continúa cotizando prácticamente lateralizado en el día y en el último rango reciente.

Mirando hacia la próxima semana, los técnicos estarán atentos al soporte en el área de 153.00, donde no solo residen los mínimos de esta semana, sino también el promedio móvil de 200 días. Si otra caída generalizada en el apetito por el riesgo (como lo que sucedió la semana pasada) hace que el par vuelva a bajar, una ruptura por debajo de esta área abriría la puerta a una prueba del área de equilibrio clave de 152.40/50 que ha brindado soporte y resistencia desde la última vez. Septiembre. Por el contrario, al alza, los operadores deben estar atentos a la notable resistencia en el área de 155.50. El anuncio de política del Banco de Inglaterra el jueves será el principal evento económico de la semana.

Niveles técnicos

- El USD/CHF se ha mantenido bien respaldado por encima de 0.9300, ignorando los datos sólidos de Suiza y sin reaccionar a los datos de EE.UU.

- El par cotiza al alza en la semana en aproximadamente un 2.2% y cotiza cerca de los máximos semanales en los 0.9335.

- USD/CHF ahora está considerando una prueba de máximos de 2021 en la zona de 0.9370.

El USD/CHF se ha mantenido bien respaldado por encima de 0.9300 el viernes, como ha sido el caso ahora desde antes de la apertura de EE.UU. del jueves, ya que los máximos de diciembre en 0.9294 ofrecen soporte. Por el lado positivo, los técnicos notarán resistencia en forma de máximos semanales en 0.9335 que probablemente limiten la acción del precio por el resto de la semana. El par no reaccionó a los datos del indicador líder suizo KOF más fuertes de lo esperado, que subieron por primera vez desde principios de 2021, ni ha visto mucha reacción a la reciente gran cantidad de datos de EE.UU.

Es cierto que el dólar experimentó una pequeña debilidad inicial tras la evidencia de un alivio de las presiones salariales después de que la tasa de inflación intertrimestral del índice de costes laborales del cuarto trimestre cayera más de lo esperado. Eso puede haber desencadenado una toma de ganancias momentánea del dólar, pero con un aumento mayor de lo esperado en la inflación del PCE subyacente en diciembre y una gran cantidad de datos de EE.UU. la próxima semana, es demasiado pronto para decir que el reciente repunte del dólar ha terminado.

Ese repunte del dólar, que se desencadenó inicialmente el miércoles después de comentarios más agresivos de lo esperado del presidente de la Fed, Jerome Powell, en la conferencia de prensa posterior a la reunión de la Fed, ha visto subir al USD/CHF desde menos de 0,9200 a los niveles actuales por encima de 0,9300 desde el miércoles. Ese aumento desde el miércoles ha llevado las ganancias semanales del par a alrededor del 2,2% y ha llevado al par al norte del rango de 0,9100-0,9300 que prevalecía desde principios de diciembre.

El USD/CHF ahora está considerando una prueba de máximos del segundo semestre de 2021 en el área de 0.9370. Si los datos de EE.UU. de la próxima semana (encuestas ISM y el informe oficial del mercado laboral) resultan atractivos e impulsan aún más las apuestas agresivas de la Fed, los alcistas apostarán a que el USD/CHF tiene una carrera en el nivel de 0.9400.

Niveles técnicos

- El dólar estadounidense se mantiene firme en todos los ámbitos, se aferra a las ganancias semanales.

- USD/CAD se dirige al cierre diario más alto en un mes.

El USD/CAD subió más temprano el viernes a 1.2796, el nivel intradiario más alto desde el 6 de enero. Luego retrocedió a la SMA de 20 horas en 1.2745, y se está moviendo nuevamente hacia el máximo reciente. El impulsor clave continúa con el repunte del dólar.

El dólar sigue respaldado por la aversión al riesgo y las expectativas de ajuste de la Fed. Los precios más altos del petróleo crudo apoyaron al dólar canadiense solo modestamente.

Desde el nivel que tenía hace una semana, el USD/CAD ha subido más de 200 pips, teniendo el mejor desempeño desde agosto del año pasado.

Después de los bancos centrales, datos de empleo

A pesar de caer frente al dólar estadounidense, el dólar canadiense está a punto de registrar el cierre semanal más alto en más de un año frente al AUD y el NZD en un entorno de aversión al riesgo. El Banco de Canadá no aumentó las tasas esta semana, pero ofreció señales de que comenzará un ciclo de ajuste en marzo.

Es probable que el enfoque en los mercados financieros continúe alrededor de Wall Street y el dólar estadounidense. En cuanto a los datos, el informe clave en EE.UU. será el informe de nómina no agrícola. Después de la reunión del FOMC del miércoles, los precios aún se están adaptando a los cambios en las expectativas de política monetaria.

“La próxima semana, la atención se centrará en los datos de empleo de enero en Canadá, una oportunidad para medir el impacto de las restricciones de Omicron en el país. Las señales de resiliencia y una mayor presión sobre el crecimiento de los salarios podrían alimentar la especulación en torno a un aumento de 50 pb en marzo y respaldar al CAD. Esperamos que el USD/CAD se estabilice en torno a los niveles actuales con una mayor fortaleza del USD que debería canalizarse principalmente a través de los rendimientos bajos más débiles”, explicaron los analistas de ING.

Niveles técnicos

- El EUR/JPY estuvo lateralizado el viernes a pesar de una gran lista de datos de la zona euro en medio de un final de semana tranquilo.

- La atención se centra ahora en la decisión de política del BCE de la próxima semana y en los datos del IPC de la zona euro.

A pesar de una gran cantidad de datos de la zona euro durante la mañana europea, ha sido un día de negociación bastante moderado para el EUR/JPY, con el par oscilando dentro de los rangos de 128.40-128.80, muy dentro del rango de 100 pips de esta semana, 128.20-129.20. En este momento, el par cotiza justo por encima de 128.50 y casi sin cambios en la sesión. Mientras que la semana pasada hubo una historia de demanda de refugio seguro que impulsó los flujos del mercado de divisas, empujando así al EUR/USD a la baja desde la zona media de 130, esta semana fue una historia de inestabilidad/indecisión, de ahí las condiciones comerciales mixtas para el EUR/JPY.

La postura agresiva de la Fed a mediados de la semana desvió la atención de los mercados de divisas del apetito por el riesgo por los bancos centrales y la divergencia de políticas. Pero en una victoria para los bajistas del EUR/JPY, esto no pareció traducirse en una ventaja notable para el par. Incluso si lo hubiera hecho, los bajistas a corto plazo bien podrían haber aprovechado la oportunidad para agregar posiciones cortas en la resistencia en la zona de 129.50. Es posible que esperen que los datos de EE.UU. de la próxima semana (encuestas ISM y el informe oficial de empleo) contribuyan a un nuevo aumento en las apuestas de ajuste de la Fed, lo que derribará las acciones nuevamente y desencadenará una renovada demanda de yenes como refugio seguro. De esa forma, el par podría retroceder para probar los mínimos de diciembre en la zona de 127.50.

Pero la política del banco central también será el centro de atención la próxima semana, cuando el BCE anuncie una decisión sobre las tasas el jueves. No se espera que la reunión genere ningún cambio de política/orientación, ya que los miembros del BCE han reiterado recientemente su creencia en que la inflación es transitoria y las previsiones actuales del banco de que volverá a caer por debajo del 2.0% para finales de año. La lectura preliminar de la inflación de precios al consumidor de la zona euro del miércoles, si es sustancialmente más alta de lo previsto, puede poner a prueba esta narrativa. El tema de la inflación de la zona euro y cómo lo ve el BCE también será un factor importante la próxima semana.

Niveles técnicos

- El EUR/USD está bajo una fuerte presión a la baja, ya que el par apunta a los mínimos oscilantes de mayo de 2020.

- Si los alcistas del EUR/USD no logran defender 1.1100, abriría la puerta hacia 1.0775.

Después de mantenerse por encima de 1.1200 durante demasiados días antes de que los alcistas del USD lanzaran un ataque al mínimo anual de 2021, la moneda compartida apenas avanza en el día. En el momento de escribir este artículo, cotiza en 1.1155, subiendo un 0.10 % durante la sesión americana.

Pronóstico del precio EUR/USD: Perspectiva técnica

Durante la sesión nocturna para los comerciantes norteamericanos, el EUR/USD osciló alrededor de 1.1140. Sin embargo, en la apertura europea, el par cayó a 1.1122, saltando hacia el máximo diario en 1.1173, atribuido a los flujos de fin de mes del USD o movimientos técnicos, ya que el PCE subyacente de EE.UU. llegó al 4.9%, enfatizando aún más la necesidad de tasas más altas en la Tasa de Fondos Federales (FFR).

Gráfico semanal

El EUR/USD está sesgado a la baja, como lo muestra la ruptura de una bandera bajista, que tiene como objetivo 1.1100. Además, los promedios móviles semanales (WMA) se encuentran muy por encima del precio al contado. Por lo tanto, una ruptura de los mínimos de junio de 2020 en 1.1076 aceleraría una caída hacia los mínimos de mayo de 202 alrededor de 1.0775.

Gráfico diario

El gráfico diario EUR/USD muestra que el par también está sesgado a la baja, como el gráfico semanal. Dicho esto, los promedios móviles diarios (DMA) se encuentran por encima del precio. El 26 de enero, el EUR/USD rompió por debajo de la línea de tendencia inferior de una bandera bajista, lo que dio paso a una ruptura del mínimo anual de 2021 en 1.1186 el jueves.

Dicho esto, el primer soporte sería la cifra de 1.1100. Una ruptura de este último expondría el mínimo diario del 14 de mayo de 2020 en 1.0775

Niveles técnicos

- El GBP/USD saltó regresando por encima de 1.3400 a raíz de la última publicación de datos de EE.UU.

- El dólar se ha debilitado en medio de la toma de ganancias luego de que los datos revelaran una disminución de las presiones salariales en EE.UU. en el cuarto trimestre.

A raíz de la última publicación de datos de EE.UU. que contenía signos prometedores de alivio de las presiones salariales de EE.UU. el último trimestre, el dólar ha experimentado una amplia debilidad que ha ayudado a impulsar a la GBP/USD de nuevo por encima del nivel de 1.3400. De hecho, el par alcanzó recientemente los máximos de la sesión en 1.3420, donde ahora cotiza con ganancias modestas de alrededor del 0.3% en la sesión. Los técnicos ahora pueden buscar a la libra para probar la resistencia en la forma de los mínimos semanales anteriores en la zona de 1.3430-50, donde algunos operadores pueden verse tentados a recargar posiciones cortas.

A pesar de cierta toma de ganancias a raíz del último volcado de datos de EE.UU. que vio cifras de PCE subyacente de ingresos/gastos personales en línea con las expectativas, pero con una sorprendente debilidad en la inflación del costo de empleo del cuarto trimestre, muchos alcistas seguirán confiados. De hecho, el índice del dólar más amplio (DXY) sigue subiendo alrededor de un 1.6 % en la semana (y el par GBP/USD ha bajado alrededor de un 1.0 % en la semana), impulsado por las apuestas del ajuste de la Fed después de los comentarios agresivos posteriores al anuncio de política del presidente de la Fed, Jerome Powell. Como la Reserva Federal deja muchas opciones para ajustarse a un ritmo más rápido o más lento, dependiendo de los datos, hay mucho espacio para más sorpresas de datos la próxima semana para impulsar aún más al USD.

Eso sugiere riesgos a la baja para las principales divisas del G10/USD, incluido el GBP/USD en la próxima semana, con las publicaciones de datos más importantes para analizar las encuestas ISM de enero y el informe oficial del mercado laboral. Mientras algunos estrategas hablan de un regreso del GBP/USD a los mínimos de diciembre por debajo de 1.3200, tenga en cuenta que la reunión del BoE de la próxima semana puede ofrecer algún riesgo al alza, dado que es probable que el banco implemente otra subida de tipos y elabore planes de ajuste cuantitativo.

Como mínimo, incluso si el amplio repunte del dólar se enciende y hace que el GBP/USD baje, existe una clara posibilidad de que las pérdidas de la libra esterlina frente al dólar sean limitadas en comparación con otras monedas del G10. Ese ha sido el caso esta semana, con GBP cayendo alrededor de 1.0% frente al dólar, mientras que CAD, JPY y EUR están un 1.4-1.6% más bajos respectivamente y CHF, NZD y AUD todos perdiendo más de 2.0%.

Niveles técnicos

- EUR/USD logra recuperarse de los mínimos de 2022.

- El PCE subyacente de EE.UU. aumentó un 4.9 % interanual en diciembre, más de lo estimado.

- El sentimiento final del consumidor de EE.UU. se publicará a continuación.

Después de hacer suelo en la zona de 1.1120, o nuevos mínimos, el EUR/USD recupera algo de compostura y regresa al territorio positivo cerca de 1.1160 al final de la semana.

EUR/USD limitado cerca de 1.1100

El EUR/USD ahora revierte parte de su intensa caída y recupera la banda de 1.1150/60 ante un retroceso del dólar.

De hecho, el índice del dólar estadounidense (DXY) recorta las ganancias anteriores junto con la pérdida del impulso alcista de los rendimientos en el extremo corto de la curva, que se vio presionado después de alcanzar máximos de 2 años cerca del 1.23 %.

El retroceso del dólar se produjo después de que las cifras de inflación de EE.UU. medidas por el PCE subyacente aumentaran un 4.9% interanual en diciembre, más de lo estimado inicialmente, mientras que el PCE general ganó un 5.8% respecto al año anterior. Adicionalmente, los Ingresos Personales se expandieron 0.3% intermensual en el mismo período y los Gastos Personales se contrajeron 0.6% intermensual.

Más adelante en la sesión, las cifras del Sentimiento del Consumidor para el mes de enero cerrará el calendario semanal.

Niveles técnicos

Hasta ahora, el par ha subido un 0.10 % en 1,1156 y se enfrenta a la siguiente barrera alcista en 1.1308 (SMA de 55 días), seguido por 1,1369 (máximo del 20 de enero) y finalmente 1.1450 (SMA de 100 días). Por otro lado, una ruptura por debajo de 1.1121 (mínimo del 28 de enero de 2022) apuntaría a 1.1100 (nivel redondo) en camino a 1.1000 (nivel psicológico).

- El clima global y la expectativa de la Fed siguen apuntalando al dólar.

- El peso mexicano no consigue recuperar terreno en forma significativa.

- USD/MXN registra la segunda suba semanal en forma consecutiva.

El USD/MXN está subiendo el viernes por quinta jornada en forma consecutiva, impulsado por la fortaleza generalizada del dólar. El billete verde sigue favorecido por lo que dejó la reunión de la Reserva Federal, lo que se suma la vulnerabilidad actual de los mercados de renta variable.

Horas atrás el USD/MXN llegó hasta 20.85, el nivel más alto desde el 21 de diciembre y luego corrigió a la baja, hasta 20.75. El sesgo se mantiene al alza, y las caídas hasta 20.65/70 pueden ser vistas como correcciones. Debajo en 20.60 está pasando la media móvil de 100 días.

El dólar sigue subiendo sin parar en el mercado, ante una suba en los rendimientos en los bonos del Tesoro y además por lo que pasa con los mercados de renta variable. Si bien el Nasdaq sube el viernes 0.30%, el resto de los índices está en rojo, y el índice de volatilidad, el VIX sigue en niveles elevados.

El dato más relevante el viernes de EE.UU. mostró una suba en el índice de precios del gasto en consumo personal en línea con las expectativas, sin generar grandes sorpresas.

En México el lunes se conocerán cifras de crecimiento, mientras que la próxima reunión de la Junta de Gobierno del Banco de México será el 10 de febrero.

Niveles técnicos

- El USD/JPY fue testigo de una toma de ganancias desde un máximo de tres semanas tocado a principios de este viernes.

- El USD retrocedió desde el nivel más alto desde julio de 2020 después de la publicación del índice de precios PCE.

- La aversión al riesgo benefició al JPY como refugio seguro y contribuyó aún más a la caída intradiaria.

El par USD/JPY recortó sus ganancias intradiarias a un máximo de tres semanas y retrocedió por debajo de 115.50, o el extremo inferior de su rango de negociación diario durante los inicios de la sesión americana.

El par se basa en su sólido repunte desde un mínimo de dos meses, alrededor de la zona de 113.45 tocada a principios de esta semana y ganó cierta tracción de seguimiento el viernes. El impulso fue patrocinado por la compra sostenida de dólares estadounidenses, impulsada por las expectativas de que la Fed ajustará su política monetaria a un ritmo más rápido de lo previsto para contener la inflación obstinadamente alta.

De hecho, los mercados han comenzado a valorar la posibilidad de subidas de tipos de cinco cuartos de punto para finales de 2022 y también esperan que la primera subida en marzo sea de 50 puntos básicos. Las apuestas se vieron reforzadas por los datos del viernes, que mostraron que el indicador de inflación preferido de la Fed, el índice de precios PCE subyacente, aumentó un 0.5 % intermensual en diciembre y la tasa anual subió del 4.7 % al 4.9 %.

El USD, sin embargo, fue testigo de una toma de ganancias desde el nivel más alto desde julio de 2020 alcanzado este viernes. Por otro lado, el sentimiento predominante de aversión al riesgo impulsó algunos flujos de refugio hacia el yen japonés. La combinación de factores provocó una reversión larga en torno al par USD/JPY que condujo a un retroceso intradiario de más de 50 pips desde el área de 115.65-115-70.

Dicho esto, la postura más agresiva de la Fed, junto con los elevados rendimientos de los bonos del Tesoro de EE.UU., deberían seguir actuando como un viento de cola para el dólar. Esto, junto con la reciente ampliación del diferencial de rendimiento de los bonos de EE.UU. y Japón, debería ayudar a limitar cualquier caída correctiva significativa para el par USD/JPY, en lugar de atraer algunas compras a niveles más bajos.

Por lo tanto, será prudente esperar una fuerte venta de seguimiento antes de confirmar que el repunte posterior al FOMC se ha agotado y realizar apuestas bajistas en torno al par USD/JPY. Sin embargo, el par sigue en camino de publicar fuertes ganancias semanales, rompiendo dos semanas consecutivas de la racha de pérdidas.

Niveles técnicos

- Futuros apuntan a apertura en negativo para Wall Street.

- Operadores atentos a datos económicos de EE.UU.

- Sigue el rally del dólar, DXY en máximos en meses.

Los mercados de renta variable siguen con un tono de precaución que se refleja en la falta de impulso para el rebote. Las acciones en EE.UU. en el pre-market operan en terreno negativo tras no poder sostenerse. Los futuros del S&P 500 apuntan a una apertura con caídas del 0.70%, mientras que el Nasdaq retrocede 0.55%.

Los resultados mejores a los esperados de Apple (acciones suben 2% en el pre market), no fueron suficientes para apuntalar el ánimo de los operadores. La expectativa del ajuste monetario por parte de la Reserva Federal siguen predominando y favoreciendo al dólar. El billete verde sigue subiendo y el DXY está en nuevos máximos desde junio de 2020.

Se publicarán datos de EE.UU. de ingreso y gasto personal, que incluyen medidas de inflación y puede ser relevantes. Aunque el foco sigue en el humor de los mercados. El VIX sigue en niveles elevados. En el mercado de bonos los rendimientos de los bonos del Tesoro sube el viernes, con la tasa a 10 años en 1.84%, aun debajo de los máximos recientes.

Una de las estrellas del viernes es el petróleo, con el barril de WTI subiendo 1.65%, acercándose a los máximos en años. Esta sobre 88.00$. Los metales son la contracara. El oro y la plata no para de caer y operan debajo de 1800$ y 25.50$ respectivamente.

- El EUR/USD pierde más terreno y cae a nuevos mínimos cerca de 1.1120.

- Un retroceso más profundo podría exponer una prueba del nivel 1.10.

El EUR/USD permanece bajo presión y cae al mínimo de 1.1100, un área visitada por última vez en junio de 2020, el viernes.

Parece probable que haya más caídas a la luz de la acción del precio en curso. Frente a esto, el próximo soporte podría aparecer en los niveles redondos de 1.1100 y 1.1000, todo antes del mínimo de mayo de 2020 en 1.0766 (7 de mayo).

Las pérdidas adicionales en el par siguen siendo buenas en las cartas siempre que permanezcan limitadas por la línea de resistencia de 4 meses, hoy cerca de 1.1340.

A más largo plazo, la perspectiva negativa se ve sin cambios por debajo de la SMA clave de 200 días en 1.1700.

Gráfico diario EUR/USD

Niveles técnicos

- El EUR/JPY amplía el errático rendimiento en lo que va de semana.

- La cruz aparece soportada alrededor de las 128.20.

El EUR/JPY recupera la tracción al alza y deja atrás el retroceso del jueves.

A la luz de la reciente acción de precios, el cruce parece haberse movido a una fase de consolidación, con un soporte que que surgió alrededor de 128.20 por el momento. En el lado positivo, hay un obstáculo temporal e inicial en el promedio móvil simple de 55 días en 129.29. La superación de este último podría aliviar la presión bajista y permitir un probable paso a la media más relevante de 200 días.

Mientras siga que por debajo de la media de 200 días en 130.48, se espera que las perspectivas para el cruce sigan siendo negativas.

EUR/JPY gráfico de día

- El dólar sigue firme en todo el mercado.

- USD/CAD firme al alza, pese a que el rally lleva varios días.

- Datos por delante: PCE subyacente y confianza al consumidor de EE.UU.

El rally del USD/CAD sigue intacto y ya lleva más de una semana. En ese lapso el par pasó desde la zona de 1.2450 a llegar en la última hora hasta 1.2796, el nivel más alto desde el 6 de enero. El factor clave sigue siendo la fortaleza generalizada del dólar en el mercado.

El índice del dólar (DXY) sube por quinto día y opera en máximos desde junio de 2020. El avance no da señales de corrección por el momento. El impulso que le siguió a la reunión de la Reserva Federal sigue firme. La expectativa de la política monetaria estadounidense fortaleció al dólar y sumó preocupaciones en los mercados de renta variable, lo que agrega más firmeza al dólar.

El foco del mercado sigue puesto en el dólar, los rendimientos de los bonos del Tesoro y en Wall Street. En lo que respecta a datos, el viernes se publicará el reporte de ingreso y gasto personal de diciembre de EE.UU. que incluye el índice subyacente del gasto en consumo personal. Se espera que este último registre una suba anual del 4.8%. Además la Universidad de Michigan informará del índice de Confianza del Consumidor.

El petróleo sigue siendo un factor a favor del loonie. El viernes el barril de WTI opera sin cambios significativos en torno a 87.20$, cerca de los máximos en años. El precio del crudo se ha defendido bien pese a la caída en las bolsas y a señales de desaceleración de la economía.

Sobrecomprado ¿y?

Las señales de sobrecompra en el USD/CAD no han frenado los avances. Una corrección parece estar en las puertas, pero todavía no hay señales claras. Una suba sobre 1.2500 dejaría las puertas abiertas a más subas. De no poder con dicho nivel en las próximas se podría dar una corrección. Los soportes se ven en 1.2760, seguido de 1.2700. En 1.2620 está el nivel más fuerte que coincide con la media de 20 días.

Niveles técnicos

- El dólar sigue firme en el mercado, continuando con el rally pos Fed.

- El DXY sube por quinta jornada, en máximos desde junio de 2020.

- EUR/USD confirma la peor semana en meses, camina al cierre más bajo desde mayo de 2020.

El EUR/USD está cayendo por quinto día en forma consecutiva y durante la sesión europea alcanzó nuevos mínimos desde junio de 2020 en 1.1120. Luego intentó recuperar terreno pero se encontró rápidamente con resistencia en la zona de 1.1140. El par se mantiene bajo presión, en un contexto en donde el dólar sigue avanzando a paso firme.

La fortaleza del dólar se mantiene intacta en el mercado. El rally que comenzó tras la reunión de la Reserva Federal, sigue en pie. “El dólar luce como la moneda a vender (presiones de posicionamiento de fines de mes dan apoyo. Seguimos sesgamos hacia más firmeza en el corto plazo y vemos un movimiento a 1.10 en el EUR/USD”, afirmaron los analistas de TD Securities.

El foco del mercado sigue puesto en el dólar, los bonos y en Wall Street. En lo que respecta a datos, el viernes se publicará el reporte de ingreso y gasto personal de diciembre de EE.UU. que incluye el índice subyacente del gasto en consumo personal. Se espera que este último registre una suba de 4.8% (anual). Además la Universidad de Michigan informará del índice de Confianza del Consumidor.

En la Eurozona se conocieron datos de crecimiento de varios países y el lunes será el turno de la región. En Alemania la economía se contrajo 0.7% y Francia y España crecieron 0.7% y 2% respetivamente. Las cifras de Alemania decepcionaron reflejando problemas en la cadena de suministros. El dato no ayudo al euro, que sigue bajo presión, y tampoco consigue recuperar contra la libra y el franco suizo.

En caso de extender la caída, el próximo soporte del EUR/USD asoma en 1.1100 y por debajo, el siguiente relevante se puede ver en 1.1060. Al alza, un regreso sobre 1.1140 podría aliviar las presiones intradiarias. La tendencia negativa sigue firme y recién un regreso sobre 1.1230 podría darle apoyo al euro.

Niveles técnicos

El USD/JPY parece listo para avanzar a la región de 115.80 antes de una ruptura de 116.00, según comentan los estrategas de divisas en UOB Group.

Comentarios destacados

Vista de 24 horas: "El fuerte aumento del USD/JPY a 115.48 fue una sorpresa (esperábamos que el USD/JPY se fortaleciera, pero teníamos la opinión de que 115.05 era probable que estuvbierra fuera de su alcance). Si bien el avance está sobrecomprado, un fuerte impulso al alza podría conducir a una mayor fortaleza del USD/JPY. Dicho esto, queda por ver si el USD/JPY puede mantener un punto de apoyo por encima de 115.80. En el lado negativo, una ruptura de 115.00 (el soporte menor está en 115.20) indicaría que la presión ascendente se ha aliviado."

Próximas 1-3 semanas: "Destacamos ayer (27 de enero, USD/JPY en 114.65) que el riesgo se ha desplazado al alza. Agregamos que el USD/JPY 'tiene que supear 115.05 antes de que un avance sostenido sea probable'. Posteriormente el USD/JPY subió por encima de 115.05 y llegó a 115.48. La acción del precio sugiere que el USD/JPY está listo para dirigirse más alto a 115.80 y posiblemente 116.05. El riesgo al alza está intacto siempre y cuando el USD/JPY no se mueva por debajo de 114.80 ('fuerte nivel de apoyo' estaba en 114.05 ayer).

Es probable que el Banco Central Europeo (BCE) realice su primera subida de tasas de interés después de la pandemia en septiembre de 2023, seis meses después de que ponga fin a su programa de flexibilización cuantitativa (QE), según ha mostrado el viernes la última encuesta de Bloomberg a economistas.

Comentarios clave

"La mayoría de los participantes en la encuesta dijeron que el crecimiento de los precios al consumidor en la región - en el 5% ahora - probablemente se establecerá por debajo del objetivo del 2% del BCE el próximo año".

"Los analistas en la encuesta sólo ven un aumento de 10 puntos básicos en la tasa de depósito - actualmente en el -0.5% - en septiembre de 2023."

"Las proyecciones oficiales publicadas en diciembre anticipan un crecimiento de los precios del 3.2% en 2022 y del 1.8% tanto en 2023 como en 2024".

"Más de la mitad de los encuestados dijeron que estas expectativas son "probables" o "altamente probables". Poco más de un tercio dijo que es un escenario "improbable" o "altamente improbable"".

- El índice DXY mantiene el impulso liderado por la Fed y sube por encima de 97.00.

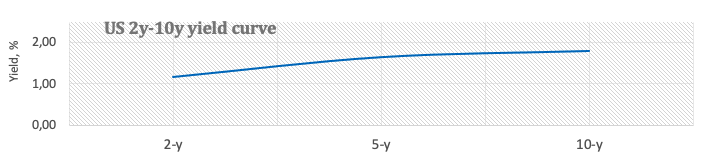

- Los rendimientos estadounidenses reanudan la subida en toda la curva el viernes.

- El índice PCE y el sentimiento del consumidor de Michigan destacan en el calendario estadounidense de hoy.

El índice del dólar estadounidense DXY, que mide la fortaleza del dólar frente a una cesta de las principales divisas, se mueve al alza y alcanza nuevos máximos alrededor de 97.40 durante la sesión europea del viernes.

Índice DXY centra la atención en los datos

El índice DXY avanza ininterrumpidamente desde el lunes y alcanza nuevos máximos en la región de 97.40, niveles que se vieron por última vez en julio de 2020.

La mejora del dólar se produce en el contexto del mejor sentimiento en torno a los rendimientos estadounidenses, con el lado corto plazo de la curva superando el nivel del 1.21%, en máximos de casi 2 años, mientras el rendimiento a 10 años está cerca del 1.83% y el extremo largo de la curva en el extremo superior del último rango de 7 meses alrededor del 2.13%.

Las perspectivas de un ritmo más rápido, y tal vez más fuerte, del endurecimiento de la poítica monetaria de la Fed marcado en la última reunión han llevado los flujos monetarios hacia el dólar.

En lo referente a los datos estadounidenses, el foco de atención se centrará hoy en las cifras de inflación medidas por el PCE y en la publicación final del sentimiento del consumidor de la Universidad de Michigan.

Niveles relevantes del índice del dólar estadounidense DXY

En el momento de escribir, el índice DXY está ganando un 0.17% en el día, cotizando en 97.37. Una ruptura por encima de 97.42 (máximo del 28 de enero), abriría la puerta a 97.80 (máximo del 30 de junio de 2020) y finalmente a 98.00 (nivel redondo). Por otro lado, el siguiente soporte aparece en 96.05 (SMA de 55 días, seguido de 95.41 (mínimo del 20 de enero) y 94.62 (mínimo del 14 de enero).

- El USD/JPY sube a un máximo de casi tres semanas apoyado por una combinación de factores.

- La ampliación del diferencial de rendimientos entre Estados Unidos y Japón y el apetito por el riesgo pesan sobre el JPY de refugio seguro.

- El escenario parece listo para una extensión del fuerte rally de una semana desde un mínimo de dos meses.

El par USD/JPY se mueve al alza al inicio de la sesión europea del viernes, subiendo por encima del nivel de 115.50 a un nuevo máximo de casi tres semanas.

Una combinación de factores ayudó al par USD/JPY a atraer algunas compras cerca de la zona 115.20 el viernes y volverse positivo por tercer día consecutivo. Esto también marcó el cuarto día de movimiento positivo de los cinco anteriores, con los alcistas ahora buscando aprovechar el fuerte rally de esta semana desde un mínimo de dos meses, alrededor de la región de 113.45 tocada el lunes.

Una buena recuperación del sentimiento de riesgo global, como lo representa un tono positivo en los mercados bursátiles, pesó sobre el yen japonés de refugio seguro. Aparte de esto, la divergencia en las perspectivas de política monetaria entrre la Fed y el BoJ alejó aún más los flujos monetarios del JPY y continuó empujando al par USD/JPY al alza en el último día de la semana.

La Fed indicó el miércoles que podría aumentar las tasas de interés a un ritmo más rápido de lo previsto para contener una inflación obstinadamente alta. El mercado se apresuró a empezar a valorar en el precio la posibilidad de cinco subidas de tasas de 25 puntos básicos a finales de 2022. Además, los futuros de tipos de interés a corto plazo implican un riesgo del 20% de que la primera subida de marzo pueda ser de 50 puntos básicos.

Por el contrario, el Banco de Japón reafirmó continuar con su persistente y poderosa flexibilización monetaria hasta nuevo aviso. Esto, a su vez, ha dado lugar a una nueva ampliación del diferencial de rendimientos de los bonos gubernamentales entre Estados Unidos y Japón a 2 años a su nivel más alto desde finales de febrero de 2020, lo que fue visto como otro factor que proporcionó un impulso al par USD/JPY.

El avance del viernes podría atribuirse aún más a algunas compras técnicas después de la ruptura del día anterior por encima del nivel psicológico clave de 115.00. La acción posterior en el precio favorece a los alcistas y apoya las perspectivas de una ampliación del reciente movimiento alcista, posiblemente de nuevo hacia la recuperación del nivel redondo de 116.00.

Los inversores esperan ahora los datos de Estados Unidos de hoy, con la publicación del índice de precios del gasto de consumo personal PCE subyacente y el índice revisado de sentimiento del consumidor de Michigan para enero. Esto, junto con los rendimientos de los bonos estadounidenses, influirá en el dólar. Los inversores también tomarán indicaciones del sentimiento de riesgo de mercado más amplio para aprovechar algunas oportunidades a corto plazo alrededor del par USD/JPY.

USD/JPY niveles técnicos

Mientras que las caídas adicionales permanecen sobe la mesa, se espera que el GBP/USD encuentre soporte sólido en la zona de 1.3300, según sugieren los estrategas de divisas en UOB Group.

Comentarios destacados

Vista de 24 horas: "Esperábamos que el GBP/USD se debilitara ayer, pero opinamos que 'el soporte importante en 1.3400 podría estar fuera de su alcance'. La debilidad posterior superó nuestras expectativas, ya que el GBP/USD cayó a 1.3360. Las condiciones profundamente sobrevendidas sugieren que es poco probable que el GBP/USD se debilite mucho más. Para hoy, es más probable que el GBP/USD opere entre 1.3350 y 1.3440."

Próximas 1-3 semanas: "Hemos esperado que el GBP/USD se debilite desde el lunes (24 de enero, GBP/USD en 1.3550). A medida que el GBP/USD disminuyó, en nuestra última narrativa del 25 de enero (GBP/USD en 1.3485), destacamos que si bien es probable que haya más debilidad en el GBP/USD, las condiciones a corto plazo sobrevendidas sugieren que '1.3400 puede no entrar en escena tan pronto'. Después de operar de lado durante un par de días, el GBP/USD rompió 1.3400 ayer (27 de enero) y cayó a 1.3360. Ha aumentado el impulso a la baja y el GBP/USD podría debilitarse aún más. Dicho esto, se espera que cualquier caída se enfrente a un sólido soporte en 1.3300. En general, el riesgo a la baja está intacto mientras el GBP/USD no se mueva por encima de la 'fuerte resistencia' en 1.3485 (el nivel estaba en 1.3545 ayer) ".

Los estrategas de divisas del UOB Group sugieren que todavía hay margen para una mayor caída del EUR/USD en el horizonte a corto plazo.

Comentarios destacados

Vita de 24 horas: "Aunque esperábamos que el EUR/USD 'se debilitara aún más' ayer, opinamos que 'es poco probable una ruptura sostenida por debajo de 1.1210'. No esperábamos la fuerte venta que rompió a través de un par de soportes importantes con facilidad (el mínimo fue de 1.1130). Si bien hay espacio para que la caída se extienda, las condiciones profundamente sobrevendidas sugieren que una clara ruptura de 1.1100 es poco probable. En el lado positivo, una ruptura de 1.1185 (resistencia menor está en 1.1165) indicaría que la debilidad actual se ha estabilizado."

Próximas 1-3 semanas: "Ayer (27 de enero, EUR/USD en 1.1240), destacamos que el impulso a la baja ha mejorado aún más y es probable que el EUR/USD siga bajando. Añadimos que 'una clara ruptura de 1.1210 aumentaría las probabilidades de que el EUR/USD baje hacia el mínimo de 2021 cerca de 1.1185'. Si bien nuestra opinión sobre un EUR/USD más débil no estaba equivocada, la ruptura de 1.1185 desencadenó una caída sobredimensionada a 1.1130. Es probable que el impulso a la baja conduzca a una mayor debilidad del EUR/USD. Los siguientes niveles de soporte son 1.1100 y 1.1050. En general, la fase débil del EUR/USD que comenzó hace una semana está intacta siempre y cuando el EUR/USD no se mueva por encima de 1.1225 ('fuerte nivel de resistencia' estaba en un nivel mucho más alto en 1.1315 ayer) ".

©2000-2026. Todos los derechos reservados.

El sitio es administrado por Teletrade D.J. LLC 2351 LLC 2022 (Euro House, Richmond Hill Road, Kingstown, VC0100, St. Vincent and the Grenadines).

La información presentada en el sitio, no es una base para tomar decisiones de inversión y es proporcionada sólo con fines informativos.

La empresa no atiende ni presta servicio a clientes residentes en Estados Unidos, Canadá y los países incluidos en la lista negra del FATF.

La realización de operaciones comerciales en los mercados financieros con instrumentos financieros de margen, abre grandes oportunidades y permite a los inversores que estén dispuestos a correr riesgos a obtener altos rendimientos, pero al mismo tiempo conlleva un nivel de riesgo de pérdidas potencialmente alto. Por lo tanto, antes de comenzar a comercializar, se debe tomar de manera responsable a la cuestión de elegir la estrategia de inversión correspondiente, teniendo en cuenta los recursos disponibles.

Uso de información: al usar completamente o parcialmente los materiales del sitio, el enlace a TeleTrade como fuente de información es obligatorio. El uso de materiales en Internet debe ir acompañado de un hipervínculo al sitio teletrade.org. Importación automática de materiales e información del sitio está prohibida.

Para cualquier duda o pregunta, póngase en contacto con pr@teletrade.global.