- Análisis

- Noticias y herramientas

- Noticias del mercado

Noticias de mercados

- El índice bursátil S&P 500 cae un 1.46% diario, operando en estos momentos sobre 6.027.

- Las acciones de Akami Technologies (AKAM) se desploman un 21.73% el día de hoy, tras la publicación de su reporte trimestral.

- El PMI de servicios de S&P Global se contrae a 49.7 puntos en febrero, por debajo de las proyecciones de los analistas.

- El Índice de sentimiento del consumidor de la Universidad de Michigan presentó un decremento a 64.7 puntos, empeorando las estimaciones del mercado.

El S&P 500 registró un máximo del día en 6124, atrayendo vendedores agresivos que arrastraron el índice a mínimos del 12 de febrero en 6025. Al momento de escribir, el S&P 500 cotiza en 6.027, cayendo un 1.46% el día de hoy.

El S&P 500 se desliza con fuerza tras datos económicos clave de Estados Unidos

Con base en la información presentada por Markit Economics, el PMI de servicios de S&P Global se ubicó en 49 puntos en febrero, por debajo de los 53 puntos estimados y de los 52.9 puntos registrados previamente. En contraste, el PMI manufacturero subió a 51.6 puntos En el mismo periodo, mejorando los 515 estimados y los 51.2 alcanzados en el periodo anterior.

Por otro lado, el Índice de sentimiento del consumidor de la Universidad de Michigan cayó a 64.7 puntos en enero, empeorando los 67.8 previos y estimados.

Las acciones de Akamai Technologies (AKAM) se desploman un 21.73% en la jornada del viernes, alcanzando mínimos no vistos desde el 30 de marzo de 2023 en 76.73$ tras la publicación de su informe trimestral. AKAM obtuvo ingresos por 1.02 mil millones de dólares en línea con las proyecciones del mercado, así como una ganancia por acción de 1.66$, por encima de los 1.52$ proyectados por los analistas. La compañía recortó las previsiones de ingresos para el 2025, ocasionando una venta masiva en el precio de sus acciones.

El S&P 500 firma su segunda jornada consecutiva a la baja, finalizando la sesión en mínimos del día, apuntando la zona de soporte clave ubicada en 5.900.

Niveles por considerar en el S&P 500

El S&P 500 estableció una resistencia de corto plazo dada por el máximo alcanzado al 19 de febrero en 6.145. A la baja, el soporte más cercano está en 5.916, mínimo del 27 de enero. El siguiente nivel de soporte clave se encuentra en 5.765, punto pivote del 13 de enero.

Gráfica de 4 horas del S&P 500

S&P 500 FAQs

El S&P 500 es un índice bursátil muy seguido que mide el rendimiento de 500 empresas públicas y se considera una medida amplia del mercado bursátil estadounidense. La influencia de cada empresa en el cálculo del índice se pondera en función de la capitalización bursátil. Ésta se calcula multiplicando el número de acciones cotizadas de la empresa por el precio de la acción. El índice S&P 500 ha logrado rendimientos impresionantes: 1.00$ invertido en 1970 habría producido un rendimiento de casi 192.00$ en 2022. La rentabilidad media anual desde su creación en 1957 ha sido del 11.9%.

Las empresas se seleccionan por comité, a diferencia de otros índices en los que se incluyen en función de normas establecidas. Aun así, deben cumplir ciertos criterios de elegibilidad, el más importante de los cuales es la capitalización bursátil, que debe ser igual o superior a 12.700 millones de dólares. Otros criterios son la liquidez, el domicilio, la capitalización bursátil, el sector, la viabilidad financiera, el tiempo de cotización y la representación de los sectores de la economía de Estados Unidos. Las nueve mayores empresas del índice representan el 27.8% de la capitalización bursátil del índice.

Hay varias formas de operar con el S&P 500. La mayoría de los corredores minoristas y plataformas de spread betting permiten a los operadores utilizar Contratos por Diferencia (CFD) para realizar apuestas sobre la dirección del precio. Además, se pueden comprar fondos indexados, fondos de inversión y fondos cotizados (ETF) que siguen la cotización del S&P 500. El más líquido de los ETF es el ETF de la Bolsa de Londres. El más líquido de los ETF es el SPY de State Street Corporation. El Chicago Mercantile Exchange (CME) ofrece contratos de futuros sobre el índice y el Chicago Board of Options (CMOE) ofrece opciones, así como ETF, ETF inversos y ETF apalancados.

Son muchos los factores que impulsan al S&P 500, pero principalmente es el rendimiento agregado de las empresas que lo componen, revelado en sus informes de resultados trimestrales y anuales. Los datos macroeconómicos estadounidenses y mundiales también contribuyen, ya que influyen en la confianza de los inversores, que si es positiva impulsa las ganancias. El nivel de los tipos de interés, fijado por la Reserva Federal (Fed), también influye en el S&P 500, ya que afecta al coste del crédito, del que dependen en gran medida muchas empresas. Por lo tanto, la inflación puede ser un factor determinante, así como otros parámetros que influyen en las decisiones de la Reserva Federal.

- La Plata retrocede a 32.54$ tras no lograr mantenerse por encima del nivel clave de 33.00$.

- El RSI señala un momentum mixto, con riesgos a la baja si se rompe el soporte de 32.00$.

- La siguiente resistencia está en 33.20$, mientras que el soporte clave se encuentra en la SMA de 100 días cerca de 31.12$.

El precio de la Plata retrocede el viernes y no logra capitalizar la caída de los rendimientos estadounidenses. Según el bono del Tesoro a 10 años, los rendimientos cayeron casi ocho puntos básicos a 4.431% en el momento de escribir. El XAG/USD cotiza a 32.54$, con una caída del 1.20%.

Pronóstico del Precio del XAG/USD: Perspectiva técnica

La tendencia alcista del XAG/USD se mantiene, pero la incapacidad de cerrar el día/semana por encima de 33.00$ agravó la caída de la Plata. El impulso alcista se ha desvanecido, como lo muestra un Índice de Fuerza Relativa (RSI), que da señales mixtas. El RSI es alcista, pero la pendiente apunta hacia abajo.

Los compradores deben superar el máximo del 20 de febrero en 33.20$ para una continuación alcista. Una vez hecho esto, se prevé un mayor potencial alcista, siendo la siguiente resistencia el pico del 14 de febrero en 33.39$ antes de la cifra de 34.00$.

Por el contrario, si el XAG/USD cae por debajo de 32.00$, esto ejercerá presión a la baja sobre el metal precioso. El primer soporte sería la media móvil simple (SMA) de 100 días en 31.12$, seguido por la SMA de 50 días y la SMA de 200 días, cada una en 30.70$ y 30.46$.

Gráfico del Precio del XAG/USD – Diario

Plata FAQs

La Plata es un metal precioso altamente negociado entre los inversores. Históricamente, se ha utilizado como un refugio de valor y un medio de intercambio. Aunque es menos popular que el Oro, los operadores pueden recurrir a la Plata para diversificar su portafolio de inversiones, por su valor intrínseco o como una posible cobertura durante períodos de alta inflación. Los inversores pueden comprar Plata física, en monedas o en lingotes, o negociarla a través de vehículos como los Fondos Cotizados en Bolsa, que siguen su precio en los mercados internacionales.

Los precios de la Plata pueden moverse debido a una amplia gama de factores. La inestabilidad geopolítica o los temores de una recesión profunda pueden hacer que el precio de la Plata se dispare debido a su estatus de refugio seguro, aunque en menor medida que el del Oro. Como activo sin rendimiento, la Plata tiende a subir con tasas de interés más bajas. Sus movimientos también dependen de cómo se comporte el Dólar estadounidense (USD), ya que el activo se cotiza en dólares (XAG/USD). Un Dólar fuerte tiende a mantener el precio de la Plata a raya, mientras que un Dólar más débil probablemente impulse los precios al alza. Otros factores como la demanda de inversión, la oferta minera – la Plata es mucho más abundante que el Oro – y las tasas de reciclaje también pueden afectar los precios.

La Plata se utiliza ampliamente en la industria, particularmente en sectores como la electrónica o la energía solar, ya que tiene una de las conductividades eléctricas más altas de todos los metales, superando al Cobre y al Oro. Un aumento en la demanda puede incrementar los precios, mientras que una disminución tiende a reducirlos. Las dinámicas en las economías de EE.UU., China e India también pueden contribuir a las fluctuaciones de precios: para EE.UU. y particularmente China, sus grandes sectores industriales utilizan Plata en varios procesos; en India, la demanda de los consumidores por el metal precioso para joyería también juega un papel clave en la fijación de precios.

Los precios de la Plata tienden a seguir los movimientos del Oro. Cuando los precios del Oro suben, la Plata típicamente sigue el mismo camino, ya que su estatus como activos refugio es similar. La relación Oro/Plata, que muestra el número de onzas de Plata necesarias para igualar el valor de una onza de Oro, puede ayudar a determinar la valoración relativa entre ambos metales. Algunos inversores pueden considerar un ratio alto como un indicador de que la Plata está infravalorada, o que el Oro está sobrevalorado. Por el contrario, un ratio bajo podría sugerir que el Oro está infravalorado en relación con la Plata.

- El AUD/JPY extiende su declive, cayendo con fuerza y rompiendo por debajo de la SMA de 20 días.

- El RSI permanece en territorio negativo, reflejando un impulso bajista que se intensifica.

- El histograma de MACD imprime barras rojas en aumento, señalando una creciente presión a la baja.

El cruce AUD/JPY continuó su trayectoria a la baja el viernes, alcanzando alrededor de 94.80, registrando pérdidas agudas y rompiendo niveles de soporte técnico clave. El par ahora cotiza en su nivel más bajo en más de dos semanas, señalando que los osos han tomado el control firme. La caída sostenida por debajo de la media móvil simple (SMA) de 20 días destaca el cambio en el sentimiento del mercado, con los vendedores dominando la tendencia actual.

Los indicadores técnicos refuerzan la perspectiva negativa. El Índice de Fuerza Relativa (RSI) ha caído más profundamente en territorio negativo, sugiriendo que el impulso bajista se está acelerando y que el par podría permanecer bajo presión en el corto plazo. Mientras tanto, el histograma de Convergencia/Divergencia de Medias Móviles (MACD) muestra barras rojas en aumento, señalando un creciente impulso a la baja a medida que los vendedores continúan ganando terreno.

De cara al futuro, a menos que el par realice una fuerte recuperación por encima de la SMA de 20 días, es probable que la perspectiva bajista persista. La próxima zona de soporte podría surgir alrededor del área de 94.50, mientras que cualquier intento de recuperación probablemente enfrentaría resistencia cerca de la SMA de 20 días, alrededor de 96.00. Se necesitaría una ruptura decisiva por encima de este nivel para cambiar el sentimiento y proporcionar a los compradores un punto de apoyo, aunque por ahora, los osos siguen al mando.

Gráfico diario del AUD/JPY

- El Nasdaq 100 pierde un 2.03% el día de hoy, cotizando actualmente en 21.612.

- Los títulos de Constellation Energy (CEG) caen un 8.22% diario, alcanzando mínimos del 29 de enero en 277.77$.

- Los valores de Applovin Corporation (APP) se deslizan un 8.02% en la jornada del viernes, cotizando a la baja por cuarta sesión consecutiva.

El Nasdaq 100 marcó un máximo del día en 22.174, atrayendo vendedores que lastraron el índice a un mínimos de más de una semana en 21.603. En estos momentos, el Nasdaq 100 opera sobre 21.622, retrocediendo un 2.03% diario.

El Nasdaq 100 termina la semana con pérdidas lastrado por Applovin Corporation y Constellation Energy

Los valores de Constellation Energy (CEG) hilan su tercera jornada consecutiva a la baja, perdiendo un 8.22% el día de hoy, llegando a mínimos del 29 de enero en 277.77$.

Por otro lado, las acciones de Applovin Corporation (APP) se desploman un 8.02% en la jornada del viernes, firmando cuatro sesiones con pérdidas de manera consecutiva, estableciendo un mínimo diario en 412.19$.

En este contexto, el Nasdaq pierde un 2.03% en el día, alcanzando mínimos no vistos desde el 12 de febrero en 21.603$, en sintonía con los principales índices accionarios.

Niveles técnicos en el Nasdaq 100

El Nasdaq 100 reaccionó a la baja en una resistencia de corto plazo dada por el máximo histórico alcanzado el 18 de febrero en 22.241. El soporte más lo observamos en 21.424, mínimo del 12 de febrero. El siguiente soporte clave está en 20.532, punto pivote del 13 de enero.

Gráfico de 4 horas del Nasdaq 100

Nasdaq FAQs

El Nasdaq es una bolsa de valores estadounidense que empezó siendo un cotizador electrónico de valores. Al principio, el Nasdaq sólo ofrecía cotizaciones de valores extrabursátiles (OTC), pero más tarde se convirtió también en bolsa. En 1991, el Nasdaq había crecido hasta representar el 46% de todo el mercado de valores estadounidense. En 1998, se convirtió en la primera bolsa de EE.UU. en ofrecer negociación on-line. El Nasdaq también elabora varios índices, el más completo de los cuales es el Nasdaq Composite, que representa a los más de 2.500 valores del Nasdaq, y el Nasdaq 100.

El Nasdaq 100 es un índice de gran capitalización compuesto por 100 empresas no financieras de la bolsa Nasdaq. Aunque sólo incluye una fracción de los miles de valores del Nasdaq, explica más del 90% del movimiento. La influencia de cada empresa en el índice se pondera en función de la capitalización bursátil. El Nasdaq 100 incluye empresas muy centradas en la tecnología, aunque también engloba empresas de otros sectores y de fuera de Estados Unidos. La rentabilidad media anual del Nasdaq 100 ha sido del 17.23% desde 1986.

Hay varias formas de operar con el Nasdaq 100. La mayoría de los corredores minoristas y plataformas de spread betting ofrecen apuestas mediante Contratos por Diferencia (CFD). Para los inversores a largo plazo, los fondos cotizados (ETF) operan como acciones que imitan el movimiento del índice sin que el inversor tenga que comprar las 100 empresas que lo componen. Un ejemplo de ETF es el Invesco QQQ Trust (QQQ). Los contratos de futuros del Nasdaq 100 permiten especular sobre la evolución futura del índice. Las opciones proporcionan el derecho, pero no la obligación, de comprar o vender el Nasdaq 100 a un precio específico (precio de ejercicio) en el futuro.

Son muchos los factores que impulsan al Nasdaq 100, pero principalmente es el rendimiento agregado de las empresas que lo componen, revelado en sus informes de resultados trimestrales y anuales. Los datos macroeconómicos estadounidenses y mundiales también contribuyen, ya que influyen en la confianza de los inversores, que si es positiva impulsa las ganancias. El nivel de los tipos de interés, fijado por la Reserva Federal (Fed), también influye en el Nasdaq 100, ya que afecta al coste del crédito, del que dependen en gran medida muchas empresas. Por lo tanto, el nivel de inflación también puede ser un factor importante, así como otros parámetros que influyen en las decisiones de la Reserva Federal.

- El Dólar australiano se estanca cerca de 0.6400 a pesar de las ganancias anteriores.

- El sentimiento posterior al PMI disminuye el apetito por el riesgo y beneficia al USD.

- La postura medida del RBA limita las apuestas a un mayor alivio y podría limitar la caída.

El par AUD/USD enfrenta presión de ofertas cerca de 0.6400 tras la publicación de los datos del PMI de S&P Global de Estados Unidos (EE.UU.) para febrero. Aunque los operadores consideran que la agenda arancelaria del presidente Donald Trump es menos disruptiva de lo que se temía inicialmente, la cautelosa postura del Banco de la Reserva de Australia (RBA) sobre recortes de tasas también frena el intento del Dólar australiano de extender su reciente repunte.

Resumen diario de los mercados: El Dólar australiano se desinfla ante la decepción del PMI de EE.UU.

- El PMI manufacturero de EE.UU. se situó en 51.6, superando el consenso de 51.5, sin embargo, el PMI de servicios contrajo a 49.7, una caída significativa frente a las estimaciones de 53.0, socavando el optimismo económico general.

- El Índice de Sentimiento del Consumidor de la Universidad de Michigan cayó por debajo de las expectativas y el índice de Expectativas de Inflación del Consumidor a cinco años superó las previsiones, reflejando preocupaciones persistentes sobre los precios.

- El Índice del Dólar estadounidense (DXY) se mantuvo alrededor de 106.60, inicialmente impulsado por datos manufactureros decentes, pero luego moderado por cifras decepcionantes de servicios.

- Las inquietudes sobre los aranceles persisten a pesar de las señales de que las medidas propuestas por Trump pueden ser menos severas, ya que los aliados continúan negociando. El mercado sigue cauteloso ante posibles escaladas contra socios comerciales clave, incluido China.

- El Dólar australiano (AUD) se debilitó modestamente, aunque la retórica de línea dura de la gobernadora del RBA, Michele Bullock, que destaca el riesgo de pausar los recortes de tasas, podría ofrecer algo de apoyo.

- La reducción anterior de 25 puntos básicos del RBA a 4.10% se enmarcó como un movimiento cauteloso en medio de señales de enfriamiento de la inflación. Los analistas anticipan solo un recorte más de 25 puntos básicos en 2025, a menos que las tendencias del Índice de Precios al Consumidor (IPC) cambien notablemente.

Perspectivas técnicas del AUD/USD: Los toros no logran extender el repunte, el par se mantiene por debajo de la resistencia clave

El par AUD/USD retrocedió tras probar el nivel de 0.6400, cediendo una parte de las ganancias anteriores a la luz de los resultados del PMI de EE.UU. El Índice de Fuerza Relativa (RSI) se mantiene en una zona positiva más alta pero está disminuyendo, lo que sugiere una presión alcista que se está suavizando. Mientras tanto, el histograma del Moving Average Convergence Divergence (MACD) imprime barras verdes más planas, apuntando a una desaceleración en el momentum.

Aunque el par se mantiene por encima de su media móvil simple (SMA) de 20 días, la incapacidad para romper la SMA de 100 días subraya una posible fase de consolidación, dejando a los operadores a la espera de más desarrollos sobre aranceles o políticas de la Fed para establecer la próxima señal direccional.

Dólar australiano FAQs

Uno de los factores más importantes para el Dólar australiano (AUD) es el nivel de los tipos de interés fijados por el Banco de la Reserva de Australia (RBA). Dado que Australia es un país rico en recursos, otro factor clave es el precio de su mayor exportación, el mineral de hierro. La salud de la economía china, su mayor socio comercial, es un factor, así como la inflación en Australia, su tasa de crecimiento y la Balanza Comercial. El sentimiento del mercado, es decir, si los inversores apuestan por activos más arriesgados (risk-on) o buscan refugios seguros (risk-off), también es un factor, siendo el risk-on positivo para el AUD.

El Banco de la Reserva de Australia (RBA) influye en el Dólar australiano (AUD) fijando el nivel de los tipos de interés que los bancos australianos pueden prestarse entre sí. Esto influye en el nivel de los tipos de interés de la economía en su conjunto. El principal objetivo del RBA es mantener una tasa de inflación estable del 2%-3% ajustando los tipos de interés al alza o a la baja. Unos tipos de interés relativamente altos en comparación con otros grandes bancos centrales apoyan al AUD, y lo contrario para los relativamente bajos. El RBA también puede utilizar la relajación y el endurecimiento cuantitativo para influir en las condiciones crediticias, siendo la primera negativa para el AUD y la segunda positiva para el AUD.

China es el mayor socio comercial de Australia, por lo que la salud de la economía china influye mucho en el valor del Dólar australiano (AUD). Cuando la economía china va bien, compra más materias primas, bienes y servicios de Australia, lo que aumenta la demanda del AUD y hace subir su valor. Lo contrario ocurre cuando la economía china no crece tan rápido como se esperaba. Por lo tanto, las sorpresas positivas o negativas en los datos de crecimiento chino suelen tener un impacto directo en el Dólar australiano.

El mineral de hierro es la mayor exportación de Australia, con 118.000 millones de dólares al año según datos de 2021, siendo China su principal destino. El precio del mineral de hierro, por lo tanto, puede ser un impulsor del Dólar australiano. Por lo general, si el precio del mineral de hierro sube, el AUD también lo hace, ya que aumenta la demanda agregada de la divisa. Lo contrario ocurre cuando el precio del mineral de hierro baja. Los precios más altos del mineral de hierro también tienden a dar lugar a una mayor probabilidad de una balanza comercial positiva para Australia, lo que también es positivo para el AUD.

La balanza comercial, que es la diferencia entre lo que un país gana con sus exportaciones y lo que paga por sus importaciones, es otro factor que puede influir en el valor del Dólar australiano. Si Australia produce exportaciones muy solicitadas, su divisa ganará valor exclusivamente por el exceso de demanda creado por los compradores extranjeros que desean adquirir sus exportaciones frente a lo que gasta en comprar importaciones. Por lo tanto, una balanza comercial neta positiva fortalece el AUD, con el efecto contrario si la balanza comercial es negativa.

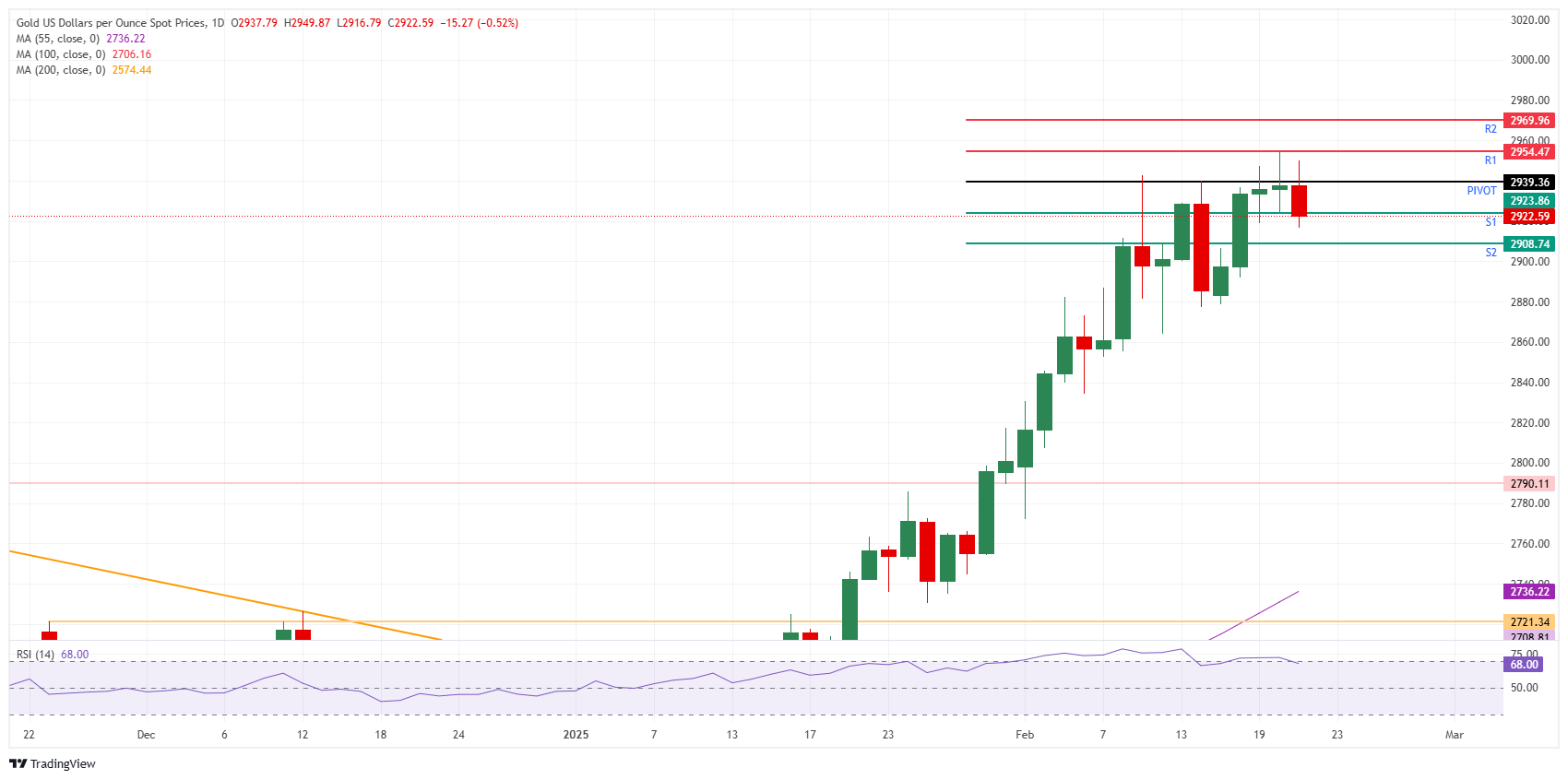

- El Oro alcanza un máximo histórico de 2.954$ en medio de la incertidumbre sobre la política comercial.

- Trump amplía los aranceles a la madera y a las materias primas blandas, aumentando la inquietud en el mercado.

- Datos de EE.UU. mixtos: el PMI manufacturero mejora, pero el PMI de servicios se contrae.

El precio del Oro se desliza a última hora del viernes, preparado para cerrar la semana de manera positiva, acumulando ocho semanas consecutivas de ganancias que llevaron al metal amarillo a máximos históricos de 2.954$. Al momento de escribir, el XAU/USD cotiza a 2.940$, con una caída del 0.15%.

La narrativa de los mercados financieros no ha cambiado, ya que el presidente de EE.UU., Donald Trump, continúa con la retórica relacionada con los aranceles. Además de imponer aranceles del 25% a automóviles, productos farmacéuticos y chips, Trump amplió los aranceles a la madera y otras materias primas blandas.

Esto alimentó la recuperación en los precios del lingote, ya que los inversores en busca de seguridad impulsaron los precios al alza en medio de la incertidumbre sobre las políticas comerciales de EE.UU. Mientras tanto, la geopolítica pasó a un segundo plano, ya que hubo algunos avances en la discusión para poner fin a la guerra entre Rusia y Ucrania, lo que alivió a los mercados.

En cuanto a los datos, la actividad empresarial en Estados Unidos fue mixta. El PMI manufacturero mejoró. Por el contrario, el PMI de servicios cayó por primera vez desde enero de 2023.

Otros datos mostraron que las ventas de viviendas existentes cayeron, y la lectura final del índice de sentimiento del consumidor de la Universidad de Michigan (UoM) para febrero se deterioró aún más.

Resumen diario de los mercados: El precio del Oro no logra capitalizar la caída de los rendimientos de EE.UU.

-

El rendimiento del bono del Tesoro de EE.UU. a 10 años cae nueve puntos básicos (pb) y rinde 4.416%.

- Los rendimientos reales de EE.UU., que correlacionan inversamente con los precios del lingote, caen cuatro puntos básicos a 1.996%, un viento a favor para los precios del lingote.

- El S&P Global de EE.UU. reveló que el PMI manufacturero en febrero se expandió a 51.6, subiendo desde 51.2, superando las previsiones. El PMI de servicios se desplomó de 52.9 a 49.7.

- El índice de sentimiento del consumidor de la Universidad de Michigan en febrero cayó de 71.1 a 64.7. Las expectativas de inflación de los consumidores estadounidenses para un año aumentaron de 3.3% a 4.3% como se previó, y para un período de cinco años, se mantienen en 3.5%, subiendo desde el 3.2% revelado el mes anterior.

- Las actas de la reunión de la Reserva Federal del miércoles revelaron que las políticas comerciales e inmigratorias de Trump alimentaron las preocupaciones sobre el aumento de precios.

- El Consejo Mundial del Oro reveló que las compras de los bancos centrales aumentaron más del 54% interanual a 333 toneladas tras la victoria de Trump.

- Los futuros de fondos federales del mercado monetario están valorando 50 puntos básicos de relajación por parte de la Fed en 2025.

Perspectiva técnica del XAU/USD: El precio del Oro enfrenta resistencia y retrocede

El precio del Oro sigue con un sesgo alcista, aunque la tendencia parece estar agotada. El Índice de Fuerza Relativa (RSI) sugiere que los compradores están perdiendo terreno, con la salida del RSI del territorio de sobrecompra abriendo la puerta a un retroceso en los precios del lingote.

La primera área de soporte clave a observar es 2.900$. Una vez superada, los vendedores apuntarían al mínimo del 14 de febrero de 2.877$, seguido del mínimo diario del 12 de febrero de 2.864$. Por el contrario, si el XAU/USD sube por encima de 2.954$, la primera resistencia sería el psicológico 2.950$, seguido de 3.000$.

Oro FAQs

El Oro ha desempeñado un papel fundamental en la historia de la humanidad, ya que se ha utilizado ampliamente como depósito de valor y medio de intercambio. En la actualidad, aparte de su brillo y su uso para joyería, el metal precioso se considera un activo refugio, lo que significa que se considera una buena inversión en tiempos turbulentos. El Oro también se considera una cobertura contra la inflación y la depreciación de las divisas, ya que no depende de ningún emisor o gobierno concreto.

Los bancos centrales son los mayores tenedores de Oro. En su objetivo de respaldar sus divisas en tiempos turbulentos, los bancos centrales tienden a diversificar sus reservas y a comprar Oro para mejorar la percepción de fortaleza de la economía y de la divisa. Unas reservas de Oro elevadas pueden ser una fuente de confianza para la solvencia de un país. Los bancos centrales añadieron 1.136 toneladas de Oro por valor de unos 70.000 millones de dólares a sus reservas en 2022, según datos del Consejo Mundial del Oro. Se trata de la mayor compra anual desde que existen registros. Los bancos centrales de economías emergentes como China, India y Turquía están aumentando rápidamente sus reservas de Oro.

El Oro tiene una correlación inversa con el Dólar estadounidense y los bonos del Tesoro de EE.UU., que son los principales activos de reserva y refugio. Cuando el Dólar se deprecia, el precio del Oro tiende a subir, lo que permite a los inversores y a los bancos centrales diversificar sus activos en tiempos turbulentos. El Oro también está inversamente correlacionado con los activos de riesgo. Un repunte en el mercado bursátil tiende a debilitar el precio del Oro, mientras que las ventas masivas en los mercados de mayor riesgo tienden a favorecer al metal precioso.

El precio del Oro puede moverse debido a una amplia gama de factores. La inestabilidad geopolítica o el temor a una recesión profunda pueden hacer que el precio del Oro suba rápidamente debido a su condición de activo refugio. Como activo sin rendimiento, el precio del Oro tiende a subir cuando bajan los tipos de interés, mientras que el encarecimiento del dinero suele lastrar al metal amarillo. Aun así, la mayoría de los movimientos dependen de cómo se comporte el Dólar estadounidense (USD), ya que el activo se cotiza en dólares (XAU/USD). Un Dólar fuerte tiende a mantener controlado el precio del Oro, mientras que un Dólar más débil probablemente empuje al alza los precios del Oro.

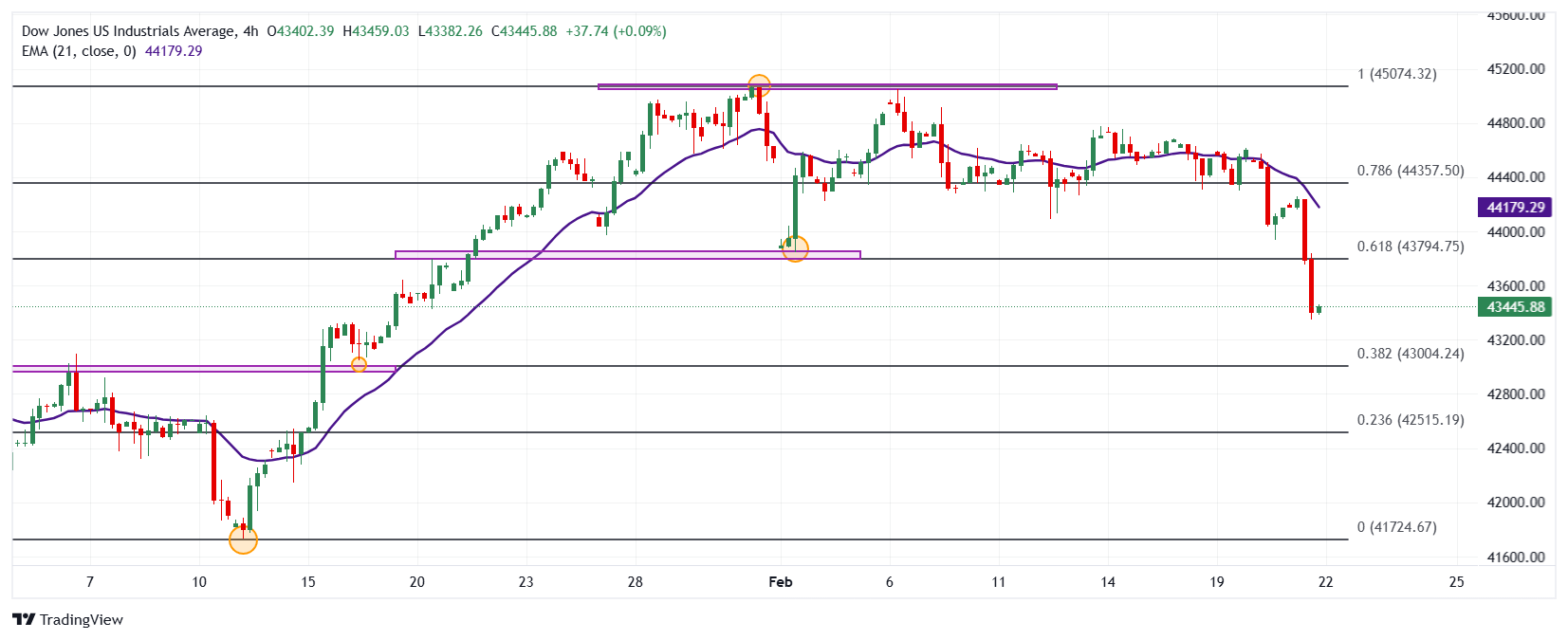

- El Dow Jones retrocede un 1.80% el día de hoy.

- El Nasdaq 100 pierde un 2.03% diario, arrastrado por Constellation Energy (CEG).

- El S&P 500 cae un 1.46% en el día, con Akamai Technologies (AKAM) liderando las pérdidas.

- Markit Economics dio a conocer los PMI de S&P Global de EE.UU., arrojando resultados mixtos en febrero.

El Dow Jones marcó un máximo diario en 44.261, encontrando vendedores agresivos que llevaron el índice a mínimos no vistos desde el 17 de enero en 43.385, impulsando una caída de más de 800 puntos.

El Promedio Industrial Dow Jones comenzó a operar en 44.192, en tanto que el índice tecnológico Nasdaq 100 inició las cotizaciones en 22.069. El S&P 500 abrió en 6.117, cayendo al momento de escribir a mínimos del 12 de febrero en 6.025.

El Dow Jones cae más de 800 puntos lastrado por UnitedHealth

El índice Dow Jones pierde un 1.80% en la jornada del viernes, operando en estos momentos en 43.365, alcanzando mínimos del 17 de enero en 43.345.

Los títulos de UnitedHealth (UNH) pierden un 6.97% diario, alcanzando mínimos de diez meses 438.50$ en medio de una posible investigación realizada por el Departamento de Justicia de Estados Unidos. UNH estaría siendo acusado de utilizar los diagnósticos de los pacientes para aumentar ilegalmente los pagos mensuales que se reciben a través del programa Medicare.

Siguiendo la perspectiva bajista, los valores de Nvidia (NVDA) caen un 3.63% el día de hoy, visitando mínimos del 13 de febrero en 134.58$. Se espera que NVDA publique su informe trimestral el 26 de febrero, con ingresos de 38.08 mil millones de dólares y una ganancia por acción de 0.845$.

Constellation Energy y Applovin Corporation arrastran al Nasdaq 100 a mínimos de más de una semana

El índice tecnológico Nasdaq 100 retrocede un 2.03% en la jornada del viernes, llegando a mínimos del 12 de febrero en 21.603.

Las acciones de Constellation Energy firman su tercera jornada consecutiva a la baja, desplomándose un 9.39% el día de hoy, alcanzando mínimos no vistos desde el 29 de enero en 280.38$.

En la misma tónica se encuentran los valores de Applovin incorporation (APP), los cuales operan con pérdidas por cuarta sesión consecutiva, cayendo un 7.72% en el día, estableciendo un mínimo diario en 412.19$

El S&P 500 cotiza a la baja en sintonía con los principales índices bursátiles

El índice S&P 500 cae un 1.46% en la última jornada de la semana, visitando mínimos del 12 de febrero en 6.025.

Los títulos de Akamai Technologies (AKAM) se desploman un 20.58% el día de hoy, alcanzando niveles no vistos desde el 5 de mayo de 2023 en 77.35$. Esta caída es posterior a la publicación de su informe de ganancias, donde AKAM obtuvo ingresos por 1.02 mil millones de dólares, en línea con las estimaciones de mercado, así como una ganancia por acción de 1.66$, superior a los 1.516 proyectados por el consenso. A pesar de superar las expectativas, la compañía ha reducido su pronóstico de ganancia por acción para el siguiente trimestre, situándola en un rango entre 6$-6.40$, menor a los 6.82$ esperados por los analistas.

Por otro lado, el PMI de servicios de S&P Global se contrajo a 49.7 puntos en febrero, por debajo de los 53 y 52.9 puntos esperados por el mercado. En contraste, el PMI manufacturero registró un incremento a 51.6 puntos, superior a los 51.5 estimados por el consenso.

Análisis técnico del Dow Jones

El Dow Jones reaccionó a la baja desde una resistencia de corto plazo dada por el máximo del 31 de enero en 45.068. Al sur, el soporte más cercano lo observamos en 43.048 mínimo del 16 de enero. El siguiente soporte clave se encuentra en 41.731, punto pivote del 13 de enero.

Gráfico de 4 horas del Dow Jones

Dow Jones FAQs

El Dow Jones Industrial Average, uno de los índices bursátiles más antiguos del mundo, se compone de los 30 valores más negociados en Estados Unidos. El índice está ponderado por el precio en lugar de por la capitalización. Se calcula sumando los precios de los valores que lo componen y dividiéndolos por un factor, actualmente 0.152. El índice fue fundado por Charles Dow, fundador también del Wall Street Journal. En los últimos años ha sido criticado por no ser suficientemente representativo, ya que sólo sigue a 30 empresas, a diferencia de índices más amplios como el S& P 500.

Son muchos los factores que impulsan el índice Dow Jones Industrial Average (DJIA). El principal es el rendimiento agregado de las empresas que lo componen, revelado en los informes trimestrales de beneficios empresariales. Los datos macroeconómicos estadounidenses y mundiales también contribuyen, ya que influyen en la confianza de los inversores. El nivel de los tipos de interés, fijado por la Reserva Federal (Fed), también influye en el DJIA, ya que afecta al coste del crédito, del que dependen en gran medida muchas empresas. Por lo tanto, la inflación puede ser un factor determinante, así como otros parámetros que influyen en las decisiones de la Reserva Federal.

La Teoría de Dow es un método para identificar la tendencia principal del mercado bursátil desarrollado por Charles Dow. Un paso clave es comparar la dirección del Dow Jones Industrial Average (DJIA) y el Dow Jones Transportation Average(DJTA) y sólo seguir las tendencias en las que ambos se mueven en la misma dirección. El volumen es un criterio de confirmación. La teoría utiliza elementos del análisis de máximos y mínimos. La teoría de Dow plantea tres fases de la tendencia: acumulación, cuando el dinero inteligente empieza a comprar o vender; participación del público, cuando el público en general se une a la tendencia; y distribución, cuando el dinero inteligente abandona la tendencia.

Hay varias formas de operar con el DJIA. Una de ellas es utilizar ETF que permiten a los inversores negociar el DJIA como un único valor, en lugar de tener que comprar acciones de las 30 empresas que lo componen. Un ejemplo destacado es el SPDR Dow Jones Industrial Average ETF (DIA). Los contratos de futuros sobre el DJIA permiten a los operadores especular sobre el valor futuro del índice y las opciones proporcionan el derecho, pero no la obligación, de comprar o vender el índice a un precio predeterminado en el futuro. Los fondos de inversión permiten a los inversores comprar una parte de una cartera diversificada de valores del DJIA, lo que proporciona una exposición al índice global.

- El Dow Jones cayó un 1.6% a 43.450,00 el viernes.

- Los PMI de EE.UU. fueron mixtos, el sentimiento del consumidor cayó, las expectativas de inflación se aceleraron.

- Se informa que UnitedHealth está bajo investigación por parte del Departamento de Justicia de EE.UU.

El Promedio Industrial Dow Jones (DJIA) retrocedió más de 700 puntos el viernes, cayendo alrededor de un uno y medio por ciento y tocando el nivel de 43.500 por primera vez en más de un mes. Los datos económicos de EE.UU. en general fueron mixtos a bajistas, pero las pérdidas clave se están acumulando en acciones de un solo objetivo, arrastrando significativamente al Dow Jones a la baja.

Los temores de una posible recesión están de vuelta sobre la mesa tras un giro brusco en las cifras del Índice de Gerentes de Compras (PMI) de EE.UU. El componente del PMI de servicios cayó a 49.7, su impresión más baja en exactamente dos años. Con el PMI de servicios cayendo por debajo de la marca de 50.0 y volviendo al territorio de contracción, el propio aumento lento del componente del PMI manufacturero ayudó a mantener las cosas equilibradas, pero no por mucho. El PMI manufacturero subió a 51.6 desde 51.2, alcanzando un máximo de siete meses.

El Índice de Sentimiento del Consumidor de la Universidad de Michigan (UoM) también cayó bruscamente en enero, alcanzando un mínimo de 15 meses de 64.7, ya que las preocupaciones sobre la inflación pesaron sobre el sentimiento del consumidor. Las Expectativas de Inflación del Consumidor a 12 meses de la UoM muestran que una muestra de consumidores estadounidenses ahora espera que la inflación sea del 4.3% durante el próximo año, y la perspectiva a 5 años también se aceleró al 3.5%. Con las expectativas de inflación del consumidor en aumento, será más difícil para la Reserva Federal (Fed) realizar recortes de tasas.

Noticias del Dow Jones

Aproximadamente la mitad de la tabla de acciones del Dow Jones está en verde el viernes, pero las fuertes caídas en UnitedHealth (UNH) están golpeando las ofertas principales del Dow. UnitedHealth está cayendo un 9% en el día, bajando a 458$ por acción después de que se revelara que el gigante de la salud está a punto de ser investigado por el Departamento de Justicia de EE.UU.

Pronóstico de precios del Dow Jones

Con un fuerte empuje bajista, el Dow Jones ahora está operando en la zona muerta entre las medias móviles exponenciales (EMA) de 50 días y 200 días en 43.945 y 41.970, respectivamente. La acción del precio se ha vuelto bruscamente bajista, pero aún hay mucho espacio para un fuerte retroceso hacia el lado alto.

Se ha fijado un techo duro cerca de la zona de 45.000, y es probable que los postores comiencen a acumularse de nuevo en el gráfico a medida que los precios continúan cayendo hacia 43.000.

Gráfico diario del Dow Jones

Dow Jones FAQs

El Dow Jones Industrial Average, uno de los índices bursátiles más antiguos del mundo, se compone de los 30 valores más negociados en Estados Unidos. El índice está ponderado por el precio en lugar de por la capitalización. Se calcula sumando los precios de los valores que lo componen y dividiéndolos por un factor, actualmente 0.152. El índice fue fundado por Charles Dow, fundador también del Wall Street Journal. En los últimos años ha sido criticado por no ser suficientemente representativo, ya que sólo sigue a 30 empresas, a diferencia de índices más amplios como el S& P 500.

Son muchos los factores que impulsan el índice Dow Jones Industrial Average (DJIA). El principal es el rendimiento agregado de las empresas que lo componen, revelado en los informes trimestrales de beneficios empresariales. Los datos macroeconómicos estadounidenses y mundiales también contribuyen, ya que influyen en la confianza de los inversores. El nivel de los tipos de interés, fijado por la Reserva Federal (Fed), también influye en el DJIA, ya que afecta al coste del crédito, del que dependen en gran medida muchas empresas. Por lo tanto, la inflación puede ser un factor determinante, así como otros parámetros que influyen en las decisiones de la Reserva Federal.

La Teoría de Dow es un método para identificar la tendencia principal del mercado bursátil desarrollado por Charles Dow. Un paso clave es comparar la dirección del Dow Jones Industrial Average (DJIA) y el Dow Jones Transportation Average(DJTA) y sólo seguir las tendencias en las que ambos se mueven en la misma dirección. El volumen es un criterio de confirmación. La teoría utiliza elementos del análisis de máximos y mínimos. La teoría de Dow plantea tres fases de la tendencia: acumulación, cuando el dinero inteligente empieza a comprar o vender; participación del público, cuando el público en general se une a la tendencia; y distribución, cuando el dinero inteligente abandona la tendencia.

Hay varias formas de operar con el DJIA. Una de ellas es utilizar ETF que permiten a los inversores negociar el DJIA como un único valor, en lugar de tener que comprar acciones de las 30 empresas que lo componen. Un ejemplo destacado es el SPDR Dow Jones Industrial Average ETF (DIA). Los contratos de futuros sobre el DJIA permiten a los operadores especular sobre el valor futuro del índice y las opciones proporcionan el derecho, pero no la obligación, de comprar o vender el índice a un precio predeterminado en el futuro. Los fondos de inversión permiten a los inversores comprar una parte de una cartera diversificada de valores del DJIA, lo que proporciona una exposición al índice global.

El Real brasileño retrocede en la jornada del viernes alcanzando mínimos no vistos desde el 14 de febrero.

El USD/BRL marcó un mínimo diario en 5.6953, donde encontró compradores agresivos que impulsaron la paridad a máximos de una semana en 5.7355.

El USD/BRL opera actualmente en 5.7295, ganando un 0.45% el día de hoy.

Los datos económicos de EE.UU. impulsan el Dólar estadounidense

- El PMI manufacturero de S&P Global de Estados Unidos se incrementó ligeramente a 51.6 puntos, por encima de los 51.5 puntos esperados por el mercado. Por otro lado, el PMI de servicios de S&P Global cayó a 49.7 puntos en febrero, situándose por debajo de los 53 puntos previstos.

- De igual forma, el Índice de sentimiento de consumidor de la Universidad de Michigan se contrajo a 64.7 puntos, no cumpliendo con los 67.8 puntos previos y previstos.

- Tras estos resultados, el Índice del Dólar (DXY) sube un 0.27% diario, operando en estos momentos en 106.64.

- La atención de los operadores del USD/BRL estará puesta la próxima semana en el Índice de inflación mayorista y en la Tasa de desempleo de Brasil correspondiente a enero, a publicarse el próximo jueves 27 de febrero.

Dólar estadounidense FAQs

El Dólar estadounidense (USD) es la moneda oficial de los Estados Unidos de América, y la moneda "de facto" de un número significativo de otros países donde se encuentra en circulación junto con los billetes locales. Según datos de 2022, es la divisa más negociada del mundo, con más del 88% de todas las operaciones mundiales de cambio de divisas, lo que equivale a una media de 6.6 billones de dólares en transacciones diarias. Tras la Segunda Guerra Mundial, el USD tomó el relevo de la libra esterlina como moneda de reserva mundial.

El factor individual más importante que influye en el valor del Dólar estadounidense es la política monetaria, que está determinada por la Reserva Federal (Fed). La Fed tiene dos mandatos: lograr la estabilidad de precios (controlar la inflación) y fomentar el pleno empleo. Su principal herramienta para lograr estos dos objetivos es ajustar las tasas de interés. Cuando los precios suben demasiado deprisa y la inflación supera el objetivo del 2% fijado por la Fed, ésta sube los tipos, lo que favorece la cotización del dólar. Cuando la Inflación cae por debajo del 2% o la tasa de desempleo es demasiado alta, la Fed puede bajar las tasas de interés, lo que pesa sobre el Dólar.

En situaciones extremas, la Reserva Federal también puede imprimir más dólares y promulgar la flexibilización cuantitativa (QE). La QE es el proceso mediante el cual la Fed aumenta sustancialmente el flujo de crédito en un sistema financiero atascado. Se trata de una medida de política no convencional que se utiliza cuando el crédito se ha agotado porque los bancos no se prestan entre sí (por miedo al impago de las contrapartes). Es el último recurso cuando es poco probable que una simple bajada de las tasas de interés logre el resultado necesario. Fue el arma elegida por la Fed para combatir la contracción del crédito que se produjo durante la Gran Crisis Financiera de 2008. Consiste en que la Fed imprima más dólares y los utilice para comprar bonos del gobierno estadounidense, principalmente de instituciones financieras. El QE suele conducir a un debilitamiento del Dólar estadounidense.

El endurecimiento cuantitativo (QT) es el proceso inverso por el que la Reserva Federal deja de comprar bonos a las instituciones financieras y no reinvierte el capital de los valores en cartera que vencen en nuevas compras. Suele ser positivo para el dólar estadounidense.

- El Índice del Dólar se mantiene por encima de 106.50 tras los débiles datos del PMI de EE.UU.

- El sector servicios de EE.UU. se contrae inesperadamente en febrero, pesando sobre el sentimiento.

- El sentimiento del consumidor cae, mientras que las expectativas de inflación aumentan, añadiendo presión al USD.

El Índice del Dólar estadounidense (DXY), que rastrea el desempeño del Dólar estadounidense frente a seis monedas principales, está manteniendo pequeñas ganancias el viernes, cotizando alrededor de 106.50. Esta leve recuperación sigue a decepcionantes datos preliminares del PMI, señalando que la economía de EE.UU. ya no está superando significativamente a la Eurozona u otros bloques económicos importantes. Un dato más débil del sector servicios pesó sobre el sentimiento del mercado, aunque las ganancias en manufactura proporcionaron cierto equilibrio.

Resumen diario de los mercados: El Dólar estadounidense mantiene ganancias a pesar de los débiles datos del PMI

- El PMI manufacturero de EE.UU. para febrero supera las expectativas en 51.6, superando tanto el consenso de 51.5 como la lectura de 51.2 de enero.

- El PMI de servicios de EE.UU. cae a contracción en 49.7, quedando por debajo de la previsión de 53.0 y de 52.9 de enero.

- El Índice de Sentimiento del Consumidor de la Universidad de Michigan cae a 64.7, fallando en el pronóstico de 67.8 y la lectura anterior.

- Las expectativas de inflación del consumidor a 5 años aumentan al 3.5%, por encima del consenso del 3.3% y de la lectura anterior.

- Los mercados continúan monitoreando las amenazas arancelarias, con posibles aumentos en el horizonte durante el fin de semana. Cualquier cosa que pueda generar preocupaciones sobre una guerra comercial entre EE.UU. y China podría amortiguar las pérdidas del USD.

Perspectiva técnica del DXY: Intentos de recuperación a medida que el impulso bajista se suaviza

El Índice del Dólar estadounidense ha recuperado algo de tracción, rondando los 106.50 mientras intenta reclamar la media móvil simple (SMA) de 100 días en 106.60. A pesar de la leve recuperación, los indicadores técnicos permanecen en territorio bajista.

Tanto el Índice de Fuerza Relativa (RSI) como el MACD muestran signos de una ligera mejora pero permanecen en zonas negativas. El próximo nivel de resistencia está cerca de 107.00, mientras que el soporte se encuentra alrededor de 106.00. Una ruptura decisiva por debajo del umbral de 106.00 podría confirmar una perspectiva bajista a corto plazo.

Fed FAQs

La política monetaria de Estados Unidos está dirigida por la Reserva Federal (Fed). La Fed tiene dos mandatos: lograr la estabilidad de los precios y fomentar el pleno empleo. Su principal herramienta para lograr estos objetivos es ajustar los tipos de interés. Cuando los precios suben demasiado deprisa y la inflación supera el objetivo del 2% fijado por la Reserva Federal, ésta sube los tipos de interés, incrementando los costes de los préstamos en toda la economía. Esto se traduce en un fortalecimiento del Dólar estadounidense (USD), ya que hace de Estados Unidos un lugar más atractivo para que los inversores internacionales coloquen su dinero. Cuando la inflación cae por debajo del 2% o la tasa de desempleo es demasiado alta, la Reserva Federal puede bajar los tipos de interés para fomentar el endeudamiento, lo que pesa sobre el billete verde.

La Reserva Federal (Fed) celebra ocho reuniones al año, en las que el Comité Federal de Mercado Abierto (FOMC) evalúa la situación económica y toma decisiones de política monetaria. El FOMC está formado por doce funcionarios de la Reserva Federal: los siete miembros del Consejo de Gobernadores, el presidente del Banco de la Reserva Federal de Nueva York y cuatro de los once presidentes de los bancos regionales de la Reserva, que ejercen sus cargos durante un año de forma rotatoria.

En situaciones extremas, la Reserva Federal puede recurrir a una política denominada Quantitative Easing (QE). El QE es el proceso por el cual la Fed aumenta sustancialmente el flujo de crédito en un sistema financiero atascado. Es una medida de política no estándar utilizada durante las crisis o cuando la inflación es extremadamente baja. Fue el arma elegida por la Fed durante la Gran Crisis Financiera de 2008. Consiste en que la Fed imprima más dólares y los utilice para comprar bonos de alta calidad de instituciones financieras. El QE suele debilitar al Dólar estadounidense.

El endurecimiento cuantitativo (QT) es el proceso inverso a la QE, por el que la Reserva Federal deja de comprar bonos a instituciones financieras y no reinvierte el capital de los bonos que tiene en cartera que vencen, para comprar nuevos bonos. Suele ser positivo para el valor del Dólar estadounidense.

- El PIB del cuarto trimestre de México se contrae por primera vez desde 2021.

- Banxico recorta la perspectiva de crecimiento para 2025 al 0.6%, muy por debajo de las proyecciones del Ministerio de Finanzas.

- Datos de EE.UU. mixtos: el PMI manufacturero mejora, pero el PMI de servicios cae en contracción.

El Peso mexicano (MXN) perdió terreno frente al Dólar estadounidense (USD) el viernes, ya que la economía mexicana se desaceleró en el último trimestre de 2024. Esto indica que las perspectivas no son tan prometedoras como se esperaba en un entorno de incertidumbre vinculado a las políticas comerciales del presidente de Estados Unidos, Donald Trump. El USD/MXN cotiza a 20.33, registrando ganancias del 0.14%.

La economía de México se contrajo en el cuarto trimestre de 2024 por primera vez desde el tercer trimestre de 2021, reveló la agencia de estadísticas INEGI. El Producto Interno Bruto (PIB) coincidió con las estimaciones en términos trimestrales y disminuyó en comparación con la lectura anterior y las previsiones en términos anuales.

El Banco de México (Banxico) espera que el crecimiento de este año se desacelere al 0.6%, como revelaron las últimas actas de la reunión. La Junta de Gobierno espera que la economía crezca un 0.6% en 2025, por debajo del 1.2% previsto anteriormente, muy por debajo de las proyecciones del Ministerio de Finanzas de México del 2.3% y por debajo de la Encuesta de Expectativas de Citi del 1%.

Dado el contexto, el par USD/MXN muestra un potencial alcista adicional. S&P Global reveló que la actividad manufacturera en Estados Unidos mejoró. Mientras tanto, el PMI de servicios cayó a territorio de contracción por primera vez desde enero de 2023.

Otros datos mostraron que las ventas de viviendas existentes cayeron y que la lectura final del índice de sentimiento del consumidor de la Universidad de Michigan (UoM) para febrero se deterioró aún más.

Resumen diario de los movimientos del mercado: Peso mexicano pesado, economía proyectada para un rendimiento inferior

- El Producto Interno Bruto (PIB) se contrajo un -0.6% intertrimestral en el cuarto trimestre de 2024, frente a una expansión del 1.1% y coincidió con las estimaciones de una encuesta de Reuters.

- En términos anuales, la economía de México creció un 0.5% en el cuarto trimestre en comparación con las cifras de 2023. El crecimiento para todo el año alcanzó el 1.2%, su peor cifra anual desde 2020.

- La divergencia en la política monetaria entre Banxico y la Fed favorece un mayor potencial alcista para el USD/MXN. Se espera que la Fed mantenga las tasas estables, mientras que se prevé que Banxico recorte las tasas nuevamente en 50 puntos básicos en la próxima reunión.

- Al momento de escribir, el presidente de EE.UU., Donald Trump, reiteró aranceles del 25% sobre los automóviles, efectivos a partir del 2 de abril.

- Las disputas comerciales entre EE.UU. y México siguen siendo el centro de atención. Aunque los países encontraron un terreno común anteriormente, los operadores del USD/MXN deben saber que hay una pausa de 30 días y que podrían surgir tensiones hacia finales de febrero.

Perspectiva técnica del USD/MXN: El Peso mexicano cae mientras el USD/MXN rebota desde 20.20

El par USD/MXN no presenta cambios abruptos, con la tendencia ligeramente inclinada al alza. Después de tocar fondo cerca de la media móvil simple (SMA) de 100 días en 20.23, los compradores empujaron el par hacia arriba. Sin embargo, la resistencia cerca de 20.40 mantiene al par exótico operando lateralmente.

Si el USD/MXN supera 20.40, la próxima resistencia sería 20.50, seguida por la marca de 20.93 del 17 de enero. Con una mayor fortaleza, los próximos niveles clave de resistencia son 21.00 y el máximo del año hasta la fecha (YTD) de 21.28. Por el contrario, si el par cae por debajo de 20.23, la cifra de 20.00 sería la siguiente. Una ruptura de esta última expone el mínimo del 18 de octubre de 2024 en 19.64, antes de la SMA de 200 días en 19.37.

Peso mexicano FAQs

El Peso mexicano (MXN) es la moneda más comercializada entre sus pares latinoamericanas. Su valor está ampliamente determinado por el desempeño de la economía mexicana, la política del banco central del país, la cantidad de inversión extranjera en el país e incluso los niveles de remesas enviadas por los mexicanos que viven en el extranjero, particularmente en los Estados Unidos. Las tendencias geopolíticas también pueden afectar al MXN: por ejemplo, el proceso de nearshoring (o la decisión de algunas empresas de reubicar la capacidad de fabricación y las cadenas de suministro más cerca de sus países de origen) también se considera un catalizador para la moneda mexicana, ya que el país se considera un centro de fabricación clave en el continente americano. Otro catalizador para el MXN son los precios del petróleo, ya que México es un exportador clave de la materia prima.

El objetivo principal del banco central de México, también conocido como Banxico, es mantener la inflación en niveles bajos y estables (en o cerca de su objetivo del 3%, el punto medio de una banda de tolerancia de entre el 2% y el 4%). Para ello, el banco establece un nivel adecuado de tasas de interés. Cuando la inflación es demasiado alta, Banxico intentará controlarla subiendo las tasas de interés, lo que encarece el endeudamiento de los hogares y las empresas, enfriando así la demanda y la economía en general. Las tasas de interés más altas son generalmente positivas para el Peso mexicano (MXN), ya que conducen a mayores rendimientos, lo que hace que el país sea un lugar más atractivo para los inversores. Por el contrario, las tasas de interés más bajas tienden a debilitar el MXN.

La publicación de datos macroeconómicos es clave para evaluar el estado de la economía y puede tener un impacto en la valuación del peso mexicano (MXN). Una economía mexicana fuerte, basada en un alto crecimiento económico, un bajo desempleo y una alta confianza es buena para el MXN. No solo atrae más inversión extranjera, sino que puede alentar al Banco de México (Banxico) a aumentar las tasas de interés, en particular si esta fortaleza se acompaña de una inflación elevada. Sin embargo, si los datos económicos son débiles, es probable que el MXN se deprecie.

Como moneda de mercado emergente, el Peso mexicano (MXN) tiende a subir durante períodos de riesgo, o cuando los inversores perciben que los riesgos generales del mercado son bajos y, por lo tanto, están ansiosos por participar en inversiones que conllevan un mayor riesgo. Por el contrario, el MXN tiende a debilitarse en momentos de turbulencia del mercado o incertidumbre económica, ya que los inversores tienden a vender activos de mayor riesgo y huir a los refugios seguros más estables.

El precio del Dólar estadounidense sube frente el peso colombiano, desde mínimos no vistos desde el 28 de agosto de 2024 en 4.060,73, encontrando compradores que impulsaron la paridad hasta llegar a un máximo del día en 4.085,50.

El USD/COP cotiza en estos momentos en 4.080,74, ganando un 0.21% el día de hoy.

El Peso colombiano pierde terreno tras los PMI del S&P Global de Estados Unidos

- De acuerdo con información de Markit Economics, el PMI de servicios de S&P Global se contrajo a 49.7 puntos en febrero, por debajo de los 53 puntos esperados. En contraste, el PMI manufacturero se ubicó en 51.6 puntos, superando ligeramente los 51.5 puntos proyectados por los analistas.

- Por otro lado, el Índice de sentimiento de consumidor de la Universidad de Michigan cayó a 64.7 puntos, empeorando los 67.8 puntos previos y previstos.

- Los inversores estarán atentos a la publicación de la Tasa de Desempleo de Colombia a publicarse el próximo 28 de febrero, la cual alcanzó un 9.1% en su lectura más reciente.

Dólar estadounidense FAQs

El Dólar estadounidense (USD) es la moneda oficial de los Estados Unidos de América, y la moneda "de facto" de un número significativo de otros países donde se encuentra en circulación junto con los billetes locales. Según datos de 2022, es la divisa más negociada del mundo, con más del 88% de todas las operaciones mundiales de cambio de divisas, lo que equivale a una media de 6.6 billones de dólares en transacciones diarias. Tras la Segunda Guerra Mundial, el USD tomó el relevo de la libra esterlina como moneda de reserva mundial.

El factor individual más importante que influye en el valor del Dólar estadounidense es la política monetaria, que está determinada por la Reserva Federal (Fed). La Fed tiene dos mandatos: lograr la estabilidad de precios (controlar la inflación) y fomentar el pleno empleo. Su principal herramienta para lograr estos dos objetivos es ajustar las tasas de interés. Cuando los precios suben demasiado deprisa y la inflación supera el objetivo del 2% fijado por la Fed, ésta sube los tipos, lo que favorece la cotización del dólar. Cuando la Inflación cae por debajo del 2% o la tasa de desempleo es demasiado alta, la Fed puede bajar las tasas de interés, lo que pesa sobre el Dólar.

En situaciones extremas, la Reserva Federal también puede imprimir más dólares y promulgar la flexibilización cuantitativa (QE). La QE es el proceso mediante el cual la Fed aumenta sustancialmente el flujo de crédito en un sistema financiero atascado. Se trata de una medida de política no convencional que se utiliza cuando el crédito se ha agotado porque los bancos no se prestan entre sí (por miedo al impago de las contrapartes). Es el último recurso cuando es poco probable que una simple bajada de las tasas de interés logre el resultado necesario. Fue el arma elegida por la Fed para combatir la contracción del crédito que se produjo durante la Gran Crisis Financiera de 2008. Consiste en que la Fed imprima más dólares y los utilice para comprar bonos del gobierno estadounidense, principalmente de instituciones financieras. El QE suele conducir a un debilitamiento del Dólar estadounidense.

El endurecimiento cuantitativo (QT) es el proceso inverso por el que la Reserva Federal deja de comprar bonos a las instituciones financieras y no reinvierte el capital de los valores en cartera que vencen en nuevas compras. Suele ser positivo para el dólar estadounidense.

- El EUR/USD cae más de 0.40% a 1.0450 el viernes, revirtiendo tras poner a prueba la SMA de 100 días.

- El RSI cae bruscamente a 55, señalando un debilitamiento del impulso alcista cerca del punto medio.

- El histograma del MACD presenta barras verdes más bajas, indicando una disminución de la presión de compra y potencial para más caídas.

El par EUR/USD enfrentó un revés el viernes, cayendo un 0.44% para asentarse cerca de 1.0450 tras encontrar una firme resistencia en la media móvil simple (SMA) de 100 días alrededor de 1.0540. Este rechazo marca un punto de inflexión crítico para el par, sugiriendo que el impulso alcista está comenzando a desvanecerse después de una reciente subida. Sin una ruptura decisiva por encima de este nivel clave, los alcistas parecen estar perdiendo su control sobre el mercado.

Los indicadores técnicos están reforzando la perspectiva de debilitamiento. El Índice de Fuerza Relativa (RSI) ha caído bruscamente a 55, acercándose al punto medio neutral, lo que podría señalar un cambio en el sentimiento si se rompe. Mientras tanto, el histograma del Convergencia/Divergencia de Medias Móviles (MACD) muestra barras verdes planas con una inclinación hacia abajo, reflejando una presión de compra en disminución y un creciente riesgo de una reversión bajista.

Si el EUR/USD no logra recuperar la SMA de 100 días en el corto plazo, el reciente movimiento ascendente podría considerarse una corrección temporal en lugar de un cambio estructural. El par podría retirarse aún más o quedar atrapado en un rango entre la resistencia de la SMA de 100 días y la SMA de 20 días, que podría actuar como soporte inicial alrededor de la región de 1.0415. Una ruptura sostenida por debajo de la SMA de 20 días solidificaría aún más la perspectiva bajista.

Gráfico diario del EUR/USD

- El USD/MXN sube un 0.18% diario, operando al momento de escribir en 20.34.

- El Índice del Dólar (DXY) repunta un 0.26% el día de hoy, rebotando desde mínimos del 11 de diciembre de 2024.

- El Producto Interior Bruto de México se ubica en 0.5% interanual, empeorando las expectativas del mercado.

- El PMI de servicios de S&P Global de EE.UU. se contrae a 49.7 puntos en febrero, por debajo de las estimaciones de los analistas.

El USD/MXN reaccionó a la baja desde un máximo del día en 20.36, atrayendo vendedores que arrastraron la paridad a un mínimo de dos días en 20.29. En estos momentos, el USD/MXN cotiza sobre 20.34, ganando un 0.18% en el día.

El Peso mexicano pierde terreno ante los datos económicos de Estados Unidos

De acuerdo con información proporcionada por el Instituto Nacional de Estadística y Geografía, el Producto Interno Bruto de México se situó en 0.5% interanual, por debajo de un 0.6% previo y previsto.

Por otro lado, el PMI de servicios de S&P Global de EE.UU. se ubicó en 49.7 puntos en febrero, por debajo de los 53 proyectados y de los 52.9 registrados en enero. En contraste, el PMI manufacturero de S&P Global se incrementó a 51.6, ligeramente por encima de los 51.5 puntos esperados y de los 51.2 alcanzados el mes anterior.

Tras estas noticias, el Peso mexicano pierde terreno frente al Dólar estadounidense, consolidándose dentro del rango de la sesión previa, mientras el USD/MXN gana un 0.18%, negociándose al momento de escribir en 20.34. A la par, el Índice del Dólar (DXY) sube un 0.31% el día de hoy, operando en estos momentos sobre 106.69.

USD/MXN Niveles de Precio

El USD/MXN reaccionó a la baja desde una resistencia de corto plazo dada por el máximo del 3 de febrero en 21.29. A al sur, el soporte más cercano está en 20.13, mínimo del 24 de enero. La siguiente zona de soporte clave se encuentra en 20.02, punto pivote del 20 de diciembre de 2024.

Dólar estadounidense FAQs

El Dólar estadounidense (USD) es la moneda oficial de los Estados Unidos de América, y la moneda "de facto" de un número significativo de otros países donde se encuentra en circulación junto con los billetes locales. Según datos de 2022, es la divisa más negociada del mundo, con más del 88% de todas las operaciones mundiales de cambio de divisas, lo que equivale a una media de 6.6 billones de dólares en transacciones diarias. Tras la Segunda Guerra Mundial, el USD tomó el relevo de la libra esterlina como moneda de reserva mundial.

El factor individual más importante que influye en el valor del Dólar estadounidense es la política monetaria, que está determinada por la Reserva Federal (Fed). La Fed tiene dos mandatos: lograr la estabilidad de precios (controlar la inflación) y fomentar el pleno empleo. Su principal herramienta para lograr estos dos objetivos es ajustar las tasas de interés. Cuando los precios suben demasiado deprisa y la inflación supera el objetivo del 2% fijado por la Fed, ésta sube los tipos, lo que favorece la cotización del dólar. Cuando la Inflación cae por debajo del 2% o la tasa de desempleo es demasiado alta, la Fed puede bajar las tasas de interés, lo que pesa sobre el Dólar.

En situaciones extremas, la Reserva Federal también puede imprimir más dólares y promulgar la flexibilización cuantitativa (QE). La QE es el proceso mediante el cual la Fed aumenta sustancialmente el flujo de crédito en un sistema financiero atascado. Se trata de una medida de política no convencional que se utiliza cuando el crédito se ha agotado porque los bancos no se prestan entre sí (por miedo al impago de las contrapartes). Es el último recurso cuando es poco probable que una simple bajada de las tasas de interés logre el resultado necesario. Fue el arma elegida por la Fed para combatir la contracción del crédito que se produjo durante la Gran Crisis Financiera de 2008. Consiste en que la Fed imprima más dólares y los utilice para comprar bonos del gobierno estadounidense, principalmente de instituciones financieras. El QE suele conducir a un debilitamiento del Dólar estadounidense.

El endurecimiento cuantitativo (QT) es el proceso inverso por el que la Reserva Federal deja de comprar bonos a las instituciones financieras y no reinvierte el capital de los valores en cartera que vencen en nuevas compras. Suele ser positivo para el dólar estadounidense.

- Las ventas minoristas del Reino Unido superan las expectativas, aumentando un 1.7% intermensual en enero.

- El PMI de servicios de S&P Global de EE.UU. cae en contracción, arrastrando el índice compuesto a la baja.

- Los operadores descuentan menos recortes de tasas del BoE, apoyando un mayor aumento del GBP/USD.

El GBP/USD registra pérdidas durante la sesión norteamericana tras probar la media móvil simple (SMA) de 100 días en 1.2658. Buenos datos económicos del Reino Unido empujaron al par hacia máximos del año hasta la fecha (YTD) de 1.2678, antes de estabilizarse en los precios actuales. El par se intercambia cerca de 1.2660.

La Libra se estabiliza cerca de 1.2660 tras alcanzar máximos YTD de 1.2678

S&P Global mostró que la actividad empresarial en los Estados Unidos se debilitó aún más, a pesar de que el PMI manufacturero de febrero subió a 51.6, desde 51.2, superando las previsiones. Sin embargo, el índice de servicios decepcionó a los inversores, cayendo a territorio de recesión de 52.9 a 49.7, empujando el índice compuesto a 50.4 desde 52.7.

En el Reino Unido, las ventas minoristas en enero superaron las estimaciones del 0.3%, expandiéndose un 1.7% intermensual. En los doce meses hasta enero, cayeron del 2.8% al 1%, por encima de la previsión de un aumento del 0.6%. Otros datos mostraron que los PMI preliminares de S&P llegaron mixtos, con el índice manufacturero en contracción mientras que el sector de servicios mejoró de 50.8 a 51.1.

Los datos del Reino Unido que muestran lecturas mixtas harían que el trabajo del Banco de Inglaterra (BoE) sea más difícil. A medida que el banco inició un ciclo de flexibilización, la inflación y los salarios aumentaron. En consecuencia, se prevé una mayor fortaleza del GBP/USD después de que los operadores descontaran no más de dos recortes de tasas de interés este año.

Pronóstico del precio del GBP/USD: Perspectiva técnica

Dado el contexto, la caída del GBP/USD podría verse como una oportunidad para que los compradores entren a un mejor precio. Sin embargo, una caída por debajo de 1.2600 cambiaría ligeramente la tendencia hacia la baja, ya que los vendedores desafiarían 1.2549, antes de probar la SMA de 50 días en 1.2459.

Es notable que el Índice de Fuerza Relativa (RSI) está mixto, a pesar de estar en territorio alcista, y apunta hacia abajo. Por lo tanto, se espera un descenso hacia la cifra antes de que los compradores vuelvan a entrar y empujen los precios al alza.

Libra esterlina FAQs

La Libra esterlina (GBP) es la moneda más antigua del mundo (886 d. C.) y la moneda oficial del Reino Unido. Es la cuarta unidad de cambio de divisas (FX) más comercializada en el mundo, representando el 12% de todas las transacciones, con un promedio de 630 mil millones de $ al día, según datos de 2022. Sus pares comerciales clave son GBP/USD, que representa el 11% de FX, GBP/JPY (3%) y EUR/GBP (2%). La Libra esterlina es emitida por el Banco de Inglaterra (BoE).

El factor más importante que influye en el valor de la Libra esterlina es la política monetaria decidida por el Banco de Inglaterra. El Banco de Inglaterra basa sus decisiones en si ha logrado su objetivo principal de "estabilidad de precios": una tasa de inflación constante de alrededor del 2%. Su principal herramienta para lograrlo es el ajuste de los tipos de interés. Cuando la inflación es demasiado alta, el Banco de Inglaterra intentará controlarla subiendo los tipos de interés, lo que encarece el acceso al crédito para las personas y las empresas. Esto es generalmente positivo para la libra esterlina, ya que los tipos de interés más altos hacen del Reino Unido un lugar más atractivo para que los inversores globales inviertan su dinero. Cuando la inflación cae demasiado es una señal de que el crecimiento económico se está desacelerando. En este escenario, el Banco de Inglaterra considerará bajar los tipos de interés para abaratar el crédito, de modo que las empresas se endeudarán más para invertir en proyectos que generen crecimiento.

Los datos publicados miden la salud de la economía y pueden afectar el valor de la libra esterlina. Indicadores como el PIB, los PMI de manufactura y servicios y el empleo pueden influir en la dirección de la Libra esterlina.

Otro dato importante que se publica y afecta a la Libra esterlina es la balanza comercial. Este indicador mide la diferencia entre lo que un país gana con sus exportaciones y lo que gasta en importaciones durante un período determinado. Si un país produce productos de exportación muy demandados, su moneda se beneficiará exclusivamente de la demanda adicional creada por los compradores extranjeros que buscan comprar esos bienes. Por lo tanto, una balanza comercial neta positiva fortalece una moneda y viceversa en el caso de un saldo negativo

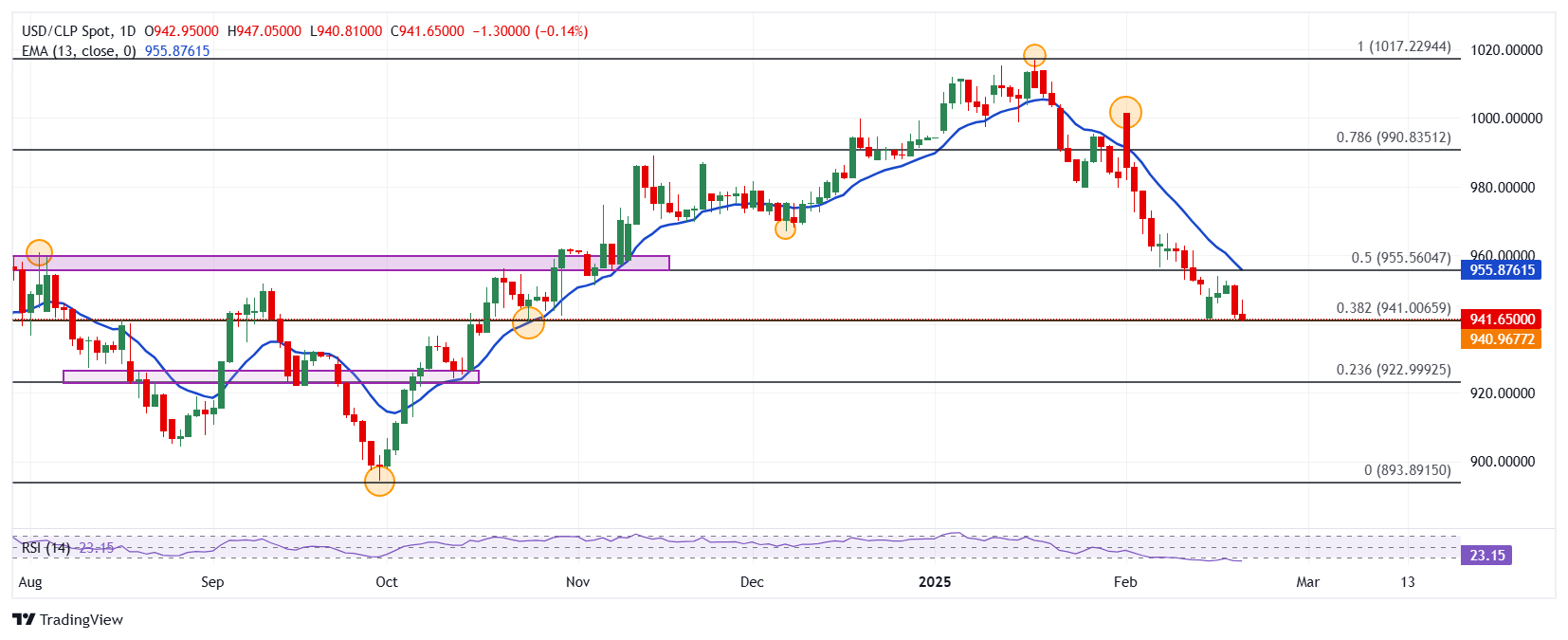

- El Dólar cae un 0.05% diario, operando actualmente en 942.49.

- El Índice del Dólar (DXY) sube un 0.25% el día de hoy, manteniéndose dentro del rango operativo de la sesión previa en 106.62.

- Los analistas proyectan que el PMI de servicios de S&P Global de Estados Unidos se sitúe en 53, ligeramente superior al registrado en enero.

- La agenda económica del día de hoy de EE.UU., considera los discursos de Mary Daly y Philip Jefferson, miembros de la Fed.

El USD/CLP marco un máximo diario en 947,05, encontrando vendedores que lastraron la paridad a un mínimo del día en 942,25. En estos momentos, el USD/CLP opera sobre 942,49, retrocediendo marginalmente un 0.05% en la última sesión de la semana.

El Peso chileno gana tracción frente al Dólar estadounidense antes de la publicación de los PMI de S&P Global

La mirada de los inversores ese centrará el día de hoy en los PMI de S&P Global de Estados Unidos. Las previsiones del mercado esperan una ligera expansión en el PMI de servicios a 53 en febrero, desde 52.9 registrado en enero. Por otro lado, el consenso de analistas espera que se ubique en 51.5, por encima de los 51.2 alcanzados el mes anterior.

Por otro lado, el Peso chileno firma su segunda sesión consecutiva al alza, manteniéndose en máximos de cuatro meses, en tanto que el USD/CLP extiende sus pérdidas y retrocede un 0.05% en el día, estableciendo un mínimo diario en 942,25.

En el transcurso de la sesión americana, Philip Jefferson y Mary Daly, miembros de la Reserva Federal, ofrecerán sus discursos proporcionando pistas adicionales sobre el modo de actuación de la autoridad monetaria en el corto plazo.

Niveles técnicos en el USD/CLP

El USD/CLP reaccionó a la baja desde una resistencia de corto plazo dada por el máximo del 3 de febrero en 1.001,60. La siguiente resistencia clave la observamos en 1.017,05, punto pivote del 17 de enero. Al sur, el soporte importante está en 894,25, mínimo del 30 de septiembre de 2024.

Gráfico diario del USD/CLP

Dólar estadounidense FAQs

El Dólar estadounidense (USD) es la moneda oficial de los Estados Unidos de América, y la moneda "de facto" de un número significativo de otros países donde se encuentra en circulación junto con los billetes locales. Según datos de 2022, es la divisa más negociada del mundo, con más del 88% de todas las operaciones mundiales de cambio de divisas, lo que equivale a una media de 6.6 billones de dólares en transacciones diarias. Tras la Segunda Guerra Mundial, el USD tomó el relevo de la libra esterlina como moneda de reserva mundial.

El factor individual más importante que influye en el valor del Dólar estadounidense es la política monetaria, que está determinada por la Reserva Federal (Fed). La Fed tiene dos mandatos: lograr la estabilidad de precios (controlar la inflación) y fomentar el pleno empleo. Su principal herramienta para lograr estos dos objetivos es ajustar las tasas de interés. Cuando los precios suben demasiado deprisa y la inflación supera el objetivo del 2% fijado por la Fed, ésta sube los tipos, lo que favorece la cotización del dólar. Cuando la Inflación cae por debajo del 2% o la tasa de desempleo es demasiado alta, la Fed puede bajar las tasas de interés, lo que pesa sobre el Dólar.

En situaciones extremas, la Reserva Federal también puede imprimir más dólares y promulgar la flexibilización cuantitativa (QE). La QE es el proceso mediante el cual la Fed aumenta sustancialmente el flujo de crédito en un sistema financiero atascado. Se trata de una medida de política no convencional que se utiliza cuando el crédito se ha agotado porque los bancos no se prestan entre sí (por miedo al impago de las contrapartes). Es el último recurso cuando es poco probable que una simple bajada de las tasas de interés logre el resultado necesario. Fue el arma elegida por la Fed para combatir la contracción del crédito que se produjo durante la Gran Crisis Financiera de 2008. Consiste en que la Fed imprima más dólares y los utilice para comprar bonos del gobierno estadounidense, principalmente de instituciones financieras. El QE suele conducir a un debilitamiento del Dólar estadounidense.

El endurecimiento cuantitativo (QT) es el proceso inverso por el que la Reserva Federal deja de comprar bonos a las instituciones financieras y no reinvierte el capital de los valores en cartera que vencen en nuevas compras. Suele ser positivo para el dólar estadounidense.

- El AUD/USD enfrenta ofertas cerca de 0.6400 a la espera de los datos preliminares del PMI de S&P Global de EE.UU. para febrero.

- Los inversores ven la agenda arancelaria de Trump como menos temible de lo anticipado.

- El apoyo de Bullock del RBA para mantener una postura cautelosa sobre los recortes de tasas de interés.

El par AUD/USD enfrenta presión de venta alrededor de 0.6400 en las horas de negociación de América del Norte el viernes. El par Aussie se debilita mientras el Dólar estadounidense (USD) se negocia firmemente antes de la publicación del índice preliminar de Gerentes de Compras (PMI) de S&P Global de Estados Unidos (EE.UU.) a las 14:45 GMT.

El Índice del Dólar (DXY), que sigue el valor del Dólar frente a seis divisas principales, sube a 106.75 después de recuperarse del mínimo del año (YTD) de 106.30, que registró el jueves.

Se espera que el informe preliminar del PMI muestre que la actividad empresarial general se expandió a un ritmo más rápido debido al fuerte desempeño en el sector manufacturero así como en el sector de servicios. Se estima que el PMI manufacturero y el PMI de servicios se hayan expandido a un ritmo más rápido hasta 51.5 y 53.0, respectivamente.

Datos positivos del PMI del sector privado indicarían una fuerte perspectiva económica. Tal escenario obligaría a los funcionarios de la Reserva Federal (Fed) a continuar manteniendo una postura de política monetaria restrictiva.

Sin embargo, la perspectiva del Dólar estadounidense sigue siendo incierta ya que los inversores esperan que la agenda arancelaria del presidente de EE.UU., Donald Trump, sea menos temible. Hasta ahora, el nivel de aranceles impuestos por Trump es significativamente más bajo de lo que prometió en la campaña electoral. Aunque Trump ha propuesto aranceles para una serie de artículos, los inversores esperan que sus aliados logren negociar con él y que el impacto en la economía global sea mucho menor de lo anticipado.

Mientras tanto, el Dólar australiano (AUD) se debilita frente a sus principales pares, excepto el Yen japonés (JPY), a pesar de que la Gobernadora del Banco de la Reserva de Australia (RBA), Michele Bullock, reiteró su postura de mantener cautela sobre una mayor expansión monetaria. Bullock advirtió que la tendencia de desinflación podría estancarse si el RBA recorta las tasas de interés demasiado rápido.

Dólar australiano PRECIO Hoy

La tabla inferior muestra el porcentaje de cambio del Dólar australiano (AUD) frente a las principales monedas hoy. Dólar australiano fue la divisa más fuerte frente al Yen japonés.

| USD | EUR | GBP | JPY | CAD | AUD | NZD | CHF | |

|---|---|---|---|---|---|---|---|---|

| USD | 0.26% | 0.21% | 0.48% | 0.07% | 0.30% | 0.16% | 0.25% | |

| EUR | -0.26% | -0.06% | 0.22% | -0.20% | 0.03% | -0.11% | -0.02% | |

| GBP | -0.21% | 0.06% | 0.29% | -0.14% | 0.09% | -0.05% | 0.04% | |

| JPY | -0.48% | -0.22% | -0.29% | -0.38% | -0.17% | -0.33% | -0.23% | |

| CAD | -0.07% | 0.20% | 0.14% | 0.38% | 0.22% | 0.08% | 0.17% | |

| AUD | -0.30% | -0.03% | -0.09% | 0.17% | -0.22% | -0.14% | -0.06% | |

| NZD | -0.16% | 0.11% | 0.05% | 0.33% | -0.08% | 0.14% | 0.09% | |

| CHF | -0.25% | 0.02% | -0.04% | 0.23% | -0.17% | 0.06% | -0.09% |

El mapa de calor muestra los cambios porcentuales de las principales monedas. La moneda base se selecciona desde la columna de la izquierda, mientras que la moneda de cotización se selecciona en la fila superior. Por ejemplo, si elige el Dólar australiano de la columna de la izquierda y se mueve a lo largo de la línea horizontal hasta el Dólar estadounidense, el cambio porcentual que se muestra en el cuadro representará el AUD (base)/USD (cotización).

En el frente de datos económicos, el PMI compuesto del Banco Judo de Australia se expandió a un ritmo ligeramente más rápido, alcanzando 51.2 desde 51.1 en enero. El PMI de servicios avanzó a 51.4 desde 51.2, mientras que el PMI manufacturero subió a 50.6 desde la lectura anterior de 50.2.

Dólar australiano FAQs

Uno de los factores más importantes para el Dólar australiano (AUD) es el nivel de los tipos de interés fijados por el Banco de la Reserva de Australia (RBA). Dado que Australia es un país rico en recursos, otro factor clave es el precio de su mayor exportación, el mineral de hierro. La salud de la economía china, su mayor socio comercial, es un factor, así como la inflación en Australia, su tasa de crecimiento y la Balanza Comercial. El sentimiento del mercado, es decir, si los inversores apuestan por activos más arriesgados (risk-on) o buscan refugios seguros (risk-off), también es un factor, siendo el risk-on positivo para el AUD.