- Análisis

- Noticias y herramientas

- Noticias del mercado

Noticias de mercados

- La interpretación de las palabras del presidente de la Fed, Jerome Powell, por parte de los mercados indica cautela debido a la imprevisibilidad de la trayectoria de la inflación.

- El informe de Nóminas no Agrícolas del viernes mostró una ralentización de la inflación salarial anual, alimentando las predicciones de inminentes recortes de tipos de la Fed.

- El informe NFP también muestra que la creación de empleo se desaceleró, mientras que el desempleo aumentó.

El Índice del Dólar estadounidense (DXY) cotiza actualmente cerca de 105, reflejando leves pérdidas en la sesión del lunes. Los vientos en contra de la inflación persistente que sigue siendo incómodamente alta, según lo declarado por el presidente de la Reserva Federal (Fed), Jerome Powell, mantienen el Dólar estadounidense estable. Dicho esto, el débil informe de empleo publicado el pasado viernes dio pistas de que la economía estadounidense podría estar dando señales de que ha comenzado el enfriamiento que la Fed necesita para empezar a recortar los tipos. Esto podría desencadenar nuevas caídas del Dólar.

La economía estadounidense presenta un panorama mixto, con una demanda robusta y un mercado laboral estable, que experimentó cierta debilidad en abril. La postura cautelosa del presidente de la Fed, Powell, señalando las incertidumbres que rodean a la trayectoria futura de la inflación y los avances sustanciales, aunque no garantizados, podría mantener el USD a flote en caso de que los datos futuros sean alentadores.

Resumen diario de los movimientos del mercado: El DXY comienza la semana con el pie izquierdo mientras los mercados evalúan los datos del mercado laboral

- Las Nóminas no Agrícolas en EE.UU. aumentaron en 175.000 en abril, por debajo de las expectativas de 243.000 del mercado.

- La tasa de desempleo subió ligeramente hasta el 3,9%, frente al 3.8% anterior.

- La media de ganancias por hora, medida de la inflación salarial, bajó al 3.9% desde el 4.1% anual.

- Las expectativas de los mercados se inclinan hacia una bajada de tipos antes de la próxima reunión de la Fed, con unas probabilidades de recorte de tipos en junio que se mantienen firmes en torno al 10%.

- Sin embargo, para la última parte del año, las expectativas han aumentado: las probabilidades de un recorte de tipos en julio suben al 40% desde el 25% anterior, y casi el 95% para un recorte de tipos en septiembre, desde el 55% anterior a la última reunión.

- En los mercados de renta fija, los rendimientos de los bonos del Tesoro estadounidense han bajado: el rendimiento a 2 años ha caído al 4.81%, el rendimiento a 5 años ha caído al 4.48% y el rendimiento a 10 años ha bajado ligeramente al 4.49%.

Análisis técnico del DXY: Índice del Dólar estadounidense con pendiente negativa y posibilidades alcistas

Los indicadores técnicos del gráfico diario reflejan señales mixtas para el DXY. La pendiente negativa y el territorio negativo del RSI indican que los bajistas parecen estar ganando terreno. Esta tendencia se ve confirmada por el aumento de las barras rojas de la divergencia de convergencia de medias móviles (MACD), que indica un impulso bajista.

Sin embargo, a pesar de este entorno negativo, también hay algunos elementos alcistas. En particular, el DXY se sitúa actualmente por encima de las medias móviles simples (SMA) de 100 y 200 días, lo que generalmente sugiere una tendencia alcista a largo plazo. Sin embargo, ha caído temporalmente por debajo de la SMA de 20 días, lo que acentúa aún más el impulso bajista a corto plazo.

En conclusión, la perspectiva técnica a corto plazo del DXY es bajista, dadas las recientes ventas y configuraciones técnicas. Sin embargo, su posición por encima de las SMA de 100 y 200 días subraya que el impulso alcista a largo plazo aún tiene posibilidades de reanudarse.

Preguntas frecuentes sobre el Dólar estadounidense

¿Qué es el Dólar estadounidense?

El Dólar estadounidense (USD) es la moneda oficial de los Estados Unidos de América, y la moneda "de facto" de un número significativo de otros países donde se encuentra en circulación junto con los billetes locales. Según datos de 2022, es la divisa más negociada del mundo, con más del 88% de todas las operaciones mundiales de cambio de divisas, lo que equivale a una media de 6.6 billones de dólares en transacciones diarias.

Tras la Segunda Guerra Mundial, el USD tomó el relevo de la libra esterlina como moneda de reserva mundial.

¿Cómo afectan al Dólar las decisiones de la Reserva Federal?

El factor individual más importante que influye en el valor del Dólar estadounidense es la política monetaria, que está determinada por la Reserva Federal (Fed). La Fed tiene dos mandatos: lograr la estabilidad de precios (controlar la inflación) y fomentar el pleno empleo. Su principal herramienta para lograr estos dos objetivos es ajustar las tasas de interés.

Cuando los precios suben demasiado deprisa y la inflación supera el objetivo del 2% fijado por la Fed, ésta sube los tipos, lo que favorece la cotización del dólar. Cuando la Inflación cae por debajo del 2% o la tasa de desempleo es demasiado alta, la Fed puede bajar las tasas de interés, lo que pesa sobre el Dólar.

¿Qué es el Quantitative Easing y cómo influye en el Dólar?

En situaciones extremas, la Reserva Federal también puede imprimir más dólares y promulgar la flexibilización cuantitativa (QE). La QE es el proceso mediante el cual la Fed aumenta sustancialmente el flujo de crédito en un sistema financiero atascado. Se trata de una medida de política no convencional que se utiliza cuando el crédito se ha agotado porque los bancos no se prestan entre sí (por miedo al impago de las contrapartes). Es el último recurso cuando es poco probable que una simple bajada de las tasas de interés logre el resultado necesario. Fue el arma elegida por la Fed para combatir la contracción del crédito que se produjo durante la Gran Crisis Financiera de 2008. Consiste en que la Fed imprima más dólares y los utilice para comprar bonos del gobierno estadounidense, principalmente de instituciones financieras. El QE suele conducir a un debilitamiento del Dólar estadounidense.

¿Qué es el endurecimiento cuantitativo y cómo influye en el Dólar estadounidense?

El endurecimiento cuantitativo (QT) es el proceso inverso por el que la Reserva Federal deja de comprar bonos a las instituciones financieras y no reinvierte el capital de los valores en cartera que vencen en nuevas compras. Suele ser positivo para el dólar estadounidense.

- Los reportes del primer trimestre continúan, Disney y Reddit darán a conocer sus resultados esta semana.

- La correlación con el S&P 500 sigue siendo alta, los inversionistas muestran especial interés en empresas tecnológicas.

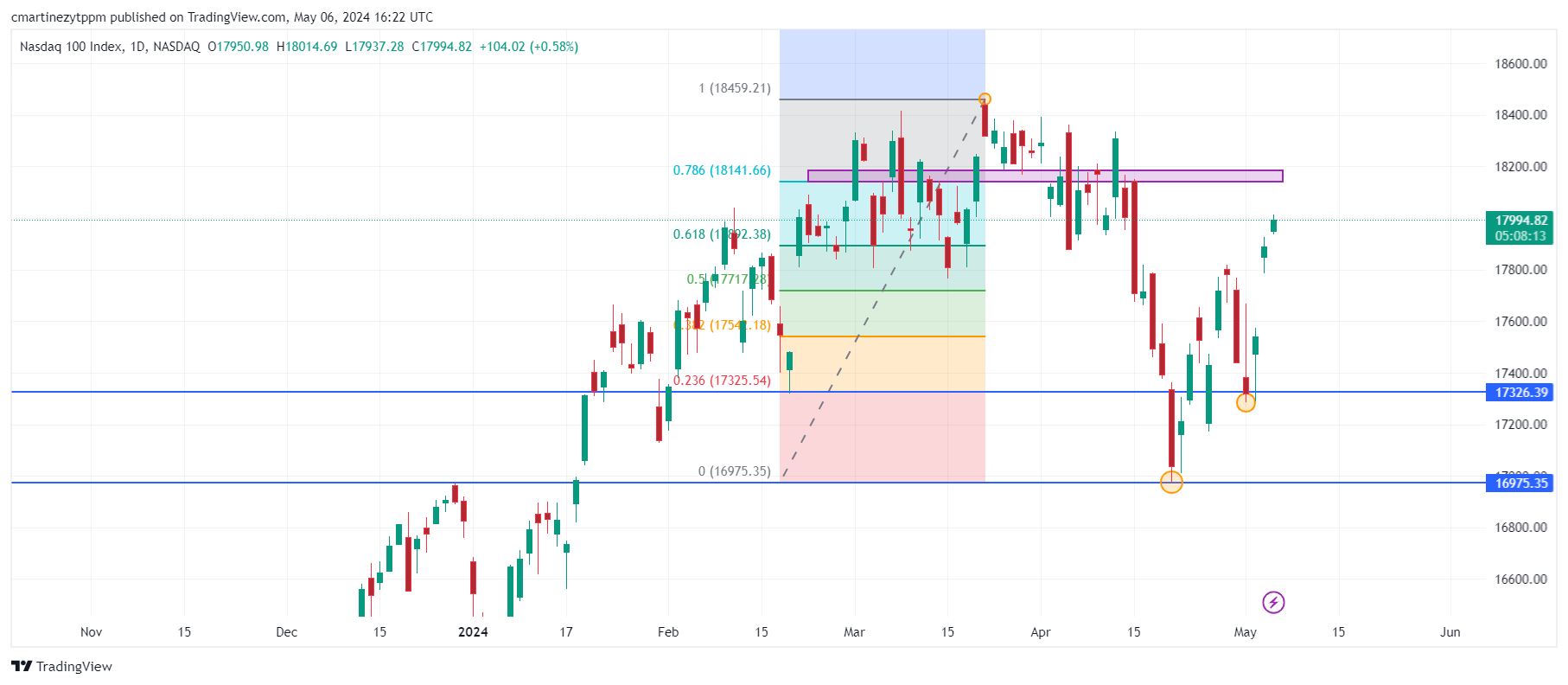

- El índice tecnológico se encuentra a menos de 500 puntos de su máximo histórico 18.464 alcanzado el 21 de marzo.

El Nasdaq 100 abre la semana en positivo, emulando al S&P 500. El índice acaba de alcanzar nuevos máximos de 21 días en 18.013 puntos, mostrando una clara tendencia alcista.

Después de que Amazon y APPLE dieran a conocer sus reportes de ganancias el pasado 30 de abril y 2 de mayo, respectivamente, esta semana será el turno de empresas como Disney y Reddit, que harán públicos sus reportes el 7 de mayo.

Nasdaq 100 y S&P 500 mantienen una correlación alta

El Nasdaq se mueve en máximos de tres semanas, igualando la acción del S&P 500, que acaba de tocar su nivel más alto desde el 15 de abril. Compañías como Meta, Amazon, Netflix, Alphabet, NVIDIA y Microsoft forman parte de ambos índices. Los movimientos de sus acciones, así como sus reportes financieros son capaces de influir en el Nasdaq 100 y el S&P 500. Esta es una de las razones principales por las que la correlación del S&P 500 es mayor en el Nasdaq 100 que en el Dow Jones.

Niveles a considerar en el Nasdaq 100

El Nasdaq 100 reaccionó con fuerza el 19 de abril en 16.975 encontrando compradores y llevando el índice a 18.013 al día de hoy. Como primer objetivo se encuentra una resistencia en 18.200 en confluencia con el nivel de retroceso del 78.6% de Fibonacci. El siguiente objetivo es el máximo histórico de 18.464.

Gráfico diario del Nasdaq 100

Esto es lo que debe saber para operar hoy lunes 6 de mayo:

La acción en los mercados financieros se mantiene moderada al comienzo de la semana. El Dólar estadounidense (USD) se mantiene estable y los futuros sobre índices bursátiles de EE.UU. cotizan con pocos cambios. El lunes, el HCOB publicará las revisiones de los datos del PMI de abril para Alemania y la Eurozona, y Eurostat publicará las cifras del Índice de Precios de Producción de marzo. En la agenda económica estadounidense no se publicarán datos de relevancia, pero los inversores prestarán especial atención a los comentarios de los responsables políticos de la Reserva Federal (Fed).

Precio del Dólar estadounidense en los últimos 7 días

La siguiente tabla muestra la variación porcentual del Dólar estadounidense (USD) frente a las principales divisas en los últimos 7 días. El Dólar estadounidense fue la divisa más débil frente al Yen japonés.

| USD | EUR | GBP | CAD | AUD | JPY | NZD | CHF | |

| USD | -0.51% | -0.28% | 0.21% | -1.08% | -2.80% | -0.92% | -0.86% | |

| EUR | 0.51% | 0.23% | 0.72% | -0.57% | -2.25% | -0.40% | -0.33% | |

| GBP | 0.29% | -0.24% | 0.49% | -0.81% | -2.51% | -0.63% | -0.56% | |

| CAD | -0.21% | -0.75% | -0.49% | -1.30% | -3.01% | -1.13% | -1.07% | |

| AUD | 1.07% | 0.57% | 0.80% | 1.29% | -1.68% | 0.17% | 0.23% | |

| JPY | 2.71% | 2.22% | 2.44% | 2.90% | 1.62% | 1.80% | 1.88% | |

| NZD | 0.91% | 0.40% | 0.62% | 1.11% | -0.17% | -1.86% | 0.07% | |

| CHF | 0.85% | 0.34% | 0.56% | 1.05% | -0.23% | -1.92% | -0.07% |

El mapa de calor muestra las variaciones porcentuales de las principales divisas entre sí. La divisa base se elige en la columna de la izquierda, mientras que la divisa cotizada se elige en la fila superior. Por ejemplo, si elige el Euro en la columna de la izquierda y se desplaza por la línea horizontal hasta el Yen japonés, la variación porcentual que aparece en el recuadro representará EUR (base)/JPY (cotización).

El Índice del Dólar estadounidense (DXY) se vio sometido a una fuerte presión vendedora en la sesión americana del viernes, tras los decepcionantes datos del mercado laboral. Aunque el DXY logró protagonizar un rebote tardío, perdió casi un 1% en la semana. A primera hora del lunes, el índice se mueve lateralmente ligeramente por encima de 105,00 y el rendimiento del bono del Tesoro estadounidense a 10 años se mantiene en territorio negativo cerca del 4,5%.

El AUD/USD cobró impulso alcista y alcanzó el viernes su nivel más alto desde mediados de marzo, en 0,6650. El par retrocedió ligeramente a principios de semana, pero logró estabilizarse por encima de 0,6600. El martes, en horario asiático, el Banco de la Reserva de Australia (RBA) anunciará sus decisiones de política monetaria. Se prevé que el RBA mantenga el tipo de interés oficial en el 4,35%.

El EUR/USD alcanzó un nuevo máximo de varias semanas por encima de 1,0800 el viernes, pero perdió parte de sus ganancias diarias de cara al fin de semana. No obstante, el par subió más de un 0,5% en la semana. A primera hora del lunes, el par EUR/USD fluctúa en un canal estrecho por encima de 1,0750.

Tras superar los 1,2630 en las primeras horas de la sesión americana del viernes, el GBP/USD invirtió su dirección y cerró la jornada en torno a 1,2550. El par se mantiene estable cerca de su nivel de cierre semanal en la mañana europea.

El USD/JPY perdió más de un 3% en la semana anterior y registró su mayor pérdida en una semana desde finales de 2022, presionado por presuntas intervenciones en el mercado de divisas. El par protagoniza un rebote a primera hora del lunes y sube más de un 0,6% cerca de 154,00.

El Oro cerró en terreno negativo por segunda semana consecutiva, pero logró mantenerse por encima de los 2.300 $. El par XAU/USD subió durante la mañana europea y cotiza ahora por encima de 2.310 $.

©2000-2026. Todos los derechos reservados.

El sitio es administrado por Teletrade D.J. LLC 2351 LLC 2022 (Euro House, Richmond Hill Road, Kingstown, VC0100, St. Vincent and the Grenadines).

La información presentada en el sitio, no es una base para tomar decisiones de inversión y es proporcionada sólo con fines informativos.

La empresa no atiende ni presta servicio a clientes residentes en Estados Unidos, Canadá y los países incluidos en la lista negra del FATF.

La realización de operaciones comerciales en los mercados financieros con instrumentos financieros de margen, abre grandes oportunidades y permite a los inversores que estén dispuestos a correr riesgos a obtener altos rendimientos, pero al mismo tiempo conlleva un nivel de riesgo de pérdidas potencialmente alto. Por lo tanto, antes de comenzar a comercializar, se debe tomar de manera responsable a la cuestión de elegir la estrategia de inversión correspondiente, teniendo en cuenta los recursos disponibles.

Uso de información: al usar completamente o parcialmente los materiales del sitio, el enlace a TeleTrade como fuente de información es obligatorio. El uso de materiales en Internet debe ir acompañado de un hipervínculo al sitio teletrade.org. Importación automática de materiales e información del sitio está prohibida.

Para cualquier duda o pregunta, póngase en contacto con pr@teletrade.global.