- Análisis

- Noticias y herramientas

- Noticias del mercado

Noticias de mercados

- NZD/JPY ve una continuación de su tendencia alcista con la presión de compra dominando.

- Los indicadores técnicos, incluyendo el RSI y el MACD, apoyan la perspectiva alcista.

- El par intenta romper la convergencia de las SMAs de 100 y 200 días.

La sesión de trading del miércoles presenció una presión de compra sostenida en el NZD/JPY, llevando a un aumento del 0,45% a 91.65. El par extendió su impulso alcista de sesiones anteriores, indicando un creciente sentimiento alcista.

Los indicadores técnicos refuerzan la perspectiva positiva para el NZD/JPY. El RSI, que mide la fuerza de la presión de compra, ha subido a 60 y el movimiento ascendente sugiere que la presión de compra está aumentando. El MACD, que mide la relación entre las medias móviles a corto y largo plazo del par, también apoya el sentimiento alcista. El histograma es verde y plano, indicando que la presión de compra es dominante.

Los niveles clave de soporte y resistencia siguen siendo relevantes, con soporte en 91.50, 91.30 y 91.00 y resistencias en 92.00 (convergencia de las SMAs de 100 y 200 días), 92.30 y 92.50. Estos niveles probablemente influirán en la acción del precio del par a corto plazo. La SMA de 20 días, un nivel de soporte crucial, ha logrado resistir la presión de venta, contribuyendo al sesgo alcista del par.

Gráfico diario del NZD/JPY

¿Qué sería diferente bajo Trump? Para los analistas de FX, específicamente: ¿Un segundo mandato de Trump llevaría a la fortaleza o debilidad del Dólar estadounidense? Cuando los bienes de EE.UU. se vuelven más caros en relación con los bienes del resto del mundo, puede suceder de dos maneras. O bien la etiqueta de precio en los bienes muestra un precio más alto (es decir, inflación en EE.UU.), o el Dólar estadounidense se aprecia frente a otras divisas, señala Ulrich Leuchtmann, Jefe de Investigación de FX y Commodities de Commerzbank.

La influencia de las políticas de Trump es impredecible para el USD

"Si la Fed previene la inflación doméstica, entonces el movimiento de los términos de intercambio ocurre a través del tipo de cambio del USD. Si la Fed perdiera su independencia y tuviera que fijar las tasas de interés como Trump quiere, ciertamente no aceptará que la Fed destruya todos los efectos económicos reales positivos que su política de aranceles e impuestos pretende. Entonces, con toda probabilidad, aceptará la inflación. Si la Fed tiene que seguir los deseos de Trump, las políticas de aranceles e impuestos anunciadas resultarían en una considerable debilidad del USD."

"Trump ha anunciado que internará y deportará a millones de trabajadores, privando así al mercado laboral de EE.UU. de ellos. Esto reduciría el potencial de producción de la economía estadounidense. Los economistas llaman a esto un shock de oferta negativo. Eso sería inflacionario."

"Pero hay otro canal de influencia aquí, y es claramente negativo para el USD: si el mercado laboral de EE.UU. tiene menos trabajadores disponibles, el capital invertido en EE.UU. es menos productivo. Entonces, EE.UU. no es un lugar de inversión tan rentable como solía ser. Y el Dólar estadounidense – el boleto de entrada para inversiones en EE.UU. – perderá valor. En todos estos casos, depende de la combinación de las áreas de política mencionadas anteriormente."

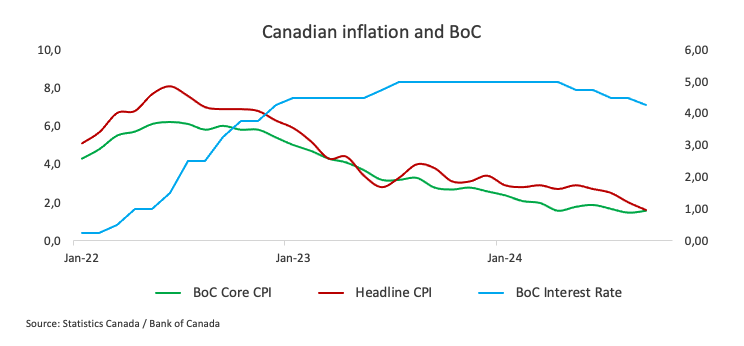

Los mercados están valorando una flexibilización de 45pb por parte del Banco de Canadá hoy. La razón es que la inflación se ha desacelerado por debajo del objetivo y un panorama de crecimiento débil justifica un movimiento más rápido, de 50pb, hacia tasas neutrales, señala Francesco Pesole de ING FX.

El dólar canadiense puede verse afectado por un recorte de tasas

"Es una decisión muy ajustada, pero creemos que 25pb sigue siendo ligeramente más probable. Las medidas básicas de inflación no se desaceleraron más en septiembre, y el mercado laboral registró recientemente fuertes ganancias con la tasa de desempleo disminuyendo ligeramente. El panorama de crecimiento está mostrando algunos signos tentativos de mejora, con el Informe de Perspectivas Empresariales del BoC reportando una recuperación en las expectativas de ventas futuras en el tercer trimestre. Si las condiciones para continuar flexibilizando la política persisten, las condiciones para un recorte de tasas desproporcionado pueden no estar presentes."

"La decisión del BoC hoy se complica incidentalmente por la reciente revalorización de línea dura en las expectativas de tasas de la Fed, con algunos miembros del FOMC ahora poniendo en duda recortes consecutivos hacia fin de año. El BoC ha afirmado su independencia de la Fed, pero una brecha excesiva con las tasas de EE.UU. puede ser indeseable, ya que debilita el CAD antes de un período electoral potencialmente turbulento en EE.UU., entre otras razones. La divisa no está en la cima de las preocupaciones del BoC, pero una depreciación persistente del CAD puede llevar a mayores costes de importación."

"En general, los factores macroeconómicos y la reciente revalorización de la Fed apuntan a un recorte de 25pb. Si el BoC sigue adelante con 50pb, una de las razones puede ser no decepcionar la valoración del mercado. En FX, creemos que el balance de riesgos está sesgado al alza para el CAD. El dólar canadiense puede verse afectado por un recorte de tasas, pero el gobernador Macklem podría no querer respaldar las expectativas de reducciones consecutivas de 50pb, y la curva del CAD no tiene mucho más margen para bajar. Seguimos esperando un rendimiento superior del CAD frente a otras divisas relacionadas con materias primas hacia las elecciones en EE.UU. gracias a la menor exposición del dólar canadiense al riesgo relacionado con Trump."

- El Peso mexicano se negocia lateralmente antes de los datos económicos clave para México.

- El último informe del FMI mantuvo su estimación de crecimiento del PIB más baja para el país y sugiere que los datos del segundo semestre serán débiles.

- El USD/MXN describe un rango por debajo del obstáculo clave de 20.00 pero se mantiene en una tendencia alcista más amplia en general.

El Peso mexicano (MXN) se negocia limitado en un rango en sus pares clave el miércoles, continuando con la tendencia de la semana hasta ahora. La incertidumbre sobre el resultado de las elecciones de EE.UU. el 5 de noviembre (una victoria de Trump sería negativa para el Peso), el impacto general en los activos de mercados emergentes debido a la venta masiva global de bonos en medio de una trayectoria descendente más suave de las tasas de interés de EE.UU., los débiles datos de actividad económica y las menores previsiones de crecimiento del Fondo Monetario Internacional (FMI) para la economía mexicana, son algunos de los principales temas que afectan al Peso y sus contrapartes.

El Peso mexicano vulnerable si las previsiones del FMI se cumplen

El Peso mexicano se encuentra en un rango dentro de una tendencia bajista amplia, ya que múltiples factores negativos pesan sobre él. Uno de los principales es el menor crecimiento económico proyectado.

El FMI publicó su Perspectiva Económica Mundial de octubre el martes y mantuvo su previsión de crecimiento del Producto Interno Bruto (PIB) del 1.5% para México en 2024. Esto está muy por debajo de los datos del PIB del segundo trimestre, que mostraron un aumento del 2.1% en el crecimiento anualizado en el trimestre, pero es igual al 1.5% del primer trimestre. Esto sugiere que los próximos dos trimestres de crecimiento en México probablemente serán sustancialmente más bajos.

Además, en 2025, el FMI espera que México crezca solo un 1.3%, lo cual está muy por debajo del objetivo del 3.0% del Banco de México (Banxico). En 2026, el FMI espera un crecimiento del 2.1%.

Si las previsiones del FMI son precisas, el menor crecimiento probablemente llevará a una tendencia desinflacionaria más pronunciada y alentará a Banxico a recortar las tasas de interés de manera más agresiva. Los economistas ya están considerando un recorte de 50 puntos básicos (pb) (0,50%) para finales de 2024, llevando la tasa de interés principal del banco al 10.00%. Esto, a su vez, probablemente ejercerá presión a la baja sobre el Peso, ya que las tasas de interés más bajas atraen menos flujos de capital extranjero.

Los datos de Actividad Económica de México publicados el martes ya pueden haber dado a los inversores una idea de lo que está por venir después de caer muy por debajo de las estimaciones. En términos mensuales, la actividad cayó un 0.3% en agosto, desde el 0.6% en julio y por debajo del descenso estimado del 0.1%. En términos anuales, la Actividad Económica creció un 0.4%, por debajo de las previsiones del 0.7% y del crecimiento del 3.8% de julio.

Los datos de Ventas Minoristas de México para agosto están programados para publicarse el miércoles y se espera que muestren una caída del 0.4% en términos anuales y un aumento del 0.2% mensual. Esto será seguido por los datos de inflación que se publicarán el jueves, lo cual será significativo para el Peso mexicano ya que impacta en las decisiones de política monetaria de Banxico.

Análisis Técnico: USD/MXN se mantiene limitado en un rango dentro de una tendencia alcista

El USD/MXN se negocia arriba y abajo con un mini rango justo por debajo de la zona de 20.00. Sin embargo, está en una tendencia a mediano y largo plazo, por lo que una vez que termine la consolidación, el par probablemente subirá. Dado el principio en el análisis técnico de que "la tendencia es tu amiga", las probabilidades favorecen más alzas por venir.

Gráfico de 4 horas del USD/MXN

La ruptura por encima de 19.83 (máximo del 1 de octubre) ha confirmado un probable movimiento hacia el siguiente objetivo en las cercanías del máximo del 10 de septiembre en 20.13.

Indicador económico

Ventas Minoristas (YoY)

Esta encuesta de bienes vendidos por comerciantes minoristas que publica INEGI está basada en una muestra de tiendas minoristas de diferentes tipos y se considera un indicador del ritmo de crecimiento de la economía. Muestra el desempeño del sector minorista a corto y medio plazo. Un resultado superior al consenso del mercado es alcista para el peso mexicano, mientras que un resultado inferior es bajista.

Leer más.

- Se espera que el Banco de Canadá (BoC) recorte su tasa de política en 50 puntos básicos.

- El Dólar canadiense sigue a la defensiva frente al Dólar estadounidense.

- La inflación general en Canadá cayó por debajo del objetivo del 2% del banco.

- El BoC también publicará su Informe de Política Monetaria (MPR).

Existe una amplia anticipación de que el Banco de Canadá (BoC) recortará su tasa de política por cuarta reunión consecutiva el miércoles. A diferencia de movimientos anteriores, parece haber un consenso para un recorte de tasas de 50 puntos básicos esta vez, llevando la tasa de interés de referencia al 3.75%.

Desde el comienzo del año, el Dólar canadiense (CAD) se ha debilitado frente al Dólar estadounidense (USD), con el USD/CAD alcanzando un máximo de casi dos años cerca de 1.3950 a principios de agosto. Tras un período de apreciación bastante significativa en agosto, el CAD ha emprendido desde entonces un firme camino descendente que actualmente coquetea con la región de los 1.3800s frente a su contraparte norteamericana.

En septiembre, la tasa de inflación anual de Canadá, medida por el Índice de Precios al Consumo (IPC) general, cayó por debajo del objetivo del 2% del banco central por primera vez desde la pandemia de Covid-19, mostrando un aumento de precios del 1.6% en los últimos doce meses. El IPC subyacente del BoC, a pesar de repuntar marginalmente el mes pasado, se mantuvo muy por debajo del umbral del banco.

Vale la pena señalar que el BoC apunta a mantener los precios al consumidor alrededor del punto medio del rango del 1%-3%.

Un recorte moderado parece estar en el horizonte

A pesar del recorte de tasas anticipado, se espera que la postura general del banco central se incline hacia el lado bajista, particularmente en el contexto de la disminución de la inflación, el enfriamiento adicional del mercado laboral y un PIB por debajo de las últimas previsiones del banco.

Hasta ahora, los mercados de swaps en Canadá ven alrededor de un 70% de probabilidad de una reducción de medio punto en la tasa el miércoles.

Según una encuesta del BoC publicada el 11 de octubre, las empresas canadienses informaron de una demanda débil continua y un lento crecimiento de las ventas, aunque señalaron una mejora marginal en las condiciones durante el tercer trimestre. La encuesta también sugirió que los recortes de tasas podrían proporcionar un impulso adicional a estas condiciones.

Tras el recorte de tasas del 4 de septiembre, las Minutas publicadas el 18 de septiembre revelaron que el Consejo de Gobierno del banco estaba dividido sobre las perspectivas de inflación antes de su decisión de recortar las tasas por tercera vez consecutiva. El BoC declaró que estaba equilibrando los efectos de dos fuerzas conflictivas sobre la inflación: los altos costos continuos de vivienda y servicios y una economía en desaceleración junto con un aumento del desempleo.

Según las Minutas, los miembros del consejo expresaron la opinión de que si la economía y el mercado laboral no mejoraban como se esperaba en respuesta a los menores costos de endeudamiento, podría ser necesario reducir la tasa de política más rápidamente.

En sus últimos comentarios el 24 de septiembre, el gobernador del BoC, Tiff Macklem, indicó que, dado el progreso continuo del banco en llevar la inflación de vuelta hacia el objetivo del 2%, los recortes adicionales de tasas son una expectativa razonable. Macklem enfatizó el objetivo del banco de mantener la inflación cerca del medio de su rango de control del 1%-3%. "Necesitamos aterrizar bien," dijo, añadiendo que el banco apunta a un crecimiento económico más fuerte para ayudar a absorber el exceso de capacidad restante en la economía.

En una vista previa de la decisión de tasas del BoC, los analistas de Standard Chartered señalaron: "Ahora esperamos que el Banco de Canadá (BoC) reduzca la tasa de política en 50 puntos básicos (en lugar de 25 puntos básicos) tanto en las reuniones de octubre como de diciembre, llevando la tasa de fin de año al 3.25% (3.75% anterior). La inflación general de septiembre por debajo de lo esperado y la disminución de la presión inflacionaria de los precios de la vivienda probablemente abrirán la puerta para una flexibilización más rápida. Las expectativas de inflación en caída y el exceso de capacidad continuo en la economía refuerzan aún más el caso para movimientos de 50 puntos básicos."

¿Cuándo anunciará el BoC su decisión de política monetaria y cómo podría afectar al USD/CAD?

El Banco de Canadá anunciará su decisión de política a las 13:45 GMT el miércoles, seguida de una conferencia de prensa del gobernador Macklem a las 14:30 GMT.

Sin grandes sorpresas anticipadas, se espera que el impacto en el Dólar canadiense (CAD) provenga más del mensaje del banco central que de la decisión de tasas en sí.

Pablo Piovano, Analista Senior en FXStreet, señala que el USD/CAD ha estado en una fuerte tendencia alcista desde finales de septiembre, con el par alcanzando máximos de octubre cerca de 1.3850 hasta ahora esta semana. El fuerte rebote se produjo casi exclusivamente gracias a la robusta recuperación del Dólar estadounidense (USD).

Pablo añade: "El objetivo inmediato surge en el pico de 2024 en 1.3946 registrado el 5 de agosto."

Concluye: "Los intentos bajistas ocasionales podrían llevar al USD/CAD a probar la SMA provisional de 100 días en 1.3664, antes de la más significativa SMA de 200 días en 1.3622, todo antes del mínimo de septiembre de 1.3418 visto el 25 de septiembre."

Indicador económico

Decisión de tipos de interés del BOC

El Banco de Canadá anuncia la tasa de interés interbancaria. Esta tasa afecta a un rango de tipos de interés fijados por bancos comerciales, sociedades de construcción y otras instituciones para sus propios prestatarios y depositarios. También afecta a los tipos de cambio. Si el Banco de Canadá es firme con respecto a la perspectiva inflacionista de la economía e incrementa los tipos, esto es alcista para el dólar canadiense, mientras que una perspectiva de reducción en las presiones inflacionistas será bajista.

Leer más.Próxima publicación: mié oct 23, 2024 13:45

Frecuencia: Irregular

Estimado: 3.75%

Previo: 4.25%

Fuente: Bank of Canada

- El WTI se mantiene estable en medio de esperanzas de una recuperación de la demanda en China y tensiones en Oriente Medio.

- Un aumento mayor de lo esperado en las existencias de crudo de EE.UU. limita la mercancía en medio de un USD alcista.

- Los operadores ahora esperan los datos oficiales de inventarios de EE.UU. en busca de oportunidades a corto plazo.

Los precios del petróleo crudo West Texas Intermediate (WTI) de EE.UU. cotizan con un sesgo positivo por tercer día consecutivo el miércoles y se sitúan alrededor de la mitad de los 71,00 $ durante la sesión asiática. La mercancía se mantiene cerca de un máximo de más de una semana alcanzado el martes en medio de esperanzas de una mejora en la demanda de China y riesgos geopolíticos derivados de los conflictos en curso en Oriente Medio.

Los inversores mantienen la esperanza de que las masivas medidas de estímulo anunciadas recientemente por China impulsen una recuperación duradera en la segunda economía más grande del mundo y aumenten el consumo de combustible en la nación importadora de crudo más grande del mundo. Además, preocupaciones de que una mayor escalada en el conflicto de Oriente Medio podría impactar el suministro en la región clave productora de petróleo y ajustar los balances del mercado en los próximos meses. Esto resulta ser factores clave que prestan soporte a los precios del petróleo crudo.

Mientras tanto, los datos de la industria publicados por el American Petroleum Institute (API) el martes mostraron que las existencias de crudo de EE.UU. aumentaron más de lo esperado, en 1,64 millones de barriles la semana pasada. Aparte de esto, el actual rally del Dólar estadounidense (USD) a su nivel más alto desde principios de agosto, impulsado por apuestas de recortes de tasas de interés más pequeños por parte de la Reserva Federal (Fed), está frenando a los operadores alcistas de realizar nuevas apuestas y manteniendo un límite en cualquier movimiento de apreciación adicional para los precios del petróleo crudo.

Los participantes del mercado ahora esperan los datos oficiales de inventarios de petróleo del gobierno de EE.UU. para obtener un nuevo impulso más tarde este miércoles. Aparte de esto, los nuevos desarrollos geopolíticos y la dinámica de precios del USD deberían contribuir a producir oportunidades de trading a corto plazo en torno a los precios del petróleo crudo.

El petróleo WTI FAQs

El petróleo WTI es un tipo de petróleo crudo que se vende en los mercados internacionales. WTI son las siglas de West Texas Intermediate, uno de los tres tipos principales que incluyen el Brent y el crudo de Dubai. El WTI también se conoce como "ligero" y "dulce" por su relativamente baja gravedad y contenido en azufre, respectivamente. Se considera un petróleo de alta calidad que se refina fácilmente. Se obtiene en Estados Unidos y se distribuye a través del centro de Cushing, considerado "el cruce de oleoductos del mundo". Es una referencia para el mercado del petróleo y el precio del WTI se cotiza con frecuencia en los medios de comunicación.

Como todos los activos, la oferta y la demanda son los principales factores que determinan el precio del petróleo WTI. Como tal, el crecimiento global puede ser un impulsor del aumento de la demanda y viceversa en el caso de un crecimiento global débil. La inestabilidad política, las guerras y las sanciones pueden alterar la oferta y repercutir en los precios. Las decisiones de la OPEP, grupo de grandes países productores de petróleo, es otro factor clave del precio. El valor del Dólar estadounidense influye en el precio del petróleo crudo WTI, ya que el petróleo se comercia principalmente en dólares estadounidenses, por lo que un Dólar más débil puede hacer que el petróleo sea más asequible y viceversa.

Los informes semanales sobre los inventarios de petróleo publicados por el Instituto Americano del Petróleo (API) y la Agencia de Información de Energía (EIA) influyen en el precio del petróleo WTI. Los cambios en los inventarios reflejan la fluctuación de la oferta y la demanda. Si los datos muestran un descenso de los inventarios, puede indicar un aumento de la demanda, lo que haría subir el precio del petróleo. Un aumento de los inventarios puede reflejar un incremento de la oferta, lo que hace bajar los precios. El informe del API se publica todos los martes y el de la EIA al día siguiente. Sus resultados suelen ser similares, con una diferencia de un 1% entre ellos el 75% de las veces. Los datos de la EIA se consideran más fiables, ya que se trata de una agencia gubernamental.

La OPEP (Organización de Países Exportadores de Petróleo) es un grupo de 13 naciones productoras de petróleo que deciden colectivamente las cuotas de producción de los países miembros en reuniones bianuales. Sus decisiones suelen influir en los precios del petróleo WTI. Cuando la OPEP decide reducir las cuotas, puede restringir la oferta y hacer subir los precios del petróleo. Cuando la OPEP aumenta la producción, se produce el efecto contrario. La OPEP+ es un grupo ampliado que incluye a otros diez países no miembros de la OPEP, entre los que destaca Rusia.

- El GBP/USD perdió impulso el martes, manteniéndose plano cerca de 1.3000.

- El gobernador del BoE, Bailey, hizo su primera de cuatro apariciones públicas el martes.

- Las cifras del PMI del Reino Unido y EE.UU. se publicarán el jueves.

El GBP/USD se mantuvo estable el martes, probando las aguas cerca de la zona de 1.3000. La acción del precio intradía probó un nuevo mínimo de nueve semanas, y las ofertas al alza no lograron marcar por encima de 1.3000, manteniendo el impulso a corto plazo limitado en un rango medio justo por debajo de la zona clave.

El gobernador del Banco de Inglaterra (BoE), Andrew Bailey, hizo su primera de cuatro apariciones en la agenda esta semana. Bailey del BoE se mantuvo mayormente en el centro de los guiones recientes, aunque el jefe del BoE sí señaló cierto arrepentimiento por la complacencia del BoE respecto a los recientes riesgos de estabilidad financiera.

Con tres apariciones más de Bailey del BoE esta semana, los operadores del Cable seguirán de cerca cualquier declaración repetitiva en las tarjetas de discurso del gobernador Bailey. El jefe del BoE, Bailey, tiene una aparición programada para el miércoles por la tarde, luego los operadores de la Libra se centrarán en las cifras del Índice de Gerentes de Compras (PMI) del Reino Unido que se publicarán el jueves.

Las previsiones medianas del mercado esperan una ligera disminución en los números de actividad del Reino Unido, con el PMI de servicios de octubre específicamente esperado que se reduzca a 52,2 desde 52,4 el mes anterior.

Pronóstico del precio del GBP/USD

El par GBP/USD enfrenta una mayor presión de venta al deslizarse por debajo del nivel psicológico clave de 1.3000. El par se cotiza actualmente cerca de 1.2980, flotando justo por encima de la media móvil exponencial (EMA) de 200 días en 1.2846, que actúa como una zona de soporte crítico. La EMA de 50 días en 1.3085 está inclinada hacia abajo, lo que indica que la tendencia a corto plazo sigue siendo bajista. El impulso descendente desde los máximos de septiembre cerca de 1.3650 destaca un debilitamiento de la fuerza alcista, con máximos y mínimos más bajos formándose desde mediados de septiembre, lo que sugiere que los bajistas están actualmente en control.

El indicador MACD también pinta un panorama bajista, con la línea MACD muy por debajo de la línea de señal y el histograma extendiéndose más en territorio negativo. Esto señala un mayor riesgo a la baja para el par, especialmente si rompe por debajo de la EMA de 200 días. Un cierre decisivo por debajo de 1.2850 podría acelerar la presión de venta, con el próximo nivel de soporte emergiendo alrededor de 1.2750. Por otro lado, una recuperación por encima de la EMA de 50 días cerca de 1.3085 sería necesaria para cambiar el sentimiento a favor de los alcistas, aunque esto parece poco probable a corto plazo dadas las condiciones técnicas actuales.

GBP/USD gráfico diario

La Libra esterlina FAQs

La Libra esterlina (GBP) es la moneda más antigua del mundo (886 d. C.) y la moneda oficial del Reino Unido. Es la cuarta unidad de cambio de divisas (FX) más comercializada en el mundo, representando el 12% de todas las transacciones, con un promedio de 630 mil millones de $ al día, según datos de 2022. Sus pares comerciales clave son GBP/USD, que representa el 11% de FX, GBP/JPY (3%) y EUR/GBP (2%). La Libra esterlina es emitida por el Banco de Inglaterra (BoE).

El factor más importante que influye en el valor de la Libra esterlina es la política monetaria decidida por el Banco de Inglaterra. El Banco de Inglaterra basa sus decisiones en si ha logrado su objetivo principal de "estabilidad de precios": una tasa de inflación constante de alrededor del 2%. Su principal herramienta para lograrlo es el ajuste de los tipos de interés. Cuando la inflación es demasiado alta, el Banco de Inglaterra intentará controlarla subiendo los tipos de interés, lo que encarece el acceso al crédito para las personas y las empresas. Esto es generalmente positivo para la libra esterlina, ya que los tipos de interés más altos hacen del Reino Unido un lugar más atractivo para que los inversores globales inviertan su dinero. Cuando la inflación cae demasiado es una señal de que el crecimiento económico se está desacelerando. En este escenario, el Banco de Inglaterra considerará bajar los tipos de interés para abaratar el crédito, de modo que las empresas se endeudarán más para invertir en proyectos que generen crecimiento.

Los datos publicados miden la salud de la economía y pueden afectar el valor de la libra esterlina. Indicadores como el PIB, los PMI de manufactura y servicios y el empleo pueden influir en la dirección de la Libra esterlina.

Otro dato importante que se publica y afecta a la Libra esterlina es la balanza comercial. Este indicador mide la diferencia entre lo que un país gana con sus exportaciones y lo que gasta en importaciones durante un período determinado. Si un país produce productos de exportación muy demandados, su moneda se beneficiará exclusivamente de la demanda adicional creada por los compradores extranjeros que buscan comprar esos bienes. Por lo tanto, una balanza comercial neta positiva fortalece una moneda y viceversa en el caso de un saldo negativo

©2000-2026. Todos los derechos reservados.

El sitio es administrado por Teletrade D.J. LLC 2351 LLC 2022 (Euro House, Richmond Hill Road, Kingstown, VC0100, St. Vincent and the Grenadines).

La información presentada en el sitio, no es una base para tomar decisiones de inversión y es proporcionada sólo con fines informativos.

La empresa no atiende ni presta servicio a clientes residentes en Estados Unidos, Canadá y los países incluidos en la lista negra del FATF.

La realización de operaciones comerciales en los mercados financieros con instrumentos financieros de margen, abre grandes oportunidades y permite a los inversores que estén dispuestos a correr riesgos a obtener altos rendimientos, pero al mismo tiempo conlleva un nivel de riesgo de pérdidas potencialmente alto. Por lo tanto, antes de comenzar a comercializar, se debe tomar de manera responsable a la cuestión de elegir la estrategia de inversión correspondiente, teniendo en cuenta los recursos disponibles.

Uso de información: al usar completamente o parcialmente los materiales del sitio, el enlace a TeleTrade como fuente de información es obligatorio. El uso de materiales en Internet debe ir acompañado de un hipervínculo al sitio teletrade.org. Importación automática de materiales e información del sitio está prohibida.

Para cualquier duda o pregunta, póngase en contacto con pr@teletrade.global.