- Аналитика

- Новости и инструменты

- Новости рынков

Новости и прогнозы рынков CFD — 10-06-2011

В понедельник Банк Японии опубликует протоколы последнего заседания.

Больше важных данных в этот день не будет, поскольку в Австралии рынки работать не будут из-за национального праздника - Дня Рождения Королевы.

Кроме того, финансовые рынки Германии и Швейцарии будут закрыты в связи с празднованием Троицы.

Вторник начнется оглашением решения по ставке Банка Японии которая, вероятно, останется на уровне 0.1%.

В 01:30 GMT выйдет индекс делового оптимизма центрального банка Австралии за май.

В 02:00 GMT выйдут инфляционные данные Китая. Ожидается, что в мае индекс оптовых цен вырос на 6.5% после 6.8% месяцем ранее. Также в это время будет опубликован отчет по розничным продажам, который может показать рост на 17% в мае после +17.1% в апреле. Индекс потребительских цен вырос на 5.5%, согласно прогнозам, после +5.3% ранее. Завершит блок китайских данных отчетом по промышленному производству за май.

В 04:30 GMT будут опубликованы данные по промышленному производству Японии за апрель.

Индекс цен производителей Британии запланирован на 08:30 GMT. ОЖидается рост показателя на 5.4% после 5.2% месяцем ранее. В этом же время выйдут показатели потребительской инфляции.

Свои инфляционные показатели в этот день также предоставят США в 12:30 GMT. Розничные продажи также выдут в это время.

В 14:00 GMT будет опубликован отчет по фабричным заказам за апрель.

В 22:45 GMT Новая Зеландия предоставит показатели розничных продаж за первый квартал.

Среда начнется ежемесячным отчетом Банка Японии по экономике в 05:00 GMT.

В 07:15 GMT выйдут инфляционные данные Швейцарии за май.

В 08:30 GMT Великобритания обнародует показатели состояния рынка труда за май.

Отчет по промышленному производству ЕС будет опубликован в 09:00 GMT. Ожидается рост показателя на 0.2% после -0.2% в марте.

Данные по потребительской инлфяции США запланированы на 12:30 GMT. Согласно среднему прогнозу аналитиков, базовый показатель в мае вырос на 0.2%. В это же время выйдет индекс производственной активности ФРБ Нью-Йорка, который может показать рост до 13.70 пп после 11.88 пп в мае.

Данные Казначейства США о притоках инвестиций выйдут в 13:00 GMT. В 13:15 GMT в распоряжении инвесторов будут данные по промышленному производству в мае.

Данные Министерства топлива о запасах нефти выйдут в 14:30 GMT.

В четверг в 07:15 GMT свои данные по промышленному производству за первый квартал предоставит Швейцария. Ожидается, что в квартальном измерении производство сократилось на 7.5% после +7.4%.

В 07:30 GMT Национальный Банк Швейцарии огласит свое решение по основной учетной ставке, которая, вероятнее всего, останется на уровне 0.25%.

В 08:30 GMT выйдут показатели розничных продаж за май.

В 09:00 GMT станут известны данные о ситуации на рынке труда Еврозоны. Также в это время будут известны показатели потребительской инфляции ЕС.

Данные из жилищного сектора запланированы на 12:30 GMT: разрешение на строительство и закладка новых домов. Министерство труда традиционо предоставит отчет о заявках на получение пособия по безработице. Также в это время выйдет платежный баланс США за первый квартал. Дефицит, согласно прогнозам сократился до $-126.00 млрд. после $-113.35 кварталом ранее.

Индекс производственной активности ФРБ Филадельфии за июнь выйдет в 14:00 GMT.

Торговый баланс ЕС выйдет в пятницу в 09:00 GMT. также в это время выйдут данные по строительству в ЕС.

Предварительная оценка потребительского доверия США от Университета Мичиган выйдет в 13:55 GMT.

В 14:00 GMT будет опубликован индекс основных экономических показателей за май.

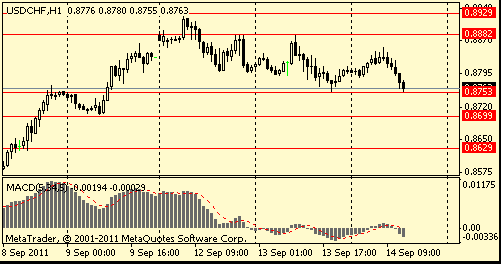

USD/CHF восстанавливается, торгуясь в настоящий момент в районе Chf0.8426. Ближайшее сопротивление остается на Chf0.8450. Выше расположен уровень Chf0.8540 (38.2% Фибо движения Chf0.8890-Chf0.8330). Сильная поддержка остаеся в области 4-дневной канальной линии от 06 июня на Chf0.8370.

Основные фондовые индекс продолжают оставаться под давлением, при этом потери составляют примерно 1%.

Финансовый сектор смог отойти от сессионных минимумов.

Акции Wells Fargo (WFC 26.38, +0.16), Bank of America (BAC 10.91, +0.26) и Citigroup (C 38.08, +0.31) на данный момент демонстрируют позитивную динамику.

Stifel Nicolaus понизил рейтинг MEMC Elec WFR с Buy до Hold.

Morgan Keegan понизил рейтинг Cracker Barrel CBRL с Outperform до Mkt Perform.

HSBC Securities понизил рейтинг Rockwell Automation ROK с Overweight до Neutral.

Standpoint Research повысил рейтинг Endo Pharm ENDP с Hold до Buy.

UBS повысил рейтинг CME Group CME с Neutral до Buy.

Rodman & Renshaw повысил рейтинг China North East Petroleum NEP с Mkt Perform до Mkt Outperform.

Caris & Company повысил рейтинг Regal Entertainment RGC с Above Average до Buy.

Argus повысил рейтинг Boston Properties BXP с Hold до Buy.

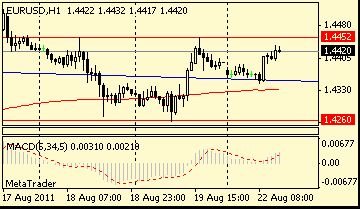

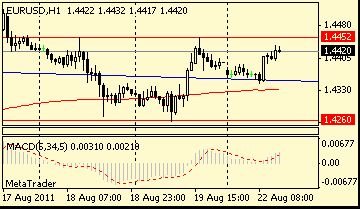

EUR/USD показал минимумы в районе $1.4322 прежде, чем вернуться к $1.4341 на фоне закрытия позиций в преддверии выходных. Участники рынка отмечают, что текущие попытки курса восстановиться связаны с закрытием коротких позиций. Объемы торгов ниже средних.

Евро упал в пятницу против доллара, что наблюдается третий день подряд. Евро завершает неделю с потерями впервые за последний месяц после того, как глава ЕЦБ Жан-Клод Трише намекнул на то, что повышение процентных ставок в регионе может происходить не так быстро, как ожидалось.

Евро на этой неделе упал на 1.9%.

Накануне по итогам заседания ЕЦБ принял решение оставить основную ставку рефинансирования на уровне 1.25%.

Накануне ЕЦБ оставил без изменений свой прогноз по инфляции в 1.7%, при это центральный банк дал понять, что в целом готов к повышению ставки в июне.

Доллар вырос на 1% на этой неделе.

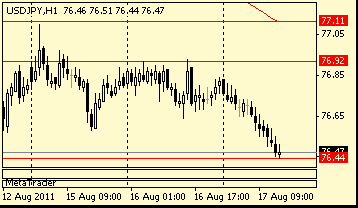

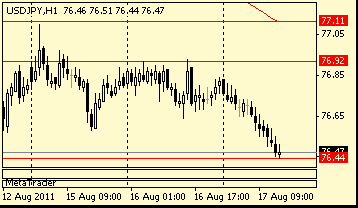

"Экспортеры продают доллары и покупают иену" говорит Такаши Кудо из NTT SmartTrade Inc..

Японская валюта также выросла против высокорисковых валют на фоне снижения на фондовых и сырьевых рынках.

Индекс Standard & Poor’s 500 упал на 1.2%, снижаясь шестую неделю подряд.

Цены на нефть упали под отметку $100 за баррель (-3.1% до $98.7).

Давление на основные фондовые индексы сохраняется, при этом потери составляют в среднем 1.1%.

Финансовый подиндекс S&P 500 снизился на 1.6% - максимальные потери среди 10 основных секторов S&P 500.

Крупнейшим аутсайдером является Travelers (TRV 59.25, -1.83), акции которого упали в цене на 3.0%.

Акции JP Morgan Chase (JPM 40.27, -0.71) и Wells Fargo (WFC 25.77, -0.45) подешевели на 1.7%.

Быки продолжают предпринимать попытки взять ситуацию под контроль, однако EUR/USD остается под давлением, торгуясь в районе $1.4366. Курс ранее показал сессионные минимумы на $1.4345. Технический уровень поддержки остается в районе $1.4329 (21-дневный МА).

Основные фондовые индексы отошли от сессионых минимумов, однако потери до сих пор значительны. В среднем потери "голубых фишек" составляют 1.2%.

Акции Toyota Motor (TM 80.81, -1.11) отступили на 1.4% после того, как компания опубликовала разочаровывающий прогноз по прибыли на весь 2012 год. Согласно прогнозу, компания ожидает, что выручка за 2012 год составит JPY280 млрд., в то время как средний прогноз аналитиков составлял JPY432 млрд.

Акции другого автопроизводителя, - Honda Motor Corp. (HMC 36.88, -0.32), - упали на 0.9% после сообщения.

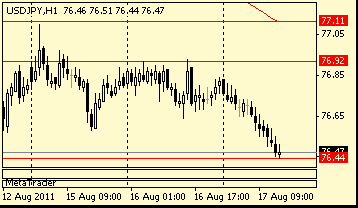

Сопротивление 2: Y81.00

Сопротивление 1: Y80.50

Текущая цена: Y80.24

Комментарии: Техническая картина не изменилась. Ближайшая поддержка - Y80.00 (сессионный минимум). Ниже возможны потери до Y79.70. Ближайшее сопротивление - Y80.50. Выше возможен рост до Y81.00 (максимум 03 июня) и Y81.80 (максимум 31 мая).

Сопротивление 2: Chf0.8540

Сопротивление 1: Chf0.8450

Текущая цена: Chf0.8420

Поддержка 1: Chf0.8370

Поддержка 2: Chf0.8330

Поддержка 3: Chf0.8300

Комментарии: Доллар консолидируется в довольно узком диапазоне. Сильная поддержка находится в области 4-дневной канальной линии от 06 июня на Chf0.8370. Более важный уровень - на Chf0.8330 (минимум 06 июня). Далее потери могут увеличиться до Chf0.8300. Ближайшее сопротивление остается на Chf0.8450. Выше расположен уровень Chf0.8540 (38.2% Фибо движения Chf0.8890-Chf0.8330).

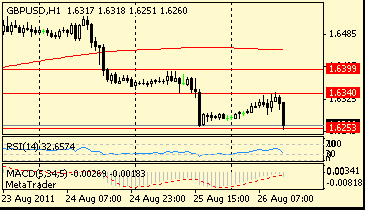

Комментарии: Курс восстанавливается. Ближайшее сопротивление расположено на $1.6320. Выше рост вероятен до $1.6380. Более сильный уровень - канальная линия от 31 мая на $1.6420. Ближайшая поддержка - на $1.6200 (канальная линия). Ниже возможно снижение до $1.6120 и $1.6060 (минимум 24 мая).

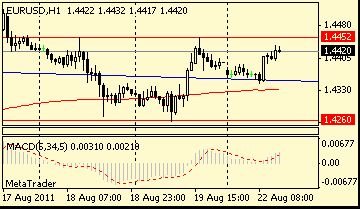

Комментарии: Курс продолжает оставаться под давлением, несмотря на попытки восстановиться. Сильная поддержка расположена на $1.4330 (50% Фибо роста с $1.3970 до $1.4700). Ниже потери могут увеличиться до $1.4300 (минимум 01 июня). Далее поддержка представлена $1.4250 (61.8%). Ближайшее сопротивление - на $1.4440 (недавние минимумы). Далее восстановление может привести евро к $1.4550 (максимум 10 июня) и $1.4700 (максимум 07 июня).

Цены на нефть продолжают падать, что частично связано с отсутствием покупателей, закрытием позиций и сообщением в издании al-Hayat о том, что саудовская Аравия в июле повысит объемы добычи до 10 млн. баррелей в сутки (с 8.8 млн. в мае). Такое решение Саудовской Аравии будет полностью логичным, если вспомнить, что на последнем заседании ОПЕК страны не смогли прийти к общему мнению и в итоге квоты остались прежними. Основной контракт на нефть марки WTI с поставкой в июле торгуется в районе $99 за баррель, что ниже ранее установленного максимума на $102.15 и выше минимума в районе $98.79. В мае цены на нефть достигли 31-месячного максимума в области $114.83 (02 мая) после чего снизились до $94.63 (06 мая). В этом месяце ценовой диапазон ограничен $97.74 (07 июня) - $103.31 (01 июня).

EUR/USD продолжает падать и на данный момент курс торгуется в области минимумов на $1.4386. Сопротивлением может выступить зона недавних минимумов на $1.4440. Курс ранее поглотил ордера на покупку в зоне $1.4440/30, что ускорило падение.

Как и предполагалось, основные индексы открылись с потерями, которые в настоящее время составляют для Dow и S&P около 0.8%

Акции Lululemon Athletica (LULU 90.97, +4.83) подскочили на 5.5% в момент открытия регулярной сессии после того, как компания представила более сильный по сравнению с ожиданиями квартальный отчет. Прибыль LULU составила $0.46 на акцию, превысив прогноз в $0.38 на акцию. Продажи выросли на 35.1% г/г до $186.8 млн.. Кроме того, в текущем периоде компания предполагает получит прибыль в размере $0.42-$0.44 на акцию против прогноза Capital IQ $0.39. По итогам 2012 года прибыль ожидается на уровне $2.10-2.16 против оценки Capital IQ $2.08 при продажах в $915-930 млн. ($924.48 млн. Сapital IQ).

- существуют риски вторичных инфляционных эффектов в евроззоне;

- развивающиеся экономики по всей вероятности продолжат поддерживать цены на сырьевые материалы;

- несмотря на то, что нынешняя инфляция вызвана ростом цен на сырьевые товары, данный процесс все же вызывает озабоченность;

- мы изменим монетарную политику когда посчитаем это необходимым;

- сохранение процентных ставок на слишком низком уровне сопряжено со слишком значительными рисками;

- глобальная монетарная политика сохраняет стимулирующий характер;

- степень неопределенности необычно высока;

- отмечается снижение зависимости банков от рефинансирования, предоставляемого ЕЦБ;

- национальные правительства должны немедленно предпринять меры по урегулированию дисбалансов.

- существуют риски вторичных инфляционных эффектов в евроззоне;

- развивающиеся экономики по всей вероятности продолжат поддерживать цены на сырьевые материалы;

- несмотря на то, что нынешняя инфляция вызвана ростом цен на сырьевые товары, данный процесс все же вызывает озабоченность;

- мы изменим монетарную политику когда посчитаем это необходимым;

- сохранение процентных ставок на слишком низком уровне сопряжено со слишком значительными рисками;

- глобальная монетарная политика сохраняет стимулирующий характер;

- степень неопределенности необычно высока;

- отмечается снижение зависимости банков от рефинансирования, предоставляемого ЕЦБ;

- национальные правительства должны немедленно предпринять меры по урегулированию дисбалансов.

День начнется незначительным снижением индексов из-за сохранения опасений по поводу замедления темпов экономического роста.

Несмотря на уверенный рост накануне, рынок все еще настроен пессимистично после публикации целого ряда слабых данных о состоянии рынков труда, жилья и производственного сектора.

Таким образом, Dow и S&P 500 имеют все шансы завершить снижением шестую неделю кряду.

Корпоративные новости: Toyota (TM) опубликовал прогноз на финансовый 2012 год. Компания ожидает, что последствия мартовских катастроф продолжат оказывать негативное влияние на продажи и стабильность поставок всей отрасли.

Toyota может потерять потенциальную прибыль в размере $1.6 млрд. по итогам года и прогнозирует снижение консолидированной чистой прибыли на 31% до $3.4 млрд. в будущем финансовом году.

Снижение оперативной прибыли Toyota составит 35%. Прогноз составлен на основании текущего курса иены и доллара.

Акции Lululemon Athletica's (LULU) подскочили на 3% после того, как производитель спортивной одежды представил более сильные по сравнению с ожиданиями квартальные результаты и опубликовал оптимистичный прогноз.

Акции Fusion-io (FIO) выросли на премаркете на 4% после успешного дебюта компании на фондовой бирже, когда в результате IPO было привлечено $233.7 млн..

Pandora заявила о продаже 14.7 млн. своих акций в рамках объявленного ранее IPO по цене $10-$12 за штуку.

Comcast (CMCSA, Fortune 500) и Micron Technology (MU, Fortune 500) сегодня также могут оказаться в фокусе внимания инвесторов.

Экономические новости: в мае рост цен на импорт за исключением нефти составил 0.4% по сравнению с 0.6% в предыдущем месяце. Экспортные цены без учета продукции сельского хозяйства, выросли на 0.5% против +1.0% в апреле.

Мировые рынки:

Июльская нефть подешевела на 96 центов до $100.97 за баррель.

Августовское золото упало в цене на $1.40 до $1,540.70 за тройскую унцию.

Доходность 10-летних обязательств Казначейства США выросла до 3% с 2.96% в четверг вечером.

EUR/USD

Ордера на продажу: $1.4495/500, $1.4520, $1.4540/50, $1.4600

Ордера на покупку: $1.4430, $1.4425/20, $1.4405/00, $1.4380

- участие частного сектора должно носить исключительно добровольный характер;

- следует прекратить бесплодные дискуссии и сфокусироваться на программе;

- мы не являемся участниками каких-либо переговоров в отношении программы помощи Греции;

- ЕЦБ не будет принимать в качестве обеспечения греческие долговые обязательства после предоставления стране дополнительного финансирования;

- прогноз инфляции на 2012 предполагает рост инфляционных рисков и базируется на увеличении краткосрочных процентных ставок;

- поддержка ликвидности не противоречит поддержанию ценовой стабильности;

- балансовые риски ЕЦБ являются управляемыми.

06:00 Германия Индекс потребительских цен Май 0.0% 0.0% 0.0%

06:00 Германия Индекс потребительских цен, г/г Май +2.3% +2.3% +2.3%

06:00 Германия Индекс потребительских цен (базовое значение), окончательные данные, г/г Май +2.4% +2.4%

08:30 Великобритания Промышленное производство, м/м Апрель +0.2% 0.0% -1.7%

08:30 Великобритания Промышленное производство, г/г Апрель +0.7% +1.3% -1.2%

08:30 Великобритания Производство в обрабатывающей промышленности, г/г Апрель +2.2% +3.3% +1.3%

08:30 Великобритания Индекс отпускных цен производителей (м/м) Май +1.0% +0.3% +0.2%

08:30 Великобритания Индекс отпускных цен производителей, г/г Май +5.5% +5.3% +5.3%

08:30 Великобритания Индекс закупочных цен производителей, м/м Май +2.8% -1.0% -2.0%

08:30 Великобритания Индекс закупочных цен производителей, г/г Май +17.9% +16.2% +15.7%

10:00 Великобритания Производство в обрабатывающей промышленности, м/м Апрель +0.2% 0.0% -1.5%

11:00 Канада Изменение числа занятых, м/м Май +58.3К +25.9К +22.3К

11:00 Канада Уровень безработицы Май 7.6% 7.6% 7.4%

Повышение Bundesbank прогноза роста ВВП Германии на текущий год оказало лишь временную поддержку единой валюте. Bundesbank прогнозирует рост ВВП Германии на 3.1% в 2011 году и на 1.8% в 2012 году. Опубликованный в декабре минувшего года прогноз предполагал рост ВВП на 2.5% в текущем году и на 1.5% в 2012. Средний прогноз по индексу потребительских цен +2.5% в 2011 году, +1.8% в 2012 году. Количество безработных в 2012 году ожидается меньше 3 млн человек, а уровень безработицы составит 6.5%.

USD/JPY: пара торговалась вокруг Y80.00.

В 12:30 GMT будет опубликован индекс цен на импорт/экспорт США.

Из области C$0.9760 пара резко снизилась, установив сессионный минимум в районе C$0.9710 после публикации данных из Канады в соответствии с которыми изменение числа занятых в мае составило +22.3k (+58.3k в апреле), а уровень безработицы 7.4% (7.6% в апреле). Ордера на покупку, размещенные на C$0.9725/20 были поглощены и в случае пробития C$0.9710 последует снижение в направлении более серьезной поддержки в области C$0.9670/65.

EUR/USD $1.4500, $1.4400, $1.4375

USD/JPY Y79.50, Y79.75, Y80.00, Y80.40, Y80.65

EUR/JPY Y116.10, Y115.05, Y115.00

GBP/USD $1.6340, $1.6370

USD/CHF Chf0.8420/30

AUD/USD $1.0500

AUD/JPY Y84.50

В Европе фондовые индексы снижаются из-за сохранения озабоченности по поводу темпов восстановления мировой экономики. Тем не менее, сообщение о том, что немецкий Бундестаг поддержал законопроект, предполагающий предоставление Греции нового пакета финансовой помощи, оказал индексам определенную поддержку.

- реальный сектор экономики еврозоны находится в неожиданно хорошей форме;

- в Европе, в отличие от США и Японии, реализуется стратегия сворачивания стимулирующих мер.

USD/JPY Y79.50, Y79.75, Y80.00, Y80.40, Y80.65

EUR/JPY Y116.10, Y115.05, Y115.00

GBP/USD $1.6340

USD/CHF Chf0.8420

AUD/USD $1.0600, $1.0500

AUD/JPY Y84.50

Средний прогноз по индексу потребительских цен +2.5% в 2011 году, +1.8% в 2012 году.

На текущий момент пара торгуется в области $1.6270. Перед этим были установлены минимумы на $1.6215.

Индекс отпускных цен производителей (м/м) Май +0.2%

Индекс закупочных цен производителей, м/м Май -2.0%

Индекс закупочных цен производителей, г/г Май +15.7%

Данные ожидаются слабыми на фоне проблем с производственной цепочке в связи с перебоями в поставках японских комплектующих.

Nikkei 9,514 +0.50%

S&P/ASX 4,562 +0.27%

Shanghai Composite 2,705 +0.07%

- необходимо более эффективное управление экономикой;

- необходимы более автоматические санкции для нарушителей налогово-бюджетных правил;

- Греция, Ирландия и другие страны нуждаются в структурных реформах;

- прогнозы показывают, что дефицит бюджета еврозоны к 2013 году будет ниже 3% от ВВП.

- необходимо более эффективное управление экономикой;

- необходимы более автоматические санкции для нарушителей налогово-бюджетных правил;

- Греция, Ирландия и другие страны нуждаются в структурных реформах;

- прогнозы показывают, что дефицит бюджета еврозоны к 2013 году будет ниже 3% от ВВП.

Были опубликованы следующие данные:

USD/JPY: пара снизилась в область Y80.00.

Данные по занятости Канады запланированы на 11:00 GMT. Ожидается рост занятости на 20.0К после +58.3К, при этом уровень безработицы сохранится в 7.6%.

В 12:30 GMT будет опубликован индекс цен на импорт/экспорт США.

Несмотря на то, что в своем выступлении Трише использовал знаковую фразу о необходимости "поддержания высокого уровня бдительности" в отношении инфляции, что традиционно рассматривается рынками в качестве сигнала повышения ставки на ближайшей встрече ЕЦБ, которая, состоится уже в июле, Трише заявил, что "мы не намерены сигнализировать о темпах изменений процентных ставок. Тем не менее, мы находимся в ситуации, в которой повышение ставки на ближайшей встрече возможно, хотя никакого предубеждения в этой связи у нас нет."

По прогнозам ЕЦБ рост инфляции в будущем году составит от 1.1% до 2.3% по сравнению с предыдущей оценкой, предполагавшей увеличение показателя на 1%-2.4%. Рост ВВП в 2012 ожидается на уровне 0.6%-2.8% против предыдущего прогноза 0.8%-2.8%.

По итогам встречи ЕЦБ сохранил процентную ставку без изменений.

Можно также предположить, что продажи евро были поддержаны сохранением неопределенности в отношении реструктуризации долгов Греции.

Определенную поддержку доллару оказало неожиданное сокращение дефицита торгового баланса США в апреле на 6.7% до $43.7 млрд..

Доллар Новой Зеландии достиг рекордной отметки против доллара США после заявления центрального банка страны о неизбежности повышения стоимости кредита в течение двух ближайших лет.

USD/JPY: по итогам вчерашней сессии пара укрепилась в область Y80.30.

Данные по занятости Канады запланированы на 11:00 GMT. Ожидается рост занятости на 20.0К после +58.3К, при этом уровень безработицы сохранится в 7.6%.

В 12:30 GMT будет опубликован индекс цен на импорт/экспорт США.

Японский фондовый рынок в четверг укрепил свои позиции после того, как накануне ФРС заявил о замедлении восстановления в некоторых регионах страны, активизировав опасения по поводу роста мировой экономики.Акции Honda Motor Co., второго крупнейшего производителя авто в Японии выросли на 0.7%, а Nintendo Co., производителя игровых приставок, обвалились на 4.6% после того, как UBS AG снизил из рейтинг до нейтрального уровня. Tokyo Electric Power Co. снизился на 4% после обвала на 26%, последовавшего после сообщений о перебоев энергообеспечения на АЭС в Фукусиме.

В четверг европейские индексы закрылись уверенным ростом, прервав шестинедельный период слабости на фоне увеличения спроса на акции представителей товарно-сырьевого сектора.

Нефть в Нью-Йорке подорожала на 1.2% до $102 за баррель после того, как накануне по итогам саммита OPEC было принято решение не повышать объемы добычи нефти, а запасы сырья в США снизились сильнее чем это предполагалось.

В итоге Total (TOTF.PA), ENI (ENI.MI) и BP (BP.L) выросли на 1.2%-1.4%.

Цену меди поддержали спекуляции по поводу роста спроса со стороны Китая. Данный факт оказал поддержку акциям Anglo American (AAL.L) и Antofagasta (ANTO.L), прибавившим 2.2% и 2.5%, соответственно.

Кроме того, озвученные президентом ЕЦБ Жаном-Клодом Трише прогнозы инфляции и ВВП на 2012 год заставили инвесторов пересмотреть прогнозы темпов повышения процентной ставки в еврозоне.

Несмотря на то, что в своем выступлении Трише использовал знаковую фразу о необходимости "поддержания высокого уровня бдительности" в отношении инфляции, что традиционно рассматривается рынками в качестве сигнала повышения ставки на ближайшей встрече ЕЦБ, которая, состоится уже в июле, Трише заявил, что "мы не намерены сигнализировать о темпах изменений процентных ставок. Тем не менее, мы находимся в ситуации, в которой повышение ставки на ближайшей встрече возможно, хотя никакого предубеждения в этой связи у нас нет."

По прогнозам ЕЦБ рост инфляции в будущем году составит от 1.1% до 2.3% по сравнению с предыдущей оценкой, предполагавшей увеличение показателя на 1%-2.4%. Рост ВВП в 2012 ожидается на уровне 0.6%-2.8% против предыдущего прогноза 0.8%-2.8%.

По итогам сегодняшней встречи ЕЦБ сохранил процентную ставку без изменений, на уровне 1.25%. Банк Англии также не сохранил ставку на отметке 0.50%.

Фондовые индексы США выросли после неожиданного сокращения дефицита торгового баланса США

Сектор сырьевых материалов с начала дня прибавил 1.5%, возглавив рост среди главных экономических секторов. Основную поддержку сектору оказывает рост акций Monsanto (MON 69.47, +1.85) после публикации пессимистичного прогноза урожая.

Mosaic Co. (MOS) и CF Industries Holdings Inc. (CF) стали лидерами в секторе производства удобрений, прибавив по меньшей мере по 3.9% после того, как правительство США пересмотрело с понижением прогнозы на урожай с/х продукции.

Финансовый сектор (+1.1%) также продемонстрировал впечатляющие результаты благодаря укреплению банковского сегмента. American International Group Inc. (AIG) вырос на 3% после того, как Deutsche Bank AG рекомендовал покупать акции страховой группы. Brown-Forman Corp. прибавил 1.7%. Производитель виски Jack Daniel’s представил более сильные по сравнению с ожиданиями квартальные результаты.

Во второй половине дня основные индексы стабилизировались в районах сессионных пиков.

Экономика: Перед началом торгов Министерство труда США сообщило, что на прошлой неделе 427,000 человек заполнили заявки на получение пособия по безработице. Это слегка превысило прогнозы аналитиков.

отдельный отчет показал, что в апреле дефицит торгового баланса сократился до $43.7 млн., в то время как аналитики прогнозировали его рост.

Сопротивление 3: Y81.80 (максимум 31 мая)

Сопротивление 1: Y80.50 (сессионный максимума)

Текущая цена: Y80.08

Сопротивление 3: Chf0.8610 (50.0% FIBO Chf0.8890-Chf0.8330)

Текущая цена: Chf0.8423

Поддержка 1: Chf0.8390 (ранее сопротивление, сессионный минимум)

Поддержка 2: Chf0.8330 (минимум 6-7 июня)

Поддержка 3: Chf0.8300 (психологическая отметка)

Комментарии: пара выросла. Ближайшее сопротивление Chf0.8450. Выше расположен уровень Chf0.8540. Ближайшая поддержка - Chf0,8390. Ниже потери могут увеличится до Chf0.8330.

Цены на нефть завершают неделю ростом на фоне снижение запасов сырой нефти в США, а также в связи с отсутствием консенсуса относительно повышения квот на добычу "черного золота" в ОПЭК.

Сопротивление 3:$1.4690 (максимум 7-8 июня)

опротивление $1.4550. Выше возможен рост до $1,4650.

опротивление $1.4550. Выше возможен рост до $1,4650.

Change % Change Last

Nikkei 225 +17.69 +0.19% 9,467.15

FTSE 100 +47.45 +0.82% 5,856.34

CAC 40 +40.67 +1.06% 3,878.65

DAX +99.43 +1.41% 7,159.66

Dow +75.42 +0.63% 12,124.36

Nasdaq +9.49 +0.35% 2,684.87

S&P 500 +9.44 +0.74% 1,289.00

10 Year Yield 3.00% +0.04 --

Oil $101.72 -0.21 -0.21%

Gold $1,545.60 +2.90 +0.19%

06:00 Германия Индекс потребительских цен Май 0.0% 0.0%

06:00 Германия Индекс потребительских цен, г/г Май +2.3% +2.3%

06:00 Германия Индекс потребительских цен (базовое значение), окончательные данные, г/г Май +2.4% +2.4%

08:30 Великобритания Промышленное производство, м/м Апрель +0.3% 0.0%

08:30 Великобритания Промышленное производство, г/г Апрель +0.7% +1.3%

08:30 Великобритания Производство в обрабатывающей промышленности, г/г Апрель +2.7% +3.3%

08:30 Великобритания Индекс отпускных цен производителей (м/м) Май +0.8% +0.3%

08:30 Великобритания Индекс отпускных цен производителей, г/г Май +5.3% +5.3%

08:30 Великобритания Индекс закупочных цен производителей, м/м Май +2.6% -1.0%

08:30 Великобритания Индекс закупочных цен производителей, г/г Май +17.6% +16.2%

10:00 Великобритания Производство в обрабатывающей промышленности, м/м Апрель +0.2% 0.0%

11:00 Канада Изменение числа занятых, м/м Май +58.0К +25.9К

11:00 Канада Уровень безработицы Май 7.6% 7.6%

12:30 США Индекс цен на импорт Май 2.2% -0.7%

12:30 США Индекс цен на экспорт Май +1.1%

18:00 США Федеральный бюджет Май -40.5B -157.6B

06:00 Германия Индекс потребительских цен Май 0.0% 0.0%

06:00 Германия Индекс потребительских цен, г/г Май +2.3% +2.3%

06:00 Германия Индекс потребительских цен (базовое значение), окончательные данные, г/г Май +2.4% +2.4%

08:30 Великобритания Промышленное производство, м/м Апрель +0.3% 0.0%

08:30 Великобритания Промышленное производство, г/г Апрель +0.7% +1.3%

08:30 Великобритания Производство в обрабатывающей промышленности, г/г Апрель +2.7% +3.3%

08:30 Великобритания Индекс отпускных цен производителей (м/м) Май +0.8% +0.3%

08:30 Великобритания Индекс отпускных цен производителей, г/г Май +5.3% +5.3%

08:30 Великобритания Индекс закупочных цен производителей, м/м Май +2.6% -1.0%

08:30 Великобритания Индекс закупочных цен производителей, г/г Май +17.6% +16.2%

10:00 Великобритания Производство в обрабатывающей промышленности, м/м Апрель +0.2% 0.0%

11:00 Канада Изменение числа занятых, м/м Май +58.0К +25.9К

11:00 Канада Уровень безработицы Май 7.6% 7.6%

12:30 США Индекс цен на импорт Май 2.2% -0.7%

12:30 США Индекс цен на экспорт Май +1.1%

18:00 США Федеральный бюджет Май -40.5B -157.6B

Закрытие фондовых индексов:

Nikkei 225 +17.69 +0.19% 9,467.15

FTSE 100 +47.45 +0.82% 5,856.34

CAC 40 +40.67 +1.06% 3,878.65

DAX +99.43 +1.41% 7,159.66

Dow +75.42 +0.63% 12,124.36

Nasdaq +9.49 +0.35% 2,684.87

S&P 500 +9.44 +0.74% 1,289.00

10 Year Yield 3.00% +0.04 --

Oil $101.72 -0.21 -0.21%

Gold $1,545.60 +2.90 +0.19%

Японский фондовый рынок в четверг укрепил свои позиции после того, как накануне ФРС заявил о замедлении восстановления в некоторых регионах страны, активизировав опасения по поводу роста мировой экономики.

Акции Honda Motor Co., второго крупнейшего производителя авто в Японии выросли на 0.7%, а Nintendo Co., производителя игровых приставок, обвалились на 4.6% после того, как UBS AG снизил из рейтинг до нейтрального уровня. Tokyo Electric Power Co. снизился на 4% после обвала на 26%, последовавшего после сообщений о перебоев энергообеспечения на АЭС в Фукусиме.

В четверг европейские индексы закрылись уверенным ростом, прервав шестинедельный период слабости на фоне увеличения спроса на акции представителей товарно-сырьевого сектора.

Нефть в Нью-Йорке подорожала на 1.2% до $102 за баррель после того, как накануне по итогам саммита OPEC было принято решение не повышать объемы добычи нефти, а запасы сырья в США снизились сильнее чем это предполагалось.

В итоге Total (TOTF.PA), ENI (ENI.MI) и BP (BP.L) выросли на 1.2%-1.4%.

Цену меди поддержали спекуляции по поводу роста спроса со стороны Китая. Данный факт оказал поддержку акциям Anglo American (AAL.L) и Antofagasta (ANTO.L), прибавившим 2.2% и 2.5%, соответственно.

Кроме того, озвученные президентом ЕЦБ Жаном-Клодом Трише прогнозы инфляции и ВВП на 2012 год заставили инвесторов пересмотреть прогнозы темпов повышения процентной ставки в еврозоне.

Несмотря на то, что в своем выступлении Трише использовал знаковую фразу о необходимости "поддержания высокого уровня бдительности" в отношении инфляции, что традиционно рассматривается рынками в качестве сигнала повышения ставки на ближайшей встрече ЕЦБ, которая, состоится уже в июле, Трише заявил, что "мы не намерены сигнализировать о темпах изменений процентных ставок. Тем не менее, мы находимся в ситуации, в которой повышение ставки на ближайшей встрече возможно, хотя никакого предубеждения в этой связи у нас нет."

По прогнозам ЕЦБ рост инфляции в будущем году составит от 1.1% до 2.3% по сравнению с предыдущей оценкой, предполагавшей увеличение показателя на 1%-2.4%. Рост ВВП в 2012 ожидается на уровне 0.6%-2.8% против предыдущего прогноза 0.8%-2.8%.

По итогам сегодняшней встречи ЕЦБ сохранил процентную ставку без изменений, на уровне 1.25%. Банк Англии также не сохранил ставку на отметке 0.50%.

Фондовые индексы США выросли после неожиданного сокращения дефицита торгового баланса США

Сектор сырьевых материалов с начала дня прибавил 1.5%, возглавив рост среди главных экономических секторов. Основную поддержку сектору оказывает рост акций Monsanto (MON 69.47, +1.85) после публикации пессимистичного прогноза урожая.

Mosaic Co. (MOS) и CF Industries Holdings Inc. (CF) стали лидерами в секторе производства удобрений, прибавив по меньшей мере по 3.9% после того, как правительство США пересмотрело с понижением прогнозы на урожай с/х продукции.

Финансовый сектор (+1.1%) также продемонстрировал впечатляющие результаты благодаря укреплению банковского сегмента. American International Group Inc. (AIG) вырос на 3% после того, как Deutsche Bank AG рекомендовал покупать акции страховой группы. Brown-Forman Corp. прибавил 1.7%. Производитель виски Jack Daniel’s представил более сильные по сравнению с ожиданиями квартальные результаты.

Во второй половине дня основные индексы стабилизировались в районах сессионных пиков.

Экономика: Перед началом торгов Министерство труда США сообщило, что на прошлой неделе 427,000 человек заполнили заявки на получение пособия по безработице. Это слегка превысило прогнозы аналитиков.

отдельный отчет показал, что в апреле дефицит торгового баланса сократился до $43.7 млн., в то время как аналитики прогнозировали его рост.

© 2000-2026. Все права защищены.

Сайт находится под управлением TeleTrade D.J. LLC 2351 LLC 2022 (Euro House, Richmond Hill Road, Kingstown, VC0100, St. Vincent and the Grenadines).

Информация, представленная на сайте, не является основанием для принятия инвестиционных решений и дана исключительно в ознакомительных целях.

Компания не обслуживает и не предоставляет сервис клиентам, которые являются резидентами US, Канады, Ирана, Йемена и стран внесенных в черный список FATF.

Проведение торговых операций на финансовых рынках с маржинальными финансовыми инструментами открывает широкие возможности и позволяет инвесторам, готовым пойти на риск, получать высокую прибыль. Но при этом несет в себе потенциально высокий уровень риска получения убытков. Поэтому перед началом торговли следует ответственно подойти к решению вопроса о выборе соответствующей инвестиционной стратегии с учетом имеющихся ресурсов.

Использование информации: при полном или частичном использовании материалов сайта ссылка на TeleTrade как источник информации обязательна. Использование материалов в интернете должно сопровождаться гиперссылкой на сайт teletrade.org. Автоматический импорт материалов и информации с сайта запрещен.

По всем вопросам обращайтесь по адресу pr@teletrade.global.