- Аналитика

- Новости и инструменты

- Новости рынков

Новости и прогнозы рынков CFD — 11-05-2018

Основные фондовые индексы США завершили торги преимущественно в плюсе

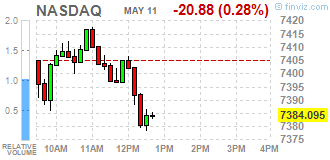

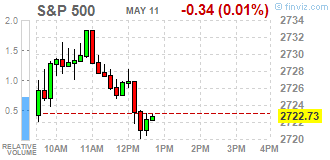

По итогам торговой недели: DOW +2.34%, S&P +2.41%, Nasdaq +2.68%

В понедельник фондовые рынки США завершили торги с повышением, чему способствовал рост технологического сектора благодаря подорожанию акций Apple, а также значительное повышение сектора конгломератов. Между тем, более активный рост индексов сдерживали заявления президента Трампа, который дал понять, что во вторник объявит о своем решении относительно участия США в соглашении по ядерной программе Ирана. Среди сообщений корпоративного характера стоит отметить новость о том, что швейцарский гигант Nestle договорился заплатить компании Starbucks около $7,2 млрд за право продавать ее продукцию по всему миру.

Во вторник основные фондовые рынки США закрылись около нуля, отягощенные акциями технологического сектора и сектора коммунальных услуг. В фокусе внимания также находилось решении президента США по иранскому вопросу. Трамп анонсировал выход из ядерной сделки с Ираном. Трамп сказал, что ядерной соглашение с Ираном "дефектное по сути", и добавил, что это соглашение "не сдержало ядерных амбиций Ирана". Определенное влияние на ход торгов оказал обзор вакансий и текучести рабочей силы от Бюро статистики труда США. В нем сообщалось, что в марте число вакансий увеличилось до 6,550 млн., обновив рекордный максимум. Показатель за февраль был пересмотрен до 6,078 млн. с 6,052 млн. Аналитики ожидали, что число вакансий увеличится лишь до 6,101 млн. Между тем, уровень вакансий вырос на 0,3%, составив 4,2%.

В среду основные фондовые рынки США заметно выросли, чему способствовало подорожание акций компаний энергетического сектора в ответ на решение президента Трампа отказаться от соглашения по ядерной программе Ирана. Определенное влияние на ход торгов также оказали данные по США. Министерство труда заявило, что цены производителей в США в прошлом месяце несколько выросли, став возможным признаком того, что инфляционное давление в экономике остается относительно скромным. Индекс цен производителей вырос с учетом сезонных колебаний на 0,1% в апреле по сравнению с предыдущим месяцем. Экономисты прогнозировали увеличение на 0,2%. В годовом выражении цены производителей выросли на 2,6% в прошлом месяце, что является самым слабым ежегодным увеличением с декабря.

В четверг основные фондовые индексы США заметно выросли, при этом S&P 500 превысил ключевой технический уровень после того, как слабые инфляционные данные охладили опасения по поводу более быстрого повышения процентных ставок. Как сообщило Министерство труда США, индекс потребительских цен (ИПЦ) в апреле вырос на 0,2% после снижения на 0,1% в марте. В то же время базовый ИПЦ, который не учитывает волатильные цены на продукты питания и энергоносители, в апреле повысился на 0,1% после роста на 0,2% в марте. Экономисты ожидали, что ИПЦ в апреле вырос на 0,3%, а базовый ИПЦ - на 0,2%. По сравнению с тем же периодом предыдущего года индекс потребительских цен вырос на 2,5%, а базовый индекс - на 2,1%. Экономисты прогнозировали, что общая годовая инфляция составит 2,5%, а базовая - 2,2%.

В пятницу основные фондовые индексы США преимущественно выросли, чему способствовало снижение опасения по поводу более быстрого повышения процентных ставок после выхода инфляционных данных по США. Повышенная волатильность наблюдалась в акциях здравоохранительного сектора, так как инвесторы ожидают заявления президента США Дональда Трампа о контроле над ценами на лекарственные препараты, отпускаемые по рецепту. Кроме того, как показали предварительные результаты исследований, представленные Thomson-Reuters и Мичиганским институтом, датчик настроений среди американских потребителей не изменился в мае по сравнению с апрелем, и был чуть сильнее средних прогнозов экспертов. Согласно данным, в мае индекс потребительских настроений составил 98,8 пункта, совпав с окончательным чтением за апрель. Согласно средним оценкам, индекс должен был упасть до уровня 98,5 пунктов.

В отраслевом разрезе почти все сектора индекса S&P за период 7 - 11 мая включительно показали повышение. Наибольшее снижение зафиксировал сектор коммунальных услуг (-2,1%). Максимальное повышение продемонстрировал сектор базовых материалов (+3,4%)

Что касается компонентов индекса DOW, за прошедшую неделю повышение показали 27 из 30 акций, входящих в состав индекса. Лидером были акции Apple Inc. (AAPL +7.43%). Наибольший отрицательный результат за неделю продемонстрировали акции Walmart Inc. (WMT, -4.11%).

Информационно-аналитический отдел TeleTrade

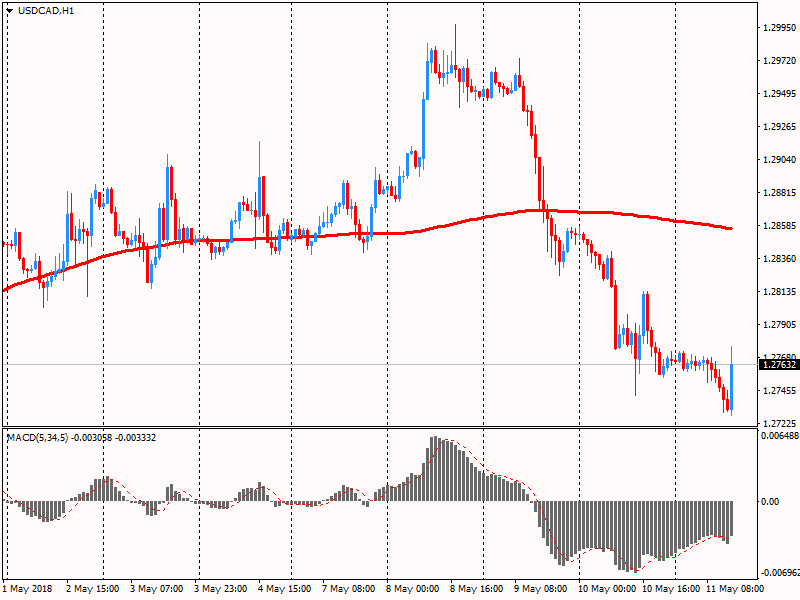

По итогам недели основные валюты продемонстрировали смешанную динамику. Падение по отношению к доллару США показали новозеландский доллар (-0,71%), японская иена (-0,22%), швейцарский франк (-0,15%), и евро (-0,12%). Укрепление зафиксировали канадский доллар (+0,4%), британский фунт (+0,13%) и австралийский доллар (+0,12%).

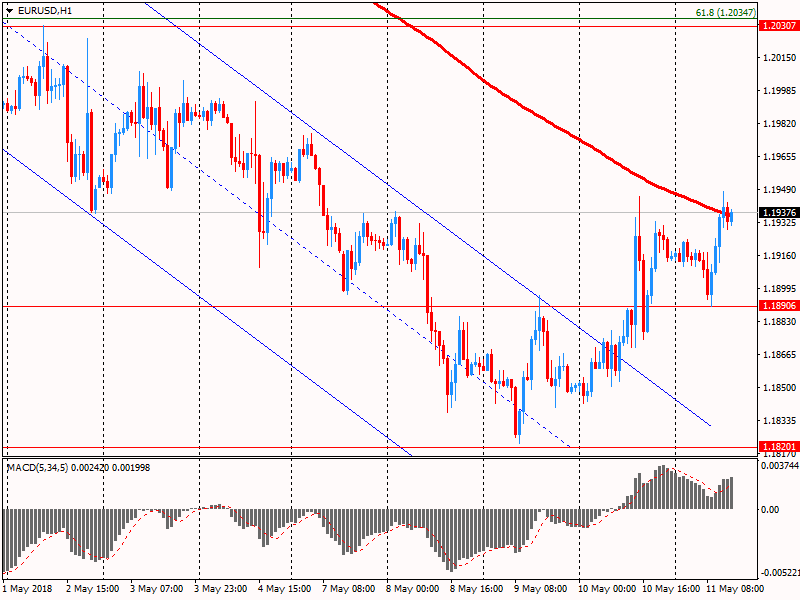

Доллар США в первой половине недели укреплялся против евро, но в последующие дни сдал почти все заработанные позиции. В понедельник евро умеренно снизился, обновив минимум 2018 года. Давление на пару EUR/USD оказывали слабый отчет по производственным заказам Германии и статистика по доверию инвесторов еврозоны от Sentix, а также общее укрепление американской валюты. Кроме того, трейдеры продолжали оценивать пятничные данные по рынку труда США. Статистическое ведомство Destatis сообщило, что производственные заказы в Германии неожиданно сократились в марте. Производственные заказы в марте упали на -0,9% после снижения на -0,2% в феврале (пересмотрено с 0,3%), хотя экономисты ожидали рост показателя на 0,5%. Без учета крупных заказов новые заказы в марте снизились на -0,1%. Между тем, опрос аналитического центра Sentix выявил, что уверенность инвесторов в еврозоне ослабевает в мае четвертый месяц подряд. Индекс настроений инвесторов упал до 19,2 в мае с 19,6 в апреле. Ожидалось, что оценка увеличится до 22,4. Индекс текущей экономической ситуации снизился - до 42,8 с 43,0 месяц назад. Аналогично, индекс ожиданий дальнейшего экономического развития снизился до -2,0 в мае с -1,5 в апреле.

Во вторник евро заметно подешевел. Катализатором падения пары было повсеместное укрепление американской валюты, поддерживаемое ростом доходности облигаций США, ястребиными комментариями главы ФРС Пауэлла, который заявил, что "некоторые инвесторы и институты могут быть не готовыми к повышению ставок, несмотря на ожидания". Позитивное влияние на доллар также оказали данные по рынку труда. Что касается данных, обзор вакансий и текучести рабочей силы (JOLTS) от Бюро статистики труда США показал, что в марте число вакансий увеличилось до 6,550 млн., обновив рекордный максимум. Между тем, показатель за февраль был пересмотрен в сторону повышения - до 6,078 млн. с 6,052 млн. Аналитики ожидали, что число вакансий увеличится до 6,101 млн. Уровень вакансий составил 4,2 процента, увеличившись на 0,3 процента относительно февраля.

В среду евро торговался смешано, но завершил сессию без изменений. Поддержку американской валюте оказывал рост доходности 10-летних казначейских облигаций США выше психологического уровня 3,0%. Инвесторы также продолжали отыгрывать новости о том, что США выходят из иранского ядерного соглашения и восстанавливают санкции в отношении страны. Участники рынка корректировали свои позиции в преддверии публикации инфляционных данных по США, которые должны были пролить свет на перспективы денежно-кредитной политики ФРС.

В четверг евро заметно укрепился, обновив максимум 8 апреля. Основным катализатором роста пары были инфляционные данные по США, которые не оправдали прогнозы. Министерство труда сообщило, что потребительские цены в США выросли меньше, чем ожидалось, в апреле, но на ежегодной основе инфляция показала признаки укрепления. Индекс потребительских цен, с учетом сезонных колебаний вырос на 0,2% после падения на 0,1% в марте. Без учета волатильных категорий продуктов питания и энергоносителей, так называемые базовые цены выросли на 0,1% по сравнению с ростом на 0,2% в марте. Экономисты ожидали, что общие цены вырастут на 0,3%, а базовые цены вырастут на 0,2%. За 12 месяцев, закончившихся в апреле, общие цены выросли на 2,5%. Базовые цены выросли на 2,1% в годовом исчислении. Экономисты ожидали 2,5%-ного увеличения общей инфляции и роста базовых цен на 2,2%.

В пятницу евро умеренно вырос, достигнув максимума 7 мая. Основным катализатором повышения пары EUR/USD было ослабление американской валюты на фоне частичной фиксации прибыли инвесторами после длительного ралли, а также слабых инфляционных данных по США. Между тем, Министерство труда сообщило, что цены на импорт в США в апреле выросли меньше, чем ожидалось, поскольку откат цен на нефтепродукты был смягчен падением цен на продовольствие, что стало последним показателем того, что инфляционное давление возрастает умеренно. Согласно данным, импортные цены выросли на 0,3 процента в прошлом месяце. Данные за март были пересмотрены, чтобы показать, что импортные цены упали на 0,2 процента вместо неизмененного уровня, как сообщалось ранее. Экономисты прогнозировали, что импортные цены в апреле повысятся на 0,5 процента. За 12 месяцев до апреля цены на импорт выросли на 3,3 процента, что соответствует мартовскому приросту. Отчет пришел вслед за данными, отразившими сдержанные ежемесячные потребительские и оптовые цены в апреле. Но с учетом роста цен на нефть в последние дни экономисты ожидают, что цены будут расти в ближайшие месяцы.

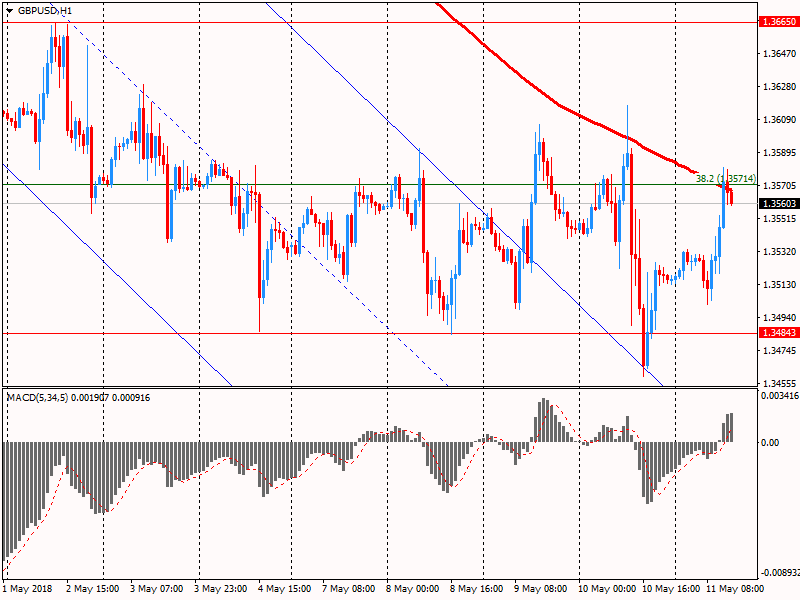

Фунт торговался в небольшом диапазоне против доллара США. В понедельник фунт консолидировался вблизи уровня открытия, что было связано с отсутствием новых драйвером. Кроме того, объемы торгов были сниженными, так как финансовые рынки Великобритании были закрыты. Постепенно фокус внимания инвесторов смещался на ключевое событие недели - заседание Банка Англии, запланированное на четверг.

Во вторник фунт торговался смешано, но завершил сессию почти без изменений, так как инвесторы проявляли осторожность в преддверии заседания Банка Англии. Почти все аналитики были уверены в том, что ЦБ оставит ставки без изменений. Однако, наибольшее интересным для них было распределение голосов руководителей при принятии решения по ставкам.

В среду фунт консолидировался. Ввиду того, что экономический календарь по Британии был пуст, трейдеры ориентировались на динамику американской валюты и общий настрой рынков в отношении рисковых активов. Инвесторы также готовились к заседанию Банка Англии.

В четверг фунт сильно подешевел, достигнув минимума 11 января, что было обусловлено итогами заседания Банка Англии. Банк Англии не преподнес сюрпризов и сохранил процентную ставку на прежнем уровне. При этом ЦБ отметил, что по-прежнему ожидает роста ключевой процентной ставки в ближайшие годы. Банк заявил, что замедление роста экономики Великобритании в 1-м квартале, вероятно, носило временный характер и было не таким сильным, как считалось. 7 из 9 членов Комитета по денежно-кредитной политике проголосовали за то, чтобы оставить ключевую ставку на уровне 0,5%, а Иан Маккафферти и Майкл Сондерс - за то, чтобы повысить ее до 0,75%. Оба они голосовали за повышение ставки и в марте. "Если экономика будет в целом развиваться в соответствии с прогнозами, ужесточения денежно-кредитной политики будет уместным", - сказано в заявлении ЦБ. Кроме того, ЦБ отметил, что воздействие снижения фунта на инфляцию "видимо, будет исчезать немного быстрее, чем считалось раньше". Банк также понизил прогноз роста ВВП в 2018 году до 1,4% с 1,8%. Понижение прогноза в сочетании со слабостью последних данных может означать, что ЦБ Англии не будет ужесточать денежно-кредитную политику так сильно, как ожидали некоторые инвесторы, хотя он и заявил о намерении трижды повысить ставки в следующие три года.

В пятницу фунт торговался смешано, но завершил сессию почти без изменений. Поскольку экономический календарь по Британии был пуст, трейдеры в основном ориентировались на динамику американской валюты и общий настрой рынков в отношении рисковых активов. Определенное внимание инвесторов также привлекли заявления представителя Банка Англии Броадбента. Комментируя решение Банка Англии по ставке, он отметил, что ЦБ хотел дать понять, что повышение ставки будет постепенным, так как слабые экономические данные могут быть временным явлением, под влиянием погоды. Поэтому было правильным решением оставить политику без изменений и оценить состояние экономики.

Информационно-аналитический отдел TeleTrade

В понедельник в 06:00 GMT Япония заявит об изменении заказов на оборудование за апрель.

Вторник окажется весьма информативным днем недели. В 01:30 GMT в Австралии выйдет протокол совещания РБА по вопросам кредитно-денежной политики. В 02:00 GMT Китай сообщит об изменении объема промышленного производства, объема инвестиций в основные фонды, и объема розничной торговли за апрель. В 04:30 GMT Япония представит индекс активности в сфере услуг за март. В 06:00 GMT Германия заявит об изменении объема ВВП за 1-й квартал. В 06:45 GMT Франция опубликует индекс потребительских цен за апрель. В 06:45 GMT Франция отчитается об изменении числа занятых в частном секторе экономики за 1-й квартал. В 07:15 GMT Швейцария выпустит индекс цен производителей и импорта за апрель. В 08:30 GMT Британия заявит об изменении уровня безработицы и уровня среднего заработка за март, а также изменении числа заявлений на получение пособий по безработице за апрель. В 09:00 GMT еврозона сообщит об изменении объема ВВП за 1-й квартал и объема промышленного производства за март. Также в 09:00 GMT еврозона и Германия выпустят индекс настроений в деловой среде от института ZEW за май. В 12:30 GMT США заявят об изменении розничных продаж за апрель и опубликуют индекс активности в производственном секторе от ФРБ Нью-Йорка за май. В 14:00 GMT США сообщат об изменении объема запасов на коммерческих складах за март, и выпустят индекс состояния рынка жилья от NAHB за май. В 20:00 GMT США отчитаются об изменении объема покупок долгосрочных американских ценных бумаг иностранными инвесторами за март. В 23:50 GMT Япония сообщит об изменении объема ВВП за 1-й квартал.

В среду выйдет значительное количество данных. В 00:30 GMT Австралия опубликует индекс ведущих экономических индикаторов за апрель и индекс уверенности потребителей от Westpac за май. В 01:30 GMT Австралия выпустит индекс стоимости рабочей силы за 1-й квартал. В 04:30 GMT Япония заявит об изменении объема промышленного производства за март. В 06:00 GMT Германия опубликует индекс потребительских цен за апрель. В 09:00 GMT еврозона представит индекс потребительских цен за апрель. В 12:30 GMT Канада сообщит об изменении производственных поставок за март, а США заявят об изменении разрешений на строительство и числа закладок новых фундаментов за апрель. В 13:15 GMT США объявят об изменении промышленного производства и использовании производственных мощностей за апрель. В 14:30 GMT США заявят об изменении запасов нефти по данным министерства энергетики. В 22:45 GMT Новая Зеландия представит индекс цен производителей за 1-й квартал. В 23:50 GMT Япония сообщит об изменении объема заказов на машины и оборудование за март.

В четверг состоится публикация умеренного числа данных. В 01:30 GMT Австралия заявит об изменении уровня безработицы и числа занятых за апрель. В 02:00 GMT Новая Зеландия представит госбюджет. В 12:30 GMT Канада сообщит об изменении объема операций с иностранными ценными бумагами за март. Также в это время США выпустят производственный индекс ФРБ Филадельфии за май и заявят об изменении первичных обращений за пособием по безработице. В 14:00 GMT США опубликуют индекс опережающих индикаторов за апрель. В 14:30 GMT Канада представит обзор от Банка Канады. В 23:30 GMT Япония выпустит индекс потребительских цен за апрель.

В пятницу выйдет небольшое количество данных. В 06:00 GMT Германия представит индекс цен производителей за апрель. В 08:00 GMT еврозона заявит об изменении сальдо платежного баланса, а в 09:00 GMT - об изменении сальдо торгового баланса за март. В 12:30 GMT Канада опубликует индекс потребительских цен за апрель, и сообщит об изменении объема розничных продаж за март. В 17:00 GMT в США выйдет отчет Baker Hughes по количеству активных буровых установок.

В воскресенье в 22:45 GMT Новая Зеландия заявит об изменении объема розничной торговли за 1-й квартал, и изменении числа туристов за апрель.

Информационно-аналитический отдел TeleTrade

По словам одного экономиста, страх перед безудержно растущими ценами, а не текущие экономические данные, движет ФРС в ее стремлении повышать процентные ставки в США.

Базовая инфляция в США выросла на 0,2 процента в апреле, согласно свежим данным в четверг, не достигнув ожидаемого роста на 0,3 процента. Цены на топливо и аренду были основными драйверами роста цен, но в значительной степени компенсировались стабильными ценами на здравоохранение.

Ян Шепердсон, главный экономист Pantheon Macro, сказал, что никакого инфляционного импульса, который оправдал бы более высокие процентные ставки, на самом деле нет.

"Показатели заработной платы за последние пару лет были примерно равными 2,5 процента, и это никого не пугает, поэтому возникает вопрос, почему ФРС повышает ставки?,- спросил Шепердсон.

"Это из-за страха того, что может быть в трубопроводе", - добавил он.

В последний раз, когда уровень безработицы в Штатах достиг нынешнего уровня, инфляция достигла 6 процентов, и Шепердсон сказал, что ФРС хочет предотвратить повторение истории.

Летом 2017 года базовая инфляция составила около 1,7 процента и достигла 2,1 процента в годовом исчислении, и Шепердсон сказал, что любые предыдущие опасения по поводу падения цен теперь должны быть отброшены.

В США цены на топливо резко выросли, превысив $3 за галлон во многих западных штатах.

На вопрос, ошиблись ли экономисты, сосредоточившись на базовой инфляции, которая исключает топливо, Шепердсон сказал, что в то время как члены ФРС обеспокоены тем, что рост цен на топливо может усиливать инфляцию зарплаты, пока не было никаких доказательств того, что это произошло.

Информационно-аналитический отдел TeleTrade

Евро умеренно вырос против доллара США, достигнув максимума 7 мая. Основным катализатором повышения пары EUR/USD было ослабление американской валюты на фоне частичной фиксации прибыли инвесторами после длительного ралли, а также слабых инфляционных данных по США.

В настоящее время индекс доллара США, показывающий отношение доллара к корзине из шести основных валют, торгуется с понижением на 0,15%, на уровне 92,51.

Между тем, Министерство труда сообщило, что цены на импорт в США в апреле выросли меньше, чем ожидалось, поскольку откат цен на нефтепродукты был смягчен падением цен на продовольствие, что стало последним показателем того, что инфляционное давление возрастает умеренно. Согласно данным, импортные цены выросли на 0,3 процента в прошлом месяце. Данные за март были пересмотрены, чтобы показать, что импортные цены упали на 0,2 процента вместо неизмененного уровня, как сообщалось ранее. Экономисты прогнозировали, что импортные цены в апреле повысятся на 0,5 процента. За 12 месяцев до апреля цены на импорт выросли на 3,3 процента, что соответствует мартовскому приросту. Отчет пришел вслед за данными, отразившими сдержанные ежемесячные потребительские и оптовые цены в апреле. Но с учетом роста цен на нефть в последние дни экономисты ожидают, что цены будут расти в ближайшие месяцы.

Цены на нефть коснулись 3,5-летних максимумов на этой неделе после того, как президент Дональд Трамп вывел США из международной ядерной сделки с Ираном и пообещал жесткие санкции против Тегерана. Инфляция флиртует с целевым показателем Федерального резерва на уровне 2 процентов. Предпочитаемая инфляционная мера центрального банка США, индекс цен расходов на личное потребление, исключая продовольствие и энергию, в марте вырос на 1,9 процента годовых после роста на 1,6 процента в феврале. В прошлом месяце цены на импортируемую нефть выросли на 1,6 процента после снижения на 2,2 процента в марте. За исключением нефти, цены на импорт выросли на 0,1 процента после того, как в марте не изменились. Цены на импорт за исключением нефти выросли на 1,7 процента за 12 месяцев до апреля.

В докладе также говорится, что экспортные цены в апреле выросли на 0,6 процента после того, как в марте они выросли на 0,3 процента. Цены на сельскохозяйственную продукцию упали на 1,2 процента, отметив первое падение с декабря 2017 года. Экспортные цены выросли на 3,8 процента годовых, что является самым большим показателем с ноября 2011 года, после роста на 3,4 процента в марте.

Фунт растерял ранее заработанные позиции против доллара США, и приблизился до уровня открытия сессии, что отчасти было обусловлено публикацией благоприятного отчета по потребительским настроениям в США.

Предварительные результаты исследований, представленные Thomson-Reuters и Мичиганским институтом, показали: датчик настроений среди американских потребителей не изменился в мае по сравнению с апрелем, и был чуть сильнее средних прогнозов экспертов. Согласно данным, в мае индекс потребительских настроений составил 98,8 пункта, совпав с окончательным чтением за апрель. Ожидалось, что индекс упадет до 98,5 пунктов.

Поскольку сегодня экономический календарь по Британии был пуст, трейдеры в основном ориентировались на динамику американской валюты и общий настрой рынков в отношении рисковых активов. Определенное внимание инвесторов также привлекли заявления представителя Банка Англии Броадбента. Комментируя вчерашнее решение Банка Англии по ставке, он отметил, что ЦБ хотел дать понять, что повышение ставки будет постепенным, так как слабые экономические данные могут быть временным явлением, под влиянием погоды. Поэтому было правильным решением оставить политику без изменений и оценить состояние экономики.

Информационно-аналитический отдел TeleTrade

В 2017 году еврозона удивила до такой степени, что ожидания на 2018 год постоянно увеличивались, но новости с начала года вернули некоторый реализм, по словам Питера Вандена Хаута, главного экономиста ING. "Пик роста в еврозоне сейчас кажется позади, хотя первый квартал мог бы быть немного сильнее, если бы не было ряда разовых эффектов. В то же время базовая инфляция неожиданно снизилась до всего лишь 0,7%, что увеличивает вероятность того, что денежно-кредитная политика будет оставаться мягкой дольше, чем ожидали рынки. Рост ВВП в первом квартале составил 0,4% по сравнению с предыдущим кварталом, что представляет собой явное замедление по сравнению с ростом на 0,7% в последнем квартале 2017 года. Конечно, были разовые эффекты, замедляющие рост. Необычный холод в марте мог негативно повлиять на строительную деятельность в первом квартале, в то время как эпидемия гриппа, вероятно, также нанесла ущерб активности. Кроме того, забастовки в Германии и сроки Пасхального праздника имели смягчающий эффект", - указал экономист.

Информационно-аналитический отдел TeleTrade

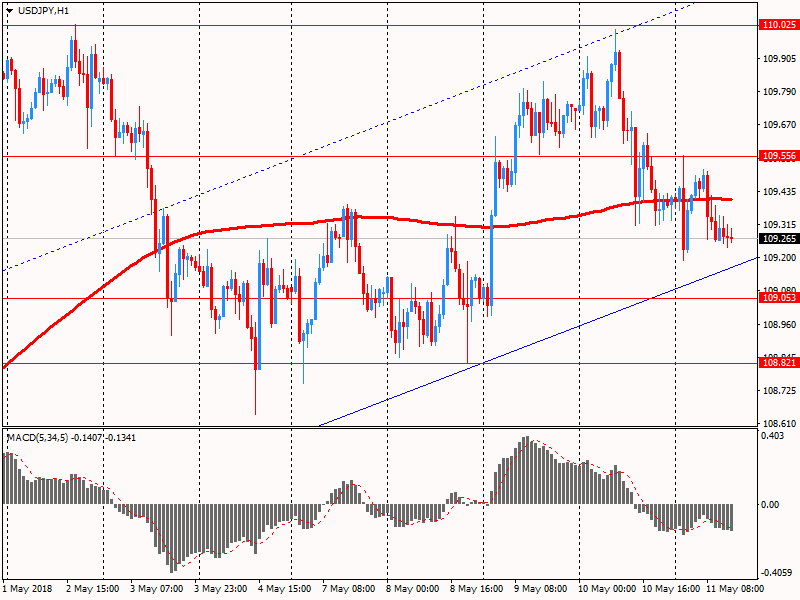

Роберт Ренни, аналитик-исследователь в Westpac, объясняет, что они вернулись обратно к нейтральной позиции, основываясь, во-первых, на том, что доллар США прошел долгий путь за короткий период времени и что ряд технических целей был близок к достижению, например 50%-ный откат от максимума ноября (114,73) и минимума марта 104,56), который находится на уровне 109,73. Другим фактором был FOMC на прошлой неделе, который удивил появлением в заявлении "симметричной" цели инфляции. Разумеется, более высокие цены на нефть могут повысить давление на рыночное ценообразование FOMC. Однако, за пределами этого, трудно понять, откуда происходит основой импульс. Таким образом, на следующем неделе мы будем проявлять осторожность и бдительность при приближении пары USD/JPY к отметке Y110", - заявил Ренни.

Информационно-аналитический отдел TeleTrade

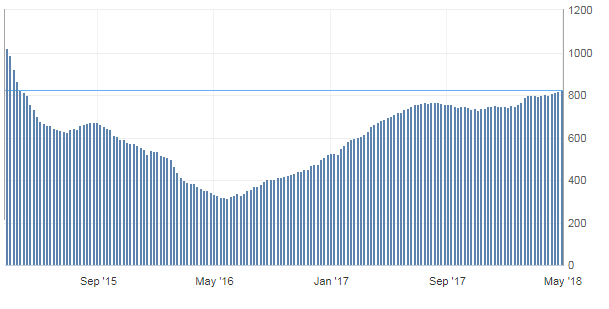

Отчет нефтесервисной компании Baker Hughes показал: с 5 по 11 мая количество активных буровых установок по добыче нефти в США увеличилось на 10 штук, до 844 единиц (самое высокое значение с середины марта 2015 года). Количество установок по добыче газа выросло на 3 штуки, составив 199 единиц. Тем временем, общее число буровых установок (газовых, нефтяных и прочих) увеличилось на 13 штук, до 1045 штук.

Напомним, по итогам недели, завершившейся 4 апреля, общее число буровых установок в стране выросло на 11 единиц, составив 1032 штуки. Количество нефтяных установок увеличилось на 9 штук, до 834 единиц. Между тем, число газодобывающих установок выросло на 1 штуку, составив 196 единицы.

В настоящее время нефть марки West Texas Intermediate торгуется на уровне $71.01 (-0.51%) по сравнению с $70.99 до публикации данных.

Информационно-аналитический отдел TeleTrade

Европейские фондовые рынки завершили сессию преимущественно в минусе, но по итогам торговой недели зафиксировали повышение.

Основные фондовые индексы США демонстрируют незначительные изменения после солидного роста акций накануне, чему способствовало снижение опасения по поводу более быстрого повышения процентных ставок после выхода более слабых, чем ожидалось, инфляционных данных по США.

Повышенная волатильность наблюдается в акциях здравоохранительного сектора, так как инвесторы ожидают заявления президента США Дональда Трампа о контроле над ценами на лекарственные препараты, отпускаемые по рецепту.

Кроме того, как показали предварительные результаты исследований, представленные Thomson-Reuters и Мичиганским институтом, датчик настроений среди американских потребителей не изменился в мае по сравнению с апрелем, и был чуть сильнее средних прогнозов экспертов. Согласно данным, в мае индекс потребительских настроений составил 98,8 пункта, совпав с окончательным чтением за апрель. Согласно средним оценкам, индекс должен был упасть до уровня 98,5 пунктов.

Цены на нефть стабилизировались вблизи 3,5-летних максимумов в пятницу, так как перспектива введения новых санкций США в отношении Ирана ужесточила перспективы поставок со стороны Ближнего Востока в то время, когда мировая добыча нефти идет только в ногу с ростом спроса.

Большинство компонентов DOW в минусе (16 из 30). Лидер роста - Verizon Communications Inc. (VZ, +3.18%). Аутсайдер - General Electric Company (GE, -0.88%).

Большинство секторов S&P в минусе . Больше всего вырос сектор здравоохранения (+0.4%), а наибольшее снижение демонстрирует сектор конгломератов (-0.7%).

На текущий момент фьючерсы демонстрируют следующую динамику:

Dow 24736.00 +44.00 +0.18%

S&P 500 2720.00 +1.25 +0.05%

Nasdaq 100 6937.25 -27.75 -0.40%

Oil 70.96 -0.40 -0.56%

Gold 1321.60 -0.70 -0.05%

10-Year Treasury 2,97 -0,01

Информационно-аналитический отдел Телетрейд

Новое правительство Италии, которое, как ожидается, появится уже на следующей неделе, будет "рациональным и разумным" в управлении государственными счетами, и любое потенциальное увеличение дефицита бюджета будет обсуждаться с Брюсселем в первую очередь, сказал источник из партии "Движение пяти звёзд".

Ультраправая партия "Лига Севера" и партия "Движение пяти звёзд".ведут переговоры с целью формирования коалиционного правительства и планируют представить общее имя премьер-министра в воскресенье, сказал источник.

""Движение пяти звёзд" хочет обеспечить универсальный доход для бедных, а "Лига Севера" хочет сократить налоги. Обе стороны заявили, что они хотят предотвратить увеличение налога на добавленную стоимость на сумму 12,5 млрд евро в следующем году.

"Правительство будет рациональным и разумным (с государственными счетами)", - сказал источник. "Мы хотим проявить вежливость", - сказал он, добавив, что администрация сначала обсудит с Брюсселем любое запланированное увеличение дефицита.

Информационно-аналитический отдел TeleTrade

Слишком много клиентов с криптовалютами и меньше, чем ожидалось, заказов на облачные вычисления - такие результаты сообщила в четверг Nvidia Corp (NVDA).

Американская компания, наиболее известная по чипам, которые улучшают графику видеоигр, состоит из множества предприятий, включая искусственный интеллект и автомобили с автопилотом, но инвесторы больше всего обеспокоены проникновением компании на рынок облачных вычислений.

Выручка от бизнеса центра обработки данных Nvidia, которая обеспечивает облачные сервисы, такие как Amazon Web Services, Azure от Microsoft Corp (MSFT), а также Google Cloud, выросла на 71% до $701 млн, но оценки аналитиков составили $703 млн, согласно Thomson Reuters I/B/E/S.

Компания впервые сообщила, что выручка от чипов для криптовалютных операций составила $289 млн - около 9% от общей выручки в размере $3,2 млрд.

Аналитики ожидали $200 млн, и большая зависимость от быстрорастущего, но неустойчивого бизнеса способствовала падению акций на 3,3% после закрытия рынка в четверг. Акции Nvidia в этом году выросли на 34,4%, продвигая компанию на вершину индекса Philadelphia Semiconductor. Они достигли рекордного уровня $260,50 в четверг перед объявлением квартальных результатов.

Главный финансовый директор Колетт Кресс сказала, что компания ожидает, что выручка от криптовалюты снизится на 65% до примерно $100 млн в следующем квартале.

"Несмотря на то, что поставки были напряженными в начале квартала, ситуация сейчас нормализуется", - сказала Кресс на конференции по телефону.

Аналитик Кевин Кэссиди из Stifel сказал, что зависимость от криптовалюты касается некоторых инвесторов. Более того, по его словам, доходы Nvidia в основном соответствовали ожиданиям, "которые могут быть недостаточно хороши для торговли акциями при 40-процентной прибыли".

Продажи промышленных центров данных выросли, поскольку облачные сервисы создают новые объекты. Intel Corp (INTC) в прошлом месяце заявил, что опубликовал свой самый большой ежеквартальный скачок в бизнесе центров обработки данных. Со своей стороны, Nvidia заявила, что удвоила продажи чипов, используемых облачными компаниями для так называемого глубокого обучения.

Выручка от самого известного бизнеса Nvidia игровых чипов выросла на 68% до $1,72 млрд, опередив оценки аналитиков в среднем на $1,65 млрд.

"В основе этого, сильные данные игрового сегмента", - сказал главный исполнительный директор Дженсен Хуанг инвесторам на телефонной конференции. "Сдержанный спрос довольно значителен, и я ожидаю, что геймеры смогут купить новые GeForce в ближайшее время".

Криптовалютный бум привел к росту в Nvidia, которая конкурирует с Advanced Micro Devices Inc (AMD), но сектор борется с волатильностью, вызванной колебаниями в стоимости валюты.

Выручка от автомобильного бизнеса Nvidia, которая включает в себя платформу Drive, используемую в автопилотируемых автомобилях, выросла на 4% до $145 млн, а также превысила оценку аналитиков в $132 млн.

Nvidia в марте приостановила тесты автопилота по всему миру, через неделю после того, как автономный автомобиль Uber Technologies убил 49-летнюю женщину, пересекающую улицу в Аризоне. Но генеральный директор Хуан остался оптимистом. "Я ожидаю, что такси без водителя начнет выходить на рынок около 2019 года", - сказал Хуан инвесторам.

Чистая прибыль компании выросла до $1,24 млрд, или $1,98 на акцию в первом квартале, закончившемся 29 апреля, с $507 млн или $0,79 на акцию годом ранее.

На текущий момент акции Nvidia Corp (NVDA) котируются по $255,66 (-1,72%)

Информационно-аналитический отдел Телетрейд

Американские и китайские чиновники намерены встретиться в Вашингтоне в пятницу, чтобы обсудить торговые споры между двумя крупнейшими экономиками мира перед предстоящим визитом высшего экономического чиновника Китая, сказал чиновник Министерства финансов США.

Чиновник охарактеризовал встречу как продолжение торговых переговоров высокого уровня на прошлой неделе в Пекине и в рамках подготовки к визиту вице-премьера Китая Лю Хэ в Вашингтон. Однако чиновник отказался предоставить подробности пятничных встреч или уточнить точные сроки визита Лю.

Пресс-секретарь Белого дома Сара Сандерс заявила в понедельник, что Лю, высокопоставленный экономический советник Председателя КНР Си Цзиньпина, приедет в Вашингтон на следующей неделе"для продолжения обсуждений с экономической командой президента."

Торговые переговоры в Пекине на прошлой неделе во главе с секретарем Казначейства США Мнучиным и Лю не привели к каким-либо прорывам, чтобы предотвратить тарифные угрозы США на китайские товары стоимостью до 150 миллиардов долларов и угрозы возмездия со стороны Китая .

Должностные лица США представили длинный список торговых требований, включая сокращение торгового профицита Китая на 200 миллиардов долларов в год.

Информационно-аналитический отдел TeleTrade

Цены на нефть стабилизировались вблизи 3,5-летних максимумов в пятницу, так как перспектива введения новых санкций США в отношении Ирана ужесточила перспективы поставок со стороны Ближнего Востока в то время, когда мировая добыча нефти идет только в ногу с ростом спроса.

Золото немного подорожало в пятницу, и оказалось на пути к своему первому недельному приросту за четыре недели, после того, как мягкие инфляционные данные свидетельствовали о том, что ФРС может проявлять осторожность в отношении темпов повышения процентных ставок.

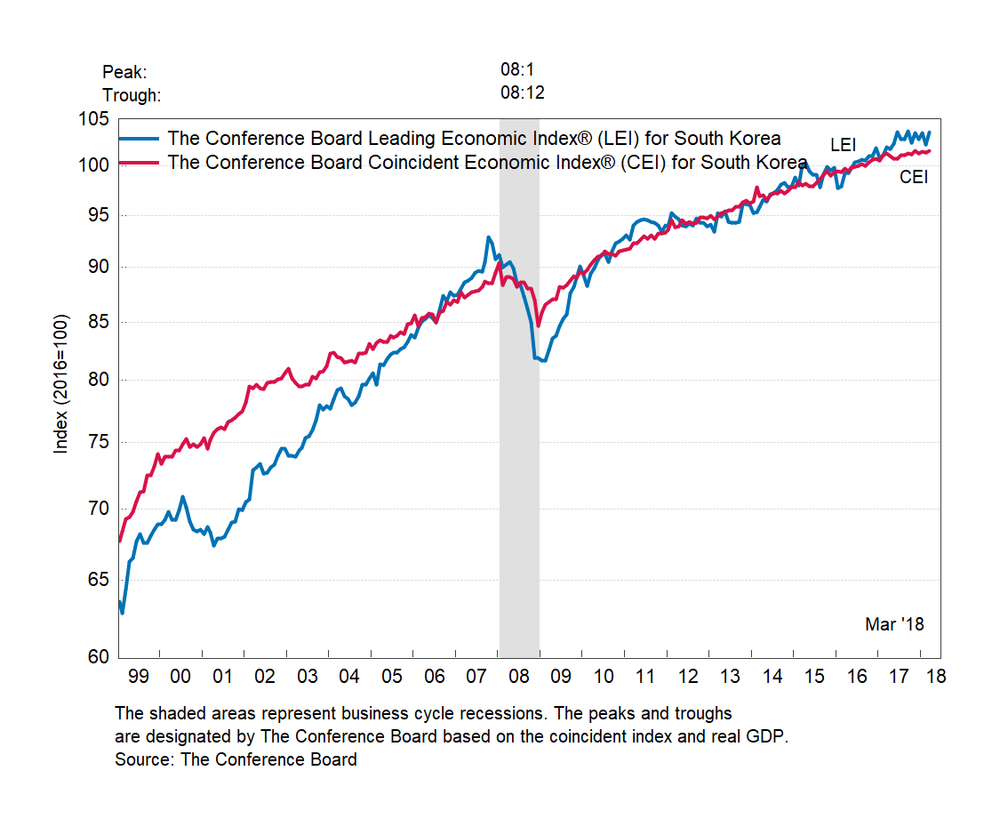

Результаты исследований, опубликованные Conference Board, показали: по итогам марта ведущий экономический индекс (LEI) для Южной Кореи вырос на 1,3 процента, и составил 103,6 пункта (2010=100). Напомним, индекс зафиксировал падение на 1,2 процента в феврале и повышение на 0,7 процента в январе. В течение шести месяцев (с сентября 2017 года по март 2018 года) показатель упал на 0,1 процента по сравнению со снижением на 0,5 процента за предыдущий шестимесячный период (с августа 2017 года по февраль 2018 года).

Напомним, ведущий экономический индекс является средневзвешенным показателем, который рассчитывается на основании ряда макроэкономических показателей. Показатель характеризует развитие экономики в течение последующих 6-ти месяцев. Существует также эмпирическое правило, что выход значения индикатора в отрицательной области в течение трех месяцев подряд является индикатором замедления развития экономики страны.

Между тем, совпадающий экономический индикатор (CEI) вырос на 0,2 процента в марте, и составил 101,6 пункта (2010 = 100), что последовало за снижением на 0,1 процента в феврале и ростом на 0,2 процента в январе. За шестимесячный период (по март) индекс вырос на 0,3 процента, что соответствовало изменению за предыдущий шестимесячный период (с августа 2017 года по февраль 2018 года).

Информационно-аналитический отдел TeleTrade

Еврозоне нужен новый, общий "фискальный инструмент", чтобы держать свои страны-члены вместе, даже когда они подвергаются атакам на финансовых рынках, заявил президент Европейского центрального банка Марио Драги.

Ожидается, что лидеры Европейского Союза, которые встретятся в следующем месяце, добьются постепенного прогресса по некоторым нерешенным вопросам в блоке, таким как общая поддержка для предоставления наличности банкам, которые в настоящее время испытывают нехватку.

Выступая на мероприятии во Флоренции, Драги поддержал этот шаг и также призвал к созданию инструмента, поддерживаемого правительством, который предназначен для помощи более слабым странам, если они чрезмерно "наказываются" инвесторами во время долгового кризиса.

"Нам нужен дополнительный финансовый инструмент для поддержания конвергенции во время крупных шоков, без необходимости перегружать денежно-кредитную политику", - сказал Драги.

"Его цель - обеспечить дополнительный уровень стабилизации, тем самым укрепляя доверие к национальной политике."

Предложение Драги содержало мало деталей, и он признал, что любой такой документ "концептуально не прост в разработке", в том числе из-за правил ЕС о финансировании правительств.

Информационно-аналитический отдел TeleTrade

Прокуратура Южно-Сеульского района сообщила, что после проведения обыска в головном офисе криптовалютной биржи Upbit в Каннамском районе Сеула были конфискованы жесткие диски и бухгалтерские документы.

Это второй рейд на национальную криптовалютную биржу южнокорейскими финансовыми регулирующими органами с марта. В первом случае председатель совета директоров Ким Ик-Хван был арестован по обвинению в растрате и мошенничестве.

Предполагается, что Upbit переводит средства клиентов с их учетной записи обмена криптовалютами на представительскую или исполнительную учетную запись. KBS сообщила, что прокуроры совершили рейд на биржу по подозрению в том, что она продала больше виртуальных валют, чем имела.

Upbit подтвердила новость, и сказала , что компания усердно работает над этим. «В настоящее время все транзакции, депозиты и изъятия, такие как услуги «up-bit», работают нормально, говорится в пресс-релизе. «Активы клиентов безопасно хранятся в учетной записи».

Upbit разместила на своем веб-сайте сообщение, предупреждающее своих клиентов уделять особое внимание борьбе с мошенничеством с кредитами на счетах обмена.

По данным Coinmarketcap, Upbit является четвертой по величине в мире криптовалютной биржей, которая имеет 24-часовой торговый объем в размере 1,812 миллиарда долларов.

Власти Южной Кореи предприняли несколько регуляторных действий, чтобы контролировать "криптовалютное безумие", которое затронуло четвертую по величине экономику Азии, которая также стала третьим по величине рынком криптовалют в мире.

Сегодня биткоин начал день в районе $9100, но затем в ходе нескольких последовательных волн распродаж, обвалился к 3-недельным минимумам у $8604, потеряв 5,4%.

Информационно-аналитический отдел TeleTrade

Предварительные результаты исследований, представленные Thomson-Reuters и Мичиганским институтом, показали: датчик настроений среди американских потребителей не изменился в мае по сравнению с апрелем, и был чуть сильнее средних прогнозов экспертов.

Согласно данным, в мае индекс потребительских настроений составил 98,8 пункта, совпав с окончательным чтением за апрель. Согласно средним оценкам, индекс должен был упасть до уровня 98,5 пунктов.

Напомним, данный показатель представляет собой результаты опроса потребителей на предмет уверенности в текущей экономической ситуации. В опросе участвует около 500 респондентов. С помощью данного отчета выясняется желание потребителей тратить свои деньги. Индекс является опережающим индикатором потребительского настроения. Показатель рассчитывается путем добавления к 100 разницы между числом оптимистов и пессимистов, выраженным в процентах.

Кроме того, представленные в отчете результаты исследований показали:

| Индекс | Май | Апрель |

| текущих условий | 113,3 | 114,9 |

| ожиданий | 89,5 | 88,4 |

| 12-мес инфляционных ожиданий | +2,8% | +2,7% |

| 5-летних инфляционных ожиданий | +2,5% | +2,5% |

Информационно-аналитический отдел TeleTrade

EUR/USD: 1.1800 (EUR 342m), 1.1890 (421m), 1.1900 (2.4bn), 1.1925 (626m), 1.1950 (774m), 1.2000 (810m)

USD/JPY: 107.75 (USD 1.6bn), 108.25 (305m), 109.00-10 (550m), 109.50 (821m), 110.00 (472m), 110.20-25 (1.1bn), 110.40-50 (801m)

GBP/USD: 1.3550 (GBP 679m), 1.3620-25 (503m), 1.3675 (387m), 1.3700 (986m)

USD/CAD: 1.2920 (USD 488m)

AUD/USD: 0.7600 (AUD 461m)

EUR/GBP: 0.8730 (EUR 1.0bn)

Информационно-аналитический отдел TeleTrade

Доходность 10-и летних облигаций в начале сегодняшней торговой сессии находится на уровне 2.96% (0 б.п.).

Нефть (WTI) $71.23 (-0.18%)

Золото $1,325.10 (+0.21%)

-

Рынок труда в хорошем состоянии сейчас, ФРС не следует подрывать его новыми повышениями ставок

-

Новые повышения ставок грозят переворотом кривой доходности американских облигаций

-

Инвестиции все еще низкие, повышение ставок помешает их росту в дальнейшем

-

Экономика может продолжить расти довольно длительное время

Информационно-аналитический отдел TeleTrade

Перед открытием рынка фьючерс S&P находится на уровне 2,722.75 (+0.15%), фьючерс NASDAQ снизился на 0.08% до уровня 6,959.50. Внешний фон нейтральный. Основные фондовые индексы Азии завершили сессию разнонаправленно. Основные фондовые индексы Европы на текущий момент демонстрируют смешанную динамику.

| Индекс/сырье | Текущее значение | Изменение, пункты | Изменение в % |

| Nikkei | 22,758.48 | +261.30 | +1.16% |

| Hang Seng | 31,122.06 | +312.84 | +1.02% |

| Shanghai | 3,162.85 | -11.56 | -0.36% |

| S&P/ASX | 6,116.20 | -2.50 | -0.04% |

| FTSE | 7,702.63 | +1.66 | +0.02% |

| CAC | 5,532.89 | -13.06 | -0.24% |

| DAX | 12,979.57 | -43.30 | -0.33% |

| Июньские нефтяные фьючерсы Nymex WTI | $71.39 | | +0.04% |

| Золото | $1,325.60 | | +0.25% |

Фьючерсы на основные фондовые индексы США на премаркете демонстрируют незначительные изменения после солидного роста акций накануне, чему способствовало снижение опасения по поводу более быстрого повышения процентных ставок после выхода более слабых, чем ожидалось, инфляционных данных по США.

В центре вниманий участников рынка находятся акции чипмейкера NVIDIA (NVDA), который накануне обнародовал превысившие ожидания квартальные результаты. Несмотря на это акции NVDA на премаркете снизились на 2.2%.

Повышенная волатильность наблюдается в акциях здравоохранительного сектора, так как инвесторы ожидают заявления президента США Дональда Трампа о контроле над ценами на лекарственные препараты, отпускаемые по рецепту.

В фокусе также находятся акции автопроизводителей, так как Дональд Трамп должен сегодня встретиться с топ-менеджерами 10 крупнейших автопроизводителей, включая General Motors (GM), Ford (FN) и Fiat Chrysler (FCAU), в Белом доме, чтобы обсудить судьбу граничных стандартов топливной экономичности и надвигающуюся конфронтацию с Калифорнией и другими крупными штатами.

Важных статистических данных, которые смогли бы оказать влияние на настроения участников рынка, перед открытием не публиковалось.

После начала торгов влияние на их ход могут оказать данные по индексу потребительских настроений от Reuters/Michigan, которые выйдут в 14:00 GMT.

Цены на импорт в США в апреле выросли меньше, чем ожидалось, поскольку откат цен на нефтепродукты был смягчен падением цен на продовольствие, что стало последним показателем того, что инфляционное давление возрастает умеренно.

Министерство труда сообщило в пятницу, что импортные цены выросли на 0,3 процента в прошлом месяце. Данные за март были пересмотрены, чтобы показать, что импортные цены упали на 0,2 процента вместо неизмененного уровня, как сообщалось ранее.

Экономисты прогнозировали, что импортные цены в апреле повысятся на 0,5 процента. За 12 месяцев до апреля цены на импорт выросли на 3,3 процента, что соответствует мартовскому приросту.

На этой неделе отчет пришел по пятам за данными, отразившими сдержанные ежемесячные потребительские и оптовые цены в апреле. Но с учетом роста цен на нефть в последние дни экономисты ожидают, что цены будут расти в ближайшие месяцы.

Цены на нефть коснулись 3,5-летних максимумов на этой неделе после того, как президент Дональд Трамп вывел Соединенные Штаты из международной ядерной сделки с Ираном и пообещал жесткие санкции против Тегерана.

Инфляция флиртует с целевым показателем Федерального резерва на уровне 2 процентов. Предпочитаемая инфляционная мера центрального банка США, индекс цен расходов на личное потребление, исключая продовольствие и энергию, в марте вырос на 1,9 процента по сравнению с аналогичным периодом прошлого года после роста на 1,6 процента в феврале.

В прошлом месяце цены на импортируемую нефть выросли на 1,6 процента после снижения на 2,2 процента в марте. За исключением нефти, цены на импорт в апреле выросли на 0,1 процента после того, как в предыдущем месяце не изменились. Цены на импорт за исключением нефти выросли на 1,7 процента за 12 месяцев до апреля.

Стоимость импортируемых продуктов питания снизилась на 0,4 процента в апреле, сократившись второй месяц подряд, тогда как цены на импортируемые капитальные товары не изменились. Стоимость импортных автомобилей повысилась на 0,1 процента. Цены на потребительские товары, за исключением автомобилей, выросли на 0,1 процента.

Импортные цены на нетопливные промышленные изделия и материалы выросли на 0,7 процента после того, как в марте они поднялись на 1,0 процента. Они были вызваны 4,0-процентным ростом цен на изделия из черных металлов. Трамп ввел 25-процентный импортный тариф на сталь в марте, чтобы защитить отечественных производителей от того, что, по его словам, было нечестной конкуренцией.

Стоимость товаров, ввозимых из Китая, подешевела на 0,1 процента в апреле, это первое снижение за семь месяцев после роста на 0,2 процента в марте. Цены выросли на 0,2 процента за 12 месяцев по апрель.

В докладе также говорится, что экспортные цены в апреле выросли на 0,6 процента после того, как в марте они выросли на 0,3 процента. Цены на сельскохозяйственную продукцию в прошлом месяце упали на 1,2 процента, отметив первое падение с декабря 2017 года, снизившись на фоне более низких цен на соевые бобы, орехи и пшеницу.

Экспортные цены выросли на 3,8 процента по сравнению с аналогичным периодом прошлого года, что является самым большим показателем с ноября 2011 года, после роста на 3,4 процента в марте.

Информационно-аналитический отдел TeleTrade

(компания / тикер / цена / изменение ($/%) / проторгованый объем)

| 3M Co | MMM | 205 | -0.03(-0.01%) | 100 |

| ALTRIA GROUP INC. | MO | 55.91 | -0.13(-0.23%) | 1343 |

| Amazon.com Inc., NASDAQ | AMZN | 1,610.40 | 1.32(0.08%) | 20791 |

| AT&T Inc | T | 32.05 | 0.17(0.53%) | 39428 |

| Barrick Gold Corporation, NYSE | ABX | 13.6 | 0.07(0.52%) | 6177 |

| Boeing Co | BA | 344.52 | 0.45(0.13%) | 3794 |

| Caterpillar Inc | CAT | 153.85 | -0.12(-0.08%) | 1897 |

| Chevron Corp | CVX | 128.87 | 0.05(0.04%) | 182 |

| Cisco Systems Inc | CSCO | 46.38 | 0.08(0.17%) | 10322 |

| Citigroup Inc., NYSE | C | 72.61 | 0.04(0.06%) | 1962 |

| Deere & Company, NYSE | DE | 146.45 | -0.16(-0.11%) | 303 |

| Exxon Mobil Corp | XOM | 81.23 | 0.33(0.41%) | 19713 |

| Facebook, Inc. | FB | 185.22 | -0.31(-0.17%) | 49042 |

| Ford Motor Co. | F | 11.23 | 0.02(0.18%) | 23334 |

| Freeport-McMoRan Copper & Gold Inc., NYSE | FCX | 16.36 | 0.14(0.86%) | 18226 |

| General Electric Co | GE | 14.72 | 0.03(0.20%) | 109038 |

| General Motors Company, NYSE | GM | 37.2 | 0.04(0.11%) | 230 |

| Goldman Sachs | GS | 244.75 | 1.31(0.54%) | 345 |

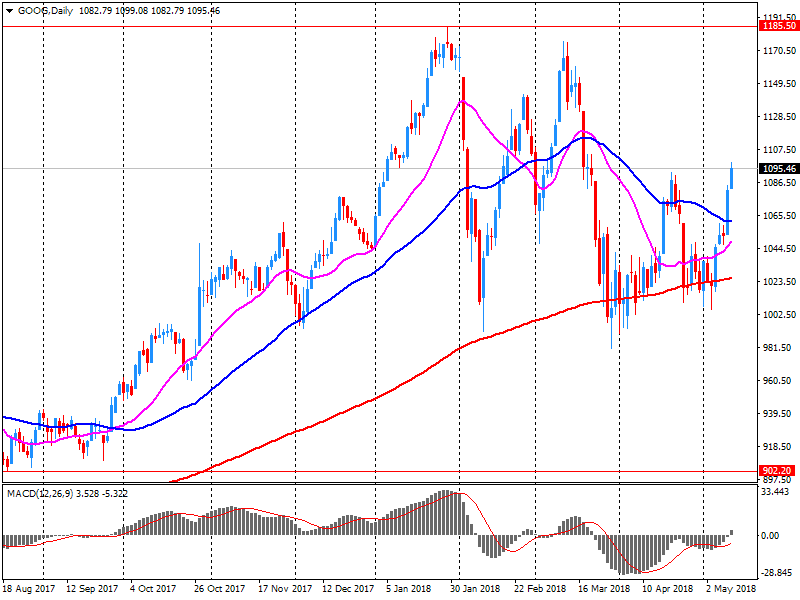

| Google Inc. | GOOG | 1,095.00 | -2.57(-0.23%) | 7578 |

| Home Depot Inc | HD | 187.35 | 0.19(0.10%) | 2601 |

| Intel Corp | INTC | 54.71 | -0.27(-0.49%) | 11710 |

| International Business Machines Co... | IBM | 144 | -0.24(-0.17%) | 2748 |

| JPMorgan Chase and Co | JPM | 114.28 | -0.01(-0.01%) | 1304 |

| Microsoft Corp | MSFT | 97.95 | 0.04(0.04%) | 42439 |

| Pfizer Inc | PFE | 35.13 | 0.09(0.26%) | 609 |

| Procter & Gamble Co | PG | 73.46 | 0.31(0.42%) | 4582 |

| Tesla Motors, Inc., NASDAQ | TSLA | 304.9 | -0.12(-0.04%) | 37233 |

| Twitter, Inc., NYSE | TWTR | 32.8 | -0.07(-0.21%) | 77264 |

| UnitedHealth Group Inc | UNH | 233 | -0.71(-0.30%) | 989 |

| Verizon Communications Inc | VZ | 47.95 | 0.75(1.59%) | 73791 |

| Visa | V | 131.05 | 0.05(0.04%) | 1648 |

| Wal-Mart Stores Inc | WMT | 82.7 | 0.01(0.01%) | 12329 |

| Walt Disney Co | DIS | 101.45 | -0.23(-0.23%) | 1268 |

| Yandex N.V., NASDAQ | YNDX | 35.5 | 0.23(0.65%) | 7800 |

Канадская экономика неожиданно потеряла рабочие места в апреле из-за падения позиций на неполный рабочий день и снижения в секторах строительства и торговли, показали в пятницу данные Статистического управления Канады.

Снижение на 1100 рабочих мест было значительно хуже прогнозов экономистов, ожидавших увеличения на 17 400 человек. Уровень безработицы был неизменным на уровне 5,8 процента, как и ожидалось. Доля участия снизилась до 65,4 процента с 65,5 процента, хотя общий размер рабочей силы увеличился.

Рост заработной платы ускорился, при этом средняя почасовая заработная плата выросла на 3,3 процента по сравнению с прошлым годом, что является самым сильным годовым показателем с января.

На национальном уровне слабость в росте занятости в прошлом месяце была обусловлена снижением на 30 000 рабочих мест на неполный рабочий день, что компенсировало увеличение 28 800 числа занятых на полный рабочий день.

По отраслям строительный сектор потерял 18 900 рабочих мест, а торговый сектор, включающий розничные и оптовые рабочие места, сократился на 22 100 человек.

Информационно-аналитический отдел TeleTrade

Аналитики JP Morgan повысили рейтинг акций Verizon (VZ) до уровня Overweight с Neutral

-------------------------------------------------------------

Воспользоваться сервисом "Рейтинги акций" TeleTrade можно, заполнив форму на одноименной странице нашего сайта или в Личном кабинете трейдера в разделе "Аналитика" (для подключения услуги необходимо связаться со своим менеджером).

Как сообщает CNBC, материнская компания Google - Alphabet (GOOG) - ведет переговоры о том, чтобы инвестировать в индийского онлайн ритейлера Flipkart вместе с Walmart (WMT). Об этом CNBC сообщили два осведомленных источника.

Напомним, компания Walmart объявила во вторник о покупке 77% акций Flipkart за $16 млрд. В Walmart также сообщили, что обсуждают с другими потенциальными инвесторами возможность присоединиться к сделке, но сохранят мажоритарную долю в компании. При этом компания не называла имен возможных инвесторов.

Переговоры с Alphabet продолжаются, но договоренности стороны пока не достигли. В то же время один из источников отмечает, что сумма в $3 млрд., которую по информации индийской прессы, Alphabet намерена заплатить за долю в Flipkart, является слишком "агрессивной", и объем инвестиций будет меньшим. Этот источник также сказал, что неясно, будут ли инвестиции Alphabet осуществлены через ее инвестиционное подразделение Capital G или ее корпоративный фонд.

По словам инсайдеров, покупка Alphabet доли в Flipkart может иметь смысл, поскольку компания надеется оторваться от Amazon и продвигать использование своих корпоративных сервисов.

Акции GOOG на премаркете снизились до уровня $1,096.37 (-0.11%).

Информационно-аналитический отдел TeleTrade

Были опубликованы следующие данные:

(время/страна/показатель/период/предыдущее значение/прогноз)

---

Евро растет при поддержке спроса на единую валюту и падению доллара на фоне фиксации прибыли после роста американской валюты в течение последних нескольких недель, что позволило паре EUR/USD вырасти сегодня в область недельных максимумов на $1.1950. Однако в этом районе проходит важное сопротивление - скользящая средняя МА 200 Н1, и рост пары выше отметки $1.2000 может столкнуться с трудностями.

Позже сегодня в фокусе внимания инвесторов будет запланированное выступление главы ЕЦБ Марио Драги, которое, однако, не будет посвящено монетарной политике. Далее США опубликуют индекс цен на экспорт/импорт и индекс потребдоверия Мичиганского университета. Сегодня также запланировано выступление главы ФРБ Сан-Франциско Дж. Уильямса.

Поддержку евро также оказали итоги исследования Торгово-промышленной палаты Германии, которое показало, что рекордное количество немецких компаний считают, что экономика на внешних рынках, где они ведут бизнес, будет улучшаться, несмотря на рост политических и торговых рисков.

Около 40 процентов из 5 100 компаний, опрошенных в марте и апреле торгово-промышленной палатой DIHK, заявили, что ожидают позитивных экономических изменений на внешних рынках в течение следующих 12 месяцев, что является самым высоким показателем с начала опроса в 2015 году.

Только 10 процентов заявили, что ожидают ухудшения экономики и 50 процентов не прогнозируют никаких изменений.

«Компании видят больше барьеров для торговли, и политические кризисы и экономические неопределенности, такие как Brexit, также заметны», - сообщила DIHK в своем обзоре World Business Outlook.

«Тем не менее, мировая экономика продолжает преуспевать, и экономика Германии извлекает выгоду из этого, учитывая ее международный характер».

DIHK заявила, что конфликты на Ближнем Востоке и в Африке и протекционистская торговая политика США являются источниками неопределенности для компаний.

Опрос проводился в то время, когда спор по тарифам на металлы, введенные Соединенными Штатами, шел полным ходом.

В марте президент Дональд Трамп ввел 25-процентный тариф на импорт стали и 10-процентный тариф на алюминий, но в следующем месяце он предоставил льготы до 1 июня для Канады, Мексики, Бразилии, ЕС, Австралии и Аргентины.

Его решение во вторник вывести Соединенные Штаты из международной ядерной сделки, достигнутой с Ираном в 2015 году, и вновь наложить экономические санкции, может повлиять на все иностранные компании, которые ведут бизнес с Исламской Республикой.

Фунт вырос после резкого снижения накануне на решении Банка Англии, который сохранил процентную ставку на прежнем уровне. Напомним, что Банк Англии заявил, что он по-прежнему ожидает, что ключевая процентная ставка в ближайшие годы будет расти. В четверг банк заявил, что замедление роста экономики Великобритании в 1-м квартале, вероятно, носило временный характер и было не таким сильным, как считалось.

Восстановлению пары GBP/USD способствовало также снижение доллара, так как вчерашние слабые данные по инфляции США снизили вероятность повышения ставки ФРС в 2018 году. Кроме того, об этом также свидетельствовало снижение доходности трежерис.

Комментируя вчерашнее решение Банка Англии, его представитель Броадбент заявил, что ЦБ хотел дать понять, что повышение ставки будет постепенным, так как слабые экономические данные могут быть временным явлением, под влиянием погоды. Поэтому было правильным решением оставить политику без изменений и оценить состояние экономики.

ЕUR/USD: в течение европейской сессии пара выросла до $1.1948

GBP/USD: в течение европейской сессии пара выросла до $1.3581

USD/JPY: в течение европейской сессии пара упала до Y109.23

В 12:30 GMT Канада объявит об изменении уровня безработицы и числа занятых за апрель. Также в 12:30 GMT США опубликуют индекс цен на импорт за апрель. В 14:00 GMT США выпустят индекс потребительских настроений от Reuters/Michigan за май. В 17:00 GMT в США выйдет отчет Baker Hughes по количеству активных буровых установок по добыче нефти.

Информационно-аналитический отдел TeleTrade

Европейские рынки немного снизились в утренних сделках, но направляются к своей самой длинной серии выигрышей в течение трех лет.

Сводный европейский индекс Stoxx 600 был на 0,05 процента ниже, а сектора двигались в противоположных направлениях. Акции сектора базовых ресурсов возглавили рост, прибавив 1,2 процента. Крупнейший в мире сталелитейный завод ArcelorMittal нарастил капитализацию на 2,3 процента после того, как результаты в первом квартале превзошли ожидания.

Глядя на отдельные акции, акции Sika выросли на 8 процентов, став одной из лучших компаний в Европе. Это было вызвано новостью о том, что компания заключила соглашение с Saint-Gobain о прекращении юридического спора.

Акции Daily Mail General Group ослабли на открытии, торгуясь в середине утра с повышением на 2,1 процента. Акции первоначально подскочили после новостей о том, что Zoopla согласился купить Silver Lake. The Daily Mail имеет большую долю в британской фирмы. Сделка также привела к росту акций других фирм, включая Rightmove, которые подскочили более чем на 6 процентов.

Несколько слияний и поглощений с участием европейских компаний подтолкнули акции в регионе к росту. В результате общеевропейский индекс продолжает расти седьмую неделю подряд - самый длинный период с марта 2015 года.

Между тем, цены на нефть несколько снизились после длящегося несколько дней увеличения. На торгах в Европе Brent колебался примерно на 77,38 доллара за баррель, в то время как сырая нефть в США стоила около 71,42 доллара.

Сегодня не ожидается публикации важных экономических данных. Что касается внимательно отслеживаемых событий, президент Европейского центрального банка Марио Драги должен выступить перед аудиторией во Флоренции (Италия), во второй половине дня.

На текущий момент:

| Индекс | Цена | Изменение, пункты | Изменения в % |

| FTSE | 7703.72 | 2.75 | 0.04% |

| DAX | 12991.38 | -31.49 | -0.24% |

| CAC | 5526.76 | -19.19 | -0.35% |

Информационно-аналитический отдел TeleTrade

Китайские банки в апреле увеличили чистое кредитование в юанях до 1,18 трлн юаней (186,37 млрд. долл. США), что немного улучшилось с марта и превысило ожидания, так как руководители страны настроены на поддержку экономики, поскольку она сталкивается с новыми рисками, связанными с угрозами торговой войны с США.

Аналитики ожидали, что новые кредиты в юанях составят 1,1 трлн юаней, что немного меньше, чем 1,12 трлн юаней в марте.

Банки увеличили кредитование до 6,04 трлн юаней за первые четыре месяца года, что на 13,5% больше по сравнению с аналогичным периодом прошлого года.

Банки Китая выдали рекордные 13,53 трлн юаней в новых кредитах в прошлом году, что на 7% больше, чем в предыдущем отчете в 2016 году, поскольку власти стремились поддерживать внутреннюю деятельность, даже когда они пресекали более рискованные методы кредитования в финансовом секторе.

Последние данные показывают, что корпоративный и личный спрос на кредиты оставался относительно прочным в апреле, что хорошо отразилось на сохранении устойчивости второй по величине экономике в мире.

Корпоративные кредиты выросли до 572,6 млрд. юаней в апреле с 565,3 млрд. юаней месяцем ранее.

Кредиты домашних хозяйств, в основном ипотечные, упали до 528,4 млрд. юаней в апреле с 580 млрд. юаней в марте, согласно данным центрального банка.

Потребительские кредиты составили 44,8% от общего объема новых кредитов в апреле, против 52% в марте.

Кредитные портфели китайских банков также выросли, поскольку регулирующие органы вынуждают их привлекать на свои балансовые счета так называемые «нестандартные» активы для повышения прозрачности. Эти активы часто являются более рискованными продуктами, связанными с теневым бизнесом.

В апреле объем денежной массы M2 вырос на 8,3% по сравнению с предыдущим годом, показали в пятницу данные центрального банка, что уступило прогнозам роста на 8,5% и по сравнению с 8,2% в марте.

Информационно-аналитический отдел TeleTrade

Рекордное количество немецких компаний считают, что экономика на внешних рынках, где они ведут бизнес, будет улучшаться, несмотря на рост политических и торговых рисков, показало исследование, опубликованное в пятницу.

Около 40 процентов из 5 100 компаний, опрошенных в марте и апреле торгово-промышленной палатой DIHK, заявили, что ожидают позитивных экономических изменений на внешних рынках в течение следующих 12 месяцев, что является самым высоким показателем с начала опроса в 2015 году.

Только 10 процентов заявили, что ожидают ухудшения экономики и 50 процентов не прогнозируют никаких изменений.

«Компании видят больше барьеров для торговли, и политические кризисы и экономические неопределенности, такие как Brexit, также заметны», - сообщила DIHK в своем обзоре World Business Outlook.

«Тем не менее, мировая экономика продолжает преуспевать, и экономика Германии извлекает выгоду из этого, учитывая ее международный характер».

DIHK заявила, что конфликты на Ближнем Востоке и в Африке и протекционистская торговая политика США являются источниками неопределенности для компаний.

Опрос проводился в то время, когда спор по тарифам на металлы, введенные Соединенными Штатами, шел полным ходом.

В марте президент Дональд Трамп ввел 25-процентный тариф на импорт стали и 10-процентный тариф на алюминий, но в следующем месяце он предоставил льготы до 1 июня для Канады, Мексики, Бразилии, ЕС, Австралии и Аргентины.

Его решение во вторник вывести Соединенные Штаты из международной ядерной сделки, достигнутой с Ираном в 2015 году, и вновь наложить экономические санкции, может повлиять на все иностранные компании, которые ведут бизнес с Исламской Республикой.

Информационно-аналитический отдел TeleTrade

Фондовые индексы Азиатско-Тихоокеанского региона закрылись в основном в зеленой зоне, причем более высокие цены на сырьевые товары помогли поддержать настроения инвесторов. В то время как индекс доллара несколько ослабел после выпуска более слабых данных по инфляции в США, цены на нефть снижались, но оставались вблизи многолетних максимумов, достигнутых на предыдущей сессии.

Геополитические события также оставались в центре внимания после того, как президент США Дональд Трамп сказал, что он возлагал большие надежды на то, чтобы «сделать что-то очень значимое», чтобы ограничить ядерные амбиции Северной Кореи на саммите в Сингапуре 12 июня.

Индекс Shanghai Composite в Китае упал на -0,35%, а индекс Hang Seng в Гонконге вырос более чем на 1% в конце торгов.

Японские акции достигли трехмесячного максимума, так как бумаги технологических компаний выросли, а несколько компаний опубликовали позитивные отчеты о доходах.

Акции Tokyo Electron подорожали на 2,5%, Advantest - на 1%, а Murata Manufacturing - на 4,6%.

Suzuki Motor Corp увеличила капитализацию на 9%, а Panasonic - на 4,9% после публикации сильных отчетов о прибыли за год, закончившийся в марте.

Австралийские рынки изменился незначительно после четырех сессий прибыли.

Прибыль от цен на медь и цинк помогла поднять добычу полезных ископаемых, а акции South32, Rio Tinto, BHP Billiton и Fortescue Metals Group выросли в цене на 1-2%.

Акции в Сеуле немного подорожали на фоне предстоящего саммита США и Северной Кореи в следующем месяце. Акции Samsung Life Insurance, NH Investment & Securities и Mirae Asset Daewoo Co. подскочили на 2-5%.

| Индекс | Изменение, пункты | Цена закрытия | Изменения в % |

| NIKKEI | +261.30 | 22758.48 | +1.16% |

| SHANGHAI | -11.56 | 3162.85 | -0.36% |

| HSI | +312.84 | 31122.06 | +1.02% |

| ASX 200 | -2.50 | 6116.20 | -0.04% |

| KOSPI | +13.55 | 2477.71 | +0.55% |

| NZ50 | +38.97 | 8676.69 | +0.45% |

Информационно-аналитический отдел Teletrade

Инфляция в Испании замедлилась в апреле, показали итоговые данные статистического бюро INE.

Рост индекса потребительских цен снизился до 1,1% в апреле с 1,2% в марте, что совпало с прогноза экономистов.

Данные показали, что базовая инфляция замедлилась до 0,8% с 1,2% в предыдущем месяце.

Инфляция, основанная на гармонизированном индексе потребительских цен (HICP), также в апреле достигла 1,1% после роста 1,3% в марте.

В месячном исчислении потребительские цены в апреле выросли на 0,8%, что на 0,1% больше, чем в марте. HICP также вырос на 0,8%. Оба показателя соответствовали предварительной оценке, опубликованной 27 апреля.

Информационно-аналитический отдел Teletrade

/Обновлено, добавлены подробности после 3-го абзаца/

МОСКВА, 11 мая. /ТАСС/. В поправках в бюджет РФ на 2018 г. использовался скорректированный в марте до санкций США (введенных 6 апреля) прогноз Минэкономразвития, сообщил ТАСС источник в финансово-экономическом блоке правительства. Цифры прогноза будут меняться, сообщили агентству двое других источников в финансово-экономическом блоке правительства, знакомых с ситуацией.

Накануне были опубликованы поправки Минфина в бюджет 2018 года, в которых были скорректированы инфляция до 2,8% с 4%, объем ВВП до 98,234 трлн рублей с 97,462 трлн рублей.

"На основе прогноза, который готовился в марте", - сказал собеседник агентства, отвечая на вопрос, на основании какого прогноза готовились поправки в бюджет.

В апреле источник в финансово-экономическом блоке правительства сообщил ТАСС, что Минэкономразвития пересмотрел макроэкономический прогноз. Прогноз был скорректирован в марте и не учитывал влияние санкций, введенных США в отношении России.

Согласно мартовским расчетам, базовый прогноз по среднему курсу доллара в 2018 году был понижен до 58,6 рубля с 64,7 рубля, а базовый прогноз средней цены на нефть Urals повышен до 61,4 доллара за баррель с 43,8 доллара за баррель. При этом базовый прогноз по росту ВВП в 2018 году остался на уровне 2,1%, а консервативный прогноз был повышен вдвое - до 1,6% с 0,8% по предыдущему макропрогнозу в октябре 2017 года.

В то же время прогноз по росту промышленности был понижен до 1,7% в базовом варианте с 2,5% по предыдущему прогнозу, а рост инвестиций в основной капитал по новому базовому прогнозу составит 4,8% против 4,7% по предыдущему прогнозу.

Также МЭР повысил прогноз по оттоку капитала в 2018 году в 4,7 раза до 33 млрд долларов с 7 млрд долларов по предыдущему макропрогнозу, который был опубликован осенью 2017 года.

Рост реальных располагаемых доходов населения по обновленному базовому прогнозу МЭР в 2018 году составит 3,8%, что выше предыдущего прогноза на уровне 2,3%.

Уровень безработицы в 2018 году в базовом сценарии МЭР теперь прогнозирует чуть ниже - на уровне 4,8% против 5,0% по предыдущему прогнозу. При этом прогноз роста производительности труда в 2018 году был понижен до 1,9% в базовом варианте с 2,3% по предыдущему прогнозу МЭР.

Санкции США

США ввели новые санкции против России 6 апреля. В "черный список" попали 38 юридических и физических лиц, включая российских чиновников и крупных бизнесменов. Сильнее всего американские ограничения отразились на Олеге Дерипаске - из 12 частных компаний, попавших под санкции, восемь принадлежат ему, в том числе публичные компании En+ и UC Rusal.

Хотя новые американские санкции коснулись лишь определенных компаний, решение США сначала вызвало резкий рост волатильности на всем российском рынке.

МОСКВА, 11 мая. /ТАСС/. Банк России купил для Минфина валюту на внутреннем рынке на сумму в 18,7 млрд руб. с расчетами на 10 мая 2018 г., свидетельствуют данные на сайте регулятора.

ЦБ покупает валюту на внутреннем валютном рынке для Минфина пятую сессию подряд после перерыва 27 апреля.

Минфин России с 10 мая по 6 июня 2018 г. направит на закупку валюты 322,8 млрд руб. дополнительных нефтегазовых доходов. В прошлый период - с 6 апреля по 8 мая 2018 г. - министерство направило на закупку валюты 240,7 млрд руб. дополнительных доходов.

В целом Минфин прогнозирует 320,6 млрд руб. допдоходов от нефти в мае против фактически полученных в апреле 256 млрд руб.

МОСКВА, 11 мая. /ТАСС/. Курс доллара к рублю на Московской бирже на открытии торгов увеличился по сравнению с уровнем закрытия предыдущих торгов на 4 копейки и составил 61,75 рубля.

Курс евро опустился на 4 копейки, до отметки 73,49 рубля.

МОСКВА, 11 мая. /ТАСС/. Индекс Московской биржи на открытии торгов поднялся на 0,39%, до 2322,01 пункта. Долларовый индекс РТС вырос на 0,43% и достиг уровня 1184,73 пункта, свидетельствуют данные торгов.

DW

По компании Metro ударил кризис среднего класса России

В Германии до исторического минимума рухнули акции Metro AG, и произошло это из-за России. Руководство немецкой торговой компании в конце апреля шокировало инвесторов предупреждением, что не достигнет намеченных на нынешний финансовый год показателей по росту оборота и прибыли. При этом основной причиной было названо слабое развитие бизнеса в РФ. Ни один другой региональный рынок в этом письменном заявлении не упоминается, хотя торговые центры Metro Cash & Carry действуют в 25 странах мира.

США расширили санкции против Ирана

США расширили санкции против Ирана. В санкционном списке, обнародованном в четверг, 10 мая, на сайте министерства финансов США, значатся шесть физических лиц и три фирмы, связанные с могущественной иранской силовой структурой "Корпус стражей исламской революции" (КСИР).

В заявлении американского Минфина отмечается, что санкции введены совместно с Объединенными Арабскими Эмиратами с целью парализовать "масштабную сеть" валютного обмена, находящуюся под контролем КСИР.

РИА «Новости»

В ФРГ отрицательно отреагировали на санкции США против Ирана

Глава Минэкономики ФРГ Петер Альтмайер заявил, что Германия продолжит открытые и честные переговоры с американскими партнерами о сохранении соглашения с Ираном по атому. Об этом сообщает РИА «Новости».

«Мы продолжим очень открытые, очень честные и очень ясные переговоры с американскими партнерами и друзьями. Наша цель заключается в сохранении этого соглашения, и наши дальнейшие шаги мы будем согласовывать с Францией, Великобританией и ЕС», - сказал Альтмайер в эфире DLF.

Reuters

Дерипаска из-за санкций вернул три арендованных самолета

Российский бизнесмен Олег Дерипаска вернул владельцам три арендованных частных самолета. Причиной стали санкции США, сообщает Reuters.

Речь идет о трех самолетах Gulfstream G550. Директор компании Freestream Алиреза Иттихадиех рассказал агентству, что самолеты принадлежали Credit Suisse и Raiffeisen. По его словам, контролируемые Дерипаской фирмы взяли лайнеры в аренду через частную компанию.

РБК

Bank of America впервые допустил возвращение нефти к $100 за баррель

Цена на нефть Brent может вырасти до $100, считают аналитики Bank of America Merill Lynch. До этого ни один из инвестбанков США еще не предсказывал возвращение нефти к этой отметке.

Дефицит нефти в 2018 году может составить 630 тыс. барр. в сутки и 300 тыс. барр. в сутки в 2019 году на фоне масштабных проблем в нефтяной отрасли в Венесуэле, договоренностей о сокращении добычи между Россией и ОПЕК и риска снижения экспорта из Ирана. В этих условиях BofAML прогнозирует нефть Brent по $90 за 1 барр. во втором квартале 2019 года, а также видит риск ее удорожания до $100 за1 барр.

Информационно-аналитический отдел Teletrade

Цены на нефть незначительно снижаются, но остаются около многолетних максимумов, поскольку надвигающиеся санкции США против крупной нефтедобывающей страны и члена ОПЕК Ирана повлияют на еще большее сокращение мировых поставок нефти.

Соединенные Штаты планируют вновь ввести санкции против Ирана, который производит около 4% мировых поставок нефти, после отказа от соглашения, достигнутого в конце 2015 года, которое ограничило ядерные амбиции Тегерана в обмен на отмену санкций в отношении США.

Санкции повлияют на нефтяной рынок, который и так ужесточается из-за сильного спроса, особенно в Азии, и после того как крупнейший экспортер Саудовская Аравия и ведущий производитель Россия приложили усилия с 2017 года, чтобы удерживать поставки нефти для поддержания цен.

Многие аналитики ожидают, что цены на нефть вырастут до $80-100 за баррель в этом году, как только санкции США начнут действовать и экспорт Ирана начнет снижаться.

На момент написания статьи, фьючерсы на нефть сорта Brent подешевели на -0,21% до $77,31 за баррель. В свою очередь фьючерсные контракты на американскую нефть WTI торгуются у отметки $71,33 за баррель, со снижением на -0,04%.

Информационно-аналитический отдел Teletrade

Иранские запасы нефти упадут после введения санкций США и другие страны-производители члены ОПЕК, скорее всего, будут производить больше нефти для обеспечения хорошего снабжения рынка.

В докладе Washington Post от 9 мая говорилось, что Саудовская Аравия (крупнейший в мире экспортер нефти) может предоставить некоторую поддержку в связи со снижением иранских поставок.

Тем не менее, картель не спешит решать, следует ли бурить больше нефти, чтобы компенсировать падение экспорта из Ирана, сообщили источники, знакомые с этим вопросом, через Reuters.

Эта новость, вероятно, охладит спекуляции других крупных производителей касательно разговоров об увеличении добычи нефти, что может разочаровать трейдеров ожидающих большое падение цен на нефть.

Информационно-аналитический отдел Teletrade

Последние результаты опроса Wall St Journal, проведенного среди 60-ти экономистов показали, что 98% респондентов ожидают повышение ставок на июньском заседании Федерального резервной системы США. Средняя вероятность такого сценария составляет 85%.

76% респондентов видят следующее повышение ставок ФРС на заседании в сентябре. Средняя вероятность такого исхода событий привязана к 64%.

19% респондентов говорят, что ФРС будет повышать ставки в декабре вместо сентября для третьего повышения ставок в этом году.

Согласно опросу WSJ, еще три повышения ставок ФРС пока очень далеко от реальности и вопрос заключается в том, считает ли рынок, что ФРС может повысить ставки четыре раза, не вызывая беспокойства по поводу кривой доходности.

Информационно-аналитический отдел Teletrade

| Индекс | Изменение, пункты | Цена открытия | Изменения в % |

| FTSE | +6.57 | 7707.54 | +0.09% |

| DAX | +9.02 | 13031.89 | +0.07% |

| CAC | -6.05 | 5539.90 | -0.11% |

Информационно-аналитический отдел Teletrade

Были опубликованы следующие данные:

01:30 Австралия Изменение объема ипотечного кредитования Март -0.2% -2% -2.2%

Последняя сессия недели на финансовых рынках началась относительно спокойно. Ввиду отсутствия важных новостей и данных основные валютные пары консолидируются в узких диапазонах, цены на нефть удерживаются в области трехлетних максимумов, фондовые индексы продолжают указывать на преобладание оптимистичных настроений. Сегодня подобная тенденция, скорее всего, продолжит преобладать на рынках в свете приближения выходных и ожиданий дальнейшего развития ситуации, связанной с выходом США из соглашения по иранской ядерной программе и возобновлению санкций против Тегерана, но это уже будут истории следующей недели.

В центре внимания участников рынков остаются вышедшие накануне данные по индексу потребительских цен в США, которые оказались слабее ожиданий, спровоцировав тем самым коррекцию доллара после его трехнедельного ралли. Утром американская валюта консолидируется, но коррекция все еще не завершена и в ближайшее время с большой долей вероятности может продолжиться.

Пара EUR/USD сегодня утром торговалась в диапазоне $1.1910-20, находясь около вчерашних максимумов. В четверг евро, усиленный дивергенцией, совершил пробой уровня сопротивления глобального нисходящего канала и закрыл день ростом. На данный момент, пара все еще находится ниже уровня скользящей средней MA 200 H1, однако подошла очень близко к данному сопротивлению. Если паре удастся закрепиться выше данного мувинга, быки могут перехватить инициативу.

Пара GBP/USD сегодня утром торговалась в диапазоне $1.3515-35. Вчера фунт немного вырос, но встретив сильное сопротивление на линии скользящей средней MA 200 H1, упал и закрыл день на отрицательной территории. Стоит отметить, что к концу сессии фунт немного восстановил позиции и на данный момент находится чуть ниже линии сопротивления скользящей средней MA 200 H1. Для того, чтоб медведи отдали преимущество в пользу быков, паре необходимо закрепиться выше мувинга и $1.36 фигуры.

Сегодня пара USD/JPY торговалась в диапазоне Y109.20-55, около вчерашних минимумов. В четверг пара тестировала срединный уровень глобального восходящего тренда, оттолкнулась от него и стремительно упала, закрыв день на отрицательной территории. Также стоит отметить, что пара снова приблизилась к поддержке глобального восходящего тренда и в любой момент может сформировать новый восходящий импульс.

Экономический календарь пятницы не перенасыщен событиями и данными, хотя те, из них, которые запланированы на сегодня, являются достаточно важными. В первую очередь следует отметить канадскую статистику по рынку труда. Данные выйдут в 12:30 GMT. Затем волатильность рынков и в первую очередь евро может повысить выступление главы ЕЦБ Марио Драги (13:15 GMT). Определенный интерес также будут представлять американские данные по настроениям потребителей, которые выйдут в 14:00 GMT.

Согласно мнению аналитиков американского банка Morgan Stanley, Резервный банк Новой Зеландии уже в первом квартале следующего года будет вынужден повысить учетную ставку. Стоит отметить, что мнение американских банкиров отличается от мнения большинства экономистов, ожидающих , что ЦБ не станет вносить изменений в свою монетарную политику вплоть до 2020 года. Свое решение в Morgan Stanley аргументируют растущей угрозой ускорения инфляции в стране. "Не смотря на то, что регулятор не придает значения повышению минимальных заработных плат, этот факт может оказать сильное воздействие на ускорение инфляции. Дополнительно к этому растут и цены на нефть. Ситуация на рынке труда в Новой Зеландии также продолжит улучшаться" - заявили в Morgan Stanley.

Информационно-аналитический отдел Teletrade

EUR/USD

Уровни сопротивления (открытый интерес **, контрактов):

$1.2070 (3971)

$1.2022 (672)

$1.1991 (288)

Цена на момент написания обзора: $1.1904

Уровни поддержки (открытый интерес**, контрактов):

$1.1834 (3981)

$1.1802 (2813)

$1.1765 (2771)

Комментарии:

- общий открытый интерес по CALL опционам и PUT опционам с датой экспирации 8 июня составляет 149681 контракта (согласно данным за 10 мая), при этом максимальное количество контрактов привязано к страйку $1,1500 (8840);

GBP/USD

Уровни сопротивления (открытый интерес **, контрактов):

$1.3718 (1332)

$1.3687 (1592)

$1.3637 (832)

Цена на момент написания обзора: $1.3510

Уровни поддержки (открытый интерес**, контрактов):

$1.3431 (1638)

$1.3404 (2370)

$1.3374 (1202)

Комментарии:

- общий открытый интерес по CALL опционам с датой экспирации 8 июня составляет 38035 контракта, при этом максимальное количество контрактов привязано к страйку $1,3700 (2536);

- общий открытый интерес по PUT опционам с датой экспирации 8 июня составляет 40080 контрактов, при этом максимальное количество контрактов привязано к страйку $1,3500 (2370);

- соотношение PUT/CALL согласно данным за 10 мая составило 1,05 против 1,06 для предыдущего торгового дня.

----------------------------------------------------------------------------------------------------------------------------

* - для расчета уровней используется бюллетень Чикагской товарной биржи (CME).

** - Открытый интерес учитывает общее количество опционных контрактов, которые открыты на текущий момент.

Информационно-аналитический отдел TeleTrade

-

Eurostoxx +0,3%

-

DAX +0,2%

-

FTSE + 0,1%

-

CAC 40 +0.2%

Ожидается позитивный старт торгов на основных фондовых площадках Европы после роста котировок в США и в основном позитивного закрытия азиатских торгов.

Информационно-аналитический отдел Teletrade

В 08:00 GMT Польша опубликует данные по инфляции

В 09:45 GMT Италия проведет аукцион по продаже 3-х, 7-ми и 30-ти летних бондов

В 10:10 GMT Россия опубликует данные по количеству проданных автомобилей

Информационно-аналитический отдел Teletrade