- Аналитика

- Новости и инструменты

- Новости рынков

Новости и прогнозы рынков CFD — 15-09-2023

- Курс XAG/USD вырос на 2.20% до $23.20.

- Доллар США в пятницу торгуется слабо в преддверии выходных.

- Доходность и ожидания ужесточения ставок в США остаются неизменными.

- Мичиганский индекс потребительских настроений за сентябрь снизился до 67.7.

В конце недели цена серебра XAG/USD выросла до $23.15. Что касается доллара США, то он консолидируется, но его индекс DXY продолжает торговаться у многомесячных максимумов. Сейчас внимание приковано к решению ФРС на следующей неделе, и сохранение осторожности рынков, похоже, идет на пользу серебру.

По данным инструмента CME FedWatch, пауза практически предрешена, но ставки инвесторов на ноябрьское и декабрьское заседания определяют ценовую динамику доллара. С фундаментальной точки зрения, чиновники ФРС уже дали "зеленый свет" на дальнейшее повышение ставки, так как экономика еще не остыла, а Пауэлл заявил, что текущие решения будут приниматься с учетом поступающих данных. Пока что инфляция ускорилась в августе, а экономическая активность держится на высоком уровне, так что ФРС может готовить еще одно повышение ставки.

На фронте данных Мичиганский университет сообщил, что сентябрьский индекс потребительских настроений снизился до 67.7, что ниже ожидаемого и предыдущего значения 69.1 и 69.5 соответственно. Первоначальной реакцией стало снижение индекса DXY с 105.30 до 105.15. Доходность двух-, пяти- и десятилетних казначейских облигаций США держится на 5.03%, 4.40% и 4.30%, смягчая потери доллара США и ограничивая потенциал XAG/USD.

Анализируя дневной график, можно заметить, что на графике XAG/USD наблюдается нейтрально-бычья картина, причем быки постепенно отвоевывают позиции. Индекс относительной силы (RSI) демонстрирует восходящий наклон на "медвежьей" территории, намекая на возможный разворот тренда, а индикатор конвергенции скользящих средних (MACD) демонстрирует убывающие красные полосы. Однако цена находится ниже 20-, 100- и 200-дневных SMA, что говорит о том, что покупателям не удается преодолеть общий "медвежий" тренд и "медведи" все еще контролируют рынок.

Уровни поддержки: $23.00, $22.90, $22.70.

Уровни сопротивления: $23.30-70 (схождение 20-, 100-, 200-SMA).

Дневной график XAG/USD

-638303907072369840.png)

В этом году швейцарский франк демонстрирует наилучшие результаты по отношению к доллару США, прибавив 3.5%, что является лучшим показателем среди основных валют. Экономисты Scotiabank анализируют перспективы франка.

Ключевые тезисы

Хотя инфляция несколько замедлилась и явно вернулась к уровню ниже 2%, политики, похоже, склоняются к дополнительному страховочному ужесточению, чтобы довести ключевую ставку ШНБ до 2%.

Ослабление инфляционного давления может отразиться на более широкой динамике курса национальной валюты. Политики отдают предпочтение несколько более сильному обменному курсу, чтобы ослабить ценовое давление.

Снижение курса EUR/CHF (более чем на 5.5% в этом году) может стабилизироваться около 0.95.

К концу года мы ожидаем отскок евро до 0.98.

USD/CHF - Q3-23 0,88 Q4-23 0,88 Q1-24 0,87 Q2-24 0,87

Золото торгуется выше 1900$, несмотря на недавний рост доходности американских облигаций и курса доллара. Экономисты ANZ Bank анализируют перспективы желтого металла.

Ключевые тезисы

В то время как усиливаются ожидания более высоких ставок ФРС США на более длительный срок набирает обороты в ответ на сильные экономические данные, мы считаем, что эти препятствия окажут ограниченное влияние на золото в ближайшие месяцы.

Закупки золота центральными банками, высокий спрос на физическое золото и риски экономического роста смягчают влияние повышения ставок. Мы считаем, что долгосрочный медвежий тренд доллара США остается неизменным, и это может стать дополнительным фактором, поскольку доллар имеет негативную связь с золотом.

Мы считаем, что инвесторы будут увеличивать долю золота в биржевых фондах (ETF) по мере того, как ФРС будет приближаться к завершению цикла повышения ставок. Оживление инвестиционного спроса будет иметь решающее значение для того, чтобы в 2024 году цена на золото превысила $2000.

Фунт отступил от максимумов середины года по отношению к доллару США. Экономисты Scotiabank анализируют перспективы фунта.

Ключевые тезисы

Технические сигналы склоняются к медвежьему тренду после того, как в начале августа пара GBP/USD пробилась ниже уровня поддержки бычьего тренда в области 1.28.

Инвесторы опасаются, что высокие ставки Банка Англии подавят рост, однако последние пересмотры данных показали, что экономика Великобритании гораздо сильнее и устойчивее, чем считалось ранее.

Рынки оценивают вероятность того, что смягчение ставок со стороны Банка Англии будет значительно меньше, чем со стороны ФРС или ЕЦБ, что может смягчить потери фунта стерлингов.

Доллар США, в последние недели демонстрировавший рост, вновь показал признаки уязвимости. Экономисты UBS анализируют перспективы доллара.

Ключевые тезисы

Евро, являющийся крупнейшим компонентом DXY, должен выиграть от сокращения разрыва в ставках с США. Хотя и ФРС, и ЕЦБ стоят перед необходимостью принимать взвешенные решения о дальнейшем повышении ставок, мы считаем, что ужесточение ставок более вероятно в Еврозоне, где базовая инфляция снижается медленнее. И это несмотря на более слабые данные по экономической активности в Еврозоне. Кроме того, мы считаем, что негативные экономические сюрпризы в регионе уже заложены в оценку валюты, а улучшение торгового баланса еврозоны должно оказать поддержку.

Сверхмягкая монетарная политика в Японии может закончиться раньше, чем ожидается. Большой разрыв в ставках между США и Японией был ключевым фактором ослабления иены, поэтому любой шаг, направленный на сокращение этого разрыва, станет сильным сигналом для инвесторов, настроенных на дальнейшее падение иены. Мы ожидаем, что к концу года курс доллара по отношению к иене снизится примерно до 142.

- Индекс потребительского доверия UoM в сентябре снизился сильнее, чем ожидалось.

- Доллар США отступает по всем направлениям, DXY достигает новых дневных минимумов под 105.20.

Настроения потребителей в США в августе ослабли: индекс потребительского доверия Мичиганского университета (UoM) снизился до 67.7 с 69.5. Это значение оказалось хуже рыночных ожиданий - 69.5. Индекс текущих условий упал с 75.7 до 69.8, а индекс ожиданий вырос с 65.5 до 66.3.

Инфляционные ожидания на год вперед снизились с 3.5% в прошлом месяце до 3.1% в этом. Текущее значение является самым низким с марта 2021 года и находится чуть выше диапазона 2.3-3.0%, наблюдавшегося в течение двух лет, предшествовавших пандемии. Долгосрочные инфляционные ожидания составили 2.7%, опустившись ниже узкого диапазона 2.9-3.1% всего второй раз за последние 26 месяцев.

Реакция рынка

Индекс доллара США снизился после выхода отчета, достигнув новых дневных минимумов ниже 105.20. Пара EUR/USD поднялась до новых максимумов, приблизившись к 1.0700, а пара USD/JPY сократила рост, опустившись до 147.60.

Канадский доллар (CAD) с середины года не может противостоять более широкому росту доллара США. Экономисты Scotiabank анализируют перспективы луни.

Ключевые тезисы

ККанадский доллар торгуется значительно ниже наших прогнозов на третий квартал, однако с фундаментальной точки зрения валюта выглядит недооцененной, а риск ужесточения политики Банка Англии до конца года, возможно, выше, чем оценивают рынки в настоящее время.

CAD все еще может завершить год вблизи 1.30.

USD/CAD: на 1.30 в 3 кв. 2023 г.; на 1.30 в 4 кв. 2023 г.; на 1.27 в 1 кв. 2024 г.; на 1.27 во 2 кв. 2024 г.

Цена на платину упала до $900 на фоне усилившихся негативных факторов. Стратеги ANZ Bank анализируют перспективы драгоценного металла.

Ключевые тезисы

Разочаровывающие продажи автомобилей в Китае усилили слабые рыночные настроения, однако мы считаем, что такая цена не соответствует фундаментальным показателям.

Сложные условия поставок, высокие нагрузки на платину, отказ от палладия и растущее использование водородного топлива – все это оказывает долгосрочную поддержку платине. Кроме того, цены упали почти до уровня себестоимости, что может лишить стимулов производителей, и без того испытывающих трудности. Поэтому мы ожидаем, что цена платины достигнет нижнего уровня вблизи текущего уровня.

С октября 2022 года доллар США снижается по отношению ко всем валютам. Продолжится ли падение доллара? Экономисты Natixis анализируют перспективы гринбэка.

Ключевые тезисы

С октября 2022 года доллар обесценился по отношению ко всем валютам. Это снижение курса, вероятно, связано с перспективами монетарной политики: ожидается, что США будут снижать ставки раньше других стран ОЭСР.

Однако мы не считаем, что следует ожидать резкого и продолжительного снижения курса доллара США. Действительно, единственным компонентом спроса на доллар, который остается стабильным и не снижается, является спрос на доллары со стороны центральных банков. Вес доллара в финансовых операциях растет с 2010 года, а в торговых - с 2021 года.

Кроме того, перспективы экономики США более позитивны, чем еврозоны или Китая, благодаря демографическим тенденциям, производительности труда и расходам на НИОКР.

Мексиканский песо ослаб в августе, продемонстрировав первое месячное снижение в этом году. В сентябре потери продолжаются до сих пор. Экономисты Scotiabank анализируют перспективы MXN.

Ключевые тезисы

Мексиканская доходность остается привлекательной, но инвесторы, возможно, сокращают свою долю в MXN после значительного роста до многолетних максимумов по отношению к доллару США, который упал по отношению MXN более чем на 13%.

Доходность в стране, вероятно, достигла максимума, и внимание к возможности снижения ставок в конце этого года, а также к внутренним проблемам (например, приближающимся выборам ) может способствовать фиксации прибыли.

Мы ожидаем, что пара USD/MXN завершит год на уровне 17.90.

USD/MXN: на 17.30 в 3 кв. 2023 г.; на 17.90 в 4 кв. 2023 г.; на 17.90 в 1 кв. 2024 г.; на 18.30 во 2 кв. 2024 г.

Пара EUR/USD стабилизировалась после падения на 0.8% в четверг. Экономисты Société Générale анализируют перспективы пары.

Ключевые тезисы

Прогноз банка по реальному ВВП был снижен на 0.8 п.п. за прогнозный период. Теоретически рост ниже тренда должен благоприятствовать возвращению инфляции к 2%, однако ЕЦБ видит ситуацию иначе. Скачок цен на нефть и устойчивый рост заработной платы привели к пересмотру инфляции в сторону повышения на 0,5 п.п. в течение прогнозного периода. Оценка на следующий год была повышена до 3.2%.

Что касается пары EUR/USD, то, если ФРС сохранит ястребиную позицию на следующей неделе, путь к снижению до 1.05 выглядит очевидным.

- Пара EUR/USD набирает обороты и возвращается к 1.0670.

- Следующим важным уровнем поддержки является мартовский минимум 1.0516.

Пара EUR/USD возвращается в диапазон 1.0660/70 после достижения дна в области 1.0630.

Основной "медвежий" настрой остается неизменным и сохраняет возможности для новых откатов в краткосрочной перспективе. На этом фоне дальнейшие потери могут привести к возврату к мартовскому минимуму на 1.0516 (15 марта) в краткосрочной перспективе.

В то же время, вероятны дальнейшие потери, пока пара торгуется ниже 200-SMA на 1.0827.

EUR/USD: дневной график

- Объем промышленного производства в США вырос на 0.4%, превзойдя ожидания роста на 0.1%.

- Июльские показатели были пересмотрены в сторону понижения с 1% до 0.7%.

- Доллар США незначительно отступает после выхода данных.

Объем промышленного производства в США в августе вырос на 0.4%, превысив консенсус-прогноз рынка в 0.1%. Июльские показатели были пересмотрены в сторону понижения с 1% до 0.7%.

Основные тезисы

Объем промышленного производства в августе увеличился на 0.4%, а объем производства в обрабатывающей промышленности - на 0.1%. Сдерживающим фактором для августовских данных по обрабатывающей промышленности стало падение на 5% выпуска автомобилей и запчастей; в других отраслях производство выросло на 0.6%.

Общий объем промышленного производства в августе составил 103.5% от среднего уровня 2017 года и был на 0.2% выше уровня предыдущего года.

Уровень использования производственных мощностей в августе вырос до 79.7 %, что соответствует среднему долгосрочному значению (1972-2022 гг.).

Объем производства в обрабатывающей промышленности в августе вырос на 0.1 %, что стало вторым подряд месячным приростом, но на 0.6 % ниже уровня предыдущего года.

Уровень использования производственных мощностей в обрабатывающей промышленности в августе составил 77.9%, что на 0.3 процентного пункта ниже долгосрочного среднего показателя (1972-2022 гг.).

Реакция рынка

Доллар США снизился после выхода отчета, а индекс доллара США (DXY) опустился ниже 105.30. В то же время пара EUR/USD вновь поднялась выше 1.0660. Позднее в этот день Мичиганский университет опубликует данные о потребительском доверии.

- DXY продолжает торговаться вблизи недавних многомесячных максимумов.

- Быки должны встретить следующее препятствие на вершине 2023.

DXY продолжает ралли и, похоже, в пятницу вернется к области недавних шестимесячных максимумов в районе 105.40.

Продолжение многомесячного ралли выглядит вполне обоснованным, и прорыв месячного максимума на 105.43 (14 сентября) должен подтолкнуть индекс к повторному тестированию пика 2023 года на 105.88 (8 марта), непосредственно перед 106.00.

Пока индекс находится выше ключевой 200-SMA на 103.02, прогноз по нему, как ожидается, будет оставаться конструктивным.

DXY: дневной график

В этом году австралийский доллар остается в числе отстающих среди валют G10. Экономисты Scotiabank анализируют перспективы австралийского доллара.

Ключевые тезисы

Цикл ужесточения политики РБА может достигнуть своего пика на 4.10%, при этом политики, возможно, опасаются, что повышение ставок по ипотечным кредитам приведет к замедлению темпов роста национальной экономики.

Слабые тенденции регионального роста (Китай) и слабый юань оказывают негативное влияние на австралийский доллар, а спекулятивное позиционирование в последние месяцы оставалось медвежьим.

Значительное стимулирование экономики Китая было бы большим плюсом для австралийского доллара, но в отсутствие более позитивных факторов достижение нашей цели на конец года - 0.69 - будет непростой задачей.

- Кроссу EUR/JPY удалось вернуть интерес покупателей выше 157.00.

- На данный момент вероятной представляется торговля в пределах диапазона.

В конце недели EUR/JPY развернул два последовательных дневных отката и продвинулся к северу от 157.00.

В то же время кросс продолжает торговаться в боковике перед потенциальным возобновлением восходящего тренда. При этом небольшое препятствие на пути к максимуму месяца 158.65 (13 сентября) возникает перед вершиной 2023 года на 159.76 (30 августа) и перед 160.00. Преодоление последнего не должно привести к появлению какого-либо значимого уровня сопротивления до максимума 2008 года на 169.96 (23 июля).

Пока что долгосрочные перспективы кросса выглядят позитивными, пока он торгуется выше 200-SMA на 148.70.

EUR/JPY: дневной график

Повышение ставки ЕЦБ оказывает лишь умеренное влияние на цену золота. Стратеги Commerzbank анализируют перспективы желтого металла.

Ключевые тезисы

На этой неделе цена на золото откатилась к $1900. Это объясняется тем, что базовый уровень потребительских цен в США замедлился не так резко, как ожидалось. Повышение ставки ЕЦБ также оказало небольшое влияние на курс XAU/USD.

По мнению рынка, еще одно повышение ставки ФРС в этом году пока исключать нельзя. Мы полагаем, что на следующей неделе ФРС не будет делать никаких заявлений, но председатель ФРС Пауэлл сохранит возможность дальнейшего повышения ставок. В краткосрочной перспективе это будет сдерживать рост цен на золото.

Однако, поскольку в ближайшие недели экономическая активность, скорее всего, замедлится в результате ужесточения кредитно-денежной политики, ожидания повышения ставок должны постепенно сойти на нет. На этом фоне к концу года цена на золото, скорее всего, значительно восстановится.

Индекс общих условий ведения бизнеса, проведенный ФРБ Нью-Йорка в рамках исследования Empire State Manufacturing, вырос до 1.9 в сентябре с -19.0 в августе. Это значение оказалось лучше рыночных ожиданий -10.0.

Согласно сентябрьскому опросу, производственная активность в штате Нью-Йорк осталась стабильной. Индикаторы рынка труда смягчились до -2.7, что указывает на небольшое снижение уровня занятости, а оптимизм продолжает расти, поскольку индекс будущих условий ведения бизнеса вырос до 26.3, самого высокого уровня более чем за год.

Ключевые тезисы

- По данным компаний, ответивших на опрос Empire State Manufacturing в сентябре 2023 года, деловая активность в штате Нью-Йорк изменилась незначительно.

- Общий индекс условий деловой активности вырос на 21 пункт до 1.9. Увеличились новые заказы и поставки.

- Сроки поставок оставались стабильными, а запасы продолжали сокращаться. Индикаторы рынка труда указали на небольшое снижение уровня занятости и средней продолжительности рабочей недели. Темпы роста цен на сырье были такими же, как и в прошлом месяце, тогда как рост отпускных цен ускорился.

- Заглядывая в будущее, компании продолжают проявлять все больший оптимизм в отношении шестимесячных перспектив.

- Индекс уплаченных цен оставался стабильным на уровне 25.8, указывая на незначительные изменения в темпах роста цен на вводимые ресурсы, в то время как индекс цен полученных вырос на семь пунктов до 19.6, сигнализируя о умеренном ускорении темпов роста отпускных цен.

Реакция рынков

Доллар США укрепился после отчета и укрепился по отношению к широкому спектру валют, компенсируя предыдущие потери. Индекс доллара США (DXY) отскочил к 105.40, достигнув уровней, близких к многомесячным максимумам.

В июне нефть марки Brent достигла дна на $72 за баррель, а затем за три месяца подорожала более чем на 28% и превысила отметку $90 за баррель. Экономисты банка ANZ анализируют перспективы нефти.

Ключевые тезисы

Поскольку сокращение добычи ОПЕК будет действовать до конца года, мы видим, что в IV квартале на рынке возникнет дефицит в 2 млн. баррелей в сутки. Этот дефицит, вероятно, сохранится и в 1-м квартале 2024 г., поскольку ограничения добычи останутся в силе и будут поддерживать рост цен на нефть в 4-м квартале. Мы сохраняем наш целевой уровень цен на конец года на уровне $100 за баррель.

Однако ситуация на рынке ближе к управляемой напряженности, чем к фундаментальному давлению, которое в прошлом году привело к росту цен выше $100 за баррель.

В настоящее время свободные мощности достаточно велики. Соглашения ОПЕК о поставках сделали свое дело и стабилизировали рынок. Однако их окончательное расторжение в ближайшие 6-12 месяцев ослабит текущий дефицит предложения. Таким образом, мы не видим значительного роста по сравнению с нашим краткосрочным целевым уровнем в 2024 году.

Боштьян Васле, глава Банка Словении и член Совета управляющих Европейского центрального банка (ЕЦБ), заявил в пятницу, что нельзя исключать будущего повышения процентных ставок, поскольку результат заседания зависит от данных. Он добавил, что к декабрьскому заседанию будет представлено гораздо больше данных.

Что касается программы покупки активов, то Васле пояснил, что сокращение программы покупки активов (APP) может быть ускорено, поскольку текущий уровень ставки "открывает больше пространства для обсуждения" количественного ужесточения.

Реакция рынка

Пара EUR/USD держится около отметки 1,0650 после резкого снижения в четверг после заседания ЕЦБ. Несмотря на сохранение процентных ставок на рекордно низком уровне, евро упал, так как ЕЦБ дал понять, что повышение ставок прекращается.

Доллар США дрейфует на фоне улучшения тяги к риску. Шон Осборн, главный валютный стратег Scotiabank, анализирует перспективы доллара.

Ключевые тезисы

Полосы последовательного (дневного/недельного) роста основных валют редко достигают двузначной величины, поэтому более широкий восходящий тренд доллара США может перейти к консолидации или коррекции.

Индекс BBDXY торгуется с чистым понижением на недельном графике и технически сигнализирует о возможности развития консолидации, в то время как индекс DXY, согласно моей простой модели, еще больше растягивает спредовый рост относительно справедливой стоимости.

Медвежьи сигналы для доллара США в настоящее время не очевидны, но доллар может устоять, пока рынки следят за решением FOMC на следующей неделе.

Рост курса остановился в районе отметки 1.2450. Экономисты Scotiabank анализируют перспективы GBP/USD.

Для дальнейшего роста необходимо преодоление сопротивления 1,2550

Краткосрочная и среднесрочная динамика тренда является медвежьей для фунта, и потеря поддержки в области 1,24-1.2450 на этой неделе указывает на то, что потери фунта могут распространиться на 1,20/1,21 в течение следующих нескольких недель.

Прорыв фунта через сопротивление 1.2475 стабилизирует тренд в краткосрочной перспективе. Для дальнейшего роста фунта необходимо преодолеть сопротивление 1,2550.

Пара EUR/USD стабилизируется в области минимумов 1,06. Экономисты Scotiabank анализируют перспективы пары.

Незначительный рост пары из области минимумов 1,06 не получил большого развития в течение дня, но поддержка, возникающая очень близко к минимумам конца мая, заслуживает некоторого внимания, даже если более широкие трендовые сигналы выглядят довольно негативно для евро в настоящее время.

Внутридневной рост застопорился в районе 1,0670, и для того чтобы продемонстрировать признаки краткосрочной технической силы, паре действительно необходимо отвоевать 1,07+.

Слабость ниже уровня поддержки долгосрочной коррекции 1,0610 приведет к тому, что потери продолжатся до 1,04.

Восстановление курса канадского доллара остановилось в районе отметки 1,35. Экономисты Scotiabank анализируют перспективы луни.

Риски для USD/CAD склоняются в сторону снижения

На этой неделе канадский доллар продолжает расти, опираясь на точку поддержки 1,35. Однако за последние несколько дней динамика тренда несколько изменилась, что, по крайней мере, в краткосрочной перспективе должно сохранить риски для USD/CAD в сторону понижения.

Внутридневные сигналы DMI являются "медвежьими", а дневное исследование переходит в (незначительно) отрицательную область. Недельная динамика тренда сместилась в сторону, близкую к нейтральной. В совокупности эти сигналы указывают на слабые импульсы к росту, по крайней мере, для доллара США.

Внутридневное сопротивление должно возникнуть на пути роста доллара к области 1,3540/1,3450. Продвижение ниже 1,3495, однако, должно привести к потерям доллара в направлении 1,34-1.3450.

Экономисты Danske Bank прогнозируют рост курса USD/JPY до 130 на горизонте 6/12 месяцев.

Глобальная обстановка благоприятствует иене

В течение оставшейся части текущего года основным фактором, влияющим на курс иены, вероятно, будет динамика мировых доходностей, особенно доходностей в США, и в меньшей степени цен на энергоносители. Мы считаем, что доходность в США находится на пике (или близка к нему), что является основным аргументом в пользу нашей "медвежьей" позиции по USD/JPY.

Кроме того, в текущих условиях глобальной экономики, когда снижаются темпы роста и инфляции, история подсказывает, что это благоприятные условия для японской йены. Поэтому мы прогнозируем, что на горизонте 6/12 месяцев пара USD/JPY будет находиться в районе 130.

Если в ближайшие два квартала в США начнется рецессия, что побудит ФРС начать цикл снижения ставок, мы считаем маловероятным, что Банк Японии начнет нормализацию денежно-кредитной политики до тех пор, пока ФРС будет снижать ставки. При таком сценарии Банк Японии будет сохранять политику без изменений как минимум до второго полугодия 2024 года, когда ФРС прекратит снижать ставки. Такой сценарий, вероятно, окажет поддержку японской йене на фоне сокращения разницы в ставках.

Кит Юкес, главный глобальный валютный стратег Société Générale, отмечает, что перспективы роста доминируют на валютном рынке.

Рост имеет большее значение, чем центральные банки

Единственным положительным моментом для евро или фунта в мире, где ожидания роста являются основным фактором, определяющим валютные курсы, является то, что ожидания роста в Великобритании и еврозоне и без того ужасны по сравнению с США.

Этого должно быть достаточно, чтобы предотвратить резкий обвал EUR/USD или GBP/USD (паритет для EUR/USD или падение GBP/USD до 1,15 кажется маловероятным), но GBP/USD может добраться до 1,20, а EUR/USD легко может торговаться ниже 1,05, если в ближайшее время мы не получим никаких положительных сюрпризов от данных по реальной экономике в Европе.

Совет директоров Банка России по итогам сегодняшнего заседания принял решение повысить ключевую ставку на 100 б.п., до 13,00% годовых. В сопроводительном заявлении Банк отметил:

- Инфляционное давление в российской экономике остается высоким

- Реализовались существенные проинфляционные риски: рост внутреннего спроса, опережающий возможности расширения выпуска, и ослабление рубля в летние месяцы

- В этих условиях требуется обеспечить дополнительное ужесточение денежно-кредитных условий для ограничения масштаба отклонения инфляции вверх от цели и ее возвращения к 4% в 2024 году

- Возвращение инфляции к цели и ее дальнейшая стабилизация вблизи 4% также предполагают продолжительный период поддержания жестких денежно-кредитных условий в экономике

- Банк России будет принимать дальнейшие решения по ключевой ставке с учетом фактической и ожидаемой динамики инфляции относительно цели, процесса структурной перестройки экономики, а также оценивая риски со стороны внутренних и внешних условий и реакции на них финансовых рынков

- Банк России будет оценивать целесообразность дальнейшего повышения ключевой ставки на ближайших заседаниях

- Согласно обновленному прогнозу Банка России, по итогам 2023 года годовая инфляция будетдержаться в диапазоне 6,0–7,0%

- С учетом проводимой денежно-кредитной политики годовая инфляция вернется к 4% в 2024 году и будет находиться вблизи 4% далее

- По оценке на 11 сентября, годовая инфляция увеличилась до 5,5% после 4,3% в июле и 5,2% в августе

Евро продолжает ослабевать после заседания ЕЦБ в четверг. Экономисты MUFG Bank анализируют перспективы единой валюты.

"Голубиный" прогноз ЕЦБ оказывает давление на евро

Прорыв ниже минимума конца мая на уровне 1,0635 открывает возможность для тестирования нижней границы текущего годового торгового диапазона между 1,0500 и 1,1000.

Слабая реакция рынка на обновление политики ЕЦБ свидетельствует о том, что участники рынка придают большее значение следующим факторам: i) усилению сигнала о том, что ставки, возможно, достигли своего пика и теперь, скорее всего, будут удерживаться в течение длительного периода времени; ii) значительному ослаблению прогноза роста еврозоны и снижению прогноза инфляции на 2025 год.

Экономисты UBS поделились своим прогнозом по курсу USD/CNY.

Юань может оказаться под дополнительным давлением до конца текущего года

Центральный банк Китая должен продолжать противодействовать росту курса доллара по отношению к юаню. Китайская валюта может оказаться под дополнительным давлением до конца текущего года. Мы по-прежнему считаем, что курс юаня по отношению к доллару может некоторое время держаться в широком диапазоне. Однако есть первые признаки того, что рост в Китае стабилизируется. Центральный банк также указал, что он против чрезмерного обесценения валюты, и в своем заявлении призвал участников валютного рынка "решительно избегать поведения, нарушающего рыночные порядки, например, проведения спекулятивных сделок".

Мы прогнозируем, что в 2023 году курс доллара США к юаню составит 7,40, снизится до 7,20 к марту следующего года и до 7,00 к сентябрю 2024 года.

По мнению экономистов Société Générale, пара USD/JPY находится в узком диапазоне, поскольку трейдеры ожидают новых катализаторов в виде ФРС и Банка Японии на следующей неделе.

Прорыв 147,80/148,10 необходим для подтверждения продолжения восходящего движения

На следующей неделе состоится заседание Банка Японии, ожидания изменения политики невелики, но после решения FOMC не исключено движение USD/JPY ближе к отметке 150.

Прорыв выше верхней части недавнего бокового канала на уровне 147,80/148,10, который также является линией тренда, соединяющей максимумы июня и августа, необходим для подтверждения продолжения восходящего движения.

Если пара не сможет отстоять недавний разворотный минимум на 145,90, может возникнуть риск краткосрочного отката к 50-DMA вблизи 144,50/143,90.

Старший экономист UOB Group Элвин Лью оценивает последние данные по инфляции в США.

Основные выводы

Последний отчет по инфляции в США за август в целом совпал с ожиданиями рынка, однако небольшой рост базовой инфляции м/м вызвал опасения относительно будущих повышений ставки ФРС, хотя базовая инфляция в г/г продолжила снижаться до 4,3% г/г, самого низкого уровня за последние 2 года.

Общий индекс потребительских цен США в августе вырос на 0,6% м/м (точно на уровне медианной оценки Bloomberg, по сравнению с 0,2% м/м в июле) и стал самым быстрым темпом м/м, зафиксированным до сих пор в 2023 г., в основном благодаря росту цен на энергоносители. Это привело к росту общего CPI до 3,7% г/г (по сравнению с прогнозом Bloomberg 3,6% г/г, прогнозом UOB 3,5% г/г и ростом с 3,2% г/г в июле).

Темпы роста базового CPI (не включающего продукты питания и энергоносители) последовательно увеличились до 0,3% м/м (выше прогноза Bloomberg 0,2% м/м и выше темпов 0,2% в июне и июле). По сравнению с показателем годичной давности базовая инфляция в августе снизилась до 4,3% г/г с 4,7% г/г в июле. Показатель 4,3% оказался точно на уровне медианного прогноза Bloomberg, а также стал самым низким показателем базовой инфляции с сентября 2021 г. (4,0%).

Перспективы инфляции в США - Оценивая траекторию движения цен на сегодняшний день, несмотря на небольшой рост в июле и августе, мы по-прежнему ожидаем, что к концу 2023 г. общая инфляция снизится (отчасти из-за эффекта базы) и составит в среднем около 3,2% в 2023 г. В то же время базовая инфляция продолжала снижаться, и мы по-прежнему ожидаем, что к концу 2023 г. базовая инфляция снизится до 3,0% г/г, но все еще будет выше целевого уровня ФРС в 2%. За полный год мы ожидаем, что базовая инфляция составит в среднем 4,6% в 2023 году.

"Голубиное" повышение ставки ЕЦБ и новая порция сильных данных по экономической активности в США привели к очередному росту доллара в четверг. Экономисты ING анализируют перспективы бакса.

В ближайшей перспективе риски направлены в сторону дальнейшего укрепления.

Следующим сопротивлением для индекса доллара DXY является мартовский максимум 105,85. В случае его прорыва рынок будет исследовать уровни, которые в последний раз наблюдались в ноябре 2022 года.

Сегодня доллар может немного скорректироваться вниз, но в целом риски остаются направленными в сторону дальнейшего укрепления - в ближайшей перспективе или, по крайней мере, до тех пор, пока картина активности в США не начнет давать трещины.

Вице-президент Европейского центрального банка (ЕЦБ) Луис де Гиндос заявил в пятницу, что процентные ставки останутся на текущем уровне в течение некоторого времени, достаточного для того, чтобы усмирить индекс инфляции потребительских цен (ИПЦ).

Дополнительные комментарии

Общий индекс потребительских цен и базовый индекс потребительских цен будут продолжать снижаться.

Любое будущее снижение ставок будет зависеть от многих факторов.

Похожие статьи

- ЦБ, Мюллер: в ближайшие месяцы повышения ставок не ожидается

Не следует исключать движения USD/CNH в область ниже 7.2600, комментируют экономист группы компаний Lee Sue Ann и стратег по рынкам Quek Ser Leang.

Ключевые тезисы

Прогноз на 24 часа: После резкого падения доллара США в среду мы отметили вчера, что "несмотря на относительно сильное снижение, нисходящий импульс не слишком улучшился". Мы придерживались мнения, что доллар "скорее всего, закрепится ниже 7.2600". Мы также считали, что "следующая крупная поддержка на уровне 7.2390 вряд ли появится в поле зрения". Вместо "торговли ниже 7.2600" доллар упал до 7.2609, а затем снова поднялся и закончил день на уровне 7.2903 (+0.27%). Медвежье давление ослабло, и доллар, вероятно, вступил в фазу консолидации. Сегодня мы ожидаем, что доллар будет торговаться в диапазоне 7,2750/7,3080.

Прогноз на 1-3 недели: Вчера (14 сентября, цена спот 7.2740) мы отметили, что "нисходящий импульс усилился, и доллар может прорваться ниже 7.2600". Мы указали, что "следующий уровень поддержки находится на 7.2390". Затем доллар упал до 7.2608, после чего восстановился. Мы продолжаем придерживаться того же мнения. При этом краткосрочная перепроданность указывает на то, что USD может консолидироваться в течение нескольких дней, прежде чем направиться вниз. С другой стороны, если USD пробьется выше уровня 7,3200 (без изменения "сильного сопротивления"), это будет означать, что текущее понижательное давление ослабло.

В пятницу представитель Европейского центрального банка (ЕЦБ) Мадис Мюллер заявил, что "в ближайшие месяцы не ожидается дальнейшего повышения ставок".

Читайте также: Сейчас нет веских причин играть на понижение евро - Commerzbank

Дополнительные цитаты

Более высокая инфляция может послужить основанием для еще одного повышения ставки.

Ставки достаточно высоки, чтобы инфляция вернулась к целевому уровню 2%.

ЕЦБ повысил ключевую ставку на 25 б.п. до 4,0%. Антье Прафке, валютный аналитик Commerzbank, ожидает возобновления роста евро.

Евро снова будет расти

Я думаю, что сейчас нет веских причин играть на понижение евро, исходя из ожиданий относительно будущей монетарной политики. Наоборот: если окажется, что, вопреки ожиданиям рынка, ЕЦБ не будет снижать ставки в следующем году, как прогнозируют наши эксперты, а экономика продемонстрирует устойчивость, как ожидает ЕЦБ, рынку придется скорректировать свои ожидания, что позволит евро снова укрепиться.

Ценовая динамика и экономические данные в ближайшие месяцы дадут более полное представление об этом. Пока же внимание валютного рынка будет сосредоточено на ФРС - следующем важном событии в экономическом календаре.

EUR/GBP вернулась ниже уровня 0,8600 после "голубиного" повышения ставки ЕЦБ. Экономисты ING анализируют дальнейшие перспективы пары.

EUR/GBP может оставаться под небольшим давлением до заседания Банка Англии

Пара EUR/GBP может оставаться под небольшим давлением до заседания Банка Англии, но, скорее всего, в ближайшей перспективе ей будет сложно определиться с направлением движения.

Как инвесторы, так и политики все еще будут иметь возможность посмотреть на данные по индексу инфляции потребительских цен (в среду) до объявления Банка Англии (в четверг), которые имеют все шансы повлиять на текущее ценообразование на рынке.

Согласно данным ежеквартального опроса, проводимого Банком Англии (BoE), инфляционные ожидания населения Великобритании на ближайший год в августе составили 3,6% по сравнению с прогнозируемым в мае значением 3,5%.

Дополнительные данные

Среднесрочные инфляционные ожидания населения Великобритании в августе составляют 2,9% (май: 3,0%).

40% населения Великобритании считают, что для экономики будет лучше, если процентные ставки снизятся, что является самым высоким показателем с 2008 года.

33% населения Великобритании считают, что снижение процентных ставок будет лучшим для них лично, что является самым высоким показателем с 2008 года.

Чистая удовлетворенность населения Великобритании тем, что Банк Англии контролирует инфляцию, упала до нового рекордного минимума -21%.

С июля крона сильно обесценилась. Антье Прафке, валютный аналитик, анализирует перспективы SEK в преддверии заседания Риксбанка на следующей неделе.

ЕЦБ выглядит более решительным по сравнению с Риксбанком

Ввиду сохранения высоких темпов инфляции, превышающих ожидания, и риска, связанного со слабой валютой, Риксбанку следует повысить ключевую ставку на следующей неделе и держать открытой дверь для дальнейших шагов по повышению ставки. На мой взгляд, любое другое решение стало бы сигналом для рынка о том, что он недостаточно решительно настроен на борьбу с инфляционными рисками и что он отстает от графика. Это, в свою очередь, приведет к дальнейшему снижению курса шведской валюты и, как следствие, к еще более упорному росту инфляции.

Все зависит от Риксбанка. Я надеюсь, что на следующей неделе он будет настроен по-ястребиному, поскольку в противном случае я не испытываю оптимизма в отношении кроны, прежде всего на фоне того, что ЕЦБ выглядит гораздо более решительным по сравнению с Риксбанком.

- Цена биткоина продолжает двигаться в боковом направлении, тенденция к росту не прослеживается.

- Недельный график указывает на возможность краткосрочного отката, а фрактал BTC намекает на крутую коррекцию.

- Аннулирование "медвежьего" прогноза произойдет, если 200-дневная SMA на уровне $27 670 превратится в уровень поддержки.

Цена биткоина продолжает двигаться в диапазоне. Однако на недельном графике наблюдается потенциал краткосрочного восстановительного ралли, которое может стать основой для резкой коррекции.

Фрактал биткоина намекает, чего ждать дальше

Динамика биткоина может повторить историю. На дневном графике цена BTC в настоящее время торгуется на уровне $26 257 и опирается на уровень поддержки индикатора Momentum Reversal Indicator (MRI, изображен зелеными точками) на отметке $25 188.

Еще одним важным наблюдением является "медвежье" пересечение 200-дневной простой скользящей средней (SMA) и 20-недельной экспоненциальной скользящей средней (EMA). Последний раз подобное пересечение происходило 23 января 2022 года, после чего цена биткоина начала откат и повторно протестировала 200-дневную SMA. После отскока от этого уровня последовало продолжение нисходящего тренда, в ходе которого цена биткоина потеряла 70% и сформировала дно цикла.

Если эти закономерности повторятся, то откат приведет к снижению цены биткоина до уровня $27 670. Продолжение нисходящего тренда столкнется с двумя ключевыми уровнями поддержки - $25 186 и $20 431.

1-дневный график BTC/USDT

Другие "медвежьи" сигналы по BTC

Цена биткоина на недельном графике сформировала понижающийся минимум, сигнализирующий о медвежьем пробое ралли 2023 года. Не исключено дальнейшее падение.

Индекс относительной силы (RSI) на недельном таймфрейме также опустился ниже среднего уровня 50. Пока цена биткоина не поднимется достаточно высоко, чтобы RSI восстановился выше отметки 50, недельный таймфрейм по BTC будет оставаться "медвежьим".

Однако существует вероятность того, что цена биткоина проигнорирует "медвежий" прогноз и начнет расти, поскольку индикатор MRI подал зеленый сигнал "один" на покупку. В этом случае BTC может начать небольшое восстановительное ралли и повторно протестировать барьер на $27 670.

Как уже говорилось выше, если история повторится, то откат от указанного уровня может вновь привести к формированию медвежьего прогноза на более длинном таймфрейме.

1-недельный график BTC/USDT

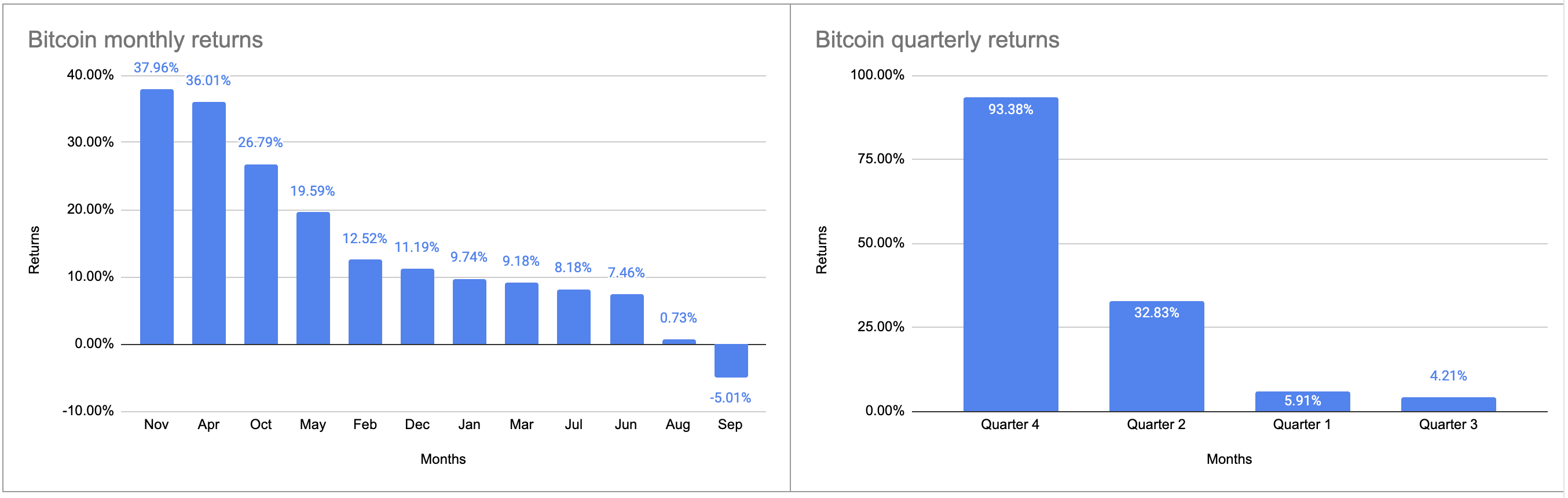

Наконец, мы имеем данные по исторической доходности биткоина, которые показывают, что сентябрь является худшим месяцем за всю 12-летнюю историю монеты. Как видно из графика, самым результативным месяцем является ноябрь со средней доходностью 37,96%, в то время как сентябрь занимает самое низкое место с доходностью -5%.

Та же идея распространяется и на квартальную доходность: худшим кварталом является III квартал со средней доходностью 4,21%, в то время как IV квартал демонстрирует результат 93,38%.

Месячная и квартальная доходность BTC

Биткоин-быки и их планы возвращения

Аннулирование "медвежьего" прогноза произойдет, если цена биткоина превратит 200-дневную SMA на $27 670 на недельном таймфрейме в уровень поддержки. Если "быкам" по BTC удастся удержаться выше сформировавшейся поддержки, то это может привлечь отставших покупателей. Такое развитие событий может подтолкнуть BTC к ключевым уровням сопротивления $30 000 и $36 000.

Другой сценарий, при котором цена биткоина сможет преодолеть эти препятствия, - это одобрения заявки на спотовый биткоин-ETF. Внезапный ажиотажный спрос на покупку после одобрения ETF пересилит давление продаж и потенциально позволит BTC преодолеть отметку $36 000 и достичь психологического уровня $40 000.

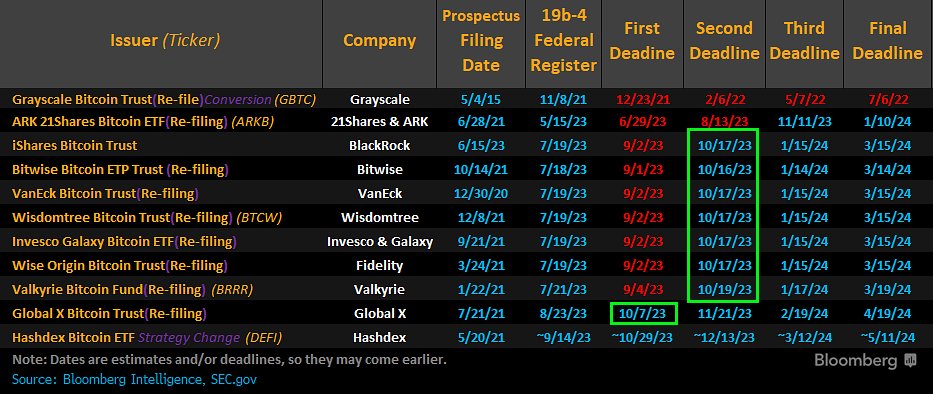

СЛЕДУЮЩИЕ ДАТЫ ДЛЯ НАБЛЮДЕНИЯ:

Середина октября - следующие важные дни для наблюдения. А именно 16 октября (и 7 октября у @GlobalXETFs).

Также напоминаем, что мы полностью ожидали задержек по заявкам на спотовые #Bitcoin ETF. Было бы шоком, если бы они были одобрены на этой неделе. pic.twitter.com/i14fg8FWun

Вот график вынесения вердиктов по заявкам на ETF, которые должны быть утверждены в ближайшие недели.

Сроки принятия решения по заявкам на BTC-ETF

После заседания ЕЦБ пара EUR/CNY упала ниже отметки 7,75, потеряв почти 5% с максимума этого лета. Экономисты Société Générale анализируют технические перспективы пары.

Апрельский максимум 7,69/7,68 является потенциальной поддержкой

Пара EUR/CNY не смогла преодолеть линию тренда с 2014 года на уровне 8,11 и развивала импульс в рамках фигуры "Голова и плечи". Подтверждение этой фигуры привело к резкому движению вниз.

Сейчас пара находится вблизи апрельского максимума 7,69/7,68, который является потенциальной поддержкой.

Не исключен краткосрочный отскок, однако будет интересно посмотреть, сможет ли пара вновь взять линию шеи на уровне 7,83. Неудача может означать продолжение снижения.

Ниже уровня 7,68 следующие цели находятся на 200-DMA вблизи 7,60 и цели фигуры на уровне 7,54.

Пара EUR/USD привлекает покупателей в последний день недели и частично отыгрывает падение предыдущего дня до почти шестимесячного минимума, достигнутого после "голубиного" решения Европейского центрального банка (ЕЦБ) по ставке. Как пишет аналитик FXStreet Хареш Менгани, "ЕЦБ решил повысить ставки в 10-й раз подряд, на 25 б.п., доведя основную ставку до исторического максимума в 4%, чтобы противостоять упрямому росту инфляции. В сопроводительном заявлении по денежно-кредитной политике центральный банк дал понять, что 14-месячный цикл ужесточения политики, возможно, уже достиг своего пика. Кроме того, понижение прогнозов роста CPI и ВВП на ближайшие годы - 2024 и 2025 - подтвердило ожидания того, что дальнейшее повышение ставок может быть пока отложено. Рынки быстро отреагировали на это и теперь учитывают возможность снижения ставки в первой половине 2024 года, что оказало сильное влияние на единую валюту.

Тем не менее, тяга к риску привела к некоторой фиксации прибыли по безопасному доллару США (USD), особенно после недавнего ралли до самого высокого уровня с марта, и помог паре EUR/USD подняться вверх перед началом европейской сессии в пятницу. Рынки настроены оптимистично после того, как Народный банк Китая (PBoC) снизил требования к резервным нормам для местных кредиторов на 25 б.п. - это уже второй подобный шаг в этом году. Ожидается, что это приведет к высвобождению ликвидности и потенциальному стимулированию роста второй по величине экономики мира, ослабляя опасения относительно рецессии. Кроме того, Китай сообщил о росте промышленного производства и розничных продаж в августе больше, чем ожидалось, что еще больше укрепило уверенность инвесторов. Тем не менее, перспективы дальнейшего ужесточения политики Федеральной резервной системы (ФРС) США должны стать попутным ветром для доллара и сдержать значительное восстановление пары EUR/USD.

Ожидается, что на следующей неделе центральный банк США сохранит статус-кво, хотя поступающие более сильные макроэкономические данные оставляют открытой дверь для еще одного повышения ставки на 25 б.п. до конца этого года. В четверг Бюро переписи населения США сообщило, что объем розничных продаж в августе вырос на 0,6%, превзойдя ожидания роста на 0,2% и пересмотренный в сторону понижения показатель предыдущего месяца - 0,5%. К этому следует добавить, что число первичных заявок на пособие по безработице в США выросло меньше, чем ожидалось, и составило 220 тыс. на прошлой неделе по сравнению с 217 тыс. на предыдущей. Кроме того, Бюро статистики труда США опубликовало индекс цен производителей (PPI), который в августе вырос до 0,7% по сравнению с предыдущим значением 0,4%, а годовой показатель увеличился до 1,6%, что выше прогнозируемых 1,2% и 0,8% в июле. Это, наряду с устойчивой потребительской инфляцией, о которой стало известно из отчета по CPI США в среду, должно позволить ФРС сохранять ставки на более высоком уровне более длительное время.

Вышеупомянутый фундаментальный фон указывает на то, что путь наименьшего сопротивления для пары EUR/USD лежит вниз, и любое последующее движение вверх может рассматриваться как возможность для продажи. В настоящее время участники рынка ожидают запланированного выступления президента ЕЦБ Кристин Лагард, что придаст паре новый импульс. Кроме того, экономическая повестка дня в США, включающая публикацию производственного индекса Empire State и предварительного индекса настроений потребителей Мичигана, может оказать влияние на динамику цен на доллар и создать краткосрочные торговые возможности для пары. Тем не менее, спотовые цены продолжают нести потери уже девятую неделю подряд и, похоже, могут продолжить снижение".

По мнению экономистов ING, чувствительность EUR/USD к динамике доллара и, соответственно, к данным по деловой активности в США может оказаться еще выше в данный момент.

После "голубиного" повышения ставки ЕЦБ пара станет еще более зависима от доллара

Мы считаем, что на данном этапе курс EUR/USD будет еще больше зависеть от доллара. Рынки осознали, что ЕЦБ, скорее всего, достиг своего пика по ставкам, а это означает, что данные по еврозоне должны утратить свою актуальность.

Лагард, вероятно, перешла от "ястребиных" настроений на ближайшую перспективу к отстаиванию подхода "на более высоких уровнях в течение более длительного времени" для борьбы с инфляцией: ожидайте попытки дать отпор спекуляциям о снижении ставки в случае дальнейшего ухудшения данных по еврозоне.

Мы можем увидеть, как EUR/USD сегодня снова вырастет, но возвращение цены в область 1.0600/1.0650 в районе даты заседания ФРС представляется весьма вероятным.

Аналитик FXStreet Эрен Сензегер комментирует технические перспективы пары:

"Пара EUR/USD привлекает покупателей в последний день недели и частично отыгрывает падение предыдущего дня до почти шестимесячного минимума, достигнутого после "голубиного" решения Европейского центрального банка (ЕЦБ) по ставке.

С технической точки зрения недавний пробой очень важной 200-дневной простой скользящей средней (SMA), впервые за 2023 год, был воспринят как новый триггер для медвежьих трейдеров. Более того, осцилляторы на дневном графике закрепились на отрицательной территории и все еще далеки от зоны перепроданности, что подтверждает негативный прогноз по паре EUR/USD. Некоторые продажи ниже области 1,0635-1,0630, или многомесячного минимума, достигнутого в четверг, подтвердят "медвежий" прогноз и приведут цену к круглой цифре 1,0600. Убедительный прорыв этой отметки откроет путь для продолжения падения к следующей актуальной поддержке в районе 1,0525 (минимум 8 марта) и далее к психологической отметке 1,0500 и минимуму с начала года в районе 1,0480, достигнутому в январе.

С другой стороны, любое дальнейшее восстановление, скорее всего, натолкнется на сопротивление вблизи предыдущего месячного минимума, около области 1.0685. За ним следует отметка 1.0700, выше которой короткое покрытие может поднять пару EUR/USD к верхней границе недельного диапазона, в район 1.0765-1.0770. Следующее препятствие находится вблизи отметки 1,0800 и очень важной точки прорыва 200-дневной простой скользящей средней (SMA), которая в настоящее время расположена в области 1,0820-1,0825. Устойчивое укрепление за указанным барьером должно позволить ценам отвоевать отметку 1,0900, совпадающую со 100-дневной скользящей средней, и ограничить дальнейший рост. Однако некоторые последующие покупки будут свидетельствовать о том, что пара сформировала дно, и сместят ближайшую тенденцию в пользу "бычьих" трейдеров".

Экономисты Société Générale описывают сценарии влияния роста цен на нефть на индийскую рупию (INR).

Сочетание роста курса доллара и цен на нефть негативно сказывается на индийской рупии

При самом "медвежьем" сценарии, т.е. при укреплении доллара на 5% и росте цен на нефть до 110 долл. за баррель, курс USD/INR к концу года может преодолеть отметку 84.

Если же доллар останется на прежнем уровне или цены на нефть не изменятся, то USD/INR, вероятно, останется в районе уровня 83,50, который примерно с октября прошлого года является уровнем сопротивления.

Наиболее вероятным, исходя из прогнозов SG, является то, что и цены на нефть, и доллар останутся примерно во флэте до конца года. При таком сценарии пара USD/INR будет торговаться вблизи отметки 83. Мы придерживаемся этой точки зрения, но из-за возобновившихся рисков роста цен на нефть открытая короткая позиция по USD/INR не выглядит самым удачным решением.

После заседания ЕЦБ внимание рынка вновь будет сосредоточено на долларе. Антье Прафке, валютный аналитик Commerzbank, не ожидает, что данные из США окажут существенное влияние на курс доллара.

Нет смысла обращать внимание на данные по США

Решающее значение для ФРС будут иметь данные по инфляции и рынку труда. Поэтому я могу предположить, что данные, опубликованные за последние недели, уже сформировали у многих членов FOMC "общую картину", которая, скорее всего, не будет полностью поколеблена сегодняшними данными, а в лучшем случае будет немного скорректирована.

Сегодняшних данных по США может хватить для движения на несколько пунктов, но вряд ли они вызовут серьезные коррекции в долларе - если вообще вызовут.

По мнению экономистов UOB Group, тенденция к продажам в паре USD/JPY, похоже, теряет силу.

Ключевые тезисы

24-часовой прогноз: Мы ожидали вчера, что доллар США будет консолидироваться в диапазоне 146,80/147,65. В соответствии с нашими ожиданиями, пара консолидировалась, хотя и в более узком диапазоне, чем ожидалось (147,00/147,56). В Нью-Йорке доллар закрылся с небольшими внутридневными изменениями (147,47, +0,01%), и сейчас представляется вероятной дальнейшая консолидация. Ожидаемый диапазон на сегодня - 146,95/147,65.

Следующие 1-3 недели: Наш вчерашний прогноз (14 сентября, спот 147,30) остается в силе. Как было отмечено, недавнее небольшое понижательное давление начинает ослабевать, и шансы на дальнейший откат доллара США уменьшаются. Тем не менее, только чистый прорыв уровня 147,80 (нашего "сильного сопротивления") аннулирует наш прогноз о возможности дальнейшего отката доллара.

Пара NZD/USD продолжает торговаться в диапазоне по обе стороны от отметки 0,59. Экономисты ANZ Bank анализируют перспективы пары.

Доллар США продолжает получать выгоду от надежды на "мягкую посадку"

На этой неделе валютные рынки ожидали данных по индексу потребительских цен в США, но они не изменили ситуацию, и рынки сосредоточились на заседании ФРС, которое состоится на следующей неделе, что увеличивает риск, связанный с этим событием.

Евро испытывает трудности на фоне опасений стагфляции (он резко упал после повышения ставки на этой неделе), но, в отличие от него, доллар США продолжает получать выгоду от надежд на мягкую посадку экономики.

До тех пор, пока не появится четко выраженная локальная тема, для киви вероятным представляется продолжение диапазонной торговли.

По данным DTCC, сегодня в Нью-Йорке в 17.00 мск. произойдет экспирация следующих опционов:

- EUR/USD: cуммы в евро

- 1.0600 270 млн

- 1.0700 244 млн

- 1.0800 673 млн

- 1.0850 239 млн

- GBP/USD: суммы в фунтах

- 1.2620 900 млн

- USD/JPY: суммы в долларах

- 145.00 260 млн

- 146.75 2.03 млрд

- 147.00 230 млн

- 148.00 210 млн

- AUD/USD: суммы в AUD

- 0.6610 300 млн

- 0.6630 723 млн

- USD/CAD: суммы в USD

- 1.3490 210 млн

- 1.3500 670 млн

- 1.3510-25 814 млн

Центральный банк России (ЦБ РФ) проведет сегодня очередное заседание по процентным ставкам. Экономисты Commerzbank обсуждают перспективы рубля в преддверии решения регулятора.

Возможность сохранения статус-кво по ставкам

Уже нет того ощущения "выхода из-под контроля" или "взрыва", как это было месяц назад. Более спокойный обменный курс - один из аргументов в пользу паузы ЦБ РФ.

Большинство факторов указывает на то, что сегодня ставка останется неизменной, за исключением общего аргумента, согласно которому ЦБ РФ склонен продолжать повышать ставки до тех пор, пока не будут устранены все факторы, влияющие на увеличение инфляционных рисков. Выбор остается сложным.

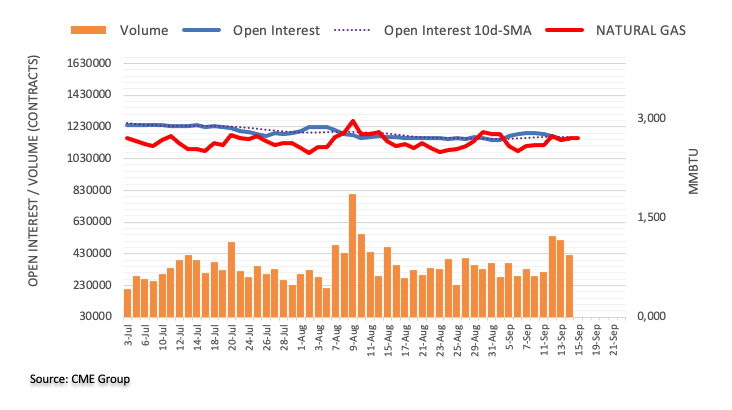

Согласно предварительным данным CME Group, в четверг показатель открытого интереса по фьючерсам на природный газ прервал 3-дневную полосу просадки и на этот раз повысился примерно на 5+ тыс. контрактов. В то же время торговые объемы понизились порядка на 92 тыс. контрактов, продолжив снижение предыдущего дня.

Природный газ: первое препятствие находится вблизи отметки $2.90

В четверг цены на природный газ поднялись до многосессионных максимумов, превысив отметку $2,80, после чего отступили в район $2,70. Такая динамика на фоне повышения показателя открытого интереса указывает на потенциал продолжения восходящего тренда цены в самой ближайшей перспективе. Непосредственным сопротивлением является сентябрьская вершина в районе $2,90.

Вот что необходимо знать в пятницу, 15 сентября:

На европейской сессии сохраняется интерес инвесторов к риску, поскольку азиатские рынки подхватили ралли Уолл-стрит. Успешное IPO компании Arm вселило уверенность в американские рынки капитала и повысило настроения на рынке. Оптимизма инвесторам добавили также новые меры Китая по поддержке экономики и сильные данные по деловой активности, опубликованные в последний торговый день недели. Фьючерсы на американский индекс S&P 500 за день выросли почти на 0,20%.

Народный банк Китая снизил норму резервных требований (RRR) и 14-дневную ставку обратного РЕПО, пытаясь стимулировать замедляющееся восстановление экономики. Розничные продажи и промышленное производство в Китае в августе выросли больше, чем ожидалось.

Доллар США (USD) отступил от свежих шестимесячных максимумов на 105,43 против своих основных конкурентов, поскольку тяга рынков к риску снижает привлекательность бакса в качестве "безопасного убежища". Между тем доходность казначейских облигаций США находится в фазе восходящей консолидации в ожидании новой порции экономических данных по США, которые придадут ей новый импульс. В США выйдут сегодня второразрядные данные по промышленному производству, а также более значимые предварительные данные по настроениям потребителей и инфляционным ожиданиям от Университета Мичигана.

Цена доллара США сегодня

В таблице ниже показано процентное изменение курса доллара США (USD) по отношению к перечисленным основным валютам за сегодня. Доллар США слабее всего торговался против австралийского доллара.

| USD | EUR | GBP | CAD | AUD | JPY | NZD | CHF | |

| USD | -0.25% | -0.24% | -0.09% | -0.57% | 0.03% | -0.53% | -0.14% | |

| EUR | 0.26% | 0.01% | 0.16% | -0.34% | 0.28% | -0.30% | 0.15% | |

| GBP | 0.22% | -0.04% | 0.13% | -0.37% | 0.28% | -0.33% | 0.12% | |

| CAD | 0.08% | -0.18% | -0.15% | -0.50% | 0.11% | -0.46% | -0.01% | |

| AUD | 0.57% | 0.32% | 0.35% | 0.49% | 0.63% | 0.04% | 0.48% | |

| ИЕНА | -0.04% | -0.30% | -0.28% | -0.15% | -0.61% | -0.60% | -0.17% | |

| NZD | 0.53% | 0.27% | 0.30% | 0.43% | -0.05% | 0.58% | 0.41% | |

| CHF | 0.12% | -0.15% | -0.12% | 0.01% | -0.45% | 0.17% | -0.42% |

Таблица показывает процентные изменения курсов основных валют по отношению друг к другу. Базовая валюта выбирается из левой колонки, а валюта котировки - из верхней строки. Например, если выбрать евро из левой колонки и двигаться вдоль горизонтальной линии к японской иене, то процентное изменение, отображаемое в рамке, будет представлять EUR/JPY.

AUD/USD продолжает отскок в направлении 0,6500 на фоне сильных китайских данных и новых мер поддержки экономики Поднебесной. USD/CAD топчется вблизи отметки 1.3500 на фоне паузы в ралли цен на нефть и общего отступления доллара США. На момент написания цена на нефть марки WTI держится вблизи многомесячного максимума 90,56 долл.

Пара USD/JPY держится около отметки 147,50, оставаясь в пределах внутринедельного диапазона в преддверии решений ФРС и Банка Японии по денежно-кредитной политике, которые будут приняты на следующей неделе.

Пара EUR/USD продолжает отскок от шестимесячных минимумов, достигнутых в четверг на уровне 1,0633. Европейский центральный банк (ЕЦБ) повысил ключевую ставку на 25 базисных пунктов (б.п.), но дал понять, что это может быть последнее повышение на фоне пересмотра в сторону понижения прогнозов роста экономики и инфляции.

Пара GBP/USD защищает уровень 1.2400, поскольку улучшение настроений на рынке поддерживает более высокодоходный фунт стерлингов.

Цена на золото все дальше отходит от многонедельных минимумов, стремясь восстановиться над ключевым сопротивлением на уровне $1920.

По мнению экономистов UOB Group, дальнейшее повышение курса AUD/USD должно встретить сильный барьер в районе 0,6485.

Ключевые тезисы

24-часовой прогноз: Вчера мы ожидали, что AUD будет торговаться в диапазоне между 0,6390 и 0,6450. Однако AUD торговался в диапазоне 0,6419/0,6460, после чего закрылся на отметке 0,6441 (+0,31%). Несмотря на рост до максимума 0,6460, усиления восходящего импульса не наблюдается. Сегодня мы по-прежнему ожидаем, что AUD будет торговаться в диапазоне, вероятно - между 0,6415 и 0,6460.

Следующие 1-3 недели: Мы не изменили наше мнение от вторника (12 сентября, спот 0,6395), согласно которому AUD "может продолжить рост, но любое продвижение на север, как ожидается, столкнется с сильным сопротивлением на уровне 0,6485". Восходящее давление сохраняется до тех пор, пока AUD остается выше 0,6385 (наш уровень "сильной поддержки", ранее находившийся на отметке 0,6370). Если пара пробьется ниже 0,6385, это будет означать, что AUD, скорее всего, будет торговаться в диапазоне вместо дальнейшего роста.

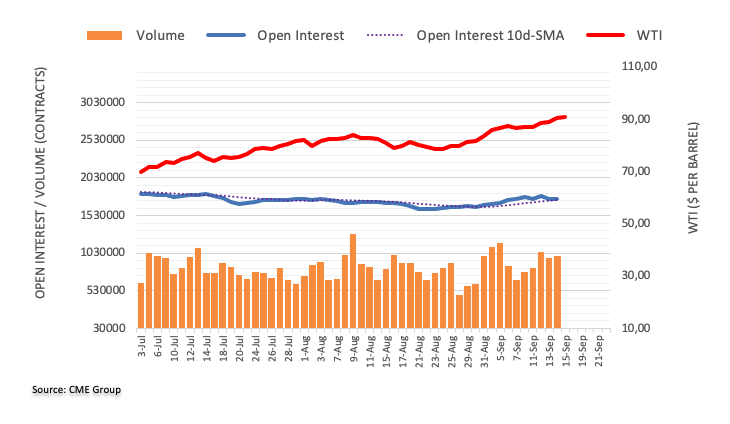

Согласно предварительным данным CME Group, в четверг показатель открытого интереса по фьючерсам на нефть продолжил нисходящий тренд предыдущего дня и на этот раз понизился порядка на 5 тыс. контрактов. Торговые объемы тем временем увеличились примерно на 32 тыс. контрактов, развернувшись после снижения предыдущего дня.

WTI: следующий барьер для быков находится в районе $93,70

Резкий восходящий тренд цен на нефть WTI в четверг преодолел ключевую отметку $90,00 за баррель. Такая динамика, вкупе с понижением показателя открытого интереса, оставляет дверь открытой для коррекционного движения цены в самой ближайшей перспективе. Тем временем следующим препятствием для "быков" становится максимум ноября 2022 года на уровне $93,73 (от 7 ноября).

ЕЦБ принял решение о повышении ставки на 25 б.п. Экономисты Société Générale не исключают дальнейшего повышения ставок.

"Голубиное" повышение ставки ЕЦБ, которое может поставить вопрос о необходимости дальнейших повышений

Несмотря на попытки подчеркнуть, что дальнейшее повышение ставок все еще возможно, формулировка, содержащаяся в пресс-релизе, наводит на мысль о том, что сейчас цель состоит в том, чтобы поддерживать ставки на текущих уровнях достаточно долго. К сожалению, на наш взгляд, столь четкая формулировка повышает риск того, что рынки теперь будут все больше концентрироваться на сроках первого снижения ставок, особенно в условиях, когда инфляция, скорее всего, будет снижаться, а рост экономики остается вялым.

Непосредственное влияние на долгосрочную доходность и евро может означать более позднее возвращение к ценовой стабильности, что, как ни парадоксально, повысит необходимость дальнейшего повышения ставок.

Мы не ожидаем новых повышений ставок со стороны ЕЦБ в этом году, хотя по-прежнему отмечаем в основном повышательные риски для инфляции, и вместо этого ожидаем обсуждения нормализации баланса к концу года.

При небольшом ускорении процесса количественного ужесточения QT должны появиться возможности для более крутого наклона кривой доходности, что также будет способствовать ценовой стабильности. Однако мы также видим явный риск того, что высокие удельные затраты на рабочую силу приведут к устойчиво высокой базовой инфляции, на что ЕЦБ, возможно, придется реагировать повышением ставки в следующем году.

Экономисты UOB Group полагают, что в ближайшие несколько недель сохраняется возможность для дальнейшего ослабления GBP/USD.

Ключевые тезисы

24-часовой прогноз: Наше мнение о диапазонной торговле вчера оказалось неверным. Вместо этого фунт резко упал и просел на пару пунктов ниже ключевого уровня поддержки 1,2400 (минимум - 1,2398). Сегодня фунт, скорее всего, продолжит ослабевать, хотя сильная перепроданность говорит о том, что чистый прорыв ниже уровня 1.2355 маловероятен. Следующая значимая поддержка на уровне 1.2305 сегодня вряд ли вступит в игру. С другой стороны, прорыв выше 1.2455 (незначительное сопротивление находится на уровне 1.2430) будет свидетельствовать о том, что слабость фунта стабилизировалась.

Следующие 1-3 недели: В прошлый понедельник (04 сентября), когда GBP торговался на гораздо более высоком уровне 1.2590, мы подчеркнули, что "риск для GBP, похоже, сместился в сторону снижения". Мы сохраняем наш негативный прогноз по GBP, и вчера (14 сентября, спот на 1.2490) мы отметили, что "пока уровень 1.2555 не будет пробит, остается шанс, что фунт упадет до 1.2400, прежде чем можно будет ожидать стабилизации". Хотя наше мнение оказалось верным, так как пара упала до минимума 1.2398 на торгах в Нью-Йорке, мы не ожидали столь быстрых темпов падения (фунт закрылся в Нью-Йорке с понижением на 0.64%, на 1.2411). Признаков стабилизации пока не видно. Другими словами, мы продолжаем ожидать ослабления фунта. Следующим уровнем для наблюдения является майский минимум в районе 1.2305. С другой стороны, наш уровень "сильного сопротивления" был понижен до 1,2485 с 1,2555.

Согласно предварительным данным CME Group, в четверг показатель открытого интереса по фьючерсам на золото прервал 3-дневную полосу роста и на этот раз понизился на 898 контрактов. Торговые объемы тем временем оставались нестабильными и увеличились примерно на 46,6 тыс. контрактов.

Золото: Следующая цель находится на 200-дневной SMA

В четверг цены на золото отскочили от минимумов вблизи ключевой области $1900 за тройскую унцию. Такая динамика, вкупе с небольшим понижением показателя открытого интереса, указывает на весьма ограниченный потенциал устойчивого отскока цены в самой ближайшей перспективе. Между тем следующая область сопротивления находится на ключевой 200-дневной SMA, расположенной сегодня в районе $1922.

Углубление падения может привести пару EUR/USD в зону 1,0515 в ближайшие несколько недель, считают экономисты UOB Group.

Ключевые тезисы

24-часовой прогноз: Резкое падение, в результате которого евро обвалился до 6-месячного минимума на 1,0629, стало для нас неожиданностью (мы ожидали, что пара будет торговаться в диапазоне). Хотя падение кажется чрезмерным, слабость евро еще не стабилизировалась. Сегодня пара может продолжить снижение, но вряд ли ей удастся прорваться ниже уровня 1,0600. Сопротивление находится на 1.0665, а прорыв выше 1.0690 будет означать, что дальнейшего ослабления евро не будет.

Ближайшие 1-3 недели: Во вторник (12 сентября, спот 1.0750) мы отметили, что "слабость евро стабилизировалась", и высказали мнение, что пара"скорее всего, будет торговаться в диапазоне между 1.0690 и 1.0820". Вчера (14 сентября, спот 1.0730) мы подчеркнули, что "если евро пробьет отметку 1.0690 и останется ниже нее, это увеличит риск падения к ключевой поддержке 1.0635". На лондонских торгах евро не только прорвался ниже 1.0690, но и опустился немного ниже майского минимума 1.0635 (минимум был достигнут на 1.0629). Резкое усиление импульса говорит о том, что евро возобновил ослабление. Однако пока неясно, хватит ли рынку импульса, чтобы продавить цену ниже мартовского минимума вблизи 1,0515. Для сохранения моментума евро должен остаться ниже 1,0730 (текущего уровня нашего "сильного сопротивления").

После выхода ключевых экономических данных Китая за август Национальное статистическое бюро страны (NBS) опубликовало заявление, в котором изложило свой прогноз развития экономики. Согласно цитатам Reuters:

Основные цитаты

В августе основные показатели продемонстрировали незначительное улучшение.

Национальная экономика продемонстрировала хороший импульс восстановления.

Внутренний спрос остается недостаточным.

Читайте также

- Розничные продажи в Китае в августе выросли на 4,6% г/г, промышленное производство - на 4,5%

Согласно последним данным, опубликованным в пятницу Национальным бюро статистики (NBS), объем розничных продаж в Китае в августе вырос на 4,6% г/г по сравнению с прогнозом 3,0% и предыдущим показателем 2,5%, а объем промышленного производства составил 4,5% г/г по сравнению с прогнозом 3,9% и 3,7% в июле.

Между тем, инвестиции в основной капитал по состоянию с начала года увеличились на 3,2% по сравнению с предыдущим годом против ожидаемых 3,3% и июльского результата 3,4%.

Дополнительные тезисы

Инвестиции в основной капитал в частном секторе Китая в январе-августе -0,7% по сравнению с аналогичным периодом прошлого года.

Инвестиции в инфраструктуру в январе-августе +6,4% г/г.

Инвестиции в недвижимость Китая за январь-август -8,8% г/г.

В пятницу Центральный банк Китая оставил ставку по однолетним среднесрочным кредитам (механизм среднесрочного кредитования MLF) без изменений на уровне 2,50%.

Ставка семидневного обратного репо осталась на уровне 1,80%, а ставка 14-дневного обратного репо была снижена до 1,95% против 2,15% ранее.

Читайте также: Китай второй раз в 2023 году снижает норму обязательных резервов для банков

В ходе сегодняшних торгов Народный банк Китая установил курс юаня (USD/CNY) на уровне 7,1786 по сравнению с фиксингом предыдущего дня в 7,1874 и прогнозом 7,2849.

О фиксинге

Китай строго контролирует курс материкового юаня.

Оншорный юань (CNY) отличается от офшорного (CNH) торговыми ограничениями, последний контролируется не так жестко.

Каждое утро Народный банк Китая устанавливает так называемую дневную среднюю точку фиксинга, основываясь на уровне закрытия юаня за предыдущий день и котировках, полученных от межбанковского дилера.

По сообщению агентства Reuters, группа высокопоставленных республиканцев в Палате представителей США в четверг призвала администрацию Байдена принять меры против компаний Huawei и Semiconductor Manufacturing International Corp (SMIC) после появления сообщений о том, что Huawei разработала усовершенствованный смартфон, способный поддерживать технологию 5G.

В призыве к администрации рекомендуется ввести стратегический запрет на импорт в США полупроводников производства SMIC, особенно тех, которые представляют опасность для национальной безопасности, а также возбудить уголовные дела против руководителей SMIC и Huawei.

Эти действия последовали за сообщениями о запрете на использование смартфонов Apple iPhone в государственных учреждениях Китая на прошлой неделе.

Впрочем, по словам представителя Министерства иностранных дел, Китай не издавал никаких законов, постановлений или программных документов, запрещающих покупку и использование мобильных телефонов иностранных марок, таких как Apple.

По данным агентства Reuters, центральный банк Китая объявил о том, что уже второй раз в этом году снижает требования к объему наличных денег, которые банки должны хранить в качестве резервов. Данная мера призвана повысить ликвидность и поддержать восстановление экономики страны.

В пятницу Народный банк Китая (НБК) заявил, что снизит норму резервных требований (RRR) на 25 базисных пунктов (б.п.) для всех учреждений, кроме тех, которые ввели норму резервирования в размере 5%.

Это решение последовало за мартовским снижением на 25 базисных пунктов для всех банков и было принято в условиях, когда вторая по величине экономика мира пытается сохранить темпы восстановления после пандемии.

В пятницу стало известно, что индекс PMI деловой активности Новой Зеландии в августе составил 46,1 по сравнению с июльским показателем 46,3.

"Хотя ключевые компоненты индекса - новые заказы (46,6) и производство (43,9) - несколько улучшились по сравнению с июлем, тенденция, наблюдаемая с марта, привела к тому, что они все еще находятся в состоянии сокращения. Для того чтобы наметилось движение в сторону общей экспансии сектора, необходимо, чтобы оба этих ключевых компонента PMI устойчиво поднялись выше отметки 50,0. Опять же, только показатель готовых запасов (52,1) в августе остался на положительной территории", - отметила представитель BusinessNZ Кэтрин Бирд.

| Сырье | Цена закрытия | Изменение, % |

|---|---|---|

| Серебро | 22.639 | -0.88 |

| Золото | 1910.476 | 0.07 |

| Палладий | 1250 | 0.21 |

| Индекс | Изменение, пункты | Цена закрытия | Изменение, % |

|---|---|---|---|

| NIKKEI 225 | 461.58 | 33168.1 | 1.41 |

| Hang Seng | 38.7 | 18047.92 | 0.21 |

| KOSPI | 38.19 | 2572.89 | 1.51 |

| ASX 200 | 32.6 | 7186.5 | 0.46 |

| DAX | 151.26 | 15805.29 | 0.97 |

| CAC 40 | 86.1 | 7308.67 | 1.19 |

| Dow Jones | 331.58 | 34907.11 | 0.96 |

| S&P 500 | 37.66 | 4505.1 | 0.84 |

| NASDAQ Composite | 112.46 | 13926.05 | 0.81 |

| Валютная пара | Цена закрытия | Изменение, % |

|---|---|---|

| AUDUSD | 0.64375 | 0.26 |

| EURJPY | 156.905 | -0.79 |

| EURUSD | 1.06422 | -0.82 |

| GBPJPY | 182.922 | -0.62 |

| GBPUSD | 1.24093 | -0.64 |

| NZDUSD | 0.59089 | -0.14 |

| USDCAD | 1.35067 | -0.33 |

| USDCHF | 0.89555 | 0.24 |

| USDJPY | 147.415 | 0.03 |

© 2000-2026. Все права защищены.

Сайт находится под управлением TeleTrade D.J. LLC 2351 LLC 2022 (Euro House, Richmond Hill Road, Kingstown, VC0100, St. Vincent and the Grenadines).

Информация, представленная на сайте, не является основанием для принятия инвестиционных решений и дана исключительно в ознакомительных целях.

Компания не обслуживает и не предоставляет сервис клиентам, которые являются резидентами US, Канады, Ирана, Йемена и стран внесенных в черный список FATF.

Проведение торговых операций на финансовых рынках с маржинальными финансовыми инструментами открывает широкие возможности и позволяет инвесторам, готовым пойти на риск, получать высокую прибыль. Но при этом несет в себе потенциально высокий уровень риска получения убытков. Поэтому перед началом торговли следует ответственно подойти к решению вопроса о выборе соответствующей инвестиционной стратегии с учетом имеющихся ресурсов.

Использование информации: при полном или частичном использовании материалов сайта ссылка на TeleTrade как источник информации обязательна. Использование материалов в интернете должно сопровождаться гиперссылкой на сайт teletrade.org. Автоматический импорт материалов и информации с сайта запрещен.

По всем вопросам обращайтесь по адресу pr@teletrade.global.