- Аналитика

- Новости и инструменты

- Новости рынков

Новости и прогнозы рынков CFD — 31-08-2022

- Золото подорожало более чем на $10 от месячных минимумов.

- Доходность в США отступает после данных ADP, индекс DXY перешел в красную зону.

- Акции на Уолл-стрит не смогли удержаться в зоне роста.

Цены на золото в среду незначительно снижаются, но держатся на рассстоянии от минимумов. В ходе американской сессии пара XAU/USD отскочила от месячного минимума $1709 и поднялась до $1723. В настоящее время она держится около $1720.

Отскок золота позволит не случиться дневному закрытию ниже $1715, что было бы негативным техническим событием, предполагающим дальнейшие потери в направлении $1700. Следующим значимым уровнем для медведей является июльский минимум на $1680. Непосредственное сопротивление расположено на уровне $1725, в случае прорыва выше него медвежье давление ослабнет.

Доходность снижается

Доходность в США в среду снижается. После выхода отчета по занятости ADP за август спрос на казначейские облигации вырос. Данные по занятости оказались ниже ожиданий: частный сектор создал 132 тыс. рабочих мест против прогноза 288 тыс. В четверг должен выйти производственный индекс ISM, а в пятницу - данные по занятости в несельскохозяйственном секторе (консенсус-прогноз: 300 тыс.).

Доходность 10-летних облигаций США достигла максимума за два месяца на уровне 3,16%, а затем откатилась до 3,10%; доходность 2-летних облигаций снизилась от максимального с 2007 года уровня 3,49% до 3,43%. Снижение доходности ослабило доллар США, оказывая поддержку XAUUSD. Индекс доллара США просел на 0,35% в среду и возвращается под отметку 108,50. DXY продолжает двигаться в боковом направлении, удерживаясь между 108,00 и 109,00.

Несмотря на снижение доходности, двери для повышения ставки Федеральной резервной системы на 75 базисных пунктов все еще открыты. Кроме того, несмотря на отскок цены, основной тренд по XAU/USD остается медвежьим.

Технические уровни

Данные, опубликованные в среду, показали уверенный рост экономики Канады во втором квартале на 3,3%, однако это оказалось ниже прогноза 4,5%. Аналитики из CIBC отмечают, что цифры были далеки от катастрофы и продолжают демонстрировать уверенный рост. Эксперты ожидают повышения ставки Банка Канады на 75 базисных пунктов на следующей неделе.

Ключевые тезисы:

"В то время как погода становилась все жарче, канадская экономика охлаждалась. Хотя рост во втором квартале в целом был уверенным и составил +3,3% в годовом исчислении, и мало изменился по сравнению с темпами первого квартала, он был разочаровывающим по сравнению с консенсус-прогнозом (+4,4%) и в значительной степени был обусловлен ускорением в начале весны. Последние месячные данные по ВВП, включая предварительную оценку небольшого снижения в июле, показывают в целом флэтовую тенденцию начиная с мая. Хотя мы по-прежнему ожидаем, что Банк Канады продолжит повышать процентные ставки для борьбы с высоким инфляционным давлением, охлаждение экономики поддерживает наше мнение о том, что пик по ставкам будет ниже, чем предполагали финансовые рынки.

"Сегодняшние данные ВВП были далеки от катастрофы и по-прежнему показывают, что канадской экономике удалось добиться уверенного роста в период, когда экономика США сокращалась. Однако несколько более низкие темпы роста во втором и третьем кварталах, чем недавно прогнозировал Банк Канады, должны дать политикам уверенность в том, что инфляция начнет более значимо снижаться позднее в этом году без необходимости слишком далеко продвигать процентные ставки на ограничительную территорию".

"Мы по-прежнему прогнозируем повышение ставки Банком Канады на 75 б.п. на следующей неделе, что приведет к повышению ставки овернайт до 3,25% и приведет ее в диапазон, который политики считают ограничительным (выше 3%). Однако мы также ожидаем паузу после этого, поскольку Банк будет заново оценивать влияние этих ограничительных ставок на экономику и инфляцию".

- Фунт остается под давлением на фоне негативных экономических перспектив Великобритании.

- Евро продолжает расти на фоне ожиданий повышения ставки ЕЦБ на 75 б.п.

- EUR/GBP набирает обороты после прорыва ключевых технических уровней.

Пара EUR/GBP прорвалась выше 0,8605 и подскочила до 0,8640, достигнув самого высокого с 1 июля уровня. Кросс остается вблизи этого максимума, демонстрируя активный бычий настрой, поскольку пара EUR/USD прорвалась выше 1,0050.

Евро растет против фунта четвертый день подряд, укрепившись в совокупности более чем на 200 пунктов. Впечатляющее ралли может иметь дальнейшее продолжение, особенно если EUR/GBP удержится выше 0,8630. Следующее сопротивление находится на уровне 0,8650, затем - на 0,8670 и 0,8720.

Инфляция в Еврозоне, опасения в Великобритании

Ранее в среду данные по инфляции в Еврозоне показали новый рекорд - годовой показатель достиг 9,1% (выше рыночного консенсуса 9%). Эти результаты поддержали ожидания "резкого" повышения ставки Европейского центрального банка на 75 базисных пунктов на следующей неделе. Кроме того, все больше представителей ЕЦБ выступает с "ястребиными" комментариями. Доходность облигаций Великобритании и Еврозоны продолжает расти в преддверии повышения ставок центральными банками. Европейские облигации готовятся закрыть этот месяц с рекордно низкими результатами.

В Великобритании негативные экономические прогнозы, энергетический кризис и стремительный рост инфляции продолжают бить по фунту. По итогам августа валюта может продемонстрировать самое большое месячное падение по отношению к доллару США с октября 2016 года.

Также на британский фунт оказывает давление осторожный настрой на финансовых рынках, который обычно влияет на фунт больше, чем на евро. Уолл-стрит в среду остается во флэте, при этом основные индексы находятся на самом низком уровне за месяц, а FTSE 100 готовится завершить торги снижением на 0,70%.

Технические уровни

- США, Минэнерго: запасы нефти за нед. на 26 августа -3,326 млн бар. против прогноза -1,483 млн и пред. -3,282 млн – запасы сокращаются 3-ю неделю подряд

- Запасы бензина -1,172 млн против прогноза -1,178 млн и пред. -27 тыс.

- Запасы дистиллятов +112 тыс. против прогноза +960 тыс. и пред. -662 тыс.

- Запасы в Кушинге -523 тыс. против пред. +426 тыс. – первое снижение после прироста в течение 8-ми недель подряд

- Загрузка производственных мощностей НПЗ -1,1% против прогноза -0,4%

- Производство осталось во флэте на 12,1 млн бар/д

Опубликованный накануне аналогичный отчет Института нефти API показал увеличение запасов нефти на 593 тыс. против прогноза -1,9 млн, так что сегодняшний результат стал приятной неожиданностью для черного золота.

Цены на нефть WTI в ответ на данные релиза немедленно выросли примерно на 20 центов из района $90.50, но затем сразу откатились ниже исходных уровней. Впрочем, этот откат мог быть спровоцирован уже другими сообщениями о том, что ЕС надеется на достижение сделки с Ираном уже в считанные дни.

Отчет Управления энергетической информацией Минэнерго США о недельном изменении коммерческих запасов нефти и нефтепродуктов. Данные способны вызвать сильную волатильность рынка, так как цены на нефть влияют на мировые экономики и некоторые валюты, такие как канадский доллар. В целом, валютный рынок реагирует на данные не слишком активно, чего нельзя сказать о фьючерсах на WTI.

Как низко может опуститься фунт? По мнению экономистов из Scotiabank, пара GBP/USD может ослабнуть до 1,10.

Фунт плохо отреагирует на возобновление слабости фондового рынка

"Помимо риска стагфляции, британский фунт не будет рад возобновлению слабости фондового рынка, поскольку центральные банки продолжают повышать процентные ставки, а внутриполитический фон остается неблагоприятным (новый премьер-министр, нерешенные вопросы Брекзита и движение за независимость внутри страны)".

"Торгово-взвешенный индекс (TWI) фунта стерлингов может упасть еще порядка на 4-5%, прежде чем достигнет минимумов, наблюдавшихся во времена фиаско механизма обменных курсов в 1992 году, финансового кризиса 2008 года, голосования по Брекзиту в 2016 году и пандемии 2020 года. Тот факт, что общие потери TWI остановились около 73,5 на каждой из этих различных катастроф для фунта, говорит о том, что это точка, за которой стоит внимательно следить и в будущем. Возвращение к ней в данном цикле может означать - примерно - риски снижения GBP/USD до зоны 1,10 и риски повышения EUR/GBP до зоны 0,90 в ближайшие несколько месяцев".

Пара EUR/USD закрепилась на отметке 1,0050. Аналитики Scotiabank ожидают, что самая популярная валютная пара в мире повторно протестирует область 0,9900/10 в случае падения ниже 0,9985.

Свопы еще не полностью заложили в цены повышение ставки на 75 б.п.

"После очередного неудачного теста уровня 1.0050 в начале сессии (малая двойная вершина), устойчивное продвижение ниже 0.9985 (триггер линии шеи) сместит риски в сторону повторного тестирования области 0.9900/10".

"Свопы еще не полностью заложили в цены повышение ставки на 75 б.п., отражая лишь ужесточение на 67 б.п. на заседании в сентябре, но риски склоняются в сторону более агрессивного повышения ставки, что может обеспечить евро некоторую поддержку ниже 1,00 на данный момент".

GBP/USD барахтается в нижней части диапазона 1,16-1.17. Экономисты из Scotiabank ожидают, что пара продолжит падение.

Фунт сохранит ослабленную динамику

"Осцилляторы краткосрочных, среднесрочных и долгосрочных трендов по-прежнему демонстрируют медвежий настрой британского фунта, что означает, что его восстановление будет неглубоким (диапазон 1,17/1,18) и непродолжительным".

"На рынке не отмечается ощутимой поддержки для британского фунта - разворотные точки 1.16 и 1.15 оказывают некоторую психологическую поддержку, но единственной важной точкой является минимум 1.1425 от 2020 года".

"Стерлинг будет сохранять ослабленный тон, по крайней мере, до тех пор, пока не будут сформированы новое правительство и его политический курс".

Как пишет Валерия Беднарик, главный технический аналитик FXStreet, комментируя текущую ситуацию по EUR/USD, пара упала к паритету в ходе сессии в Лондоне, достигнув дна на уровне 0,9970, и теперь борется за восстановление над отметкой 1,0000.

«Американский доллар набрал силу на фоне бегства от риска, по мере того как фондовые рынки вновь повернули на юг после роста во вторник. Доходность государственных облигаций растет, оказывая дополнительную поддержку доллару.

ЕС сообщил, что Гармонизированный индекс потребительских цен (HICP) в августе вырос на 9,1% г/г по сравнению с 8,9% в июле, а базовый показатель за тот же период подскочил до 4,3% с 4% в предыдущем месяце. Рекордные показатели оказали ограниченное влияние на евро, так как представители Европейского центрального банка опередили выход данных и еще в выходные начали говорить о более агрессивном ужесточении.

Тем временем США опубликовали отчет ADP о создании рабочих мест в частном секторе, который показал, что в августе в стране было создано 132 000 новых рабочих мест, что оказалось значительно ниже ожидаемых 288 000. Кроме того, заявки на ипотеку, по данным MBA, снизились на 3,7% за неделю, закончившуюся 26 августа».

Как пишет Валерия Беднарик, главный технический аналитик FXStreet, комментируя текущую техническую ситуацию по EUR/USD, пара EUR/USD колеблется в районе паритета, не демонстрируя технических признаков потенциального восстановления.

«Пара EUR/USD сохраняет медвежий настрой на дневном графике, торгуясь ниже медвежьих скользящих средних. Технические индикаторы, тем временем, остаются значительно ниже своих срединных линий, сохраняя нисходящие уклоны. Дневные свечи по-прежнему имеют небольшие тела, но намекают на некоторую нерешительность продавцов ниже паритета. Промежуточное дно может быть уже близко, но пока еще не подтверждено.

В ближайшей перспективе, согласно 4-часовому графику, пара будет оставаться нейтральной. В настоящее время она колеблется вокруг умеренно бычьей 20-дневной скользящей средней, в то время как более длинные скользящие средние продолжают продвигаться на юг, проходя гораздо выше текущего ценового уровня. Технические индикаторы направлены на север, хотя RSI по-прежнему застрял около своей средней линии. Чтобы избавиться от негативного настроя, паре потребуется развить текущее восстановление выше уровня 1.0050, в то время как в случае просадки ниже дневного минимума возможно приближение цены к недавнему многолетнему минимуму.

Уровни поддержки: 0,9970 0,9940 0,9895

Уровни сопротивления: 1,0050 1,0090 1,0140».

- Во втором квартале экономика Канады росла более медленными темпами, чем ожидалось.

- USD/CAD торгуется на положительной территории выше 1,3100 после выхода данных.

Реальный валовой внутренний продукт (ВВП) Канады во втором квартале вырос на 3,3% в годовом исчислении, как показали данные Статистического управления Канады, опубликованные в эту среду. Данный показатель последовал за ростом на 3,1% в первом квартале и не оправдал ожиданий рынка в 4,5%.

В квартальном исчислении реальный ВВП вырос на 0,8%. "Рост во втором квартале был сдержан снижением инвестиций в жилищное строительство и расходов домохозяйств на товары длительного пользования, а также ростом импорта, который превысил экспорт", - отметило Статистическое управление Канады в своей публикации. "Конечный внутренний спрос вырос на 0,7% после прироста на 0,9% в первом квартале".

Реакция рынка

Пара USD/CAD выросла после выхода данных и на момент написания торговалась с внутридневным повышением на 0,25%, достигнув отметки 1,3123.

Данные, опубликованные в среду Automatic Data Processing (ADP), показали, что занятость в частном секторе США выросла в августе на 132 000. Этот показатель оказался слабее прогнозов рынка, ожидавшего роста на 288 000.

Комментируя отчет, главный экономист ADP Нела Ричардсон сказала: "Наши данные свидетельствуют о переходе к более консервативным темпам найма, возможно, в связи с тем, что компании пытаются расшифровать противоречивые сигналы экономики. Возможно, мы находимся в точке перехода от сверхвысокого роста занятости к чему-то более нормальному".

"Изменение годовой заработной платы за год составило 7,6% в августе, что соответствует ежемесячным показателям с весны 2022 года", - говорится далее в публикации ADP. "В начале 2021 года годовой рост заработной платы составлял около 2%. Хотя темпы роста заработной платы остаются высокими, их рост выровнялся".

Реакция рынка

В качестве первоначальной реакции рынка, индекс доллара США снизился и на момент написания торговался во внутридневном флэте на уровне 108,85.

Уровень инфляции в еврозоне в августе вырос еще больше - с 8,9% до 9,1%. Экономисты Nordea теперь ожидают, что Европейский центральный банк (ЕЦБ) повысит ставку на 75 б.п. на следующей неделе - даже если новые прогнозы по росту экономики приближаются к сценарию снижения - и это приведет к росту евро.

ЕЦБ, вероятно, повысит ставку на 75 б.п. в сентябре

"Инфляция осталась почти без изменений на высоком уровне в августе, но в ближайшие месяцы вырастет по мере повышения цен на газ".

"ЕЦБ повысит ставку на 75 б.п. в сентябре и может сделать это снова в октябре".

"Прогнозы ЕЦБ приближаются к сценарию понижательного риска, но рецессия в прогнозе маловероятна".

"Учитывая, что повышение ставки на 75 б.п. не полностью заложено в цены на финансовых рынках и что тон пресс-конференции, вероятно, будет ястребиным, мы ожидаем, что первой реакцией рынков будет повышение ставок доходности, расширение спредов по облигациям и укрепление евро".

Президент Федерального резервного банка Кливленда Лоретта Местер заявила во вторник, что она не ожидает, что ФРС будет снижать ставки в следующем году, сообщает Reuters.

Дополнительные тезисы

"Нам необходимо повысить учетную ставку до уровня несколько выше 4% к началу следующего года и удерживать ее на этом уровне".

"Реальные ставки должны перейти на положительную территорию и оставаться там в течение некоторого времени".

"Сдерживание инфляции будет болезненным в ближайшей перспективе; потребуется много стойкости".

"Я ожидаю, что уровень безработицы поднимется несколько выше 4% к концу следующего года".

"Размер повышения ставок на каждом заседании будет зависеть от прогноза инфляции".

"Я не включила рецессию в свой базовый сценарий развития экономики США".

"Риски рецессии в ближайшие год-два повысились".

"Я ожидаю инфляцию в диапазоне 5-6% в этом году, а затем более активного ее снижения в течение следующих 2 лет".

"Давление на заработную плату демонстрирует мало признаков ослабления".

"Без продаж активов сокращение баланса может занять 3 года или около того".

"Слишком рано делать выводы о том, что инфляция достигла пика".

Реакция рынка

Похоже, что эти комментарии не оказывают существенного влияния на курс доллара. На момент написания статьи индекс доллара США вырос на 0,15% внутри дня и составлял 109,00.

ЦБ Норвегии объявил, что увеличит объем продаж норвежских крон до 3,5 млрд. с 1,5 млрд. крон в день. По мнению экономистов Nordea, такое значительное изменение указывает на то, что норвежская крона будет сдавать позиции.

Ждем ослабления норвежской кроны

"Мы ожидаем, что в ближайшие месяцы курс EUR/NOK будет торговаться выше 10,00".

"ЦБ Норвегии будет продавать 3,5 млрд. норвежских крон в день от имени правительства в связи с увеличением потока нефтяного налога. В то же время, рынки акций, вероятно, продолжат демонстрировать волатильность после "ястребиных" заявлений центральных банков, что хорошо иллюстрируется комментарием Кашкари из ФРС о том, что он "доволен" падением акций. Оба эти фактора сулят ослабление NOK, в то время как высокие цены на энергоносители должны смягчить удар".

"Мы прогнозируем курс EUR/NOK на уровне около 10,30 к концу года".

Министр иностранных дел Ирана Хоссейн Амирабдоллахиан заявил в среду, что Тегеран внимательно изучает разработанный ЕС текст документа по возрождению ядерного пакта 2015 года, сообщает Reuters.

"Нам нужны более сильные гарантии от другой стороны, чтобы иметь устойчивую сделку", - добавил Амирабдоллахиан. "Агентство (ООН) должно закрыть свои политически мотивированные расследования".

Реакция рынка

Цены на сырую нефть не показали немедленной реакции на эти комментарии. На момент написания статьи баррель West Texas Intermediate торговался на уровне $89,10, снизившись на 3,5% внутри дня.

- DXY прибавляет к росту вторника и возвращает себе область выше 109.00.

- Непосредственно вверху находится максимум цикла на 109.47 (29 августа).

DXY торгуется с повышением и продолжает в среду отскок выше 109.00.

Похоже, что индекс перешел в фазу консолидации, нижняя граница которой находится на недавних минимумах вблизи 107.60 (минимум 26 августа). С другой стороны, дальнейшее повышение первоначально нацелено на максимум 2022 года на 109.47 (29 августа) перед вершиной сентября 2002 года на 109.77 и круглым уровнем на 110.00.

В то же время, находясь выше 6-месячной линии поддержки в районе 105.50, DXY, как ожидается, сохранит краткосрочный позитивный настрой.

Если рассматривать долгосрочный сценарий, то бычий взгляд на доллар сохраняется, пока он находится выше 200-SMA на 100.87.

DXY: дневной график

Ссылаясь на Питера Костелло, председателя Фонда Будущего, который покрывает пенсионные обязательства государственных служащих Австралии, агентство Reuters раскритиковало Резервный банк Австралии (РБА) за предоставление неправильных прогнозов по инфляции.

Ключевые тезисы

- Мы считаем, что денежные власти как в США, так и в Австралии были застигнуты врасплох всплеском инфляции, и теперь повышение ставок должно быть гораздо более значительным, чем если бы они начали действовать раньше.

- По мере повышения ставок в течение этого года и в следующем году, мы ожидаем, что фондовые рынки будут слабыми.

- Австралия «опоздала с ужесточением (монетарной) политики».

- Предыдущий прогноз РБА о том, что повышение ставок не потребуется до 2024 года, был ошибочным.

- Деньги, которые РБА потратил на покупку облигаций для интервенции на рынке облигаций, были потрачены впустую.

- Это была не очень удачная глава для Резервного банка. Мы призываем правительства к ответу. Мы также должны привлечь к ответственности центральные банки.

- EUR/JPY начинает коррекционное снижение чуть выше отметки 139.00.

- Дальнейшее продвижение выглядит вероятным после преодоления отметки 140.00.

EUR/JPY находится под понижательным давлением после трех последовательных сессий роста в среду.

Продолжение восходящего тренда теперь переключает внимание на ключевой уровень 140.00. За пределами этой зоны кросс может попытаться еще раз протестировать недельный пик на 142,32 (21 июля), который считается последней защитой максимума 2022 года на 144,27 (28 июня).

Пока пара находится выше 200-дневной SMA на уровне 134,37, ее перспективы должны оставаться конструктивными.

Дневной график EUR/JPY

- Пара EUR/USD испытывает умеренное давление ниже паритета.

- Твердая поддержка сохраняется в районе 0.9900.

Пара EUR/USD теряет позиции после двухдневного максимума вторника в диапазоне 1.0050/55.

Дальнейшая консолидация выглядит наиболее вероятным сценарием для EUR/USD на данный момент, всегда в пределах диапазона 1.0100-0.9900. Ожидается, что пара будет и дальше торговаться так в ближайшие пару сессий, или, по крайней мере, до ключевой публикации данных по занятости в несельскохозяйственном секторе США (пятница).

Прорыв недельного максимума на 1.0090 (26 августа) может привести к дальнейшему росту до 1.0202 (максимум 17 августа) перед 55-SMA (сегодня на 1.0222). В качестве альтернативы, потеря минимума с начала года на 0.9899 (23 августа) может вернуть в поле зрения минимум декабря 2002 года на 0.9859.

В долгосрочной перспективе ожидается, что медвежий взгляд на пару будет преобладать до тех пор, пока она торгуется ниже 200-SMA на 1.0807.

EUR/USD: дневной график

Европейский центральный банк (ЕЦБ) "срочно нуждается в решительных действиях на следующей неделе", заявил в среду член Управляющего совета центрального банка и глава центрального банка Германии Йоахим Нагель.

"Нам необходимо сильное повышение ставки в сентябре", - добавил Нагель.

- Во вторник на европейской сессии золото вновь оказалось под медвежьим давлением.

- Доходность 10-летних казначейских облигаций США растет, оказывая давление на XAU/USD.

- Индекс доллара США набирает обороты в преддверии данных по занятости.

После того, как в течение азиатской сессии золото колебалось в относительно узком канале выше $1 720, в часы европейских торгов оно развернулось на юг и упало до самого низкого уровня за месяц ниже $1 715.

Рост доходности в США, сила доллара оказывают давление на золото

Возобновление укрепления доллара на фоне ухудшения настроения на рынке, похоже, оказывает давление на пару XAU/USD в среду. Фьючерсы на фондовые индексы США упали на отрицательную территорию в ходе европейской сессии, что указывает на то, что бегство от рисков начинает доминировать на рынке. В свою очередь, индекс доллара США поднялся выше отметки 109,00.

Между тем, доходность 10-летних казначейских облигаций США выросла почти на 1% за день и составляет 3,138%, не позволяя золоту избавиться от медвежьего давления.

Более того, инвесторы все больше беспокоятся о перспективах спроса на золото, поскольку Китай продолжает придерживаться политики "нулевого ковида" и вводит новые ограничения в ряде городов.

Во второй половине дня ADP опубликует отчет по занятости в частном секторе за август. Политики ФРС неоднократно заявляли, что они оценят данные, прежде чем принять решение о размере сентябрьского повышения ставки. Инструмент CME Group FedWatch Tool показывает, что в настоящее время рынки оценивают вероятность повышения ставки на 75 базисных пунктов на следующем заседании FOMC в 71,5%. Более сильные, чем ожидалось, данные по ADP могут позволить "ястребиным" ставкам ФРС продолжить стимулировать рост курса доллара в преддверии ожидаемого в пятницу отчета по занятости в несельскохозяйственном секторе (NFP).

Участники рынка также обратят пристальное внимание на динамику основных индексов Уолл-стрит после первого звонка. Если не произойдет заметного улучшения настроений в отношении рисков, доллар, скорее всего, сохранит свою силу в течение американской сессии.

Технические уровни, за которыми следует следить

Позитивная для риска рыночная среда помогла GBP/USD подняться выше в европейские торговые часы во вторник. На фоне выхода благоприятных макроэкономических данных из США, которые позволили ожиданиям ястребиной политики ФРС продолжать доминировать на рынке, доллар набрал силу и заставил пару изменить направление движения, пишет аналитик FXStreet Эрен Сенгезер.

Ключевые тезисы

- Кроме того, основные индексы Уолл-стрит развернулись на юг после позитивного открытия и помогли доллару США сохранить устойчивость по отношению к своим конкурентам.

- В начале среды рынки по-прежнему сдержанно относятся к риску: британский индекс FTSE 100 потерял 0.4% в начале европейской сессии. Между тем, фьючерсы на фондовые индексы США, которые ранее в течение дня выросли более чем на 0.5%, начали сходить на нет, подтверждая бегство от риска.

- Позже в ходе сессии ADP опубликует данные по занятости в частном секторе за август. В июне ADP объявила о приостановке выпуска данных по занятости в связи с пересмотром методологии. Инвесторы, вероятно, отнесутся к этим данным с осторожностью в преддверии пятничного отчета по занятости в несельскохозяйственном секторе. Таким образом, тяга к риску может продолжать доминировать на рынках во второй половине дня.

Пара GBP/USD потеряла силу после того, как во вторник не смогла преодолеть сопротивление на 1.1750 и завершила третий день подряд на отрицательной территории. Хотя в среду пара остается относительно спокойной, ближайшие перспективы предполагают, что пара может понести дополнительные потери, пишет аналитик FXStreet Эрен Сенгезер.

Ключевые тезисы

- Индекс относительной силы на четырехчасовом графике остается выше 30, что говорит о том, что есть еще пространство для снижения, прежде чем GBP/USD станет технически перепроданной. Кроме того, пара вернулась в пределы нисходящего регрессивного канала, сформировавшегося в начале августа, что подтверждает желание продавцов сохранить контроль над ходом торгов.

- Уровень 1.1620 (многолетние минимумы, средняя точка нисходящего канала) выступает в качестве ближайшей поддержки. Ниже этого уровня 1.1600 (психологический уровень) может выступить в качестве промежуточной поддержки, прежде чем пара сможет продлить падение до 1.1550 (нижняя граница нисходящего канала).

- Уровень 1.1670 (верхняя граница нисходящего канала) образует ключевое сопротивление. При четырехчасовом закрытии выше этого барьера покупатели могут проявить интерес и поднять пару к 1.1700 (психологический уровень, 20-SMA) и 1.1750 (статический уровень, 50-SMA).

Гармонизированный индекс потребительских цен Еврозоны (HICP) в годовом исчислении вырос на 9,1% в августе против 8,9% в июле, показали последние данные, опубликованные Евростатом в среду. Рыночный прогноз предполагал рост на 9,0%.

Базовые показатели подскочили до 4,3% г/г в августе по сравнению с 4,1% ожиданий и 4,0%, зафиксированных в июле.

В месячном исчислении HICP на старом континенте ускорился до 0,5% в августе против 1,1% ожиданий и 0,1% предыдущего показателя. Базовый HICP подскочил на 0,5% в этом месяце против 0,4% ожиданий и -0,2% в июле.

Данные по еврозоне были опубликованы через день после данных по годовой инфляции в Германии за август, которая выросла до 8,8% и совпала с прогнозами после роста на 8,5% в июле.

Показатели HICP в блоке имеют большое значение, поскольку они помогают инвесторам оценить курс Европейского центрального банка (ЕЦБ) на нормализацию денежно-кредитной политики. Целевой показатель инфляции ЕЦБ составляет 2%.

Основные детали (Евростат)

"Если рассматривать основные компоненты инфляции в еврозоне, то ожидается, что в августе самый высокий годовой показатель будет у энергоносителей (38,3%, по сравнению с 39,6% в июле), далее следуют продукты питания, алкоголь и табак (10,6%, по сравнению с 9,8% в июле), неэнергетические промышленные товары (5,0%, по сравнению с 4,5% в июле) и услуги (3,8%, по сравнению с 3,7% в июле)".

Реакция EUR/USD

Единая валюта мало изменилась на смешанных данных по инфляции в Еврозоне, так как пара EUR/USD держится вблизи отметки 0,9980, снизившись на 0,30% от цены открытия.

Отчет ADP был временно прекращен после майского релиза, а теперь возобновится с обновленной методологией и более широким спектром данных. В целом, экономисты ING ожидают, что индекс доллара США (DXY), который продолжает консолидамцию ниже 109,00, достигнет уровня 110,00 в ближайшие дни.

Внимание на новую методику ADP

"Будет интересно посмотреть, вызовет ли предполагаемая более высокая точность нового индекса APD большую, чем обычно, реакцию рынка.

Мы считаем, что направление движения доллара сегодня может зависеть в основном от цифр ADP, хотя базовая динамика должна оставаться умеренно бычьей, если не более того, потому что два основных альтернативных рынка США - Европа и Китай - остаются в целом непривлекательными, несмотря на частичное ослабление цен на газ, а также то, что спад китайских PMI оказался не таким плохим, как ожидалось сегодня утром.

Достижение DXY уровня 110,00 в ближайшие дни все еще является ощутимой возможностью".

В конце сессии Статистическое управление Канады опубликует данные по валовому внутреннему продукту (ВВП) за второй квартал, которые, как ожидается, покажут, что во втором квартале экономика Канады выросла на 4,4% в годовом исчислении. Данные могут опустить пару USD/CAD ниже уровня 1,30, сообщают экономисты ING.

Данные по ВВП должны поддержать повышение ставки Банком Канады на 75 б.п.

"Слабость CAD и NOK вряд ли продлится долго, так как обеим валютам еще предстоит в полной мере воспользоваться экономическими выгодами от позитивных условий торгового шока, который в конечном итоге лежит в основе устойчивого ужесточения со стороны их местных центральных банков.

Консенсус ожидает квартальный рост на +4,4% в годовом исчислении. Это может убедить рынки полностью оценить повышение ставки Банком Канады на 75 б.п. на следующей неделе, что должно подстегнуть восстановление CAD и отправить USD/CAD устойчиво ниже 1,3000, несмотря на некоторую устойчивость бычьего импульса USD".

В заявлении, опубликованном в среду, Банк Японии (BOJ) сообщил, что с 1 сентября будет проводить операции по покупке по фиксированной ставке японских государственных облигаций (JGBs) cс дешевой поставкой в течение длительного периода времени.

Дополнительные детали

Операции по покупке по фиксированной ставке 356-х 10-летних JGB будут проводиться в течение нескольких дней подряд до 20 сентября.

Принято решение смягчить условия предоставления займов под ценные бумаги для облигаций JGB с наиболее дешевой поставкой.

Увеличить верхний предел последовательных покупок для обли гаций с наиболее дешевой поставкой до 75 рабочих дней с нынешних 50 дней.

Смягченные условия вступят в силу с 1 сентября.

Реакция рынка

USD/JPY держится около отметки 138,75, практически не реагируя на вышеупомянутые новости.

На прошлой неделе индекс доллара США (DXY) достиг нового 20-летнего максимума. Хотя с тех пор он немного снизился, годовой рост индекса составляет более 13%. По мнению экономистов из UBS, в ближайшей перспективе вероятен дальнейший рост доллара США.

Доллар США достигнет максимума в течение следующих шести месяцев

"Мы считаем, что в ближайшей перспективе вероятен рост доллара США, и недавно пересмотрели наши валютные прогнозы, чтобы отразить укрепление доллара США в ближайшей перспективе.

К концу года мы ожидаем, что EUR/USD и GBP/USD достигнут 0,96 и 1,12, соответственно. Мы также прогнозируем, что курс USD/CNY достигнет отметки 7,00 в ближайшие месяцы.

Но в среднесрочной перспективе мы считаем, что в ближайшие шесть месяцев завышенный курс доллара достигнет максимума, поскольку рынки будут следить за любым поворотом в "ястребиной" позиции ФРС, энергетическим кризисом в Европе и проблемами роста в Китае".

На этой неделепара EUR/USD начала восстанавливать связь с более высоким дифференциалом краткосрочных ставок, но для устранения разрыва в недооценке потребуется больше хороших новостей по европейской газовой истории, сообщают экономисты ING.

Закрытие газопровода Nord Stream предостерегает от бычьего настроя по EUR/USD

"Поскольку закрытие газопровода Nord Stream повышает новые риски полного прекращения поставок, процесс выравнивания пары EUR/USD с дифференциалом 2-летней своп-ставки (который находится на самом высоком уровне с марта) вполне может остановиться или стать легко обратим.

Наше мнение на оставшуюся часть недели таково: EUR/USD может с трудом пробиться выше 1.0100 и сталкивается с рисками снижения (т.е. возвращения ниже 1.0000) по мере приближения окончания запланированного на выходные закрытия "Северного потока"".

С начала недели пара EUR/USD не может сделать решительный шаг в какую-либо сторону, несмотря на то, что ей удалось удержаться выше паритета. Как пишет аналитик FXStreet Эрен Сензегер, «пара ожидает данных по инфляции в еврозоне, а политики Европейского центрального банка (ЕЦБ) пытаются склонить рынки к повышению ставки на 75 базисных пунктов (б.п.) в сентябре.

Политик Европейского центрального банка (ЕЦБ) Клаас Кнот заявил во вторник, что он склоняется к повышению ставки на 75 базисных пунктов в сентябре, но добавил, что он открыт для дискуссий. Аналогичным образом, член Совета управляющих ЕЦБ Мадис Мюллер заявил агентству Reuters, что повышение ставки на 75 б.п. должно быть среди вариантов на следующем заседании, учитывая отсутствие улучшений в прогнозе по инфляции.

Согласно прогнозам Евростата, годовой гармонизированный индекс потребительских цен (HICP) в августе вырос до 9% с 8,9% в июле. Более высокие, чем ожидалось, показатели могут подтвердить повышение ставки в сентябре и помочь единой валюте привлечь спрос, и наоборот. Тем не менее, реакция рынка может оказаться кратковременной, поскольку инвесторы в основном заложили в цены ястребиный уклон в политике ЕЦБ с прошлой пятницы.

Во второй половине дня ADP опубликует данные по занятости в частном секторе США. ADP пересмотрела свою методологию, и это будет первая публикация с использованием нового метода. Поэтому будет сложно оценить эти данные и их значение для предстоящих данных по занятости NFP в пятницу.

В последние пару дней мы наблюдали, как основные индексы Уолл-стрит развернулись на юг, несмотря на оптимистичные показатели фьючерсов на фондовые индексы США во время европейской сессии. В настоящее время фьючерсы на фондовые индексы США растут от 0,4% до 0,6%, и если мы увидим негативный сдвиг в отношении к риску после открытия торгов, доллар США сможет сохранить устойчивость против своих основных конкурентов».

Аналитик FXStreet Эрен Сензегер комментирует технический прогноз по паре EURUSD:

«С начала недели пара EUR/USD не может сделать решительный шаг в какую-либо сторону, несмотря на то, что ей удалось удержаться выше паритета. Пара ожидает данных по инфляции в еврозоне, а политики Европейского центрального банка (ЕЦБ) пытаются склонить рынки к повышению ставки на 75 базисных пунктов (б.п.) в сентябре.

Индикатор относительной силы (RSI) на четырехчасовом графике снизился до 50 после того, как смог удержаться выше этого уровня во время азиатской сессии, отражая нежелание покупателей брать на себя обязательства по дальнейшему укреплению евро.

1,0000 (психологический уровень, 20-периодная SMA) выступает в качестве ключевой поддержки. При закрытии ниже этого уровня на 4-часовом графике продавцы могут начать действовать, что приведет к продолжению падения пары к 0,9980 (50-периодная SMA) и 0,9950 (статический уровень).

С другой стороны, 1,0020 (23,6% коррекции последнего нисходящего тренда) выступает в качестве промежуточного сопротивления перед 1,0050 (статический уровень) и 1,0080 (38,2% коррекции)».

Дальнейший рост USD/CNH продолжается с целью 6,9400 до 6,9600, комментируют валютные стратеги UOB Group Ли Сью Энн и Квек Сер Леанг.

Ключевые тезисы

Прогноз на 24 часа: "Вчера мы отметили, что доллар США "похоже, вошел в консолидацию", и мы ожидали, что доллар США будет "торговаться в боковом диапазоне между 6.9000 и 6.9300". Наше мнение не было ошибочным, хотя доллар США торговался в более узком диапазоне, чем ожидалось (6.9045/6.9285). Ценовые движения по-прежнему кажутся частью консолидации, и мы продолжаем ожидать, что USD будет торговаться между 6.9000 и 6.9300".

Прогноз на 1-3 недели: "В понедельник (29 августа, цена спот на 6.9140) мы подчеркнули, что быстрый рост импульса указывает на то, что сила USD может распространиться до 6.9400, возможно, 6.9600. Впоследствии доллар взлетел до 6,9325. На данный момент наша точка зрения не изменилась, но сначала USD может консолидироваться в течение нескольких дней. В целом, только прорыв уровня 6.8700 (без изменения уровня "сильной поддержки" со вчерашнего дня) будет свидетельствовать о том, что рост доллара, начавшийся две недели назад, исчерпал себя."

Центральный банк Венгрии во вторник, 30 августа, повысил учетную ставку еще на 100 б.п. до 11,75% и сохранил "ястребиную" позицию. Курс EUR/HUF снизился с более чем 407,00 в начале торговой сессии до около 402,00 к концу. Однако экономисты Commerzbank неохотно переходят к более оптимистичному "бычьему" взгляду.

"По однодневному поведению трудно определить, действительно ли рынок пересмотрел свой скептический взгляд на политику Банка. Ни польский, ни чешский центральные банки не сталкивались с подобным скептицизмом со стороны рынка в аналогичных обстоятельствах. И крайнее, но не последнее количественное ужесточение не имеет такого же веса, как прямое повышение ставки.

Учитывая наш прошлый опыт реакции рынка на изменения политики ЦБ, нельзя предположить, что вчерашняя краткосрочная (положительная) реакция форинта распространится на среднесрочную перспективу".

Национальный банк Венгрии (НБВ) повысил базовую ставку на 100 б.п. до 11,75%. Недавно объявленные меры по сокращению избыточной ликвидности помогут улучшить монетарную трансмиссию. Таким образом, по мнению экономистов ING, в краткосрочных ставках наметился путь вверх, и форинт может сохранить тенденцию к укреплению.

"Мы подтверждаем наше мнение о том, что ЦБ, вероятно, снизит размер шага на следующих заседаниях, так как только что объявленные новые меры медленно, но верно улучшат трансмиссию монетарной политики. Мы видим, что постепенное замедление цикла ужесточения закончится на уровне 14%, а последнее повышение ставки, вероятно, произойдет в декабре 2022 года. В то же время, как и в случае с инфляцией, мы видим повышательные риски и в случае с процентными ставками. Это может означать не только повышение конечной ставки, но и продление цикла повышения ставок до 2023 года.

Мы ожидаем дальнейшего роста на передней части кривой доходности и флэта в ближайшие дни, пока не уляжется пыль. Тем не менее, цикл повышения ставки ЦБ скоро достигнет своего пика, в то время как рынок усиливает ожидания "ястребиной" позиции. Заложенная в цену конечная ставка переместилась на уровень 14,50%. Если мы не увидим дополнительного давления на форинт или инфляцию, кривая должна начать нормализоваться позже, т.е. становиться более изогнутой.

Форинт получил позитивную поддержку, но долгосрочный эффект от объявленных сегодня мер сомнителен, и необходимо дождаться подробностей. Тем не менее, форинт в любом случае должен выиграть от этого решения в ближайшие дни. Во второй половине сентября, однако, мы ожидаем, что внимание вернется к переговорам о фондах ЕС."

Экономисты ANZ Bank не видят ни одного реального фактора роста, который мог бы существенно поднять ВВП в 3 и 4 кварталах. Теперь они ожидают, что рост ВВП Китая за полный год составит 3,0% в 2022 году.

Внешний спрос, похоже, ослабнет

"Если экономика не оживится в сентябре, наш ежемесячный трекер прогнозирует, что рост ВВП, скорее всего, опустится ниже 3,0% в 3 квартале этого года.

Правительство склонно ужесточить свой подход "нулевого курса" в преддверии 20-го съезда Коммунистической партии с 16 октября. Внутренняя активность, вероятно, будет нарушена.

Китайский экспортный цикл разворачивается по мере замедления портовой активности и сокращения глобальных цепочек поставок.

Мы снизили наш прогноз по ВВП на 2022 год до 3,0% с 4,0%, так как внутренний и внешний спрос продолжает ослабевать".

EUR/USD снова удалось восстановить паритет. Разговоры Европейского центрального банка (ЕЦБ) о повышении ставки на 75 б.п. и позитивные события в сфере энергетики Европы оказали поддержку единой валюте. Тем не менее, экономисты Credit Suisse придерживаются своего целевого уровня EUR/USD 0,9700 на конец третьего квартала.

Позитивные события на европейских энергетических рынках

"Мы признаем, что если ЕЦБ серьезно настроен на повышение ставки на 75 б.п., а ЕС серьезно настроен на решение энергетических проблем, то две из наших основных причин для медвежьей позиции по EUR/USD (динамика разницы ставок и энергетический кризис в Европе) несколько ослабевают.

Тем не менее, что не меняется, так это влияние все еще высоких цен на газ на состояние счета текущих операций еврозоны. Не меняется и риск дальнейших сокращений поставок российского газа в ближайшие месяцы. Не меняется и вероятность бегства от рисков после выборов в Италии 25 сентября, если новое правое правительство столкнется с трудностями в переговорах по бюджету с ЕС.

Так что, хотя наша цель на конец третьего квартала по EUR/USD 0,9700 теперь может занять больше времени, мы пока не спешим менять наш основной медвежий настрой".

Eni, итальянская энергетическая компания, сообщила в среду, что "Газпром" проинформировал ее о том, что в среду поставит объемы газа примерно на 20 млн. кубометров, что ниже ежедневных поставок примерно на 27 млн. кубометров в последние дни.

Месяц назад Eni сообщила, что получит от "Газпрома" около 27 млн. кубометров газа.

Это произошло после того, как контролируемый государством российский энергетический гигант закрыл свой газопровод "Северный поток 1" с 31 августа по 2 сентября на плановое техническое обслуживание.

Луни продолжает сопротивляться доллару США. Сегодняшние данные по валовому внутреннему продукту (ВВП) Канады за второй квартал (Q2) могут оказать дополнительное давление на CAD, если цифры разочаруют, сообщают экономисты Commerzbank.

ВВП Канады ожидается на уровне 4,4% в годовом исчислении

"Консенсус-прогноз Bloomberg ожидает роста на 4,4% кв/кв (на сезонно скорректированной и годовой основе), что свидетельствует о дальнейшем улучшении экономического импульса. В июне консенсус-прогноз ожидает роста на 0,1% (с поправкой на сезонность) в месячном исчислении.

Перспективный рынок обычно не обращает внимания на ретроспективные данные, но в текущих условиях разочаровывающие данные могут оказать дополнительное давление на луни".

Как и следовало ожидать после ястребиного выступления Пауэлла в Джексон Хоул на прошлой неделе, доллар США вырос в целом. Но необычно, что евро опередил доллар и большинство других основных валют. Основные цели, такие как GBP/USD 1,1500 и EUR/GBP 0,9000, находятся в пределах досягаемости, сообщают экономисты Credit Suisse.

Фунту грозит вихрь

"Закладывание повышения ставок в кривую Великобритании на данном этапе - это явный пример "слишком мало и слишком поздно", учитывая, насколько отстает от кривой Банк Англии .

Сейчас мы ожидаем, что CPI Великобритании достигнет 15% в 1 квартале 23 года. И все же мы настолько обеспокоены рисками роста, что не видим повышения ставки Банка Англии выше 3,50% в 2023 году, несмотря на то, что фьючерс Sonia на июнь 23 года оценивается в 4,35% на момент написания статьи. Если Банк Англии так поздно начал повышать ставку, чтобы не иметь возможности продолжать делать это в условиях рецессии, последствия для британского фунта будут мрачными.

В дальнейшем уровни GBP/USD ниже 1,1000 и EUR/GBP вблизи 0,9000 становятся реалистичными".

Дальнейший рост USD/JPY выглядит вероятным, хотя пара сталкивается с жестким сопротивлением в районе 139,50, отмечают валютные стратеги UOB Group Ли Сью Энн и Квек Сер Леанг.

Ключевые тезисы

Прогноз на 24 часа: "Мы ожидали, что доллар будет "консолидироваться и торговаться в диапазоне 138,15/139,00". Впоследствии доллар упал до 138,03, ненадолго поднялся до 139,06, после чего ослаб и закончил день с небольшими изменениями на отметке 138,79 (+0,07%). Несмотря на прорыв отметки 139,00, восходящий импульс не усилился. Другими словами, доллар США вряд ли будет расти дальше. На сегодня мы ожидаем, что USD будет торговаться в боковом диапазоне между 138,10 и 139,10".

Прогноз на 1-3 недели: "В понедельник (29 августа, цена спот 138.30) мы позитивно настроились в отношении USD и ожидали его продвижения к 139.00. После того, как доллар вырос до 139.00, вчера (30 августа, цена спот 138.60) мы отметили, что дальнейшее укрепление доллара не исключено, даже несмотря на то, что уровень 139.00 является сильным сопротивлением и может оказаться труднопробиваемым. Мы добавили, что "прорыв уровня 139.00 сместит фокус на 139.50". Впоследствии доллар США ненадолго поднялся выше 139,00 (максимум 139,06), после чего резко отступил. Хотя восходящий импульс почти не улучшился, перспективы для доллара по-прежнему позитивны. Однако может пройти некоторое время, прежде чем будет достигнуто основное сопротивление на уровне 139,50. Если посмотреть на это с другой стороны, то сначала доллар может консолидироваться в течение нескольких дней. С другой стороны, прорыв уровня 137.40 (уровня "сильной поддержки" со вчерашнего дня) будет означать, что доллар вряд ли будет продвигаться дальше".

Вот что вам нужно знать в среду, 31 августа:

В середине недели рынки остаются относительно спокойными, поскольку инвесторы ожидают данных по инфляции из еврозоны. Во второй половине дня в экономической повестке дня в США появится новый отчет ADP по занятости в частном секторе. Ранним европейским утром фьючерсы на фондовые индексы США растут более чем на 0,5%, а доходность 10-летних казначейских облигаций США держится на уровне 3,1%. После того, как во вторник второй день подряд индекс доллара США закрылся практически без изменений, он продолжает консолидироваться ниже отметки 109,00.

Ранее в этот день данные из Китая показали, что индекс PMI для производственной сферы NBS вырос до 49,4 в августе с 49 в июле. Кроме того, индекс PMI для непроизводственной сферы составил 52,6, превысив ожидания рынка в 52,6. Несмотря на благоприятные данные, индекс Shanghai Composite в последний раз за день потерял почти 1%. Инвесторы все больше опасаются длительного замедления китайской экономики после того, как власти решили ввести более жесткие ограничения, связанные с коронавирусом, в таких городах, как Шэньчжэнь, Чэнду и Далянь.

EUR/USD удалось удержаться выше паритета и зарегистрировать небольшой дневной прирост во вторник. Годовой гармоничный индекс потребительских цен (HICP) в еврозоне, как ожидается, вырастет до 9% по предварительным августовским данным с 7,9% в июле. Несколько политиков Европейского центрального банка (ЕЦБ) заявили о готовности рассмотреть возможность повышения ставки на 75 базисных пунктов в сентябре, что помогло единой валюте сохранить устойчивость по отношению к своим конкурентам. Между тем, после того, как газопровод "Северный поток" был закрыт на техническое обслуживание на три дня, поток газа в Европу был полностью остановлен, и фьючерсы на природный газ выросли на 5% в первой половине дня в Европе. На момент написания статьи пара EUR/USD торговалась с небольшим повышением в течение дня на уровне 1,0020.

На фоне падения цен на сырую нефть почти на 5% во вторник, пара USD/CAD набрала бычий импульс и поднялась до области 1.3100, а в среду перешла в фазу консолидации ниже этого уровня. В конце сессии Статистическое управление Канады опубликует данные по валовому внутреннему продукту (ВВП) за второй квартал, которые, как ожидается, покажут, что во втором квартале экономика Канады выросла на 4,5% в годовом исчислении.

Во вторник пара GBP/USD зарегистрировала самое низкое дневное закрытие с марта 2020 года на уровне 1,1655. Пара стерла часть своих дневных потерь в начале среды, но продолжает торговаться ниже отметки 1,1700.

USD/JPY начала снижаться после неудачной попытки прорваться выше 139,00 во вторник. Пара торгуется на отрицательной территории ниже 138,50 в первой половине дня в Европе. "Банк Японии решил сохранить тенденцию к смягчению политики на июльском заседании, надеемся обсудить на сентябрьском заседании, следует ли продолжать это делать, основываясь на данных, доступных на тот момент", - заявил ранее в этот день член совета по денежно-кредитной политике Банка Японии Дзюнко Накагава.

Золото потеряло почти 0,8% во вторник, так как доходность 10-летних трежерис держалась на уровне выше 3%. Пара XAU/USD с трудом меняет свое направление и на момент написания демонстрировала небольшие дневные потери на уровне $1 720.

Биткоин не смог развить рост, достигнутый в понедельник, и потерял более 2% во вторник. Тем не менее, в среду курс BTC/USD пока держится выше $20 000. Несмотря на закрытие в минусе во вторник, Ethereum восстановил свой бычий импульс и на момент написания вырос почти на 4% в районе $1 600.

Управление национальной статистики (ONS) постановило, что схема поддержки счетов за электроэнергию (EBSS) не будет напрямую учитываться в статистике инфляции в стране, сообщает Reuters.

Основные тезисы

"Скидка на оплату счетов за электроэнергию должна рассматриваться как увеличение доходов домохозяйств, а не как сокращение их расходов.

Поэтому... выплата не повлияет ни на индекс потребительских цен, включая стоимость жилья для владельцев (CPIH), ни на индекс потребительских цен (CPI), ни на индекс розничных цен (RPI)".

Реакция рынка

Пара GBP/USD на момент написания торговалась по 1,1675, прибавив 0,18% за день, мало изменившись на вышеупомянутых новостях.

В начале месяца нельзя обойти стороной отчет по рынку труда США. Сохраняющийся сильный рынок труда поддерживает сильный доллар США на данный момент, сообщают экономисты Commerzbank.

Сильный рынок труда, сильный доллар

"Рынок ожидает, что ФРС будет придерживаться более жесткой монетарной политики, даже если замедление экономического роста станет очевидным и на рынке труда. Пока на рынке труда все хорошо, нет причин ставить под сомнение этот прогноз ФРС. А это значит, что для доллара пока ничего не изменится.

Будет ли ФРС придерживаться своего решительного подхода даже в условиях роста социальной напряженности или усиления политического давления на центральный банк? Рынок остается скептическим и продолжает прогнозировать снижение ставок во второй половине 2023 года. Это ослабит доллар и уже ограничивает потенциал его укрепления. Однако чем дольше рынок труда будет оставаться сильным, тем дольше ФРС будет вынуждена ужесточать политику. А до тех пор доллар, скорее всего, останется сильным".

С 10 августа китайский юань упал примерно на 2,7% по отношению к доллару США, и в ближайшие недели его ждет дальнейшее снижение курса. Экономисты TD Securities прогнозируют, что к концу года пара USD/CNY достигнет 7,10.

"Теперь мы ожидаем, что пара USD/CNY пробьет отметку 7,00 в ближайшие недели по мере усиления давления на экономику и закончит год в районе 7,10 (ранее 6,80)".

Перспективы роста подорвут поддержку валюты. Ослабление показателей активности и ограниченные стимулы заставили нас понизить прогноз по ВВП до 2,9% в этом году.

Мы считаем, что широкий базовый баланс Китая также еще больше ослабнет в ближайшие месяцы, что снизит базовую поддержку для китайского юаня.

Даже если доллар будет снижаться, мы считаем, что Китай ограничит темпы укрепления китайского юаня, что приведет к снижению курса юаня на торгово-взвешенной основе".

По данным DTCC, сегодня в Нью-Йорке в 17.00 мск. произойдет экспирация следующих опционов:

- EUR/USD: евро

- 0.9925 1.18 млрд

- 1.0000 1.6 млрд

- 1.0035 307 млн

- 1.0100 1.8 млрд

- 1.0150-60 1.18 млрд

- GBP/USD: суммы в фунтах

- 1.1755 204 млн

- USD/JPY: суммы в долларах США

- 136.00 1.51 млрд

- 136.75-80 566 млн

- 137.50 695 млн

- 138.00 753 млн

- 138.50 320 млн

- 139.50 300 млн

- USD/CHF: суммы в долларах США

- 0.9665 1.16 млрд

- AUD/USD: суммы в AUD

- 0.6785 719 млн

- 0.6875 397 млн

- 0.6970-80 346 млн

- 0.6990-00 410 млн

- 0.7090-00 1.05 млрд

- EUR/GBP: суммы в евро

- 0.8500 226 млн

- EUR/JPY: суммы в евро

- 138.00 253 млн

По мнению валютных стратегов UOB Group Ли Сью Энн и Квек Сер Леанг, AUD/USD рискует углубить падение после преодоления отметки 0,6815.

Ключевые тезисы

Прогноз на 24 часа: "Мы ожидали, что AUD будет "торговаться между 0,6875 и 0,6935" вчера. Мы не ожидали роста волатильности, так как AUD вырос до 0,6956, а затем упал до 0,6846 (закрылся на 0,6854, -0,70%). Стремительное падение с максимума еще может продолжаться, но на сегодняшний день любая слабость вряд ли приведет к прорыву 0,6815 (есть еще одна поддержка на 0,6840). Сопротивление находится на уровне 0.6880, за которым следует 0.6900".

Прогноз на 1-3 недели: "В понедельник (29 августа, цена спот на 0.6870) мы придерживались мнения, что AUD может ослабнуть до 0.6815. Вчера (30 августа) AUD вырос и пробил наш "сильный уровень сопротивления" на 0.6945 (максимум на 0.6956), после чего быстро упал обратно. Хотя прорыв уровня "сильного сопротивления" лишил нас надежды, краткосрочный тренд по-прежнему склоняется в сторону снижения. Тем не менее, AUD должен пробить основной уровень поддержки 0,6815, прежде чем станет вероятным продолжительное снижение."

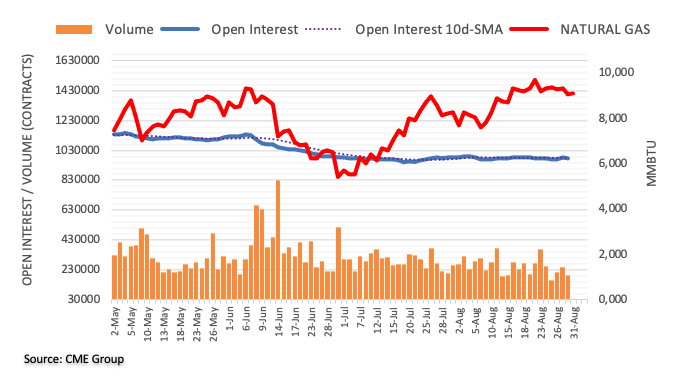

Согласно предварительным данным CME Group, во вторник показатель открытого интереса по фьючерсам на природный газ снизился на 1.4 тыс. контрактов, отчасти нивелировав рост предыдущего дня. В то же время торговые объемы тоже подхватили эту динамику и снизились примерно на 57.5 тыс. контрактов после двух дневного роста.

Природный газ получает поддержку около $9,00

Во вторник цены на природный газ потеряли часть роста, наблюдавшегося в начале недели. Дневной откат, однако, произошел на фоне сокращения открытого интереса и объемов и открывает дверь для потенциального отскока в самое ближайшее время. В то же время актив по-прежнему поддерживается отметкой $9,00 за MMBtu.

Повысит ли Европейский центральный банк (ЕЦБ) ставку на 50 или 75 б.п. в сентябре? Независимо от этого, ближайшие перспективы еврозоны остаются фундаментальным минным полем. Поэтому пара EUR/USD останется под понижательным давлением, сообщают экономисты Commerzbank.

Фундаментальный недостаток для евро

"Мы не знаем, окажет ли дефицит энергоносителей давление на экономику еврозоны и в какой степени, поскольку это во многом зависит от капризов российского президента. Однако мы знаем, что это риск, с которым экономика США не сталкивается в такой форме.

Ключевая ставка в США на 2,25 процентных пункта выше, чем в еврозоне при примерно одинаковых показателях инфляции. Поэтому если ЕЦБ повысит свою ключевую ставку в соответствии с ФРС в сентябре (то есть на 75 б.п.), это означает лишь то, что он не останется позади. Однако это не ставит евро в относительно лучшее положение по сравнению с долларом.

На данный момент я вижу небольшой потенциал роста для EUR/USD".

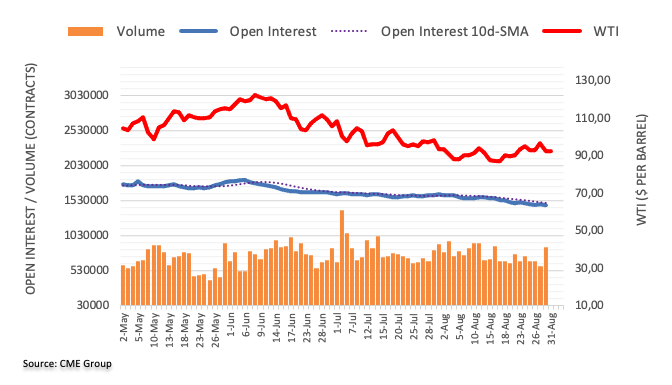

Согласно предварительным данным CME Group, во вторник показатель открытого интереса по фьючерсам на нефть вновь снизился, на сей раз порядка на 8 тыс. контрактов. В то же время торговые объемы резко выросли, примерно на 266.5 тыс. контрактов.

WTI получает поддержку на уровне $85,00

Сильный откат цен на баррель WTI во вторник сопровождался снижением открытого интереса, что несколько ограничивает перспективы более глубокой коррекции. Тем временем, цены на сырую нефть получают поддержку в районе августовских минимумов вблизи $85,00 за баррель.

Член совета директоров Банка Японии (BOJ) по монетарной политике Дзюнко Накагава снова в эфире, комментируя перспективы монетарной политики агентству Reuters.

Дополнительные тезисы

На июльском заседании BOJ принял решение о сохранении мягкой политики, надеемся обсудить на сентябрьском заседании, следует ли продолжать такую политику, основываясь на данных, доступных на тот момент.

Программа помощи Банка Японии при пандемии все еще используется в некоторой степени, но баланс кредитов сокращается.

Судьба программы Банка Японии по борьбе с пандемией не обязательно связана с решением о том, следует ли корректировать заявление о намерениях по денежно-кредитной политике.

Необходимо сохранять бдительность в отношении понижательного давления на экономику со стороны пандемии.

По мнению FX-стратегов UOB Group Ли Сью Энн и Квек Сер Леанг, GBP/USD по-прежнему рискует получить более глубокий откат в краткосрочной перспективе.

Ключевые тезисы

Прогноз на 24 часа: "Наши ожидания, что GBP будет "консолидироваться" вчера оказались неверными, так как он упал до минимума 1.1622 во время Нью-Йоркской сессии. Хотя стремительное падение кажется чрезмерным, слабость британского фунта не стабилизировалась. Другими словами, британский фунт может ослабнуть еще больше, но вероятность прорыва уровня 1.1610 пока невелика. Следующая поддержка на уровне 1.1580, как ожидается, не окажется под угрозой. Сопротивление находится на уровне 1.1688, но только прорыв 1.1715 будет свидетельствовать о стабилизации слабости британского фунта".

Прогноз на е 1-3 недели: "В понедельник (29 августа, цена спот на 1.1690) мы отметили, что нисходящий импульс быстро улучшился, и мы придерживались мнения, что GBP может ослабнуть к 1.1630. Вчера (30 августа) фунт упал до минимума 1.1622. Нисходящий импульс улучшился, хотя и не намного, и риск для британского фунта все еще сохраняется. Следующий уровень для наблюдения находится на отметке 1.1580. С другой стороны, прорыв уровня 1.1755 (вчерашний уровень сопротивления находился на отметке 1.1800) будет свидетельствовать о том, что фунт вряд ли будет слабеть дальше".

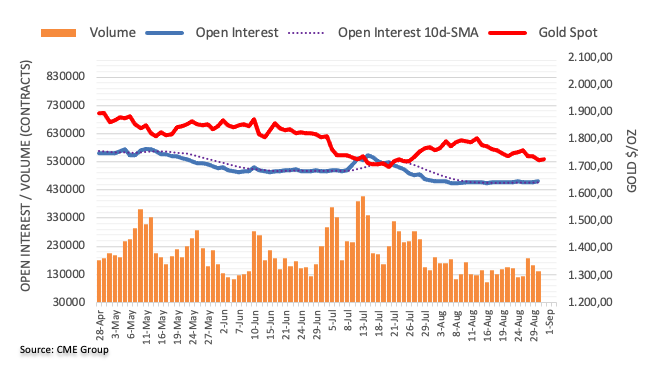

Согласно предварительным данным CME Group, во вторник показатель открытого интереса по фьючерсам на золото вновь вырос, на сей раз на 1.6 тыс. контрактов. Торговые объемы тем временем снизились второй день подряд, на сей раз порядка на 22.5 тыс. контрактов.

Золото продолжает нацеливаться на $1,711 перед $1,700

Во вторник цены на золото еще больше упали на фоне роста открытого интереса, что свидетельствует о том, что нисходящий тренд еще не исчерпал себя. На фоне этого первоначальная поддержка находится на уровне $1,711 (недельный минимум 27 июля) перед ключевым круглым уровнем $1,700.

Валютный стратег Квек Сер Леанг из UOB Group's Global Economics & Markets Research отметил, что тест основной поддержки на уровне 0,9670 пока выглядит маловероятным.

Ключевые тезисы

Прогноз на 24 часа: "06 июля 2022 года (когда пара EUR/USD торговалась на уровне 1.0265) мы отметили, что "прорыв критического уровня поддержки 1.0350 в сочетании с сильным нисходящим импульсом, вероятно, приведет к дальнейшему ослаблению пары EUR/USD". Мы добавили, что "следующий ключевой уровень для мониторинга находится на отметке 1.0000" и "только прорыв сопротивления линии тренда и 55-дневной экспоненциальной скользящей средней будет свидетельствовать о стабилизации нисходящего тренда в EUR/USD с начала этого года"."

Наше мнение об ослаблении EUR/USD оказалось верным, так как в середине июля курс упал до минимума 0,9950, а затем восстановился. Отскок немного превысил 55-дневную экспоненциальную скользящую среднюю, но не пробил сопротивление линии тренда (максимум 1,0368 в середине августа). Пара EUR/USD быстро упала с уровня 1,0368 и на прошлой неделе достигла минимума 0,9950. Несмотря на пробитие уровня поддержки, EUR/USD не смогла сильно продвинуться вниз (минимумом стал 0,9899)."

Учитывая это, риск для EUR/USD все еще остается медвежьим, но нисходящий импульс начинает замедляться. Следующий уровень поддержки находится на нижней границе нисходящего канала. На данном этапе вероятность снижения EUR/USD до нижней границы канала (в настоящее время на уровне 0,9670) невелика. В более краткосрочной перспективе уровень 0,9900 уже является сильным уровнем поддержки. С точки зрения сопротивления, 55-дневная экспоненциальная скользящая средняя, верхняя часть нисходящего канала и нижняя часть дневного облака Ишимоку находятся вблизи 1.0220. Прорыв этого ключевого (и сильного) уровня сопротивления значительно уменьшит шансы на дальнейшее ослабление EUR/USD в течение этих двух месяцев".

Существует вероятность того, что высокая инфляция продлится дольше, чем ожидалось, из-за вероятности восстановления мировых цен на сырьевые товары и продолжающегося инфляционного давления со стороны спроса, заявил в среду центральный банк Южной Кореи, Банк Кореи (BOK).

В центральном банке добавили, что недавнее ослабление южнокорейской воны было вызвано снижением курса китайского юаня и сохраняющимся торговым дефицитом.

Между тем, президент страны Юн Сук Ёль заявил, что "основными рисками для ухудшения торгового баланса Южной Кореи являются вялый экспорт в Китай, высокие мировые цены на энергоносители и слабый экспорт полупроводников".

Член правления Банка Японии (BOJ) по монетарной политике Дзюнко Накагава заявил в среду, что " Банк Японии решит судьбу оставшейся программы помощи при пандемии на своем сентябрьском заседании с учетом влияния пандемии на финансовые условия".

Дополнительные цитаты

Реакция Банка Японии на политику принесла желаемые результаты.

Потребительская инфляция в Японии превысила 2%, но простого достижения 2% недостаточно.

Банк Японии стремится к позитивному циклу, в котором заработная плата и инфляция устойчиво растут благодаря росту корпоративных прибылей и улучшению ситуации на рынке труда.

Банк Японии должен продолжать смягчение денежно-кредитной политики для достижения целевого уровня инфляции устойчивым, стабильным способом, подкрепленным положительным экономическим циклом.

Экономика Японии, в основном потребление, продолжает расти по мере ослабления последствий пандемии.

Японское производство, экспорт демонстрируют слабость из-за нехватки запчастей, глобальных ограничений поставок.

Продажные цены в Японии растут не так быстро, как стоимость сырья.

В Японии будет продолжаться рост цен на энергоносители, продукты питания и промышленные товары.

Инфляция в Японии, вероятно, умеренно ускорится в качестве тенденции.

Существует неопределенность в отношении того, сможет ли потребление выдержать умеренный рост даже на фоне роста цен.

Необходимо внимательно следить за влиянием инфляции на расходы домохозяйств.

Министр энергетики Франции Аньес Панье-Рюнахер заявила в среду, что Россия использует газ в качестве оружия, "как мы и предполагали".

Дополнительные тезисы

Россия продолжает сокращать французские поставки.

Франция была готова и готовится к такому сценарию.

Страна уже сократила свою зависимость от импорта российского газа до 9% - по сравнению с примерно двукратным увеличением до начала российско-украинского конфликта.

Эти комментарии появились после того, как Engie SA, французская транснациональная коммунальная компания, заявила во вторник, что российский "Газпром" проинформировал их о сокращении поставок газа с сегодняшнего дня из-за разногласий между сторонами по поводу применения нескольких контрактов.

Однако позднее в тот же день российский газовый гигант "Газпром" объявил, что полностью приостановит поставки природного газа Engie с 1 сентября до тех пор, пока не получит все платежи за газ в полном объеме.

Реакция рынка

Единую валюту не беспокоит европейский газовый кризис, так как пара EUR/USD торгуется вблизи дневного максимума 1,0045, повышаясь на 0,30% за день в ожидании роста инфляции в Еврозоне на 9,0%.

| Сырье | Цена закрытия | Изменение, % |

|---|---|---|

| Серебро | 18.434 | -1.85 |

| Золото | 1724.43 | -0.78 |

| Палладий | 2085.42 | -2.8 |

| Индекс | Изменение, пункты | Цена закрытия | Изменение, % |

|---|---|---|---|

| NIKKEI 225 | 316.62 | 28195.58 | 1.14 |

| Hang Seng | -74.19 | 19949.03 | -0.37 |

| KOSPI | 24.04 | 2450.93 | 0.99 |

| ASX 200 | 32.8 | 6998.3 | 0.47 |

| FTSE 100 | -65.67 | 7361.63 | -0.88 |

| DAX | 68.15 | 12961.14 | 0.53 |

| CAC 40 | -12.06 | 6210.22 | -0.19 |

| Dow Jones | -308.12 | 31790.87 | -0.96 |

| S&P 500 | -44.45 | 3986.16 | -1.1 |

| NASDAQ Composite | -134.53 | 11883.14 | -1.12 |

| Валютная пара | Цена закрытия | Изменение, % |

|---|---|---|

| AUDUSD | 0.68532 | -0.74 |

| EURJPY | 138.981 | 0.19 |

| EURUSD | 1.00162 | 0.15 |

| GBPJPY | 161.699 | -0.41 |

| GBPUSD | 1.16532 | -0.45 |

| NZDUSD | 0.61276 | -0.41 |

| USDCAD | 1.30912 | 0.64 |

| USDCHF | 0.97411 | 0.64 |

| USDJPY | 138.755 | 0.04 |

© 2000-2026. Все права защищены.

Сайт находится под управлением TeleTrade D.J. LLC 2351 LLC 2022 (Euro House, Richmond Hill Road, Kingstown, VC0100, St. Vincent and the Grenadines).

Информация, представленная на сайте, не является основанием для принятия инвестиционных решений и дана исключительно в ознакомительных целях.

Компания не обслуживает и не предоставляет сервис клиентам, которые являются резидентами US, Канады, Ирана, Йемена и стран внесенных в черный список FATF.

Проведение торговых операций на финансовых рынках с маржинальными финансовыми инструментами открывает широкие возможности и позволяет инвесторам, готовым пойти на риск, получать высокую прибыль. Но при этом несет в себе потенциально высокий уровень риска получения убытков. Поэтому перед началом торговли следует ответственно подойти к решению вопроса о выборе соответствующей инвестиционной стратегии с учетом имеющихся ресурсов.

Использование информации: при полном или частичном использовании материалов сайта ссылка на TeleTrade как источник информации обязательна. Использование материалов в интернете должно сопровождаться гиперссылкой на сайт teletrade.org. Автоматический импорт материалов и информации с сайта запрещен.

По всем вопросам обращайтесь по адресу pr@teletrade.global.