- Análisis

- Noticias y herramientas

- Noticias del mercado

Noticias de mercados

- El Dólar australiano ha sufrido caídas prolongadas en las últimas sesiones a medida que las ganancias del RBA se desvanecen lentamente.

- Las cifras del PMI de Australia revelan datos más débiles de lo esperado.

- La fragilidad en la economía australiana parece estar reduciendo la demanda del Dólar australiano.

En la sesión del viernes, el Dólar australiano (AUD) intensificó sus pérdidas frente a sus pares. El AUD/USD ha estado probando su notable soporte en el umbral de 0.6640, la media móvil simple (SMA) de 20 días. La presión de venta surgió de los mercados asiáticos a la luz de los débiles PMIs preliminares de junio de Judo Bank en Australia. Esta debilidad se ha visto agravada por los altos rendimientos del Tesoro de EE.UU. y los optimistas datos del PMI de S&P en EE.UU., elevando al USD.

A pesar de ciertos signos de fragilidad en la escena económica de Australia, la inflación persistentemente alta sigue llevando al Banco de la Reserva de Australia (RBA) a retrasar posibles recortes de tasas, lo que podría compensar las pérdidas del Dólar australiano. El RBA está preparado para ser uno de los últimos bancos centrales de las naciones del G10 en iniciar recortes de tasas, lo que podría perpetuar las ganancias del Dólar australiano.

Motores de los mercados: El Dólar australiano lucha con datos debilitados, espera más señales

- Australia informó datos preliminares más débiles del conjunto del Índice de Gerentes de Compras (PMI) de junio, con el manufacturero en 47.5 frente a 49.7 de mayo, servicios en 51.0 contra 52.5, y la tasa compuesta cayendo por tercer mes consecutivo a 50.6, desde 52.1 en mayo.

- En contraste, la actividad empresarial en el sector privado de EE.UU. continuó mostrando un sólido crecimiento, con el PMI compuesto de S&P Global mejorando ligeramente a 54.6.

- La Gobernadora Bullock, durante su última conferencia de prensa, confirmó que la Junta discutió posibles subidas de tasas, descartando consideraciones de recortes de tasas en el corto plazo.

- Bullock mantuvo, "La inflación sigue por encima del objetivo y está demostrando ser persistente," especificando que "la Junta espera que aún pasará algún tiempo antes de que la inflación esté sosteniblemente dentro del rango objetivo."

- El RBA afirmó su disposición a hacer "lo que sea necesario" para guiar la inflación de vuelta dentro de los parámetros objetivo.

- El mercado anticipa casi 50 puntos básicos de relajación para diciembre de 2025, mientras que las subidas de tasas en agosto y septiembre aún no se descartan por parte del RBA.

- La Fed señala solo un recorte en 2024, mientras que los mercados continúan esperando un recorte en septiembre.

Análisis técnico: Señales de debilitamiento de la fuerza alcista, es el momento de los bajistas

El frente técnico revela un momentum debilitado, con el RSI permaneciendo por encima de 50 pero inclinándose hacia abajo y el MACD continuando trazando barras rojas. Para una confirmación adicional de una postura de compra más sólida, el par AUD/USD necesita sostenerse firmemente más allá de la media móvil simple (SMA) de 20 días. Los vendedores podrían extender las pruebas del mencionado soporte de la SMA en las próximas sesiones para probar su resistencia.

El Dólar australiano

Uno de los factores más importantes para el Dólar australiano (AUD) es el nivel de los tipos de interés fijados por el Banco de la Reserva de Australia (RBA). Dado que Australia es un país rico en recursos, otro factor clave es el precio de su mayor exportación, el mineral de hierro. La salud de la economía china, su mayor socio comercial, es un factor, así como la inflación en Australia, su tasa de crecimiento y la Balanza Comercial. El sentimiento del mercado, es decir, si los inversores apuestan por activos más arriesgados (risk-on) o buscan refugios seguros (risk-off), también es un factor, siendo el risk-on positivo para el AUD.

El Banco de la Reserva de Australia (RBA) influye en el Dólar australiano (AUD) fijando el nivel de los tipos de interés que los bancos australianos pueden prestarse entre sí. Esto influye en el nivel de los tipos de interés de la economía en su conjunto. El principal objetivo del RBA es mantener una tasa de inflación estable del 2%-3% ajustando los tipos de interés al alza o a la baja. Unos tipos de interés relativamente altos en comparación con otros grandes bancos centrales apoyan al AUD, y lo contrario para los relativamente bajos. El RBA también puede utilizar la relajación y el endurecimiento cuantitativo para influir en las condiciones crediticias, siendo la primera negativa para el AUD y la segunda positiva para el AUD.

China es el mayor socio comercial de Australia, por lo que la salud de la economía china influye mucho en el valor del Dólar australiano (AUD). Cuando la economía china va bien, compra más materias primas, bienes y servicios de Australia, lo que aumenta la demanda del AUD y hace subir su valor. Lo contrario ocurre cuando la economía china no crece tan rápido como se esperaba. Por lo tanto, las sorpresas positivas o negativas en los datos de crecimiento chino suelen tener un impacto directo en el Dólar australiano.

El mineral de hierro es la mayor exportación de Australia, con 118.000 millones de dólares al año según datos de 2021, siendo China su principal destino. El precio del mineral de hierro, por lo tanto, puede ser un impulsor del Dólar australiano. Por lo general, si el precio del mineral de hierro sube, el AUD también lo hace, ya que aumenta la demanda agregada de la divisa. Lo contrario ocurre cuando el precio del mineral de hierro baja. Los precios más altos del mineral de hierro también tienden a dar lugar a una mayor probabilidad de una balanza comercial positiva para Australia, lo que también es positivo para el AUD.

La balanza comercial, que es la diferencia entre lo que un país gana con sus exportaciones y lo que paga por sus importaciones, es otro factor que puede influir en el valor del Dólar australiano. Si Australia produce exportaciones muy solicitadas, su divisa ganará valor exclusivamente por el exceso de demanda creado por los compradores extranjeros que desean adquirir sus exportaciones frente a lo que gasta en comprar importaciones. Por lo tanto, una balanza comercial neta positiva fortalece el AUD, con el efecto contrario si la balanza comercial es negativa.

- El Nasdaq 100 registra una pérdida marginal del 0.12%

- NVIDIA (NVDA) presenta una minusvalía del 3.22%, en sintonía con Broadcom Inc (AVGO) que cae 4.39% en el día.

El índice tecnológico Nasdaq 100, marcó un máximo del día en la sesión europea en 19.810. Sin embargo, la presión vendedora se mantuvo a lo largo de la sesión americana registrando un mínimo diario en 19.646. Actualmente, el Nasdaq 100 opera en 19.713, perdiendo un 0.19% diario.

NVIDIA cae por segunda sesión consecutiva después de registrar máximos históricos

La empresa de semiconductores NVIDIA (NVDA) opera en 126.57 $, perdiendo un 3.22% en el día. Esta caída se presenta después de alcanzar máximos históricos en 140.76 $. Los inversores ven que un retroceso en el mercado sea sano para retomar fuerzas y alcanzar niveles superiores próximamente. En la misma sintonía, Broadcom cotiza en 1.658.47 $, presentando una minusvalía de 4.39% diaria.

Niveles técnicos en el Nasdaq 100

Observamos un primer soporte en 19.620, en convergencia con el retroceso al 23.6% de Fibonacci. El siguiente soporte se encuentra en 19.470, mínimo del 13 de junio. La resistencia más cercana se sitúa en 19.960, dado por el retroceso al 78.6% de Fibonacci.

Gráfico de 1 hora del Nasdaq 100

- El Peso mexicano se fortalece por segundo día consecutivo mientras el USD/MXN cae cerca de un 1%.

- La reacción positiva del mercado se debe a la elección de Marcelo Ebrard como ministro de economía.

- Se espera que Banxico mantenga las tasas sin cambios en medio de preocupaciones por la inflación y la reciente depreciación del Peso.

El Peso mexicano se recuperó por segundo día consecutivo frente al Dólar estadounidense el viernes después de que la presidenta electa Claudia Sheinbaum revelara el jueves a los primeros miembros del gabinete, lo cual fue bien recibido por los inversores. Mientras tanto, los operadores se preparan para la decisión de política monetaria del Banco de México (Banxico) de la próxima semana, que se espera mantenga las tasas sin cambios. El USD/MXN se cotiza en 18.21, con una caída del 0.80%.

La presidenta electa de México, Sheinbaum, reveló el jueves a los primeros seis miembros del gabinete que asumirán el cargo el 1 de octubre. Nombró a Marcelo Ebrard como ministro de economía y a Juan Ramón de la Fuente como ministro de relaciones exteriores. Los operadores vieron estos nombramientos como positivos ya que Ebrard supervisará la revisión del acuerdo de libre comercio T-MEC.

En cuanto a los datos, la agenda económica de México presentó la Actividad Económica, que se desplomó en abril, según las cifras mensuales. En los doce meses hasta abril, superó las estimaciones.

Mientras tanto, la mayoría de los analistas estiman que Banxico mantendrá las tasas sin cambios después de la depreciación del 6,95% del Peso mexicano tras las elecciones generales del 2 de junio. El consenso esperaba una reducción de 25 puntos básicos el 27 de junio, aunque no de manera unánime, ya que los subgobernadores Jonathan Heath e Irene Espinosa expresaron que los riesgos de inflación estaban sesgados al alza.

Al otro lado de la frontera, los PMI preliminares de S&P Global de junio superaron las estimaciones, una señal de robustez económica. No obstante, los últimos datos de ventas de viviendas existentes sugieren que el mercado inmobiliario sigue enfriándose.

Resumen diario de los motores del mercado: El Peso mexicano avanza tras datos mixtos de actividad económica

- La Actividad Económica de México en abril se desplomó un -0.6% mensual, más profundo que la contracción esperada del -0.3%. En términos anuales, la Actividad Económica se expandió un 5.4%, subiendo desde el -1.3% y superando el consenso del 3.8%.

- La Encuesta de Citibanamex mostró que la mayoría de los analistas estiman que el próximo recorte de tasas de Banxico será en la reunión del 8 de agosto y que las tasas de interés se reducirán del 11.00% al 10.25%, desde el 10%.

- Según la encuesta, los economistas estiman que la inflación terminará 2024 en un 4.27%, la inflación subyacente en un 4.02% y el tipo de cambio USD/MXN en 18.70.

- El USD/MXN se estabiliza tras la intervención verbal de la semana pasada por parte de la gobernadora de Banxico, Victoria Rodríguez Ceja, quien dijo que el banco central está atento a la volatilidad en el tipo de cambio del Peso mexicano y podría actuar para restaurar el "orden" en los mercados.

- Los PMI preliminares de manufactura y servicios de S&P Global en junio se expandieron por encima de las estimaciones. El PMI manufacturero llegó a 51.7, subiendo desde 51.3 y la estimación de 51. El PMI de servicios saltó de 54.8 a 55.1 y estuvo por encima de las previsiones de 53.7.

- Las ventas de viviendas existentes en EE.UU. en mayo fueron más bajas de lo esperado, con 4.11 millones frente a 4.14 millones en abril, una contracción del -0.7%.

- La herramienta FedWatch del CME muestra probabilidades de un recorte de tasas de la Fed de 25 puntos básicos en un 59.5%, frente al 57.5% del jueves.

Análisis Técnico: El Peso mexicano sube mientras el USD/MXN cae por debajo de 18.30

El USD/MXN tiene un sesgo alcista ya que una figura de cruz dorada emergió hace dos días, pero la caída de hoy por debajo de 18.30 ha abierto la puerta a un retroceso con los bajistas apuntando al nivel psicológico de 18.00. Al momento de escribir, el impulso favorece a los vendedores ya que el RSI cae casi verticalmente hacia la línea neutral de 50.

Dicho esto, el primer soporte del USD/MXN sería la cifra de 18.00. Una vez despejado, la siguiente parada sería la media móvil simple (SMA) de 50 días en 17.29, antes de la SMA de 200 días en 17.23.

Para una continuación alcista, el USD/MXN debe superar los 18.50 si los compradores quieren volver a probar el máximo del año hasta la fecha de 18,99. Una ruptura de este último expondrá el máximo del 20 de marzo de 2023 de 19.23. Si ese precio se despeja, esto patrocinará un aumento a 19.50.

Indicador económico

Tipo de Interés

El Banco de Mexico fija la tasa de interés interbancaria. Si las perspectivas del banco central sobre la economía mexicano y su inflación son positivas y sube los tipos de interés, se considera una presión alcista para el peso mexicano. Asimismo, si las perspectivas del banco sobre la economía son negativas y mantiene o recorta los tipos de interés, ejercerá una presión bajista para la moneda.

- El Dólar canadiense pierde una quinta parte de un por ciento frente al Dólar.

- Canadá vio un aumento en las ventas minoristas subyacentes, pero los precios industriales se enfriaron.

- Los PMI de EE.UU. superan las expectativas, desafiando los pronósticos y subiendo en junio.

El Dólar canadiense (CAD) está luchando por superar al Dólar estadounidense (USD) el viernes, cediendo bajo el peso de una racha de cinco días de ganancias frente al Dólar después de que el Índice de Gerentes de Compras (PMI) de EE.UU. superara firmemente las previsiones, fortaleciendo al Dólar y dejando al CAD compitiendo por el segundo lugar.

Canadá vio un resultado mejor de lo esperado en las ventas minoristas subyacentes en abril, pero los precios industriales y de materias primas en mayo limitaron los movimientos al alza del Dólar canadiense el viernes. Los PMI de EE.UU. subieron en junio, empujando al Dólar estadounidense al alza en todos los ámbitos. El CAD subió ampliamnte en la semana, alcista frente al USD desde las ofertas de apertura del lunes.

Movimientos del mercado y resumen diario: Los datos mixtos de Canadá frenan el avance del USD

- Las ventas minoristas subyacentes de Canadá aumentaron un 1.8% mensual en abril, el mayor aumento mensual desde julio de 2022. Los mercados esperaban un resultado del 0.7% en comparación con el -0.8% revisado del mes anterior.

- El índice de precios de materias primas de Canadá cayó un 1.0% en mayo, una caída más pronunciada que la contracción esperada del -0.6% y retrocediendo desde el 5.3% anterior (revisado desde 5.5%).

- Los Precios de Producción Industrial de Canadá se mantuvieron planos en mayo, por debajo del pronóstico del 0.5% y recortando el 1.4% revisado del mes anterior, ya que la inflación continúa disminuyendo en la economía canadiense a nivel industrial.

- Los PMI de manufactura de S&P Global de EE.UU. superaron ampliamente las previsiones, con el PMI de manufactura registrando 51.7 frente a la caída prevista a 51.0 desde el 51.3 anterior.

- El PMI de servicios de EE.UU. también subió, alcanzando 55.1 en comparación con la previsión media del mercado de 53.7 frente al 54.8 del mes anterior.

- La próxima semana, el gobernador del Banco de Canadá (BoC), Tiff Macklem, hará una aparición pública el lunes; el martes seguirá con el Índice de Precios al Consumidor (IPC) de Canadá junto con el propio IPC subyacente del BoC.

Dólar canadiense PRECIO Hoy

La tabla inferior muestra el porcentaje de cambio del Dólar canadiense (CAD) frente a las principales monedas hoy. Dólar canadiense fue la divisa más fuerte frente al Yen japonés.

| USD | EUR | GBP | JPY | CAD | AUD | NZD | CHF | |

|---|---|---|---|---|---|---|---|---|

| USD | 0.09% | 0.13% | 0.33% | 0.11% | 0.18% | -0.00% | 0.31% | |

| EUR | -0.09% | 0.03% | 0.26% | 0.04% | 0.11% | -0.07% | 0.22% | |

| GBP | -0.13% | -0.03% | 0.22% | -0.01% | 0.08% | -0.10% | 0.20% | |

| JPY | -0.33% | -0.26% | -0.22% | -0.23% | -0.17% | -0.34% | -0.00% | |

| CAD | -0.11% | -0.04% | 0.01% | 0.23% | 0.05% | -0.12% | 0.20% | |

| AUD | -0.18% | -0.11% | -0.08% | 0.17% | -0.05% | -0.21% | 0.12% | |

| NZD | 0.00% | 0.07% | 0.10% | 0.34% | 0.12% | 0.21% | 0.32% | |

| CHF | -0.31% | -0.22% | -0.20% | 0.00% | -0.20% | -0.12% | -0.32% |

El mapa de calor muestra los cambios porcentuales de las principales monedas. La moneda base se selecciona desde la columna de la izquierda, mientras que la moneda de cotización se selecciona en la fila superior. Por ejemplo, si elige el Dólar canadiense de la columna de la izquierda y se mueve a lo largo de la línea horizontal hasta el Dólar estadounidense, el cambio porcentual que se muestra en el cuadro representará el CAD (base)/USD (cotización).

Análisis técnico: El Dólar canadiense muestra un rendimiento mixto el viernes

El Dólar canadiense (USD) está operando de manera ajustada el viernes con ganancias y pérdidas igualmente equilibradas. El CAD subió frente al Dólar australiano (AUD) y el Yen japonés (JPY), pero lucha por limitar las pérdidas frente al Dólar estadounidense a una quinta parte de un por ciento.

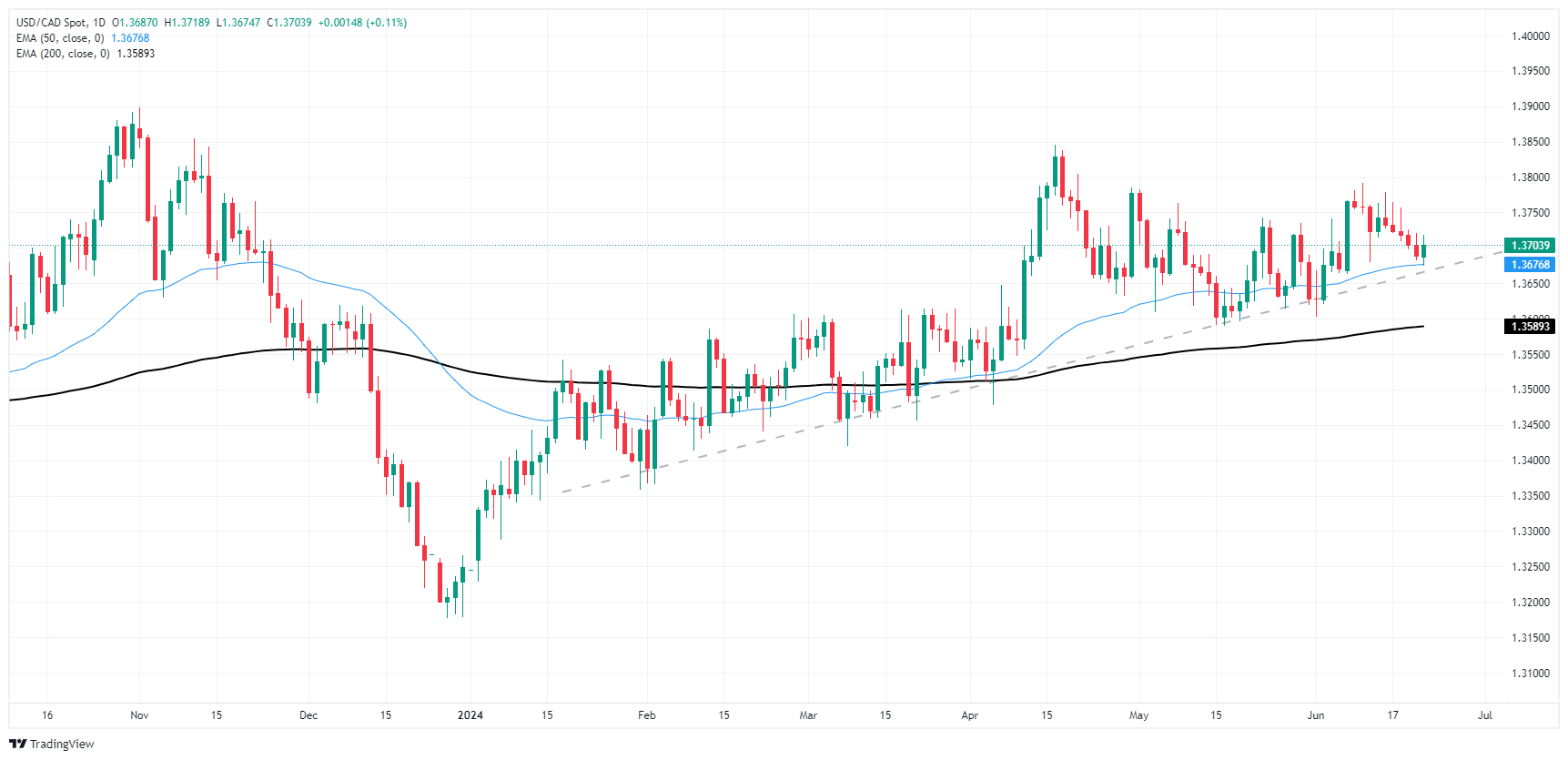

El USD/CAD subió el viernes, rebotando desde un nuevo mínimo semanal de 1.3675 para probar brevemente por encima de la zona de 1.3700 antes de encontrarse con resistencia técnica intradía en la media móvil exponencial (EMA) de 200 horas en 1.3715.

Las velas japonesas diarias están en camino de registrar una primera vela verde después de cinco días consecutivos de caídas suaves, rebotando desde el soporte a corto plazo en la EMA de 50 días cerca de 1.3675. El USD/CAD está atrapado en una consolidación difícil mientras los operadores lidian con una línea de tendencia ascendente difícil, y el soporte técnico a largo plazo continúa respaldando las ofertas a medida que la EMA de 200 días sube a 1.3600.

Gráfico horario del USD/CAD

Gráfico diario del USD/CAD

Indicador económico

Ventas minoristas ex vehículos (MoM)

Es una estimación mensual publicada por Statistics Canada del total de bienes vendidos por los minoristas basada en una muestra de tiendas de diferentes tipos y tamaños excluyendo el sector automovilístico. El índice de ventas al detalle se toma frecuentemente como un indicador de confianza al consumidor. Se publica a las 8:30 am EST alrededor del día 12 de cada mes, el informe reporta datos del mes anterior. Es un informe preliminar, el cual puede ser revisado significativamente una vez que se calculen los números finales. Un resultado superior a las expectativas es alcista para el dólar canadiense, mientras que una lectura inferior al consenso del mercado es bajista.

Los eventos de los bancos centrales en Europa dieron algo de soporte al Dólar el jueves, argumenta Francesco Pesole, Estratega de FX en ING.

El DXY podría cotizar más cerca de 106.00

"El sorpresivo recorte de tasas por parte del Banco Nacional Suizo y una postura moderada del Banco de Inglaterra reforzaron la noción de que los bancos centrales en Europa están muy por delante de la Reserva Federal con los recortes de tasas, un desarrollo positivo para el Dólar. La revisión de línea dura en la orientación del Norges Bank de Noruega fue en la otra dirección."

"Ahora se necesita un mayor ablandamiento en la inflación y/o los datos de actividad en EE.UU. para cerrar la brecha de tasas entre la Fed y otros bancos centrales, y en última instancia, impulsar una nueva tendencia bajista del dólar. Los próximos datos de primer nivel para los mercados son la publicación del PCE de mayo el 28 de junio, pero algunos indicadores de actividad antes de esa fecha pueden orientar las expectativas de tasas en menor medida."

"La comparación entre los PMIs en Europa y EE.UU. debería impulsar algunos movimientos del mercado hoy, pero dudamos que haya suficiente para llevar al Dólar significativamente más bajo en esta etapa, considerando también el riesgo político persistente en la UE. El DXY podría cotizar más cerca de 106.0 que de 105.0 en los próximos días."

Con señales moderadas de los principales homólogos europeos del Banco Central Europeo (BCE) (el Banco de Inglaterra y el Banco Nacional Suizo) y los nervios de los inversores aún bastante alterados por los desarrollos fiscales y políticos de la UE, el Euro está comprensiblemente bajo cierta presión en la segunda mitad de esta semana, argumenta Francesco Pesole, Estratega de FX en ING.

Los indicadores de actividad de la UE resultaron favorables para el Euro

"Lo que había ayudado a la moneda común en algunas ocasiones recientemente fueron los indicadores de actividad decentes, y los PMI se publican hoy. Será interesante ver si la incertidumbre política en Francia ya ha afectado en absoluto al sentimiento empresarial francés: el consenso no lo cree así."

"Hoy escucharemos a dos miembros del BCE – Gediminas Simkus y el halcón Joachim Nagel – quienes podrían mover el mercado con comentarios sobre la actual agitación en los mercados de bonos de la UE."

"Todavía pensamos que el EUR/USD puede cotizar un poco más bajo hacia los eventos del PCE central de EE.UU./elecciones francesas a finales de junio. Los riesgos de varios días de negociación por debajo de 1.07 son tangibles."

La declaración y las Minutas del Banco de Inglaterra (BoE) del jueves sugieren que los funcionarios están más cerca de recortar las tasas de interés, señala Francesco Pesole, Estratega de FX de ING.

El recorte de agosto es imprescindible, el GBP/USD caerá por debajo de 1.25

"Las recientes sorpresas al alza en la inflación de servicios (5.7%) se atribuyen a la volatilidad relacionada con los aumentos de precios anuales, no a una tendencia significativa, y aunque el BoE no se está comprometiendo a nada, es probable un recorte de tasas en agosto si el próximo informe de inflación no contiene sorpresas."

"Tres recortes de tasas en 2024 a partir de agosto siguen siendo el caso base de ING, lo cual es más moderado que los dos recortes que el mercado ha descontado. Un movimiento en agosto solo tiene un 60% de probabilidad en este momento."

"Esto nos hace inclinarnos hacia el lado bajista de la GBP, aunque los eventos políticos en la eurozona significan que un rebote del EUR/GBP podría retrasarse aún más. Esperamos que la mayor parte de la debilidad de la Libra esterlina se canalice a través del GBP/USD, que esperamos que vuelva a cotizar por debajo de 1.25."

- Norges Bank mantuvo las tasas en 4.5%, como se esperaba.

- El banco está retrasando la flexibilización hasta el primer trimestre de 2025.

- Mientras la política del NB diverja con la de sus pares, la NOK podría ver más alzas.

El viernes, el USD/NOK se recuperó hacia 10.575 y eliminó la mayoría de las pérdidas del jueves. Dicho esto, la NOK se mantiene fuerte frente a sus pares ya que es probable que el Norges Bank comience la flexibilización en el primer trimestre de 2025.

El Norges Bank anunció el jueves que mantendrá su tasa de interés en 4.5%, una decisión que fue ampliamente anticipada. Este movimiento se considera de línea dura ya que el banco ha retrasado su proyección inicial de recorte de tasas al primer trimestre de 2025, previamente establecida para el tercer trimestre de 2024. Según la nueva previsión, la tasa de política se mantendrá en 4.50% hasta fin de año y luego comenzará a disminuir gradualmente. Esto contrasta con las estrategias de recorte de tasas más agresivas de los bancos centrales vecinos, que están lidiando con diferentes desafíos económicos.

En cuanto a las perspectivas económicas, el Norges Bank expresó preocupaciones de que reducir la tasa demasiado pronto podría llevar a una inflación prolongada por encima del nivel objetivo a pesar de los últimos desafíos económicos. Como resultado, las expectativas del mercado para un recorte de tasas dentro de los próximos seis meses casi han desaparecido, con aproximadamente 50 puntos básicos de flexibilización anticipados durante el siguiente semestre, lo que impulsó una subida de la Corona frente a sus pares.

Análisis técnico del USD/NOK

Según el gráfico diario, la perspectiva del par sigue siendo bajista con indicadores que muestran señales bajistas. El Índice de Fuerza Relativa (RSI) se sitúa por debajo de 50 mientras que el MACD presenta barras rojas constantes.

La más clara de las señales bajistas es que el par ha caído recientemente por debajo de la SMA de 20, 100 y 200 días, perdiendo más del 1% en las últimas cuatro sesiones.

Gráfico diario del USD/NOK

- El S&P 500 registra una ganancia semanal de un 0.78% y firma una racha de tres semanas consecutivas al alza.

- Los datos de PMI de manufactura y servicios repuntan en la lectura preliminar de junio.

El S&P 500 inició la sesión europea marcando un máximo del día en 5.481, encontrando vendedores que han llevado el índice a un mínimo diario en 5.451, durante la sesión americana. Actualmente, el S&P 500 cotiza en 5.465, perdiendo un 0.13% en el día.

Los datos del PMI de servicios y manufactura repuntan en el reporte preliminar de junio

Con información de Markit Economics, el Índice de gestores de compra (PMI) manufacturero de S&P Global para Estados Unidos presenta una subida a 51.7 puntos en la lectura preliminar de junio, desde los 51.3 de mayo. Este dato supera las expectativas del mercado que esperaban 51, registrando su mejor marca en tres meses.

El PMI preliminar de servicios también muestra una mejoría, situándose en 55.1 desde 54.8 en su lectura previa. Este es su mejor resultado en 26 meses superando la previsión de 53.7 por los analistas. Por último, el PMI integrado subió una décima, pasando a 54.6, desde 54.5.

El S&P 500 concluye una semana positiva, ganando 0.78% en los últimos cinco días. Esta tendencia alcista se refleja en una racha de tres semanas consecutivas al alza.

Niveles técnicos en el S&P 500

Identificamos un primer soporte en el área de 5.450, en confluencia con el retroceso al 50% de Fibonacci, el siguiente soporte se encuentra en 5.422, mínimo de la sesión del 17 de junio que converge con el retroceso al 26.6% de Fibonacci. La resistencia más cercana se sitúa en 5.490, puntos pivote que coinciden con el retroceso al 78.6% de Fibonacci. La siguiente resistencia a superar en el mediano plazo se ubica en 5.515, máximo histórico alcanzado el 20 de junio.

Gráfico de 1 hora del S&P 500

- El USD/CHF podría estar comenzando una nueva tendencia alcista a corto plazo.

- La evidencia se está acumulando e incluye una ruptura por encima del último máximo más bajo, una línea de tendencia y la media móvil simple de 50.

- Una ruptura por encima de 0.8989 proporcionaría una mayor confirmación.

El USD/CHF opera en 0.8935 el viernes, después de subir gracias a los datos positivos del Índice de Gerentes de Compras (PMI) de EE.UU., que mostraron una expansión saludable en los sectores manufacturero y de servicios en junio.

La dirección de la tendencia a corto plazo no está clara. Las ganancias recientes han puesto en duda el dominio de la tendencia bajista desde que el par rompió el canal ascendente en el que se encontraba a principios de año.

Gráfico de 4 horas del USD/CHF

El repunte del jueves desde los mínimos de 0.8827 fue fuerte, lo que indica que podría ser el inicio de una reversión. El Índice de Fuerza Relativa (RSI) salió de la zona de sobreventa al mismo tiempo y subió igualmente de manera pronunciada, mostrando un fuerte impulso alcista y apoyando aún más la hipótesis de una reversión alcista.

El USD/CHF ha roto por encima del último máximo más bajo de la tendencia bajista anterior en 0.8932 (máximo del 17 de junio), la media móvil simple (SMA) de 50 y la línea de tendencia bajista verde, añadiendo más evidencia de que podría estar evolucionando una nueva tendencia alcista.

Se podría argumentar que el USD/CHF está ahora en una tendencia alcista a corto plazo muy joven que, según el dicho "la tendencia es tu amiga", es más probable que se extienda. Sin embargo, para una confirmación más fuerte necesitaría romper por encima del soporte y resistencia principales en 0.8989.

- El GBP/USD se mantiene bajista mientras el BoE adopta una postura 'moderada'.

- Las ventas minoristas del Reino Unido superaron las estimaciones, pero los PMI fueron más débiles.

- Probó la SMA de 50 días, rebotó pero se mantiene por encima de la SMA de 100 días, situada en 1.2638.

La Libra esterlina prolongó su agonía y cayó por segundo día consecutivo tras la decisión del Banco de Inglaterra de mantener las tasas sin cambios, señalando que el inicio del ciclo de flexibilización está cerca. Además, los datos económicos mixtos del Reino Unido, con ventas minoristas superando las estimaciones pero los PMI preliminares debilitándose, sugieren que la economía podría estar desacelerándose. El GBP/USD cotiza en 1.2636, una caída del 0.16%.

GBP/USD Análisis del Precio: Perspectiva técnica

Después de caer a su nivel más bajo desde el 15 de mayo en 1.2621, el GBP/USD recortó algunas de sus pérdidas anteriores pero aún se mantiene por debajo de su precio de apertura. El momentum favorece a los vendedores, con el RSI apuntando hacia abajo y por debajo de su línea neutral de 50.

Dicho esto, un cierre diario por debajo del máximo del 3 de mayo convertido en soporte en 1.2634 allanaría el camino para probar 1.2600. Una ruptura de este último expondrá la media móvil de 200 días (DMA) en 1.2552. Por el contrario, se vería una mayor subida una vez que los compradores eleven el tipo de cambio por encima de 1.2700.

GBP/USD Acción del Precio – Gráfico Diario

Libra esterlina PRECIO Hoy

La tabla inferior muestra el porcentaje de cambio del Libra esterlina (GBP) frente a las principales monedas hoy. Libra esterlina fue la divisa más fuerte frente al Yen japonés.

| USD | EUR | GBP | JPY | CAD | AUD | NZD | CHF | |

|---|---|---|---|---|---|---|---|---|

| USD | 0.14% | 0.19% | 0.32% | 0.09% | 0.23% | 0.10% | 0.25% | |

| EUR | -0.14% | 0.05% | 0.22% | -0.04% | 0.12% | -0.02% | 0.10% | |

| GBP | -0.19% | -0.05% | 0.14% | -0.11% | 0.05% | -0.10% | 0.07% | |

| JPY | -0.32% | -0.22% | -0.14% | -0.24% | -0.09% | -0.23% | -0.04% | |

| CAD | -0.09% | 0.04% | 0.11% | 0.24% | 0.13% | -0.00% | 0.17% | |

| AUD | -0.23% | -0.12% | -0.05% | 0.09% | -0.13% | -0.16% | 0.03% | |

| NZD | -0.10% | 0.02% | 0.10% | 0.23% | 0.00% | 0.16% | 0.16% | |

| CHF | -0.25% | -0.10% | -0.07% | 0.04% | -0.17% | -0.03% | -0.16% |

El mapa de calor muestra los cambios porcentuales de las principales monedas. La moneda base se selecciona desde la columna de la izquierda, mientras que la moneda de cotización se selecciona en la fila superior. Por ejemplo, si elige el Libra esterlina de la columna de la izquierda y se mueve a lo largo de la línea horizontal hasta el Dólar estadounidense, el cambio porcentual que se muestra en el cuadro representará el GBP (base)/USD (cotización).

- El USD/CAD se recupera fuertemente tras el informe preliminar positivo del PMI de S&P Global de EE.UU. para junio.

- Las ventas minoristas de Canadá crecieron según lo esperado, un 0.7%.

- Se espera que la Fed realice dos recortes de tasas este año.

El par USD/CAD se recupera fuertemente desde el mínimo de 11 días cerca de 1.3670 en la sesión americana del viernes. El par USD/CAD rebota mientras el Dólar estadounidense (USD) extiende su alza después de que los datos del PMI de S&P Global de EE.UU. para junio mostraran que el PMI compuesto superó sorprendentemente las expectativas que apuntaban a una desaceleración de la actividad.

El Índice del Dólar estadounidense (DXY), que sigue el valor del Dólar frente a seis divisas principales, salta a un máximo de seis semanas cerca de 105.90.

Sin embargo, los inversores aún están inciertos sobre las perspectivas del Dólar estadounidense, ya que esperan que la Reserva Federal (Fed) comience a reducir las tasas de interés a partir de la reunión de septiembre. Los participantes del mercado esperan que la Fed recorte las tasas de interés dos veces este año. Por el contrario, los responsables de la política de la Fed continúan argumentando a favor de reducir las tasas de interés solo una vez este año.

Mientras tanto, el Dólar canadiense apenas se movió ya que las ventas minoristas de Canadá para abril crecieron en línea con las expectativas de un 0.7% intermensual. Los datos de ventas minoristas resultan positivos después de contraerse durante tres meses consecutivos.

El USD/CAD cotiza en un patrón de gráfico de Triángulo Simétrico, lo que indica una fuerte contracción de la volatilidad. Los precios al contado permanecen persistentes en la media móvil exponencial (EMA) de 20 días cerca de 1.3700, indicando una tendencia lateral.

El RSI de 14 períodos oscila en el rango de 40.00-60.00, sugiriendo indecisión entre los participantes del mercado.

Una nueva oportunidad de compra surgiría si el par rompe por encima del máximo del 17 de abril en 1.3838. Esto llevaría al par hacia el máximo del 1 de noviembre de 2023 en 1.3900, seguido por la resistencia psicológica de 1.4000.

En un escenario alternativo, un quiebre por debajo del mínimo del 7 de junio en 1.3663 expondrá al par al mínimo del 3 de mayo alrededor de 1.3600 y al mínimo del 9 de abril alrededor de 1.3547.

USD/CAD gráfico diario

Las ventas minoristas de Canadá aumentaron un 0.7% en abril después de haber caído un 0.3% en marzo, según ha publicado la Oficina de Estadísticas. El incremento se produce tras tres meses consecutivos de descensos y ha estado en línea con lo esperado.

Excluyendo vehículos, el indicador ha crecido un 1.8% tras descender un 0.8% el mes anterior, mostrando su mayor incremento en 23 meses. La cifra ha superado notablemente el aumento del 0.7% esperado por el mercado.

Dólar canadiense reacción

El Dólar candiense ha oscilado tras la publicación, debido en parte a que el Dólar estadounidense también se ha movido con el PMI de servicios y manufacturas de EE.UU., que ha resultado mejor de lo esperado. El USD/CAD cotiza al momento de escribir sobre 1.3702, ganando un 0.10% en el día.

- El EUR/USD cae bruscamente a 1.0670 debido a la divergencia en el rendimiento preliminar del PMI de EE.UU./Eurozona.

- El miembro del consejo del BCE, Klaas Knot, prevé uno o dos recortes de tasas más este año.

- El Dólar estadounidense se fortalece en medio de firmes expectativas de una mayor divergencia de políticas entre la Fed y otros bancos centrales.

El EUR/USD enfrenta una intensa presión vendedora en la sesión americana del viernes debido a múltiples vientos en contra. El par cae a un mínimo de seis semanas cerca de 1.0670, ya que el Euro se debilita tras los datos preliminares desalentadores del PMI de la Eurozona que sugieren que la economía está perdiendo impulso.

El informe del PMI de HCOB, producido por S&P Global, muestra que el PMI compuesto inesperadamente cayó a 50.8 en junio desde la publicación anterior de 52.2, pero logró mantenerse por encima del umbral de 50.0 que separa la expansión de la contracción. Los inversores esperaban que el PMI compuesto aumentara a 52.5. El PMI manufacturero cayó aún más en territorio de contracción, mientras que el PMI de servicios continuó sugiriendo expansión, aunque a un ritmo más lento que el mes anterior.

"Los nuevos pedidos disminuyeron por primera vez en cuatro meses, lo que se tradujo en expansiones más suaves en la actividad empresarial y el empleo. Mientras tanto, la confianza empresarial cayó al nivel más bajo desde febrero," dijo el informe.

Mientras tanto, la incertidumbre política en Francia, la segunda economía más grande de la Eurozona, ha mantenido al Euro a la defensiva. A los inversores les preocupa que la formación de un gobierno liderado por Marine Le Pen del Reagrupamiento Nacional (RN) después de las elecciones legislativas desencadene problemas financieros en Francia. El RN ha prometido una edad de jubilación más baja, recortes en los precios de la energía, más gasto público y políticas económicas de "Francia primero" en su manifiesto.

En el frente de la política monetaria, los inversores evalúan cuántas veces el Banco Central Europeo (BCE) recortará las tasas de interés nuevamente este año. Klaas Knot, miembro del Consejo de Gobierno del BCE y presidente del Banco de los Países Bajos, dijo el jueves que se siente cómodo con las expectativas del mercado de uno o dos recortes de tasas más este año. El BCE recortó las tasas de interés por primera vez en siete años en su reunión de junio.

Resumen diario de los movimientos del mercado: El EUR/USD cae aún más mientras la Fed mantiene una postura de línea dura

- El EUR/USD se debilita mientras el Dólar estadounidense extiende su alza después de que el informe preliminar de los PMI de S&P Global de EE.UU. para junio muestra que las actividades manufactureras y de servicios aumentaron sorprendentemente. El PMI compuesto salta a 51.7. Sin embargo, los economistas esperaban que hubieran disminuido a 51.0 desde la publicación anterior de 51.3. "Los datos preliminares del PMI señalan la expansión económica más rápida en más de dos años en junio, lo que sugiere un final de segundo trimestre robusto y alentador, mientras que al mismo tiempo, las presiones inflacionarias se han enfriado", dijo el informe.

- El Dólar estadounidense ya estaba firme debido a la creciente divergencia de políticas entre la Reserva Federal (Fed) y otros bancos centrales de las naciones del G7. El Índice del Dólar (DXY), que rastrea el valor del Dólar frente a seis divisas principales, sube a un máximo de casi siete semanas cerca de 105.85.

- Las perspectivas de una mayor divergencia de políticas se han fortalecido ya que los inversores esperan que la Fed comience a reducir las tasas de interés a partir de la reunión de septiembre y realice un recorte más en noviembre o diciembre. Por el contrario, el BCE, el Banco de Canadá (BoC) y el Banco Nacional Suizo (SNB) ya han entrado en una fase de flexibilización de políticas. El SNB realizó su segundo recorte consecutivo de tasas en su reunión del jueves. Se espera que el Banco de Inglaterra (BoE) comience a bajar las tasas de interés en agosto.

- Los responsables políticos de la Fed enfatizan mantener las tasas de interés en sus niveles actuales hasta que vean una disminución de la inflación durante meses. En las últimas proyecciones de tasas de interés, los funcionarios de la Fed señalaron solo un recorte de tasas este año.

- La especulación del mercado sobre dos recortes de tasas de la Fed este año fue impulsada por una caída mayor de lo esperado en la inflación de Estados Unidos (EE.UU.) y un crecimiento más lento en las ventas minoristas. Sobre las perspectivas de inflación, el presidente del Banco de la Fed de Minneapolis, Neel Kashkari, dijo el jueves que la inflación volvería al objetivo del banco del 2% en hasta dos años. Kashkari se mostró preocupado por el alto crecimiento salarial y reconoció que es una barrera clave para lograr la estabilidad de precios.

Análisis Técnico: El EUR/USD se estabiliza por debajo de 1.0700

El EUR/USD extiende su corrección por debajo del soporte crucial de 1.0700. El par de divisas principales cae hacia el borde ascendente del patrón de triángulo simétrico formado en un marco de tiempo diario. La perspectiva a largo plazo se ha vuelto incierta ya que el par se establece por debajo de la EMA de 200 días, que cotiza alrededor de 1.0800.

El RSI de 14 períodos cae por debajo de 40.00 por primera vez en casi dos meses, lo que sugiere que el impulso se ha inclinado hacia la baja.

La Fed

La política monetaria de Estados Unidos está dirigida por la Reserva Federal (Fed). La Fed tiene dos mandatos: lograr la estabilidad de los precios y fomentar el pleno empleo. Su principal herramienta para lograr estos objetivos es ajustar los tipos de interés. Cuando los precios suben demasiado deprisa y la inflación supera el objetivo del 2% fijado por la Reserva Federal, ésta sube los tipos de interés, incrementando los costes de los préstamos en toda la economía. Esto se traduce en un fortalecimiento del Dólar estadounidense (USD), ya que hace de Estados Unidos un lugar más atractivo para que los inversores internacionales coloquen su dinero. Cuando la inflación cae por debajo del 2% o la tasa de desempleo es demasiado alta, la Reserva Federal puede bajar los tipos de interés para fomentar el endeudamiento, lo que pesa sobre el billete verde.

La Reserva Federal (Fed) celebra ocho reuniones al año, en las que el Comité Federal de Mercado Abierto (FOMC) evalúa la situación económica y toma decisiones de política monetaria. El FOMC está formado por doce funcionarios de la Reserva Federal: los siete miembros del Consejo de Gobernadores, el presidente del Banco de la Reserva Federal de Nueva York y cuatro de los once presidentes de los bancos regionales de la Reserva, que ejercen sus cargos durante un año de forma rotatoria.

En situaciones extremas, la Reserva Federal puede recurrir a una política denominada Quantitative Easing (QE). El QE es el proceso por el cual la Fed aumenta sustancialmente el flujo de crédito en un sistema financiero atascado. Es una medida de política no estándar utilizada durante las crisis o cuando la inflación es extremadamente baja. Fue el arma elegida por la Fed durante la Gran Crisis Financiera de 2008. Consiste en que la Fed imprima más dólares y los utilice para comprar bonos de alta calidad de instituciones financieras. El QE suele debilitar al Dólar estadounidense.

El endurecimiento cuantitativo (QT) es el proceso inverso a la QE, por el que la Reserva Federal deja de comprar bonos a instituciones financieras y no reinvierte el capital de los bonos que tiene en cartera que vencen, para comprar nuevos bonos. Suele ser positivo para el valor del Dólar estadounidense.

- El USD/JPY sube a más de 159 a medida que el Dólar gana por comentarios de línea dura de la Fed y debilitamiento del Yen.

- La caída de la inflación subyacente japonesa sugiere que el BoJ no podrá subir mucho las tasas para apoyar al JPY.

- El USD/JPY vuelve a entrar en territorio de intervención, aumentando las posibilidades de que las autoridades intervengan para bajarlo.

El USD/JPY continúa su imparable ascenso, alcanzando el nivel 159 el viernes, a solo una gran figura de los máximos de abril de 160.32, donde las autoridades japonesas finalmente intervinieron para evitar una mayor depreciación de su moneda.

El par está subiendo gracias a un fortalecimiento del Dólar estadounidense (USD) debido al aumento de los rendimientos del Tesoro de EE.UU., ya que los funcionarios de la Reserva Federal (Fed) continúan emitiendo comentarios de línea dura, minimizando cualquier entusiasmo del mercado por verlos reducir las tasas de interés en el corto plazo.

El USD/JPY recibe más apoyo de un debilitamiento del Yen japonés (JPY), después de que los datos de inflación de Japón para mayo mostraran una caída en la inflación subyacente, y las ganancias que hubo se debieron principalmente a aumentos en los precios de la energía.

El USD/JPY sube gracias al aumento de los rendimientos del Tesoro de EE.UU.

Las recientes ganancias del USD/JPY han sido impulsadas por el Dólar estadounidense debido a los "mayores rendimientos de los bonos (de EE.UU.)" que están altamente correlacionados con el USD, según Pat Bustamante de Westpac en su informe del viernes por la mañana.

"El rendimiento del bono a 2 años aumentó 3 puntos básicos hasta 4.74%. El rendimiento del bono del Tesoro a 10 años aumentó 4 puntos básicos hasta 4.26%," dice el Economista Senior, atribuyendo las ganancias a "algunos comentarios de línea dura de un funcionario de la Fed."

El funcionario de la Fed en cuestión fue el presidente del Banco de la Reserva Federal de Richmond, Tom Barkin, quien instó a la paciencia ya que los recortes de tasas de la Fed "llegarán a su debido tiempo" pero que la Fed necesitaba "señales de inflación más claras antes de un recorte de tasas," y reiteró que el banco adoptaría un enfoque dependiente de los datos.

Según Bustamante de Westpac, "los mercados de tasas de interés están valorando poco menos de dos recortes de tasas de 25 puntos básicos este año, uno en noviembre y el otro en diciembre."

La estimación es un paso atrás respecto a las expectativas anteriores de que la Fed haría un recorte en septiembre, como fue el caso inmediatamente después de que las ventas minoristas de EE.UU. se desplomaran a principios de la semana.

La inflación subyacente japonesa sigue enfriándose

Los expertos dicen que la única forma de revertir la depreciación a largo plazo del Yen es aumentar las tasas de interés, sin embargo, para hacer eso, el Banco de Japón (BoJ) necesita ver un aumento de la inflación. Los datos del Índice de Precios al Consumidor (IPC) de Japón para mayo publicados durante la noche probablemente los harán menos inclinados a comenzar a subir las tasas de interés, según los economistas de Capital Economics.

A pesar de que la tasa de inflación general subió a 2.8% desde 2.5% anteriormente, estas ganancias se debieron principalmente a un aumento del 10% en las facturas de servicios públicos después de que el gobierno retirara sus subsidios a las empresas de energía.

El IPC nacional excluyendo alimentos y energía, sin embargo, se enfrió a 2.1% desde 2.4% anteriormente y mostró que la inflación subyacente continuaba "enfriándose rápidamente" según Marcel Thieliant, jefe de Asia-Pacífico en Capital Economics.

"La conclusión es que la inflación excluyendo alimentos frescos podría ya caer por debajo del objetivo del 2% del Banco de Japón en junio y todavía esperamos que se desacelere más bruscamente en los próximos meses de lo que el Banco ha estado anticipando. Aunque probablemente eso no impedirá un aumento de tasas en la reunión de julio del Banco, debería convencer al Banco de dejar las tasas sin cambios después de eso," concluye.

USD/JPY entra en la "zona de intervención"

El USD/JPY está ahora de vuelta en el borde de una nebulosa "zona de intervención" (área sombreada en rojo) donde las autoridades japonesas realizaron compras directas de Yen japonés en el mercado abierto a finales de abril y principios de mayo, para contrarrestar su devaluación. El resultado fue una profunda corrección en USD/JPY de 160 a 152.

USD/JPY Gráfico Diario

Dada la creciente frecuencia de advertencias de los funcionarios de divisas de que una mayor debilidad será contrarrestada por una intervención directa, las posibilidades de que lo mismo vuelva a suceder han aumentado drásticamente. Esto, a su vez, sugiere que un retroceso podría estar a la vista.

- El AUD/USD cae cerca de 0.6650 mientras el Dólar estadounidense amplía su alza.

- Se espera que la Fed comience a reducir las tasas de interés en septiembre.

- Los inversores esperan los datos preliminares del PMI de S&P Global de EE.UU. para junio.

El par AUD/USD retrocede hasta el soporte crucial de 0.6650 en la sesión europea del viernes. El par pierde todas sus ganancias intradía y se vuelve negativo a medida que el Dólar estadounidense (USD) sube aún más debido a las expectativas de que la Reserva Federal (Fed) mantendrá su actual marco de tasas de interés restrictivas por más tiempo que otros bancos centrales.

El sentimiento del mercado sigue siendo cauteloso ya que las cifras preliminares globales del PMI para junio han quedado por debajo de las estimaciones en economías importantes como la zona euro, el Reino Unido, Japón y Australia. Además, se espera que el PMI de EE.UU. se debilite en comparación con la publicación anterior. Los economistas esperan que el PMI compuesto decline debido a la baja actividad en los sectores manufacturero y de servicios.

Los futuros del S&P 500 han registrado algunas pérdidas en la sesión europea. Los mercados asiáticos y europeos han presenciado una venta masiva. El Índice del Dólar (DXY), que sigue el valor del Dólar estadounidense frente a seis divisas principales, se acerca a la resistencia crucial de 106.00 mientras los inversores buscan activos de refugio seguro.

Según la herramienta CME FedWatch, los datos de precios de los Fondos Federales a 30 días muestran que las tasas de interés comenzarán a disminuir a partir de septiembre. Mientras que otros bancos centrales de las naciones del G-7 ya han iniciado la fase de flexibilización de políticas, como el Banco Central Europeo (BCE) y el Banco de Canadá (BoC). El Banco Nacional Suizo (SNB) ha realizado recortes de tasas consecutivos el jueves.

Mientras tanto, el Dólar australiano está bajo presión en todo el dominio de divisas, aunque no se espera que el Banco de la Reserva de Australia (RBA) realice recortes de tasas en el corto plazo. Se espera que el RBA mantenga su tipo oficial de efectivo (OCR) estable en 4.35% este año, ya que las presiones de precios en Australia son significativamente más altas que la tasa deseada del 2%.

- El USD/CAD experimenta interés comprador por debajo de 1.3700 a medida que el Dólar estadounidense sube más.

- Se espera que la Fed comience a bajar las tasas de interés en septiembre.

- Los inversores ven que las ventas minoristas canadienses salen de la trayectoria de contracción.

El par USD/CAD rebota fuertemente después de deslizarse ligeramente por debajo del soporte crucial de 1.3700 en la sesión europea del viernes. El USD/CAD se recupera ya que el Dólar estadounidense (USD) muestra fortaleza ante las perspectivas de que la Reserva Federal (Fed) se quedará rezagada respecto a sus pares en un intento de comenzar su proceso de flexibilización de políticas.

El sentimiento del mercado sigue siendo incierto ya que los PMI globales han tenido un rendimiento inferior al esperado. Los futuros del S&P 500 han registrado algunas pérdidas en la sesión de Londres. El Índice del Dólar (DXY), que sigue el valor del Dólar frente a seis divisas principales, salta a un máximo de seis semanas cerca de 105.90.

Actualmente, los mercados financieros esperan que la Fed comience a reducir las tasas de interés a partir de septiembre. Por el contrario, varios bancos centrales, incluido el Banco de Canadá (BoC), ya han pivotado hacia la normalización de políticas.

Mientras tanto, los inversores esperan los datos preliminares del PMI de S&P Global de Estados Unidos (EE.UU.) para junio, que se publicarán a las 13:45 GMT. Se espera que el PMI manufacturero y de servicios se haya expandido a un ritmo más lento. Los datos del PMI indicarán la salud económica de la economía, que los inversores esperan que esté lejos de una perspectiva fuerte en medio de las profundas consecuencias de las tasas de interés más altas por parte de la Fed.

En el frente del CAD, el Dólar canadiense bailará al son de los datos de ventas minoristas de Canadá para abril, que se publicarán a las 12:30 GMT. Mensualmente, se espera que las ventas minoristas hayan aumentado un 0,7% después de contraerse durante tres meses consecutivos. Los datos de ventas minoristas son una medida del gasto del consumidor, que proporciona pistas sobre las perspectivas de inflación.

- El Peso mexicano encuentra soporte después de que los inversores recibieran con agrado las elecciones de gabinete de la presidenta entrante Claudia Sheinbaum.

- Marcelo Luis Ebrard Casaubón asumirá la cartera de Economía.

- Las altas tasas de interés y la baja probabilidad de una reducción de tasas en junio mantienen el Peso respaldado, dicen los analistas.

El Peso mexicano (MXN) continúa recuperándose el viernes gracias al optimismo respecto a las principales elecciones de gabinete de la presidenta entrante Claudia Sheinbaum y las expectativas de que las altas tasas de interés en México seguirán atrayendo capital extranjero a sus costas.

Sin embargo, como una moneda que tiende a subir durante períodos de riesgo, las ganancias del Peso están limitadas por un ánimo de mercado en general moderado. Los índices bursátiles de EE.UU. cerraron a la baja el jueves, ya que el repunte en las tecnológicas se desvaneció después de que las solicitudes de subsidio por desempleo en EE.UU. aumentaran, avivando las preocupaciones sobre el mercado laboral. Las bolsas asiáticas operaron mixtas el viernes, con el Shanghai Composite registrando su sexta caída semanal debido a datos económicos desiguales de China.

Al momento de escribir, un Dólar estadounidense (USD) compra 18,33 Pesos mexicanos, el EUR/MXN se cotiza en 19,56 y el GBP/MXN en 23,17.

El Peso mexicano recupera la confianza de los inversores tras los nombramientos del gabinete

El Peso mexicano se fortaleció el jueves después de que el anuncio de Claudia Sheinbaum de seis de sus ministros de gabinete fuera bien recibido por los mercados. La lista incluye a varios académicos y servidores públicos destacados que trabajaron con ella durante su tiempo como Alcaldesa de la Ciudad de México.

Encabezando el Ministerio de Economía estará Marcelo Luis Ebrard Casaubón, el exjefe de Relaciones Exteriores bajo la presidencia de Andrés Manuel López Obrador (AMLO). Ebrard Casaubón dejó el ministerio en 2023 para competir contra Sheinbaum por las primarias del partido Morena. Tiene una larga trayectoria en la administración gubernamental y fue presidente de la Red Global de Ciudades Seguras de las Naciones Unidas, que se enfoca en fomentar el desarrollo sostenible. Por lo tanto, comparte las preocupaciones de Sheinbaum sobre el cambio climático.

"Ebrard tendrá que asumir la renovación de un acuerdo de libre comercio con Estados Unidos y Canadá y aumentar la inversión extranjera, otro anuncio bien recibido," dijo Gabriela Siller, Directora de Análisis Económico en Banco Base, a Associated Press (AP) News. Siller agregó que a pesar del nombramiento, las preocupaciones del mercado "no han desaparecido" tras las elecciones.

Para los otros roles, Sheinbaum eligió a Juan Ramón de la Fuente, exrector de su alma mater la Universidad Nacional Autónoma de México (UNAM), como Secretario de Relaciones Exteriores.

Alicia Bárcena será la Secretaria de Medio Ambiente y Recursos Naturales.

Rosaura Ruiz Gutiérrez, una bióloga que trabajó en la UNAM y bajo Sheinbaum cuando fue Alcaldesa de la Ciudad de México, fue elegida como jefa de un nuevo ministerio que supervisará la ciencia, humanidades, tecnología e innovación.

Ernestina Godoy, la Fiscal General de la Ciudad de México, fue elegida como asesora legal de Sheinbaum y Julio Berdegué Sacristán, un agrónomo con una larga trayectoria académica, fue su elección para la Secretaría de Agricultura y Desarrollo Rural, informó Associated Press News.

Las altas tasas de interés respaldan al Peso – Rabobank

Es probable que el Peso mexicano se mantenga respaldado por las tasas de interés relativamente altas en México (11,00%), lo que lo convierte en una de las monedas más atractivas para comprar en el carry trade, según Christian Lawrence, Estratega Senior en Rabobank.

El "carry trade" es un tipo de inversión en la que los inversores piden prestado en una moneda con bajas tasas de interés, como el Yen japonés (JPY), y compran una moneda con una alta tasa de interés como el Peso mexicano.

"El principal impulsor del rendimiento superior del MXN ha sido su posición como la moneda de carry más atractiva del mundo y eso sigue siendo cierto y seguirá siendo cierto en los próximos meses," dijo Lawrence a FXStreet.

Esto también hace que sea caro para la mayoría de los operadores mantener posiciones cortas en el Peso mexicano durante largos períodos de tiempo, añade, reduciendo las posibilidades de un cambio bajista a largo plazo en la tendencia.

Banxico dejará las tasas sin cambios en julio – Standard Chartered

Es probable que el Peso mexicano continúe beneficiándose de sus diferenciales de tasas de interés relativamente altos, ya que el Banco de México (Banxico) probablemente no realizará una nueva reducción de tasas en su reunión del 27 de junio, como se había esperado anteriormente, según comentan los analistas de Standard Chartered (SC) en una nota el jueves.

"Ahora esperamos que el Banco de México (Banxico) se mantenga en espera en lugar de recortar en 25 puntos básicos en su reunión del 27 de junio, en medio de una fuerte depreciación de la moneda impulsada por el elevado ruido político y la incertidumbre fiscal," dice el banco.

La depreciación de la moneda llevará a una inflación importada, según SC, lo que se sumará a la inflación persistente existente en México. Esto, a su vez, evitará que el Banxico presione el gatillo de los recortes de tasas, apoyando al Peso en el proceso.

Análisis Técnico: El USD/MXN continúa corrigiendo

El USD/MXN continúa bajando después de retroceder desde su techo de 18,99 alcanzado el 12 de junio.

Aunque es posible que la corrección tenga más recorrido, las tendencias a corto y medio plazo siguen siendo alcistas, lo que sugiere que el precio eventualmente se dará la vuelta y comenzará a subir nuevamente. El próximo objetivo al alza se sitúa en 19,22 (máximo de marzo de 2023).

USD/MXN Gráfico Diario

Una ruptura por encima del máximo del 14 de junio en 18,68 proporcionaría una confirmación adicional de más alzas hacia el objetivo en 19,22.

Una ruptura por debajo de 18,20 (mínimo del 10 de junio), sin embargo, cambiaría el tono del gráfico a uno más bajista a corto plazo. Desde allí, el próximo objetivo a la baja podría ser 18,11.

La dirección de la tendencia a largo plazo sigue en duda después de la ruptura por encima del máximo de octubre de 2023. Antes de eso, era bajista.

El Peso mexicano FAQs

El Peso mexicano es la moneda de curso legal de México. El MXN es la moneda más operada en América Latina y la tercera más negociada del continente americano. El Peso mexicano es la primera moneda del mundo que utilizó el signo $, previo a la utilización posterior del Dólar. El Peso mexicano o MXN se divide en 100 centavos.

Banxico es el Banco de México, el banco central del país. Creado en 1925, provee la moneda nacional, el MXN, y tiene como objetivo prioritario preservar su valor a lo largo del tiempo. Además, el Banco de México administra las reservas internacionales del país, actúa como prestamista de última instancia a la banca y asesora económica y financieramente al gobierno. Banxico utiliza las herramientas y técnicas de la política monetaria para cumplir con su objetivo.

Cuando la inflación es elevada, el valor del Peso mexicano (MXN) tiene a disminuir. Esto implica un aumento en el coste de vida de los mexicanos que afecta su capacidad de inversión y ahorro. A nivel general, la inflación afecta a la economía mexicana porque México importa una cantidad importante de productos de consumo final, como gas, combustible, alimentos, ropa, etc, y una gran cantidad de insumos de producción. Por otra parte, a mayor inflación y deuda menos atractivo es el país para los inversores.

La tasa de cambio entre el USD y el MXN afecta a las importaciones y exportaciones entre Estados Unidos y México, pudiendo afectar a la demanda y los flujos comerciales. El precio del Dólar frente al Peso mexicano se ve afectado por factores como la política monetaria, los tipos de interés, el índice de precios al consumo, el crecimiento económico y algunas decisiones geopolíticas.

La tasa de cambio entre el USD y el MXN afecta a las importaciones y exportaciones entre Estados Unidos y México, pudiendo afectar a la demanda y los flujos comerciales. El precio del Dólar frente al Peso mexicano se ve afectado por factores como la política monetaria, los tipos de interés, el índice de precios al consumo, el crecimiento económico y algunas decisiones geopolíticas.

- El PMI de servicios del Reino Unido desciende inesperadamente a 51.2 en junio.

- El PMI manufacturero del Reino Unido sube a 51.4 en junio.

- El GBP/USD se mantiene a la baja cerca de 1.2650 tras los PMI empresariales mixtos del Reino Unido.

El Índice de Gerentes de Compras (PMI) de manufactura del Reino Unido ajustado estacionalmente de S&P Global/CIPS aumentó de 51.2 en mayo a 51.4 en junio, superando el consenso del mercado de 51.3.

Mientras tanto, el Índice de Actividad Empresarial del Sector Servicios del Reino Unido preliminar cayó a 51,2 en junio, por debajo del consenso del mercado de 53,0. La cifra anterior se situaba en 52,9.

Comentando sobre los datos preliminares del PMI, Chris Williamson, Economista Jefe de Negocios en S&P Global Market Intelligence, dijo: "Los datos preliminares del PMI de junio señalan una desaceleración en el ritmo de crecimiento económico, indicando que el PIB ahora está creciendo a un ritmo trimestral lento de poco más del 0,1%."

"La desaceleración en parte refleja la incertidumbre en torno al entorno empresarial en el período previo a las elecciones generales, con muchas empresas viendo una pausa en la toma de decisiones a la espera de claridad sobre varias políticas," añadió Chris.

Implicaciones en el mercado de divisas

El GBP/USD permanece a la defensiva cerca de 1.2650 después de los datos mixtos del PMI del Reino Unido. El par se mantiene plano en el día, al momento de escribir.

Libra esterlina PRECIO Hoy

La tabla inferior muestra el porcentaje de cambio del Libra esterlina (GBP) frente a las principales monedas hoy. Libra esterlina fue la divisa más fuerte frente al Euro.

| USD | EUR | GBP | JPY | CAD | AUD | NZD | CHF | |

|---|---|---|---|---|---|---|---|---|

| USD | 0.14% | 0.06% | -0.11% | 0.01% | 0.00% | -0.10% | -0.01% | |

| EUR | -0.14% | -0.09% | -0.22% | -0.13% | -0.10% | -0.24% | -0.16% | |

| GBP | -0.06% | 0.09% | -0.16% | -0.02% | -0.02% | -0.17% | -0.05% | |

| JPY | 0.11% | 0.22% | 0.16% | 0.12% | 0.12% | -0.00% | 0.13% | |

| CAD | -0.01% | 0.13% | 0.02% | -0.12% | -0.02% | -0.13% | -0.01% | |

| AUD | -0.01% | 0.10% | 0.02% | -0.12% | 0.02% | -0.16% | -0.02% | |

| NZD | 0.10% | 0.24% | 0.17% | 0.00% | 0.13% | 0.16% | 0.11% | |

| CHF | 0.00% | 0.16% | 0.05% | -0.13% | 0.01% | 0.02% | -0.11% |

El mapa de calor muestra los cambios porcentuales de las principales monedas. La moneda base se selecciona desde la columna de la izquierda, mientras que la moneda de cotización se selecciona en la fila superior. Por ejemplo, si elige el Libra esterlina de la columna de la izquierda y se mueve a lo largo de la línea horizontal hasta el Dólar estadounidense, el cambio porcentual que se muestra en el cuadro representará el GBP (base)/USD (cotización).

- El PMI manufacturero de la Eurozona cayó a 45.6 en junio, por debajo de la estimación de 47.9.

- El PMI de servicios cayó a 52.2 en junio frente al 53.5 anticipado.

- El EUR/USD mantiene las pérdidas por debajo de 1.0700 tras los datos del PMI de Alemania y la Eurozona.

El sector manufacturero de la Eurozona volvió a perder impulso mientras que la actividad del sector servicios se deterioró en junio, según los datos de la última encuesta del índice de gerentes de compras de HCOB publicada el viernes.

El Índice de Gerentes de Compras Manufactureras (PMI) de la Eurozona cayó de 47.3 en mayo a 45.6 en junio, no alcanzando la previsión del mercado de 47.9. El índice se desplomó a un mínimo de seis meses.

El PMI de servicios del bloque cayó de 53.2 en mayo a 52.2 en junio. Los datos no cumplieron con las expectativas del mercado de 53.5 y alcanzaron un mínimo de tres meses.

El PMI Compuesto de la Eurozona HCOB cayó bruscamente a 50.8 en junio frente a los 52.5 esperados y la lectura de 52.2 de mayo. El índice alcanzó un mínimo de tres meses.

Reacción del EUR/USD a los datos de los PMI de la Eurozona

EUR/USD mantiene las pérdidas cerca de 1.0675 tras los PMI bajistas de la Eurozona. El precio al contado está perdiendo un 0,20% en el día, al momento de la publicación.

El Euro FAQs

El Euro es la moneda de los 20 países de la Unión Europea que pertenecen a la zona euro. Es la segunda divisa más negociada del mundo, por detrás del Dólar estadounidense. En 2022, representó el 31% de todas las transacciones de cambio de divisas, con un volumen medio diario de más de 2.2 billones de dólares al día. El EUR/USD es el par de divisas más negociado del mundo, con un 30% estimado de todas las transacciones, seguido del EUR/JPY (4%), el EUR/GBP (3%) y el EUR/AUD (2%).

El Banco Central Europeo (BCE), con sede en Fráncfort (Alemania), es el banco de reserva de la zona euro. El BCE fija las tasas de interés y gestiona la política monetaria El principal mandato del BCE es mantener la estabilidad de precios, lo que significa controlar la inflación o estimular el crecimiento. Su principal instrumento es subir o bajar las tasas de interés. Unos tipos de interés relativamente altos -o la expectativa de unos tipos más altos- suelen beneficiar al Euro y viceversa. El Consejo de Gobierno del BCE adopta las decisiones de política monetaria en reuniones que se celebran ocho veces al año. Las decisiones las toman los directores de los bancos nacionales de la eurozona y seis miembros permanentes, entre ellos la presidenta del BCE, Christine Lagarde.

Los datos de inflación de la eurozona, medidos por el Índice Armonizado de Precios de Consumo (IPCA), son un dato econométrico importante para el euro. Si la inflación aumenta más de lo previsto, especialmente si supera el objetivo del 2% fijado por el BCE, éste se ve obligado a subir las tasas de interés para volver a controlarla. Unos tipos de interés relativamente altos en comparación con sus homólogos suelen beneficiar al Euro, ya que hace que la región resulte más atractiva como lugar para que los inversores mundiales aparquen su dinero.

Las publicaciones de datos miden la salud de la economía y pueden influir en el Euro. Indicadores como el PIB, los PMI de manufactura y servicios, el empleo y las encuestas sobre el sentimiento de los consumidores pueden influir en la dirección de la moneda única. Una economía fuerte es bien para el Euro. No sólo atrae más inversión extranjera, sino que puede animar al BCE a subir los tipos de interés, lo que reforzará directamente al Euro. Por el contrario, si los datos económicos son débiles, es probable que el Euro caiga. Los datos económicos de las cuatro mayores economías de la zona euro (Alemania, Francia, Italia y España) son especialmente significativos, ya que representan el 75% de la economía de la eurozona.

Otra publicación importante para el euro es la balanza comercial. Este indicador mide la diferencia entre lo que un país gana con sus exportaciones y lo que gasta en importaciones durante un periodo determinado. Si un país produce productos de exportación muy solicitados, su divisa se revalorizará debido a la demanda adicional creada por los compradores extranjeros que desean adquirir estos bienes. Por lo tanto, una balanza comercial neta positiva fortalece una divisa y viceversa para una balanza negativa.

- Las ventas minoristas del Reino Unido repuntaron un 2,9% intermensual en mayo, muy por encima de lo esperado.

- Las ventas minoristas básicas mensuales del Reino Unido aumentaron un 2,9% en mayo.

- El GBP/USD mantiene ganancias por encima de 1.2650 tras los datos positivos del Reino Unido.

Las ventas minoristas del Reino Unido repuntaron un 2,9% intermensual en mayo después de caer un 1,8% en abril, según los últimos datos publicados el viernes por la Oficina Nacional de Estadísticas (ONS). Los mercados preveían un aumento del 1,5% en el mes informado.

Las ventas minoristas excluyendo las ventas de combustible para automóviles aumentaron un 2,9% mensual, frente a la caída previa del 1,4% y la previsión del mercado del 1,3%.

Las ventas minoristas anuales en el Reino Unido aumentaron un 1,3% en mayo frente a la caída del 2,3% en abril, mientras que las ventas minoristas básicas aumentaron un 1,2% en el mismo mes frente al -2,5% anterior. Ambas cifras superaron las expectativas.

Reacción del mercado al informe de ventas minoristas del Reino Unido

GBP/USD recibe nuevas ofertas tras la fuerte publicación de datos del Reino Unido, subiendo un 0,10% en el día para cotizar cerca de 1,2670, al momento de escribir.

©2000-2026. Todos los derechos reservados.

El sitio es administrado por Teletrade D.J. LLC 2351 LLC 2022 (Euro House, Richmond Hill Road, Kingstown, VC0100, St. Vincent and the Grenadines).

La información presentada en el sitio, no es una base para tomar decisiones de inversión y es proporcionada sólo con fines informativos.

La empresa no atiende ni presta servicio a clientes residentes en Estados Unidos, Canadá y los países incluidos en la lista negra del FATF.

La realización de operaciones comerciales en los mercados financieros con instrumentos financieros de margen, abre grandes oportunidades y permite a los inversores que estén dispuestos a correr riesgos a obtener altos rendimientos, pero al mismo tiempo conlleva un nivel de riesgo de pérdidas potencialmente alto. Por lo tanto, antes de comenzar a comercializar, se debe tomar de manera responsable a la cuestión de elegir la estrategia de inversión correspondiente, teniendo en cuenta los recursos disponibles.

Uso de información: al usar completamente o parcialmente los materiales del sitio, el enlace a TeleTrade como fuente de información es obligatorio. El uso de materiales en Internet debe ir acompañado de un hipervínculo al sitio teletrade.org. Importación automática de materiales e información del sitio está prohibida.

Para cualquier duda o pregunta, póngase en contacto con pr@teletrade.global.