- Análisis

- Noticias y herramientas

- Noticias del mercado

Noticias de mercados

- El USD/JPY enfrenta una presión continua, potencialmente cerrando por debajo de 155.00 a medida que la guerra comercial entre EE.UU. y China se intensifica.

- Los indicadores técnicos sugieren una mayor caída, con el par ahora cotizando dentro de la Nube de Ichimoku.

- Los niveles de resistencia y soporte son observados de cerca, con posibles rebotes enfrentando obstáculos en 155.76 y 156.29.

El USD/JPY cae por debajo de 155.00 por segundo día consecutivo y parece estar listo para lograr un cierre diario por debajo de este último. La caída de los rendimientos del Tesoro estadounidense y la escalada de la "guerra comercial" entre Estados Unidos (EE.UU.) y China respaldarían al Yen japonés (JPY) debido a su atractivo como refugio seguro. Al momento de escribir, el par registra pérdidas del 0.28%.

USD/JPY Análisis del Precio: Perspectiva técnica

Los desarrollos durante el fin de semana desarrollaron una enorme vela de 190 pips el 3 de febrero, que recientemente cerró por debajo de 155.00 por primera vez desde el 30 de enero. Además, el par USD/JPY rompió la media móvil simple (SMA) de 50 días en 155.02 y registró dos días consecutivos de cierre bajista, lo que podría allanar el camino para una mayor caída.

Es de notar que el precio spot del USD/JPY se encuentra dentro de la Nube de Ichimoku (Kumo), lo que indica "acción de precio lateral".

Si el USD/JPY cae por debajo del mínimo del 30 de enero de 153.79, esto podría abrir la puerta para desafiar el Senkou Span B en 153.76, seguido por el mínimo del 27 de enero de 153.71. Si esos niveles se rompen, el siguiente soporte sería la SMA de 200 días en 152.81.

Por el contrario, si el USD/JPY sube por encima de la SMA de 50 días, la siguiente resistencia sería el Senkou Span A en 155.76, antes de desafiar el Tenkan-Sen en 156.29

USD/JPY Gráfico de Precios

- Alphabet (GOOG) cae un 7.83% en el día, cotizando sobre 191.64$ en el horario extendido

- La compañía obtuvo ingresos por 96.47 mil millones de dólares por debajo de las proyecciones de los analistas.

Los títulos de Alphabet establecieron un mínimo del día en 204.26$, atrayendo compradores que impulsaron el precio de la acción a un máximo diario en 208.70$. En estos momentos, los valores de Alphabet operan en 191.64$, perdiendo un 7.83% en el horario extendido.

Alphabet no alcanza los ingresos estimados y decepciona en su reporte trimestral

La compañía líder en tecnología Alphabet (GOOG) obtuvo ingresos por 96.47 mil millones de dólares, inferior a los 96.47 mil millones esperados por el consenso, así como una ganancia por acción de 2.15$ frente al 2.125$ proyectados por el mercado. Tras estos resultados, el precio de la acción se ha desplomado un 7.83%, operando al momento de escribir en 191.64$ en el horario extendido.

GOOG ha enfrentado obstáculos recientemente, entre los que destacan una investigación antimonopolio por parte de China y un gasto cuestionable en el desarrollo de inteligencia artificial.

Niveles técnicos de Alphabet

Las acciones de Alphabet establecieron un soporte de corto plazo dado por el mínimo del 28 de enero en 192.61$. La siguiente zona de soporte clave está en 182.70$, punto pivote del 10 de diciembre de 2024. Al alza, la resistencia más cercana se encuentra en 208.70$, máximo del 4 de febrero

Gráfico de 4 horas de Alphabet

- El NZD/USD avanza a 0.5650 el martes, extendiendo las ganancias recientes.

- El par rompe por encima de la SMA de 20 días, reforzando el sentimiento alcista.

- Una tendencia alcista general se confirmaría si rompe por encima de 0.5800.

El par NZD/USD continuó su trayectoria alcista el martes, subiendo un 0.39% a 0.5650 y rompiendo por encima de su media móvil simple (SMA) de 20 días. Este movimiento sugiere un posible cambio en el sentimiento, con los compradores ganando control después de un período prolongado de movimiento dentro de un rango. La ruptura por encima de este nivel técnico podría allanar el camino para más ganancias a corto plazo, por lo que el par debería centrarse en construir soporte alrededor de esta área para asegurarlo.

Desde una perspectiva técnica, los indicadores apuntan a un creciente impulso alcista. El Índice de Fuerza Relativa (RSI) ha subido a 50, confirmando una mayor presión de compra, mientras que el histograma de la Convergencia/Divergencia de Medias Móviles (MACD) imprime barras verdes crecientes, reforzando la perspectiva de mejora.

Mirando hacia adelante, si el NZD/USD logra mantenerse por encima de la SMA de 20 días, los próximos niveles de resistencia a observar son 0.5680 y 0.5725. A la baja, el soporte inmediato se encuentra en 0.5620, con una ruptura por debajo de este nivel que podría llevar a una nueva prueba de 0.5585. Mantener una posición por encima de la SMA de 20 días será crucial para sostener el sesgo alcista actual.

NZD/USD gráfico diario

- El Oro alcanza un máximo histórico de 2.845$, ganando más del 1% a medida que los temores de guerra comercial intensifican la demanda de refugio seguro.

- Los aranceles de represalia chinos sobre los bienes estadounidenses y los controles de exportación amplifican las incertidumbres del mercado.

- Los próximos discursos de la Fed pueden influir en la trayectoria del oro, con posibles cambios de línea dura que podrían moderar las ganancias.

El Oro alcanzó un récord de 2.845$ el martes por la noche durante la sesión norteamericana, ya que el Dólar estadounidense cayó, lastrado por la caída de los rendimientos de los bonos del Tesoro de EE.UU. La "guerra comercial" entre Estados Unidos (EE.UU.) y China provocó una huida hacia el estatus de refugio seguro del metal amarillo. El XAU/USD cotiza a 2.843$, subiendo más del 1%.

Los problemas geopolíticos están impulsando los precios del oro. Aunque el presidente de EE.UU., Donald Trump, retrasó los aranceles sobre México y Canadá, los aranceles del 10% sobre los bienes chinos entraron en vigor, provocando acciones de represalia por parte de China.

China aplicó aranceles sobre productos específicos, como carbón, Gas Natural Licuado (GNL), petróleo crudo, equipos agrícolas y camiones eléctricos importados de EE.UU. Además, ha decidido imponer controles a las exportaciones de algunos metales, que son críticos para la electrónica.

La escalada de la guerra comercial entre EE.UU. y China pesó sobre el Dólar, que, según el Índice del Dólar estadounidense (DXY), cayó un 0.43%, por debajo de la cifra de 108.00.

Por lo tanto, el metal sin rendimiento está listo para extender su recuperación, inicialmente hacia 2.850$, antes de la cifra de 2.900$.

Sin embargo, los oradores de la Reserva Federal (Fed) podrían limitar el avance del Oro si se vuelven ligeramente de línea dura. La presidenta de la Fed de San Francisco, Mary Daly, dijo que el trabajo de la Fed no ha terminado en cuanto a la inflación, y agregó que la economía de EE.UU. está en un buen lugar y que el Banco Central está en una posición fuerte para esperar y ver y evaluar el impacto de los aranceles.

Resumen diario de los mercados: Los precios del oro respaldados por la caída de los rendimientos de EE.UU.

- El precio del oro se dispara respaldado por la caída de los rendimientos de EE.UU. Los rendimientos reales de EE.UU., medidos por los valores protegidos contra la inflación del Tesoro a 10 años (TIPS), caen casi seis puntos básicos (pb) desde 2.13% a 2.072%

- El rendimiento del bono del Tesoro a 10 años de EE.UU. cae cuatro pb a 4.51%.

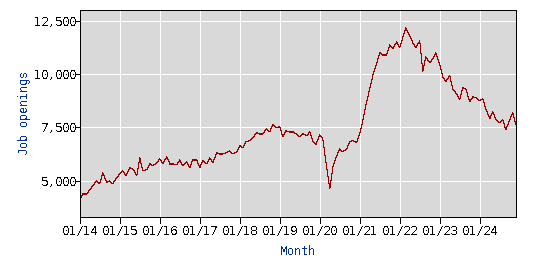

- Los datos de la Encuesta de Ofertas de Empleo y Rotación Laboral (JOLTS) de EE.UU. mostraron que las ofertas de empleo están disminuyendo, lo que indica un mercado laboral fuerte. Las ofertas de empleo cayeron a 7.6 millones en diciembre, revelando que el Departamento de Trabajo había disminuido desde noviembre 8.156 millones y estaba por debajo de las previsiones de 8 millones.

- Los pedidos de fábrica de EE.UU. cayeron -0.9% en diciembre, por debajo de las previsiones de una contracción de -0.7%.

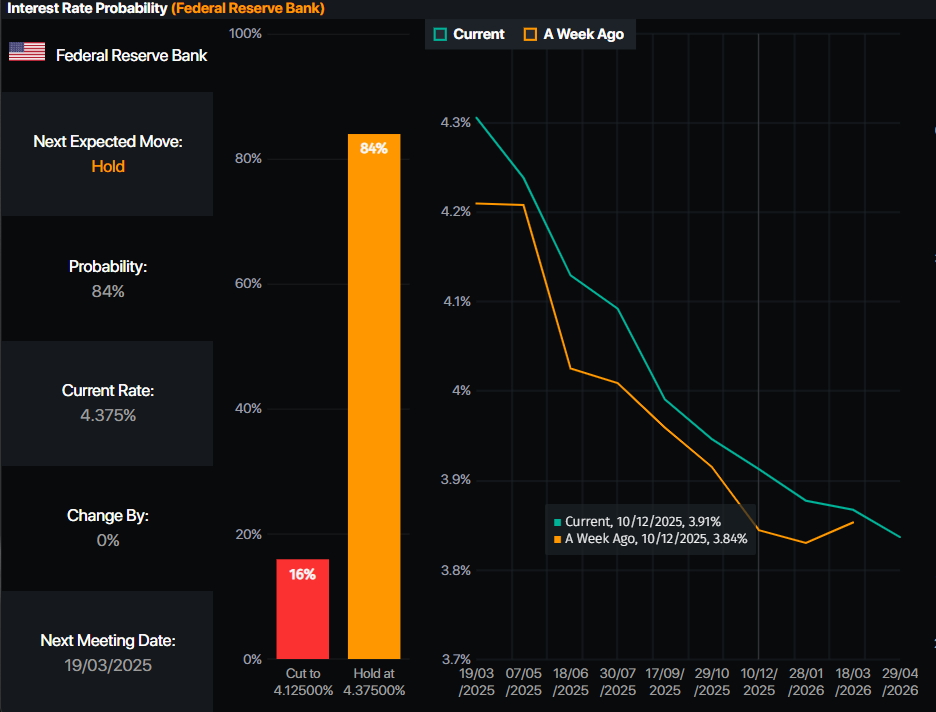

- Los futuros de la tasa de fondos federales del mercado monetario están valorando una flexibilización de 48 puntos básicos (pb) por parte de la Reserva Federal en 2025.

Fuente: Prime Market Terminal

Perspectiva técnica del XAU/USD: Los precios del oro están listos para alcanzar máximos históricos

La tendencia alcista del oro se mantiene intacta a medida que crece el impulso alcista, como lo muestra el Índice de Fuerza Relativa (RSI). El RSI da señales de sobrecompra, pero debido a la fuerza de la tendencia, el nivel más extremo sube de 70 a 80. Por lo tanto, como el RSI está en 74, los alcistas podrían seguir siendo optimistas de que se avecinan precios más altos.

La próxima resistencia sería 2.850$ antes de la extensión de Fibonacci (Fib) del 161.8% en 2.889$, antes de 2.900$ como se ve en el gráfico de 4 horas.

Por el contrario, si los vendedores despejan la media móvil simple (SMA) de 50 períodos en 2.780$, esto será seguido por el mínimo del 27 de enero de 2.730$. La siguiente parada por debajo de allí sería 2.700$.

Oro FAQs

El Oro ha desempeñado un papel fundamental en la historia de la humanidad, ya que se ha utilizado ampliamente como depósito de valor y medio de intercambio. En la actualidad, aparte de su brillo y su uso para joyería, el metal precioso se considera un activo refugio, lo que significa que se considera una buena inversión en tiempos turbulentos. El Oro también se considera una cobertura contra la inflación y la depreciación de las divisas, ya que no depende de ningún emisor o gobierno concreto.

Los bancos centrales son los mayores tenedores de Oro. En su objetivo de respaldar sus divisas en tiempos turbulentos, los bancos centrales tienden a diversificar sus reservas y a comprar Oro para mejorar la percepción de fortaleza de la economía y de la divisa. Unas reservas de Oro elevadas pueden ser una fuente de confianza para la solvencia de un país. Los bancos centrales añadieron 1.136 toneladas de Oro por valor de unos 70.000 millones de dólares a sus reservas en 2022, según datos del Consejo Mundial del Oro. Se trata de la mayor compra anual desde que existen registros. Los bancos centrales de economías emergentes como China, India y Turquía están aumentando rápidamente sus reservas de Oro.

El Oro tiene una correlación inversa con el Dólar estadounidense y los bonos del Tesoro de EE.UU., que son los principales activos de reserva y refugio. Cuando el Dólar se deprecia, el precio del Oro tiende a subir, lo que permite a los inversores y a los bancos centrales diversificar sus activos en tiempos turbulentos. El Oro también está inversamente correlacionado con los activos de riesgo. Un repunte en el mercado bursátil tiende a debilitar el precio del Oro, mientras que las ventas masivas en los mercados de mayor riesgo tienden a favorecer al metal precioso.

El precio del Oro puede moverse debido a una amplia gama de factores. La inestabilidad geopolítica o el temor a una recesión profunda pueden hacer que el precio del Oro suba rápidamente debido a su condición de activo refugio. Como activo sin rendimiento, el precio del Oro tiende a subir cuando bajan los tipos de interés, mientras que el encarecimiento del dinero suele lastrar al metal amarillo. Aun así, la mayoría de los movimientos dependen de cómo se comporte el Dólar estadounidense (USD), ya que el activo se cotiza en dólares (XAU/USD). Un Dólar fuerte tiende a mantener controlado el precio del Oro, mientras que un Dólar más débil probablemente empuje al alza los precios del Oro.

- El índice bursátil S&P 500 sube un 0.69% en el día, cotizando actualmente en 6.034.

- Las ofertas de trabajo JOLTS se situaron en 7.6 millones en diciembre, por debajo de las expectativas del mercado.

- La presidenta de la Reserva Federal de San Francisco, Mary Daly, señaló que la autoridad monetaria tomará su tiempo para evaluar los datos económicos.

- La mirada de los inversores estará sobre el Informe de empleo ADP de Estados Unidos, a publicarse el día de mañana.

El S&P 500 marcó un mínimo diario en 5.967, atrayendo compradores que impulsaron el índice a máximos del 31 de enero en 6.041. Al momento de escribir, el S&P 500 opera en 6.034, ganando un 0.69% el día de hoy.

El S&P 500 repunta previo a la publicación de datos económicos clave de Estados Unidos

La Oficina de Estadísticas Laborales de EE.UU. dio a conocer que las ofertas de trabajo JOLTS se situaron en 7.6 millones en diciembre, por debajo de los 8 millones esperados por el consenso y de los 8.098 millones alcanzados el mes previo.

Por otro lado, la presidenta de la Fed de San Francisco, Mary Daly, mostró cautela el día de hoy al comentar que la autoridad monetaria se tomará su tiempo para observar los datos económicos y decidir el siguiente cambio en su política.

El foco de los inversores estará en el Informe de empleo ADP, el PMI de servicios ISM y en los discursos de miembros clave de la Reserva Federal, a desarrollarse el día de mañana.

Niveles por considerar en el S&P 500

El S&P 500 reaccionó al alza en un soporte de corto plazo dado por el mínimo del 27 de enero en 5.916. El siguiente soporte clave se encuentra en 5.765, punto pivote del 13 de enero. Al norte, la resistencia importante está en 6.129, máximo del 24 de enero.

Gráfica de 4 horas del S&P 500

S&P 500 FAQs

El S&P 500 es un índice bursátil muy seguido que mide el rendimiento de 500 empresas públicas y se considera una medida amplia del mercado bursátil estadounidense. La influencia de cada empresa en el cálculo del índice se pondera en función de la capitalización bursátil. Ésta se calcula multiplicando el número de acciones cotizadas de la empresa por el precio de la acción. El índice S&P 500 ha logrado rendimientos impresionantes: 1.00$ invertido en 1970 habría producido un rendimiento de casi 192.00$ en 2022. La rentabilidad media anual desde su creación en 1957 ha sido del 11.9%.

Las empresas se seleccionan por comité, a diferencia de otros índices en los que se incluyen en función de normas establecidas. Aun así, deben cumplir ciertos criterios de elegibilidad, el más importante de los cuales es la capitalización bursátil, que debe ser igual o superior a 12.700 millones de dólares. Otros criterios son la liquidez, el domicilio, la capitalización bursátil, el sector, la viabilidad financiera, el tiempo de cotización y la representación de los sectores de la economía de Estados Unidos. Las nueve mayores empresas del índice representan el 27.8% de la capitalización bursátil del índice.

Hay varias formas de operar con el S&P 500. La mayoría de los corredores minoristas y plataformas de spread betting permiten a los operadores utilizar Contratos por Diferencia (CFD) para realizar apuestas sobre la dirección del precio. Además, se pueden comprar fondos indexados, fondos de inversión y fondos cotizados (ETF) que siguen la cotización del S&P 500. El más líquido de los ETF es el ETF de la Bolsa de Londres. El más líquido de los ETF es el SPY de State Street Corporation. El Chicago Mercantile Exchange (CME) ofrece contratos de futuros sobre el índice y el Chicago Board of Options (CMOE) ofrece opciones, así como ETF, ETF inversos y ETF apalancados.

Son muchos los factores que impulsan al S&P 500, pero principalmente es el rendimiento agregado de las empresas que lo componen, revelado en sus informes de resultados trimestrales y anuales. Los datos macroeconómicos estadounidenses y mundiales también contribuyen, ya que influyen en la confianza de los inversores, que si es positiva impulsa las ganancias. El nivel de los tipos de interés, fijado por la Reserva Federal (Fed), también influye en el S&P 500, ya que afecta al coste del crédito, del que dependen en gran medida muchas empresas. Por lo tanto, la inflación puede ser un factor determinante, así como otros parámetros que influyen en las decisiones de la Reserva Federal.

- El AUD/USD avanzó a 0.6255 el martes, extendiendo el rebote del lunes.

- China anunció aranceles sobre bienes específicos de EE.UU.

- Mejora el sentimiento del mercado ante expectativas de datos más suaves de EE.UU. y posible flexibilización del RBA.

El martes, el AUD/USD subió a 0.6255 mientras el par extendía la recuperación del lunes. La recuperación se produce después de los nuevos aranceles de EE.UU. sobre China impulsados por el presidente Trump, seguidos de retrasos en los aranceles sobre Canadá y México, lo que ha aliviado los temores de una guerra comercial.

Mientras tanto, las apuestas agresivas sobre un recorte de tasas del Banco de la Reserva de Australia (RBA) en febrero y las preocupaciones sobre la desaceleración económica de China continúan pesando sobre el AUD.

Resumen de los mercados: El Dólar australiano sube mientras China impone aranceles a EE.UU.

- El presidente Trump anunció primero un arancel del 25% sobre bienes de Canadá y México, pero luego acordó posponer estos aranceles por un mes, aliviando las tensiones comerciales inmediatas. Al mismo tiempo, un arancel del 10% sobre las importaciones chinas sigue en vigor, mientras que China ha señalado que impugnará estas medidas en la OMC.

- El Dólar estadounidense experimentó volatilidad después de un breve repunte que llevó al Índice del Dólar hacia máximos de tres semanas cerca de 110.00 y luego cayó hacia 108.00.

- En el frente de datos, las ofertas de empleo JOLTS cayeron a 7.6 millones en diciembre, por debajo de la estimación de consenso de 8 millones.

- En el ámbito local, se anticipa que los datos del IPC australiano de diciembre muestren una inflación moderada, pronosticada en alrededor del 2.5% interanual en comparación con el 2.8% anterior, lo que ha reforzado las apuestas del mercado sobre un recorte de tasas de 25 puntos básicos del RBA en febrero.

- Sin embargo, las preocupaciones persistentes sobre la débil recuperación de China y el lento impulso económico doméstico continúan pesando sobre el Dólar australiano.

- El sentimiento de riesgo del mercado en general sigue siendo cauteloso tras la reciente volatilidad en los mercados de renta variable y bonos globales, mientras que las renovadas preocupaciones geopolíticas y las ventas masivas en el sector tecnológico también han añadido demanda de refugio seguro para el Dólar estadounidense.

Perspectiva técnica del AUD/USD: Los toros aceleran, mejora la perspectiva

El par AUD/USD subió a 0.6255 el martes mientras navegaba dentro de un rango de negociación estrecho entre 0.6200 y 0.6300. El Índice de Fuerza Relativa (RSI) está en 53, posicionado en territorio positivo y subiendo bruscamente, lo que señala un creciente interés de compra.

Simultáneamente, el histograma de la Convergencia/Divergencia de Medias Móviles (MACD) muestra barras verdes, lo que sugiere que, aunque el impulso alcista está emergiendo, todavía está moderado por las incertidumbres prevalecientes del mercado. Con el soporte firmemente establecido cerca de 0.6200 y la resistencia alrededor de 0.6300, una ruptura en cualquier dirección dictará el ritmo del par.

Dólar australiano FAQs

Uno de los factores más importantes para el Dólar australiano (AUD) es el nivel de los tipos de interés fijados por el Banco de la Reserva de Australia (RBA). Dado que Australia es un país rico en recursos, otro factor clave es el precio de su mayor exportación, el mineral de hierro. La salud de la economía china, su mayor socio comercial, es un factor, así como la inflación en Australia, su tasa de crecimiento y la Balanza Comercial. El sentimiento del mercado, es decir, si los inversores apuestan por activos más arriesgados (risk-on) o buscan refugios seguros (risk-off), también es un factor, siendo el risk-on positivo para el AUD.

El Banco de la Reserva de Australia (RBA) influye en el Dólar australiano (AUD) fijando el nivel de los tipos de interés que los bancos australianos pueden prestarse entre sí. Esto influye en el nivel de los tipos de interés de la economía en su conjunto. El principal objetivo del RBA es mantener una tasa de inflación estable del 2%-3% ajustando los tipos de interés al alza o a la baja. Unos tipos de interés relativamente altos en comparación con otros grandes bancos centrales apoyan al AUD, y lo contrario para los relativamente bajos. El RBA también puede utilizar la relajación y el endurecimiento cuantitativo para influir en las condiciones crediticias, siendo la primera negativa para el AUD y la segunda positiva para el AUD.

China es el mayor socio comercial de Australia, por lo que la salud de la economía china influye mucho en el valor del Dólar australiano (AUD). Cuando la economía china va bien, compra más materias primas, bienes y servicios de Australia, lo que aumenta la demanda del AUD y hace subir su valor. Lo contrario ocurre cuando la economía china no crece tan rápido como se esperaba. Por lo tanto, las sorpresas positivas o negativas en los datos de crecimiento chino suelen tener un impacto directo en el Dólar australiano.

El mineral de hierro es la mayor exportación de Australia, con 118.000 millones de dólares al año según datos de 2021, siendo China su principal destino. El precio del mineral de hierro, por lo tanto, puede ser un impulsor del Dólar australiano. Por lo general, si el precio del mineral de hierro sube, el AUD también lo hace, ya que aumenta la demanda agregada de la divisa. Lo contrario ocurre cuando el precio del mineral de hierro baja. Los precios más altos del mineral de hierro también tienden a dar lugar a una mayor probabilidad de una balanza comercial positiva para Australia, lo que también es positivo para el AUD.

La balanza comercial, que es la diferencia entre lo que un país gana con sus exportaciones y lo que paga por sus importaciones, es otro factor que puede influir en el valor del Dólar australiano. Si Australia produce exportaciones muy solicitadas, su divisa ganará valor exclusivamente por el exceso de demanda creado por los compradores extranjeros que desean adquirir sus exportaciones frente a lo que gasta en comprar importaciones. Por lo tanto, una balanza comercial neta positiva fortalece el AUD, con el efecto contrario si la balanza comercial es negativa.

- El Nasdaq 100 gana un 1.20% el día de hoy, cotizando en estos momentos sobre 21.540.

- Las acciones de Palantir Technologies (PLTR) se disparan un 23.28% en el día tras superar las expectativas de los analistas en su informe financiero.

- Los títulos de PDD Holdings (PDD) repuntan un 8.12%, llegando a máximos del 31 de enero.

El Nasdaq 100 estableció un mínimo diario en 21.207, atrayendo compradores que impulsaron el índice tecnológico a máximos no vistos desde el 31 de enero en 21.584. Al momento de escribir, el Nasdaq 100 opera en 21.540, subiendo un 1.20% diario.

Palantir Technologies y PDD Holdings lideran las ganancias en el Nasdaq 100

La empresa líder en análisis de datos para la toma de decisiones, Palantir Technologies (PLTR) presenta una ganancia de un 23.28% en la jornada del martes, estableciendo un nuevo máximo histórico en 106.91$ tras superar las estimaciones en su informe de ganancias. PLTR obtuvo ingresos por 827.52 millones de dólares frente a los 775.78 millones de dólares y una ganancia por acción de 0.14$, por encima de los 0.111$ esperados por el consenso.

Por otro lado, PDD Holdings (PDD) compañía que gestionar compañías de comercio electrónico, repunta un 8.15% diario, llegando a máximos del 31 enero en 115.20$. PDD se ha visto afectada por la retórica arancelaria del presidente de Estados Unidos, Donald Trump, al imponer aranceles del 10% a los bienes de origen chino.

En respuesta, China ha respondido con aranceles a las importaciones estadounidenses. Los inversores estarán atentos al desarrollo de las negociaciones comerciales entre Donald Trump y Xi Jinpin.

El foco de los operadores se centra en el informe trimestral de Alphabet al cierre del mercado. Los analistas proyectan ingresos por 96.69 mil millones de dólares y una ganancia por acción de 2.125$.

Niveles técnicos en el Nasdaq 100

El Nasdaq 100 estableció un soporte de corto plazo dado por el mínimo del 3 de febrero en 20.970. El siguiente nivel clave de soporte lo observamos en 20.658, mínimo del 27 de enero. Al norte, la resistencia importante está en 21.940, punto pivote del 24 de enero.

Gráfico de 4 horas del Nasdaq 100

Nasdaq FAQs

El Nasdaq es una bolsa de valores estadounidense que empezó siendo un cotizador electrónico de valores. Al principio, el Nasdaq sólo ofrecía cotizaciones de valores extrabursátiles (OTC), pero más tarde se convirtió también en bolsa. En 1991, el Nasdaq había crecido hasta representar el 46% de todo el mercado de valores estadounidense. En 1998, se convirtió en la primera bolsa de EE.UU. en ofrecer negociación on-line. El Nasdaq también elabora varios índices, el más completo de los cuales es el Nasdaq Composite, que representa a los más de 2.500 valores del Nasdaq, y el Nasdaq 100.

El Nasdaq 100 es un índice de gran capitalización compuesto por 100 empresas no financieras de la bolsa Nasdaq. Aunque sólo incluye una fracción de los miles de valores del Nasdaq, explica más del 90% del movimiento. La influencia de cada empresa en el índice se pondera en función de la capitalización bursátil. El Nasdaq 100 incluye empresas muy centradas en la tecnología, aunque también engloba empresas de otros sectores y de fuera de Estados Unidos. La rentabilidad media anual del Nasdaq 100 ha sido del 17.23% desde 1986.

Hay varias formas de operar con el Nasdaq 100. La mayoría de los corredores minoristas y plataformas de spread betting ofrecen apuestas mediante Contratos por Diferencia (CFD). Para los inversores a largo plazo, los fondos cotizados (ETF) operan como acciones que imitan el movimiento del índice sin que el inversor tenga que comprar las 100 empresas que lo componen. Un ejemplo de ETF es el Invesco QQQ Trust (QQQ). Los contratos de futuros del Nasdaq 100 permiten especular sobre la evolución futura del índice. Las opciones proporcionan el derecho, pero no la obligación, de comprar o vender el Nasdaq 100 a un precio específico (precio de ejercicio) en el futuro.

Son muchos los factores que impulsan al Nasdaq 100, pero principalmente es el rendimiento agregado de las empresas que lo componen, revelado en sus informes de resultados trimestrales y anuales. Los datos macroeconómicos estadounidenses y mundiales también contribuyen, ya que influyen en la confianza de los inversores, que si es positiva impulsa las ganancias. El nivel de los tipos de interés, fijado por la Reserva Federal (Fed), también influye en el Nasdaq 100, ya que afecta al coste del crédito, del que dependen en gran medida muchas empresas. Por lo tanto, el nivel de inflación también puede ser un factor importante, así como otros parámetros que influyen en las decisiones de la Reserva Federal.

El Dólar estadounidense perdió más terreno el martes mientras los participantes del mercado continuaban evaluando la narrativa de los aranceles de EE.UU. y las posibles medidas de represalia por parte de China.

Esto es lo que necesitas saber el miércoles 5 de febrero:

El Índice del Dólar DXY no logró recuperar el impulso alcista, manteniendo el comercio bien por encima de la barrera de 108.00 en medio de preocupaciones por los aranceles y rendimientos más altos en EE.UU. El informe de Cambio de Empleo ADP acaparará todas las miradas, seguido por las Solicitudes de Hipotecas de MBA, el PMI de Servicios final de S&P Global, el PMI de Servicios del ISM y el informe semanal de la EIA sobre las reservas de petróleo crudo de EE.UU. Además, se espera que hablen Jefferson, Barkin, Goolsbee y Bowman de la Fed.

El EUR/USD tomó un fuerte ritmo y revirtió seis días de pérdidas, avanzando hasta las proximidades del nivel clave de 1.0400 el martes. Se esperan los PMIs de Servicios finales de HCOB en Alemania y la zona euro, seguidos por los Precios de Producción en el bloque y el discurso de Lane del BCE.

El GBP/USD se sumó al avance del lunes y revisó los límites de la barrera clave de 1.2500 debido a la persistente postura ofrecida en el Dólar. Toda la atención estará en la publicación del PMI de Servicios final de S&P Global.

El USD/JPY mantuvo el desempeño errático bien en su lugar, revirtiendo el retroceso del lunes y revisando la zona de 155.50. Se publicarán el PMI de Servicios de Jibun Bank final y las Ganancias Medias en Efectivo.

El AUD/USD rebotó desde los mínimos de varios años del lunes. Aunque no logró extender el rebote más allá de la región de 0.6260, imprimió ganancias marcadas para el día. El Índice de Manufactura del Grupo Ai es lo siguiente en Australia.

Los precios del WTI lograron un marcado regreso después de alcanzar nuevos mínimos cerca del nivel de 70.00$ por barril, terminando el día con humildes ganancias.

Los precios del Oro subieron a un máximo histórico alrededor de 2.840$ por onza troy en medio del retroceso del Dólar y los constantes nervios en torno al plan de aranceles de Trump. Los precios de la Plata ganaron más impulso y superaron el nivel de 32.00$ por onza por primera vez desde mediados de diciembre.

La presidenta del Banco de la Reserva Federal (Fed) de San Francisco, Mary Daly, señaló el martes que la Fed está firmemente en modo de espera, señalando específicamente el efecto paralizante que la incertidumbre económica tiene en la formulación de políticas.

Aspectos destacados

La economía está en una muy buena posición.

Hay un impulso continuo en la economía aunque hay incertidumbre.

La Fed puede tomarse su tiempo para observar los datos y los cambios de política.

Los contactos empresariales son optimistas.

Tenemos que asegurarnos de reducir la inflación, la Fed aún no ha terminado el trabajo sobre la inflación.

La Fed está en una buena posición para esperar y ver.

Las empresas son optimistas sobre el uso de la IA y tienen la sensación de que mejorará la productividad.

- China respondió a los aranceles adicionales del 10% del presidente Trump aplicando aranceles específicos sobre el carbón estadounidense y otros bienes, así como abriendo un caso antimonopolio contra Alphabet.

- El presidente de EE.UU., Donald Trump, acordó una suspensión de 30 días sobre los aranceles propuestos del 25% a China y México a cambio del refuerzo fronterizo.

- Las ofertas de empleo JOLTS no cumplen con las expectativas, cayendo a 7.6 millones desde 8.09 millones en noviembre.

- Los operadores cambian su enfoque hacia el próximo informe NFP de EE.UU., un evento clave para las perspectivas de la política de la Fed.

El Índice del Dólar estadounidense (DXY), que mide el valor del Dólar frente a una cesta de divisas, pierde impulso el martes después de luchar por volver al nivel de 110.00 y caer por debajo de 108.00. Los desarrollos recientes incluyen la imposición por parte del presidente Trump de un arancel del 10% sobre las importaciones chinas, mientras que los aranceles sobre los bienes canadienses y mexicanos se han pausado por 30 días tras negociaciones. Los inversores están preocupados de que estos aranceles puedan contribuir a la presión inflacionaria dentro de la economía estadounidense.

Mientras tanto, los operadores se preparan para los datos de Nóminas No Agrícolas (NFP) de EE.UU. del viernes, que se espera que definan la dirección de la política monetaria de la Reserva Federal (Fed).

Movimientos del mercado diario: El Dólar estadounidense se debilita tras datos económicos débiles, aranceles de EE.UU. pausados

- El presidente Trump ha acordado una suspensión de 30 días de los aranceles propuestos del 25% sobre las importaciones canadienses y mexicanas. Esta decisión se produce después de que el primer ministro canadiense, Justin Trudeau, y la presidenta mexicana, Claudia Sheinbaum, se comprometieran a mejorar las medidas de seguridad fronteriza para abordar las preocupaciones sobre la inmigración ilegal y el tráfico de drogas.

- Canadá se ha comprometido a desplegar tecnología avanzada y personal adicional a lo largo de su frontera con Estados Unidos. El país también iniciará esfuerzos de colaboración para combatir el crimen organizado, el contrabando de fentanilo y el lavado de dinero.

- México ha acordado fortalecer su frontera norte desplegando 10.000 miembros de la Guardia Nacional para frenar el flujo de migración y drogas ilegales.

- En el frente de los datos, las ofertas de empleo JOLTS cayeron a 7.6 millones en diciembre, no cumpliendo con la estimación de consenso de 8 millones.

- El mercado laboral de EE.UU. se mantiene estable con un total de separaciones que se mantuvo sin cambios en 5.3 millones en diciembre.

- Las acciones suben ya que el informe JOLTS más débil aumenta las expectativas de un recorte de tasas por parte de la Fed más adelante este año.

- La herramienta FedWatch del CME proyecta un 86% de probabilidad de que la Fed mantenga las tasas sin cambios en su reunión de marzo.

- El rendimiento a 10 años de EE.UU. sube a casi 4.55%, recuperándose del mínimo anual del lunes por debajo de 4.50%.

- El próximo informe NFP de enero será el principal catalizador del mercado para el Dólar estadounidense. El consenso general espera que la creación de empleo se haya enfriado ligeramente en el primer mes de 2025.

Perspectiva técnica del DXY: El impulso bajista se acumula mientras se rompe el 108.50

El Índice del Dólar estadounidense está perdiendo tracción con indicadores técnicos que reflejan una creciente presión a la baja. El Índice de Fuerza Relativa (RSI) ha caído por debajo de 50, señalando un cambio hacia un impulso bajista. Además, el índice ha caído por debajo de su media móvil simple (SMA) de 20 días en 108.50, aumentando la probabilidad de más caídas.

Si la presión de venta persiste, la próxima zona de soporte clave se encuentra cerca de 107.80, mientras que la resistencia permanece en 109.00. Un movimiento sostenido por debajo de 108.00 podría reforzar el sentimiento bajista, lo que podría llevar a una corrección más profunda.

- El Peso mexicano se mantiene estable después de no superar el soporte en 20.30.

- Datos económicos mixtos en México pesaron sobre la moneda mexicana.

- Los operadores esperan la reunión de política monetaria de Banxico y los discursos de la Fed.

El Peso mexicano (MXN) registró pérdidas frente al Dólar estadounidense (USD) el martes, pero aún se mantiene al alza en la semana después de que el presidente de Estados Unidos (EE.UU.), Donald Trump, retrasara los aranceles a México, tras las discusiones mantenidas con la presidenta mexicana Claudia Sheinbaum. El USD/MXN cotiza en 20.47, subiendo un 0.74%

El par USD/MXN ha encontrado un fuerte soporte cerca de la zona de 20.30 a pesar de perder más del 1.30% el lunes. Ayer, EE.UU. y México llegaron a un acuerdo para pausar los aranceles dentro de un mes, ya que la presidenta Sheinbaum se comprometió a aumentar la seguridad en la frontera para detener el tráfico de drogas y la migración ilegal.

Los inversores celebraron la noticia ya que el apetito por el riesgo mejoró, y la moneda mexicana terminó fuerte en la sesión del lunes.

Además, los datos económicos de México revelaron que la confianza empresarial de enero mejoró, aunque la actividad empresarial se contrajo, según S&P Global. La actividad manufacturera se contrajo por séptimo mes consecutivo en enero, lo que indica que la economía se está desacelerando.

Mientras tanto, las ofertas de empleo en EE.UU. cayeron por la mayor cantidad en 14 meses, según datos del Departamento de Trabajo de EE.UU. Los datos revelaron que el mercado laboral y la economía siguen siendo fuertes, manteniendo a la Reserva Federal (Fed) en espera al menos hasta junio.

Dado el contexto, se prevé un mayor alza en el USD/MXN, aunque los operadores deben estar atentos a los discursos de los funcionarios de la Fed durante el resto del día. A lo largo de la semana, se espera que el Banco de México (Banxico) recorte las tasas para el jueves.

La incertidumbre rodea el tamaño del recorte, ya que algunos funcionarios del Banco Central habían abierto la puerta a una flexibilización mayor a un cuarto de punto porcentual.

Digest diario de los motores del mercado: El Peso mexicano a la defensiva mientras el Dólar contraataca

- La confianza empresarial de México se deterioró ligeramente de 52.0 en diciembre a 51.4 en enero, reveló el Instituto Nacional de Estadística Geografía e Informática (INEGI). El subcomponente manufacturero creció de 51.4 a 51.7 en el mismo período.

- El PMI manufacturero de S&P Global en enero cayó de 49.8 a 49.1, mostrando que la actividad manufacturera se está desacelerando.

- Pollyanna De Lima, Directora Asociada de Economía en S&P Global Market Intelligence, dijo: "Los fabricantes mexicanos comenzaron 2025 en una posición más débil, profundizando en el modo de retracción ya que las condiciones actuales de la demanda y una perspectiva sombría los llevaron a buscar ahorros de costos y proteger los flujos de efectivo."

- La encuesta de economistas privados de Banxico mostró que se espera que la economía de México crezca un 1% en 2025, frente al 1.2% en diciembre. Se espera que la inflación aumente del 3.80% al 3.83%, mientras que los precios subyacentes se prevén en 3.74%, frente al 3.72%.

- Los economistas estiman que el tipo de cambio del par USD/MXN terminará el año en 20.90, frente a 20.53 en diciembre, y estiman una flexibilización de 150 puntos básicos por parte de Banxico.

- La Encuesta de Ofertas de Empleo y Rotación Laboral (JOLTS) de EE.UU. en diciembre cayó de 8.156 millones a 7.6 millones, por debajo de las estimaciones de 8 millones.

- Los futuros de la tasa de fondos federales del mercado monetario están valorando una flexibilización de 48 puntos básicos (pbs) por parte de la Reserva Federal en 2025.

Perspectiva técnica del USD/MXN: El Peso mexicano se debilita más allá de 20.50 mientras los compradores apuntan a 20.90

El USD/MXN se ha recuperado después de alcanzar un mínimo de cinco días de 20.39 cuando Trump pausó los aranceles a México. Durante la sesión norteamericana, el tipo de cambio subió por encima de la media móvil simple (SMA) de 50 días de 20.42, abriendo la puerta a más alzas.

Un cierre diario por encima de la zona psicológica de 20.50 podría allanar el camino para probar el máximo anual anterior de 20.90. Si se supera, busque el máximo del año actual en 21.29.

Por el contrario, si los vendedores empujan el USD/MXN por debajo de 20.30, podría caer a la SMA de 100 días en 20.15, antes de la cifra de 20.00.

Peso mexicano FAQs

El Peso mexicano (MXN) es la moneda más comercializada entre sus pares latinoamericanas. Su valor está ampliamente determinado por el desempeño de la economía mexicana, la política del banco central del país, la cantidad de inversión extranjera en el país e incluso los niveles de remesas enviadas por los mexicanos que viven en el extranjero, particularmente en los Estados Unidos. Las tendencias geopolíticas también pueden afectar al MXN: por ejemplo, el proceso de nearshoring (o la decisión de algunas empresas de reubicar la capacidad de fabricación y las cadenas de suministro más cerca de sus países de origen) también se considera un catalizador para la moneda mexicana, ya que el país se considera un centro de fabricación clave en el continente americano. Otro catalizador para el MXN son los precios del petróleo, ya que México es un exportador clave de la materia prima.

El objetivo principal del banco central de México, también conocido como Banxico, es mantener la inflación en niveles bajos y estables (en o cerca de su objetivo del 3%, el punto medio de una banda de tolerancia de entre el 2% y el 4%). Para ello, el banco establece un nivel adecuado de tasas de interés. Cuando la inflación es demasiado alta, Banxico intentará controlarla subiendo las tasas de interés, lo que encarece el endeudamiento de los hogares y las empresas, enfriando así la demanda y la economía en general. Las tasas de interés más altas son generalmente positivas para el Peso mexicano (MXN), ya que conducen a mayores rendimientos, lo que hace que el país sea un lugar más atractivo para los inversores. Por el contrario, las tasas de interés más bajas tienden a debilitar el MXN.

La publicación de datos macroeconómicos es clave para evaluar el estado de la economía y puede tener un impacto en la valuación del peso mexicano (MXN). Una economía mexicana fuerte, basada en un alto crecimiento económico, un bajo desempleo y una alta confianza es buena para el MXN. No solo atrae más inversión extranjera, sino que puede alentar al Banco de México (Banxico) a aumentar las tasas de interés, en particular si esta fortaleza se acompaña de una inflación elevada. Sin embargo, si los datos económicos son débiles, es probable que el MXN se deprecie.

Como moneda de mercado emergente, el Peso mexicano (MXN) tiende a subir durante períodos de riesgo, o cuando los inversores perciben que los riesgos generales del mercado son bajos y, por lo tanto, están ansiosos por participar en inversiones que conllevan un mayor riesgo. Por el contrario, el MXN tiende a debilitarse en momentos de turbulencia del mercado o incertidumbre económica, ya que los inversores tienden a vender activos de mayor riesgo y huir a los refugios seguros más estables.

- El Dólar canadiense recuperó un fuerte 1.55% el martes.

- Las amenazas de aranceles de EE.UU. sobre productos canadienses se han evaporado.

- Las cifras de empleo de EE.UU. y Canadá se avecinan a finales de la semana.

El Dólar canadiense (CAD) se disparó el martes después de que el sentimiento del mercado se recuperara de un episodio de temores arancelarios, enviando al Dólar canadiense lo suficientemente alto como para volver a caer en territorio de consolidación familiar tras una breve prueba de mínimos de dos décadas.

Un arancel rígido del 25% sobre todos los productos canadienses y una tarifa de importación del 10% sobre los productos energéticos canadienses fueron suspendidos por 30 días por el presidente de EE.UU., Donald Trump, el lunes. EE.UU. ha acordado suspender temporalmente sus planes de gravar a sus propios ciudadanos por demandar productos fabricados en Canadá, lo que incluye aproximadamente el 60% de todo el combustible consumido en EE.UU. y aproximadamente el 40% de todos los vehículos comprados. Con un tercer intento de los aranceles del presidente Trump, es probable que los inversores vean cualquier amenaza futura de aranceles de importación como una mera medida de presión para que Donald Trump asegure concesiones de aliados comerciales clave con EE.UU., la mayoría de los cuales ya se habían acordado con la administración estadounidense anterior.

Resumen diario de los mercados: El Dólar canadiense recupera terreno tras la caída por aranceles

- El Dólar canadiense rebotó un 1.55%, enviando al USD/CAD de vuelta al rango de consolidación.

- Los aranceles comerciales de EE.UU. sobre Canadá han sido suspendidos por 30 días.

- Es probable que los inversores descarten futuras amenazas de aranceles como mera postura, limitando su efectividad en el futuro.

- Las cifras de empleo de Canadá se publicarán a finales de esta semana, programadas para el viernes. Se espera que la tasa de desempleo canadiense aumente al 6.8% desde el 6.7%, y se espera que la variación neta del empleo disminuya a 25.000 desde 90.9K en enero.

- Es probable que los datos laborales de Canadá queden completamente eclipsados por las cifras de nóminas no agrícolas de EE.UU. que se publicarán al mismo tiempo. Se espera que las ganancias netas de empleo del NFP de EE.UU. disminuyan a 170.000 desde 256.000, y también se esperan revisiones retroactivas.

Pronóstico del precio del Dólar canadiense

La caída y el rebote del Dólar canadiense enviaron al USD/CAD brevemente a máximos de dos décadas cerca de 1.4800 antes de corregir bruscamente por debajo del nivel de 1.4400 el martes. A pesar de las firmes ganancias detrás del Loonie, la corrección del martes solo fue suficiente para plantar al USD/CAD de vuelta en su reciente rango de consolidación entre 1.4300 y 1.4500.

La acción del precio continúa en un patrón familiar, aunque con picos rápidos en cualquier dirección mientras el par se mueve en el rango medio.

USD/CAD gráfico diario

Dólar canadiense FAQs

Los factores clave que determinan la cotización del Dólar canadiense (CAD) son el nivel de los tipos de interés fijados por el Banco de Canadá (BoC), el precio del petróleo, el principal producto de exportación de Canadá, la salud de su economía, la inflación y la balanza comercial, que es la diferencia entre el valor de las exportaciones canadienses y el de sus importaciones. Otros factores son la confianza de los mercados, es decir, si los inversores apuestan por activos más arriesgados (risk-on) o buscan activos seguros (risk-off), siendo el risk-on positivo para el CAD. Como su mayor socio comercial, la salud de la economía estadounidense también es un factor clave que influye en el Dólar canadiense.

El Banco de Canadá (BoC) ejerce una influencia significativa sobre el Dólar canadiense al fijar el nivel de los tipos de interés que los bancos pueden prestarse entre sí. Esto influye en el nivel de los tipos de interés para todo el mundo. El principal objetivo del BoC es mantener la inflación entre el 1% y el 3% ajustando los tipos de interés al alza o a la baja. Unos tipos de interés relativamente altos suelen ser positivos para el CAD. El Banco de Canadá también puede utilizar la relajación cuantitativa y el endurecimiento para influir en las condiciones crediticias, siendo la primera negativa para el CAD y la segunda positiva para el CAD.

El precio del petróleo es un factor clave que influye en el valor del Dólar canadiense. El petróleo es la mayor exportación de Canadá, por lo que el precio del petróleo tiende a tener un impacto inmediato en el valor del CAD. Generalmente, si el precio del petróleo sube, el CAD también sube, ya que aumenta la demanda agregada de la divisa. Lo contrario ocurre si el precio del petróleo baja. Los precios más altos del petróleo también tienden a dar lugar a una mayor probabilidad de una balanza comercial positiva, lo que también apoya al CAD.

Aunque tradicionalmente siempre se ha considerado que la inflación es un factor negativo para una moneda, ya que reduce el valor del dinero, en realidad ha ocurrido lo contrario en los tiempos modernos, con la relajación de los controles de capital transfronterizos. Una inflación más alta suele llevar a los bancos centrales a subir los tipos de interés, lo que atrae más entradas de capital de inversores mundiales que buscan un lugar lucrativo donde guardar su dinero. Esto aumenta la demanda de la moneda local, que en el caso de Canadá es el Dólar canadiense.

Los datos macroeconómicos publicados miden la salud de la economía y pueden tener un impacto en el Dólar canadiense. Indicadores como el PIB, los PMI manufactureros y de servicios, el empleo y las encuestas de confianza del consumidor pueden influir en la dirección del CAD. Una economía fuerte es buena para el Dólar canadiense. No sólo atrae más inversión extranjera, sino que puede animar al Banco de Canadá a subir los tipos de interés, lo que se traduce en una moneda más fuerte. Sin embargo, si los datos económicos son débiles, es probable que el CAD caiga.

- Nvidia (NVDA) sube un 2.18% diario, cotizando actualmente en 119.22$.

- NVDA termina con una racha de dos sesiones consecutivas a la baja, llegando a máximos del 31 de enero.

Los títulos de Nvidia marcaron un mínimo del día en 116.70$, atrayendo compradores que impulsaron el precio de la acción a máximos del 31 de enero en 121.20$. Actualmente, NVDA opera sobre 119.22$, ganando un 2.23% en el día.

Los valores de Nvidia repuntan en medio de la tensa calma arancelaria

El presidente de Estados Unidos, Donald Trump, ha pospuesto por un mes los aranceles del 25% a Canadá y México. Tras estas noticias, el mercado ha reaccionado al alza, impulsando las acciones de Nvidia (NVDA) un 2.18% en la jornada del martes, llegando a máximos del 31 de enero en 121.20$.

La compañía ha enfrentado algunos obstáculos recientemente, destacando las restricciones del gobierno estadounidense a los envíos de chips de inteligencia artificial a China. De igual forma, los inversores se mostraron preocupados por el costo del desarrollo de la inteligencia artificial tras el surgimiento del modelo DeepSeek R1 de origen chino.

El Banco de inversión, Bank of America, confirmó la calificación de compra a Nvidia (NVDA), estableciendo un precio objetivo de 190$.

NVDA dará a conocer su informe de ganancias el 26 de febrero. El consenso estima ingresos por 38.02 mil millones de dólares y una ganancia por acción de 0.845$.

Niveles técnicos de Nvidia

Las acciones de NVDA reaccionaron al alza en un soporte de corto plazo dado por el mínimo del 3 de febrero en 113.01$. La resistencia más cercana se encuentra en 129.00$, máximo del 28 de enero. El siguiente cuyo nivel de resistencia clave lo observamos en 153.13$, punto pivote del 7 de enero.

Gráfico de 4 horas de NVDA

Acciones de semiconductores FAQs

Un semiconductor es un término que se utiliza para referirse a varios tipos de chips informáticos. Oficialmente denominados dispositivos semiconductores, estos chips informáticos se basan en materiales semiconductores como el silicio y el arseniuro de galio para procesar la corriente eléctrica que produce el mundo moderno de la informática. Vienen en muchas formas, tamaños, mejoras y configuraciones, como diodos, transistores y circuitos integrados, hasta aplicaciones más complejas como memoria DRAM, procesadores simples e incluso GPU.

En primer lugar, están los diseñadores de chips puros, como Nvidia, AMD, Broadcom y Qualcomm. Estas empresas utilizan software sofisticado para diseñar y probar chips. En segundo lugar, están los fabricantes de equipos que proporcionan las máquinas necesarias para construir chips de computadora. Entre ellos se encuentran ASML y Lam Research. Luego están las fundiciones que fabrican los chips. Entre ellas se encuentran Taiwan Semiconductor y GlobalFoundries. Por último, están los fabricantes de dispositivos integrados que diseñan sus propios chips y, además, los fabrican ellos mismos. Entre ellos se encuentran Samsung e Intel.

Se trata de la observación de que el número de transistores en un circuito integrado se duplica cada dos años. La “ley” recibe su nombre de Gordon Moore, fundador de Fairchild Semiconductor y, posteriormente, de Intel. La duplicación es posible debido a la reducción del tamaño de los nodos de proceso o de las piezas del chip informático. En 1971, la fabricación comercial avanzada había alcanzado los 10 micrones de ancho. En 1987, la tecnología de semiconductores había avanzado hasta los 800 nanómetros de ancho. En 1999, este proceso había avanzado hasta los 180 nanómetros. En 2007, el tamaño había descendido a 32 nanómetros, y en 2022 se redujo hasta los 3 nanómetros, lo que se acerca al tamaño del ADN humano.

En 2022, la industria mundial de semiconductores tuvo ingresos de poco menos de 600 mil millones de dólares. En total, la industria envió 1,15 billones de unidades de semiconductores en 2021. Los principales países que participan en la cadena de suministro de semiconductores son Taiwán, Estados Unidos, China, Países Bajos, Corea del Sur, Japón e Israel.

- El Dow Jones está alcanzando un rango medio cómodo alrededor de 44.450 el martes.

- Las amenazas de aranceles casi globales se han evaporado en 24 horas.

- Las tensiones comerciales siguen siendo un problema con China, pero las exenciones arancelarias están descontadas.

El Promedio Industrial Dow Jones (DJIA) está probando la región de 44.450 el martes, con las acciones desacelerando su reciente ritmo de volatilidad mientras el presidente de Estados Unidos (EE.UU.), Donald Trump, retrocede casi todas sus recientes bravatas de guerra comercial y pospone su autoimpuesto arancel por tercera vez. Los aranceles de importación de EE.UU. sobre bienes de México y Canadá se han retrasado hasta 30 días, mientras que los aranceles planeados sobre China aún están sobre la mesa y las advertencias de aranceles sobre bienes de la Unión Europea también están en camino.

A pesar de toda la fanfarronería de la guerra comercial, los tres retrocesos consecutivos de la administración Trump han dejado a los inversores con una fuerte sensación de que los aranceles nunca fueron destinados a ser una parte implementada de la estrategia comercial de EE.UU. En cambio, fueron los mejores esfuerzos del presidente Trump para trabajar el doble de duro para lograr la mitad, forzando a algunos de los socios comerciales más cercanos de América a la mesa de negociaciones y obteniendo concesiones que en gran medida ya estaban acordadas con la administración federal anterior de EE.UU. Es probable que las amenazas arancelarias sean tratadas con menos seriedad por los mercados en el futuro, ya que los inversores se centran en cuestiones materiales.

Las cifras de ofertas de empleo JOLTS de EE.UU. de diciembre se publicaron el martes, mostrando una ligera desaceleración a 7.6M desde 8.09M. JOLTS tiene una tasa de respuesta abismalmente baja de alrededor del 30%, y la cifra de diciembre también es preliminar, sujeta a varias revisiones a lo largo del año. Independientemente, la tendencia en los datos irregulares de ofertas de empleo sigue siendo clara, ya que el indicador se desliza hacia mínimos de dos años.

Noticias del Dow Jones

Más de dos tercios de la junta de acciones del Dow Jones están probando el lado alto el martes, con el sentimiento de los inversores desestimando su reciente sobrerreacción a las gesticulaciones de la guerra comercial de EE.UU. Merck & Co cayó más del 10% y se situó por debajo de 90$ por acción a pesar de superar las expectativas de ganancias de Wall Street después de que el proveedor de medicamentos suavizara su guía futura, advirtiendo a los inversores que la demanda de vacunas en China no se ha recuperado a los niveles esperados y que pausará los envíos adicionales a China continental para aliviar un exceso de suministro.

Pronóstico de precio del Dow Jones

Una lucha de ida y vuelta en las velas diarias tiene al Dow Jones en un rango medio a corto plazo, con la acción del precio detenida cerca del nivel de 44.500. Las ofertas encontraron un suelo técnico cerca del nivel de precio principal de 44.000 esta semana, pero el impulso alcista sigue siendo escaso mientras los inversores luchan por superar los 45.000. Puede ser necesario un período de enfriamiento adicional mientras los osciladores técnicos se agitan en territorio de sobrecompra.

Gráfico diario del Dow Jones

Dow Jones FAQs

El Dow Jones Industrial Average, uno de los índices bursátiles más antiguos del mundo, se compone de los 30 valores más negociados en Estados Unidos. El índice está ponderado por el precio en lugar de por la capitalización. Se calcula sumando los precios de los valores que lo componen y dividiéndolos por un factor, actualmente 0.152. El índice fue fundado por Charles Dow, fundador también del Wall Street Journal. En los últimos años ha sido criticado por no ser suficientemente representativo, ya que sólo sigue a 30 empresas, a diferencia de índices más amplios como el S& P 500.

Son muchos los factores que impulsan el índice Dow Jones Industrial Average (DJIA). El principal es el rendimiento agregado de las empresas que lo componen, revelado en los informes trimestrales de beneficios empresariales. Los datos macroeconómicos estadounidenses y mundiales también contribuyen, ya que influyen en la confianza de los inversores. El nivel de los tipos de interés, fijado por la Reserva Federal (Fed), también influye en el DJIA, ya que afecta al coste del crédito, del que dependen en gran medida muchas empresas. Por lo tanto, la inflación puede ser un factor determinante, así como otros parámetros que influyen en las decisiones de la Reserva Federal.

La Teoría de Dow es un método para identificar la tendencia principal del mercado bursátil desarrollado por Charles Dow. Un paso clave es comparar la dirección del Dow Jones Industrial Average (DJIA) y el Dow Jones Transportation Average(DJTA) y sólo seguir las tendencias en las que ambos se mueven en la misma dirección. El volumen es un criterio de confirmación. La teoría utiliza elementos del análisis de máximos y mínimos. La teoría de Dow plantea tres fases de la tendencia: acumulación, cuando el dinero inteligente empieza a comprar o vender; participación del público, cuando el público en general se une a la tendencia; y distribución, cuando el dinero inteligente abandona la tendencia.

Hay varias formas de operar con el DJIA. Una de ellas es utilizar ETF que permiten a los inversores negociar el DJIA como un único valor, en lugar de tener que comprar acciones de las 30 empresas que lo componen. Un ejemplo destacado es el SPDR Dow Jones Industrial Average ETF (DIA). Los contratos de futuros sobre el DJIA permiten a los operadores especular sobre el valor futuro del índice y las opciones proporcionan el derecho, pero no la obligación, de comprar o vender el índice a un precio predeterminado en el futuro. Los fondos de inversión permiten a los inversores comprar una parte de una cartera diversificada de valores del DJIA, lo que proporciona una exposición al índice global.

- El Dow Jones sube un 0.08% diario.

- El Nasdaq 100 repunta un 1.16% en la jornada del martes, liderado por Palantir Technologies (PLTR).

- El S&P 500 gana un 0.54% el día de hoy, animado por Xylem Inc. (XYL) y Super Micro Computer (SMCI).

- Las ofertas de empleo JOLTS de EE.UU. se ubican en 7.6 millones en diciembre, por debajo de las expectativas de los analistas.

El Dow Jones marcó un mínimo del día en 44.221, encontrando compradores que impulsaron el índice a un máximo diario en 44.666.

El Promedio Industrial Dow Jones inició las cotizaciones en 44.387, mientras que el índice tecnológico Nasdaq 100 abrió en 21.307. El S&P 500 comenzó a operar en 5.993, llegando a máximos del 31 de enero en 6.029.

Chevron y Nvidia Corporation lideran las ganancias en el Dow Jones

El índice Dow Jones gana un 0.08% en el día, operando al momento de escribir sobre 44.446.

Los títulos de Chevron (CVX) ganan un 2.88%, alcanzando máximos de dos sesiones en 153.12$. Siguiendo la perspectiva alcista, los valores de Nvidia (NVDA) suben un 2.67% el día de hoy, llegando a máximos del 31 de enero en 121.20$.

El Dow Jones se recupera tímidamente de las pérdidas causadas por la incertidumbre arancelaria de Donald Trump, retomando la perspectiva alcista, en sintonía con los principales índices accionarios.

El Nasdaq 100 opera en terreno positivo tras el informe de ganancias de Palantir Technologies

El índice tecnológico Nasdaq 100 gana un 1.16% el día de hoy, cotizando al momento de escribir en 21.535.

Las acciones de Palantir Technologies (PLTR) se disparan un 26.43% en la jornada del martes, estableciendo un nuevo máximo histórico en 106.91$ tras reportar ingresos por 827.52 mil millones de dólares frente a los 775.78 mil millones de dólares esperados, así como una ganancia por acción de 0.14$, por encima de los 0.111$ proyectados por el mercado.

La mirada de los operadores estará puesta en el informe de Alphabet (GOOG) al cierre del mercado. El consenso de los analistas estima que GOOG obtenga ingresos por 96.7 mil millones de dólares y una ganancia por acción de 2.12$.

El S&P 500 cotiza al alza animado por Xylem Inc. y Super Micro Computer

El índice S&P 500 repunta un 0.54% diario, cotizando en estos momentos sobre 6.029.

Los títulos de Xylem Inc. (XYL) ganan un 7.09% el día de hoy, alcanzando máximos no vistos desde el 28 de octubre de 2024 en 131.93$. Por otro lado, las acciones de Super Micro Computer (SMCI) ganan un 6.55%, visitando máximos de dos días en 28.72$.

La Oficina de Estadísticas laborales dio a conocer que las ofertas JOLTS de diciembre se ubicaron en 7.6 millones, por debajo de las 8 millones esperadas por el mercado y de las 8.156 registradas en noviembre.

Análisis técnico del Dow Jones

El Dow Jones reaccionó al alza en un soporte de corto plazo dado por el mínimo del 3 de febrero en 43.848. El siguiente soporte clave lo observamos en 43.048, mínimo del 16 de enero, en convergencia con el retroceso al 38.2% de Fibonacci. Al alza, la resistencia clave se encuentra en 45.068, máximo del 31 de enero.

Gráfico de 4 horas del Dow Jones

Dow Jones FAQs

El Dow Jones Industrial Average, uno de los índices bursátiles más antiguos del mundo, se compone de los 30 valores más negociados en Estados Unidos. El índice está ponderado por el precio en lugar de por la capitalización. Se calcula sumando los precios de los valores que lo componen y dividiéndolos por un factor, actualmente 0.152. El índice fue fundado por Charles Dow, fundador también del Wall Street Journal. En los últimos años ha sido criticado por no ser suficientemente representativo, ya que sólo sigue a 30 empresas, a diferencia de índices más amplios como el S& P 500.

Son muchos los factores que impulsan el índice Dow Jones Industrial Average (DJIA). El principal es el rendimiento agregado de las empresas que lo componen, revelado en los informes trimestrales de beneficios empresariales. Los datos macroeconómicos estadounidenses y mundiales también contribuyen, ya que influyen en la confianza de los inversores. El nivel de los tipos de interés, fijado por la Reserva Federal (Fed), también influye en el DJIA, ya que afecta al coste del crédito, del que dependen en gran medida muchas empresas. Por lo tanto, la inflación puede ser un factor determinante, así como otros parámetros que influyen en las decisiones de la Reserva Federal.

La Teoría de Dow es un método para identificar la tendencia principal del mercado bursátil desarrollado por Charles Dow. Un paso clave es comparar la dirección del Dow Jones Industrial Average (DJIA) y el Dow Jones Transportation Average(DJTA) y sólo seguir las tendencias en las que ambos se mueven en la misma dirección. El volumen es un criterio de confirmación. La teoría utiliza elementos del análisis de máximos y mínimos. La teoría de Dow plantea tres fases de la tendencia: acumulación, cuando el dinero inteligente empieza a comprar o vender; participación del público, cuando el público en general se une a la tendencia; y distribución, cuando el dinero inteligente abandona la tendencia.

Hay varias formas de operar con el DJIA. Una de ellas es utilizar ETF que permiten a los inversores negociar el DJIA como un único valor, en lugar de tener que comprar acciones de las 30 empresas que lo componen. Un ejemplo destacado es el SPDR Dow Jones Industrial Average ETF (DIA). Los contratos de futuros sobre el DJIA permiten a los operadores especular sobre el valor futuro del índice y las opciones proporcionan el derecho, pero no la obligación, de comprar o vender el índice a un precio predeterminado en el futuro. Los fondos de inversión permiten a los inversores comprar una parte de una cartera diversificada de valores del DJIA, lo que proporciona una exposición al índice global.

- El EUR/USD sube a 1.0335 el martes, ganando impulso alcista.

- El par supera la SMA de 20 días en 1.0360, señalando un posible cambio de tendencia.

- El RSI sube a 50 en territorio positivo, mientras que el histograma del MACD permanece plano con barras verdes.

El par EUR/USD extendió su movimiento alcista el martes, avanzando a 1.0335 y mostrando un renovado interés comprador. El rally ayudó al par a romper por encima de la media móvil simple (SMA) de 20 días en 1.0360, un nivel clave que anteriormente había limitado las ganancias. Este movimiento podría indicar un cambio en el sentimiento, con los compradores recuperando el control después de un reciente comercio dentro de un rango.

Desde una perspectiva técnica, los indicadores de impulso presentan una perspectiva cautelosamente optimista. El índice de fuerza relativa (RSI) ha subido a 50, confirmando el regreso de la presión alcista. Mientras tanto, el histograma del MACD permanece plano con barras verdes, sugiriendo una postura de impulso neutral pero en mejora.

A corto plazo, si el EUR/USD mantiene su posición por encima de 1.0360, se podrían esperar más ganancias hacia 1.0400, con una resistencia adicional en 1.0435. A la baja, el soporte inmediato se encuentra en 1.0320, seguido de un piso más fuerte en 1.0280. Un fallo en mantenerse por encima de la SMA de 20 días podría ver una renovada presión de venta, manteniendo la perspectiva general incierta.

Gráfico diario del EUR/USD

- El GBP/USD gana por segundo día consecutivo, influenciado por la suspensión de los aranceles de EE.UU. a México y Canadá.

- La postura técnica sigue siendo bajista a menos que el GBP/USD supere la SMA de 1.2503 y la resistencia de 1.2576.

- Los vendedores necesitan romper 1.2436 para reavivar el impulso bajista, potencialmente apuntando a soportes más bajos.

La Libra Esterlina (GBP) registra ganancias frente al Dólar estadounidense (USD) por segundo día consecutivo después de que las amenazas arancelarias del presidente de EE.UU., Donald Trump, a México y Canadá fueran retrasadas, debido a que comenzaron las negociaciones entre las partes, con el objetivo de mejorar la lucha contra el tráfico de fentanilo y la migración ilegal. El GBP/USD cotiza en 1.2476, subiendo un 0.62%.

Pronóstico del precio del GBP/USD: Perspectiva técnica

A pesar de extender sus ganancias, el GBP/USD sigue sesgado a la baja, a menos que los compradores eleven el par por encima de la media móvil simple (SMA) de 50 días de 1.2503 y por encima del pico del 7 de enero de 1.2576. Una vez que eso ocurra, el mercado estaría en equilibrio, pero con el impulso sesgado al alza.

El Índice de Fuerza Relativa (RSI) sugiere que los compradores están ganando impulso a corto plazo.

Para una continuación bajista, el GBP/USD debe caer por debajo del máximo del 3 de febrero de 1.2436, lo que allanaría el camino para desafiar 1.2400. En una mayor debilidad, el siguiente soporte sería el mínimo del 22 de abril de 2024 de 1.2299.

Gráfico del precio del GBP/USD – Diario

Libra esterlina PRECIO Hoy

La tabla inferior muestra el porcentaje de cambio del Libra esterlina (GBP) frente a las principales monedas hoy. Libra esterlina fue la divisa más fuerte frente al Dólar estadounidense.

| USD | EUR | GBP | JPY | CAD | AUD | NZD | CHF | |

|---|---|---|---|---|---|---|---|---|

| USD | -0.82% | -0.61% | -0.08% | -1.69% | -1.10% | -0.92% | -0.74% | |

| EUR | 0.82% | 0.23% | 0.74% | -0.88% | -0.28% | -0.10% | 0.09% | |

| GBP | 0.61% | -0.23% | 0.48% | -1.10% | -0.50% | -0.31% | -0.14% | |

| JPY | 0.08% | -0.74% | -0.48% | -1.58% | -0.99% | -0.82% | -0.62% | |

| CAD | 1.69% | 0.88% | 1.10% | 1.58% | 0.60% | 0.79% | 0.98% | |

| AUD | 1.10% | 0.28% | 0.50% | 0.99% | -0.60% | 0.18% | 0.40% | |

| NZD | 0.92% | 0.10% | 0.31% | 0.82% | -0.79% | -0.18% | 0.19% | |

| CHF | 0.74% | -0.09% | 0.14% | 0.62% | -0.98% | -0.40% | -0.19% |

El mapa de calor muestra los cambios porcentuales de las principales monedas. La moneda base se selecciona desde la columna de la izquierda, mientras que la moneda de cotización se selecciona en la fila superior. Por ejemplo, si elige el Libra esterlina de la columna de la izquierda y se mueve a lo largo de la línea horizontal hasta el Dólar estadounidense, el cambio porcentual que se muestra en el cuadro representará el GBP (base)/USD (cotización).

- El USD/MXN rebota al alza tras caer a mínimos de ocho días en 20.30.

- El Dólar estadounidense recupera terreno frente al Peso mexicano pero la guerra comercial con China impide su avance frente a otras divisas.

- Los aranceles se congelan durante un mes a cambio de más protección en la frontera.

El USD/MXN registró el lunes un fuerte movimiento que lo llevó de un nuevo máximo de 35 meses en 21.29 a un mínimo diario en 20.39 cuando se anunció a final de la sesión americana que los aranceles de EE.UU. a México se frenaban durante un mes.

Este martes, el precio del Dólar comenzó la jornada debilitado frente al Peso mexicano, cayendo a mínimos de ocho días en 20.30, pero en las últimas horas ha ido tomando impulso, llegando a un máximo diario en 20.51. Al momento de escribir, el USD/MXN cotiza sobre 20.45, ganando un 0.21% el día.

El Dólar pierde fuerza ante la respuesta de China a los aranceles, pero cobra impulso frente al Peso mexicano

El Índice del Dólar (DXY) que mide su valor frente a las seis divisas más importantes, cae este martes a su precio más bajo en dos días en 108.08. La fuerte subida de ayer, cuando anunció aranceles a México y Canadá (25%) y China (10%) se desvaneció a finales de la sesión americana, después de que Donald Trump, presidente de Estados Unidos, acordara con los mandatarios de México y Canadá que los impuestos quedaban suspendidos un mes a cambio de un refuerzo extraordinario en sus fronteras para frenar la inmigración ilegal y el narcotráfico.

China es el otro frente abierto. El gigante asiático no ha tardado en responder y ha anunciado hoy aranceles de entre el 10% y el 15% a una serie de productos estadounidenses. La Casa Blanca anunció en las primeras horas del martes que EE.UU. y China mantendrían conversaciones en las próximas horas con el fin de llegar a un acuerdo.

Por otra parte, Estados Unidos ha publicado hoy su dato de ofertas de trabajo JOLTS, mostrando un descenso a 7.6 millones en diciembre desde los 8.09 de noviembre. La cifra está por debajo de los 8 millones esperados por el mercado.

Los operadores del Dólar quedan ahora a la espera de los discursos de Raphael Bostic, presidente de la Fed de Atlanta, y Mary Daly, directora de la Fed de San Francisco, que hablarán más tarde en el día.

USD/MXN Niveles de Precio

El impulso alcista del Dólar frente al Peso mexicano podría no tener mucho recorrido ya que el Índice de Fuerza Relativa (RSI) permanece por debajo de 50 en gráficos de largo y corto plazo. Una caída del USD/MXN encontrará un soporte inicial en 20.15/20.13, media móvil de 100 períodos en el gráfico diario y suelo de 2025, respectivamente. Más abajo, el nivel de contención estará en la zona psicológica de 20.00.

Al alza, la primera resistencia aguarda en 20.63, media móvil de 100 en el gráfico de hora. Más arriba, la barrera principal estará en la región de 21.00 y en 21.29, techo de 35 meses alcanzado ayer.

Dólar estadounidense FAQs

El Dólar estadounidense (USD) es la moneda oficial de los Estados Unidos de América, y la moneda "de facto" de un número significativo de otros países donde se encuentra en circulación junto con los billetes locales. Según datos de 2022, es la divisa más negociada del mundo, con más del 88% de todas las operaciones mundiales de cambio de divisas, lo que equivale a una media de 6.6 billones de dólares en transacciones diarias. Tras la Segunda Guerra Mundial, el USD tomó el relevo de la libra esterlina como moneda de reserva mundial.

El factor individual más importante que influye en el valor del Dólar estadounidense es la política monetaria, que está determinada por la Reserva Federal (Fed). La Fed tiene dos mandatos: lograr la estabilidad de precios (controlar la inflación) y fomentar el pleno empleo. Su principal herramienta para lograr estos dos objetivos es ajustar las tasas de interés. Cuando los precios suben demasiado deprisa y la inflación supera el objetivo del 2% fijado por la Fed, ésta sube los tipos, lo que favorece la cotización del dólar. Cuando la Inflación cae por debajo del 2% o la tasa de desempleo es demasiado alta, la Fed puede bajar las tasas de interés, lo que pesa sobre el Dólar.

En situaciones extremas, la Reserva Federal también puede imprimir más dólares y promulgar la flexibilización cuantitativa (QE). La QE es el proceso mediante el cual la Fed aumenta sustancialmente el flujo de crédito en un sistema financiero atascado. Se trata de una medida de política no convencional que se utiliza cuando el crédito se ha agotado porque los bancos no se prestan entre sí (por miedo al impago de las contrapartes). Es el último recurso cuando es poco probable que una simple bajada de las tasas de interés logre el resultado necesario. Fue el arma elegida por la Fed para combatir la contracción del crédito que se produjo durante la Gran Crisis Financiera de 2008. Consiste en que la Fed imprima más dólares y los utilice para comprar bonos del gobierno estadounidense, principalmente de instituciones financieras. El QE suele conducir a un debilitamiento del Dólar estadounidense.

El endurecimiento cuantitativo (QT) es el proceso inverso por el que la Reserva Federal deja de comprar bonos a las instituciones financieras y no reinvierte el capital de los valores en cartera que vencen en nuevas compras. Suele ser positivo para el dólar estadounidense.

- El Dólar cae un 0.52% el día de hoy frente al Peso chileno, cotizando al momento de escribir sobre 980.58.

- El Índice del Dólar (DXY) retrocede un 0.07% diario, alcanzando mínimos del 31 de enero.

- Donald Trump ha suspendido los aranceles del 25% a Canadá y México por un mes.

- La atención de los inversores estará puesta sobre el informe de empleo ADP y el PMI de servicios del ISM de Estados Unidos, a publicarse el día de mañana.

El USD/CLP marcó un máximo del día en 987,20, encontrando vendedores agresivos que arrastraron la paridad a mínimos del 31 de enero en 980,78. En estos momentos, el USD/CLP opera en 980,58, perdiendo un 0.52% en la jornada del martes.

El Peso chileno gana terreno tras la suspensión arancelaria de Donald Trump

El índice del Dólar (DXY) pierde un 0.07% diario, llegando a mínimos del 31 de enero en 108.28, tras dar a conocer que el presidente de Estados Unidos, Donald Trump han llegado a un acuerdo que se ha visto reflejado en la suspensión del 25% de aranceles a México y Canadá por un mes.

Por otro lado, los precios del cobre extiendes sus ganancias y suben un 0.08%el día de hoy, firmando su segunda sesión consecutiva al alza, alcanzando máximos no vistos desde el 24 de enero en 4.3263$.

El foco de los inversores estará en los datos económicos de Estados Unidos, el día de mañana, iniciando con el informe de empleo ADP y continuando con el PMI de servicios del ISM de enero. De igual forma, los operadores estarán atentos al PMI de servicios Caixin de China, cuyas proyecciones esperan que se ubique en 52.3 puntos en enero, ligeramente superior a los 52.2 registrados en diciembre.

Niveles técnicos en el USD/CLP

El USD/CLP reaccionó la baja en una resistencia de corto plazo dado por el máximo del 3 de febrero en 1.001,60. La siguiente resistencia clave la observamos en 1,017.05, máximo del 17 de enero. Al sur, el soporte más cercano se encuentra en 940,90, punto pivote del 24 de octubre en convergencia con el retroceso al 38.2% de Fibonacci.

Gráfico diario del USD/CLP

Dólar estadounidense FAQs

El Dólar estadounidense (USD) es la moneda oficial de los Estados Unidos de América, y la moneda "de facto" de un número significativo de otros países donde se encuentra en circulación junto con los billetes locales. Según datos de 2022, es la divisa más negociada del mundo, con más del 88% de todas las operaciones mundiales de cambio de divisas, lo que equivale a una media de 6.6 billones de dólares en transacciones diarias. Tras la Segunda Guerra Mundial, el USD tomó el relevo de la libra esterlina como moneda de reserva mundial.

El factor individual más importante que influye en el valor del Dólar estadounidense es la política monetaria, que está determinada por la Reserva Federal (Fed). La Fed tiene dos mandatos: lograr la estabilidad de precios (controlar la inflación) y fomentar el pleno empleo. Su principal herramienta para lograr estos dos objetivos es ajustar las tasas de interés. Cuando los precios suben demasiado deprisa y la inflación supera el objetivo del 2% fijado por la Fed, ésta sube los tipos, lo que favorece la cotización del dólar. Cuando la Inflación cae por debajo del 2% o la tasa de desempleo es demasiado alta, la Fed puede bajar las tasas de interés, lo que pesa sobre el Dólar.

En situaciones extremas, la Reserva Federal también puede imprimir más dólares y promulgar la flexibilización cuantitativa (QE). La QE es el proceso mediante el cual la Fed aumenta sustancialmente el flujo de crédito en un sistema financiero atascado. Se trata de una medida de política no convencional que se utiliza cuando el crédito se ha agotado porque los bancos no se prestan entre sí (por miedo al impago de las contrapartes). Es el último recurso cuando es poco probable que una simple bajada de las tasas de interés logre el resultado necesario. Fue el arma elegida por la Fed para combatir la contracción del crédito que se produjo durante la Gran Crisis Financiera de 2008. Consiste en que la Fed imprima más dólares y los utilice para comprar bonos del gobierno estadounidense, principalmente de instituciones financieras. El QE suele conducir a un debilitamiento del Dólar estadounidense.

El endurecimiento cuantitativo (QT) es el proceso inverso por el que la Reserva Federal deja de comprar bonos a las instituciones financieras y no reinvierte el capital de los valores en cartera que vencen en nuevas compras. Suele ser positivo para el dólar estadounidense.

Macro Global: EE.UU. impone aranceles del 10% a China. Pekín responde de inmediato, de manera dirigida y medida. Los aranceles del 10% de EE.UU. no son un cambio de juego, pero podrían venir más, señala Arjen van Dijkhuizen, Economista Senior de ABN AMRO.

Los aranceles a China podrían aumentar mucho más si no se llega a un acuerdo

"Inmediatamente después de que los aranceles de EE.UU. entraran en vigor, Pekín respondió imponiendo un arancel del 15% sobre el GNL y el carbón importados de EE.UU., y un arancel del 10% sobre el petróleo crudo y el equipo agrícola. Esa es una reacción medida y no proporcional, en línea con nuestras expectativas, deja la puerta abierta a nuevas negociaciones y no perturba tanto los flujos de materias primas de China. En 2024, alrededor del 6% de las importaciones totales de GNL de China provinieron de EE.UU., mientras que China apenas importa carbón de EE.UU."