- Análisis

- Noticias y herramientas

- Noticias del mercado

Noticias de mercados

Lo que necesita saber el miércoles 7 de abril:

El dólar se balanceó entre ganancias y pérdidas durante la primera mitad del día, pero reanudó su caída durante el horario comercial de EE.UU. El debilitamiento de los rendimientos de los bonos del Tesoro de EE.UU. pesó sobre el dólar, ya que el rendimiento del bono de referencia del Tesoro a 10 años cayó al 1.65%.

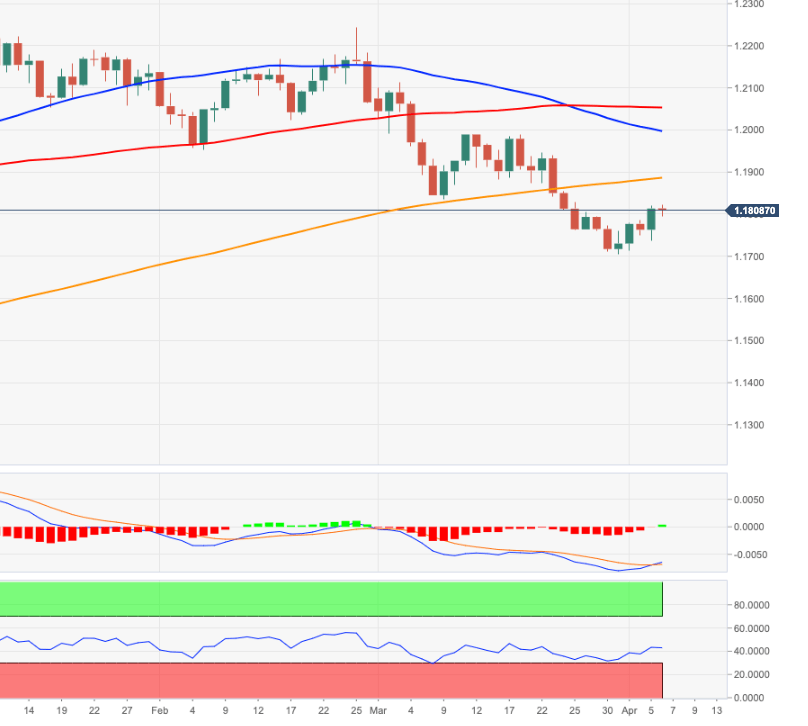

El par EUR/USD avanzó a 1.1870, su nivel más alto en dos semanas. La libra se quedó rezagada, cayendo inesperadamente frente al dólar hacia la región de 1.3810 después de rondar los 1.3900 al comienzo del día.

El aussie avanzó contra su rival estadounidense, pero el dólar canadiense siguió presionado. El oro subió aún más, situándose por encima de los 1.740$ la onza troy, mientras que los precios del crudo bajaron después de que la Administración de Información Energética de EE.UU. elevó el pronóstico para el crecimiento de la demanda mundial de petróleo en 2021 en 180.000 barriles por día (bpd) a 5.5 millones de bpd. Para 2022, la EIA redujo su pronóstico de crecimiento de la demanda mundial de petróleo en 180.000 bpd a 3.65 millones de bpd.

El USD/JPY y el USD/CHF bajaron, socavados por la caída de los rendimientos de la deuda pública.

El Fondo Monetario Internacional mejoró su pronóstico de crecimiento económico global al 6.0% desde el 5.5% en enero, pero advirtió sobre la creciente desigualdad y la divergencia entre las economías avanzadas y en desarrollo.

El jefe de la estrategia de vacunas de la Agencia Europea de Medicamentos dijo que existe un vínculo entre la vacuna contra el coronavirus AstraZeneca y los coágulos de sangre raros, pero reiteró que los beneficios de la inyección para proteger contra el coronavirus superan cualquier riesgo. Más tarde en el día, la agencia negó haber encontrado un vínculo causal y dijo que la revisión está en curso.

- El AUD/USD dio un giro de 180 grados después de caer hacia 0.7600.

- El índice del dólar estadounidense cayó a nuevos mínimos de dos semanas en la sesión estadounidense.

- El rendimiento de los bonos del Tesoro de EE.UU. a 10 años cayó más del 3% el martes.

El par AUD/USD estuvo bajo una modesta presión bajista durante el horario comercial europeo y cayó hacia 0.7600 antes de revertir su curso en la segunda mitad del día. Al momento de escribir, el par subió un 0.18% en el día a 0.7662.

DXY parece cerrar en territorio negativo por segundo día consecutivo

La valoración de mercado del USD sigue siendo el principal impulsor de los movimientos del AUD/USD el martes y los inversores siguen centrados en los rendimientos de los bonos del Tesoro de EE.UU. en medio de la falta de publicaciones de datos macroeconómicos importantes.

Con el rendimiento del bono del Tesoro estadounidense de referencia a 10 años perdiendo más del 3%, el índice del dólar estadounidense (DXY) cayó a su peor nivel en dos semanas en 92,33 y alimentó el repunte del AUD/USD. Actualmente, el DXY ha bajado un 0.25% a 92.36.

Temprano en el día, el Banco de la Reserva de Australia (RBA) anunció que dejó su tasa de política sin cambios en 0.1% como se esperaba. En su declaración de política, la Rba reiteró que no aumentará la tasa de efectivo hasta que la inflación se mantenga de manera sostenible dentro del rango objetivo de 2-3%. En una nota positiva, "la recuperación económica en Australia está bien encaminada y es más fuerte de lo esperado", señaló el RBA, pero no logró desencadenar una reacción significativa del mercado.

El miércoles, los datos del PMI compuesto y de servicios del Commonwealth Bank de Australia serán considerados para un nuevo impulso.

Niveles técnicos

La secretaria del Tesoro de Estados Unidos, Janet Yellen, dijo el martes que Estados Unidos decidió ir a lo grande con las medidas de alivio del COVID-19 dadas las preocupaciones sobre las cicatrices económicas a largo plazo, según informó Reuters.

Declaraciones clave

"Un crecimiento más fuerte en los EE. UU. Repercutirá positivamente en todo el panorama mundial".

"Esperando una recuperación bastante rápida, vuelva al pleno empleo el próximo año".

"Es responsabilidad de las economías avanzadas garantizar que el progreso hacia el fin de la pobreza en los países pobres no se revierta".

"Estados Unidos entiende que debe ayudar a los países en desarrollo a alcanzar sus metas climáticas junto con sus objetivos de desarrollo".

"No hay política económica más importante hoy en día que garantizar que todas las personas reciban las vacunas COVID-19".

"Una de las lecciones de la crisis de COVID-19 es que debemos estar mejor preparados, puede que esta no sea la última crisis de salud".

"Estados Unidos ha visto que su red de seguridad no era suficiente para proteger a los más vulnerables".

"La crisis de COVID también reveló debilidades en las cadenas de suministro globales, debe trabajar para apuntalar la resiliencia".

"Tenemos más trabajo por hacer para apuntalar la resiliencia del sistema financiero".

"Algunas partes del sector financiero no bancario mostraron estrés durante la pandemia".

Reacción del mercado

Estos comentarios no parecen tener un impacto significativo en el sentimiento del mercado. Al momento de escribir, el índice S&P 500 se mantuvo sin cambios en el día en 4.078

La Administración de Información de Energía de EE.UU. anunció el martes que elevó el pronóstico para el crecimiento de la demanda mundial de petróleo en 2021 en 180.000 barriles por día (bpd) a 5.5 millones de bpd, según informó Reuters.

Para 2022, la EIA redujo su pronóstico de crecimiento de la demanda mundial de petróleo en 180.000 bpd a 3.65 millones de bpd.

Reacción del mercado

El barril de West Texas Intermediate (WTI), que tocó un máximo diario de 60.87$, bajó modestamente después de este informe y se vio por última vez ganando un 1.67% en el día a 59.76$.

- El EUR/USD sigue en camino de cerrar por segundo día consecutivo al alza.

- El índice del dólar estadounidense giró hacia el sur en los inicios de la sesión estadounidense.

- El rendimiento del bono del Tesoro estadounidense a 10 años está perdiendo más del 2% el martes.

El par EUR/USD cerró el primer día de la semana en territorio positivo y se mantuvo relativamente tranquilo alrededor de 1.1800 durante la primera mitad del día del martes. Sin embargo, con el dólar bajo una fuerte presión bajista durante el horario comercial estadounidense, el par ganó tracción y tocó su nivel más alto en dos semanas en 1.1861. Al momento de escribir, el EUR/USD subió un 0.4% en el día a 1.1859.

Después de pasar una gran parte del día al alza, el índice del dólar estadounidense (DXY) giró hacia el sur y tocó su nivel más bajo desde el 24 de marzo en 92.37.

En ausencia de publicaciones de datos macroeconómicos importantes, los rendimientos de los bonos del Tesoro de EE.UU. continuaron afectando el desempeño del USD frente a sus rivales. El rendimiento de referencia de los bonos del Tesoro de EE.UU. a 10 años está perdiendo un 2.6% en el día a 1.661% y el DXY ha bajado un 0.15% a 92.43.

Los datos de la UE mostraron que la confianza del inversor Sentix mejoró bruscamente a 13.1 en abril desde el 5 de marzo y superó la expectativa del mercado de 7.5 por un amplio margen, lo que ayudó a que la moneda compartida se mantuviera resistente frente a sus pares.

El miércoles, IHS Markit dará a conocer los datos del PMI de servicios para la zona del euro y Alemania. Más adelante en el día, el FOMC dará a conocer el acta de su reunión de marzo.

Perspectiva a corto plazo del EUR/USD

Los analistas de UOB Group creen que es probable que el EUR/USD tenga dificultades para subir por encima de 1.1870.

"El movimiento actual es visto como las primeras etapas de un rebote correctivo. En vista de la incipiente acumulación de impulso, es probable que cualquier fortaleza del EUR esté limitada en 1.1870 por ahora", señalaron los analistas. "En general, se espera que el euro negocie con un sesgo positivo siempre que no se mueva por debajo de 1.1745 en estos pocos días".

Niveles técnicos

- GBP/JPY rompió niveles clave y cayó, alcanzando mínimos por debajo de 152.00.

- La perspectiva a corto plazo apunta a una corrección más profunda.

El GBP/JPY está descendiendo bruscamente desde los niveles más altos desde 2018. Después de acercarse a 153.80, la libra rebotó a la baja. Rompió por debajo de 152.80 (SMA de 21 en gráficos de cuatro horas y soporte horizontal) y cayó a 151.89, alcanzando el nivel más bajo en seis días.

La libra está experimentando la segunda caída de los últimos nueve días frente al yen y el peor día desde mediados de marzo. La caída deteriora las perspectivas técnicas a corto plazo, mientras que la tendencia a largo plazo sigue siendo alcista (perdiendo impulso).

Si el GBP/JPY se mantiene en los niveles actuales, parece probable que haya más pérdidas. El siguiente soporte fuerte se sitúa en 151.50/60. A continuación, parece posible una extensión hacia 151,00. Una recuperación por encima de 152.30 aliviaría la presión negativa que sugiere cierta consolidación antes del siguiente tramo bajista.

Si la libra se recupera 153.00, podría volver a probar los 153.50. Un cierre diario por encima indicaría que el GBP/JPY está listo para más ganancias.

Gráfico de 4 horas

-637533212928412508.png)

Niveles técnicos

- El peso mexicano entre los de mejor desempeño el martes en todos los ámbitos.

- El USD/MXN cae al nivel más bajo desde mediados de febrero.

El USD/MXN rompió por debajo de 20.20 e hizo suelo en 20.14, el más débil en seis semanas. Permanece cerca del suelo, bajo presión, mientras el peso mexicano se fortalece en todos los ámbitos.

Una mejora en el sentimiento de riesgo y las expectativas con respecto a la economía estadounidense continúan apoyando al peso mexicano que está superando los martes. En Wall Street, los precios de las acciones son modestamente más bajos, manteniéndose cerca de los niveles récord recientes.

La caída de los rendimientos estadounidenses está afectando al dólar. El rendimiento a 10 años se sitúa en 1.66%, el nivel más bajo desde el 29 de marzo. El DXY cayó a 92.40, el nivel más bajo en dos semanas. El dólar estadounidense continúa retrocediendo desde el nivel más alto en meses frente a sus principales rivales.

Perspectiva técnica a corto plazo

Una consolidación del USD/MXN por debajo del nivel de 20.25 (soporte horizontal/promedio móvil simple de 100 días) sería una evolución positiva del peso mexicano, abriendo la puerta para una prueba de la zona de 20.00/05. El siguiente soporte a continuación se ve en 19.90.

Una recuperación por encima de las 20.30 aliviaría la presión bajista. La siguiente resistencia se ve en 20.55/60 seguida de 20.80.

Niveles técnicos

- El XAG/USD subió aún más el martes y regresó por encima de 25.00$, en medio de un USD más suave y rendimientos más bajos.

- Los catalizadores fundamentales han sido ligeros, y las nuevas y optimistas previsiones económicas mundiales del FMI han sido la historia principal del día.

La plata al contado (XAG/USD) subió este martes, con el metal precioso recuperándose ahora por encima de 25.00$ y buscando subir hacia su promedio móvil de 21 días justo por encima de 25.40$. El área de 25.40$ es una zona clave de resistencia, y también actúa como mínimos del 12 y 22 de marzo y como máximo del 24 de marzo. La continua debilidad del dólar estadounidense y la caída de los rendimientos de los bonos del gobierno estadounidense (los rendimientos a 10 años cayeron un poco más de 3 pb en la sesión para retroceder por debajo del 1.70% nuevamente) son los principales factores que apoyan a los metales preciosos. En el día, el XAG/USD subió alrededor de 30 centavos o alrededor del 1.2%.

Desempeño del día

Hasta ahora ha sido una sesión bastante tranquila en términos de nuevos catalizadores fundamentales; no ha habido publicaciones de datos de nivel uno o incluso de nivel dos en los EE.UU. o fuera de la zona euro. La principal actualización desde un punto de vista económico es probablemente la versión actualizada de las perspectivas de la economía mundial del FMI; el grupo elevó su perspectiva de crecimiento global al 6.0% en 2021 desde el 5.5% en su perspectiva de enero anterior, mientras que también elevó su perspectiva de crecimiento para 2022 al 4.4% desde el 4.2% en enero. Esto marcaría el ritmo de crecimiento global más fuerte desde 1.976 y está liderado por un fuerte repunte en los EE.UU. De hecho, el FMI elevó su perspectiva de crecimiento para la economía estadounidense al 6.4% desde el 5.1% anterior, el ritmo de crecimiento más rápido observado en los EE.UU. desde la década de 1980. El FMI señaló que la recuperación de múltiples velocidades que se observa en las economías refleja el diferente ritmo de lanzamiento de las vacunas y advirtió que todavía existe un alto grado de incertidumbre en las perspectivas económicas, y mucho depende del éxito de los lanzamientos de la vacuna Covid-19.

En lo que respecta a los mercados de metales preciosos, el entorno de alto crecimiento económico mundial en el que se encuentra actualmente la economía mundial, dejando de lado las dificultades a corto plazo relacionadas con el reciente resurgimiento de los casos de Covid-19 en varias economías clave (como India , Brasil y la UE), no es un gran entorno. Habiendo visto una fuerte recesión en 2020 como resultado de la primera ola de infecciones por Covid-19, la economía global aún se encuentra al comienzo de su ciclo de crecimiento. Eso significa que la moderación del banco central global probablemente ha alcanzado su punto máximo (por ahora) y es probable que los rendimientos de los bonos del gobierno global estén en una marcha unidireccional más alta, un aspecto negativo para los metales preciosos que no rinden (que se convierten en un activo menos atractivo para mantener a medida que aumentan los rendimientos). arriba). Además, con EE.UU. liderando actualmente el repunte económico mundial y se espera que continúe haciéndolo en 2022, esto es un buen augurio para el dólar estadounidense y, por lo tanto, es un mal presagio para los metales preciosos como el oro y la plata, que 1) generalmente tienen una correlación negativa con el USD y 2) están denominados en USD, por lo que cuando el USD se aprecia, se vuelve más caro para los compradores internacionales.

En otros lugares, el impulso parece estar aumentando hacia un acuerdo OCDE/G20 sobre una tasa impositiva corporativa mínima global. Estados Unidos, que busca aumentar la tasa del impuesto de sociedades a nivel nacional y no quiere ceder demasiada ventaja competitiva, está presionando con entusiasmo por un acuerdo y los principales países europeos (Francia y Alemania) parecen estar de acuerdo. El movimiento actual hacia impuestos corporativos más altos es, por supuesto, negativo para las acciones, pero el fuerte entorno de crecimiento global destacado por el FMI anteriormente en la sesión parece contrarrestar cualquier negatividad relacionada con los impuestos; Las acciones globales continúan cotizando cerca de los máximos recientes (o históricos): el apetito por el riesgo boyante no es útil para activos de refugio seguro como el oro y la plata.

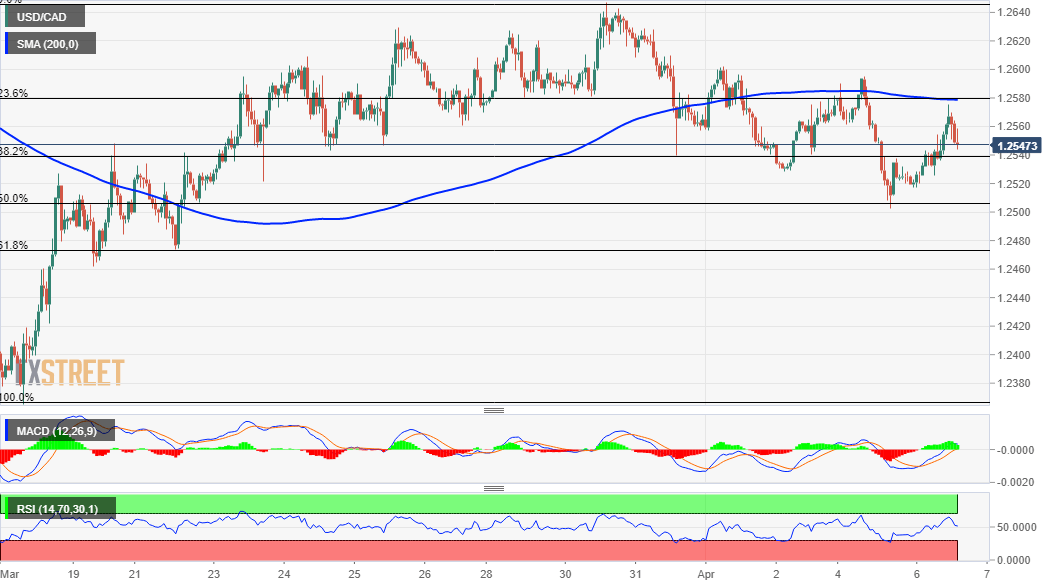

- El USD/CAD ganó algo de tracción positiva el martes y se alejó de los mínimos de dos semanas.

- Los precios del petróleo alcistas, el renovado sesgo de venta del USD limitó el alza cerca del 23.6% del nivel Fibonacci.

- Se necesita una ruptura sostenida por debajo de 1.2500 para confirmar una nueva ruptura bajista.

El par USD/CAD recortó una parte de sus ganancias intradiarias y se vio por última vez operando justo por encima de mediados de los 1.2500, un aumento del 0.25% en el día.

Una buena recuperación de los precios del petróleo crudo sostuvo el dólar canadiense vinculado a las materias primas y limitó el alza del par USD/CAD. Esto, junto con la aparición de nuevas ventas en torno al dólar estadounidense, impulsó algunas ventas en niveles más altos. A pesar de los factores negativos, el par ha logrado mantenerse muy por encima del nivel psicológico clave de 1.2500, o en mínimos de dos semanas tocados el día anterior.

Desde una perspectiva técnica, el par USD/CAD el lunes logró encontrar algo de soporte cerca del nivel de Fibonacci del 50% del rebote reciente de 1.2365-1.2647 desde mínimos de varios años. Sin embargo, la recuperación posterior flaqueó cerca del 23.6% del nivel Fibonacci, alrededor de la región de 1.2575. Esto coincide con la SMA de 200 horas y ahora debería actuar como un punto clave para el siguiente tramo de un movimiento direccional.

Mientras tanto, los indicadores técnicos en el gráfico de 1 hora han estado ganando tracción positiva y respaldan las perspectivas de ganancias intradía adicionales. Dicho esto, los osciladores en el gráfico diario, aunque se han recuperado del territorio negativo, aún deben confirmar un sesgo alcista. Esto hace que sea prudente esperar un movimiento más allá del obstáculo de confluencia mencionado antes de realizar nuevas apuestas alcistas.

Una fuerza sostenida por encima tiene el potencial de empujar al par USD/CAD más allá de 1.2600, para probar el límite superior de un canal descendente de cuatro meses, alrededor de la región de 1.2625-30. Algunas compras posteriores marcarán una ruptura alcista a corto plazo y prepararán el escenario para una extensión del reciente rebote desde mínimos de varios años, alrededor de la región de 1.2365 tocada el 18 de marzo.

Por otro lado, el soporte inmediato está vinculado cerca de la región de 1.2540-35 (38.2% del nivel Fibonacci), por debajo del cual el par USD/CAD podría caer para descansar en el 50% del nivel Fibonacci. La falta de defensa de dichos niveles de soporte anulará cualquier perspectiva positiva a corto plazo y hará que el par sea vulnerable para reanudar su trayectoria descendente anterior/bien establecida observada durante el último año más o menos.

Gráfico de 1 hora

Niveles técnicos

- El GBP/USD ha caído desde alrededor de 1.3900 hacia por debajo 1.3850, con la libra esterlina entre las monedas del G10 con peor desempeño en el día.

- La debilidad técnica en los cruces EUR/GBP y GBP/JPY parece ser el principal impulsor de las pérdidas del GBP/USD.

El GBP/USD ha retrocedido desde los niveles de la sesión asiática alrededor del nivel de 1.3900 y, después de tocar mínimos en los 1.3810 al inicio de la sesión europea, ahora cotiza alrededor de 1.3850. Eso significa que el par ha incurrido en pérdidas de alrededor de 40 pips o un poco más del 0.3% en el día. El GBP es una de las monedas del G10 con peor desempeño en el día, con el GBP/USD ahora cotizando cerca de sus promedios móviles de 21 y 50 días nuevamente.

GBP inexplicablemente a la baja

No hay muchas explicaciones fundamentales para el fuerte bajo rendimiento del GBP del martes frente a sus principales contrapartes como el USD, el EUR y el JPY. La toma de ganancias y el ajuste de posiciones frente a tipos como el euro y el yen, con ambos cruces (EUR/GBP y GBP/JPY) en extremos de varios meses, es probablemente una explicación. Los mercados han descontado agresivamente en el precio una narrativa de rendimiento económico superior a corto plazo en el Reino Unido en medio del despliegue de vacunas comparativamente rápido del país y el progreso continuo hacia la reapertura.

Sobre este último punto, el primer ministro del Reino Unido confirmó el lunes que el Reino Unido pasará a la etapa dos de su plan de reapertura. El comercio minorista no esencial y prácticamente todos los demás negocios no hoteleros podrán reabrir al público el 12 de abril y esto está destinado a proporcionar un impulso significativo a la economía. Pero es probable que todo este optimismo se vea cada vez más descontado "en el precio", una noción que podría alentar la toma de ganancias (como hemos visto este martes) y podría desacelerar la apreciación de la libra esterlina.

En términos de eventos económicos y políticos, el resto de la semana será tranquila en el Reino Unido. Por lo tanto, es probable que la atención se centre principalmente en el lanzamiento de la vacuna en el país y las tasas de infección por Covid-19. Mientras tanto, los operadores del USD estarán atentos a los desarrollos de la Fed, y el presidente de la Reserva Federal, Jerome Powell, hablará el jueves después de la publicación de las minutas del FOMC del miércoles (de la reunión de marzo).

GBP/USD niveles técnicos

- Las ofertas de empleo de EE.UU. de JOLTs siguieron aumentando en febrero.

- El índice del dólar estadounidense DXY se mantiene en territorio negativo por debajo de 92.50 después de los datos.

El número de puestos vacantes el último día hábil de febrero fue de 7.4 millones, anunció el martes la Oficina de Estadísticas Laborales de EE.UU. en su último Resumen de vacantes y rotación laboral (JOLTS) el martes. Esta lectura fue superior a la expectativa del mercado de 6.9 millones.

"Las contrataciones también subieron a 5.7 millones, mientras que las separaciones totales cambiaron poco a 5.5 millones", se lee en la publicación. "Dentro de las separaciones, la tasa de renuncias y la tasa de despidos y bajas se mantuvo sin cambios en 2.3% y 1.2%, respectivamente".

El legislador del Banco Central Europeo (BCE), Pierre Wunsch, ha dicho el martes que estaba sorprendido por la resistencia de las economías de la eurozona, según informa Reuters.

Comentarios adicionales:

"Los ahorros de los hogares en 2020 y el comienzo de 2021 son suficientes para financiar el crecimiento del consumo privado por encima del nivel de 2019 durante 3-5 años".

"El BCE está bien con las condiciones de financiación tal como están".

"El BCE sólo puede mantener estables las condiciones de financiación durante unos meses o un año".

"Si la economía mejora fuertemente, tendrá que significar algún ajuste en algún momento".

"Si la economía se deteriora claramente, el BCE podría extender el PEPP más allá de marzo de 2022".

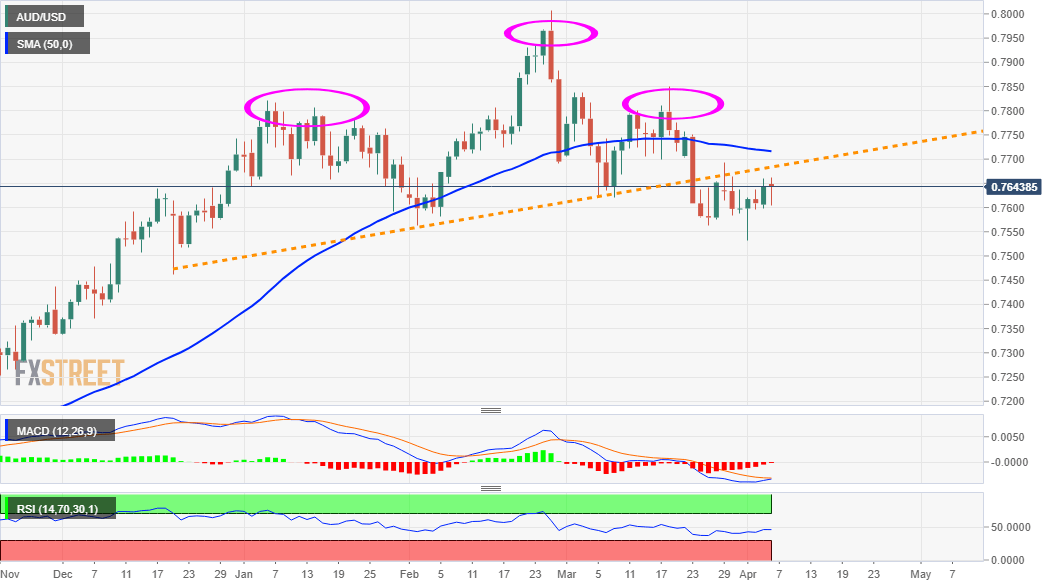

- El AUD/USD protagonizó un buen rebote intradiario desde cerca 0.7600.

- La caída de los rendimientos de los bonos estadounidenses socavó al dólar y extendió algo de soporte al par.

- La configuración técnica a corto plazo todavía parece inclinada firmemente a favor de los operadores bajistas.

El par AUD/USD se recuperó alrededor de 30-35 pips desde el vecindario de 0.7600 y se vio por última vez operando con pérdidas modestas, justo por debajo de 0.7650.

El dólar estadounidense luchó por preservar sus ganancias intradía en medio de la caída de los rendimientos de los bonos del Tesoro estadounidense. Esto, a su vez, fue visto como un factor clave que extendió cierto soporte al par AUD/USD. Dicho esto, una apertura más débil en los mercados de valores de EE.UU. mantuvo limitada las fuertes ganancias para el dólar australiano percibido como más riesgoso.

Desde una perspectiva técnica, el repunte posterior al RBA el martes vaciló cerca de la zona de ofertas 0.7660-65. La caída posterior cambió el sesgo a corto plazo a favor de los operadores bajistas. Sin embargo, la aparición de algunas compras en las caídas justifica cierta cautela antes de posicionarse para nuevas caídas.

Mientras tanto, los indicadores técnicos en los gráficos horarios han comenzado nuevamente a moverse hacia el territorio positivo, pero aún deben confirmar un sesgo alcista en el gráfico diario. Por lo tanto, se necesita un movimiento sostenido más allá de la región de 0.7660-65 para confirmar que el par AUD/USD podría haber tocado fondo en el corto plazo.

Las fallas repetidas cerca del soporte convertido en resistencia favorecen a los operadores bajistas y respaldan las perspectivas de una extensión de una trayectoria descendente de más de un mes.

Una ruptura convincente por debajo de 0.7600 reafirmará la perspectiva bajista y hará que el par AUD/USD sea vulnerable a descender hacia los mínimos anuales, alrededor de la región de 0.7530. Los bajistas podrían entonces arrastrar al par hasta el nivel psicológico clave 0.7500 en ruta hacia el siguiente soporte relevante cerca de la región de 0.7460.

Por el contrario, algunas compras posteriores más allá de la región de 0.7660-65, que ahora coincide con la media móvil simple (SMA) de 50 días, podrían desencadenar un movimiento de cobertura corta. El par AUD/USD podría acelerar el movimiento de recuperación y apuntar hacia 0.7700 antes de subir a la zona de ofertas de 0.7755-60.

Gráfico diario

Niveles técnicos

- El yen gana momento ante caída en los rendimientos de los bonos del Tesoro.

- Euro encuentra soporte por el rally del EUR/USD.

El EUR/JPY está operando en torno a 130.00 luego de haber caído hasta 129.80. La cotización previamente había trepado hasta 130.55, el nivel más elevado desde el 18 de marzo.

Una fuerte caída del USD/JPY debilitó al EUR/JPY. El avance del yen se da ante una suba en los bonos del Tesoro. La tasa a 10 años cayó a 1.67%, el nivel más bajo desde el jueves pasado. Al mismo tiempo las bolsas están subiendo apoyadas en el optimismo por la recuperación económica global.

El euro pudo limitar la caída ante la suba del EUR/USD que está próximo a 1.1850, en máximos en casi dos semanas. A su vez, la moneda común está recuperando terreno contra la libra y es entre las europeas de la de mejor desempeño.

En el aspecto técnico, el EUR/JPY volvió a fallar cerca de 130.50. Dicha zona sigue siendo clave y necesita ser quebrada con firmeza para habilitar más ganancias. Entre 129.65 y 129.75 hay una serie de soportes, que de ceder dejarían al euro vulnerable a una extensión del retroceso. El próximo objetivo aparece en 129.30/35.

Niveles técnicos

- El EUR/USD cotiza en nuevos máximos de 2 semanas cerca de 1.1840.

- El dólar desciende en respuesta a la bajada de los rendimientos en Estados Unidos.

- La tasa de desempleo de la UEM se mantuvo sin cambios en el 8.3% en febrero.

El interés de compra en torno a la divisa europea se mantiene bien y sólido en la primera mitad de la semana y ahora eleva al EUR/USD a nuevos máximos de 2 semanas en la zona de 1.1830/35.

EUR/USD en máximos de varios días

El EUR/USD se suma al optimismo del lunes y busca consolidar la reciente ruptura de la barrera clave en 1.18.

La continuación de la recuperación del par se produce en medio de la corrección a la baja de los rendimientos estadounidenses, que a su vez se ha transformado en una mayor presión vendedora en torno al dólar. De hecho, los rendimientos de los bonos estadounidenses a 10 años superan el nivel del 1.70% y desafían la zona de mínimos diarios.

Los resultados en la zona euro mostraron que la Confianza del Inversor medida por el índice Sentix mejoró a 13.1 para el mes de abril, mientras que la Tasa de Desempleo llegó al 8.3% en febrero, incumpliendo las previsiones.

Los datos del otro lado del charco incluyen el índice IBD/TIPP, las ofertas de trabajo de JOLT y el informe semanal sobre suministros de petróleo crudo de la API.

Qué buscar alrededor de EUR

El EUR/USD encontró una resistencia decente en el entorno de 1.1820 en la primera mitad de la semana. El fuerte retroceso en el par visto últimamente se produjo junto con el persistente sesgo de oferta en el dólar, que ha estado socavando la visión constructiva del par en las últimas semanas. El deterioro de la moral enla zona euro, junto con el pobre ritmo del lanzamiento de la vacuna en la región versus el sólido desempeño de la economía estadounidense, han estado colaborando con la renovada postura ofrecida en torno a la moneda única. Sin embargo, la mano firme del BCE (a pesar de algunas preocupaciones verbales) en combinación con el rebote esperado de la actividad económica en la región en la etapa posterior a la pandemia probablemente evitará un retroceso mucho más profundo en el par a largo plazo.

Niveles técnicos

Por el momento, el índice está ganando un 0.23% en 1.1838 y enfrenta el próximo obstáculo en 1.1875 (SMA de 200 días) seguido de 1.1989 (máximo semanal del 11 de marzo) y finalmente 1.2000 (nivel psicológico). En el lado negativo, una ruptura de 1.1704 (mínimo del 31 de marzo) apuntaría a 1.1602 (mínimo mensual del 4 de noviembre) en camino a 1.1573 (línea de soporte de 2008-2021).

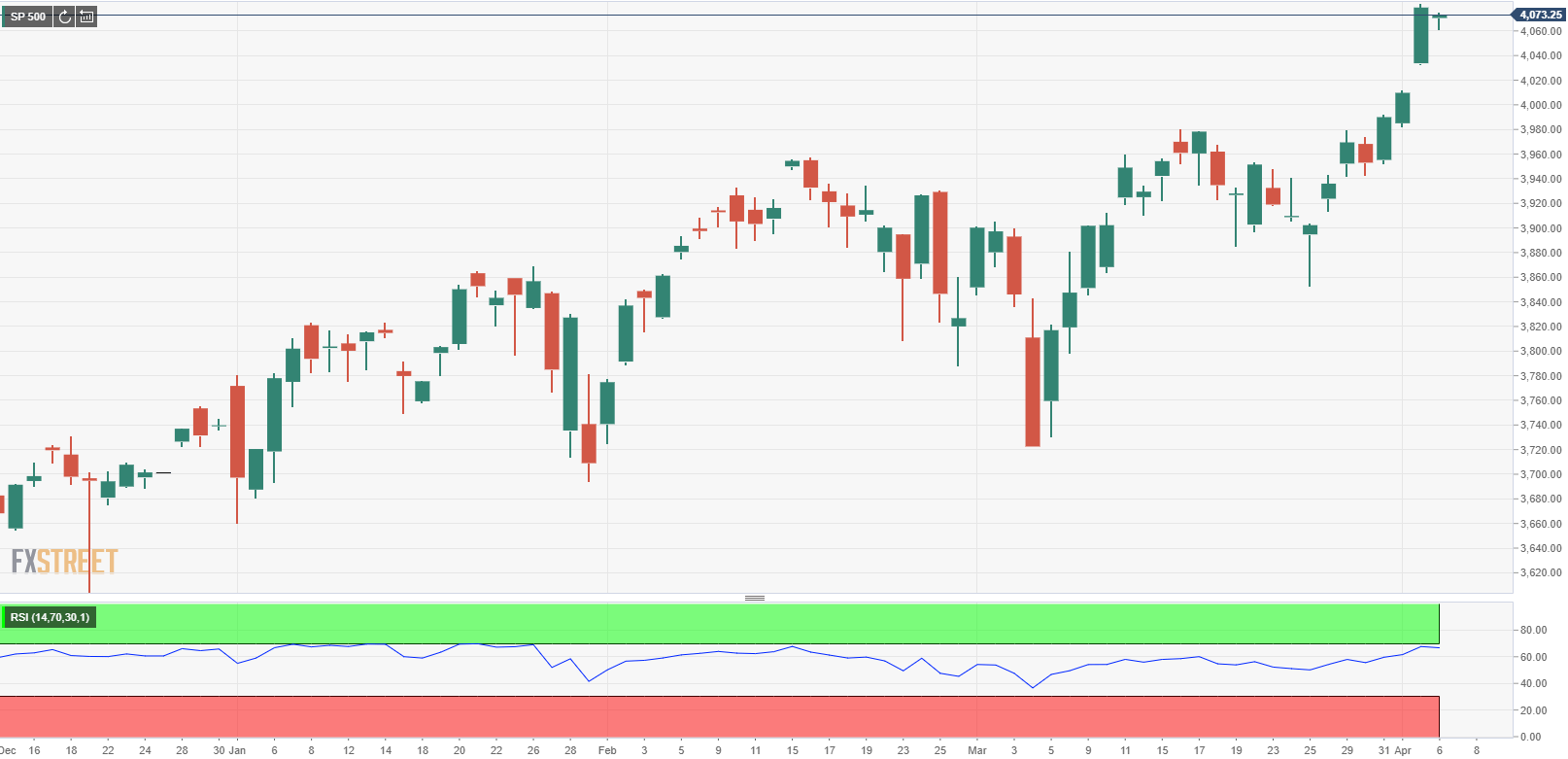

- Los principales índices de Wall Street comenzaron el día en territorio negativo.

- Las acciones de energía registran fuertes ganancias en medio del aumento de los precios del petróleo crudo.

- Los sectores defensivos tienen un desempeño inferior después de la campana de apertura del martes.

Después de registrar ganancias impresionantes y registrar un nuevo récord el lunes, el índice S&P 500 (SPX) abrió a la baja el martes, ya que los inversores parecen estar aprovechando esta oportunidad para quitar parte de sus ganancias de la mesa. Actualmente, el SPX ha bajado un 0.15% en el día a 4.071, el Dow Jones Industrial Average está perdiendo un 0.22% a 33.457 y el Nasdaq Composite está cayendo un 0.19% a 13.572.

Entre los 11 principales sectores del S&P 500, el Índice de Energía ha subido un 1.23% como el de mejor desempeño en las primeras operaciones respaldado por un aumento de más del 2% en los precios del petróleo crudo de EE.UU.

Por otro lado, los índices defensivos de servicios públicos y bienes raíces cayeron un 0.7% y un 0.5%, respectivamente, después de la campana de apertura.

Horas antes, el Fondo Monetario Internacional (FMI) anunció que elevó su perspectiva de crecimiento económico mundial al 6% este año desde el 5.5% de las previsiones de enero, impulsadas por un fuerte repunte de la economía estadounidense.

Gráfico S&P 500 (diario)

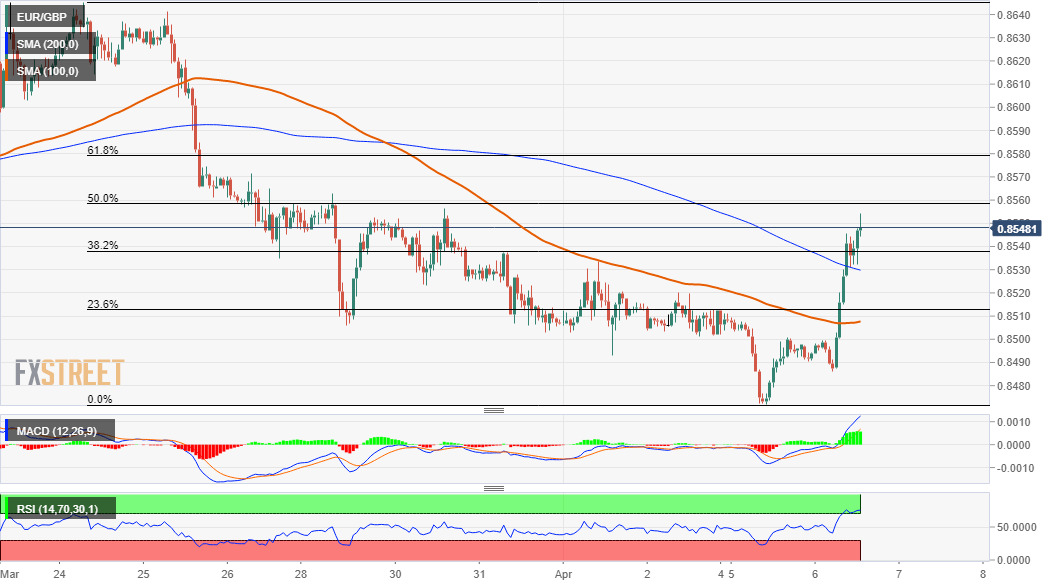

- Un fuerte repunte en la demanda del euro provocó una cobertura de cortos intradía en torno al EUR/GBP.

- Un movimiento sostenido más allá de la media móvil simple de 200 horas también se consideró un desencadenante para los operadores alcistas intradía.

- Sobrecompra RSI en el gráfico de 1 hora, los osciladores bajistas en el gráfico diario justifican cierta cautela.

El cruce EUR/GBP fue testigo de un movimiento agresivo de cobertura corta el martes y se recuperó a máximos de una semana, alrededor de 0.8550 durante la mitad de la sesión europea.

La moneda compartida obtuvo un fuerte impulso luego de un informe de Bloomberg de que la UE puede alcanzar su objetivo de vacunación mucho antes de lo proyectado, a fines de junio. Aparte de esto, la aparición de algunas ventas en torno a la libra esterlina proporcionó un impulso adicional al cruce EUR/GBP.

En cuanto al panorama técnico, el RSI (14) extremadamente sobrevendido en el gráfico diario resultó ser un factor clave que ayudó al cruce EUR/GBP a recuperarse rápidamente desde mínimos de más de un año. Un movimiento sostenido más allá de la media móvil simple de 200 horas se consideró otro desencadenante para los operadores alcistas intradía.

Mientras tanto, los osciladores en el gráfico diario se han recuperado del territorio negativo, pero aún no han confirmado un sesgo alcista. Esto hace que sea prudente esperar algunas compras posteriores antes de confirmar que el cruce EUR/GBP ha hecho suelo y posicionarse para futuras ganancias.

Desde los niveles actuales, es probable que un movimiento alcista posterior enfrente cierta resistencia cerca de la región de 0.8575-80, por encima de la cual el cruce EUR/GBP podría apuntar a recuperar 0.8600. El siguiente lanzamiento relevante al alza está vinculado cerca de la zona de ofertas 0.8630 antes de 0.8650.

Por otro lado, la SMA de 100 horas, actualmente alrededor de la región de 0.8530-25, ahora parece proteger la caída inmediata. Esto es seguido por el nivel psicológico 0.8500, que si se rompe podría hacer que el cruce EUR/GBP sea vulnerable para reanudar su tendencia bajista bien establecida.

Los operadores bajistas podrían arrastrar el cruce EUR/GBP hacia la región de 0.8470, o el nivel más bajo desde febrero de 2020 tocado en la sesión anterior.

Gráfico de 1 hora

Niveles técnicos

- USD/TRY mantiene ganancias alrededor del nivel 8.1500 el martes.

- El soporte semanal hasta ahora emergió justo por debajo de 8.1000.

- La inflación en Turquía volvió a subir en marzo.

La lira turca pierde parte de las ganancias del lunes y empuja al USD/TRY al área de 8.15/16, donde encontró cierta resistencia el martes.

USD/TRY atento al CBRT

El USD/TRY revierte el marcado retroceso registrado el lunes, aunque hasta ahora se las arregla bien para mantenerse dentro del rango semanal.

La lira recuperó algo de interés a principios de la semana después de que las cifras de inflación en Turquía mostraran que el IPC subió por sexto mes consecutivo en marzo, esta vez en un 16.19% respecto al año anterior. En una vista mensual, los precios al consumidor subieron un 1.08%.

A muy corto plazo, se espera que la lira mantenga el comercio dentro del rango sin cambios al menos hasta que el banco central turco (CBRT) se reúna el 15 de abril. Sobre esto último, y en el contexto del creciente nerviosismo entre los inversores, el gobernador de CBRT, S. Kavcioglu, dijo que no revertirá las políticas de N.Agbal de inmediato, y agregó que planea cumplir con la meta de inflación del banco central en 5.0%.

Hasta ahora, la moneda turca se depreció alrededor del 13% desde la decisión del presidente Erdogan de reemplazar al gobernador del CBRT a fines de marzo.

Qué buscar alrededor de TRY

Las perspectivas a corto plazo para la lira siguen siendo frágiles, por decir lo mínimo. A pesar de afirmar lo contrario, se espera que el nuevo gobernador del CBRT, S. Kavcioglu, revierta gradualmente (elimine) el cambio hacia un enfoque favorable al mercado de la política monetaria que fue implementado con éxito por el exgobernador N.Agbal en noviembre de 2020. Kavcioglu demostró una vez más quién está balanceando la cuna monetaria en Turquía y probablemente será el preludio del regreso a medidas poco ortodoxas/más flexibles de política monetaria en combinación con apuestas de un rápido aumento de una crisis de balanza de pagos y una fuga de reservas de divisas. En este contexto, no sorprenderá a nadie ver al TRY alrededor de 10.00 en los próximos meses.

Niveles técnicos

En este momento, el par subió un 0.45% a 8.1350 y se enfrenta a la siguiente barrera alcista en 8.4526 (máximo del 30 de marzo) secundada por 8.5777 (máximo histórico del 6 de noviembre de 2020) y finalmente 9.0000 (nivel redondo). Por otro lado, una caída por debajo de 7.7772 (máximo del 9 de marzo) apuntaría a 7.4974 (SMA de 200 días) y luego a 7.1856 (mínimo mensual del 19 de marzo).

- El USD/CHF estuvo bajo una presión moderada a principios de la sesión estadounidense.

- La caída de los rendimientos de los bonos del Tesoro de EE.UU. pesa sobre el USD.

- Los principales índices de Wall Street parecen abrir modestamente a la baja.

Después de pasar la mayor parte del día en un rango ajustado por debajo de 0.9400, el USD/CHF estuvo bajo una modesta presión bajista en los inicios de la sesión estadounidense y tocó su nivel más bajo en dos semanas en 0.9350. Al momento de escribir, el par bajó un 0.11% a en el día a 0.9355.

DXY regresa a 92.50

Aunque el dólar parece estar teniendo dificultades para preservar su fortaleza anterior, el USD/CHF permanece a la defensiva debido a su correlación positiva con los rendimientos de los bonos del Tesoro de EE.UU. Actualmente, el rendimiento del bono del Tesoro estadounidense de referencia a 10 años está perdiendo un 1.03% a 1.688% y el índice del dólar estadounidense, que tocó un máximo diario de 92.78, permanece sin cambios en el día en 92.56.

Más adelante en la sesión, el Índice de Optimismo Económico IBD/TIPP y las Ofertas de Empleo JOLTS aparecerán en el expediente económico de EE.UU. pero es poco probable que estos datos desencadenen una reacción significativa del mercado.

Mientras tanto, los futuros del S&P 500 han bajado un 0.2% a medida que nos acercamos a la campana de apertura. Si los principales índices de Wall Street caen bruscamente tras el impresionante repunte del lunes, el dólar podría comenzar a superar a sus rivales y allanar el camino para un repunte del USD/CHF.

Niveles técnicos

El Fondo Monetario Internacional (FMI) publicó el martes su panorama económico mundial en el cual estima que la economía mundial crecerá un 6% en el 2021, lo que implica una mejora con respecto al pronóstico del 5.5% de enero de este año, según informó Reuters.

El pronóstico del FMI para 2021 marcaría el ritmo de crecimiento global más rápido desde 1976, impulsado por un fuerte repunte de Estados Unidos. Subió las perspectivas de crecimiento de Estados Unidos en 2021 a 6.4%, el ritmo más rápido desde principios de la década de 1980.

"Las recuperaciones de varias velocidades reflejan las diferencias en el proceso de vacunación, el grado de apoyo a las políticas y los factores estructurales", indicó el FMI. Aún indican que hay un alto grado de incertidumbre en las perspectivas económicas y que mucho depende del éxito de las vacunas contra el COVID-19.

- El USD/JPY retrocedió más de 50 pips desde máximos diarios en medio de un nuevo sesgo de venta del USD.

- El retroceso de los rendimientos de los bonos estadounidenses parecía ser el único factor que pesa sobre el dólar.

- Las optimistas perspectivas económicas de EE.UU. deberían ayudar a limitar cualquier caída adicional para el par.

El par USD/JPY actualizó los mínimos diarios durante los inicios de la sesión americana, y los bajistas ahora buscan extender la caída por debajo del nivel psicológico clave 110.00.

El par luchó por capitalizar su movimiento positivo intradiario, en cambio se encontró con nuevas ofertas cerca de la región de 110.55 y descendió hacia el territorio negativo por segunda sesión consecutiva. Esto también marcó el tercer día de una caída en los cuatro anteriores y fue patrocinado por una combinación de factores.

La caída de retroceso en curso en los rendimientos de los bonos del Tesoro de EE.UU. arrastró al dólar estadounidense más cerca de los mínimos de más de una semana tocados a principios de este martes. Aparte de esto, un tono generalmente más suave en los mercados de valores de EE.UU. sostuvo el yen japonés como refugio seguro y contribuyó a la caída del par USD/JPY de más de 50 pips.

Con el último tramo hacia abajo, el par USD/JPY ahora se ha roto por debajo de la media móvil simple (SMA) de 200 horas y parece vulnerable a seguir descendiendo. Dicho esto, las perspectivas de una recuperación económica estadounidense relativamente más rápida de la pandemia deberían seguir apuntalando al dólar y ayudar a limitar la caída del par, al menos por el momento.

En ausencia de publicaciones económicas importantes que muevan el mercado de EE.UU., será prudente esperar algunas ventas de seguimiento antes de confirmar que el par USD/JPY ha alcanzado su punto máximo en el corto plazo. Por lo tanto, es más probable que cualquier caída posterior atraiga algunas compras en las caídas y permanezca limitada cerca del punto de ruptura de resistencia de 109.40-35.

Niveles técnicos

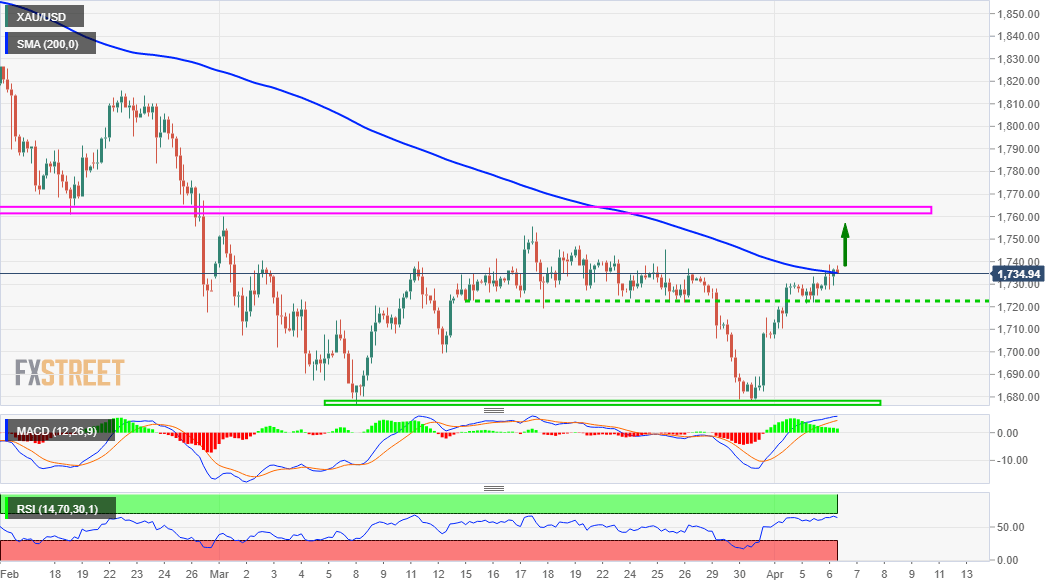

- Un tono de riesgo más suave, el retroceso de los rendimientos de los bonos estadounidenses ayudó al oro a ganar tracción el martes.

- Un modesto repunte en la demanda del USD mantuvo limitado cualquier ganancia adicional para la materia prima.

- La configuración favorece a los operadores alcistas intradía, a través de osciladores mixtos que justifican la precaución.

El oro mantuvo sus modestas ganancias intradiarias durante la mitad de la sesión europea y fue visto por última vez cerca de los máximos de dos semanas, justo por encima del nivel 1.735$.

Un tono de riesgo generalmente más suave, junto con la caída de los rendimientos de los bonos del Tesoro de EE.UU., extendieron cierto soporte al metal amarillo que no rinde. Sin embargo, una buena recuperación en la demanda del dólar estadounidense impidió que los alcistas hicieran apuestas agresivas y podría limitar las ganancias de la materia prima denominada en dólares.

Desde una perspectiva técnica, los alcistas del XAU/USD ahora podrían estar buscando aprovechar el impulso por encima de la SMA de 200 períodos en el gráfico de 4 horas. Esto es seguido de cerca por la zona de ofertas de 1.744-46$, que si se despeja de manera decisiva se verá como un nuevo detonante para los operadores alcistas.

Mientras tanto, los indicadores técnicos en los gráficos horarios han estado ganando tracción positiva, pero aún deben confirmar un sesgo alcista en el gráfico diario. Esto, a su vez, justifica cierta precaución para los operadores alcistas agresivos y el posicionamiento para cualquier movimiento de apreciación adicional para el XAU/USD.

Por lo tanto, es más probable que cualquier movimiento ascendente posterior enfrente una resistencia rígida cerca de un punto de ruptura de soporte horizontal fuerte anterior, alrededor de la región de 1.760-65$. La barrera mencionada también es el escote de un patrón de doble fondo alcista y debería actuar como un punto clave para los operadores.

Por otro lado, el soporte inmediato está vinculado al nivel 1.720$. A esto le sigue el nivel 1.700$, que si se rompe anulará la configuración constructiva. El XAU/USD podría acelerar la caída para desafiar los mínimos de varios meses, alrededor de la región de 1.677-76$.

Gráfico de 4 horas

Niveles técnicos

- Peso mexicano avanza contra el dólar, se mantiene en rango reciente.

- USD/MXN sigue presionando con el soporte de 20.20/25.

El peso mexicano y varias de las monedas de mercados emergentes siguen con un tono alcista contra el dólar, apoyado sobre todo en el buen clima en las bolsas. Wall Street marcó récords y esto sigue apuntalando el apetito por el riesgo, que termina beneficiando al peso mexicano. El USD/MXN se mantiene en el rango reciente, cerca de mínimos en semanas y de 20.20.

Los principales índices de Wall Street volvieron a marcar nuevos máximos récord en el arranque de la semana. Ahora los futuros apuntan a una apertura con una leve caída. Esto le puede estar quitando algo de momento al peso mexicano, pero por ahora, los movimientos están siendo limitados.

A su vez, los rendimientos de los bonos del Tesoro parecen estar retomando la corrección bajista tras la pausa que le siguió a la suba pos reporte de empleo de marzo de EE.UU. que mostró cifras por encima de lo esperado. Los datos del lunes sobre el sector de servicios también resultaron positivos.

En México comienza la campaña electoral para elecciones intermedias a llevarse a cabo en junio, en donde además de gobernaciones se elegirán 500 diputados federales. En lo que respecta a datos económicos, el más relevante esta semana es el de inflación a conocerse el jueves. Un día antes, saldrán las minutas de la última reunión de la Reserva Federal.

Presionando sobre 20.25

El USD/MXN sigue con un sesgo bajista y operando en los niveles más bajos desde fines de febrero. Esta probando el soporte de 20.20/25, que es por donde además está pasando la media móvil de 100 días. El quiebre de este nivel habilitaría un retroceso mayor, que sería de esperar ponga a prueba 20.00.

En caso de no poder con 20.25, se podría esperar algún rebote, que sea visto como una corrección alcista. Recién de superar 20.55/60 (resistencia horizontal y media móvil de días), se podría esperar más fortaleza por delante para el dólar. La próxima resistencia está en 20.80 y luego 21.00.

Niveles técnicos

- Una buena recuperación en la demanda del USD provocó nuevas ventas en torno al GBP/USD el martes.

- Las optimistas perspectivas económicas de EE.UU. y un tono de riesgo más suave impulsaron algunos flujos de refugio hacia el USD.

- El descenso de los rendimientos de los bonos estadounidenses hizo poco para limitar al dólar en medio de las expectativas de una subida de tipos de la Fed.

El par GBP/USD mantuvo su tono fuertemente ofrecido durante la mitad de la sesión europea y fue visto por última vez flotando cerca del extremo inferior de su rango de negociación diario, alrededor de la región de 1.3825-20.

El par fue testigo de un cambio de rumbo intradía dramático el martes y cayó casi 100 pips desde la región de 1.3920, o en máximos de dos semanas en medio del surgimiento de nuevas compras alrededor del dólar estadounidense. Los inversores se mantuvieron optimistas sobre las perspectivas de un crecimiento económico relativamente fuerte en los EE.UU. en medio del impresionante avance de las vacunas contra el coronavirus. Los datos económicos entrantes, incluido el último informe de NFP y el PMI de servicios de ISM del lunes, reforzaron la perspectiva optimista y continuaron apuntalando al dólar.

Aparte de esto, un tono generalmente más suave en torno a los futuros de acciones de EE.UU. benefició aún más el estado de refugio seguro del USD y contribuyó aún más a la caída intradía del par GBP/USD. La combinación de factores de soporte ayudó a compensar la caída en curso de los rendimientos de los bonos del Tesoro de EE.UU., que tienden a pesar sobre el dólar. Dicho esto, el aumento de las apuestas por una subida de tipos de la Fed debería limitar la caída de los rendimientos de los bonos estadounidenses.

El comercio de reflación ha alimentado las especulaciones sobre un repunte de la inflación estadounidense y ha suscitado dudas de que la Fed mantendrá las tasas de interés ultrabajas durante un período más largo. Esto sugiere que el camino de menor resistencia para el dólar sigue siendo al alza. Esto, a su vez, respalda las perspectivas de un nuevo movimiento de depreciación intradía para el par GBP/USD en medio de la ausencia de publicaciones económicas relevantes en el mercado de EE.UU.

Niveles técnicos

- El AUD/USD borró una gran parte de las ganancias del lunes.

- El RBA dejó la configuración de la política monetaria sin cambios como se esperaba.

- El índice del dólar estadounidense se recupera a medida que los futuros del índice bursátil estadounidense operan en territorio negativo.

Después de tocar su nivel más alto en cinco días en 0.7661 el lunes, el par AUD/USD luchó por preservar su impulso alcista y cayó a un mínimo diario de 0.7606 durante la sesión europea del martes. Al momento de escribir, el par bajó un 0.38% en el día a 0.7620.

La valoración de mercado del USD continúa impulsando los movimientos del AUD/USD

Después de su reunión de abril, el Banco de la Reserva de Australia (RBA) anunció que dejó sin ajustar su tasa de efectivo oficial (OCR) en un mínimo histórico del 0.10% como se esperaba y no logró desencadenar una reacción del mercado.

El RBA tampoco realizó cambios en los parámetros del programa de compra de bonos del gobierno. "El directorio no aumentará la tasa de efectivo hasta que la inflación real se encuentre de manera sostenible dentro del rango objetivo de 2-3%", reiteró el banco en su declaración de política.

Por otro lado, el dólar, que luchó por encontrar demanda al comienzo de la semana en medio de los flujos de riesgo, se mantiene relativamente resistente frente a sus rivales el martes y dificulta que el AUD/USD recupere tracción. Actualmente, el índice del dólar estadounidense ha subido un 0.2% en el día a 92.75. En ausencia de impulsores fundamentales significativos, el pobre desempeño de los futuros de índices bursátiles estadounidenses parece estar ayudando al dólar a ganar fuerza.

Más adelante en el día, el índice de optimismo económico IBD/TIPP y los datos de vacantes de empleo JOLTS de los EE.UU. serán considerados para un nuevo impulso. El miércoles, los datos del PMI de servicios de Commonwealth Bank y del PMI compuesto se incluirán en la agenda económica.

Niveles técnicos

- USD/CAD invirtió su dirección después de registrar pérdidas el lunes.

- El desempeño del petróleo crudo no parece tener un impacto significativo en el CAD.

- El índice del dólar estadounidense sube antes de la publicación de datos de nivel medio.

El par USD/CAD perdió más de 50 pips el lunes debido a que el dólar se enfrentó a una fuerte presión de venta tras las vacaciones de Pascua. Sin embargo, el par encontró soporte alrededor de 1.2500 y comenzó a borrar sus pérdidas el martes. Al momento de escribir, el USD/CAD subió un 0.32% en el día a 1.2561.

CAD ignora los precios del crudo

La correlación entre la valoración de mercado del CAD y los precios del petróleo crudo parece haberse debilitado últimamente. Al comienzo de la semana, el barril de West Texas Intermediate (WTI) perdió más del 4%, pero el dólar canadiense logró superar a su contraparte estadounidense. Del mismo modo, el USD/CAD sigue subiendo a pesar de un aumento del 1% en los precios del WTI el martes.

Por otro lado, el índice del dólar estadounidense, que cayó un 0.5% el lunes después de que el S&P 500 y el promedio industrial Dow Jones subieron a nuevos máximos históricos, está subiendo un 0.2% a 92.75, lo que permite que el USD/CAD se mantenga en territorio positivo.

No se publicarán datos macroeconómicos en el expediente económico canadiense. El índice de optimismo económico IBD/TIPP y los datos de vacantes de empleo JOLTS de EE.UU. serán revisados para obtener un nuevo impulso.

No obstante, los inversores seguirán de cerca el desempeño de los principales índices de Wall Street y un cambio negativo en el sentimiento de riesgo podría proporcionar un impulso adicional al USD. Actualmente, los futuros del S&P 500 han bajado un 0.2%.

Niveles técnicos

El USD/JPY ha alcanzado máximos de un año y el par apunta a los máximos de abril de 2019 y de febrero de 2020 en 112.23/40, apunta Karen Jones, de Research de Commerzbank.

Declaraciones clave:

"El USD/JPY ha subido a máximos de un año, pero parece estar estancado antes del mínimo de octubre de 2018 y el máximo de febrero de 2019 en 111.13/38.”

“Hay que considerar que tenemos un segundo conteo de 13 y una resistencia TD en 111.09. Más arriba, aparecen los máximos de abril de 2019 y de febrero de 2020 en 112.23/40 de abril. Es necesaria cierta precaución".

"Las caídas encontrarán soporte inicial en el máximo de junio de 2020 en 109.85 y en el máximo de mediados de marzo en 109.36".

- Petróleo recupera parte del terreno perdido el lunes, cuando cayó más del 4%.

- Suba del dólar limitó el avance del WTI, que frenó en la zona de 60$.

El petróleo está recuperando terreno el martes, tras sufrir una caída superior al 4% en el primer día de la semana. El barril de WTI llegó a descender hasta 57.60$ el lunes y recientemente trepó hasta 60.29$ antes de regresar debajo de 60.00$.

Los datos económicos positivos de EE.UU. el lunes no consiguieron frenar el precio del crudo. El martes, la mayor flexibilización ante las restricciones en el Reino Unido por el coronavirus, junto con los datos de la Eurozona, parecen haber contribuido al rebote del crudo. El avance del dólar el martes podría contener el alza en el WTI.

La Organización de Países Exportadores de Petróleo y sus aliados acordó el jueves pasado revertir sus recortes de producción entre mayo y julio en medio de señales de un fuerte repunte económico de Estados Unidos. El anuncio coincidió con el aumento de la producción iraní y provocó algunas ventas agresivas en torno a la materia prima en el primer día de una nueva semana de negociación.

Mientras tanto, los informes de que la Unión Europea podría alcanzar su objetivo de vacunación mucho antes de lo proyectado aumentaron el optimismo y mantuvieron un apoyo. Bloomberg, citando un memorando interno de los estados miembros de la UE, informó que Alemania, Francia, Italia y España tendrán suficientes suministros para vacunar al menos al 57% de su población a fines de junio.

Niveles técnicos

- El EUR/USD busca extender la carrera alcista por encima de la zona de 1.1800.

- Es probable que haya ganancias adicionales de quebrar por encima de la media móvil simple de 200 días en 1.1875.

El impulso alcista del EUR/USD parece haber flaqueado alrededor de la banda de 1.1820/25 el martes.

A pesar del rebote visto al comienzo de la semana, parece que los vendedores mantienen el control de la acción del precio, dejando al par vulnerable a otro movimiento bajista en el corto plazo. Sin embargo, una superación convincente de 1.1875 podría hacer que las ganancias se aceleren hasta el siguiente obstáculo de relevancia en la banda de 1.1980/90.

Mientras esté por debajo de la media móvil simple de 200 días (1.1875), se espera que la postura a corto plazo para el EUR/USD se mantenga negativa.

EUR/USD gráfico de día

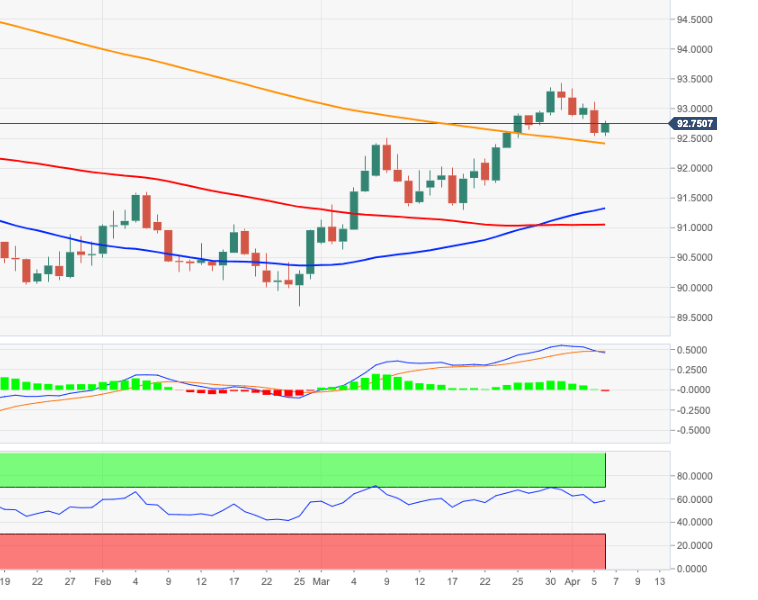

- La reciente debilidad en DXY se enfrentó a una zona de contención cerca de 92.40.

- Un quiebre por debajo podría provocar más pérdidas a corto plazo.

La caída del índice del dólar de EE.UU. (DXY) el lunes se detuvo justo antes de la media móvil simple crítica de 200 días en la región de 92.40.

Mientras esté por encima de esta área, se espera que las perspectivas a corto plazo para el DXY sigan siendo constructivas y permitan ganancias adicionales.

En el lado opuesto, un regreso convincente al área por debajo de la media móvil simple de 200 días debería anular la actual postura positiva a corto plazo y abrir la puerta a una nueva debilidad hacia inicialmente 91.30 (18 de marzo).

DXY gráfico de día

El primer ministro británico, Boris Johnson, ha dicho el martes que no ve ninguna razón para que el Reino Unido se desvíe de la hoja de ruta de la reapertura, según informa Reuters.

Comentarios adicionales:

"No se necesita un certificado de COVID el 17 de mayo".

"Lo que estamos viendo es el papel de los pasaportes del COVID para viajes al extranjero y las señales que puede dar de que no es contagioso".

"Queremos hacer las cosas lo más fáciles posible para las pruebas del covid para viajes".

"Tenemos que ser prudentes con los viajes internacionales".

- El NZD/USD está cayendo bruscamente después de cerrar en territorio positivo el lunes.

- El índice del dólar estadounidense DXY registra un modesto repunte el martes.

- Los futuros del S&P 500 se mueven a la baja después de alcanzar máximos históricos.

El par NZD/USD empezó la nueva semana con un tono firme y registró su cierre diario más alto en casi dos semanas por encima de 0.7050 el lunes. Sin embargo, el par ha perdido tracción el martes y retrocede cerca del nivel de 0.7000.

El índice DXY se recupera a medida que el sentimiento del mercado se agria

El lunes, el sentimiento de apetito por el riesgo en el mercado dificultó que el dólar estadounidense encontrara demanda y proporcionó un impulso al NZD/USD. El índice del dólar estadounidense DXY perdió un 0.5% y cerró en 92.57 cuando el Dow Jones Industrial Average y el índice S&P 500 alcanzaron nuevos máximos históricos.

Los datos de EE.UU. mostraron que el PMI de servicios de ISM subió a 63.7 puntos en marzo, en comparación con la estimación de los analistas de 58.5, y permitió que los flujos monetarios de riesgo permanecieran bajo el control de los mercados financieros en la segunda mitad del día.

El martes, los inversores parecen haber adoptado un tono cauteloso con los futuros del S&P 500 perdiendo un 0.25% en el día. En consecuencia, el índice DXY está subiendo un 0.2% a 92.75 y pesa sobre el par NZD/USD.

Durante la sesión americana, el índice de optimismo económico IBD / TIPP y las ofertas de empleo de JOLTS se publicarán en el calendario económico de EE.UU. No obstante, es probable que los inversores ignoren estos datos y sigan centrados en la percepción del riesgo.

NZD/USD niveles técnicos

Los economistas de Westpac creen que los recientes movimientos del AUD/USD durante la semana pasada han reforzado la opinión de que el dólar australiano es más una compra tras caídas que una venta luego de subas, con cierres diarios no inferiores a 0.7580.

Declaraciones clave:

“El gobernador Lowe repitió que el australiano 'permanece en el extremo superior del rango de los últimos años' y afirmó que las diversas medidas monetarias del RBA (Banco de la Reserva de Australia) contribuyen 'a un tipo de cambio más bajo que de otra manera'. Hubo muy pocos comentarios sobre la evolución mundial, pero "el comercio mundial se ha recuperado y los precios de las materias primas son en su mayoría más altos que a principios de año".

“La acelerada recuperación de EE. UU. está apuntalando el apetito por el riesgo mundial, y el índice MSCI World cerró el lunes en otro récord. Aún así, el marcado desempeño superior de EE.UU. sobre la Eurozona en el control de virus y la vacunación debería mantener el índice del dólar apuntalado por ahora, limitando indirectamente los repuntes del AUD/USD. Y presumiblemente nos dirigimos a un período de datos australianos más suaves a raíz de la expiración del programa JobKeeper".

“El dólar australiano debería seguir encontrando soporte en las caídas hasta 0.7550, pero es probable que tenga un tope por ahora en la zona de 0.7700. Un regreso a la zona de 0.80 puede tener que esperar hasta el tercer trimestre”.

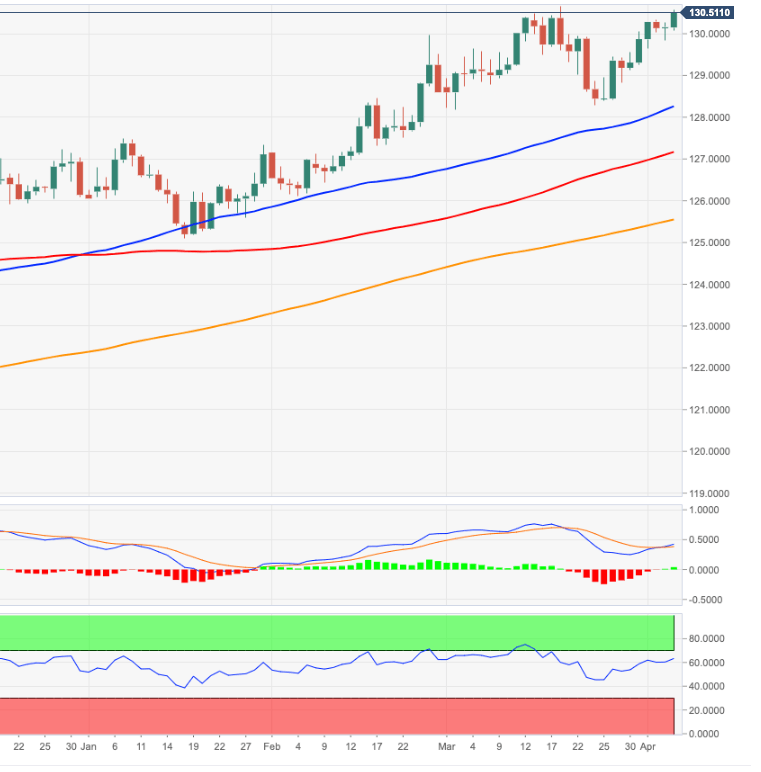

- El EUR/JPY se mueve más arriba hacia la zona de 130.00.

- Los máximos de 2021 en la banda 130.65/70 emergen como el próximo obstáculo.

El EUR/JPY revierte la reciente debilidad y se las arregla para trepar más allá de la barrera clave de 1300.00.

La recuperación sigue siendo saludable y un intento de probar el máximo de 2021 en 130.66 (máximo del 18 de marzo) parece cada vez más probable en el corto plazo. Mientras esté por encima de la línea de soporte a corto plazo en la región de 128.30, las ganancias adicionales permanecen bien sobre la mesa. Esta área de contención se ve reforzada por la proximidad con la media móvil simple de 50 días en 128.46.

Un quiebre por debajo de este último debería aliviar la presión alcista y permitir alguna corrección a la baja en el corto plazo.

Mientras tanto, en una perspectiva más general, de seguir por encima de la media móvil simple de 200 días en 125.46, el cruce continuará alcista.

EUR/JPY gráfico de día

- El dólar gana momento tras la corrección del lunes.

- USD/JPY sube más de 50 pips desde el piso del lunes.

El USD/JPY está subiendo el martes, y acaba de marcar un nuevo máximo para el día en 110.54. La cotización el lunes había descendido hasta 109.95, el nivel más bajo en casi una semana. El retroceso, visto como una corrección bajista, perdió momento y podría haber culminado.

El dólar está subiendo en casi todos los frentes, aunque el índice del dólar (DXY) está aún por debajo de 93.00, en parte debido a la estabilidad del EUR/USD. El rebote del dólar se da aún ante una estabilidad en el mercado de bonos y acompañando una leve caída en los mercados de renta variable.

En las próximas horas se publicará en EE.UU. el índice de confianza empresarial, el reporte de ofertas laborales y el presidente de la Fed de Chicago, Charles Evans, expondrá en público. El Fondo Monetario Internacional presentará el informe del panorama económico global con las nuevas proyecciones de crecimiento. No se esperan un gran impacto de estos datos.

Desde el punto de vista técnico, la tendencia dominante del USD/JPY sigue alcista y está en modo de consolidación en el muy corto plazo, tras corregir a la baja desde niveles cercanos a 111.00 hasta 109.95. En caso de extender el retroceso, asoma un soporte fuerte en 109.40, mientras que sobre 110.65 aumentarían las probabilidades de una nueva prueba a la zona de 111.00.

Niveles técnicos

- Subas del euro contra el dólar frenan en la zona de 1.1825

- Datos: El índice Sentix de la Eurozona mejoró a 13.1 en abril.

- Por delante: índice de optimismo empresarial y de anuncios laborales de EE.UU.

El EUR/USD está operando en sentido lateral en un pequeño rango el martes, cerca de la zona de 1.1800. La cotización trepó hasta 1.1821, el nivel más alto en una semana, pero no pudo extender las subas y retrocedió hasta 1.1795, el mínimo del día. Está operando en torno a 1.1805/10, prácticamente sin cambios para el día.

De esta forma el euro está consolidando las ganancias del lunes, que fueron impulsadas por un retroceso generalizado del dólar. La zona de 1.1820 frenó el rally. La moneda común europea también está trepando contra la libra (recuperándose desde mínimos en meses) y frente al franco suizo.

La actividad en los mercados regresó a la normalidad en Europa el lunes tras las vacaciones de Semana Santa. En lo que respecta a datos se conoció que el índice de Confianza del Inversor rastreada por Sentix mejoró a 13.1 para el mes en curso, mientras que la Tasa de Desempleo en la Eurozona se mantuvo en 8.3% en febrero. Los datos a publicarse de EE.UU. incluyendo el índice de confianza empresario y el indicador de ofertas de trabajo, que no se espera tengan un gran impacto.

El foco de cara a las próximas horas puede estar en lo que pase en Wall Street, con las acciones y los bonos. Los rendimientos de los títulos del Tesoro están con recorridos limitados, sin mostrar grandes cambios el martes.

En un aspecto más general, el dólar sigue contando con el apoyo de una expectativa de que la economía tendrá un mejor desempeño que la europea, debido a los estímulos y a la gran diferencia en el ritmo de vacunación por el COVID-19.

Niveles técnicos

- El EUR/GBP es testigo de un fuerte movimiento de cobertura de cortos intradía desde los mínimos de más de un año.

- Las noticias de que la UE podría alcanzar el objetivo de vacunación antes de lo previsto impulsan al euro.

- Un modesto repunte en la demanda del USD pesa sobre el GBP y apoya el movimiento positivo del par.

El cruce EUR/GBP ha capturado algunas compras agresivas durante la sesión europea del martes y ha saltado a máximos de una semana cerca de la región de 0.8550 en la última hora.

Después de haber mostrado cierta resistencia por debajo del nivel psicológico de 0.8500, el cruce ha protagonizado una sólida recuperación desde los mínimos de más de un año tocados el día anterior. El rendimiento relativo superior de la moneda común frente a la libra esterlina podría atribuirse a noticias de que la UE puede alcanzar su objetivo de vacunación mucho antes de lo proyectado.

Bloomberg, citando un memorando interno de los estados miembros de la UE, ha informado que Alemania, Francia, Italia y España tendrán suministros suficientes para vacunar al menos al 57% de su población total a fines de junio. Esto, junto con un índice de confianza de los inversores Sentix de la zona euro más fuerte, que saltó a 13.1 en abril, ha beneficiado aún más al euro.

Por otro lado, un modesto repunte en la demanda del dólar estadounidense ha provocado algunas ventas en torno al par GBP/USD. Esto ha sido visto como otro factor que ha contribuido al fuerte movimiento positivo intradía del par EUR/GBP de alrededor de 50 pips. Sin embargo, queda por ver si los alcistas pueden capitalizar en movimiento o fallará cerca del soporte convertido en resistencia de 0.8555-60.

No hay ninguna publicación de datos económicos importantes el martes. Por lo tanto, los desarrollos alrededor de la saga del coronavirus jugarán un papel clave al influir en el cruce EUR/GBP y permitirán a los inversores aprovechar algunas oportunidades a corto plazo.

EUR/GBP niveles técnicos

- Un modesto repunte en la demanda del USD provoca algunas ventas en torno al AUD/USD el martes.

- Las optimistas perspectivas económicas de EE.UU. y un tono de riesgo más suave ofrecen apoyo al USD de refugio seguro.

- La caída de los rendimientos de los bonos estadounidenses limita la subida del USD y ayuda a limitar las pérdidas del par, al menos por ahora.

El par AUD/USD se está moviendo a la baja durante la sesión europea del martes, cayendo a la zona de mínimos diarios justo por encima del nivel de 0.7600.

El par ha tenido dificultades para capitalizar el repunte posterior al RBA a máximos de una semana y ha enfrentado el rechazo cerca de la zona de resistencia de 0.7660-65 en medio de un modesto repunte en la demanda del dólar estadounidense. El par AUD/USD ha tenido un leve aumento a principios de este martes después de que el RBA dejara la tasa de efectivo sin cambios en el 0.1% y sonara un poco optimista en la declaración de política monetaria adjunta.

El factor de apoyo se ha visto compensado por la aparición de algunas compras en torno al USD, que se ha mantenido respaldado por las optimistas perspectivas económicas de EE.UU. Los inversores siguen siendo optimistas sobre las perspectivas de una recuperación económica estadounidense relativamente más rápida en medio del impresionante ritmo de vacunación contra el coronavirus y el plan de gasto en infraestructura de la administración Biden.

Aparte de esto, un tono más suave en torno a los futuros de los índices bursátiles de EE.UU. ha beneficiado aún más al USD de refugio seguro y ha alejado los flujos monetarios del dólar australiano de mayor riesgo percibido. Dicho esto, la caída de retroceso actual en los rendimientos de los bonos del Tesoro de EE.UU. ha limitado la subida del USD y ha ayudado a limitar cualquier pérdida adicional para el par AUD/USD, al menos por el momento.

Mientras tanto, el comercio de reflación ha estado alimentando las especulaciones sobre un repunte de la inflación estadounidense y ha generado dudas de que la Fed mantendrá las tasas de interés ultrabajas durante un período más largo. Esto debería limitar cualquier caída significativa en los rendimientos de los bonos estadounidenses y apuntalar aún más al dólar estadounidense, respaldando las perspectivas de una mayor debilidad a corto plazo en el par AUD/USD.

No hay ninguna publicación de datos económicos importantes el martes. Por lo tanto, los rendimientos de los bonos estadounidenses y el sentimiento de riesgo del mercado en general jugarán un papel clave a la hora de influir en la dinámica de los precios del USD. Esto debería permitir a los inversores aprovechar algunas oportunidades a corto plazo antes de la publicación clave de las minutas de la reunión de política monetaria del FOMC el miércoles.

AUD/USD niveles técnicos

- Una buena recuperación en la demanda del USD ayuda al USD/CAD a recuperarse desde los mínimos de dos semanas.

- El optimista panorama económico de EE.UU. y un tono de riesgo más suave beneficia al USD de refugio seguro.

- Un repunte en los precios del petróleo crudo beneficia al CAD y podría limitar la subida del par.

El par USD/CAD se mueve al alza durante la sesión europea del martes, subiendo a la zona de máximos diarios alrededor del nivel de 1.2550.

Después de haber defendido el nivel psicológico clave de 1.2500 el lunes, el par ha protagonizado un buen repunte desde los mínimos de dos semanas y se ha visto apoyado por un repunte repentino en la demanda del dólar estadounidense. A pesar de la continua caída en los rendimientos de los bonos del Tesoro de EE.UU., el USD ha capturado nuevas compras durante la primera mitad de la acción comercial del martes y ha ofrecdio algo de soporte al par USD/CAD.

Los inversores siguen siendo optimistas sobre las perspectivas económicas de EE.UU. en medio del impresionante ritmo de vacunación contra el coronavirus y el plan de gastos del presidente de EE.UU., Joe Biden. El optimista PMI de servicios ISM de EE.UU. del lunes se sumó a la narrativa de una recuperación económica estadounidense relativamente más rápida de la pandemia. Esto, junto con un tono de riesgo más débil, ha hecho que algunos flujos monetarios de refugio seguro regresaran hacia el dólar.

Mientras tanto, el comercio de reflación ha estado alimentando especulaciones sobre un repunte en la inflación estadounidense y ha suscitado dudas de que la Fed mantendrá las tasas de interés ultrabajas durante un período más largo. Esto debería ayudar a limitar cualquier caída significativa en los rendimientos de los bonos estadounidenses, respaldando las perspectivas de ganancias adicionales para el USD y una extensión del movimiento intradiario al alza para el par USD/CAD.

Sin embargo, un tono positivo en torno a los precios del crudo ha beneficiado al dólar canadiense y podría convertirse en el único factor que limita las ganancias del par USD/CAD. Dicho esto, las preocupaciones de que la tercera ola de infecciones por COVID-19 y las restricciones relacionadas con la pandemia en Europa puedan obstaculizar la recuperación esperada del crudo y deberían limitar las ganancias del oro negro.

Ante la ausencia de publicaciones económicas importantes, ya sea de EE.UU. o Canadá, la dinámica de los precios del USD seguirá desempeñando un papel clave para influir en el movimiento intradiario. Sin embargo, la combinación de factores sugiere que el camino de menor resistencia para el par USD/CAD es al alza y las caídas intradía ahora se verán como una oportunidad de compra.

USD/CAD niveles técnicos

- Una combinación de factores ayuda al oro a ganar algo de tracción positiva el martes.

- Un tono de riesgo más suave y la caída de los rendimientos de los bonos estadounidenses ofrecen cierto apoyo al oro.

- Un modesto repunte en la demanda del USD limita cualquier ganancia adicional para el metal amarillo.

El oro mantiene sus modestas ganancias intradiarias durante la sesión europea del martes, aunque carece de compras sólidas de continuación. El metal precioso cotiza alrededor de la región de 1.732-33$, justo por debajo de los máximos de dos semanas tocados a principios de este martes.

Tras los movimientos del precio sin dirección del día anterior, el XAU/USD ha recuperado una tracción positiva el martes y ha construido sobre su reciente rebote desde mínimos de varios meses, alrededor de la región de 1.677-76$. El repunte se ha visto apoyado por un tono de riesgo más suave, que tiende a beneficiar al metal precioso de refugio seguro.

Aparte de esto, la caída actual de los rendimientos de los bonos del Tesoro de EE.UU. ha impulsado aún más los flujos monetarios hacia el metal amarillo que no rinde. Dicho esto, un modesto repunte en la demanda del dólar estadounidense ha impedido que los alcistas abrieran posiciones agresivas y ha limitado cualquier subida significativa en los precios del oro, denominado en dólares.

Los inversores se han mantenido optimistas sobre las perspectivas económicas de EE.UU. en medio del impresionante ritmo de vacunación contra el coronavirus y el plan de gasto en infraestructura del presidente de EE.UU., Joe Biden, de más de 2 billones de dólares. Esto, junto con las crecientes expectativas de una subida de tasas de la Fed antes de lo esperado, ha beneficiado aún más al USD.

El comercio de reflación ha estado alimentando las especulaciones sobre un repunte de la inflación estadounidense y ha generado dudas de que la Fed pueda mantener tasas de interés ultrabajas durante un período más largo. Esto debería ayudar a limitar cualquier caída adicional de los rendimientos de los bonos estadounidenses y colaborar en limitar las ganancias del XAU/USD.

No hay ninguna publicación de datos económicos importantes el martes. Por lo tanto, la dinámica de los precios en USD y los rendimientos de los bonos estadounidenses podrían dar cierto impulso. Aparte de esto, el sentimiento de riesgo de mercado más amplio también podría generar algunas oportunidades comerciales en torno al XAU/USD.

Oro niveles técnicos

Los estrategas de divisas de UOB Group señalan que el USD/JPY podría retroceder a la zona de 109.50 en el corto plazo.

Comentarios clave:

Vista de 24 horas: "Nuestra expectativa de ‘más movimientos laterales’ en el USD/JPY era incorrecta, ya que bajó a un mínimo de 109.95 el día anterior. La rápida caída parece exagerada y es poco probable que el USD/JPY se debilite mucho más. Es más probable que el par se consolide en estos niveles más bajos, que se espera que estén entre 109.90 y 110.55”.

Próximas 1-3 semanas: "Ayer destacamos que ‘si bien el movimiento está claramente sobrecomprado, es demasiado pronto para esperar un retroceso significativo’. Añadimos, ‘una ruptura de 110.20 indicaría que la presión alcista actual se ha aliviado’. Sin embargo, la forma en que el USD/JPY cayó por debajo de 110.20 fue una sorpresa (mínimo de 109.95). La acción del precio sugiere que el máximo de la semana pasada de 110.96 es a corto plazo. El retroceso correctivo actual tiene margen para bajar a 109.55. En general, se espera que el USD/JPY opere con un sesgo a la baja siempre que no se elimine la 'fuerte resistencia' en 110.75".

- El GBP/USD es testigo de un cambio de tendencia intradía desde los máximos de dos semanas en medio de un modesto repunte del USD.

- Las optimistas perspectivas económicas de EE.UU. y un tono de riesgo más suave impulsan algunos flujos monetarios hacia el USD de refugio seguro.

- El aumento de las expectativas de una subida de tasas de la Fed antes de lo esperado respaldan las perspectivas de nuevas ganancias en el USD.

El par GBP/USD ha estado bajo cierta presión de venta durante la sesión europea del martes y ha caído a nuevos mínimos diarios justo por debajo del nivel de 1.3850.

El par no ha podio capitalizar su subida inicial a máximos de más de dos semanas y se ha encontrado con nuevas ventas cerca del área de 1.3920, presionado por un modesto repunte en la demanda del dólar estadounidense. Los inversores se han mantenido optimistas sobre las perspectivas económicas de EE.UU. en medio del impresionante ritmo de vacunación contra el coronavirus y el plan de gasto en infraestructura del presidente de EE.UU., Joe Biden, de más de 2 billones de dólares.

El optimista PMI de servicios de ISM de EE.UU. del lunes se ha sumado a la narrativa de una recuperación económica estadounidense relativamente más rápida de la pandemia. Esto, a su vez, ha sido visto como un factor clave que ha continuado apuntalando al USD. Aparte de esto, un tono más suave en torno a los futuros de los mercado bursátiles de EE.UU. también ha beneficiado al USD de refugio seguro y ha ejercido cierta presión a la baja sobre el par GBP/USD.

Mientras tanto, los alcistas del USD no parecen verse afectados por la caída de retroceso actual en los rendimientos de los bonos del Tesoro de EE.UU. y han tomado señales del aumento de las expectativas de una subida de tasas de la Fed antes de lo esperado. El comercio de reflación ha alimentado las expectativas de un repunte de la inflación estadounidense y también ha generado dudas de que la Fed mantendrá las tasas de interés ultrabajas durante un período más largo.

La combinación de factores, en gran medida, ha contrarrestado el optimismo sobre el exitoso programa de distribución de vacunas y la reapertura gradual de la economía del Reino Unido. Esto, a su vez, sugiere que el camino de menor resistencia para el dólar sigue al alza y respalda las perspectivas para la reanudación del reciente retroceso del par GBP/USD desde los máximos de tres años establecidos en febrero.

GBP/USD niveles técnicos

- El índice DXY revierte el retroceso moderado del lunes y vuelve a probar la región de 92.70/75.

- Los rendimientos estadounidenses a 10 años se recuperan desde mínimos cerca del 1.68%.

- Hoy se publican el índice IBD / TIPP, las ofertas de trabajo de JOLTs y el informe de la API.

El índice del dólar estadounidense DXY, que mide la fortaleza del dólar frente a una cesta de las principales divisas, logra recuperar terreno y avanza a la región de 92.70/75 el martes.

El índice del dólar estadounidense DXY centra la atención en los rendimientos y los datos

El índice DDXY deja atrás el importante retroceso del lunes y vuelve a visitar la región de 92.70/75, ya que los inversores mantienen una visión positiva sobre la recuperación económica de EE.UU., los rendimientos estadounidenses suben y los resultados positivos recientes de los datos fundamentales colaboran con el escenario optimista en torno al dólar.

De hecho, los rendimientos de referencia clave a 10 años de EE.UU. recuperan el 1.70% después de una breve caída a la zona del 1.68%. Además, el nivel récord del PMI no manufacturero de ISM del lunes sigue contribuyendo al sólido repunte del índice DXY.

Durante la sesión americana de hoy se dará a conocer el índice de optimismo económico IBD/TIPP, las ofertas de empleos de JOLTs y el informe semanal sobre los inventarios de petróleo crudo de EE.UU. se la API.

¿Qué podemos esperar en torno al USD?

El impulso alcista en el dólar estadounidense vaciló por debajo de la región de 93.50 en los últimos días, provocando una caída correctiva cerca de la SMA clave de 200 días alrededor de 92.40. Además, el paquete de estímulo fiscal recientemente aprobado se suma al desempeño superior actual de la economía estadounidense, así como a la percepción de los inversores de una mayor inflación en los próximos meses, todo transformándose en fortaleza adicional para el dólar. Sin embargo, la postura mega-acomodaticia de la Fed (hasta que se logre un "progreso sustancial adicional" en la inflación y el empleo) y las esperanzas de una fuerte recuperación económica mundial (ahora pospuesta para finales de año) siguen siendo una fuente de apoyo para el apetito por el riesgo y tienen el potencial de reducir el impulso alcista del dólar en la segunda mitad del año.

Eventos clave en EE.UU. esta semana: Minutas del FOMC (miércoles) – Solicitudes iniciales de desempleo, discurso de Powell (jueves) - Precios al productor (viernes).

Temas eminentes en segundo plano: El proyecto de ley de Biden para impulsar la infraestructura por valor de unos 3 billones de dólares. Conflicto comercial entre Estados Unidos y China bajo la administración de Biden. Disminución de la especulación frente a la recuperación económica. Tipos de interés reales de EE.UU. frente a Europa. ¿Podría el estímulo fiscal estadounidense provocar un sobrecalentamiento? Futuro del Partido Republicano después de la absolución de Trump.

Niveles relevantes del índice del dólar estadounidense DXY

En el momento de escribir, el índice DXY está ganando un 0.08% en el día, cotizando en 92.64. Una ruptura por encima de 93.43 (máximo del 31 de marzo), expondría 94.00 (nivel redondo) y 94.30 (máximo del 4 de noviembre). Por otro lado, el siguiente soporte se encuentra en 92.41 (SMA de 200 días), seguido de 91.30 (mínimo del 18 de marzo) y 91.05 (SMA de 100 días).

Se prevé que la subida del par GBP/USD seguirá ganando terreno en las próximas semanas, según sugieren los estrategas de divisas de UOB Group.

Comentarios clave: