- Análisis

- Noticias y herramientas

- Noticias del mercado

Noticias de mercados

Lo que hay que tener en cuenta el martes 11 de octubre:

El dólar estadounidense prolongó el impulso de la semana pasada y subió el lunes frente a la mayoría de sus principales rivales, ya que la aversión al riesgo dominó los tableros financieros.

Por un lado, el ánimo desalentador se vio respaldado por Rusia, ya que el país reanudó sus agresivos ataques contra Ucrania, disparando múltiples misiles que tenían como objetivo los sistemas de comunicación y energía. El ataque llegó a Kiev y provocó un enorme apagón en varias ciudades ucranianas.

Por otro lado, el Banco de Inglaterra anunció medidas monetarias adicionales para dar soporte al sistema financiero. El banco central duplicó sus compras temporales de bonos QE hasta 10.000 millones de libras esterlinas al día para los próximos días, aunque las compras deberían terminar el viernes.

Los Mercados bursátiles mundiales cerraron en rojo, reflejando las preocupaciones del mercado. El par EUR/USD se estableció en torno a 0,9700, mientras que el GBP/USD terminó la jornada en la zona de precios de 1.1050. El AUD/USD cayó a 0.6274, un nuevo mínimo de dos años. El USD/CAD cotiza en torno a los 1.3760, mientras los precios del petróleo se rinden ante el desánimo de los mercados.

El dólar se aprecia frente a sus rivales de refugio, con el USD/CHF cotizando ahora en torno a la paridad y el USD/JPY alcanzando los 145.70, acercándose a los máximos que provocaron la intervención del BOJ.

El oro cambia actualmente de mano a 1.667$ la onza troy, mientras que el WTI cayó a 90.60$ el barril.

Esta semana la atención se centrará en el Índice de Precios al Consumo de EE.UU., que se publicará el jueves.

La vicepresidenta de la Reserva Federal, Lael Brainard, afirmó en un discurso pronunciado el lunes que el endurecimiento de la política monetaria estadounidense ha empezado a notarse en una economía que podría estar desacelerándose más rápido de lo esperado, informó Reuters. Sin embargo, dijo que el peso total de las subidas de las tasas de interés de la Reserva Federal aún no será evidente durante meses

"La producción se ha desacelerado en lo que va de año más de lo previsto, lo que sugiere que el endurecimiento de la política está teniendo algún efecto" en sectores como el de la vivienda, en el que influyen directamente los costes de los préstamos hipotecarios, dijo Brainard en los comentarios preparados para su presentación en una conferencia de la Asociación Nacional de Economía Empresarial.

"En otros sectores, los retrasos en la transmisión significan que las medidas políticas adoptadas hasta la fecha surtirán todo su efecto sobre la actividad en los próximos trimestres, y el efecto sobre la fijación de precios puede tardar más".

Con los bancos centrales extranjeros tirando todos en la misma dirección hacia unos tipos más altos para luchar contra la inflación, dijo, "la moderación de la demanda debería reforzarse" aún más.

"Ahora espero que el rebote del segundo semestre sea limitado, y que el crecimiento real (del producto interior bruto) sea esencialmente plano este año", dijo Brainard.

"La incertidumbre sigue siendo alta, y estoy prestando mucha atención a la evolución de las perspectivas, así como a los riesgos globales", que podrían tensionar los mercados financieros, dijo Brainard.

"En este entorno, un fuerte descenso del sentimiento de riesgo u otro acontecimiento de riesgo difícil de anticipar podría amplificarse, especialmente dada la frágil liquidez de los mercados financieros centrales".

Aún así, "la política monetaria será restrictiva durante algún tiempo para garantizar que la inflación vuelva a su objetivo con el tiempo", dijo Brainard.

"A la luz de la elevada incertidumbre económica y financiera mundial, avanzar de forma deliberada y en función de los datos nos permitirá conocer cómo se están ajustando la actividad económica, el empleo y la inflación."

Actualización del dólar y del rendimiento de los bonos

El rendimiento del Bono del Tesoro de EE.UU. a 10 años ha alcanzado un máximo del 3.992%, subiendo en la última hora de comercio en lo que podría ser el último esfuerzo para superar el nivel psicológico del 4.00%, habiendo superado ya los máximos de la semana anterior. El siguiente objetivo más allá de ahí es el máximo del mes pasado, el 4.019%. Por su parte, el dólar estadounidense ha alcanzado un máximo de 113.333 tras subir desde un mínimo de 112,621 según el índice DXY, que ahora se mantiene por encima de los máximos del viernes y de la semana pasada.

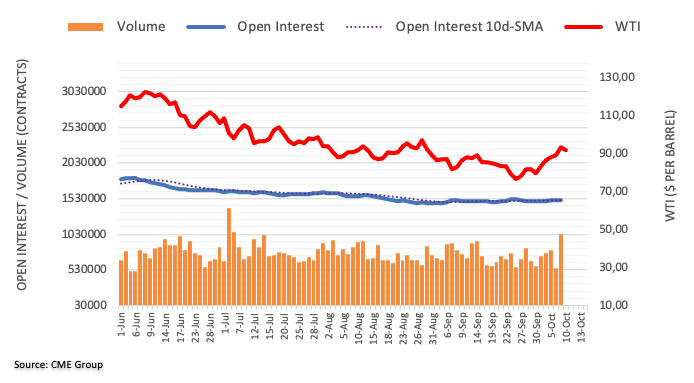

- El Petróleo WTI alcanza un máximo de 93.60$ y retrocede hasta la zona de 90.50$.

- Los precios del Petróleo bajan por la toma de beneficios y las preocupaciones económicas.

- La tendencia positiva a corto plazo se mantiene intacta por encima de los 90,50 dólares.

Los precios del WTI del primer mes han retrocedido la mitad del salto del viernes pasado el lunes, volviendo a niveles por debajo de los 91,00 dólares. La referencia del petróleo estadounidense ha roto una recuperación de 5 días, depreciándose desde los máximos de 5 semanas en 93,60 dólares hasta el rango medio de 90,00 dólares.

Las preocupaciones económicas y la toma de beneficios pesan sobre los precios del petróleo

Los precios del crudo han retrocedido más de un 2% en la jornada después de que el PMI de servicios chino de septiembre, publicado la semana pasada, mostrara un descenso a 49.3, desde los 55 de agosto, lo que arroja sombras sobre las perspectivas de la demanda mundial de crudo.

Además, la fuerte recuperación del petróleo registrada la semana pasada, que hizo subir los precios un 17%, podría haber desencadenado algunos movimientos de recogida de beneficios que habrían añadido una presión negativa sobre los precios.

La reversión del lunes ha contrarrestado el impulso alcista de la semana pasada provocado por los recortes de producción anunciados por la OPEP+. El club de los mayores proveedores de petróleo del mundo decidió recortar la producción de petróleo en 2 millones de barriles diarios, el mayor recorte de producción desde el estallido de la pandemia del COVID-19, que disparó los precios del crudo.

El crudo WTI, prueba el nivel de soporte en la zona de 90.50$

Desde el punto de vista técnico, el proceso del WTI podría encontrar apoyo en la SMA de 50 horas, ahora en 90.50$, que ha contenido las reversiones anteriores durante la última semana, y mantendría intacta la tendencia alcista de casi el 8.2% a largo plazo.

Por debajo de 90.50$, los siguientes objetivos potenciales serían el nivel psicológico de 90.00$ y los máximos de mediados de septiembre en torno a 86.50$.

Al alza, por encima de 93.00$ (máximo intradiario) los precios del WTI podrían apuntar a 94.45$ (38,2% de retroceso del descenso de junio a octubre) y luego a 97.25$ (máximo del 29 de agosto).

Niveles técnicos a vigilar

- Los alcistas del EUR/JPY podrían estar cerca de capitular dentro de la reciente y suave corrección.

- Los osos están apuntando a una explosión para probar por debajo de 141.00.

El EUR/JPY, tal y como ilustrará el siguiente análisis, podría estar a punto de realizar un movimiento significativo a la baja. El precio ha estado en una amplia tendencia bajista desde el comienzo del mes y podría haber más por parte de los osos si la corrección se desacelera como sigue:

Gráfico EUR/JPY H1

Gráfico EUR/JPY M15

Aunque no se trata en absoluto de un "cert", el precio está formando una serie de formaciones máximas según las flechas que aparecen en la parte superior de los picos. Esto significa que la corrección se está desacelerando y que es probable que una continuación a la baja sea inminente. Dada la corrección, existe la posibilidad de una fuerte venta masiva por debajo de 141.20 para una prueba por debajo de 141 en los próximos días.

Sin embargo, el precio podría arrastrarse por debajo del soporte de la línea de tendencia y encontrarse con la demanda alrededor de 141.25 antes de reunirse allí antes de la venta masiva. En cualquiera de los dos casos, los alcistas del USD/JPY tendrán que capitular, lo cual es un escenario posible teniendo en cuenta los temores de intervención del Banco de Japón:

"Desconfiamos de que un movimiento por encima de 145 en el USDJPY obligue a intervenir en el mercado de divisas, lo que podría ser más probable dado el próximo Índice de Precios al Consumo (especialmente si es más fuerte). Eso podría introducir un arrastre temporal del USD. No obstante, el dólar sigue siendo el mejor de su clase, y buscamos acumular en las caídas'', explicaron los analistas de TD Valores Bursátiles.

- El NZD/USD cayó a mínimos de dos años y medio en 0.5544 mientras el dólar se fortalecía.

- Los responsables de la política monetaria de la Fed hicieron hincapié en la necesidad de mantener las tasas restrictivas durante algún tiempo, por encima del umbral del 4%.

- Las NFP estadounidenses de la semana pasada abrieron la puerta a nuevas subidas de la Fed.

- Previsión de precios del NZD/USD: Volver a probar el mínimo de 2020 en 0.5469 si rompe por debajo de 0.5500.

El NZD/USD cayó a un nuevo mínimo de dos años y medio en 0.5544, debido a que el estado de ánimo de los mercados se vio mermado, y los inversores que buscaban seguridad reforzaron el dólar por varios factores. En el momento de redactar este informe, el NZD/USD cotizaba a 0.5567, tras alcanzar un máximo diario en 0.5629, por debajo de su precio de apertura en un 0.67%.

Con el trasfondo del agresivo endurecimiento de la Reserva Federal, que podría pasar factura a las ganancias de las compañías en el tercer trimestre de EE.UU., los riesgos geopolíticos y las tensiones que surgen entre EE.UU. y China son los principales impulsores del ánimo del mercado.

Últimamente, los comentarios de los funcionarios de la Fed, encabezados por la vicepresidenta Lael Brainard, comentaron que la economía estadounidense se ha desacelerado "más de lo previsto", pero añadieron que algunos sectores no están sintiendo los efectos de la subida de tasas. Dijo que la política monetaria debe ser restrictiva durante algún tiempo para garantizar que la inflación vuelva al objetivo del 2% de la Fed. Anteriormente, Evans, de la Fed de Chicago, expresó que el banco central de EE.UU. podría ser capaz de frenar la inflación "evitando al mismo tiempo una recesión", y todavía ve la tasa de fondos federales (FFR) por encima del 4,5% a principios de 2023 "y luego permanecer en este nivel durante algún tiempo".

Los datos económicos de la semana pasada en EE.UU., principalmente las nóminas no agrícolas, justifican la necesidad de que la Fed suba más los tipos. Con la incorporación de más de 263.000 puestos de trabajo a la economía estadounidense y la reducción de la tasa de desempleo, las probabilidades de que la Fed suba los tipos en 75 puntos básicos se sitúan en el 80% para la reunión de noviembre.

El Índice del dólar, indicador del valor del billete verde, sube un 0.21% y se sitúa en 112.980, ganando frente a la mayoría de las divisas del G8.

Aunque el NZD/USD cayó a nuevos mínimos del año, los precios podrían verse limitados por la retórica de halcón del Banco de Reserva de Nueva Zelanda (RBNZ) y la subida de tasas de 50 puntos básicos durante la reunión de la semana pasada.

Según los analistas de ANZ: "En nuestra opinión, el RBNZ dijo "todas las cosas correctas" la semana pasada, y está claramente decidido a ponerse al frente de la inflación desenfrenada, pero los mercados siguen preocupados por los riesgos de recesión y, al mismo tiempo, los tipos de interés de EE.UU. siguen subiendo, lo que socava la subida de los tipos del kiwi. Todo es un poco confuso, y los participantes del mercado que se oponen a la suavización de la tendencia en el apetito por el riesgo siguen recibiendo un duro golpe".

Previsión de precios del NZD/USD

El gráfico semanal del NZD/USD sugiere que el mayor podría estar probando el mínimo anual de 2020 en 0.5469, 100 puntos menos que la tasa de cambio en el momento de escribir. Sin embargo, la permanencia del RSI en condiciones de sobreventa, junto con el agotamiento de los precios, abre la puerta a una consolidación. Sin embargo, hay que tener en cuenta que la publicación de las cifras de inflación de EE.UU. el jueves podría abrir la puerta a nuevas pérdidas más allá de 0.5469.

- El dólar estadounidense alcanza su máximo de una semana en 1.3780.

- La bajada de los precios del petróleo y las esperanzas de la Fed están minando el CAD.

- El USD/CAD repunta hasta 1.40 antes de caer a 1.32 - CIBC.

La recuperación del dólar desde los mínimos de la sesión cerca de 1.3700 ha conseguido alcanzar máximos de una semana en 1.3780 durante la sesión americana del lunes. Sin embargo, el par no ha logrado consolidarse por encima de la parte superior del rango horizontal de la semana pasada, en 1.3750/60.

La bajada de los precios del petróleo y las esperanzas de una Fed más agresiva afectan al CAD.

Los precios del petróleo han registrado un importante retroceso el lunes, lo que ha pesado sobre la loonie, sensible al petróleo. El WTI, de referencia en EE.UU., ha caído a precios cercanos a los 90.50$ tras haber cotizado por encima de los 93$ la semana pasada, y el petróleo Brent se ha depreciado alrededor de un 1.2% en el día hasta niveles inferiores a los 95$.

En el otro extremo, el dólar estadounidense sigue siendo objeto de una oferta generalizada, ya que el mercado prevé una nueva y agresiva subida de tasas por parte de la Reserva Federal tras la reunión de política monetaria de esta semana.

El positivo informe sobre el empleo en EE.UU. del pasado viernes ha impulsado la confianza en la solidez de la economía estadounidense, frente a la tendencia económica mundial a la baja, lo que ha allanado el camino para que el Banco Central mantenga su postura agresiva.

El USD/CAD podría llegar a 1.40 antes de caer a 1.32 el próximo año - CIBC

El equipo de análisis de divisas de CIBC considera que el par podría llegar a 1.40 antes de retroceder en 2023: "El anuncio de aversión al riesgo de la Fed a finales de septiembre y la aversión general al riesgo han hecho que el dólar siga una trayectoria más fuerte, y el loonie se ha depreciado en consecuencia. Es probable que ocurra más de lo mismo, dado que se está abriendo una brecha en el punto máximo de las tasas de política monetaria, y que el débil crecimiento mundial favorece al dólar y limita las subidas de las materias primas (...) Es muy posible una carrera hacia 1.40, y un rebote a finales de año debería llevar al CAD a 1.38.38 (...) En 2023, vemos la posibilidad de un amplio ablandamiento del USD a medida que la Fed hace una pausa en la subida de tipos de interés por debajo de las expectativas actuales del mercado, lo que hará que el CAD termine el año más fuerte, con el USD/CAD en 1.32".

Niveles técnicos a vigilar

- El euro, incapaz de superar los 0,8800, consolida las ganancias en los 0.8785.

- La promesa del BOE de apoyar a la economía británica no ayuda a la libra

- El par no consigue aprovechar la debilidad de la libra esterlina.

El euro no ha logrado romper la zona de resistencia de 0.8800/20 en su tercer intento de los últimos días. Sin embargo, el par mantiene un tono ligeramente positivo y se mantiene estable en el rango superior de 0.8700.

La promesa del BOE de apoyar la economía no ayuda a la libra

El nuevo conjunto de medidas de apoyo a la economía anunciadas por el Banco de Inglaterra a primera hora del lunes no han servido para apuntalar la libra esterlina. El cable sigue ofreciéndose en todos los ámbitos, y ha alcanzado nuevos mínimos de dos semanas frente al dólar.

La libra esterlina ha permanecido a la zaga durante las últimas semanas después de que la Primera Ministra del Reino Unido, Liz Truss, perturbara los mercados con un plan de recorte de impuestos y aumento del gasto público, lo que hizo que la divisa cayera en picado.

En el otro extremo, el euro, con sus propios retos, no ha podido aprovechar la debilidad de la libra. La divisa común atraviesa una tendencia a la baja constante frente al dólar estadounidense, aplastada por la preocupación de los inversores por las consecuencias económicas de la escalada de la guerra en Ucrania y los altos precios de la energía.

El EUR/GBP está limitado por debajo de la zona de resistencia de 0.8810/20

Desde el punto de vista técnico, el euro está atravesando una tendencia positiva a corto plazo, que debería superar los 0.8820 (máximos del 6,7 de octubre) para coger impulso y atacar los 0,8850 (máximos del 30 de septiembre, mínimos del 26 y 28 de septiembre), lo que abriría el camino hacia la zona de los 0.9000.

A la baja, el soporte inmediato se encuentra en 0.8740 (mínimo del 7 de octubre) y luego probablemente en 0.8690 (mínimo del 22 de septiembre). Por debajo de aquí hay un nivel importante en 0,8625 (mínimo del 15 de septiembre), que podría desencadenar una figura de cabeza y hombros, que podría empujar al par hacia la zona de 0.8400.

Niveles técnicos a vigilar

- El euro rebota por encima de los mínimos de dos semanas en 0.9680 para volver a superar los 0.9700.

- El par intenta establecer un suelo después de una reversión de 5 días.

- El EUR/USD podría alcanzar los 0.90 a finales de año - MUFG.

La reversión del euro desde la zona de 0.9750 a principios de la sesión estadounidense encontró un soporte firme por encima del mínimo de dos semanas en 0.9680 y el par EUR/USD vuelve a cotizar por encima de 0.9700.

Consolida las pérdidas en 0.9700 tras una reversión de cinco días

El euro parece haber encontrado soporte en 0.9680, para cobrar fuerza después de una tendencia a la baja de cinco días que ha empujado a la moneda común alrededor de un 3% por debajo del máximo de la semana pasada en 1.0000.

Una fuente del Gobierno alemán ha desmentido recientemente un informe anterior de Bloomberg en el que se señalaba el soporte alemán a un plan de deuda conjunto de la UE para hacer frente a la crisis energética. Estos rumores ofrecieron un nuevo impulso al euro para subir hacia 0.9750.

En un plano más amplio, la preocupación de los inversores por la escalada de la guerra en Ucrania, después de que Rusia lanzara el mayor ataque desde el inicio de la guerra, junto con el impacto de la subida de los precios del petróleo, están minando la confianza en las perspectivas económicas de la eurozona y pesando sobre el euro.

Por otra parte, el dólar estadounidense sigue siendo objeto de ofertas generalizadas antes de la reunión de política monetaria de la Reserva Federal, prevista para el próximo miércoles. El informe sobre el empleo en EE.UU., publicado el pasado viernes, mostró que la economía estadounidense sigue siendo sólida a pesar de la creciente incertidumbre mundial. En este trasfondo, el mercado está valorando una nueva subida de tipos de interés de la Fed, lo que está apuntalando la demanda del dólar.

El EUR/USD podría llegar a 0.90 a finales de año - MUFG

Los analistas de divisas de MUFG mantienen sus perspectivas bajistas para el par en los próximos meses: "La clave para cualquier giro generalizado en la fortaleza del dólar estadounidense debe ser una pausa en el ciclo de endurecimiento. Sospechamos que la Fed hará una pausa después de la subida de diciembre, lo que debería permitir cierta corrección del EUR/USD desde niveles más cercanos a 0.9000".

Niveles técnicos a vigilar

- El GBP/USD cayó hasta la zona de 1.1000 por la fortaleza del dólar estadounidense.

- El ánimo de los inversores se deterioró ante las expectativas de unas ganancias más débiles en el tercer trimestre de EE.UU., por el temor a que la Fed desencadene una recesión.

- Los funcionarios de la Fed esperan que los tipos se sitúen por encima del 4% en 2023, sin tener en cuenta los recortes de tasas a lo largo del año.

- El Ministro de Finanzas del Reino Unido, Kwasi Kwarteng, adelantó la presentación de su plan fiscal, al 31 de octubre, antes de la reunión del BOE de noviembre.

El par GBP/USD amplió sus pérdidas a cuatro días consecutivos, después de alcanzar un máximo en octubre de 1.1495, después de que la Primera Ministra del Reino Unido, Liz Truss, diera un giro de 180 grados en el presupuesto de recorte de impuestos del 45%. Sin embargo, el daño estaba hecho, ya que el Banco de Inglaterra (BoE) tuvo que intervenir para calmar la agitación en el mercado de bonos. Sin embargo, la reciente fortaleza del dólar estadounidense, junto con la debilidad de los fundamentos del Reino Unido, es un viento en contra para el GBP/USD.

En el momento de redactar este informe, el GBP/USD cotiza a 1.1025 tras alcanzar un máximo diario de 1.1110, aunque está por debajo de su precio de apertura en un 0.58%.

El sentimiento sigue siendo agrio, como reflejan los mercados de acciones estadounidenses. El temor a que las compañías estadounidenses incumplan las expectativas de ganancias del tercer trimestre mantiene a los inversores en vilo. Esto, junto con la preocupación de que la Reserva Federal de EE.UU. siga endureciendo su política monetaria, pero no pueda lograr un "aterrizaje suave", añadió una pizca de sal al ya deteriorado estado de ánimo.

El informe de nóminas no agrícolas del viernes pasado fue mejor de lo esperado, lo que abrió la puerta a un mayor ajuste de la Fed. Además, la Tasa de Desempleo bajó del 3.7% estimado al 3.5%, lo que revela que la Fed tiene que hacer más.

Durante la última semana, los funcionarios de la Fed expresaron que son resistentes para hacer frente a la inflación, a pesar de reconocer que la economía se está desacelerando y que podría desencadenar una recesión. Sin embargo, los responsables de la Fed afirmaron que las tasas deben ser más altas en modo restrictivo, por encima del umbral del 4%.

Durante la jornada, el presidente de la Fed de Chicago, Charles Evans, afirmó que el banco central de EE.UU. podría ser capaz de frenar la inflación "y al mismo tiempo evitar una recesión". Evans añadió que todavía ve la tasa de los fondos federales (FFR) por encima del 4,5% a principios de 2023 "y luego permanecer en este nivel durante algún tiempo".

El Índice del dólar, un indicador del valor del USD, avanza un 0.45%, a 113.245, reforzado por los inversores que buscan seguridad.

Por parte del Reino Unido, el Banco de Inglaterra intervino el lunes en el mercado de bonos británico. Aunque se esperaba que el BOE comprara el doble de los 28.000 millones de libras de septiembre, sólo compró 853 millones de libras. Cabe destacar que el Ministro de Hacienda, Kwasi Kwarteng, dijo que adelantaría su plan fiscal a medio plazo, incluyendo cómo se pagarán los recortes de impuestos, el 31 de octubre, según Reuters.

El cambio de fecha, del 23 de noviembre al 31 de octubre, daría algo de tiempo al BoE para evaluar el presupuesto del gobierno antes de anunciar su política monetaria el 3 de noviembre.

Dicho esto, el GBP/USD reaccionó a la baja, a pesar de las crecientes apuestas de que el Banco de Inglaterra subiría las tasas de forma agresiva. Sin embargo, las sombrías perspectivas económicas del Reino Unido y el nerviosismo por el Brexit probablemente mantengan la presión sobre la libra esterlina, abriendo la puerta a una nueva prueba de los mínimos en torno a 1.0350 del GBP/USD.

Niveles técnicos clave del GBP/USD

- Recuperación del dólar que alcanza precios superiores a 1.0000 por primera vez desde junio.

- El dólar sube por las esperanzas de la Fed y las preocupaciones geopolíticas.

- El USD/CHF se sitúa en 0.9600 a finales de año - UBS.

El dólar extiende su recuperación de cuatro días el lunes, y ha lanzado un primer intento de romper por encima de 1.0000 en la sesión estadounidense del lunes. El par sube un 0.7% en el gráfico diario, para mantener una fuerte recuperación de cuatro días frente al suizo.

Una Fed de línea agresiva y los temores geopolíticos impulsan la demanda de dólares

El informe sobre las nóminas no agrícolas del pasado viernes ha reafirmado las apuestas de los inversores por una nueva y agresiva subida de los tipos en la reunión de la Fed prevista para esta semana Los rendimientos de los bonos estadounidenses subieron con fuerza tras la publicación del informe sobre el empleo en EE.UU., dando un nuevo impulso al dólar.

Las nóminas no agrícolas de EE.UU. aumentaron en 263.000 en septiembre, superando las expectativas de un incremento de 250.000, mientras que el nivel de desempleo se redujo a un mínimo de 50 años del 3.5% desde el 3.7% del mes anterior.

Además, la escalada en la guerra de Ucrania, con el lanzamiento el lunes del mayor ataque aéreo desde el inicio de la guerra, ha aumentado la aversión al riesgo al comienzo de la semana, favoreciendo en última instancia al dólar como refugio.

El USD/CHF bajará hacia 0.96 a finales de año - UBS

Sin embargo, los analistas de divisas de UBS consideran que la actual recuperación del dólar es una buena oportunidad de venta: "Aunque la inflación suiza se moderó tanto en términos interanuales como intermensuales en septiembre, creemos que el SNB sigue en la senda del ajuste y quiere un CHF más fuerte para seguir luchando contra la inflación (...) Cualquier recuperación hacia es una buena oportunidad para vender el dólar a favor del franco, en nuestra opinión, pronosticando que el par llegue a 0.96 a finales de año y a 0.92 en junio del próximo año".

Niveles técnicos a vigilar

- El dólar australiano rompe por debajo de 0.6280 y alcanza nuevos mínimos de 2 años y medio.

- La guerra de Ucrania y las esperanzas de una gran subida de tasas de la Fed están aplastando al Aussie.

- El AUD/USD podría extender su caída hasta 0.6041 - Credit Suisse.

El dólar australiano ha reanudado su eclecticismo en la sesión americana del lunes. El par ha revertido el insulso intento de recuperación visto a primera hora del día, para romper por debajo de 0.6285 alcanzando la zona de 0.6275 por primera vez en más de dos años

El aussie sufre frente a un dólar estadounidense fuerte

El dólar australiano, sensible al riesgo, atraviesa una fuerte tendencia bajista debido al sentimiento bajista y a la fortaleza del dólar estadounidense, con el mercado apostando por otra agresiva subida de tasas en EE.UU. tras la reunión de la Fed prevista para esta semana.

La preocupación de los inversores por la escalada de la guerra en Ucrania, después de que Rusia lanzara el mayor ataque aéreo desde que comenzó la invasión en febrero, está frenando la demanda del aussie, que favorece a los refugios como el dólar.

Además, el Banco de la Reserva de Australia decepcionó a los mercados la semana pasada con una subida de tasas de 25 puntos básicos, en lugar de los 50 que se esperaban, lo que ha aumentado la presión negativa sobre el par.

El AUD/USD podría ampliar su caída hasta 0.6040 - Credit Suisse

Según los analistas de divisas de Crédito Suisse, el par podría seguir bajando antes de registrar una recuperación relevante: "Dado que el entorno general de reducción de riesgos parece que se mantendrá durante los próximos meses, nuestra opinión es buscar un nuevo retroceso hacia la siguiente zona de soporte clave en 0.6041, el retroceso del 78.6% y el mínimo de abril de 2020."

Niveles técnicos a vigilar

- El USD/JPY se mueve con firmeza en torno a la zona de los 145.70 mientras se ciernen las amenazas de intervención japonesa.

- El informe de empleo de la semana pasada en EE.UU. justifica que la Fed suba 75 puntos básicos en la reunión de noviembre.

- Evans, de la Fed, se muestra optimista respecto a la posibilidad de que la Fed frene la inflación sin "provocar" una recesión.

El par USD/JPY avanza sin cesar hacia el máximo histórico en torno a 145.90, lo que aumenta las probabilidades de que las autoridades japonesas vuelvan a intervenir en el mercado de divisas para apuntalar el yen, que sigue debilitándose frente a la mayoría de las divisas del G8, especialmente el dólar. En el momento de redactar este informe, el USD/JPY cotiza en torno a 145.77, con una subida del 0.28%, a punto de marcar un nuevo máximo de 24 años, por encima de 145.90.

La aversión al riesgo mantiene la apreciación del dólar frente a la mayoría de las divisas. El mercado de bonos de EE.UU. está cerrado por el feriado, y los operadores del USD/JPY se inclinan por la dinámica del dólar y el sentimiento del mercado.

Los datos económicos estadounidenses de la semana pasada, encabezados por las nóminas no agrícolas, superaron las estimaciones, lo que abre la puerta a nuevas subidas de tasas de la Fed. La semana pasada, los funcionarios de la Fed insistieron en la necesidad de subir los tipos para frenar la inflación y se opusieron a un recorte de los mismos en 2023.

Anteriormente, el presidente de la Fed de Chicago, Charles Evans, dijo que el banco central de EE.UU. podría ser capaz de frenar la inflación "y al mismo tiempo evitar una recesión". Evans añadió que todavía ve la tasa de fondos federales (FFR) por encima del 4.5% a principios de 2023 "y luego permanecer en este nivel durante algún tiempo".

Por otra parte, el Índice del dólar, un indicador del valor del dólar frente a una cesta de productos, subió un 0.35% hasta 113.147, lo que supone un viento de cola para el USD/JPY. Por lo tanto, los operadores del USD/JPY deberían esperar más subidas, aunque el temor a una nueva intervención del Banco de Japón en los mercados de divisas podría frenar la recuperación en torno a 146.00.

Qué hay que vigilar

La agenda económica de EE.UU. contará con la intervención de la Fed, encabezada por la vicepresidenta Lael Brainard y Loretta Mester. El miércoles se publicará el Índice de Precios de Producción (IPP) de septiembre, y el jueves se publicarán las cifras de la inflación al consumo.

Niveles técnicos clave del USD/JPY

- El euro, limitado en 0.9750, se mantiene cerca de los mínimos de dos semanas en 0.9680.

- Los rumores de un acuerdo conjunto sobre la deuda de la UE podrían haber favorecido al par.

- Las esperanzas de otra gran subida de tasas de la Fed apuntalan al dólar.

La divisa común ha lanzado un intento de despegue desde los mínimos de dos semanas en 0.9680, antes de tocar la resistencia justo por debajo de 0.9750 durante la sesión estadounidense del lunes.

El euro repunta tras las noticias sobre un acuerdo conjunto de deuda

Un informe de Bloomberg que apuntaba a la posibilidad de que Alemania hubiera acordado respaldar una deuda conjunta para los préstamos destinados a hacer frente a la crisis energética podría explicar el apretón del EUR/USD. El par saltó unos 45 puntos en cuestión de minutos para volver a niveles anteriores, en torno a 0.9700, poco después.

Desde un punto de vista más amplio, el euro sigue dirigiéndose hacia el sur, cotizando un 0.25% a la baja en el día y en camino de una racha negativa de cuatro días frente a un dólar estadounidense más fuerte.

El USD sigue siendo objeto de una oferta generalizada, ya que los inversores se preparan para una nueva y agresiva subida de tasas por parte de la Reserva Federal a lo largo de esta semana, tras el boyante informe sobre el empleo en EE.UU. publicado el viernes.

Las nóminas no agrícolas de EE.UU. aumentaron en 263.000 en septiembre, superando las expectativas de un incremento de 250.000, mientras que el nivel de desempleo descendió al 3.5% desde el 3.7% del mes anterior. Estas cifras han impulsado la confianza en que la Fed mantendrá su postura agresiva, lo que está apuntalando la demanda del dólar.

Niveles técnicos a vigilar

El S&P 500 ha sufrido un fuerte gap a la baja con un mayor volumen. Los economistas de Credit Suisse esperan una nueva prueba y la ruptura de 3.594/84 para una eventual caída a su objetivo principal de 3.235/3195.

Gap de precios desde el viernes en 3.707/3.745 para limitar

"Un final de semana extremadamente pobre ha visto al SP 500 abrirse un gap bajista con un mayor volumen tras el informe sobre las nóminas, lo que ha dejado una reversión de la "cima de la isla" que sugiere que el rebote correctivo podría haber terminado ya."

"Esperamos que se vuelva a probar el soporte fundamental marcado por la media ascendente de largo plazo de 200 semanas y el mínimo del ciclo actual en 3.594/84. Aunque debería respetarse de nuevo, seguimos buscando una ruptura sostenida a su debido tiempo. No obstante, nuestro objetivo principal sigue siendo el grupo de soportes de 3.235/3195, que incluye el retroceso del 38.2% de toda la tendencia alcista desde el mínimo de la CFG de 2009."

"La resistencia se ve en 3.682 inicialmente, con el hueco de precios del viernes en 3.707/3.745 ahora idealmente limitado".

El EUR/USD sigue bajo presión tras el rechazo de la resistencia clave en 1.0000/1.0051. Los analistas de Credit Suisse esperan una caída hacia el mínimo de 0.9537.

Resistencia inicial en 0.9818

"El soporte inicial se sitúa en 0.9683, por debajo del cual se podría volver al mínimo de 0.9537. Esperamos que un movimiento por debajo de aquí ponga a prueba el extremo inferior del canal de tendencia bajista desde febrero, que hoy se ve en 0.9446, pero buscaríamos un nuevo rebote desde aquí. Nuestro siguiente objetivo principal sigue estando en 0.9338/30".

"La resistencia se ve inicialmente en la media exponencial de 13 días y la resistencia de los precios en 0.9818, que buscamos para tratar de limitar en una base de cierre. Por encima podemos ver la fuerza de vuelta a 0.9927, potencialmente una nueva prueba de 0.9991/1.0005."

- El USD/CAD oscila en un rango ajustado en medio de las condiciones de liquidez por el feriado del lunes.

- Sin embargo, una combinación de factores sigue actuando como viento de cola y limita las bajadas.

- El retroceso de los precios del petróleo debilita al loonie y le presta soporte en medio de una compra sostenida del USD.

El par USD/CAD tiene dificultades para ganar tracción el lunes y oscila entre tibias ganancias y pequeñas pérdidas durante los inicios de la sesión americana. Sin embargo, el par logra mantenerse por encima de 1.3700 y se apoya en una combinación de factores.

Los precios del petróleo crudo bajan y rompen una racha de cinco días de ganancias hasta alcanzar el nivel más alto desde finales de agosto, en medio de la preocupación de que una recesión económica mundial más profunda afecte a la demanda de combustible. Esto, a su vez, socava el loonie vinculado a las materias primas y actúa como un viento de cola para el par USD/CAD en medio del sentimiento alcista subyacente que rodea al dólar estadounidense.

De hecho, el índice del dólar, que mide la evolución del billete verde frente a una cesta de divisas, se encuentra cerca de un máximo de una semana y media en medio de las expectativas de la Fed. Los operadores del mercado parecen convencidos de que el banco central de EE.UU. seguirá endureciendo su política monetaria a un ritmo más rápido y han estado valorando otra subida de tasas de 75 puntos básicos en noviembre.

Las apuestas se vieron reforzadas por los datos mensuales sobre el empleo en EE.UU. publicados el viernes, que apuntaban a la fortaleza de la economía. Aparte de esto, la preocupación por una recesión económica mundial más profunda, una nueva escalada en el conflicto entre Rusia y Ucrania y los nuevos temores comerciales entre EE.UU. y China siguen beneficiando al dólar, que es un refugio seguro.

Sin embargo, la escasa liquidez tras el feriado de EE.UU. y Canadá impide que los alcistas realicen apuestas agresivas en torno al par USD/CAD. Además, los inversores prefieren esperar un nuevo catalizador con la publicación de las actas de la reunión del FOMC el miércoles, a las que seguirán las últimas cifras de la inflación al consumo en EE.UU. el jueves.

Niveles técnicos a vigilar

- El GBP/USD baja por tercer día consecutivo y cae a un mínimo de una semana el lunes.

- Una combinación de factores sigue apuntalando al dólar y ejerce cierta presión bajista.

- La configuración técnica también favorece a los osos y apoya las perspectivas de pérdidas adicionales a corto plazo.

El par GBP/USD se recupera unos puntos desde el mínimo de una semana y se negocia en territorio neutral, en torno a la zona de 1.1075 durante los inicios de la sesión americana.

La recuperación intradía del sentimiento de riesgo global -como se desprende de un giro positivo en los mercados de valores- limita las ganancias del dólar refugio seguro y actúa como viento de cola para el par GBP/USD. La libra esterlina también se apoya en la decisión del Banco de Inglaterra de poner en marcha el Mecanismo de Reposición de Garantías Ampliado Temporalmente (TECRF) para apoyar el funcionamiento del mercado.

Sin embargo, la preocupación por una mayor recesión económica mundial, una nueva escalada del conflicto entre Rusia y Ucrania y el nuevo nerviosismo comercial entre EE.UU. y China deberían frenar cualquier movimiento optimista. Esto debería dar soporte al dólar en medio de las expectativas de la Fed. Esto, junto con la preocupación por la política fiscal del gobierno del Reino Unido, podría limitar la subida del par GBP/USD.

Desde el punto de vista técnico, los precios al contado, hasta ahora, han mostrado cierta resistencia por debajo del nivel de retroceso Fibonacci del 38.2% de la reciente recuperación desde un mínimo histórico. Dicho esto, el quiebre posterior al NFP por debajo de la confluencia de 1.1180 -que comprende la SMA de 100 períodos en el gráfico de 4 horas y el extremo inferior de un canal de tendencia ascendente de dos semanas- favorece a los bajistas.

Esto, a su vez, sugiere que el camino de menor resistencia para el par GBP/USD es a la baja y cualquier intento de recuperación podría seguir siendo visto como una oportunidad de venta. Por lo tanto, una caída posterior por debajo de la zona de 1.1025 (el mínimo diario), hacia la señal psicológica de 1.1000, sigue siendo una clara posibilidad antes de los datos mensuales de empleo del Reino Unido del martes.

Por otro lado, 1.1100 parece actuar como una barrera inmediata por delante de la SMA de 100 períodos en el gráfico de 4 horas, actualmente en torno a la zona de 1.1165. A esto le sigue la cifra redonda de 1.1200, que si se supera con decisión podría desencadenar una recuperación de posiciones cortas. El par GBP/USD podría entonces acelerar el movimiento de recuperación y aspirar a recuperar 1.1300.

Gráfico de 4 horas del GBP/USD

-638010044332009034.png)

Niveles clave a vigilar

El presidente de la Fed de Chicago, Charles Evans, dijo el lunes que la Fed necesita ser "cuidadosa y juiciosa" hacia una tasa de política "razonablemente restrictiva", según informó Reuters.

Otras declaraciones

"EE.UU. puede bajar la inflación con relativa rapidez sin que haya recesión o un gran aumento del desempleo".

"La tasa objetivo tiene que subir un poco por encima del 4,5% a principios del próximo año y permanecer allí mientras la Fed hace balance".

"Sin un periodo de política restrictiva para frenar la demanda, la inflación no caería a nada cercano al objetivo del 2%".

"Muchos riesgos podrían hacer descarrilar las esperanzas de la Fed de un aterrizaje suave, incluyendo la guerra de Ucrania, la lenta mejora de la oferta, la covida y la política monetaria que no fija la inflación o que pesa más de lo esperado sobre el empleo."

"Tal vez la escasez de mano de obra esté influyendo de forma inusual en la inflación, lo que podría permitir una rápida mejora de la misma a medida que la economía se enfría."

"La inflación es actualmente la principal preocupación de la Fed".

"Bien por que las expectativas de inflación a más largo plazo se han mantenido en general dentro de un rango consistente con el objetivo del 2%."

Reacción de los mercados

El índice del dólar no mostró ninguna reacción inmediata a estos comentarios y la última vez que se le vio registró pequeñas ganancias diarias en torno a 113.00.

- El USD/TRY se mantiene bajista por debajo de 18.60.

- La tasa de desempleo en Turquía se redujo al 9.6% en agosto.

- El presidente Erdogan abogó por nuevos recortes de tasas durante el fin de semana.

La lira turca comienza la semana a la defensiva y hace que el USD/TRY vuelva a situarse en la zona de 18.5800 el lunes.

USD/TRY se centra en la geopolítica y en el dólar

El USD/TRY deja atrás rápidamente el retroceso del viernes gracias a la continuación de la tendencia a la compra del dólar, mientras que los nuevos bombardeos rusos sobre varias ciudades ucranianas muy pobladas también han mantenido las entradas adicionales en el universo del refugio seguro.

Mientras tanto, no se espera que la presión vendedora en la lira turca abandone la divisa en un futuro próximo, no después de los comentarios del presidente Erdogan durante el fin de semana en los que reiteraba que la tasa de recompra a una semana se situará en un solo dígito a finales de año.

El banco central turco (CBTR) se reúne de nuevo el 20 de octubre, por lo que se espera que siga bajando la tasa de interés (actualmente en el 12.00%).

En el calendario nacional, la Tasa de Desempleo en Türkiye retrocedió al 9.6% en agosto (desde el 10,0%).

Qué hay que tener en cuenta en torno a la TRY

El USD/TRY sigue navegando por la zona de máximos históricos cerca de 18.60 en medio de la combinación de la omnipresente debilidad de la lira y el renovado sesgo de oferta en el dólar.

Hasta ahora, se espera que la acción de los precios en torno a la lira turca siga girando en torno al comportamiento de los precios de la energía y las materias primas -que están directamente correlacionados con los acontecimientos de la guerra en Ucrania-, las amplias tendencias de apetito por el riesgo y la trayectoria de las tasas de la Fed en los próximos meses.

Los riesgos adicionales a los que se enfrenta la divisa turca también proceden del patio interior, ya que la inflación no da señales de remitir (a pesar de haber subido menos de lo previsto en los últimos tres meses), los tipos de interés reales siguen bien arraigados en territorio negativo y la omnipresente presión política para que el CBTR se incline por una política de tipos de interés bajos.

Además, la lira va a seguir sufriendo en el trasfondo de los planes de Ankara de dar prioridad al crecimiento (a través de mayores exportaciones e ingresos por turismo) y a la mejora de la cuenta corriente.

Niveles clave del USD/TRY

Hasta ahora, el par está ganando un 0.21% en 18.5778 y se enfrenta al siguiente obstáculo en 18.5908 (máximo histórico del 4 de octubre), seguido de 19.00 (nivel redondo). A la baja, una ruptura por debajo de 18.1591 (SMA de 55 días) expondría a 17.8590 (mínimo semanal del 17 de agosto) y finalmente a 17.7586 (mínimo mensual).

En una conferencia de prensa conjunta con el presidente del Grupo del Banco Mundial, David Malpass, la directora gerente del Fondo Monetario Internacional (FMI), Kristalina Georgieva, afirmó que no pueden permitirse que la inflación se convierta en un "tren desbocado", según informó Reuters.

Gerogieva señaló además que estaban viendo un problema importante en China debido a que el mercado de la vivienda está arrastrando el crecimiento.

Por su parte, Malpass señaló que existe el riesgo y el peligro real de una recesión mundial el próximo año: "Los esfuerzos de desarrollo se enfrentan a una crisis en medio de una gran variedad de problemas", añadió.

Reacción del mercado

Estos comentarios no parecen tener un impacto significativo en el ánimo de riesgo. En el momento de redactar este informe, los Futuros del S&P prácticamente no habían variado en el día.

- El NZD/USD baja por tercer día consecutivo y se acerca de nuevo al mínimo del año.

- El dólar sigue estando bien soportado por una combinación de factores y ejerce cierta presión.

- Los temores de recesión, los riesgos geopolíticos y el nerviosismo por el comercio entre EE.UU. y China pesan sobre el kiwi, sensible al riesgo.

El par NZD/USD atrae nuevas ventas tras una subida temprana a la región de 0.5630 y se vuelve a la baja por tercer día consecutivo el lunes. El par se mantiene deprimido por debajo de 0.5600 al inicio de la sesión norteamericana y se acerca al mínimo anual establecido en septiembre.

Una combinación de factores ayuda a que el dólar estadounidense suba por cuarto día consecutivo, lo que, a su vez, se ve ejerciendo presión a la baja sobre el par NZD/USD. Las perspectivas de un endurecimiento más agresivo de la política monetaria de la Reserva Federal, una nueva escalada del conflicto entre Rusia y Ucrania y los nuevos temores comerciales entre EE.UU. y China actúan como un viento de cola para el dólar como refugio.

El sólido informe mensual sobre el empleo en EE.UU., publicado el viernes, apunta a la resistencia de la economía y da al banco central de EE.UU. espacio suficiente para seguir subiendo los tipos a un ritmo más rápido para combatir la inflación persistentemente alta. De hecho, los Mercados están valorando una mayor probabilidad de que se produzca la cuarta subida de tasas consecutiva de 75 puntos básicos en la próxima reunión de política monetaria del FOMC en noviembre.

En el frente geopolítico, Rusia lanzó una andanada de ataques con misiles en ciudades ucranianas, incluida la capital, Kiev, en respuesta al ataque al puente del estrecho de Kerch durante el fin de semana. Además, la Casa Blanca anunció controles a la exportación para cortar el acceso de China a ciertos chips semiconductores, lo que aumenta la preocupación por el empeoramiento de los lazos comerciales entre las dos mayores economías del mundo.

Los últimos acontecimientos alimentan aún más la preocupación por una recesión económica más profunda y siguen pesando en el sentimiento de los inversores. Esto es evidente por el tono generalmente más débil de los mercados de acciones, que tiende a impulsar los flujos de refugio hacia el Dólar y socava aún más el kiwi, sensible al riesgo. Esto, a su vez, apoya las perspectivas de un nuevo movimiento de depreciación del par NZD/USD.

Dicho esto, el RSI (14) en el gráfico diario sigue al borde de la ruptura de la sobreventa y justifica cierta precaución para los bajistas agresivos en medio de volúmenes de comercio relativamente escasos. Además, los inversores preferirán mantenerse al margen antes de la publicación de las actas del FOMC el miércoles y de las últimas cifras de la inflación al consumo en EE.UU. el jueves.

Niveles técnicos a vigilar

- El EUR/JPY extiende el movimiento bajista por debajo de 141.00.

- Un mayor descenso podría volver a visitar la banda de 139.80/50 a corto plazo.

El EUR/JPY acelera sus pérdidas y rompe por debajo de la zona de 141.00 para imprimir nuevos mínimos de 2 semanas el lunes.

La continuación de la caída dejaría probablemente los recientes máximos en la zona de 144.00 como máximos a corto plazo. En caso de que la caída se acelere, existe un soporte provisional en la banda de 139.80/50, donde convergen las SMA de 100 y 55 días.

Mientras tanto, mientras esté por encima de la SMA clave de 200 días en 136.20, la perspectiva constructiva para el cruce debería permanecer sin cambios.

Gráfico diario del EUR/JPY

- El USD/CAD tiene dificultades para ganar una tracción significativa, aunque la caída sigue siendo amortiguada.

- El retroceso de los precios del petróleo debilita al loonie, que ofrece cierto soporte en medio de la compra sostenida de dólares.

- La falta de liquidez durante las vacaciones podría frenar a los alcistas a la hora de realizar apuestas agresivas en torno a los principales valores.

El par USD/CAD no logra capitalizar su modesto repunte intradía y retrocede algunos puntos desde el máximo de una semana alcanzado a principios de este lunes. Sin embargo, consigue mantenerse cómodamente por encima de 1.3700 y sigue bien soportado por una combinación de factores.

Los precios del petróleo crudo bajan y rompen una racha de cinco días de ganancias hasta alcanzar el nivel más alto desde finales de agosto, en medio de la preocupación de que una recesión económica mundial más profunda afecte a la demanda de combustible. Esto, a su vez, socava el loonie vinculado a las materias primas y actúa como un viento de cola para el par USD/CAD en medio de un interés de compra sostenido del dólar estadounidense.

De hecho, el índice del dólar, que mide la evolución del dólar frente a una cesta de divisas, alcanza un máximo de una semana y media en medio de las expectativas de un endurecimiento más agresivo de la política de la Fed. Los Mercados han estado valorando una mayor probabilidad de una subida de tipos de interés de la Fed de 75 puntos básicos por cuarta vez consecutiva en noviembre.

Las apuestas se vieron reafirmadas por los recientes comentarios de línea dura de varios funcionarios de la Fed y por el optimista informe mensual de empleo de EE.UU. del viernes, que apuntaba a la fortaleza de la economía. Aparte de esto, el entorno de riesgo predominante también ofrece soporte al dólar como refugio y apoya las perspectivas de ganancias adicionales para el par USD/CAD.

Sin embargo, los volúmenes de negociación relativamente escasos, debido al día festivo en EE.UU. y Canadá, podrían frenar a los operadores a la hora de realizar apuestas agresivas. Los inversores también podrían preferir mantenerse al margen antes de la publicación de las actas del FOMC, las cifras de inflación de los consumidores de EE.UU. y las cifras de ventas minoristas de EE.UU. esta semana.

No obstante, el par USD/CAD parece estar preparado para recuperar la señal de 1.3800 y volver a probar el máximo de la semana pasada, en torno a 1.3835-1.3834. Por lo tanto, cualquier retroceso significativo podría ser visto como una oportunidad de compra y es más probable que siga siendo limitada, al menos por el momento.

Niveles técnicos a vigilar

- El DXY extiende el movimiento alcista más allá de 113.00.

- La continuación del rebote podría hacer que se volviera a visitar el máximo del año.

El rebote del DXY (índice del dólar estadounidense) repunta y deja atrás la barrera clave de 113.00, cifra vista a principios de semana.

Si los alcistas presionan más y el índice supera los 114.00, entonces el siguiente objetivo a tener en cuenta debería surgir en el máximo de 2002, cerca de 114.80, registrado el 28 de septiembre, antes del nivel redondo de 115.00.

Las perspectivas de ganancias adicionales para el dólar no deberían cambiar mientras el índice cotice por encima de la línea de soporte de 7 meses cerca de 107.60.

A largo plazo, se espera que el DXY mantenga su postura constructiva mientras esté por encima de la SMA de 200 días en 102.93.

Gráfico diario del DXY

- El EUR/USD gana tracción a la baja y rompe el nivel de 0.9700.

- Un retroceso más profundo podría exponer un movimiento hacia el mínimo del año.

El EUR/USD cae por cuarta sesión consecutiva y vuelve a visitar la zona por debajo de 0.9700 a principios de la semana.

Por el momento, parece que las pérdidas serán mayores. Por el contrario, el par no debería encontrar ninguna contención de importancia hasta el mínimo de 2022 en 0.9535 (28 de septiembre) antes del nivel redondo en 0.9500.

A más largo plazo, la visión bajista del par debería permanecer inalterada mientras esté por debajo de la SMA de 200 días en 1.0608.

Gráfico diario del EUR/USD

El EUR/USD se mantiene bajo una modesta presión bajista el lunes. Los economistas de ING esperan que el par de divisas más popular del mundo vuelva a comerciar pronto en 0.95.

Es poco probable que el Banco Central Europeo cambie su discurso de línea dura

"La crisis de la energía está forzando un cambio radical en el marco económico orientado a la exportación de la eurozona, un tema que impedirá un rápido retorno a niveles superiores a la paridad en el EUR/USD. Después de todo, nuestro modelo de equilibrio de divisas BEER ha demostrado sistemáticamente que el diferencial de la relación de intercambio entre la zona euro y EE.UU. (precio de las exportaciones dividido por el precio de las importaciones) es el principal determinante de las oscilaciones reales del EUR/USD a medio plazo, y actualmente muestra que el par no está infravalorado."

"Al igual que la Fed, es difícil imaginar que el BCE quiera cambiar radicalmente su retórica de línea dura a estas alturas. Pero a diferencia de la Fed, el endurecimiento del BCE no está ayudando a su moneda nacional, y vemos que el EUR/USD se mantiene débil en los mínimos de septiembre de 0.9540 esta semana."

- El USD/JPY gana algo de tracción positiva el lunes y sube a un máximo de dos semanas.

- Las expectativas a una subida de tasas agresiva de la Fed siguen impulsando al dólar y dan soporte al par.

- La divergencia entre las políticas de la Fed y el BoJ favorece a los alcistas y apoya las perspectivas de nuevas ganancias.

El par USD/JPY se mueve al alza en el primer día de una nueva semana y alcanza nuevos máximos de dos semanas, aunque carece de continuación. Sin embargo, el par mantiene las modestas ganancias intradía en torno a 145.50 y se mantienen cerca de los máximos de 24 años alcanzados en septiembre.

La compra de dólares estadounidenses sigue sin disminuir en el primer día de una nueva semana, lo que a su vez se considera un factor clave que ofrece soporte al par USD/JPY. De hecho, el índice del dólar, que mide el comportamiento del dólar frente a una cesta de divisas, sube a un máximo de una semana y media en medio de las expectativas de un endurecimiento más agresivo de la política monetaria de la Fed.

Los mercados están valorando una mayor probabilidad de que se produzca la cuarta subida consecutiva de tasas de 75 puntos básicos en la próxima reunión del FOMC en noviembre. Estas expectativas se vieron reafirmadas por el sólido informe mensual sobre el empleo en EE.UU. del viernes, que apuntaba a la resistencia de la economía. Esto sigue siendo un soporte para los elevados rendimientos de los bonos del Tesoro de EE.UU. y apuntala al dólar.

Por otra parte, el Banco de Japón se ha quedado rezagado con respecto a otros grandes bancos centrales en el proceso de normalización de su política y sigue comprometido con la continuación de su flexibilización monetaria. La divergencia resultante entre las políticas de la Fed y el BoJ favorece a los alcistas del par y apoya las perspectivas de una mayor apreciación a corto plazo del USD/JPY.

No obstante, los temores a la intervención impiden que los operadores abran nuevas posiciones alcistas y limita las ganancias del par, al menos por el momento. Vale la pena recordar que el ministro de finanzas de Japón, Shunichi Suzuki, dijo la semana pasada que el gobierno está dispuesto a intervenir en los mercados de divisas para evitar pérdidas más profundas en el JPY.

Los participantes del mercado también parecen reacios a abrir posiciones agresivas y podrían preferir mantenerse al margen ante los eventos clave de esta semana. El miércoles se publicarán las minutas de la última reunión del FOMC, celebrada los días 20 y 21 de septiembre, a las que seguirán las últimas cifras de la inflación al consumidor IPC en EE.UU. el jueves.

Los inversores buscarán pistas sobre la futura senda de subida de tasas de la Fed, lo que a su vez influirá en la dinámica de precios del dólar a corto plazo y proporcionará un nuevo impulso direccional al par USD/JPY.

USD/JPY niveles técnicos

- La plata prolonga su reciente retroceso desde el máximo de varias semanas alcanzado el pasado martes.

- Una ruptura convincente por debajo del soporte de 19.50$ debería allanar el camino hacia nuevas pérdidas.

- Se necesita una fuerza sostenida más allá de la región de 20.40$ para negar cualquier perspectiva bajista.

La plata sigue bajo cierta presión vendedora el lunes y amplía el retroceso de la semana pasada desde la zona de 21.25$ o el nivel más alto desde finales de junio. El metal blanco mantiene su tono de ventas durante la sesión europea y cae hasta un mínimo de una semana, en torno a la zona de 19.70$-19.65$.

El XAG/USD se sitúa actualmente justo por debajo del 38.2% de retroceso de Fibonacci de la reciente recuperación desde el mínimo anual, aunque ha conseguido mantenerse por encima de la SMA de 100 periodos en el gráfico de 4 horas. Este último, actualmente en torno a 19.50$, debería actuar ahora como punto clave. Una ruptura sostenida por debajo se considerará un nuevo desencadenante para los bajistas y allanará el camino para nuevas pérdidas.

La subsiguiente caída tiene el potencial de arrastrar al XAG/USD hacia el 61.8% de Fibonacci, en torno a la región de los 19.20$. A este nivel le sigue de cerca el nivel de 19.00 $, que si se rompe con decisión sugerirá que el rebote correctivo se ha agotado y allanará el camino para pérdidas adicionales. Los precios podrían acelerar la caída hacia el soporte intermedio de 18.60$, en camino hacia la región de 18.35$ y el nivel redondo de 18.00$.

Por otro lado, el nivel psicológico de 20.00$, que coincide con el 38.2% de Fibonacci, parece que ahora limita cualquier movimiento intradía al alza. Cualquier movimiento alcista posterior podría atraer a algunos vendedores y quedar limitado cerca del 23.6% de Fibonacci, en torno a la zona de 20.40$. Una fuerza sostenida por encima de esta región anulará cualquier sesgo negativo a corto plazo y elevará el XAG/USD a la zona de 20.80$ a 20.85$ en el camino hacia el nivel de 21.00$ y el máximo mensual, alrededor de la región de 21.25$.

Plata Gráfico de 4 horas

Plata niveles clave

- El AUD/USD comienza la nueva semana con un tono bajista y cae a un mínimo de dos años.

- Las expectativas de subida de tasas agresiva de la Fed siguen impulsando al dólar y ejerciendo presión a la baja sobre el par.

- Un RBA moderado y el estado de aversión al riesgo también aleja los flujos monetarios del AUD, sensible al riesgo.

El par AUD/USD prolonga el impulso bajista de la semana pasada tras el NFP por debajo de 0.6400 y sigue bajo una intensa presión de venta el lunes. El par sigue perdiendo terreno durante la primera mitad de la sesión europea y se debilita aún más por debajo del nivel redondo de 0.6300, alcanzando el nivel más bajo desde abril de 2020 en la última hora.

La compra de dólares estadounidenses sigue siendo constante en el primer día de una nueva semana, lo que a su vez se ve ejerciendo una fuerte presión a la baja sobre el par AUD/USD. De hecho, el índice del dólar, que mide el comportamiento del dólar frente a una cesta de divisas, sube a un máximo de una semana y media.

Los sólidos datos mensuales sobre el empleo en EE.UU. publicados el viernes apuntan a la resistencia de la economía y dan a la Fed espacio suficiente para seguir subiendo los tipos de interés a un ritmo más rápido para frenar la inflación. De hecho, los mercados están valorando en más del 80% las posibilidades de otra subida de tipos de la Fed de 75 puntos básicos por cuarta vez consecutiva en noviembre.

Esto ha impulsado los rendimientos de los bonos del Tesoro de EE.UU. al alza, lo que, junto con el ambiente de aversión al riesgo que prevalece, actúa como un viento de cola para el dólar estadounidense de refugio seguro. El sentimiento de los mercados sigue siendo frágil en medio de la creciente preocupación por una recesión económica mundial más profunda, una nueva escalada del conflicto entre Rusia y Ucrania y el renovado temor al comercio entre Estados Unidos y China.

Por otra parte, el dólar australiano se ve perjudicado por el hecho de que el Banco de la Reserva de Australia (RBA) envió una señal moderada la semana pasada y decidió ralentizar el ritmo de endurecimiento de su política monetaria. Esto, a su vez, apoya las perspectivas de pérdidas adicionales, aunque un RSI ligeramente sobrevendido en el gráfico diario justifica la precaución de los bajistas.

Además, los escasos volúmenes de negociación, en el marco de la festividad de los bancos estadounidenses por el Día de Colón, hacen que sea prudente esperar a que se consolide o a que se produzca un modesto rebote antes de posicionarse para una extensión de la tendencia bajista. Sin embargo, el trasfondo fundamental sugiere que el camino de menor resistencia para el par AUD/USD es a la baja.

AUD/USD niveles técnicos

"La normalización de la política monetaria es absolutamente necesaria y deseada", ha dicho el lunes Mario Centeno, miembro del Consejo de Gobierno del Banco Central Europeo (BCE).

Comentarios adicionales

"La normalización de la política debe ser gradual".

"Un responsable de la política monetaria no puede convertirse en un factor de inestabilidad"

Los expertos de la Comisión Alemana del Gas han compartido este lunes su opinión sobre el programa de ayuda al gas del gobierno, vía Reuters.

Tras 35 horas de consultas, la comisión acordó por unanimidad sus recomendaciones al Gobierno, según informa la comisión de expertos alemana en un comunicado.

Principales conclusiones

Para finales de año debería estar en marcha la primera medida de alivio.

La situación del suministro sigue siendo tensa a pesar de que el almacenamiento está completo.

Lo ideal es que el alivio reduzca la inflación.

No queremos que Europa piense que Alemania va sola, debemos ser solidarios.

Se propone un modelo en dos fases: en primer lugar, con el pago del mes de diciembre; en segundo lugar, el freno del precio del gas y la calefacción desde marzo hasta finales de abril.

El precio debería reducirse a 12 céntimos para el 80% del uso.

Los que ahorren se beneficiarán de este modelo.

La amenaza a las industrias es también una amenaza a la seguridad y al sistema social.

Nos dirigimos a la recesión.

Para las industrias, se propone un precio de compra de 7 céntimos.

El pago único, previsto para diciembre, costaría al Gobierno unos 5.000 millones de euros, informa Reuters citando una fuente familiarizada con las negociaciones.

"El Banco Central Europeo (BCE) tendrá que volver a dar un paso significativo en materia de intereses en octubre", ha dicho el lunes el responsable de la política monetaria, Klaas Knot, quien ha añadido que es "demasiado pronto para decir cuán grande tiene que ser el paso".

Comentarios adicionales

Los mercados parecen subestimar los riesgos al alza en las perspectivas de inflación.

Esperamos que la inflación baje en 2023, pero la pregunta es a qué velocidad.

Se espera que el BCE tenga que tomar medidas importantes en 2023 para reducir la inflación.

Aumentarán los riesgos de los efectos salariales de segunda ronda sobre la inflación.

El índice Sentix de confianza de los inversores de la eurozona se deterioró hasta -38.3 en octubre, desde los -31.8 en septiembre y por debajo de los -34.7 esperados. El índice cayó a su nivel más bajo desde marzo de 2020, lo que señala una profunda recesión.

La situación actual de la eurozona cayó a -35.5 puntos en octubre desde -26.5 en septiembre, el nivel más bajo desde agosto de 2020.

El índice de expectativas pasó de -37.0 a -41.0, alcanzando su valor más bajo desde diciembre de 2008.

Puntos clave

"Las continuas incertidumbres sobre la situación del gas y la energía en invierno no han disminuido debido al ataque a los gasoductos Nordstream".

"Además de las preocupaciones económicas, ahora también aumenta la probabilidad de una escalada del conflicto militar en Ucrania. Globalmente, hay pocos motivos para la esperanza".

Hoy se espera que una comisión de expertos publique detalles sobre las medidas para aliviar el impacto de los altos precios del gas propuestas por el gobierno alemán. No obstante, el euro seguirá bajo presión, ya que lo que importa es una acción común en toda Europa, según informan los economistas de Commerzbank.

Conflicto en la UE sobre las medidas de ayuda

"Cualquier medida que pueda amortiguar el efecto económico de los altos costes de la energía este invierno puede servir de soporte al euro".

"Lo que importa para la moneda común no es que un solo Estado miembro decida medidas de ayuda eficaces, sino que haya medidas de soporte en toda la zona monetaria. En este contexto, parece problemático que a nivel de la UE parezca haber un conflicto sobre qué medidas aplicar."

"Es probable que la amenaza de la crisis energética siga presionando al euro".

La evolución fiscal sigue siendo clave para la libra esterlina. Los economistas de ING esperan que el GBP/USD baje hacia 1.1000, ya que los riesgos a la baja siguen siendo elevados.

El foco está en el esfuerzo de reconciliación de Truss

"La primera ministra del Reino Unido, Liz Truss, se dispone a intentar una reconciliación con los diferentes grupos del Partido Conservador. Los mercados estarán atentos a si esto lleva a Truss a dar marcha atrás en algunos de sus otros puntos de vista fiscales (como un impuesto inesperado sobre las empresas de energía). A menos que haya noticias realmente alentadoras en ese frente, la libra esterlina sigue pareciendo un terreno resbaladizo".

"Combinando nuestra visión de un dólar más fuerte, esperamos que el GBP/USD se deslice fácilmente a través del soporte de 1.1000 muy pronto, y que se mantenga en una tendencia a la baja en el nuevo año."

"Los datos de empleo de mañana serán lo más destacado de la semana. Esperamos que la tasa de desempleo vuelva a subir un poco, pero por ahora, el Banco de Inglaterra seguirá viéndolo desde el punto de vista de la escasez de trabajadores. Esperamos una subida de 100 puntos básicos en noviembre".

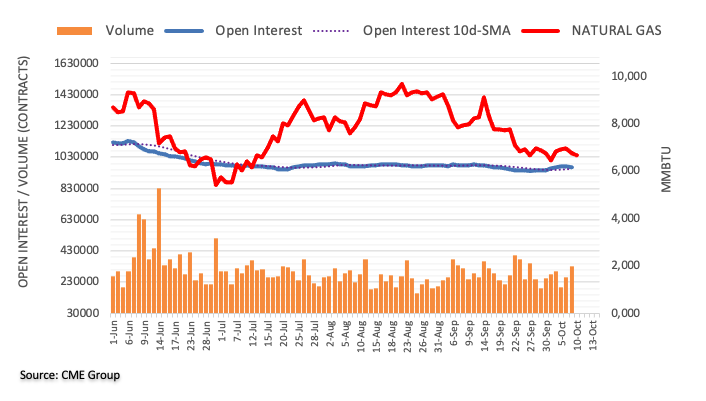

Teniendo en cuenta las cifras avanzadas del CME Group para los mercados de futuros del gas natural, el interés abierto se redujo por segunda sesión consecutiva el viernes, esta vez en unos 1.300 contratos. El volumen, en cambio, aumentó por segunda sesión consecutiva, ahora en alrededor de 71.300 contratos.

El Gas Natural sigue apuntalado en la zona de los 6.50$

La caída de los precios del gas natural del viernes se produjo en medio de una disminución del interés abierto, lo que es un soporte para un rebote a muy corto plazo. Dicho esto, la materia prima debería mantenerse en la actual fase de consolidación por el momento y con un soporte decente en torno a la zona de 6.50 dólares por MMBtu.

Según las lecturas preliminares del CME Group para los mercados de futuros del petróleo crudo, los operadores añadieron 706 contratos a sus posiciones de interés abierto el viernes, alcanzando el cuarto aumento diario consecutivo. En la misma línea, el volumen retomó la tendencia alcista y subió en torno a 485.500 contratos.

El WTI se dirige ahora a la SMA de 200 días cerca de 98.00$

Los precios del barril del WTI ampliaron el fuerte rebote del viernes en medio de un aumento del interés abierto y del volumen. Dicho esto, la puerta parece abierta a nuevas ganancias y con el próximo objetivo en la SMA de 200 días alrededor del nivel de 98.00$.

El responsable de la política del Banco Central Europeo (BCE) y del Banco de Francia, François Villeroy de Galhau, ha expresado el lunes su opinión sobre las perspectivas de inflación del bloque en la radio France Culture.

Declaraciones destacadas

"El BCE se ha comprometido a reducir la inflación hasta el objetivo del 2% en "dos o tres años" a partir de ahora".

"El objetivo correcto de inflación está en torno al 2%".

"Estamos lejos de alcanzar el objetivo del 2% en la eurozona".

"Las medidas de política monetaria tardan en surtir pleno efecto, por lo que se necesitarán entre 2 y 3 años para volver a situar la inflación en el objetivo".

"Las expectativas de inflación son clave, pero es positivo que sigan estando cerca de nuestro objetivo".

Los economistas de Rabobank mantienen una visión alcista del dólar y mantienen su previsión de un movimiento a la baja en el EUR/USD hacia 0.95 a un mes. Sin embargo, no se descarta un movimiento por debajo de este nivel.

Graves riesgos para la estabilidad financiera en Europa

"Europa podría enfrentarse a "graves riesgos para la estabilidad financiera", según un importante organismo de regulación. Esta advertencia se produce tras una serie de informes que destacan el impacto de los altos costes de la energía en la industria alemana. En nuestra opinión, el euro aún no tiene en cuenta el impacto de la crisis energética europea".

"Mantenemos nuestra previsión de un movimiento a la baja en el EUR/USD hacia 0.95 en una visión a un mes y esperamos que el par de divisas se mantenga en estos niveles, o más bajos, potencialmente durante algunos meses."

"En nuestra opinión, las nuevas subidas de tasas del Banco Central Europeo no serán suficientes para evitar que el euro siga cayendo frente al poderoso dólar".

"A pesar de la aparición de fragilidades en la economía mundial, parece que se anunciarán nuevas subidas agresivas de las tasas de la Fed, lo que apuntalará la fortaleza del dólar."

Citando a testigos, Reuters informa el lunes que la oficina del presidente de Ucrania, Volodymyr Zelensky, ha sido destruida por un ataque con misiles.

Según informan los testigos, en esta explosión en Kiev se pudieron ver nubes de humo negro que salían de los edificios del centro de la ciudad.

Varios medios de comunicación informan de que los ataques con misiles están afectando a las principales ciudades ucranianas, incluido el centro de Kiev, mientras que algunos barrios de Lviv y Ternopil se han quedado sin electricidad.

El alcalde Vitali Klitschko dijo: "Varias explosiones en el distrito Shevchenskivskyi - en el centro de la capital". "Los detalles más tarde".

El presidente Zelensky señaló que "hay muertos y heridos en las explosiones en toda Ucrania".

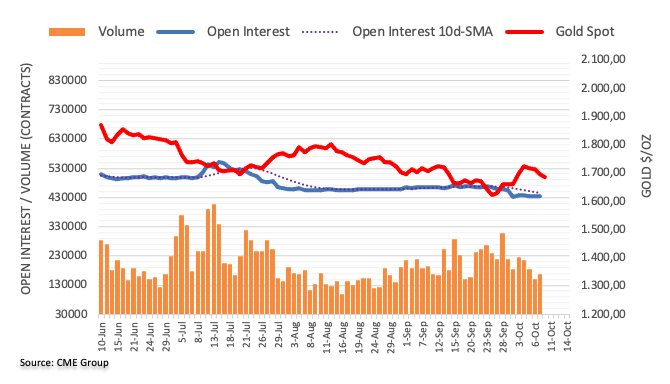

Los datos preliminares del CME Group para los mercados de futuros del oro señalan que el interés abierto aumentó por segunda sesión consecutiva el viernes, esta vez en sólo 756 contratos. El volumen hizo lo propio y subió en unos 18.800 contratos después de tres caídas diarias seguidas.

El oro sigue limitado en 1.730$

La acción negativa del viernes en los precios del oro se debió al aumento del interés abierto y del volumen, lo que permite la continuación de la tendencia a la baja a muy corto plazo. Mientras tanto, el metal amarillo corre el riesgo de sufrir una mayor debilidad mientras se encuentre por debajo de los recientes máximos en la región de los 1.730$.

El sábado se produjo una explosión en el puente sobre el estrecho de Kerch, en Crimea, que es una importante ruta de suministro para las fuerzas de Moscú en el sur de Ucrania.

Como respuesta, el presidente ruso Vladimir Putin acusó a Ucrania de orquestar ese ataque y lo calificó de acto terrorista.

Comentarios destacados

"No hay duda. Se trata de un acto de terrorismo dirigido a destruir infraestructuras civiles de importancia crítica"

"Esto fue ideado, llevado a cabo y ordenado por los servicios especiales ucranianos".

Está previsto que Putin celebre el lunes una reunión de su Consejo de Seguridad.

Mientras tanto, el vicepresidente del Consejo de Seguridad de Rusia, Dmitri Medvédev, declaró: "Rusia sólo puede responder a este crimen matando directamente a los terroristas, como es costumbre en otras partes del mundo. Esto es lo que esperan los ciudadanos rusos".

Esto es lo que necesita saber para operar hoy lunes 10 de octubre:

Los inversores buscan refugio a primera hora del lunes y los activos sensibles al riesgo luchan por encontrar demanda. Después de cerrar la semana anterior con un tono firme tras el optimista informe de empleos de septiembre en EE.UU., el índice del dólar DXY sube hacia 113.00. Como reflejo de la aversión al riesgo en los mercados, los futuros de los índices bursátiles estadounidenses cotizan en terreno negativo. Los mercados de bonos estadounidenses estarán cerrados por el festivo del Día de Colón en EE.UU., y la actividad comercial podría seguir siendo escasa en la segunda mitad del día. En la agenda económica europea se publicarán los datos de la confianza de los inversores de Sentix correspondientes al mes de octubre.

La Oficina de Estadísticas Laborales de Estados Unidos informó el viernes que las nóminas no agrícolas NFP aumentaron en 263.000 en septiembre. Esta lectura superó las expectativas del mercado de un aumento de 250.000. Además, la publicación mostró que la tasa de desempleo bajó al 3.5% desde el 3.7% de agosto. El rendimiento del Bono del Tesoro de EE.UU. a 10 años ganó más de un 1% y avanzó hasta la zona del 3,9% tras los datos y el dólar continuó superando a sus rivales.

El presidente ruso, Vladimir Putin, dijo el fin de semana que el ataque al puente sobre el estrecho de Kerch, en Crimea, fue un acto de terrorismo por parte de Ucrania. A primera hora de la mañana en Europa, las noticias sobre las explosiones en Kiev causadas por los ataques de misiles rusos obligaron a los mercados a buscar alternativas de refugio seguro. Mientras tanto, las autoridades chinas habrían decidido cerrar parcialmente los distritos de Changning y Putuo en Shanghái debido al control y la prevención del coronavirus.

El EUR/USD se mantiene bajo una modesta presión bajista el lunes y sigue moviéndose a la baja hacia 0.9700. El responsable de la política del Banco Central Europeo (BCE) y del Banco de Francia, Francois Villeroy de Galhau, dijo que el BCE tardaría dos o tres años en volver a situar la inflación en el objetivo del 2%.

El GBP/USD cotiza en un estrecho rango por debajo de 1.1100 a primera hora del lunes, tras la fuerte caída del viernes pasado. El Banco de Inglaterra anunció el lunes que pondrá en marcha una ampliación temporal de la facilidad de repos de garantías para apoyar el funcionamiento del mercado, pero la novedad no parece tener un impacto significativo en el comportamiento de la libra esterlina frente a sus rivales.

El par USD/JPY alcanzó su nivel más alto desde la intervención del Banco de Japón en 145.66 durante la sesión asiática, pero rápidamente borró sus ganancias. El par se mueve ahora sin cambios en el día en 145.30.

El oro se enfrentó a nuevas ventas técnicas con una caída por debajo de los 1.700$ y extendió su caída por debajo de los 1.690$.

El Bitcoin fluctúa en un estrecho rango por debajo de los 20.000$, ya que no ha podido protagonizar un rebote durante el fin de semana. El Ethereum tiene dificultades para hacer un movimiento decisivo en cualquier dirección y se mueve hacia arriba y hacia abajo en torno a los 1.300$.

©2000-2026. Todos los derechos reservados.

El sitio es administrado por Teletrade D.J. LLC 2351 LLC 2022 (Euro House, Richmond Hill Road, Kingstown, VC0100, St. Vincent and the Grenadines).

La información presentada en el sitio, no es una base para tomar decisiones de inversión y es proporcionada sólo con fines informativos.

La empresa no atiende ni presta servicio a clientes residentes en Estados Unidos, Canadá y los países incluidos en la lista negra del FATF.

La realización de operaciones comerciales en los mercados financieros con instrumentos financieros de margen, abre grandes oportunidades y permite a los inversores que estén dispuestos a correr riesgos a obtener altos rendimientos, pero al mismo tiempo conlleva un nivel de riesgo de pérdidas potencialmente alto. Por lo tanto, antes de comenzar a comercializar, se debe tomar de manera responsable a la cuestión de elegir la estrategia de inversión correspondiente, teniendo en cuenta los recursos disponibles.

Uso de información: al usar completamente o parcialmente los materiales del sitio, el enlace a TeleTrade como fuente de información es obligatorio. El uso de materiales en Internet debe ir acompañado de un hipervínculo al sitio teletrade.org. Importación automática de materiales e información del sitio está prohibida.

Para cualquier duda o pregunta, póngase en contacto con pr@teletrade.global.