- Análisis

- Noticias y herramientas

- Noticias del mercado

Noticias de mercados

- El USD/CAD baja a 1.4365 en la sesión americana del miércoles por la tarde.

- El IPC de EE.UU. subió al ritmo más lento en cuatro meses en febrero.

- El BoC recortó su tasa de interés clave en 25 puntos básicos el miércoles, citando la incertidumbre comercial con EE.UU. como motivo de la decisión.

El par USD/CAD se debilita a cerca de 1.4365 durante la sesión americana del miércoles por la tarde. El alza del Dólar podría estar limitada en medio de una intensa incertidumbre arancelaria por parte del presidente estadounidense Donald Trump y temores de una recesión en EE.UU.

La inflación en EE.UU. subió al ritmo más lento en cuatro meses en febrero. Los datos publicados por la Oficina de Estadísticas Laborales el miércoles mostraron que el Índice de Precios al Consumidor (IPC) de EE.UU. aumentó un 0.2% intermensual en febrero, tras un fuerte avance del 0.5% en enero. Esta cifra fue más baja que la expectativa del 0.3%. El IPC subyacente, excluyendo las categorías volátiles de alimentos y energía, subió un 0.2% intermensual durante el mismo período.

Este informe de inflación alimentó la especulación de que la Reserva Federal de EE.UU. (Fed) podría recortar tasas antes de lo pensado. Esto, a su vez, podría arrastrar al Dólar estadounidense (USD) a la baja frente al Dólar canadiense (CAD) en el corto plazo.

Como se esperaba ampliamente, el Banco de Canadá (BoC) decidió el miércoles recortar su tasa de interés clave en 25 puntos básicos (bps), llevándola a 2.75%. Este fue el séptimo recorte consecutivo de tasas del BoC. Un movimiento que se produce solo unas horas después de que el presidente estadounidense Donald Trump emitiera nuevos aranceles sobre el acero y el aluminio contra Canadá.

El gobernador del BoC, Tiff Macklem, dijo durante la conferencia de prensa: "En los últimos meses, la incertidumbre generalizada creada por las amenazas arancelarias de EE.UU. que cambian continuamente ha sacudido la confianza de las empresas y los consumidores." Tu Nguyen, economista de RSM Canadá, dijo que la incertidumbre estaba perjudicando el crecimiento canadiense y que otra ronda de aranceles en abril podría limitar aún más las opciones del BoC. Esto podría ejercer cierta presión de venta sobre el CAD y ayudar a limitar las pérdidas del par.

Dólar canadiense FAQs

Los factores clave que determinan la cotización del Dólar canadiense (CAD) son el nivel de los tipos de interés fijados por el Banco de Canadá (BoC), el precio del petróleo, el principal producto de exportación de Canadá, la salud de su economía, la inflación y la balanza comercial, que es la diferencia entre el valor de las exportaciones canadienses y el de sus importaciones. Otros factores son la confianza de los mercados, es decir, si los inversores apuestan por activos más arriesgados (risk-on) o buscan activos seguros (risk-off), siendo el risk-on positivo para el CAD. Como su mayor socio comercial, la salud de la economía estadounidense también es un factor clave que influye en el Dólar canadiense.

El Banco de Canadá (BoC) ejerce una influencia significativa sobre el Dólar canadiense al fijar el nivel de los tipos de interés que los bancos pueden prestarse entre sí. Esto influye en el nivel de los tipos de interés para todo el mundo. El principal objetivo del BoC es mantener la inflación entre el 1% y el 3% ajustando los tipos de interés al alza o a la baja. Unos tipos de interés relativamente altos suelen ser positivos para el CAD. El Banco de Canadá también puede utilizar la relajación cuantitativa y el endurecimiento para influir en las condiciones crediticias, siendo la primera negativa para el CAD y la segunda positiva para el CAD.

El precio del petróleo es un factor clave que influye en el valor del Dólar canadiense. El petróleo es la mayor exportación de Canadá, por lo que el precio del petróleo tiende a tener un impacto inmediato en el valor del CAD. Generalmente, si el precio del petróleo sube, el CAD también sube, ya que aumenta la demanda agregada de la divisa. Lo contrario ocurre si el precio del petróleo baja. Los precios más altos del petróleo también tienden a dar lugar a una mayor probabilidad de una balanza comercial positiva, lo que también apoya al CAD.

Aunque tradicionalmente siempre se ha considerado que la inflación es un factor negativo para una moneda, ya que reduce el valor del dinero, en realidad ha ocurrido lo contrario en los tiempos modernos, con la relajación de los controles de capital transfronterizos. Una inflación más alta suele llevar a los bancos centrales a subir los tipos de interés, lo que atrae más entradas de capital de inversores mundiales que buscan un lugar lucrativo donde guardar su dinero. Esto aumenta la demanda de la moneda local, que en el caso de Canadá es el Dólar canadiense.

Los datos macroeconómicos publicados miden la salud de la economía y pueden tener un impacto en el Dólar canadiense. Indicadores como el PIB, los PMI manufactureros y de servicios, el empleo y las encuestas de confianza del consumidor pueden influir en la dirección del CAD. Una economía fuerte es buena para el Dólar canadiense. No sólo atrae más inversión extranjera, sino que puede animar al Banco de Canadá a subir los tipos de interés, lo que se traduce en una moneda más fuerte. Sin embargo, si los datos económicos son débiles, es probable que el CAD caiga.

- El índice accionario S&P 500 gana un 0.39%, operando en estos momentos sobre 5.591.

- Las acciones de Tesla lideran las ganancias del día repuntando el día de hoy un 7.59%, alcanzando máximos de dos días en 251.84.

- El índice de precios al consumo de EE.UU. se situó en un 2.8% anualizado en febrero, mejorando las previsiones de los analistas.

- La atención de los inversores estará sobre el Índice de precios de producción de Estados Unidos, a darse a conocer el día de mañana.

El S&P 500 estableció un mínimo del día en 5.545. encontrando compradores agresivos que impulsaron el índice a máximos del 10 de marzo en 5.656. Al momento de escribir, el S&P 500 cotiza sobre 5.591, subiendo un 0.39% el día de hoy.

La lectura moderada del IPC de EE.UU. impulsa al S&P 500 a zona de ganancias

De acuerdo con información proporcionada por la oficina de estadísticas laborales de Estados Unidos, el Índice de precios al consumo disminuyó marginalmente en febrero para ubicarse en un 2.8%, por debajo de 2.9% esperado por el mercado cuatro y del 3% alcanzado el mes previo.

Por otro lado, el IPC subyacente, que no considera alimentos y energía, se incrementó un 3.1% anualizado en el mismo periodo. Esta lectura es posterior al 3.3% alcanzado en enero, aunque mejora el 3 2% proyectado por el mercado.

Las ganancias en el S&P 500 estuvieron lideradas el día de hoy por Tesla (TSLA), firmando su segunda sesión consecutiva al alza, visitando máximos del 10 de marzo en 251.84, registrando una ganancia de un 7.59% en la jornada del día de hoy.

El foco de los operadores estará en el Índice de precios de producción de Estados Unidos, cuyo consenso espera que se ubique en un 3.3% en febrero, por debajo del 3.5% observado en enero.

Niveles por considerar en el S&P 500

El S&P 500 reaccionó al alza desde un soporte de corto plazo dado por el mínimo del 11 de marzo en 5.528. La resistencia más cercana la observamos en 5.780 máximo del 7 de marzo, en confluencia con el retroceso al 38.2% de Fibonacci. La zona de resistencia clave se encuentra en 6.145, punto pivote del 19 de febrero.

Gráfica de 4 horas del S&P 500

S&P 500 FAQs

El S&P 500 es un índice bursátil muy seguido que mide el rendimiento de 500 empresas públicas y se considera una medida amplia del mercado bursátil estadounidense. La influencia de cada empresa en el cálculo del índice se pondera en función de la capitalización bursátil. Ésta se calcula multiplicando el número de acciones cotizadas de la empresa por el precio de la acción. El índice S&P 500 ha logrado rendimientos impresionantes: 1.00$ invertido en 1970 habría producido un rendimiento de casi 192.00$ en 2022. La rentabilidad media anual desde su creación en 1957 ha sido del 11.9%.

Las empresas se seleccionan por comité, a diferencia de otros índices en los que se incluyen en función de normas establecidas. Aun así, deben cumplir ciertos criterios de elegibilidad, el más importante de los cuales es la capitalización bursátil, que debe ser igual o superior a 12.700 millones de dólares. Otros criterios son la liquidez, el domicilio, la capitalización bursátil, el sector, la viabilidad financiera, el tiempo de cotización y la representación de los sectores de la economía de Estados Unidos. Las nueve mayores empresas del índice representan el 27.8% de la capitalización bursátil del índice.

Hay varias formas de operar con el S&P 500. La mayoría de los corredores minoristas y plataformas de spread betting permiten a los operadores utilizar Contratos por Diferencia (CFD) para realizar apuestas sobre la dirección del precio. Además, se pueden comprar fondos indexados, fondos de inversión y fondos cotizados (ETF) que siguen la cotización del S&P 500. El más líquido de los ETF es el ETF de la Bolsa de Londres. El más líquido de los ETF es el SPY de State Street Corporation. El Chicago Mercantile Exchange (CME) ofrece contratos de futuros sobre el índice y el Chicago Board of Options (CMOE) ofrece opciones, así como ETF, ETF inversos y ETF apalancados.

Son muchos los factores que impulsan al S&P 500, pero principalmente es el rendimiento agregado de las empresas que lo componen, revelado en sus informes de resultados trimestrales y anuales. Los datos macroeconómicos estadounidenses y mundiales también contribuyen, ya que influyen en la confianza de los inversores, que si es positiva impulsa las ganancias. El nivel de los tipos de interés, fijado por la Reserva Federal (Fed), también influye en el S&P 500, ya que afecta al coste del crédito, del que dependen en gran medida muchas empresas. Por lo tanto, la inflación puede ser un factor determinante, así como otros parámetros que influyen en las decisiones de la Reserva Federal.

- El Nasdaq 100 sube un 0.66% el día de hoy, cotizando actualmente sobre 19.560.

- Las acciones de Tesla se disparan un 7.59% en el día, operando al momento de escribir en 248.09$.

- Los valores de Palantir Technologies ganan un 7.17% diario, alcanzando máximos del 7 de marzo en 84.55$.

El Nasdaq 100 estableció un mínimo del día en 19.366, encontrando compradores agresivos que impulsaron el índice a máximos de dos días en 19.747. Actualmente, el Nasdaq 100 cotiza en 19.560, subiendo un 0.66% diario.

Palantir Technologies y Tesla llevan al Nasdaq 100 a máximos de dos días

Los títulos del fabricante de automóviles eléctricos, Tesla (TSLA) repuntan un 7.59% diario, alcanzando máximos del 10 de marzo en 251.84$. Siguiendo la perspectiva alcista, las acciones de Palantir Technologies (PLTR) suben un 7.17% el día de hoy, llegando a máximos del 7 de marzo en 84.55$, liderando las ganancias en el índice tecnológico.

En este contexto, el Nasdaq 100 sube un 0.66% en la jornada del miércoles, visitando máximos de dos días en 19.747, terminando con una racha de dos sesiones consecutivas de pérdidas.

La mirada de los inversionistas estará puesta en las solicitudes semanales de subsidio por desempleo y en el Índice de precios a la producción (IPP). El consenso del mercado espera que el IPP se ubique en 3.3$ en febrero, ligeramente por debajo del 3.5% registrado el mes previo.

Niveles técnicos en el Nasdaq 100

El Nasdaq 100 reaccionó al alza desde un soporte de corto plazo dado por el mínimo del 11 de marzo el 19.177. La resistencia más cercana se encuentra en 21.072, máximo del 3 de marzo. El siguiente nivel clave de resistencia lo observamos en 22.227, punto pivote del 19 de febrero.

Gráfico de 4 horas del Nasdaq 100

Nasdaq FAQs

El Nasdaq es una bolsa de valores estadounidense que empezó siendo un cotizador electrónico de valores. Al principio, el Nasdaq sólo ofrecía cotizaciones de valores extrabursátiles (OTC), pero más tarde se convirtió también en bolsa. En 1991, el Nasdaq había crecido hasta representar el 46% de todo el mercado de valores estadounidense. En 1998, se convirtió en la primera bolsa de EE.UU. en ofrecer negociación on-line. El Nasdaq también elabora varios índices, el más completo de los cuales es el Nasdaq Composite, que representa a los más de 2.500 valores del Nasdaq, y el Nasdaq 100.

El Nasdaq 100 es un índice de gran capitalización compuesto por 100 empresas no financieras de la bolsa Nasdaq. Aunque sólo incluye una fracción de los miles de valores del Nasdaq, explica más del 90% del movimiento. La influencia de cada empresa en el índice se pondera en función de la capitalización bursátil. El Nasdaq 100 incluye empresas muy centradas en la tecnología, aunque también engloba empresas de otros sectores y de fuera de Estados Unidos. La rentabilidad media anual del Nasdaq 100 ha sido del 17.23% desde 1986.

Hay varias formas de operar con el Nasdaq 100. La mayoría de los corredores minoristas y plataformas de spread betting ofrecen apuestas mediante Contratos por Diferencia (CFD). Para los inversores a largo plazo, los fondos cotizados (ETF) operan como acciones que imitan el movimiento del índice sin que el inversor tenga que comprar las 100 empresas que lo componen. Un ejemplo de ETF es el Invesco QQQ Trust (QQQ). Los contratos de futuros del Nasdaq 100 permiten especular sobre la evolución futura del índice. Las opciones proporcionan el derecho, pero no la obligación, de comprar o vender el Nasdaq 100 a un precio específico (precio de ejercicio) en el futuro.

Son muchos los factores que impulsan al Nasdaq 100, pero principalmente es el rendimiento agregado de las empresas que lo componen, revelado en sus informes de resultados trimestrales y anuales. Los datos macroeconómicos estadounidenses y mundiales también contribuyen, ya que influyen en la confianza de los inversores, que si es positiva impulsa las ganancias. El nivel de los tipos de interés, fijado por la Reserva Federal (Fed), también influye en el Nasdaq 100, ya que afecta al coste del crédito, del que dependen en gran medida muchas empresas. Por lo tanto, el nivel de inflación también puede ser un factor importante, así como otros parámetros que influyen en las decisiones de la Reserva Federal.

- Se observó que el AUD/JPY se negociaba alrededor del área de 93.75 antes de la sesión asiática, registrando un segundo día consecutivo de ganancias.

- Los indicadores muestran signos de recuperación, pero la perspectiva general sigue siendo incierta ya que el momentum aún se encuentra en territorio negativo.

El par AUD/JPY extendió su recuperación el miércoles antes de la sesión asiática, subiendo por segundo día consecutivo y negociándose cerca de la zona de 93.75. Los compradores están mostrando un renovado interés tras la reciente caída, pero la inclinación general sigue siendo incierta ya que los indicadores, aunque mejorando, continúan señalando debilidad.

Técnicamente, el Índice de Fuerza Relativa (RSI) está subiendo bruscamente pero permanece en territorio negativo, lo que indica que el impulso alcista aún no se ha establecido completamente. De manera similar, el histograma del Convergencia/Divergencia de Medias Móviles (MACD) está imprimiendo barras rojas decrecientes, lo que sugiere que la presión de venta está disminuyendo, pero se necesita una confirmación adicional para un rebote sostenido.

Mirando hacia adelante, la resistencia inmediata se observa cerca del nivel 94.00, donde una ruptura podría reforzar la perspectiva alcista a corto plazo. En la parte inferior, el soporte clave se encuentra alrededor de 93.20, con una ruptura por debajo que podría desencadenar una nueva presión de venta. Si el par logra mantenerse por encima de esta área, se podría esperar una consolidación en torno a los niveles actuales.

AUD/JPY gráfico diario

- XAG/USD se dispara a máximos de dos semanas en medio de datos de inflación más suaves y preocupaciones persistentes sobre aranceles

- El IPC de EE.UU. no cumple con las previsiones, alimentando la especulación sobre un alivio de la Fed y aumentando el atractivo de la Plata a pesar del aumento de los rendimientos.

- Los indicadores técnicos siguen siendo alcistas; el RSI señala un mayor potencial al alza mientras los compradores de Plata apuntan al máximo de febrero de 33.39$.

El precio de la Plata se recuperó a máximos de tres semanas al superar la zona de 33.00$ el miércoles, registrando ganancias de más del 0.90%, sin verse afectado por un aumento en los rendimientos de los bonos del Tesoro de EE.UU. y un Dólar estadounidense fuerte. Al momento de escribir, el XAG/USD cotiza en 33.21$ después de rebotar desde mínimos diarios de 32.70$.

Un informe de inflación de EE.UU. más suave de lo esperado reveló que el Índice de Precios al Consumidor (IPC) cayó en medidas generales y subyacentes. Aunque esto suscitó especulaciones de que la Reserva Federal (Fed) podría reducir los costos de los préstamos, es solo un mes de buenos datos, que, según el presidente de la Fed, Jerome Powell, no es suficiente para mover la balanza.

Mientras tanto, los operadores continúan digiriendo la retórica arancelaria del presidente de EE.UU., Donald Trump. Trump amenaza con más aranceles mientras la UE y Canadá responden.

Pronóstico del Precio del XAG/USD: Perspectiva técnica

El precio de la Plata sigue con sesgo alcista después de tocar fondo cerca de 32.00$ durante los últimos cuatro días de negociación. Desde entonces, el XAG/USD ha subido más del 2% en la semana, y con el impulso actuando como viento de cola para el metal gris, se prevén más ganancias.

El Índice de Fuerza Relativa (RSI) es alcista, señalando que los compradores están al mando.

La primera resistencia sería el máximo diario del 14 de febrero en 33.39$. Una ruptura de ese nivel expondrá la cifra de 34.00$. Si los vendedores intervienen, deben superar los 33.00$. Una vez superado, los precios podrían caer al mínimo del 11 de marzo de 31.81$.

Gráfico del Precio del XAG/USD – Diario

Plata FAQs

La Plata es un metal precioso altamente negociado entre los inversores. Históricamente, se ha utilizado como un refugio de valor y un medio de intercambio. Aunque es menos popular que el Oro, los operadores pueden recurrir a la Plata para diversificar su portafolio de inversiones, por su valor intrínseco o como una posible cobertura durante períodos de alta inflación. Los inversores pueden comprar Plata física, en monedas o en lingotes, o negociarla a través de vehículos como los Fondos Cotizados en Bolsa, que siguen su precio en los mercados internacionales.

Los precios de la Plata pueden moverse debido a una amplia gama de factores. La inestabilidad geopolítica o los temores de una recesión profunda pueden hacer que el precio de la Plata se dispare debido a su estatus de refugio seguro, aunque en menor medida que el del Oro. Como activo sin rendimiento, la Plata tiende a subir con tasas de interés más bajas. Sus movimientos también dependen de cómo se comporte el Dólar estadounidense (USD), ya que el activo se cotiza en dólares (XAG/USD). Un Dólar fuerte tiende a mantener el precio de la Plata a raya, mientras que un Dólar más débil probablemente impulse los precios al alza. Otros factores como la demanda de inversión, la oferta minera – la Plata es mucho más abundante que el Oro – y las tasas de reciclaje también pueden afectar los precios.

La Plata se utiliza ampliamente en la industria, particularmente en sectores como la electrónica o la energía solar, ya que tiene una de las conductividades eléctricas más altas de todos los metales, superando al Cobre y al Oro. Un aumento en la demanda puede incrementar los precios, mientras que una disminución tiende a reducirlos. Las dinámicas en las economías de EE.UU., China e India también pueden contribuir a las fluctuaciones de precios: para EE.UU. y particularmente China, sus grandes sectores industriales utilizan Plata en varios procesos; en India, la demanda de los consumidores por el metal precioso para joyería también juega un papel clave en la fijación de precios.

Los precios de la Plata tienden a seguir los movimientos del Oro. Cuando los precios del Oro suben, la Plata típicamente sigue el mismo camino, ya que su estatus como activos refugio es similar. La relación Oro/Plata, que muestra el número de onzas de Plata necesarias para igualar el valor de una onza de Oro, puede ayudar a determinar la valoración relativa entre ambos metales. Algunos inversores pueden considerar un ratio alto como un indicador de que la Plata está infravalorada, o que el Oro está sobrevalorado. Por el contrario, un ratio bajo podría sugerir que el Oro está infravalorado en relación con la Plata.

- Micron Technology (MU) sube un 7.40% diario, cotizando actualmente sobre 95.64$.

- MU alcanza máximos de dos semanas no vistos desde el 27 de febrero en 96.99$.

- Wolfe Research ajusta a la baja el precio objetivo de Micron Technology (MU), situándolo en 150$ desde 175$.

Los títulos de Micron Technology (MU) marcaron un mínimo del día en 92.24$, encontrando compradores agresivos que impulsaron el precio de la acción a un máximo no visto desde el 27 de febrero en 96.99$. Al momento de escribir, MU opera sobre 95.64$, ganando un 7.40% el día de hoy.

Wolfe Research disminuye el precio objetivo de Micron Technology

En el marco de la Conferencia de sobre tecnología automotriz y semiconductores, la firma privada de análisis, Wolfe Research, recortó el precio objetivo de Micron Technology (MU) desde 175$ a 150$, citando presiones de precios que podrían afectar el desempeño de la compañía a corto plazo.

Por otro lado, los ejecutivos de la compañía aseveraron que el tercer trimestre fiscal ha sido el punto más bajo antes de una fuerte recuperación, aunque anticipa obstáculos a los que enfrentar en el año fiscal actual.

Los inversores estarán atentos al informe de ganancias de MU, el cual se publicará el jueves 20 de marzo, proyectando una ganancia por acción de 1.433$, así como ingresos por 7.9 mil millones de dólares.

Niveles técnicos de Micron Technology

Las acciones de MU reaccionaron al alza desde un soporte de corto plazo dado por el mínimo del 10 de marzo en 85.76$. La resistencia más cercana la observamos en 107.88$, máximo del 18 de febrero. El siguiente nivel de resistencia clave se encuentra en 114.80$, punto pivote del 26 de septiembre de 2024.

Gráfico de 4 horas de MU

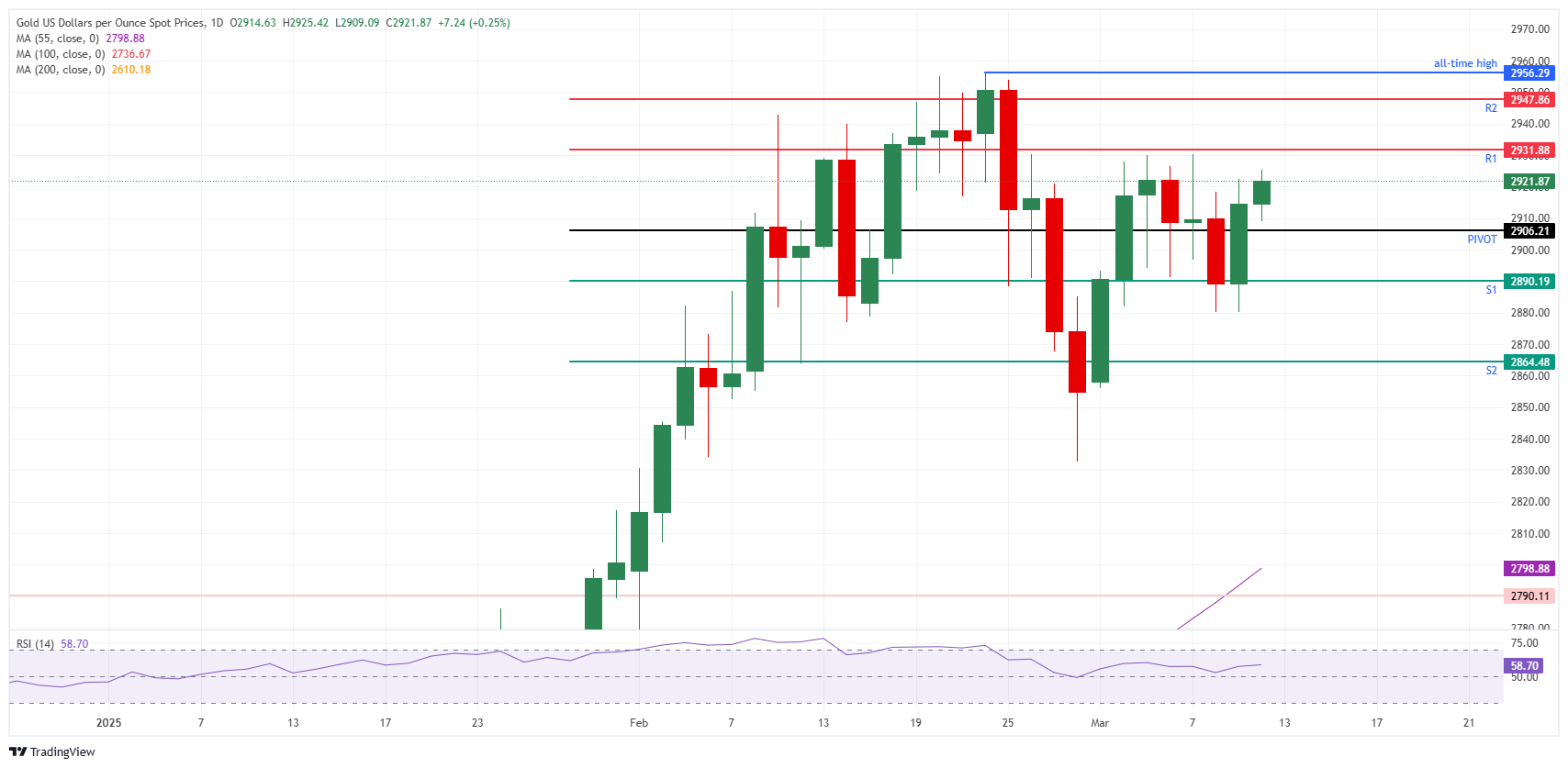

- El Oro sube por encima de 2.930$ a medida que la demanda de refugio seguro supera el aumento de los rendimientos de EE.UU.

- El IPC de EE.UU. más suave apoya las apuestas sobre recortes de tasas de la Fed, alimentando el repunte del Oro a pesar del rebote del USD.

- Las preocupaciones sobre una guerra comercial persisten; los rendimientos de los bonos del Tesoro de EE.UU. suben por los temores de una presión inflacionaria renovada por los aranceles.

- Los bancos centrales continúan comprando Oro de manera agresiva, respaldando el sentimiento alcista.

El precio del Oro sube al final de la sesión norteamericana, sin verse afectado por los altos rendimientos de los bonos del Tesoro de EE.UU. y un Dólar estadounidense más fuerte el miércoles. Al momento de escribir, el XAU/USD cotiza con ganancias del 0.63% y se intercambia a 2.933$ tras un informe de inflación de EE.UU. que fue más suave de lo proyectado.

La Oficina de Estadísticas Laborales de EE.UU. (BLS) reveló que la inflación del consumidor en Estados Unidos (EE.UU.) disminuyó ligeramente en febrero. Sin embargo, los inversores siguen siendo escépticos sobre la mejora, ya que los aranceles agresivos sobre las importaciones de EE.UU. podrían desencadenar una segunda ronda de inflación.

Los datos de febrero aumentaron las probabilidades de que la Reserva Federal (Fed) pudiera recortar las tasas de interés tres veces en 2025. No obstante, los funcionarios de la Fed, liderados por el presidente Jerome Powell, han expresado que no se basan solo en un mes de datos.

Mientras tanto, los rendimientos de los bonos del Tesoro de EE.UU. subieron en medio de temores de que la guerra comercial global pudiera aumentar los precios. En consecuencia, el Índice del Dólar estadounidense (DXY), que rastrea el valor del Dólar frente a seis divisas, gana un 0.14% hasta 103.55.

El miércoles, los aranceles del 25% sobre el acero y el aluminio entraron en vigor a la medianoche, ya que el presidente de EE.UU., Donald Trump, lucha por reducir el déficit comercial aplicando derechos sobre las importaciones.

El metal sin rendimiento está preparado para extender su repunte, a pesar de los avances en una tregua entre Ucrania y Rusia.

El Consejo Mundial del Oro (WGC) reveló que los bancos centrales continuaron comprando Oro. El Banco Popular de China (PBoC) y el Banco Nacional de Polonia (NBP) añadieron 10 y 29 toneladas en los primeros dos meses de 2025, respectivamente.

Dado el contexto, el Oro está listo para probar la marca de 2.950$. Los operadores estarán atentos a la publicación del Índice de Precios de Producción (IPP) de EE.UU. para febrero, las Solicitudes Iniciales de Subsidio por Desempleo y el Sentimiento del Consumidor de la Universidad de Michigan (UoM).

Qué mueve el mercado hoy: El precio del Oro ignora los altos rendimientos de EE.UU.

- El rendimiento del bono del Tesoro estadounidense a 10 años se recupera y sube tres puntos básicos hasta 4.314%.

- Los rendimientos reales de EE.UU., medidos por el rendimiento de los Valores del Tesoro protegidos contra la inflación (TIPS) a 10 años que correlaciona inversamente con los precios del Oro, suben un punto básico hasta 1.981%, limitando las ganancias del metal sin rendimiento.

- El Índice de Precios al Consumidor (IPC) de EE.UU. para febrero aumentó un 2.8% interanual, ligeramente por debajo del 2.9% esperado y por debajo del 3.0% en enero, indicando una moderación continua en la inflación.

- El IPC subyacente, que excluye los precios volátiles de alimentos y energía, bajó del 3.3% en enero al 3.1% interanual, reforzando las señales de desinflación continua en la economía de EE.UU.

- El modelo GDPNow de la Fed de Atlanta predice un primer trimestre de 2025 en -2.4%, lo que sería la primera cifra negativa desde la pandemia de COVID-19.

- Los operadores del mercado monetario habían incorporado 71 puntos básicos de flexibilización en 2025, por debajo de los 77 pb de hace un día, según datos de Prime Market Terminal.

Perspectiva técnica del XAU/USD: El Oro prolonga su repunte más allá de 2.930$

El precio del Oro ha superado la parte superior del rango de negociación de 2.880$ - 2.930$ y alcanzó un pico de dos semanas de 2.940$, con los compradores fijándose en 2.950$ como el siguiente nivel de resistencia clave antes de superar el máximo histórico de 2.954$. Una vez superado, el Oro estaría preparado para desafiar los 3.000$.

Por el contrario, si el XAU/USD cae por debajo de 2.900$, el siguiente soporte sería 2.850$, antes del mínimo del 28 de febrero de 2.832$. A continuación, estaría 2.800$.

Oro FAQs

El Oro ha desempeñado un papel fundamental en la historia de la humanidad, ya que se ha utilizado ampliamente como depósito de valor y medio de intercambio. En la actualidad, aparte de su brillo y su uso para joyería, el metal precioso se considera un activo refugio, lo que significa que se considera una buena inversión en tiempos turbulentos. El Oro también se considera una cobertura contra la inflación y la depreciación de las divisas, ya que no depende de ningún emisor o gobierno concreto.

Los bancos centrales son los mayores tenedores de Oro. En su objetivo de respaldar sus divisas en tiempos turbulentos, los bancos centrales tienden a diversificar sus reservas y a comprar Oro para mejorar la percepción de fortaleza de la economía y de la divisa. Unas reservas de Oro elevadas pueden ser una fuente de confianza para la solvencia de un país. Los bancos centrales añadieron 1.136 toneladas de Oro por valor de unos 70.000 millones de dólares a sus reservas en 2022, según datos del Consejo Mundial del Oro. Se trata de la mayor compra anual desde que existen registros. Los bancos centrales de economías emergentes como China, India y Turquía están aumentando rápidamente sus reservas de Oro.

El Oro tiene una correlación inversa con el Dólar estadounidense y los bonos del Tesoro de EE.UU., que son los principales activos de reserva y refugio. Cuando el Dólar se deprecia, el precio del Oro tiende a subir, lo que permite a los inversores y a los bancos centrales diversificar sus activos en tiempos turbulentos. El Oro también está inversamente correlacionado con los activos de riesgo. Un repunte en el mercado bursátil tiende a debilitar el precio del Oro, mientras que las ventas masivas en los mercados de mayor riesgo tienden a favorecer al metal precioso.

El precio del Oro puede moverse debido a una amplia gama de factores. La inestabilidad geopolítica o el temor a una recesión profunda pueden hacer que el precio del Oro suba rápidamente debido a su condición de activo refugio. Como activo sin rendimiento, el precio del Oro tiende a subir cuando bajan los tipos de interés, mientras que el encarecimiento del dinero suele lastrar al metal amarillo. Aun así, la mayoría de los movimientos dependen de cómo se comporte el Dólar estadounidense (USD), ya que el activo se cotiza en dólares (XAU/USD). Un Dólar fuerte tiende a mantener controlado el precio del Oro, mientras que un Dólar más débil probablemente empuje al alza los precios del Oro.

- El AUD/USD continúa su trayectoria ascendente, superando el obstáculo de 0.6300 a medida que se acumula el impulso alcista.

- Los datos de inflación de EE.UU. fueron inferiores a lo esperado, aumentando la especulación sobre un recorte de tasas de la Fed antes de lo anticipado.

- Las tensiones comerciales persisten mientras EE.UU. avanza con nuevos aranceles, generando preocupaciones sobre el crecimiento económico global.

- Los indicadores técnicos muestran un impulso alcista en mejora, con el AUD/USD apuntando a la zona de resistencia de 0.6360.

El par AUD/USD sumó a la subida del martes y superó el obstáculo de 0.6300 a pesar de un repunte decente en el Dólar estadounidense. El par extendió las ganancias el miércoles, apoyado por la suavización de los datos de inflación de Estados Unidos (EE.UU.), que reforzaron las expectativas de que la Reserva Federal (Fed) podría ajustar las tasas de interés antes de lo anticipado. Mientras el Dólar estadounidense (USD) intentó una recuperación, el sentimiento de riesgo permaneció favorable para el Dólar australiano (AUD), abriendo la puerta a una posible prueba de los máximos mensuales cerca de 0.6360.

Qué mueve el mercado hoy: El Dólar australiano extiende ganancias a medida que el IPC de EE.UU. se debilita

- La inflación del Índice de Precios al Consumidor (IPC) de EE.UU. se desaceleró más rápido de lo anticipado en febrero, con la inflación del IPC general disminuyendo al 0.2% intermensual y al 2.8% interanual.

- Los datos de inflación en enfriamiento, aunque aún por encima del objetivo del 2% de la Reserva Federal, reforzaron las expectativas de posibles ajustes en la política. Los mercados de tasas de la Fed ahora valoran mejores probabilidades de un recorte de tasas para junio, cambiando desde el consenso anterior de julio.

- La política comercial de EE.UU. sigue en el centro de atención mientras el presidente Donald Trump reiteró su intención de imponer aranceles a los automóviles importados. Durante una reunión con el primer ministro irlandés Micheál Martin, Trump enfatizó que la Unión Europea ha sido "dura" con el comercio de EE.UU., sugiriendo posibles medidas proteccionistas adicionales. Los comentarios alimentaron la incertidumbre del mercado respecto a las próximas negociaciones comerciales.

- El Dólar australiano se mantuvo resistente a pesar de las tensiones comerciales entre EE.UU. y China. Persisten las preocupaciones de que el aumento de aranceles podría impactar significativamente la actividad empresarial australiana, dada la fuerte dependencia de Australia de las exportaciones a China. Hasta ahora, EE.UU. ha impuesto aranceles del 20% a las importaciones chinas, y el riesgo de medidas adicionales sigue presente.

Análisis Técnico del AUD/USD: El impulso al alza se fortalece hacia 0.6360

El AUD/USD subió el miércoles, moviéndose hacia la región de 0.6315 durante la sesión americana, extendiendo su rebote de principios de semana. A pesar de un intento de recuperación en el Dólar estadounidense, el par mantuvo tracción alcista, con indicadores técnicos mostrando condiciones en mejora.

El indicador de Convergencia/Divergencia de Medias Móviles (MACD) continúa imprimiendo barras de histograma rojas decrecientes, indicando una disminución de la presión bajista. Mientras tanto, el Índice de Fuerza Relativa (RSI) ha subido a 54, entrando en territorio positivo y sugiriendo un aumento en el impulso de compra.

El par ha recuperado su posición y se está acercando a niveles clave de resistencia. El próximo objetivo al alza se sitúa cerca de 0.6360, donde una ruptura podría acelerar el impulso alcista. A la baja, el soporte inicial se observa alrededor de 0.6280, con una demanda más fuerte esperada cerca de 0.6250 si la presión de venta vuelve a aparecer.

Dólar australiano FAQs

Uno de los factores más importantes para el Dólar australiano (AUD) es el nivel de los tipos de interés fijados por el Banco de la Reserva de Australia (RBA). Dado que Australia es un país rico en recursos, otro factor clave es el precio de su mayor exportación, el mineral de hierro. La salud de la economía china, su mayor socio comercial, es un factor, así como la inflación en Australia, su tasa de crecimiento y la Balanza Comercial. El sentimiento del mercado, es decir, si los inversores apuestan por activos más arriesgados (risk-on) o buscan refugios seguros (risk-off), también es un factor, siendo el risk-on positivo para el AUD.

El Banco de la Reserva de Australia (RBA) influye en el Dólar australiano (AUD) fijando el nivel de los tipos de interés que los bancos australianos pueden prestarse entre sí. Esto influye en el nivel de los tipos de interés de la economía en su conjunto. El principal objetivo del RBA es mantener una tasa de inflación estable del 2%-3% ajustando los tipos de interés al alza o a la baja. Unos tipos de interés relativamente altos en comparación con otros grandes bancos centrales apoyan al AUD, y lo contrario para los relativamente bajos. El RBA también puede utilizar la relajación y el endurecimiento cuantitativo para influir en las condiciones crediticias, siendo la primera negativa para el AUD y la segunda positiva para el AUD.

China es el mayor socio comercial de Australia, por lo que la salud de la economía china influye mucho en el valor del Dólar australiano (AUD). Cuando la economía china va bien, compra más materias primas, bienes y servicios de Australia, lo que aumenta la demanda del AUD y hace subir su valor. Lo contrario ocurre cuando la economía china no crece tan rápido como se esperaba. Por lo tanto, las sorpresas positivas o negativas en los datos de crecimiento chino suelen tener un impacto directo en el Dólar australiano.

El mineral de hierro es la mayor exportación de Australia, con 118.000 millones de dólares al año según datos de 2021, siendo China su principal destino. El precio del mineral de hierro, por lo tanto, puede ser un impulsor del Dólar australiano. Por lo general, si el precio del mineral de hierro sube, el AUD también lo hace, ya que aumenta la demanda agregada de la divisa. Lo contrario ocurre cuando el precio del mineral de hierro baja. Los precios más altos del mineral de hierro también tienden a dar lugar a una mayor probabilidad de una balanza comercial positiva para Australia, lo que también es positivo para el AUD.

La balanza comercial, que es la diferencia entre lo que un país gana con sus exportaciones y lo que paga por sus importaciones, es otro factor que puede influir en el valor del Dólar australiano. Si Australia produce exportaciones muy solicitadas, su divisa ganará valor exclusivamente por el exceso de demanda creado por los compradores extranjeros que desean adquirir sus exportaciones frente a lo que gasta en comprar importaciones. Por lo tanto, una balanza comercial neta positiva fortalece el AUD, con el efecto contrario si la balanza comercial es negativa.

Finalmente, el Dólar logró recuperar algo de compostura y registró ganancias aceptables tras mínimos de varios meses. Sin embargo, el escenario más amplio seguía nublado por una intensa incertidumbre arancelaria, así como por temores de una recesión en EE.UU.

Esto es lo que necesitas saber el jueves 13 de marzo:

El Índice del Dólar estadounidense (DXY) dejó de lado parte de la fuerte venta masiva de varios días, volviendo a probar la zona de 103.80 en medio del aumento de los rendimientos. Los Precios al Productor estarán en el centro de atención, seguidos por las habituales Solicitudes Iniciales de Subsidio por Desempleo.

El EUR/USD encontró cierta resistencia y retrocedió a la región por debajo de 1.0900 en respuesta al leve rebote del Dólar estadounidense. La Producción Industrial en la zona euro se publicará junto con los discursos de De Guindos, Nagel y Villeroy del BCE.

El GBP/USD presionó más y estuvo a solo unos pips del umbral clave de 1.3000, solo para ceder algo de impulso después. El Balance de Precios de Vivienda del RICS será la única publicación al otro lado del Canal.

El USD/JPY sumó al aumento del martes, subiendo a máximos de varios días y superando brevemente la barrera de 149.00. Se esperan las cifras semanales de inversión en bonos extranjeros.

A pesar de las preocupaciones arancelarias y el aumento del Dólar estadounidense, el AUD/USD subió aún más por encima del umbral de 0.6300, alcanzando picos de dos días al mismo tiempo. Se esperan los permisos de construcción finales y las aprobaciones de viviendas privadas, seguidos del discurso de Jones del RBA.

Los precios del WTI subieron a máximos de tres días cerca de 68.00$ por barril a pesar del aumento en el Dólar estadounidense y las persistentes preocupaciones sobre la guerra comercial.

Los precios del oro avanzaron a máximos de dos semanas alrededor de 2.940$ por onza troy tras los nervios por los aranceles y la impresión del IPC estadounidense más baja de lo esperado. Los precios de la plata superaron la marca de 33.00$ por onza, quedándose a poco del pico anual.

- El Dólar canadiense cayó un 0.5% el miércoles.

- El Banco de Canadá realizó un recorte de tasas de 25 puntos básicos ampliamente esperado.

- Las preocupaciones sobre la guerra comercial continúan cocinándose a fuego lento.

El Dólar canadiense (CAD) recuperó algo de terreno el miércoles, impulsado por un alivio general en los flujos del mercado del Dólar estadounidense. El CAD ganó aproximadamente medio punto porcentual frente al Dólar estadounidense, empujando al USD/CAD de vuelta por debajo del nivel de 1.4400.

El Banco de Canadá (BoC) realizó otro recorte de tasas de un cuarto de punto a pesar de la amenaza general de una guerra comercial con EE.UU. que se descontrola, ya que el banco central canadiense se apresura a apoyar la economía canadiense desajustada antes de un prolongado conflicto sobre aranceles con el presidente estadounidense Donald Trump. Las cifras de inflación del Índice de Precios al Consumidor (IPC) de EE.UU. se enfriaron más rápido de lo esperado en febrero, ayudando a aliviar algo las tensiones generales del mercado, pero los inversores siguen siendo tibios después de que EE.UU. impusiera un arancel global del 25% sobre todo el acero y aluminio importado a EE.UU.

Qué mueve el mercado hoy: Los mercados recuperan el equilibrio, pero los temores de guerra comercial continúan hirviendo

- El Dólar canadiense recuperó alrededor de medio punto porcentual el miércoles, arrastrando al USD/CAD de vuelta a la zona de 1.4350, un nivel de congestión familiar para los operadores del CAD.

- La inflación del IPC de EE.UU. se suavizó ligeramente en febrero, ayudando a contener un resurgimiento de las preocupaciones inflacionarias provocadas por un aumento inesperado en las presiones de precios en enero.

- El BoC recortó su tasa de referencia principal en 25 puntos básicos, hasta el 2.75%. Más recortes de tasas se volverán cada vez más difíciles de implementar a medida que la guerra comercial de EE.UU. con todos sus socios comerciales más cercanos continúe intensificándose.

- El presidente de EE.UU. Donald Trump recordó a los mercados que aún tiene la intención de imponer otro lote de aranceles en abril. También se espera otro arancel "defensivo" en el futuro cercano sobre el cobre.

- El próximo primer ministro canadiense Mark Carney, quien está programado para reemplazar al primer ministro en funciones Justin Trudeau, señaló que está listo para hablar con la administración de EE.UU., pero en sus propios términos.

Pronóstico del precio del Dólar canadiense

El rebote a mitad de semana del Dólar canadiense coloca el gráfico del USD/CAD de nuevo en territorio de temor, ya que la falta de una tendencia predominante deja al par del CAD expuesto a condiciones de oscilación continua. Una zona de demanda entre 1.4440 y 1.4480 ha fijado un techo técnico firme, mientras que el soporte técnico de la región por debajo de 1.4300 ha establecido un suelo firme justo debajo de la acción del precio.

Gráfico diario del USD/CAD

Dólar canadiense FAQs

Los factores clave que determinan la cotización del Dólar canadiense (CAD) son el nivel de los tipos de interés fijados por el Banco de Canadá (BoC), el precio del petróleo, el principal producto de exportación de Canadá, la salud de su economía, la inflación y la balanza comercial, que es la diferencia entre el valor de las exportaciones canadienses y el de sus importaciones. Otros factores son la confianza de los mercados, es decir, si los inversores apuestan por activos más arriesgados (risk-on) o buscan activos seguros (risk-off), siendo el risk-on positivo para el CAD. Como su mayor socio comercial, la salud de la economía estadounidense también es un factor clave que influye en el Dólar canadiense.

El Banco de Canadá (BoC) ejerce una influencia significativa sobre el Dólar canadiense al fijar el nivel de los tipos de interés que los bancos pueden prestarse entre sí. Esto influye en el nivel de los tipos de interés para todo el mundo. El principal objetivo del BoC es mantener la inflación entre el 1% y el 3% ajustando los tipos de interés al alza o a la baja. Unos tipos de interés relativamente altos suelen ser positivos para el CAD. El Banco de Canadá también puede utilizar la relajación cuantitativa y el endurecimiento para influir en las condiciones crediticias, siendo la primera negativa para el CAD y la segunda positiva para el CAD.

El precio del petróleo es un factor clave que influye en el valor del Dólar canadiense. El petróleo es la mayor exportación de Canadá, por lo que el precio del petróleo tiende a tener un impacto inmediato en el valor del CAD. Generalmente, si el precio del petróleo sube, el CAD también sube, ya que aumenta la demanda agregada de la divisa. Lo contrario ocurre si el precio del petróleo baja. Los precios más altos del petróleo también tienden a dar lugar a una mayor probabilidad de una balanza comercial positiva, lo que también apoya al CAD.

Aunque tradicionalmente siempre se ha considerado que la inflación es un factor negativo para una moneda, ya que reduce el valor del dinero, en realidad ha ocurrido lo contrario en los tiempos modernos, con la relajación de los controles de capital transfronterizos. Una inflación más alta suele llevar a los bancos centrales a subir los tipos de interés, lo que atrae más entradas de capital de inversores mundiales que buscan un lugar lucrativo donde guardar su dinero. Esto aumenta la demanda de la moneda local, que en el caso de Canadá es el Dólar canadiense.

Los datos macroeconómicos publicados miden la salud de la economía y pueden tener un impacto en el Dólar canadiense. Indicadores como el PIB, los PMI manufactureros y de servicios, el empleo y las encuestas de confianza del consumidor pueden influir en la dirección del CAD. Una economía fuerte es buena para el Dólar canadiense. No sólo atrae más inversión extranjera, sino que puede animar al Banco de Canadá a subir los tipos de interés, lo que se traduce en una moneda más fuerte. Sin embargo, si los datos económicos son débiles, es probable que el CAD caiga.

- El DXY permanece contenido a medida que la inflación se desacelera más rápido de lo esperado.

- China y la UE prometen represalias por los aranceles de EE.UU.

- Acuerdo de alto el fuego entre Ucrania y Rusia en discusión.

- El Índice del Dólar estadounidense se estabiliza en la zona de 103.00.

El Dólar estadounidense se estabiliza el miércoles, con el DXY rondando el 103.50 mientras los operadores digieren los últimos datos del Índice de Precios al Consumidor (IPC). El informe de inflación de febrero mostró que tanto las cifras generales como las subyacentes se enfriaron más rápido de lo anticipado, reforzando las expectativas de presiones de precios más suaves antes de los aranceles recientemente impuestos por Estados Unidos (EE.UU.). El presidente de EE.UU., Donald Trump, también estuvo en los medios, y los mercados están evaluando sus palabras.

Qué mueve el mercado hoy: La inflación se enfría, aumentan las tensiones comerciales

- El último informe del IPC mostró que la inflación se desaceleró en febrero, con cifras mensuales y anuales por debajo de las expectativas.

- La inflación general mensual se registró en 0.2%, bajando del 0.5% en enero, mientras que la inflación subyacente se redujo a 0.2%, más suave que el 0.3% esperado.

- En términos anuales, la inflación general cayó al 2.8% desde el 3.0%, mientras que la inflación subyacente bajó al 3.1% desde el 3.3%.

- En el frente del comercio global, China reafirmó sus planes de represalias contra los recientes aranceles de EE.UU., aumentando las preocupaciones comerciales.

- La presidenta de la Comisión de la UE, Ursula von der Leyen, confirmó que el bloque se está preparando para imponer contramedidas el 13 de abril.

- Los esfuerzos diplomáticos para poner fin al conflicto entre Ucrania y Rusia ganaron impulso, con un posible acuerdo de alto el fuego mediado por EE.UU. ahora a la espera de la respuesta de Rusia.

- Durante un evento de prensa con el primer ministro de Irlanda, el presidente de EE.UU., Donald Trump, reiteró sus quejas sobre las políticas comerciales europeas, destacando su intención de imponer aranceles a los automóviles importados.

Perspectiva técnica del DXY: Niveles clave de soporte en foco

El Índice del Dólar estadounidense (DXY) sigue bajo presión, manteniéndose justo por encima de mínimos de varios meses cerca de 103.50. El Índice de Fuerza Relativa (RSI) y el Convergencia/Divergencia de Medias Móviles (MACD) sugieren condiciones de sobreventa, lo que lleva a los operadores a pausar las ventas agresivas. A pesar de la reciente caída, una ruptura por debajo de 103.30 podría abrir la puerta a más pérdidas, mientras que un rebote por encima de 104.00 podría desencadenar intentos de recuperación a corto plazo.

Inflación FAQs

La inflación mide la subida de los precios de una cesta representativa de bienes y servicios. La inflación general suele expresarse como variación porcentual intermensual e interanual. La inflación subyacente excluye elementos más volátiles, como los alimentos y el combustible, que pueden fluctuar debido a factores geopolíticos y estacionales. La inflación subyacente es la cifra en la que se centran los economistas y es el nivel objetivo de los bancos centrales, que tienen el mandato de mantener la inflación en un nivel manejable, normalmente en torno al 2%.

El Índice de Precios al Consumo (IPC) mide la variación de los precios de una cesta de bienes y servicios a lo largo de un periodo de tiempo. Suele expresarse en porcentaje de variación intermensual e interanual. El IPC subyacente es el objetivo de los bancos centrales, ya que excluye la volatilidad de los alimentos y los combustibles. Cuando el IPC subyacente supera el 2%, los tipos de interés suelen subir, y viceversa cuando cae por debajo del 2%. Dado que unos tipos de interés más altos son positivos para una divisa, una inflación más alta suele traducirse en una divisa más fuerte. Lo contrario ocurre cuando la inflación cae.

Aunque pueda parecer contrario a la intuición, una inflación elevada en un país hace subir el valor de su divisa y viceversa en el caso de una inflación más baja. Esto se debe a que el banco central normalmente subirá las tasas de interés para combatir la mayor inflación, lo que atrae más entradas de capital mundial de inversores que buscan un lugar lucrativo donde aparcar su dinero.

Antiguamente, el Oro era el activo al que recurrían los inversores en épocas de alta inflación porque preservaba su valor, y aunque los inversores a menudo siguen comprando Oro por sus propiedades de refugio en épocas de extrema agitación en los mercados, este no es el caso la mayor parte del tiempo. Esto se debe a que cuando la inflación es alta, los bancos centrales suben las tasas de interés para combatirla. Unas tasas de interés más altas son negativas para el Oro porque aumentan el coste de oportunidad de mantener Oro frente a un activo que devenga intereses o de colocar el dinero en una cuenta de depósito en efectivo. Por el contrario, una menor inflación tiende a ser positiva para el Oro, ya que reduce las tasas de interés, haciendo del metal brillante una alternativa de inversión más viable.

- El Peso mexicano impulsa al USD/MXN hacia la cifra de 20.00.

- Las incertidumbres sobre aranceles persisten, pero la ventaja de rendimiento mantiene atractivo al Peso.

- Los datos del IPC de EE.UU. son más suaves de lo esperado, aumentando las apuestas sobre recortes de tasas de la Fed y potenciando el atractivo del MXN.

- El Ministro de Finanzas de México reconoce la desaceleración económica en medio de tensiones comerciales; se observan datos industriales.

El Peso mexicano (MXN) se recupera frente al Dólar estadounidense (USD) el miércoles, ya que el último informe de inflación en Estados Unidos (EE.UU.) podría obligar a la Reserva Federal (Fed) a reducir los costos de endeudamiento, ampliando así el diferencial de tasas de interés entre México y EE.UU. Al momento de escribir, el par USD/MXN cotiza a 20.19, con una caída del 0.35%.

La agenda económica de México sigue ausente, con los operadores a la espera de la publicación de cifras de Producción Industrial. Sin embargo, los datos han pasado a un segundo plano mientras las políticas comerciales de EE.UU. impulsan los mercados financieros.

Hoy, EE.UU. comenzó a aplicar aranceles del 25% a las importaciones de aluminio y acero a nivel mundial, sin excepciones, incluyendo a México. La presidenta mexicana Claudia Sheinbaum dijo que esperaría una resolución en las próximas semanas, añadiendo: "Esperaremos hasta el 2 de abril y a partir de entonces veremos si se aplicará también nuestra definición de aranceles recíprocos."

El Ministro de Finanzas de México, Edgar Amador Zamora, dijo que la economía nacional está en expansión, pero muestra signos de desaceleración vinculados a las tensiones comerciales con EE.UU.

La Oficina de Estadísticas Laborales de EE.UU. (BLS) reveló que la inflación del consumidor en EE.UU. se situó por debajo de las estimaciones en cifras generales y subyacentes. Aunque esto es un alivio para la Reserva Federal (Fed), las preocupaciones de que los aranceles podrían ser propensos a la inflación probablemente mantendrán a la Fed en modo de espera mientras evalúan su impacto en la política monetaria.

Además de esto, los funcionarios de la Fed estarán atentos a la publicación del Índice de Precios al Productor (IPP) el jueves, ya que algunos de sus datos se utilizan para calcular el Índice de Precios del Gasto en Consumo Personal (PCE) subyacente.

Qué mueve el mercado hoy: El Peso mexicano sube impulsado por un Dólar estadounidense débil

- Los datos en México muestran que la economía se está desacelerando, con economistas privados estimando un crecimiento del 0.81%, según una encuesta de febrero del Banco de México (Banxico). Esto y un informe desalentador de Confianza del Consumidor el lunes sugieren que Banxico podría reducir las tasas de interés en la próxima reunión del 27 de marzo.

- Según Reuters, el presidente de México dijo el miércoles que el gobierno del país no utilizará su línea de crédito abierta con el Fondo Monetario Internacional (FMI), añadiendo que los desafíos económicos actuales aún no requieren financiamiento del prestamista.

- El Índice de Precios al Consumidor (IPC) de EE.UU. subió un 0.2% intermensual en febrero, por debajo del 0.3% esperado. En términos interanuales (YoY), la inflación se redujo del 3.0% al 2.8%.

- El IPC subyacente, que excluye los precios volátiles de alimentos y energía, aumentó un 0.2% intermensual, desacelerándose desde el 0.4% de enero y quedando por debajo de las previsiones. En los últimos doce meses, el IPC subyacente disminuyó del 3.3% al 3.1%, señalando un progreso desinflacionario adicional.

- Los operadores de futuros del mercado monetario habían descontado 74 puntos básicos de alivio por parte de la Reserva Federal (Fed) hacia finales del año.

- Una encuesta de Reuters mostró que 70 de 74 economistas dicen que el riesgo de recesión ha aumentado en EE.UU., Canadá y México.

- En la sala de operaciones, las disputas comerciales entre EE.UU. y México siguen siendo el centro de atención. Si los países llegan a un acuerdo, podría allanar el camino para una recuperación de la moneda mexicana. De lo contrario, se prevé un mayor aumento del USD/MXN, ya que los aranceles de EE.UU. podrían desencadenar una recesión en México.

Perspectiva técnica del USD/MXN: El Peso mexicano se dispara mientras el USD/MXN cae por debajo de 20.20

El USD/MXN finalmente rompió por debajo de la cifra de 20.20, lo que abre la puerta para probar la cifra de 20.00, ya que los vendedores empujan el precio al contado por debajo de la media móvil simple (SMA) de 100 días en 20.22. Si el par cae por debajo de 20.00, los vendedores podrían desafiar la SMA de 200 días en 19.62.

Por el contrario, si el USD/MXN sube por encima de la SMA de 100 días, los compradores podrían sentirse tentados a desafiar la SMA de 50 días en 20.47. Una vez superada, la marca de 20.50 será la siguiente.

Peso mexicano FAQs

El Peso mexicano (MXN) es la moneda más comercializada entre sus pares latinoamericanas. Su valor está ampliamente determinado por el desempeño de la economía mexicana, la política del banco central del país, la cantidad de inversión extranjera en el país e incluso los niveles de remesas enviadas por los mexicanos que viven en el extranjero, particularmente en los Estados Unidos. Las tendencias geopolíticas también pueden afectar al MXN: por ejemplo, el proceso de nearshoring (o la decisión de algunas empresas de reubicar la capacidad de fabricación y las cadenas de suministro más cerca de sus países de origen) también se considera un catalizador para la moneda mexicana, ya que el país se considera un centro de fabricación clave en el continente americano. Otro catalizador para el MXN son los precios del petróleo, ya que México es un exportador clave de la materia prima.

El objetivo principal del banco central de México, también conocido como Banxico, es mantener la inflación en niveles bajos y estables (en o cerca de su objetivo del 3%, el punto medio de una banda de tolerancia de entre el 2% y el 4%). Para ello, el banco establece un nivel adecuado de tasas de interés. Cuando la inflación es demasiado alta, Banxico intentará controlarla subiendo las tasas de interés, lo que encarece el endeudamiento de los hogares y las empresas, enfriando así la demanda y la economía en general. Las tasas de interés más altas son generalmente positivas para el Peso mexicano (MXN), ya que conducen a mayores rendimientos, lo que hace que el país sea un lugar más atractivo para los inversores. Por el contrario, las tasas de interés más bajas tienden a debilitar el MXN.

La publicación de datos macroeconómicos es clave para evaluar el estado de la economía y puede tener un impacto en la valuación del peso mexicano (MXN). Una economía mexicana fuerte, basada en un alto crecimiento económico, un bajo desempleo y una alta confianza es buena para el MXN. No solo atrae más inversión extranjera, sino que puede alentar al Banco de México (Banxico) a aumentar las tasas de interés, en particular si esta fortaleza se acompaña de una inflación elevada. Sin embargo, si los datos económicos son débiles, es probable que el MXN se deprecie.

Como moneda de mercado emergente, el Peso mexicano (MXN) tiende a subir durante períodos de riesgo, o cuando los inversores perciben que los riesgos generales del mercado son bajos y, por lo tanto, están ansiosos por participar en inversiones que conllevan un mayor riesgo. Por el contrario, el MXN tiende a debilitarse en momentos de turbulencia del mercado o incertidumbre económica, ya que los inversores tienden a vender activos de mayor riesgo y huir a los refugios seguros más estables.

Durante una reunión pública con el primer ministro de Irlanda, o Taoiseach, Micheál Martin, el presidente de Estados Unidos (EE.UU.), Donald Trump, aprovechó la oportunidad para ofrecer otro batiburrillo de comentarios abordando su habitual variedad de temas con los que los observadores de la Casa Blanca se han familiarizado cada vez más.

Sin compartir ningún detalle específico, el presidente Trump declaró que la UE ha sido "dura" con EE.UU. en términos de comercio, señalando que los europeos tienden a no comprar muchos productos alimenticios o vehículos producidos en EE.UU. Dado los enormes costos de envío tanto de bienes duraderos como no duraderos entre dos zonas económicas de altos ingresos, así como los prolongados tiempos de envío, la falta de movimiento de bienes sensibles al tiempo, como alimentos, y bienes sensibles al precio, como automóviles, no es sorprendente. Donald Trump también reiteró su intención de imponer aranceles a los automóviles importados a EE.UU., un movimiento que es poco probable que resulte en un cambio en la manufactura y en su lugar simplemente aumente el costo de transporte para los ciudadanos estadounidenses.

El presidente Donald también reiteró su postura de que Canadá es "uno de los peores" en aranceles lácteos. Donald Trump nuevamente no mencionó que los altos aranceles de Canadá sobre los productos lácteos son una restricción de comercio de cupo asignada bajo el propio acuerdo comercial USMCA que él promovió durante su primer mandato, y solo entran en vigor después de que se importe una cierta cantidad de productos lácteos de EE.UU. a Canadá.

Hasta la fecha, EE.UU. nunca ha logrado cumplir con las cuotas de importación para activar los aranceles lácteos de Canadá, ya que la mayoría de los productos lácteos de EE.UU. no cumplen con los estándares de salud y seguridad canadienses. Canadá también protege financieramente su propio mercado lácteo para evitar el dumping económico basado en EE.UU. dentro de sus fronteras, una práctica que EE.UU. tiene un historial de oponerse vehementemente dentro de su propia economía.

Aspectos destacados

Los últimos números de inflación son 'muy buenas noticias.'

La UE ha sido muy dura.

Vamos a hacer aranceles recíprocos.

Estoy muy feliz de que el petróleo esté bajo.

Tenemos personas yendo a Rusia ahora, espero que podamos conseguir un alto el fuego.

Ahora depende de Rusia.

Hemos recibido algunos mensajes positivos sobre el alto el fuego.

Las armas hoy son tan poderosas, estamos trabajando muy duro para terminar esto.

La UE se estableció para aprovecharse de EE.UU.

Planeando bajar impuestos si los demócratas se comportan.

Tengo el derecho de ajustar aranceles.

El 2 de abril será un día muy importante.

Habrá muy poca flexibilidad.

Flexibilidad en aranceles, pero habrá muy poca flexibilidad una vez que comencemos.

Responderé a los contra-aranceles de la UE.

La política fiscal impediría que Irlanda tome negocios.

La política fiscal es para evitar que otras naciones tomen negocios.

Aún hay un déficit masivo, vamos a equilibrarlo.

Puedo presionar a Rusia, pero espero que no sea necesario.

Puedo hacer acuerdos financieros que son malos para Rusia.

Nadie está expulsando a nadie de Gaza.

También hay mucho riesgo para Rusia.

La UE ha ido tras nuestras empresas como Apple.

No estoy contento con la UE, ganaremos esa batalla financiera.

La UE no acepta productos agrícolas o automóviles de EE.UU.

Absolutamente pondré aranceles a los automóviles.

Canadá es uno de los peores en aranceles lácteos.

Tengo un gran respeto por el presidente de China, Xi.

La OTAN puede ser una fuerza para el bien.

El peso colombiano gana terreno frente al Dólar estadounidense, firmando dos jornadas consecutivas con ganancias, alcanzando máximos del 7 de marzo.

El USD/COP estableció un máximo del día en 4.136,80, donde encontró vendedores agresivos que arrastraron la paridad a un mínimo de tres días en 4.103,05.

El Dólar estadounidense cotiza frente el peso colombiano en 4.108,19, perdiendo un 0.41% el día de hoy.

El Peso colombiano se aprecia tras la publicación del IPC de EE.UU.

- La inflación de Estados Unidos, medida por el Índice de Precios al Consumidor (IPC) presentó un decremento al 2.8% anualizado en febrero, mejorando las proyecciones de un 2.9% y el registro del 2.9% del mes anterior.

- El IPC subyacente, que no considera los componentes te alimentos y energía, aumentó a un 3.1% anual en el mismo periodo, seguido del 3.3% alcanzando en enero, por debajo del 3.2% estimado por el consenso.

- Tras estas noticias el peso colombiano firma su segunda jornada consecutiva al alza, mientras que el USD/COP extiende sus pérdidas, alcanzando mínimos del 7 de marzo en 4.103,05.

- La atención de los inversores estará puesta sobre el Índice de precios de producción de Estados Unidos, a publicarse el día de mañana, así como las solicitudes semanales de subsidio por desempleo.

- De igual forma, los operadores tendrán el foco el viernes en la producción industrial y en las ventas minoristas de Colombia, estimando que se sitúen en un 1% y 6.4%, respectivamente.

Dólar estadounidense FAQs

El Dólar estadounidense (USD) es la moneda oficial de los Estados Unidos de América, y la moneda "de facto" de un número significativo de otros países donde se encuentra en circulación junto con los billetes locales. Según datos de 2022, es la divisa más negociada del mundo, con más del 88% de todas las operaciones mundiales de cambio de divisas, lo que equivale a una media de 6.6 billones de dólares en transacciones diarias. Tras la Segunda Guerra Mundial, el USD tomó el relevo de la libra esterlina como moneda de reserva mundial.

El factor individual más importante que influye en el valor del Dólar estadounidense es la política monetaria, que está determinada por la Reserva Federal (Fed). La Fed tiene dos mandatos: lograr la estabilidad de precios (controlar la inflación) y fomentar el pleno empleo. Su principal herramienta para lograr estos dos objetivos es ajustar las tasas de interés. Cuando los precios suben demasiado deprisa y la inflación supera el objetivo del 2% fijado por la Fed, ésta sube los tipos, lo que favorece la cotización del dólar. Cuando la Inflación cae por debajo del 2% o la tasa de desempleo es demasiado alta, la Fed puede bajar las tasas de interés, lo que pesa sobre el Dólar.

En situaciones extremas, la Reserva Federal también puede imprimir más dólares y promulgar la flexibilización cuantitativa (QE). La QE es el proceso mediante el cual la Fed aumenta sustancialmente el flujo de crédito en un sistema financiero atascado. Se trata de una medida de política no convencional que se utiliza cuando el crédito se ha agotado porque los bancos no se prestan entre sí (por miedo al impago de las contrapartes). Es el último recurso cuando es poco probable que una simple bajada de las tasas de interés logre el resultado necesario. Fue el arma elegida por la Fed para combatir la contracción del crédito que se produjo durante la Gran Crisis Financiera de 2008. Consiste en que la Fed imprima más dólares y los utilice para comprar bonos del gobierno estadounidense, principalmente de instituciones financieras. El QE suele conducir a un debilitamiento del Dólar estadounidense.

El endurecimiento cuantitativo (QT) es el proceso inverso por el que la Reserva Federal deja de comprar bonos a las instituciones financieras y no reinvierte el capital de los valores en cartera que vencen en nuevas compras. Suele ser positivo para el dólar estadounidense.

- El Dow Jones subió temprano el miércoles después de que la inflación del IPC de EE.UU. se enfriara más rápido de lo esperado.

- El sentimiento del mercado rápidamente reanudó su postura negativa a medida que los temores de una guerra comercial continúan latentes.

- Los aranceles globales sobre las importaciones de acero y aluminio están destinados a castigar a los consumidores estadounidenses.

El Dow Jones está cayendo alrededor de 150 puntos el miércoles, soportando el peso de los temores de una guerra comercial en el mercado en general, ya que Estados Unidos impone un arancel global del 25% sobre todas las importaciones de acero y aluminio al mercado estadounidense. Se espera que los consumidores estadounidenses soporten la mayor parte de la carga de costos, y los funcionarios estadounidenses han señalado que se avecinan más aranceles a la importación sobre otras materias primas clave como el cobre.

La inflación del Índice de Precios al Consumidor (IPC) de EE.UU. se enfrió incluso más rápido de lo esperado en febrero, con la inflación del IPC general cayendo a 0.2% mensual y 2.8% interanual, disminuyendo ligeramente más rápido de lo que los mercados habían pronosticado. La cifra más baja, aunque todavía se mantiene muy por encima del objetivo del 2% de la Reserva Federal (Fed), ayudó a reforzar cierta confianza en que la Fed podrá ajustar las tasas de política en el futuro. Según la herramienta FedWatch del CME, los mercados de tasas están valorando mejores probabilidades de que el próximo recorte de tasas de la Fed ocurra en junio, en comparación con la apuesta anterior de julio.

Han pasado casi cuatro años desde que la inflación general de EE.UU. alcanzó niveles "transitorios", y fuera de un breve respiro en el tercer trimestre de 2024, los indicadores de inflación de primer nivel se han mantenido relativamente sin cambios desde donde estaban en junio de 2023, cuando la tasa de inflación posterior al Covid inicialmente se enfrió al 3% en términos anuales.

Los observadores de materias primas notarán que dentro de la cifra más fría del IPC de febrero, la cesta subyacente aún muestra algunas posibles señales de advertencia que los responsables de políticas pueden necesitar abordar en un futuro cercano: los precios de la gasolina y del aceite de calefacción generalmente cayeron durante el período de referencia, disminuyendo un 3.1% y un 5.1% interanual, respectivamente, pero los precios del gas natural se dispararon un 6% en total. Las estimaciones de inflación para los precios de la vivienda también aumentaron otro 4.2% interanual, mientras que una ligera caída del 0.3% en los precios de vehículos nuevos ocultó otra aceleración en la inflación de precios de alimentos, que subió un 2.6% en comparación con el año pasado.

Los osos del mercado se negaron a dejar que la cifra más fría del IPC en general desanimara su espíritu de venta el miércoles. El Dow Jones ignoró un primer repunte en la parte superior temprano en el día para reanudar la venta de acciones clave ante el nuevo impuesto de importación global del 25% de la administración estadounidense sobre todo el acero y aluminio que ingresa a EE.UU. Las preocupaciones sobre la guerra comercial continúan latentes en primer plano, con el Secretario de Comercio de EE.UU., Howard Lutnick, advirtiendo a los mercados que es probable que se implementen protecciones adicionales sobre el cobre.

Noticias del Dow Jones

Aproximadamente dos tercios del Promedio Industrial Dow Jones probaron el rojo el miércoles, con algunas de las pérdidas del día compensadas por una recuperación al alza en el querido de la recuperación tecnológica, Nvidia (NVDA). Nvidia subió un 5.6% en el día, recuperándose a 115$ por acción antes de la conferencia GTC AI de la compañía que durará una semana.

En el lado negativo, Verizon Communications (VZ) cayó un 3.3%, deslizándose por debajo de 42$ por acción. McDonald's (MCD) también cayó un 2.7%, arrastrando al gigante de comida rápida por debajo de 300$ por acción por primera vez desde principios de febrero.

Pronóstico de precios del Dow Jones

La acción del gráfico de ida y vuelta del miércoles ve al Dow Jones probando nuevos mínimos de 26 semanas en el nivel de precio mayor de 41.000, pero los postores siguen sin estar dispuestos a rendirse por completo, marcando un posible punto de inflexión técnico en la cifra técnica clave. El DJIA sigue cayendo alrededor del 3.5% en la semana actual, y las ofertas intradía están por debajo de los máximos récord de noviembre pasado en más del 8% a medida que el Dow Jones se acerca al territorio de corrección.

Gráfico diario del Dow Jones

Dow Jones FAQs

El Dow Jones Industrial Average, uno de los índices bursátiles más antiguos del mundo, se compone de los 30 valores más negociados en Estados Unidos. El índice está ponderado por el precio en lugar de por la capitalización. Se calcula sumando los precios de los valores que lo componen y dividiéndolos por un factor, actualmente 0.152. El índice fue fundado por Charles Dow, fundador también del Wall Street Journal. En los últimos años ha sido criticado por no ser suficientemente representativo, ya que sólo sigue a 30 empresas, a diferencia de índices más amplios como el S& P 500.

Son muchos los factores que impulsan el índice Dow Jones Industrial Average (DJIA). El principal es el rendimiento agregado de las empresas que lo componen, revelado en los informes trimestrales de beneficios empresariales. Los datos macroeconómicos estadounidenses y mundiales también contribuyen, ya que influyen en la confianza de los inversores. El nivel de los tipos de interés, fijado por la Reserva Federal (Fed), también influye en el DJIA, ya que afecta al coste del crédito, del que dependen en gran medida muchas empresas. Por lo tanto, la inflación puede ser un factor determinante, así como otros parámetros que influyen en las decisiones de la Reserva Federal.

La Teoría de Dow es un método para identificar la tendencia principal del mercado bursátil desarrollado por Charles Dow. Un paso clave es comparar la dirección del Dow Jones Industrial Average (DJIA) y el Dow Jones Transportation Average(DJTA) y sólo seguir las tendencias en las que ambos se mueven en la misma dirección. El volumen es un criterio de confirmación. La teoría utiliza elementos del análisis de máximos y mínimos. La teoría de Dow plantea tres fases de la tendencia: acumulación, cuando el dinero inteligente empieza a comprar o vender; participación del público, cuando el público en general se une a la tendencia; y distribución, cuando el dinero inteligente abandona la tendencia.

Hay varias formas de operar con el DJIA. Una de ellas es utilizar ETF que permiten a los inversores negociar el DJIA como un único valor, en lugar de tener que comprar acciones de las 30 empresas que lo componen. Un ejemplo destacado es el SPDR Dow Jones Industrial Average ETF (DIA). Los contratos de futuros sobre el DJIA permiten a los operadores especular sobre el valor futuro del índice y las opciones proporcionan el derecho, pero no la obligación, de comprar o vender el índice a un precio predeterminado en el futuro. Los fondos de inversión permiten a los inversores comprar una parte de una cartera diversificada de valores del DJIA, lo que proporciona una exposición al índice global.

- El EUR/USD cotiza alrededor de la zona de 1.0900 después de la sesión europea, moviéndose lateralmente con un momentum neutral.

- A pesar de las recientes fuertes ganancias, el par lucha por extenderse al alza ya que las condiciones de sobrecompra pesan sobre el momentum.

El par EUR/USD cotizó con un tono neutral el miércoles después de la sesión europea, rondando la marca de 1.0900 mientras los participantes del mercado se tomaban un respiro tras su fuerte recuperación. El par parece estar consolidándose mientras los alcistas dudan cerca de los máximos recientes, careciendo de un fuerte momentum para avanzar más.

Desde una perspectiva técnica, el Índice de Fuerza Relativa (RSI) se mantiene en territorio de sobrecompra pero ha comenzado a aplanarse, señalando una pausa en la presión de compra. Mientras tanto, el Indicador de Convergencia/Divergencia de Medias Móviles (MACD) continúa imprimiendo barras verdes, sugiriendo que la tendencia alcista general se mantiene intacta. Sin embargo, la falta de seguimiento inmediato por parte de los compradores indica que las ganancias adicionales pueden no ser inminentes.

Mirando los niveles clave, la resistencia inmediata se encuentra en 1.0930, mientras que una ruptura decisiva por encima de este nivel podría abrir la puerta hacia 1.0980. A la baja, el soporte inicial se sitúa cerca de 1.0850, con un mayor interés de compra probablemente alrededor de la media móvil simple (SMA) de 200 días en 1.0720.

Gráfico diario del EUR/USD

- El Dow Jones pierde un 0.51% diario.

- El Nasdaq 100 gana un 0.57% el día de hoy, liderado por Micron Technology (MU).

- El S&P 500 sube un 0.25% en la jornada del miércoles, tras el reporte del IPC de EE.UU.

- El Índice de Precios al Consumidor (IPC) de Estados Unidos registró un decremento al 2.8% anual en febrero, mejorando las expectativas del consenso.

El Dow Jones marcó un máximo del día en 44.195, atrayendo vendedores que arrastraron el índice a mínimos del 12 de septiembre de 2024 en 41.008.

El Promedio Industrial Dow Jones inició las negociaciones en 41.459 mientras que el índice tecnológico Nasdaq 100 comenzó a operar en 19.403. El S&P 500 abrió en 5.568, presentando ganancias marginales al comienzo de la sesión americana.

Verizon y McDonald´s llevan al Dow Jones a mínimos de seis meses

El índice Dow Jones retrocede un 0.51% diario, cayendo 208 puntos al momento de escribir, cotizando actualmente en 41.218.

Los títulos de Verizon (VZ) extienden su caída el día de hoy, presentando una pérdida de un 4.41%, llegando a mínimos del 18 de febrero en 41.17$, hilando dos sesiones consecutivas a la baja.

En la misma sintonía, las acciones de McDonald´s (MCD) caen un 3.22% el día de hoy, alcanzando mínimos no vistos desde el 7 de febrero en 296.40$, firmando tres jornadas consecutivas con pérdidas.

El Nasdaq 100 cotiza al alza animado por Tesla y Micron Technology

El índice tecnológico Nasdaq 100 gana un 0.57% en la jornada del miércoles, visitando máximos del 10 de marzo en 19.747.

Las acciones de Tesla (TSLA) repuntan un 5.93% diario, llegando a máximos de dos días en 251.69$, recuperándose parcialmente de las pérdidas sufridas en las últimas sesiones.

Los valores de Micron Technology (MU) suben un 5.05% el día de hoy, alcanzando máximos no vistos desde el 3 de marzo en 96.05$, hilando dos jornadas consecutivas al alza.

El S&P 500 cotiza con ganancias marginales tras el IPC de Estados Unidos

El índice accionario S&P 500 gana un 0.25% el día de hoy, manteniéndose dentro del rango operativo de la sesión previa en 5.583, terminando con dos sesiones consecutivas con pérdidas.

De acuerdo con información presentada por la Oficina de Estadísticas Laborales de EE.UU., el Índice de Precios al Consumidor disminuyó al 2.8% anual en febrero, mejorando las estimaciones de 2.9% y ubicándose por debajo del 3% registrado en enero.

La atención de los inversores estará puesta en el Índice de Precios al Productor, a darse a conocer el día de mañana. El consenso espera que se ubique en un 0.3% en febrero, ligeramente por debajo del 0.4% registrado el mes previo.

Análisis técnico del Dow Jones

El Dow Jones reaccionó a la baja desde una resistencia de corto plazo dada por el máximo del 7 de marzo en 42.897. La siguiente resistencia importante se encuentra en 44.033 máximo del 3 de marzo. Al sur, el soporte clave está en 39.989, punto pivote del 11 de septiembre de 2024.

Gráfico de 4 horas del Dow Jones

Dow Jones FAQs

El Dow Jones Industrial Average, uno de los índices bursátiles más antiguos del mundo, se compone de los 30 valores más negociados en Estados Unidos. El índice está ponderado por el precio en lugar de por la capitalización. Se calcula sumando los precios de los valores que lo componen y dividiéndolos por un factor, actualmente 0.152. El índice fue fundado por Charles Dow, fundador también del Wall Street Journal. En los últimos años ha sido criticado por no ser suficientemente representativo, ya que sólo sigue a 30 empresas, a diferencia de índices más amplios como el S& P 500.

Son muchos los factores que impulsan el índice Dow Jones Industrial Average (DJIA). El principal es el rendimiento agregado de las empresas que lo componen, revelado en los informes trimestrales de beneficios empresariales. Los datos macroeconómicos estadounidenses y mundiales también contribuyen, ya que influyen en la confianza de los inversores. El nivel de los tipos de interés, fijado por la Reserva Federal (Fed), también influye en el DJIA, ya que afecta al coste del crédito, del que dependen en gran medida muchas empresas. Por lo tanto, la inflación puede ser un factor determinante, así como otros parámetros que influyen en las decisiones de la Reserva Federal.