- Análisis

- Noticias y herramientas

- Noticias del mercado

Noticias de mercados

- Los osos del GBP/USD se han movido mientras el dólar se fortalece.

- Los toros podrían estar al acecho de una reversión del 50%.

El GBP/USD ha empezado a ceder las ganancias obtenidas en la apertura americana, que subió hasta romper los 1.1900 en un fuerte movimiento impulsivo para tomar los máximos de sesión, pero cayó justo por debajo del mínimo del viernes.

Esto deja a 1.1950 vulnerable para el día de mañana si los toros se comprometen y emergen de nuevo desde cualquier retroceso en las próximas sesiones.

Gráfico H1 del GBP/USD

En el gráfico horario de arriba, el precio se está moviendo para mitigar el desequilibrio del precio por debajo, zona gris, y podría producirse una reversión media del 50% para cumplir con los altos volúmenes de transacciones anteriores según el perfil de volumen del rally alcista. Si esto actúa como soporte, entonces habrá perspectivas de una continuación alcista para una carrera hacia 1.1920/50.

- El AUD/NZD continúa moviéndose lateralmente, alrededor de 1.1030.

- Los riesgos parecen inclinarse a la baja con indicadores técnicos que apuntan modestamente a la baja.

- La corrección podría extenderse por debajo del soporte de 1.0970.

El cruce AUD/NZD se mueve lateralmente por debajo de 1.1100. La zona de 1.1100 limita las subidas. Una ruptura al alza debería fortalecer al aussie, y tendría como objetivo 1.1150 inicialmente y luego una prueba de 1.1180.

El gráfico diario muestra el Momentum girando hacia el sur y el RSI plano en 50, lo que refleja la falta de movimientos direccionales. El gráfico parece sesgado a la baja.

Por otro lado, una consolidación por debajo de 1.1000 debería exponer una línea de tendencia alcista en 1.0970. Una ruptura a la baja abriría las puertas a más pérdidas, inicialmente hasta 1.0950. El siguiente soporte se encuentra en 1.0920.

Mientras que entre la línea de tendencia alcista y la zona de 1.1100, la volatilidad en el AUD/NZD probablemente seguirá siendo limitada. La ruptura de uno de los niveles críticos podría desencadenar oportunidades de trading.

Gráfico diario del AUD/NZD

Niveles técnicos

- El AUD/USD tiene un sesgo bajista, pero la debilidad del dólar estadounidense impulsó el precio del par al alza.

- La huida de los inversores hacia los refugios seguros no sirvió de mucho para impulsar al USD el martes, ya que cayó.

- Análisis del precio del AUD/USD: El gráfico diario ilustra la aparición de una cuña descendente, que apunta a un repunte hacia 0.7000.

El martes, el AUD/USD subió desde los mínimos históricos en torno a 0.6714, en medio de un frágil estado de ánimo del mercado que se tornó amargo a medida que se acercaba el cierre de Wall Street, un reflejo de las preocupaciones por la recesión en EE.UU., ya que los operadores temían que el ciclo de endurecimiento de la Reserva Federal pudiera llevar a la economía estadounidense a una recesión.

El AUD/USD cotiza a 0.6759 en el momento de redactar este informe, después de haber alcanzado un máximo diario en torno a 0,6779, reforzado por la debilidad del dólar estadounidense, y a pesar del resurgimiento del covid-19 en China, sobre todo en Shanghái, ya que las autoridades ordenaron la realización de pruebas masivas en toda la ciudad.

Gráfico diario del AUD/USD

El AUD/USD se mantiene pesado, aunque recuperando algo de terreno durante el día. Pero los vendedores siguen teniendo el control debido a algunos factores: las medias móviles diarias (DMA) residen por encima del tipo de cambio, los osciladores están en territorio bajista, y el fracaso de los compradores del AUD para recuperar la cifra de 0,7000 abrió la puerta a una mayor presión de venta. Por lo tanto, el camino de menor resistencia del AUD/USD es a la baja.

La primera zona de demanda del AUD/USD sería el mínimo del año pasado, en torno a 0.6714. Una ruptura por debajo expondrá la figura de 0.6700, seguida de una caída hacia el mínimo de oscilación del 22 de mayo de 2020 en 0.6505.

Sin embargo, hay un rayo de esperanza para los compradores del AUD. El AUD/USD formó una cuña descendente en una tendencia bajista, lo que significa que una ruptura por encima de la línea de tendencia superior podría abrir la puerta a nuevas ganancias. Por lo tanto, la primera resistencia del AUD/USD sería la línea de tendencia ti alrededor de 0.6830. Una ruptura de esta última expondrá la EMA de 20 días en torno a 0.6884, seguida de la EMA de 100 días cerca de la zona de 0.7000, cerca de 0.6997.

Niveles técnicos

- El EUR/USD recorta parte de sus pérdidas del lunes y se aferra por encima de la paridad, pero justo por encima del mínimo de 10 de julio.

- Los temores de recesión persisten mientras la curva de rendimiento de 2 y 10 años de EEUU se mantiene invertida.

- Barkin, de la Reserva Federal, no se decide a subir 50 o 75 puntos básicos en la reunión de política monetaria de julio.

- El ZEW de la UE y de Alemania no cumplió las expectativas, lo que provocó una caída del EUR/USD cerca de la paridad.

El EUR/USD rebota desde nuevos mínimos de 20 años en torno a la zona de paridad, recortando parte de las pérdidas del lunes, mientras el sentimiento del mercado se tambalea, reflejado por las acciones estadounidenses que fluctúan entre las ganancias y las pérdidas, antes de la publicación del índice de precios al consumo (IPC) de junio en EE.UU. el miércoles.

En el momento de escribir estas líneas, el par EUR/USD cotiza a 1.0052, después de haber tropezado hacia 1.0000 durante la sesión europea por unos datos alemanes peores de lo esperado. A continuación, el par saltó hacia los máximos diarios en torno a 1.0073, a 10 pips de la EMA de 50 horas en torno a 1.0082, lo que frenó la subida del EUR/USD.

El EUR/USD sube a pesar del frágil estado de ánimo de los inversores

El estado de ánimo de los mercados es mixto, tal y como reflejan las fluctuaciones de la renta variable estadounidense mientras persisten los temores de recesión. La curva de rendimientos 2s-10s de EE.UU. se mantiene invertida por segunda vez en la semana, alcanzando el -0.107%, un nivel visto por última vez en 2007. Por su parte, el índice del dólar, indicador del valor del USD, se toma un respiro, bajando un 0.20% hasta 107.986, lo que supone un viento de cola para el EUR/USD, que cayó cerca de la paridad por unas noticias de la UE más débiles de lo esperado.

Mientras tanto, los portavoces de la Fed no hicieron casi nada durante la sesión de Nueva York para impulsar el billete verde. El presidente de la Fed de Richmond, Thomas Barkin, dijo que se reservaba el juicio sobre una subida de tipos de 50 ó 75 puntos básicos en la reunión de julio y reiteró que le gustaría que los tipos reales fueran positivos en toda la curva. Además, añadió que un PIB negativo en el segundo trimestre lo tomaría "en serio", al tiempo que añadió que espera otro informe de inflación elevado.

La Casa Blanca (WH) espera que el IPC de EE.UU. siga siendo elevado, pero restó importancia a las preocupaciones sobre la recesión en un memorándum publicado por Reuters. La Casa Blanca añadió que "el impacto de los precios de la energía y los alimentos en el IPC general anual de junio probablemente superará el 40%, según las expectativas del mercado."

Durante la sesión europea, las encuestas ZEW de la UE y Alemania sobre el sentimiento económico no cumplieron las expectativas, provocadas por la crisis energética del bloque, las interrupciones de la cadena de suministro y las intenciones del BCE de subir los tipos de interés. Según el presidente del ZEW, Achim Wambach, "los expertos evalúan la situación económica actual de forma significativamente más negativa que en el mes anterior y han rebajado aún más su ya desfavorable previsión para los próximos seis meses".

Qué hay que ver

En la agenda económica de la Eurozona se publicará la producción industrial de la zona euro y la tasa de inflación de Alemania. Al otro lado del charco, en el calendario económico de EE.UU. se publicará la tasa de inflación de junio, que se espera sea del 8.8% interanual, mientras que el IPC subyacente se estima en el 5.8% interanual. Más tarde, los operadores del EUR/USD obtendrán algunas pistas en el Libro Beige de la Fed, que la Fed utiliza en sus reuniones de política monetaria.

Niveles técnicos

Lo que hay que tener en cuenta el miércoles 13 de julio:

La aversión al riesgo en medio de la desaceleración del crecimiento económico y el aumento de la inflación siguió siendo el tema principal en los mercados financieros. La moneda estadounidense se apreció durante la primera mitad del día, alcanzando nuevos máximos de 20 años frente al euro, ya que el par tocó 0.9999.

El billete verde perdió fuerza antes de la apertura de Wall Street, y cedió parte de sus últimas ganancias para terminar el día con una ligera caída frente a la mayoría de los principales rivales. El mejor ánimo del mercado se debió a un memorando de la Casa Blanca, que señalaba que los datos macroeconómicos de EE.UU., incluido el informe de empleo de junio, no son consistentes con una recesión. El documento añadía que "la fortaleza del mercado laboral sitúa a EE.UU. en mejor posición que muchos otros países para la transición hacia una menor inflación y un crecimiento estable".

Los índices estadounidenses rebotaron con la noticia, pero se pusieron en rojo antes del cierre, y mientras los inversores esperan las cifras de la inflación estadounidense previstas para el miércoles.

El par GBP/USD hizo suelo en 1.1806, para luego establecerse justo por debajo del umbral de 1.1900. El Comité Conservador 1922 del Reino Unido anunció ocho candidatos para la contienda por el liderazgo tory. Mientras tanto, el gobernador del Banco de Inglaterra, Andrew Bailey, dijo que hay alternativas a la subida de tipos de 25 puntos básicos en la mesa, y añadió que espera que la inflación caiga bruscamente el próximo año.

Las divisas vinculadas a las materias primas lograron recuperar terreno, pero recortaron parte de sus ganancias antes del cierre, tras la caída de Wall Street. El par AUD/USD cotiza en torno a 0.6750, mientras que el USD/CAD ronda la zona de 1.3020.

Las divisas refugio se aprecian frente al dólar, con el USD/CHF cotizando en 0.9810 y el USD/JPY en 136.80.

El oro se acerca a un nuevo mínimo de 2022, en 1.723,15$ la onza troy, y parece dispuesto a prolongar su caída. Los precios del petróleo bajaron con firmeza, y el WTI cotiza ahora a 95.50$ el barril.

La atención se centra ahora en la inflación, ya que Alemania y Estados Unidos publicarán actualizaciones de sus respectivos índices de precios al consumo. Se espera que la inflación anual alemana se confirme en el 7.6% en junio, mientras que se prevé que la estadounidense suba al 8.8%, un nuevo récord de varias décadas.

La producción de petróleo de curación de Estados Unidos se espera que aumente en 720.000 barriles por día (bpd), por debajo de los 730.000 de la previsión anterior, en 2022 a 11.91 millones de bpd, dijo la Administración de Información de Energía de Estados Unidos (EIA) en su informe mensual.

Principales datos, vía Reuters

La producción de crudo de EE.UU. aumentará en 860.000 bpd hasta los 12.77 millones de bpd en 2023 (frente al aumento de 1.05 millones de bpd previsto el mes pasado).

El consumo total de petróleo en EE.UU. aumentará en 700.000 bpd hasta 20.48 millones de bpd en 2022 (frente al aumento de 750.00 bpd previsto el mes pasado).

La demanda de petróleo en EE.UU. aumentará en 320.000 bpd hasta 20,8 millones de bpd en 2023 (frente al aumento de 200.000 bpd del mes pasado) - eia.

Reacción del mercado

Los precios del petróleo siguen cotizando en territorio negativo después de este informe, con el barril de West Texas Intermediate (WTI) perdiendo un 6.7% en el día a 96.50$.

- El yen japonés se fortaleció tras la intervención verbal del ministro de finanzas japonés Suzuki.

- El martes, el USD/JPY cayó hacia un mínimo diario de alrededor de 136.50 antes de establecerse cerca de los máximos del 21 de junio.

- Análisis del precio del USD/JPY: La cotización de la divisa sigue siendo alcista, pero se ha formado una cuña ascendente que apunta a una caída hacia 129.50.

El USD/JPY retrocede desde los máximos de 24 años en torno a 137.75, cayendo más de 100 pips durante la sesión americana, debido a la caída de los rendimientos de los bonos estadounidenses y a las conversaciones entre la secretaria del Tesoro de EE.UU., Janet Yellen, y el ministro de Finanzas de Japón, Suzuki, en las que le comunicó el debilitamiento del yen y acordó seguir consultando en divisas.

En el momento de redactar este artículo, el USD/JPY cotiza a 136.73, con un descenso de más de la mitad, después de alcanzar un máximo diario en torno a 137.53, para tropezar con nuevos mínimos diarios por debajo de 136.50 antes de asentarse en torno a los niveles de precios actuales.

Gráfico diario del USD/JPY

El gráfico diario del USD/JPY muestra al par con tendencia alcista, aunque formando una cuña ascendente, lo que significa que la presión de venta podría estar a la vuelta de la esquina, para intervenir en el par y arrastrarlo a la baja. Además, el Índice de Fuerza Relativa (RSI) está saliendo de las condiciones de sobrecompra y está a punto de cruzar por debajo de la SMA de 7 días del RSI, lo que abriría la puerta a nuevas caídas.

Si el USD/JPY rompe por debajo de la cuña ascendente, su primer soporte sería la EMA de 20 días en 135.56. Una vez superado, la siguiente zona de demanda a probar sería el mínimo del 1 de julio en 134.74, seguido de la EMA de 50 días en 132.23, en su camino, hacia el objetivo medido, utilizando las líneas de tendencia superior e inferior que forman la cuña ascendente en torno a 129,50.

Niveles técnicos clave del USD/JPY

- El GBP/JPY se mueve lateralmente en el corto plazo con un sesgo bajista.

- Un cierre diario por debajo de 162.00 abriría las puertas a más pérdidas.

- La resistencia clave se ve en 163.70 y 164.50.

El GBP/JPY está cayendo el martes, cotizando en torno a 162.50. Ha hecho suelo en 161.85 y rápidamente ha vuelto a superar los 162.00. La zona de 162.00 se ha convertido en un nivel crítico y un cierre diario por debajo debería abrir las puertas a una extensión del descenso, inicialmente hasta 161.20 (media móvil simple de 100 días). Por debajo, no hay mucho soporte hasta 160.00.

Los indicadores técnicos en el gráfico diario se inclinan a la baja. El RSI y el Momentum apuntan al sur, y el precio está por debajo de la SMA de 20 días. Una recuperación por encima de 164.70 podría cambiar las perspectivas a corto plazo.

Mientras que la libra resiste por encima de 162.00, lo más probable es que siga operando en un rango entre ese nivel y 163.80. Un cierre diario por encima del nivel mencionado debería despejar el camino hacia 164.70. El siguiente objetivo crítico es la línea de tendencia bajista desde los máximos de junio, actualmente en 166.55.

Gráfico diario del GBP/JPY

Niveles técnicos

- El complejo de los metales preciosos sigue a la defensiva, con el oro alcanzando mínimos de dos meses y la plata en mínimos de dos años.

- La aversión al riesgo domina la sesión del martes mientras los inversores se preparan para el informe del IPC de junio en Estados Unidos.

- Los analistas de Commerzbank comentaron que la solidez del dólar estadounidense y las salidas de los ETFs de oro mantienen el XAUUSD pesado.

- Pronóstico del precio del oro (XAU/USD): Se inclina a la baja y podría probar los 1.700$; de lo contrario, se prevé una corrección hacia los 1.750$.

El oro (XAU/USD) bajó durante la sesión americana del martes debido a la aversión al riesgo, por cortesía de la reaparición del coronavirus en China, la crisis energética de la UE y los temores de recesión. Esto suele elevar el precio del metal amarillo, aunque los flujos de refugio se dirigen hacia el billete verde y los bonos del Tesoro de EE.UU., ya que los rendimientos de los bonos de EE.UU. están cayendo en general.

El XAUUSD cotiza en torno a los 1.731$ la onza troy tras oscilar entre el máximo y el mínimo del día durante la sesión asiática. El metal amarillo registró su mínimo en torno a los 1.722$, seguido de un repunte hacia el máximo diario cerca de los 1.744$, y luego el precio del oro se mantuvo en un rango dentro de los 1.728-1740$ durante el resto del día.

El sentimiento sigue siendo negativo, ya que los operadores se preparan para el informe de inflación de EE.UU. del miércoles. Un día después, los precios pagados por los productores arrojarían algo de luz sobre los precios de las materias primas y los productos básicos y podrían ser un preludio de lo que podría ocurrir durante la temporada de resultados del segundo trimestre. Según el secretario de prensa Jean-Pierre, la Casa Blanca expresó que el nuevo IPC sería elevado.

Además, alimentando las preocupaciones de los inversores, el resurgimiento del Covid-19 en China fue testigo del cierre de Wugang durante tres días debido a un caso de Covid, mientras que Shanghái sigue realizando pruebas masivas en toda la ciudad.

Por otra parte, los analistas de Commerzbank expresaron que la firmeza del dólar estadounidense no es la única razón que pesa sobre los precios más bajos del oro, sino también las continuas y sólidas salidas de los ETF.

"Los ETFs de oro seguidos por Bloomberg registraron salidas de 29 toneladas la semana pasada, las más pronunciadas en ocho semanas y la cuarta semana consecutiva (con impulso creciente). Los inversores financieros especulativos también se han retirado más del oro últimamente. Según las estadísticas de la CFTC, sus posiciones largas netas están en su nivel más bajo en más de tres años", escribieron los analistas de Commerzbank.

Qué hay que tener en cuenta

El miércoles se publicarán el índice de precios al consumo y el Libro Beige, y el jueves el IPP y las peticiones iniciales de subsidio de desempleo. El viernes, el Sentimiento del Consumidor de la Universidad de Michigan podría volver a ser el centro de atención antes de la reunión de julio de la Reserva Federal.

Previsión del precio del oro (XAUUSD): Perspectiva técnica

El XAUUSD tiene un sesgo bajista, a pesar de permanecer en condiciones de negociación agitada, ya que los vendedores no pueden desafiar la cifra de 1.700$. Los operadores de oro deben tener en cuenta que los osciladores están mostrando lecturas de sobreventa, lo que indica que la presión de venta disminuye, aunque la pendiente del RSI sigue apuntando a la baja, lo que abre la puerta a un desafío de 1.700$.

Por lo tanto, la ruptura del XAUUSD por debajo del mínimo del 29 de septiembre de 2021 en 1.721,71$ expondría la cifra de 1.700$. Al alza, la primera resistencia del XAUUSD sería 1.750$. Una ruptura de esta última expondría la EMA de 20 días en torno a los 1.800$.

Niveles técnicos

- El USD/CAD recortó una parte de sus ganancias intradía en medio de un modesto retroceso del dólar desde un máximo de 20 años.

- Las apuestas agresivas sobre la subida de tipos de la Fed y el estado de ánimo de aversión al riesgo deberían limitar las pérdidas del dólar y prestarle soporte.

- La caída de los precios del petróleo pesó sobre el loonie y actuó como viento de cola para el par.

El par USD/CAD tuvo dificultades para superar una resistencia intermedia cerca de 1.3050 y ahora ha recortado parte de sus ganancias intradía. Los precios al contado retrocedieron hasta la zona de 1.3020-1.3015 durante los inicios de la sesión americana, aunque el sesgo a corto plazo parece seguir inclinándose a favor de los alcistas.

El nuevo descenso de los rendimientos de los bonos del Tesoro de EE.UU. provocó una toma de beneficios en el dólar tras la subida temprana a un nuevo máximo de dos décadas. Sin embargo, las agresivas apuestas por la subida de los tipos de la Fed, junto con el ánimo de aversión al riesgo que prevalece, ayudaron a limitar cualquier retroceso más profundo del dólar y deberían actuar como viento de cola para el par USD/CAD.

Por otra parte, la fuerte caída de los precios del petróleo socavó el loonie vinculado a las materias primas y apoya las perspectivas de que surjan algunas compras en torno al par USD/CAD. El líquido negro se vio lastrado por los nuevos recortes de COVID-19 en China, que, junto con los temores a la recesión, han aumentado la preocupación por las perspectivas de la demanda de combustible.

Desde el punto de vista técnico, la zona de 1.3050 podría seguir actuando como un obstáculo inmediato antes de alcanzar el máximo anual, en torno a la región de 1.3080-1.3085. A esta zona le sigue de cerca de 1.3100, que si se supera con decisión se consideraría un nuevo desencadenante para los toros y sentaría las bases para un nuevo movimiento de apreciación a corto plazo.

El par USD/CAD trataría entonces de superar una barrera intermedia cerca de la región de 1.3155-1.3160 y acelerar el impulso hacia la marca de 1.3200. Los alcistas podrían finalmente elevar al par hasta la siguiente resistencia relevante cerca de la zona de 1.3270.

Por otro lado, la debilidad por debajo de la marca psicológica de 1.3000 podría considerarse una oportunidad de compra y quedar limitada cerca de la zona de soporte de 1.2940-1.2935. Dicha zona representa la SMA de 100 períodos en el gráfico de 4 horas y debería actuar como un punto pivote, que si se rompe podría provocar una venta técnica agresiva.

El siguiente soporte relevante se sitúa cerca de 1.2900, que si se rompe con decisión anularía cualquier sesgo positivo a corto plazo y haría que el par USD/CAD fuera vulnerable. La caída subsiguiente tiene el potencial de arrastrar los precios al contado de nuevo hacia la prueba de los mínimos mensuales, en torno a la región de 1.2835, en ruta hacia la zona de soporte de 1.2820-1.2815.

Gráfico de 4 horas del USD/CAD

-637932309439317388.png)

Niveles técnicos

- El EUR/USD rebota desde los mínimos en el nivel de paridad del martes.

- Los rebotes ocasionales siguen las condiciones actuales de sobrecompra.

El EUR/USD cae y rebota desde nuevos mínimos en la zona de paridad en el cambio del martes.

La postura bajista del par sigue siendo todo menos abatida por el momento. Por el contrario, los intentos alcistas intermitentes podrían considerarse oportunidades de venta, con el próximo objetivo en el mínimo de diciembre de 2002 en 0.9859.

Mientras el par navegue por debajo de la línea de soporte de 5 meses cerca de 1.0570, se prevén nuevas pérdidas.

A largo plazo, se espera que la visión bajista del par prevalezca mientras esté por debajo de la SMA de 200 días en 1.1055.

Gráfico diario del EUR/USD

Niveles técnicos

Durante su intervención en el Foro Devex el martes, la Directora Gerente del Fondo Monetario Internacional (FMI), Kristalina Georgieva, dijo que ve una "crisis de deuda en ciernes" con el aumento de las tasas de interés y de la deuda, según informó Reuters.

"Los bancos centrales de todo el mundo se están centrando, con razón, en frenar la inflación, pero esto añade presión a los países agobiados por la deuda", añadió Georgieva. Luego explicó que es "cautelosamente optimista" en cuanto a que los países del G20 están empezando a comprender el enorme problema de la reestructuración de la deuda de los países en desarrollo.

Georgieva afirmó que el 30% de los mercados emergentes y en desarrollo se encuentran en situación de dificultad con la deuda o cerca de, duplicándose esa cantidad en países de ingresos bajos hasta el 60%.

- El AUD/USD rebotó desde el mínimo de dos años que tocó el martes en medio de un modesto retroceso del dólar.

- Un nuevo descenso de los rendimientos de los bonos estadounidenses provocó una toma de beneficios del dólar cerca de un máximo de 20 años.

- Las apuestas agresivas por la subida de tipos de la Fed y los temores a la recesión deberían limitar las pérdidas del dólar y limitar a su vez al par.

El par AUD/USD rebotó ligeramente desde el mínimo de dos años alcanzado el martes y subió de forma constante hasta 0.6750 durante los inicios de la sesión americana.

La huida mundial hacia la seguridad siguió arrastrando los rendimientos de los bonos del Tesoro de EE.UU. a la baja, lo que obligó al dólar a ceder sus ganancias intradía hasta alcanzar un nuevo máximo de dos décadas. Esto, a su vez, se consideró un factor clave que ayudó al par AUD/USD a atraer algunas compras en las inmediaciones de la cifra redonda de 0.6700. Dicho esto, es probable que el intento de recuperación sea efímero y corra el riesgo de desvanecerse rápidamente.

Las perspectivas de un ajuste más agresivo de la política de la Reserva Federal, junto con el ánimo de aversión al riesgo que prevalece, deberían limitar cualquier retroceso correctivo significativo del USD y limitar el par AUD/USD. Los inversores parecen estar convencidos de que la Reserva Federal mantendrá una senda de subidas de tipos más rápida para frenar la creciente inflación. Estas apuestas se vieron reafirmadas por las actas del FOMC de la semana pasada, en las que se hacía hincapié en la necesidad de luchar contra la inflación, incluso si ello se traduce en una desaceleración económica.

Además, la rápida subida de los tipos de interés, junto con la prolongación del conflicto entre Rusia y Ucrania y los nuevos cierres de COVID-19 en China, han alimentado los temores de recesión y han seguido pesando en el ánimo de los inversores. Esto se hizo evidente con una venta prolongada en los mercados de valores, lo que podría dar más soporte al dólar, que es un refugio seguro. Además, el reciente desplome de los precios de las materias primas debería actuar como un viento en contra para el aussie vinculado a los recursos.

Por lo tanto, será prudente esperar a que se produzcan fuertes compras de seguimiento antes de confirmar que el par AUD/USD ha formado un fondo a corto plazo y posicionarse para obtener más ganancias antes de los datos macroeconómicos clave. El miércoles se publicarán las últimas cifras de la inflación al consumo en Estados Unidos, que influirán en la dinámica de los precios del dólar. Los operadores seguirán atentos a la publicación de los datos de empleo australianos del jueves antes de realizar nuevas apuestas direccionales.

Mientras tanto, los rendimientos de los bonos estadounidenses podrían impulsar la demanda del dólar en medio de la ausencia de publicaciones económicas relevantes para el mercado en Estados Unidos el martes. Aparte de esto, el sentimiento de riesgo del mercado en general debería dar cierto impulso al par AUD/USD y permitir a los operadores aprovechar las oportunidades a corto plazo.

Niveles técnicos

- El DXY está bajo presión tras alcanzar nuevos máximos de ciclo.

- Las condiciones de sobrecompra deberían provocar un movimiento técnico.

El Índice del Dólar de EE.UU. (DXY) subió a nuevos máximos de casi 20 años en torno a 108.60 el martes, aunque después perdió algo de terreno.

El dólar sigue subiendo en el horizonte a corto plazo, con el siguiente objetivo en el máximo de octubre de 2002 en 108.74. Sin embargo, las condiciones de sobrecompra podrían desencadenar una corrección técnica hasta, inicialmente, el máximo de junio posterior al FOMC en 105.78 (15 de junio).

Mientras el índice cotice por encima de la línea de cinco meses en torno a 103.00, las perspectivas a corto plazo para el DXY deberían seguir siendo constructivas.

Además, la visión alcista más amplia se mantiene intacta mientras esté por encima de la media móvil simple de 200 días en 98.59.

DXY gráfico de día

- El EUR/JPY se suma a las pérdidas del lunes y desafía 137.00.

- Inmediatamente a la baja emerge la SMA de 100 días.

El EUR/JPY mantiene el tono bajista sin cambios en la segunda mitad de la semana hasta ahora.

Mientras esté por debajo de la línea de resistencia de 4 meses en torno a 140.00, las pérdidas adicionales deberían permanecer sobre la mesa con el objetivo inicial en la SMA de 100 días, hoy en 136.16. La pérdida de estos niveles expone a un retroceso más profundo hasta el soporte menor de 133.92 (mínimo del 19 de mayo).

A largo plazo, la postura constructiva en el cruce sigue estando bien apuntalada por la SMA de 200 días en 133.16.

Gráfico diario del EUR/JPY

Niveles técnicos

- Tendencia negativa sigue firme en los metales.

- XAU/USD con soporte en 1720$ y luego aparecerá el mínimo de 2021.

- Baja en rendimientos de bonos del Tesoro limita el retroceso del oro.

El oro está operando en la zona de mínimos desde septiembre el martes. En horas asiáticas el XAU/USD cayó hasta 1723$, y luego rebotó. Las subas no pudieron superar la zona de 1740$ y está de regreso debajo de 1730$. El dólar se mantiene firme en un contexto de aversión al riesgo.

La tendencia dominante en el oro sigue a la baja. El retroceso en los rendimientos de los bonos del Tesoro es un factor que está limitando los descensos del metal. Al mismo tiempo, la fortaleza del dólar y la debilidad en los mercados financieros sigue siendo un factor clave.

El lunes el XAU/USD tuvo el cierre diario más bajo desde septiembre. El próximo soporte se ve en 1720$. Por debajo el foco pasará a 1700$ y luego en el mínimo del 2021 en 1675$. A alza, la primera resistencia está en 1740$ y por encima sigue el área de 1750$. Recién de superar 1810$, el panorama bajista de corto plazo se modificaría.

La plata la está pasando aún peor el martes, aunque recortó pérdidas en la última hora. El XAG/USD está de regreso sobre 19.00$, tras haber caído hasta 18.73$, el nivel más bajo desde julio de 2020.

Niveles técnicos

- El GBP/USD fue testigo de un seguimiento de las ventas por segundo día consecutivo el martes.

- El retroceso de los rendimientos de los bonos estadounidenses provocó un modesto retroceso del dólar y ayudó a limitar las pérdidas adicionales.

- Ahora los operadores esperan la publicación del miércoles del PIB mensual del Reino Unido y del IPC de Estados Unidos.

El par GBP/USD se sumó a las fuertes pérdidas del día anterior y fue testigo de un seguimiento de las ventas por segundo día consecutivo el martes. La trayectoria a la baja arrastró a los precios al contado hasta el nivel más bajo desde marzo de 2020, aunque se detuvo justo antes del nivel redondo de 1.1800.

El dólar estadounidense recortó parte de sus ganancias intradía hasta alcanzar un nuevo máximo de dos décadas, en medio de un nuevo descenso de los rendimientos de los bonos del Tesoro estadounidense, presionado por la huida mundial hacia la seguridad. El modesto retroceso intradía del dólar se consideró un factor clave que ofreció cierto apoyo al par GBP/USD, aunque todavía parece difícil una recuperación significativa.

La creciente aceptación de que la Reserva Federal mantendrá su agresiva política de endurecimiento, a pesar de los temores sobre una posible recesión, debería seguir actuando como un viento de cola para el dólar. De hecho, en las actas de la reunión del FOMC del 14 y 15 de junio, publicadas la semana pasada, se hizo hincapié en la necesidad de luchar contra la inflación, incluso si ello se traduce en una desaceleración económica.

Además, el presidente de la Fed de Atlanta, Raphael Bostic, afirmó que la economía estadounidense puede hacer frente a unos tipos de interés más altos y reiteró su apoyo a una nueva subida de los tipos de interés en la reunión de julio del FOMC. Por lo tanto, la atención del mercado seguirá centrada en la publicación de las últimas cifras de inflación al consumidor de EE.UU., que se publicarán el miércoles.

Mientras tanto, el entorno de riesgo que prevalece debería respaldar el estatus de refugio relativo del USD. Aparte de esto, la preocupación de que el controvertido proyecto de ley del gobierno británico sobre el protocolo de Irlanda del Norte pueda desencadenar una guerra comercial con la Unión Europea y las expectativas de un Banco de Inglaterra menos agresivo deberían limitar el par GBP/USD.

El telón de fondo fundamental apoya las perspectivas de un nuevo movimiento de depreciación a corto plazo, a través de los operadores podrían preferir esperar al margen antes de los datos macroeconómicos clave del Reino Unido y los Estados Unidos. El miércoles se publicará el informe mensual sobre el PIB del Reino Unido, al que seguirán las últimas cifras sobre la inflación de los consumidores en Estados Unidos.

En la agenda económica estadounidense de esta semana también destaca la publicación de los datos mensuales de las ventas minoristas y el sentimiento preliminar del consumidor de Michigan el viernes, que influirán en la dinámica de precios del dólar. Los operadores seguirán las señales del sentimiento de riesgo del mercado en general para determinar el siguiente tramo de un movimiento direccional para el par GBP/USD.

Niveles técnicos

- El dólar sigue subiendo contra las monedas de mercados emergentes.

- Mercados de valores continúan con caídas.

- USD/MXN sigue cuesta arriba, en máximos desde mediados de marzo.

El USD/MXN llegó hasta 20.92 el martes, el nivel más alto desde el 15 de marzo. Luego experimentó un retroceso hacia 20.80. El dólar se mantiene firme apoyado desde los fundamentals y también factores técnicos.

El lunes el USD/MXN finalmente cerró por encima de 20.70, lo que habilitó más subas. El primer objetivo ya fue alcanzado en 20.90. Esta zona es una resistencia importante que de ser quebrada dejaría el camino listo para probar 21.00. Por encima la próxima resistencia se ve en 21.05 y 21.15. En la dirección contraria, ahora 20.70 es el primer soporte seguido de 20.45.

Los mercados bursátiles vuelven a retroceder el martes. La persistencia de los temores por el panorama económico mundial, entre otros factores sigue afectando el humor de los inversores. Las monedas emergentes se ven impactadas en forma significativa, presionadas además por la caída en el precio de las commodities y la suba en las tasas de interés en el mundo desarrollado.

En EE.UU. el próximo dato clave será el de inflación del miércoles. La tasa anual se espera que suba con respecto al máximo en cuarenta años de 8.6% en mayo. En México se conoció una suba en la producción industrial del 0.1% en mayo y de un 3% con respecto a doce meses atrás.

Entre las novedades más importantes, se conoció que Moody’s recortó la calificación de Pemex (la petrolera estatal mexicana) desde Ba3 a B1, con perspectiva estable. Esto implica una reducción más en los niveles especulativos, ya que Pemex no era más grado de inversión desde el año pasado.

Niveles técnicos

- El NZD/USD ha protagonizado una modesta recuperación desde los niveles inferiores a 0.6100, es decir, por encima de un mínimo de dos años.

- La compra sostenida de dólares y el estado de ánimo de aversión al riesgo limitaron las ganancias del kiwi, sensible al riesgo.

- Además, los inversores se mostraron reticentes a la espera del RBNZ y del IPC estadounidense del miércoles.

El par NZD/USD mostró resistencia por debajo de 0.6100 y ganó algo de tracción positiva el martes. El repunte ayudó a los precios al contado a recuperar parte de la fuerte caída del día anterior hasta el nivel más bajo desde mayo de 2020, aunque no hubo compras de seguimiento.

La incesante compra de dólares estadounidenses se mantuvo en medio de las expectativas de que la Fed mantenga su agresiva política de endurecimiento. Aparte de esto, el entorno de riesgo predominante, alimentado por los crecientes temores de recesión, empujó al dólar como refugio a un nuevo máximo de 20 años y actuó como un viento en contra para el kiwi, sensible al riesgo.

En términos generales, el par NZD/USD ha estado bajando a lo largo de un canal descendente durante las últimas cuatro semanas. Esto apunta a una tendencia bajista bien establecida a corto plazo y respalda las perspectivas de un nuevo movimiento de depreciación del par NZD/USD. Sin embargo, los operadores se mostraron reticentes ante el riesgo de que se produzcan eventos/datos clave esta semana.

Está previsto que el Banco de la Reserva de Nueva Zelanda (RBNZ) anuncie su decisión de política monetaria durante la sesión asiática del miércoles. Aparte de esto, la atención del mercado seguirá centrada en las últimas cifras de inflación al consumo de EE.UU., que influirán en la dinámica de precios del dólar a corto plazo y proporcionarán un nuevo impulso direccional al par NZD/USD.

A partir de los niveles actuales, cualquier caída posterior por debajo de 0.6100 es probable que encuentre cierto soporte cerca del extremo inferior del canal mencionado, actualmente en torno a la región de 0.6065-0.6060. Una ruptura convincente por debajo se vería como un nuevo desencadenante para los operadores bajistas y haría que el par NZD/USD fuera vulnerable a probar el nivel psicológico clave 0.6000.

Por otro lado, el impulso más allá de la región de 0.6125-0.6130, o el máximo diario, podría enfrentarse a cierta resistencia cerca de la zona de 0.6180 antes de 0.6200. Este último coincide con la resistencia del canal descendente y está seguido de cerca por la SMA de 100 periodos en el gráfico de 4 horas, actualmente en la zona de 0.6230-0.6235.

Una ruptura sostenida de dichas barreras sugeriría que el par NZD/USD ha formado un fondo a corto plazo y desencadenaría un movimiento de cobertura de cortos. Los alcistas podrían entonces tratar de recuperar el nivel 0.6300 y elevar al par hacia la siguiente resistencia relevante cerca de la zona de ofertas de 0.6325.

Gráfico de 4 horas del NZD/USD

-637932180609699842.png)

Niveles técnicos

Los mercados monetarios redujeron el martes las apuestas de subida de tipos del Banco Central Europeo (BCE) a 137 puntos básicos (pb) para finales de año, desde los 145 pb del lunes, en medio de los temores de recesión, informó Reuters.

Este titular no parece tener un impacto notable en el rendimiento de la moneda común frente a sus rivales. En el momento de redactar este artículo, el par EUR/USD opera en 1.0010, con un descenso diario del 0.28%. Las principales plazas bursátiles europeas caen, con un retroceso en promedio del 0.32%.

- Una combinación de factores provocó una toma de beneficios en torno al USD/JPY el martes.

- Las especulaciones de intervención, junto con el estado de ánimo de aversión al riesgo, ofrecieron soporte al yen.

- El retroceso de los rendimientos de los bonos estadounidenses actuó como viento en contra del dólar y ejerció presión.

- La divergencia política entre la Fed y el Banco de Japón limitó las pérdidas antes del IPC estadounidense del miércoles.

El par USD/JPY fue testigo de una toma de beneficios el martes y erosionó parte de las fuertes ganancias del día anterior hasta alcanzar su nivel más alto desde septiembre de 1998. El retroceso arrastró al par cerca de 136.50 en la sesión americana y fue auspiciado por un modesto retroceso del dólar desde los máximos de dos décadas.

El ministro de Finanzas japonés, Shunichi Suzuki, expresó su preocupación por la reciente y fuerte caída del yen y dijo que tomaría las medidas oportunas si fuera necesario. Aparte de esto, el entorno de aversión al riesgo predominante, representado por una venta prolongada en los mercados de valores en medio del temor a una posible recesión mundial, impulsó algunos flujos de refugio hacia el yen japonés. Esto, a su vez, llevó a los alcistas a retirar algunos beneficios y ejerció una presión a la baja sobre el par USD/JPY.

La huida hacia la seguridad se vio reforzada por un nuevo descenso de los rendimientos de los bonos del Tesoro de EE.UU., que se tradujo en un estrechamiento del diferencial de tipos entre EE.UU. y Japón y ofreció un apoyo adicional al yen. De hecho, el rendimiento del bono gubernamental estadounidense de referencia a 10 años se deslizó aún más por debajo del umbral del 3.0% y no ayudó al dólar estadounidense a conservar sus modestas ganancias intradía hasta alcanzar un nuevo máximo de dos décadas. Esto contribuyó al retroceso correctivo intradía del par USD/JPY.

Sin embargo, la caída parece limitada, al menos por el momento, en medio de la divergencia de la política monetaria adoptada por el Banco de Japón y la Reserva Federal. De hecho, el gobernador del Banco de Japón, Haruhiko Kuroda, reiteró el lunes que el banco central sigue dispuesto a tomar medidas adicionales de relajación monetaria si es necesario. Por el contrario, las actas del FOMC publicadas la semana pasada reafirmaron las apuestas del mercado de que el banco central estadounidense mantendría su agresivo ciclo de endurecimiento de la política para frenar la creciente inflación.

Los responsables políticos indicaron que es probable que se produzca otra subida de tipos de 50 o 75 puntos básicos en la próxima reunión del FOMC en julio y subrayaron la necesidad de luchar contra la inflación, incluso si se traduce en una desaceleración económica. Por lo tanto, la atención del mercado seguirá centrada en las últimas cifras de la inflación al consumidor de EE.UU., que se publicarán el miércoles. El informe del IPC de los EE.UU. jugará un papel clave para influir en la dinámica del precio del dólar a corto plazo y ayudará a los inversores a determinar el siguiente tramo de un movimiento direccional para el par USD/JPY.

Mientras tanto, los rendimientos de los bonos estadounidenses impulsarán la demanda del dólar y proporcionarán cierto impulso al par USD/JPY en medio de la ausencia de publicaciones económicas relevantes para el mercado en los Estados Unidos el martes. Por otro lado, los operadores tomarán como referencia el sentimiento de riesgo del mercado en general para aprovechar las oportunidades a corto plazo en torno al par.

Niveles técnicos

En su informe mensual publicado el martes, la Organización de Países Exportadores de Petróleo (OPEP) mantuvo sin cambios la previsión de crecimiento de la demanda mundial de petróleo para 2022 en 3,36 millones de barriles diarios (bpd), según informó Reuters. La organización prevé que la demanda mundial de petróleo crecerá en 2,7 millones de bpd en 2023. Sobre el crecimiento económico mundial en 2023 estiman que será del 3.2% y mantuvieron sin cambios la visión de 2022 en 3.5%. Manifestaron que los riesgos siguen a la baja.

La OPEP prevé que la oferta de petróleo fuera de la OPEP aumente en 1,7 millones de bpd en 2023, liderada por EE.UU. La producción de petróleo de la OPEP aumentó en 234.000 bpd hasta 28,72 millones de bpd en junio. La demanda mundial del crudo de la OPEP se prevé en 30.1 millones de bpd en 2023, un aumento de 900.000 bpd respecto a 2022.

Los precios del petróleo crudo siguieron cayendo tras este informe y el barril de West Texas Intermediate (WTI) operaba en 99.40$, lo que representa una caída mayor al 4%.

- Wall Street apunta a apertura con mayoría en rojo.

- Mercados europeos caen entre el 0.16% y 1.40%.

- El dólar llega a la paridad contra el euro por primera vez desde 2002.

- Petróleo, commodities y criptomonedas siguen bajo presión.

El panorama económico negativo, la inflación, aumento de casos de COVID en China, y los que puede pasar en Alemania con el suministro de gas, siguen arrastrando a la baja a los mercados. El dólar continúa subiendo y marca nuevos máximos en décadas.

Cada vez más temores

Los futuros del S&P 500 están cayendo 0.40%, mientras que los del Nasdaq suben 0.07%. En Europa, el FTSE 100 pierde 0.42%, el DAX cae 0.57% y el IBEX 35 retrocede 1.40%. A los temas habituales, se suman la posibilidad de que no se reanude la provisión de gas a Alemania desde Rusia luego de un corte por mantenimiento.

El temor por la desaceleración global y de una recesión en EE.UU. ya genera que se esperen reducciones en la tasa de interés para el próximo año. Igualmente por el momento se ve una continuidad en la suba de tasa para frenar la inflación. El miércoles se conocerá el dato del Índice de Precios al consumidor de junio, que será clave. En mayo la tasa anual llegó a 8.6% y el consenso del mercado es que será más alta en junio. Los temores por una recesión han reducido las expectativas de inflación a más largo plazo.

Los rendimientos de los bonos del Tesoro siguen en retroceso. El bono a 10 años rinde 2.92%, y el de 30 años 3.10%. El de referencia alemana a 10 años está en 1.14% (estaba en 1.40% a principios de mes).

En el mercado de divisas el EUR/USD es noticia tras tocar 0.9999, y operar por debajo de la paridad por primera vez desde diciembre de 2002. En las últimas horas el dólar alivió un poco, pero en general siguen firme en el contexto de temores general, y expectativa de una Fed agresiva. El GBP/USD se acercó a 1.18000 y el AUD/USD a 0.6700. El DXY opera neutral el martes luego de haber llegado a nuevos máximos en dos décadas sobre 108.50

El mercado de criptomonedas vuelve a zona de riesgo de más caídas. El Bitcoin opera de regreso debajo de 20.000$. El oro sigue debilitado en la zona de 1735$, evitando más bajas, pero sin señales de recuperación. La plata alcanzó nuevos mínimos en casi dos años en 18.70$. Los precios del petróleo se ven afectados por las expectativas de crecimiento y caen nuevamente, con retrocesos mayores al 4%.

En lo que respecta a resultados corporativos, hoy es el turno de HCL Technologies y Burberry. Twitter perdió más del 11% el lunes (fue la peor del S&P 500), y en el premarket cae 0.30%, tras la cancelación de la compra por parte de Elon Musk. Tesla cayó 6.50% el lunes y pierde más del 1% en el premarket. ConocoPhilliops pierde 2.95% y American Express 2.75%. PepsiCo sube 1.28% tras reportar resultados del segundo trimestre, que mostraron mayores ingresos y por encima de las expectativas.

Niveles técnicos

- El dólar sigue firme en el mercado en contexto de aversión al riesgo.

- Acciones caen en Europa y en la previa de Wall Street.

- USD/CHF sube por octavo día en forma consecutiva.

El USD/CHF sigue avanzando sin parar y ya lleva ocho días en forma consecutiva, impulsado por un dólar más fuerte. El par trepó a máximos en tres semanas y media en 0.9858. El franco suizo ya ha borrado gran parte del rally que le siguió a la suba de tasas del Banco Nacional Suizo.

De extender las subas, la próxima resistencia del par se ubica en 0.9880, seguido luego de 0.9910 y luego 0.9935. En la dirección contraria, en 0.9795 se puede ver el primer soporte seguido de 0.9745.

Un dólar cada vez más firme

Tras tocar fondo por debajo de 0.9500 a fines de junio, el par subió más de 350 pips. La expectativa de que la Reserva Federal seguirá subiendo la tasa de interés pese al contexto global le está dando apoyo al billete verde. El DXY opera neutral tras haber llegado a nuevos máximos en décadas sobre 108.50.

Los temores por una recesión global se ven desencadenados por la guerra Rusia/Ucrania, los casos de COVID en China y la suba de tasas.

En lo que respecta a datos, el calendario económico no muestra reportes de impacto para el martes. Se destaca el discurso del presidente de la Reserva Federal de Richmond, Thomas Barkin. El miércoles será el turno del dato de inflación de junio de EE.UU., que será clave para las expectativas de política monetaria de la Fed. En mayo la tasa anual fue de 8.6%.

Niveles técnicos

- El dólar sigue firme en el mercado ante clima de cautela.

- Los rendimientos de bonos del Tesoro siguen cayendo ante demanda de activos de refugio.

- EUR/USD en mínimos en 20 años y preparando caída debajo de 1.0000.

El EUR/USD está operando apenas por encima de 1.0000, en los niveles más bajos desde diciembre de 2002. El par llegó hasta 0.9999, y luego rebotó pero sin poder superar 1.0030, manteniéndose bajo presión.

Una caída claramente por debajo de la paridad parece ser el camino para el euro de continuar el contexto actual de aversión al riesgo que fortalece al dólar. Los futuros de Wall Street están en terreno negativo, con caídas en promedio del 0.47% y en Europa las principales plazas bursátiles ceden 0.40%.

A los temores por el panorama económico global, se suma la preocupación por lo que pueda pasar con la situación energética en Europa. El cierre del gasoducto Nord Stream 1 por mantenimiento, cortando todo el suministro a Alemania, pone en alerta a la región ya que se teme que no vuelva a operar, lo que podría llevar a racionamientos en Alemania.

En lo que respecta a datos económicos, en EE.UU. no habrá reportes de alto impacto el martes, y el miércoles se conocerá la inflación de junio. En Europa se conoció el índice ZEW alemán que mostró un desplome en la confianza económica.

Mirando por debajo de la paridad

El EUR/USD está cayendo por segundo día en forma consecutiva, y por séptima vez de las últimas ocho jornadas. Esto llevó a varios indicadores técnicos a niveles de sobreventa. Por el momento no hay señales de un rebote o una consolidación.

El quiebre firme por debajo de la paridad está dentro de las posibilidades. Debajo el próximo soporte fuerte se puede ver en 0.9930. A alza, las resistencias se ven en 1.0030 y 1.0070. Un regreso sobre 1.0115 (media móvil de 20 en cuatro horas) podría aliviar las presiones bajistas.

Niveles técnicos

La secretaria del Tesoro de EE.UU., Janet Yellen, ha dicho el martes que no había discutido la intervención en las divisas con funcionarios japoneses.

Comentarios adicionales

Los países del G7 deberían tener tasas de cambio determinadas por el mercado.

La intervención en las divisas sólo se justifica en "circunstancias raras y excepcionales".

El GBP/USD ha caído hasta un nuevo mínimo anual, en 1.1830. Los economistas de ING señalan que el par podría caer hasta 1.15/1.14.

A la libra le espera un verano difícil

"Como divisa sensible al crecimiento, la libra esterlina se enfrentará a un verano difícil y el GBP/USD parece que volverá a bajar a 1.17 y posiblemente a 1.14/1.15. Pensamos tímidamente que estos podrían volver a ser los mínimos anuales si, como esperamos, el dólar se da la vuelta a finales de año".

"La política del Reino Unido significa que no tendremos un gobierno en funciones hasta septiembre, pero una política fiscal más laxa este otoño puede ayudar a la libra esterlina".

- El precio del oro lucha por aprovechar el modesto rebote intradía desde un nuevo mínimo anual.

- El temor a una recesión y el sentimiento de aversión al riesgo siguen prestando cierto soporte al metal amarillo.

- La prolongación de la reciente y fuerte racha alcista del dólar actúa como viento en contra del XAU/USD.

El precio del oro (XAU/USD) ha revertido una caída intradía hasta su nivel más bajo desde agosto de 2021, aunque parece tener dificultades para capitalizar el intento de recuperación. El XAU/USD oscila entre tibias ganancias y pequeñas pérdidas durante la primera parte de la sesión europea y ahora parece haberse estabilizado en torno a la zona de los 1.735$.

La prolongada venta en los mercados bursátiles, en medio de los persistentes temores sobre una posible recesión mundial, resultó ser un factor clave que ofreció cierto soporte al metal precioso como refugio seguro. Sin embargo, la incesante compra en torno al dólar estadounidense, reforzada por las expectativas agresivas de la Fed, actuó como un viento en contra y limitó para cualquier subida significativa del oro, denominado en dólares.

De hecho, el índice del dólar se disparó hasta alcanzar un nuevo máximo de dos décadas y siguió recibiendo el apoyo de la creciente aceptación de que la Fed mantendría su agresiva política de endurecimiento para frenar la creciente inflación. Las expectativas se vieron reafirmadas por las minutas de la reunión del FOMC publicadas la semana pasada, que indican que es probable otra subida de tasas de 50 o 75 puntos básicos en la próxima reunión del FOMC en julio.

Los responsables políticos también hicieron hincapié en la necesidad de luchar contra la inflación, incluso si esto se traduce en una desaceleración económica. Por lo tanto, el mercado seguirá atento a las últimas cifras de la inflación al consumidor IPC en EE.UU., que se publicarán el miércoles. El informe sobre el IPC desempeñará un papel fundamental a la hora de influir en las perspectivas de la política monetaria de la Fed y ayudará a determinar el siguiente movimiento direccional para el oro sin rendimiento.

Mientras tanto, el empeoramiento de las perspectivas económicas mundiales y un nuevo descenso de los rendimientos de los bonos del Tesoro de EE.UU., impulsado por la huida hacia la seguridad, podrían seguir prestando cierto soporte al precio del oro. Aparte de esto, la dinámica de los precios del dólar podía generar algunas oportunidades a corto plazo en medio de la ausencia de publicaciones económicas relevantes en el mercado.

Oro niveles técnicos

- El USD/CAD gana terreno por segundo día consecutivo y se ve apoyado por una combinación de factores.

- El debilitamiento de los precios del petróleo crudo pesa sobre el CAD y ofrece soporte al par en medio de una incesante compra de dólares.

- Las expectativas por una subida de tasas agresiva de la Fed, junto con los temores a una recesión, impulsan al USD a un nuevo máximo de 20 años.

El par USD/CAD ha atraído nuevas compras cerca de la zona de 1.2990 el martes y se ha vuelto positivo por segundo día consecutivo. El par continúa su ascenso durante la primera parte de la sesión europea y vuelve a acercarse a la zona de 1.3050.

Los nuevos bloqueos por el COVID-19 en China, junto con los crecientes temores a una recesión, aumentaron la preocupación por las perspectivas de la demanda de combustible y pesaron sobre los precios del petróleo crudo. Esto, a su vez, pesó sobre el CAD, divisa vinculada a las materias primas, y empujó el par USD/CAD al alza en medio de una compra sostenida en torno al dólar estadounidense.

Las minutas del FOMC publicadas la semana pasada reafirmaron las expectativas por un endurecimiento más rápido de la política de la Fed. De hecho, los responsables de la política monetaria hicieron hincapié en la necesidad de luchar contra la inflación, incluso si ello se traduce en una desaceleración económica. Esto se consideró un factor clave que siguió impulsando al dólar.

El empeoramiento de las perspectivas económicas mundiales provocó una venta prolongada en los mercados bursátiles, lo que benefició aún más al USD como refugio seguro. Esto, en gran medida, ayudó a compensar el descenso de los rendimientos de los bonos del Tesoro de EE.UU. y empujó al dólar a un nuevo máximo de dos décadas el martes.

Ahora sería interesante ver si el par USD/CAD es capaz de capitalizar el movimiento o se encuentra con nuevas ventas en niveles más altos. Los inversores podrían abstenerse de abrir posiciones alcistas agresivas y preferirían mantenerse al margen a la espera de los eventos clave de esta semana.

El miércoles se publicarán las cifras de la inflación al consumidor IPC en Estados Unidos, a las que seguirá la decisión de política monetaria del Banco de Canadá. Además, los inversores tomarán como referencia los datos de las ventas minoristas de EE.UU. y el sentimiento preliminar del consumidor de Michigan, previstos para el viernes.

Mientras tanto, el sentimiento de riesgo del mercado en general seguirá impulsando la demanda del dólar en medio de la ausencia de datos económicos relevantes para el mercado. Aparte de esto, la dinámica de los precios del petróleo debería dar cierto impulso al par USD/CAD y permitir a los operadores aprovechar algunas oportunidades a corto plazo.

USD/CAD niveles técnicos

¿Cuánto puede bajar el EUR/USD? Los diferenciales de tasas a corto plazo siguen moviéndose en contra del EUR/USD, al igual que el entorno de riesgo. El par podría caer hasta 0.95, según los economistas de ING.

No hay que esperar un giro sustancial al alza del EUR/USD este verano

"Una caída del 10% en las acciones y una ampliación de 25 puntos básicos en los diferenciales este verano situarían al EUR/USD cerca de 0.98".

"Una ampliación de 50 puntos básicos en los diferenciales, si la Fed actuara de forma más agresiva o los halcones del BCE se ablandaran, llevaría al par a 0.95".

"No esperen un giro sustancial al alza del EUR/USD este verano, ya que parece demasiado pronto para que los halcones de la Fed den marcha atrás".

- El sentimiento económico de ZEW alemán llegó a -53.8 puntos en julio, frente a los -28.0 del mes anterior.

- El índice sobrer la situación actual de ZEW de Alemania se situó en -45.8 en julio, frente al -27.6 anterior.

- El EUR/USD defiende el el nivel de 1.0000 tras los datos negativos de Alemania y la Eurozona.

Las cifras principales del ZEW alemán para julio mostraron que el índice de sentimiento económico se desplomó hasta -53.8, por debajo de las estimaciones de -38.3.

Por su parte, el subíndice de situación actual llegó a -45.8 en julio, frente a las expectativas de -34.5.

El índice ZEW de sentimiento económico de la eurozona se situó en -51.1 en el mes actual, frente a la lectura anterior de -28.0 y a la esperada de -32.8.

Puntos clave

"La gran preocupación actual por el suministro de energía en Alemania, la subida de tipos de interés anunciada por el BCE y las nuevas restricciones relacionadas con la pandemia en China han provocado un considerable deterioro de las perspectivas económicas."

"Los expertos evalúan la situación económica actual de forma significativamente más negativa que en el mes anterior y han rebajado aún más su ya desfavorable previsión para los próximos seis meses."

"Las expectativas para los sectores de la economía que usan intensivamente energía y lo orientados a la exportación han caído de forma especialmente acusada, y el consumo privado también se evalúa como significativamente más débil."

- El GBP/USD es testigo de fuertes ventas por segundo día consecutivo el martes.

- El interés de compra sostenido en torno al USD se considera un factor clave que ejerce presión.

- La configuración apoya las perspectivas de una caída hacia el soporte del canal descendente.

El par GBP/USD extiende las fuertes pérdidas del día anterior y es testigo de algunas ventas por segundo día consecutivo el martes. La presión bajista se mantiene al inicio de la sesión europea y arrastra al par a la región de 1.1800, en su nivel más bajo desde marzo de 2020.

El dólar estadounidense prolongó su reciente y fuerte racha alcista y se disparó a un nuevo máximo de dos décadas, reforzado por las expectativas agresivas de la Fed y por el sentimiento de aversión al riesgo predominante. Esto, a su vez, se consideró un factor clave que siguió ejerciendo presión a la baja sobre el par GBP/USD.

Dada la ruptura del día anterior por debajo del mínimo anual, en torno a la zona de 1.1875, la posterior debilidad favorece a los bajistas. Por lo tanto, una cierta debilidad de continuaión hacia el nivel redondo de 1.1800, en camino hacia la zona de soporte de 1.1750, parece ahora una clara posibilidad.

Este último representa el límite inferior de un canal de tendencia descendente de más de dos semanas y debería actuar como una base sólida para el par GBP/USD. Dicho esto, una ruptura convincente de dicho soporte marcaría una nueva ruptura y allanaría el camino para nuevas pérdidas.

Por otro lado, cualquier intento de recuperación significativa podría atraer a nuevos vendedores cerca del anterior mínimo en la región de 1.1875. Esto, a su vez, debería limitar el par GBP/USD en torno al nivel de 1.1900, que es probable que actúe como un punto clave para los operadores.

Si se mantiene la fortaleza, el par GBP/USD podría alcanzar la resistencia intermedia de 1.1935-1.1940 en dirección al nivel psicológico de 1.2000. Este último representa un obstáculo de confluencia que comprende la SMA de 50 períodos en el gráfico de 4 horas y el extremo superior del canal descendente.

GBP/USD gráfico de 4 horas

-637932110214543213.png)

GBP/USD niveles clave

Esto es lo que necesita saber para operar hoy martes 12 de julio:

El índice del dólar DXY sigue subiendo a primera hora del martes tras haber ganado más de un 1% el lunes. El dólar sigue encontrando demanda como refugio seguro en medio de los crecientes temores a una recesión. Los futuros de los índices bursátiles estadounidenses bajan entre un 0.8% y un 1% en la mañana europea y el DXY cotiza en su nivel más alto en casi dos décadas por encima de 108.00. La encuesta ZEW de Alemania y los datos sobre el sentimiento empresarial de EE.UU. servirán para dar un nuevo impulso. La subasta de bonos del Tesoro de EE.UU. a 10 años está programada para las 17:00GMT. El rendimiento de los bonos del Tesoro de EE.UU. a 10 años baja más de un 2% en el día, situándose en el 2.925%, lo que pone de manifiesto la aversión al riesgo de los mercados.

Para contener las nuevas infecciones de las subvariantes de ómicron BA4 y BA5, China ha anunciado que la ciudad de Wugang, en la provincia de Henan, ha entrado en aislamiento. Los participantes del mercado siguen preocupados por la posibilidad de que Shanghái entre también en bloqueo, ya que el número de casos diarios confirmados está aumentando en la ciudad.

Mientras tanto, Europa se enfrenta a un mayor riesgo de entrar en una crisis de energía. El lunes, el ministro de Economía alemán, Robert Habeck, dijo que sería difícil decir si el gasoducto Nord Stream 1 volvería a funcionar después del mantenimiento.

El lunes, la encuesta mensual de expectativas de los consumidores del Banco de la Reserva Federal de Nueva York mostró que las expectativas de inflación a un año de los consumidores estadounidenses aumentaron al 6.8% en junio, desde el 6.6% de mayo. Aunque las expectativas de inflación a tres años descendieron al 3.6% desde el 3.9%, el dólar siguió superando a sus rivales. Antes de los datos del índice de precios al consumidor IPC del miércoles, la secretaria de prensa de la Casa Blanca, Karine Jean-Pierre, dijo a los periodistas que esperaba que el dato del IPC fuera "muy elevado".

El par EUR/USD cayó a su nivel más bajo desde diciembre de 2002 y ahora cotiza a un paso de la importante paridad.

El GBP/USD perdió más de un 1% el lunes y amplía su caída a primera hora del martes. El par cotiza actualmente en su nivel más bajo en más de dos años, por debajo de 1.1850.

El USD/JPY se mantiene relativamente tranquilo por encima de 137.00 el martes, tras la impresionante subida del lunes. El yen logra encontrar demanda como refugio seguro y se mantiene resistente frente a sus rivales hasta el momento.

El oro borró sus pérdidas tras haber caído a un nuevo mínimo de 2022 por debajo de los 1.730$. La caída de los rendimientos de los bonos del Tesoro de EE.UU. parece estar ayudando al XAU/USD a encontrar soporte.

El Bitcoin cayó por debajo de los 20.000$ durante la sesión asiática y tocó un mínimo diario de 19.594$ antes de recuperarse modestamente. El Ethereum baja más de un 2% en el día y se acerca a los 1.000$.

En opinión de los estrategas de divisas del UOB Group Lee Sue Ann y Quek Ser Leang, el USD/JPY parece preparado para extender la tendencia alcista más allá de 138.00 más pronto que tarde.

Comentarios destacados

Vista de 24 horas: "La fuerte subida del USD/JPY hasta un máximo de 137.75 ayer parece haber sido sobre-extendida y es poco probable que el USD/JPY avance mucho más. Para hoy, es más probable que el USD/JPY cotice de forma lateral entre 136.60 y 137.80".

Próximas 1 a 3 semanas: "Nos volvimos neutrales en el USD/JPY el pasado martes (5 de julio, USD/JPY en 135.95) y esperábamos que el USD/JPY se moviera entre 134.75 y 137.00. Después de operar dentro del rango esperado durante unos días, el USD/JPY saltó a un máximo de 137.75 ayer (11 de julio). La acción del precio han desplazado el riesgo al alza y el USD/JPY podría seguir avanzando hasta 138.00, incluso hasta 138.50. El riesgo al alza está intacto mientras el USD/JPY no se mueva por debajo de 136.00 (nivel de 'fuerte soporte') en estos pocos días".

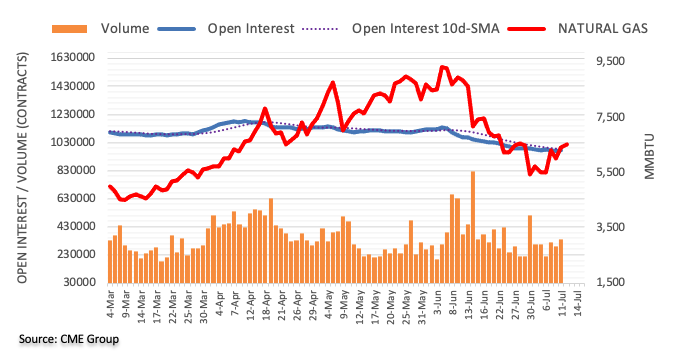

Teniendo en cuenta las lecturas preliminares del CME Group para los mercados de futuros del gas natural, el interés abierto aumentó en alrededor de 3.800 contratos a principios de la semana después de dos retrocesos diarios seguidos. En la misma línea, el volumen aumentó en más de 50.000 contratos.

El gas natural se dirige ahora al nivel de 6.83$

Las ganancias marginales del lunes en los precios del gas natural fueron acompañadas por el aumento del interés abierto y del volumen, lo que abre la puerta a una cierta consolidación de cara a una subida adicional a muy corto plazo. Dicho esto, el máximo semanal de 6.83$ por MMBtu (29 de junio) sigue siendo el próximo objetivo a tener en cuenta a corto plazo.

- El AUD/USD se mantiene a la defensiva cerca de su nivel más bajo desde junio de 2020.

- La compra incesante en torno al USD y el sentimiento de aversión al riesgo pesa sobre el Aussie, sensible al riesgo.

- El retroceso de los rendimientos de los bonos estadounidenses podría limitar al dólar y dar soporte al par.

El par AUD/USD se mueve en un rango al inicio de la sesión europea del martes y consolida su reciente descenso hasta el nivel más bajo desde junio de 2020.

El dólar estadounidense extendió las fuertes ganancias del día anterior y subió a un nuevo máximo de dos décadas en medio de las expectativas agresivas de la Fed. Esto, junto con el sentimiento de aversión al riesgo, ofreció un soporte adicional al dólar estadounivense de refugio seguro, y actuó como un viento en contra para el AUD de mayor riesgo percibido.

Los inversores parecen ahora convencidos de que la Fed mantendrá su agresiva política de endurecimiento para frenar la creciente inflación. Las expectativas se vieron reafirmadas por las minutas de la reunión del FOMC publicadas la semana pasada, que indican que es probable otra subida de tasas de 50 o 75 puntos básicos en la próxima reunión del FOMC en julio.

Los responsables de la política monetaria también hicieron hincapié en la necesidad de luchar contra la inflación, incluso si ello se traduce en una desaceleración económica. Esto, junto con la actual guerra entre Rusia y Ucrania y un nuevo brote de COVID-19 en China, ha alimentado los temores de una recesión y ha moderado el apetito de los inversores por los activos de mayor riesgo.

Además, el empeoramiento de las perspectivas económicas mundiales provocó el reciente descenso de los precios de las materias primas. Esto se considera otro factor que pesa sobre el dólar australiano y que apoya las perspectivas de que se prolongue la caída del par AUD/USD observada durante el último mes.

Dicho esto, la huida mundial hacia el refugio seguro continuó ejerciendo presión a la baja sobre los rendimientos de los bonos del Tesoro de EE.UU. y podría frenar a los alcistas del USD a la hora de abrir nuevas posiciones. Esto, a su vez, podría ayudar a limitar cualquier pérdida adicional para el par AUD/USD antes de las importantes publicaciones económicas de esta semana.

El miércoles se publicarán las últimas cifras de la inflación al consumidor IPC en EE.UU., a las que seguirán los datos mensuales del empleo en Australia el jueves. Además, el viernes se publicarán las ventas minoristas de EE.UU. y el sentimiento preliminar del consumidor de Michigan.

Mientras tanto, el sentimiento de riesgo del mercado en general, junto con los rendimientos de los bonos estadounidenses, podrían influir en la dinámica de los precios del dólar. Esto, a su vez, debería dar cierto impulso al par AUD/USD y permitir a los inversores aprovechar algunas oportunidades a corto plazo en medio de la ausencia de datos económicos relevantes de los Estados Unidos.

AUD/USD niveles técnicos

Parece que es sólo cuestión de tiempo que el euro toque el nivel de paridad frente al dólar. Los economistas de Scotiabank señalan que el par EUR/USD podría prolongar su caída hasta 0.95.

Los altos precios de la energía y el BCE moderado deberían mantener el EUR/USD lejos de 1.05

"Si la UE no consigue reponer suficientemente el almacenamiento de gas de cara al invierno, podríamos ver un racionamiento de energía y una reducción de la producción industrial de la zona euro -además de la depresión del gasto de los hogares con los altos costes de la energía- que incline a la zona euro hacia la recesión."

"La evolución de los próximos días en torno a las probabilidades de un cierre del NS1 será decisiva para un movimiento hacia la paridad que creemos cada vez más probable y que podría continuar hasta 0.95".

"La vuelta a los niveles previos al mantenimiento de los envíos de gas podría crear un colchón para alejar al euro del nivel de paridad, pero los altos precios de la energía (y los riesgos de suministro restantes) y un BCE relativamente moderado deberían seguir manteniendo al euro a la defensiva, lejos de 1.05".

El jefe de la Agencia Internacional de la Energía (AIE), Fatih Birol, ha declarado el martes que espera que el plan del G7 para limitar los precios del petróleo ruso sea aceptado por varios países.

Comentarios adicionales

Cualquier limitación de los precios del petróleo ruso debería incluir los productos refinados.

La AIE trabaja en un plan para coordinar la respuesta a las interrupciones del suministro de minerales críticos.

El impulso bajista adicional podría arrastrar al GBP/USD a una prueba de 1.1800 en las próximas semanas, comentan los estrategas de divisas del UOB Group Lee Sue Ann y Quek Ser Leang.

Comentarios destacados

Vista de 24 horas: "Ayer, el GBP/USD cayó por debajo del mínimo de la semana pasada en 1.1877 (mínimo de 1.1868) antes de rebotar. El impulso bajista ha mejorado, aunque no mucho. Aunque el GBP/USD podría bajar, cualquier debilidad podría limitarse a una prueba de 1.1850. Es poco probable que el soporte principal en 1.1800 se vea amenazado. La resistencia se encuentra en 1.1940 y después en 1.1970".

Próximas 1-3 semanas: "En nuestro último relato del viernes pasado (8 de julio, GBP/USD en 1,2025), mantuvimos la opinión de que la reciente debilidad del GBP/USD ha terminado y esperábamos que el GBP/USD se consolidara y comerciara entre 1.1900 y 1.2165. No esperábamos la fuerte caída de ayer a 1.1868. El impulso bajista a corto plazo ha mejorado, aunque no mucho. A partir de aquí, es probable que el GBP/USD cotice con un sesgo bajista hacia 1.1800. En este momento, las probabilidades de un descenso sostenido por debajo de 1.1800 no son altas. En general, sólo una ruptura de 1.2010 (nivel de "fuerte resistencia") indicaría que el GBP/USD no está preparado para bajar a 1.1800".

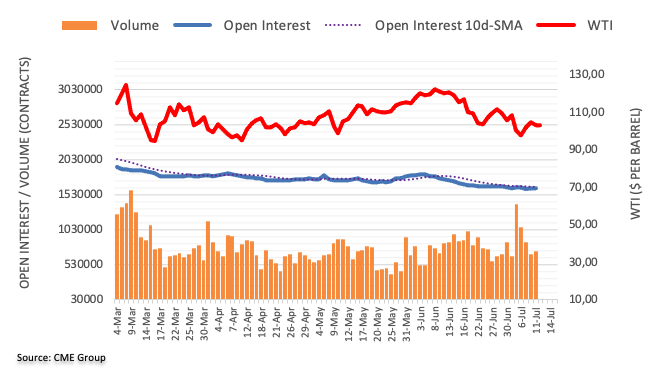

Los datos preliminares del CME Group para los mercados de futuros del petróleo crudo indican que los operadores recortaron sus posiciones de interés abierto en casi 1.500 contratos el lunes. Por otro lado, el volumen revirtió tres retrocesos diarios consecutivos y subió en unos 35.500 contratos.

El WTI se enfrenta a ganancias adicionales por encima de los 105.00$

El retroceso diario del lunes en los precios del WTI se debió a la disminución del interés abierto. Por ello, no parece que se vayan a producir más pérdidas por el momento, lo que deja el siguiente objetivo para la materia prima en los recientes máximos por encima de los 105.00$ antes del máximo semanal de 114.00$ (29 de junio).

Un alto funcionario del Tesoro de EE.UU. ha dicho el martes que "si no se aplica la propuesta de limitar el precio del petróleo ruso, con una exención para las compras por debajo del límite, el precio del petróleo podría subir hasta cerca de los140$/barril".

Comentarios adicionales

La secretaria del Tesoro de EE.UU., Janet Yellen, hablará de la aplicación del límite propuesto para el precio del petróleo con el ministro japonés de Finanzas, Shunichi Suzuki, cuando se reúnan el martes.

Yellen discutirá la propuesta de limitar el precio del petróleo ruso con Suzuki, el objetivo es minimizar el impacto negativo en Japón y otros países, mientras se recortan los ingresos de Rusia.

Japón ha expresado su preocupación por la propuesta de limitar el precio a un nivel demasiado bajo, pero no ha rechazado el rango de 40$ a 60$ por barril.

Yellen le dirá al ministro de Finanzas japonés que EE.UU. sigue siendo muy fuerte a pesar de la inflación y la caída del PIB en el primer trimestre.

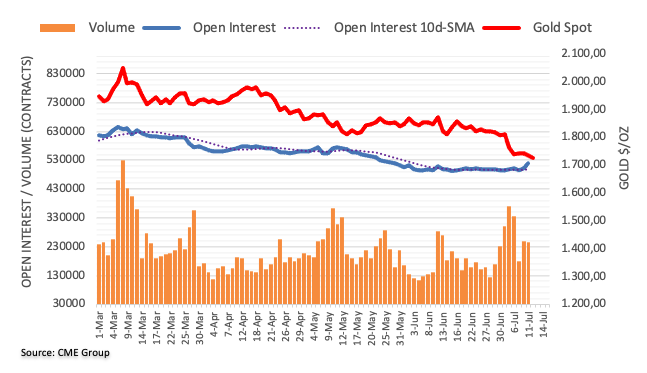

El interés abierto en los mercados de futuros del Oro subió por segunda sesión consecutiva el lunes, esta vez en unos 17.800 contratos según las impresiones avanzadas del CME Group. El volumen, en cambio, retomó la tendencia a la baja y se redujo en unos 1.200 contratos.

Oro: El siguiente soporte es 1.700$

El oro comenzó la semana a la defensiva en medio de un aumento del interés abierto, que apoya un descenso adicional a muy corto plazo. La ruptura del mínimo de septiembre de 2021 en torno a los 1.720$ expone un posible retroceso a la zona de los 1.700$.

En medio de los renovados brotes de covid en toda China, debido a las subvariantes de ómicron BA4 y BA5, el país ha anunciado el bloqueo de Wugang, en la provincia de Henan.

La ciudad, situada en uno de los centros siderúrgicos de China, ha sido confinada durante tres días después de que se detectara una sola infección por covid. La provincia central de Anhui, productora de acero, automóviles y ordenadores, es la más afectada.

Los mercados siguen preocupados por la posibilidad de que se repita el bloqueo de dos meses en Shanghai, después de que los casos de coronavirus en el centro financiero del país aumentaran al ritmo más rápido desde finales de mayo.

Mientras tanto, las autoridades de Hong Kong anunciaron que están estudiando la posibilidad de implantar un sistema de código sanitario electrónico para restringir los movimientos de las personas infectadas por el COVID-19, así como las llegadas del extranjero.

Los estrategas de divisas del UOB Group Lee Sue Ann y Quek Ser Leang sugieren que el EUR/USD podría regresar por debajo del nivel de la paridad a corto plazo.

Comentarios destacados

Vista de 24 horas: "El EUR/USD se desplomó ayer hasta 1.0032 antes de cerrar con un tono débil en 1.0039 (-1.41%). El fuerte impulso bajista sugiere que el EUR/USD podría romper el soporte crítico de 1.0000. Sin embargo, en vista de las condiciones de sobreventa, el EUR/USD no podrá mantenerse por debajo de este nivel (el siguiente soporte está en 0.9960). La resistencia se encuentra en 1.0095, seguida de 1.0130".

Próximas 1-3 semanas: "Hemos mantenido una opinión negativa sobre el EUR/USD desde finales del mes pasado. En nuestro último relato del viernes pasado (8 de julio, EUR/USD en 1,0185), destacamos que todavía parece probable una mayor debilidad del euro, aunque las condiciones de sobreventa podrían ralentizar el ritmo de cualquier nuevo descenso. Indicamos que 'el siguiente soporte por debajo de 1.0100 está en 1.0000'. Posteriormente, el EUR/USD cayó por debajo de 1.0100, rebotó y ayer (11 de julio) se desplomó hasta un mínimo de 1.0032. El sólido impulso bajista sugiere que una ruptura de 1.0000 no sería sorprendente. Los siguientes niveles en los que hay que fijarse son 0.9960 y 0.9920. Al alza, la ruptura de 1.0180 (nivel de "fuerte resistencia" anteriormente en 1.0270) indicaría que la debilidad del EUR/USD se ha estabilizado."

©2000-2026. Todos los derechos reservados.

El sitio es administrado por Teletrade D.J. LLC 2351 LLC 2022 (Euro House, Richmond Hill Road, Kingstown, VC0100, St. Vincent and the Grenadines).

La información presentada en el sitio, no es una base para tomar decisiones de inversión y es proporcionada sólo con fines informativos.

La empresa no atiende ni presta servicio a clientes residentes en Estados Unidos, Canadá y los países incluidos en la lista negra del FATF.

La realización de operaciones comerciales en los mercados financieros con instrumentos financieros de margen, abre grandes oportunidades y permite a los inversores que estén dispuestos a correr riesgos a obtener altos rendimientos, pero al mismo tiempo conlleva un nivel de riesgo de pérdidas potencialmente alto. Por lo tanto, antes de comenzar a comercializar, se debe tomar de manera responsable a la cuestión de elegir la estrategia de inversión correspondiente, teniendo en cuenta los recursos disponibles.

Uso de información: al usar completamente o parcialmente los materiales del sitio, el enlace a TeleTrade como fuente de información es obligatorio. El uso de materiales en Internet debe ir acompañado de un hipervínculo al sitio teletrade.org. Importación automática de materiales e información del sitio está prohibida.

Para cualquier duda o pregunta, póngase en contacto con pr@teletrade.global.