- Análisis

- Noticias y herramientas

- Noticias del mercado

Noticias de mercados

El Producto Interior Bruto (PIB) de Nueva Zelanda cayó un 3.7% en el tercer trimestre del año después de haber subido un 2.4% en el segundo (cifra revisada a la baja desde el 2.8%). El resultado mejora el consenso del mercado, que esperaba un descenso del 4.5%. Esta es la primera caída vista desde el cuarto trimestre de 2020, cuando se situó en el -1%.

El PIB interanual del tercer trimestre retrocedió al -0.3% desde el +17.9% anterior (cifra revisada al alza desde el 17.4%), mejorando el -1.6% esperado por el mercado.

Reacción NZD/USD

El NZD/USD opera positivo en el día tras la publicación del dato. Con el anuncio de la Fed, el par cayó con fuerza a 0.6701, nuevo mínimo de trece meses, pero posteriormente recuperó más de 85 pips, elevándose a la zona 0.6789, máximo de dos días. Al momento de escribir, el kiwi cotiza contra el dólar sobre 0.6786, ganando un 0.06% diario.

Esto es lo que necesita saber para operar este jueves 16 de diciembre:

Los participantes de los mercados contuvieron la respiración antes de la decisión de política monetaria de la Reserva Federal de EE.UU., con el dólar fortaleciéndose pero sin romper ningún nivel relevante. El banco central confirmó que acelerará el ritmo de la reducción a partir de enero de 2022. Como se esperaba, la Fed decidió dejar las tasas sin cambios y recortar la compra de bonos en 30 mil millones de dólares por mes.

El presidente de la Reserva Federal de EE.UU., Jerome Powell, señaló que la actividad económica se expandirá a un ritmo sólido este año, y agregó, sin embargo, que la variante Ómicron presenta riesgos para las perspectivas. Sobre el empleo, dijo que todos los funcionarios creen que el mercado laboral alcanzará el máximo de empleo el próximo año. En cuanto a la inflación, la atención sigue centrada en los cuellos de botella y las limitaciones de la oferta, aunque se espera que disminuya aproximándose al 2% para fines de 2022. A medida que se digirió el evento, las acciones encontraron la fuerza para volverse verdes, empujando al dólar hacia abajo.

El dólar estadounidense se recuperó inicialmente con el titular, pero se volvió hacia el sur con la conferencia de prensa del presidente Powell, terminando el día a la baja frente a la mayoría de sus principales rivales. Powell señaló que no subiría las tasas antes de terminar el tapering, enfriando las expectativas especulativas. Las acciones repuntaron gracias al alivio, presionando a la moneda estadounidense.

El EUR/USD se acercó al nivel de 1.1300 pero se mantiene por debajo de él a la espera del BCE. El Banco Central Europeo anunciará su decisión sobre política monetaria y se prevé que mantendrá sin cambios su política actual. En la semana anterior, hubo conversaciones de mercado que señalaron una posible extensión del apoyo financiero, a pesar de que la presidenta Christine Lagarde repitió que el Programa de Compras de Emergencia Pandémica finalizará en marzo de 2022.

El GBP/USD alcanzó su punto máximo en 1.3282 y actualmente cotiza en 1.3260. El máximo se alcanzó tras la publicación de los datos de inflación del Reino Unido, que se dispararon a un récord de 5.1% interanual en noviembre.

El dólar australiano fue el que más se apreció, ahora cotiza alrededor de 0.7170 frente al dólar, y se dirige a la publicación de los datos de empleo australianos. El USD/CAD retrocedió a 1.2840.

El oro registró un nuevo mínimo de varios meses de 1752$, recuperándose luego para ubicarse alrededor de 1778. Los precios del petróleo crudo avanzaron junto con las acciones, y el WTI cotiza ahora alrededor de 71.50 dólares el barril.

- El S&P 500 volvió a subir por encima de 4700 a pesar de que la Fed señaló que espera subir tres veces los tipos en 2022.

- Las acciones disfrutaron de una reacción de "vender el rumor, comprar el hecho" para el anuncio de política y las perspectivas alcistas de la Fed para 2022.

La renta variable estadounidense se recuperó tras el último anuncio de política de la Fed y la conferencia de prensa posterior a la reunión con el presidente Jerome Powell. El S&P 500 ganó más de 1.6% para cerrar por encima de 4700, muy cerca de los niveles récord de cierre. En tanto, el índice Nasdaq 100 subió más del 2.0% y retrocedió fácilmente por encima del nivel de 16.000 a cerca de 16.300, mientras que el Dow ganó más de 1.0% y estuvo a punto de recuperarse al nivel de 36.000. El VIX bajó casi tres puntos a poco más de 19.0.

A pesar del optimismo de la Fed, las acciones se dispararon, con el impulsor de este rally quedando poco claro. Algunos citaron una venta del rumor y compra del hecho. Es decir, los operadores se estaban posicionando cautelosamente en el período previo a la reunión de la Fed y, una vez que el evento de riesgo estaba fuera del camino (a pesar de ser un poco más optimista de lo previsto), los mercados dieron luz verde para recuperarse. Otros apuntaron que, con el último gran evento de riesgo de EE.UU. ahora fuera del camino para 2021, el típico "rally de navidad" de diciembre puede ponerse en marcha.

Niveles Técnicos

- El USD/JPY sube después de que la Fed anunciara una reducción más rápida del QE.

- Según las proyecciones del diagrama de puntos, los miembros de la Fed prevén tres aumentos de tipos en 2022.

El USD/JPY recupera la cifra de 114.00 ya que la Fed decidió mantener las tasas en el rango de 0 a 0,25% mientras aumentaba la velocidad de reducción de las compras de bonos. Además, según el diagrama de puntos, las proyecciones estiman al menos tres aumentos de tasas en 2022.

Los rendimientos de los bonos estadounidenses están aumentando en el mercado, con el rendimiento a 10 años avanzando dos puntos básicos, situándose en el 1.46%, mientras que el índice del dólar estadounidense sube un 0.11%, a 96.68.

USD/JPY reacción

El USD/JPY alcanzó un máximo diario cerca de las 114.30. Sin embargo, el movimiento alcista se desvaneció con la comparecencia de Powell.

Al alza, la próxima resistencia sería el máximo del 20 de octubre en 114.70, seguido de 115.00.

En el lado negativo, el primer soporte sería la DMA de 50 en 113.75, seguido por el mínimo del 10 de diciembre en 113.21.

Niveles Técnicos

El presidente de la Fed, Jerome Powell, dijo en su conferencia de prensa posterior a la reunión de política monetaria que si la economía se desacelerara, eso ralentizaría el ritmo de los aumentos de tasas.

Declaraciones destacadas:

"Hay mucha incertidumbre sobre Ómicron".

"El efecto de Ómicron en la economía dependerá de su efecto sobre la oferta y la demanda".

"La gente está aprendiendo a vivir con las variantes".

"A medida que se vacuna a más personas, menor es el efecto económico".

"Delta dañó el trabajo en las cadenas de suministro globales".

"Sabremos mucho más sobre Ómicron en unas pocas semanas".

"Dada la fortaleza de la demanda en la economía, es apropiado avanzar en el tapering. Ómicron no tiene mucho que ver con eso".

El presidente de la Fed, Jerome Powell, dijo en su conferencia de prensa posterior a la reunión de política monetaria que no es apropiado subir las tasas mientras la reducción del programa de compra de bonos está en curso.

Declaraciones destacadas:

"Hemos aprendido con respecto al balance general que es mejor ajustar metódicamente debido a la sensibilidad del mercado".

"No hemos tomado una posición sobre si debería hacer una pausa entre el final de la reducción y la primera subida de tipos".

"Discutimos la secuencia de eventos relacionados con la liquidación del balance la última vez".

El presidente de la Fed, Jerome Powell, dijo en su conferencia de prensa posterior a la reunión que la inflación superará el objetivo del 2.0% hasta bien entrado el próximo año.

Declaraciones destacadas:

"Los cuellos de botella y las limitaciones de suministro han sido mayores y más duraderos de lo previsto".

"Los aumentos de precios ahora son más amplios".

"El crecimiento de los salarios hasta ahora no ha contribuido de manera importante a la elevada inflación".

"Se espera que la inflación caiga más cerca del 2% para fines de 2022".

"Entendemos que la alta inflación es una dificultad".

"Estamos comprometidos con nuestro objetivo de estabilidad de precios".

"Usaremos nuestras herramientas para respaldar el mercado laboral y evitar que se arraigue una inflación más alta".

"Observaremos con atención para ver si la economía se mueve en línea con las expectativas".

"Creemos que se alcanzará el pleno empleo el próximo año".

"Esperamos dejar las tasas en cero hasta alcanzar el nivel máximo de empleo".

"Esperamos un ritmo gradual de reafirmación de la política".

El presidente de la Fed, Jerome Powell, en su habitual conferencia de prensa posterior a la reunión de política monetaria, dijo que la evolución económica y las perspectivas justificaban un ritmo más rápido de reducción del programa de compra de bonos.

Declaraciones destacadas:

"La actividad económica va camino de expandirse a un ritmo sólido este año".

"La demanda sigue siendo muy fuerte".

"El aumento de casos de covid en las últimas semanas y la aparición de Ómicron plantea riesgos para las perspectivas".

"Todavía vemos un rápido crecimiento económico".

"En medio de la mejora de las condiciones del mercado laboral, la economía ha avanzado rápidamente hacia el objetivo de empleo".

"La reciente mejora en el mercado laboral ha reducido las diferencias entre los grupos económicos y raciales".

"Algunos que de otro modo estarían buscando trabajo todavía están fuera de la fuerza laboral debido a la pandemia".

"Los empleadores tienen dificultades para cubrir puestos de trabajo y los salarios aumentan al ritmo más rápido en muchos años".

"Los empleadores tienen dificultades para cubrir puestos de trabajo, los salarios aumentan al ritmo más rápido en años".

"Creemos que el mercado laboral seguirá mejorando".

El EUR/USD ha perdido 35 pips tras el anuncio de doblar el ritmo de reducción en el programa de compra de bonos de la Fed. El par ha caído desde la zona 1.1256 a 1.1221, nuevo mínimo de 19 días.

La Reserva Federal mantuvo sus tipos de interés sin cambios en la última reunión del año en el rango del 0.0%-0.25%, tal como se esperaba, pero dobló el ritmo del tapering a 30.000 millones de dólares por mes desde los 15.000 actuales. Además, las proyecciones de subidas de tasas aumentaron a tres para 2022, más de lo esperado.

Los operadores del par aguardan ahora la comparecencia de Jerome Powell, presidente de la Fed. Si el mandatario insinúa una primara subida en marzo, el dólar podría fortalecerse aún más, enviando al EUR/USD a nuevos mínimos.

EUR/USD Niveles

Con el par cotizando sobre 1.1229 al momento de escribir, cayendo un 0.22% en el día, el siguiente soporte a considerar aparece en la zona 1.1200. Más abajo espera el mínimo del año en 1.1185 registrado el pasado 24 de noviembre. Si se rompe, la caída podría acercar al euro/dólar a la región 1.1100.

Al alza, el cruce necesitaría recuperarse por encima de 1.1300 para realmente ganar impulso en dirección a 1.1323, techo del 14 de diciembre. Más arriba espera la barrera 1.1354, máximo del 8 de diciembre.

La Reserva Federal de Estados Unidos ha decidido dejar sin cambios sus tasas de interés en el rango del 0.0% al 0.25% por décimo quinta reunión consecutiva, tal como se esperaba.

La Fed ha comunicado que el ritmo de reducción del programa de compra de bonos del banco aumentará a 30 mil millones de dólares por mes desde los actuales 15 mil millones mensuales. Eso significa que las compras netas de activos caerán a cero antes de finales de marzo de 2022.

Comunicado del FOMC

La Reserva Federal se compromete a utilizar su gama completa de herramientas para respaldar la economía de los EE.UU. en este momento desafiante, promoviendo así sus objetivos máximos de empleo y estabilidad de precios.

Con los avances en materia de vacunación y un fuerte apoyo político, los indicadores de actividad económica y empleo han seguido fortaleciéndose. Los sectores más afectados por la pandemia han mejorado en los últimos meses pero continúan viéndose afectados por el COVID-19. Las ganancias laborales han sido sólidas en los últimos meses y la tasa de desempleo ha disminuido sustancialmente. Los desequilibrios de la oferta y la demanda relacionados con la pandemia y la reapertura de la economía han seguido contribuyendo a los elevados niveles de inflación. Las condiciones financieras generales siguen siendo acomodaticias, reflejando en parte las medidas de política para apoyar la economía y el flujo de crédito a los hogares y empresas estadounidenses.

El rumbo de la economía sigue dependiendo del curso del virus. Se espera que los avances en las vacunaciones y la reducción de las limitaciones de la oferta respalden los continuos avances en la actividad económica y el empleo, así como una reducción de la inflación. Persisten los riesgos para las perspectivas económicas, incluidas las nuevas variantes del virus.

El Comité busca lograr el nivel máximo de empleo y una tasa de inflación del 2% a largo plazo. En apoyo de estos objetivos, el Comité decidió mantener el rango objetivo para la tasa de fondos federales entre 0 y 0.2%. Dado que la inflación ha superado el 2% durante algún tiempo, el Comité espera que sea apropiado mantener este rango objetivo hasta que las condiciones del mercado laboral hayan alcanzado niveles consistentes con las evaluaciones del Comité de empleo máximo. A la luz de la evolución de la inflación y la mejora adicional en el mercado laboral, el Comité decidió reducir el ritmo mensual de sus compras netas de activos en 20 mil millones de dólares para los valores del Tesoro y en 10 mil millones para los valores respaldados por hipotecas. A partir de enero, el Comité aumentará sus tenencias de valores del Tesoro en al menos 40 mil millones por mes y de valores respaldados por hipotecas en al menos 20 mil millones por mes. El Comité considera que probablemente serán apropiadas reducciones similares en el ritmo de las compras netas de activos cada mes, pero está preparado para ajustar el ritmo de las compras si los cambios en las perspectivas económicas lo justifican. Las compras y tenencias de valores en curso por parte de la Reserva Federal continuarán fomentando el funcionamiento fluido del mercado y las condiciones financieras acomodaticias, lo que respaldará el flujo de crédito a hogares y empresas.

Al evaluar la postura apropiada de la política monetaria, el Comité continuará monitoreando las implicaciones de la información entrante para las perspectivas económicas. El Comité estaría dispuesto a ajustar la orientación de la política monetaria según corresponda si surgen riesgos que pudieran impedir el logro de las metas del Comité. Las evaluaciones del Comité tomarán en cuenta una amplia gama de información, incluidas lecturas sobre salud pública, condiciones del mercado laboral, presiones inflacionarias y expectativas de inflación, y desarrollos financieros e internacionales.

Los votantes a favor de la acción de política monetaria fueron Jerome H. Powell, presidente; John C. Williams, vicepresidente; Thomas I. Barkin; Raphael W. Bostic; Michelle W. Bowman; Lael Brainard; Richard H. Clarida; Mary C. Daly; Charles L. Evans; Randal K. Quarles; y Christopher J. Waller.

El gobernador del Banco de Canadá, Tiff Macklem, dijo el miércoles que la cantidad significativa de holgura que había en la economía canadiense ahora ha disminuido sustancialmente, según Reuters. Previamente, Macklem habló sobre las perspectivas a más largo plazo de la política del BoC.

Dijo que las tasas de interés neutrales más bajas significan que es probable que necesitemos de manera excepcional una guía a futuro y un QE con más frecuencia y, con las tasas de interés más bajas en todo el mundo, es probable que el banco reduzca su tasa de política al límite inferior efectivo (es decir, justo por encima de cero ) con mayor frecuencia en respuesta a los impactos que pueda haber en la economía.

El USD/JPY ha subido cerca de 30 pips este miércoles, desde el mínimo intradiario de finales de la sesión asiática en 113.62 hasta el nuevo máximo de siete días alcanzado en la apertura americana en 113.90.

El par, que se mantiene operando lateralmente en un estrecho rango de negociación entre 113.00 y 113.95 desde el pasado 7 de diciembre, está a la espera del anuncio del FOMC de esta tarde/noche para tomar una dirección y romper el rango.

Una Reserva Federal optimista podría funcionar como catalizador e impulsar al dólar al alza contra el yen, mientras que un comunicado pesimista podría provocar el efecto contrario.

USD/JPY Niveles

Con el par operando al momento de escribir sobre 113.84, ganando un 0.09% en el día, la próxima barrera alcista está en la región 114.00. Una ruptura clara por encima podría conducir hacia la resistencia 115.52, techo del 24 de noviembre y el nivel más alto visto desde enero de 2017.

A la baja, un quiebre de la región 113.00 podría llevar hacia el soporte situado en 112.53/56, suelo del 30 de noviembre y del 3 de diciembre, respectivamente. Por debajo, el objetivo estará en 112.15, suelo del 11 de octubre.

El Reino Unido reportó un número récord de infecciones por Covid-19 el miércoles de 78.610, un salto de casi 20.000 desde la cifra de 59.600 del martes. Este ha sido el recuento diario más alto desde el inicio de la pandemia, aunque vale la pena señalar que las pruebas están más extendidas en el Reino Unido que en cualquier momento previo, y son mucho más accesibles que en la mayoría de los demás países desarrollados.

Hay que poner especial atención sobre las tasas de infección del covid-19 del Reino Unido en este momento, con el gobierno advirtiendo que Ómicron se está extendiendo a un ritmo rápido en el país y a raíz de la reciente imposición de nuevas restricciones. Funcionarios de salud han advertido que el tiempo de duplicación de Ómicron podría estar ahora por debajo de dos días y se especula que el gobierno del Reino Unido podría endurecer aún más las restricciones en las próximas semanas en un intento de evitar que los hospitales se vean desbordados en el nuevo año.

Las tasas de infección seguirán aumentando, con la variante Ómicron siendo hasta cuatro veces más transmisible que la variante Delta, según un estudio publicado por científicos japoneses la semana pasada. Lo más importante a observar será el grado en que un aumento de las infecciones se traduce en un incremento de las hospitalizaciones (y, lamentablemente, también de la mortalidad).

Reacción mercado

La libra ha caído a nuevos mínimos del día en 1.3206 tras conocerse la noticia. Previamente, el par ya había perdido más de 70 pips desde el máximo de ocho días alcanzado en la apertura europea en 1.3282. Al momento de escribir, el GBP/USD recupera algo de terreno y cotiza sobre 1.3226, muy cerca de su precio de apertura.

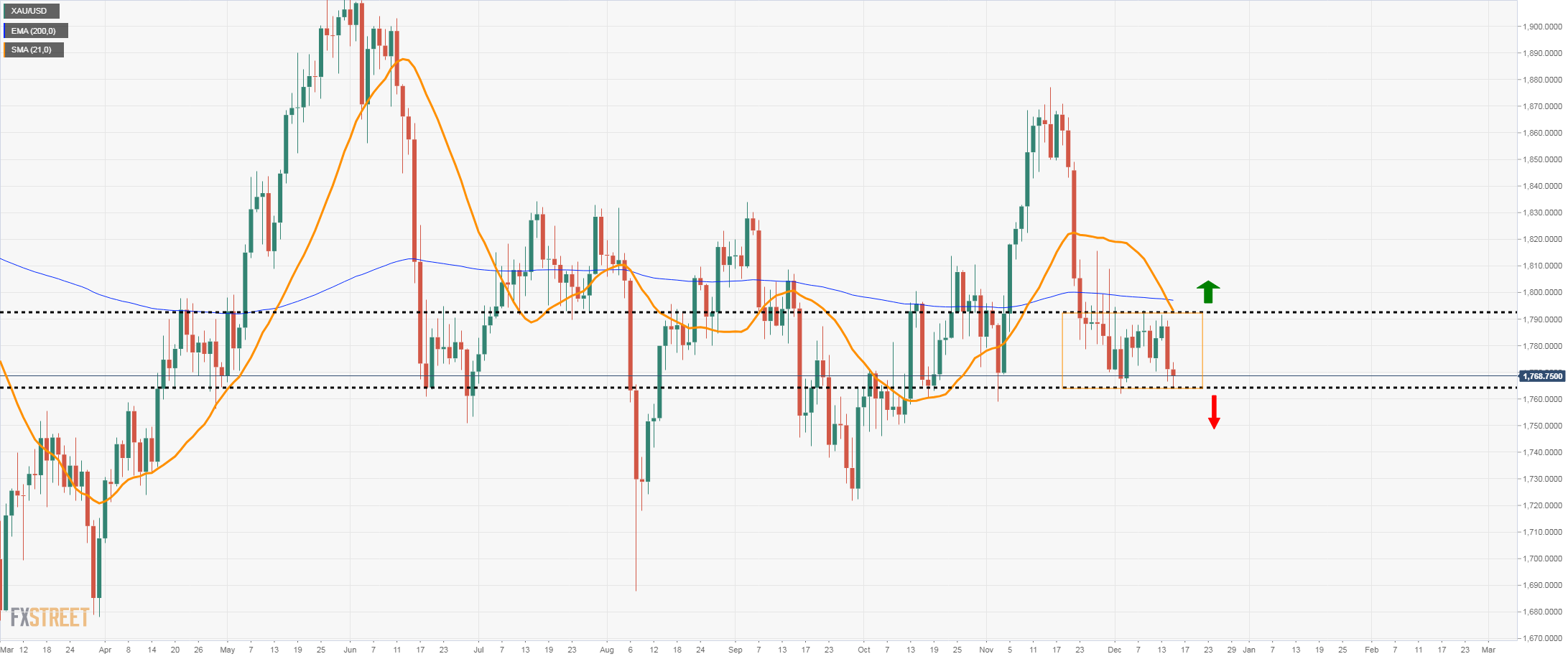

- El oro se mueve lateralmente con un sesgo bajista a la espera del FOMC.

- Es probable que la volatilidad salte con la declaración de la Fed.

- XAU/USD mira a los mínimos de diciembre, todo puede cambiar drásticamente.

El oro está cayendo el miércoles, antes de la decisión de la Reserva Federal. Recientemente, el par tocó fondo en 1763$, el nivel más bajo desde el 3 de diciembre y luego repuntó hacia 1770$. El precio se mueve lateralmente con un sesgo bajista.

El informe de ventas minoristas de noviembre en Estados Unidos estuvo por debajo de las expectativas e impulsó el oro durante unos minutos. Después de alcanzar los 1774 dólares, se volvió a la baja en medio de un dólar estadounidense más fuerte durante la sesión americana.

El entorno de aversión al riesgo mantuvo los rendimientos estadounidenses bajo control y ofreció cierto apoyo al metal amarillo. Lo que decida la Fed y lo que Powell diga tendrá un gran impacto en el mercado del Tesoro, por lo tanto en los precios del oro. La declaración se dará a conocer a las 19:00 GMT, incluyendo las proyecciones de los miembros del FOMC.

Niveles a buscar después de la Fed

El oro se ha estado moviendo lateralmente desde diciembre y se ha establecido en niveles críticos. En el lado positivo está el área alrededor de 1790/95$, una línea horizontal, y también cercana a las medias móviles de 20 y 200 días. Una ruptura firme por encima y una confirmación deben despejar el camino a más ganancias por encima de 1800$.

Por otro lado, 1765$ es un nivel clave que debería conducir a más pérdidas si se rompe sobre una base sostenida, apuntando a 1745/50$. Por debajo, el siguiente soporte se sitúa en 1730$.

La volatilidad y los movimientos exagerados son probables durante el anuncio del FOMC y más tarde durante la conferencia de prensa de Powell.

Niveles técnicos

El GBP/USD comenzó la jornada del miércoles con una fuerte subida en la apertura eruopea a 1.3282, techo de ocho días, después que se supiera que la inflación de Reino Unido creció un 5.1% interanual en noviembre, por encima del 4.7% esperado. Posteriormente, la libra ha ido cediendo terreno contra el dólar, dejándose cerca de 70 pips hasta caer en los últimos minutos a un mínimo diario en 1.3213.

El retroceso mayor del par se ha producido tras los datos de Estados Unidos, que han revelado que las ventas minoristas de noviembre crecieron solo un 0.3% mensual, por debajo del 0.8% estimado. La cautela antes de la Fed ha provocado una apertura en rojo de Wall Street, generando un sentimiento de aversión de riesgo a la espera de que el banco central estadounidense revele sus intenciones sobre las 19.00 GMT.

Además, los operadores del par libra/dólar aguardan mañana por la mañana la decisión del Banco de Inglaterra, esperándose que no mueva sus tasas de interés debido a la aparición de la variante Ómicron del covid, que ha generado nuevos temores para la economía británica.

GBP/USD Niveles

Con el par operando sobre 1.3221 al momento de escribir, igualando su precio de apertura, un retroceso mayor encontrará soporte un sólido soporte en 1.3191, suelo del 10 y del 14 de diciembre. Más abajo espera la zon 1.3170/60, mínimo del 9 y del 8 de diciembre, respectivamente. 1.3160 es además el nivel más bajo tocado por la libra desde diciembre de 2020.

En caso de recuperarse al alza, la primera resistencia estará en el máximo del día, 1.3282. Una superación del nivel psicológico 1.3300 abrirá las puertas hacia 1.3370, techo del 30 de noviembre.

El EUR/USD ha cambiado poco antes de la decisión de la Reserva Federal. Se espera ampliamente que la Fed acelere la reducción de sus compras de bonos, lo que debería arrastrar al par hacia abajo en dirección a 1.10, según informan los economistas de Scotiabank.

Las débiles perspectivas de inflación pesarán sobre el euro

"Dado que la inflación no conseguirá la meta del 2% en la última parte del horizonte previsto, parece muy poco probable que el BCE aumente los tipos antes de finales de 2023/principios de 2024 y esto requeriría expectativas de inflación sostenidas en torno al 2%".

"Los precios de mercado que contemplan subidas de tipos de 10 puntos básicos a finales de 2022 y otros 20 puntos básicos a finales de 2023 son demasiado optimistas y creemos que los diferenciales de tipos a corto plazo seguirán actuando como un determinante importante del bajo rendimiento del EUR en los próximos dos años".

"La confirmación de hoy de la aceleración del ajuste por parte de la Fed, que probablemente será seguida por un alza de tasas en el segundo trimestre, actuará para arrastrar el euro hacia 1.10 en los próximos meses, si no antes, junto con las preocupaciones por la energía y el virus en la eurozona".

- El índice manufacturero de la Reserva Federal de Nueva York subió inesperadamente a 31.9 en diciembre.

- A pesar de las buenas cifras, el informe fue ignorado debido a la publicación simultánea de las ventas minoristas estadounidenses, más débiles de lo esperado.

- Los mercados de divisas se centran en el anuncio de política de la Fed más adelante en la sesión.

El índice general de condiciones comerciales de la Encuesta de Manufactura Empire State de la Fed de Nueva York subió sorpresivamente a 31.9 en diciembre, frente a los 30.9 de noviembre. El resultado mejora notablemente el consenso del mercado, que esperaba un retroceso a 25 puntos.

Detalles del comunicado

"La actividad empresarial continuó creciendo fuertemente en el estado de Nueva York."

"El índice de nuevos pedidos y los índices de envíos cambiaron poco a 27.1, lo que apunta a otro mes de fuerte crecimiento en ambas áreas".

"El índice para el número de empleados llegó a 21.4, indicando un sólido aumento en el empleo, y el índice promedio de la semana laboral cayó a 12.1, sugiriendo un modesto aumento en las horas trabajadas".

"El índice de precios pagados bajó tres puntos a 80.2, y el índice de precios recibidos cayó seis puntos a 44.6, lo que indica aumentos sustanciales continuos tanto en los precios de los insumos como en los precios de venta, aunque a un ritmo ligeramente más lento que en noviembre".

"Las empresas fueron generalmente optimistas sobre las perspectivas a seis meses, aunque el optimismo se mantuvo por debajo de los niveles vistos en septiembre y octubre. El índice para las condiciones empresariales futuras se mantuvo estable en 36.4."

- El USD/CAD se mantiene en zona de máximos en casi tres meses.

- Sin cambios significativos tras datos de EE.UU. y de Canadá.

- El foco se mantiene en la reunión de la Fed.

El USD/CAD está subiendo por sexta jornada consecutiva el miércoles y opera en la zona de 1.2880, en el nivel más alto desde mediados de septiembre. El tono alcista sigue firme en el par en la previa de la decisión de la Reserva Federal. Alcanzó un pico en 1.2886 y sigue firme en esta zona, con el tono alcista intacto, pese a los indicadores de sobrecompra.

Tras datos, foco 100% en la Fed

Se conoció que la inflación en Canadá subió 0.2% en noviembre, en línea con las expectativas. Al mismo momento, se publicó el reporte de ventas minoristas de EE.UU. que mostró un avance del 0.3%, inferior al incremento esperado del 0.8%. El dólar se debilitó en el mercado luego de estas cifras pero en forma modesta.

El foco de atención ahora está puesto en forma completa sobre lo que será la reunión de la Reserva Federal. La decisión se publicará a las 19:00 GMT. Se esperan anuncios de la Fed con respecto al programa de compras. Además las proyecciones macroeconómicas de los miembros del FOMC son de esperar que tengan un amplio impacto sobre el dólar y el mercado en general.

Dicho evento pondrá en riesgo la actual tendencia alcista. Un cierre en los niveles actuales o más arriba, confirmaría el quiebre de una barrera importante en la zona de 1.2850. Mientras que de reingresar por debajo, sería de esperar un movimiento correctivo significativo.

Niveles técnicos

Los datos de inflación de Canadá de noviembre mostraron cifras en línea con las expectativas del mercado. El Índice de Precios al Consumidor subió 0.2%, igualando el consenso del mercado y menos que el 0.7% el mes anterior. La tasa anual se mantuvo en 4.7%.

El índice de precios subyacente del Banco de Canadá se mantuvo sin cambios en noviembre, siendo que se esperaba un incremento del 0.1%. Con respecto a doce meses atrás la suba fue del 3.6%, una moderación con respecto al 3.8% de octubre.

El USD/CAD se mantuvo en la zona de máximos diarios tras el dato, en torno a 1.2870/80. En el mismo momento se conoció el reporte de ventas minoristas de noviembre de EE.UU. que mostró cifras por debajo de lo esperado y debilitó al dólar en forma modesta. Más adelante el miércoles, la Reserva Federal anunciará la decisión de política monetaria a las 19:00 GMT. Allí está el foco de atención de los operadores.

Las ventas minoristas en noviembre subieron 0.3% en EE.UU., cifra que estuvo por debajo del consenso del mercado de un 0.8%, y fue significativamente menor a la de octubre cuando subieron 1.8% (revisado desde 1.7%). Fue la suba mensual más baja de los últimos cuatro meses.

Las ventas del grupo de control cayeron en forma inesperada 0.1% contra la expectativa de un incremento del 0.7%. Sin tener en cuenta vehículos, las ventas subieron un 0.3% en contra del incremento esperado del 0.9%.

El dólar retrocedió en el mercado en forma modesta tras el dato, que fue de los últimos antes del evento clave del día, que será la decisión de la Reserva Federal a las 19:00 GMT y luego la conferencia de prensa de Jerome Powell.

El USD/JPY sigue teniendo dificultades para hacer un movimiento decisivo en cualquier dirección y permanece relativamente tranquilo por encima de 113.50, describen los analistas de Credit Suisse. Ven esta consolidación como temporal antes de una reanudación de los recorridos en dirección alcista, en línea con la tendencia central.

Declaraciones clave:

"El USD/JPY extiende su consolidación y con una base importante en su lugar esta pausa se mantiene como temporal antes de que eventualmente se reanude la tendencia alcista central."

"Por encima de 113.96 sigue necesario para marcar una base a corto plazo, lo que agrega peso a nuestra visión de fuerza de nuevo a 115.52/62 y eventualmente la tendencia bajista a largo plazo de 1990 en 116.90/117.00."

"El soporte se mantiene en 112.53/45 inicialmente, luego, más importante aún en el 'neckline" a la base principal en 111.84, potencialmente incluso 110.58 - el retroceso del 38.2% del rally de 2021."

- Decisión de la Fed acapara la atención del mercado, antes habrá datos de EE.UU.

- El peso mexicano tiene fuerte caída, en línea con descenso de otras monedas de la región.

El USD/MXN está moviéndose en sentido lateral el miércoles, convalidando la fuerte suba del martes, cuando trepó desde 21.05 hasta 21.27, el nivel más alto en una semana. Desde hace horas, el cruce opera entre 21.19 y 21.26, con el mercado a la espera de datos importantes y sobre todo, la decisión de la Fed. El jueves será el turno de Banxico.

Entre la Fed, cautela y Banxico

El miércoles a las 19:00 GMT el banco central de EE.UU. anunciará la decisión de política monetaria, que se espera incluya un incremento en el ritmo de la reducción del programa de compras. A su vez, las proyecciones mostrarían cierta expectativa de subas de tasas de interés para el 2022.

El cambio en las expectativas sobre la política de la Fed han presionado a las monedas de mercados emergentes, producto de la cautela que se generó en los mercados de renta variable. La posible suba en las tasas en EE.UU. son un factor negativo para las monedas como el peso mexicano.

La Fed se ve presionada por los datos de inflación para cambiar su actitud. En México la inflación también está en máximo en años, lo que llevaría a que Banxico vuelve a subir la tasa de interés de referencia el jueves en 25 puntos básicos a 5.25%. Incluso hay analistas que no descartan una suba aún mayor.

Desde el punto de vista técnico, el USD/MXN llega a estos eventos, rebotando desde el soporte clave de 20.90, y poniendo fin a la corrección bajista. Una confirmación sobre 21.35 apuntaría a más subas, con próxima resistencia fuerte en 21.50.

Niveles técnicos

- El USD/CHF sube por tercer día consecutivo, está cerca del máximo semanal.

- El dólar se mantiene firme pero sin avanzar en el mercado antes de la decisión de la Fed.

- El franco suizo enfrentar también la decisión el jueves del BCE.

El USD/CHF subió más cerca del extremo superior de su rango de negociación semanal durante la sesión europea, aunque tuvo dificultades para capitalizar el movimiento más allá de 0.9250.

El par se basó en el buen rebote del día anterior desde niveles debajo de 0.9200, o mínimos en una semana, y ganó algo momento en horas europeas el miércoles. El franco no se pudo favorecer de cierta debilidad en los mercados de renta variable. Por su parte, el dólar presente resultados mixto de cara a la reunión de la Reserva Federal.

Los inversores parecen convencidos de que la Fed se vería obligada a endurecer su política monetaria más pronto que lo previsto anteriormente para contener una inflación al alza. Las apuestas del mercado se reafirmaron con la publicación el martes del Índice de Precios al Productor de Estados Unidos el martes, que registró el mayor avance anual desde noviembre de 2010 y se aceleró a 9.6% interanual en noviembre.

Aparte de esto, un modesto repunte en torno a los rendimientos de los bonos del Tesoro de los Estados Unidos debería ayudar a reactivar la demanda en dólares y seguir prestando cierto apoyo al par USD/CHF. Los operadores, sin embargo, podrían abstenerse de realizar apuestas agresivas, más bien prefieren moverse al margen antes de la muy esperada decisión de política monetaria del FOMC, de las 19:00 GMT.

Mientras tanto, es probable que los operadores tomen indicaciones de las cifras mensuales de ventas minoristas de Estados Unidos. Esto, junto con los rendimientos de los bonos estadounidenses, influirá en la dinámica de precios en dólares.

Niveles técnicos

El euro ha seguido debilitándose frente al dólar en el último mes, y tocó un nuevo mínimo de un año en 1.1186, explican los analistas de MUFG Bank. Mantienen un sesgo bajista, pero ven que no está tan ponderado a la baja como antes.

Declaraciones clave:

"Seguimos creyendo que hay margen para que el EUR se debilite aún más frente al USD a corto plazo, pero una gran parte del ajuste bajista ya se ha producido ahora. Es más probable que más bajas a partir aquí tengan mayor dificultad, ya que la par encuentra un soporte más fuerte más cerca del nivel de 1.1000."

"Esperamos que la variante de Ómicron refuerce el argumento fundamental para un USD más fuerte en relación con el EUR. Existe un mayor riesgo de que se vuelvan a imponer restricciones más estrictas en Europa en comparación con los Estados Unidos".

"La Fed ha señalado que ahora está poniendo más peso en los riesgos de inflación al alza y planea acelerar los planes de ajuste. Podría ser un shock negativo más significativo para la economía estadounidense alterar materialmente los planes de la Fed. Por el contrario, esperamos que el BCE siga mostrando más cautela sobre el endurecimiento de la política. En general, el BCE seguirá siendo uno de los bancos centrales más dovish del G10, ya que sigue llevando a cabo el QE a través de casi, si no todo, el próximo año."

La tendencia alcista del índice del dólar estadounidense (DXY) se ha detenido después de enfrentar resistencia cerca de 97.00, explican los analistas de Société Générale. Ellos esperan que el DXY reanude su avance.

Declaraciones clave:

"Curiosamente, el índice ha cerrado en niveles similares al precio de apertura en las últimas tres semanas formando velas Doji; esto denota falta de claridad direccional."

"El MACD de día ha caído por debajo de su gatillo, pero permanece anclado dentro de territorio positivo, por lo tanto, la pausa parece ser transitoria."

"El mínimo de la semana pasada de 95.85 es la primera capa de soporte. Sólo si esto se quiebra, el retroceso se extendería hacia las proyecciones y una línea de tendencia de varios meses en 95.10/94.50. Este sería un nivel fundamental."

- El EUR/USD presenta una calma que podría verse alterada en las próximas horas.

- El euro luce con un sesgo negativo pero por el momento sosteniéndose sobre 1.1250.

- Antes de la Fed, habrá datos de ventas minoristas en EE.UU.

El EUR/USD luce en calma, moviéndose alrededor de 1.1260/65, antes de una posible tormenta, que podría desatarse con las decisiones de los bancos centrales por delante, que incluyen a la Reserva Federal y al Banco Central Europeo. Tras encontrar soporte sobre 1.1250, el par rebotó sin poder superar 1.1275 el miércoles.

Hoy la Fed, mañana el BCE

El evento clave del miércoles será la decisión de la Fed, que se espera que sea la de una nueva reducción en el ritmo de compras de títulos públicos. Además el foco estará sobre las proyecciones del staff del FOMC, que se apunta a una suba en las tasas de interés antes de lo previsto anteriormente. Este evento es de esperar que genere volatilidad a lo largo de los mercados financieros.

Previo a la decisión de las 19:00 GMT de la Fed, a las 13:30 GMT se publicará el reporte de ventas minoritas de noviembre de EE.UU.

En Europa, el turno del Banco Central Europeo (BCE) será el jueves. Las expectativas no están claras. Se podría anunciar el fin del programa de compras de emergentes y un aumento del tradicional QE para evitar variaciones abruptas.

Lo que pase con los bancos centrales es de esperar que tenga una amplia repercusión sobre los mercados financieros. La volatilidad incluso en el EUR/USD podría verse incrementada, poniendo fin al ciclo de moderación en los recorridos que comenzó dos semanas atrás. El desafío para el euro será sostenerse sobre 1.1200.

Niveles técnicos

- La libra sube en el mercado el miércoles antes de la Fed y del BoE.

- Dato de inflación del Reino Unido mayor al esperado fortaleció la moneda británica.

- El dólar mixto, con los ojos en la Reserva Federal.

El GBP/USD está subiendo el miércoles, antes de los datos de EE.UU. y de la decisión de la Fed, apoyado en las cifras de inflación del Reino Unido. El par llegó hasta 1.3282, el máximo en una semana antes de retroceder hacia 1.3250. Se mantiene con un tono alcista en el muy corto plazo, pero aún en sentido lateral considerando una perspectiva más general.

Inflación más alta de lo esperado en Reino Unido

El dato de inflación de noviembre del Reino Unido mostró cifras por encima de lo esperado, lo que le dio impulso a la libra y agregó presión al Banco de Inglaterra (BoE) que el jueves anunciará su decisión de política monetaria.

El índice principal del subió a 5.1% y la subyacente a 4.0% (récord desde que se mide desde 1992). Este dato de inflación se suma al reporte de empleo del martes que fue mejor a lo esperado, lo que hizo volver a incrementar las expectativas de una suba en la tasa de interés de referencia por parte del BoE.

Antes del BoE será el turno de la Reserva Federal, con la decisión el miércoles a las 19:00 GMT. Se espera que se intensifique la reducción del programa de compras. Además de esto, serán importantes las proyecciones de los miembros del FOMC sobre la trayectoria de las tasas de interés y las señales que de Jerome Powell en la conferencia de prensa.

El dólar y los mercados financieros es de esperar que tengan por delante horas de alta volatilidad, considerando no solo la reunión de la Fed, sino que se vienen las del BoE y la del Banco Central Europeo.

Para el GBP/USD estos días podrían marcar el comienzo de una recuperación desde el mínimo en meses cerca de 1.3150, o una caída por debajo para ir a buscar 1.3000. Un nivel clave en el corto plazo está en 1.3300, por donde está pasando la media de 20 días: un cierre por encima sería un evento positivo para la libra, dándole un nuevo soporte.

Niveles técnicos

- El dólar firme antes de la reunión de la Fed.

- El oro sufre y está bajo presión, pese a estabilidad en rendimientos de bonos del Tesoro.

- Se espera alta volatilidad por delante.

El oro está cayendo nuevamente en una jornada clave para los mercados financieros. El valor de la onza descendió hasta 1766.70$, apenas por encima del piso del martes y luego intentó rebotar pero no pudo sostenerse sobre 1770$. El metal sigue bajo presión bajista, mirando los mínimos recientes.

El martes el XAU/USD perdió 20$ y está convalidando esa caída el miércoles, en la previa de conocer la decisión de la Reserva Federal. El clima de cautela en los mercados de renta variable, junto con un dólar mixto, pero que se mantiene en los rengos recientes juegan en contra de los metales.

La estabilidad en los rendimientos de los bonos del Tesoro es un factor que puede estar ayudando a limitar el retroceso del oro. La tasa a 10 años se mantiene alrededor de 1.44% y el bono a 30 años rinde 1.82%. Los bonos es de esperar que sufran fuertes variaciones con los eventos por delante el miércoles y por ende, también el oro.

A las 19:00 GMT el FOMC anunciará su decisión. Se espera que la Reserva Federal duplique el ritmo de la reducción del programa de compras. Además las proyecciones macroeconómicas mostrarían expectativas de subas de tasas de interés más pronto de lo previsto previamente.

Antes de la reunión de la Fed, se conocerá el reporte de ventas minoristas de noviembre de EE.UU., en donde el consenso del mercado muestra una suba del 0.8%.

Niveles técnicos

- El USD/JPY prolonga su movimiento en rango observado en la última semana.

- Los inversores parecen haberse movido al margen antes de las reuniones de política del FOMC y el BoJ.

- La Fed anunciará su decisión este miércoles y el BoJ está programado para el viernes.

El par USD/JPY carece de un sesgo direccional firme y permanece atrapado en un rango, justo por encima de 113.50, durante la sesión europea del miércoles.

El par, hasta ahora, ha luchado para ganar cualquier tracción significativa y ha prolongado su movimiento de precios limitado en un rango visto en la última semana. Los inversores prefirieron moverse al margen y esperar un nuevo catalizador del resultado de las principales reuniones de los bancoss centrales de esta semana: la decisión del FOMC el miércoles y el Banco de Japón el viernes.

Mientras tanto, una combinación de factores divergentes no proporcionó ningún impulso significativo al par USD/JPY ni ayudó a capitalizar sus ganancias registradas en las dos últimas sesiones de negociación. Un tono positivo en torno a los mercados busátiles actuó como un viento en contra para el yen japonés de refugio seguro y extendió cierto apoyo al par USD/JPY.

Por otro lado, el dólar estadounidense luchó por capitalizar el movimiento positivo del día anterior a un máximo de una semana y fue testigo de algunas ventas intradía. Esto, a su vez, no impresionó a los alcistas ni proporcionó ningún impulso adicional al par USD/JPY. Dicho esto, las expectativas optimistas de la Fed y un repunte en los rendimientos de los bonos del Tesoro estadounidense ayudaron a limitar cualquier pérdida significativa en torno al USD.

Mientras tanto, las preocupaciones sobre las posibles consecuencias económicas derivadas de la propagación de la variante Ómicron y la imposición de nuevas restricciones en Europa y Asia limitaron cualquier movimiento optimista en los mercados. Antes del evento del banco central, la combinación de factores divergentes impidió a los inversores abrir posiciones agresivas alrededor del par USD/JPY.

Incluso desde una perspectiva técnica, la reciente acción de precio dentro de un rango constituye la formación de un rectángulo en los gráficos a corto plazo. Esto apunta a la indecisión entre los inverrsores y además hace que sea prudente esperar a una ruptura convincente a través del rango de negociación antes de posicionarse para el siguiente movimiento direccional.

USD/JPY niveles técnicos

- NZD/USD logra una modesta recuperación desde un nuevo mínimo anual tocado a primera hora de este miércoles.

- Una modesta debilidad del USD y un tono de riesgo positivo ofrece apoyo al NZD de mayor riesgo percibido.

- Es probable que la subida permanezca limitada antes de la esperada decisión de política monetaria del FOMC.

El par NZD/USD ha construido sobre su constante movimiento de recuperación intradía, desde un nuevo mínimo anual tocado a primera hora de este miércoles, y se ha recuperado por encima de la región de 0.6750 durante la sesión europea.

El dólar estadounidense tuvo dificultades para capitalizar el movimiento positivo del día anterior a un máximo de una semana y se movió a la baja durante la primera parte del miércoles. Esto, a su vez, fue visto como un factor clave que ayudó al par NZD/USD a revertir una caída intradía a la región de 0.6725, o el nivel más bajo desde noviembre de 2020.

Aparte de esto, un tono ligeramente positivo alrededor de los mercados busátiles benefició aún más al NZD de mayor riesgo percibido, aunque cualquier subida significativa para el par NZD/USD todavía parece esquiva. Las preocupaciones sobre las consecuencias económicas derivadas de la propagación de la nueva variante Ómicron del coronavirus deberían limitar cualquier optimismo.

Además, la creciente aceptación de que la Fed adoptaría una respuesta política más agresiva para contener una inflación obstinadamente alta debería actuar como un viento de cola para el USD. Por lo tanto, el foco del mercado seguirá pegado al resultado de la reunión de política monetaria del FOMC de dos días, programada para ser anunciada más tarde este miércoles.

Antes del evento clave, los inversores podrían ser reacios a abri posiciones alcistas agresivas alrededor del par NZD/USD. Esto justifica además cierta precaución antes de confirmar que el par ha tocado fondo en el corto plazo. Los inversores ahora esperan la publicación de los datos de ventas minoristas de Estados Unidos para un cierto impulso al inicio de la sesión americana de hoy.

NZD/USD niveles técnicos

El Ministro de Transporte del Reino Unido, Grant Shapps, ha hecho algunos comentarios sobre la inflación más caliente y las últimas restricciones provocadas por la variantes Ómicron.

Comentarios destacados

"Una de las razones de la alta inflación es que el mercado laboral está ajsutado".

"'Con cierta confianza' la gente podrá disfrutar de su Navidad en Inglaterra sin que se impongan más restricciones".

El nuevo canciller de Alemania, Olaf Scholz, ha dicho el miércoles que el país enfrenta la mayor transformación económica en un siglo para hacer frente al cambio climático.

Comentarios adicionales

"Nuestra calidad de vida depende de que alcancemos la modernización de la economía".

"No hay líneas rojas para que el gobierno aborde el coronavirus".

"Alemania es hoy un país fuerte, pero necesitamos un nuevo comienzo y no debemos dormirnos en los laureles".

- El EUR/GBP presencia algunas ventas por segundo día consecutivo el miércoles.

- Una cifra más fuerte del IPC del Reino Unido impulsa a la libra esterlina y ejerce cierta presión a la baja sobre el par.

- La caída parece soportada antes de las reuniones del BoE y el BCE del jueves.

La cruce EUR/GBP ha caído a mínimos de una semana durante la sesión europea del miércoles, con los bajistas todavía esperando una ruptura sostenida por debajo del nivel psicológico clave de 0.8500.

El cruce bajó por segundo día consecutivo el miércoles y ahora busca extender la caída de rechazo del día anterior desde la muy importante SMA de 200 días. La libra esterlina se fortaleció un poco después de la publicación de cifras de inflación al consumidor del Reino Unido más calientes de lo esperado y ejerció cierta presión sobre el cruce EUR/GBP.

La Oficina de Estadísticas Nacionales del Reino Unido informó que el IPC general subió un 0.7% en noviembre y se aceleró a al 5.1% Interanual, muy por encima de las estimaciones. Además, el IPC subyacente subió al 4% interanual desde el 3.4% anterior, superando de nuevo las expectativas del mercado. Esto, a su vez, fue visto como un factor clave que apoyó a la libra esterlina.

Los datos, sin embargo, hicieron poco para revivir las esperanzas de una inminente subida de tasas de interés por parte del Banco de Inglaterra en medio de la imposición de nuevas restricciones por el covid-19 en el Reino Unido. Por otro lado, la moneda común obtuvo cierto apoyo de un modesto retroceso del dólar estadounidense desde un máximo de una semana y podría ayudar a limitar la caída del cruce EUR/GBP.

Los inversores también podrían ser reacios a abir posiciones agresivas y más bien prefieren esperar al margen antes de los riesgos de los bancos centrales. Está previsto que tanto el Banco Central Europeo como el BoE anuncien sus respectivas decisiones políticas el jueves. Esto, a su vez, justifica cierta precaución antes de posicionarse para cualquier caída adicional.

EUR/GBP niveles técnicos

- El AUD/USD recupera tracción positiva el miércoles y revierte las pérdidas del día anterior.

- Un modesto retroceso del USD desde un máximo de una semana impulsa el movimiento intradía del par.

- Es probable que la subida permanezca limitada antes de la esperada decisión del FOMC.

El par AUD/USD se mueve al alza durante la sesión europea del miércoles, negociando cerca del máximo diario alrededor de la región de 0.7125-30.

Después de haber defendido el nivel de 0.7100 en un cierre diario, el par AUD/USD recuperó la tracción positiva el miércoles y ahora ha revertido una parte importante de la caída del día anterior a un mínimo de una semana. El repunte no pareció verse afectado por datos macroeconómicos chinos/australianos más suaves y se debe a una modesta debilidad del dólar estadounidense desde un máximo de una semana.

Las ventas minoristas chinas crecieron un 3.9% interanual en noviembre frente al 4.6% estimado y el 4.9% anterior. Además, las inversiones en activos fijos de China subieron un 5.2% frente al 5.4% previsto. Por otro lado, la tasa de desempleo en China superó el 5.0% desde el 4.9% y eclipsó los datos de producción industrial ligeramente mejores de lo esperado.

Esto se produce tras la decepcionante publicación de la confianza del consumidor de Westpac desde Australia, que cayó a -1.0 en diciembre desde +0.6 en el mes anterior. Esto, sin embargo, fue compensado en gran medida por algún sesgo de venta intradía en torno al USD, que fue visto como el único factor que contribuyó al ascenso intradía constante del par AUD/USD.

Dicho esto, el potencial alcista parece limitado, al menos por el momento, ya que los inversores podrían abstenerse de abrir posiciones agresivas antes de la Fed. Está previsto que la Reserva Federal anuncie su decisión política más adelante durante la sesión americana, lo que impulsará el dólar y podría generar un nuevo impulso direccional al par AUD/USD.

Mientras tanto, los inversores podrían tomar indicaciones de la publicación de las cifras mensuales de las ventas minoristas de Estados Unidos. Los datos podrían influir en la dinámica de precios del USD y producir algunas oportunidades al inicio de la sesión americana, aunque la reacción inmediata del mercado es más probable que sea efímera.

AUD/USD niveles técnicos

Durante la sesión asiática del miércoles, la mayoría de la Cámara de Representantes de Estados Unidos ha respaldado el aumento del límite de deuda federal a 31.4 billones de dólares desde los 28.9 billones de dólares actuales.

La Cámara de Representantes de Los Estados Unidos votó 221-209 para aprobar un aumento de 2.5 billones de dólares en el límite de deuda federal.

Esta acción ayudaría a evitar cualquier impago de la deuda del Departamento del Tesoro en las próximas semanas.

La Cámara de Representantes de Estados Unidos ha votado durante la sesión asiática del miércoles a favor de aprobar un proyecto de ley que prohibiría los bienes producidos por los trabajadores forzados de la región china de Xinjiang, según informa Bloomberg.

La medida tiene como objetivo castigar a China por la supuesta opresión de los musulmanes uyghur a menos que las empresas puedan probar que no se han hecho con trabajo forzoso.

El proyecto de ley ahora va al Senado para su aprobación, donde ya tiene el apoyo bipartidista.

La secretaria de prensa de la Casa Blanca, Jen Psaki, ha dicho en un comunicado: "La Administración trabajará estrechamente con el Congreso para implementar este proyecto de ley para asegurar que las cadenas de suministro globales estén libres de mano de obra forzada, mientras trabaja simultáneamente en las cadenas de suministro clave internas y externas, incluyendo semiconductores y energía limpia".

Esta noche se han publicado una serie de datos de China para el mes de noviembre. Estos incluyen la producción industrial (con los cortes de energía y los problemas de suministro permaneciendo como vientos en contra) y las ventas minoristas.

Los resultados son los siguientes:

- Ventas minoristas para noviembre en China: 3.9% interanual, cayendo desde el 4.9% anterior y por debajo del 4.6% esperado.

- Producción industrial de China en noviembre: 3.8% interanual, por encima del 3.6% esperado y subiendo desde el 3.5% del mes anterior.

Sobre los datos chinos

La producción industrial es publicada por la Oficina Nacional de Estadísticas de China mide la producción de las fábricas chinas. Una tendencia alcista se considera inflacionaria lo que impulsaría al Banco Popular de China a contraer la política monetaria y la política de riesgo fiscal. Generalmente una lectura favorable es positiva o alcista para el CNY, mientras que una lectura desfavorable es negativa o bajista.

El informe de ventas minoristas, publicado por la Oficina Nacional de Estadística China, contabiliza todos los recibos de bienes de consumo vendidos. Refleja el total de bienes que las diferentes industrias proveen a los hogares y grupos sociales a través de diferentes medios. Es un indicador importante para el estudio de los cambios en el mercado minorista chino y refleja el grado de prosperidad económica. En general, una lectura favorable es considerada positiva o alcista para el CNY, mientras que una lectura desfavorable es considerada negativa o bajista.

El Banco Popular de China (PBoC) ha inyectado 500.000 millones de yuanes a través de una facilidad de préstamos a medio plazo (MLF) a un año el miércoles.

El banco central chino mantuvo la tasa de operación del MLF a un año sin cambios en el 2.95%.

Por otro lado, el PBoC ha inyectado 10.000 millones de yuanes a través de repos inversos de siete días.

Esto es lo que necesita saber para operar hoy miércoles 15 de diciembre:

El dólar estadounidense volvió a aumentar su fortaleza después de que los datos de Estados Unidos mostraran el martes que los precios al productor subieron un 9.6% anual en noviembre, marcando el mayor aumento en más de una década. Mientras los inversores se preparan antes de que la Reserva Federal anuncie su decisión de política monetaria tras la reunión de dos días, los mercados se mantienen relativamente tranquilos a primera hora del miércoles. Los datos de las ventas minoristas de noviembre también aparecerán en el calenario económico estadounidense junto con las cifras del índice de precios al consumidor IPC de Canadá.

Se espera ampliamente que la Fed acelere la reducción de sus compras de bonos en medio de unas mayores preocupaciones sobre la inflación que sigue siendo persistentemente alta en Estados Unidos. La Fed también publicará el resumen de las Proyecciones Económicas, el llamado "gráfico de puntos", y revelará cuando ven las autoridades el momento del primer aumento de las tasas.

El rendimiento de los bonos del Tesoro estadounidense a 10 años, que cayó más de 4% el lunes, cerró en terreno positivo el martes, pero se mantiene por debajo del 1.5% la madrugada del miércoles. Los principales índices de Wall Street cayeron bruscamente por segundo día consecutivo para reflejar un sentimiento cauteloso del mercado. Una perspectiva optimista de política monetaria podría elevar los rendimientos y proporcionar un impulso al USD en la segunda mitad del día. Mientras tanto, la Cámara de Representantes de los Estados Unidos votó 221-209 para aprobar un aumento de 2.5 billones de dólares en el límite de deuda federal, pero este desarrollo no parece estar teniendo un impacto significativo en la percepción del riesgo por el momento.

Ver: Vista previa de la Fed: El dólar depende de las proyecciones de subidas de tasas en 2022 – Guía para operar el gran final de 2021

Ver: Vista previa de la decisión de la Fed: ¿Puede el FOMC satisfacer y apaciguar a los mercados?

El EUR/USD escenificó un rebote y subió por encima de 1.1300 en la primera mitad del día el martes, pero perdió su tracción en la sesión americana, con el dólar capitalizando los flujos monetarios de aversión al riesgo y unas expectativas optimsitas de la Fed. El par está consolidando sus pérdidas alrededor de 1.1270 y es probable que extienda su movimiento lateral antes del anuncio de la Fed.

El oro sufrió fuertes pérdidas y cayó a 1.770$, el límite más bajo de su rango de negociación de dos semanas de antigüedad, en medio del aumento de los rendimientos de los bonos del Tesoro estadounidenses. El XAU/USD parece haber entrado en una fase de consolidación alrededor de ese nivel.

Ver: Previa de la Fed de diciembre: El oro se mantiene vulnerable mientras la Fed busca combatir la inflación

El GBP/USD se aferra a pequeñas ganancias diarias alrededor de 1.3250. La Oficina de Estadísticas Nacionales del Reino Unido informó el miércoles que la inflación anual, medida por el índice de precios al consumidor IPC, subió al 5.1% en noviembre desde el 4.2% de octubre.

El USD/JPY sigue teniendo dificultades para hacer un movimiento decisivo en cualquier dirección y permanece relativamente tranquilo por encima de 113.50.

El Bitcoin ganó más de 3% el martes, pero parece haber perdido su impulso alcista antes de probar el nivel de 50.000$. El Ethereum cotiza plano por debajo de los 4.000$ después de lograr un modesto repunte el martes.

- El IPC del Reino Unido sube un 5.1% interanual en noviembre frente al +4.7% previsto.

- El IPC mensual del Reino Unido llega al +0.7% en noviembre frente al +0.4% esperado.

La tasa a 12 meses del índice de precios al consumidor IPC del Reino Unido se situó en el 5.1% en noviembre, frente al +4.2% registrado en octubre y superando las expectativas de una subida al +4.7%, según ha informado este miércoles la Oficina de Estadísticas Nacionales (ONS) del Reino Unido.

Mientras tanto, el indicador de inflación subyacente (excluyendo los precios volátiles de los alimentos y los artículos energéticos) subió un 4.0% interanual el mes pasado frente al +3.4% visto en octubre, también superando la previsión del consenso de +3.7%.

Las cifras mensuales mostraron que los precios al consumidor del Reino Unido llegaron al +0.7% en noviembre frente a las expectativas del +0.4% y el +1.1% anterior.

Puntos principales (a través de la ONS):

Las mayores contribuciones al alza a la tasa de inflación del IPCH a 12 meses para noviembre de 2021 provinieron del transporte (1.34 puntos porcentuales, principalmente de los combustibles para automóviles y los automóviles de segunda mano) y de los servicios de vivienda y hogar (1.28 puntos porcentuales).

En términos mensuales, el IPCH aumentó un 0.6% en noviembre de 2021, frente a una caída del 0.1% en noviembre de 2020.

Las contribuciones al alza al cambio en la tasa de inflación a 12 meses del IPCH entre octubre y noviembre de 2021 fueron de base amplia, con la mayor proveniente del transporte (particularmente los combustibles para automóviles) y el vestido y el calzado.

Estos fueron parcialmente compensados por una gran contribución a la baja de restaurantes y hoteles.

©2000-2026. Todos los derechos reservados.

El sitio es administrado por Teletrade D.J. LLC 2351 LLC 2022 (Euro House, Richmond Hill Road, Kingstown, VC0100, St. Vincent and the Grenadines).

La información presentada en el sitio, no es una base para tomar decisiones de inversión y es proporcionada sólo con fines informativos.

La empresa no atiende ni presta servicio a clientes residentes en Estados Unidos, Canadá y los países incluidos en la lista negra del FATF.

La realización de operaciones comerciales en los mercados financieros con instrumentos financieros de margen, abre grandes oportunidades y permite a los inversores que estén dispuestos a correr riesgos a obtener altos rendimientos, pero al mismo tiempo conlleva un nivel de riesgo de pérdidas potencialmente alto. Por lo tanto, antes de comenzar a comercializar, se debe tomar de manera responsable a la cuestión de elegir la estrategia de inversión correspondiente, teniendo en cuenta los recursos disponibles.

Uso de información: al usar completamente o parcialmente los materiales del sitio, el enlace a TeleTrade como fuente de información es obligatorio. El uso de materiales en Internet debe ir acompañado de un hipervínculo al sitio teletrade.org. Importación automática de materiales e información del sitio está prohibida.

Para cualquier duda o pregunta, póngase en contacto con pr@teletrade.global.