- Análisis

- Noticias y herramientas

- Noticias del mercado

Noticias de mercados

Lo que hay que tener en cuenta el jueves 18 de agosto:

El dólar estadounidense terminó el miércoles en alza frente a la mayoría de los rivales principales, a pesar de sufrir un retroceso a corto plazo tras la publicación de las actas de la reunión del FOMC.

El billete verde sufrió un revés de corta duración tras la publicación del documento de la Reserva Federal, que mostró que los responsables políticos estadounidenses acordaron unánimemente subir los tipos en 75 puntos básicos, viendo un ritmo de subidas más lento en algún momento. También se leyó que muchos funcionarios de la Fed veían el riesgo de que la Fed pudiera endurecer más de lo necesario. Además, algunos participantes dijeron que la tasa de política tendría que alcanzar un nivel "suficientemente restrictivo" para controlar la inflación y permanecer allí "durante algún tiempo".

El par EUR/USD logró registrar modestas ganancias intradía y se situó en torno a 1.0180, aunque el PIB local fue revisado a la baja. El par GBP/USD, por su parte, se mantuvo bajo presión y terminó la jornada en torno a 1.2050.

Las monedas vinculadas a las materias primas fueron de las más débiles, con el AUD/USD cotizando en torno a 0,9630 y el USD/CAD justo por encima de 1.2900. El NZD/USD bajó a 0,6270, ya que el dólar neozelandés mantuvo su fortaleza a pesar de que el gobernador del RBNZ, Orr, dijo que no consideraba una subida de tipos de 75 puntos básicos y elevó el tipo principal en 50 puntos.

El billete verde registró modestos avances frente a las divisas refugio, con el USD/CHF cotizando en torno a 0.9510 y el USD/JPY en 135.00.

El oro cotiza a 1.765$ la onza troy, extendiendo su caída semanal, mientras que los precios del crudo pasaron el día consolidando las pérdidas. El WTI cambia de manos a 87.60$ el barril.

A continuación, los datos de empleo de Australia.

La gobernadora de la Reserva Federal, Michelle Bowman, dijo el miércoles que un mercado laboral fuerte en Estados Unidos, la recuperación del sector de los servicios y la apertura de más escuelas y guarderías probablemente harán que más mujeres regresen a la fuerza laboral.

"Seguimos viendo fuertes ganancias en el empleo y bajas tasas de desempleo, el tipo de mercado laboral que históricamente ha atraído a más trabajadores", dijo Bowman en declaraciones preparadas para ser entregadas a la Comisión de Mujeres de Arkansas en Russellville, Arkansas.

"Sigue habiendo muchos puestos de trabajo disponibles aunque veamos reducido el número de ofertas de empleo".

Declaraciones clave

El mercado laboral sigue siendo fuerte.

El futuro de la oferta laboral es incierto.

Algunos jubilados pueden sentirse obligados a volver a trabajar debido a la inflación.

Se ven posibles mayores oportunidades de trabajo para las mujeres en el futuro.

La alta inflación y el fuerte empleo probablemente crearán cierta presión sobre el trabajo y el empleo.

Mientras tanto, los futuros de EE.UU. están valorando una mayor probabilidad de una subida de 50 puntos básicos para septiembre después de la publicación de las actas del FOMC, con una probabilidad de alrededor del 60%.

En consecuencia, el dólar estadounidense ha bajado. El índice DXY, que mide USD frente a una cesta de divisas, cayó 30 puntos hasta 106.44. El rendimiento a 10 años está bajo presión, cayendo un 0.8% hasta el 2.888% y muy lejos de los máximos del día del 2.919%. El rendimiento de los bonos del Tesoro a 2 años bajó casi un 1.4%.

- El EUR/USD subió cerca de 50 pips tras la publicación de las actas de julio.

- Todos los miembros de la Fed acordaron subir 75 puntos básicos en la reunión de julio.

- Los miembros de la Fed reconocen que reducirán el ritmo de endurecimiento en "algún momento".

El EUR/USD se disparó durante la última hora debido a la publicación de las actas de julio del Comité de Mercado Abierto de la Reserva Federal (FOMC), lo que elevó a la divisa compartida cerca de los máximos del día, alcanzados anteriormente, en 1.0198, aunque se estabilizó en torno a los 1.0180. En el momento de redactar este informe, el EUR/USD cotiza a 1.0190.

Resumen de las actas del FOMC

La Reserva Federal de EE.UU. reveló en sus actas que todos los participantes estuvieron de acuerdo en subir los tipos en 75 puntos básicos, mientras que muchos de ellos consideraron que la Fed podría endurecer más si fuera necesario. Los funcionarios de la Fed añadieron que las futuras subidas dependerán de los datos que se reciban, al tiempo que reconocieron que sería conveniente ralentizar el ritmo de las subidas en algún momento.

En cuanto a la inflación, los miembros de la Fed afirmaron que había "pocos indicios" de que la inflación estuviera remitiendo y reconocieron que se necesitaría un tiempo "considerable" para que la situación se resolviera. En cuanto a las condiciones económicas, los responsables de la política monetaria expresaron que la solidez del mercado laboral sugiere que la actividad económica es más fuerte de lo que implica la débil lectura del segundo trimestre, lo que aumenta la posibilidad de una revisión al alza del PIB.

Reacción del EUR/USD

El par EUR/USD subió con fuerza, como muestra el gráfico de 5 minutos que aparece a continuación. A pesar de que el par cayó hacia 1.0185, la presión compradora hizo que el par alcanzara el máximo diario en 1.0202. La interpretación de las Minutas por parte de los participantes en el mercado se percibe como "moderada", a pesar de los esfuerzos de los portavoces de la Fed en las últimas semanas.

Gráfico de 5 minutos del EUR/USD

Mientras tanto, el índice del dólar estadounidense recortó las ganancias anteriores y subió un 0.02% hasta 106.511, mientras que el rendimiento de los bonos del Tesoro estadounidense a 10 años subió siete puntos básicos hasta 2.884%, tras la publicación de las actas.

Por otra parte, los datos anteriores de EE.UU. revelados por el Departamento de Comercio informaron de que las ventas minoristas de julio aumentaron un 10.3% interanual, superando las previsiones del 8.3%, mientras que la lectura mensual no varió, incumpliendo las expectativas. Excluyendo los automóviles y la gasolina, las ventas aumentaron un 0.4% interanual, frente al -0.1%.

Niveles técnicos clave del EUR/USD

- El EUR/JPY repunta mientras los compradores buscan una ruptura por encima de la EMA de 100 días en 138.10.

- El impulso de aversión al riesgo no fue excusa para que los compradores del euro impulsaran la moneda compartida al alza.

- Si los compradores del EUR/JPY no logran superar el nivel de 138.39, el par estaría expuesto a la presión de las ventas.

El EUR/JPY sube hacia una sólida resistencia en torno a la EMA de 100 días en 138.10 después de superar la EMA de 20 días en 137.29, a pesar de un impulso de aversión al ri que suele beneficiar a los pares de refugio. Sin embargo, en el espacio de las divisas, los únicos refugios seguros que han subido en el día son el dólar y el franco suizo. En el momento de redactar este informe, el EUR/JPY cotiza en 137.51, registrando ganancias del 0.72%.

Análisis del precio del EUR/JPY: Perspectiva técnica

El gráfico diario del EUR/JPY muestra al par con un sesgo neutral a alcista, que se ve reforzado por el Índice de Fuerza Relativa (RSI) que supera la línea media de 50, lo que indica que los compradores están ganando impulso. Sin embargo, a menos que supere el máximo diario del 10 de agosto en 138.39, sigue habiendo riesgo de que los vendedores intervengan. Si el EUR/JPY recupera este último valor, la primera resistencia sería la cifra de 139.00, seguida de la EMA de 50 días en 139.36 y una línea de tendencia descendente trazada desde los máximos del año en torno a 144.00.

Por otro lado, el primer soporte del EUR/JPY sería el máximo del 16 de agosto, resistencia anterior convertida en soporte, en 136.91. Una vez superado, el siguiente soporte será el mínimo del 17 de agosto en 136.26, seguido del mínimo diario del 16 de agosto en 134.94.

Niveles técnicos

Se han publicado las Minutas de la decisión política del Comité Federal de Mercado Abierto (FOMC) que tuvo lugar en la reunión de política del 26-27 de julio y que puede arrojar luz sobre el grado de agresividad que esperan tener:

- Todos los participantes en la reunión de política del 26-27 de julio acordaron que era apropiado un aumento de los tipos de interés de 75 puntos básicos.

- Algunos miembros dijeron que el tipo de interés tendría que alcanzar un nivel "suficientemente restrictivo" para controlar la inflación y permanecer en él "durante algún tiempo".

- Los participantes estuvieron "de acuerdo" en que las futuras subidas de tipos dependerán de la información que se reciba, y consideraron que "en algún momento" sería conveniente reducir el ritmo de las subidas.

- Los participantes coincidieron en que había "pocos indicios" de que las presiones inflacionistas estuvieran disminuyendo y que la situación tardaría bastante en resolverse.

- Los miembros "subrayaron" que la desaceleración de la demanda "desempeñaría un papel importante" en la reducción de la inflación.

- Los integrantes señalaron que las lecturas recientes sobre las expectativas de inflación eran "coherentes" con las expectativas a largo plazo ancladas en el 2%.

- Los participantes dijeron que la fortaleza del mercado laboral sugiere que la actividad económica es más fuerte de lo que implica el débil segundo trimestre, lo que aumenta la posibilidad de una revisión al alza del PIB.

Los futuros de EE.UU. están valorando una mayor probabilidad de subida de 50 puntos básicos para septiembre después de estas Minutas, con una probabilidad de alrededor del 60%.

Sobre las Minutas del FOMC

Los inversores buscan pistas sobre las perspectivas políticas en esta publicación, junto con la división de votos. Se espera que un tono alcista proporcione un impulso al dólar, mientras que una postura pesimista se consideraría negativa para el dólar. Hay que tener en cuenta que la reacción del mercado a las Minutas del FOMC podría retrasarse, ya que los medios de comunicación no tienen acceso a la publicación antes de su publicación original, a diferencia de la declaración de política del FOMC.

Las siglas FOMC significan que el Comité Federal de Mercado Abierto organiza 8 reuniones al año y examina las condiciones económicas y financieras, determina la orientación adecuada de la política monetaria y evalúa los riesgos para sus objetivos a largo plazo de estabilidad de precios y crecimiento económico sostenible. Las Minutas del FOMC son publicadas por la Junta de Gobernadores de la Reserva Federal y constituyen una clara guía de la futura política de tipos de interés de los Estados Unidos.

- El WTI recorta parte de sus pérdidas del martes, subiendo un 0.80% en la sesión americana.

- Las reservas de la EIA de EE.UU. se deshicieron de 7.06 millones de barriles la semana pasada, lo que impulsó un salto en los precios del petróleo.

- El ritmo de crecimiento de China, más lento de lo previsto, y el acuerdo nuclear de Irán, frenaron la subida de los precios del petróleo.

Los precios del Western Texas Intermediate (WTI) oscilaron en una sesión de escasa actividad, después de que el inventario de existencias de EE.UU. provocara un repunte de los precios del petróleo cuando la EIA de EE.UU. reveló su informe semanal que ilustra que la demanda sigue siendo fuerte. Al mismo tiempo, EE.UU. evalúa las propuestas de Irán para un acuerdo nuclear.

Mientras tanto, el WTI cotiza a 87.84$ PB, por encima de su precio de apertura, registrando ganancias del 0.85% tras haber tocado un mínimo diario de 85.90$.

WTI sube por el descenso de las reservas estadounidenses

El sentimiento se deterioró desde el inicio de la sesión europea. Las bolsas europeas terminaron a la baja, mientras que la renta variable de EE.UU. cae. El USD sube, apuntalado por el apetito de los inversores por los activos de refugio, y el índice del dólar alcanza nuevos máximos de tres semanas en torno a 106.943, aunque en el momento de redactar este informe se encuentra en 106.752, con una subida del 0.27%.

El informe de la EIA estadounidense mostró que los inventarios cayeron en 7.06 millones la semana pasada, mientras que las exportaciones aumentaron debido a que los compradores europeos sustituyeron el petróleo de Rusia. Por su parte, el nuevo secretario de la Organización de Países Exportadores de Petróleo (OPEP), Haitham Al Ghais, se mostró confiado en que la demanda mundial de petróleo aumentará en casi 3 millones de barriles diarios, en 2022, vía Bloomberg.

Aparte de esto, la preocupación de que la economía china pueda crecer a un ritmo más lento mantiene inquietos a los participantes en el mercado del petróleo. El primer ministro chino, Li Kequiang, exigió a los funcionarios locales, que representan el 40% de la economía china, que reforzaran las medidas de crecimiento tras una producción industrial y unas ventas al por menor más suaves de lo esperado.

Por lo tanto, las perspectivas del WTI se inclinan ligeramente a la baja, ya que otras noticias apuntan a una menor demanda pero a un aumento de las ofertas, lo que agrava la presión a la baja sobre los precios del petróleo.

Niveles técnicos

- El EUR/USD sube hasta 1.0198 y rápidamente retrocede hasta 1.0160.

- El dólar y el euro son los que mejor se comportan el miércoles.

- Los participantes del mercado esperan las Minutas del FOMC.

El EUR/USD sigue moviéndose lateralmente el miércoles en torno a 1.0160/70 a la espera de la publicación de las Minutas del FOMC. El par se acercó hacia 1.0198, alcanzando el nivel más alto en dos días, pero rápidamente retrocedió hacia 1.0160. Los datos económicos publicados en EE.UU. mostraron que las ventas minoristas se estancaron en julio, frente a las expectativas de un aumento del 0.1%. Los detalles del informe estuvieron por encima del consenso del mercado. Más tarde, el miércoles, la Reserva Federal publicará las actas de su última reunión, en la que aumentó el tipo de interés de los fondos federales en 75 puntos básicos. Los participantes en el mercado buscarán pistas sobre los próximos pasos del banco central.

Los analistas de Brown Brothers Harriman esperan que las actas sean muy agresivas. "No fue hasta la conferencia de prensa posterior a la decisión del presidente Powell que los mercados vieron lo que creían que era un pivote dovish, cuando reconoció que el ritmo de las futuras subidas de tipos dependerá de los datos entrantes (...) Dado que la Fed se ha embarcado en un esfuerzo de comunicación correctivo desde esa reunión, las Minutas deberían revelar más sobre el pensamiento agresivas de la Fed entonces." Este escenario podría ser alcista para el dólar estadounidense.

El DXY sube un 0.22% el miércoles, apoyado por la subida de los rendimientos y la aversión al riesgo. El euro también está ganando terreno. El EUR/CHF sube con fuerza por segundo día consecutivo, recuperando casi cien pips desde sus mínimos históricos, acercándose a 0.9700. El EUR/GBP se encuentra en máximos de dos días, cerca de 0.8450, a pesar de que los datos de la inflación en el Reino Unido han sido más elevados de lo esperado.

Perspectivas a corto plazo

El EUR/USD sigue moviéndose lateralmente por debajo de la media móvil simple de 20 días, hoy en 1.0210 y también sigue mirando el soporte crítico de 1.0100/10. Una ruptura por debajo de 1.0100 debería despejar el camino hacia una mayor debilidad. Por otro lado, por encima de 1.0210, el euro podría fortalecerse. Sin embargo, se necesita una consolidación por encima de 1.0270 para poner a prueba la SMA de 55 días que limitó la subida de la semana pasada, actualmente en 1.0335.

Niveles técnicos

- Oro bajo presión ante suba del dólar y rendimientos de bonos soberanos.

- XAU/USD en mínimos en dos semanas y con sesgo negativo de muy corto plazo.

- Se vienen las minutas de la Reserva Federal.

El oro está cayendo por tercera sesión en forma consecutiva y sigue perdiendo terreno tras ser rechazado sobre 1800$. El sesgo bajista se intensificó aún más tras perder 1780$ y ahora está probando niveles por debajo de 1770$.

Las bajas el miércoles tienen por detrás un dólar más fuerte y también una suba en los rendimientos de los bonos soberanos. Los datos de inflación del Reino Unido activaron una caída en el valor de los bonos en ambos lados del Atlántico. El reporte de ventas minoristas de EE.UU. arrojó una visión mixta. El foco ahora pasa a lo que serán las minutas de la última reunión de la Reserva Federal, a publicarse a las 18:00 GMT.

El Índice del Dólar sube 0.22% y se acerca a 107.00. Mientras que las acciones en Wall Street están operando en negativo con el Dow Jones perdiendo 0.52% y el S&P 500 pierde 0.67%, lo que da más fuerza al dólar.

El metal amarillo tocó fondo el miércoles en 1764$, donde coincide con la media móvil de 20 días. Es el primer soporte a considerar. Por debajo luego seguirá 1755$ y 1745$.

El sesgo de muy corto plazo es a la baja, aunque el XAUUSD enfrenta un área de soporte relevante hasta 1760$. Un regreso sobre 1780$ podría aliviar la presión bajista actual. Para habilitar una reanudación del rally, es necesaria una confirmación sobre 1800$.

Niveles técnicos

- El EUR/USD vuelve a estar bajo presión cerca de 1.0150.

- La zona de 1.0370/80 limita las subidas por el momento.

El EUR/USD regresa a la parte baja del rango semanal cerca de 1.0150 y se modera al mismo tiempo que el tímido avance del martes.

Mientras esté por debajo de la zona de 1.0370/80, región en la que convergen el máximo de agosto y la línea de resistencia de 6 meses, se espera que el par siga bajo presión bajista. Dicho esto, el extremo inferior del rango reciente en la zona de 1.0100 debería contener la caída antes de un posible desafío del nivel de paridad psicológica.

A largo plazo, se espera que la visión bajista del par prevalezca mientras cotice por debajo de la SMA de 200 días en 1.0873.

Gráfico diario del EUR/USD

Niveles técnicos

- El DXY sube 0.27% y se aproxima a 107.00.

- Franco suizo cae además contra el euro, el yen entre las peores.

- USD/CHF se recupera desde la media de 200 días hasta la de 20 días.

El par USD/CHF está subiendo por cuarta jornada en forma consecutiva el miércoles y operan en la zona de máximos en una semana en 0.9540. El dólar está entre las monedas de mejor desempeño, pese a datos de ventas minoristas de EE.UU. y antes de las minutas de la Reserva Federal.

La suba en los rendimientos de los bonos soberanos está jugando a favor del USD/CHF, dando combustible al rebote que comenzó desde niveles por debajo de 0.9400. Las subas tienen por delante una importante resistencia en torno a 0.9550 en donde converge un nivel horizontal y la media móvil de 20 días. En caso de superar dicho nivel, el dólar ganará un soporte importante.

De fracasar en los niveles actuales, el USD/CHF empezaría a crear el escenario para una consolidación con una corrección. Los soportes se pueden ver en 0.9500 y 0.9485.

El EUR/CHF se está recuperando desde mínimos históricos y se aproxima a 0.9700, acumulando un avance de casi 100 pips en los últimos dos días. La tendencia sigue bajista, pero el rebote ofrece un respiro.

Dólar arriba

El DXY se está acercando al máximo de la semana tras el retroceso del martes. Una suba en los rendimientos de bonos del Tesoro (aunque también suben fuerte los de los bonos soberanos europeos) junto con la baja en los mercados de renta variable, dan apoyo al billete verde. El dato de inflación del Reino Unido fue un factor que alentó la venta de bonos.

Las ventas minoristas de julio en EE.UU. mostraron una lectura similar a la de junio, siendo que se esperaba una suba del 0.1%. Los detalles del reporte resultaron más alentadores. A las 18:00 GMT la Reserva Federal publicará las minutas de la última reunión de la Reserva Federal, donde se buscarán pistas sobre los próximos pasos del banco central.

Niveles técnicos

- El GBP/USD experimenta un giro intradiario y retrocede casi 100 pips desde el máximo diario.

- El dólar se mantiene cerca del máximo mensual y resulta ser un factor clave que ejerce presión.

- Las ventas minoristas de EE.UU. no consiguen dar ningún impulso, ya que la atención se centra en las actas del FOMC.

El par GBP/USD prolonga su caída intradía desde cerca de 1.2150 y sigue perdiendo terreno durante los inicios de la sesión americana. El par cae hasta la zona de 1.2050-1.2045, o sea un nuevo mínimo diario en la última hora, revirtiendo una parte importante de las ganancias de la recuperación nocturna desde el mínimo mensual.

El dólar estadounidense recupera cierta tracción positiva y se acerca de nuevo a su nivel más alto desde finales de julio, alcanzado el día anterior. Esto eclipsa las cifras de la inflación al consumo en el Reino Unido, que fueron más altas de lo esperado, y atrae nuevas ventas en torno al par GBP/USD. Las expectativas de que la Reserva Federal mantenga su política de ajuste, junto con una nueva subida de los rendimientos de los bonos del Tesoro de EE.UU. y el impulso de aversión al riesgo, siguen apuntalando el dólar como refugio.

El dólar mantiene sus modestas ganancias intradía después de que la Oficina del Censo de EE.UU. informara de que las ventas minoristas de EE.UU. se mantuvieron estables en julio, decepcionando las expectativas de un modesto aumento del 0.1%. Sin embargo, la ligera decepción se vio compensada en gran medida por el inesperado crecimiento de las ventas, excluyendo los automóviles, que subieron un 0.4% durante el mes informado. Además, las ventas del Grupo de Control aumentaron un 0.8% durante el mes en cuestión, frente a las estimaciones del consenso que apuntaban a un aumento del 0.6%.

Los datos podrían haber elevado las apuestas por una mayor subida de tipos de la Fed en la reunión de septiembre, lo que sigue favoreciendo los elevados rendimientos de los bonos del Tesoro estadounidense. No obstante, los operadores parecen reacios a realizar apuestas agresivas y prefieren esperar a las actas de la reunión del FOMC, que se publicarán más tarde durante la sesión estadounidense. Esto, a su vez, sugiere que es más probable que el par GBP/USD encuentre un soporte decente y detenga la caída intradía cerca del soporte pivote de 1.2000.

Niveles técnicos

- El pese mexicano sigue retrocediendo contra el dólar ante clima de cautela en mercados.

- USD/MXN sigue rebotando desde mínimos en meses.

- Ventas minoristas de EE.UU. con resultados mixtos, el foco pasa a las minutas de la Fed a publicarse en horas.

El USD/MXN está subiendo por segunda jornada en forma consecutiva y regresó sobre 20.00. El impulso alcista está dato por una suba generalizada del dólar en el mercado.

El clima de cautela en las bolsas junto con una suba en los rendimientos de los bonos del Tesoro están siendo un factor de apoyo al USD/MXN. Además se puede sumar a lo anterior la debilidad de los precios de las materias primas.

En lo que respecta a datos se conoció que las ventas minoristas de EE.UU. se mantuvieron sin cambios en julio en contra de la expectativa de una suba del 0.1%. Los detalles del reporte resultaron alentadores ya que las ventas del grupo de control y sin tener en cuenta vehículos treparon por encima de las expectativas.

En la tarde de la sesión americana se publicarán las minutas de la última reunión de la Reserva Federal cuando subió la tasa de interés en 75 puntos básicos.

El USD/MXN llega a las minutas en el medio de una aceleración. El par llegó hasta 20.08, el máximo en una semana. Menos de un día atrás estaba operando por debajo de 19.90. El tono alcista podría ganar apoyo de seguir sobre 20.00. En caso de extender al alza, la próxima resistencia se ve en 20.20. Un regreso debajo de 19.85 le devolvería el momento al peso mexicano.

Niveles técnicos

El peso mexicano mantiene actualmente una pequeña ganancia frente al dólar estadounidense en lo que va de año. Las fuertes subidas de los tipos de interés nacionales han apoyado al MXN y los economistas de Scotiabank esperan que los responsables de la política monetaria endurezcan aún más los tipos, manteniendo al USD/MXN dentro de los rangos recientes.

El peso es respaldado por una política monetaria más estricta

"Las subidas de tipos proactivas de Banxico son posiblemente el principal factor detrás de la fortaleza del peso, y anticipamos que para el corto plazo, seguiremos viendo sus subidas de tipos igualando el ritmo establecido por la Reserva Federal, manteniendo el diferencial de tipos de interés entre los dos países cerca de 600 puntos básicos."

"Hay algunos riesgos que se vislumbran en el horizonte, como el arbitraje del USMCA contra México por parte de Canadá y Estados Unidos debido a la política energética, los riesgos de inflación para lo que hasta ahora son flujos de remesas resistentes, así como la continua debilidad de la inversión extranjera, pero no vemos que sean un viento en contra importante para el MXN durante este año calendario."

- El índicel del dólar estadounidense (DXY) mantiene el rebote semanal cerca de 106.80.

- Parece probable una subida adicional una vez superado 107.00.

El índice del dólar estadounidense (DXY) desciende rápidamente por la acción de precios inconclusa del martes y reanuda el alza hacia el extremo superior del rango reciente cerca de 106.80.

La continuación del impulso alcista podría extenderse hasta el máximo de agosto cerca de 107.00 (5 de agosto). La superación de este nivel debería motivar al índice a desafiar el máximo posterior a la reunión del FOMC en 107.42 (27 de julio).

En un escenario más amplio, la visión alcista del dólar se mantiene por encima de la SMA de 200 días en 100.22.

Gráfico diario del DXY

Niveles técnicos

- El miércoles, la plata fue testigo de algunas ventas por tercer día consecutivo.

- La aceptación por debajo de la DMA 50 apoya las perspectivas de pérdidas adicionales.

- Cualquier intento de recuperación podría verse ahora como una oportunidad de venta.

La plata se esfuerza por aprovechar el rebote tardío del día anterior y se encuentra con nuevas ofertas cerca de la zona de 20.25$ a 20.30$ el miércoles. El metal blanco sigue deprimido por tercer día consecutivo y vuelve a caer por debajo del nivel psicológico clave de 20.00$ durante la primera mitad de la sesión europea.

El XAG/USD está actualmente rondando el mínimo de una semana que tocó el martes. Encontró y fue rechazado por la resistencia de la SMA de 200 semanas por encima de 20.50$ y ahora también parece haber encontrado aceptación por debajo de la SMA de 50 días situada en los 20.11$, ambas insignias bajistas. Los alcistas buscan ahora el 38.2% del nivel Fibonacci de la caída de 22.52$ a 18.15$, en la zona de 19.80$, para ofrecer cierto soporte. Una ruptura convincente por debajo expondría el siguiente soporte relevante cerca de la zona de 19.55$ (el mínimo de la semana pasada).

Este último debería actuar ahora como un punto clave de pivote, que si se rompe con decisión se vería como un nuevo desencadenante para los bajistas y haría que el XAG/USD fuera vulnerable. Los precios al contado podrían entonces acelerar la caída hacia el 23.6% del nivel Fibonacci, en torno a la región de 19.20$ a 19.15$, de camino a la marca de 19.00$. La trayectoria bajista podría extenderse aún más hacia la zona de 18.45$-18.40$.

Por otro lado, el 50% del nivel Fibonacci, alrededor de la zona de 20.35$, ahora se convierte en un fuerte obstáculo inmediato. Cualquier movimiento posterior al alza podría verse como una oportunidad de venta cerca de la zona horizontal de 20.65$ y seguiría teniendo una limitación cerca del 61.8% del nivel Fibonacci, en torno a la región de 20.85$. Dicho esto, algunas compras de seguimiento más allá de 21.00$ podrían anular las perspectivas negativas para el XAG/USD.

Gráfico diario XAG

-637963279129018048.png)

Niveles técnicos

- Ventas minoristas en EE.UU. registran avance nulo en julio contra 0.1% esperado.

- Ventas del grupo de control y sin tener en cuenta vehículos trepan más de lo esperado.

- El dólar se mantiene firme en el mercado.

Las ventas minoristas registraron se estancaron en julio, siendo que se esperaba un incremento del 0.1%. Las cifras de junio se revisaron desde 1% a 0.8%.

Las ventas del grupo de control minorista tuvieron una suba del 0.8%, mayor a la del 0.6% del consenso del mercado y la 0.7% de junio. Sin tener en cuenta vehículos la suba fue del 0.4%, siendo que la expectativa promedio era por una caída del 0.1%.

El dólar extendió el avance a lo algo del mercado luego de los datos de ventas minoristas. El próximo evento clave que muestra el calendario es la publicación de las minutas da la última reunión de la Reserva Federal en horas de la segunda mitad de la sesión americana.

- Caída generalizada en bonos soberanos debilita al yen.

- Moneda japonesa no consigue soporte incluso pese a descenso en mercados de renta variable.

- USD/JPY recupera 135.00 y la media móvil de 20 días.

El USD/JPY está avanzando a ritmo firme y opera en 135.25, el nivel más alto en una semana. El par se mantiene en la zona de máximos antes de la publicación de datos económicos de EE.UU.

El avance del USD/JPY llevó al precio por encima de la media móvil de 20 días por primera vez desde fines de julio. Al alza la próxima resistencia asoma en torno a 135.40/50, que de ser superada mejoraría el panorama para el dólar.

La suba en los rendimientos de los bonos soberanos, impulsada tras el dato de inflación del Reino Unido, está pesando sobre el yen, que no consigue favorecerse incluso pese al a caída en los mercados de renta variable.

En lo que respecta a datos, en Japón se reportaron de comercio exterior de junio, con una suba en las exportaciones del 19% con respecto a un año atrás y de 47.2% en las importaciones. El déficit comercial alcanzó un récord de 2.13 billones de yenes.

Por delante, el calendario económico muestra el reporte de ventas minoristas de EE.UU. de julio a las 12:30 GMT, se espera una suba de 0.1%. En la tarde de la sesión americana será el turno de las minutas de la última reunión de la Reserva Federal en donde los operadores buscarán señales para ver la trayectoria de la política monetaria.

Niveles técnicos

- El EUR/JPY extiende las subas sobre 137.00.

- Inmediatamente al alza se encuentra el máximo de agosto en 138.40.

El EUR/JPY extiende las subas del martes y recupera la zona 137.00 y más allá el miércoles.

En caso de que la recuperación se torne más seria, entonces el cruce debería encontrarse con la siguiente barrera en el promedio móvil simple de 100 días en 138.10, antes del máximo más relevante de agosto en 138.39 (10 de agosto).

Mientras esté por encima de la media móvil simple de 200 días, hoy en 133.98, las perspectivas del par deberían seguir siendo constructivas.

EUR/JPY gráfico de día

- El EUR/GBP rebota desde los mínimos cerca de 0.8380.

- Reino Unido: inflación anual llega a 10.1% en julio.

- Lectura del PIB avanzado del segundo trimestre de la Eurozona se incrementó 3.9% interanual.

Tras una baja hacia las inmediaciones de 0.8380, el EUR/GBP se recuperó y en la última hora aceleró al alza llegando a marcar máximos diarios en 0.8418, mientras el GBP/USD cae decididamente por debajo de 1.2100.

EUR/GBP sigue teniendo como soporte la zona de 0.8350

El EUR/GBP deja atrás hasta ahora tres retrocesos diarios consecutivos, desde el máximo mensual justo por debajo de 0.8500 del 12 de agosto. El quiebre de la media móvil simple de 200 días - hoy en 0.8430 - abrió la puerta a más debilidad para los próximos días, aunque el euro parece querer recuperar esa zona.

De este modo, el cruce revierte la baja inicial hacia la banda de 0.8385/80 tras el impulso de la libra esterlina a raíz de la publicación de las cifras de inflación del Reino Unido correspondientes al mes de julio. Según estas últimas, la inflación general aumentó al 10.1% anual en julio tras subir 0.6% en el mes.

La reacción inicial tras la publicación del IPC hizo que los inversores pronosticaran nuevas (¿y mayores?) subidas de tasas por parte del Banco de Inglaterra (BoE) en sus próximas reuniones, lo que a su vez se transformó en nuevas subas de la libra. Sin embargo, la última tendencia moderada del BoE y las perspectivas de una recesión de 15 meses en la economía del Reino Unido atentan contra una libra fuerte en el futuro.

Otro reporte, mostró una revisión a las cifras de PIB del segundo trimestre de la Eurozona, que mostraron un crecimiento del PIB del 3.9% interanual.

Niveles clave

El cruce está ganando un 0.13% en 0.8415 y se enfrenta al siguiente obstáculo en 0.8434 (media móvil simple de 200 días), seguido de 0.8492 (máximo mensual del 12 de agosto) y luego 0.8584 (máximo semanal del 21 de julio). Por otro lado, la ruptura de 0.8386 (mínimo semanal del 17 de agosto) expondría 0.8339 (mínimo mensual del 2 de agosto) y finalmente a 0.8249 (mínimo mensual del 14 de abril).

En opinión de Kit Juckes, estratega jefe de divisas de Société Générale, es poco probable que el EUR/USD rompa por debajo de 0.95. No obstante, el par cotizará por debajo de la paridad en las próximas semanas.

Europa ha aprovechado los suministros mundiales de GNL

"La buena noticia de que Europa ha recurrido a los suministros mundiales de Gas Natural Licuado y está haciendo un mejor trabajo de desenganche del gas ruso, es suficiente para proporcionar algún tipo de amortiguación para el EUR/USD y hace que una ruptura por debajo de 0.95 sea menos probable ahora, a menos que el conflicto con Rusia se intensifique dramáticamente".

"Sin embargo, el arrastre de los altos precios sobre el crecimiento europeo parece seguro que hará que el EUR/USD esté por debajo de la paridad durante un tiempo en las próximas semanas."

- Mercados de renta variable caen a ambos lados del Atlántico.

- Bonos soberanos sufren caídas importantes tras datos de inflación del Reino Unido.

- Metales bajo presión mientras el dólar recupera fuerza.

Los futuros de los principales índices de Wall Street están cayendo más del 0.55%, mientras que en Europa la caídas promedian el 0.65%. La inflación superó el 10% en el Reino Unido. Los operadores esperan datos de EE.UU. y las minutas. Los bonos y los metales caen fuerte.

El optimismo se desvanece

Los datos de inflación del Reino Unido jugaron en contra del humor de los mercados. En Europa el FTSE 100 cae 0.39%, el DAX cede 1.07% y el CAC 40 cae 0.58%. El S&P 500 cerró el martes con una suba de 0.19% y pierde 0.73% en la previa. Los futuros del Dow Jones caen 0.55% y los del Nasdaq 0.82%.

El Banco de la Reserva de Nueva Zelanda, como se esperaba, subió la tasa de interés en 50 puntos básicos, y envió un mensaje más “hawkish” que lo esperado lo que hizo subir al kiwi en el mercado. El NZD/USD llegó hasta 0.6382, pero luego cambió de dirección ante un dólar más fuerte frente a las monedas emergentes y ligadas a commodities y cayó por debajo de 0.6300.

En el Reino Unido se conoció que la inflación subió hasta el 10.1% en julio (mayor al 9.8% esperado) desde el 9.4%, el nivel más alto en cuatro décadas. El dato se suma a los positivos de empleo del martes lo que contribuye a generar expectativas de otra suba de 50 puntos básicos por parte del Banco de Inglaterra. La libra está operando sin cambios significativos el miércoles, el con el GBP/USD en torno a 1.2100 y el EUR/GBP en 0.8400.

La jornada del miércoles continuará cargada ya que se publicarán datos importantes de EE.UU. que incluye el reporte de ventas minorista se julio (se espera aumento del 0.1%). En la tarde de la sesión americana, la Reserva Federal publicará las minutas de la última reunión del FOMC, cuando subió en 75 puntos básicos la tasa de interés. En las minutas se buscarán pistas sobre los próximos pasos de la Fed.

El dólar está subiendo frente a la mayoría de sus rivales el miércoles. El DXY sube 0.17% y está sobre 106.60, aún lejos del pico del martes que fue cerca de 107.00.

Los datos de inflación del Reino Unido sirvieron para tirar abajo a los bonos soberanos. El bono a 10 años de EE.UU. rinde 2.86% y el de 30 años, 3.13%. En Europa, el bono italiano está en máximos desde fines de julio en 3.28% y el alemán en 1.07% máximo en semanas. El británico a 10 años sube 6.70% y está en 2.25%, el máximo desde principios de julio.

El avance en los rendimientos está presionando a la baja al oro. El XAU/USD está probando 1770$, con un sesgo bajista. La plata opera en mínimos semanales debajo de 19.90$.

Las criptomonedas siguen con la recuperación frenada. El Bitcoin volvió debajo de 24.000$ y está cerca del piso de la semana actual de 23.600$. Los precios del petróleo están cayendo por cuarto día en forma consecutiva, pero se mantiene sobre el mínimo de la semana. El barril de WTI está en 86.45$, un quiebre por debajo de 86.00$, podría activar una nueva pata bajista.

En el premarket, Bet Bath and Beyond sube más del 15%, tras un avance de 29% el martes. Target informó el miércoles una caída mayor a la esperada en los beneficios, ante los intentos de la empresa de desarmar un exceso de inventarios; en el premarket la acción cae 3.05%. Más adelante reportarán resultados Cisco, Krispy Kreme, Love’s y Wolfspeed.

Niveles técnicos

El índice S&P 500 se enfrenta ahora a una prueba clave de resistencia técnica en la media móvil de 200 días (DMA), potencialmente bajista y con un retroceso del 61.8% en 4327/70, y según los economistas de Credit Suisse hay potencial para ver un importante máximo aquí

El impulso semanal del MACD mantiene su cruce alcista

"Aunque el impulso semanal del MACD ha cruzado al alza, seguimos buscando un techo potencialmente importante en la bajada de la DMA de 200, potencial tendencia bajista desde principios de año y el 61.8% de retroceso de la caída de 2022 en 4327/70."

"El soporte a corto plazo se ve en 4177, con una ruptura por debajo de 4117/07 vista como necesaria para añadir peso a nuestra opinión para una caída de nuevo a la media de 63 días, ahora en 3974."

"Un cierre por encima de 4370 sugeriría que la fuerza puede extenderse más, con una resistencia en 4513, y luego el 78,6% de retroceso de la caída de 2022 en 4566".

- El oro devuelve las ganancias de la sesión asiática y marca mínimos en más de una semana.

- Panorama negativo en corto plazo podría cambiar con consolidación sobre 1782$.

- Datos por importantes de EE.UU. por delante y minutas de la Fed.

El oro está cayendo nuevamente el miércoles, luego de no haber podido sostenerse un rebote. El XAU/UUSD subió en la sesión asiática hasta 1782$, pero luego cambió de dirección y cayó hasta 1770$, el nivel más bajo desde el 8 de agosto.

Por el momento el oro se mantuvo sobre 1770$, pero sigue estando bajo presión ese nivel. En caso de quebrar por debajo, sería de esperar más pérdidas. El próximo soporte relevante se puede ver en el área de 1755$.

El panorama de muy corto plazo para el metal sigue bajista, tras el rechazo inicial de 1800$ y luego de perder el lunes 1780$. En caso de regresar sobre 1785$, podría volver a ser alcista o neutral. Una confirmación del quiebre de 1800$ habilitaría más subas en el corto plazo.

El metal amarillo el miércoles está siendo afectado por un dólar más fuerte y por rendimientos de bonos soberanos al alza. Esto incluso pese a la caída en los mercados de renta variable en Europa y en la previa de Wall Street.

El calendario económico está cargado para el miércoles, con el dato de ventas minoristas de EE.UU. y luego las minutas de la Reserva Federal de la última reunión del FOMC. También habrá más datos de resultados de empresas de comercio minorista completando el escenario del estado de salud del consumidor estadounidense.

Niveles técnicos

El Producto Interior Bruto (PIB) preliminar de la zona euro del segundo trimestre del año se ha situado en el 3.9%, por debajo del 5.4% del primer trimestre y del 4% estimado por el consendo del mercado. Aunque este es el quinto trimestre consecutivo con crecimiento económico positivo para la región, la publicada hoy es la cifra más baja desde el primer trimestre de 2021.

El PIB intertrimestral se ha mantenido en el 0.6%, una décima por debajo del 0.7% estimado. En la Unión Europea, el crecimiento también ha sido del 0.6%, según Eurostat, la oficina de estadísticas de la UE.

Por otro lado, el número de personas empleadas aumentó un 0.3% tanto en la zona del euro como en la UE en el segundo trimestre de 2022, en comparación con el trimestre anterior. En el primer trimestre de 2022, el empleo había aumentado un 0.6% en la zona euro y un 0.5% en la Unión Europea.

EUR/USD reacción

El EUR/USD ha hecho caso omiso de los datos, manteniéndose al momento de escribir sobre 1.0172, apenas un 0.01% por encima de su precio de apertura. Previamente, el par tocó un mínimo diario en 1.0149 en las primeras horas de la apertura europea.

- El EUR/USD desvanece la pequeña subida del martes y vuelve a centrarse en la zona de 1.150.

- Más tarde se publicará una nueva revisión del PIB del segundo trimestre de la zona euro.

- En la sesión norteamericana, las actas del FOMC y las ventas minoristas están en el punto de mira.

El sesgo vendedor vuelve a la moneda única y arrastra al EUR/USD a la zona de 1.0150 el miércoles, tocando un nuevo mínimo intradía en 1.0149 después de haber abierto la sesión europea con un máximo diario en 1.0186.

EUR/USD pendiente del calendario económico de EE.UU.

El EUR/USD sigue navegando por el extremo inferior del rango reciente en medio de algunas pérdidas modestas, aunque ha puesto cierta distancia con respecto a los mínimos semanales en la zona de 1,0120 registrados el martes.

La reaparición de la demanda de dólares estadounidenses volvió a presionar al complejo de riesgo el miércoles, en medio de la recuperación generalizada de los rendimientos en los mercados mundiales.

Más adelante en la sesión, se conocerá otra estimación del PIB de la zona euro durante el periodo abril-junio, mientras que las ventas minoristas y la publicación de las Actas del FOMC centrarán el debate más adelante en la sesión de Estados Unidos.

EUR/USD Niveles

Al momento de escribir, el par pierde un 0.08% en 1.0162 y una ruptura por debajo de 1.0096 (mínimo semanal del 27 de julio) tendría como objetivo 1.0000 (nivel psicológico) en camino hacia el soporte 0.9952 (mínimo de 2022 del 14 de julio).

Por otro lado, la siguiente barrera alcista se encuentra en 1.0368 (máximo mensual del 10 de agosto), seguida de 1.0495 (SMA de 100 días) y, por último, 1.0615 (máximo semanal del 27 de junio).

Esto es lo que necesitas saber para operar hoy miércoles 17 de agosto:

Tras la agitada acción del martes, el Índice del Dólar recuperó su tracción a primera hora del miércoles y subió por encima de 106.60 con los inversores volviéndose cautelosos. Los datos del Producto Interior Bruto de la eurozona del segundo trimestre serán los protagonistas de la agenda económica europea. Más tarde, los datos de las ventas minoristas de julio en EE.UU. pueden dar un nuevo impulso antes de que el FOMC publique las actas de su reunión de julio a las 18.00 GMT. Los futuros de los índices bursátiles de EE.UU. han bajado entre un 0.2% y un 0.4% en las primeras horas de la sesión europea.

Previa de las Minutas de la Fed de julio: ¿Pueden influir en las expectativas de subida de tasas de septiembre?

Durante la jornada asiática, el Banco de la Reserva de Nueva Zelanda anunció que había subido su tasa de interés en 50 puntos básicos, hasta el 3%, como se esperaba. El gobernador del RBNZ, Adrian Orr, declaró que, aunque no se prevé una recesión, se espera un crecimiento inferior al esperado. Con la reacción inicial, el NZD/USD subió hacia 0.6400, pero acabó invirtiendo su dirección con el dólar cobrando fuerza durante el horario de comercio europeo. En el momento de redactar este informe, el par pierde un 0.4% en el día, situándose en 0.6318.

La Oficina de Estadísticas Nacionales del Reino Unido informó el miércoles de que la inflación en el Reino Unido, medida por el IPC, subió al 10.1% en julio desde el 9.4% de junio. En el mismo periodo, el IPC básico subió al 6.2% desde el 5.8%, superando las expectativas del mercado del 5.9%. Con la reacción inmediata, el GBP/USD repuntó por encima de 1.2140 antes de borrar sus pérdidas y volver por debajo de 1.2100.

Con el dólar manteniéndose firme a mitad de semana, el EUR/USD sigue fluctuando en un rango relativamente estrecho por debajo de 1.0200.

El USD/JPY aprovechó las ganancias del martes y subió hacia los 135,00 el miércoles. El rendimiento de los Bonos del Tesoro de EE.UU. a 10 años ha subido más de un 2% en el día, alimentando el avance del par.

Tras recuperarse por encima de los 1.780 dólares durante la jornada asiática, el oro giró hacia el sur y lfue visto por última vez cotizando en territorio negativo, ligeramente por encima de los 1.770 dólares.

El Bitcoin está luchando por conseguir un rebote convincente en medio de la aversión al riesgo y cotiza en territorio negativo por debajo de los 24.000$, después de haber registrado pérdidas en los tres días anteriores. Tras un intento de recuperación, Ethereum perdió su impulso y borró gran parte de sus ganancias diarias. En el momento de escribir este artículo, el ETH/USD se aferraba a pequeñas ganancias diarias en 1.890$.

El AUD/USD ha perdido cerca de 65 pips en lo que llevamos de miércoles. El par ha abierto la sesión asiática tocando un máximo intradía en 0.7027, pero posteriormente ha ido cediendo terreno hasta marcar mínimos de siete días en 0.6964.

El dólar australiano se debilitó después de que los datos publicados por la Oficina de Estadística de Australia mostraran que el índice de precios salariales no cumplió las expectativas del mercado al aumentar un 0.7% durante el segundo trimestre en lugar del 0.8% estimado. Estos datos más débiles reducen las perspectivas de una subida de tasas de 50 puntos básicos por parte del Banco de la Reserva de Australia en septiembre. Esto, junto con la debilidad de los precios de las materias primas, ejerce cierta presión a la baja sobre el aussie vinculado a los recursos.

El dólar estadounidense, por su parte, se mantiene cerca del máximo mensual y sigue recibiendo el apoyo de las expectativas de la Fed, que son muy halagüeñas. A pesar de que la semana pasada el IPC de EE.UU. fue más suave, los recientes comentarios de varios funcionarios de la Fed sugieren que el banco central mantendrá su política de endurecimiento. Aparte de esto, la aversión al riesgo apuntala el dólar como refugio y pesa sobre el dólar australiano.

El sentimiento de los mercados sigue siendo frágil en medio de la creciente preocupación por una recesión económica mundial, alimentada por los decepcionantes datos macroeconómicos chinos del martes. El trasfondo fundamental apoya las perspectivas de una extensión del movimiento de depreciación para el par AUD/USD. Dicho esto, los operadores podrían abstenerse de hacer apuestas agresivas antes de las actas de la reunión del FOMC, que se publicarán más tarde durante la sesión estadounidense.

Los mercados están valorando al menos una subida de tipos de interés de 50 puntos básicos en la reunión de septiembre del FOMC. Por lo tanto, se buscarán pistas en las actas sobre la posibilidad de una subida de 75 puntos básicos. Esto influiría en el dólar y determinaría el siguiente tramo de un movimiento direccional para el par AUD/USD. Mientras tanto, las cifras de las ventas minoristas de EE.UU. podrían dar algún impulso en los inicios de la sesión estadounidense.

Niveles técnicos

El euro se consolida cerca de los mínimos. Los economistas de ING esperan que el par EUR/USD caiga bajo el soporte de 1.01, lo que provocaría un movimiento hacia la paridad.

La recesión alemana se hace inevitable

"La crisis del gas y lo que significa para las perspectivas de crecimiento de la eurozona este invierno está pasando claramente factura al euro".

"Una recesión alemana es casi inevitable en la segunda mitad del año".

"Tras un mes de consolidación, el EUR/USD no parece especialmente sobrevendido en los indicadores técnicos, y seguimos favoreciendo un soporte en 1.0100 que dé paso a un movimiento hacia la paridad".

En el Reino Unido, la crisis del coste de la vida y la atonía del crecimiento pueden obstaculizar la capacidad del Banco de Inglaterra para hacer frente a una inflación disparada y satisfacer las expectativas del mercado de una política más estricta. En opinión de los economistas de Scotiabank, esto pesará sobre la libra en general.

Perspectivas negativas ante el aumento de la inflación

"Las perspectivas de la libra son negativas y el sentimiento y el posicionamiento siguen siendo adecuadamente bajistas".

"Es probable que el Banco de Inglaterra vuelva a endurecer su política monetaria en septiembre (50 puntos básicos) para frenar el aumento de la inflación, pero las débiles perspectivas de crecimiento y la creciente crisis del coste de la vida, ya que los hogares británicos se enfrentarán a nuevos e importantes aumentos del coste de la energía en los próximos meses, sugieren que la economía no puede soportar más.

"Esperamos que la libra cotice por debajo de 1.20 a finales de año".

El par EUR/USD cotiza actualmente dentro de un rango de 1.00-1.04. Si hay un desencadenante que catapulte al par fuera del rango, lo más probable es que esta ruptura se produzca a la baja, en opinión de los economistas de Commerzbank.

Pocas razones por las que el EUR/USD debería romper el rango actual de 1.00-1.04

"Actualmente hay pocas razones por las que el EUR/USD debería romper su actual rango de 1.00-1.04, ya que no hay ninguna información fundamentalmente nueva en este momento que pueda llevar a un cambio significativo en el curso de la política monetaria de la Fed o del BCE. Pero al mismo tiempo, los riesgos para el euro son a la baja".

"Si los índices de gerentes de compras muestran fuertes descensos en las próximas publicaciones, lo que aumenta la probabilidad de una recesión en la eurozona, el mercado podría dejar caer rápidamente el euro como una patata caliente y empujar el EUR/USD por debajo de la paridad."

A pesar del rebote del yen frente al dólar desde mediados de julio, los analistas de Scotiabank ven pocos motivos para el optimismo en las perspectivas a corto plazo. Prevén que el USD/JPY se sitúe en 140.00 a finales de año.

Las ganancias del USD/JPY hacia la zona de 140 en el segundo semestre pueden representar una señal de alto nivel

"Los amplios diferenciales de rendimiento entre EE.UU. y Japón mantendrán al yen débil en un futuro previsible, mientras que los altos precios de las materias primas representan otro impulso negativo para la divisa (a través de un choque negativo en los términos de comercio)".

"Esperamos que el USD/JPY se mantenga en torno al nivel de 140.00 hasta finales de año".

El ministro de Economía del Reino Unido, Nadhim Zahawi, ha ofrecido su opinión sobre la inflación del país, que en julio alcanzó un nuevo máximo de cuatro décadas, el 10.1%.

Declaraciones destacadas

"Poner la inflación bajo control es mi máxima prioridad".

"Estamos actuando mediante una política monetaria fuerte e independiente, y tomando decisiones responsables en materia de impuestos, gastos y reformas".

Lecturas relacionadas

Reino Unido: El IPC anual sube al 10.1% en julio, su nivel más alto desde 1982

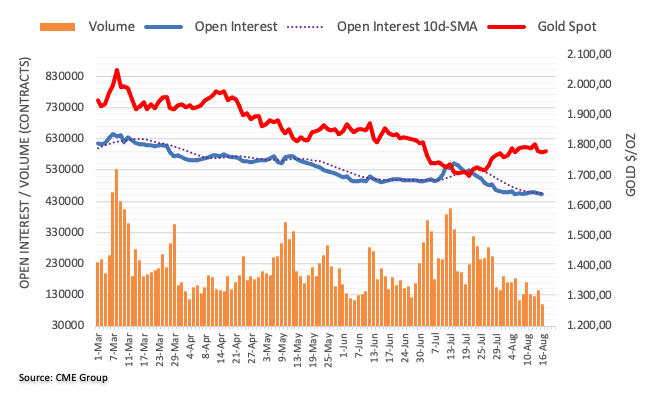

El interés abierto en los mercados de futuros del oro cayó por segunda sesión consecutiva el martes, esta vez en alrededor de 1.600 contratos según las lecturas preliminares de CME Group. En la misma línea, el volumen retomó la tendencia a la baja y se redujo en unos 46.400 contratos.

El oro desplaza la atención hacia los 1.800 dólares

Los precios del oro prolongaron el martes el inicio negativo de la semana en medio de una disminución del interés abierto y del volumen, dejando así la puerta abierta a un posible rebote a muy corto plazo. Dicho esto, una mayor recuperación de los metales preciosos sigue teniendo como objetivo la señal clave de los 1.800 dólares por onza troy.

El dólar australiano (AUD) ha cedido alrededor de la mitad del rebote logrado tras el mínimo de marzo de 2020. Los analistas de Scotiabank esperan que el AUD/USD caiga hacia 0.65 en el cuarto trimestre.

La tasa clave del RBA alcanzará el 2.50% a finales de año

"Vemos que el tipo de interés del Banco de la Reserva de Australia (RBA) alcanzará el 2.50% a finales de año (desde el 1.85% actual), mientras que los swaps fijan el precio de la tasa política en torno al 3.25%".

"Vemos cierto riesgo a la baja en las perspectivas del AUD durante el resto del año y prevemos que llegue a 0.65 para el cuarto trimestre".

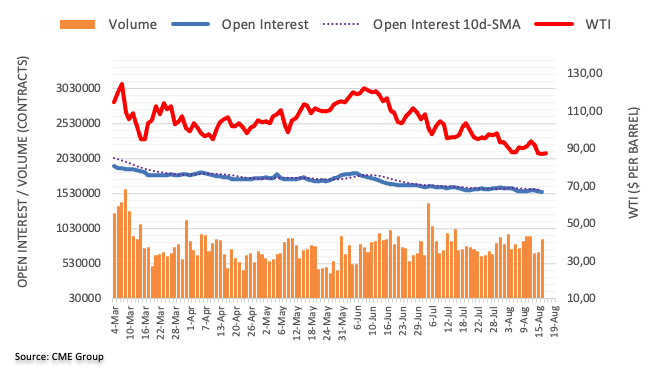

Teniendo en cuenta las cifras avanzadas del CME Group para los mercados de futuros del petróleo crudo, los operadores recortaron sus posiciones de interés abierto en unos 6.700 contratos el martes, sumándose al retroceso anterior. El volumen, en cambio, aumentó por segunda sesión consecutiva, esta vez en unos 183.300 contratos.

El WTI se mantiene limitado por la SMA de 200 días

Precios del barril de WTI cayeron a nuevos mínimos multimensuales cerca de la señal de 85.00 dólares el martes. La continuación del movimiento a la baja estuvo acompañada de la reducción del interés abierto, lo que podría ser indicativo de una pausa a corto plazo en la caída. Por el contrario, la SMA de 200 días por encima de la señal de 95.00 dólares por barril sigue limitando cualquier intento alcista ocasional en los precios.

El euro no se benefició de la sorpresiva subida de 50 puntos básicos del Banco Central Europeo (BCE) en julio. Las sorpresas negativas sobre el crecimiento o la interrupción del suministro de energía podrían situar al EUR/USD por debajo de la paridad, según los economistas de Scotiabank.

Siguen los riesgos a la baja en medio de la incertidumbre

"Las perspectivas económicas siguen siendo cuestionables, dado el riesgo de que los altos precios de la energía perturben el gasto discrecional o, peor aún, que se reduzca el suministro de gas natural desde Rusia".

"En caso de una grave interrupción del suministro de energía, es probable que las pérdidas del euro se extiendan por debajo de la paridad".

"Lo único a favor del euro es que los mercados ya están agresivamente en corto con la divisa".

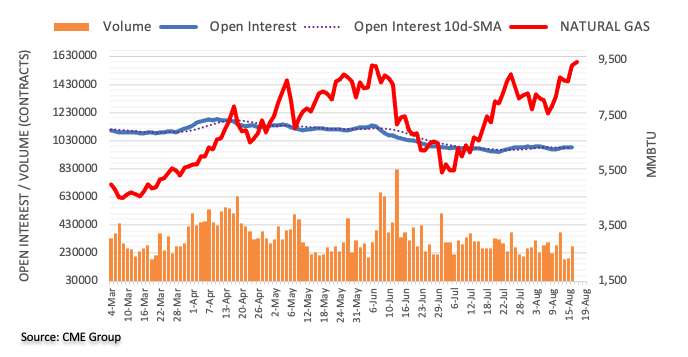

Los datos preliminares de CME Group para los mercados de futuros de gas natural mostraron que el interés abierto aumentó por cuarta sesión consecutiva el martes, esta vez en unos 5.200 contratos. El volumen siguió el mismo camino y logró el segundo aumento consecutivo, ahora en más de 89.000 contratos.

El gas natural sigue centrado en los 9.75$

El fuerte avance del martes en los precios del gas natural por encima de la señal de 9.00$ por MMBtu estuvo acompañado de un aumento del interés abierto y del volumen, lo que sigue siendo un soporte para nuevas ganancias a muy corto plazo. En este sentido, sólo parece cuestión de tiempo que la materia prima desafíe el máximo de 2022 en torno a los 9.75 dólares (26 de julio).

El Índice de Precios al Consumo (IPC) de Reino Unido subió un 10.1% en la lectura anual de julio, superando el 9.8% esperado y el 9.4% de junio, según la Oficina Nacional de Estadística (ONS). Esta es la tas más alta de inflación vista en 40 años, concretamente desde 1982.

La inflación mensual creció un 0.6%, dos décimas por encima del 0.4% estimado, pero por debajo del 0.8% del mes anterior.

El IPC subyacente interanual aumentó a un ritmo del 6.2%, el más alto en décadas, superando el 5.8% de junio y el 5.9% del consenso del mercado.

El aumento de los precios de los alimentos fue lo que más contribuyó a la variación de las tasas de inflación anual del IPC entre junio y julio de 2022.

GBP/USD Reacción

La libra reaccionó a los datos con una subida inicial frente al dólar que llevó al GBP/USD a máximos de dos días en 1.2143. Posteriormente, el par retrocedió perdió 45 pips hasta situarse levemente por debajo de 1.2100. Al momento de escribir, la libra cotiza sobre 1.2101, ganando un 0.06% en el día.

El gobernador del Banco de la Reserva de Nueva Zelanda (RBNZ), Adrian Orr, ha comparecido en la conferencia de prensa posterior a la reunión de política monetaria de agosto, afirmando la postura de endurecimiento de la política del banco central.

Declaraciones destacadas

No se prevé una recesión, pero sí un crecimiento inferior.

El gasto neozelandés se sustenta en el empleo.

En una posición muy fuerte para controlar la inflación.

Los balances financieros de los hogares siguen en buena forma.

Reacción del mercado

El NZD/USD mantiene su rango por encima de 0.6350 tras estos comentarios, sumando un 0.27% en el día.

- El AUD/NZD actualiza el mínimo mensual tras la subida de tasas de 50 puntos básicos del RBNZ.

- La clara ruptura de la DMA de 100 y la línea de tendencia ascendente de finales de mayo favorecen a los vendedores.

- Los alcistas necesitan la validación de una línea de resistencia de quince días para retomar el control.

El AUD/NZD se encuentra en terreno resbaladizo después de que el Banco de la Reserva de Nueva Zelanda (RBNZ) anunciara una subida de tipos de 50 puntos básicos (pb) durante la sesión asiática del miércoles. El par ha caído 75 pips hasta un mínimo diario de 1.0989.

El RBNZ igualó las expectativas de una subida de tasas de 50 puntos básicos, hasta el 3.0%, pero el optimismo de la Declaración de Política Monetaria trimestral parece haber favorecido a los osos del AUD/NZD después.

Además de los movimientos impulsados por el RBNZ, la última debilidad de la cotización también podría estar relacionada con la clara ruptura a la baja de la confluencia del soporte de 1.1000, ahora resistencia, que comprende la DMA de 100 y una línea de resistencia ascendente desde finales de mayo.

Con esto, el precio del AUD/NZD se vuelve vulnerable a probar los mínimos de mayo en torno a 1.0920. Sin embargo, el 38.2% de retroceso de fibonacci de la subida de marzo-agosto, cerca de 1.0965, podría ofrecer una dirección inmediata a la cotización.

Mientras tanto, la recuperación sigue siendo difícil hasta que se logre superar la marca de 1.1000. Aun así, la línea de resistencia descendente de finales de julio, en 1.1080, podría desafiar a los alcistas del AUD/NZD.

En el caso de que los precios del par se mantengan firmes más allá de 1.1080, no se puede descartar la posibilidad de asistir a una subida hacia el máximo mensual en torno a 1.1180.

AUD/NZD: Gráfico diario

Tendencia: Se espera una mayor debilidad

Citando al primer ministro chino, Li Keqiang, el Diario del Pueblo, el periódico insignia del Partido Comunista, informó de que Li instó a los funcionarios locales de seis provincias clave que representan alrededor del 40% de la economía del país a reforzar las medidas a favor del crecimiento.

Declaraciones destacadas

Los funcionarios reunidos deben tomar la iniciativa para impulsar el consumo y ofrecer más soporte fiscal a través de la emisión de bonos del Estado para inversiones.

Prometen intensificar "razonablemente" el soporte político para estabilizar el empleo, los precios y asegurar el crecimiento económico.

Sólo cuando las principales entidades del mercado son estables, la economía y el empleo pueden serlo.

Sólo con el desarrollo podremos resolver todos los problemas.

La apertura es la única manera de aprovechar plenamente los dos mercados y los recursos y mejorar la competitividad internacional.

- El NZD/USD repunta a máximos de dos días tras la subida de tasas del RBNZ.

- La entidad coincide con las previsiones del mercado de una subida de tasas de 50 puntos básicos, y señala la conveniencia de un mayor endurecimiento.

- Se reanudan las bajadas en los rendimientos del Tesoro de EE.UU., los futuros de las acciones ligeramente ofertados ejercen presión a la baja en las antípodas.

- Los comentarios del primer ministro chino y un IPP de Nueva Zelanda más suave provocaron a los vendedores del kiwi.

El NZD/USD ha protagonizado un rally de 50 pips tras el anuncio del Banco de la Reserva de Nueva Zelanda, que ha subido sus tasas de interés 50 puntos básicos hasta el 3.0%. El par ha alcanzado un máximo de dos días en 0.6383, operando al momento de escribir sobre 0.6364, ganando un 0.27% diario.

Aunque el RBNZ cumplió las expectativas del mercado, el optimismo de la Declaración de Política Monetaria trimestral parece haber favorecido a los alcistas del NZD/USD.

Sin embargo, los temores que rodean a China, Europa, así como un estado de ánimo cauteloso antes de los datos/eventos clave, desafían a los compradores del par del kiwi últimamente.

El primer ministro chino, Li Keqiang, realizó unas declaraciones recogidas por el periódico insignia del Partido Comunista, People's Daily, instando a los funcionarios locales de seis provincias clave que representan alrededor del 40% de la economía del país a reforzar las medidas a favor del crecimiento. El miércoles, el presidente Xi Jinping y el planificador estatal de Comisión Nacional de Desarrollo y Reforma (CNDR) se mostraron dispuestos a adoptar más medidas para combatir los temores de recesión.

Dados los lazos comerciales de la nación del dragón con el Pacífico, así como la condición de ser el mayor consumidor de materias primas del mundo, cualquier aspecto negativo para Pekín pesa sobre el NZD/USD.

Mientras se define el sentimiento, los rendimientos del Tesoro de EE.UU. a 10 años desvanecen el rebote del día anterior, y los Futuros del SP500 retroceden desde un máximo de cuatro meses.

Habiendo presenciado la reacción inicial a los movimientos del RBNZ, los operadores del par NZD/USD prestarán atención a los comentarios del gobernador Adrian Orr para obtener un nuevo impulso. Más tarde en el día, se publicarán las ventas minoristas de Estados Unidos de julio, que se espera que sean del 0.1% frente al 1.0% anterior, así como las actas de la reunión del Comité Federal de Mercado Abierto (FOMC), para obtener indicaciones claras. También serán importantes los titulares sobre China y la recesión.

NZD/USD Análisis Técnico

A menos que se produzca un cierre diario por debajo de la línea de soporte mensual, en torno a 0.6260 al cierre de esta edición, los compradores del NZD/USD mantienen la esperanza. Sin embargo, una resistencia de la línea de tendencia bajista, cerca de 0.6460 a más tardar, desafía el impulso alcista.

El Comité de Política Monetaria ha aumentado hoy el tipo de interés oficial del efectivo (OCR) del 2.5% al 3%, cumpliendo con las expectativas de una subida de 50 puntos básicos. Este es el séptimo aumento consecutivo en las tasas, que alcanzan su nivel más alto desde 2015.

Comunicado del Banco de la Reserva de Nueva Zelanda

La demanda de la economía neozelandesa ha sido resistente

La demanda en la economía neozelandesa se mantuvo resistente a los vientos en contra globales y domésticos durante la primera mitad de 2022.

El gasto de los hogares se mantiene, a pesar de la baja confianza de los consumidores y la elevada inflación. En general, los presupuestos de los hogares se han visto reforzados por los altos niveles de empleo, los ahorros acumulados durante los confinamientos por el COVID-19 y los pagos de apoyo del gobierno.

Un aumento significativo de las llegadas de visitantes internacionales tras la reapertura de las fronteras ha impulsado probablemente la demanda en los sectores del turismo y la hostelería.

La escasez de mano de obra y materiales frena la economía y aumenta la inflación

La tasa de desempleo sigue siendo muy baja, del 3.3%. La economía neozelandesa se ve limitada por una grave escasez de mano de obra. Un amplio abanico de indicadores sigue señalando que el empleo está por encima de su nivel máximo sostenible.

Los niveles de enfermedad más elevados de lo habitual a causa del COVID-19 y otras enfermedades, así como la salida de neozelandeses hacia el extranjero tras la reapertura de nuestra frontera, han agravado la escasez de mano de obra.

Un mercado de trabajo muy ajustado se suma a la elevada inflación del índice de precios al consumo (IPC), y el crecimiento de los salarios sigue aumentando a medida que las empresas compiten por atraer o retener al personal.

Sin embargo, este crecimiento de los salarios sigue siendo superado por el aumento del coste de la vida para muchos neozelandeses.

Los cuellos de botella en la cadena de suministro mundial y local están limitando y ralentizando la producción, encareciendo los productos y restringiendo aún más la producción. La guerra en Ucrania y los cierres relacionados con el COVID-19 en China suman presión a estos cuellos de botella.

Los precios de la vivienda han seguido cayendo hacia niveles más sostenibles, y las perspectivas de la construcción residencial se han debilitado

Los precios de la vivienda han seguido cayendo hacia niveles más sostenibles.

Esperamos que los precios de la vivienda sigan bajando en los próximos meses.

La actividad del sector de la construcción se ha mantenido en un nivel elevado, pero las perspectivas de la construcción residencial se han debilitado.

La combinación de una aguda escasez de mano de obra y materiales en el sector de la construcción ha limitado la actividad y ha contribuido significativamente a la presión inflacionista interna. Los pedidos de obras futuras han empezado a agotarse más allá de las reservas de trabajo de las empresas de construcción. La subida de los tipos de interés, el endurecimiento de las condiciones de los préstamos y el aumento de los costes están afectando a la demanda.

Se necesitan tipos de interés más altos para cumplir nuestros objetivos de inflación y empleo

La inflación anual del IPC ha seguido aumentando, alcanzando el 7.3% en el trimestre de abril a junio de 2022, debido a una mezcla de factores nacionales e internacionales.

Las medidas de inflación persistente o "subyacente" también han aumentado. Las expectativas de inflación han disminuido recientemente, pero siguen siendo elevadas en relación con la historia.

El Comité de Política Monetaria prevé que tendrá que aumentar el OCR más de lo previsto en mayo para que la inflación vuelva a situarse en el punto medio del objetivo del Comité de Política Monetaria y el empleo alcance su nivel máximo sostenible.

El Comité acordó que sigue siendo apropiado continuar endureciendo las condiciones monetarias al ritmo necesario para mantener la estabilidad de los precios y contribuir al máximo nivel de empleo sostenible. La inflación subyacente de los precios al consumo sigue siendo demasiado elevada y los recursos laborales siguen siendo escasos.

©2000-2026. Todos los derechos reservados.

El sitio es administrado por Teletrade D.J. LLC 2351 LLC 2022 (Euro House, Richmond Hill Road, Kingstown, VC0100, St. Vincent and the Grenadines).

La información presentada en el sitio, no es una base para tomar decisiones de inversión y es proporcionada sólo con fines informativos.

La empresa no atiende ni presta servicio a clientes residentes en Estados Unidos, Canadá y los países incluidos en la lista negra del FATF.

La realización de operaciones comerciales en los mercados financieros con instrumentos financieros de margen, abre grandes oportunidades y permite a los inversores que estén dispuestos a correr riesgos a obtener altos rendimientos, pero al mismo tiempo conlleva un nivel de riesgo de pérdidas potencialmente alto. Por lo tanto, antes de comenzar a comercializar, se debe tomar de manera responsable a la cuestión de elegir la estrategia de inversión correspondiente, teniendo en cuenta los recursos disponibles.

Uso de información: al usar completamente o parcialmente los materiales del sitio, el enlace a TeleTrade como fuente de información es obligatorio. El uso de materiales en Internet debe ir acompañado de un hipervínculo al sitio teletrade.org. Importación automática de materiales e información del sitio está prohibida.

Para cualquier duda o pregunta, póngase en contacto con pr@teletrade.global.