- Análisis

- Noticias y herramientas

- Noticias del mercado

Noticias de mercados

- La reversión del eurodólar desde 1.0090 se extiende por debajo de la paridad.

- El euro aceleró su tendencia a la baja tras la decisión del BCE.

- EUR/USD: Los últimos acontecimientos hacen menos probable el objetivo de 0.93 — MUFG.

El euro ha recortado sus recientes ganancias el jueves para poner fin a una recuperación de cuatro días. El EUR/USD retrocedió desde los máximos de seis semanas justo por debajo de 1.0100, volviendo a niveles por debajo de 1.0000 ante el repunte del dólar estadounidense.

El euro se hunde tras la decisión del BCE

La reversión de la moneda común se aceleró tras la publicación de la decisión de política monetaria del Banco Central Europeo. Tal y como se esperaba, el banco subió los tipos en 75 puntos básicos por segunda vez consecutiva, en un intento de controlar la inflación histórica, elevando la tasa de depósito al 1.50%.

Además, la presidenta del BCE , Christine Lagarde, reiteró el compromiso del banco de seguir subiendo las tasas, a pesar de los riesgos a la baja para la economía que podrían llevar a niveles de desempleo más altos.

Por otra parte, el dólar estadounidense ha dejado atrás la debilidad de los días anteriores y ha registrado una moderada recuperación. La lectura del PIB de EE.UU., que ha mostrado una inesperada expansión económica del 2.6% en el cuarto trimestre, ha aliviado las preocupaciones sobre una recesión, impulsando de nuevo al dólar.

EUR/USD: Los últimos acontecimientos hacen menos probable el objetivo de 0.9300 — MUFG

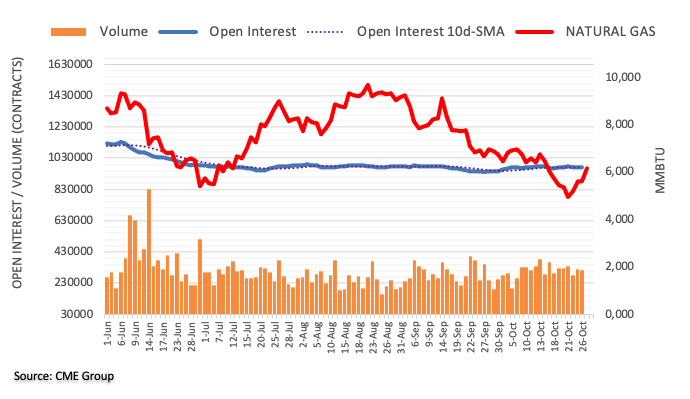

Los analistas de divisas del banco MUFG observan que los últimos acontecimientos y la venta de dólares hacen que el objetivo de 0.9300 sea menos probable: "En general, los últimos acontecimientos, incluido el desplome del precio del gas natural en Europa y la venta generalizada de dólares han hecho que sea menos probable que el EUR/USD caiga tan bajo como nuestro objetivo de fin de año de 0.9300, incluso después de la actualización de la política del BCE, menos agresiva, de hoy".

Niveles técnicos a vigilar

Lo que hay que tener en cuenta el viernes 28 de octubre:

Los acontecimientos de primer orden que inundan el calendario macroeconómico tuvieron un impacto mucho menor del previsto, a pesar de que aportaron algunas novedades interesantes. En general, el dólar estadounidense mantiene su anterior tono débil, ya que los rendimientos del Tesoro de EE.UU. bajaron considerablemente tras la publicación de la estimación preliminar del Producto Interior Bruto del tercer trimestre. La Oficina de Análisis Económico informó que la economía creció a un ritmo anualizado del 2.6% en los tres meses hasta septiembre, mejor de lo previsto.

Wall Street recibió un impulso inesperado antes de la apertura, pero terminó la jornada con un comportamiento mixto debido a los informes de ganancias.

El euro fue la moneda que peor se comportó frente al dólar, ya que el BCE anunció su decisión de política monetaria. Tal y como se preveía, el banco central subió las tres tasas principales en 75 puntos básicos, pero el mensaje sobre el crecimiento y la evolución económica fue de lo más desalentador. En una línea, los responsables de la política monetaria esperan que la inflación siga siendo elevada y que el crecimiento se ralentice aún más. Las próximas subidas de tasas dependerán de los datos y se decidirá en cada reunión. Lo único claro es que se necesitan más subidas para alcanzar el objetivo de inflación del BCE.

Además, el BCE introdujo cambios en el programa de Operaciones de Refinanciación a Largo Plazo con Fines Específicos (TLTRO) III, también destinado a endurecer aún más las condiciones financieras. El tipo de interés de las operaciones TLTRO III se indexará a la media de los tipos de interés clave del BCE aplicables durante este periodo. El método actual de cálculo de los tipos de interés se mantendrá durante el período comprendido entre la fecha de liquidación de cada una de las operaciones TLTRO III y el 22 de noviembre de 2022, si bien la indexación a los tipos de interés oficiales del BCE aplicables finalizará en esa fecha.

El GBP/USD se negocia en torno a 1.1570, ligeramente a la baja en el día. El AUD/USD también cedió algo de terreno y rondó los 0.6460. El USD/CAD, por su parte, cotiza con pocos cambios en torno a 1.3550.

El Dólar también se aprecia frente al CHF, con el par cotizando ahora en 0.9915, mientras que el USD/JPY pivota en torno a 146.10 antes de la Banco de Japóndecisión de política monetaria.

El orocedió algo de terreno, pero apenas varió en torno a los 1.660$ la onza troy, mientras que los precios del petróleo crudo subieron. El WTI se situó en 88.90$ el barril.

Precio de Dogecoin: DOGE sube un 20% de la noche a la mañana, las transacciones de la ballena alcanzan su máximo de dos meses

¿Te ha gustado este artículo? Ayúdanos con algún comentario respondiendo a esta encuesta:

- Los precios de la plata bajan después de no superar la zona de resistencia de 19.60$/70$.

- La SMA de 100 días y el retroceso de Fibonacci del 50% están frenando la recuperación del XAG/USD.

- El sesgo a corto plazo sigue siendo positivo, con los intentos de bajada limitados a 19.30$.

Los precios de la plata han bajado el jueves, ya que la recuperación desde el mínimo del martes en 18.80$.

Los alcistas de la plata, limitados por la SMA de 100 días

El XAG/USD parece incapaz de romper por encima de la zona de resistencia en 19.60/70$, donde la SMA de 100 días y el retroceso de Fibonacci del 50% de la caída del 4 al 14 de octubre están planteando una resistencia importante a la recuperación del metal blanco.

El par parece haber perdido impulso el jueves, lastrado por un dólar estadounidense algo más firme, aunque mantiene el sesgo positivo a corto plazo, con intentos de bajada limitados por encima del retroceso de fibonacci del 38.2%, en 19.30$, y de la SMA de 50 días, en 19.10$.

Al alza, una confirmación por encima de los 19.70$ se enfrentaría a otra zona de resistencia clave cerca del nivel psicológico de los 20.00$ (máximos del 9, 12 y 21 de septiembre y el 61.8% del descenso mencionado) antes de apuntar a los 20.85$ de los máximos del 6 y 7 de octubre.

Una reacción bajista por debajo de la SMA de 50 días, en 19,10 dólares, anularía la tendencia positiva y haría que el par se dirigiera hacia 18.80$ (mínimo del 25 de octubre) y el mínimo del 14 de octubre en 18.10$.

Niveles técnicos a vigilar

- El dólar recorta las pérdidas tras rebotar en la zona de soporte de 1.3500.

- Los datos alentadores de EE.UU. han aliviado la presión negativa sobre el dólar.

- El USD/CAD se aprecia hacia 1.40 — MUFG.

El USD no ha podido romper el soporte de 1.3500 por segundo día consecutivo y rebotó en la sesión estadounidense del jueves por la tarde para borrar las pérdidas anteriores, volviéndose positivo en el gráfico diario.

El dólar sube tras los datos del PIB de EE.UU.

Las cifras del Producto Interior Bruto de EE.UU. superaron las expectativas el jueves, mostrando una expansión anual del 2.6%, tras haberse contraído en los dos trimestres anteriores. Estas cifras han aliviado las preocupaciones sobre una recesión técnica en los Estados Unidos, dando un nuevo impulso al dólar.

Anteriormente, el par había retrocedido hasta probar los mínimos de un mes en 1.3500 frente a un dólar canadiense fuerte. El dólar canadiense se recuperó en las sesiones anteriores, impulsado por la subida de los precios del petróleo, al desvanecerse el impacto negativo de la decisión de política monetaria del BoC del miércoles.

El jueves, los precios del petróleo se apreciaron un 0.7% por segundo día consecutivo, y el petróleo WTI, de referencia en EE.UU., alcanzó niveles justo por debajo de los 90$. Esto ha estimulado la demanda del dólar canadiense, ya que Canadá es uno de los principales productores de petróleo del mundo.

Se espera que el USD/CAD vuelva a acercarse a 1.4000 — MUFG

Los analistas de divisas del banco MUFG siguen siendo alcistas con respecto al par y señalan el objetivo de 1.40: "La decisión de ayer del BOC respalda nuestra opinión de que los diferenciales de rendimiento entre EE.UU. y Canadá seguirán moviéndose a favor del USD a medida que la Fed suba los tipos durante más tiempo y los eleve más que el BOC durante este ciclo de subidas (...) No estamos convencidos todavía de que las expectativas de subida de tipos del dólar y de la Fed hayan tocado techo, y seguimos esperando que el USD/CAD vuelva a acercarse al nivel de 1.4000".

Niveles técnicos a vigilar

- El rebote del dólar encuentra resistencia justo por encima de 0.9900.

- El dólar recorta las pérdidas tras una venta masiva de dos días.

- USD/CHF: Por debajo de 0.9876, el riesgo a corto plazo se vuelve negativo — Credit Suisse.

El dólar estadounidense intenta recortar las pérdidas el jueves tras la fuerte reversión registrada en los dos días anteriores. El par USD/CHF se recuperó desde los mínimos de tres semanas en 0.9840, y se ha estancado por debajo de 0.9900 tras alcanzar los máximos de la sesión en 0.9925.

El dólar repunta en medio de los datos alentadores de EE.UU.

Los datos publicados por el Departamento de Comercio revelaron un rebote inesperado de la economía estadounidense. El Producto Interior Bruto de EE.UU. creció a un ritmo anual del 2.6% en el tercer trimestre, superando las expectativas de un crecimiento del 2.4% y revirtiendo dos contracciones consecutivas en los trimestres anteriores.

En el lado negativo, sin embargo, la demanda interna ha mostrado su comportamiento más débil en dos años, confirmando el impacto negativo del ciclo de endurecimiento monetario más acusado de los últimos 40 años.

Los Mercados Bursátiles de EE.UU. saltaron al verde tras los datos, aunque en el momento de redactar este informe se encuentran mezclados, con el Dow Jones un 1.2% más, el índice S&P prácticamente lateralizado y el Nasdaq pierde un 0.8%.

Los rendimientos del Tesoro de EE.UU. han continuado su retroceso, con el rendimiento de los bonos del Tesoro a 10 años cotizando en 3.9%, desde niveles cercanos al 4.3% a principios de esta semana.

USD/CHF: La ruptura de 0,9876 desplaza el riesgo a corto plazo a la baja — Credit Suisse

Los analistas de divisas de Crédito Suisse advierten de un movimiento bajista más allá de 0.9876, que podría llevar al par a la zona de 0.9775: "El USD/CHF ha conseguido romper por debajo de 0.9876. Esto señala que es probable que se produzca una mayor debilidad a corto plazo. El MACD a corto plazo también refuerza esta señal bajista, por lo que esperamos una caída hasta 0.9838/30 inicialmente y, a continuación, probablemente una prueba de la DMA de 55 en 0.9775".

Niveles técnicos a vigilar

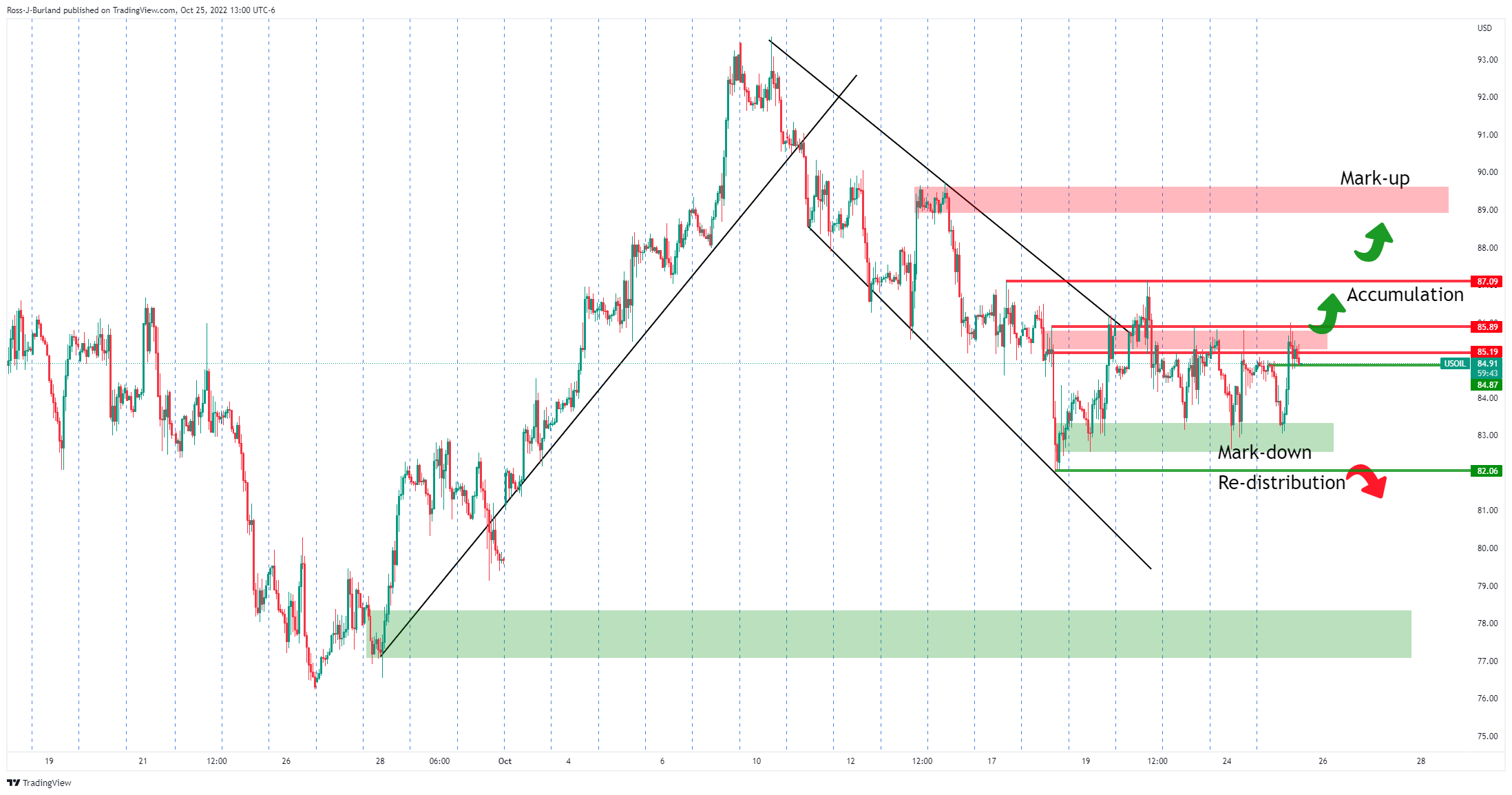

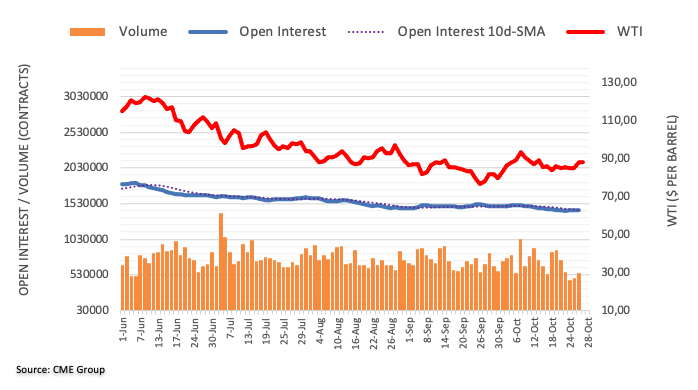

- El WTI se ha movido hacia una resistencia clave mientras los seguidores de tendencia se mantienen en la oferta.

- La preocupación por la oferta ha dominado el complejo energético.

En el momento de redactar este informe, el petróleo crudo West Texas Intermediate (WTI) sube más de un 0.9%, hasta los 89.10$, tras haber reclamado un mínimo de 87.35$ y un máximo de 89.78$ hasta el momento. La preocupación por la oferta ha dominado el mercado después de que Estados Unidos informara de unos datos de crecimiento económico mejores de lo esperado para el tercer trimestre. Al mismo tiempo, la escasez de suministros de gasóleo y otros destilados está alimentando las ofertas.

Estados Unidos informó de que su producto interior bruto subió un 2.6% anualizado en el tercer trimestre, superando la previsión de consenso del 2.3%, pero por encima de la caída del 0.6% del segundo trimestre. El dato se produce antes del PCE del viernes y de la reunión de la Reserva Federal de la próxima semana. En cualquier caso, se espera que los datos de hoy mantengan a la Fed en su intento de frenar la inflación mediante una fuerte subida de tipos.

Mientras tanto, la debilidad de los suministros de destilados está ofreciendo soporte a los precios. La Administración de Información de Energía informó a mediados de semana que las reservas de destilados aumentaron en 0.2 millones de barriles la semana pasada, saliendo de un mínimo de 17 años y ofreciendo soporte al petróleo. La EIA también señaló que las exportaciones de petróleo de Estados Unidos alcanzaron un récord la semana pasada. La agencia informó de que los inventarios de gasolina en EE.UU. cayeron en cerca de 1.5 millones de barriles la semana pasada y los valores de destilados se mantuvieron en mínimos históricos, mientras que las exportaciones de petróleo crudo de EE.UU. fueron fuertes, dijo el banco. Esto compensó un aumento de 2.6 millones de barriles en los inventarios de crudo, menor de lo esperado.

Los analistas de TD Valores Bursátiles afirman que los precios de la energía se ven respaldados por las compras algorítmicas de los seguidores de la tendencia. "Los CTA están creando una posición larga neta en el crudo Brent a medida que se refuerzan las señales de la tendencia alcista, pero es probable que la extrema volatilidad limite la participación de esta cohorte en medio de las débiles señales de la tendencia y el desapalancamiento de la cartera de paridad de riesgo".

Los precios del gasóleo también están siendo soportados por los CTA que siguen la tendencia, pero al igual que en otros mercados de energía, la potencia de fuego de algo sigue limitada por la extrema volatilidad del complejo, lo que aboga por un escaso seguimiento por parte de los CTA''.

Análisis técnico del WTI

En un análisis anterior, se afirmaba que ''el precio podría estar a punto de experimentar una recuperación alcista tras una ruptura de la estructura, con los alcistas acumulando la reciente caída del precio'', estando el precio en la parte trasera del canal:

Como se verá a continuación, el precio se ha movido hacia la resistencia proyectada de la siguiente manera:

En esta coyuntura, los alcistas tendrán que romper por encima de 90.00$ para tener perspectivas de romper los máximos de 93.60$ de mediados de octubre.

Los 88.50$ son el primer soporte clave por delante de los 87.00$.

- El euro acelera su tendencia a la baja y se acerca a 0,8600.

- Los osos han tomado el relevo después de que el BCE confirmara las expectativas del mercado.

- El par debería volver por encima de 0.8690 para aliviar la presión negativa.

El EUR acelera su tendencia a la baja en la sesión americana del jueves, ya que la reversión del cruce desde los máximos de la sesión en 0.8690, se extiende hasta la zona de 0.8600 para probar el soporte en la SMA de 100 días.

Los osos se apoderaron de la moneda común después de que el Banco Central Europeo confirmara las expectativas del mercado y subiera los tipos de interés un 0.75% por segunda vez consecutiva, dejando su tasa de depósito en el 1.5%, su nivel más alto desde 2009.

El par bajó inmediatamente después de la publicación de la decisión de política monetaria del BCE, frente a una libra esterlina que sigue favorecida por el alivio de los inversores tras el nombramiento de Rishi Sunak como primer ministro británico.

Desde el punto de vista técnico, el hecho de que el euro no haya vuelto a superar la SMA de 50 días ha aumentado la presión bajista, empujando al par hacia la SMA de 100 días en 0.8600. Por debajo de aquí, los próximos objetivos bajistas serían el soporte de la línea de tendencia bajista, desde los mínimos de mediados de noviembre, ahora en 0,8535, y la SMA de 200 días en 0.8500.

Alcista, una reacción alcista tendría que superar la mencionada SMA de 50 días, en 0.8690, para dirigirse al máximo del 21 de octubre, en 0.8780. Una confirmación por encima del nivel mencionado anularía la tendencia bajista y abriría el camino hacia el máximo del 12 de octubre en 0.8870.

Gráfico diario del EUR/GBP

Niveles técnicos a vigilar

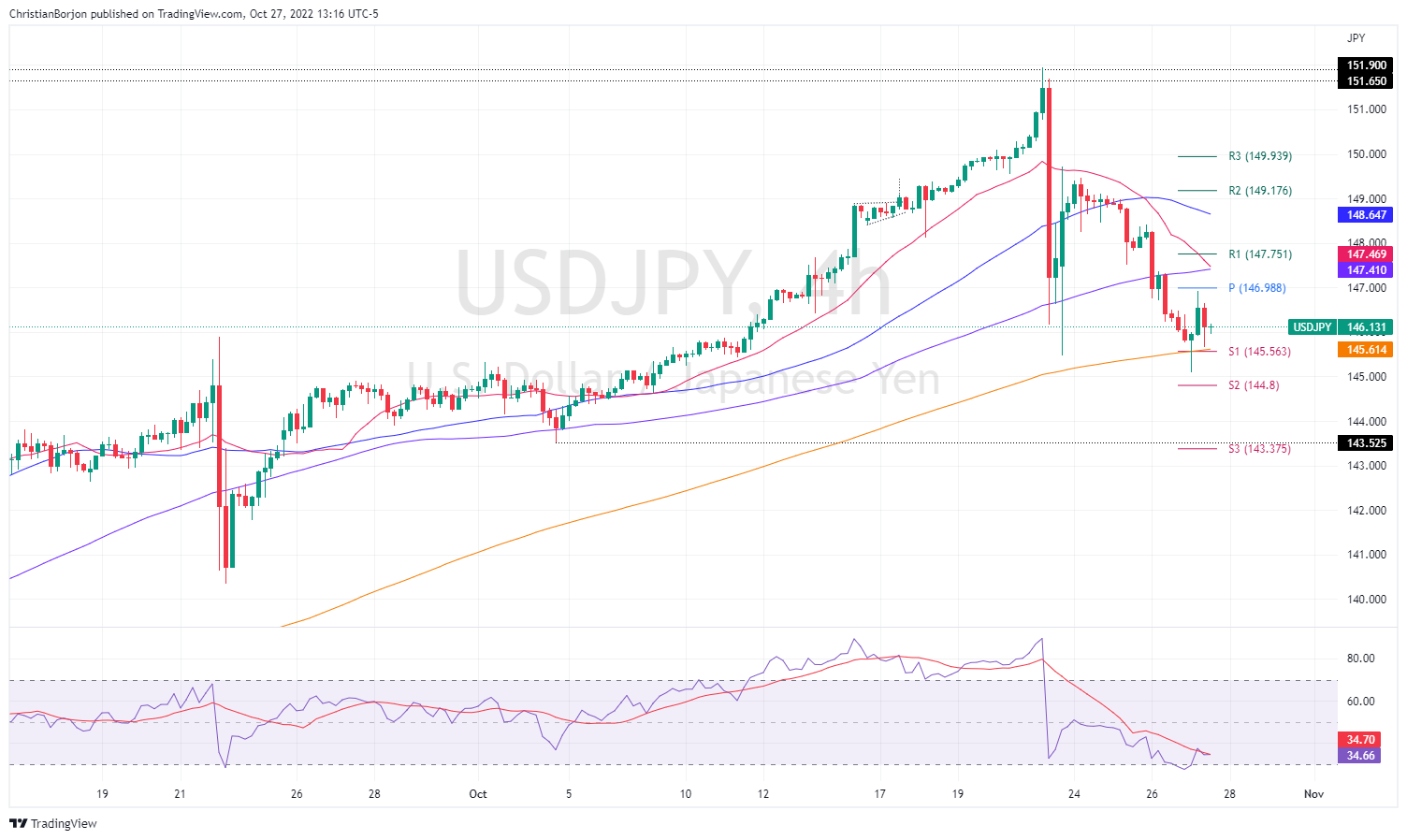

- El USD/JPY osciló en un amplio rango, aunque sigue sin poder mantenerse en verde, perdiendo un 0,15%.

- El gráfico diario mantiene a los compradores al mando, aunque el USD/JPY podría retroceder antes de probar los máximos del año.

- A corto plazo, el USD/JPY tiene un sesgo neutro-bajista, y una vez que supere la EMA 200, podría caer por debajo de 144,00.

El USD/JPY se estancó en la Media Móvil Exponencial (EMA) de 20 días en torno a 146.90 y cayó hacia su mínimo diario de 145.10 antes de recuperar algo de terreno. Sin embargo, el USD/JPY continuó cotizando a la baja en 146.12, bajando un 0.14% en medio de una sesión volátil.

Análisis del precio del USD/JPY: Perspectiva técnica

El USD/JPY sigue teniendo un sesgo neutro-ascendente, como muestra el gráfico diario, aunque el efecto de las intervenciones del Banco de Japón (BoJ) ha hecho mella en el parqué. Además, la caída de los rendimientos de los bonos del Tesoro de EE.UU. es un viento en contra para el dólar; por lo tanto, se espera que el USD/JPY siga bajando.

Desde el punto de vista técnico, el USD/JPY se enfrenta a una sólida resistencia en 146.90 y está luchando por extender sus pérdidas por debajo del cierre diario del 26 de octubre en 146.37, lo que, de confirmarse, abriría la puerta a nuevas pérdidas. Los niveles de soporte clave del USD/JPY se encuentran en el mínimo del 27 de octubre en 145.10, seguido de la EMA de 50 días en 143.64, antes de 140.00.

A corto plazo, el gráfico de cuatro horas del USD/JPY sugiere que el par tiene un sesgo neutral a la baja, incapaz de romper la EMA de 200 en 145.61 en su primer intento en la sesión asiática. Vale la pena señalar que el USD/JPY cayó a un nuevo mínimo de tres semanas, por lo que si el USD/JPY no superó el último máximo en torno a 148.41, una nueva prueba de la EMA de 200 está en las cartas.

Por lo tanto, el primer soporte del USD/JPY sería el pivote diario S1 en 145.56, seguido de la EMA 200 en 145,61. Una vez superada esta zona, el siguiente soporte sería el punto de pivote diario S2 en 144.80, seguido de 144.00, antes del nivel de pivote S3 en 143.37.

Niveles técnicos clave del USD/JPY

- El kiwi pierde fuelle tras tocar la resistencia de 0.5870.

- El dólar estadounidense repunta tras una venta masiva de dos días.

- El NZD/USD debería superar los 0,5880 para ganar tracción alcista — UOB.

El NZD ha logrado recuperar el terreno perdido tras rebotar desde 0.5790 a primera hora del jueves, pero el par está luchando por encontrar aceptación por encima de 0.5870 y sigue sin cambios en el gráfico diario.

La recuperación del kiwi pierde fuerza con el repunte del dólar

El informe sobre el Producto Interior Bruto de los Estados Unidos, que fue mejor de lo esperado, contribuyó a aliviar la presión negativa sobre el dólar estadounidense el jueves. Según los datos publicados por el Departamento de Comercio, la economía estadounidense se expandió a un ritmo inesperado del 4.6% en el tercer trimestre, poniendo fin a dos trimestres negativos consecutivos y calmando los temores de recesión.

El tono moderadamente positivo del dólar está suponiendo un obstáculo para el kiwi, que ha subido alrededor de un 2.5% en los últimos dos días en medio de la debilidad generalizada del dólar, ya que los inversores empiezan a valorar una cierta suavización del ciclo de endurecimiento monetario de la Fed.

El índice del dólar, que mide el valor del dólar frente a una cesta de las divisas más negociadas, cotiza en torno a un 0,6%, de nuevo por encima del nivel de 110,00 tras una reversión de casi el 2% en los dos últimos días.

NZD/USD: Por encima de 0.5880 es probable una apreciación sostenida — UOB

Los analistas de divisas de UOB señalan que un movimiento exitoso por encima de 0.5880 podría desencadenar una mayor apreciación: "A pesar de la rápida subida, el impulso alcista no ha mejorado mucho. Dicho esto, el NZD podría subir, pero tiene que cerrar por encima de 0.5880 antes de que sea probable un nuevo avance sostenido. De cara al futuro, la próxima resistencia está en 0.5920. El soporte está en 0.5770, pero sólo una ruptura de 0.5740 indicaría que el NZD no se está fortaleciendo más."

Niveles técnicos a vigilar

- El AUD/USD cae tras los datos alentadores de EE.UU. en medio de un ambiente de riesgo.

- El dólar se vio reforzado por los datos del PIB y las solicitudes de subsidio de desempleo, aunque los pedidos duraderos no alcanzaron las estimaciones.

- El IPC del tercer trimestre de Australia justifica la subida de tasas del Banco de la Reserva de Australia (RBA) de la próxima semana.

El AUD/USD cayó por debajo de 0.6500 desde los máximos semanales en torno a 0.6521 tras conocerse que la economía estadounidense creció a un ritmo superior al estimado, poniendo fin a una "recesión técnica" tras dos trimestres consecutivos de lecturas negativas del Producto Interior Bruto (PIB). Por lo tanto, el dólar estadounidense se vio reforzado, como lo demuestra la caída del AUD/USD hacia 0.6470, con un descenso del 0.37%, en el momento de escribir este artículo.

La lectura preliminar del PIB del 3er. trimestre superó las estimaciones

El dólar australiano perdió fuerza cuando la Oficina de Análisis Económico (BEA) de EE.UU. informó de que el PIB preliminar del tercer trimestre aumentó un 2.6%, superando las estimaciones del 2.4%. Factores como la reducción del déficit comercial en el tercer trimestre sumaron un 2.77% al aumento del PIB. El mismo informe informó de que el gasto del consumidor se está desacelerando, pasando del 2% en el segundo trimestre al 1.4%.

Por otra parte, el Departamento de Trabajo de EE.UU. reveló las solicitudes iniciales de subsidio de desempleo de la semana que finalizó el 22 de octubre, que aumentaron en 217.000, por debajo de los 220.000 previstos, aunque ligeramente por encima de la semana anterior. Los Pedidos de Bienes Duraderos compensaron esto, incumpliendo las estimaciones, aumentando sólo un 0,4%, por debajo del 0,6% intermensual previsto.

El Índice del dólar, un indicador del valor del USD frente a una cesta de pares, sube un 0.53% y se sitúa en 110.277, mientras que los rendimientos del Tesoro estadounidense caen. El rendimiento de los bonos estadounidenses a 10 años pierde seis puntos y medio, hasta el 3.943%, lastrado por las especulaciones sobre un giro de la Fed.

Aparte de esto, el informe sobre la inflación en Australia del miércoles aumentó las especulaciones sobre una nueva subida de tipos del Banco de la Reserva de Australia (RBA). La inflación del tercer trimestre aumentó un 7.3% interanual, mientras que el indicador de inflación favorito del RBA, la media recortada básica, subió un 6.1% interanual. Según los analistas de Westpac, "los Mercados de tipos continuaron colocando una alta probabilidad en que el RBA suba la tasa de efectivo 25bp la próxima semana, pero los rendimientos aumentaron para fechas posteriores, como el contrato de mayo de 2023, subiendo del 3,88% al 3.95% y por encima del 3% a mediados de 2023" Por lo tanto, la próxima reunión del RBA

Niveles técnicos clave del AUD/USD

- El GBP/USD se tambalea por debajo de 1.1600 mientras la economía estadounidense crece en el tercer trimestre y el dólar se dispara.

- Las solicitudes de subsidio de desempleo en EE.UU. se sumaron al estado de ánimo ya positivo, aunque los pedidos de bienes decepcionaron.

- Los operadores recurren al indicador de inflación favorito de la Reserva Federal, el PCE subyacente.

El GBP/USD bajó desde alrededor de 1.1600 tras alcanzar máximos de seis semanas en 1.1645 debido a la fortaleza general del dólar estadounidense, estimulada por los datos optimistas de Estados Unidos que muestran la resistencia de la economía, a pesar del actual endurecimiento de las condiciones monetarias por parte de la Reserva Federal. Además, las decisiones de política monetaria del BCE fueron un viento de cola para el dólar y pesaron sobre la libra esterlina. El par GBP/USD cotiza a 1.1581, perdiendo un 0.36%.

El dólar recibió el impulso de los datos económicos estadounidenses

El impulso del apetito de riesgo no fue excusa para que el dólar se apreciara frente a la libra esterlina. La Oficina de Análisis Económico de EE.UU. (BEA) reveló las cifras de crecimiento del tercer trimestre, mostrando que la economía está creciendo a una tasa más rápida de lo estimado, un 2,6%, frente al 2.4% previsto por una encuesta de Reuters. Además, el Departamento de Trabajo de EE.UU. reveló que las solicitudes de subsidio de desempleo para la semana que finalizó el 22 de octubre aumentaron en 217.000, menos que las estimaciones de 220.000, aunque más que la semana anterior, lo que demuestra que el mercado laboral se está relajando.

Sin embargo, la caída de los pedidos de bienes duraderos, que aumentaron sólo un 0.4% intermensual, menos que el aumento del 0.6% estimado para septiembre, decepcionó a los participantes del mercado. Excluyendo el transporte, los nuevos pedidos se redujeron un 0.5%, por debajo de la lectura del mes anterior.

Tras la publicación de los datos económicos de EE.UU. y la decisión política del Banco Central Europeo (BCE), la libra esterlina/dólar reanudó su caída por debajo de 1.1600. Sin embargo, el nombramiento del nuevo Ministro de Primas del Reino Unido, Rishi Sunak, frenó la caída y mantuvo las ganancias semanales del par en torno al 2.50%.

Qué hay que tener en cuenta

En la agenda económica de EE.UU. se publicará el indicador de inflación favorito de la Reserva Federal, el PCE subyacente, que se estima en un 0.5% intermensual y un 6.3% interanual, junto con el Sentimiento del consumidor y las Ventas de viviendas pendientes.

Niveles técnicos clave del GBP/USD

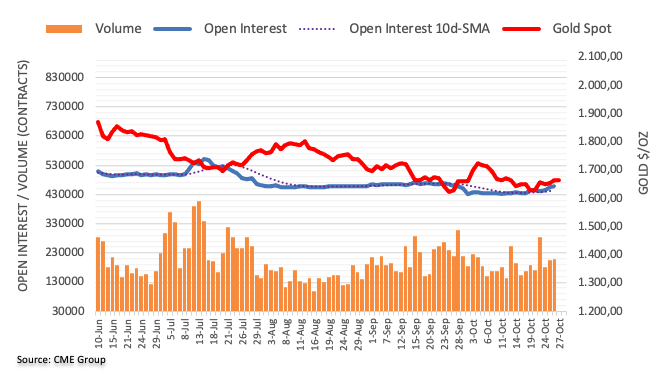

- El precio del oro baja mientras el dólar gana terreno, a pesar de la caída de los rendimientos del Tesoro estadounidense.

- El Producto Interior Bruto (PIB) estadounidense se aceleró y puso fin a dos cuartos de contracción consecutiva.

- El BCE subió las tasas en 75 puntos básicos por segunda reunión consecutiva e impulsó al dólar.

Los precios del oro fluctúan en torno a los 1.660$ tras los datos económicos positivos de EE.UU., que mantienen el ánimo de los inversores mientras las acciones estadounidenses suben. Además, el Dólar está recuperando algo de terreno tras caer a un nuevo mínimo de cinco semanas en 109.535. En el momento de redactar este informe, el XAU/USD cotiza a 1662$, perdiendo un 0.25% desde su precio de apertura.

El XAU/USD se estanca en un nivel técnico clave tras los datos de crecimiento de EE.UU.

El XAU/USD sigue oscilando en torno a la zona de los 1660 $, aunque limitado por la publicación del avance del PIB del tercer trimestre de EE.UU., que superó las estimaciones, con un crecimiento de la economía del 2.6%, por encima de las estimaciones del 2.4%, entrando en territorio positivo, tras las contracciones del primer y segundo trimestre, que desencadenaron una "recesión técnica", según informó el Departamento de Comercio de EE.UU.

El PIB se vio reforzado por la fuerte reducción del déficit comercial, que añadió un 2.77% al crecimiento del PIB. Mientras tanto, el gasto del consumidor se desaceleró a una tasa del 1.4%, inferior al 2.0% del segundo trimestre, lo que podría reconfortar a los funcionarios de la Fed de que la demanda se está desacelerando.

Al mismo tiempo, el Departamento de Trabajo de EE.UU. informó de que las solicitudes de subsidio de desempleo para la semana que terminó el 22 de octubre aumentaron en 217.000, menos que las estimaciones de 220.000, pero más que la semana anterior, lo que hace pensar que el mercado laboral se está relajando.

Anteriormente, el Banco Central Europeo (BCE) añadió otra subida de tipos de 75 puntos básicos a la tasa de depósito, que se sitúa en el 1.50%. La presidenta del BCE , Christine Lagarde, comentó que el banco central dependería de los datos y tomaría las decisiones políticas "reunión por reunión". El euro se vendió en consecuencia, reforzando al dólar.

Qué hay que tener en cuenta

En la agenda económica de EE.UU. se publicará el indicador de inflación favorito de la Reserva Federal, el PCE subyacente, que se estima en un 0.5% intermensual y un 6.3% interanual, junto con el Sentimiento del consumidor y las Ventas de viviendas pendientes.

Previsión de precios del XAU/USD: Perspectiva técnica

El XAU/USD sigue teniendo un sesgo neutral a la baja y se enfrenta a una sólida resistencia en la Media móvil exponencial (EMA) de 20 días en 1.663$. Si los compradores del XAU lo superan, éste podría desafiar la EMA de 50 días en 1.686$. Cabe destacar que el Índice de Fuerza Relativa (RSI) sigue en territorio bajista; por lo tanto

Los vendedores siguen al mando. El soporte clave se encuentra en el mínimo diario del 26 de octubre en 1649,84 dólares, seguido de los mínimos en torno a 1640 dólares.

- Limitado por debajo de 147.00, el dólar cae por tercer día consecutivo.

- El dólar se debilita mientras el mercado asume un pivote de la Fed.

- USD/JPY: Es cada vez más probable un descenso a 144.00 — UOB.

El intento de recuperación del dólar estadounidense desde los mínimos de varias semanas en la zona de 145.00 que se observó durante el comercio europeo del jueves por la mañana, se limitó a 147.00 y el par USD/JPY bajó después regresando por debajo de 146.00 en el momento de redactar este informe.

Las expectativas del pivote de la Fed siguen pesando sobre el dólar

El par ha bajado un 0.3% en el día, y va camino de cerrar una reversión de tres días, su peor resultado desde finales de julio, ya que los inversores empiezan a valorar una desaceleración del ritmo de ajuste monetario de la Reserva Federal. Una serie de datos macroeconómicos decepcionantes ha hecho saltar las alarmas sobre el posible efecto negativo de la agresiva senda de subida de tasas que ha impulsado al dólar estadounidense alrededor de un 20% durante el presente año.

Se espera que el banco suba los tipos en 75 puntos básicos la próxima semana; sin embargo, los mercados especulan cada vez más con una ralentización hasta una subida del 0,50% en la reunión de diciembre.

En el frente macroeconómico, el optimista Producto Interior Bruto de EE.UU., que repuntó a un inesperado ritmo del 2.6% anual, tras dos contracciones consecutivas en los trimestres anteriores, no ha proporcionado ningún soporte relevante al dólar.

USD/JPY: Parece posible un nuevo descenso hasta 144.00 — UOB

Los analistas de divisas de UOB observan un mayor potencial bajista en el par, aunque todavía limitado a 144.00: "Ayer (26 de octubre), el USD perdió un 1.05% (cierre en NY de 146.35) y el impulso bajista está aumentando, aunque de forma tímida. En los próximos días, el USD podría bajar, pero en este momento, las probabilidades de un descenso sostenido por debajo de 144.00 no son altas. Al alza, la ruptura del nivel de "fuerte resistencia" en 148.80 indicaría que el impulso acumulado se ha desvanecido".

Niveles técnicos a vigilar

- El Banco de Canadá ha dado una subida de tasas por debajo de las expectativas el miércoles.

- El loonie resurge tras la caída de ayer.

- El USD/CAD está probando un soporte crítico en torno a 1.3500.

El USD/CAD cayó más de cien puntos desde el máximo diario en 1.3625 y actualmente está probando la zona de soporte crítico en torno a 1.3500. El loonie es uno de los valores que mejor se comportan el jueves. Ha hecho suelo en 1.3489, el nivel más bajo desde el 23 de octubre.

Una ruptura firme por debajo de 1,3500 dejaría al USD/CAD vulnerable a una extensión de la bajada, sin mucha zona de soporte hasta 1.3400. Si el par se mantiene por encima, el dólar podría recuperar terreno, pero sólo por encima de 1.3640/50, las perspectivas mejorarían para el dólar.

Después del BOC, atención a los datos

El miércoles, el Banco de Canadá subió la tasa de interés clave en 50 puntos básicos, sorprendiendo a los participantes del mercado que esperaban una subida de 75 puntos básicos. El loonie perdió terreno en todos los ámbitos tras la subida moderada de tasas. Sin embargo, el jueves se recupera, apoyada por el apetito de riesgo y la subida de los precios del petróleo crudo. El viernes se informará del PIB de agosto.

En EE.UU., antes de la decisión del FOMC del 2 de noviembre, los datos del PIB publicados el jueves mostraron que la economía se expandió a una tasa anualizada del 2.6% durante el tercer trimestre, por encima del 2.4% del consenso del mercado, mientras que el índice de precios del PIB cayó del 9.1% al 4.1%. Otro informe mostró que los pedidos de bienes duraderos aumentaron un 0.4% en septiembre, según los datos preliminares. Las solicitudes iniciales de subsidio de desempleo subieron a 217.000, mientras que las solicitudes de continuación subieron a 1.438 millones, la cifra más alta en meses.

El dólar perdió impulso tras las cifras y recortó las ganancias en todos los ámbitos. El DXY ha subido un 0.55%, recuperando sólo la mitad de las pérdidas del miércoles. El movimiento al alza parece vulnerable, ya que los rendimientos estadounidenses están en nuevos mínimos semanales y los precios de las acciones suben.

Niveles técnicos

El índice S&P 500 ha completado una base por encima de 3.807/10. Los analistas de Crédito Suisse esperan una recuperación más profunda hasta la media móvil de 63 días (DMA) en 3.925, potencialmente 3.999/4000.

Retroceso más profundo en una caída por debajo de 3.792

"El S&P 500 no pudo mantener las ganancias iniciales de ayer, pero el posterior retroceso se mantiene por encima del soporte en torno a 3.810. Esperamos que este último soporte intente mantenerse para volver a 3886, y luego el máximo de finales de septiembre y el 50% de retroceso de la caída de septiembre en 3.907/08. Con la DMA de 63 vista no muy lejos, en 3.925, esperaríamos que esta última resistencia limitara al principio. Sin embargo, una ruptura al alza en el cierre puede dar lugar a un nuevo impulso hacia el retroceso del 38.2% de toda la caída de 2022 en 3.999".

"Por debajo de 3.792 podemos ver un retroceso más profundo hacia el precio y el soporte de la DMA de 21 en 3.742/35, pero se esperan nuevos compradores aquí."

- Peso mexicano borra pérdidas diarias contra el dólar.

- USD/MXN mantiene sesgo negativo en corto plazo, podría probar 19.80 nuevamente.

El USD/MXN sigue con un sesgo bajista y con la mira puesta en el soporte de 19.80, que de ceder apuntaría a una mayor debilidad para el dólar desde el punto de vista técnico. En otro aspecto, es clave para el peso mexicano que siga el buen tono en los mercados de renta variable.

La mezcla de datos económicos de EE.UU., los resultados corporativos y la expectativa de que la Reserva Federal podría anunciar un ritmo de subas en la tasa de interés menor al actual tras la reunión de noviembre, están jugando en contra del dólar y por ende, contribuyen a mantener al USD/MXN con un tono bajista.

El peso mexicano está lejos de ser de las monedas más favorecidas por estos días, y pierde terreno contra otras de mercados emergentes. Pero si tenemos en cuenta los últimos doce meses, está entre las mejores.

En caso de que el USD/MXN quiebre y se afirme por debajo de 19.80, el objetivo siguiente está en 19.70 y luego ya aparecerá en el radar el nivel de mediano plazo de 19.50. En la dirección contraria, ahora 19.95 es la primera resistencia. En caso de confirmarse por encima, la presión bajista quedaría aliviada. El nivel clave es el área de 20.15/20, que de ser quebrada cambiaría el sesgo a alcista, y liberaría el camino a más subas.

Niveles técnicos

- El índice acelera su corrección hasta la zona de 110.50 el jueves.

- Las cifras preliminares del PIB de EE.UU. indican ahora que la economía se expandió un 2,6% en el tercer trimestre.

- El BCE subió la tasa de interés en 75 puntos básicos, tal y como se esperaba.

El índice del dólar estadounidense (DXY), que sigue al dólar frente a una cesta de sus principales rivales, consigue retomar el ritmo y vuelve a probar la zona de los 110.00 el jueves.

El índice del dólar rebota desde los mínimos de la zona de 109.50

Tras dos retrocesos diarios consecutivos, el índice se encontró con algunos compradores de caídas el jueves y subió, recuperando al mismo el nivel 110.00 y más allá, gracias a la nueva debilidad del espacio asociado al riesgo.

La recuperación del dólar viene acompañada de otra sesión negativa de los rendimientos en EE.UU., que abandonan el optimismo inicial y vuelven al terreno negativo en toda la curva.

La fuerza adicional del dólar también se debe a la incapacidad del BCE para sorprender a los mercados en el lado alcista, lo que en cierto modo socavó el reciente y pronunciado rebote de la divisa europea.

En cuanto a los datos de EE.UU., otra revisión de la Tasa de Crecimiento del PIB hizo que la economía se expandiera un 2.6% interanual en el tercer trimestre, mientras que los pedidos de bienes duraderos subieron un 0.4% intermensual en septiembre y las solicitudes iniciales de subsidio de desempleo aumentaron en 217.000 WoW en la semana hasta el 22 de octubre.

Lo que hay que tener en cuenta en torno al dólar

En lo que va de semana, el dólar parece haber encontrado una buena contención en torno a la zona de 109.50.

Mientras tanto, la firme convicción de la Reserva Federal de seguir subiendo los tipos hasta que la inflación parezca estar bien controlada, a pesar de una probable ralentización de la actividad económica y de cierta pérdida de impulso en el mercado laboral, sigue apuntalando el tono positivo subyacente en el índice.

Desde un punto de vista más macro, el dólar también parece reforzado por la divergencia de la Fed frente a la mayoría de sus homólogos del G10, en combinación con episodios de efervescencia geopolítica y el resurgimiento ocasional de la aversión al riesgo.

Niveles relevantes del índice USD

Ahora, el índice gana un 0.38% en 110.13 y se enfrenta a la barrera alcista inmediata de 113.88 (máximo mensual del 13 de octubre), secundada por 114.76 (máximo del 28 de septiembre) y luego 115.32 (máximo de mayo de 2002). Por otro lado, la quiebre de 109.53 (mínimo mensual del 27 de octubre) abriría la puerta a 109.35 (mínimo semanal del 20 de septiembre) y finalmente a 107.68 (mínimo mensual del 13 de septiembre).

- El AUD/USD se ve sometido a cierta presión de venta el jueves en medio de la resurgencia de la demanda de dólares.

- La caída de los rendimientos de los bonos estadounidenses y el apetito de riesgo limitan el valor del dólar, que es un refugio seguro.

- Las apuestas por subidas de tasas más agresivas por parte del RBA podrían seguir dando soporte al par.

El par AUD/USD retrocede casi 100 puntos desde los máximos de tres semanas alcanzados este jueves, aunque la caída intradía encuentra cierto soporte cerca de la zona de 0.6425. El par recupera rápidamente algunos puntos durante los inicios de la sesión americana y se sitúa actualmente en torno a la zona de 0.6475-0.6480, con una caída de más del 0.30% en el día.

El dólar estadounidense protagoniza un buen rebote intradía desde su nivel más bajo desde el 20 de septiembre y resulta ser un factor clave que ejerce presión a la baja sobre el par AUD/USD. El dólar mantiene su tono de oferta después de que el informe sobre el PIB de EE.UU. mostrara que la mayor economía del mundo se expandió a un ritmo anualizado del 2.6% durante el tercer trimestre, superando las estimaciones de un 2.4%. Esto supone una fuerte reversión de la caída del 0.6% del trimestre anterior y del descenso del 1.6% registrado en los tres primeros meses del año.

Sin embargo, esto se vio compensado en parte por el hecho de que el índice de precios del PIB sólo subió un 4.1%, muy por debajo del 5.3% previsto y más de la mitad del 9.0% del trimestre anterior. Esto podría percibirse como la primera señal de una moderación de la presión inflacionista, lo que se suma a las especulaciones de que la Fed suavizará su postura de halcón. Las expectativas provocaron una nueva bajada de los rendimientos de los bonos del Tesoro estadounidense. Esto, junto con el impulso del riesgo, limita el dólar como refugio y ofrece cierto soporte al aussie, sensible al riesgo.

Además, el aumento de las apuestas a favor de un endurecimiento más agresivo de la política monetaria del Banco de la Reserva de Australia, reforzado por las cifras de inflación al consumo del miércoles, debería actuar como un viento de cola para el par AUD/USD. Por lo tanto, cualquier retroceso significativo podría ser visto como una oportunidad de compra y es más probable que sea de corta duración. Sin embargo, el potencial alcista parece limitado, ya que la atención se centra en la reunión del FOMC de la próxima semana.

Niveles técnicos a vigilar

- Recuperación del dólar pierde fuerza tras datos de EE.UU.

- Decisión del BCE le da algo de fuerza a la libra.

El GBP/USD está cayendo en forma modesta el jueves y aún conservar la mayoría de las ganancias semanales, apoyadas en un dólar más débil. El par trepó horas atrás hasta 1.1645, el máximo desde el 13 de septiembre y recientemente marcó mínimos diarios en 1.1547.

Desde hace horas el GBP/USD está operando en rangos entre 1.1600 y la zona de 1.1550. Esto ocurre mientras el dólar intenta recuperar parte del terreno perdido el miércoles, pero se sigue mostrando debilitado por una nueva baja en los rendimientos de los bonos del Tesoro.

Se conoció que el PIB de EE.UU. creció a una tasa del anualizada del 2.6% en el tercer trimestre, una suba menor a la esperada en los pedidos de bienes duraderos en septiembre y un salto en los pedidos continuados de subsidio por desempleo. El dólar perdió fuerza luego de estas cifras.

Por su parte, la libra se muestra más estable tras días de alta intensidad política en el Reino Unido. Rishi Sunak, tuvo ya su primer día completo como primer ministro. Las definiciones presupuestarias fueron postergadas.

El euro se debilitó en el mercado luego de la decisión del Banco Central Europeo. A raíz de esto el EUR/GBP se precipitó desde 0.8675 hasta 0.8620, el mínimo desde el 17 de octubre Esta baja contribuyó a darle apoyo a la libra.

Niveles técnicos

Christine Lagarde, presidenta del Banco Central Europeo (BCE), pronuncia su discurso sobre las perspectivas de la política monetaria y responde a las preguntas de la prensa tras la decisión del Consejo de Gobierno de subir los tipos de interés oficiales en 75 puntos básicos en octubre.

Declaraciones destacadas

"Puede que tengamos que ir más allá de la normalización".

"Es posible que tengamos que subir las tasas en varias reuniones".

"Abriremos tres ventanas adicionales para la amortización del TLTRO".

"Muchos de nuestros supuestos para el escenario bajista en las proyecciones no se han materializado".

"Debemos centrarnos en nuestro mandato, la estabilidad de precios, y cumplirlo".

Christine Lagarde, presidenta del Banco Central Europeo (BCE), ha pronunciado su discurso sobre las perspectivas de la política monetaria y responde a las preguntas de la prensa tras la decisión del Consejo de Gobierno de subir los tipos de interés oficiales en 75 puntos básicos en octubre.

Declaraciones destacadas

"No hemos terminado la normalización".

"Estamos volviendo a la orientación a futuro para evitar la incertidumbre".

"Tendremos más subidas de tasas".

"Estaremos atentos a las perspectivas de inflación".

"Estaremos atentos a la transmisión de la política".

"La reducción del portafolio del APP se discutió en el retiro".

"Hoy no se discutieron temas sustanciales del APP".

"Seguirá la discusión sobre el APP, para decidir los principios clave en diciembre".

Christine Lagarde, presidenta del Banco Central Europeo (BCE), pronuncia su discurso sobre las perspectivas de la política monetaria y responde a las preguntas de la prensa tras la decisión del Consejo de Gobierno de subir los tipos de interés oficiales en 75 puntos básicos en octubre.

Declaraciones destacadas

"Los cuellos de botella de la oferta están disminuyendo".

"La depreciación del euro se ha sumado a la inflación".

"Las presiones sobre los precios son evidentes en cada vez más sectores".

"La solidez del mercado laboral soportará la subida de los salarios".

"Los datos recibidos y los recientes acuerdos salariales indican que la dinámica salarial puede estar repuntando".

"La mayoría de las medidas de las expectativas de inflación a largo plazo se sitúan en torno al 2%".

"Las recientes revisiones por encima del objetivo justifican un seguimiento continuo".

"Los riesgos para el crecimiento son claramente a la baja, en particular a corto plazo".

"Los riesgos para las perspectivas de inflación son principalmente al alza".

Christine Lagarde, presidenta del Banco Central Europeo (BCE), pronuncia su discurso sobre las perspectivas de la política monetaria y responde a las preguntas de la prensa tras la decisión del Consejo de Gobierno de subir los tipos de interés oficiales en 75 puntos básicos en octubre.

Declaraciones destacadas

"Se han hecho progresos sustanciales en la retirada de la acomodación".

"Es probable que la actividad se haya desacelerado significativamente en el tercer trimestre".

"Esperamos que la economía se ralentice sustancialmente en lo que queda de año y el próximo".

"La elevada inflación está frenando el gasto y la producción".

"Los vientos en contra se ven reforzados por las interrupciones del suministro de gas".

"El rebote de la demanda de servicios se está ralentizando".

"El mercado laboral se comportó bien".

"La ralentización de la economía podría provocar un aumento de la tasa de paro".

Las peticiones de bienes duraderos en Estados Unidos crecieron un 0.4% en el mes de septiembre, por encima del 0.2% de agosto (cifra revisada al alza desde el -0.2%), pero por debajo del incremento del 0.6% estimado. A pesar de la decepción, este es el segundo mes consecutivo de aumentos tras la caída de julio.

Excluyendo defensa y aviación, el otro indicador a tener en cuenta, las peticiones cayeron un 0.7%, empeorando el +0.5% esperado y el +0.8% del mes anterior (revisado a la baja desde el +1.3%). Esta es la primera caída registrada por el indicador tras seis meses seguidos de subidas.

Excluyendo transporte, las peticiones descendieron un 0.5%, sin alcanzar la subida del 0.2% estimada. La cifra de agosto fue revisada a la baja, desde el +0.2% al 0%.

- El par EUR/GBP se mantiene en una banda estrecha después de que el BCE suba los tipos de interés en 75 puntos básicos.

- El anuncio no influye en las divisas compartidas, ya que el movimiento ya estaba descontado.

- Los inversores esperan ahora la conferencia de prensa posterior a la reunión para tener oportunidades de comercio a corto plazo.

El cruce EUR/GBP baja durante la mitad de la sesión europea y cae a un nuevo mínimo semanal, en torno a la zona de 0.8650, después de que el Banco Central Europeo anunciara su decisión política.

Como se esperaba, el BCE sube los tipos de interés en 75 puntos básicos por segunda vez consecutiva en octubre para hacer frente a la persistente inflación. Dado que los mercados ya habían descontado una nueva gran subida de los tipos, el anuncio apenas da impulso a la moneda común o al cruce EUR/GBP. Además, los inversores prefieren esperar al margen y aguardar los comentarios de la presidenta del BCE, Christine Lagarde, en la conferencia posterior a la reunión para obtener pistas sobre las perspectivas políticas a corto plazo.

Mientras tanto, el último optimismo sobre el nombramiento de Rishi Sunak como nuevo Primer Ministro del Reino Unido sigue apuntalando la libra esterlina y actúa como viento en contra del cruce EUR/GBP. Los agentes del mercado ven a Sunak como alguien que puede devolver la estabilidad tras la reciente volatilidad de los mercados. Por otra parte, la directora gerente del Fondo Monetario Internacional (FMI), Kristalina Georgieva, declaró a Reuters que espera que el nuevo primer ministro británico, Sunak, dirija a Gran Bretaña hacia una senda de sostenibilidad fiscal a medio plazo.

Aparte de esto, la creciente preocupación de que la prolongada guerra entre Rusia y Ucrania pueda arrastrar a la economía de la Eurozona a una recesión más rápida y profunda podría seguir limitando las subidas del cruce EUR/GBP. El trasfondo fundamental respalda las perspectivas de que los precios al contado sufran algún descenso significativo. Dicho esto, la falta de seguimiento de las ventas justifica cierta precaución para los bajistas agresivos.

Niveles técnicos a vigilar

- Euro retrocede tras la decisión del BCE.

- El dólar pierde fuerza tras datos económicos de EE.UU.

- EUR/USD consigue sostenerse sobre paridad.

El EUR/USD retrocedió hasta 0.9983, marcando un nuevo mínimo para el día luego de la decisión del Banco Central Europeo, pero luego regresó sobre la paridad, impulsado en parte por los datos económicos de EE.UU.

Como se esperaba el BCE subió las tasas de interés de referencia en 75 puntos básicos. Ahora se espera por la conferencia de prensa de Christine Lagarde. Sin mayores sorpresas en el comunicado, el euro se vio bajo una moderada presión negativa.

En EE.UU. se publicó la primera estimación de crecimiento del PIB del tercer trimestre que mostró un ritmo de crecimiento anualizado del 2.6% por encima del 2.4%. y una baja importante en los indicadores de variación de precios. Otro reporte mostró un incremento menor al esperado en los pedidos iniciales de subsidio de desempleo pero un salto a máximos en meses en los continuados.

El EUR/USD mantiene un riesgo bajista en el muy corto plazo, aunque por el momento sigue sobre la paridad. De afirmarse por debajo de 0.9990, la presión podría intensificarse. El siguiente soporte fuerte se ve en 0.9910. Al alza, ahora 1.0030 es la primera resistencia seguido por 1.0055 y luego la fuerte barrera en torno a 1.0080/1.0100.

Niveles técnicos

El Producto Interior Bruto (PIB) preliminar anualizado de Estados Unidos ha subido un 2.6% en el tercer trimestre de 2022, dos décimas por encima del 2.4% esperado. La cifra mejora los resultados negativos del primer y segundo trimestre, cuando cayó un 1.6% y un 0.6% respectivamente.

El aumento en el tercer trimestre reflejó principalmente el incremento de las exportaciones y del gasto de los consumidores, que se vio parcialmente compensado por el descenso de la inversión en vivienda.

El índice de precios del PIB se ha incrementado un 4.1%, por debajo del 9.1% anterior y del 5.3% estimado.

Reacción EUR/USD

El EUR/USD cayó cerca de 65 pips tras el comunicado del BCE, que anunció una subida de tipos de interés de 75 puntos básicos hasta el 2%. El par tocó nuevos mínimos del día en 0.9985, pero con los datos de Estados Unidos ha recuperado algo de terreno, cotizándose al momento de escribir cerca de 1.0015, perdiendo aún un 0.63% diario.

- Pedidos iniciales de subsidio por desempleo suben a 217.000, debajo de los 220.000 esperado.

- Pedidos continuados suben a 1.438.000, máximo en meses.

- El dólar cae tras datos de PBI y de empleo.

El Departamento del Trabajo de Estados Unidos informó que los pedidos iniciales de subsidio por desempleo se incrementaron en 3.000 en la semana terminada el 22 de octubre hasta 214.000. La cifra estuvo por debajo de los 220.000 del consenso del mercado.

Los pedidos continuados de subsidio por desempleo se incrementaron en 55.000 hasta 1.438.000 en la semana culminada el 15 de octubre. La cifra fue peor a lo esperado que era por un incremento menor a 1.388.000 y es la lectura más alta desde abril.

En el mismo momento se publicaron las cifras de crecimiento del PBI del tercer trimestre. El dólar retrocedió en el mercado luego de los datos, aunque se mantenía aún en terreno positivo para el día.

¿Qué podemos esperar para el USD/JPY? Los economistas de Bank of America creen que el par podría alcanzar el nivel de 160.00.

Es poco probable que la intervención en el mercado de divisas detenga la presión alcista del USD/JPY

"Es probable que el USD/JPY vuelva a probar 150.00 a finales de año y posiblemente suba hasta 155.00, con 160.00 a la vista".

"Es probable que el ministerio de finanzas intervenga cuando el USD/JPY intente alcanzar nuevos máximos. Sin embargo, teniendo en cuenta que necesitaría mantener un cierto nivel de liquidez, los saldos de las reservas de divisas en un determinado nivel, es probable que los mercados vean el poder de fuego del ministerio de finanzas como limitado y es poco probable que la intervención en las divisas sea suficiente para detener la presión alcista sobre el USD/JPY."

- La recuperación del EUR/USD encuentra una resistencia inicial en torno a 1.0100 el jueves.

- La continuación de la tendencia alcista podría volver a poner a prueba 1.0200.

El EUR/USD se encuentra con un duro obstáculo en torno a la zona de 1.0100 el jueves, volviendo al territorio negativo después de cinco avances diarios consecutivos.

Superar la zona de 1.0100 podría provocar una recuperación más seria a corto plazo. Sin embargo, el hecho de que se espere una barrera inmediata en el máximo de septiembre en 1.0197 (12 de septiembre) por delante del máximo de agosto en 1.0368 (10 de agosto).

A más largo plazo, la visión bajista del par debería permanecer inalterada mientras esté por debajo de la SMA de 200 días en 1.0510.

Gráfico diario del EUR/USD

- BCE sube tasas de referencia en reunión de octubre, continuará subiéndolas.

- Tasa del TLTRO III se ajustará a las nuevas condiciones.

- El euro retrocede luego del comunicado, se espera por conferencia de Lagarde.

El Banco Central Europeo (BCE) subió las tasas de interés de referencia en 75 puntos básicos, como se esperaba, llegando de esta forma a máximos en una década. El euro tuvo un retroceso inmediatamente luego del anuncio.

De esta forma, el tipo de interés de las operaciones principales de financiación y los tipos de interés de la facilidad marginal de crédito y de la facilidad de depósito aumentarán hasta el 2.00%, el 2.25% y el 1.50%, respectivamente.

“Con esta tercera importante subida consecutiva de los tipos oficiales, el Consejo de Gobierno ha logrado un avance considerable en la reversión de la orientación acomodaticia de la política monetaria”, afirmó el BCE en el comunicado. Prevé seguir subiendo los tipos para asegurar que la inflación retorne al objetivo del 2% a medio plazo. La trayectoria de las tasas dependerá de las perspectivas de inflación y de la economía.

En el comunicado el BCE afirma que “la inflación sigue siendo excesivamente elevada y se mantendrá por encima del objetivo durante un período prolongado” y que la política actual “está orientada a reducir el apoyo a la demanda y proporcionar protección frente al riesgo de un desplazamiento persistente al alza de las expectativas de inflación.”

El BCE ajustó los tipos de interés aplicables a la tercera serie de operaciones de financiación a plazo más largo con objetivo específico (TLTRO III). Las nuevas condiciones se presentarán más adelante.

Sobre el programa de compras, el BCE prevé seguir reinvirtiendo lo que obtenga por su portafolio actual. “El Consejo de Gobierno continuará actuando con flexibilidad en la reinversión del principal de los valores de la cartera del PEPP que vayan venciendo, con el objetivo de contrarrestar los riesgos para el mecanismo de transmisión de la política monetaria relacionados con la pandemia”, expresó el BCE.

A las 12:45 GMT, la presidenta del BCE, Christine Lagarde brindará una conferencia de prensa.

El euro cayó en el mercado luego del comunicado. El EUR/USD marcó mínimos cerca de la paridad mientras que el EUR/GBP descendió debajo de 0.8650. La volatilidad en los cruces del euro se espera que se mantenga elevada.

- El DXY recupera cierto equilibrio tras tocar fondo cerca de 109.50.

- La banda de 108.50/40 sigue aguantando las caídas hasta ahora.

El Índice del Dólar de EE.UU. (DXY) retoma el ritmo y rebota desde los anteriores mínimos de varias semanas cerca de la zona de 109,50 el jueves.

A pesar de que el dólar sigue bajo presión, la probabilidad de nuevas ganancias sigue sobre la mesa mientras esté por encima de la línea de soporte de ocho meses cerca de 108.50. La proximidad de la media móvil simple de 100 días (108.40) también refuerza esta zona de contención. Por debajo de esta zona, se prevé que la presión bajista del dólar cobre más fuerza.

A largo plazo, se espera que el DXY mantenga su postura constructiva mientras esté por encima de la media móvil simple de 200 días en 103.99.

DXY gráfico de día

- Futuros de Wall Street sin dirección clara.

- Se viene decisión del BCE y datos clave de EE.UU.

- Materias primas sin variaciones significativas, lucen con cierta contención.

- El dólar recupera pequeña parte de las pérdidas del miércoles.

Los futuros de Wall Street se mueven sin una tendencia clara, mientras que en Europa las bolsas caen. La expectativa se centra en los nuevos resultados corporativos, la decisión del BCE y los datos de EE.UU. Tras un desplome el miércoles, el dólar intenta recuperar terreno antes de los eventos clave.

Mirando varios frentes

En Europa, el FTSE 100 cae 0.04%, el DAX cede 0.92% y el CAC 40 pierde 1.08%. Por su parte, los futuros del Dow Jones suben 0.60%, mientras que los del S&P 500 caen 0.09% y los del Nasdaq pierden 0.60%. Los resultados de empresas se están llevando la atención y el jueves será uno de los días más cargados. Entre otras habrá resultados de Apple, Amazon, McDonalds, Mastercard, Merck y Caterpillar. Meta Platforms (Facebook) cae en la previa 22% tras el reporte de resultados. Twitter sube 1.05%, a la espera de anuncios de Elon Musk.

En minutos, el Banco Central Europeo anunciará su decisión de política monetaria. Se espera una suba de 75 puntos básicos en la tasa de referencia, que llegaría a máximos en una década. El foco estará sobre los lineamientos hacia el futuro del BCE y el panorama económico, que pueden estar contenidos tanto en el comunicado (12:15 GMT) como en la conferencia de Christine Lagarde (12:45 GMT). El euro se muestra estable en la previa de la reunión. El EUR/USD opera en torno a 1.0040, en negativo por primera vez tras subir durante cinco días seguidos.

El dólar está subiendo en forma modesta el jueves, tras una fuerte caída el miércoles. Ha recuperado solo una parte de las pérdidas. La suba en los rendimientos de los bonos del Tesoro contribuyó para el mejor tono del billete verde. El bono del Tesoro a 10 años se mantuvo sobre 4.00% ayer y está en 4.08%. El Índice del Dólar sube 0.33% y está de regreso sobre 110.00.

Tras la decisión del BCE, llegará el turno del reporte de crecimiento del PIB del tercer trimestre de EE.UU., que se espera muestra una suba del 2.4% (anualizada). Este dato será clave y puede tener un impacto sobre la expectativa de política monetaria de la Reserva Federal.

El yen perdió algo de fuerza en las últimas horas, pero igualmente se muestra más fuerte que días atrás. El USD/JPY permanece debajo de 147.00, sin expectativa de intervención por estas horas. El viernes el Banco de Japón anunciará su decisión de política monetaria y no se esperan cambios mayores. El BoJ incrementaría el pronóstico de inflación.

El USD/CAD opera en torno a 1.3600, con una leve suba para el día. El loonie tuvo una fuerte caída el miércoles, sobre todo contra las otras monedas diferentes del dólar luego de que el Banco de Canadá subiera la tasa de interés de referencia en 50 puntos básicos y no en 75 como se esperaba. Otro banco más se suma a una desaceleración en el ritmo de ajuste. Esto podría hacer la Fed luego de la reunión de noviembre, expectativa que ha generado cierta debilidad en el dólar.

La libra opera con calma tras días de intensidad política en el Reino Unido. Tras el primer día completo en funciones del nuevo primer ministro, Rishi Sunak, el foco pasó para noviembre cuando se presentará el plan fiscal y la reunión del Banco de Inglaterra. El GBP/USD no pudo afirmarse sobre 1.1600 y retrocede levemente.

Los precios de las materias primas se mueven en un rango contenido en lo que va del jueves. Los metales caen levemente. El oro no pudo superar 1670$ y retrocedió a la zona de 1660$, mientras que la plata cayó debajo de 19.50$. Las criptomonedas operan también sin grandes cambios. Bitcoin se mueve alrededor de 20.600$, mientras que Ethereum lo hace en 1.550$. El petróleo se aferra a las ganancias recientes y sube modestamente. El barril de WTI se ubica sobre 88.00$, ganando 0.30% en el día.

Niveles técnicos

- El EUR/JPY pierde parte de la reciente suba y cae por debajo de 147.00.

- El máximo de 2022 en 148.40 sigue siendo el objetivo inmediato para los alcistas.

El EUR/JPY está bajo presión y regresa por debajo de 147.00 después de tres avances diarios consecutivos.

Teniendo en cuenta la acción actual de los precios en el cruce, la puerta todavía parece abierta al alza. Dicho esto, el objetivo inmediato surge ahora en el máximo de 2022 en 148.40 (21 de octubre) antes del máximo de diciembre de 2014 en 149.78 (8 de diciembre).

A corto plazo, se espera que el impulso alcista persista mientras esté por encima de los mínimos de octubre cerca de 141.00.

A más largo plazo, de seguir por encima de la media móvil simple clave de 200 días en 137.18, se espera que la perspectiva constructiva se mantenga.

EUR/JPY gráfico de día

- El dólar recupera terreno tras desplome del miércoles.

- XAU/USD frenado por la zona de 1670$, pierde fuerza.

- Eventos y datos relevantes por delante dejan la puerta abierta a más volatilidad.

El oro retrocede en forma modesta y opera en la zona de 1660$, apenas por encima del mínimo del día. La baja se da tras no haber podido sostenerse sobre 1670$, y ante una recuperación del dólar luego de la fuerte caída del miércoles.

Se suma además para debilitar al oro, que los rendimientos de los bonos del Tesoro están subiendo. El rendimiento del bono a 10 años consiguió sostenerse sobre 4.00% y está en 4.08%.

La operatoria en los precios de las materias primas luce relativamente contenida en lo que va del jueves antes de eventos clave. Entre estos últimos está la reunión del Banco Central Europeo y los datos de crecimiento del PIB del tercer trimestre de EE.UU. y de pedidos de subsidio de desempleo.

Frenado por 1670$ y la media de 20 días

El avance del oro sigue frenado por la barrera de 1670$, que también contiene la media móvil simple de 20 días. En caso de darse un cierre por encima, sería de esperar una extensión alcista, con un objetivo inmediato en 1680$ y luego en 1692$. En la dirección contraria, el soporte más fuerte se ve en 1640$, con uno intermedio en 1653$.

Niveles técnicos

- El dólar gana momento y sube recuperando parte del terreno perdido.

- El euro con relativa calma antes del BCE.

- EUR/USD choca con resistencia antes de 1.0100, mantiene sesgo alcista.

El EUR/USD marcó nuevos mínimos diarios en 1.0032, en la previa de la decisión del BCE y de datos de EE.UU., debilitado por un dólar más firme. La caída está siendo moderada y el par aún conserva gran parte de las subas del miércoles. Los eventos por delante imponen un desafío para esta suba del euro.

El euro está cayendo por primera vez tras cinco días con subas, pero aún resta bastante en la jornada. El EUR/USD llegó hasta 1.0092 el jueves, el máximo en un mes. Allí entra la zona de 1.0100 y la media de 100 días tiene una barrera importante, que de ceder, dejaría a la moneda común en camino a más subas. En la dirección contraria, en 0.9990 asoma el primer soporte y luego sigue 0.9910.

Día cargado por delante

El calendario económico para el jueves está interesante por delante. Lo primero que sigue será la decisión del Banco Central Europeo a las 12:15 GMT. Se espera una suba de 75 puntos básicos en la tasa de referencia. Esto ya está descontado en los mercados y de no mediar sorpresa, lo que diga el comunicado será a donde apunten los analistas.

A las 12:30 GMT se conocerán las cifras de crecimiento del PIB del tercer trimestre de EE.UU. Es la primera estimación y por ende puede ser de impacto. En el mismo momento se publicará el reporte semanal de pedidos de subsidios de desempleo.

Tras la reunión del BCE, será el turno a las 12:45 GMT de la conferencia de prensa de la presidenta Christine Lagarde. Esto garantiza movimientos en los cruces del euro y una continuidad de horas de volatilidad.

Lo que dejen los datos de EE.UU. y el BCE será clave para la dirección de corto plazo del EUR/USD. El viernes llegarán datos de inflación de Alemania y el de ingreso y gasto personal de EE.UU. (que incluye el índice de precios subyacente del gasto en consumo personal).

Niveles técnicos

El EUR/USD sigue cotizando al alza a la espera de la reunión del Banco Central Europeo (BCE). Se espera una subida de 75 puntos básicos. Los economistas del OCBC Bank informan de que cualquier decepción podría afectar al euro.

La atención se centra en la retórica del BCE

"La atención se centra en la retórica del BCE. En si tiene previsto frenar la normalización de la política a medida que se atenúan las perspectivas de crecimiento. Los mercados también están atentos a si los funcionarios han comenzado a debatir/discutir el QT y el cambio de reglas en el TLTRO para reducir la volatilidad excesiva".

"El riesgo es que si el BCE suena ligeramente menos agresivo, incluso con una subida de 75 puntos básicos, el euro podría seguir cotizando a la baja".

Según el estratega de mercado de UOB Group, Quek Ser Leang, y la economista Lee Sue Ann, el USD/JPY corre el riesgo de seguir bajando a corto plazo, aunque un retroceso sostenido por debajo de 144.00 no parece favorable.

Comentarios destacados

Vista de 24 horas: "Ayer, destacamos que el USD/JPY "es probable que baje, pero cualquier descenso probablemente se limite a una prueba de 147.00". No esperábamos la aceleración a la baja, ya que el USD/JPY se desplomó hasta un mínimo de 146.21 antes de extender su caída en la sesión asiática. Mientras esté en sobreventa, la debilidad del USD/JPY podría prolongarse. Sin embargo, una caída sostenida por debajo de 145.00 es poco probable (el soporte menor está en 145.40). La resistencia está en 146.55, pero sólo una ruptura de 147.00 indicaría que la debilidad del USD/JPY se ha estabilizado."

Próximas 1-3 semanas: "En nuestro último relato de hace dos días (25 de octubre, USD/JPY en 148.80), destacamos que las perspectivas para el USD/JPY son mixtas y que el USD/JPY podría operar dentro de un amplio rango de 144.00/152.00 por el momento. Ayer (26 de octubre), el USD/JPY perdió un 1.05% (cierre de Nueva York en 146.35) y el impulso a la baja está aumentando, aunque de forma tímida. En los próximos días, el USD/JPY podría bajar, pero en este momento, las probabilidades de un descenso sostenido por debajo de 144.00 no son altas. Al alza, la ruptura del nivel de "fuerte resistencia" en 148.80 indicaría que la acumulación de impulso se ha desvanecido".

La libra esterlina sigue disfrutando de un renacimiento, pero los analistas de ING afirman que será más difícil conseguir nuevas ganancias.

El EUR/GBP podría encontrar soporte en la zona de 0.8600/0.8650

"El entorno más suave del dólar significa que la corrección del GBP/USD podría extenderse hasta la zona de 1.1750 - pero dudamos que estas ganancias duren".

"El par EUR/GBP podría encontrar soporte en la zona de 0.8600/0.8650, con riesgos inclinados hacia 0.8800 hasta la próxima semana."

En una conferencia de prensa periódica, el portavoz del Ministerio de Comercio de China, Shu Jueting, ha afirmado que la economía se enfrenta a un riesgo creciente de desaceleración de la demanda externa en el cuarto trimestre.

Comentarios destacados

"De cara al cuarto trimestre, se espera que aumente el riesgo de desaceleración de la demanda externa".

"El mercado del consumo continúa una tendencia de recuperación y crecimiento, pero debido a factores inesperados, como los brotes de COVID, las entidades del mercado en los sectores de la venta minorista, la restauración y el alojamiento siguen enfrentándose a una gran presión."

"Se espera que el consumo rebote a medida que el soporte político surta efecto".

El EUR/USD volvió a superar la paridad por primera vez desde el 20 de septiembre. No obstante, los economistas de Société Générale esperan que el par tenga dificultades para seguir subiendo.

No es el fin de la fortaleza del dólar, pero el final ha comenzado

"El regreso del EUR/USD por encima de la paridad ayer por primera vez desde el 20 de septiembre desafía lógicamente la tendencia a la baja desde 1.15 en febrero".

"Aunque no se puede descartar una nueva toma de beneficios del dólar después del BCE y antes de que termine el mes el lunes que viene, creemos que aún es pronto y que podría tener sentido desvanecer las ganancias del par hasta que tengamos noticias de la Fed la semana que viene.

"Un cierre por encima del nivel de resistencia de 1.02 tendría que tomarse más en serio".

"Seguimos pensando que el cuarto trimestre es más probable que veamos un comercio agitado y sin dirección para el EUR/USD y el DXY que un claro cambio de tendencia, pero mantenemos nuestra opinión de que la fortaleza del dólar está en su última etapa."

El gobernador del Banco Central de la República de Turquía (CBTR), Sahap Kavcioglu, ha declarado el jueves que el banco central había elevado su previsión de inflación anual de fin de año al 65.2%, frente al 60.4% de hace tres meses.

Comentarios destacados

"La estabilidad del mercado de divisas debe estar en consonancia con el proceso de desinflación y que la caída de la inflación se garantice mediante el apoyo a la producción".

"No cree que el banco central tenga mucho éxito en la reducción de la inflación".

"Las decisiones recientes ayudarán a conseguir bajar la inflación".

"La evolución actual muestra que la inflación caerá".

La inflación anualizada turca se disparó en septiembre a máximos de dos décadas, hasta el 83.45%, después de que el banco central sorprendiera a los mercados recortando los tipos dos veces en dos meses.

- El USD/JPY sigue perdiendo terreno por tercer día consecutivo y cae a un mínimo de varias semanas.

- La presunta intervención reciente del BoJ apuntala al JPY y ejerce cierta presión sobre el pra.

- Un repunte de los rendimientos de los bonos estadounidenses reaviva la demanda del dólar y ayuda a limitar las pérdidas adicionales en el par.

- Ahora los operadores están atentos a las publicaciones macroeconómicas de EE.UU. en busca de un nuevo impulso antes de la reunión del BoJ del viernes.

El par USD/JPY sigue bajo cierta presión de venta por tercer día consecutivo y cae a un mínimo de casi tres semanas en 145.10 el jueves. Sin embargo, el par se recupera hasta la región de 146.00 durante la primera mitad de la sesión europea, aunque el intento de recuperación no tiene continuación.

El yen japonés sigue recibiendo el apoyo de la supuesta intervención del Banco de Japón (BoJ) el viernes pasado y a principios de esta semana. Aparte de esto, las especulaciones sobre un ajuste de la política monetaria del BoJ ejercen cierta presión a la baja sobre el par USD/JPY. Dicho esto, una combinación de factores limita la caída y ayuda a que el par atraiga a algunos compradores cerca del nivel psicológico de 145.00.

Un tono de riesgo positivo pesa sobre el JPY de refugio seguro. Aparte de esto, una modesta recuperación del dólar estadounidense desde los mínimos de un mes, impulsada por un repunte de los rendimientos de los bonos del Tesoro de EE.UU., ofrece cierto soporte al par USD/JPY. Mientras tanto, las expectativas de que una desaceleración de la economía estadounidense obligue a la Fed a suavizar su postura agresiva podría frenar a los alcistas del dólar a la hora de abrir posiciones agresivas.

Los inversores también parecen reacios y prefieren mantenerse al margen antes de que se publique el PIB del tercer trimestre de EE.UU., que se publicará más tarde durante la sesión americana. En la agenda económica de EE.UU. del jueves también figuran los pedidos de bienes duraderos y las habituales solicitudes iniciales de subsidio de desempleo semanales. Los datos podrían dar cierto impulso al par USD/JPY, aunque la atención sigue centrada en la reunión del BoJ del viernes.

Se espera que el banco central japonés mantenga su política monetaria sin cambios. Esto marca una gran divergencia en comparación con una postura más dura adoptada por los bancos centrales, lo que debería limitar al JPY. Esto, a su vez, apoya las perspectivas de aparición de algunas compras en niveles más bajos en torno al par USD/JPY. Dicho esto,una debilidad por debajo del nivel de 145.00 debería allanar el camino para nuevas pérdidas.

USD/JPY niveles técnicos

- El GBP/USD se aleja de sus máximos de varias semanas en medio de una modesta recuperación del dólar el jueves.

- La reducción de las expectativas por subidas de tasas de la Fed más agresivas podría actuar como viento en contra del dólar.

- El trasfondo fundamental respalda las perspectivas de la aparición de algunas compras en niveles más bajos.

El par GBP/USD no logra capitalizar el impulso de ruptura del día anterior más allá del nivel psicológico de 1.1500 y retrocede desde su nivel más alto desde el 13 de septiembre tocado a principios de este jueves. El par se mantiene a la defensiva durante la sesión europea y está coqueteando con el nivel redondo de 1.1600.

Un repunte intradía en los rendimientos de los bonos del Tesoro de los EE.UU. ayuda a que el dólar se recupere de un mínimo de un mes, lo que a su vez actúa como un viento en contra para el par GBP/USD. Dicho esto, las especulaciones de que la Reserva Federal podría suavizar su postura de agresiva, en medio de los signos de desaceleración de la economía estadounidense, podrían frenar a los alcistas del dólar a la hora de abrir posiciones agresivas. Además, el tono positivo en torno a los mercados de acciones podría limitar al dólar como refugio y seguir prestando cierto soporte al par.

La libra esterlina, por su parte, se ve apuntalada por el nombramiento del nuevo Primer Ministro del Reino Unido, Rishi Sunak. Los participantes del mercado ven a Sunak como alguien que puede aportar estabilidad a los recientes mercados volátiles y mantener la estabilidad de la economía británica. Sunak también se comprometió a corregir los errores de la administración Truss y a sacar al país de la actual crisis económica, impulsando la confianza de los inversores. Esto, a su vez, apoya las perspectivas de un nuevo movimiento de apreciación a corto plazo para el par GBP/USD.

Incluso desde una perspectiva técnica, la ruptura sostenida del día anterior a través de la zona de 1.1475-1.1480 y el nivel de .1500 añade credibilidad a las perspectivas positivas. Por lo tanto, cualquier deslizamiento correctivo significativo podría verse ahora como una oportunidad de compra y seguir siendo limitado, al menos por el momento. Los operadores esperan ahora el informe sobre el PIB del tercer trimestre de EE.UU. para obtener un nuevo impulso. En la agenda económica del jueves también se publicarán los pedidos de bienes duraderos y las solicitudes iniciales de subsidio de desempleo semanales.

GBP/USD niveles técnicos

El Banco Central Europeo (BCE) tiene previsto anunciar hoy su decisión sobre las tasas de interés. En opinión de los economistas de ING, el EUR/USD podría subir hacia 1.02 en el día.

Un BCE de línea dura no ha ayudado al euro en lo que va de año

"El BCE ha sorprendido con su postura agresiva durante todo el año, pero el par EUR/USD ha terminado, por lo general, los días de política del BCE más bajo. Da la sensación de que los inversores utilizan la liquidez proporcionada en torno al BCE para descargar euros".

"Hoy tenemos un entorno ligeramente más suave y el EUR/USD ha roto con firmeza el canal bajista de este año. Eso podría apuntar a un apetito de riesgo del EUR/USD en el día hacia 1.0200".

"Si el EUR/USD se vuelve algo bajista en la publicación, lo ideal sería que ahora regresara por debajo de la zona de 0.9920/0.9950 para devolvernos a la tendencia bajista."

El GBP/USD se mantiene firme y podría extender el impulso alcista hasta la zona de 1.1760 en las próximas semanas, según sugieren el estratega de mercado de UOB Group Quek Ser Leang y la economista Lee Sue Ann.

Comentarios destacados

Vista de 24 horas: "Si bien esperábamos que el GBP/USD se fortaleciera ayer, opinábamos que "es poco probable que 1.1600 aparezca por ahora". En otras palabras, no esperábamos la fuerte subida que llevó al GBP/USD a un máximo de 1.1639. El impulso alcista sigue siendo fuerte y es probable que el GBP/USD siga subiendo, aunque probablemente a un ritmo más lento. Los niveles de resistencia están en 1.1700 y 1.1760. Es poco probable que este último nivel sea desafiado hoy. El soporte está en 1.1590, pero sólo una ruptura de 1.1540 indicaría que el GBP/USD no se fortalece más".

Próximas 1-3 semanas: "Cuando el GBP/USD cotizaba en 1.1300 hace dos días (25 de octubre), señalamos que está ligeramente soportada y que podría subir. Después de que el GBP/USD se disparara, ayer (26 de octubre, GBP/USD en 1.1460) destacamos que el fuerte impulso que ha recibido probablemente conduzca a una mayor fortaleza. Indicamos que la próxima resistencia está en 1.1600. El GBP/USD superó ayer 1.1600 en la sesión de Londres y alcanzó un máximo de 1.1639. La acción del precio sugiere que el GBP/USD sigue siendo fuerte y es probable que se fortalezca aún más. El siguiente nivel a vigilar está en 1.1760. La fortaleza del GBP/USD está intacta mientras no rompa el "fuerte soporte" de 1.1440 (nivel que ayer estaba en 1.1310)."

Esto es lo que necesita saber para operar hoy jueves 27 de octubre:

Después de caer un 1% por segundo día consecutivo el miércoles, el índice del dólar DXY se mantiene relativamente tranquilo por debajo de 110.00 a primera hora del jueves, mientras los inversores esperan la primera estimación del crecimiento del Producto Interior Bruto del tercer trimestre de la Oficina de Análisis Económico de Estados Unidos. Más importante aún, el Banco Central Europeo (BCE) anunciará su decisión sobre los tipos de interés y su presidenta, Christine Lagarde, pronunciará su discurso sobre las perspectivas políticas en una conferencia de prensa. En la agenda económica de EE.UU. también se publicarán los pedidos de bienes duraderos de septiembre y las cifras semanales de solicitudes iniciales de subsidio de desempleo.