- Análisis

- Noticias y herramientas

- Noticias del mercado

Noticias de mercados

- La Plata cae por debajo del mínimo del pasado viernes, apuntando al soporte en 31.22$ (SMA de 100 y 50 días).

- Una ruptura por debajo de 31.00$ podría exponer la SMA de 200 días en 30.50$.

- El RSI tiende a la baja, señalando un debilitamiento del impulso alcista.

El precio de la Plata cae más de un 1.20% el lunes a pesar de que los rendimientos de los bonos del Tesoro de EE.UU. bajan y el Dólar estadounidense registra ganancias mínimas. Al momento de escribir, el XAG/USD cotiza en 32.08$ después de alcanzar un máximo de 32.66$.

Pronóstico del Precio del XAG/USD: Perspectiva técnica

El precio de la plata ha caído por debajo del mínimo del pasado viernes de 32.11$, con los vendedores apuntando a la zona de 31.00$. Si el XAG/USD cierra a diario por debajo de 32.00$, busque una prueba de un fuerte soporte en la confluencia de las medias móviles simples (SMA) de 100 y 50 días en 31.22$. Una ruptura de este último expondrá 31.00$ la onza troy y despejará el camino para desafiar la SMA de 200 días en 30.50$.

El Índice de Fuerza Relativa (RSI) apunta hacia abajo para indicar que los toros han perdido impulso. Sin embargo, el RSI se mantiene por encima de su nivel neutral, indicando que los osos no están fuera de peligro.

Por lo tanto, si el XAG/USD sube por encima de 32.50$, la siguiente resistencia sería el pico de 32.76$ del 6 de marzo, seguido por el nivel de 33.00$. Los toros podrían desafiar el nivel de 33.39$ del 14 de febrero, antes de 34.00$ si se supera.

Gráfico del Precio del XAG/USD – Diario

Plata FAQs

La Plata es un metal precioso altamente negociado entre los inversores. Históricamente, se ha utilizado como un refugio de valor y un medio de intercambio. Aunque es menos popular que el Oro, los operadores pueden recurrir a la Plata para diversificar su portafolio de inversiones, por su valor intrínseco o como una posible cobertura durante períodos de alta inflación. Los inversores pueden comprar Plata física, en monedas o en lingotes, o negociarla a través de vehículos como los Fondos Cotizados en Bolsa, que siguen su precio en los mercados internacionales.

Los precios de la Plata pueden moverse debido a una amplia gama de factores. La inestabilidad geopolítica o los temores de una recesión profunda pueden hacer que el precio de la Plata se dispare debido a su estatus de refugio seguro, aunque en menor medida que el del Oro. Como activo sin rendimiento, la Plata tiende a subir con tasas de interés más bajas. Sus movimientos también dependen de cómo se comporte el Dólar estadounidense (USD), ya que el activo se cotiza en dólares (XAG/USD). Un Dólar fuerte tiende a mantener el precio de la Plata a raya, mientras que un Dólar más débil probablemente impulse los precios al alza. Otros factores como la demanda de inversión, la oferta minera – la Plata es mucho más abundante que el Oro – y las tasas de reciclaje también pueden afectar los precios.

La Plata se utiliza ampliamente en la industria, particularmente en sectores como la electrónica o la energía solar, ya que tiene una de las conductividades eléctricas más altas de todos los metales, superando al Cobre y al Oro. Un aumento en la demanda puede incrementar los precios, mientras que una disminución tiende a reducirlos. Las dinámicas en las economías de EE.UU., China e India también pueden contribuir a las fluctuaciones de precios: para EE.UU. y particularmente China, sus grandes sectores industriales utilizan Plata en varios procesos; en India, la demanda de los consumidores por el metal precioso para joyería también juega un papel clave en la fijación de precios.

Los precios de la Plata tienden a seguir los movimientos del Oro. Cuando los precios del Oro suben, la Plata típicamente sigue el mismo camino, ya que su estatus como activos refugio es similar. La relación Oro/Plata, que muestra el número de onzas de Plata necesarias para igualar el valor de una onza de Oro, puede ayudar a determinar la valoración relativa entre ambos metales. Algunos inversores pueden considerar un ratio alto como un indicador de que la Plata está infravalorada, o que el Oro está sobrevalorado. Por el contrario, un ratio bajo podría sugerir que el Oro está infravalorado en relación con la Plata.

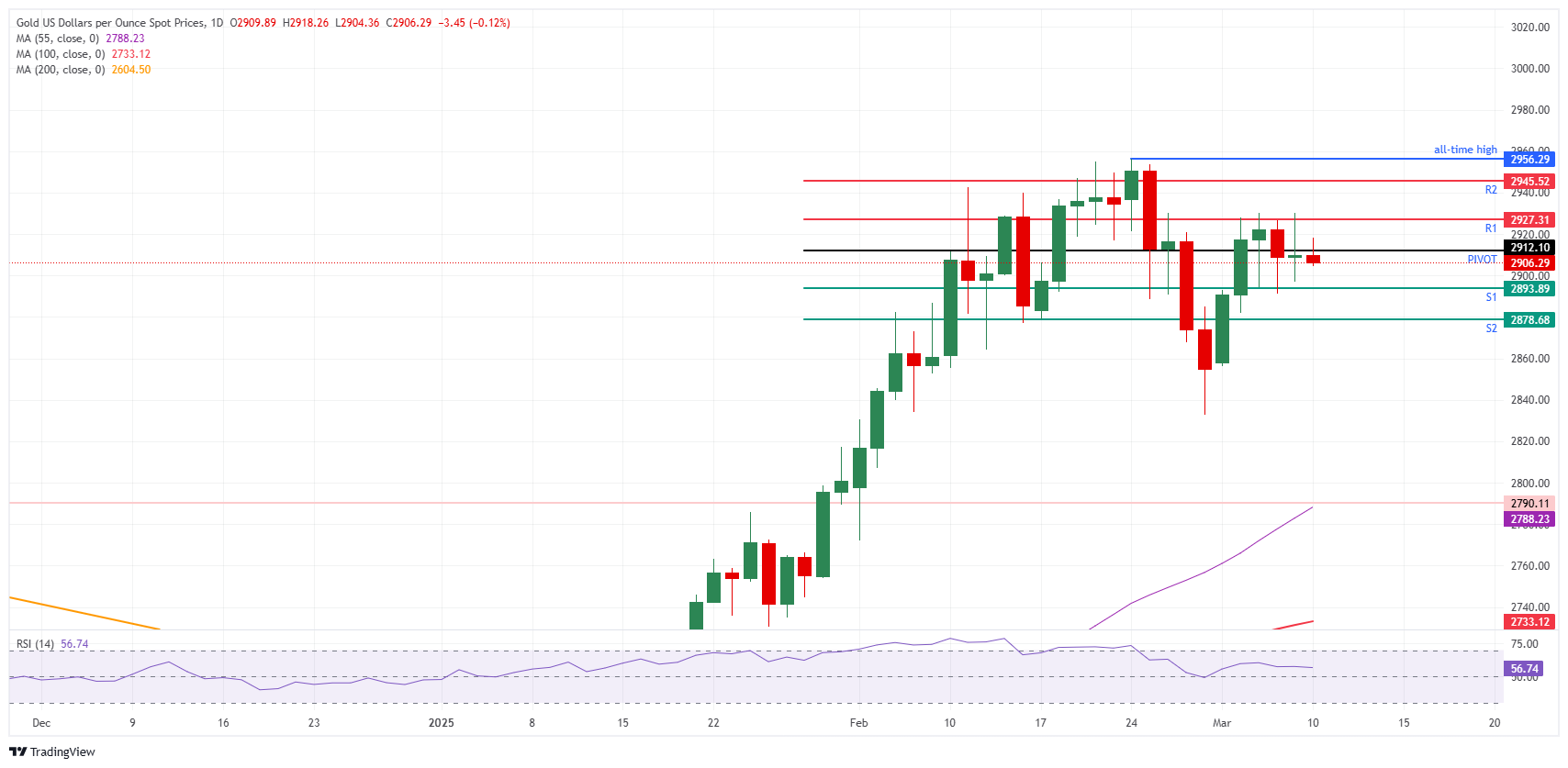

- El oro retrocede mientras los inversores toman beneficios en medio de temores de estancamiento en EE.UU.

- El modelo GDPNow de la Fed de Atlanta pronostica una contracción del Q1 2025 del -2.4%, la primera cifra negativa desde COVID-19.

- El Índice del Dólar estadounidense (DXY) se recupera a 103.99, limitando el potencial alcista del oro.

- Los operadores esperan los datos del IPC de EE.UU. el miércoles para las expectativas de recortes de tasas de la Fed.

El precio del oro (XAU) retrocede al inicio de la semana, cayendo un 0.70% y por debajo de la cifra de 2.900$ a medida que crecen los temores de los inversores sobre una recesión en Estados Unidos (EE.UU.) en medio de las controvertidas políticas comerciales implementadas por el presidente estadounidense Donald Trump. Al momento de escribir, el par XAU/USD cotiza a 2.890$ después de alcanzar un máximo diario de 2.918$.

Wall Street continuó cayendo, reflejando un sentimiento de mercado desolador debido a la desaceleración económica en curso. El viernes, Trump apareció en una entrevista y dijo: "Hay un período de transición, porque lo que estamos haciendo es muy grande. …Estamos trayendo riqueza de vuelta a América. …Eso es algo grande, y siempre hay períodos; toma un poco de tiempo."

Mientras tanto, los operadores de oro registraron beneficios en medio de preocupaciones de que la economía de EE.UU. enfrenta los desafíos de un escenario de estanflación. Los datos recientes sugieren que la economía se está desacelerando drásticamente. El modelo GDP Now de la Fed de Atlanta predice el primer trimestre de 2025 en -2.4%, lo que sería la primera cifra negativa desde la pandemia de COVID-19.

El Dólar, que estaba operando con pérdidas, ha recuperado algo de terreno según el Índice del Dólar estadounidense (DXY). El DXY sube un 0.09% a 103.99, cerca de recuperar la marca de 104.00.

Las preocupaciones económicas se están extendiendo a nivel global después de que la inflación de China en febrero se situara en -0.7% interanual, muy por debajo del -0.5% estimado por los economistas. Aumentan las preocupaciones de que la economía podría desacelerarse.

Dado el contexto, los operadores estarán atentos a la publicación de los datos de inflación en EE.UU. Un informe de inflación caliente podría pesar sobre las expectativas de un mayor alivio por parte de la Reserva Federal (Fed) y podría evitar que el banco central de EE.UU. recorte las tasas de interés en las próximas reuniones.

Esta semana, la agenda económica de EE.UU. incluirá los datos de ofertas de empleo JOLTs el martes, seguidos por la publicación del Índice de Precios al Consumidor (IPC) el miércoles.

Qué mueve el mercado hoy: El precio del oro retrocede en medio de la caída de los rendimientos de EE.UU.

- El rendimiento del bono del Tesoro estadounidense a 10 años cayó casi nueve puntos básicos a 4.218% mientras los operadores observan los recortes de tasas de la Fed.

- Los rendimientos reales de EE.UU., medidos por el rendimiento de los Valores del Tesoro protegidos contra la inflación a 10 años (TIPS), que correlacionan inversamente con los precios del oro, bajan cinco puntos y medio básicos a 1.906%, un viento favorable para el metal sin rendimiento.

- Recientemente, el presidente de la Fed, Jerome Powell, reiteró que el banco central no tiene prisa por bajar las tasas. Powell agregó que llevar la inflación al 2% sería complicado y que el banco central no necesita reaccionar en exceso a una o dos lecturas. Powell dijo que la Fed está bien posicionada en cuanto a política monetaria.

- La Encuesta de Sentimiento del Consumidor de la Fed de Nueva York reveló que las expectativas de inflación para un año en febrero aumentaron del 3% al 3.1%. Para los períodos de tres y cinco años, se mantuvieron sin cambios en el 3%. Los estadounidenses esperan aumentos de precios en gasolina, alquiler y alimentos.

- El último informe de empleo de EE.UU. para febrero fue mixto, con la economía añadiendo más de 150K personas a la fuerza laboral, pero la tasa de desempleo subió al 4.1%. Sin embargo, los datos muestran que el mercado laboral sigue siendo sólido.

- El Banco Popular de China (PBoC) continúa comprando oro, según el Consejo Mundial del Oro (WGC). El PBoC aumentó sus reservas en 10 toneladas en los primeros dos meses de 2025. Sin embargo, el mayor comprador fue el Banco Nacional de Polonia (NBP), que incrementó su reserva en 29 toneladas, su mayor compra desde junio de 2019, cuando compró 95 toneladas.

- Los operadores del mercado monetario habían incorporado 80 puntos básicos de alivio en 2025, frente a 74 pb el viernes pasado, según datos de Prime Market Terminal.

Perspectiva técnica del XAU/USD: El precio del oro cae, los vendedores apuntan a 2.900$

El precio del oro cayó a un mínimo de cinco semanas de 2.880$ más temprano en el día, con el momentum a punto de volverse bajista, con el Índice de Fuerza Relativa (RSI) preparado para cruzar por debajo del umbral neutral de 50.

Si el XAU/USD cierra por debajo de 2.900$ diariamente, los vendedores podrían tomar el control y apuntar a la cifra de 2.850$. Una ruptura de esta última expondrá el mínimo del 28 de febrero de 2.832$, seguido por la marca de 2.800$.

Por el contrario, si el oro cierra por encima de 2.900$, la siguiente resistencia sería 2.950$, seguida por el máximo histórico de 2.954$. Una ruptura de este último expondría la marca de 3.000$.

Oro FAQs

El Oro ha desempeñado un papel fundamental en la historia de la humanidad, ya que se ha utilizado ampliamente como depósito de valor y medio de intercambio. En la actualidad, aparte de su brillo y su uso para joyería, el metal precioso se considera un activo refugio, lo que significa que se considera una buena inversión en tiempos turbulentos. El Oro también se considera una cobertura contra la inflación y la depreciación de las divisas, ya que no depende de ningún emisor o gobierno concreto.

Los bancos centrales son los mayores tenedores de Oro. En su objetivo de respaldar sus divisas en tiempos turbulentos, los bancos centrales tienden a diversificar sus reservas y a comprar Oro para mejorar la percepción de fortaleza de la economía y de la divisa. Unas reservas de Oro elevadas pueden ser una fuente de confianza para la solvencia de un país. Los bancos centrales añadieron 1.136 toneladas de Oro por valor de unos 70.000 millones de dólares a sus reservas en 2022, según datos del Consejo Mundial del Oro. Se trata de la mayor compra anual desde que existen registros. Los bancos centrales de economías emergentes como China, India y Turquía están aumentando rápidamente sus reservas de Oro.

El Oro tiene una correlación inversa con el Dólar estadounidense y los bonos del Tesoro de EE.UU., que son los principales activos de reserva y refugio. Cuando el Dólar se deprecia, el precio del Oro tiende a subir, lo que permite a los inversores y a los bancos centrales diversificar sus activos en tiempos turbulentos. El Oro también está inversamente correlacionado con los activos de riesgo. Un repunte en el mercado bursátil tiende a debilitar el precio del Oro, mientras que las ventas masivas en los mercados de mayor riesgo tienden a favorecer al metal precioso.

El precio del Oro puede moverse debido a una amplia gama de factores. La inestabilidad geopolítica o el temor a una recesión profunda pueden hacer que el precio del Oro suba rápidamente debido a su condición de activo refugio. Como activo sin rendimiento, el precio del Oro tiende a subir cuando bajan los tipos de interés, mientras que el encarecimiento del dinero suele lastrar al metal amarillo. Aun así, la mayoría de los movimientos dependen de cómo se comporte el Dólar estadounidense (USD), ya que el activo se cotiza en dólares (XAU/USD). Un Dólar fuerte tiende a mantener controlado el precio del Oro, mientras que un Dólar más débil probablemente empuje al alza los precios del Oro.

El Dólar mostró algunos signos de vida el lunes, revirtiendo parcialmente la tendencia a la baja en medio de preocupaciones sobre aranceles y tensiones constantes en torno al desempeño de la economía estadounidense.

Aquí está lo que necesitas saber el martes 11 de marzo:

El Índice del Dólar estadounidense (DXY) recuperó la zona de 104.00, aunque mantuvo el comercio cerca de mínimos de varios meses tras un notable retroceso en los rendimientos de EE.UU. a lo largo de la curva. El Índice de Optimismo Empresarial NFIB se publicará seguido por las Ofertas de Empleo JOLTs y el informe semanal de la API sobre los inventarios de petróleo crudo de EE.UU.

El EUR/USD no logró extender su marcha ascendente el lunes, enfrentando una leve presión siempre por debajo de la región de 1.0900. Ante la ausencia de publicaciones de datos en los próximos días, la atención se centrará en la reunión del ECOFIN y en los discursos de Lagarde, Nagel y Lane del BCE.

El rally en el GBP/USD parece haber encontrado una sólida resistencia alrededor de la región de 1.2950 hasta ahora, provocando un marcado retroceso a mínimos de varios días al inicio de la semana. El Monitor de Ventas Minoristas del BRC será el centro de atención al otro lado del charco.

La demanda de refugio seguro apoyó la apreciación adicional del yen japonés, enviando al USD/JPY muy por debajo del soporte de 147.00 por primera vez desde principios de octubre. La tasa de crecimiento del PIB final del cuarto trimestre de Japón estará en el centro del debate, seguida por las cifras de Gasto de los Hogares.

El AUD/USD se sumó al reciente declive y rompió el soporte de 0.6300, alcanzando mínimos de tres días cerca de 0.6270, un área coincidente con la SMA de 55 días. El indicador de Confianza del Consumidor de Westpac se publicará seguido por la Confianza Empresarial de NAB.

Los precios del WTI, referencia estadounidense, reanudaron su tendencia a la baja, regresando por debajo de la marca de 67.00$ en medio de la incertidumbre incesante en torno a los aranceles de EE.UU.

Los precios del oro se sumaron a la actual tendencia a la baja, cayendo por tercer día consecutivo y volviendo a probar mínimos de varios días cerca de 2.880$ por onza troy. Los precios de la plata retrocedieron aún más y rompieron por debajo de la zona de 32.00$ por onza, alcanzando mínimos de tres días.

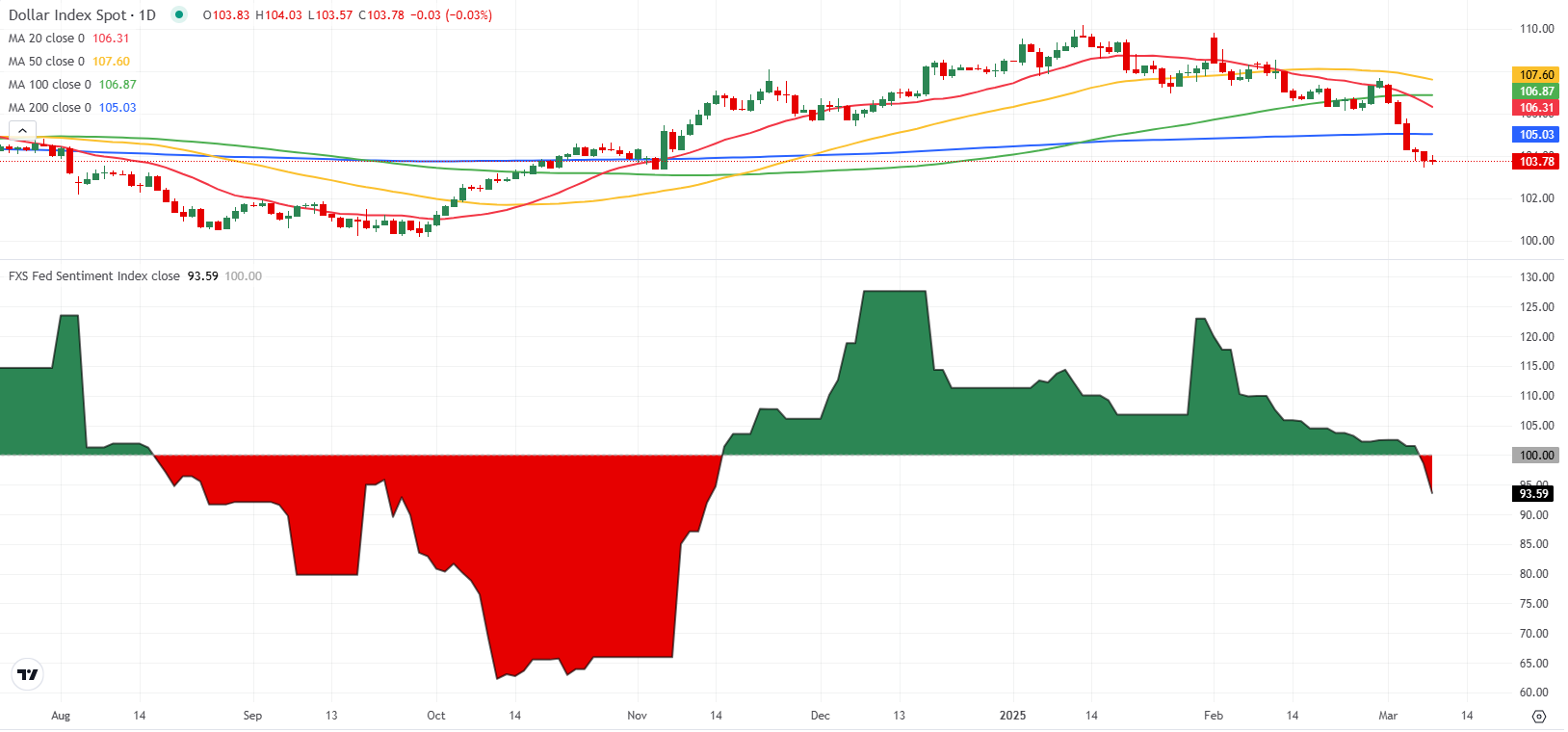

- El DXY se estanca alrededor de 103.95 mientras el sentimiento del mercado sigue siendo frágil.

- Los operadores están atentos a los datos del IPC de EE.UU. del miércoles para una nueva dirección del mercado.

- El Nasdaq cae un 3.3%, arrastrando a las acciones más amplias a la baja.

El Dólar estadounidense (USD) sigue bajo presión el lunes, con el DXY rondando los 103.95, luchando por encontrar tracción tras la fuerte caída de la semana pasada. Las últimas declaraciones del presidente de la Reserva Federal (Fed), Jerome Powell, el viernes, tranquilizaron a los mercados al indicar que el banco central no ve una necesidad urgente de ajustar la política en este momento, aunque las incertidumbres económicas están creciendo. Mientras tanto, el Nasdaq enfrenta fuertes pérdidas en el mercado, cayendo un 3.3%, ya que los inversores se mantienen cautelosos ante los datos clave de inflación de Estados Unidos (EE.UU.) que se publicarán a mitad de semana.

Qué mueve el mercado hoy: La Fed en el foco mientras se acerca el IPC

- Los participantes del mercado se preparan para la publicación del Índice de Precios al Consumidor (IPC) de febrero el miércoles, que se espera proporcione información clave sobre las tendencias de inflación.

- La Reserva Federal entra en su período de apagón antes de la reunión del 19 de marzo, limitando los comentarios del banco central durante la semana.

- El presidente de la Fed, Jerome Powell, reiteró el viernes que la Fed se mantiene paciente y no ve una necesidad urgente de actuar, prefiriendo esperar datos económicos adicionales antes de realizar cambios en la política.

- Las acciones estadounidenses enfrentan una corrección aguda, con el Nasdaq liderando las pérdidas, cayendo un 3.3%.

- La herramienta CME FedWatch indica una expectativa mayoritaria de que las tasas se mantendrán en los niveles actuales en mayo, mientras que las expectativas de recortes de tasas en junio han aumentado significativamente.

- Antes del período de apagón mediático, el índice de sentimiento de la Fed en el gráfico diario ha caído hacia un terreno neutral, lo que también podría explicar la caída del USD.

Perspectiva técnica del DXY: Probando soporte cerca de 103.50

El Índice del Dólar estadounidense (DXY) se estabiliza por debajo de 104.00, consolidándose tras la fuerte caída de la semana pasada. Las medias móviles simples (SMA) de 20 y 100 días confirmaron un cruce bajista cerca de 107.00, reforzando la tendencia negativa. El Índice de Fuerza Relativa (RSI) se mantiene cerca del territorio de sobreventa, señalando un potencial para un rebote a corto plazo. Mientras tanto, el Convergencia/Divergencia de Medias Móviles (MACD) sigue siendo bajista, sugiriendo un mayor riesgo a la baja a menos que los compradores intervengan cerca de los niveles de soporte. Si el DXY no logra recuperar 104.50, el siguiente soporte se ve cerca de 103.30, lo que podría determinar si se produce una caída más profunda.

Inflación FAQs

La inflación mide la subida de los precios de una cesta representativa de bienes y servicios. La inflación general suele expresarse como variación porcentual intermensual e interanual. La inflación subyacente excluye elementos más volátiles, como los alimentos y el combustible, que pueden fluctuar debido a factores geopolíticos y estacionales. La inflación subyacente es la cifra en la que se centran los economistas y es el nivel objetivo de los bancos centrales, que tienen el mandato de mantener la inflación en un nivel manejable, normalmente en torno al 2%.

El Índice de Precios al Consumo (IPC) mide la variación de los precios de una cesta de bienes y servicios a lo largo de un periodo de tiempo. Suele expresarse en porcentaje de variación intermensual e interanual. El IPC subyacente es el objetivo de los bancos centrales, ya que excluye la volatilidad de los alimentos y los combustibles. Cuando el IPC subyacente supera el 2%, los tipos de interés suelen subir, y viceversa cuando cae por debajo del 2%. Dado que unos tipos de interés más altos son positivos para una divisa, una inflación más alta suele traducirse en una divisa más fuerte. Lo contrario ocurre cuando la inflación cae.

Aunque pueda parecer contrario a la intuición, una inflación elevada en un país hace subir el valor de su divisa y viceversa en el caso de una inflación más baja. Esto se debe a que el banco central normalmente subirá las tasas de interés para combatir la mayor inflación, lo que atrae más entradas de capital mundial de inversores que buscan un lugar lucrativo donde aparcar su dinero.

Antiguamente, el Oro era el activo al que recurrían los inversores en épocas de alta inflación porque preservaba su valor, y aunque los inversores a menudo siguen comprando Oro por sus propiedades de refugio en épocas de extrema agitación en los mercados, este no es el caso la mayor parte del tiempo. Esto se debe a que cuando la inflación es alta, los bancos centrales suben las tasas de interés para combatirla. Unas tasas de interés más altas son negativas para el Oro porque aumentan el coste de oportunidad de mantener Oro frente a un activo que devenga intereses o de colocar el dinero en una cuenta de depósito en efectivo. Por el contrario, una menor inflación tiende a ser positiva para el Oro, ya que reduce las tasas de interés, haciendo del metal brillante una alternativa de inversión más viable.

- El Peso mexicano rompe una racha de cuatro días de ganancias a medida que el sentimiento de riesgo se deteriora.

- La desalentadora confianza del consumidor en México añade presión al Peso a medida que empeora la perspectiva para el próximo año.

- Los temores de recesión en EE.UU. se intensifican mientras Trump evade preguntas sobre la desaceleración económica.

- A pesar de la debilidad del USD, los flujos hacia refugios seguros perjudican a las divisas de mercados emergentes como el Peso.

El Peso mexicano se deprecia frente al Dólar estadounidense el lunes, rompiendo cuatro días de pérdidas consecutivas frente a la divisa de mercados emergentes, mientras los inversores esperan la publicación de cifras de inflación cruciales en Estados Unidos (EE.UU.). Mientras tanto, el deterioro de la confianza del consumidor en México pesó sobre el Peso, que ha subido un 2.60% frente al Dólar hasta ahora en 2025. El USD/MXN cotiza a 20.31, con un aumento del 0.31%.

Un desalentador ánimo del mercado impulsa la tasa de cambio USD/MXN al alza por los temores de una recesión en EE.UU. Las controvertidas políticas comerciales del presidente Donald Trump enviaron al mercado de valores estadounidense a una caída, mientras él esquivó una pregunta sobre una posible recesión.

Al sur de la frontera, la confianza del consumidor revelada por el Instituto Nacional de Estadística y Geografía (INEGI) mostró que los consumidores continúan volviéndose pesimistas sobre la situación económica actual y sobre la perspectiva del país en los próximos 12 meses.

Mientras tanto, los temores de que la economía estadounidense pueda caer en una recesión o en un escenario de estanflación mantienen a los inversores inclinándose hacia divisas refugio en detrimento de las divisas de mercados emergentes (EM) como el Peso.

A pesar de esto, el Dólar extendió sus pérdidas frente a la mayoría de las divisas del G10. El Índice del Dólar estadounidense (DXY) que rastrea el desempeño del Dólar frente a una cesta de seis otras divisas, cayó un 0.14% a 103.76.

Esta semana, la agenda económica de México incluirá datos de Producción Industrial. En EE.UU., el calendario revelará los datos de Ofertas de Empleo JOLTs el martes, seguidos por la publicación del Índice de Precios al Consumidor (IPC) el miércoles.

Qué mueve el mercado hoy: El Peso mexicano presionado por la retórica comercial de EE.UU.

- La confianza del consumidor en México cayó de 46.6 a 46.3, reveló INEGI.

- Estos datos, junto con el proceso de desinflación en curso en México, a pesar del reciente aumento en los precios generales y subyacentes, sugieren que el Banco de México (Banxico) podría recortar las tasas de interés en la próxima reunión del 27 de marzo.

- La encuesta de economistas privados de Banxico mostró que se prevé que la inflación general termine en 3.71%, mientras que se espera que el IPC subyacente finalice en 3.75%. Se proyecta que la tasa de cambio USD/MXN termine en 20.85 en 2025, ligeramente por debajo de la proyección de 20.90 en la encuesta anterior. Sin embargo, para 2026, anticipan una depreciación más pronunciada del Peso, muy por encima del nivel de 21.30 esperado en la encuesta de enero.

- La Encuesta de Sentimiento del Consumidor de la Fed de Nueva York reveló que las expectativas de inflación para un año en febrero aumentaron del 3% al 3.1%. Para los períodos de tres y cinco años, se mantuvieron sin cambios en el 3%. Los estadounidenses esperan aumentos de precios en gasolina, alquiler y alimentos.

- Una encuesta de Reuters mostró que 70 de 74 economistas dicen que el riesgo de recesión ha aumentado en EE.UU., Canadá y México.

- Las expectativas de que la Reserva Federal relajaría la política han aumentado debido a los temores de recesión. Los participantes del mercado estiman 80 puntos básicos de relajación hacia fin de año, revelaron datos de la Junta de Comercio de Chicago.

- En la sala de operaciones, las disputas comerciales entre EE.UU. y México siguen siendo el centro de atención. Si los países pudieran llegar a un acuerdo, allanaría el camino para una recuperación de la moneda mexicana. De lo contrario, se prevé un mayor aumento del USD/MXN, ya que los aranceles de EE.UU. podrían desencadenar una recesión en México.

Perspectiva técnica del USD/MXN: El Peso mexicano se debilita a medida que el USD/MXN supera 20.30

El USD/MXN cotiza de manera lateral, incapaz de romper el rango de 20.20-21.00 durante las últimas cinco semanas. Sin embargo, al momento de escribir, los operadores están probando la media móvil simple (SMA) de 100 días en 20.34, que si se rompe, allanaría el camino para probar el 20.50. Si se supera, los próximos niveles de resistencia clave serían el pico del 4 de marzo en 20.99 y el pico del año hasta la fecha (YTD) de 21.28.

Por el contrario, si el USD/MXN supera el soporte de 20.20, el siguiente piso sería la cifra de 20.00, antes de desafiar la SMA de 200 días en 19.59.

Peso mexicano FAQs

El Peso mexicano (MXN) es la moneda más comercializada entre sus pares latinoamericanas. Su valor está ampliamente determinado por el desempeño de la economía mexicana, la política del banco central del país, la cantidad de inversión extranjera en el país e incluso los niveles de remesas enviadas por los mexicanos que viven en el extranjero, particularmente en los Estados Unidos. Las tendencias geopolíticas también pueden afectar al MXN: por ejemplo, el proceso de nearshoring (o la decisión de algunas empresas de reubicar la capacidad de fabricación y las cadenas de suministro más cerca de sus países de origen) también se considera un catalizador para la moneda mexicana, ya que el país se considera un centro de fabricación clave en el continente americano. Otro catalizador para el MXN son los precios del petróleo, ya que México es un exportador clave de la materia prima.

El objetivo principal del banco central de México, también conocido como Banxico, es mantener la inflación en niveles bajos y estables (en o cerca de su objetivo del 3%, el punto medio de una banda de tolerancia de entre el 2% y el 4%). Para ello, el banco establece un nivel adecuado de tasas de interés. Cuando la inflación es demasiado alta, Banxico intentará controlarla subiendo las tasas de interés, lo que encarece el endeudamiento de los hogares y las empresas, enfriando así la demanda y la economía en general. Las tasas de interés más altas son generalmente positivas para el Peso mexicano (MXN), ya que conducen a mayores rendimientos, lo que hace que el país sea un lugar más atractivo para los inversores. Por el contrario, las tasas de interés más bajas tienden a debilitar el MXN.

La publicación de datos macroeconómicos es clave para evaluar el estado de la economía y puede tener un impacto en la valuación del peso mexicano (MXN). Una economía mexicana fuerte, basada en un alto crecimiento económico, un bajo desempleo y una alta confianza es buena para el MXN. No solo atrae más inversión extranjera, sino que puede alentar al Banco de México (Banxico) a aumentar las tasas de interés, en particular si esta fortaleza se acompaña de una inflación elevada. Sin embargo, si los datos económicos son débiles, es probable que el MXN se deprecie.

Como moneda de mercado emergente, el Peso mexicano (MXN) tiende a subir durante períodos de riesgo, o cuando los inversores perciben que los riesgos generales del mercado son bajos y, por lo tanto, están ansiosos por participar en inversiones que conllevan un mayor riesgo. Por el contrario, el MXN tiende a debilitarse en momentos de turbulencia del mercado o incertidumbre económica, ya que los inversores tienden a vender activos de mayor riesgo y huir a los refugios seguros más estables.

- El Dólar pierde un 0.09% en el día frente al Peso chileno, cotizando en estos momentos sobre 928.66

- El Índice del Dólar (DXY) opera sin cambios significativos, manteniéndose en mínimos de noviembre de 2024.

- La atención de los inversores estará sobre el Índice de Precios al Consumidor de Estados Unidos, a publicarse el miércoles 12 de marzo.

- El precio del cobre presenta una caída de un 0.97% el día de hoy, llegando a mínimos no vistos desde el 5 de marzo.

El USD/CLP reaccionó a la baja desde un máximo del 6 de marzo en 932.76, donde atrajo vendedores que llevaron la paridad a un mínimo del día en 927.48. Actualmente, el USD/CLP opera en 928.66, cayendo un 0.09% diario.

El Peso chileno se consolida en máximos de cinco meses a pesar de las preocupaciones arancelarias

En medio de un contexto en el que la retórica arancelaria de Donald Trump ocupa el centro del escenario, el Peso chileno opera cerca de máximos no vistos desde octubre del 2025. A la par, el USD/CLP se negocia actualmente en 928.66, perdiendo un 0.09% el día de hoy, retomando la perspectiva bajista con intenciones de explorar precios inferiores al soporte del 6 de marzo en 924.55.

Por otro lado, el precio del cobre retrocede un 0.97% en la jornada del lunes, cotizando al momento de escribir en 4.6162$ por libra, llegando a mínimos del 5 de marzo en 4.6031$ por libra, firmando su tercera jornada consecutiva con pérdidas.

El Índice del Dólar presenta una pérdida marginal de un 0.03% en el día, consolidándose en mínimos de cuatro meses en 103.76, en espera de la publicación del Índice de Precios al Consumidor de Estados Unidos. El consenso del mercado espera que se ubique en 2.9% en febrero, ligeramente por debajo del 3% registrado el mes anterior.

Niveles técnicos en el USD/CLP

El USD/CLP estableció una resistencia dada por el máximo del 28 de febrero 963.00. La siguiente resistencia clave la observamos en 1,017.05, punto pivote del 17 de enero. A la baja, el soporte calve se encuentra en 894.25, mínimo del 30 de septiembre de 2024.

Gráfico diario del USD/CLP

Dólar estadounidense FAQs

El Dólar estadounidense (USD) es la moneda oficial de los Estados Unidos de América, y la moneda "de facto" de un número significativo de otros países donde se encuentra en circulación junto con los billetes locales. Según datos de 2022, es la divisa más negociada del mundo, con más del 88% de todas las operaciones mundiales de cambio de divisas, lo que equivale a una media de 6.6 billones de dólares en transacciones diarias. Tras la Segunda Guerra Mundial, el USD tomó el relevo de la libra esterlina como moneda de reserva mundial.

El factor individual más importante que influye en el valor del Dólar estadounidense es la política monetaria, que está determinada por la Reserva Federal (Fed). La Fed tiene dos mandatos: lograr la estabilidad de precios (controlar la inflación) y fomentar el pleno empleo. Su principal herramienta para lograr estos dos objetivos es ajustar las tasas de interés. Cuando los precios suben demasiado deprisa y la inflación supera el objetivo del 2% fijado por la Fed, ésta sube los tipos, lo que favorece la cotización del dólar. Cuando la Inflación cae por debajo del 2% o la tasa de desempleo es demasiado alta, la Fed puede bajar las tasas de interés, lo que pesa sobre el Dólar.

En situaciones extremas, la Reserva Federal también puede imprimir más dólares y promulgar la flexibilización cuantitativa (QE). La QE es el proceso mediante el cual la Fed aumenta sustancialmente el flujo de crédito en un sistema financiero atascado. Se trata de una medida de política no convencional que se utiliza cuando el crédito se ha agotado porque los bancos no se prestan entre sí (por miedo al impago de las contrapartes). Es el último recurso cuando es poco probable que una simple bajada de las tasas de interés logre el resultado necesario. Fue el arma elegida por la Fed para combatir la contracción del crédito que se produjo durante la Gran Crisis Financiera de 2008. Consiste en que la Fed imprima más dólares y los utilice para comprar bonos del gobierno estadounidense, principalmente de instituciones financieras. El QE suele conducir a un debilitamiento del Dólar estadounidense.

El endurecimiento cuantitativo (QT) es el proceso inverso por el que la Reserva Federal deja de comprar bonos a las instituciones financieras y no reinvierte el capital de los valores en cartera que vencen en nuevas compras. Suele ser positivo para el dólar estadounidense.

El Peso colombiano se debilita ante el Dólar estadounidense por segunda jornada consecutiva.

Este lunes, el USD/COP ha probado un mínimo diario de 4.106,49 y un máximo de tres días posterior en 4.162,35.

El USD/COP cotiza en estos instantes sobre 4.160,95, ganando un 0.65% en lo que llevamos de jornada.

El Peso colombiano se debilita a pesar del aumento de la inflación en Colombia

- A última hora del viernes, Colombia publicó sus datos de inflación de febrero. El Índice de Precios al Consumidor (IPC) anual creció un 5.28%, por encima del 5.22% de enero y del 5.13% esperado. Este es el aumento más importante registrado por el indicador en cuatro meses.

- La inflación mensual colombiana aumentó a un ritmo mensual del 1.14%, empeorando el 0.94% previo y el 1% previsto.

- La política arancelaria de Donald Trump, que además tiene previsto imponer aranceles al acero, el aluminio y el cobre de los países que exportan a Estados Unidos, está afectando al Peso colombiano los últimos días, aunque aún no queda claro qué países se verán afectados y en qué términos.

- Esta semana Colombia publicará sus datos de producción industrial y ventas minoristas de enero, esperándose un aumento del 1% y del 6.4%, respectivamente.

Dólar estadounidense FAQs

El Dólar estadounidense (USD) es la moneda oficial de los Estados Unidos de América, y la moneda "de facto" de un número significativo de otros países donde se encuentra en circulación junto con los billetes locales. Según datos de 2022, es la divisa más negociada del mundo, con más del 88% de todas las operaciones mundiales de cambio de divisas, lo que equivale a una media de 6.6 billones de dólares en transacciones diarias. Tras la Segunda Guerra Mundial, el USD tomó el relevo de la libra esterlina como moneda de reserva mundial.

El factor individual más importante que influye en el valor del Dólar estadounidense es la política monetaria, que está determinada por la Reserva Federal (Fed). La Fed tiene dos mandatos: lograr la estabilidad de precios (controlar la inflación) y fomentar el pleno empleo. Su principal herramienta para lograr estos dos objetivos es ajustar las tasas de interés. Cuando los precios suben demasiado deprisa y la inflación supera el objetivo del 2% fijado por la Fed, ésta sube los tipos, lo que favorece la cotización del dólar. Cuando la Inflación cae por debajo del 2% o la tasa de desempleo es demasiado alta, la Fed puede bajar las tasas de interés, lo que pesa sobre el Dólar.

En situaciones extremas, la Reserva Federal también puede imprimir más dólares y promulgar la flexibilización cuantitativa (QE). La QE es el proceso mediante el cual la Fed aumenta sustancialmente el flujo de crédito en un sistema financiero atascado. Se trata de una medida de política no convencional que se utiliza cuando el crédito se ha agotado porque los bancos no se prestan entre sí (por miedo al impago de las contrapartes). Es el último recurso cuando es poco probable que una simple bajada de las tasas de interés logre el resultado necesario. Fue el arma elegida por la Fed para combatir la contracción del crédito que se produjo durante la Gran Crisis Financiera de 2008. Consiste en que la Fed imprima más dólares y los utilice para comprar bonos del gobierno estadounidense, principalmente de instituciones financieras. El QE suele conducir a un debilitamiento del Dólar estadounidense.

El endurecimiento cuantitativo (QT) es el proceso inverso por el que la Reserva Federal deja de comprar bonos a las instituciones financieras y no reinvierte el capital de los valores en cartera que vencen en nuevas compras. Suele ser positivo para el dólar estadounidense.

La Reserva Federal (Fed) llevará a cabo su reunión de política monetaria de dos días la próxima semana y anunciará sus decisiones el 19 de marzo. Hasta entonces, la Fed estará en el período de apagón, durante el cual los responsables de políticas y funcionarios no podrán comentar sobre las perspectivas de política.

Según la herramienta FedWatch del CME, los mercados prácticamente no ven posibilidades de un recorte de tasas de 25 puntos básicos (bps) la próxima semana. La probabilidad de una reducción de tasas en mayo se sitúa actualmente en alrededor del 40%.

Mientras tanto, el Índice de Sentimiento de la Fed de FXStreet (FXS) se mantiene en territorio neutral, ligeramente por debajo de 100. Tras la reunión de enero, la Fed dejó sin cambios los ajustes de política, como se anticipaba ampliamente. Sin embargo, la declaración de política adoptó un tono cauteloso respecto a un posible alivio de la política en el futuro cercano, citando la incertidumbre en torno al impacto de los cambios de política. A su vez, el Índice de Sentimiento de la Fed de FXS subió por encima de 120.

Los comentarios de los funcionarios de la Fed tras la reunión de enero, sin embargo, hicieron que el Índice de Sentimiento de la Fed de FXS se volviera negativo.

En su última aparición pública antes del inicio del período de apagón, el presidente de la Fed, Jerome Powell, señaló que la política no está en un curso preestablecido. "Podemos mantener la restricción de la política por más tiempo si el progreso de la inflación se estanca o aflojar si el mercado laboral se debilita inesperadamente o la inflación cae más de lo esperado", señaló Powell. En una nota más moderada, la presidenta de la Fed de San Francisco, Mary Daly, dijo que la elevada incertidumbre sobre la economía y las políticas podría pesar sobre la demanda. Además, argumentó que deberían ser cuidadosos y deliberados con la política monetaria.

Mientras tanto, el Dólar estadounidense (USD) ha estado luchando por mantenerse firme frente a sus rivales. Los decepcionantes datos macroeconómicos, combinados con los aranceles del presidente de EE.UU., Donald Trump, revivieron los temores sobre una desaceleración económica en EE.UU. y pesaron fuertemente sobre el USD. El Índice del USD, que rastrea el rendimiento del USD frente a una cesta de seis monedas principales, fue visto perdiendo alrededor del 3.5% desde principios de marzo, después de caer casi un 1% en febrero.

Aranceles FAQs

Aunque los aranceles y los impuestos generan ingresos gubernamentales para financiar bienes y servicios públicos, tienen varias distinciones. Los aranceles se pagan por adelantado en el puerto de entrada, mientras que los impuestos se pagan en el momento de la compra. Los impuestos se imponen a los contribuyentes individuales y a las empresas, mientras que los aranceles son pagados por los importadores.

Existen dos escuelas de pensamiento entre los economistas respecto al uso de aranceles. Mientras que algunos argumentan que los aranceles son necesarios para proteger las industrias nacionales y abordar los desequilibrios comerciales, otros los ven como una herramienta perjudicial que podría potencialmente aumentar los precios a largo plazo y llevar a una guerra comercial dañina al fomentar aranceles recíprocos.

Durante la campaña electoral para las elecciones presidenciales de noviembre de 2024, Donald Trump dejó claro que tiene la intención de utilizar aranceles para apoyar la economía de EE.UU. y a los productores estadounidenses. En 2024, México, China y Canadá representaron el 42% del total de las importaciones de EE.UU. En este período, México se destacó como el principal exportador con 466.600 millones de dólares, según la Oficina del Censo de EE.UU. Por lo tanto, Trump quiere centrarse en estas tres naciones al imponer aranceles. También planea utilizar los ingresos generados a través de los aranceles para reducir los impuestos sobre la renta personal.

- El USD/MXN cae a mínimos de seis semanas en 20.18.

- El Dólar estadounidense continúa debilitándose por la incertidumbre sobre los aranceles y el debilitamiento de la economía.

- La confianza del consumidor de México se debilitó en febrero a su nivel más bajo en 16 meses.

El USD/MXN ha subido en los primeros compases de la sesión europea a un máximo diario en 20.30, pero posteriormente ha ido cediendo terreno, hasta caer antes de la apertura americana a 20.18, su nivel más bajo desde el pasado 24 de enero. El par cotiza al momento de escribir sobre 20.19, perdiendo un 0.31% diario.

El Dólar estadounidense se mantiene fuertemente presionado a la baja cerca de mínimos de cuatro meses

El Índice del Dólar estadounidense (DXY) cayó el pasado viernes a su nivel más bajo desde inicios de noviembre en 103.46. Hoy lunes, el USD registra pérdidas por sexto día consecutivo, manteniéndose cerca del suelo del viernes alrededor de 103.0/103.75.

El Dólar sigue debilitado por la incertidumbre que están generando los aranceles impuestos por la administración Trump, que podrían volverse un boomerang contra la economía estadounidense, que ya ha publicado varios datos económicos relevantes con resultados por debajo de lo esperado, como el PMI manufacturero del ISM, y los datos de empleo ADP y NFP la semana pasada.

El foco gira esta semana a la inflación de Estados Unidos, que se conocerá este miércoles. Se espera una leve moderación en la lectura general, que podría caer al 2.9% en febrero desde el 3% de enero, y en la subyacente, que se prevé baje al 3.2% desde el 3.3% anterior.

La confianza del consumidor de México desciende por los vaivenes arancelarios de febrero

México ha publicado este lunes sus datos de confianza del consumidor de febrero. Los temores sobre los aranceles han pesado sobre el sentimiento de los consumidores, con el índice bajando 0.3 puntos a 46.3 desde los 46.6 de enero (revisados a la baja desde 46.7). Este es su nivel más bajo en 16 meses, concretamente desde octubre de 2023.

El Peso mexicano se está fortaleciendo en los últimos días, reforzado por la retirada de los aranceles impuestos el 2 de marzo por el presidente Donald Trump, que ha vuelto a pactar una pausa de un mes con la presidenta mexicana Claudia Sheinbaum.

USD/MXN Niveles de Precio

El Índice de Fuerza Relativa (RSI) de 14 apunta firmemente a la baja en gráficos de corto y largo plazo, dando espacio a más bajadas en el USD/MXN. Ya quebrado el importante soporte ubicado en 20.20, podemos ver un retroceso hacia 20.13, mínimo de 2025 registrado el 24 de enero. Una ruptura de este nivel llevaría hacia la zona psicológica de 20.00.

Al alza, la primera resistencia espera en la media móvil de 100 períodos en el gráfico de un día, en 20.37. Más arriba, la zona de 20.50, máximo del 6 de marzo, podría ejercer de contención antes de que viéramos un salto hacia el nivel redondo de 21.00.

Peso mexicano FAQs

El Peso mexicano (MXN) es la moneda más comercializada entre sus pares latinoamericanas. Su valor está ampliamente determinado por el desempeño de la economía mexicana, la política del banco central del país, la cantidad de inversión extranjera en el país e incluso los niveles de remesas enviadas por los mexicanos que viven en el extranjero, particularmente en los Estados Unidos. Las tendencias geopolíticas también pueden afectar al MXN: por ejemplo, el proceso de nearshoring (o la decisión de algunas empresas de reubicar la capacidad de fabricación y las cadenas de suministro más cerca de sus países de origen) también se considera un catalizador para la moneda mexicana, ya que el país se considera un centro de fabricación clave en el continente americano. Otro catalizador para el MXN son los precios del petróleo, ya que México es un exportador clave de la materia prima.

El objetivo principal del banco central de México, también conocido como Banxico, es mantener la inflación en niveles bajos y estables (en o cerca de su objetivo del 3%, el punto medio de una banda de tolerancia de entre el 2% y el 4%). Para ello, el banco establece un nivel adecuado de tasas de interés. Cuando la inflación es demasiado alta, Banxico intentará controlarla subiendo las tasas de interés, lo que encarece el endeudamiento de los hogares y las empresas, enfriando así la demanda y la economía en general. Las tasas de interés más altas son generalmente positivas para el Peso mexicano (MXN), ya que conducen a mayores rendimientos, lo que hace que el país sea un lugar más atractivo para los inversores. Por el contrario, las tasas de interés más bajas tienden a debilitar el MXN.

La publicación de datos macroeconómicos es clave para evaluar el estado de la economía y puede tener un impacto en la valuación del peso mexicano (MXN). Una economía mexicana fuerte, basada en un alto crecimiento económico, un bajo desempleo y una alta confianza es buena para el MXN. No solo atrae más inversión extranjera, sino que puede alentar al Banco de México (Banxico) a aumentar las tasas de interés, en particular si esta fortaleza se acompaña de una inflación elevada. Sin embargo, si los datos económicos son débiles, es probable que el MXN se deprecie.

Como moneda de mercado emergente, el Peso mexicano (MXN) tiende a subir durante períodos de riesgo, o cuando los inversores perciben que los riesgos generales del mercado son bajos y, por lo tanto, están ansiosos por participar en inversiones que conllevan un mayor riesgo. Por el contrario, el MXN tiende a debilitarse en momentos de turbulencia del mercado o incertidumbre económica, ya que los inversores tienden a vender activos de mayor riesgo y huir a los refugios seguros más estables.

El Dólar canadiense (CAD) se mantiene poco cambiado durante el fin de semana frente al Dólar estadounidense (USD). Aún está por verse qué significa la victoria de Mark Carney en la elección de liderazgo liberal para Canadá y los mercados. La entrega formal de Trudeau tendrá lugar en los próximos días y Carney podría decidir convocar elecciones, señala Shaun Osborne, Estratega Jefe de FX de Scotiabank.

Las señales técnicas siguen siendo algo mixtas

"O podría intentar aguantar para ver si las encuestas continúan cambiando a su favor. Mientras tanto, el presidente Trump mantendrá los aranceles sobre el acero y el aluminio, que se anunciarán el miércoles, dijo el secretario de Comercio, Lutnick, durante el fin de semana, ya que persisten las preguntas sobre el caótico despliegue de acciones arancelarias de la Casa Blanca recientemente."

"El CAD podría estabilizarse a corto plazo. Con los aranceles fronterizos del 25% retrasados hasta al menos abril, el USD está sobrevalorado en relación con el régimen arancelario que tenemos. El margen para ganancias del CAD no es tan grande; los diferenciales se han estrechado pero siguen siendo significativamente favorables al USD antes de la decisión del BoC del miércoles (cuando es probable que se realice otro recorte de 1/4 de punto en la tasa de interés a un día)."

"Un tono generalmente más débil del USD debería ayudar a poner un piso bajo el CAD por ahora. Las señales técnicas siguen siendo algo mixtas. El impulso de la tendencia continúa favoreciendo al USD, pero hay resistencia a las ganancias del USD entre 1.4475/1.4525, mientras que el soporte para el USD se mantiene en 1.4250 y 1.4150."

- El Dólar estadounidense cotiza ampliamente estable el lunes mientras los operadores reflexionan sobre la situación económica en EE.UU.

- El presidente de la Fed, Powell, comentó el viernes que el banco central no necesita hacer ningún movimiento en este momento.

- El Índice del Dólar se aferra a 103.50, aunque enfrenta preocupaciones por parte de los operadores.

El Índice del Dólar estadounidense (DXY), que rastrea el desempeño del Dólar estadounidense (USD) frente a seis monedas principales, cotiza en un patrón muy mixto el lunes y se mantiene por encima del mínimo de cuatro meses de 103.50 establecido el viernes. Los operadores están reflexionando sobre los recientes comentarios del presidente de EE.UU., Donald Trump, quien habló sobre la economía estadounidense durante una entrevista en Fox News el fin de semana. El presidente dijo que la economía de EE.UU. está en un período de transición, lo que conlleva un poco de dolor, mientras que los mercados en los últimos días han cuestionado si la economía de EE.UU. no está en recesión.

En el frente de los datos económicos, el enfoque de esta semana será el índice de precios al consumidor (IPC) para febrero el miércoles. Además de eso, será una semana muy tranquila en el frente de la Reserva Federal (Fed) ya que el banco central ha comenzado su período de silencio antes de la reunión del 19 de marzo.

Los operadores escucharon al presidente de la Fed, Jerome Powell, el viernes por la noche. Powell dijo que la Fed no necesita hacer nada en este momento mientras monitorea los datos entrantes. También reconoció las crecientes incertidumbres económicas en EE.UU., pero dijo que no necesitan apresurarse a ajustar la política.

Qué mueve el mercado hoy: Un comienzo tranquilo para la semana

- Es un comienzo muy tranquilo para la semana con un calendario económico casi vacío. Solo el Tesoro de EE.UU. subastará un bono a 3 meses y otro a 6 meses a las 15:30 GMT.

- Durante una entrevista en Fox News el fin de semana, el presidente de EE.UU., Donald Trump, dijo que la economía enfrenta "un período de transición" mientras se enfoca en los aranceles y recortes de empleo federal, informa Bloomberg.

- El exgobernador del Banco de Canadá (BoC) y del Banco de Inglaterra (BoE), Mark Carney, ha ganado la carrera para reemplazar a Justin Trudeau como el nuevo Primer Ministro de Canadá. El próximo Primer Ministro prometió ganar la guerra comercial con el presidente Trump, informó CNN.

- Las acciones enfrentan algo de pesimismo el lunes y están en rojo en todos los ámbitos en China, Europa y los futuros de acciones de EE.UU. antes de la sesión de negociación en EE.UU.

- La herramienta CME Fedwatch proyecta un 63.0% de probabilidad de que las tasas de interés se mantengan en el rango actual de 4.25%-4.50% en la reunión de mayo. Las probabilidades de que las tasas de interés sean más bajas en junio se sitúan en 85.8%.

- El rendimiento a 10 años de EE.UU. cotiza alrededor del 4.26%, lejos de su mínimo de casi cinco meses del 4.10% registrado el martes.

Análisis técnico del Índice del Dólar: Presionado por preocupaciones económicas en EE.UU.

El Índice del Dólar estadounidense (DXY) está bajo presión y busca dirección el lunes tras algunos titulares sobre el presidente de EE.UU., Donald Trump, durante el fin de semana. Los mercados aún están reflexionando sobre si la economía de EE.UU. está o estará en recesión mientras el presidente Trump avanza con sus aranceles y gravámenes recíprocos para abril. Si los datos del Índice de Precios al Consumidor (IPC) de EE.UU. revelan un resurgimiento sustancial de la inflación más adelante esta semana, los temores de recesión se intensificarían aún más.

Hay un riesgo al alza en 104.00 para un rechazo firme. Si los alcistas pueden evitar eso, busque un gran impulso hacia el nivel redondo de 105.00, con la media móvil simple (SMA) de 200 días en 105.03. Una vez que se rompa esa zona, una serie de niveles clave, como 105.53 y 105.89, se presentarán como resistencias.

En la parte baja, el nivel redondo de 103.00 podría considerarse un objetivo bajista en caso de que los rendimientos de EE.UU. caigan nuevamente, con incluso 101.90 no siendo impensable si los mercados capitulan aún más en sus tenencias de Dólar estadounidense a largo plazo.

Índice del Dólar: Gráfico Diario

GUERRA COMERCIAL ENTRE EEUU Y CHINA FAQs

En términos generales, "trade war" es una guerra comercial, un conflicto económico entre dos o más países debido al extremo proteccionismo de una de las partes. Implica la creación de barreras comerciales, como aranceles, que resultan en contrabarreras, aumentando los costos de importación y, por ende, el coste de la vida.

Un conflicto económico entre Estados Unidos (EE.UU.) y China comenzó a principios de 2018, cuando el presidente Donald Trump estableció barreras comerciales contra China, alegando prácticas comerciales desleales y robo de propiedad intelectual por parte del gigante asiático. China tomó medidas de represalia, imponiendo aranceles a múltiples productos estadounidenses, como automóviles y soja. Las tensiones escalaron hasta que los dos países firmaron el acuerdo comercial Fase Uno entre EE.UU. y China en enero de 2020. El acuerdo requería reformas estructurales y otros cambios en el régimen económico y comercial de China y pretendía restaurar la estabilidad y la confianza entre las dos naciones. La pandemia de Coronavirus desvió la atención del conflicto. Sin embargo, vale la pena mencionar que el presidente Joe Biden, quien asumió el cargo después de Trump, mantuvo los aranceles y hasta añadió algunos gravámenes adicionales.

El regreso de Donald Trump a la Casa Blanca como el 47º presidente de EE.UU. ha desatado una nueva ola de tensiones entre los dos países. Durante la campaña electoral de 2024, Trump se comprometió a imponer aranceles del 60% a China una vez que regresara al cargo, lo que hizo el 20 de enero de 2025. Se espera que la guerra comercial entre EE.UU. y China se reanude donde se dejó, con políticas de represalia que afectan el panorama económico global en medio de interrupciones en las cadenas de suministro globales, lo que resulta en una reducción del gasto, particularmente en inversión, y alimentando directamente la inflación del índice de precios al consumidor.

El precio del Oro en euros registra pérdidas por quinta jornada consecutiva, desplomándose este lunes a su precio más bajo desde el pasado 30 de enero.

El XAU/EUR ha probado en la apertura europea del lunes un máximo diario de 2.691,34 par luego caer al mediodía de Europa a un mínimo de cinco semanas y media en de 2.667,56.

La onza de Oro en euros cerró el viernes sobre 2.682,30, cayendo un 0.54% en el día.

El precio del Oro en euros cotiza al momento de escribir sobre 2.678,40, perdiendo un 0.14% en lo que llevamos de jornada.

De un año a esta parte, el precio del XAU/EUR ha subido un 34.51%.

¿Qué factores han influido en el precio del Oro recientemente?

- El anuncio la semana pasada de la alianza entre los conservadores y los socialdemócratas de Alemania para aumentar de forma considerable el gasto en defensa e infraestructuras ha disparado al Euro frente a todos los activos, pesando sobre el XAU/EUR, que hoy cae a su precio más bajo en cinco semanas y media.

- El presidente de Estados Unidos, Donald Trump, señaló a última hora de ayer que espera un buen resultado de las conversaciones con los funcionarios ucranianos en Arabia Saudita. Trump apuntó que Ucrania firmará el acuerdo sobre los minarales y que van a avanzar mucho esta semana, al tiempo que informaba que su gobierno está considerando muchas cosas respecto a los aranceles sobre Rusia. El posible acuerdo de paz entre Ucrania y Rusia también favorece el apetito de riesgo, pesando sobre el Oro.

- El Secretario de Comercio de EE.UU., Howard Lutnick, dijo el domingo que es poco probable que los aranceles del 25% sobre las importaciones de acero y aluminio, que entrarán en vigor el miércoles, sean pospuestos.

Oro FAQs

El Oro ha desempeñado un papel fundamental en la historia de la humanidad, ya que se ha utilizado ampliamente como depósito de valor y medio de intercambio. En la actualidad, aparte de su brillo y su uso para joyería, el metal precioso se considera un activo refugio, lo que significa que se considera una buena inversión en tiempos turbulentos. El Oro también se considera una cobertura contra la inflación y la depreciación de las divisas, ya que no depende de ningún emisor o gobierno concreto.

Los bancos centrales son los mayores tenedores de Oro. En su objetivo de respaldar sus divisas en tiempos turbulentos, los bancos centrales tienden a diversificar sus reservas y a comprar Oro para mejorar la percepción de fortaleza de la economía y de la divisa. Unas reservas de Oro elevadas pueden ser una fuente de confianza para la solvencia de un país. Los bancos centrales añadieron 1.136 toneladas de Oro por valor de unos 70.000 millones de dólares a sus reservas en 2022, según datos del Consejo Mundial del Oro. Se trata de la mayor compra anual desde que existen registros. Los bancos centrales de economías emergentes como China, India y Turquía están aumentando rápidamente sus reservas de Oro.

El Oro tiene una correlación inversa con el Dólar estadounidense y los bonos del Tesoro de EE.UU., que son los principales activos de reserva y refugio. Cuando el Dólar se deprecia, el precio del Oro tiende a subir, lo que permite a los inversores y a los bancos centrales diversificar sus activos en tiempos turbulentos. El Oro también está inversamente correlacionado con los activos de riesgo. Un repunte en el mercado bursátil tiende a debilitar el precio del Oro, mientras que las ventas masivas en los mercados de mayor riesgo tienden a favorecer al metal precioso.

El precio del Oro puede moverse debido a una amplia gama de factores. La inestabilidad geopolítica o el temor a una recesión profunda pueden hacer que el precio del Oro suba rápidamente debido a su condición de activo refugio. Como activo sin rendimiento, el precio del Oro tiende a subir cuando bajan los tipos de interés, mientras que el encarecimiento del dinero suele lastrar al metal amarillo. Aun así, la mayoría de los movimientos dependen de cómo se comporte el Dólar estadounidense (USD), ya que el activo se cotiza en dólares (XAU/USD). Un Dólar fuerte tiende a mantener controlado el precio del Oro, mientras que un Dólar más débil probablemente empuje al alza los precios del Oro.

Ha sido una semana dramática en los mercados de bonos globales a raíz del plan de infraestructura de 500.000 millones de euros de Alemania, así como más dinero para el gasto en defensa y los cambios en el freno de deuda. Además, la UE anunció un paquete de defensa de 800.000 millones de euros. Por lo tanto, los bonos alemanes y de la UE tuvieron un rendimiento inferior tanto a los swaps como a los bonos del Tesoro de EE.UU., informan los analistas de FX de Danske Bank, Kristoffer Kjær Lomholt y Filip Andersson.

Francia corre el riesgo de ser degradada a A+ esta semana

"De cara al futuro, la atención se centrará en Alemania, donde se espera que el plan sea aprobado esta semana. Hemos cerrado nuestra posición corta en el diferencial ASW del Bund ya que alcanzamos nuestro objetivo, aunque podría ampliarse aún más. Dada la dramática subida en el rendimiento del Bund de unos 40 puntos básicos durante la semana pasada, recomendamos ir largo en Bunds a 10 años de manera directa, ya que típicamente vemos un rebote tras un aumento tan significativo."

"La historia de calificación positiva en la periferia, ya que Grecia fue mejorada a A desde A- por DBRS, mientras que Francia corre el riesgo de ser degradada a A+ esta semana, ya que Fitch la tiene en revisión el viernes y tiene a Francia con perspectiva negativa. El evento principal en el mercado primario de la UE es el esperado acuerdo sindicado de la UE. En segundo lugar, tenemos subastas de Italia y Alemania y potencialmente de Portugal."

Los precios de la Plata (XAG/USD) subieron el lunes, según datos de FXStreet. La Plata se cotiza a 32,56 $ por onza troy, un 0,20% más que los 32,49 $ que costaba el viernes.

Los precios de la Plata han aumentado un 12,67% desde el comienzo del año.

| Unidad de medida | Precio de la Plata Hoy en USD |

|---|---|

| Onza Troy | 32.56 |

| 1 Gramo | 1.05 |

La relación Oro/Plata, que muestra el número de onzas de Plata necesarias para igualar el valor de una onza de Oro, se situó en 89,45 el lunes, por debajo de 89,56 el viernes.

Plata FAQs

La Plata es un metal precioso altamente negociado entre los inversores. Históricamente, se ha utilizado como un refugio de valor y un medio de intercambio. Aunque es menos popular que el Oro, los operadores pueden recurrir a la Plata para diversificar su portafolio de inversiones, por su valor intrínseco o como una posible cobertura durante períodos de alta inflación. Los inversores pueden comprar Plata física, en monedas o en lingotes, o negociarla a través de vehículos como los Fondos Cotizados en Bolsa, que siguen su precio en los mercados internacionales.

Los precios de la Plata pueden moverse debido a una amplia gama de factores. La inestabilidad geopolítica o los temores de una recesión profunda pueden hacer que el precio de la Plata se dispare debido a su estatus de refugio seguro, aunque en menor medida que el del Oro. Como activo sin rendimiento, la Plata tiende a subir con tasas de interés más bajas. Sus movimientos también dependen de cómo se comporte el Dólar estadounidense (USD), ya que el activo se cotiza en dólares (XAG/USD). Un Dólar fuerte tiende a mantener el precio de la Plata a raya, mientras que un Dólar más débil probablemente impulse los precios al alza. Otros factores como la demanda de inversión, la oferta minera – la Plata es mucho más abundante que el Oro – y las tasas de reciclaje también pueden afectar los precios.

La Plata se utiliza ampliamente en la industria, particularmente en sectores como la electrónica o la energía solar, ya que tiene una de las conductividades eléctricas más altas de todos los metales, superando al Cobre y al Oro. Un aumento en la demanda puede incrementar los precios, mientras que una disminución tiende a reducirlos. Las dinámicas en las economías de EE.UU., China e India también pueden contribuir a las fluctuaciones de precios: para EE.UU. y particularmente China, sus grandes sectores industriales utilizan Plata en varios procesos; en India, la demanda de los consumidores por el metal precioso para joyería también juega un papel clave en la fijación de precios.

Los precios de la Plata tienden a seguir los movimientos del Oro. Cuando los precios del Oro suben, la Plata típicamente sigue el mismo camino, ya que su estatus como activos refugio es similar. La relación Oro/Plata, que muestra el número de onzas de Plata necesarias para igualar el valor de una onza de Oro, puede ayudar a determinar la valoración relativa entre ambos metales. Algunos inversores pueden considerar un ratio alto como un indicador de que la Plata está infravalorada, o que el Oro está sobrevalorado. Por el contrario, un ratio bajo podría sugerir que el Oro está infravalorado en relación con la Plata.

(Se utilizó una herramienta de automatización para crear esta publicación.)

El precio del petróleo West Texas Intermediate (WTI) avanza el lunes, al inicio de la sesión europea. El WTI cotiza a 66.87$ por barril, bajando desde el cierre del viernes en 66.84$. El tipo de cambio del petróleo Brent (petróleo crudo Brent) también está en alza, avanzando desde el precio de 70.18$ publicado el viernes, y cotizando a 70.25$.

Petróleo WTI FAQs

El petróleo WTI es un tipo de petróleo crudo que se vende en los mercados internacionales. WTI son las siglas de West Texas Intermediate, uno de los tres tipos principales que incluyen el Brent y el crudo de Dubai. El WTI también se conoce como "ligero" y "dulce" por su relativamente baja gravedad y contenido en azufre, respectivamente. Se considera un petróleo de alta calidad que se refina fácilmente. Se obtiene en Estados Unidos y se distribuye a través del centro de Cushing, considerado "el cruce de oleoductos del mundo". Es una referencia para el mercado del petróleo y el precio del WTI se cotiza con frecuencia en los medios de comunicación.

Como todos los activos, la oferta y la demanda son los principales factores que determinan el precio del petróleo WTI. Como tal, el crecimiento global puede ser un impulsor del aumento de la demanda y viceversa en el caso de un crecimiento global débil. La inestabilidad política, las guerras y las sanciones pueden alterar la oferta y repercutir en los precios. Las decisiones de la OPEP, grupo de grandes países productores de petróleo, es otro factor clave del precio. El valor del Dólar estadounidense influye en el precio del petróleo crudo WTI, ya que el petróleo se comercia principalmente en dólares estadounidenses, por lo que un Dólar más débil puede hacer que el petróleo sea más asequible y viceversa.

Los informes semanales sobre los inventarios de petróleo publicados por el Instituto Americano del Petróleo (API) y la Agencia de Información de Energía (EIA) influyen en el precio del petróleo WTI. Los cambios en los inventarios reflejan la fluctuación de la oferta y la demanda. Si los datos muestran un descenso de los inventarios, puede indicar un aumento de la demanda, lo que haría subir el precio del petróleo. Un aumento de los inventarios puede reflejar un incremento de la oferta, lo que hace bajar los precios. El informe del API se publica todos los martes y el de la EIA al día siguiente. Sus resultados suelen ser similares, con una diferencia de un 1% entre ellos el 75% de las veces. Los datos de la EIA se consideran más fiables, ya que se trata de una agencia gubernamental.

La OPEP (Organización de Países Exportadores de Petróleo) es un grupo de 13 naciones productoras de petróleo que deciden colectivamente las cuotas de producción de los países miembros en reuniones bianuales. Sus decisiones suelen influir en los precios del petróleo WTI. Cuando la OPEP decide reducir las cuotas, puede restringir la oferta y hacer subir los precios del petróleo. Cuando la OPEP aumenta la producción, se produce el efecto contrario. La OPEP+ es un grupo ampliado que incluye a otros diez países no miembros de la OPEP, entre los que destaca Rusia.

Aviso: Los precios del petróleo West Texas Intermediate (WTI) y Brent mencionados anteriormente se basan en el feed de datos de FXStreet para Contratos por Diferencias (CFDs).

(Se utilizó una herramienta de automatización para crear esta publicación.)

- El Oro se estabiliza y se negocia dentro de un rango muy ajustado el lunes.

- Los rendimientos de EE.UU. están por encima de su mínimo del año tras el discurso del presidente Trump sobre la economía estadounidense.

- Los operadores se preparan para la próxima reunión de la Fed el 19 de marzo.

El precio del Oro (XAU/USD) se estabiliza y consolida dentro de un rango ajustado cerca del nivel de 2.900$ al inicio de la semana. Los operadores están considerando los comentarios del presidente de Estados Unidos (EE.UU.), Donald Trump, tras una entrevista en Fox News durante el fin de semana. Cuando se le preguntó sobre la economía de EE.UU., el presidente Trump dijo que la economía está en una fase de 'transición', mientras que los mercados ya han planteado la idea de que la economía estadounidense se encuentra en un escenario de recesión.

Mientras tanto, el presidente de la Reserva Federal (Fed), Jerome Powell, emitió algunos comentarios el viernes antes de que comenzara el período de blackout de la Fed. Ese período de blackout precede la decisión real sobre la tasa de política el 19 de marzo, donde se espera que se mantenga la tasa de política estable. Powell dijo que el banco central no necesita hacer nada en este momento y que el costo de mantener su tasa de política estable viene con un precio muy pequeño en comparación con las posibilidades de un error de política al cambiar las tasas de interés de manera preventiva.

Qué mueve el mercado hoy: La Fed está a bordo

- El presidente de EE.UU., Donald Trump, dijo que la economía enfrenta "un período de transición" mientras continúa enfocándose en los aranceles y recortes de empleo federal, informa Bloomberg.

- El presidente de la Fed, Jerome Powell, reconoció el viernes las crecientes incertidumbres económicas en EE.UU., pero dijo que el banco central no necesita apresurarse a ajustar la política. Entre los puntos de datos recientes, el indicador del Producto Interior Bruto (PIB) de la Fed de Atlanta señaló que la economía de EE.UU. podría contraerse este trimestre. Los costos de endeudamiento más bajos tienden a ser beneficiosos para el Oro, informa Reuters.

- La herramienta Fedwatch del CME ve un 97.0% de probabilidad de que no haya cambios en las tasas en la próxima reunión de política de la Fed el 19 de marzo. Las probabilidades de un recorte de tasas de interés para la reunión del 18 de junio han crecido ahora al 81.8% el lunes.

Análisis Técnico: Es hora de calmarse

Es hora de que los mercados se calmen y vean un retroceso después de posiciones estiradas y movimientos en los gráficos. Lo mismo ocurre con el Oro, donde el metal precioso se beneficiaría de un retroceso. Si el presidente Trump se mantiene relativamente callado sobre aranceles adicionales, la nerviosidad comenzaría a calmarse y vería al Oro caer hacia el soporte S2 del punto pivote diario cerca de 2.878$ o incluso más bajo, ideal para que los alcistas vuelvan a entrar antes de que se impongan aranceles recíprocos el próximo mes.

Mientras el Oro cotiza cerca de 2.905$ en el momento de escribir, el punto pivote diario en 2.912$ y la resistencia R1 diaria en 2.927$ son los niveles clave a vigilar. En caso de que el Oro vea más entradas, la resistencia R2 diaria en 2.945$ posiblemente será el límite final antes del máximo histórico de 2.956$ alcanzado el 24 de febrero.

En la parte inferior, la cifra psicológica de 2.900$ y el soporte S1 en 2.893$ actúan como una doble barrera de soporte. Si los alcistas del Oro quieren evitar otro movimiento a la baja, esa zona debe mantenerse. Más abajo, el soporte S2 diario en 2.878$ debería ser capaz de absorber cualquier presión adicional a la baja.

XAU/USD: Gráfico Diario

Oro FAQs

El Oro ha desempeñado un papel fundamental en la historia de la humanidad, ya que se ha utilizado ampliamente como depósito de valor y medio de intercambio. En la actualidad, aparte de su brillo y su uso para joyería, el metal precioso se considera un activo refugio, lo que significa que se considera una buena inversión en tiempos turbulentos. El Oro también se considera una cobertura contra la inflación y la depreciación de las divisas, ya que no depende de ningún emisor o gobierno concreto.

Los bancos centrales son los mayores tenedores de Oro. En su objetivo de respaldar sus divisas en tiempos turbulentos, los bancos centrales tienden a diversificar sus reservas y a comprar Oro para mejorar la percepción de fortaleza de la economía y de la divisa. Unas reservas de Oro elevadas pueden ser una fuente de confianza para la solvencia de un país. Los bancos centrales añadieron 1.136 toneladas de Oro por valor de unos 70.000 millones de dólares a sus reservas en 2022, según datos del Consejo Mundial del Oro. Se trata de la mayor compra anual desde que existen registros. Los bancos centrales de economías emergentes como China, India y Turquía están aumentando rápidamente sus reservas de Oro.

El Oro tiene una correlación inversa con el Dólar estadounidense y los bonos del Tesoro de EE.UU., que son los principales activos de reserva y refugio. Cuando el Dólar se deprecia, el precio del Oro tiende a subir, lo que permite a los inversores y a los bancos centrales diversificar sus activos en tiempos turbulentos. El Oro también está inversamente correlacionado con los activos de riesgo. Un repunte en el mercado bursátil tiende a debilitar el precio del Oro, mientras que las ventas masivas en los mercados de mayor riesgo tienden a favorecer al metal precioso.

El precio del Oro puede moverse debido a una amplia gama de factores. La inestabilidad geopolítica o el temor a una recesión profunda pueden hacer que el precio del Oro suba rápidamente debido a su condición de activo refugio. Como activo sin rendimiento, el precio del Oro tiende a subir cuando bajan los tipos de interés, mientras que el encarecimiento del dinero suele lastrar al metal amarillo. Aun así, la mayoría de los movimientos dependen de cómo se comporte el Dólar estadounidense (USD), ya que el activo se cotiza en dólares (XAU/USD). Un Dólar fuerte tiende a mantener controlado el precio del Oro, mientras que un Dólar más débil probablemente empuje al alza los precios del Oro.

- El precio de la Plata puede probar el soporte principal en la EMA de nueve días de 32.21$.

- El RSI de 14 días se mantiene por encima del nivel 50, confirmando un sesgo alcista.

- Un retorno exitoso al canal ascendente reforzaría aún más la perspectiva positiva.

El precio de la Plata (XAG/USD) se mantiene subdued por tercer día consecutivo, cotizando alrededor de 32.40$ durante las horas europeas del lunes. El análisis técnico en el gráfico diario indica un debilitamiento del sesgo alcista, con el metal gris rompiendo por debajo de un patrón de canal ascendente.

Sin embargo, el precio de la Plata se mantiene por encima de las medias móviles exponenciales (EMA) de nueve y 50 días, señalando que el impulso a corto plazo es más fuerte. Además, el Índice de Fuerza Relativa (RSI) de 14 días se posiciona por encima del nivel 50, confirmando que el sesgo alcista está en juego.

Un retorno exitoso al canal ascendente fortalecería la perspectiva alcista, apoyando al precio de la Plata en la prueba del máximo de cuatro meses de 33.40$, registrado el 14 de febrero. Una ruptura por encima de este nivel podría llevar el precio del metal hacia el límite superior del canal en 34.20$.

A la baja, el par XAG/USD puede encontrar soporte inicial en la EMA de nueve días de 32.21$. Una ruptura por debajo de este nivel podría debilitar el impulso del precio a corto plazo, empujando el precio de la Plata hacia el nivel de soporte de 31.61$. Un soporte adicional a la baja se observa en el mínimo de dos meses de 30.70$, registrado el 3 de febrero.

XAG/USD: Gráfico diario

Plata FAQs

La Plata es un metal precioso altamente negociado entre los inversores. Históricamente, se ha utilizado como un refugio de valor y un medio de intercambio. Aunque es menos popular que el Oro, los operadores pueden recurrir a la Plata para diversificar su portafolio de inversiones, por su valor intrínseco o como una posible cobertura durante períodos de alta inflación. Los inversores pueden comprar Plata física, en monedas o en lingotes, o negociarla a través de vehículos como los Fondos Cotizados en Bolsa, que siguen su precio en los mercados internacionales.

Los precios de la Plata pueden moverse debido a una amplia gama de factores. La inestabilidad geopolítica o los temores de una recesión profunda pueden hacer que el precio de la Plata se dispare debido a su estatus de refugio seguro, aunque en menor medida que el del Oro. Como activo sin rendimiento, la Plata tiende a subir con tasas de interés más bajas. Sus movimientos también dependen de cómo se comporte el Dólar estadounidense (USD), ya que el activo se cotiza en dólares (XAG/USD). Un Dólar fuerte tiende a mantener el precio de la Plata a raya, mientras que un Dólar más débil probablemente impulse los precios al alza. Otros factores como la demanda de inversión, la oferta minera – la Plata es mucho más abundante que el Oro – y las tasas de reciclaje también pueden afectar los precios.

La Plata se utiliza ampliamente en la industria, particularmente en sectores como la electrónica o la energía solar, ya que tiene una de las conductividades eléctricas más altas de todos los metales, superando al Cobre y al Oro. Un aumento en la demanda puede incrementar los precios, mientras que una disminución tiende a reducirlos. Las dinámicas en las economías de EE.UU., China e India también pueden contribuir a las fluctuaciones de precios: para EE.UU. y particularmente China, sus grandes sectores industriales utilizan Plata en varios procesos; en India, la demanda de los consumidores por el metal precioso para joyería también juega un papel clave en la fijación de precios.

Los precios de la Plata tienden a seguir los movimientos del Oro. Cuando los precios del Oro suben, la Plata típicamente sigue el mismo camino, ya que su estatus como activos refugio es similar. La relación Oro/Plata, que muestra el número de onzas de Plata necesarias para igualar el valor de una onza de Oro, puede ayudar a determinar la valoración relativa entre ambos metales. Algunos inversores pueden considerar un ratio alto como un indicador de que la Plata está infravalorada, o que el Oro está sobrevalorado. Por el contrario, un ratio bajo podría sugerir que el Oro está infravalorado en relación con la Plata.

- La Libra esterlina se aferra a las ganancias por encima de 1.2900 frente al Dólar estadounidense, ya que los inversores esperan que las políticas de Trump puedan desacelerar el impulso de crecimiento de EE.UU.

- Powell de la Fed reiteró que el banco central necesita más claridad antes de ajustar la política monetaria.

- Mann del BoE argumenta en contra del enfoque gradual y cauteloso de relajación de la política monetaria.

La Libra esterlina (GBP) se aferra a ganancias ligeramente por encima de 1.2900 frente al Dólar estadounidense (USD) en la sesión europea del lunes. El par GBP/USD se fortalece mientras el Dólar estadounidense lucha por ganar terreno en medio de crecientes preocupaciones sobre las perspectivas económicas de Estados Unidos (EE.UU.). El Índice del Dólar estadounidense (DXY), que rastrea el valor del Dólar frente a seis divisas principales, cotiza con cautela cerca del mínimo de cuatro meses de 103.50.

Los participantes del mercado se han vuelto cada vez más preocupados por las perspectivas económicas de EE.UU. después de que los comentarios del presidente estadounidense Donald Trump el viernes indicaran que sus políticas de "América Primero" podrían llevar a una turbulencia económica en el corto plazo.

El presidente Trump se abstuvo de guiar sobre el impacto de sus políticas en la economía, pero dijo en la entrevista con Fox News que hay un "período de transición", porque lo que estamos haciendo es muy "grande". Sus comentarios se produjeron después de ser preguntado si sus políticas podrían llevar a una recesión en la economía.

Donald Trump reiteró que se anunciarán aranceles recíprocos el 2 de abril. La semana pasada, Trump impuso aranceles del 25% a las importaciones de Canadá y México, pero eximió a muchos productos que caen bajo el Acuerdo Estados Unidos-México-Canadá (USMCA) durante un mes. También aumentó los recargos sobre las importaciones chinas al 20% al imponer un 10% adicional.