- Análisis

- Noticias y herramientas

- Noticias del mercado

Noticias de mercados

Lo que hay que tener en cuenta el viernes 5 de agosto:

El dólar cayó frente a la mayoría de sus principales rivales, terminando el día cerca de sus mínimos recientes, lo que suele ser una señal de nuevos descensos a corto plazo.

Los temores de una recesión mundial volvieron a aparecer después de que el Banco de Inglaterra anunciara su última decisión sobre política monetaria. El banco central subió los tipos en 50 puntos básicos, hasta el 1.75%, como se esperaba. Pero los responsables de la política monetaria revisaron al alza su previsión de inflación, al tiempo que anticiparon una recesión en los próximos cinco trimestres. Entre otras cosas, el gobernador Andrew Bailey dijo que aunque entiende que subir los tipos de interés causará dolor financiero a muchos, "la alternativa es aún peor".

La funcionaria de la Reserva Federal, Loretta Mester, declaró que los riesgos de recesión han aumentado en EE.UU., y añadió que es probable que los problemas de oferta persistan durante algún tiempo. Por último, dijo que los tipos de interés deberían seguir subiendo al menos durante este año y la primera mitad de 2023.

El par GBP/USD cayó hasta 1.2064, pero recuperó 100 pips antes del cierre diario. El EUR/USD se benefició de la debilidad del dólar en general y se estableció en torno a 1.0250.

El AUD/USD avanzó y se situó en torno a 0.6970, ayudado por el oro, ya que el metal brillante alcanzó nuevos máximos de un mes en la zona de los 1.790$. El par USD/CAD subió y se situó en 1.2860, ya que el CAD se vio afectado por la caída de los precios del petróleo. El barril de WTI cotiza actualmente a 88.40$ el barril.

Por último, el USD/CHF bajó a 0.9550, mientras que el USD/JPY descendió a 132.80.

El viernes, la atención se centrará en las cifras de empleo de Estados Unidos. El país publicará el informe de nóminas no agrícolas, que se espera que muestre que el país añadió 250.000 nuevos puestos de trabajo en julio. Se espera que la tasa de desempleo se mantenga estable en el 3.6%.

- La caída del USD/CHF por debajo de la EMA de 100 días podría allanar el camino para una nueva prueba de 0.9470.

- A corto plazo, el USD/CHF es neutral a la baja, y una vez que supere 0.9550, podría abrir la puerta hacia 0.9500.

El USD/CHF retrocede por debajo de la EMA de 100 días y cambia el sesgo del par a neutral-bajista, ya que el tipo de cambio se separa aún más de la media móvil (MA) mencionada anteriormente y se acerca al mínimo diario del 3 de agosto en 0.9542. En el momento de redactar este informe, el USD/CHF cotiza a 0.9655.

Análisis del precio del USD/CHF: Perspectiva técnica

Desde la perspectiva del gráfico diario, el USD/CHF tiene un sesgo neutro a bajista reforzado por varias razones. En primer lugar, el tipo de cambio está por debajo de la DMA de 20, 50 y 100. En segundo lugar, el Índice de Fuerza Relativa (RSI) está en territorio negativo, hizo un giro en U, de apuntar más alto, ahora se dirige hacia abajo, estrechando la distancia con la MA de su RSI de 7 días. Una vez que el RSI cruza por debajo de esta última, se confirma el sesgo bajista.

Por lo tanto, el camino de menor resistencia del USD/HF es a la baja. El primer soporte de la mayor sería 0.9542. Una vez roto, expondrá el 0.9500, seguido del mínimo del 2 de agosto en 0.9470.

Gráfico horario del USD/CHF

El gráfico horario del USD/CHF muestra al par con un sesgo neutral a la baja. Sin embargo, la confluencia del pivote diario S1 y la EMA de 100 horas en torno a 0.9550 detuvo la tendencia bajista en el momento de escribir este artículo. Sin embargo, los operadores del USD/CHF deberían notar que el Índice de Fuerza Relativa (RSI) salió de las condiciones de sobreventa, con su pendiente apuntando hacia arriba, por lo que podría haber una corrección. Por lo tanto, el USD/CHF podría apuntar hacia el retroceso del 50% de Fibonacci en 0.9588 antes de romper 0.9550. Una vez superado, el siguiente soporte será el mínimo diario del 1 de agosto en 0.9470.

Niveles técnicos clave del USD/CHF

- Los avances del USD/CAD durante el día se enfrentan a la resistencia de la EMA de 50 días en 1.2857.

- La caída de los precios del petróleo y el sentimiento pesaron sobre el dólar canadiense, un viento de cola para el USD/CAD.

- Análisis del precio del USD/CAD: Una ruptura por encima de la EMA de 50 días podría despejar el camino hacia 1.3000; de lo contrario, se apunta a 1.2800.

El USD/CAD sube y recorta parte de las pérdidas del miércoles, ya que el sentimiento es mixto tras el viaje de la presidenta de la Cámara de Representantes de EE.UU., Pelosi, a Taiwán, lo que aumenta las tensiones regionales. Los simulacros militares de China comenzaron como se esperaba, y el país disparó misiles en su mayor prueba en dos décadas.

Tras tocar un mínimo diario en 1.2820 y subir hacia 1.2876, un máximo diario, el USD/CAD cotiza a 1.2858, con una subida del 0.18%.

USD/CAD sube por el sentimiento y por la debilidad del CAD

El sentimiento es frágil, como ya se ha mencionado. La renta variable de la UE y de EE.UU. fluctúa, mientras el USD se debilita, cotizando a 106,200, bajando un 0.30%, respaldado por la caída de los rendimientos de los bonos estadounidenses. Los datos sobre el empleo en EE.UU., concretamente las solicitudes iniciales de subsidio de desempleo de la semana que finalizó el 30 de julio, aumentaron en 260.000, mil más de lo estimado, lo que indica que el mercado laboral se está relajando. Es probable que la tendencia continúe a medida que la Reserva Federal amplíe su ciclo de endurecimiento.

Al mismo tiempo, el déficit de la balanza comercial estadounidense se redujo de -80.100 millones de dólares previstos a -79.600 millones en junio. Las exportaciones aumentaron a 260.800 millones de dólares, mientras que las importaciones subieron a 340.400 millones de dólares, como se esperaba.

En el lado canadiense, el superávit comercial del país se amplió a 5.050 millones de dólares canadienses en junio, más de los 4.800 millones estimados, reforzado por la subida de los productos energéticos en un 3.2%, alcanzando un récord.

Mientras tanto, la caída de los precios del crudo dejó al dólar canadiense expuesto a nuevas presiones de venta, ya que los inversores buscaron seguridad.

Qué hay que vigilar

La agenda económica canadiense actualizará las condiciones de empleo en el país, con los analistas esperando un aumento de 20.000 puestos de trabajo añadidos a la economía en julio y la tasa de desempleo en el 5%. El calendario económico de EE.UU. incluirá las nóminas no agrícolas de julio, estimadas en 250.000, menos que las 372.000 de junio. Se espera que la tasa de desempleo se mantenga sin cambios en el 3,6%.

Análisis del precio del USD/CAD: Perspectiva técnica

El USD/CAD ha estado oscilando con la EMA de 50 días en los últimos tres días. Aunque los compradores tienen el control, según las EMA diarias a largo plazo que residen por debajo del precio al contado, se enfrentarán a una fuerte resistencia en la confluencia del máximo del 3 de agosto y la EMA de 20 días en 1.2907, que, si se rompe, podría enviar al principal a probar el nivel 1.3000. De lo contrario, se prevé una caída hacia 1.2800 y más allá, con la vista puesta en la EMA de 100 días en 1.2779.

Los economistas de Commerzbank ofrecen sus reflexiones sobre la última decisión de política monetaria del Banco de Inglaterra, anunciada este jueves. El banco central del Reino Unido anunció la sexta subida de tipos en el ciclo actual y elevó su tipo de interés clave en 50 puntos básicos hasta el 1.75%.

Declaraciones destacadas

"El motivo de la fuerte subida es el aumento de la presión inflacionista. Según el Banco de Inglaterra, el mercado laboral sigue siendo tenso y las presiones internas sobre los costes y los precios son elevadas. El banco central prevé ahora que la inflación alcance un máximo del 13% en otoño. La preocupación por la inflación supera obviamente la desaceleración económica: el BoE espera una recesión en el Reino Unido a partir del cuarto trimestre".

"El BoE tomará las decisiones necesarias para devolver la inflación al objetivo del 2%, dijo. Para ello, el Comité estará especialmente atento a los indicios de presiones inflacionistas más persistentes y, si es necesario, actuará con contundencia en respuesta."

"En nuestra opinión, las subidas de los tipos de interés realizadas hasta ahora no han sido suficientes para controlar la inflación. En el 1.75%, el tipo de interés bancario probablemente ni siquiera ha alcanzado el "nivel neutral" en el que la economía no se ve impulsada ni frenada. Por lo tanto, seguimos esperando nuevas subidas de los tipos de interés hasta el 2.75% a principios de 2023. Sin embargo, tras el último endurecimiento brusco y con el telón de fondo de la debilidad de la economía, creemos que es probable que en la próxima reunión de septiembre se produzca otro paso menor de 25 puntos básicos."

- El oro escala al alza durante los inicios de la sesión americana y actualiza máximos de un mes.

- Las tensiones geopolíticas, los temores de recesión, la disminución de los rendimientos de los bonos estadounidenses y la debilidad del dólar ofrecen cierto soporte.

- Los signos de estabilidad en los mercados financieros actúan como un viento en contra antes del informe de las NFP del viernes.

El oro bajó un poco desde los máximos de un mes alcanzados durante la primera hora de la sesión norteamericana y volvió a caer por debajo del nivel de 1.780$ en la última hora. El XAU/USD, sin embargo, mantiene su tono positivo por segundo día consecutivo y cotiza con ganancias de casi un 0.70% en el día.

Los inversores siguen preocupados por la desaceleración de la economía mundial, lo que, junto con el aumento de las amenazas militares de China, sigue actuando como viento de cola para el oro, que es un refugio seguro. China realiza las mayores maniobras militares de su historia en torno a Taiwán, como represalia a la visita de la presidenta de la Cámara de Representantes estadounidense, Nancy Pelosi, a la isla. El jueves, China dijo que había realizado "ataques de precisión con misiles" en el estrecho de Taiwán como parte de sus ejercicios militares. Los cinco misiles disparados por China cayeron dentro de la zona económica exclusiva de Japón y elevan las tensiones en la región.

Aparte de esto, una modesta debilidad del dólar estadounidense resulta ser otro factor que apuntala el oro denominado en dólares. A pesar de los comentarios más agresivos de varios funcionarios de la Fed esta semana, los inversores se han mostrado contrarios a la idea de una mayor subida de tipos en la reunión del FOMC de septiembre. Esto se hace patente en el tono más suave de los mercados de renta variable, que mantiene a los toros del dólar a la defensiva y presta cierto apoyo al metal amarillo, que no rinde. Dicho esto, los signos de estabilidad en los mercados de renta variable limitan cualquier avance de la materia prima, al menos por el momento.

Los inversores también parecen reacios a hacer apuestas agresivas y prefieren esperar un nuevo catalizador de los datos mensuales de empleo de EE.UU., que se siguen de cerca. La popularmente conocida NFP se publicará el viernes y jugará un papel clave para influir en la dinámica de precios del dólar a corto plazo. Además, la geopolítica, junto con el sentimiento de riesgo del mercado en general, ayudará a los operadores a determinar el siguiente tramo de un movimiento direccional para el oro.

Niveles técnicos

- Pedidos iniciales de subsidio de desempleo suben a 260.000.

- Pedidos continuados alcanzan el nivel más elevado en dos meses.

- El viernes se publicarán las nóminas no agrícolas.

El Departamento del Trabajo de Estados Unidos informó que los pedidos iniciales de subsidio de desempleo se incrementaron en 6.000 en la semana terminada el 30 de julio, hasta 260.000, en línea con lo esperado y en zona de máximos en meses.

Los pedidos continuados de subsidio de desempleo tuvieron un incremento de 48.000 en la semana terminada el 23 de julio a 1.416.000, cifra por encima de los 1.370.000 esperados. Es la lectura más elevada desde marzo.

El dólar está cayendo en el mercado, con el DXY operando en 106.20/25. El viernes se publicará el reporte oficial de empleo de julio, que se espera muestre un incremento en las nóminas no agrícolas de 250.000 y que la tasa de desempleo se mantenga en 3.6%.

El Gobernador del Banco de Inglaterra (BoE), Andrew Bailey, pronuncia su discurso sobre las perspectivas de la política monetaria y responde a las preguntas de la prensa tras la decisión del banco central de subir la tasa de interés en 50 puntos básicos, hasta el 1.75%.

Comentarios destacados

"Si hay subidas salariales muy elevadas, tendremos una inflación persistente".

"Mi preocupación no es cualquier aumento salarial, sino los aumentos salariales elevados".

"No tenemos como objetivo el tipo de cambio, sino que tenemos en cuenta el impacto del tipo de cambio en la inflación futura".

"Las mayores subidas de las tasas de la Fed reflejan los diferentes choques a los que se enfrentan el Reino Unido y Estados Unidos".

- El GBP/JPY está sometido a una intensa presión de venta después de que el Banco de Inglaterra advierta de una recesión económica.

- El BoE espera ahora que la recesión en el Reino Unido comience en el cuarto trimestre y se prolongue durante todo el próximo año.

- La reactivación de la demanda del yen, que es un refugio seguro, también contribuye a la caída intradía de casi 250 puntos.

El cruce GBP/JPY experimenta un giro espectacular desde cerca de 164.00, o un máximo de una semana tocado a principios de este jueves. El par descendió hasta 161.50. cayendo casi 250 pips después de que el Banco de Inglaterra anunciara su decisión política.

La libra esterlina se debilita de forma generalizada después de que el Banco de Inglaterra advirtiera que la recesión en el Reino Unido comenzará en el cuarto trimestre y se prolongará hasta el próximo año. Además, el banco central británico dijo que la política monetaria no está en una senda preestablecida. Esto sugiere que es más probable que el BoE ralentice el ritmo de su ciclo de ajuste, lo que, a su vez, pesa sobre la libra esterlina y provoca una venta agresiva en torno al cruce GBP/JPY.

La presión vendedora intradía se mantiene durante la conferencia de prensa posterior a la reunión, en la que el gobernador del BoE, Andrew Bailey, señaló que la incertidumbre que rodea a las perspectivas es excepcionalmente alta. Esto eclipsó la histórica medida del BoE de subir los tipos de interés de referencia en 75 puntos básicos -la mayor cantidad desde 1995- hasta el 1.75%, el nivel más alto desde finales de 2008. Mientras tanto, la reanimación de la demanda del yen japonés, que es un refugio seguro, ejerció una presión adicional sobre el cruce GBP/JPY.

El último tramo a la baja sugiere que la recuperación de esta semana desde el mínimo de dos meses se ha agotado y apoya las perspectivas de un nuevo movimiento de depreciación a corto plazo para el cruce GBP/JPY. Por lo tanto, un seguimiento a la baja, de vuelta al nivel redondo 161.00, parece ahora una clara posibilidad. Cualquier intento de recuperación podría ser visto como una oportunidad de venta y corre el riesgo de desvanecerse rápidamente.

Niveles técnicos a vigilar

El Gobernador del Banco de Inglaterra (BoE), Andrew Bailey, pronuncia su discurso sobre las perspectivas de la política monetaria y responde a las preguntas de la prensa tras la decisión del banco central de subir la tasa de interés en 50 puntos básicos, hasta el 1.75%.

Comentarios destacados

"Habríamos tenido que subir los tipos de interés en dos dígitos el año pasado para compensar totalmente la inflación actual, provocando una recesión mucho más profunda de lo que ahora se prevé".

"Algunas partes de la economía británica siguen avanzando con fuerza, incluido el mercado laboral".

"La repercusión de las subidas de tasas del BoE ha sido más rápida para los prestatarios que para los ahorradores hasta ahora".

"Es importante que los ahorradores reciban la rentabilidad que deberían".

El Gobernador del Banco de Inglaterra (BoE), Andrew Bailey, pronuncia su discurso sobre las perspectivas de la política monetaria y responde a las preguntas de la prensa tras la decisión del banco central de subir la tasa de interés en 50 puntos básicos, hasta el 1.75%.

Comentarios destacados

"La inflación que se concentra en los productos básicos golpea más a las personas con menores ingresos".

"Si no volvemos a situar la inflación en el objetivo, las cosas empeorarán para los más desfavorecidos".

"Las alternativas a no subir los tipos de interés son aún peores, en términos de inflación persistente".

"Vemos riesgos al alza para la inflación durante el próximo año, los riesgos se equilibran después".

"Es muy importante que nos hayamos alejado de un marco de forward guidance predictivo".

"A pesar de la ralentización de la demanda, nuestros agentes nos dicen que las empresas sienten que pueden subir los precios para hacer frente a los mayores costes".

"No creo que los críticos tengan razón cuando dicen que el BoE está frenando en el momento equivocado".

Sobre Andrew Bailey (vía bankofengland.co.uk)

"Andrew Bailey ocupó anteriormente el cargo de Subgobernador, Regulación Prudencial y Director Ejecutivo de la PRA desde el 1 de abril de 2013. Al tiempo que conservaba su función de Director Ejecutivo del Banco, Andrew se incorporó a la Autoridad de Servicios Financieros en abril de 2011 como Jefe Adjunto de la Unidad de Negocios Prudenciales y Director de Bancos y Sociedades de Construcción del Reino Unido. En julio de 2012, Andrew pasó a ser Director General de la Unidad de Negocio Prudencial, con responsabilidad sobre la supervisión prudencial de bancos, bancos de inversión y compañías de seguros. Andrew fue nombrado miembro con derecho a voto del Comité de Política Financiera interino en su reunión de junio de 2012."

Cinco misiles disparados por China han caído dentro de la zona económica exclusiva de Japón, según ha informado el jueves la agencia de noticias Kyodo, citando a un funcionario del Ministerio de Asuntos Exteriores japonés.

"Japón presentó una severa protesta contra China", ha añadido el funcionario y ha señalado que es la primera vez que misiles balísticos chinos aterrizan dentro de la zona económica exclusiva de Japón.

Por su parte, Taiwán ha instado a China a ser racional y a contenerse: "Las crecientes amenazas militares de China han dañado unilateralmente el statu quo y la estabilidad de la región Indo-Pacífica", ha vicho la oficina presidencial de la isla en un post en su cuenta oficial de Facebook.

- Los futuros de Wall Street suben modestamente.

- Mercados de renta variable en Europa avanzan 0.75% en promedio.

- El dólar cae, pero recorta pérdidas en la última hora.

- Los metales vuelven a subir y se acercan a máximos recientes.

Los futuros de Wall Street y los mercados europeos están subiendo el jueves, aunque a un ritmo moderado. El Banco de Inglaterra subió la tasa en 50 puntos básicos, pero la libra cae fuertemente. Los metales vuelven a brillar.

Acciones al alza, sin mucha convicción

Tras cerrar el miércoles con una suba del 1.56%, los futuros del S&P 500 están subiendo 0.16% el jueves, mientras que el Nasdaq lo hace 0.28% y el Dow Jones 0.10%. El avance está siendo modesto. En Europa, las subas son en torno al 0.75%, acoplándose a las subas del EE.UU. del día previo.

China respondió a la visita de Nancy Pelosi lanzando 11 misiles alrededor de Taiwán en un ejercicio militar. En Europa, se conoció una baja del 0.4% en los pedidos a fábrica en Alemania en junio (mejor que la caída esperada del 0.8%). En minutos se publicará en EE.UU. el informe semanal de pedidos de subsidios de desempleo y datos de comercio exterior. En lo que respecta a los funcionarios de la Reserva Federal hablarán el jueves Loretta Mester y Thomas Barkin. El viernes será el turno del reporte oficial de empleo de julio con las nóminas no agrícolas.

En el premarket, Lucid Group (fabricante de autos electrónicos) cae 13.40% ante expectativa de vender la mitad de los autos previstos anteriormente. Entre las empresas que presentarán resultados el jueves están Expedia, ConocoPhillips, NRG Energy, Kellogg y Motorola.

El Banco de Inglaterra anunció una suba de tasas de 50 puntos básicos a 1.75% Es la suba más grande en 27 años. La libra pese al anuncio perdió terreno en el mercado. El BoE pronosticó que el Reino Unido enfrentará una larga recesión a partir del próximo trimestre.

El BoE expresó en el mercado que la última suba en el precio del gas implica un riesgo para la actividad económica. La crisis energética a lo algo de Europa se va profundizando. A las restricciones en el suministro por la guerra, los preparativos para el invierno, se suma la ola de calor actual.

Los precios del petróleo están operando si cambios, confirmando la caída del miércoles. Esto pese a que la Organización de Países Exportadores de Petróleo y aliados informaron un aumento de producción de solo 100.000 barriles diarios.

Entre las monedas, la libra pasó a ser la de peor rendimiento luego de la reunión del BoE y su pronóstico hacia el futuro. El dólar está cayendo frente a la mayoría de sus rivales, a un rimo moderado, cortando con la recuperación tras caer a mínimos en semanas días atrás. En la última hora recortó pérdidas.

Parte de la debilidad del dólar tiene que ver con que los rendimientos de los bonos del Tesoro han dejado de subir y están alejándose de los máximos del martes. El bono a 10 años rinde 2.71% y el de 30 años 2.95%.

Las criptomonedas han frenado la recuperación por el momento. El Bitcoin no pudo superar la barrera de 23.500$ y está debajo de 23.000$.

Los metales están subiendo. El XAUUSD trepa 1.20% y opera en 1786$, muy cerca del pico reciente. La plata sube 1.43%, con XAGUSD operando sobre 20.30$ y mirando nuevamente al zona de 20.50$.

Niveles técnicos

El Gobernador del Banco de Inglaterra (BoE), Andrew Bailey, pronuncia su discurso sobre las perspectivas de la política monetaria y responde a las preguntas de la prensa tras la decisión del banco central de subir la tasa de interés en 50 puntos básicos, hasta el 1.75%.

Comentarios destacados

"Un endurecimiento más rápido de la política ahora reduce el riesgo de un ciclo de endurecimiento más prolongado y costoso más adelante".

"La subida de tipos de 50 puntos básicos de hoy no significa que vayamos a seguir una senda predeterminada de subida de tipos de 50 puntos básicos por reunión".

"Todas las opciones están sobre la mesa para la reunión de septiembre y más allá".

El Gobernador del Banco de Inglaterra (BoE), Andrew Bailey, pronuncia su discurso sobre las perspectivas de la política monetaria y responde a las preguntas de la prensa tras la decisión del banco central de subir la tasa de interés en 50 puntos básicos, hasta el 1.75%.

Comentarios destacados

"El BoE no comentará los planes de los candidatos al liderazgo del Partido Conservador".

"El BoE tiene un mandato muy claro de estabilidad de precios".

"Las consecuencias de las acciones de Rusia en Ucrania tienen un grave impacto económico".

"Las presiones políticas se han gestionado muy bien desde la independencia del BoE".

"No he abandonado la analogía de la senda estrecha para las perspectivas políticas del Reino Unido".

"Varios bancos centrales tienen que recorrer un camino similar".

El Gobernador del Banco de Inglaterra (BoE), Andrew Bailey, pronuncia su discurso sobre las perspectivas de la política monetaria y responde a las preguntas de la prensa tras la decisión del banco central de subir la tasa de interés en 50 puntos básicos, hasta el 1.75%.

Comentarios destacados

"El coste económico de la guerra en Ucrania no desviará al BoE de la fijación de tasas para alcanzar el objetivo del 2%".

"Se espera que el crecimiento de los salarios nominales subyacentes repunte aún más".

"El mercado laboral podría disminuir lentamente como respuesta a la caída de la demanda".

"La mezcla de alta inflación a corto plazo y débil actividad es un trasfondo difícil para la política monetaria".

"No hay peros en nuestro compromiso con el objetivo de inflación del 2%".

"Una acción más contundente estaba justificada en agosto porque hay algunos indicios de que la presión sobre los precios es cada vez más persistente y amplia".

El Gobernador del Banco deInglaterra (BoE), Andrew Bailey, pronuncia su discurso sobre las perspectivas de la política monetaria y responde a las preguntas de la prensa tras la decisión del banco central de subir la tasa de interés en 50 puntos básicos, hasta el 1.75%.

Comentarios destacados

"Los riesgos en torno a las previsiones del Comité de Política Monetaria son excepcionalmente grandes".

"Las presiones inflacionistas a corto plazo se han intensificado significativamente".

"La subida de los precios de la energía ha exacerbado la caída de los ingresos reales, lo que ha provocado otro gran deterioro de las perspectivas".

"Se prevé que el Reino Unido entre en recesión a finales de este año".

Sobre Andrew Bailey (vía bankofengland.co.uk)

"Andrew Bailey ocupó anteriormente el cargo de Subgobernador, Regulación Prudencial y Director Ejecutivo de la PRA desde el 1 de abril de 2013. Al tiempo que conservaba su función de Director Ejecutivo del Banco, Andrew se incorporó a la Autoridad de Servicios Financieros en abril de 2011 como Jefe Adjunto de la Unidad de Negocios Prudenciales y Director de Bancos y Sociedades de Construcción del Reino Unido. En julio de 2012, Andrew pasó a ser Director General de la Unidad de Negocio Prudencial, con responsabilidad sobre la supervisión prudencial de bancos, bancos de inversión y compañías de seguros. Andrew fue nombrado miembro con derecho a voto del Comité de Política Financiera interino en su reunión de junio de 2012."

- El EUR/GBP se dispara a un nuevo máximo semanal como reacción a las ventas en torno a la libra esterlina después el BoE.

- El BoE sube los tipos de interés en 50 puntos básicos e indica que la política monetaria no está en una senda pre-establecida.

- Los inversores esperan ahora los comentarios del Gobernador del BoE para obtener un nuevo impulso.

El cruce EUR/GBP se ha disparado fuertemente desde la zona de 0.8345 y ha alcanzado un nuevo máximo semanal, cerca de 0.8420, tras el anuncio de la decisión de política monetaria del Banco de Inglaterra. El cruce se encuentra actualmente por encima del nivel de 0.8400, mientras la atención se centra ahora en la conferencia de prensa posterior a la reunión.

Tal y como se esperaba, el Comité de Política Monetaria (MPC) del Banco de Inglaterra votó por unanimidad la subida de la tasa de referencia en 50 puntos básicos (la mayor desde 1995) hasta el 1,75%, el nivel más alto desde finales de 2008. La libra esterlina, sin embargo, es testigo de un típico comercio de "comprar el rumor, vender el hecho", ya que la enorme subida de tasas ya estaba descontada en los mercados.

Además, el banco central del Reino Unido, en el comunicado de política que lo acompaña, dijo que la política monetaria no está en una senda pre-establecida. Esto fue acompañado por una advertencia de que una recesión en el Reino Unido comenzará en el cuarto trimestre y durará hasta el próximo año, lo que sugiere que el BoE podría adoptar un enfoque más gradual para aumentar las tasas de interés.

Los factores mencionados pesan sobre la libra esterlina y siguen apoyando el fuerte movimiento intradía del EUR/GBP. Los participantes del mercado esperan ahora los comentarios del gobernador del BoE, Andrew Bailey, en busca de nuevas pistas sobre nuevas subidas de tasas. Esto, a su vez, jugaría un papel clave en la influencia del cruce EUR/GBP.

EUR/GBP niveles técnicos

- El GBP/USD baja por tercer día consecutivo como reacción a una decisión pesimista del Banco de Inglaterra.

- El BoE sube las tasas de interés en 50 puntos básicos e indica que la política monetaria no está en una senda pre-establecida.

- Los inversores esperan ahora la conferencia de prensa posterior a la reunión para obtener un nuevo impulso.

El par GBP/USD luchaba por encontrar aceptación por encima del nivel de 1.2200 por segundo día consecutivo y fue testigo de una venta agresiva después de que el Banco de Inglaterra anunciara su decisión de política monetaria. El par ha caído momentáneamente por debajo del nivel redondao de 1.2100, alcanzando un nuevo mínimo semanal.

Tal y como se esperaba, el Comité de Política Monetaria (MPC) del Banco de Inglaterra votó por unanimidad la subida de la tasa de referencia en 50 puntos básicos (la mayor desde 1995) hasta el 1.75%, el nivel más alto desde finales de 2008. Sin embargo, la enorme subida de tasas ya estaba descontada en los mercados y, por lo tanto, provocó el típico comercio de "comprar el rumor y vender el hecho" en torno a la libra esterlina.

En el comunicado de política monetaria adjunto, el banco central del Reino Unido indicó que la política monetaria no sigue una senda pre-establecida. Esto, a su vez, sugiere que es más probable que el BoE reduzca el ritmo de su ciclo de endurecimiento en medio de los crecientes temores de una recesión. Esto se ve reafirmado por el hecho de que el BoE estima ahora que el PIB caerá un 0.2% durante el segundo trimestre.

El BoE añade además que los riesgos que rodean a las proyecciones son excepcionalmente grandes en la actualidad. La reacción inmediata, por su parte, sugiere una evaluación pesimista del mercado y apoya las perspectivas de un nuevo movimiento bajista para el par GBP/USD. Dicho esto, es probable que los operadores esperen a la conferencia de prensa posterior a la reunión antes de abrir nuevas posiciones direccionales.

GBP/USD niveles técnicos

- El Banco de Inglaterra anuncia suba de tasas más fuerte en 27 años.

- Comenzará a vender bonos púbicos en septiembre.

- La libra se debilita tras la reunión.

El Banco de Inglaterra (BoE) anunció una suba de 50 puntos básicos en la tasa de interés de referencia a 1.75%, en línea con lo esperado por el mercado. La libra se debilitó tras el anuncio. El foco ahora pasa a la conferencia de los funcionarios.

Se trata de la suba de tasas más grande desde 1994. De los nueve miembros, ocho votaron a favor de este movimiento, mientras que Silvana Tenreyro pidió una suba de 25 puntos básicos. Ella explicó que la tasa de ahorro ya alcanzó un nivel consistente con la inflación regresando al objetivo y advirtió por los ajustes en los ingresos de las familias.

En las minutas se destaca que los funcionarios afirmaron que podrían emprender acciones más fuertes en las tasas de interés en el futuro en caso de ser necesario.

Pese a suba la tasa de interés, el BoE advirtió por los riesgos de una prolongada recesión. Pronosticó que el Reino Unido sufrirá una recesión a partir del cuarto trimestre y que podría extenderse un año. Ven a la economía contrayéndose un 2.1%.

Los funcionarios del BoE estiman que la inflación alcanzará un pico en octubre del 13.3% y que se ubicará en 9.5% para el tercer trimestre de 2023. Afirmaron que las presiones inflacionarias se han “intensificado significativamente”. Explicaron que la última suba en los precios del gas ha llevado a un deterioro en el panorama de la actividad en el Reino Unido.

El BoE anunció también planes para reducir su portafolio de bonos del gobierno que compró desde la crisis financiera y luego durante la pandemia. Las ventas activas podrían comenzar en septiembre luego de una votación y serían de 10.000 millones de libras por trimestre.

El GBP/USD cayó desde niveles cerca de 1.2200 alcanzando niveles por debajo de 1.2100. El EUR/GBP saltó desde 0.8360 superando 0.8400.

- El oro gana terreno por segundo día consecutivo el jueves en medio de una modesta debilidad del dólar.

- El retroceso de los rendimientos de los bonos estadounidenses parece pesar sobre el dólar y ofrece soporte a la materia prima.

- Las perspectivas de un nuevo endurecimiento de la política monetaria de la Fed podrían limitar la subida antes del NFP del viernes.

El oro construye sobre la modesta subida del día anterior y gana algo de tracción por segundo día consecutivo el jueves. La constante subida intradía se prolonga durante la sesión europea y eleva el XAU/USD a un nuevo máximo diario, en torno a la zona de 1.774-1.775$.

La creciente preocupación por una desaceleración económica mundial, junto con el aumento de las tensiones entre EE.UU. y China provocado por el viaje de la presidenta de la Cámara de Representantes de EE.UU., Nancy Pelosi, a Taiwán, siguen actuando como viento de cola para el oro. Además, la aparición de algunas ventas en torno al dólar estadounidense ofrece un soporte adicional a la materia prima denominada en dólares. A pesar de los comentarios más agresivos de los miembros del FOMC, el dólar ha tenido dificultades para aprovechar el buen rebote de esta semana desde su nivel más bajo desde el 5 de julio, en medio del retroceso de los rendimientos de los bonos del Tesoro estadounidense.

Dicho esto, las perspectivas de un nuevo endurecimiento de la política monetaria de la Fed podrían frenar a los alcistas a la hora de abrir posiciones agresivas en torno al oro sin rendimiento. De hecho, varios funcionarios de la Reserva Federal insinuaron esta semana que se avecinan más subidas de las tasas de interés a corto plazo. Esto, junto con la reciente recuperación de los mercados bursátiles mundiales, podría contribuir a limitar las ganancias del XAU/USD de refugio seguro. Los inversores también podrían preferir mantenerse al margen antes de la publicación de los datos mensuales sobre el empleo NFP en EE.UU.

El popularmente conocido informe NFP se publicará el viernes y jugará un papel importante a la hora de influir en la dinámica de los precios del dólar. Esto, a su vez, actuaría como un nuevo catalizador que permitiría a los operadores determinar la trayectoria del oro a corto plazo. Mientras tanto, el jueves los inversores tomarán como referencia la decisión de política monetaria del Banco de Inglaterra. Más tarde, durante la sesión americana, los datos habituales de las solicitudes semanales de subsidio de desempleo en EE.UU. podrían producir algunas oportunidades en torno al XAU/USD.

Oro niveles técnicos

- El USD/CAD gana algo de tracción positiva el jueves, aunque carece de convicción alcista.

- El debilitamiento de los precios del petróleo crudo parece pesar sobre el CAD y ofrece soporte al par.

- La caída de los rendimientos de los bonos estadounidenses mantiene a los alcistas del USD a la defensiva y actúa como viento en contra para el par.

El par USD/CAD atrae algunas compras cerca de la zona de 1.2835-1.2830 el jueves y revierte una parte del retroceso del día anterior desde el máximo de una semana. El par mantiene sus modestas ganancias durante los primeros compases de la sesión europea y actualmente cotiza cerca de la zona de 1.2850, con una subida de tan sólo el 0.05% en el día.

El debilitamiento de los precios del petróleo crudo sigue pesando sobre el CAD, divisa vinculada a las materias primas, lo que a su vez ofrece cierto soporte al par USD/CAD. Los inversores siguen temiendo que la desaceleración del crecimiento mundial afecte a la demanda de combustible. Además, los indicios de que la actual escasez de oferta está disminuyendo, junto con los datos del día anterior que muestran un aumento inesperado de las reservas de crudo y gasolina en EE.UU., pesaron sobre la materia prima.

A pesar de los factores de soporte, el par USD/CAD parece carecer de convicción alcista en medio de una acción del precio del dólar estadounidense moderada. Un tono más débil en torno a los rendimientos de los bonos del Tesoro de EE.UU. resulta ser un factor clave que mantiene a los alcistas del USD a la defensiva. Sin embargo, los comentarios de varios funcionarios de la Fed de esta semana, que insinúan que habrá más subidas de tasas de interés a corto plazo, deberían ayudar a limitar cualquier caída significativa del dólar.

El trasfondo fundamental favorece a los alcistas y apoya las perspectivas de algún movimiento al alza a corto plazo para el par USD/CAD. Los inversores, sin embargo, parecen reacios y prefieren esperar al margen antes de los importantes datos macroeconómicos de esta semana. El viernes se publicará el informe mensual sobre el empleo NFP en EE.UU. y Canadá, que debería dar un nuevo impulso direccional al par USD/CAD.

Mientras tanto, el jueves se publicarán las solicitudes semanales de subsidio de desempleo en EE.UU. Esto, junto con los rendimientos de los bonos estadounidenses, podría influir en la demanda del dólar. Además, la dinámica del precio del petróleo debería permitir a los operadores aprovechar algunas oportunidades a corto plazo en torno al par USD/CAD.

USD/CAD niveles técnicos

- El USD/JPY atrae algunas compras el jueves y se vuelve positivo por tercer día consecutivo.

- La divergencia entre la política monetaria de la Fed y el Banco de Japón sigue pesando sobre el yen y ofrece soporte al par.

- La caída de los rendimientos de los bonos estadounidenses mantiene a los alcistas del dólar a la defensiva y podría limitar las ganancias.

El par USD/JPY se recupera de una caída inicial a la zona de 133.40 y se vuelve positivo por tercer día consecutivo el jueves. En el momento de escibir, el par se mantiene por encima del nivel de 134.00, con los alcistas apuntando ahora al máximo semanal alcanzado el día anterior.

La gran divergencia en la orientación de la política monetaria adoptada por la Reserva Federal y el Banco de Japón sigue pesando sobre el yen japonés, lo que a su vez actúa como viento de cola para el par USD/JPY. Cabe recordar que varios funcionarios de la Fed insinuaron esta semana que se avecinan más subidas en las tasas de interés a corto plazo. En cambio, el Banco de Japón ha pedido en repetidas ocasiones que se mantenga la configuración de su política ultra-flexibley su compromiso de mantener el rendimiento de la deuda pública japonesa a 10 años en torno al 0%.

Sin embargo, el repunte del par USD/JPY parece limitado en medio de la actual caída de los rendimientos de los bonos del Tesoro de EE.UU., que mantiene a los alcistas del dólar a la defensiva. Aparte de esto, el sentimiento cauteloso en torno a los mercados bursátiles podría dar cierto soporte al JPY de refugio seguro y contribuir a limitar cualquier subida significativa para el par USD/JPY, al menos por el momento. Por ello, es prudente esperar a que se produzcan fuertes compras de continuación antes de posicionarse para cualquier movimiento alcista adicional.

El jueves, la atención se centrará en la decisión de política monetaria del Banco de Inglaterra, que podría infundir cierta volatilidad en los mercados y dar un impulso al par USD/JPY. Además, los operadores tomarán como referencia la publicación de los datos semanales de las solicitudes iniciales de subsidio de desempleo de los Estados Unidos, que se publicarán más tarde al inicio de la sesión americana. Esto, junto con los rendimientos de los bonos estadounidenses, podría influir en la dinámica de los precios del dólar y permitir a los operadores aprovechar algunas oportunidades a corto plazo.

USD/JPY niveles técnicos

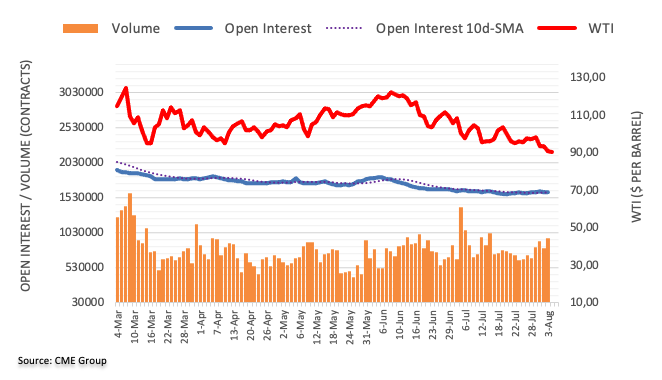

Los datos preliminares del CME Group para los mercados de futuros del petróleo crudo señalan que el interés abierto aumentó en unos 5.500 contratos el miércoles, reanudando la tendencia alcista tras la caída del martes. En la misma línea, el volumen compensó el retroceso anterior y subió en torno a 147.600 contratos.

El WTI podría acelerar las pérdidas por debajo de los 90.00$

Precios del WTI intensificaron el movimiento a la baja el miércoles y siguieron dispuestos a desafiar el nivel de los 90.00$ más pronto que tarde. Este punto de vista se ve respaldado por el trasfondo del aumento del interés abierto y del volumen y expone a nuevas pérdidas a muy corto plazo.

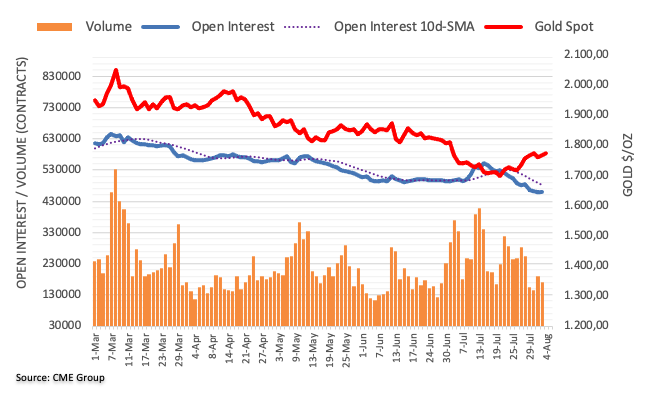

El interés abierto en los mercados de futuros del oro cayó en sólo 91 contratos el miércoles, extendiendo la tendencia a la baja por cuarta sesión consecutiva, según las lecturas preliminares del CME Group. El volumen siguió el mismo camino y se redujo en unos 20.700 contratos, recortando parcialmente la acumulación anterior.

El oro parece limitado en 1.800$

Los precios del oro subieron el miércoles, aunque el movimiento se produjo en un trasfondo de reducción del interés abierto y del volumen, dejando al mismo tiempo la subida algo limitada cerca del nivel clave de 1.800$ por onza troy por el momento.

Jeffrey Gundlach, el rey de los bonos de Wall Street y fundador y consejero delegado de DoubleLine Capital, advirtió en su último tuit de la llegada de una recesión, a medida que se profundiza la inversión de la curva de rendimientos en EE.UU.

"La inversión de la curva de rendimientos a 2 y 10 años está ganando fuerza. A 36 puntos básicos ahora mismo. Hay un duro camino por delante".

Después de que la Fed subiera las tasas en 75 puntos básicos la semana pasada, Gundlach dijo que la Fed ya no está detrás de la curva y que el presidente Jerome Powell ha restaurado su credibilidad.

Los estrategas de divisas del UOB Group Lee Sue Ann y Quek Ser Leang esperan que el EUR/USD se mantenga en rango por el momento, probablemente entre 1.0100 y 1.0260.

Comentarios destacados

Vista de 24 horas: "Ayer, esperábamos que la caída del EUR/USD se extendiera, pero opinábamos que 'es poco probable que el soporte principal en 1.0100 se vea amenazado'. Indicamos que 'hay otro soporte en 1.0130'. Durante la sesión de Nueva York, el EUR/USD cayó brevemente hasta 1.0121 antes de rebotar y terminar el día sin cambios en 1.0164. La presión a la baja ha disminuido y es poco probable que el EUR/USD se debilite más. Para hoy, es más probable que el EUR/USD comercie de forma lateral entre 1.0130 y 1.0210".

Próximas 1-3 semanas: "No hay mucho que añadir a nuestra actualización de ayer (3 de agosto, EUR/USD en 1.0165). Como hemos destacado, el EUR/USD sigue en fase de consolidación y es probable que cotice entre 1.0100 y 1.0260. De cara al futuro, el EUR/USD tiene que romper el soporte principal de 1.0100 antes de que sea probable un descenso sostenido".

©2000-2026. Todos los derechos reservados.

El sitio es administrado por Teletrade D.J. LLC 2351 LLC 2022 (Euro House, Richmond Hill Road, Kingstown, VC0100, St. Vincent and the Grenadines).

La información presentada en el sitio, no es una base para tomar decisiones de inversión y es proporcionada sólo con fines informativos.

La empresa no atiende ni presta servicio a clientes residentes en Estados Unidos, Canadá y los países incluidos en la lista negra del FATF.

La realización de operaciones comerciales en los mercados financieros con instrumentos financieros de margen, abre grandes oportunidades y permite a los inversores que estén dispuestos a correr riesgos a obtener altos rendimientos, pero al mismo tiempo conlleva un nivel de riesgo de pérdidas potencialmente alto. Por lo tanto, antes de comenzar a comercializar, se debe tomar de manera responsable a la cuestión de elegir la estrategia de inversión correspondiente, teniendo en cuenta los recursos disponibles.

Uso de información: al usar completamente o parcialmente los materiales del sitio, el enlace a TeleTrade como fuente de información es obligatorio. El uso de materiales en Internet debe ir acompañado de un hipervínculo al sitio teletrade.org. Importación automática de materiales e información del sitio está prohibida.

Para cualquier duda o pregunta, póngase en contacto con pr@teletrade.global.