- Análisis

- Noticias y herramientas

- Noticias del mercado

Noticias de mercados

- Los alcistas del EUR/USD están en juego mientras corrigen la reciente caída.

- La tendencia dominante sigue siendo bajista mientras se encuentra detrás de la tendencia de soporte del ciclo alcista diario.

Los ososdel EUR/USD han estado en juego tras una serie de datos negativos para el par en el lado estadounidense. El par cayó esta semana en lo que ha sido un comercio de continuación para los cortos que rompieron el soporte de la línea de tendencia a largo plazo anterior:

Gráfico diario del EUR/USD

Con el precio ahora atrás de la línea de tendencia, una tesis bajista está en juego. El próximo objetivo para los osos se encuentra en los 1.0670 y después en los 1.0520.

El EUR/USD está construyendo un caso para tal movimiento, pero una corrección no se puede descartar en este momento:

Gráfico H4 del EUR/USD

En el gráfico de cuatro horas, el precio está corrigiendo la reciente caída y ha llegado a probar los compromisos bajistas hacia una corrección del 38.2% de Fibonacci del impulso bajista. La vela es fuerte y sería de esperar que le siguiera un nuevo mínimo más alto y un máximo de cierre para el final del día.

- El WTI amplió sus pérdidas a tres días consecutivos por debajo dlos 80$ el barril.

- La EIA estadounidense informó de que las reservas habían aumentado al máximo desde junio de 2021.

- Análisis del precio del WTI: Atenuado pero sigue ligeramente inclinado a la baja.

El Western Texas Intermediate (WTI), el petróleo crudo estadounidense de referencia, amplía su caída a tres días consecutivos de pérdidas, lastrado por el aumento de los inventarios de petróleo crudo en Estados Unidos por encima de las estimaciones. Las especulaciones sobre nuevas subidas de tipos de interés por parte de la Reserva Federal (Fed) de EE.UU. reforzaron el dólar, un viento en contra para los precios del petróleo. En el momento de redactar este informe, el WTI cotiza a 78.40$.

El WTI supera la Media Móvil Exponencial (EMA) de 50 días, a pesar de que los inventarios de petróleo crudo de EE.UU. han registrado el mayor aumento desde junio de 2021. La agencia estadounidense Energía Information Administration (EIA) reveló que las existencias de crudo aumentaron en 16.3 millones de barriles, en la semana del 10 de febrero, hasta los 471.4 millones de barriles.

Los inventarios de crudo en Cushing, Oklahoma, centro de entrega de futuros, aumentaron en 659.000 la semana pasada, mientras que el crudo de refinería cayó en 383.000 barriles diarios. Los inventarios de gasolina avanzaron en 2,3 millones de barriles hasta los 241.9 millones, superando las estimaciones de los analistas de un aumento de 1.5 millones de barriles. Los inventarios de destilados, que incluyen el gasóleo y el fuelóleo de calefacción, cayeron en 1,3 millones, hasta 119.2 millones, frente a las expectativas de un aumento de 400.000 barriles.

Por otra parte, las ventas minoristas estadounidenses de enero superaron las expectativas y las estimaciones. Por lo tanto, los recientes comentarios de la Fed de línea agresiva, tras la publicación del IPC del martes y los datos de hoy, desataron la especulación de que la Reserva Federal continuaría endureciendo las condiciones, un viento de cola para el dólar.

Análisis Técnico del WTI

Aunque el WTI mantiene un sesgo neutro a la baja, sigue consolidado en el rango de 77,30-80,50 $. El Índice de Fuerza Relativa (RSI) en zona alcista es casi plano, lo que retrata al petróleo dentro del rango. Por el contrario, la Tasa de Cambio (Tasa) muestra que los vendedores están ganando impulso. Por lo tanto, las señales mixtas sugieren cautela.

Para que el WTI reanude su tendencia alcista, deberá conquistar los 80.50$, lo que abriría la puerta a poner a prueba las EMA de 100 y 200 días, situadas cada una en 81.43$ y 85.00$. Como escenario alternativo, los precios del petróleo reanudarían su tendencia bajista, con una ruptura decisiva por debajo de los 77.00$, arrastrando los precios hacia el mínimo interanual en los 72.30$.

}

Lo que debe tener en cuenta el jueves 16 de febrero:

El Dólar se mantuvo fuerte el miércoles, con una menor demanda del USD antes del cierre de Wall Street, ya que los valores rebotaron desde sus mínimos intradía.

El Dólar se benefició de la renovada preocupación por la continuación del endurecimiento monetario de la Reserva Federal de EE.UU., lo que estimuló la Aversión al riesgo. Dado que la inflación estadounidense se redujo ligeramente en enero, las esperanzas de un giro de la Fed se desvanecieron. El miércoles se publicaron en Estados Unidos las Ventas Minoristas, que subieron un 3% intermensual en enero, mucho mejor de lo previsto. La cifra dio un nuevo impulso al dólar y mantuvo a los mercados bursátiles a la baja.

Más temprano, el Reino Unido informó de que el IPC anual había subido un 10.1% en enero, frente al 10.5% de diciembre, mientras que el IPC subyacente había subido un 5.8% anual, frente al 6.3% anterior. La moderación de la inflación apoya la idea de un ajuste de la política monetaria en el Reino Unido. El par GBP/USD bajó hasta 1.2020.

Losdatos europeos decepcionaron las expectativas y presionaron al euro. La Producción Industrial se contrajo un 1.7% interanual en diciembre, mientras que la Balanza comercial del mismo mes registró un déficit de 18.100 millones de euros. El par EUR/USD hizo suelo en 1.0660 y ahora cotiza en la zona de 1.0680.

El par AUD/USD cayó a 0.6864 pero recuperó el umbral de 0.6900 antes del cierre en medio del rebote de las acciones. Las cifras de empleo australianas y las expectativas de inflación se publicarán a primera hora del jueves.

El par USD/CAD cotiza a 1,3390, con el dólar canadiense beneficiándose de la recuperación de los precios del petróleo crudo. El barril de WTI cotiza a 78.60$ tras caer hasta los 77.25$. La EIA informó de una gran acumulación de valores en Estados Unidos, hasta los 16.283 millones de barriles en la semana finalizada el 10 de febrero.

El par USD/JPY cotiza a 134.15, con una fuerte subida en el día. El aumento del Rendimiento de los bonos del gobierno de los EE.UU. proporcionó soporte junto con los comentarios del Primer Ministro de Japón, Kishida, a principios del día. Kishida dijo que espera que el nuevo gobernador del Banco de Japón mantenga la política monetaria adecuada, teniendo en cuenta la economía, la inflación y la situación de los mercados.

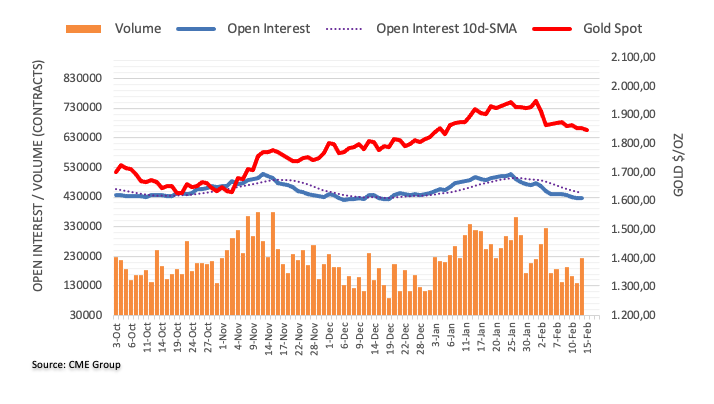

El Oro amplió su caída de febrero a 1.830,53$ la onza troy, rondando ahora los 1.836$.

El juez de la quiebra de FTX rechaza la moción de nombramiento de un examinador independiente por temor a una pérdida de 100 millones de dólares

¿Le ha gustado este artículo? Ayúdanos con tus comentarios respondiendo a esta encuesta:

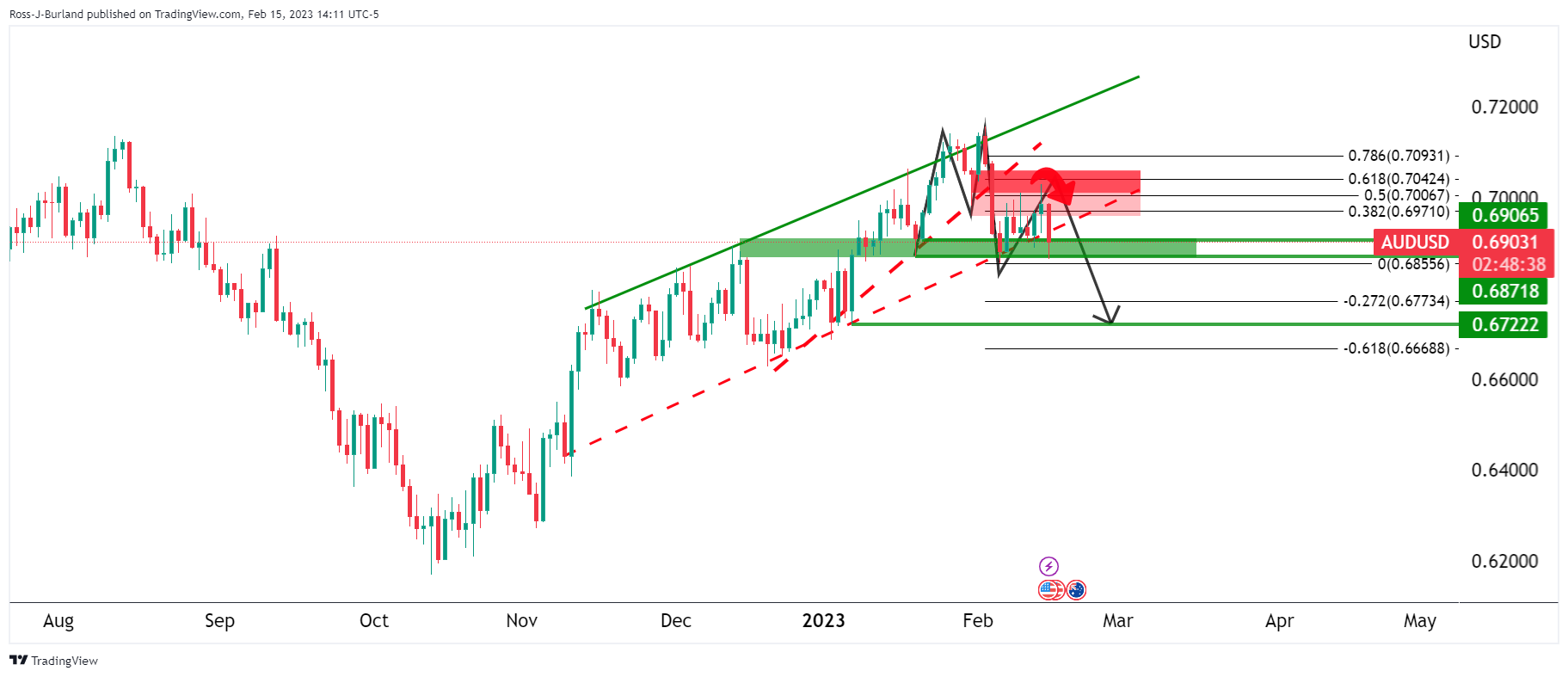

- Los osos del AUD/USD buscan una carrera significativa hacia 0.6720, mientras que los alcistas necesitan superar 0,6920 y luego 0.7000.

- Se considera que 0.6870 es una estructura crítica que limita la baja.

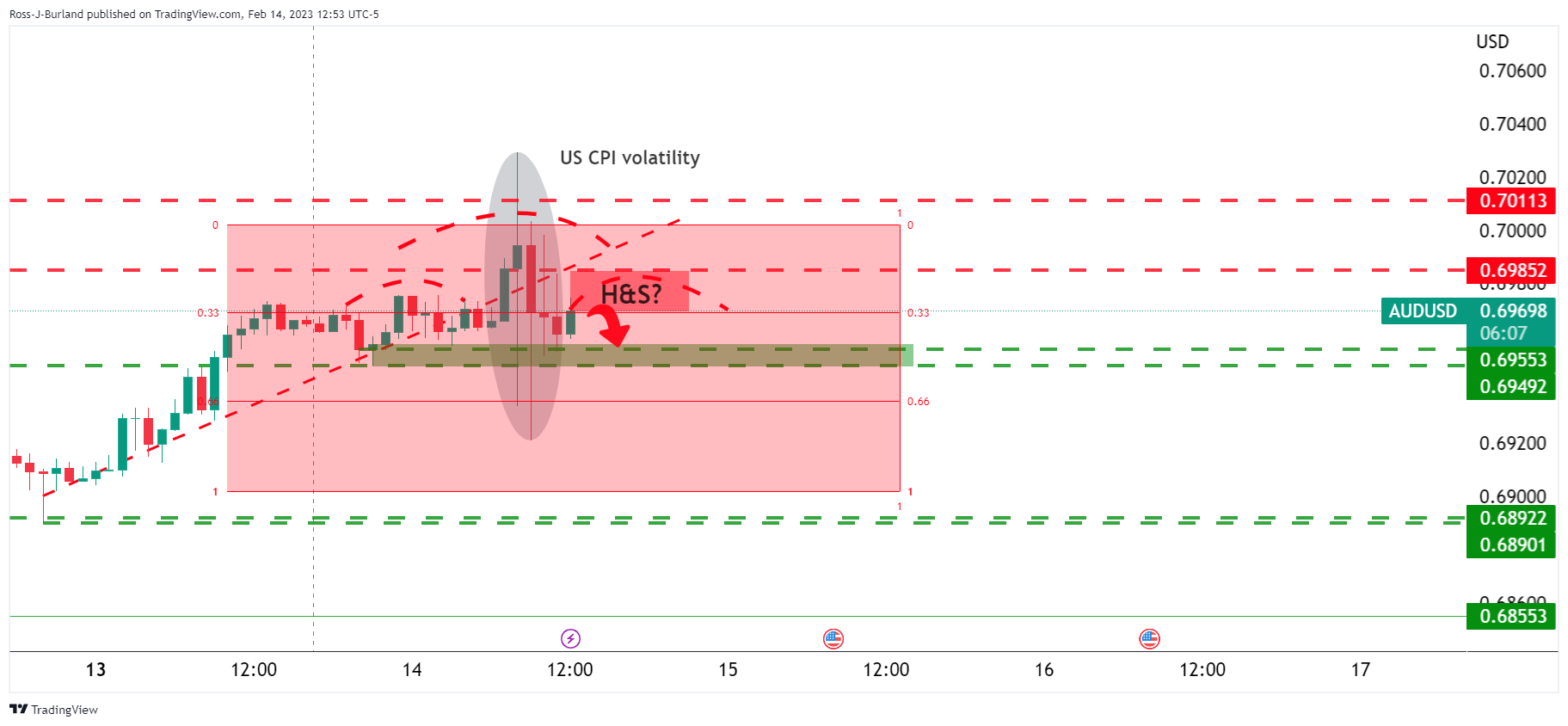

Según el análisis anterior, Análisis del precio del AUD/USD: Los osos están dominando el sesgo con los ojos en la ruptura de 0.6900, el precio está bajo el agua después de la ruptura por debajo del patrón de cabeza - hombro que se identificó el martes en el gráfico horario:

Se dijo que una ruptura por debajo de 0.6950 abría el riesgo de una prueba de 0.6900 de nuevo y desde una perspectiva diaria, esto podría haber sido el resultado más probable para los próximos días:

Actualización del AUD/USD

Ampliación ...

Gráfico H1 del AUD/USD

Como se ilustra, el precio cayó y se acercó a la formación de máximos anterior cerca de 0.6850

El precio se está estancando ahora a pesar de una fuerte cifra de Ventas minoristas con el 90% del trabajo de pierna ya hecho en los mercados asiáticos y europeos.

Los riesgos se inclinan ahora hacia un periodo de consolidación por encima de los mínimos de la semana pasada cerca de 0.6850, pero una ruptura de la resistencia y de 0.6920 podría empezar a formar un consenso alcista en los gráficos para los próximos días:

Ahora que el precio se encuentra atrás de la tendencia, los alcistas podrían empezar a acumular posiciones aquí y podría producirse un movimiento hacia los cortos.

Sin embargo, si los osos se comprometen por debajo de 0.6920:

Habrá probabilidades de una ruptura mucho más profunda con 0.6720 en el extremo según el gráfico diario.

- El USD/CAD se recuperó por encima de 1.3400 tras los sólidos datos económicos de EE.UU., presionando a la Reserva Federal.

- Las Ventas Minoristas de enero en los Estados Unidos superaron las estimaciones, respaldando los comentarios de línea agresiva de los funcionarios de la Fed.

- Los futuros del mercado monetario prevén dos subidas de tasas de 25 puntos básicos por parte de la Reserva Federal estadounidense.

El USD/CAD sigue al alza tras alcanzar un máximo diario de 1.3440, aunque ha recorta parte de sus ganancias, pero se mantiene por encima de su precio de apertura. Los datos de los Estados Unidos (EE.UU.) desataron la especulación de que la Reserva Federal (Fed) continuaría ajustando su política, con previsiones que sitúan la Tasa de los Fondos Federales (FFR) en torno al 5.10%. En el momento de escribir estas líneas, el par USD/CAD se situaba en 1.3422, tras alcanzar un mínimo de 1.3331.

El informe positivo de las Ventas Minoristas de los Estados Unidos (EE.UU.) impulsó al dólar estadounidense (USD) ante las especulaciones de que la Fed está en vías de controlar la elevada inflación. El Departamento de Comercio de EE.UU. reveló que las Ventas Minoristas en enero aumentaron significativamente un 3.0% en comparación con el mes anterior, lo que superó el crecimiento del 1.8% previsto por los analistas. Este aumento de las ventas se produjo tras dos meses consecutivos de descenso. El principal factor que ha contribuido al aumento de las ventas es la rigidez del mercado laboral, que ha propiciado un crecimiento sustancial de los salarios. Además, la subida de los precios de la gasolina podría haber inclinado las ventas al alza.

Tras la publicación de los datos, los rendimientos de los bonos del Tesoro de EE.UU., en concreto el tipo de la nota a dos años, el más sensible a las variaciones de los tipos de interés, alcanzó un máximo en torno al 4.703%, lo que refleja que los operadores esperan al menos dos subidas adicionales de los tipos, como muestran los datos de futuros. Los futuros del mercado monetario estiman que el FFR se situaría en la horquilla del 5.0%-5.25%, lo que significa que son previsibles subidas de 25 puntos básicos en las reuniones de marzo y mayo.

De ahí que el USD/CAD se acercara a su máximo diario en 1.3428 antes de invertir su rumbo por debajo de 1.3400. Sin embargo, la sesión de Londres dio un nuevo impulso a los alcistas del USD/CAD, que buscan romper por encima de la Media Móvil Exponencial (EMA) de 50 días en 1.3429.

En el lado canadiense, las viviendas iniciadas cayeron un 13% en enero "desde las 215.365 viviendas del mes anterior, muy por debajo de las 240.000 unidades que esperaban los economistas", según Reuters. Aunque los rendimientos de los bonos canadienses aumentaron, la caída de los precios del petróleo pesó sobre el Loonie (CAD).

A última hora, la Producción Industrial (PI) en EE.UU. se mantuvo sin cambios, según informó la Reserva Federal (Fed) de EE.UU., mientras que la producción fue más débil de lo previsto, impulsada por el aumento de los costes de los préstamos en el sector de la manufactura.

USD/CAD Niveles técnicos clave

- El USD/JPY repunta por encima de 134.00 tras romper por encima de la EMA de 200 días.

- Análisis del precio del USD/JPY: Sesgo alcista, aunque un cierre diario por encima de la EMA de 200 días podría consolidar la tendencia alcista.

El USD/JPY repunta más de 100 puntos y supera 134.00, rompiendo al norte de la Media Móvil Exponencial (EMA) de 200 días en 133.77, una medida de sesgo alcista/bajista para un activo. Por lo tanto, el USD/JPY giró al alza durante la sesión, aunque un cierre diario por encima de la EMA de 200 días mantendría a los alcistas esperanzados en nuevas subidas. En el momento de escribir estas líneas, el USD/JPY opera en 134.28 tras alcanzar un mínimo de 132.54.

Desde la perspectiva del gráfico diario, el USD/JPY cambió su sesgo alcista tras caer desde el máximo del año pasado de 151,94 hacia el mínimo de 127.21 del 16 de enero. Sin embargo, el USD/JPY necesita superar la confluencia de la EMA de 100 días y el máximo anual en 134.77 para consolidar la tendencia alcista.

El Índice de Fuerza Relativa (RSI) y la Tasa de Cambio (RoC) muestran que los compradores están ganando impulso. Es por ello que el USD/JPY podría testear el nivel psicológico de 135.00 a corto plazo.

El gráfico de 4 horas del USD/JPY muestra al par con una tendencia alcista, luego de romper el rango de consolidación de 131.70-133.00, con la intención de testear el máximo histórico en 134.77. A pesar de que el RSI se movió en sobrecompra, mientras se mantenga por debajo de 80, el USD/JPY muestra una fuerte tendencia alcista. El RoC muestra que los compradores tienen el control y podrían continuar con la tendencia.

Por lo tanto, la primera resistencia del USD/JPY sería el máximo del último año en 134.77. Si la supera, el par podría alcanzar los 135.00, seguido de los 136.00 y luego el máximo diario del 19 de diciembre en 137.47.

Gráfico de 4 horas del USD/JPY

USD/JPY Niveles técnicos clave

- La plata cae por debajo de la EMA de 200 días, ampliando sus pérdidas a dos días consecutivos.

- Unas Ventas Minoristas más fuertes de lo estimado aumentaron el apetito por el dólar estadounidense.

- Análisis del precio del XAG/USD: Se volvió bajista una vez que se distanció de la EMA de 200 días, con la vista puesta en 21.00$.

El precio de la Plata extendió sus pérdidas por segundo día consecutivo y se alejó de la Media Móvil Exponencial (EMA) de 200 días que descansa en 21.50$, ya que los datos económicos de EE.UU. del Departamento de Comercio revelaron que las Ventas Minoristas mejoraron. Por lo tanto, el dólar estadounidense (USD) está haciendo su caso para una reaparición. En el momento de escribir estas líneas, el XAG/USD se intercambia a 21.50$ tras alcanzar un máximo de 21.87$.

Los datos económicos de EE.UU. justifican un mayor endurecimiento de la Reserva Federal

El XAG/USD sigue cayendo, lastrado por la fortaleza del dólar, que, apuntalado por la subida de los rendimientos de los bonos del Tesoro estadounidense, avanza un 0,64%, hasta 103.93, según el Índice del dólar. El rendimiento de los bonos del Tesoro estadounidense a 10 años sube tres puntos y medio, hasta el 3.772%, lo que supone un viento en contra para el metal no rentable.

Las ventas minoristas estadounidenses de enero subieron un sorprendente 3,0% intermensual frente a las estimaciones del 1.8% de los analistas, tras dos meses consecutivos de contracción. El aumento de las ventas se atribuye principalmente a la rigidez del mercado laboral, que sigue generando un fuerte crecimiento de los salarios, mientras que la subida de los precios de la gasolina podría haber inflado los ingresos en las estaciones de servicio.

Últimamente, la Producción Industrial (PI) de EE.UU. se mantuvo sin cambios, según informó la Reserva Federal (Fed) de EE.UU., mientras que la producción fue más débil de lo previsto, espoleada por el aumento de los costes de financiación en el sector de la manufactura.

Ante este trasfondo, la Reserva Federal de EE.UU. podría seguir endureciendo las condiciones monetarias, y los Mercados estiman dos subidas adicionales de tipos de 25 puntos básicos, lo que arrastraría la Tasa de Fondos Federales (FFR) a la horquilla del 5,0%-5,25%. El martes, una serie de responsables políticos de la Fed comentaron que la Fed no ha terminado de subir los tipos e hicieron hincapié en lo que dijo el presidente de la Fed Powell, que las tasas de interés se mantendrían "más altas durante más tiempo."

Por lo tanto, los precios de la Plata seguirían presionados, ya que un dólar fuerte seguiría perjudicando las perspectivas del metal blanco. Con la Reserva Federal lista para recortar las tasas hasta 2024, el metal blanco podría ver un rebote una vez que la Fed haga una pausa en su ciclo de endurecimiento. No obstante, una Fed de línea dura reforzaría las perspectivas del dólar a corto plazo.

XAG/USD Análisis técnico

Tras caer por debajo de la EMA de 200 días, el XAG/USD podría extender su caída hacia el mínimo del 28 de noviembre en 20.87$, seguido del 21 de noviembre en 20.59$. Una ruptura de esas zonas de demanda, y Plata, podría dirigirse a la barrera psicológica de 20.00$, seguida del mínimo mensual de noviembre en 19.42$. Respaldando lo anterior se encuentran los osciladores, con el Índice de Fuerza Relativa (RSI) permaneciendo en territorio bajista, mientras que la Tasa de Cambio (RoC) sugiere que los vendedores están cobrando impulso.

- El EUR/USD cae a mínimos de 2 días cerca de 1.0660 el miércoles.

- La presidenta del BCE, Lagarde, hablará más tarde.

- Las Ventas Minoristas de EE.UU. sorprendieron al alza en enero.

El fuerte rebote del dólar somete al espacio de riesgo a una mayor presión y obliga al EUR/USD a cotizar cerca de los mínimos mensuales del miércoles.

EUR/USD: La presión vendedora repunta tras los datos estadounidenses

El par EUR/USD aceleró su movimiento después de que el rebote del dólar cobrara más fuerza el miércoles.

De hecho, la presión vendedora mantiene la cotización del par deprimida y cerca del mínimo de febrero en torno a 1.0650, sobre todo después de las sólidas cifras de ventas minoristas de EE.UU. para el mes de enero, mientras que la subida de los rendimientos de EE.UU. a lo largo de la curva también apuntala al dólar.

La agenda económica de EE.UU. ofreció también las cifras del Índice Manufacturero de Empire State con una mejora a -5.8 para el mes de febrero, mientras que la Producción Industrial creció un 0.8% en el año hasta enero y se quedó sin cambios frente al mes anterior.

A continuación se publicará el índice NAHB y los inventarios empresariales.

¿Qué hay que tener en cuenta en torno al euro?

A pesar del reciente rebote hacia la zona de 1.0800, el EUR/USD sigue dentro de la fase de consolidación de varios días y, por el momento, cuenta con un soporte decente cerca de 1.0650.

Mientras tanto, la evolución de los precios de la divisa europea debería seguir de cerca la dinámica del dólar, así como los posibles próximos movimientos del BCE, después de que el banco ya haya anticipado otra subida de tasas de 50 puntos básicos en la reunión de marzo.

Volviendo a la zona del euro, parece que la preocupación por la recesión se ha disipado, aunque sigue siendo un factor importante para la recuperación de la moneda única, así como el discurso de línea agresiva del BCE.

Niveles del EUR/USD

De momento, el par retrocede un 0.57% a 1.0680 y una caída por debajo de 1.0655 (mínimo semanal del 13 de febrero) tendría como objetivo 1.0481 (mínimo del 6 de enero) en ruta hacia 1.0324 (SMA de 200 días). En el lado opuesto, la siguiente barrera alcista se sitúa en 1.0804 (máximo semanal del 14 de febrero), seguido de 1.1032 (máximo del 2 de febrero) y, por último, 1.1100 (nivel redondo).

- En un principio, el precio del oro se mostró reacio a bajar debido a la gran sorpresa que supusieron las ventas minoristas estadounidenses.

- Los bajistas del precio del oro están volviendo a aparecer poco a poco a medida que se asientan las polvaredas.

Las Ventas Minoristas de Estados Unidos subieron un 3% en enero, pulverizando las expectativas a pesar de un aumento de la inflación que, de otro modo, podría haber mantenido a los consumidores con las manos en los bolsillos. Hasta ahora, el precio del oro se ha mantenido en los rangos conocidos antes de los datos, en torno a los 1.835$.

El Índice del dólar se fortaleció hasta casi 104 el miércoles, el nivel más alto en casi cinco semanas, después de que un informe del IPC estadounidense más fuerte de lo esperado reforzara las expectativas de que la Reserva Federal tendrá que seguir subiendo los tipos de interés para reducir la inflación. En la sesión neoyorquina se situó por debajo de 104, mientras los operadores se preparaban para los datos de Ventas Minoristas, que mantuvieron a los alcistas del Oro en el juego antes de los datos.

El martes, la tasa de inflación anual de EE.UU. se desaceleró ligeramente hasta el 6.4% en enero desde el 6.5% de diciembre, la más baja desde octubre de 2021, pero por encima de las expectativas del mercado del 6.2%. El último comentario de la Fed también mostró que los responsables políticos respaldaban en gran medida más aumentos de tasas, alimentando una oferta en el dólar después de lo que fue un espectáculo indeciso de los mercados en torno a los datos de inflación inicialmente.

Con los últimos datos mostrando que las ventas minoristas repuntaron más de lo esperado en enero, y subieron lo máximo desde marzo de 2021, poniendo de relieve la fortaleza de la economía, el dólar de EE.UU. todavía no ha sido capaz de despegar, lo que está dando a los alcistas del oro un salvavidas en la actualidad:

Análisis técnico del Oro.

Desde una perspectiva diaria, se esperaría que el precio cumpliera un movimiento de 1000 puntos a 1.825$ por el cual los operadores quedaron atrapados largos a principios de mes. En análisis anteriores, se afirmaba que nos encontrábamos en el tercio superior del rango 2023 y despa de la primera línea de tendencia que está rota y actuando como contra-línea de tendencia. Se esperaba que una ruptura de los 1.925$ abriera el riesgo de un movimiento para probar los 1.896$ y luego los 1.867$ como la parte superior del tercio inferior del rango que guardaba un mínimo de caja de 1.000 puntos en los 1.825$:

El gráfico anterior es un análisis realizado a finales de enero y a continuación se muestra la situación actual antes de la semana que comienza el 12 de febrero:

El CAD ha bajado casi medio punto porcentual en el día frente a un USD generalmente firme. Según los economistas de Scotiabank, el par USD/CAD podría volver a alcanzar la zona media/superior de 1.3450.

USD/CAD mantiene el rango

"Al contado se mantiene dentro de los rangos operativos recientes y esperamos que el margen para las pérdidas siga siendo relativamente limitado, al menos por el momento".

Canadá publica los datos de enero sobre viviendas iniciadas, ventas de manufactura en diciembre (se espera una caída del 1.5%) y ventas de viendas existentes en enero. Unos datos poco alentadores podrían aumentar la presión sobre el CAD a corto plazo, empujando al par hacia la zona o por encima de 1.3450, donde el USD alcanzó su máximo la semana pasada."

- El índice Empire State manufacturero de la Fed de Nueva York subió en febrero, pero se mantuvo en terreno negativo.

- El Índice del Dólar registra fuertes ganancias diarias ligeramente por debajo de 104.00.

El Índice General de Condiciones Empresariales de la encuesta manufacturera Empire State de la Reserva Federal de Nueva York se recuperó hasta -5.8 en febrero desde -32.9 en enero. Esta lectura superó las expectativas del mercado de -18.

"Los niveles de empleo disminuyeron por primera vez desde principios de la pandemia, y la semana laboral media se acortó por tercer mes consecutivo", señaló la Fed de Nueva York en su publicación.

En cuanto a la evolución de la inflación, "repuntaron tanto el aumento de los precios de los insumos como el de los precios de venta. De cara al futuro, las empresas esperan que las condiciones empresariales mejoren algo en los próximos seis meses", señaló el comunicado.

Reacción del Mercado

El Índice del Dólar se ha disparado al alza tras los buenos datos estadounidenses, elevándose a 103.97, nuevo máximo de cinco semanas, desde el pasado 6 de enero. El billete verde cotiza a estas horas sobre 103.74, ganando un 0.47% diario.

- El índice mantiene la actividad errática en torno a 103.00 hasta ahora.

- El máximo mensual cerca de 104.00 sigue limitando las subidas.

El Índice del dólar estadounidense (DXY) invierte el reciente retroceso de 2 días y recupera la zona de 103.60 el miércoles.

La acción del precio en curso deja la puerta abierta a la continuación del tono consolidativo por el momento. Sin embargo, se espera que los brotes ocasionales de fuerza sigan estando limitados por la proximidad de la zona de 104.00, o máximos de febrero (7 de febrero).

A largo plazo, mientras se mantenga por debajo de la SMA de 200 días en 106.45, las perspectivas para el índice siguen siendo negativas.

Gráfico diario del DXY

Las ventas minoristas estadounidenses han crecido un 3% mensual en enero, superando el aumento del 1.8% estimado y mejorando la caída del 1.1% de diciembre. Esta es la primera subida después de dos meses consecutivos de descensos, siendo además el mayor incremento registrado en un año, dese enero de 2022.

Las ventas minoristas excluyendo vehículos aumentaron un 2.3% en enero, mejorando la subida del 0.8% prevista por el consenso y la caída del 0.7% vista el mes anterior.

El control del sector minorista subió un 1.7% frente al +0.3% estimado y el -0.7% de diciembre.

Dólar reacción

El Índice del Dólar (DXY) ha subido casi 30 pips tras el dato, elevándose a 103.97, nuevo máximo de cinco semanas y media, desde el pasado 6 de enero. Al momento de escribir, el billete verde cotiza sobre 103.96, ganando un 0.69% diario.

- El GBP/USD vuelve a acercarse al mínimo semanal y se ve presionado por una combinación de factores.

- El dato del IPC británico, más suave de lo esperado, pesa sobre el par en medio de la fortaleza generalizada del USD.

- Los bajistas esperan ahora los datos económicos de EE.UU. para obtener algún impulso significativo.

El par GBP/USD se ve sometido a una intensa presión vendedora el miércoles y amplía el retroceso tardío del día anterior desde máximos de más de una semana. La caída se mantiene ininterrumpida a mediados de la sesión europea y arrastra a los precios al contado a acercarse de nuevo al mínimo semanal, en torno a la zona de 1.2035 en la última hora.

La libra esterlina se debilita en general como reacción a unas cifras de inflación al consumo en el Reino Unido más suaves de lo esperado. Esto se produce tras una valoración moderada de la decisión política del Banco de Inglaterra y sugiere que el actual ciclo de subida de tasas podría estar llegando a su fin. Aparte de esto, un fuerte seguimiento de las compras en torno al dólar estadounidense contribuye a la fuerte caída intradía del par GBP/USD de casi 150 puntos.

De hecho, el índice del USD, que sigue al USD frente a una cesta de divisas, se mantiene cerca de máximos de varias semanas en medio de las expectativas de un mayor ajuste de la política monetaria por parte de la Fed. Las apuestas se vieron impulsadas por el informe del IPC estadounidense y los comentarios de línea dura de varios miembros del FOMC el martes. Además, el predominante estado de aversión al riesgo, reflejado en un tono generalmente más débil en los mercados de acciones, apuntala aún más al dólar como refugio seguro.

Con el último tramo a la baja, el par GBP/USD revierte sus ganancias semanales y parece dispuesto a depreciarse aún más. La continuación de las ventas por debajo del mínimo semanal, en torno a la zona de 1.2030, reafirmará el sesgo negativo. Esto, a su vez, allanaría el camino para una caída aún mayor por debajo del nivel psicológico clave de 1.2000, con el objetivo de desafiar el soporte de la SMA de 200 días, que actualmente se encuentra cerca de la zona de 1.1935.

A continuación, la agenda económica estadounidense, con la publicación de las Ventas Minoristas y el Índice Empire State de Manufactura. Los operadores seguirán atentos al sentimiento de riesgo, que influirá en la dinámica de los precios del dólar y dará un nuevo impulso al par GBP/USD. Sin embargo, el trasfondo fundamental mencionado anteriormente favorece a los bajistas y sugiere que el camino de menor resistencia para el par.

Niveles técnicos a vigilar

- El precio del oro se debilita cerca de su nivel más bajo desde enero en medio de una sostenida compra del dólar estadounidense.

- El IPC de EE.UU. del martes reafirma la perspectiva de línea dura de la Reserva Federal y beneficia al dólar.

- El temor a una recesión pesa en el sentimiento de los inversores y podría dar cierto soporte al precio del oro.

El precio del oro (XAU/USD) vuelve a estar bajo presión de venta el miércoles y se mantiene a la defensiva durante la sesión europea. El XAU/USD se sitúa actualmente alrededor del nivel de 1.835$, coqueteando con su nivel más bajo desde el 6 de enero, y parece vulnerable a seguir bajando.

La fortaleza del dólar aleja los flujos monetarios del precio del oro

El dólar estaadounidense (USD) se mantiene cerca de un máximo de varias semanas en medio de expectativas de que la Reserva Federal (Fed) mantendrá su postura de línea dura a raíz de la inflación obstinadamente alta. Esto, a su vez, se considera un factor clave que aleja los flujos del precio del oro, denominado en dólares. Las expectativas del mercado a que los tipos de interés seguirán subiendo durante más tiempo se vieron reforzadas por los datos que mostraron que el Índice de Precios al Consumo (IPC) general de Estados Unidos subió un 0.5% en enero, en línea con lo esperado. En términos anualizados, el IPC estadounidense bajó del 6.5% al 6.4% durante el mes informado, aunque se mantuvo por encima de las estimaciones del consenso, que lo situaban en el 6.2%. Y lo que es más importante, el IPC subyacente, que excluye los precios de los alimentos y la energía, también se situó por encima de lo previsto, con una tasa interanual del 5.6%.

La postura agresiva de los funcionarios de la Reserva Federal pesa aún más sobre el precio del Oro

Además, los miembros del FOMC insistieron en la necesidad de seguir subiendo las tasas gradualmente para vencer a la inflación. De hecho, el presidente de la Fed de Richmond, Thomas Barkin, declaró a Bloomberg TV que la inflación se está normalizando, pero está bajando lentamente. Si persiste en niveles muy por encima del objetivo, la Fed tendrá que subir las tasas a un nivel más alto de lo previsto, añadió Barkin. Por su parte, la presidenta de la Fed de Dallas, Lorie Logan, afirmó que "debemos seguir preparados para continuar subiendo los tipos durante más tiempo del previsto", a lo que el presidente de la Fed de Nueva York, John Williams, añadió que la lucha contra la inflación se prolongará durante los próximos meses. Los mercados se apresuraron a descontar al menos 25 puntos básicos de subida en cada una de las dos próximas reuniones del Comité Federal de Mercado Abierto (FOMC), en marzo y en mayo.

El temor a una recesión podría servir de soporte al XAU/USD de refugio seguro

Esto, a su vez, empuja al alza los rendimientos de los bonos del Tesoro de EE.UU., lo que se considera otro factor que beneficia al Dólar y ejerce presión a la baja sobre el precio del oro, que no rinde. Dicho esto, la reciente inversión de la curva de rendimientos agrava los temores de una inminente recesión y afecta al sentimiento de riesgo mundial. El sentimiento de aversión al riesgo se refleja en un tono más débil en los mercados bursátiles y podría servir de soporte al metal precioso, al menos por ahora. Sin embargo, el trasfondo fundamental parece inclinarse a favor de los bajistas y sugiere que el camino de menor resistencia para el XAU/USD es a la baja. La agenda económica de EE.UU., con las ventas minoristas mensuales y el índice Empire State de manufacturas, está en el punto de mira.

Perspectiva técnica del precio del oro

Desde una perspectiva técnica, la aceptación por debajo de la media móvil simple (SMA) de 50 días añade credibilidad a la perspectiva negativa y apoya las perspectivas de pérdidas más profundas. Además, los osciladores en gráfico diario se mantienen en territorio bajista y aún están lejos de la zona de sobreventa. Por lo tanto, un posterior deslizamiento hacia el soporte intermedio de 1.830$, en el camino hacia la zona de 1.818$-1.817$ y el nivel redondo de 1.800$, parece una clara posibilidad.

Por otro lado, la SMA de 50 días, actualmente en torno a la zona de 1.858$-1.859$, parece actuar como un obstáculo inmediato antes del máximo del día anterior, en torno a la zona de 1.870$-1.871$. Cualquier recuperación adicional podría verse como una oportunidad de venta y corre el riesgo de desvanecerse rápidamente cerca de la barrera de los 1.890$. Dicho esto, algunas compras de continuación por encima del nivel de 1.900$ podrían provocar algún movimiento de cobertura de cortos y elevar el precio del oro a la siguiente resistencia relevante cerca de la zona de 1.925$-1.930$.

Oro niveles clave a vigilar

- El USD/CAD gana terreno el miércoles y alcanza un nuevo máximo semanal.

- La caída de los precios del petróleo crudo psa sobre el CAD y presta soporte al par en medio de una compra sostenida del USD.

- Se necesita una ruptura por encima de la resistencia del canal de tendencia para apoyar las perspectivas de ganancias adicionales.

El par USD/CAD extiende la tardía recuperación del día anterior, desde la zona de 1.3275 en mínimos de una semana y media, y obtiene una fuerte tracción de continuación el miércoles. El par alcanza un nuevo máximo semanal durante la primera mitad de la sesión europea, con los alcistas intentando extender el impulso por encima de la zona de 1.3400.

Los precios del petróleo crudo prolongan esta semana la caída de rechazo desde la SMA de 100 días y permanecen bajo presión por tercer día consecutivo. Esto, a su vez, pesa sobre el CAD, divisa vinculada a los precios de las materias primas. Aparte de esto, la fortaleza generalizada del dólar estadounidense, reforzada por las expectativas de subidas adicionales de tasas por parte de la Fed y el estado de aversión al riesgo, actúa como un viento de cola para el par USD/CAD.

Desde un punto de vista técnico, la continuación de las compras por encima de la zona de 1.3430, o una resistencia marcada por el extremo superior de un canal de tendencia descendente de más de dos meses, sentará las bases para subidas adicionales. El par USD/CAD podría entonces acelerar el impulso hacia la prueba de la zona de resistencia de 1.3470-1.3475, que si se supera marcará una nueva ruptura alcista.

El posterior movimiento alcista debería permitir al par USD/CAD superar el nivel psicológico de 1.3500 y probar la SMA de 100 días, actualmente en torno a la zona de 1.3520. Un movimiento sostenido por encima de esta última podría permitir a los alcistas recuperar el nivel de 1.3600. El impulso podría extenderse hasta la barrera de 1.3645-1.3650 de camino al máximo de diciembre, en torno al nivel redondo de 1.3700.

Por otro lado, cualquier retroceso significativo podría atraer a nuevos compradores cerca de la zona de 1.3330.Más abajo se apuntará al nivel de 1.3300 y los mínimos en torno a 1.3275. Si el par USD/CAD no logra defender dichos niveles de soporte, podría debilitarse aún más hacia el mínimo de noviembre de 2022, en torno a la zona de 1.3230-1.3225.

El par podría caer hasta la zona de 1.3200 y continuar la trayectoria bajista hacia el soporte del canal descendente, actualmente cerca de la zona de 1.3125.

USD/CAD gráfico diario

USD/CAD niveles técnicos adicionales

- El USD/JPY sube por tercer día consecutivo y alcanza un nuevo máximo de varias semanas.

- Las expectativas de nuevas subidas de tasas por parte de la Fed apuntalan al USD y ofrecen soporte al par.

- Esta combinación de factores beneficia al JPY y limita cualquier subida significativa del par.

El par USD/JPY atrae algunas compras cerca de la zona de 132.50 y se vuelve positivo por tercer día consecutivo el miércoles. El par se mantiene en un tono ligeramente positivo durante la primera mitad de la sesión europea y actualmente se sitúa justo por debajo del nivel de 133.50, el nivel más alto desde el 6 de enero.

El dólar estadounidense se mantiene cerca de máximos de varias semanas y sigue estando bien soportado por las expectativas de un mayor endurecimiento de la política monetaria por parte de la Fed, lo que, a su vez, actúa como un viento de cola para el par USD/JPY. Los mercados parecen ahora convencidos de que las tasas de interés se mantendrán altas durante más tiempo como consecuencia de una inflación obstinadamente alta. Las expectativas se vieron reforzadas por la publicación del IPC estadounidense el martes y los comentarios de línea dura de varios miembros del FOMC.

Dicho esto, una combinación de factores parece apuntalar al yen japonés (JPY) y limita cualquier subida significativa para el par USD/JPY, al menos por ahora. El sentimiento de los mercados sigue siendo frágil en medio de la preocupación por las dificultades económicas derivadas del rápido aumento de los costes de endeudamiento. Además, la reciente inversión de la curva de rendimientos agrava los temores de una inminente recesión y afecta al sentimiento de riesgo, lo que, a su vez, beneficia al yen de refugio seguro.

Por otra parte, el nombramiento de Kazuo Ueda como nuevo Gobernador del Banco de Japón alimenta las especulaciones sobre un posible endurecimiento de la política monetaria más pronto que tarde. De hecho, el ex ministro de Finanzas japonés, Eisuke Sakakibara, afirmó que es probable que Ueda mantenga inicialmente una política monetaria estable y que podría subir las tasas en el cuarto trimestre. Esto se considera como otro factor que presta soporte al yen y mantiene a raya al par USD/JPY.

Los participantes del mercado esperan ahora la agenda económica de los Estados Unidos, en la que se publicarán las Ventas Minoristas mensuales y el Índice Empire State de Manufactura más tarde durante la sesión americana. Estos datos podrían influir en la dinámica de los precios del USD, que junto con el sentimiento de riesgo más amplio, debería permitir a los operadores aprovechar algunas oportunidades a corto plazo en torno al par USD/JPY.

USD/JPY niveles técnicos a seguir

La producción industrial de la zona euro cayó un 1.1% en diciembre, empeorando las previsiones de descenso del 0.8% establecidas por el mercado. El dato de noviembre se revisó al alza, pasando del +1 al +1.4% actual.

A nivel interanual, el indicador descendió un 1.7% después de haber crecido un 2.8% en noviembre (cifra revisada al alza desde el 2%). El resultado ha decepcionado las expectativas del consenso, que estimaban una caída del 0.7%. Además, esta es la primera caída vista en la producción industrial anualizada desde julio de 2022.

Por otra parte, la Eurozona publicó el dato de balanza comercial de diciembre. Sin ajustar, el déficit se amplió a -18.1B en diciembre desde los -14.4B previos, empeorando los -8.1B previstos.

Los datos del Índice de Precios al Consumidor (IPC) de enero en Estados Unidos publicados ayer fueron lo más destacado de la semana. Los economistas de Credit Suisse continúan por la senda que han seguido este año tras las cifras de inflación.

El USD/JPY se moverá lentamente hacia 125.00 en lugar de desplomarse

"La fortaleza del USD no es especialmente impresionante. El constructivo entorno de riesgo, los apagados diferenciales de tasas de interés y los poco alentadores cambios en los términos de comercio son probablemente factores que explican el deslucido impulso alcista del USD."

"Esto nos lleva a continuar por la senda que hemos seguido este año, que en efecto consiste en operar dentro del rango EUR/USD, con el objetivo de comprar caídas por debajo de 1.0600 y apuntar a 1.0950, buscando que el USD/JPY se mueva lentamente hacia 125.00 en lugar de desplomarse rápidamente hacia ese nivel, seleccionando divisas específicas como el AUD que tienen algunos motivos para superar el rendimiento, mientras que también se adhieren a los carry plays de largo plazo como el MXN."

Los analistas de Scotiabank ofrecen un anticipo de lo que esperan de los datos de ventas minoristas de Estados Unidos del miércoles.

Comentarios destacados

"Esperamos que las ventas minoristas generales aumenten un +2.2%".

"Los fundamentos del consumidor estadounidense siguen siendo sólidos".

"El mercado laboral está muy ajustado, los aumentos salariales son decentes, la relación deuda-ingresos está en su nivel más bajo en veintidós años, los pagos de la deuda como proporción de los ingresos están en mínimos históricos, los saldos de efectivo son muy elevados después de almacenar estímulos durante la pandemia y los estadounidenses tienen una opción única de refinanciación en un entorno de caída de tasas que bloqueó los mínimos pandémicos para las hipotecas a 30 años".

El sesgo alcista en el USD/JPY parece firme por el momento, comentan Lee Sue Ann, Economista de UOB Group, y Quek Ser Leang, Estratega de Mercados.

Comentarios destacados

Vista a 24 horas: "Esperábamos que el USD/JPY cotizara lateralmente entre 131.50 y 133.00 ayer. Sin embargo, el USD/JPY se movió entre 131.50 y 133.31 antes de cerrar en 133.11 (+0.54%). El impulso alcista se ha fortalecido ligeramente, pero aunque es probable que el USD/JPY suba más, es improbable que la resistencia principal de 134.00 aparezca hoy (hay otro nivel de resistencia en 133.50). El soporte está en 132.40, seguido de 132.00".

Próximas 1-3 semanas: "Hace dos días (13 de febrero, USD/JPY en 131.50), destacamos que las perspectivas para el USD/JPY son mixtas y esperábamos que cotizara en una amplia horquilla de 130.00 y 133.00. Ayer, el USD/JPY alcanzó un máximo de 133.31 antes de cerrar en 133.11 (+0.54%). El impulso alcista parece estar consolidándose y hay margen para que el USD/JPY suba. Dicho esto, la resistencia principal en 134.00 podría no estar a la vista tan pronto. A la baja, una ruptura de 131.40 indicaría que la acumulación de impulso se ha desvanecido."

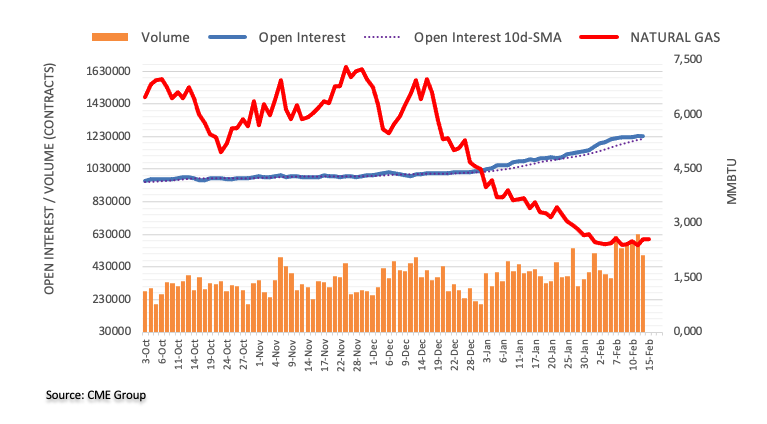

El interés abierto en los mercados de futuros de gas natural revirtió la extensión diaria anterior y se redujo en alrededor de 1.300 contratos el martes, según las lecturas preliminares del CME Group. En la misma línea, el volumen cayó notablemente en alrededor de 127.700 contratos después de tres aumentos diarios consecutivos.

Gas natural: Es probable una mayor consolidación antes de pérdidas adicionales

El repunte de los precios del gas natural del martes se produjo en medio de una contracción del interés abierto y del volumen, lo que apunta a la probabilidad de que una mayor recuperación no parezca favorable a muy corto plazo. La continuación de la actual tendencia limitada en un rango parece probable a corto plazo antes de una posible caída a la zona de 2.00$ por MMBtu.

En su último informe sobre el mercado del petróleo, publicado el miércoles, la Agencia Internacional de la Energía (AIE) afirma que la reapertura de China impulsará la demanda de petróleo en 2023, pero que aún podría haber déficit.

Comentarios adicionales

Las exportaciones rusas de petróleo a la UE disminuyeron en 450.000 bpd en enero.

Las exportaciones rusas de crudo aumentaron en enero en casi 300.000 barriles intermensuales.

La producción rusa de petróleo descendió en enero sólo 160.000 bpd respecto a los niveles anteriores a la guerra.

La producción mundial de petróleo aumentará en 1.2 millones de bpd en 2023, impulsada por los productores no OPEP+.

El repunte del tráfico aéreo subraya el papel central del combustible para aviones en el crecimiento de la demanda en 2023.

El equilibrio entre la oferta y la demanda podría pasar rápidamente a ser deficitario a medida que se recupere la demanda y se cierre parte de la producción rusa.

Suministro mundial de petróleo superior a la demanda durante el primer semestre de 2023.

China representará 900.000 bpd del crecimiento de la demanda de petróleo en 2023 tras la reapertura del COVID-19.

La demanda mundial de petróleo aumentará en 2 millones de bpd en 2023, hasta 101.9 millones de bpd.

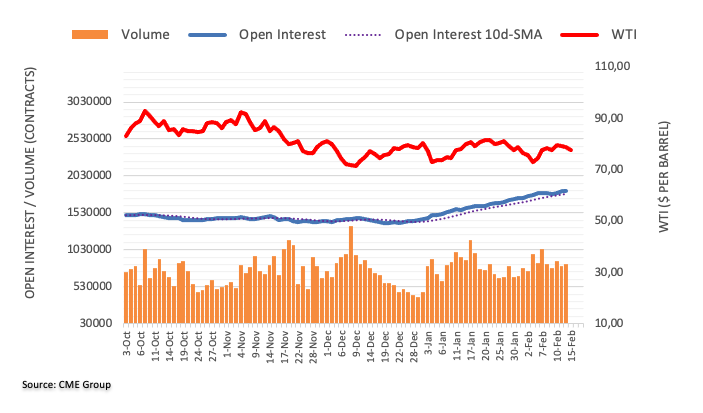

Teniendo en cuenta los datos avanzados de CME Group para los mercados de futuros del Petróleo crudo, el interés abierto subió por tercera sesión consecutiva el martes, ahora en unos 5.500 contratos. El volumen siguió el ejemplo y subió en casi 26.000 contratos, revirtiendo parcialmente la caída diaria anterior.

WTI: Soporte menor cerca de 76.60$

Precios del WTI prolongaron el martes el movimiento semanal a la baja. El descenso diario se debió al aumento del interés abierto y del volumen, y es indicativo de que se avecinan nuevas pérdidas para la materia prima. Dicho esto, la pérdida del soporte menor en 76.58$ (9 de febrero) podría allanar el camino para una caída hasta el mínimo de 2023 en 72.30$ (6 de febrero).

El responsable de política económica del Banco Central Europeo (BCE), Pablo Hernández de Cos, declaró el miércoles que "la retirada de las medidas de soporte fiscal podría hacer más persistente la inflación".

Declaraciones destacadas

"La bajada de los precios del gas acabará provocando una reversión de la transmisión sobre la inflación."

"Los efectos al alza de los precios de la energía y de las materias primas alimentarias podrían seguir siendo significativos en 2023."

"Los datos y la evolución de los precios del gas apuntan a una caída de la inflación en los próximos meses, más acusada de lo previsto en diciembre."

"Los datos recientes sobre la inflación en la zona del euro y algunos de sus principales determinantes son algo alentadores."

El Índice de Precios al Consumo de España ha subido al 5.9% en la lectura anual de enero, situándose dos décimas por encima del 5.7% de diciembre, según informe el Instituto Nacional de Estadística. La cifra empeora el 5.8% esperado por el consenso.

El IPC mensual ha caído un 0.2% en enero después de crecer un 0.2% en diciembre. El mercado esperaba un descenso del 0.3%.

La tasa anual de la inflación subyacente (excluyendo productos energéticos y alimentos no elaborados) aumenta cinco décimas, hasta el 7.5%. Es la más alta desde diciembre de 1986 y sitúa su diferencia con el IPC general en más de un punto y medio.

El Índice de Precios de Consumo Armonizado (IPCA) sitúa su tasa anual en el 5.9%, cuatro décimas superior a la del mes anterior.

Respecto al IPC general, los grupos que destacan por su influencia en el aumento de la tasa anual al 5.9% son:

- Vestido y calzado, con una tasa del 3.6%, casi dos puntos superior a la del mes anterior. Esta evolución se debe a los precios de todos sus componentes descienden este mes menos que en enero de 2022.

- Transporte, que sitúa su tasa en el 5.6%, más de dos puntos superior a la del mes pasado, a causa de la subida de los precios de carburantes y lubricantes, mayor que en enero del año anterior.

- Comunicaciones, cuya variación se sitúa en el 2.3%, más de cuatro puntos por encima de la registrada en diciembre, debido a que los servicios de telefonía suben más que en enero de 2022

Por su parte, entre los grupos con influencia negativa destacan:

- Vivienda, que disminuye su variación casi cuatro puntos, hasta el –8.4%. Destaca en este comportamiento la bajada de la electricidad, mayor que en enero del año pasado.

- Ocio y cultura, cuya variación anual del 2,5%, más de un punto por debajo de la registrada en diciembre, se debe a la bajada de los precios de los paquetes turísticos, mayor que la registrada en enero de 2022.

Esto es lo que hay que saber para operar hoy miércoles 15 de febrero:

Tras la volatilidad del martes, los mercados mantienen su aversión al riesgo a primera hora del miércoles y el dólar estadounidense (USD) conserva su fortaleza frente a sus principales rivales. Los datos de ventas minoristas y producción industrial de enero se publicarán en la agenda económica estadounidense, junto con el índice Empire manufacturero de la Fed de Nueva York y los inventarios empresariales de diciembre. La presidenta del Banco Central Europeo, Christine Lagarde, intervendrá más tarde.

Los datos publicados por la Oficina de Estadísticas Laborales de EE.UU. revelaron el martes que el Índice de Precios al Consumo (IPC) subió un 0.5% mensual en enero, lo que supone su mayor incremento en un mes desde junio. El IPC subyacente, que excluye la volatilidad de los precios de los alimentos y la energía, aumentó un 0.4% en el mismo periodo. Aunque la reacción inicial de los mercados a los datos fue mixta en las primeras horas de la sesión americana, el rendimiento de los bonos del Tesoro estadounidense a 10 años subió por encima del 3.7%, ayudando al dólar a recuperar terreno. Tras las cifras de inflación, la herramienta FedWatch de CME Group muestra que los mercados valoran en más de un 80% la probabilidad de que la Fed opte por una nueva subida de tipos de al menos 25 puntos básicos en mayo.

Como reflejo del mal humor de los mercados, los futuros de los índices bursátiles estadounidenses bajaron entre un 0.4% y un 0.7% a primera hora de la mañana europea del miércoles.

La Oficina de Estadísticas Nacionales del Reino Unido anunció el miércoles que el IPC anual descendió al 10.1% en enero desde el 10.5% de diciembre, frente a la previsión del mercado del 10.3%. Asimismo, el IPC subyacente cayó al 5.8% anual desde el 6.3% de diciembre. Presionado por el debilitamiento de la inflación, el GBP/USD cotiza en territorio negativo cerca de 1.2100 en los primeros compases de la sesión europea.

Durante la sesión asiática, el gobernador del Banco de la Reserva de Australia (RBA), Philip Lowe, afirmó que la inflación seguía siendo demasiado alta y añadió que existe el riesgo de que el RBA no haya hecho lo suficiente con los tipos. A pesar de estos comentarios de línea dura, el par AUD/USD se mantiene bajo una fuerte presión bajista y a estas horas pierde casi un 1% en base diaria, situándose ligeramente por encima de 0.6900.

Impulsado por el aumento de los rendimientos de los Bonos del Tesoro de EE.UU., el USD/JPY alcanzó su nivel más alto en casi cinco semanas y opera modestamente al alza en el día por encima de 133.00. El Primer Ministro de Japón, Fumio Kishida, dijo temprano en el día que espera que el nuevo gobernador del Banco de Japón (BoJ) mantenga una política monetaria adecuada, teniendo en cuenta la economía, la inflación y la situación del mercado.

Tras haber superado 1.0800 en los primeros compases de la sesión americana del martes, el EUR/USD borró sus ganancias para terminar el día plano por debajo de 1.0750. El par se mantiene a la baja a primera hora del miércoles y retrocede hacia 1.0700.

El precio del oro extendió su caída con el rendimiento de los bonos a 10 años de EE.UU. manteniéndose cómodamente por encima del 3.7% durante las horas de comercio asiático del miércoles. El par XAU/USD opera en estos instantes en su nivel más bajo desde principios de enero, por debajo de los 1.850$.

El Bitcoin ganó casi un 2% el martes y parece haber entrado en una fase de consolidación ligeramente por encima de los 22.000$ el miércoles. El Ethereum subió más de un 3% el martes y recuperó los 1500$ tras haber bajado en los dos días anteriores. A primera hora del miércoles, el par ETH/USD se mueve lateralmente en un estrecho rango en torno a los 1.550$.

El Índice de Precios al Consumo (IPC) de Reino Unido se desaceleró en la lectura anual de enero al 10.1% desde el 10.5% de diciembre, situándose por debajo del 10.3% estimado. La inflación se modera a su nivel más bajo desde septiembre, cuando también fue del 10.1%.

La inflación mensual ha caído un 0.6% en enero, aumentando el descenso del 0.4% previsto después de crecer un 0.4% en diciembre. Esta es la primera caída vista por el indicador en un año, desde enero de 2022, y la mayor registrada desde enero de 2019.

El IPC subyacente, que excluye variantes volátiles como los alimentos y la energía, ha bajado cinco décimas, moderándose al 5.8% desde el 6.3% previo y mejorando el 6.2% estimado.

GBP/USD reacción

El GBP/USD ha caído 55 pips tras los datos, deslizándose por debajo de 1.2100 a 1.2085, nuevo mínimo de dos días. Al momento de escribir, el par cotiza sobre 1.2097, perdiendo un 0.65% diario.

En opinión de Lee Sue Ann, economista de UOB Group, y Quek Ser Leang, estratega de mercados, se espera que el EUR/USD cotice entre 1.0655 y 1.0815 en las próximas semanas.

Perspectiva 24 horas: "En el Comercio de Nueva York de ayer, el EUR saltó a un máximo de 1.0805 y luego cayó brusca y rápidamente a 1.0705 antes de operar con oscilaciones durante el resto de la sesión. El euro podría seguir operando de esta manera, probablemente dentro de un rango de 1.0695/1.0775".

Próximas 1-3 semanas: "Ayer, el euro superó brevemente nuestro nivel de resistencia fuerte de 1.0800 (máximo de 1.0804). La superación de esta resistencia indica que la debilidad del EUR de principios de la semana pasada ha llegado a su fin. Los movimientos actuales de los precios son probablemente las primeras etapas de una fase de consolidación y se espera que el euro cotice entre 1.0655 y 1.0815".

Los datos preliminares de CME Group para los mercados de futuros del oro indicaron que los operadores prolongaron la tendencia bajista una sesión más el martes, esta vez en sólo 121 contratos. El volumen, en cambio, invirtió dos retrocesos diarios seguidos y aumentó en unos 83.600 contratos.

Oro: Comienza a perfilarse una caída hasta los 1.800$

La acción de los precios en torno al oro no fue concluyente y avanzó marginalmente el martes. Este movimiento se produjo en un contexto de reducción del interés abierto y deja la puerta abierta a la continuación de la caída con el objetivo inmediato en la zona clave de los 1800$ por onza troy.

©2000-2026. Todos los derechos reservados.

El sitio es administrado por Teletrade D.J. LLC 2351 LLC 2022 (Euro House, Richmond Hill Road, Kingstown, VC0100, St. Vincent and the Grenadines).

La información presentada en el sitio, no es una base para tomar decisiones de inversión y es proporcionada sólo con fines informativos.

La empresa no atiende ni presta servicio a clientes residentes en Estados Unidos, Canadá y los países incluidos en la lista negra del FATF.

La realización de operaciones comerciales en los mercados financieros con instrumentos financieros de margen, abre grandes oportunidades y permite a los inversores que estén dispuestos a correr riesgos a obtener altos rendimientos, pero al mismo tiempo conlleva un nivel de riesgo de pérdidas potencialmente alto. Por lo tanto, antes de comenzar a comercializar, se debe tomar de manera responsable a la cuestión de elegir la estrategia de inversión correspondiente, teniendo en cuenta los recursos disponibles.

Uso de información: al usar completamente o parcialmente los materiales del sitio, el enlace a TeleTrade como fuente de información es obligatorio. El uso de materiales en Internet debe ir acompañado de un hipervínculo al sitio teletrade.org. Importación automática de materiales e información del sitio está prohibida.

Para cualquier duda o pregunta, póngase en contacto con pr@teletrade.global.