- Análisis

- Noticias y herramientas

- Noticias del mercado

Noticias de mercados

Lo que hay que tener en cuenta el miércoles 17 de agosto:

El martes prevaleció la cautela, ya que el foco de atención sigue estando en una posible recesión mundial. El dólar mantuvo su dominio a pesar de un breve impulso al principio de la sesión americana.

El par EUR/USD amplió su caída semanal hasta 1.0121 y terminó la jornada en torno a 1.0160. La crisis energética europea sigue en el ojo del huracán, mientras la Unión pretende alcanzar un acuerdo nuclear con Irán. Mientras tanto, Alemania tiene previsto aplazar el cierre de las tres últimas centrales nucleares del país.

El GBP/USD cotiza en torno a 1.2090 tras la publicación de unos datos de empleo en el Reino Unido poco impresionantes. La tasa de desempleo de la OIT se mantuvo en el 3.8% en los tres meses de junio,

El par USD/CAD bajó y terminó la jornada en 1.2840. El gobernador del Banco de Canadá, Macklem, afirmó que la inflación podría haber alcanzado su punto máximo tras la publicación del índice de precios al consumo de julio, que aumentó menos de lo previsto.

El par AUD/USD terminó la jornada sin cambios, en torno a 0.7020.

El dólar se apreció frente a sus rivales de refugio, con el USD/CHF cotizando en torno a 0.9500 y el USD/JPY en torno a 134.20.

El oro bajó ligeramente, y ahora opera en 1.777$ la onza troy. Los precios del petróleo bajaron con firmeza, y el WTI cotiza a 86.30$ el barril.

Los rendimientos del Tesoro avanzaron, y la curva de rendimiento sigue invertida. El rendimiento de los bonos del Tesoro a 10 años se sitúa actualmente en el 2.81%.

Wall Street se muestra mixto, con el DJIA registrando importantes ganancias, el S&P 500 subiendo modestamente y el Nasdaq Composite cediendo algo de terreno.

El calendario macroeconómico se volverá más interesante el miércoles, con las cifras de los salarios australianos, el PIB de la UE y las Minutas de la reunión del FOMC de EE.UU.

- El USD/CHF extiende sus ganancias semanales y borra las pérdidas de la semana pasada, subiendo un 1%.

- El USD/CHF apunta más alto y podría probar la EMA de 20 días; de lo contrario, las pérdidas se extenderán hacia 0.9400.

El USD/CHF sube por segundo día consecutivo, ampliando la brecha entre la EMA de 200 días y el tipo de cambio, por cortesía de la amplia fortaleza del dólar estadounidense, apuntalada por los altos rendimientos de los bonos del Tesoro de EE.UU., en la mitad de la sesión americana. En el momento de redactar este informe, el USD/CHF cotiza a 0.9501, con una subida del 0.55%.

Análisis del precio del USD/CHF: Perspectiva técnica

El USD/CHF está a punto de probar la línea de tendencia superior de un canal descendente. Vale la pena señalar que, aunque una serie sucesiva de máximos y mínimos más bajos confirman que el par está en una tendencia bajista, el fracaso de los vendedores para capturar la EMA de 200 días en 0.9431 expuso al par a la presión de compra. Por lo tanto, el USD/CHF subió, desde los mínimos de varios meses por debajo de 0.9400, hacia los niveles de precios actuales.

Si los compradores del USD/CHF quieren recuperar el control, necesitan superar la línea de tendencia superior del canal, que también se cruza con la EMA de 20 días en 0.9549. Una vez superada, esto allanaría el camino hacia la EMA de 100 días en 0.9631, seguida de la EMA de 50 días en 0.9651.

Por otro lado, si la divisa cae y cierra por debajo de 0.9500, esto podría allanar el camino hacia nuevas pérdidas. Por lo tanto, el primer soporte del USD/CHF sería el mínimo del 16 de agosto en 0.8445, seguido de la EMA de 200 días en 0.9431 y el mínimo anual en 0.9370.

Niveles técnicos

- El precio del oro está cayendo por la subida de los rendimientos de Estados Unidos y el apetito de riesgo.

- Los datos de la vivienda en EE.UU. siguen empeorando, lo que se suma al índice manufacturero de la Fed de Nueva York del lunes, que reaviva los temores de recesión.

- Los inversores están pendientes de las actas de la última reunión del FOMC del miércoles y de los nuevos portavoces de la Fed.

El precio del oro cae debido a un repunte de los rendimientos de los bonos del Tesoro de EE.UU., en medio de un sentimiento de mercado mixto, con las acciones de la UE y de EE.UU. divididas entre ganadores y perdedores al comenzar la sesión americana. Mientras tanto, los datos económicos mixtos de EE.UU. hacen que los operadores sigan evaluando las perspectivas económicas de EE.UU. a corto y medio plazo. En el momento de redactar este informe, el XAU/USD cotiza a 1.776,72$ la onza troy.

El XAU/USD cae por la subida de los rendimientos de los bonos de EE.UU. en medio de datos mixtos de EE.UU.

El oro se ve presionado por una ligera mejora del sentimiento. Mientras tanto, la producción industrial de EE.UU. subió por primera vez en tres meses, con una lectura del 0.6% intermensual, apuntalada por los vehículos de motor, que se beneficiaron de las mejoras en el suministro de chips. Anteriormente, los permisos de construcción y los inicios de construcción de viviendas se desplomaron, con un descenso del -1.3% intermensual y del -9.6% intermensual, respectivamente, lo que indica que los aumentos del tipo de interés de los fondos federales (FFR) están haciendo mella en el mercado inmobiliario.

Además, una lectura desalentadora en los bancos regionales de la Reserva Federal, encabezada por el índice Empire State de la Fed de Nueva York, dibuja un panorama desolador de una próxima recesión en los Estados Unidos.

Aparte de esto, los rendimientos del Tesoro estadounidense, un viento en contra para el precio del metal amarillo, están subiendo, liderados por el corto plazo de la curva. El rendimiento de los bonos del Tesoro de EE.UU. a 10 años se sitúa en el 2,851%, con una subida de seis puntos básicos, borrando las pérdidas del lunes.

Por su parte, el índice del dólar, un indicador del valor del USD frente a una cesta de pares, se mantiene casi plano en 106.473, con un ligero descenso del 0.02%,

Qué hay que vigilar

En la agenda económica de EE.UU. se publicarán las actas del Comité de Mercado Abierto de la Reserva Federal de EE.UU. de su última reunión y la Fed hablará, encabezada por Esther George de la Fed de Kansas City y Neil Kashkari de la Fed de Minnesota.

Análisis del precio del oro (XAU/USD): Perspectiva técnica

Desde la perspectiva del gráfico diario, el XAU/USD tiene un sesgo neutral, aferrándose por debajo de la EMA de 50 días en 1.780$. Cabe destacar que el RSI apunta a la baja, acercándose a la línea media de 50, y la EMA de 100 días cruzó por debajo de la EMA de 200 días, lo que podría agravar un movimiento a la baja. Sin embargo, a menos que los vendedores recuperen la EMA de 20 días en 1.760,70$, la consolidación en la zona de 1.780$ a 1.810$ está prevista.

- El GBP/USD avanza con firmeza hacia la confluencia/DMA de 20-50 en torno a 1.2110.

- La producción industrial de EE.UU. sorprende al alza, mientras que los datos de la vivienda siguen empeorando.

- Las cifras de empleo en el Reino Unido fueron mejores de lo esperado, lo que refuerza los argumentos a favor de una subida de tipos del Banco de Inglaterra de 50 puntos básicos.

El GBP/USD rompe tres días de pérdidas y se acerca a 1.2100 mientras el USD comienza a debilitarse, en medio de la sesión americana, por cortesía de los temores de recesión que resurgen con los datos estadounidenses que muestran signos de desaceleración económica.

El GBP/USD cotiza a 1.2081, después de haber tocado un mínimo diario en 1.2007, durante la sesión europea, pero se recuperó con las modestas cifras de empleo del Reino Unido y recuperó la zona de 1.2050.

En cuanto a los datos, la Reserva Federal de EE.UU. informó de que la producción industrial de julio aumentó un 0.6% intermensual, apoyada por los vehículos de motor, impulsada por la disminución de las interrupciones en la cadena de suministro. Antes de la apertura de Wall Street, los permisos de construcción de viviendas y los inicios de viviendas de julio se desplomaron, lo que indica el continuo deterioro del mercado de la vivienda, espoleado por la subida de los tipos hipotecarios.

Además, el lunes el índice manufacturero Empire State de la Reserva Federal de Nueva York correspondiente a agosto cayó hasta el territorio de la contracción, al situarse en -31.1, por debajo del 5 estimado.

El GBP/USD reaccionó a ello, superando la EMA de 20 días, ampliando sus ganancias y alcanzando un máximo diario en 1.2117.

Por el lado del Reino Unido, los datos de empleo fueron mejores de lo estimado, con un cambio en el recuento de solicitantes, que cayó en 10.000, mejor que los 32.000 estimados, mientras que la tasa de desempleo se situó en el 3,8%. A pesar de que los datos muestran signos de un mercado laboral robusto, se espera que el Banco de Inglaterra suba los tipos en su próxima reunión en 50 puntos básicos, sin tener en cuenta la proyección de que la economía del Reino Unido podría entrar en recesión a finales de año.

Por otra parte, el espectro político no ha sido un motor de la libra esterlina. Sin embargo, las próximas elecciones de septiembre podrían aumentar la volatilidad en el GBP/USD, y dependiendo de quién sea elegido como Primer Ministro, probablemente veremos la primera reacción del par.

Qué hay que tener en cuenta

El miércoles, en el calendario económico del Reino Unido se publicará el Índice de Precios al por Menor y las cifras de inflación del consumidor y del productor. En Estados Unidos se publicarán las ventas minoristas de julio, junto con las Minutas de la última reunión del FOMC y los discursos de la Fed.

Niveles técnicos clave del GBP/USD

- El USD/TRY se suma a las ganancias del lunes cerca de la marca de 18.00.

- La consolidación actual sigue teniendo como tope los 18.00.

- Se espera que el CBRT mantenga el statu quo actual.

La lira se deprecia aún más y motiva al USD/TRY a desafiar una vez más el extremo superior del rango actual justo por debajo de la vara de 18.00 el martes.

USD/TRY mira ahora hacia el CBRT

El USDS/TRY se anota la segunda sesión consecutiva con ganancias gracias a la continuación del sesgo comprador en el USD, siempre en medio de un persistente tono de aversión al riesgo y ayudado además por el aumento de los rendimientos estadounidenses.

Mientras tanto, se espera que la lira siga siendo objeto de atención antes de la decisión sobre los tipos de interés que tomará el Banco Central de Turquía (CBRT) a finales de la semana. Sin embargo, el consenso entre los inversores es que el banco central se mantendrá al margen y no modificará el tipo de interés de los repos a una semana en el 14.00%.

Qué hay que tener en cuenta en torno a la TRY

El sesgo alcista del USD/TRY se mantiene sin cambios y sigue en curso para volver a visitar la zona clave de 18.00.

Mientras tanto, se espera que la cotización de la lira siga oscilando en torno a la evolución de los precios de la energía y las materias primas -que están directamente correlacionados con los acontecimientos de la guerra en Ucrania-, las tendencias generales de apetito por el riesgo y la trayectoria de los tipos de la Fed en los próximos meses.

Los riesgos adicionales a los que se enfrenta la divisa turca también provienen del patio interior, ya que la inflación no da señales de remitir (a pesar de haber subido menos de lo previsto en julio), los tipos de interés reales siguen atrincherados en cifras negativas y la presión política para que el CBRT se incline por los tipos de interés bajos sigue siendo omnipresente. Además, no parece haber un plan B para atraer divisas en un contexto en el que las reservas de divisas del país disminuyen día a día.

Niveles técnicos

Hasta ahora, el par está ganando un 0.13% en 17.9604 y se enfrenta al objetivo inmediato de 17.9874 (máximo del 3 de agosto de 2022) secundado por 18.2582 (máximo histórico del 20 de diciembre) y luego 19.00 (nivel redondo). Por otro lado, una ruptura de 17.1903 (mínimo semanal del 15 de julio) allanaría el camino hacia 16.3438 (SMA de 100 días) y, finalmente, 16.0365 (mínimo mensual del 27 de junio).

- El USD/JPY gana una fuerte tracción positiva el martes y se respalda en una combinación de factores.

- Las expectativas halagüeñas de la Fed y el aumento de los rendimientos de los bonos estadounidenses siguen apuntalando al dólar y actuando como viento de cola.

- La divergencia en la política de la Fed y el Banco de Japón pesa sobre el yen, aunque los temores a la recesión podrían limitar las pérdidas más profundas.

- Además, los inversores preferirán esperar a la publicación de las actas de la reunión del FOMC del miércoles.

El par USD/JPY se respalda en su movimiento positivo intradía y sube hasta la zona de 134.65-134.70, es decir, un máximo de cuatro días durante los inicios de la sesión americana.

El dólar estadounidense prolonga su recuperación desde el mínimo de un mes alcanzado tras la publicación del IPC de EE.UU., que fue más suave, y gana tracción por tercer día consecutivo el martes. El impulso empuja al dólar a un nuevo máximo mensual y actúa como viento de cola para el par USD/JPY.

Los recientes comentarios agresivos de varios funcionarios de la Fed sugieren que el banco central estadounidense mantendrá su política de ajuste. Esto, junto con un repunte en los rendimientos de los bonos del Tesoro de los Estados Unidos, continúa apuntalando al dólar y sigue apoyando el fuerte movimiento alcista del par USD/JPY.

Además, la gran divergencia entre la política monetaria de la Reserva Federal y el Banco de Japón está alejando los flujos del yen japonés y proporcionando un impulso adicional a los precios al contado. Conviene recordar que el Banco de Japón ha dicho en repetidas ocasiones que mantendrá su política monetaria ultra-laxa.

Dicho esto, el estado de ánimo cauteloso que prevalece en los mercados -en medio de la creciente preocupación por una desaceleración económica mundial- da cierto soporte al yen, que es un refugio seguro. Este podría ser el único factor que podría frenar a los toros de hacer nuevas apuestas y limitar las ganancias del par USD/JPY.

Los operadores también podrían preferir mantenerse al margen antes de las actas del FOMC, que se publicarán el miércoles. Los inversores buscarían pistas sobre la posibilidad de una subida de tipos de 75 puntos básicos en septiembre, lo que influiría en el dólar y daría un nuevo impulso direccional al par USD/JPY.

Niveles técnicos

La producción industrial de Estados Unidos creció un 0.6% en la lectura mensual de julio, por encima del 0.3% esperado y del 0% de junio (cifra revisada desde -0.2%). Esta es la primera subida vista en los últimos tres meses.

La producción manufacturera aumentó un 0.7% tras haber caído un 0.4% en cada uno de los dos meses anteriores. La producción de vehículos de motor y piezas subió un 6.6%, mientras que la producción de otras fábricas aumentó un 0.3%. El índice de la minería aumentó un 0.7%, mientras que el índice de los servicios públicos disminuyó un 0.8%.

Por su parte, la capacidad de utilización alcanzó un 80.3%, superando el 80.1% previsto y el 79.9% previo (revisado desde el 80%).

- El USD/CAD baja y actualiza el mínimo diario durante los inicios de la sesión americana.

- Los datos macroeconómicos mixtos de Canadá y EE.UU. no logran dar un impulso significativo al par.

- El telón de fondo fundamental apoya las perspectivas de la aparición de algunas compras en la caída.

El par USD/CAD fue testigo de algunas ventas durante el inicio de la sesión americana y actualiza su mínimo diario en reacción a los datos macroeconómicos de Estados Unidos y Canadá. El par cotiza actualmente con modestas pérdidas intradía, justo por debajo de 1.2900.

Un modesto rebote de los precios del crudo parece apuntalar al loonie vinculado a las materias primas y actuar como viento en contra del par USD/CAD. El par baja y parece no verse afectados por las cifras de la inflación al consumidor canadiense. Statistics Canada informó de que el IPC canadiense se desaceleró hasta el 7.6% interanual en julio desde el 8.1% del mes anterior. Y lo que es más importante, el IPC subyacente del Banco de Canadá, que excluye los precios volátiles de los alimentos y la energía, se redujo inesperadamente al 6.1% interanual desde el 6.2% de junio.

Esto, junto con algunas compras de dólares estadounidenses por tercer día consecutivo, debería ofrecer cierto soporte al par USD/CAD. De hecho, el dólar sube a un nuevo máximo mensual y sigue recibiendo apoyo de las expectativas de que la Fed mantenga su política de ajuste. Además, el aumento de los rendimientos de los bonos del Tesoro de los Estados Unidos y los temores de recesión compensan los datos mixtos del mercado de la vivienda de los Estados Unidos y favorecen a los alcistas del dólar, respaldando las perspectivas de aparición de algunas compras a la baja en torno al par.

Los operadores, por su parte, podrían abstenerse de hacer apuestas agresivas antes de las actas de la reunión de política monetaria del FOMC, que se publicarán el miércoles. Los mercados han descontado al menos una subida de tipos de la Fed de 50 puntos básicos en la reunión de septiembre, y las actas se analizarán en busca de pistas sobre la posibilidad de un movimiento mayor, de 75 puntos básicos. Por lo tanto, sería prudente esperar a que se produzca un fuerte seguimiento de las ventas antes de confirmar que la reciente recuperación desde el mínimo de dos meses alcanzado la semana pasada ha seguido su curso.

Niveles técnicos

- Índice de Precios al Consumidor sube 0.1% en julio.

- Inflación subyacente acelera a 0.5%, por debajo de lo esperado.

- El loonie se aprecia en forma modesta a lo largo del mercado tras el dato.

El Índice de Precios al Consumidor (IPC) subió en julio 0.1% en Canadá, en línea con lo esperado. En junio había subido 0.3%. La tasa anual descendió desde el máximo en 39 años de 8.1% a 7.6%. Fue la suba mensual más baja desde diciembre de 2021 y la primera desaceleración en la tasa anual en más de un año.

El IPC subyacente avanzó 0.5% en julio, por debajo del 0.6% del consenso del mercado y mayor al 0.3% de junio. Con respecto a doce meses tras la suba fue de 6.1%, por debajo del 6.7% esperado y menor al 6.2% de junio.

El USD/CAD pasó de operar en torno a 1.2900 a caer hasta 1.2880, pero luego del impacto inicial se estaba acercado a 1.2900 nuevamente. En el mismo momento se publicó el reporte de permisos de construcciones y de inicio de viviendas de julio de EE.UU.

- La plata pierde terreno por segundo día consecutivo y desciende a mínimos de una semana.

- La caída marca una ruptura bajista por debajo de un rango de cotización de una semana.

- Los osos todavía tienen que esperar a una ruptura sostenida por debajo de 20.00$ antes de hacer nuevas apuestas.

La plata es testigo de las ventas por segundo día consecutivo el martes y cae por encima de un mínimo de una semana, en torno al nivel psicológico de 20.00$ durante la mitad de la sesión europea.

El descenso se produce tras el fracaso de la semana pasada cerca del 61.8% del nivel Fibonacci de la caída de 22.52$ a 18.15$ y marca una ruptura bajista por debajo de un rango de cotización de una semana. Además, la aceptación por debajo del nivel del 50% del nivel Fibonacci y de la SMA de 50 días apoya las perspectivas de un nuevo movimiento de depreciación para el XAG/USD.

Dicho esto, los osciladores en el gráfico diario -aunque han ido perdiendo tracción- aún no confirman la perspectiva negativa. Esto hace que sea prudente esperar a una debilidad sostenida por debajo de 20.00$ antes de hacer nuevas apuestas bajistas y posicionarse para una posterior caída por debajo del 38.2% del nivel Fibonacci, alrededor de la región de 19.80$.

El siguiente soporte relevante se sitúa cerca de la zona de 19,55 dólares (el mínimo de la semana pasada), que ahora debería actuar como punto clave. Una ruptura convincente por debajo cambiaría el sesgo a favor de los operadores bajistas y expondría el 23.6% del nivel Fibonacci, en torno a la región de 19.20$-19.15$. El XAG/USD podría llegar a caer hasta los 19.00$.

Por otro lado, el nivel de Fibo. 50%, alrededor de la zona de 20.35$, ahora parece actuar como una fuerte resistencia inmediata. Cualquier movimiento posterior al alza podría atraer nuevas ventas cerca de la zona horizontal de 20.65$. Esto, a su vez, debería mantener una tapa en cualquier ganancia adicional para el XAG/USD cerca del 61.8% del nivel Fibonacci, alrededor de la región de 20.85$.

Gráfico diario de la plata

-637962486619829804.png)

Niveles técnicos clave

- Futuros de Wall Street en rojo, mercados europeos en verde.

- El dólar se aprecia nuevamente, en máximos semanales.

- Los metales siguen bajo presión, XAU/USD prueba niveles cerca de 1770$.

Mientras en Europa los mercados están subiendo, en EE.UU. los futuros apuntan a una apertura en negativo con pérdidas moderadas. El dólar sigue avanzando, mientras que los metales están bajo presión.

El rally sigue saludable

Las acciones en EE.UU. están en positivo y van por el momento camino a la quinta ganancia semanal consecutiva. Los principales índices bursátiles están en máximos desde mayo. El Dow Jones ganó el lunes 0.45%, cerrando sobre la media móvil de 200 días. En la previa del martes, los futuros del S&P caen 0.22% y los del Nasdaq pierden 0.18%. En Londres, el FTSE 100 gana 0.57%, en Frankfurt el DAX sube 0.59% y en París el CAC 40 trepa 0.34%.

El rally todavía luce saludable, aunque muy prolongado con riesgos crecientes. El último impulso vino por el lado de los datos que muestran que la inflación podría haber alcanzado un pico en EE.UU. El martes en Europa se conoció una caída a nuevos mínimos en el índice ZEW de la Eurozona y de Alemania. En el Reino Unido se conoció un incremento en los empleos de 160.000 en tres meses hasta junio, debajo de los 268.000 esperado; mientras que la tasa de desempleo se mantuvo en 3.8%. En EE.UU. se publicarán datos de producción industrial y de inicio de viviendas, y en Canadá en Índice de Precios al Consumidor de julio. El miércoles se conocerán las minutas de la Reserva Federal.

Entre las empresas que presentarán resultados el martes están Home Depot, Agilent y Target. Walmart informó las ventas subieron más del 8% pero se redujeron las ganancias en el segundo trimestre; las cifras superaron las expectativas y en el premarket las acciones suben 3.45%.

El dólar está subiendo en casi todos los frentes el martes. El DXY va camino a probar el máximo mensual y se aprecia por tercera jornada en forma consecutiva. El EUR/USD está cerca del mínimo de agosto, por debajo de 1.0130, el GBP/USD próximo a 1.2000 y el USD/JPY en máximos en seis días sobre 134.00. El avance del dólar también se da frente a las de mercados emergentes.

Los precios del petróleo están rebotando tras la fuerte caída del lunes. El barril de WTI consiguió sostenerse sobre los mínimos de agosto, pero de ceder la zona de 87.00$, la presión bajista aumentaría.

Los metales siguen en retroceso. El oro está probando mínimos en días en 1773$ y el plata está por perder 20.00$. Las criptomonedas suben modestamente en general el martes. El BitCoin está luchando por sostenerse sobre 24.000$, tras el rechazo sobre 25.000$.

Los rendimientos de los bonos del Tesoro están subiendo en forma modesta el martes, con la tasa a 10 años en 2.80, la de 30 años en 3.10%; ambos tramos muy lejos del pico reciente.

Niveles técnicos

- El dólar sube nuevamente y contribuye a hacer retroceder el oro.

- XAUUSD sigue con la corrección tras ser rechazado desde 1800$.

El oro está cayendo por segunda jornada en forma consecutiva, prolongando la corrección desde máximos en un mes y tras no poder sostener sobre 1800$. El metal amarillo marcó mínimos diarios en 1773$, apenas por encima del mínimo del lunes.

La zona de 1774$ está pasando a ser un soporte importante de corto plazo que de ceder, podría llevar a más bajas, con el siguiente nivel en la zona de 1766$ y luego el mínimo de agosto en 1753$. En la dirección contraria, 1785$ emerge como la primera barrera. De recuperar niveles sobre 1790$ el oro aliviaría la presión bajista actual.

El retroceso del oro se da ante una suba generalizada del dólar. El DXY sigue con el rebote y avanza por tercera sesión consecutiva. Está operando panes por debajo de 107.00, por probar los máximos del presente mes. Los futuros de Wall Street apuntan a una apertura en negativo.

El retroceso en los rendimientos de los bonos del Tesoro puede ser un factor que limita las bajas del metal amarillo. La tasa a 10 años de EE.UU. está en 2.79%, y la de 30 años en 3.08%.

El calendario económico se muestra liviano el martes, con el dato de producción industrial y el de inicio de viviendas. El miércoles se darán a conocer las minutas de la última reunión de la Reserva Federal.

Niveles técnicos

La caída de los precios del petróleo crudo ayudó a que el USD/CAD subiera por encima de 1.2900 el lunes, después de haber estado pesando con fuerza sobre el dólar canadiense. Sin embargo, para los analistas de ING, el endurecimiento del BoC podría empujar el par por debajo de 1.25 a finales de 2022, a menos que el petróleo sufra otra gran corrección.

A la espera de algún efecto de arrastre

"El Banco de Canadá subió 100 puntos básicos en la última reunión, pero esperamos un ritmo más moderado de endurecimiento a partir de ahora. Nuestro caso base es una subida de 50 puntos básicos en septiembre (los mercados actualmente calculan 58 puntos básicos)".

"El endurecimiento anticipado del BoC debería dejar al dólar canadiense con cierta ventaja de arrastre, pero aún esperamos que dicha ventaja se materialice plenamente más allá del corto plazo, una vez que el sentimiento de los mercados se haya estabilizado".

"Salvo otra gran corrección de los precios del petróleo, todavía parece posible un movimiento por debajo de 1.25 para finales de año en el USD/CAD".

El índice ZEW de sentimiento económico de Alemania se ha desplomado a -55.3 puntos en agosto frente a los -53.8 previos y esperados por el mercado. Este es su peor resultado desde octubre de 2008.

El ZEW de situación actual germano también ha retrocedido, situándose en -47.6 desde los -45.8 previos. Aunque es el peor resultado registrado desde abril de 2021, ha mejorado las expectativas del mercado, que esperaban un descenso a -48.

El ZEW de sentimiento económico de la zona euro ha caído 3.8 puntos en agosto, retrocediendo a -54.9 desde los -51.1, muy por debajo de los -42.5 esperados. Esta es la lectura más baja vista en el indicador desde noviembre de 2011.

EUR/USD Reacción

El EUR/USD ha reaccionado a la baja tras los datos y ha caído a nuevos mínimos de casi dos semanas en 1.0125. Al momento de escribir, el par cotiza sobre 1.0136, perdiendo un 0.25% diario.

Como el Banco de Inglaterra (BoE) está actuando probablemente con demasiada cautela y la elección del nuevo primer ministro podría causar un poco más de nerviosismo en los mercados, la libra esterlina va a seguir bajo presión, informan los economistas de Commerzbank.

Las elecciones pueden pesar sobre la libra

"Las preocupaciones sobre la economía - después de todo, el BoE espera una recesión el próximo año - parecen impedir que el Banco de Inglaterra aplique una política monetaria realmente activa para luchar contra la inflación. Esto debería hacer que la libra sea poco atractiva desde el punto de vista de los inversores".

"La libra podría seguir bajo presión de depreciación mientras las perspectivas de que Liz Truss gane las elecciones sigan siendo favorables".

El diario estadounidense Washington Post publicó un artículo el martes, citando que las autoridades chinas ordenaron a las fábricas suspender la producción en varias regiones de manufactura importantes para preservar la electricidad, mientras el país se enfrenta a la peor ola de calor en seis décadas.

Comentarios destacados

"La provincia de Sichuan, donde viven más de 80 millones de personas, anunció el lunes que las fábricas de 19 ciudades y prefecturas detendrían sus operaciones hasta el sábado para preservar la electricidad para uso de la población".

"Otras zonas del sur de China también han ordenado priorizar la electricidad para hacer funcionar los aires acondicionados".

Jin Xiandong, portavoz de la Comisión Nacional de Desarrollo y Reforma (CNDR), dijo el martes que China estaba teniendo que depender más del carbón para obtener energía, ya que la ola de calor y la sequía estaban reduciendo significativamente la producción hidroeléctrica.

Esto es lo que hay que saber para operar hoy martes 16 de agosto:

El dólar se mantiene relativamente tranquilo a primera hora del martes, mientras los mercados esperan el próximo catalizador importante. El Índice del Dólar ganó más de un 1% en la recuperación de dos días que comenzó el viernes y fue visto por última vez moviéndose lateralmente cerca de 106.50. En la agenda económica europea se publicarán los resultados de la encuesta ZEW de la zona euro y de Alemania. En la segunda mitad del día, la Oficina del Censo de EE.UU. publicará los datos de viviendas iniciadas y permisos de construcción de julio. Mientras tanto, los mercados siguen mostrándose cautelosos en la mañana europea, con los futuros de los índices bursátiles estadounidenses perdiendo entre un 0.06% y un 0.16%. Por último, el rendimiento de los bonos del Tesoro estadounidense a 10 años se mantiene estable por debajo del 2.8%.

Aunque los flujos de refugio seguro dominaron los mercados financieros durante la mayor parte de la jornada del lunes, los principales índices de Wall Street consiguieron cerrar el día con una modesta subida. La Comisión Nacional de Desarrollo y Reforma (CNDR) de China, encargada de la planificación estatal, anunció múltiples medidas para evitar los temores de recesión: "Nos comprometemos a mantener la economía dentro de unos límites razonables". Según Reuters, la CNDR aprobó 65 proyectos de inversión en activos fijos por un total de 1.028 billones de yuanes de enero a julio y aprobó 8 proyectos de inversión en activos fijos por un total de 236.800 millones de yuanes en julio. Sin embargo, el índice compuesto de Shanghái se mantuvo plano en el día al cierre de esta edición.

El AUD/USD perdió cerca de 100 pips el lunes y fracasó al intentar un rebote. Durante la sesión asiática, las Minutas de la reunión del Banco de la Reserva de Australia (RBA) mostraron que los responsables de la política monetaria estaban dispuestos a tomar nuevas medidas de endurecimiento. Sin embargo, el RBA reiteró que no seguían una senda preestablecida. En el momento de redactar este informe, el par pierde un 0.15% y se sitúa en 0.7015 en el día.

La caída de los precios del petróleo crudo pesó sobre el dólar canadiense el lunes y el USD/CAD superó los 1.2900. Presionado por el empeoramiento de las perspectivas de la demanda y la posibilidad de que el petróleo iraní entre en el mercado, el barril de West Texas Intermediate cayó más de un 4% el lunes antes de recuperarse hacia los 88.50 dólares el martes. Más adelante en la sesión, Statistics Canada publicará los datos del Índice de Precios al Consumo de julio.

Tras la fuerte caída del lunes, el EUR/USD se mantiene tranquilo cerca de 1.0150 a primera hora del martes.

El GBP/USD cayó a su nivel más débil en más de una semana en 1,2035 durante el horario de comercio asiático del martes. Aunque el par consiguió recuperarse hasta 1.2050, le cuesta coger impulso de recuperación.

El USD/JPY fluctuó en un rango relativamente amplio el lunes, pero cerró el día prácticamente sin cambios cerca de 133.50. El par está teniendo dificultades para hacer un movimiento decisivo en cualquier dirección a principios del día.

El oro sufrió fuertes pérdidas y cayó hacia los 1.770 dólares el lunes. Con el rendimiento de los bonos a 10 años de EE.UU. bajando durante las horas de comercio americano, el XAU/USD subió ligeramente y se estabilizó cerca de los 1.780$.

El Bitcoin tuvo dificultades para aprovechar las ganancias de la semana anterior el lunes y parece haber entrado en una fase de consolidación en torno a los 24.000$ el martes. Después de no haber roto por encima de los 2.000$, Ethereum bajó y perdió un 1% en el día, hasta los 1.880$.

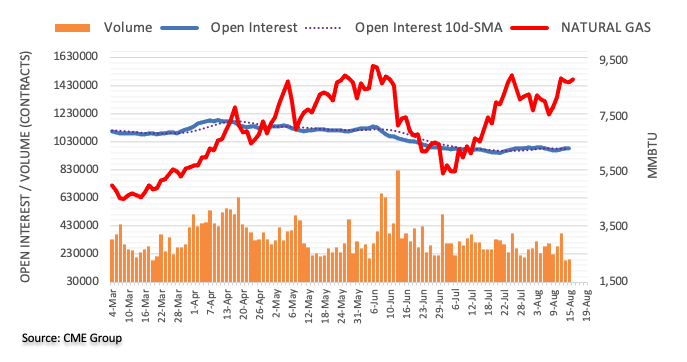

Según las lecturas preliminares de CME Group para los mercados de futuros de gas natural, el interés abierto aumentó por tercera sesión consecutiva el lunes, ahora en sólo 230 contratos. El volumen siguió el mismo camino y subió en unos 4.500 contratos.

Gas natural: Subida limitada por 9.00$

Precios del gas natural trazaron una sesión inconclusa al inicio de la semana en un trasfondo de aumento del interés abierto y del volumen. Dicho esto, la materia prima se enfrenta a la perspectiva de seguir consolidando antes de llegar a los 9.00$ por MMBtu. Una mayor subida debería poner de nuevo en el radar una prueba del máximo de 2022 en 9.75$ (26 de julio) más pronto que tarde.

La Comisión Nacional de Desarrollo y Reforma de China, el planificador estatal del país, reiteró el martes que "nos comprometemos a mantener la economía dentro de unos límites razonables".

Comentarios destacados

Las políticas macroeconómicas deben ser fuertes, razonables y moderadas para expandir activamente la demanda.

Aprobados 65 proyectos de inversión en activos fijos por un total de 1.028 billones de yuanes en enero a julio.

Aprobados 8 proyectos de inversión en activos fijos por un total de 236.800 millones de yuanes en julio.

El empleo juvenil se ha visto sometido a una mayor presión este año debido a la superposición de factores estructurales, cíclicos y estacionales.

Se pondrán en marcha medidas prácticas de apoyo a la creación de empresas y al empleo.

Por otra parte, una noticia financiera respaldada por el PBoC informaba anteriormente de que "China necesita estímulos políticos adicionales para impulsar el crecimiento económico".

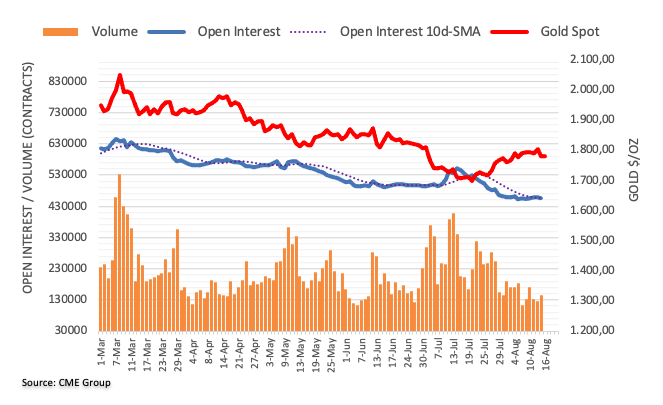

El interés abierto en los mercados de futuros del oro revirtió tres aumentos diarios consecutivos y se redujo en unos 3.500 contratos al comienzo de la semana, según los datos preliminares de CME Group. El volumen, en cambio, subió en casi 18.000 contratos después de dos caídas diarias consecutivas.

Oro: El rebote se dirige ahora a los 1.800$

El oro comenzó la semana con el pie izquierdo, bajando desde la zona justo por encima de la señal clave de los 1.800 dólares. La notable bajada vino acompañada de una reducción del interés abierto, lo que resta fuerza a los nuevos retrocesos y expone un probable rebote a muy corto plazo. Frente a esto, el obstáculo inmediato para el metal precioso surge en la señal de los 1.800$ por onza troy.

©2000-2026. Todos los derechos reservados.

El sitio es administrado por Teletrade D.J. LLC 2351 LLC 2022 (Euro House, Richmond Hill Road, Kingstown, VC0100, St. Vincent and the Grenadines).

La información presentada en el sitio, no es una base para tomar decisiones de inversión y es proporcionada sólo con fines informativos.

La empresa no atiende ni presta servicio a clientes residentes en Estados Unidos, Canadá y los países incluidos en la lista negra del FATF.

La realización de operaciones comerciales en los mercados financieros con instrumentos financieros de margen, abre grandes oportunidades y permite a los inversores que estén dispuestos a correr riesgos a obtener altos rendimientos, pero al mismo tiempo conlleva un nivel de riesgo de pérdidas potencialmente alto. Por lo tanto, antes de comenzar a comercializar, se debe tomar de manera responsable a la cuestión de elegir la estrategia de inversión correspondiente, teniendo en cuenta los recursos disponibles.

Uso de información: al usar completamente o parcialmente los materiales del sitio, el enlace a TeleTrade como fuente de información es obligatorio. El uso de materiales en Internet debe ir acompañado de un hipervínculo al sitio teletrade.org. Importación automática de materiales e información del sitio está prohibida.

Para cualquier duda o pregunta, póngase en contacto con pr@teletrade.global.