- Análisis

- Noticias y herramientas

- Noticias del mercado

Noticias de mercados

- El índice bursátil S&P 500 cae un 0.41% el día de hoy, cuidándose dentro del rango de la sesión previa.

- Los títulos de Dell Technologies (DELL) se desploman un 12.18% diario, tras no cumplir con las expectativas en su reporte trimestral.

- Las acciones de HP Inc. (HPQ) caen un 11.14%, llegando a mínimos del 16 de septiembre.

El S&P 500 marcó un máximo del día en 6.023, atrayendo vendedores agresivos que arrastraron el índice a un mínimo diario en 5.983. Actualmente, el S&P 500 cotiza sobre 5.997, cayendo un 0.38% al cierre del mercado.

HP Inc y Dell Technologies llevan al S&P 500 a terreno negativo tras publicar sus informes de ganancias

Los valores de Dell Technologies (DELL) registran una caída de un 12.25%, para cotizar sobre 124.38$ al momento de escribir. DELL obtuvo ingresos por 24.4 mil millones de dólares, menor a los 24.69 mil millones de dólares proyectados por el consenso, así como una ganancia por acción de 2.15$ frente a los 2.07$ esperados por los analistas. Por otro lado, los títulos de HP Inc (HPQ) pierden un 11.36% al cierre de la jornada del miércoles, cotizando sobre 34.66$ al momento de escribir. HPQ reportó ingresos por 14.1 mil millones de dólares, ligeramente superior a los 13.99 mil millones de dólares estimados por el mercado, en tanto que consiguió una ganancia por acción de 0.93$, en línea con lo esperado.

El S&P 500 ha terminado con una racha de cuatro sesiones consecutivas con ganancias, concluyendo la jornada del día de hoy con una pérdida de un 0.38%, cotizando en estos momentos sobre 5.997.

Niveles por considerar en el S&P 500

El S&P 500 formó una resistencia de corto plazo dada por el máximo del 11 de noviembre en 6.026. A la baja, el primer soporte lo encontramos en 5.830, mínimo del 19 de noviembre. El siguiente soporte clave está en 5.694, punto pivote del 4 de noviembre.

Gráfica de 4 horas del S&P 500

El S&P 500 FAQs

El S&P 500 es un índice bursátil muy seguido que mide el rendimiento de 500 empresas públicas y se considera una medida amplia del mercado bursátil estadounidense. La influencia de cada empresa en el cálculo del índice se pondera en función de la capitalización bursátil. Ésta se calcula multiplicando el número de acciones cotizadas de la empresa por el precio de la acción. El índice S&P 500 ha logrado rendimientos impresionantes: 1.00$ invertido en 1970 habría producido un rendimiento de casi 192.00$ en 2022. La rentabilidad media anual desde su creación en 1957 ha sido del 11.9%.

Las empresas se seleccionan por comité, a diferencia de otros índices en los que se incluyen en función de normas establecidas. Aun así, deben cumplir ciertos criterios de elegibilidad, el más importante de los cuales es la capitalización bursátil, que debe ser igual o superior a 12.700 millones de dólares. Otros criterios son la liquidez, el domicilio, la capitalización bursátil, el sector, la viabilidad financiera, el tiempo de cotización y la representación de los sectores de la economía de Estados Unidos. Las nueve mayores empresas del índice representan el 27.8% de la capitalización bursátil del índice.

Hay varias formas de operar con el S&P 500. La mayoría de los corredores minoristas y plataformas de spread betting permiten a los operadores utilizar Contratos por Diferencia (CFD) para realizar apuestas sobre la dirección del precio. Además, se pueden comprar fondos indexados, fondos de inversión y fondos cotizados (ETF) que siguen la cotización del S&P 500. El más líquido de los ETF es el ETF de la Bolsa de Londres. El más líquido de los ETF es el SPY de State Street Corporation. El Chicago Mercantile Exchange (CME) ofrece contratos de futuros sobre el índice y el Chicago Board of Options (CMOE) ofrece opciones, así como ETF, ETF inversos y ETF apalancados.

Son muchos los factores que impulsan al S&P 500, pero principalmente es el rendimiento agregado de las empresas que lo componen, revelado en sus informes de resultados trimestrales y anuales. Los datos macroeconómicos estadounidenses y mundiales también contribuyen, ya que influyen en la confianza de los inversores, que si es positiva impulsa las ganancias. El nivel de los tipos de interés, fijado por la Reserva Federal (Fed), también influye en el S&P 500, ya que afecta al coste del crédito, del que dependen en gran medida muchas empresas. Por lo tanto, la inflación puede ser un factor determinante, así como otros parámetros que influyen en las decisiones de la Reserva Federal.

- La Bolsa Mexicana cae un 0.03% diario, manteniéndose dentro del rango operativo de la sesión anterior.

- El Dólar retrocede un 0.10% frente al Peso mexicano, operando actualmente sobre 20.64.

- Los valores de Corporación Inmobiliaria Vesta caen un 2.64% en la jornada del miércoles.

La Bolsa Mexicana de Valores (BMV) extiende las pérdidas de la semana y registra su tercera sesión consecutiva a la baja, cayendo marginalmente un 0.12% el día de hoy, cotizando actualmente en 49.660. El Índice de Precios y Cotizaciones de la Bolsa Mexicana de Valores mantiene la tendencia bajista reaccionando a la baja desde una resistencia de corto plazo ubicada en 52.594, dada por el máximo del 7 de noviembre que converge con el retroceso al 50% de Fibonacci. La siguiente zona de resistencia importante está en 54.201, máximo del 26 de septiembre. El soporte clave se encuentra en 49.486, punto pivote del 6 de noviembre.

Un posible conflicto arancelario arrastra a la Bolsa Mexicana a zona negativa

Marcelo Ebrard, secretario de Economía de México, destacó el día de hoy la gravedad de estas medidas para ambos países, en especial para el sector automotriz. Sin embargo, las declaraciones de las autoridades mexicanas no satisfacen a los inversionistas y reflejan la incertidumbre comercial en la Bolsa Mexicana. En medio de este contexto, las acciones de Orbia Advance (ORBIA) caen un 2.35% el día de hoy, cotizando al momento de escribir sobre 17.83 pesos mexicanos, llegando a mínimos de dos días en 17.61 pesos mexicanos. En la misma sintonía se encuentran los títulos de Corporación Inmobiliaria Vesta (VESTA), los cuales pierden un 2.50% en el día, llegando a mínimos no vistos desde el 17 de enero de 2023 en 48.15 pesos mexicanos.

VESTA una resistencia de corto plazo dada por el máximo del 11 de noviembre en 53.08 pesos mexicanos, la siguiente resistencia clave la observamos en 54.73 pesos mexicanos máximo del 24 de septiembre. Al sur, el soporte clave se encuentra en 47.30 pesos mexicanos, punto pivote del 12 de enero de 2023.

Gráfico de tres horas de VESTA

- El Índice del Dólar DXY se desplomó hacia 106.00 el miércoles.

- El Dólar estadounidense bajó, pero sus pérdidas pueden ser limitadas ya que los mercados están valorando una Fed más de línea dura.

- Los datos del PCE de octubre cumplieron con las expectativas de inflación.

En la sesión del miércoles, el Índice del Dólar estadounidense (DXY), que mide el valor del USD frente a una cesta de divisas, bajó un 1% mientras los mercados evalúan la publicación de datos económicos de alto nivel, incluyendo una lectura del Índice de Precios del Gasto en Consumo Personal (PCE), el indicador de inflación preferido de la Reserva Federal (Fed).

Resumen diario de los mercados: El Dólar estadounidense retrocede a pesar de los datos de inflación persistente

- A pesar de que los datos de EE.UU. indican un aumento de la inflación, el DXY sigue a la defensiva.

- El mercado está valorando una postura más de línea dura de la Fed, lo que podría llevar a menos recortes en el corto plazo.

- Esta postura de línea dura probablemente está contribuyendo a la reciente fortaleza del Dólar estadounidense frente a otras divisas.

- Los datos muestran que la economía sigue funcionando bien sin una recesión a la vista.

- El Producto Interior Bruto (PIB) del tercer trimestre se informó en 2.8% como se esperaba.

- Las solicitudes iniciales de subsidio por desempleo mejoraron a 213K, mejor de lo esperado en 217K.

- Los pedidos de bienes duraderos aumentaron un 0.2% en octubre, por debajo del 0.5% esperado pero superior al -0.4% de septiembre.

- El Índice de Precios del Gasto en Consumo Personal (PCE) subió un 0.2% mensual y un 2.3% interanual como se esperaba. La cifra anual del PCE subyacente aumentó un 2.8% interanual, cumpliendo también con las previsiones.

Perspectiva técnica del DXY: Los indicadores sugieren una posible consolidación, pero la tendencia alcista sigue intacta

El Índice de Fuerza Relativa (RSI) y el Promedio Móvil de Convergencia/Divergencia (MACD) han estado luchando por ganar terreno últimamente, y parecían haber cedido el miércoles cuando el índice retrocedió a 106.00.

Esto sugiere que el índice podría estar listo para un período de consolidación. Sin embargo, el índice se mantiene por encima de sus Medias Móviles Simples (SMA) de 20, 100 y 200 días, lo que indica que el impulso general sigue siendo positivo. Se espera que el DXY encuentre soporte en 106.00-106.50 y enfrente resistencia en 108.00.

El Dólar estadounidense FAQs

El Dólar estadounidense (USD) es la moneda oficial de los Estados Unidos de América, y la moneda "de facto" de un número significativo de otros países donde se encuentra en circulación junto con los billetes locales. Según datos de 2022, es la divisa más negociada del mundo, con más del 88% de todas las operaciones mundiales de cambio de divisas, lo que equivale a una media de 6.6 billones de dólares en transacciones diarias. Tras la Segunda Guerra Mundial, el USD tomó el relevo de la libra esterlina como moneda de reserva mundial.

El factor individual más importante que influye en el valor del Dólar estadounidense es la política monetaria, que está determinada por la Reserva Federal (Fed). La Fed tiene dos mandatos: lograr la estabilidad de precios (controlar la inflación) y fomentar el pleno empleo. Su principal herramienta para lograr estos dos objetivos es ajustar las tasas de interés. Cuando los precios suben demasiado deprisa y la inflación supera el objetivo del 2% fijado por la Fed, ésta sube los tipos, lo que favorece la cotización del dólar. Cuando la Inflación cae por debajo del 2% o la tasa de desempleo es demasiado alta, la Fed puede bajar las tasas de interés, lo que pesa sobre el Dólar.

En situaciones extremas, la Reserva Federal también puede imprimir más dólares y promulgar la flexibilización cuantitativa (QE). La QE es el proceso mediante el cual la Fed aumenta sustancialmente el flujo de crédito en un sistema financiero atascado. Se trata de una medida de política no convencional que se utiliza cuando el crédito se ha agotado porque los bancos no se prestan entre sí (por miedo al impago de las contrapartes). Es el último recurso cuando es poco probable que una simple bajada de las tasas de interés logre el resultado necesario. Fue el arma elegida por la Fed para combatir la contracción del crédito que se produjo durante la Gran Crisis Financiera de 2008. Consiste en que la Fed imprima más dólares y los utilice para comprar bonos del gobierno estadounidense, principalmente de instituciones financieras. El QE suele conducir a un debilitamiento del Dólar estadounidense.

El endurecimiento cuantitativo (QT) es el proceso inverso por el que la Reserva Federal deja de comprar bonos a las instituciones financieras y no reinvierte el capital de los valores en cartera que vencen en nuevas compras. Suele ser positivo para el dólar estadounidense.

- El Dow Jones gana un 0.24% el día de hoy, alcanzando un nuevo máximo histórico en 45.006.

- El Nasdaq 100 se desliza un 1.03% en la sesión del miércoles.

- El S&P 500 cae un 0.26% en el día.

El Dow Jones registró de nueva cuenta un nuevo máximo histórico en 45.006 tras datos económicos clave de Estados Unidos, entre los que destacan el Producto Interior Bruto preliminar del tercer trimestre y el índice de precios del gasto en consumo personal.

El Promedio Industrial Dow Jones abrió en 44.842, en tanto que el índice tecnológico Nasdaq 100 comenzó a operar en 20.922. El S&P 500 inició las negociaciones en 6.017, cotizando a la baja al momento de escribir.

El Dow Jones llega a nuevos máximos históricos animado por Nike y 3M

El Promedio Industrial Dow Jones cotiza en estos momentos en 44.895, subiendo un 0.14%, estableciendo un nuevo máximo histórico por tercera sesión consecutiva en 45.006.

Los títulos de Nike (NKE) repuntan un 1.43% en la jornada del miércoles, operando actualmente en 76.80$, alcanzando máximos de tres días en 79.04$. Siguiendo la perspectiva alcista, los valores de 3M (MMM) firman su sexta sesión consecutiva al alza, registrando una ganancia de un 1.12% en el día, llegando a máximos no vistos desde el 11 de noviembre.

El Nasdaq 100 se desliza con fuerza arrastrado por Workday y Autodesk

El índice tecnológico Nasdaq 100 cae un 1.20% en la jornada del miércoles, operando en al momento de escribir sobre 20.669, llegando a mínimos de tres sesiones en 20.641.

Las acciones de Workday (WDAY) se desploman un 8.37% diario, alcanzando mínimos de casi un mes tras publicar su informe de ganancias. WDAY reportó ingresos por 2.16 mil millones de dólares frente a los 2.13 mil millones de dólares, así como una ganancia por acción de 1.89$, superando los 1.76$ proyectados por los analistas. Sin embargo, estas cifras no son suficientes para mantener la confianza de los inversionistas y han arrastrado el precio de su acción a mínimos no vistos desde el 1 de noviembre. En la misma sintonía, Autodesk (ADSK) registra una caída en el precio de sus acciones de un 7.36%, cotizando en 293.75$ el día de hoy. ADSK obtuvo ingresos por 1.57 mil millones de dólares ante los 1.56 mil millones dólares esperados por los analistas y una ganancia por acción de 2.17$, por encima de los 2.12$ estimados por el consenso. A pesar de estos resultados, los inversores no se mantienen convencidos del ritmo del crecimiento de la compañía, lastrando el precio de su acción a mínimos del 5 de noviembre.

El S&P 500 opera en terreno negativo tras datos económicos de EE.UU.

El índice accionario S&P 500 opera con una pérdida de un 0.38%, manteniéndose dentro del rango operativo de la sesión anterior. Este retroceso es posterior a la publicación peticiones semanales de subsidio por desempleo, las cuales se ubicaron en 213.000 la semana pasada, cifra menor a las 217.000 estimadas y a las 215.000 de la semana previa.

Por otro lado, el PIB preliminar de Estados Unidos del tercer trimestre se situó en 2.8%, en línea con las estimaciones del mercado y con el registro previo. El índice de precios del gasto en consumo personal también se ubicó en 2.8%, por encima del 2.7% registrado en septiembre.

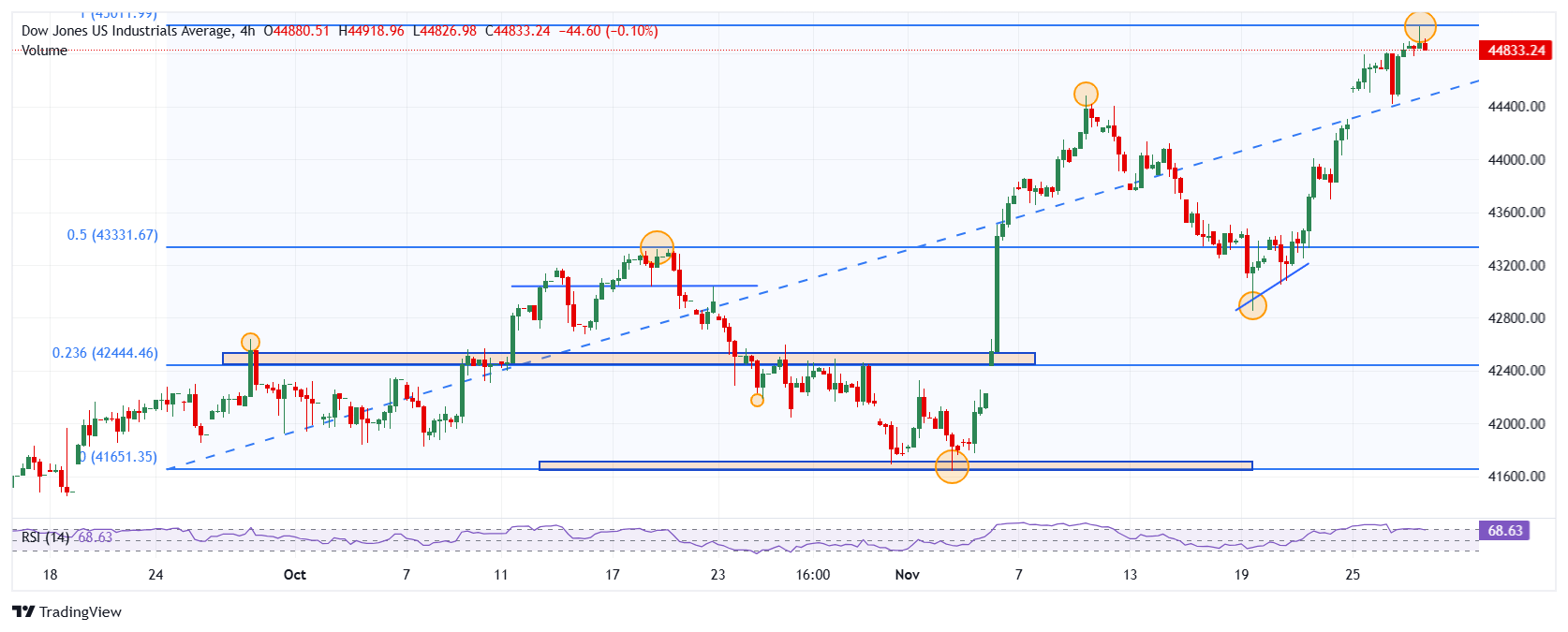

Análisis técnico del Dow Jones

El Dow Jones formó una resistencia de corto plazo, dada por el máximo histórico alcanzado el día de hoy en 45.006. Al sur, observamos un primer soporte en 42.850, mínimo del 19 de noviembre. La siguiente zona de soporte clave se encuentra en 41.641, punto pivote del 4 de noviembre. El índice de fuerza relativa está en 68.74, mostrando un sesgo a favor de los compradores en el corto plazo.

Gráfico de 4 horas del Dow Jones

El Dow Jones FAQs

El Dow Jones Industrial Average, uno de los índices bursátiles más antiguos del mundo, se compone de los 30 valores más negociados en Estados Unidos. El índice está ponderado por el precio en lugar de por la capitalización. Se calcula sumando los precios de los valores que lo componen y dividiéndolos por un factor, actualmente 0.152. El índice fue fundado por Charles Dow, fundador también del Wall Street Journal. En los últimos años ha sido criticado por no ser suficientemente representativo, ya que sólo sigue a 30 empresas, a diferencia de índices más amplios como el S& P 500.

Son muchos los factores que impulsan el índice Dow Jones Industrial Average (DJIA). El principal es el rendimiento agregado de las empresas que lo componen, revelado en los informes trimestrales de beneficios empresariales. Los datos macroeconómicos estadounidenses y mundiales también contribuyen, ya que influyen en la confianza de los inversores. El nivel de los tipos de interés, fijado por la Reserva Federal (Fed), también influye en el DJIA, ya que afecta al coste del crédito, del que dependen en gran medida muchas empresas. Por lo tanto, la inflación puede ser un factor determinante, así como otros parámetros que influyen en las decisiones de la Reserva Federal.

La Teoría de Dow es un método para identificar la tendencia principal del mercado bursátil desarrollado por Charles Dow. Un paso clave es comparar la dirección del Dow Jones Industrial Average (DJIA) y el Dow Jones Transportation Average(DJTA) y sólo seguir las tendencias en las que ambos se mueven en la misma dirección. El volumen es un criterio de confirmación. La teoría utiliza elementos del análisis de máximos y mínimos. La teoría de Dow plantea tres fases de la tendencia: acumulación, cuando el dinero inteligente empieza a comprar o vender; participación del público, cuando el público en general se une a la tendencia; y distribución, cuando el dinero inteligente abandona la tendencia.

Hay varias formas de operar con el DJIA. Una de ellas es utilizar ETF que permiten a los inversores negociar el DJIA como un único valor, en lugar de tener que comprar acciones de las 30 empresas que lo componen. Un ejemplo destacado es el SPDR Dow Jones Industrial Average ETF (DIA). Los contratos de futuros sobre el DJIA permiten a los operadores especular sobre el valor futuro del índice y las opciones proporcionan el derecho, pero no la obligación, de comprar o vender el índice a un precio predeterminado en el futuro. Los fondos de inversión permiten a los inversores comprar una parte de una cartera diversificada de valores del DJIA, lo que proporciona una exposición al índice global.

- El USD/JPY está probando el fondo de un probable patrón de reversión bajista, intentando romper a la baja.

- Una ruptura decisiva por debajo de la línea base de la Formación Expansiva señalaría una reversión y probablemente más caídas.

El USD/JPY ha caído para probar la línea de borde inferior de un patrón de precios de Formación Expansiva bajista (ver gráfico abajo). El par parece estar listo para romper a la baja. Si es así, señalaría una reversión de la tendencia y probablemente más caídas en el horizonte.

USD/JPY Gráfico Diario

El indicador de impulso de la (azul) Convergencia/Divergencia de Medias Móviles (MACD) ha cruzado por debajo de la línea de señal roja y está divergiendo – una indicación bajista.

Una ruptura decisiva por debajo de la línea de borde inferior de la Formación Expansiva (BF) en alrededor de 151.50 probablemente indicaría una continuación hacia el objetivo del patrón en torno a 148.54.

Una ruptura decisiva sería una acompañada por una larga vela roja que perforara claramente por debajo del nivel y cerrara cerca de sus mínimos, o tres velas rojas seguidas que rompieran por debajo del límite.

Otra posibilidad es que el patrón aún no haya terminado de formarse, en cuyo caso podría comenzar una nueva pierna alcista dentro de las líneas de límite de la BF. Esto podría subir aproximadamente hasta la mitad antes de agotarse o hasta la parte superior del patrón en los 156.00s. Sin embargo, aún es demasiado pronto para decir si alguno de estos resultados es probable.

El índice de confianza del consumidor Gfk de diciembre ha caído casi cinco puntos en diciembre, desplomándose a -23.3 puntos frente a los -18.4 de noviembre (cifra revisada a la baja desde -18.3). Este es el peor resultado registrado por el indicador en siete meses, concretamente desde el pasado mayo.

La cifra ha decepcionado las expectativas del mercado, ya que se esperaba un retroceso más leve, a -18.6.

Euro reacción

El Euro ha repuntado en la apertura europea del miércoles, alcanzando un máximo diario en 1.0540. Tras el decepcionante dato alemán de confianza del consumidor Gfk, el EUR/USD cotiza sobre 1.0520, ganando un 0.37% en el día.

El Euro FAQs

El Euro es la moneda de los 19 países de la Unión Europea que pertenecen a la eurozona. Es la segunda moneda más negociada del mundo, detrás del dólar estadounidense. En 2022, representó el 31 % de todas las transacciones de divisas, con un volumen de negocios diario promedio de más de 2,2 billones de dólares al día. El EUR/USD es el par de divisas más negociado del mundo, con un estimado del 30 % de todas las transacciones, seguido del EUR/JPY (4 %), el EUR/GBP (3 %) y el EUR/AUD (2 %).

El Banco Central Europeo (BCE), con sede en Frankfurt (Alemania), es el banco de reserva de la eurozona. El BCE establece los tipos de interés y gestiona la política monetaria. El mandato principal del BCE es mantener la estabilidad de precios, lo que significa controlar la inflación o estimular el crecimiento. Su principal herramienta es la subida o la bajada de los tipos de interés. Los tipos de interés relativamente altos (o la expectativa de tipos más altos) suelen beneficiar al euro y viceversa. El Consejo de Gobierno del BCE toma decisiones sobre política monetaria en reuniones que se celebran ocho veces al año. Las decisiones las toman los directores de los bancos nacionales de la Eurozona y seis miembros permanentes, entre ellos la presidenta del BCE, Christine Lagarde.

Los datos de inflación de la eurozona, medidos por el Índice Armonizado de Precios al Consumidor (IPCA), son un importante indicador econométrico para el euro. Si la inflación aumenta más de lo esperado, especialmente si supera el objetivo del 2% del BCE, obliga al BCE a subir los tipos de interés para volver a controlarla. Los tipos de interés relativamente altos en comparación con sus homólogos suelen beneficiar al euro, ya que hacen que la región sea más atractiva como lugar para que los inversores globales depositen su dinero.

Los datos publicados miden la salud de la economía y pueden tener un impacto en el euro. Indicadores como el PIB, los PMI de manufactura y servicios, el empleo y las encuestas de confianza del consumidor pueden influir en la dirección de la moneda única. Una economía fuerte es buena para el Euro. No sólo atrae más inversión extranjera, sino que puede alentar al BCE a subir los tipos de interés, lo que fortalecerá directamente al euro. De lo contrario, si los datos económicos son débiles, es probable que el Euro caiga. Los datos económicos de las cuatro mayores economías de la zona del euro (Alemania, Francia, Italia y España) son especialmente significativos, ya que representan el 75% de la economía de la zona del euro.

Otro dato importante que se publica sobre el Euro es la balanza comercial. Este indicador mide la diferencia entre lo que un país gana con sus exportaciones y lo que gasta en importaciones durante un período determinado. Si un país produce productos de exportación muy demandados, su moneda ganará valor simplemente por la demanda adicional creada por los compradores extranjeros que buscan comprar esos bienes. Por lo tanto, una balanza comercial neta positiva fortalece una moneda y viceversa en el caso de un saldo negativo

El gobernador de la Reserva del Banco de Nueva Zelanda (RBNZ), Adrian Orr, explica la decisión sobre la tasa de interés en una conferencia de prensa tras la reunión de política monetaria del miércoles.

Orr está respondiendo a preguntas de los medios.

Citas clave

Falso que nuestras proyecciones muestren un ritmo más lento de recortes.

Proyecciones consistentes con 50 puntos básicos en febrero dependiendo de la actividad.

Esperar más volatilidad en los precios debido a la geopolítica.

No se discutió una reducción de 75 puntos básicos.

El seguimiento deja la puerta abierta a otros 50 puntos básicos en febrero.

Hubo discusiones muy limitadas de 25 puntos básicos o 75 puntos básicos.

El comité de política puede reunirse en cualquier momento si es necesario.

Confianza en que las presiones inflacionarias internas seguirán disminuyendo.

Confianza en que el crecimiento económico se recuperará en 2025.

historia en desarrollo ....

Reacción del mercado a la conferencia de Orr del RBNZ

El NZD/USD recorta ganancias para cotizar cerca de 0.5850 tras los comentarios de Orr, aún sumando un 0.35% en el día.

El RBNZ FAQs

El Banco de la Reserva de Nueva Zelanda (RBNZ) es el banco central del país. Sus objetivos económicos son lograr y mantener la estabilidad de los precios –lograda cuando la inflación, medida por el Índice de Precios al Consumidor (IPC), cae dentro del rango de entre 1% y 3%– y apoyar el máximo empleo sostenible.

El Comité de Política Monetaria (MPC) del Banco de la Reserva de Nueva Zelanda (RBNZ) decide el nivel apropiado de la Tasa Oficial de Efectivo (OCR) de acuerdo con sus objetivos. Cuando la inflación esté por encima del objetivo, el banco intentará controlarla elevando su OCR clave, encareciendo el endeudamiento de dinero para los hogares y las empresas y enfriando así la economía. Los tipos de interés más altos son generalmente positivos para el Dólar neozelandés (NZD), ya que generan mayores rendimientos, lo que convierte al país en un lugar más atractivo para los inversores. Por el contrario, los tipos de interés más bajos tienden a debilitar al NZD.

El empleo es importante para el Banco de la Reserva de Nueva Zelanda (RBNZ) porque un mercado laboral ajustado puede alimentar la inflación. El objetivo del RBNZ de “máximo empleo sostenible” se define como el mayor uso de recursos laborales que pueda mantenerse en el tiempo sin crear una aceleración de la inflación. “Cuando el empleo esté en su nivel máximo sostenible, habrá una inflación baja y estable. Sin embargo, si el empleo está por encima del nivel máximo sostenible durante demasiado tiempo, eventualmente provocará que los precios aumenten cada vez más rápidamente, lo que requerirá que el MPC aumente las tasas de interés para mantener la inflación bajo control”, dice el banco central.

En situaciones extremas, el Banco de la Reserva de Nueva Zelanda (RBNZ) puede implementar una herramienta de política monetaria llamada Flexibilización Cuantitativa. La QE es el proceso mediante el cual el RBNZ imprime moneda local y la utiliza para comprar activos (generalmente bonos gubernamentales o corporativos) de bancos y otras instituciones financieras con el objetivo de aumentar la oferta monetaria interna y estimular la actividad económica. La QE generalmente resulta en un Dólar neozelandés (NZD) más débil. La QE es un último recurso cuando es poco probable que simplemente bajar las tasas de interés logre los objetivos del banco central. El RBNZ lo utilizó durante la pandemia de Covid-19.

©2000-2026. Todos los derechos reservados.

El sitio es administrado por Teletrade D.J. LLC 2351 LLC 2022 (Euro House, Richmond Hill Road, Kingstown, VC0100, St. Vincent and the Grenadines).

La información presentada en el sitio, no es una base para tomar decisiones de inversión y es proporcionada sólo con fines informativos.

La empresa no atiende ni presta servicio a clientes residentes en Estados Unidos, Canadá y los países incluidos en la lista negra del FATF.

La realización de operaciones comerciales en los mercados financieros con instrumentos financieros de margen, abre grandes oportunidades y permite a los inversores que estén dispuestos a correr riesgos a obtener altos rendimientos, pero al mismo tiempo conlleva un nivel de riesgo de pérdidas potencialmente alto. Por lo tanto, antes de comenzar a comercializar, se debe tomar de manera responsable a la cuestión de elegir la estrategia de inversión correspondiente, teniendo en cuenta los recursos disponibles.

Uso de información: al usar completamente o parcialmente los materiales del sitio, el enlace a TeleTrade como fuente de información es obligatorio. El uso de materiales en Internet debe ir acompañado de un hipervínculo al sitio teletrade.org. Importación automática de materiales e información del sitio está prohibida.

Para cualquier duda o pregunta, póngase en contacto con pr@teletrade.global.