- Аналитика

- Новости и инструменты

- Новости рынков

Новости и прогнозы: валютный рынок от 08-01-2021

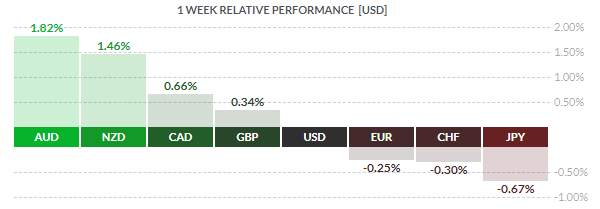

По итогам недели большинство основных валют продемонстрировали повышение. Прирост по отношению к доллару США показали австралийский доллар (+1,82%), новозеландский доллар (+1,46%), канадский доллар (+0,66%) и британский фунт (+0,34%). Падение зафиксировали японская иена (-0,67%), швейцарский франк (-0,30%) и евро (-0,25%).

В понедельник фунт ослаб по отношению к доллару и евро, поскольку предупреждения о более жестких мерах изоляции в Великобритании перевесили облегчение от торговой сделки по Брекзиту, заключенной в последнюю минуту. Первоначально фунт укрепился по отношению к доллару, даже ненадолго превысив 1,37 доллара США впервые с 2018 года в начале лондонских торгов, но это движение было больше вызвано слабостью доллара, чем укреплением фунта, при этом аналитики по-прежнему ссылались на COVID-19 и неопределенность в отношении будущих отношений между Великобританией и ЕС как на риски снижения. Фунт укрепился как по отношению к доллару, так и по отношению к евро после торговой сделки по Брекзиту 24 декабря, которая установила правила для рыболовства, сельского хозяйства и других отраслей. Хотя сделка не распространяется на финансовый сектор Великобритании, участники рынка Великобритании были освобождены от продления, которое позволяет им использовать платформы в ЕС для торговли свопами до марта 2021 года - шаг, объявленный в четверг, чтобы избежать сбоев. Глава Commerzbank по валютным и товарным исследованиям Ульрих Лойхтманн сказал, что рост фунта после торговой сделки Brexit был «разочаровывающе ограниченным», но у него есть дополнительные возможности для роста в следующие несколько дней, поскольку трейдеры корректируют свое позиционирование после возвращения из отпуска.

Во вторник доллар упал по отношению к корзине основных валют после решения Китая поднять официальный курс юаня до самого высокого уровня с тех пор, как он отказался от привязки к доллару в 2005 году, в то время как второй тур выборов в Сенат США в штате Джорджия также находился под наблюдением. Центральный банк Китая установил официальную среднюю стоимость юаня на уровне 6,4760 за доллар перед открытием рынка, что на 1% выше предыдущего уровня, и является самым большим изменением с 2005 года. Американские фондовые индексы выросли, что еще больше снизило привлекательность доллара, при этом в центре внимания оказались перспективы второго тура выборов в Сенат США в штате Джорджия Победа демократов в обеих гонках может отнять контроль над Сенатом у республиканцев, проложив путь для дальнейших мер стимулирования, а также повышения корпоративных налогов и усиления регулирования.

В среду доллар США отскочил после падения до самого низкого уровня почти за три года в среду, поскольку рынки ожидали победы демократов на выборах в Сенат США в Джорджии, которые расчистят путь для более широкого пакета фискальных стимулов. Демократы выиграли одну гонку в Сенате США в Джорджии и лидировали в другой в среду, приближаясь к "зачистке" в Южном штате, которая дала бы им контроль над Конгрессом и возможность продвигать политические цели избранного президента Джо Байдена. Аналитики обычно ожидают, что Сенат, контролируемый демократами, будет положительным для экономического роста во всем мире и, следовательно, для большинства более рискованных активов, но отрицательным для облигаций и доллара, поскольку бюджет и торговый дефицит США будут расти еще больше. Усилению ожиданий дальнейших мер стимулирования способствовал слабый отчет по рынку труда от ADP, который показал, что число рабочих мест в частном секторе снизилось впервые за восемь месяцев из-за резкого роста случаев заболевания коронавирусом.

В четверг доллар США отскочил от уровней, невиданных с марта 2018 года, и достигнув самого высокого уровня за неделю на фоне потенциала экономического восстановления и фиксации прибыли инвесторами, которые делали ставки на евро. Подтверждение победы Байдена повысило ожидания в отношении дополнительных мер бюджетного стимулирования для улучшения экономических перспектив и привело к повышению доходности долгосрочных облигаций, при этом доходность 10-летних облигаций в среду поднялась выше 1% впервые с марта. Тем не менее, многие аналитики придерживаются более слабых долгосрочных прогнозов по доллару и рассматривают недавний рост как "сворачивание" медвежьих ставок против доллара США, после того как он упал почти на 7% в 2020 году и на 0,9% в новом году.

В пятницу доллар США вырос против основных валют, и достиг более чем недельного максимума. Мрачный отчет по занятости в США за декабрь подчеркнул необходимость принятия дополнительных мер стимулирования для поддержки экономики, пострадавшей от коронавируса и связанных с ним государственных мер изоляции. Министерство труда заявило, что число рабочих мест вне сельского хозяйства снизилось на 140 000 в декабре, первое снижение за восемь месяцев, что намного ниже ожиданий, которые предполагали увеличение рабочих мест на 71 000. Уровень безработицы остался на отметке 6,7%. В целом, экономические данные за неделю, предшествующую пятничному отчету, указали на стагнацию рынка труда.

Информационно-аналитический отдел TeleTrade

В понедельник выйдет небольшое количество данных. В 00:00 GMT Австралия заявит данные по инфляции от MI за декабрь, а в 00:30 GMT - об изменении объема розничной торговли за ноябрь. В 01:30 GMT Китай опубликует индекс потребительских цен и индекс цен производителей за декабрь. В 09:30 GMT еврозона представит индикатор уверенности инвесторов от Sentix за январь. В 14:40 GMT с речью выступит глава ЕЦБ Лагард. В 15:30 GMT в Канаде будет представлен обзор перспектив бизнеса по данным Банка Канады за 4-й квартал. В 23:50 GMT Япония сообщит об изменении сальдо счета текущих операций за ноябрь.

Во вторник в 05:00 GMT в Японии выйдет индекс перспективы развития событий от Eco Watchers и индекс текущей ситуации от Eco Watchers за декабрь. В 15:00 GMT США заявят об изменении уровня вакансий и текучести рабочей силы за ноябрь.

В среду объем статистики будет умеренным. В 00:00 GMT Новая Зеландия представит индекс товарных цен от ANZ за декабрь. В 06:00 GMT Япония сообщит об изменении заказов на оборудование за декабрь. В 09:00 GMT с речью выступит глава ЕЦБ Лагард. В 10:00 GMT еврозона объявит об изменении промышленного производства за ноябрь. В 13:30 GMT США опубликуют индекс потребительских цен за декабрь. В 15:30 GMT США заявят об изменении запасов нефти по данным министерства энергетики. В 19:00 GMT в США состоится публикация Бежевой книги ФРС и отчета об исполнении бюджета за декабрь. В 21:45 GMT Новая Зеландия сообщит об изменении выданных разрешений на строительство за ноябрь. В 23:50 GMT Япония объявит об изменении заказов на машины и оборудование за ноябрь.

В четверг состоится публикация незначительного количества данных. В 03:00 GMT Китай заявит об изменении сальдо баланса внешней торговли за декабрь. В 07:00 GMT Германия сообщит об изменении ВВП за 4-й квартал. В 07:45 GMT Франция выпустит индекс потребительских цен за декабрь. В 12:30 GMT в еврозоне выйдет отчет ЕЦБ со встречи по монетарной политике. В 13:30 GMT США представят индекс цен на импорт за декабрь и заявят об изменении числа первичных обращений за пособием по безработице. В 17:30 GMT с речью выступит глава ФРС Пауэлл.

Пятница окажется весьма информативным днем недели. В 04:30 GMT Япония выпустит индекс активности в сфере услуг за ноябрь. В 07:00 GMT Британия сообщит об изменении объема ВВП, промышленного производства, производства перерабатывающей промышленности и сальдо баланса видимой торговли за ноябрь. В 10:00 GMT еврозона заявит об изменении сальдо баланса внешней торговли за ноябрь. В 13:00 GMT в Британии выйдут данные по изменению объема ВВП от NIESR за декабрь. В 13:30 GMT США объявят об изменении объема розничной торговли за декабрь. Также в 13:30 GMT в США выйдет индекс цен производителей за декабрь и индекс активности в производственном секторе от ФРБ Нью-Йорка за январь. В 14:15 GMT США сообщит об изменении коэффициента загрузки производственных мощностей и объема промышленного производства за декабрь. В 15:00 GMT США представят индекс настроения потребителей от Университета Мичигана за январь и заявят об изменении объема запасов на коммерческих складах за ноябрь. В 18:00 GMT в США выйдет отчет по количеству активных буровых установок по добыче нефти от Baker Hughes.

Информационно-аналитический отдел TeleTrade

Он предложит целый пакет стимулов и сегодня поговорит с Пелоси и другими лидерами демократов.

Ранее The Washington Post сообщила, что сенатор-демократ Манчин сказал "категорически нет" новому раунду стимулирования в размере $ 2000

Но позднее Манчин заявил, что его спросили, были ли стимулирующие чеки его первоочередной задачей, и он ответил: "Абсолютно нет. Прививка людей - это работа №1".

Это имеет большое значение, потому что он также сказал, что оценит стимулы и дополнительные чеки "когда придет время".

Bank of America Global Research обсуждает перспективы пары EUR/USD с квантовой точки зрения и отмечает лишь ограниченный потенциал дальнейшего роста по сравнению с текущими уровнями.

"Несколько квантовых моделей (анализ событий, позиционирования и часовых зон), как правило, являются медвежьими по доллару США в начале 2021 года, хотя сигналы EUR/USD более смешаны, чем для других пар с USD. После недавнего ралли EUR/USD, один из нашим индикатор указывает на то, что длинные позиции начинают умеренно растягиваться", - отмечает BofA.

"По мере того как мы приближаемся к нашему целевому прогнозу на конец года 1.25, модель квантового позиционирования предполагает, что темпы роста EURUSD замедляются. Волатильность сейчас становится выше по мере снижения по сравнению с восходящим трендом, ухудшая прогноз соотношения риска и вознаграждения для существующих длинных позиций", - добавили в BofA.

Информационно-аналитический отдел TeleTrade

По мнению Международного валютного фонда, Китаю необходимо срочно предпринять шаги по сдерживанию рисков для финансовой стабильности по мере восстановления экономики.

Меры по борьбе с вирусами, которые являются «потенциально искажающими», должны быть постепенно прекращены, заявил МВФ в своем ежегодном докладе по статье IV, опубликованном в пятницу. "Каникулы" для погашения кредитов для заемщиков и смягченные правила обращения с неработающими кредитами "рискуют увеличить моральный риск и свести на нет недавний прогресс в укреплении прозрачности и управления банков”.

По данным фонда, во время пандемии уровень долга вырос, особенно в частном секторе, в то время как качество кредита, вероятно, ухудшилось из-за более мягких правил работы с плохими кредитами. Финансовое давление на мелкие банки и некоторые местные органы власти, вероятно, усилилось, причем долг местных органов власти быстро рос, хотя доходы замедлялись.

МВФ прогнозирует, что экономика Китая вырастет на 7,9% в этом году, а затем постепенно снизится до 5,2% в 2025 году. Китай поставил амбициозную цель удвоить размер валового внутреннего продукта к 2035 году, что предполагает среднегодовые темпы роста в 4,7-5% в течение следующих 15 лет.

Тем не менее, по данным МВФ, восстановление было неравномерным, а частный спрос отставал от восстановления промышленного и экспортного роста.

МВФ рекомендовал Китаю сместить свою фискальную политику с расходов на инфраструктуру на поддержку домашних хозяйств и укрепление систем социальной защиты.

По оценкам МВФ, общий государственный долг вырастет до 92% ВВП и достигнет 113% к 2025 году в соответствии с базовым сценарием фонда. Эти увеличенные фискальные показатели включают задолженность местных органов государственного финансирования и другую внебюджетную деятельность, а также обычные балансовые заимствования.

В своем последнем заявлении о политике центральный банк Китая дал понять, что будет уделять больше внимания предотвращению рисков и стабилизации уровня долга в экономике в 2021 году.

Информационно-аналитический отдел TeleTrade

Доллар США вырос против основных валют, и достиг более чем недельного максимума. Мрачный отчет по занятости в США за декабрь подчеркнул необходимость принятия дополнительных мер стимулирования для поддержки экономики, пострадавшей от коронавируса и связанных с ним государственных мер изоляции, но сенатор-демократ Манчин сказал "категорически нет" новому раунду стимулирования в размере $ 2000.

Министерство труда заявило, что число рабочих мест вне сельского хозяйства снизилось на 140 000 в декабре, первое снижение за восемь месяцев, что намного ниже ожиданий, которые предполагали увеличение рабочих мест на 71 000. Уровень безработицы остался на отметке 6,7%. В целом, экономические данные за неделю, предшествующую пятничному отчету, указали на стагнацию рынка труда.

Доллар США поднялся с почти трехлетнего минимума в четверг и достиг максимума на отметке 90,24, поскольку рост доходности в США способствовал ослаблению медвежьих ставок на валюту, и трейдеры фиксировали прибыль, в частности, против евро.

"У нас есть более слабые, чем ожидалось, данные о числе рабочих мест вне сельского хозяйства, но это не шокирует, учитывая неожиданно слабые по рабочим местам в среду", - сказал Эрик Брегар, глава валютной стратегии Exchange Bank Of Canada.

Информационно-аналитический отдел TeleTrade

"Абсолютно нет. Нет, - сказал Манчин в интервью The Washington Post, опубликованном в пятницу. - Прививать людей - это работа №1".

"Как деньги, которые мы инвестируем сейчас, помогут нам лучше всего вернуть рабочие места и трудоустроить людей? И я не могу сказать вам, что отправка еще одного чека сделает это с человеком, который уже получил чек", - он сказал.

Этот комментарий оказывал давление на рисковые настроений в течение последнего часа.

CIBC Research обсуждает свою реакцию на сегодняшний отчет по занятости в Канаде за декабрь.

"Путь к восстановлению после потери рабочих мест из-за падении изменился в обратном направлении в декабре. Канадская экономика потеряла 63 тыс. рабочих мест в течение месяца, что хуже консенсус-прогноза падения на 38 тыс. и даже ниже нашего более медвежьего прогноза", - отмечает CIBC.

"Слабый отчет о рабочих местах в сочетании с недавним повышением курса канадского доллара окажет давление на Банк Канады, чтобы он еще больше смягчил денежно-кредитную политику. Но сейчас, когда идет вакцинация, Центральный банк может просто посмотреть сквозь текущие встречные ветры, предполагая, что впереди более светлые дни", - добавили в CIBC.

Информационно-аналитический отдел TeleTrade

По мнению экономистов MUFG Bank, обвал доходности в США и улучшение перспектив глобального роста по мере развертывания вакцин COVID-19, скорее всего, будут означать дальнейший рост AUD в этом году после 10%-ного роста в прошлом году.

"Центральные банки, вероятно, будут очень неохотно выделяться, изображая сценарий гораздо более ранней отмены мягкой денежно-кредитной политики. Следовательно, восстановление роста на начальном этапе будет иметь важное значение, поскольку это в конечном итоге будет диктовать долгосрочную доходность по мере изменения рыночных ожиданий. Отправная точка уже предполагает тяжелую битву РБА, чтобы убедить рынки в том, что он будет поддерживать мягкую денежно-кредитную политику так же долго, как и другие страны G10. Доходность 10-летних государственных облигаций Австралии выше, чем доходность США - в настоящее время на 5 б.п. Это единственная крупная развитая экономика с более высокой доходностью. Между тем, реальный ВВП по-прежнему 4,2 п.п. ниже пика, достигнутого до Covid. Основываясь на консенсусных оценках роста, реальный ВВП превысит уровень ВВП до Covid в 3-м квартале 2021 года. Прогнозируемый разрыв выпуска в Австралии не гарантирует продолжения агрессивного смягчения политики РБА и будет продолжаться только для того, чтобы попытаться замедлить укрепление австралийского доллара, но австралийский доллар остается все еще настроен на повышение в этом году".

Информационно-аналитический отдел TeleTrade

Количество занятых в Канаде в конце года снизилось на 63 тыс. Неудивительно, что канадский доллар проигнорировал данные. Экономисты TD Securities ожидают, что канадский доллар пока сохранит сильные позиции, но они полагают, что рынок может быть немного самодоволен в отношении динамики ставок в США.

"Восстановление рынка труда застопорилось в конце года, когда общая занятость упала на 63 тыс. в декабре, чтобы свести на нет рост предыдущего месяца, поскольку более агрессивный набор ограничений общественного здравоохранения оказал давление (в первую очередь) на сектор услуг".

"Детали были не такими мрачными, как можно было бы предположить из заголовка: потеря рабочих мест была вызвана неполной занятостью (-99 тыс.) с компенсирующим (36 тыс.) увеличением полной занятости, а количество отработанных часов сократилось всего на 0,3% м/м. Уровень безработицы вырос до 8,6% (с 8,5%) после снижения уровня участия на 0,2 п.п.".

"Сегодняшние данные не раскрывают в полной мере влияние второй волны COVID-19 и недавних блокировок, но в этом отчете все же есть некоторые положительные аспекты. Незначительное сокращение количества отработанных часов намекает на (относительно) сдержанный встречный ветер, и импульс остается устойчивым для тех отраслей, которые в меньшей степени затронуты мерами общественного здравоохранения. Потери рабочих мест, вероятно, увеличатся в следующем месяце, но продолжающаяся финансовая поддержка обеспечит некоторую стабильность".

"Валютные рынки имели слабую связь с данными с тех пор, как началась пандемия, поэтому неудивительно, что канадский доллар едва сдвинулся с места после негативного отчета".

"Диапазон 1,26 / 1,27 для USDCAD должен остаться неизменным. Однако в будущем мы обеспокоены тем, что рост ставок в США может быть еще больше. Мы полагаем, что долларовые медведи могут быть немного самодовольны по этому поводу".

Информационно-аналитический отдел TeleTrade

В декабре США потеряли 140 000 рабочих мест. Несмотря на более значительное сокращение рабочих мест, чем ожидалось, валютные рынки проигнорировали это. Более слабый отчет усиливает потребность и ожидания в дополнительной фискальной поддержке. Тем не менее, экономисты TD Securities считают, что валютные рынки немного оптимистичны в отношении предложения Казначейства и кажущейся беспечности чиновников ФРС по удержанию ставок и ожидают небольшого укрепления доллара.

"Занятость в несельскохозяйственном секторе сократилась в декабре на 140 тыс., что слабее консенсуса +50 тыс., при этом мы ожидали снижение на 50 тыс.. Пересмотры за предыдущие два месяца добавили 135 тыс. рабочих мест. Уровень безработицы составил 6,7%, что ниже консенсус-прогноза в 6,8%. Показатель занятости в рамках обследования домашних хозяйств составил +21 тыс. человек, а уровень участия не изменился".

"Мы ожидаем, что модель двойного падения сохранится и в новом году, поскольку пандемия остается безудержной. Мы ожидаем, что восстановление возобновится в течение нескольких месяцев с помощью вакцин и фискальных стимулов, хотя мы также ожидаем, что рынок труда продемонстрирует значительное "чистое" ослабление в течение нескольких лет".

"Мы думаем, что последствия более слабого отчета по рынку труда только усиливают потребность в дополнительной фискальной поддержке, которая, как мы ожидаем, будет принята где-то в этом квартале. Это делает нас немного более нейтральными по отношению к доллару США на тактическом горизонте. Это потенциально ставит под угрозу короткие позиции по доллару. Мы больше ориентируемся на предельную силу доллара США; 1,2210 в паре EUR/USD и 104,50 в паре USD/JPY".

Информационно-аналитический отдел TeleTrade

С увеличением запасов товаров длительного пользования, компенсируемым падением заказов на товары краткосрочного пользования, Министерство торговли опубликовало в пятницу отчет, показывающий, что оптовые запасы в США в ноябре практически не изменились.

Министерство торговли сообщило, что оптовые запасы практически не изменились в ноябре после роста на 1,3 процента в октябре. Экономисты ожидали, что запасы снизятся на 0,1 процента.

Оптовые запасы почти не изменились, так как запасы товаров длительного пользования выросли на 0,9 процента, в то время как запасы товаров краткосрочного пользования упали на 1,2 процента.

Между тем, в отчете говорится, что в ноябре оптовые продажи выросли на 0,2 процента после всплеска на 1,7 процента в предыдущем месяце.

Продажи товаров краткосрочного пользования увеличились на 0,7 процента, что более чем компенсировало падение продаж товаров длительного пользования на 0,4 процента.

Даже несмотря на рост продаж, соотношение запасов к продажам для оптовых торговцев в ноябре не изменилось по сравнению с октябрем и составило 1,31.

Информационно-аналитический отдел TeleTrade

Президент Федерального резервного банка Сент-Луиса Джеймс Буллард представил доклад «Финал пандемии начинается» на вебинаре для Региональной палаты Литл-Рока в четверг.

В ходе своей презентации Буллард сказал, что, хотя пандемия COVID-19 в США и Европе обострилась, появление вакцин предполагает, что кризис в области здравоохранения ослабнет в ближайшие месяцы.

Кроме того, он сказал: “В США денежно-кредитная и налогово-бюджетная политика была особенно агрессивной, и связанные с ней макроэкономические результаты были значительно лучше, чем первоначально ожидалось в начале пандемии”.

Он отметил, что совокупные ресурсы, доступные для финансирования потребления, продолжают оставаться исключительно высокими, а это предполагает продолжение восстановления в первой половине 2021 года.

“Некоторый риск ухудшения сохраняется, и дальнейшее выполнение детальной политики здравоохранения, основанной на оценке риска, будет иметь решающее значение в ближайшие месяцы”, - сказал он.

Что касается управления глобальным кризисом в области здравоохранения, Буллард отметил, что ежедневная смертность на 100000 населения увеличилась как в Европе, так и в США. Он добавил, что страны Восточной Азии и Тихоокеанского региона продолжают сообщать о ежедневных смертях на 100000 населения, которые на порядок ниже, чем в США и Европа.

Буллард отметил, что вакцины помогут положить конец кризису. “Распространение вакцины направлено на наиболее уязвимых к COVID-19, что предполагает снижение смертности в ближайшие месяцы”, - сказал он.

Буллард сказал, что денежно-кредитная и фискальная политика США была исключительно эффективной во время кризиса. Он отметил, что денежно-кредитная политика включает снижение учетной ставки до эффективной нижней границы и обеспечение ликвидности финансовых рынков с помощью различных программ, поддерживаемых Казначейством США.

Что касается налогово-бюджетной политики США в первые 11 месяцев 2020 года, Буллард отметил, что общая стоимость Закона о помощи, чрезвычайной помощи и экономической безопасности в связи с коронавирусом (CARES) вместе с дополнительным законодательством составит около 3,148 триллиона долларов. Он указал, что дефицит реального ВВП в 2020 году, по прогнозам прогнозистов, скорее всего, будет ближе к 2–2,5%, или примерно от $400 до $500 млрд.

Он также отметил, что бюджетная реакция привела к тому, что во втором квартале личный доход вырос до рекордно высокого уровня, что является противоположностью тому, что обычно происходит во время рецессии.

Кроме того, он отметил, что Закон о консолидированных ассигнованиях от 2021 года, который был подписан 27 декабря, предусматривает дополнительные 900 миллиардов долларов на борьбу с пандемией.

Текущие макроэкономические данные показывают, что апрель окажется самой низкой точкой кризиса, если удастся эффективно справиться с оставшейся частью кризиса, отметил Буллард. Он указал, что рост реального ВВП в третьем квартале в 33,4% в годовом исчислении был самым быстрым за всю историю наблюдений. Он добавил, что, согласно прогнозам, реальный ВВП в четвертом квартале, похоже, вырос опережающими темпами.

Буллард также отметил, что занятость восстановилась быстрее, чем ожидалось, поддерживая идею о том, что многие увольнения были временными, поскольку компании приспосабливались к пандемии.

Затем Буллард обсудил инфляционные ожидания. “Рыночные инфляционные ожидания оправились от минимумов, достигнутых в марте 2020 года”, - сказал он. Буллард пояснил, что новая политическая основа Федерального комитета по открытым рынкам, о которой было объявлено в речи председателя ФРС Джерома Пауэлла в Джексон-Хоуле в 2020 году, вероятно, поощрила часть этого движения.

Он отметил, что инфляция безубыточности на основе TIPS, которая основана на показателях инфляции индекса потребительских цен (ИПЦ), может значительно увеличиться и по-прежнему соответствовать результатам инфляции индекса цен расходов на личное потребление (PCE), незначительно превышающих целевой показатель инфляции ФРС в 2%.

Информационно-аналитический отдел TeleTrade

Управление по делам малого бизнеса США (SBA) представит новые проверки должной осмотрительности в ходе третьего раунда основной программы помощи малому бизнесу в стране после того, как в прошлом году мошенники и компании, не имеющие права на получение помощи, потребовали денежных средств, сообщили два источника, знакомых с этим вопросом.

По словам источников, агентство больше не будет автоматически утверждать ссуды в рамках Программы защиты зарплаты (PPP) и будет проверять первоначальные заявки. По словам одного из людей, изменения в процессе, хотя и полезны для налогоплательщиков, могут замедлить темпы согласования.

Министерство юстиции в сотрудничестве с другими агентствами предъявило обвинения более чем 80 лицам в хищении более 250 миллионов долларов из программы. Источники сообщили, что на этот раз SBA будет более бдительно одобрять заявки на получение кредита.

Высокопоставленный чиновник SBA отказался комментировать изменения в процессе, но сказал, что «уроки, извлеченные из предыдущих раундов», были реализованы.

Информационно-аналитический отдел TeleTrade со ссылкой на Reuters

Канада потеряла 62 600 рабочих мест в декабре, положив конец семимесячному восстановлению на рынке труда. Экономисты ожидали сокращения на 30 000 рабочих мест. Уровень безработицы вырос до 8,6% с 8,5% в ноябре, сообщило в пятницу статистическое управление Канады.

Неопределенность вокруг внедрения вакцины, появление новых штаммов Covid-19 и продление послепраздничных блокировок препятствуют перспективам улучшения ситуации в начале этого года.

Тем не менее есть оптимизм, что экономика быстро ускорится, как только темпы вакцинации наберут обороты.

В то время как рынок труда восстановил 79% из 3 миллионов позиций, потерянных в марте и апреле, Канада все еще сокращает 636 000 рабочих мест по сравнению с февралем. Это больше, чем примерно 430 000 рабочих мест, потерянных в разгар рецессии 2008-2009 годов.

Количество отработанных часов в декабре упало на -0,3% по сравнению с предыдущим месяцем.

Потери были вызваны неполным рабочим днем среди молодежи и пожилых людей. Штатные должности увеличились.

Экономисты прогнозировали уровень безработицы в 8,7%.

Информационно-аналитический отдел TeleTrade

В декабре экономика США впервые за восемь месяцев потеряла рабочие места, поскольку страна выдержала натиск инфекций COVID-19, что указывает на значительную потерю импульса, которая может временно приостановить восстановление экономики после пандемии.

Министерство труда сообщило, что число рабочих мест вне сельского хозяйства снизилось на 140 000 человек. Данные за ноябрь были пересмотрены и показали, что добавлено 336 000 рабочих мест вместо 245 000, как сообщалось ранее. Это было первое снижение числа рабочих мест с апреля. Экономика восстановила чуть более половины из 22,2 миллиона рабочих мест, потерянных в марте и апреле.

Уровень безработицы в декабре составил 6,7%.

Несмотря на слабость рынка труда, экономика вряд ли вернется в рецессию, поскольку на прошлой неделе правительство одобрило дополнительную помощь от пандемии в размере почти $900 млрд.

Ожидается, что теперь, когда демократы получили контроль над Сенатом, больше налогово-бюджетных стимулов улучшит перспективы законодательной повестки дня избранного президента Джо Байдена. В четверг Конгресс официально подтвердил победу Байдена на выборах через несколько часов после того, как сотни сторонников президента Дональда Трампа штурмовали Капитолий США.

Также есть оптимизм в отношении того, что внедрение вакцин против коронавируса будет лучше координироваться при администрации Байдена.

Тем не менее отчет о занятости присоединился к ряду других слабых данных по потребительскому доверию и расходам, чтобы подчеркнуть жестокое воздействие вируса на экономику, которая в феврале погрузилась в рецессию.

Предполагается, что в четвертом квартале экономика выросла примерно на 5% в годовом исчислении, при этом основной рост валового внутреннего продукта произошел за счет инвестиций в товарно-материальные запасы. ВВП рос историческими темпами в 33,4% в третьем квартале после сокращения на -31,4% в период с апреля по июнь, самого высокого уровня с тех пор, как правительство начало вести учет в 1947 году.

Информационно-аналитический отдел TeleTrade

EUR/USD: 1.2180 (550 млн), 1.2300 (922 млн)

USD/JPY: 103.90 (790 млн), 105.00 (420 млн)

GBP/USD: 1.3500 (293 млн)

NZD/USD: 0.7175 (304 млн)

Информационно-аналитический отдел TeleTrade

| Время | Страна | Событие | Период | Предыдущее значение | Прогноз | Фактическое |

|---|---|---|---|---|---|---|

| 06:45 | Швейцария | Уровень безработицы (без учета сезонных поправок) | Декабрь | 3.3% | 3.4% | 3.5% |

| 07:00 | Германия | Платежный баланс, млрд | Ноябрь | 22.9 | 21.3 | |

| 07:00 | Германия | Промышленное производство (м/м) | Ноябрь | 3.4% | 0.7% | 0.9% |

| 07:00 | Германия | Торговый баланс (без учета сезонных поправок), млрд | Ноябрь | 19.4 | 17.2 | |

| 07:45 | Франция | Потребительские расходы | Ноябрь | 3.9% | -15.1% | -18.9% |

| 07:45 | Франция | Сальдо торгового баланса, млрд | Ноябрь | -4.6 | -3.6 | |

| 07:45 | Франция | Изменение объема промышленного производства, м/м | Ноябрь | 1.9% | -1% | -0.9% |

| 08:00 | Швейцария | Объем резервов Национального банка Швейцарии в иностранной валюте, млрд франков | Декабрь | 875.924 | 891.224 | |

| 08:30 | Великобритания | Индекс цен на жилье от Halifax, м/м | Декабрь | 1% | 0.5% | 0.2% |

| 08:30 | Великобритания | Индекс цен на жилье от Halifax , 3 м г/г | Декабрь | 7.6% | 6% | |

| 10:00 | Еврозона | Уровень безработицы | Ноябрь | 8.4% | 8.5% | 8.3% |

Доллар удержался выше минимума 2018 года по отношению к другим основным валютам в преддверии свежих данных по занятости в США, которые, вероятно, дадут подсказки о степени фискального стимулирования, необходимого для поддержки экономики, пораженной коронавирусом.

Доллар США отскочил от почти трехлетнего минимума в четверг, так как рост доходности в США спровоцировал некоторое ослабление медвежьих ставок на валюту, при этом трейдеры фиксировали прибыль, в частности, против евро.

На этой неделе демократы получили эффективный контроль над Сенатом, в то время как в Вашингтоне царил хаос. В пятницу конгрессмены-демократы взвесили вопрос об импичменте президенту Дональду Трампу во второй раз после того, как его ложные заявления о фальсификации выборов помогли спровоцировать толпу, штурмовавшую Капитолий США.

Победы в сенате от демократов дают избранному президенту Джо Байдену возможности для увеличения расходов, что, по прогнозам, усилит аппетит к риску и окажет негативное воздействие на облигации и доллар.

Индекс доллара упал на 7% в 2020 году и на 0,9% в первые несколько дней нового года на ожиданиях фискального стимулирования США.

В пятницу индекс вырос на 0,1% до отметки 90 после его самого большого роста за более чем два месяца в четверг. Он продолжает снижаться за неделю.

Данные по занятости в несельскохозяйственном секторе США за декабрь должны быть опубликованы в 13:30 GMT. Согласно прогнозам, в среднем ожидается прирост на 71 000 рабочих мест по сравнению с приростом на 245 000 в ноябре.

Несколько основных валют снизились по отношению к доллару, прежде чем восстановить некоторые позиции, при этом евро упал на целых 0,5%, а японская иена достигла нового трехнедельного минимума. Позже евро упал на 0,2%, в то время как иена восстановилась до нулевого уровня.

Биткойн достиг нового рекордного максимума, поднявшись более чем на 5% за день, после того, как в четверг впервые пробил $40 000.

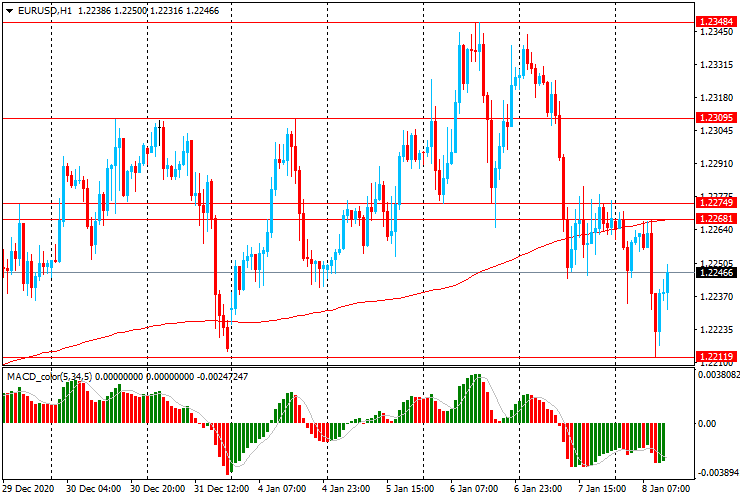

ЕUR/USD: пара торгуется в основном со снижением в диапазоне $1.2210-75, опустившись с начала европейской сессии к минимуму 31 декабря ($1.2210)

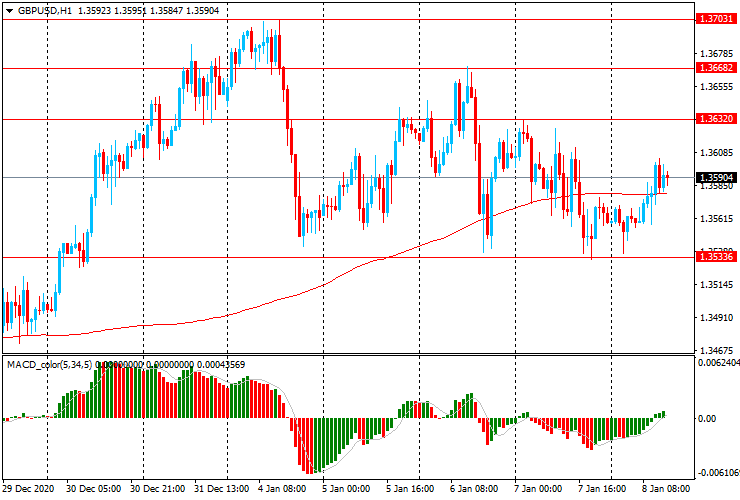

GBP/USD: пара торгуется в основном с ростом в диапазоне $1.3535-1.3605

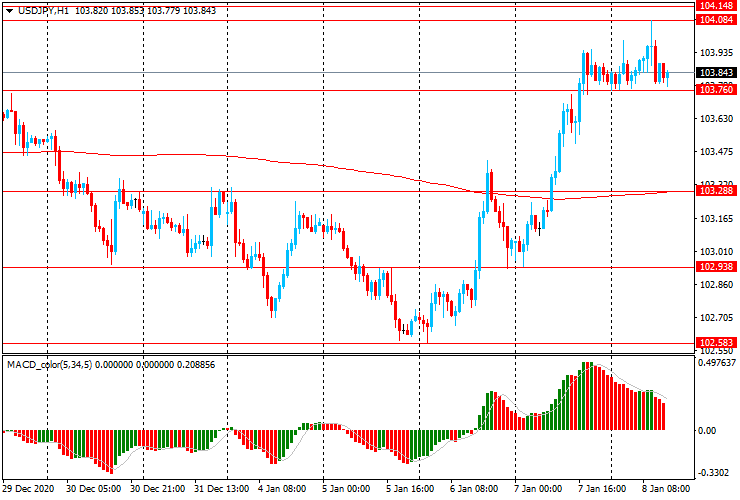

USD/JPY: пара торгуется в диапазоне Y103.75-104.10 после роста вчера с Y102.95 до Y103.95.

В 13:30 GMT США объявят об изменении уровня безработицы и числа занятых в несельскохозяйственном секторе за декабрь. Также в 13:30 GMT Канада заявит об изменении уровня безработицы и числа занятых за декабрь. В 15:00 GMT США сообщат об изменении товарных запасов на складах оптовой торговли за ноябрь. В 18:00 GMT будет представлен отчет Baker Hughes по количеству активных буровых установок по добыче нефти. В 20:00 GMT США объявят об изменении объема потребительского кредитования за ноябрь.

Информационно-аналитический отдел TeleTrade

Zeit Online

В Германии одобрили создание фонда для достройки «Северного потока — 2»

В Германии одобрили создание экологического фонда, одной из цели которого станет поддержка строительства «Северного потока — 2». Немецкие компании смогут участвовать в достройке не напрямую, а через фонд, чтобы избежать американских санкций

Парламент земли Мекленбург-Передняя Померания проголосовал за создание экологического фонда, одной из цели которого станет поддержка строительства газопровода «Северный поток — 2». Об этом сообщает Zeit Online.

Forbes

Куда инвестируют гуру: идеи для частного инвестора на 2021 год

Строить прогнозы на будущий год — дело неблагодарное: слишком много неопределенности впереди, в том числе и на фондовом рынке. Однако не лишним будет внимательно присмотреться к новым вложениям, которые делают сейчас известные гуру. Не исключено, что кому-то захочется позаимствовать у них те или иные идеи для своего личного инвестиционного портфеля. Об этом размышляет в своей колонке Исаак Беккер, финансовый консультант и автор книги «Когда плохо — это хорошо»

Четыре известных гуру инвестирования – Уоррен Баффет, Рей Далио, Джоэл Гринблатт и Джордж Сорос отличаются друг от друга по стилю работы, но их объединяет желание получить максимальную отдачу от своих вложений при определенных ограничениях по риску. Какие ставки сделали эти инвесторы на 2021 год?

Bloomberg

Ant, ЮКОС и предупреждение бунтарям-миллиардерам

Основатель Alibaba Group Джек Ма уже два месяца не появляется на публике. Автор пытается выстроить неочевидные аналогии между ситуацией вокруг компаний Ма и делом экс-главы ЮКОСа Михаилом Ходорковским, не забывая и рассуждать об отсутствии демократии в России и Китае.

Информационно-аналитический отдел TeleTrade

Китай будет уделять первоочередное внимание стабильности денежно-кредитной политики в 2021 году, сообщило в пятницу информационное агентство Синьхуа со ссылкой на слова главы центрального банка И Гана.

По словам И Гана, центральный банк будет использовать различные инструменты политики для поддержания достаточного уровня ликвидности и обеспечения того, чтобы рост широкой денежной массы и общего социального финансирования в основном соответствовал номинальному экономическому росту.

Информационно-аналитический отдел TeleTrade

Уровень безработицы в зоне евро немного снизился в ноябре, показали данные Евростата.

Уровень безработицы снизился в ноябре до 8,3% с 8,4% в октябре. За аналогичный период прошлого года уровень безработицы составил 7,4%. Прогнозировалось, что показатель вырастет до 8,5%.

Число безработных сократилось на 172 тысячи человек по сравнению с прошлым месяцем до 13,609 миллиона в ноябре. По сравнению с прошлым годом безработица увеличилась на 1,425 миллиона человек.

Уровень безработицы среди молодежи вырос до 18,4% в ноябре с 18,0% в октябре.

В 27 странах ЕС общий уровень безработицы в ноябре составил 7,5% против 7,6% в октябре.

Информационно-аналитический отдел TeleTrade

Средние цены на жилье в Великобритании снова выросли в декабре, растянув текущий период непрерывного роста до шести месяцев.

Однако месячный рост на 0,2% был самым низким за этот период и значительно ниже роста на 1,0% в ноябре. Средняя цена дома, таким образом, мало изменилась, но тем не менее все еще достигла нового рекорда в 253 374 фунта.

Рассел Галли, управляющий директор Halifax, сказал: "2020 год был историей двух разных половин для рынка жилья. После сильного старта в первом полугодии преобладали ограничения на передвижение из-за COVID-19, и впоследствии цены упали на 0,5% в середине года, когда рынок фактически остановился. Однако, когда рынок вновь открылся, цены взлетели в результате сдерживаемого спроса, желания покупателей получить больше места и ограниченного по времени стимула отпуска гербового сбора”.

Все это привело к тому, что средние цены в конце 2020 года выросли примерно на 6,0% по сравнению с декабрем 2019 года, что является особенно сильным показателем, учитывая ожидаемое воздействие пандемии в начале года. Хотя годовой уровень инфляции действительно снизился по сравнению с ноябрем (+7,6%) и остался на самом низком уровне с августа, следует отметить, что это также отражает особенно сильный период для цен на жилье ближе к концу 2019 года, поскольку политическая неопределенность в то время начала ослабевать.

“В ближайшей перспективе, когда одобрение ипотеки все еще находится на 13-летнем максимуме, на рынке может быть достаточно остаточной силы, чтобы поддерживать цены до крайнего срока для отпуска гербового сбора и сокращения помощи на покупку в конце марта. Однако с учетом того, что темпы восстановления экономики Великобритании, как ожидается, будут ограничены возобновлением национальной изоляции, а безработица, по широко распространенным прогнозам, вырастет в ближайшие месяцы, понижательное давление на цены на жилье остается вероятным, поскольку мы движемся через 2021 год”, - сказал Рассел Галли

Информационно-аналитический отдел TeleTrade

Согласно данным статистического управления Destatis, экспорт и импорт Германии в ноябре выросли более быстрыми темпами.

Экспорт вырос на 2,2% в месяц против роста на 0,9% в октябре. Аналогичным образом рост импорта улучшился до 4,7% с 0,4% месяц назад.

Поскольку рост импорта превысил рост экспорта, положительное сальдо торгового баланса снизилось в ноябре до 16,4 млрд евро с 18,2 млрд евро в октябре.

В годовом исчислении импорт снизился на -1,3%, но медленнее, чем снижение на -6,4%, зарегистрированное в октябре. Импорт упал на -0,1% после падения на -5,8% в предыдущем месяце.

На нескорректированной основе положительное сальдо торгового баланса снизилось до 17,2 млрд евро с 18,5 млрд евро в прошлом году.

Экспорт был на 4,7 процента ниже, а импорт на 0,6 процента ниже, чем в феврале 2020 года, за месяц до начала ограничений, связанных с короной в Германии.

Профицит текущего счета составил 21,3 млрд евро против 23,5 млрд евро за аналогичный период прошлого года.

Информационно-аналитический отдел TeleTrade

Промышленное производство в Германии в ноябре росло более медленными темпами, показали данные статического управления Destatis.

Промышленное производство в ноябре выросло на 0,9% в месячном исчислении, что ниже пересмотренного роста на 3,4% в октябре. Однако это было лучше прогноза экономистов в +0,7%.

В годовом исчислении промышленное производство снизилось на -2,6% после падения на -2,7% месяц назад.

По сравнению с февралем 2020 года, за месяц до начала ограничений из-за пандемии короны, производство в ноябре было на 3,8% ниже.

Без учета энергетики и строительства производство в промышленности в ноябре выросло на 1,2%.

Информационно-аналитический отдел TeleTrade

| Время | Страна | Событие | Период | Предыдущее значение | Прогноз | Фактическое |

|---|---|---|---|---|---|---|

| 05:00 | Япония | Индекс совпадающих индикаторов | Ноябрь | 89.4 | 89.1 | |

| 05:00 | Япония | Индекс ведущих индикаторов | Ноябрь | 94.3 | 96.6 |

В пятницу доллар продолжил укрепляться и сохранил свой максимальный прирост за два последних месяца, поскольку рост доходности в США спровоцировал некоторое ослабление медвежьих ставок на американскую валюту.

Доллар отступил от своего почти трехлетнего минимума, при этом трейдеры фиксируют прибыль, в частности, по отношению к евро, после падения индекса доллара почти на 7% в 2020 году и на 0,9% в новом году на фоне ожиданий фискального стимулирования США.

На этой неделе демократы получили контроль над Сенатом, что даст избранному президенту Джо Байдену возможность увеличить расходы. В свою очередь, по мнению аналитиков, это будет негативно отражаться на облигациях и курсе доллара.

Ориентировочная доходность 10-летних казначейских облигаций в среду впервые с марта превысила 1%.

Позднее в пятницу инвесторы ждут публикацию данных о количестве рабочих мест в несельскохозяйственном секторе США. Участники рынков желают уяснить, потребуется ли значительно больше стимулов для поддержания экономического восстановления или нет.

Индекс доллара практически не изменился в начале азиатских торгов, после падения до почти трехлетнего минимума в среду. В четверг он вырос более чем на полпроцента, но продолжает снижаться за неделю.

После падения на 0,5% в четверг, евро практически не изменился.

Более рискованный австралийский доллар также существенно не изменился после падения на 0,5% на предыдущей сессии.

Биткойн упал на 0,2% после того, как в четверг впервые пробил отметку 40 000 долларов. Криптовалюта преодолела рубеж в 20 000 долларов менее месяца назад, 16 декабря, и смарта биткоин вырос более чем на 700%.

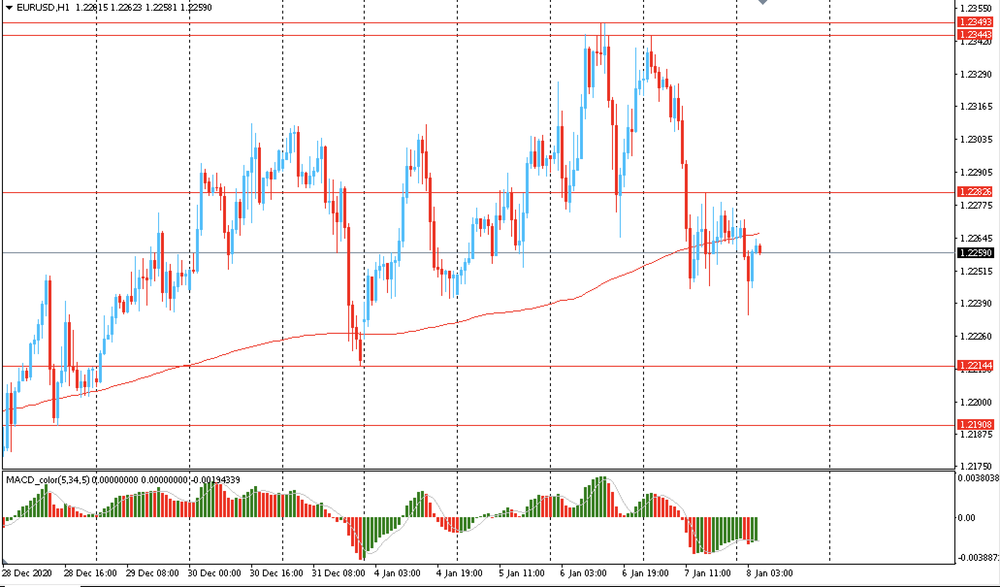

Вчера пара EUR/USD торговалась с понижением и закрыла день в красной зоне около цены $1.2265. Сегодня пара торговалась в узком диапазоне $1.2235-70, оставаясь вблизи вчерашней цены закрытия. На часовом графике EUR/USD тестирует на прочность поддержку - линию скользящей средней МА (200) Н1 ($1.2265). На четырехчасовом графике пара пока остается выше линии MA 200 H4. Исходя из вышесказанного, вероятно, стоит придерживаться северного направления в торговле и пока пара остается выше MA 200 H1, необходимо искать точки входа на покупку на окончание коррекции.

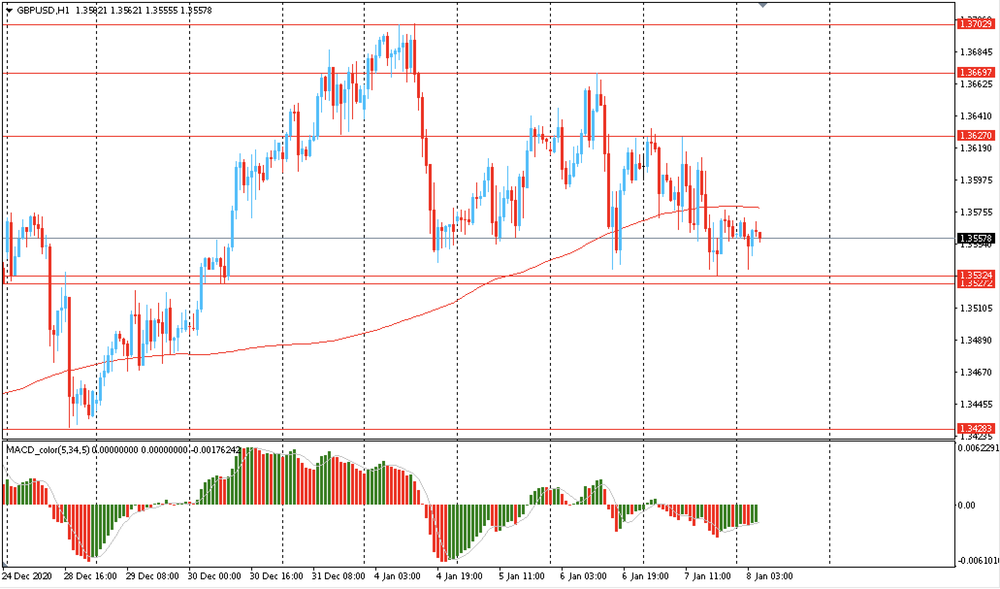

Вчера пара GBP/USD торговалась с понижением и закрыла день в красной зоне около цены $1.3560. Сегодня пара торговалась в узком диапазоне $1.3540-70, оставаясь вблизи вчерашней цены закрытия. На часовом графике GBP/USD тестирует на прочность поддержку - линию скользящей средней МА (200) Н1 ($1.3580). На четырехчасовом графике пара пока остается выше линии MA 200 H4. Исходя из вышесказанного, вероятно, стоит придерживаться северного направления в торговле и пока пара остается выше MA 200 H1, необходимо искать точки входа на покупку на окончание коррекции.

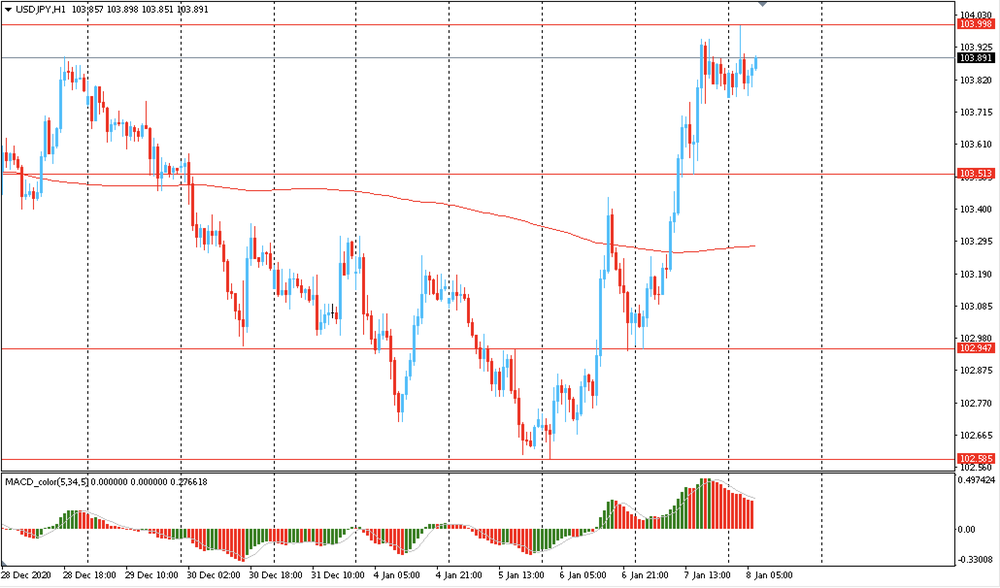

Вчера пара USD/JPY торговалась с повышением и закрыла день на положительной территории около цены Y103.80. Сегодня пара торговалась в узком диапазоне Y103.75-00, оставаясь вблизи 4-х недельного максимума. На часовом графике USD/JPY пробила и закрепилась выше линии скользящей средней МА (200) Н1 (Y103.25). На четырехчасовом графике ситуация аналогичная. Исходя из вышесказанного, вероятно, стоит придерживаться северного направления в торговле и пока пара остается выше MA 200 H1, необходимо искать точки входа на покупку на формирование коррекции.

В пятницу выйдет умеренное количество статданных. В 07:00 GMT Германия объявит об изменении объема промышленного производства и сальдо баланса внешней торговли за ноябрь. В 07:45 GMT Франция заявит об изменении объема потребительских расходов, объема промышленного производства и сальдо баланса внешней торговли за ноябрь. В 08:30 GMT Британия выпустит индекс цен на жилье от Halifax за декабрь. В 10:00 GMT еврозона сообщит до уровня безработицы за ноябрь. В 13:30 GMT США объявят об изменении уровня безработицы и числа занятых в несельскохозяйственном секторе за декабрь. Также в 13:30 GMT Канада заявит об изменении уровня безработицы и числа занятых за декабрь. В 15:00 GMT США сообщат об изменении товарных запасов на складах оптовой торговли за ноябрь. В 18:00 GMT будет представлен отчет Baker Hughes по количеству активных буровых установок по добыче нефти. В 20:00 GMT США объявят об изменении объема потребительского кредитования за ноябрь.

Информационно-аналитический отдел TeleTrade

EUR/USD

Уровни сопротивления (открытый интерес **, контрактов):

$1.2354 (797)

$1.2315 (2704)

$1.2294 (1200)

Цена на момент написания обзора: $1.2264

Уровни поддержки (открытый интерес**, контрактов):

$1.2241 (3967)

$1.2197 (1863)

$1.2149 (2392)

Комментарии:

- общий открытый интерес по CALL опционам и PUT опционам с датой экспирации 8 января составляет 80181 контракта (согласно данным за 7 января), при этом максимальное количество контрактов привязано к страйку $1,2100 (4869);

GBP/USD

Уровни сопротивления (открытый интерес **, контрактов):

$1.3751 (648)

$1.3702 (1943)

$1.3655 (1509)

Цена на момент написания обзора: $1.3584

Уровни поддержки (открытый интерес**, контрактов):

$1.3534 (588)

$1.3494 (746)

$1.3448 (786)

Комментарии:

- общий открытый интерес по CALL опционам с датой экспирации 8 января составляет 56727 контракта, при этом максимальное количество контрактов привязано к страйку $1,4000 (33147);

- общий открытый интерес по PUT опционам с датой экспирации 8 января составляет 29877 контрактов, при этом максимальное количество контрактов привязано к страйку $1,2800 (2933);

- соотношение PUT/CALL согласно данным за 7 января составило 0,52 против 0,53 для предыдущего торгового дня.

----------------------------------------------------------------------------------------------------------------------------

* - для расчета уровней используется бюллетень Чикагской товарной биржи (CME).

** - Открытый интерес учитывает общее количество опционных контрактов, которые открыты на текущий момент.

Информационно-аналитический отдел Teletrade

В 12:00 GMT Италия опубликует данные по уровню безработицы за ноябрь

В 14:00 GMT Мексика опубликует данные по уровню потребительского доверия за декабрь

Информационно-аналитический отдел TeleTrade

| Время | Страна | Событие | Период | Предыдущее значение | Прогноз |

|---|---|---|---|---|---|

| 05:00 (GMT) | Япония | Индекс совпадающих индикаторов | Ноябрь | 89.4 | |

| 05:00 (GMT) | Япония | Индекс ведущих индикаторов | Ноябрь | 94.3 | |

| 06:45 (GMT) | Швейцария | Уровень безработицы (без учета сезонных поправок) | Декабрь | 3.3% | 3.4% |

| 07:00 (GMT) | Германия | Платежный баланс, млрд | Ноябрь | 22.5 | |

| 07:00 (GMT) | Германия | Промышленное производство (м/м) | Ноябрь | 3.2% | 0.7% |

| 07:00 (GMT) | Германия | Торговый баланс (без учета сезонных поправок), млрд | Ноябрь | 19.4 | |

| 07:45 (GMT) | Франция | Потребительские расходы | Ноябрь | 3.7% | -15.1% |

| 07:45 (GMT) | Франция | Сальдо торгового баланса, млрд | Ноябрь | -4.9 | |

| 07:45 (GMT) | Франция | Изменение объема промышленного производства, м/м | Ноябрь | 1.6% | -1% |

| 08:00 (GMT) | Швейцария | Объем резервов Национального банка Швейцарии в иностранной валюте, млрд франков | Декабрь | 875.9 | |

| 08:30 (GMT) | Великобритания | Индекс цен на жилье от Halifax, м/м | Декабрь | 1.2% | 0.5% |

| 08:30 (GMT) | Великобритания | Индекс цен на жилье от Halifax , 3 м г/г | Декабрь | 7.6% | |

| 10:00 (GMT) | Еврозона | Уровень безработицы | Ноябрь | 8.4% | 8.5% |

| 13:30 (GMT) | США | Количество служащих государственного сектора, тыс. | Декабрь | -99 | |

| 13:30 (GMT) | США | Количество рабочих мест в обрабатывающей промышленности, тыс. | Декабрь | 27 | 20 |

| 13:30 (GMT) | США | Средняя длительность рабочей недели | Декабрь | 34.8 | 34.8 |

| 13:30 (GMT) | США | Изменение числа занятых в частном несельскохозяйственном секторе, тыс. | Декабрь | 344 | 100 |

| 13:30 (GMT) | США | Доля экономически активного населения | Декабрь | 61.5% | |

| 13:30 (GMT) | США | Средняя почасовая оплата | Декабрь | 0.3% | 0.2% |

| 13:30 (GMT) | Канада | Уровень безработицы | Декабрь | 8.5% | 8.6% |

| 13:30 (GMT) | Канада | Изменение числа занятых, тыс. | Декабрь | 62 | -27.5 |

| 13:30 (GMT) | США | Изменение числа занятых в несельскохозяйственных отраслях экономики, тыс. | Декабрь | 245 | 100 |

| 13:30 (GMT) | США | Уровень безработицы | Декабрь | 6.7% | 6.7% |

| 15:00 (GMT) | США | Товарные запасы на складах оптовой торговли | Ноябрь | 1.2% | -0.1% |

| 16:00 (GMT) | США | Речь члена Комитета по открытым рынкам ФРС Р. Клариды | |||

| 18:00 (GMT) | США | Количество активных буровых установок по добыче нефти от Baker Hughes | Январь | ||

| 20:00 (GMT) | США | Объем потребительского кредитования, млрд долл | Ноябрь | 7.23 | 9 |

| Валютная пара | Цена закрытия | Изменение, % |

|---|---|---|

| AUDUSD | 0.77661 | -0.5 |

| EURJPY | 127.362 | 0.29 |

| EURUSD | 1.22686 | -0.47 |

| GBPJPY | 140.744 | 0.4 |

| GBPUSD | 1.3558 | -0.35 |

| NZDUSD | 0.72567 | -0.54 |

| USDCAD | 1.26868 | 0.13 |

| USDCHF | 0.88539 | 0.86 |

| USDJPY | 103.803 | 0.75 |

© 2000-2026. Все права защищены.

Сайт находится под управлением TeleTrade D.J. LLC 2351 LLC 2022 (Euro House, Richmond Hill Road, Kingstown, VC0100, St. Vincent and the Grenadines).

Информация, представленная на сайте, не является основанием для принятия инвестиционных решений и дана исключительно в ознакомительных целях.

Компания не обслуживает и не предоставляет сервис клиентам, которые являются резидентами US, Канады, Ирана, Йемена и стран внесенных в черный список FATF.

Проведение торговых операций на финансовых рынках с маржинальными финансовыми инструментами открывает широкие возможности и позволяет инвесторам, готовым пойти на риск, получать высокую прибыль. Но при этом несет в себе потенциально высокий уровень риска получения убытков. Поэтому перед началом торговли следует ответственно подойти к решению вопроса о выборе соответствующей инвестиционной стратегии с учетом имеющихся ресурсов.

Использование информации: при полном или частичном использовании материалов сайта ссылка на TeleTrade как источник информации обязательна. Использование материалов в интернете должно сопровождаться гиперссылкой на сайт teletrade.org. Автоматический импорт материалов и информации с сайта запрещен.

По всем вопросам обращайтесь по адресу pr@teletrade.global.