- Аналитика

- Новости и инструменты

- Новости рынков

Новости и прогнозы рынков CFD — 02-08-2016

За аналогичный квартал прошлого года компания получила прибыль на уровне $1.39.

По итогам сессии вторника акции AIG упали до уровня $54.14 (-0.13%).

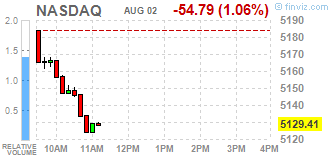

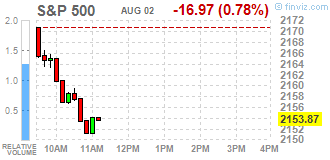

Основные фондовые индексы США снизились во вторник после слабых экономические данные США, которые разочаровали инвесторов.

(время/страна/показатель/период/предыдущее значение/прогноз)

01:45 Китай Индекс деловой активности в секторе услуг от Caixin/Markit Июль 52.7 52.9

07:50 Франция Индекс деловой активности в секторе услуг (окончательные данные) Июль 49.9 50.3

07:55 Германия Индекс деловой активности в секторе услуг (окончательные данные) Июль 53.7 54.6

08:00 Еврозона Индекс деловой активности в секторе услуг (окончательные данные) Июль 52.8 52.7

09:00 Еврозона Розничные продажи, м/м Июнь 0.4% 0.1%

09:00 Еврозона Розничные продажи, г/г Июнь 1.6% 1.7%

13:45 США Индекс деловой активности для сферы услуг от Markit (окончательные данные) Июль 51.4 50.9

14:00 США Индекс деловой активности в сфере услуг от Института управления поставками (ISM) Июль 56.5 56

14:30 США Изменение запасов нефти по данным министерства энергетики, млн баррелей Июль 1.671

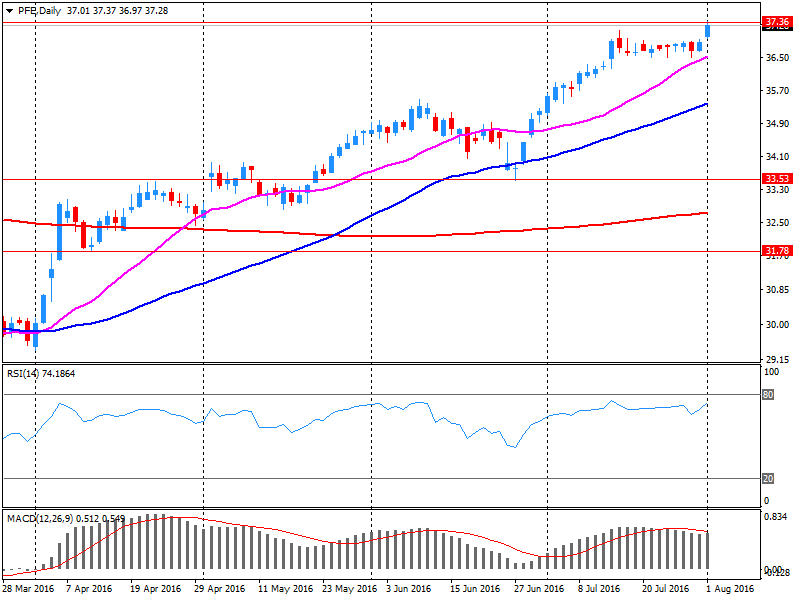

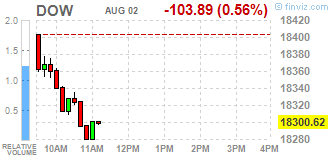

Большинство компонентов индекса DOW в минусе (25 из 30). Больше остальных выросли акции Exxon Mobil Corporation (XOM, +0.52%). Аутсайдером являются акции Pfizer Inc. (PFE, -2.28%).

Почти все сектора индекса S&P в минусе. Больше всего упал сектор услуг (-1.3%). Максимальное повышение демонстрирует сектор конгломератов (+0,7%).

"Китай открыт к обсуждению сделки о свободной торговле с Великобританией и готов изучить ее", - сообщили сегодня в Министерстве торговли Китая.

Итоги недавнего референдума вынудили Великобританию пересмотреть отношения с остальным миром, но заключение новых сделок может оказаться весьма трудным и длительным процессом. Британские чиновники указывают, что рассматривают идею о свободной торговле со странами, включая Китай, Индию, Канаду и Соединенные Штаты, когда Британия официально покинет ЕС.

Китайский представитель Министерства торговли Шен Дануанг в ответ на вопрос о позиции Китая относительно соглашения о свободной торговле с Британией, дал положительный ответ. "Китай готов активно развивать торговлю и деловое сотрудничество, имеет открытое отношение к обсуждению и подписанию соглашения о свободной торговле с Англией, и готов изучить это с Великобританией", - сказал Шен, не вдаваясь в подробности.

Европейский центральный банк заявил, что восстановление строительной активности в еврозоне будет продолжаться в ближайшие кварталы, хотя и более медленными темпами. "Восстановление на рынке жилья связано в первую очередь с более высоким спросом, который, как ожидается, останется сильным, - сообщил в ЕЦБ в специальном докладе.

"Есть ряд факторов, стимулирующий спрос. Они включают в себя рост реальных располагаемых доходов и гарантий занятости, благоприятные кредитные ставки и условия, налоговые льготы в ряде стран, а также низкая отдача от альтернативных форм инвестиций. Эти факторы, как ожидается, продолжат оказывать поддержку спросу на жилье и строительной деятельности в ближайшие кварталы", - говорится в докладе.

Тем не менее, в ЕЦБ сказали, что последние краткосрочные показатели, в том числе индекс PMI, могут войти в период некоторой коррекции после сильного роста строительной деятельности в предыдущие два квартала.

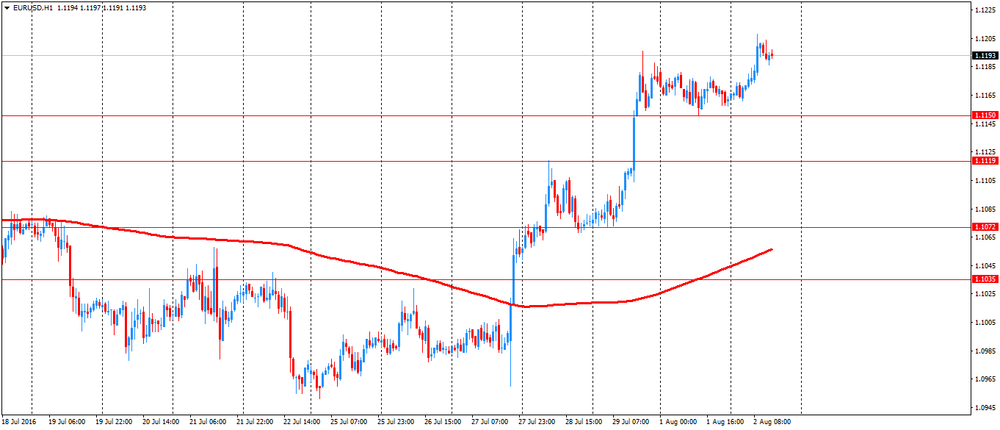

Евро существенно подорожал против доллара, обновив 6-недельный максимум, чему способствовало бегство инвесторов от рисков, а также повсеместное ослабление американской валюты из-за последнего разочаровывающего отчета по ВВП. Инвесторы обеспокоены, что слабые данные по ВВП снизят вероятность ужесточения денежно-кредитной политики ФРС. Сейчас фьючерсы на процентные ставки ФРС указывают на то, что на рынке учитывается 18%-ная вероятность повышения ставок в сентябре и 35%-ная вероятность увеличения ставок в декабре.

Вместе с тем, сегодня Бюро экономического анализа США сообщило, что личные доходы увеличились на $ 29,3 млрд (+0,2%) в июне. Одноразовый личный доход (DPI) увеличился на $ 24,6 млрд (+0,2%) и личные потребительские расходы (PCE) выросли на $53,0 млрд (+0,4%). Реальный DPI увеличился на 0,1% в июне и реальный PCE увеличился на 0,3%. Индекс цен PCE увеличился на 0,1%. За исключением продуктов питания и энергоносителей, индекс цен PCE увеличился на 0,1%.

Внимание рынка постепенно переключается на пятничные данные по рынка труда США. Некоторые инвесторы считают, что данные по занятости окажутся сильными, благодаря чему ФРС в ближайшие несколько месяцев сможет произвести повышение ставок. Ожидается, что по итогам июля занятость выросла на 175 тыс.

Определенную поддержку евро оказала статистика по ценам производителей еврозоны. Согласно данным Евростата, цены производителей промышленной продукции выросли на 0,7 процента за месяц в июне, немного быстрее, чем 0,6 процента подъема в мае. На ежегодной основе цены производителей упали более медленными темпами 3,1 процента в июне, после снижения на 3,8 процента в предыдущем месяце, которое было пересмотрено с 3,9 процента падения, заявленных первоначально. Без учета энергии, цены производителей повысились на 0,2 процента за месяц, в то время как они упали на 1,0 процент с июня 2015 года.

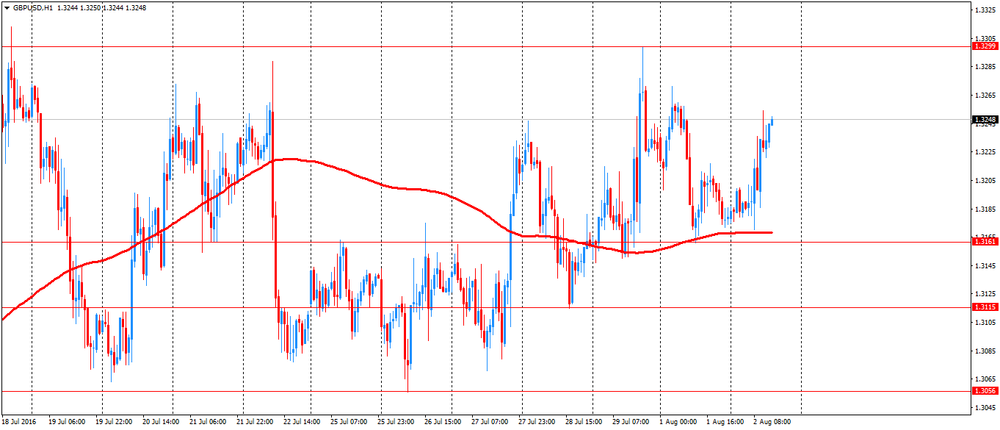

Британский фунт вырос более чем на 150 пунктов против доллара США, обновив максимум 18 июля, что было вызвано ослаблением американской валюты и публикацией лучших, чем ожидалось данных по Британии. Как стало известно, индекс деловой активности в строительном секторе от Markit упал до 45,9 в июле с 46,0 в июне. Согласно прогнозам, индекс должен был снизиться до 43,8. Значение индекса было ниже нейтрального уровня 50,0 второй месяц подряд, что отражает сокращение в секторе. Показатель сигнализировал о самом быстром спаде производства в строительном секторе с июня 2009 года. Компании заявили, что более слабые портфели заказов продолжали действовать как тормоз деловой активности. Неопределенность после референдума о членстве в ЕС стала основным фактором, который повлиял на деловую активность в июле, особенно в секторе коммерческого строительства, сказал Markit.

В ближайшей перспективе фунт, скорее всего, продолжит консолидироваться в ожидании решения Банка Англии и отчета по занятости в США.Все, кроме 3 из 49 экономистов, опрошенных Reuters, ожидают, что Банк Англии сократит ставку, по крайней мере, на 25 базисных пунктов, до нового рекордного низкого уровня 0,25 процента. Напомним, процентная ставка ЦБ не менялась с начала 2009 года. Вместе с тем, 17 из 36 экспертов сказали, что программа количественного смягчения (QE), которая была приостановлена в 2012 году, также будет перезапущена в четверг.

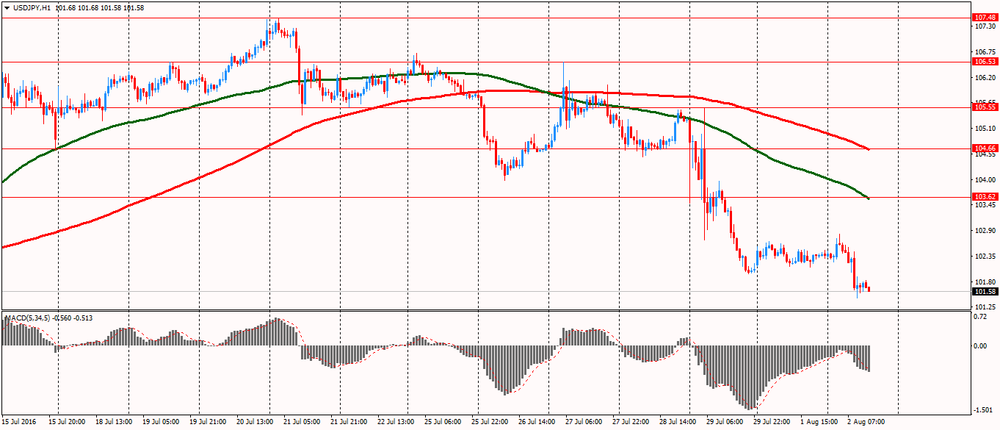

Иена укрепилась примерно на 1,6% против доллара, приблизившись до самого высокого уровня с 11 июля, так как меры стимулирования правительства Японии не оправдали ожиданий. (размер программы составил 28 трлн иен). Общий объем является одним из наиболее значительных для Японии в период после мирового финансового кризиса, но три четверти от заявленной суммы составляют целевые займы с низкой процентной ставкой от правительства и госкомпаний. Напомним, программа включает в себя 13,5 трлн иен финансовых мер, из которых около 7,5 трлн иен составляют прямые расходы на стимулирующие меры в течение двух лет.

Количество владельцев недвижимостью в Англии упало до самого низкого уровня за последние 30 лет, так как растущий разрыв между доходами и ценами на недвижимость создает жилищный кризис, который выходит за пределы Лондона до городов, включая Манчестер.

Согласно отчету аналитического центра Resolution Foundation, после того, как число домовладельцев по всей Англии достигло своего пика в апреле 2003 года (тогда 71% семей принадлежали их дома), в феврале этого года их число упало до 64%. Последнее значение является самым низким с 1986 года, когда уровень домовладения был на пути вверх, а бум на рынке жилья поддерживался дерегулированием ипотечной отрасли.

Анализ Resolution Foundation подчеркивает масштаб работы, с которой придется столкнутся премьер-министру Терезе Мэй, которая обязалась решить проблему дефициту жилья. Мэй предупредила в прошлом месяце, что если этот вопрос не будет рассмотрен "молодым людям станет еще сложнее позволить себе свой собственный дом".

В докладе, основанном на анализе последнего обследования рабочей силы, сообщалось, что в начале 2016 года только 58% семей в Большом Манчестере были домовладельцами по сравнению с пиком в 72% в 2003 году. В Лондоне число домовладельцев уменьшилось до 58% с пикового уровня 72%, записанного в 2000 году.

Темпы роста активности в секторе производства Канады немного ускорились по итогам июля, так как повышение новых заказов и общего объема производства помогло компенсировать снижение экспортных заказов. Об этом сообщалось в отчете Royal Bank of Canada (RBC) и Markit Economics.

С учетом сезонных колебаний индекс менеджеров по закупкам для производственного сектора вырос в прошлом месяце до уровня 51,9 пункта по сравнению с 51,8 пункта в июне. "Сильный спрос со стороны внутренних потребителей помог компенсировать слабость экспортных продаж в июле, особенно для производителей товаров широкого потребления, - сказал Тим Мур, старший экономист Markit, которая проводит ежемесячный опрос от имени RBC.

Данные показали, что индекс новых экспортных заказов упал в июле до 48,4 пункта против 50,2 пункта в июне. Напомним, значение ниже 50 свидетельствует о сокращении. Респонденты сказали, что приглушенный спрос со стороны всей Азии сыграл определенную роль в замедлении экспорта. Банк Канады рассчитывал на неэнергетический экспорт, чтобы стимулировать более широкое восстановление экономики, но столкнулся с серией разочарований на этом фронте в последние месяцы.

Европейские фондовые индексы завершили торги вблизи двухнедельного минимума, что было связано с ускорившимся падением котировок банковского сектора, публикацией смешанной корпоративной отчетности, а также негативной динамикой рынка нефти.

Международный валютный фонд заявил, что правительство Японии должно координировать финансовое стимулирование с дальнейшими мерами смягчения центрального банка, которые могут включать в себя снижение ставок и увеличение размера покупки активов.

Годовой отчет Фонда по экономике Японии вышел после того, как правительство страны объявило о новом пакете фискального стимулирования в объеме $13,5 трлн. иен (около $132 млрд), а центральный банк принял дополнительные меры смягчения денежно-кредитной политики.

Люк Эверерт, эксперт МВФ по Японии, сообщил на пресс-конференции, что новый пакет стимулов должен "немного улучшить" экономические перспективы Японии, но пока слишком рано, чтобы оценивать его полное влияние. Он сказал, что стимулирование должно быть частью полного набора мер политики, в том числе смягчения монетарной политики, усилий по повышению заработной платы и устранению структурным препятствий.

"Япония должна показать, что будет восстанавливать финансовую дисциплину с постепенным увеличением налога на потребление и явным ограничением расходов на социальное обеспечение, - отметил Эверерт. - Если эта политика не полностью реализуется, то рост экономики и потребительской инфляции будет более медленным".

"Краткосрочное фискальное стимулирование и смягчение денежно-кредитной политики может сделать более легким повышение заработной платы, чтобы поднять цены на потребительские товары. Тем не менее, поощрение компаний к повышению заработной платы не может снизить риск дефляции, если компании пытаются нанимать больше рабочих на неполный рабочий день, которые зарабатывают меньше, чем штатные сотрудники", - добавил Эверерт.

МОСКВА, 2 августа. /ТАСС/. Биржевые индексы РФ завершили торги снижением. Так, индекс ММВБ (MICEX) по итогам сегодняшних торгов на Московской бирже опустился на 1,78% - до 1912,69 пункта, а РТС - на 2,11% - до 903,04 пункта.

Снижение стоимости акций российских компаний происходило, несмотря на коррекционный рост цен на нефть. Стоимость фьючерса на нефть марки Brent с поставкой в октябре 2016 г. на бирже ICE в Лондоне подросла на 0,4% - до $42,3 за баррель.

Тем не менее, цены на нефть все еще находятся очень низко, отмечает эксперт "БКС Экспресс" Иван Копейкин. "Давление здесь оказывает возможное скорое возобновление экспорта топлива из основных портов Ливии, а также продолжение роста активных буровых в США", - считает Копейкин.

Мировой экономический фон способствует падению российских бумаг, считает директор аналитического департамента ИК "Golden Hills - КапиталЪ АМ" Михаил Крылов. В частности, общеевропейский фондовый индекс Euro Stoxx 600 сегодня опустился на 1,32%, а индекс S&P-500 начал торги в США снижением на 0,7%. "Рост потребительских расходов в США превысил ожидания. Прогноз по индикатору занятости в США от компании ADP слишком низкий, и если он также будет побит, это выльется в усиление ожиданий повышения ставок, которые приводят к перетоку капитала в Америку. Рано или поздно от минимумов будет отскок, но не в среду. Индекс ММВБ понизится до 1899 пунктов, и индекс РТС упадет до 891 пункта, при возвращении пары доллар/рубль к 66,9 руб.", - прогнозирует эксперт.

Деловая активность в Нью-Йорке значительно выросла в июле, превысив оценки экспертов, и достигнув 7-месячного максимума, Об этом свидетельствует отчет, опубликованный Институтом управления поставками (ISM).

Согласно представленным данным, индекс, оценивающий экономические условия в секторах производства и услуг для компаний, зарегистрированных в Нью-Йорке, подскочил в июле до 60,7 пункта с 45,4 пункта в июне. Последнее значение оказалось самым высоким с декабря 2015 года. Экономисты прогнозировали, что в июле индекс составит 51,0 пункта.

"Деловая активность Нью-Йорка возвращается к осторожному оптимизму после того, как в мае и июне снижалась из-за неопределенности связанно с Брекзитом. В то время как почти все ответы в рамках июньского опроса были собраны по референдума, итоги июля не выявили никаких первоначальных негативных последствий от решения Британии выйти из ЕС", - заявили в ISM.

В отчете сообщалось, что суб-индекс занятости составил в июле 45,3 пункта, зафиксировав 10-е сокращение за последние 11 месяцев. Показатель количества покупок вошла достиг уровня 48,3 пункта, продемонстрировав четвертое сокращение подряд. Вместе с тем, индекс текущих доходов остался на уровне 55.6 пункта, а показатель ожидаемых доходов увеличился до 62,1 пункта.

- Казначейство США разместило 4-недельные долговые обязательства на сумму 49,656 млрд. долларов

- Доходность 4-недельных долговых обязательств составила 0,260% против 0,270% на предыдущем аукционе.

- Отношение спроса и предложения составило 3,47 по сравнению с 3,92 за последнее размещение.

- Непрямые покупатели, в число которых входят иностранные центральные банки, выкупили 27,13% от объёма размещения по сравнению с 49,24% на предыдущем аукционе.

- Прямые покупатели (в основном национальные банки и инвестиционные фонды) выкупили 2,25% от объёма размещения по сравнению с 6,04% на предыдущем аукционе

Цены на нефть выросли более чем на 2 процента после падения примерно на $4 за баррель на прошлой неделе, но затем снова вернулись в красную зоне, так как инвесторы по-прежнему обеспокоены глобальным переизбытком

Стоимость золота увеличилась примерно на процент, чему способствовало усиление спроса на безопасные активы, а также падение доллара США до 6-недельного минимума против евро.

Основные фондовые индексы США снизились во вторник после слабых экономические данные США, которые разочаровали инвесторов.

Как стало сегодня известно, в июне личные доходы увеличились на $29,3 млрд (0,2%) в июне, по оценкам, опубликованным сегодня Бюро экономического анализа. Одноразовый личный доход (DPI) увеличился на $24,6 млрд (0,2%) и личные потребительские расходы (PCE) выросли на $53,0 млрд (0,4%).

Реальный DPI увеличился на 0,1% в июне и реальный PCE увеличился на 0,3%. Индекс цен PCE увеличился на 0,1%. За исключением продуктов питания и энергоносителей, индекс цен PCE увеличился на 0,1%. Увеличение личных доходов в июне в основном отражает рост частных доходов от заработной платы и доходов несельскохозяйственных собственников, которые были частично компенсированы снижением личного дохода в виде дивидендов и личного процентного дохода.

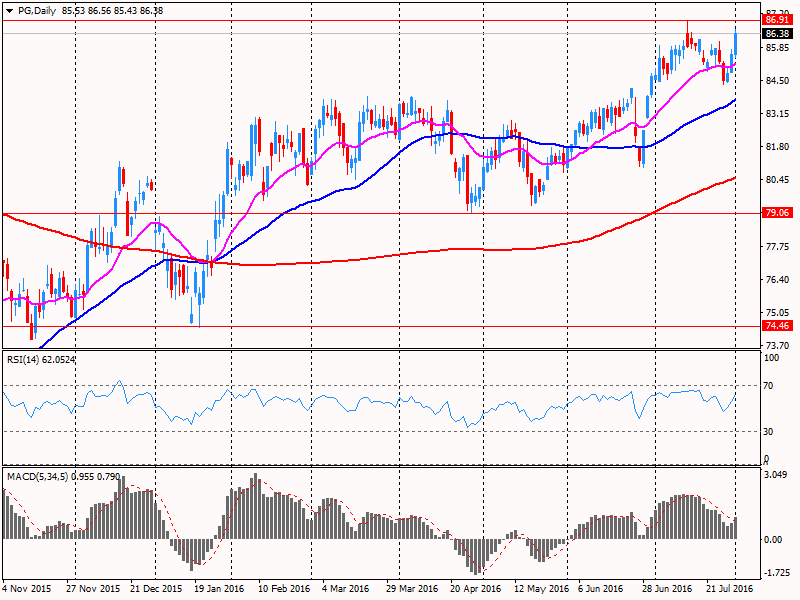

Среди сообщений корпоративного характера стоит отметить квартальную отчетность Pfizer (PFE) и Procter & Gamble (PG). Квартальные результаты обеих компаний превзошли ожидания аналитиков. Прибыль Pfizer по итогам второго квартала 2016 финансового года достигла $0,64 в расчете на одну акцию, что на $0,02 превысило усредненный прогноз аналитиков на уровне $0,62. Квартальная выручка компании выросла почти на 11% по сравнению с аналогичным периодом 2015 года, до $13,147 млрд., тогда как средний прогноз аналитиков предполагал увеличение до $13,013 млрд. Акции PFE подешевели, поскольку компания оставила без изменений ее прогнозы на весь 2016 финансовый год.

Procter & Gamble по итогам отчетного периода получила прибыль на уровне $0,79 в расчете на одну акцию, что на $0,05 превысило средний прогноз рынка. Выручка компании составила $16,102 млрд., что оказалось на 2,7% меньше, чем в соответствующем квартале предыдущего года, но на 1,7% выше среднего прогноза аналитиков. Акции PG на премаркете выросли на 0,9%, несмотря на тот факт, что компания понизила свой прогноз показателя прибыль на акцию на 2017 финансовый год до $3,67 против прогноза аналитиков на уровне $3,97.

Почти все компоненты индекса DOW в минусе (27 из 30). Больше остальных выросли акции Exxon Mobil Corporation (XOM, +0.30%). Аутсайдером являются акции Pfizer Inc. (PFE, -2.52%).

Все сектора индекса S&P в минусе. Больше всего упал сектор услуг (-1.3%).

На текущий момент:

Dow 18221.00 -105.00 -0.57%

S&P 500 2147.25 -17.25 -0.80%

Nasdaq 100 4699.25 -45.25 -0.95%

Oil 40.11 +0.05 +0.12%

Gold 1373.00 +13.40 +0.99%

U.S. 10yr 1.54 +0.05

| Компания | Тикер | Ближайший уровень поддержки | Цена | Ближайший уровень сопротивления |

| Alcoa, Inc. | AA | 10,00 | 10,38 | 11,00 |

| Apple Inc. | AAPL | 90,00 | 105,08 | 105,00 |

| Barrick Gold Corporation | ABX | 16,00 | 22,84 | 23,00 |

| American International Group, Inc. | AIG | 48,00 | 54,06 | 58,00 |

| Amazon.com Inc. | AMZN | 700,00 | 759,68 | 760,00 |

| American Express Company | AXP | 58,00 | 63,68 | 66,00 |

| Boeing Co. | BA | 125,00 | 132,29 | 135,00 |

| Bank of America Corporation | BAC | 12,00 | 14,27 | 15,00 |

| Caterpillar Inc. | CAT | 70,00 | 81,43 | 85,00 |

| Cisco Systems, Inc. | CSCO | 27,00 | 30,74 | 31,00 |

| Chevron Corporation | CVX | 100,00 | 99,24 | 110,00 |

| E. I. du Pont | DD | 62,50 | 68,89 | 70,00 |

| Walt Disney Co. | DIS | 95,00 | 95,18 | 100,00 |

| Ford Motor Co. | F | 12,00 | 12,03 | 14,00 |

| Facebook, Inc. | FB | 115,00 | 123,30 | 125,00 |

| FedEx Corporation | FDX | 140,00 | 160,29 | 165,00 |

| General Electric Company | GE | 29,50 | 31,03 | 33,00 |

| General Motors Company | GM | 27,00 | 30,03 | 33,00 |

| Google Inc. | GOOG | 700,00 | 773,83 | 780,00 |

| The Goldman Sachs Group | GS | 140,00 | 156,72 | 165,00 |

| The Home Depot, Inc. | HD | 125,00 | 137,32 | 140,00 |

| Honeywell International Inc. | HON | 112,00 | 115,34 | 120,00 |

| Hewlett-Packard Company | HPQ | 11,50 | 14,05 | 14,00 |

| International Business Machines | IBM | 140,00 | 161,17 | 160,00 |

| Intel Corporation | INTC | 30,00 | 34,65 | 35,00 |

| International Paper Co. | IP | 39,00 | 45,47 | 46,00 |

| Johnson & Johnson | JNJ | 110,00 | 124,70 | 125,00 |

| JPMorgan Chase & Co. | JPM | 55,00 | 63,60 | 65,00 |

| The Coca-Cola Company | KO | 43,50 | 43,49 | 46,00 |

| McDonald's Corp. | MCD | 115,00 | 117,28 | 124,00 |

| 3M Co. | MMM | 165,00 | 177,49 | 185,00 |

| Altria Group Inc. | MO | 60,00 | 67,35 | 70,00 |

| Merck & Co. Inc. | MRK | 53,00 | 58,50 | 60,00 |

| Microsoft Corporation | MSFT | 48,00 | 56,72 | 57,00 |

| Nike Inc. | NKE | 52,00 | 54,89 | 60,00 |

| Pfizer Inc. | PFE | 33,00 | 36,56 | 37,00 |

| Procter & Gamble Co. | PG | 84,00 | 86,50 | 90,00 |

| Starbucks Corporation | SBUX | 54,00 | 56,58 | 58,00 |

| AT&T, Inc. | T | 38,00 | 43,12 | 43,00 |

| The Travelers Companies, Inc. | TRV | 108,00 | 117,00 | 120,00 |

| Tesla Motors, Inc. | TSLA | 200,00 | 223,73 | 240,00 |

| Unitedhealth Group, Inc. | UNH | 140,00 | 143,44 | 145,00 |

| United Technologies Corp. | UTX | 98,00 | 106,28 | 108,00 |

| Visa, Inc. | V | 74,00 | 78,28 | 82,00 |

| Verizon Communications Inc. | VZ | 49,00 | 54,32 | 56,00 |

| Wal-Mart Stores Inc. | WMT | 70,00 | 73,02 | 74,00 |

| Exxon Mobil Corporation | XOM | 85,00 | 86,41 | 95,00 |

| Yahoo! Inc. | YHOO | 35,00 | 38,40 | 40,00 |

| Yandex N.V. | YNDX | 21,00 | 21,47 | 23,00 |

В среду выйдет умеренное количество важных данных. В 01:45 GMT Китай опубликует индекс деловой активности в секторе услуг от Caixin/Markit за июль. Ожидается, что показатель вырос до уровня 52,9 пункта по сравнению с 52,7 пункта в июне.

Затем в 09:00 GMT еврозона заявит об изменении розничных продаж за июнь. Индекс показывает изменение объема продаж в сфере розничной торговли. Поскольку объемы розничной торговли являются одним из показателей потребительских расходов, данный индикатор может служить показателем потребительского спроса и уверенности потребителя, что позволяет точнее определить поворотные точки экономического цикла. Прогнозируется, что продажи остались без изменений после повышения на 0,4 процента по итогам мая.

В 14:00 GMT США выпустит индекс деловой активности в сфере услуг от Института управления поставками за июль. Показатель является результатом опроса около 400 фирм из 60 секторов по всем США, включая сельское хозяйство, добычу, строительство, транспортную сферу, связь, оптовые и розничные компании. Индекс состоит из четырех равновзвешенных компонент: деловая активность, новые заказы, занятость и отгрузки поставщиков. Значение индекса ISM, превышающее 50, обычно рассматривается как показатель роста производственной активности, а меньшее 50, соответственно, падения. Ожидается, что показатель упал до 56,0 с 56,5 в июне.

В 14:30 GMT Минэнерго США отчитается по изменению запасов нефти за прошлую неделю.

Как стало известно, стоимость молочной продукции выросла на 6,6% после того, как осталась неизменной в ходе предыдущего аукциона. Стоит подчеркнуть, последнее повышение оказалось самым значительным с начала октября 2015 года.

Молочные товары составляют значимую долю экспорта Новой Зеландии, поэтому динамика их цен напрямую влияет на курс новозеландского доллара. После оглашения итогов аукциона пара NZD/USD выросла до уровня NZD0.7231

Цены на жилье в Новой Зеландии заметно выросли в июле по сравнению с годом назад, движимые более низкими процентными ставками, показали данные Quotable Value, QV, во вторник.

Индекс движения цен на жилье от QV вырос на 14,1 процента в годовом исчислении в июле.

Значения выросли на 6,1 процента за последние три месяца, и в настоящее время они на 45,4 процента выше предыдущего пика рынка в конце 2007 года, говорится в сообщении агентства.

После корректировки на инфляцию, по всей стране цены на жилье выросли на 13,7 процента годовых в мае и остались выше пика 2007 года.

В Окленде цены на недвижимость выросли на 16,0 процентов годовых и на 5,2 процента в течение последних трех месяцев.

Денежная база в Японии выросла на 24,7 процента годовых в июле, Банк Японии заявил во вторник, и достигла 402,457 трлн иен.

Это следует за ростом на 25,4 процента в июне.

Банкноты в обращении добавили 5,9 процента за год, в то время как монеты в обращении добавили 1,0 процента третий месяц подряд.

Сальдо счета текущих операций увеличилось на 32,6 процента, в том числе на 32,0 процента выросли резервные остатки.

Скорректированная денежная база выросла на 19,4 процента до 392,556 трлн иен.

AUD/USD 0.7370 (AUD 1.2bln) 0.7445-60 (760m) 0.7520 (1.1bln) 0.7570 (270m) 0.7600 (320m)

USD/CAD 1.3000 (USD 1.3bln)

Доходность 10-и летних облигаций в начале сегодняшней торговой сессии находится на уровне 1.57% (+4 б.п.).

Нефть (WTI) $40.61 (+1.37%)

Золото $1370.30 (+0.79%)

Безработица в Испании упала пятый месяц подряд в июле до самого низкого уровня почти за семь лет и отметила самое большое падение за месяц с 1997 года, показали во вторник данные Министерства труда.

Число безработных сократилось на 83 993 человек до 3,68 миллиона человек, это самый низкий показатель с августа 2009 года. Падение было самым большим за июль с 1997 года.

Год назад число безработных составило 4,05 млн.

В июне число безработных сократилось на 3,20 процента ежемесячно до 3,76 млн человек.

С учетом сезонных колебаний, число безработных сократилось на 48573 человек по сравнению с предыдущим месяцем, отмечая самое большое падение для всей серии в июле.

Ежегодное сокращение безработицы ускорились до 9 процентов в июле, наилучший показатель с 1999 года, говорится в сообщении министерства.

Сектор услуг стал свидетелем наибольшего снижения безработицы среди различных отраслей экономики, затем идут отрасли сельского и рыбного хозяйства.

Безработица среди молодежи, которая относится к возрастной категории до 25 лет, снизилась на 4,29 процента ежемесячно до 12881 человек.

Перед открытием рынка фьючерс S&P находится на уровне 2160.50 (-0.18%), фьючерс NASDAQ снизился на 0.13% до уровня 4738.25.

Внешний фон негативный. Основные фондовые индексы Азии завершили сессию разнонаправленно. Основные фондовые индексы Европы на текущий момент демонстрируют негативную динамику.

Nikkei 16,391.45 -244.32 -1.47%

Hang Seng 22,129.14 +237.77 +1.09%

Shanghai 2,971.28 +17.89 +0.61%

FTSE 6,693.95 -30.48 -0.45%

CAC 4,350.83 -58.34 -1.32%

DAX 10,330.52 -6.98 -0.07%

Сентябрьские нефтяные фьючерсы Nymex WTI в данный момент котируются по $40.61 за баррель (+1.37%)

Золото торгуется по $1370.60 за унцию (+0.81%)

Фьючерсы на основные фондовые индексы США на премаркете демонстрируют негативную динамику на фоне возобновления опасений относительно перспектив глобального роста и усиления медвежьих настроений на рынке нефти.

Отчет Бюро экономического анализа показал, что личные доходы в США выросли слабее прогнозов в июне. Согласно данным отчета, личные доходы увеличились на $ 29.3 млрд. (+0.2%) в июне. Одноразовый личный доход (DPI) увеличился на $24.6 млрд. (+0.2%). Личные потребительские расходы (PCE) выросли на $53.0 млрд. (+0.4%). Реальный DPI увеличился на 0.1% в июне, тогда как реальный PCE вырос на 0.3%. Индекс цен PCE увеличился на 0.1%. За исключением продуктов питания и энергоносителей, индекс цен PCE увеличился на 0.1%.

Среди сообщений корпоративного характера стоит отметить квартальную отчетность Pfizer (PFE) и Procter & Gamble (PG). Квартальные результаты обеих компаний превзошли ожидания аналитиков. Прибыль Pfizer по итогам второго квартала 2016 финансового года достигла $0.64 в расчете на одну акцию, что на $0.02 превысило усредненный прогноз аналитиков на уровне $0.62. Квартальная выручка компании выросла почти на 11% по сравнению с аналогичным периодом 2015 года, до $13.147 млрд., тогда как средний прогноз аналитиков предполагал увеличение до $13.013 млрд. Акции PFE на премаркете подешевели на 1.4%, поскольку компания оставила без изменений ее прогнозы на весь 2016 финансовый год.

Procter & Gamble по итогам отчетного периода получила прибыль на уровне $0.79 в расчете на одну акцию, что на $0.05 превысило средний прогноз рынка. Выручка компании составила $16.102 млрд., что оказалось на 2.7% меньше, чем в соответствующем квартале предыдущего года, но на 1.7% выше среднего прогноза аналитиков. Акции PG на премаркете выросли на 0.9%, несмотря на тот факт, что компания понизила свой прогноз показателя прибыль на акцию на 2017 финансовый год до $3.67 против прогноза аналитиков на уровне $3.97.

Отметим, более ⅔ компаний, входящих в корзину индекса S&P 500, уже отчитались. Из них 79% показали превзошедшую ожидания прибыль, тогда как только 57% удалось побить прогнозы по выручке. Аналитики прогнозируют, что чистая прибыль компаний S&P 500 снизится на 3.2% во втором квартале, что лучше прогноза середины июля, предполагавшего снижение на 5.8%.

После закрытия торговой сессии ожидается публикация квартальной отчетности American International Group (AIG). Аналитики прогнозируют, что по итогам отчетного периода компания покажет прибыль на уровне $0.94 в расчете на акцию при выручке в $13.096 млрд.

-

Цены на нефть будут оставаться волатильными до конца года

-

Каплан ожидает дальнейших банкротств, слияний и поглощений в энергетической секторе в текущем году

-

Данные по ВВП за 1-й и 2-й квартал были разочаровывающими

-

ФРС-Даллас по-прежнему прогнозирует рост ВВП за год в целом на уровне 2% в связи с сильным потребительским спросом

-

ФРС-Даллас прогнозирует снижение доли экономически активного населения до 61% к 2024 г

-

Уверен в том, что общая инфляция достигнет 2% в среднесрочной перспективе

-

Рост ВВП Китая, вероятно, замедлится

-

Нужно время, чтобы проявилось влияние Brexit

-

Стимул нужно сокращать постепенно и терпеливо

-

В течение последних нескольких лет нейтральная ставка значительно снизилась

-

Снижение нейтральной ставки осложняет использование денежно-кредитной политики

-

Необходимы структурные реформы и меры налогово-бюджетной политики, чтобы оказать поддержку экономикам

(компания / тикер / цена / изменение ($/%) / проторгованый объем)

| 3M Co | MMM | 178.15 | -0.14(-0.0785%) | 1032 |

| ALCOA INC. | AA | 10.49 | 0.02(0.191%) | 18504 |

| Amazon.com Inc., NASDAQ | AMZN | 765.69 | -2.05(-0.267%) | 10323 |

| Apple Inc. | AAPL | 105.76 | -0.29(-0.2735%) | 117910 |

| AT&T Inc | T | 43.05 | -0.13(-0.3011%) | 3035 |

| Barrick Gold Corporation, NYSE | ABX | 22.51 | 0.28(1.2596%) | 115046 |

| Chevron Corp | CVX | 99.5 | 0.39(0.3935%) | 4403 |

| Cisco Systems Inc | CSCO | 30.84 | 0.11(0.358%) | 4461 |

| Citigroup Inc., NYSE | C | 43.28 | -0.14(-0.3224%) | 18519 |

| Deere & Company, NYSE | DE | 77.1 | -0.59(-0.7594%) | 1510 |

| Exxon Mobil Corp | XOM | 86.25 | 0.39(0.4542%) | 14659 |

| Facebook, Inc. | FB | 124.19 | -0.12(-0.0965%) | 40018 |

| Ford Motor Co. | F | 12.42 | -0.06(-0.4808%) | 71359 |

| Freeport-McMoRan Copper & Gold Inc., NYSE | FCX | 12.68 | 0.20(1.6026%) | 85445 |

| General Electric Co | GE | 31.09 | -0.06(-0.1926%) | 12618 |

| General Motors Company, NYSE | GM | 31.2 | -0.10(-0.3195%) | 851 |

| Goldman Sachs | GS | 157.5 | -0.68(-0.4299%) | 3374 |

| Google Inc. | GOOG | 771 | -1.88(-0.2432%) | 1900 |

| Hewlett-Packard Co. | HPQ | 14.21 | 0.03(0.2116%) | 2085 |

| Johnson & Johnson | JNJ | 125.48 | 0.08(0.0638%) | 478 |

| JPMorgan Chase and Co | JPM | 63.58 | -0.22(-0.3448%) | 7250 |

| Microsoft Corp | MSFT | 56.64 | 0.06(0.106%) | 11282 |

| Nike | NKE | 55.56 | 0.15(0.2707%) | 330 |

| Pfizer Inc | PFE | 36.75 | -0.56(-1.5009%) | 173247 |

| Procter & Gamble Co | PG | 87.02 | 0.61(0.7059%) | 328983 |

| Starbucks Corporation, NASDAQ | SBUX | 57.25 | -0.18(-0.3134%) | 1606 |

| Tesla Motors, Inc., NASDAQ | TSLA | 229.12 | -0.89(-0.3869%) | 16928 |

| The Coca-Cola Co | KO | 43.45 | 0.00(0.00%) | 494 |

| Twitter, Inc., NYSE | TWTR | 16.56 | -0.08(-0.4808%) | 56969 |

| Walt Disney Co | DIS | 95 | -0.54(-0.5652%) | 2550 |

| Yandex N.V., NASDAQ | YNDX | 21.2 | -0.06(-0.2822%) | 4600 |

Личные доходы увеличились на $ 29,3 млрд (0,2 процента) в июне, по оценкам, опубликованным сегодня Бюро экономического анализа. Одноразовый личный доход (DPI) увеличился на $ 24,6 млрд (0,2 процента) и личные потребительские расходы (PCE) выросли на 53,0 $ млрд (0,4 процента).

Реальный DPI увеличился на 0,1 процента в июне и реальный PCE увеличился на 0,3 процента. Индекс цен PCE увеличился на 0,1 процента. За исключением продуктов питания и энергоносителей, индекс цен PCE увеличился на 0,1 процента.

Увеличение личных доходов в июне в основном отражает рост частных доходов от заработной платы и доходов несельскохозяйственных собственников, которые были частично компенсированы снижением личного дохода в виде дивидендов и личного процентного дохода.

Увеличение реального PCE в июне в основном отражает увеличение расходов на электроэнергию и газ, медицинские услуги, а также другие товары кратковременного пользования, которые были частично компенсированы снижением расходов на новые автомобили.

Личные расходы увеличились на $ 58,3 млн в июне. Личные сбережения достигли $ 732,0 млрд в июне и личная норма сбережений, личные сбережения как процент от располагаемого личного дохода, составила 5,3 процента.

Повышение рейтингов:

Снижение рейтингов:

Аналитики Daiwa понизили рейтинг акций Apple (AAPL) до уровня Outperform с Buy

Прочее:

Аналитики Citigroup присвоили акциям Barrick Gold (ABX) рейтинг Buy; целевая стоимость $29

Аналитики Stifel возобновили рейтинг акций Home Depot (HD) на уровне Buy

Были опубликованы следующие данные:

(время/страна/показатель/период/предыдущее значение/прогноз)

07:15 Швейцария Розничные продажи, г/г Июнь -1.7% Пересмотрено с -1.6% -3.9%

07:30 Швейцария Индекс деловой активности в производственном секторе Июль 51.6 51.7 50.1

08:30 Великобритания Индекс деловой активности в строительном секторе, м/м Июль 46 43.8 45.9

09:00 Еврозона Индекс цен производителей, м/м Июнь 0.6% 0.4% 0.7%

09:00 Еврозона Индекс цен производителей, г/г Июнь -3.9% -3.5% -3.1%

Доллар США упал до свежих пятинедельных минимумов против корзины основных валют во вторник после сообщений о дополнительных мерах стимулирования экономики в Японии, в то время как пониженные ожидания роста ставки в США до конца года оказывают давление на американскую валюту.

Иена укрепила позиции после того, как ранее во вторник премьер-министр Японии Синдзо Абэ объявил свежие стимулы, направленные на оживление японской экономики.

Программа включает в себя 13,5 трлн иен финансовых мер, из которых около 7,5 трлн иен составляют прямые расходы на стимулирующие меры в течение последующих двух лет.

Доллар все еще остается под давлением после того, как в пятницу данные показали, что в годовом выражении темпы роста американской экономики составили 1,2%, что оказалось значительно ниже ожидаемых 2,6%.

В понедельник Институт управления поставками сообщил, что индекс деловой активности в производственном секторе упал до 52,6 в прошлом месяце с июньских 53,2. Аналитики ожидали, что в июле индекс снизится до 53,0.

Неутешительные данные сократили ожидания скорого повышения процентной ставки Федеральной резервной системы.

Фунт вырос против доллара США, несмотря на слабые данные по деловой активности в строительном секторе. Строительный сектор Великобритании сократился меньше, чем ожидалось в июле, показали во вторник результаты опроса, опубликованные Markit.

Индекс менеджеров по закупкам от Markit / Чартерного Института закупок и поставок упал до 45,9 в июле с 46,0 в июне. Согласно прогнозам, индекс должен был снизиться до 43,8.

Значение индекса было ниже нейтрального уровня 50,0 второй месяц подряд, что отражает сокращение в секторе.

Показатель сигнализировал о самом быстром спаде производства в строительном секторе с июня 2009 года. Компании заявили, что более слабые портфели заказов продолжали действовать как тормоз деловой активности в июле.

Неопределенность после референдума о членстве в ЕС стала основным фактором, который повлиял на деловую активность в июле, особенно в секторе коммерческого строительства, сказал Markit.

Респонденты отметили повышенное неприятия риска и снижение инвестиционных расходов среди клиентов, несмотря на большее количество спекулятивных запросов в ожидании более низких сборов, сказал Тим Мур, старший экономист Markit.

"В то время как есть немного данных, свидетельствующих о неминуемом повороте в условиях ведения бизнеса, фактор среды, как представляется, смягчил падение делового оптимизма среди британских строительных компаний."

Евро вырос по отношению к американскому доллару, получив поддержку от данных по ценам производителей. В еврозоне цены производителей выросли второй месяц подряд в июне, согласно данным Евростата, опубликованным во вторник.

Цены производителей промышленной продукции выросли на 0,7 процента за месяц в июне, немного быстрее, чем 0,6 процента подъема в мае.

На ежегодной основе цены производителей упали более медленными темпами 3,1 процента в июне, после снижения на 3,8 процента в предыдущем месяце, которое было пересмотрено с 3,9 процента падения, заявленных первоначально.

Без учета энергии, цены производителей повысились на 0,2 процента за месяц, в то время как они упали на 1,0 процент с июня 2015 года.

Цены на энергоносители упали на 8,7 процента годовых в июне, в то время как они выросли на 2,4 процента по сравнению с прошлым месяцем.

EUR/USD: в течение европейской сессии пара выросла до $1.1208

GBP/USD: в течение европейской сессии пара выросла до $1.3254

USD/JPY: в течение европейской сессии пара снизилась до Y101.44

В 12:30 GMT в США выйдут личные доходы и личные расходы, базовый индекс цен расходов на личное потребление за июнь. В 22:45 GMT Новая Зеландия опубликует изменение числа занятых и уровень безработицы за 2-й квартал. В 23:50 GMT выйдет протокол последнего заседания Банка Японии.

EUR/USD

Ордера на продажу: 1.1225-30 1.1250 1.1280 1.1300-05 1.1335-40 1.1400

Ордера на покупку: 1.1180 1.1150 1.1120 1.1100 1.1085 1.1050 1.1035 1.1020 1.1000

GBP/USD

Ордера на продажу: 1.3230-35 1.3250 1.3270 1.3285 1.3300 1.3320 1.3350-60 1.3400

Ордера на покупку: 1.3170 1.3150 1.3130 1.3100 1.3085 1.3050 1.3020 1.3000

EUR/GBP

Ордера на продажу: 0.8500 0.8525 0.8550 0.8580 0.8600

Ордера на покупку: 0.8450 0.8420 0.8400 0.8385 0.8350

EUR/JPY

Ордера на продажу: 114.80 115.00 115.20 115.50 115.80 116.00 116.50 116.80 117.00

Ордера на покупку: 114.20 114.00 113.75 113.50 113.00 112.80 112.60 112.00

USD/JPY

Ордера на продажу: 102.50-55 102.75-80 103.00 103.30 103.50 103.85 104.00 104.50 104.85 105.00

Ордера на покупку: 102.20 102.00 101.75-80 101.50 101.00 100.80 100.50 100.00

AUD/USD

Ордера на продажу: 0.7550-55 0.7585 0.7600 0.7620 O.7635 0.7650-55 0.7700 0.7720 0.7750

Ордера на покупку: 0.7520 0.7500 0.7480-85 0.7450 0.7420 0.7400 0.7370

Ситуация с потребительскими расходами значительно улучшилась с начала года, о чем свидетельствует 4,2-процентное увеличение реальных личных потребительских расходов во втором квартале. Вероятнее всего, квартал закончился на позитивной ноте, и в июне расходы продолжили расти. Что касается личных доходов, эксперты прогнозируют, что после майского увеличения на 0,2% в июне темпы роста немного ускорились, главным образом из-за более высоких показателей приема на работу. Последние показания по потребительским ценам и ценам производителей предполагают, что инфляция оставалась умеренной в течение месяца. Индекс цен расходов на личное потребление, вероятно, вырос на 0,2% в прошлом месяце, в то время как базовый индекс цен расходов на личное потребление, как ожидается, увеличился на 0,1%.

Согласно средним прогнозам, по итогам июня доходы выросли на 0,3% после повышения на 0,2% в предыдущем месяце.

МОСКВА, 2 августа. /ТАСС/. Добыча угля в России в январе - июле 2016 г. увеличилась по сравнению с тем же периодом 2015 г. на 6% - до 217,25 млн т, экспорт вырос на 8,2% - до 93,48 млн т. Об этом говорится в материалах Центрального диспетчерского управления ТЭК (ЦДУ ТЭК).

Поставки угля в страны ближнего зарубежья возросли за отчетный период на 34,6% - до 8,3 млн т, в страны дальнего зарубежья - на 6% - до 85,2 млн т.

Поставки российского угля на внутренний рынок за отчетный период возросли на 1,3% и достигли 95,8 млн т по сравнению с показателем за аналогичный период 2015 г., в том числе для нужд коксования - снизились на 1% - до 20,36 млн т.

Добыча крупнейших угольных компаний за отчетный период составила: ОАО "СУЭК" - 61,4 млн т угля (+15% к показателю января-июля 2015 г.), ОАО УК "Кузбассразрезуголь" (входит в УГМК) - 25,5 млн т (+2,1%), ОАО ХК "СДС-Уголь" - 16,2 млн т (-1,3%), ООО "Компания "Востсибуголь" - 7,3 млн т (-0,6%), ОАО УК "Южный Кузбасс" (входит в "Мечел") - 5,18 млн т (-13,8%), ОАО ОУК "Южкузбассуголь" (входит в Evraz) - 6,75 млн т (+38,6%), ОАО "ХК "Якутуголь" (входит в "Мечел") - 5,9 млн т (+14,6%), ОАО "Распадская" (82% принадлежит Evraz) - 5,7 млн т (-4,9%).

МОСКВА, 2 августа. /ТАСС/. Добыча нефти в РФ выросла в январе - июле 2016 г. по сравнению с показателем за аналогичный период годом ранее на 2,1% - до 315,803 млн тонн, следует из материалов Центрального диспетчерского управления ТЭК.

В том числе в июле добыча нефти составила 45,894 млн тонн (рост на 1,8% год к году).

Лидером по росту нефтедобычи в России в январе - июле 2016 г. стал "Новатэк", увеличив этот показатель на 49,5% по сравнению с аналогичным периодом прошлого года - до 7,382 млн тонн. Среди нефтяных компаний лучший результат январе - июле вновь показала "Башнефть". Добыча компании составила 12,068 млн тонн, что на 9% превысило показатель за аналогичный период 2015 г.

Рост добычи также продемонстрировали "Татнефть" - на 4,9% - до 16,318 млн тонн, "Газпромнефть" - на 4,2% - до 32,568 млн тонн, "Независимая нефтяная компания" (ННК) - на 0,6% - до 1,345 млн тонн. "Сургутнефтегаз" нарастил объемы добычи на 0,2% - до 35,830 млн тонн.

"Лукойл" снизил добычу на 3,5% - до 48,519 млн тонн. Добыча "Роснефти" в январе - июле составила 116,177 млн тонн, что на 0,1% меньше показателя за аналогичный период 2015 г. "Русснефть" сократила добычу на 10,1% - до 3,967 млн тонн.

МОСКВА, 2 августа. /ТАСС/. Производство электроэнергии в РФ в январе - июле 2016 года выросло относительно аналогичного периода прошлого года на 0,7% и достигло 616,77 млрд кВт ч. Об этом говорится в материалах Центрального диспетчерского управления ТЭК.

В том числе в июле производство электроэнергии увеличилось на 0,8%, до 78,99 млрд кВт ч.

Экспорт электроэнергии увеличился за семь месяцев на 29,8% и составил 8,31 млрд кВт ч, в июле показатель удвоился и достиг отметки 1,43 млрд кВт ч.

МОСКВА, 2 августа. /ТАСС/. Производство бензина в РФ в январе - июле 2016 г. увеличилось на 2% по сравнению с показателем за аналогичный период прошедшего года - до 23,134 млн т. Об этом сообщается в материалах Центрального диспетчерского управления ТЭК.

В том числе в июле было произведено 3,459 млн т бензина, что на 5,6% больше, чем годом ранее.

Дизельного топлива в январе - июле 2016 г. произведено 44,07 млн т, что на 1,6% меньше, чем за аналогичный период прошлого года, топочного мазута - 32,774 млн т (снижение на 23,4%).

В целом объем нефтепереработки за первые 7 месяцев 2016 года в России сократился на 3,6%, до 159,387 млн тонн.

МОСКВА, 2 августа. /ТАСС/. Россия в январе - июле 2016 года увеличила экспорт нефти по сравнению с аналогичным периодом прошлого года на 5,9% - до 148,7 млн тонн, следует из данных Центрального диспетчерского управления ТЭК (ЦДУ ТЭК).

В том числе, в июле экспорт составил 20,767 млн тонн (рост на 5,6% год к году).

За семь месяцев поставки в ближнее зарубежье увеличились на 1,3% - до 12,7 млн тонн, в дальнее зарубежье - на 6,4% - до 136 млн тонн.

Поставки нефтяного сырья на российские НПЗ в январе - июле 2016 года составили 162 млн тонн, что на 3,3% меньше, чем годом ранее.

/Обновлено, добавлена информация после 3-го абзаца/

МОСКВА, 2 августа. /ТАСС/. Объем Резервного фонда за июль вырос на 4,2% и составил 2,56 трлн рублей, Фонда национального благосостояния (ФНБ) - на 3,57%, до 4,842 трлн рублей. Об этом говорится в материалах Минфина.

Месяцем ранее объем фондов составлял 2,456 трлн рублей и 4,675 трлн рублей соответственно.

В долларовом эквиваленте объем фондов на 1 августа составляет 38,18 млрд долларов и 72,21 млрд долларов.

По данным Минфина, на 1 августа остатки Резервного фонда составили 17,42 млрд долларов, 15,61 млрд евро и 2,62 млрд фунтов стерлингов.

Совокупный доход от размещения средств Резервного фонда на счетах в иностранной валюте в Банке России с 15 января по 31 июля 2016 г. составил 0,26 млрд долларов, или 17,23 млрд рублей. Доходы от размещения средств ФНБ за тот же период составили 0,27 млрд долларов, или 18,28 млрд руб.

Согласно обнародованному отчету, прибыль компании Procter & Gamble по итогам четвертого квартала 2016 финансового года достигла $0.79 в расчете на одну акцию (против $1.00 в четвертом квартале 2015 года), что оказалось выше среднего прогноза аналитиков на уровне $0.74.

Квартальная выручка компании составила $16.102 млрд. (-2.7% г/г), тогда как средний прогноз аналитиков предполагал $15.832 млрд.

Акции PG на премаркете выросли до уровня $86.42 (+0.01%).

Согласно обнародованному отчету, прибыль компании Pfizer по итогам второго квартала 2016 финансового года достигла $0.64 в расчете на одну акцию (против $0.56 во втором квартале 2015 года), что оказалось выше среднего прогноза аналитиков на уровне $0.62.

Квартальная выручка компании составила $13.147 млрд. (+10.9% г/г), тогда как средний прогноз аналитиков предполагал $13.013 млрд.

Акции PFE на премаркете выросли до уровня $37.60 (+0.78%).

МОСКВА, 2 августа. /ТАСС/. Курс евро в ходе торгов на Московской бирже во вторник вырос на 0,5%, до 75,05 руб. В последний раз курс европейской валюты был выше отметки в 75 руб. 6 июня 2016 года, свидетельствуют данные торгов.

Европейские фондовые индексы снижаются вслед за котировками акций нефтекомпаний, бумаги ряда банков продолжают дешеветь на слабых результатах стресс-тестов.

Также разочаровывающие производственные данные Китая и США продолжают оказывать давление на рыночные настроения, в то время как сегодня инвесторы сосредоточились на очередной серии корпоративных отчетов.

Данные, вышедшие в понедельник, показали, что официальный индекс деловой активности в секторе производства Китая в июле ослаб до 49,9 с 50,0 в предыдущем месяце по сравнению с ожиданиями отсутствия изменений.

Кроме того, Институт управления поставками США сообщил, что его индекс деловой активности в производственном секторе упал в прошлом месяце до 52,6 с июньских 53,2. Аналитики прогнозировали снижение индекса до 53,0.

Сводный индекс крупнейших предприятий региона Stoxx Europe 600 упал в ходе торгов на 1,4% - до 335,26 пункта.

Внимание рынка на этой неделе направлено на заседание Банка Англии, которое пройдет 3-4 августа. Консенсус-прогноз экспертов предусматривает снижение базовой процентной ставки британским ЦБ до 0,25% с 0,5%.

Акции Royal Dutch Shell подешевели в ходе торгов на 1,6%, BP - на 0,8%. Накануне нефтяной рынок перешел к "медвежьему" тренду, цена нефти WTI упала более чем на 20% с последнего пика. Сегодня цены на нефть колеблются вблизи уровней закрытия понедельника.

Котировки бумаг британских банков Barclays и Royal Bank of Scotland (RBS) опустились соответственно на 3,2% и 3,3%.

По результатам стресс-тестов, обнародованных ранее Европейским банковским управлением (European Banking Authority, EBA), Barclays вошел в число отстающих, в то время как RBS показал бы одно из самых резких в Европе ухудшение достаточности капитала при негативном развитии событий.

Цена акций Commerzbank упала почти на 8%. Второй по величине активов банк Германии отказался от цели сохранения чистой прибыли в 2016 году на уровне предыдущего года, сократив показатель во 2-м квартале на 32%.

Стоимость бумаг InterContinental Hotels Group увеличилась в ходе торгов на 1,7%. Гостиничная сеть сократила чистую прибыль в январе-июне на 46%, до $200 млн, выручку - на 8%, до $838 млн. При этом компания заявила, что уверена в своих прогнозах на оставшуюся часть текущего года.

Акции немецкого ритейлера Metro снизились на 6,5%, так как компания отчиталась о неожиданном убытке в третьем квартале, в основном связанном с расходами на реорганизацию ее операций на оптовых рынках Германии, Бельгии и Италии.

Бумаги немецкого производителя чипов Infineon сбавили 4% после того, как его прибыль и выручка не дотянули до прогнозов из-за падения спроса в подразделениях управления энергоснабжением и пластиковых карт.

Акции Deutsche Lufthansa AG выросли на 0,4% после того, как немецкая авиакомпания компания сообщила о почти 12%-ном росте прибыли за первое полугодие в годовом исчислении. Тем не менее, группа предупредила, что второе полугодие будет более трудным и что она продолжит бороться за сокращение расходов.

Акции Meggitt рухнули на 3,4% после того, как инженерная компания сообщила о 60%-ном снижении прибыли до вычета налогов в первом полугодии из-за недавней слабости фунта.

На текущий момент

FTSE 6660.71 -33.24 -0.50%

DAX 10196.97 -133.55 -1.29%

CAC 4348.49 -60.68 -1.38%

В еврозоне цены производителей выросли второй месяц подряд в июне, согласно данным Евростата, опубликованным во вторник.

Цены производителей промышленной продукции выросли на 0,7 процента за месяц в июне, немного быстрее, чем 0,6 процента подъема в мае.

На ежегодной основе цены производителей упали более медленными темпами 3,1 процента в июне, после снижения на 3,8 процента в предыдущем месяце, которое было пересмотрено с 3,9 процента падения, заявленных первоначально.

Без учета энергии, цены производителей повысились на 0,2 процента за месяц, в то время как они упали на 1,0 процент с июня 2015 года.

Цены на энергоносители упали на 8,7 процента годовых в июне, в то время как они выросли на 2,4 процента по сравнению с прошлым месяцем.

Строительный сектор Великобритании сократился меньше, чем ожидалось в июле, показали во вторник результаты опроса, опубликованные Markit.

Индекс менеджеров по закупкам от Markit / Чартерного Института закупок и поставок упал до 45,9 в июле с 46,0 в июне. Согласно прогнозам, индекс должен был снизиться до 43,8.

Значение индекса было ниже нейтрального уровня 50,0 второй месяц подряд, что отражает сокращение в секторе.

Показатель сигнализировал о самом быстром спаде производства в строительном секторе с июня 2009 года. Компании заявили, что более слабые портфели заказов продолжали действовать как тормоз деловой активности в июле.

Неопределенность после референдума о членстве в ЕС стала основным фактором, который повлиял на деловую активность в июле, особенно в секторе коммерческого строительства, сказал Markit.

Респонденты отметили повышенное неприятия риска и снижение инвестиционных расходов среди клиентов, несмотря на большее количество спекулятивных запросов в ожидании более низких сборов, сказал Тим Мур, старший экономист Markit.

"В то время как есть немного данных, свидетельствующих о неминуемом повороте в условиях ведения бизнеса, фактор среды, как представляется, смягчил падение делового оптимизма среди британских строительных компаний."

Швейцарские розничные продажи продолжили снижаться в июне, показали данные, опубликованные Федеральным статистическим управлением во вторник.

Розничные продажи сократились на 3,9 процента в годовом исчислении в июне, быстрее, чем снижение на 1,7 процента, зафиксированное в мае. Кроме того, падение было больше, чем ожидалось (- 2 процента). Продажи падают с августа 2015 года.

В месячном исчислении, оборот розничной торговли зафиксировал снижение на 0,5 процента в июне.

За исключением сервисных станций, розничные продажи снизились на 0,5 процента с мая. Продажи продуктов питания, напитков и табака упали на 0,7 процента и продажи непродовольственных товаров снизились на 0,6 процента.

В номинальном выражении общий оборот розничной торговли снизился на 4,6 процента в июне по сравнению с предыдущим годом. Спад продолжается с января 2015 года, и это было самое большое снижение с января 2003 года, говорится в сообщении статистического бюро.

В месячном выражении номинальный оборот розничной торговли упал на 3,9 процента в июне.

МОСКВА, 2 августа. /ТАСС/. Курс доллара к рублю на Московской бирже на открытии торгов во вторник снизился по сравнению с уровнем закрытия предыдущих торгов на 4 копейки и составил 66,86 рубля.

МОСКВА, 2 августа. /ТАСС/. Индекс ММВБ на открытии торгов Московской биржи во вторник снизился на 0,2%, до 1943,16 пункта.

/Обновлено, включены новые высказывания Патрушева/

ЮЖНО-САХАЛИНСК, 2 августа. /Корр. ТАСС Ирина Байбарза/. Число преступлений в сфере ТЭК в I полугодии в России возросло на 23%. Об этом сегодня на совещании в Южно- Сахалинске заявил секретарь Совета безопасности РФ Николай Патрушев.

"Вопросы декриминализации топлливно-энергетического комплекса продолжают сохранять актуальность. В первом полугодии 2016 года число преступлений в сфере ТЭК возросло на 23%. Наблюдается рост сомнительных финансовых операций у компаний, оказывающих услуги в сфере нефте- и газодобычи. По всем выявленным фактам возбуждены уголовные дела, ущерб измеряется сотнями миллионов рублей", - сказал Патрушев.

По его мнению, необходимо активизировать правоохранительную работу, поставить надежный заслон хищениям, обратив особое внимание на выявление коррупционных проявлений со стороны соответствующих должностных лиц.

МОСКВА, 2 августа. /ТАСС/. Около 7 трлн рублей планируется потратить на строительство 15 тыс. км высокоскоростных платных дорог в Центральном регионе России, в Сибири и на Урале до 2030 года. Об этом сегодня пишет газета "Коммерсант".

О планах по строительству платных магистралей говорится в финальной версии "Стратегии развития сети скоростных автодорог России до 2030 года". Документ, разработанный Минтрансом и "Автодором", есть в распоряжении издания.

Авторы документа рассчитывают, что на первом этапе до 2020 года 30% необходимых средств предоставят инвесторы, а после 2020 года их доля дойдет до 50%. Согласно документу, в год должно вводиться около 1 тыс. км дорог, на это нужно 350 млрд рублей ежегодно из бюджета. Как сообщается, "Автодор" уже ведет переговоры с китайскими инвесторами по вопросу финансирования проекта транспортного коридора Европа - Западный Китай, российская часть которого пройдет из Санкт-Петербурга через Казань к границе с Казахстаном.

На первом этапе реализации стратегии планируется завершить уже начатые крупные стройки (трассы М11, ЦКАД) и начать новые (дублер М7 Москва - Казань), всего будет построено 3,6 тыс. км дорог. На втором этапе (в 2021-2030 годах) предполагается построить еще примерно 14 тыс. км дорог, включая второй участок ЦКАД, трассы Екатеринбург - Великие Луки, Казань - Екатеринбург, Сочи - Новороссийск, Челябинск - Екатеринбург, Ижевск - Пермь. В стратегии также упоминаются дороги, которые могут быть построены после 2030 года, в том числе трассы Красноярск - Владивосток и Пермь - Томск.

Как отмечают авторы стратегии, экономические потери от несоответствия уровня развития автодорог потребностям экономики достигают ежегодно около 2-3% ВВП.

По итогам сегодняшних торгов основные фондовые индексы Азиатско-Тихоокеанского региона торговались с понижением в ожидании выхода новостей по налоговой политике от японского правительства. Ожидается, что сегодня правительство премьер-министра Японии Синдзо Абэ утвердит пакет фискального стимулирования в размере ¥13,5 трлн ($132 млрд), чтобы поддержать экономику и цены. Помимо этого инвесторы наблюдали за слабыми показателями в Австралии. Читать далее ...

BBC

Южная Корея приостановила продажи 80 моделей производства Volkswagen

Власти Южной Кореи приостановили продажи 80 моделей автомобилей производства концерна Volkswagen и оштрафовали автоконцерн на 16 млн долларов за подделку документов о вредных выбросах и уровне шума. По данным южнокорейского правительства, концерн продал более 80 тысяч автомобилей Volkswagen, Audi и Bentley за последние десять лет, предоставляя ложную информацию о моделях.

DW

Tesla объявила о слиянии с производителем солнечных батарей SolarCity

Американская автомобилестроительная компания Tesla Motors намерена приобрести активы производителя солнечных батарей SolarCity. Совместное заявление компаний появилось в понедельник, 1 августа, на сайте автопроизводителя. Стоимость сделки оценивается в 2,6 млрд долларов. После слияния обе компании займутся поиском решений для получения и хранения солнечной энергии. Продукция SolarCity появится в 190 магазинах Tesla Motors.

Bloomberg

Китай догнал Россию по числу ядерных реакторов

Китай догнал Россию по числу работающих ядерных реакторов. Об этом сообщает агентство Bloomberg со ссылкой на данные Международного агентства по атомной энергии (МАГАТЭ). На первом месте США (100 реакторов), второе место занимает Франция (58), третье - Япония (43). Китай и Россия делят четвертую строчку, у каждой страны по 35 ядерных реакторов.

Reuters

Уоррен Баффет призвал Трампа обнародовать налоговую декларацию

Американский инвестор и один из богатейших людей в мире Уоррен Баффет призвал кандидата в президенты США Дональда Трампа опубликовать налоговую декларацию. Об этом пишет Reuters. Дональд Трамп ранее заявил, что не будет обнародовать отчетность, пока налоговая служба не закончит проведение аудита.

Option expiries for today's 10:00 ET NY cut

AUD/USD 0.7370 (AUD 1.2bln) 0.7445-60 (760m) 0.7520 (1.1bln) 0.7570 (270m) 0.7600 (320m)

USD/CAD 1.3000 (USD 1.3bln)

Сегодня утром в Нью-Йорке фьючерсы на нефть WTI выросли на -0,52% до $40,27. В то же время фьючерсы на нефть марки Brent поднялись на +0,57% до $42,38 за баррель. Таким образом, черное золото выросло в ожидании выхода данных о товарных запасах нефти в США. Согласно мнению экономистов, американские резервы нефти и бензина сократились по итогам прошедшей недели на 1,75 млн и 1 млн баррелей соответственно. Однако, значения по-прежнему остаются у самых высоких отметок для текущего сезона за последние два десятилетия.

В 10:15 GMT член FOMC Роберт Каплан выступит с речью

В 23:50 GMT протокол совещания Банка Японии по вопросам кредитно-денежной политики

Были опубликованы следующие данные:

01:30 Австралия Разрешения на строительство, м/м Июнь -5.4% Пересмотрено с -5.2% 0.5% -2.9%

01:30 Австралия Сальдо торгового баланса, млрд Июнь -2.42 Пересмотрено с -2.22 -2 -3.19

04:30 Австралия Оглашение решения РБА по учетной ставке 1.75% 1.5% 1.5%

05:00 Япония Индекс уверенности потребителей Июль 41.8 42.2 41.3

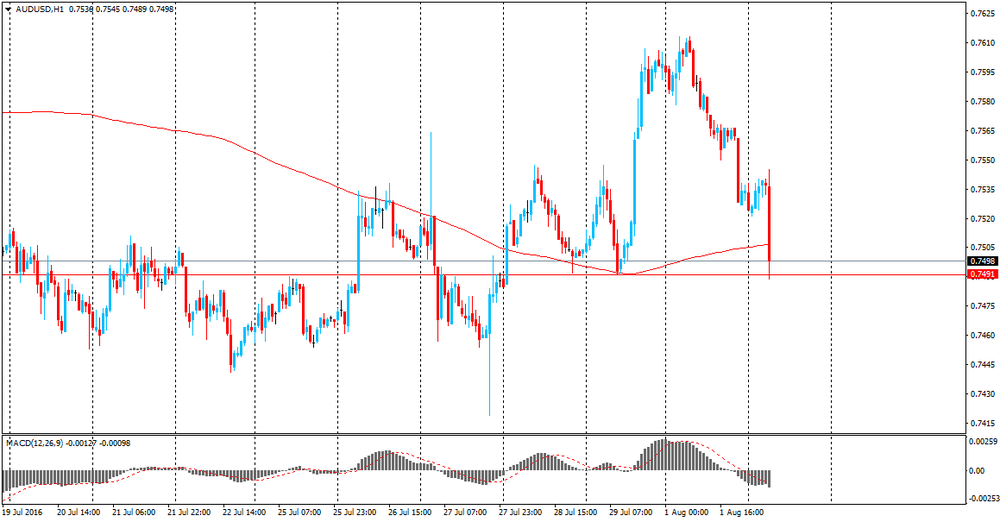

Австралийский доллар резко упал, достигнув минимума 29 июля $0,7480, после того как Резервный банк Австралии понизил ключевую процентную ставку на 25 б.п. до 1,5%, однако в ходе торгов немного восстановил утраченные позиции. Читать далее...

EUR/USD

Уровни сопротивления (открытый интерес **, контрактов):

$1.1268 (3039)

$1.1236 (3367)

$1.1215 (2911)

Цена на момент написания обзора: $1.1176

Уровни поддержки (открытый интерес**, контрактов):

$1.1126 (1853)

$1.1089 (2917)

$1.1045 (3130)

Комментарии:

- общий открытый интерес по CALL опционам с датой экспирации 5 августа составляет 39256 контракта, при этом максимальное количество контрактов привязано к страйку $1,1300 (3763);

- общий открытый интерес по PUT опционам с датой экспирации 5 августа составляет 52188 контрактов, при этом максимальное количество контрактов привязано к страйку $1,0900 (6556);

- соотношение PUT/CALL согласно данным за 1 августа составило 1,33 против 1,31 для предыдущего торгового дня

GBP/USD

Уровни сопротивления (открытый интерес **, контрактов):

$1.3502 (1854)

$1.3403 (2006)

$1.3306 (1675)

Цена на момент написания обзора: $1.3188

Уровни поддержки (открытый интерес**, контрактов):

$1.3094 (2614)

$1.2997 (1951)

$1.2898 (852)

Комментарии:

- общий открытый интерес по CALL опционам с датой экспирации 5 августа составляет 27947 контракта, при этом максимальное количество контрактов привязано к страйку $1,3400 (2006);

- общий открытый интерес по PUT опционам с датой экспирации 5 августа составляет 26798 контрактов, при этом максимальное количество контрактов привязано к страйку $1,2950 (3100);

- соотношение PUT/CALL согласно данным за 1 августа составило 0,96 против 0,93 для предыдущего торгового дня.

----------------------------------------------------------------------------------------------------------------------------

* - для расчета уровней используется бюллетень Чикагской товарной биржи (CME).

** - Открытый интерес учитывает общее количество опционных контрактов, которые открыты на текущий момент.

Индекс доверия потребителей Японии в июле составил 41,3 пункта, что ниже предыдущего значения 41,8. Аналитики ожидали рост показателя до 42,2 пункта.

Индекс потребительского доверия - показатель, публикуемый кабинетом министров Японии и оценивающий настроения и степень доверия граждан к экономике страны. Высокий уровень потребительского доверия является фактором, стимулирующим рост экономики, в то время как низкое доверие ведет к экономическому спаду. Как правило, результат, превышающий отметку 50, является позитивным фактором для японской валюты, а значение, не дотягивающее до уровня 50 - негативным.

Разрешения на строительство, публикуемые Австралийским бюро статистики, в июне снизились на -2,9%, что ниже ожиданий аналитиков 0,5%. Предыдущее значение показателя было пересмотрено с -5,2% до -5,4%. В годовом исчислении разрешения на строительство снизились до -5,9%, после падения годом ранее до -9,2%.

Разрешения на строительство отражают число разрешений на новые строительные проекты. Показатель включает в себя движения корпоративных инвестиций . Как правило, данный индикатор вызывает волатильность курса австралийского доллара.

Разрешения на строительство частных домов уменьшились -2,3%

На строительство квартиры в частном секторе число разрешений уменьшилось на -2,4%

Вчера Ассоциацией индустрии жилья сообщила, что в июне в Австралии выросли на 8,2% продажи жилья после снижения на -4,4% в мае. Продажи новых домов в июне выросли после двух месяцев снижения. Продажи отдельно стоящих домов увеличились на 7,2%, а продажи квартир на 11,5%.

-

Австралийская экономика растет умеренными темпами, несмотря на очень значительное снижение капиталовложений

-

Риски, связанные с рынком жилья, уменьшились

-

Индикатор условий торговли Австралии сейчас гораздо ниже, чем был в последние годы

-

Темпы роста экономики Китая, судя по всему, становятся более умеренными

-

Рост валютного курса может осложнить процесс коррекции, который переживает экономика

-

Ипотечные кредиторы стали осторожнее, а цены на жилье растут скромными темпами

-

Инфляция будет оставаться низкой, учитывая слабый рост зарплат

Основные фондовые индексы Азиатско-Тихоокеанского региона торгуются разнонаправленно в ожидании результатов заседания Резервного банка Австралии. Также на рынок влияют цены на нефть, которые вчера снизились до минимума апреля из-за беспокойства касательно глобального перенасыщения..

Торги на Токийской фондовой бирже открылись сегодня снижением основных показателей вслед за биржами США, где индекс Dow Jones понизился до трехнедельного минимума. Кроме того, на японский рынок влияет нестабильный курс национальной валюты и низкие цены на нефть. Инвесторы также ожидают принятия нового пакета мер по стимулированию экономики Японии.

Австралийские акции снизились на 0,4% перед объявлением РБА, от которого многие эксперты ожидают снижения учетной ставки на 25 б.п. до 1,50%.

Участники рынка видят 66,5%-ную вероятность понижения процентной ставки РБА. Решение центрального банка будет объявлено в 04.30GMT

Nikkei 225 16,490.78 -144.99 -0.87%

Shanghai Composite 2,954.13 +0.7429 +0.03%

S&P/ASX 200 5,558.6 -28.792 -0.52%

Австралийский доллар снизился против большинства основных валют на фоне ухудшения перспектив мировой экономики в результате падения цен на нефть, снижения индекса PMI Китая за июль и падения на фондовых рынках.

Также сегодня станут известны итоги очередного заседания Резервного банка Австралии, от которого многие эксперты ожидают снижения учетной ставки на 25 б.п. до 1,50%.

Участники рынка видят 66,5%-ную вероятность понижения процентной ставки РБА, решение центрального банка будет объявлено в 04.30GMT

По мнению аналитиков CBA, если РБА понизит ставку, это будет полностью обусловлено перспективами инфляции.

"Это произойдет не потому, что австралийская экономика отчаянно нуждается с дополнительном стимулировании для поддержания спроса", - отмечает в банке. Сложно предсказать, каким будет решение РБА. В CBA ожидают понижения ставки, которое, вероятно, приведет к падению австралийского доллара до района $0,7400. Если центральный банк не понизит ставку, австралийский доллар может вырасти выше $0,7600 .

РБА в июле открыто просигнализировал о склонности к смягчению денежно-кредитной политики в связи с данными по инфляции, рынку труда и жилищному сектору. Ставки уже находятся на рекордно низком уровне 1,75%. В последний раз центральный банк понижал ставки в мае.

Аналитики JPMorgan отметили, что инфляция в Австралии достаточно низка, чтобы убедить РБА оказать дальнейшую поддержку экономике.

В то же время, ряд экспертов полагает, что центральный банк Австралии может сильно удивить участников рынка и воздержаться от снижения ключевой процентной ставки.

Опубликованные данные по инфляции не подают однозначного сигнала к дальнейшему снижению ставки. Таким образом, в квартальном заявлении, которое будет опубликовано в пятницу, РБА вряд ли пересмотрит свои прогнозы ценовой динамики.

Отчет по рынку труда продолжает сигнализировать об умеренном темпе роста числа рабочих мест на фоне устойчивой безработицы. Тем не менее, детали отчета снова показывают ослабление тренда общего количества отработанных часов.

"Низкая инфляция может заставить РБА понизить официальную процентную ставку на 25 базисных пунктов в августе", - сказал экономист UBS Джордж Тарену.

Индекс потребительских цен во втором квартале вырос на 1,0% по сравнению с тем же периодом предыдущего года 1,3%. Аналитики ожидали рост показателя на 1,1%. Базовый индекс CPI вырос на 0,4% по сравнению с первым кварталом, что соответствует прогнозу экспертов. В первом квартале индекс снизился на -0,2%.

Также сегодня были опубликованы данные по торговому балансу Австралии, которые в июне оказались ниже ожиданий. Дефицит внешней торговли Австралии в июне резко увеличился и составил -A$3,2 млрд против -A$2,42 млрд в мае. Аналитики прогнозировали, что дефицит составит -A$2,0 млрд .

Торговый баланс - индикатор, публикуемый Австралийским бюро статистики и оценивающий соотношение между объемами экспорта и импорта товаров. Показатели экспорта являются важным индикатором темпов роста австралийской экономики, в то время как импорт указывает на уровень внутреннего спроса. Снижение спроса на экспорт из Австралии ведет к росту дефицита торгового баланса, что оказывает негативное влияние на австралийский доллар.

Экспорт из Австралии упал в июне на -1,0% по сравнению с ростом в мае на 1,0%

Импорт вырос на 2,0% в июне также как и в мае

Доллар США торгуется в узком диапазоне по отношению к евро после того как в пятницу продемонстрировал широкомасштабное падение, так как слабые данные по росту экономики усугубили сомнения в вероятном повышении процентных ставок Федеральной резервной системой США в этом году.

Слабость роста экономики усилила опасения относительно того, сможет ли она перенести повышение ставок в этом году. В среду ФРС США оставила денежно-кредитную политику без изменений.

Фьючерсы на процентные ставки в пятницу указывают на то, что инвесторы видят 12%-ю вероятность повышения ставок в сентябре против 18% днем назад, согласно данным CME Group.

Министерство торговли США заявило, что экономический рост США застопорился во втором квартале, так как усиление осторожности со стороны бизнеса в значительной степени компенсировало более высокие потребительские расходы.

Согласно данным, с учетом сезонных колебаний валовой внутренний продукт вырос на 1,2% годовых во втором квартале. Последнее чтение было значительно ниже средних прогнозов (+2,6%). Также добавим, что темпы роста экономики за первый квартал были пересмотрены в сторону понижения - до +0,8% с +1,1%. Экономика расширяется менее чем на 2% в течение трех кварталов подряд. Несмотря на то, что рецессия закончилась семь лет назад, темпы роста не ускоряются так как обычно было в предыдущие периода после кризиса. Среднегодовой темп роста в течение текущего цикла деловой активности остается самым слабым с 1949.

Дефицит внешней торговли Австралии в июне резко увеличился и составил -A$3,2 млрд против -A$2,42 млрд в мае. Аналитики прогнозировали, что дефицит составит -A$2,0 млрд .

Торговый баланс - индикатор, публикуемый Австралийским бюро статистики и оценивающий соотношение между объемами экспорта и импорта товаров. Показатели экспорта являются важным индикатором темпов роста австралийской экономики, в то время как импорт указывает на уровень внутреннего спроса. Снижение спроса на экспорт из Австралии ведет к росту дефицита торгового баланса, что оказывает негативное влияние на австралийский доллар.

Экспорт из Австралии упал в июне на -1,0% по сравнению с ростом в мае на 1,0%

Импорт вырос на 2,0% в июне также как и в мае

В ходе азиатской сессии пара NZD/USD упала ниже уровня $0,7200. Рост пары NZD/USD ограничен на фоне падения цен на нефть. По мнению аналитиков Westpac пара NZD/USD во вторник будет торговаться чуть ниже уровня $0,7230

Сегодня Резервный банк Новой Зеландии опубликует результаты опроса относительно инфляционных ожиданий.

Доллар США торговался в узком диапазоне против евро, оставаясь при этом вблизи уровня открытия. Умеренное давление на американскую валюту оказала смешанная статистика по деловой активности в производственном секторе, а также отчет по расходам на строительство. Окончательные данные от Markit Economics, показали: с учетом сезонных колебаний производственный индекс PMI увеличился в июле до 52,9 против 51,3 в июне. Последнее значение совпало с предварительной оценкой и прогнозами. Индекс также достиг 8-месячного максимума. Суб-индекс производства записал второе повышение подряд, и достиг максимума с ноября 2015 года. Причиной этому был больший приток новых заказов и благоприятные экономические условия. Экспортные продажи также выросли, что производители связали с успешными рекламными инициативами и выходом на новые рынки. Рост рабочих нагрузок способствовал накоплению незаконченных заказов во второй месяц подряд. Также добавим, что темпы создания новых рабочих мест оказались самыми сильными с июля 2015 года.

Между тем, отчет от ISM показал: в июле активность в производственном секторе США умеренно ухудшилась, превысив прогнозы. Индекс PMI для производственной сферы США составил 52,6 пункта против 53,2 пункта в июне. Ожидалось, что данный показатель снизится до 53 пункта.

Также вчера Министерство торговли США заявило, что расходы на строительство упали в июне на 0,6%, причем снижение равномерно распределилось в частном и государственном секторах. Экономисты ожидали рост на 0,5%. За первые шесть месяцев текущего года расходы увеличились на 6,2% годовых.

Фунт отступил от минимума сессии против доллара США, но по-прежнему демонстрирует снижение. Эксперты отмечают, что фунт остается под давлением после публикации крайне слабых данных по деловой активности. Напомним, вчера в Markit Economics заявили, что окончательный индекс PMI для производственного сектора упал до 48,2 с 52,4 в июне, отметив самый низкий уровень с февраля 2013 г. Предварительная оценка для индекса составила 49,1.

Это был всего лишь второй раз с начала 2013 года, когда индекс упал ниже нейтральной отметки/ Производство сократилось сильнейшими темпами с октября 2012 года, с сокращениями по всем направлениям. В то время как внутренний спрос пострадал от неопределенности, экспортные заказы выросли второй месяц подряд, в основном из-за недавнего снижения обменного курс фунта и усилий со стороны компаний по обеспечению новых контрактов. Тем не менее, занятость сократилась седьмой месяц подряд и рабочие места снизились вторыми острейшими темпами за почти три с половиной года. Более слабые поступления новых заказов и снижение объемов незавершенных заказов также предполагают, что занятость может упасть в ближайшие месяцы.

Кроме того, инвесторы постепенно переключают внимание на основное событие этой недели - заседание Банка Англии. Все, кроме 3 из 49 экономистов, опрошенных Reuters, ожидают, что на этой неделе Банк Англии сократит ставку, по крайней мере, на 25 базисных пунктов, до нового рекордного низкого уровня 0,25 процента. Напомним, процентная ставка ЦБ не менялась с начала 2009 года. Вместе с тем, 17 из 36 экспертов сказали, что программа количественного смягчения (QE), которая была приостановлена в 2012 году, также будет перезапущена в четверг.

Канадский доллар заметно подешевел против доллара США, что связано с падением нефти до минимума апреля из-за беспокойства касательно глобального перенасыщения. "Настроения среди инвесторов по-прежнему весьма негативные из-за резкого падения цен в последнее время. Сейчас ясно, что для изменения баланса потребуется больше времени, чем некоторые участники рынка думали раньше, - сказал Юджин Вайнберг из Commerzbank. - Данные Reuters указали на еще одно увеличение добычи нефти ОПЕК. Между тем, последний отчет от Baker Hughes показал, что в США продолжается увеличение числа буровых установок".

Напомним, в пятницу компания Baker Hughes сообщила, что за неделю (по 29 июля) число буровых установок в США увеличилось на 1 единицу, до 463 единиц. Количество нефтяных буровых установок выросло на 3 единицы, до 374 штук. Число газодобывающих установок сократилось на 2 единицы, до 86 единиц.

Между тем, Комиссия по срочной фьючерсной торговле сырьевыми товарами США отметила, что за неделю по 26 июля хедж-фонды и крупные спекулянты увеличили ставки на падение цен на 38,896 млн баррелей. Такая ставка против нефти ставка стала рекордной за всю историю доступной биржевой статистики. За две недели объем ставок хедж-фондов против нефти вырос в полтора раза, за два месяца - в 3,5 раза.

(индекс/цена закрытия/изменение, пункты/изменение, %)

Nikkei 22 16,635.77 +66.50 +0.40%

Shanghai Composite 2,953.39 -25.9534 -0.87%

S&P/ASX 200 5,587.39 +25.03 +0.45%

FTSE 100 6,693.95 -30.48 -0.45%

Xetra DAX 10,330.52 -6.98 -0.07%

CAC 40 4,409.17 -30.64 -0.69%

S&P 500 2,170.84 -2.76 -0.13%

Dow Jones 18,404.51 -27.73 -0.15%

(пара/цена закрытия/изменение, %)

EUR/USD $1,1162 -0,12%

GBP/USD $1,3179 -0,36%

USD/CHF Chf0,9678 -0,15%

USD/JPY Y102,36 +0,29%

EUR/JPY Y114,26 +0,18%

GBP/JPY Y134,88 -0,06%

AUD/USD $0,7534 -0,86%

NZD/USD $0,7167 -0,54%

USD/CAD C$1,3127 +0,72%

(время/страна/показатель/период /предыдущее значение/прогноз)

01:30 Австралия Разрешения на строительство, м/м Июнь -5.2% 0.5%

01:30 Австралия Сальдо торгового баланса, млрд Июнь -2.22 -2

04:30 Австралия Оглашение решения РБА по учетной ставке 1.75% 1.5%

04:30 Австралия Сопроводительное заявление РБА

05:00 Япония Индекс уверенности потребителей Июль 41.8

07:15 Швейцария Розничные продажи, м/м Июнь 0.2%

07:15 Швейцария Розничные продажи, г/г Июнь -1.6%

07:30 Швейцария Индекс деловой активности в производственном секторе Июль 51.6 51.4

08:30 Великобритания Индекс деловой активности в строительном секторе, м/м Июль 46 43.8

09:00 Еврозона Индекс цен производителей, м/м Июнь 0.6% 0.4%

09:00 Еврозона Индекс цен производителей, г/г Июнь -3.9% -3.5%

12:30 США Личные доходы, м/м Июнь 0.2% 0.3%

12:30 США Личные расходы, м/м Июнь 0.4% 0.4%

12:30 США Базовый индекс цен расходов на личное потребление, м/м Июнь 0.2% 0.1%

12:30 США Базовый индекс цен расходов на личное потребление, г/г Июнь 1.6%

20:00 США Общий объем продаж автомобилей, млн Июль 16.7

23:30 Австралия Индекс услуг от AIG Июль 51.3

23:50 Япония Протокол последнего заседания Банка Японии

© 2000-2026. Все права защищены.

Сайт находится под управлением TeleTrade D.J. LLC 2351 LLC 2022 (Euro House, Richmond Hill Road, Kingstown, VC0100, St. Vincent and the Grenadines).

Информация, представленная на сайте, не является основанием для принятия инвестиционных решений и дана исключительно в ознакомительных целях.

Компания не обслуживает и не предоставляет сервис клиентам, которые являются резидентами US, Канады, Ирана, Йемена и стран внесенных в черный список FATF.

Проведение торговых операций на финансовых рынках с маржинальными финансовыми инструментами открывает широкие возможности и позволяет инвесторам, готовым пойти на риск, получать высокую прибыль. Но при этом несет в себе потенциально высокий уровень риска получения убытков. Поэтому перед началом торговли следует ответственно подойти к решению вопроса о выборе соответствующей инвестиционной стратегии с учетом имеющихся ресурсов.

Использование информации: при полном или частичном использовании материалов сайта ссылка на TeleTrade как источник информации обязательна. Использование материалов в интернете должно сопровождаться гиперссылкой на сайт teletrade.org. Автоматический импорт материалов и информации с сайта запрещен.

По всем вопросам обращайтесь по адресу pr@teletrade.global.