- Аналитика

- Новости и инструменты

- Новости рынков

Новости и прогнозы рынков CFD — 18-07-2019

Основные фондовые индексы США немного выросли, причиной чему были "голубиные" заявления представителя ФРС Уильямса, после которых резко возросла вероятность сокращения ставки ФРС на 50 базисных пунктов на июльском заседании

| Время | Страна | Событие | Период | Предыдущее значение | Прогноз |

|---|---|---|---|---|---|

| 04:30 | Япония | Индекс деловой активности во всех отраслях, м/м | Май | 0.9% | -0.2% |

| 06:00 | Германия | Индекс цен производителей, г/г | Июнь | 1.9% | 1.4% |

| 06:00 | Германия | Индекс цен производителей, м/м | Июнь | -0.1% | -0.2% |

| 08:00 | Еврозона | Сальдо платежного баланса, без учета сезонных поправок, млрд | Май | 19.2 | |

| 08:30 | Великобритания | Чистые заимствования гос. сектора, млрд. | Июнь | -4.46 | -3.20 |

| 12:30 | Канада | Розничные продажи, г/г | Май | 3.7% | |

| 12:30 | Канада | Розничные продажи, м/м | Май | 0.1% | 0.3% |

| 12:30 | Канада | Розничные продажи за исключением авто | Май | 0.1% | 0.4% |

| 14:00 | США | Индекс потребительских настроений от Reuters/Michigan | Июль | 98.2 | 98.5 |

| 15:05 | США | Речь члена Комитета по открытым рынкам Д. Булларда | |||

| 17:00 | США | Количество активных буровых установок по добыче нефти от Baker Hughes | Июль | 784 | |

| 20:30 | США | Речь члена Комитета по открытым рынкам ФРС Э. Розенгрена |

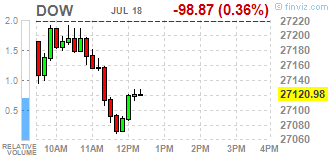

Большинство компонентов DOW в плюсе (17 из 30). Лидер роста - IBM (IBM; +4.89%). Аутсайдер - UnitedHealth Group (UNH; -2.19%).

Большинство секторов S&P в плюсе. Больше всего вырос сектор потребительских товаров (+0.8%). Наибольшее снижение показывает сектор конгломератов (-0.3%).

Информационно-аналитический отдел TeleTrade

По мнению Имре Шпайцера, аналитика Westpac, пара NZD/USD находится на пути к тестированию 0.6790, пика середины апреля и классического 62%-ного отката от снижения с марта по май.

"Спрэды по процентным ставкам в Новой Зеландии и США были доминирующим фактором роста курса NZD/USD в этом году, при этом рынки были сосредоточены на соответствующих изменениях позиции центрального банка. Спрэды доходности между Новой Зеландией и США выросли, поскольку ожидания смягчения политики ФРС опередили ожидания по смягчению РБНЗ, и такая ситуация должна сохраняться до следующих решений ФРС и РБНЗ. После этого, если предположить, что сокращения ставки будут осуществляются обоими центральными банками, соответствующие указания станут важными и будут сопоставлены с тем, что уже учтено в ценообразовании. Если ни один из ЦБ не сигнализирует о последующих сокращениях ставок, спрэды доходности между Новой Зеландией и США могут измениться (в настоящее время два снижения ставки оцениваются для РБНЗ, и четыре снижения для ФРС) и привести к падению NZD/USD до 0,6500 - нашей цели на конец года".

Информационно-аналитический отдел TeleTrade

Крис Тернер, глобальный руководитель стратегии ING, полагает, что если уровень убежденности в смягчении политики ЕЦБ вырастет этим летом, мы должны ожидать, что EUR/CHF останется под давлением.

"В то время как номинальный торгово-взвешенный индекс швейцарского франка находится на своих максимумах, "реальный" индекс с поправкой на инфляцию - нет. Этот последний датчик швейцарского франка находится примерно на 5% ниже максимумов, наблюдаемых летом 2015 года (в основном из-за низкой инфляции в Швейцарии по сравнению с торговыми партнерами), и повторное тестирование этого максимума 2015 года будет приравниваться к тому, что EUR/CHF достигла отметки 1,05. Это кажется довольно консервативной целью для EUR/CHF этим летом".

Информационно-аналитический отдел TeleTrade

При возникновении неблагоприятных ситуаций следует действовать быстро посредством денежно-кредитной политики

Процентные ставки вблизи нулевого уровня меняют способы реагирования центральных банков

Низкая инфляция - проблема международного масштаба, а не одних только США

В настоящее время снижению инфляции способствуют системные проблемы

Дальнейшее снижение инфляционных ожиданий может загнать денежно-кредитную политику в угол

Когда ставки будут находиться вблизи нижней границы нулевого диапазона, следует оставить их низкими в течение более длительного времени

Евро резко снизился против доллара США после сообщения о том, что сотрудники Европейского центрального банка изучают потенциальное изменение своей цели по инфляции. Однако, вскоре пара EUR/USD восстановила все утраченные позиции, и вернулась до максимума сессии на фоне ослабления американской валюты из-за ожиданий, что ФРС снизит ставки на июльском заседании.

Агентство Bloomberg сообщило, что сотрудники ЕЦБ изучают потенциальное изменение цели Банка по инфляции "около 2%". Такой шаг потенциально оставил бы открытой дверь для дальнейшего стимулирования ЕЦБ в течение более длительного периода, что будет оказывать понижательное давление на единую валюту.

В настоящее время индекс доллара США, показывающий отношение доллара к корзине из 6 основных валют, торгуется с понижением на 0,14%, на уровне 97,08.

Фунт продолжил вчерашнее повышение против доллара, приблизившись к максимуму 16 июля. Катализаторами роста фунта были удивительно сильные данные по розничным продажам в Великобритании, вселяющие на надежду на то, что экономика предотвратит спад во 2-м квартале, а также сообщения о том, что британские законодатели поддержали предложения, которое затруднит для следующего премьер-министра продвигать Брекзит без сделки путем приостановки парламента.

По данным Управления национальной статистики, ежемесячные объемы розничных продаж подскочили на 1,0%, что значительно превысило прогнозы (-0,3%). По сравнению с июнем 2018 года продажи выросли на 3,8%, что опять-таки оказалось сильнее прогнозов (+2,6%). Многие экономисты считают, что британская экономика находится под угрозой сокращения во втором квартале, что является пережитком после бума накопления, который произошел в преддверии первоначального срока Brexit в марте. Но неожиданный рост розничных продаж в июне может помочь снизить этот риск. Тем не менее, розничные продажи за три месяца до конца июня выросли всего на 0,7%, что является самым слабым показателем с трех месяцев до февраля.

Торговля основными валютами была в основном приглушена, так как участники рынка ожидают июльское заседание ФРС, в ходе которого ЦБ может снизить ставки впервые за десятилетие, и сигнализировать о большем снижении ставок в будущем. Трейдеры фьючерсного рынка ожидают по меньшей мере три снижения ставки к концу года, причем первое снижение прогнозируется на ближайшем заседании ФРС 30-31 июля.

Информационно-аналитический отдел TeleTrade

Франческо Песоле, валютный стратег ING, полагает, что возможное повторное обострение торговой напряженности между США и Китаем действительно может снизить аппетит к чувствительным к риску валютам, таким как канадский доллар (CAD).

"Мы ожидаем, что сочетание ряда факторов окажет некоторую поддержку валюте, что будет ограничивать любые попытки роста пары USD/CAD. Мы прогнозируем, что недавнее понижательное давление на валютную пару возобновится в 4-м квартале 2019 года, когда, как мы ожидаем, торговая напряженность уменьшится, цены на нефть достигнут пика и расхождение денежно-кредитной политики США и Канады сохранится. Соответственно, мы не исключаем очередного восходящего движения индикатора позиционирования CAD к концу года, когда USD/CAD должна начать тестировать область ниже 1.300"..

Информационно-аналитический отдел TeleTrade

По словам аналитиков Rabobank, в последние недели ЕЦБ сигнализировал о потенциале возобновления смягчения, и они считают, что снижение процентных ставок, вероятно, будет предпочтительным инструментом.

"Дальнейшее снижение ставок, вероятно, будет сопровождаться некоторой формой многоуровневой схемы ставок по депозитам, чтобы гарантировать, что эти сокращения окажут желаемое влияние на реальную экономику. Мы считаем, что значительный объем избыточных резервов должен быть освобожден от отрицательной депозитной ставки ЕЦБ, чтобы полностью смягчить дополнительные расходы на снижение ставок в банковском секторе. Тем не менее, глядя на данные из Японии, мы не видим никаких оснований полагать, что столь значительное снижение резервов с учетом отрицательной учетной ставки приведет к "срыву" прохождения ставок. Тем не менее, ЕЦБ должен будет внимательно изучить точный дизайн любой многоуровневой системы, как в сочетании с другими инструментами политики, так и с точки зрения распределительного воздействия на различные типы банков в еврозоне".

Информационно-аналитический отдел TeleTrade

Казначейство США разместило 10-летние TIPS (облигации с защитой от инфляции) на сумму 13,977 млрд. долларов

Доходность 10-летних TIPS составила 0,282% против 0,567% на предыдущем аукционе.

Отношение спроса и предложения составило 2,28 по сравнению с 3,07 за последнее размещение.

Непрямые покупатели, в число которых входят иностранные центральные банки, выкупили 64,31% от объёма размещения по сравнению с 57,03% на предыдущем аукционе.

Прямые покупатели (в основном национальные банки и инвестиционные фонды) выкупили 18,59% от объёма размещения по сравнению с 29,09% на предыдущем аукционе.

Первичные дилеры выкупили 17,10% от объёма размещения по сравнению с 13.87% на предыдущем аукционе.

Информационно-аналитический отдел TeleTrade

Европейские фондовые индексы завершили торги на негативной территории, поскольку инвесторы анализировали свежую корпоративную отчетность и следили за развитием мировой торговли.

Министр финансов США Стивен Мнучин заявил, что администрация и лидеры Конгресса продолжают выходить из тупика в вопросе, связанном с "потолком" госдолга, и он уверен в достижении соглашения, которое гарантирует, что США не объявят дефолт по своим обязательствам.

"Я не думаю, что рынок должен быть обеспокоен, сказал он. - Я думаю, что все согласны с тем, что мы не будем делать ничего, что подвергает риску правительство США с точки зрения нашей проблемы дефолта. Я думаю, что никто не хочет прекращения работы правительства в любом сценарии. Поэтому я не думаю, что рынок должен быть обеспокоен, и мы прилагаем все усилия. Мы достигнем соглашения, так или иначе".

В том, что он назвал своим "наиболее консервативным" сценарием, США могут потерять способность расходовать средства к началу сентября. В этот момент Казначейство не сможет осуществлять платежи по своей долговой нагрузке в размере $22 трлн., что может привести к катастрофическим последствиям на финансовых и мировых рынках.

Обе стороны вели переговоры о достижении будущих лимитов расходов и долгосрочном соглашении о продолжении предоставления правительству возможности заимствовать средства. Были некоторые признаки того, что соглашение уже близко..

Мнучин сказал, что у него были "ежедневные беседы" со спикером Палаты представителей Нэнси Пелоси, и они достигли соглашения по "ключевым" цифрам расходов в течение одного-двух летний период, и теперь работают над "компенсациями", чтобы ограничить расходы. Он добавил, что все участники осведомлены о рисках, которые могут привести к невозможности достичь соглашения.

"Я обсуждал это с руководством Палаты представителей и Сената, - сказал он. - Вот почему я призвал их поднять потолок долга, прежде чем они уйдут на августовские каникулы 26 июля".

Информационно-аналитический отдел TeleTrade

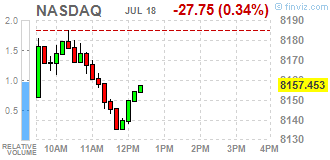

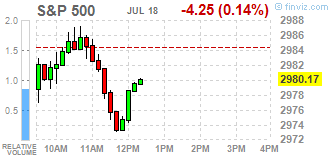

Основные фондовые индексы США демонстрируют умеренное снижение, поскольку инвесторы анализируют смешанные корпоративные отчеты, ожидая новых заявлений о торговых переговорах между США и Китаем.

Акции Netflix упали более чем на 11% после того, как компания сообщила о неожиданной потере подписчиков в США в сочетании с более медленным, чем ожидалось, ростом количества подписчиков за рубежом. На этом фоне инвесторы проигнорировали тот факт, что заявленная компанией квартальная прибыль на уровне $0.60 в расчете на одну акцию превзошла прогноз рынка ($0.55 на акцию).

Квартальная отчетность IBM (IBM +3.9% в моменте) показала, что ее выручка сократилась четвертый квартал подряд. В то же время прибыль компании достигла $3.17 в расчете на одну акцию, что оказалось выше среднего прогноза аналитиков на уровне $3.08. Чистая прибыль IBM увеличилась благодаря росту “облачного” бизнеса.

И прибыль, и выручка компании Morgan Stanley (MS; +0.7%) оказались лучше ожиданий рынка, благодаря сильным результатам ее подразделений управления капиталом и инвестициями.

Министр финансов США Стивен Мнучин сообщил CNBC, что представители США и Китая проведут телефонные переговоры позднее сегодня. Он также отметил, что Huawei не является камнем преткновения в переговорном процессе. Напомним, издание The Wall Street Journal сообщило вчера, что торговые переговоры между США и Китаем сорвались из-за ограничений в отношении китайского телекоммуникационного гиганта Huawei.

В фокусе инвесторов также находятся несколько макро отчетов.

Как показал отчет Министерства труда, первоначальные обращения за пособием по безработице выросли на 8 000 до 216 000 с учетом сезонных колебаний за неделю, закончившуюся 13 июля, и поставили их в середину диапазона 193 000–230 000 на этот год. Данные за предыдущую неделю были пересмотрены, чтобы показать на 1000 обращений меньше полученных, чем сообщалось ранее. Увеличение претензий на прошлой неделе соответствовало ожиданиям экономистов.

В то же время отчет ФРБ Филадельфии показал, что производственная активность в регионе улучшилась намного больше, чем ожидалось в июле. Согласно отчету, индекс деловой активности производственного сектора ФРБ Филадельфии вырос до 21.8 в июле после падения до 0.3 в июне, с положительным показателем, указывающим на рост региональной производственной активности. Экономисты ожидали, что индекс вырастет до 5.0. Индексы текущих поставок и новых заказов также улучшились в этом месяце: индекс текущих новых заказов увеличился на 11 пунктов, а индекс поставок увеличился на 8 пунктов.

Данные, опубликованные Conference Board, показали, что по итогам июня индекс ведущих индикаторов (LEI) для США упал на 0.3%, и составил 111.5 пункта (2016 = 100), после стабилизации в мае и увеличения на 0.1% в апреле. Эксперты прогнозировали, что индекс вырастет на 0.1%.

Большинство компонентов DOW в минусе (20 из 30). Аутсайдер - UnitedHealth Group (UNH; -2.55%). Лидер роста - IBM (IBM; +3.91%).

Большинство секторов S&P в минусе. Наибольшее снижение показывает сервисный сектор (-0.7%). Больше всего выросли сектор потребительских товаров (+0.3%) и финансовый сектор (+0.3%).

На текущий момент фьючерсы демонстрируют следующую динамику:

Индекс | Значение | Изменение, пункты | Изменение в % |

Нефть | 55.33 | -1.45 | -2.55% |

Золото | 1429.40 | +6.10 | +0.43% |

Dow | 27106.00 | -125.00 | -0.46% |

S&P 500 | 2981.25 | -3.75 | -0.13% |

Nasdaq 100 | 7859.25 | -26.25 | -0.33% |

10-летние облигации США | 2.07% | +0.01 | +0.39% |

Информационно-аналитический отдел TeleTrade

Казначейство США разместило 8-недельные векселя на сумму 34.621 млрд. долларов

Доходность 8-недельных казначейских векселей составила 2,120% против 2,130% на предыдущем аукционе.

Отношение спроса и предложения составило 2,45 по сравнению с 2,99 за последнее размещение.

Непрямые покупатели, в число которых входят иностранные центральные банки, выкупили 35,73% от объёма размещения по сравнению с 56,89% на предыдущем аукционе.

Прямые покупатели (в основном национальные банки и инвестиционные фонды) выкупили 3,28% от объёма размещения по сравнению с 3,11% на предыдущем аукционе

Первичные дилеры выкупили 60,99% от объёма размещения по сравнению с 40,00% на предыдущем аукционе.

Информационно-аналитический отдел TeleTrade

Казначейство США разместило 4-недельные векселя на сумму 33.457 млрд. долларов

Доходность 4-недельных казначейских векселей составила 2,090% против 2,135% на предыдущем аукционе.

Отношение спроса и предложения составило 2,93 по сравнению с 3,04 за последнее размещение.

Непрямые покупатели, в число которых входят иностранные центральные банки, выкупили 42,84% от объёма размещения по сравнению с 53,85% на предыдущем аукционе.

Прямые покупатели (в основном национальные банки и инвестиционные фонды) выкупили 3,27% от объёма размещения по сравнению с 3,45% на предыдущем аукционе

Первичные дилеры выкупили 53,89% от объёма размещения по сравнению с 42,70% на предыдущем аукционе.

Информационно-аналитический отдел TeleTrade

Как сообщает Reuters, аналитики Уолл-стрит продолжают позитивно смотреть на перспективы Netflix Inc. (NFLX), поскольку ожидают, что сильный контент, заявленный на оставшуюся часть 2019 года, позволит восстановить шокирующие потери американских подписчиков во втором квартале, которые привели к обвалу стоимость акций NFLX.

Акции компании упали на 11% в начале торгов в четверг, так как инвесторов обеспокоили более слабые, чем ожидалось, темпы роста количества подписчиков в мире и признаки проблем в США.

Шесть брокерских компаний снизили свои оценки целевой стоимости акций NFLX, чтобы отразить падение их котировок, но не понижали их рейтинги, и большинство фирм с Уолл-стрит все еще рассматривают этот бизнес с высоким потенциалом роста как очевидное "Покупать".

Компания увеличила количество подписчиков за рубежом только на 2.83 млн. по сравнению с ожидаемых аналитиками 4.8 млн. В брокерской компании Cowen & Co. подсчитали, что за последние четыре года компания трижды не оправдывала ожидания рынка по количеству абонентов во втором квартале.

"Худшие, чем прогнозировалось, данные по количеству подписчиков не были беспрецедентным фактом, но величина отклонения фактического числа зарубежных подписчиков от ожидаемого, оказалась больше, чем обычно", - отметили аналитики RBC Capital Markets.

"Вместе с тем результаты второго квартала подчеркивают важность наличия сильного контента и, по крайней мере, поднимают вопрос о том, нужно ли NFLX быть более сдержанным с темпами увеличения стоимости".

Компания Netflix, у которой 151.6 млн. подписчиков, повысила цены в Великобритании, Швейцарии, Греции и Западной Европе в этом квартале.

Аналитики Morningstar утверждают, что компания приучила пользователей ожидать сильного оригинального контента каждый квартал, а когда список программ слабоват или менее известен, то побуждать подписчиков присоединяться или продлевать подписку становится труднее, особенно когда цены повышаются.

Компания начала третий квартал с релиза своего популярного хита 1980-х гг. “Очень странные дела” (“Stranger Things”), а за ним последуют новые сезоны “Оранжевый” ("Orange is the New Black") и “ Корона” ("The Crown”), а также горячо ожидаемый фильм режиссёра Мартина Скорсезе “Ирландец” (“The Irishman”).

“Мы хотели бы отметить, что последним слабым результатам Netflix предшествовали сильные кварталы, и мы ожидаем, что в том же духе, очень сильный список программ Netflix, запланированных на 2-е полугодие, приведет к восстановлению темпов роста подписчиков", - отметили аналитики Credit Suisse в отчете для клиентов.

Компания прогнозирует, что в третьем квартале количество ее подписчиков во всем мире увеличится на 7 млн., когда она также покажет новые сезоны популярного испаноязычного сериала “Бумажный дом" (“La casa de papel”) и второй сезон индийского сериала “Сакральные игры" (“Sacred Games”).

В Netflix также разработали грандиозный план расширения в Индии, который включает 5 новых оригинальных сериалов, серию приквелов к индийской эпической исторической саге “Бахубали” (“Bahubali”) и развертывание недорогого плана только для мобильных устройств в течение следующих трех месяцев.

На текущий момент акции Netflix (NFLX) котируются по $321.22 (-11.37%).

Информационно-аналитический отдел TeleTrade

Нефть подешевела примерно на 3% в четверг, отягощенная обвалом фондовых рынков США и ожиданиями, что добыча нефти в Мексиканском заливе вырастет после урагана на прошлой неделе в регионе.

Цены на золото упало в четверг, так как инвесторы фиксировали прибыль после того, как металл достиг двухнедельного максимума в начале сессии на фоне возросших ожиданий "голубиной" позиции ФРС по денежно-кредитной политике.

В пятницу выйдет минимальное количество важных данных. В 08:30 GMT Британия заявит об изменении чистого объема заемных средств государственного сектора за июнь. Показатель отражает суммарный объем займов, которые необходимо осуществить центральному и местным правительствам и правительственным организациям, чтобы сбалансировать свои расходы. Займы, которые осуществляемые правительством, представляют собой государственный долг. Позитивные числа показателя отражают наличие бюджетного дефицита, негативные – профицита. Ожидается, что профицит уменьшился до 3,2 млрд. фунтов с 4,46 млрд. фунтов в мае.

В 12:30 GMT Канада объявит об изменении объема розничных продаж за май. Показатель отражает изменение объема продаж в сфере розничной торговли. Характеризует уровень потребительских расходов и спроса. Кроме основного значения также рассчитывается значение без учета продаж автомобилей, поскольку их величина является очень изменчивой. Показатель без учета автомобилей предоставляет более объективную информацию. Согласно прогнозу, розничные продажи выросли на 0,3% относительно апреля.

В 14:00 GMT США выпустят индекс потребительских настроений от Reuters/Michigan за июль. Данный индекс представляет собой результаты опроса потребителей на предмет уверенности в текущей экономической ситуации. В опросе участвует около 500 респондентов. С помощью данного отчета выясняется желание потребителей тратить свои деньги. Индекс является опережающим индикатором потребительского настроения. Показатель рассчитывается путем добавления к 100 разницы между числом оптимистов и пессимистов, выраженным в процентах. Показатель имеет предварительное и окончательное значение. Более сильное влияние на рынки оказывают предварительные данные. Ожидается, что индекс вырос до 98,5 с 98,2 в июне.

В 15:05 GMT в США с речью выступит член Комитета по открытым рынкам Д. Буллард.

В 17:00 GMT в США выйдет отчет Baker Hughes по количеству активных буровых установок по добыче нефти.

В 20:30 GMT в США с речью выступит член Комитета по открытым рынкам ФРС Э. Розенгрен.

Информационно-аналитический отдел TeleTrade

Данные, опубликованные Conference Board, показали, что по итогам июня индекс ведущих индикаторов (LEI) для США упал на 0,3 процента, и составил 111,5 пункта (2016 = 100), после стабилизации в мае и увеличения на 0,1 процента в апреле. Эксперты прогнозировали, что индекс вырастет на 0,1 процента.

"Индекс ведущих индикаторов упал в июне, записав первое снижение с декабря прошлого года, что в основном было обусловлено ухудшением компонентов новых заказов для производства, разрешений на строительство жилья и обращений за пособием по безработице. Впервые с конца 2007 года спрэд доходности внес небольшой отрицательный вклад в индекс. По мере того, как экономика США вступает в свой одиннадцатый год расширения, самый длинный период в истории США, индекс ведущих индикаторов предполагает, что рост, вероятно, будет оставаться медленным во второй половине года", - сказал Атаман Озилдирим, директор по экономическим исследованиям в Conference Board. «

Индекс совпадающих индикаторов (CEI) от Conference Board для США увеличился на 0,1 процента в июне, до 105,9 (2016 = 100), после повышения по 0,2 процента в мае и стабилизации в апреле.

Индекс запаздывающих индикаторов (LAG) от Conference Board для США вырос на 0,6 процента в июне, до 107,7 (2016 = 100), после снижения на 0,1 процента в мае и стабилизации в апреле.

Информационно-аналитический отдел TeleTrade

Азиатский банк развития (АБР) сохранил свой прогноз роста для развивающейся Азии, несмотря на эскалацию торговых конфликтов между Китаем и США.

Согласно дополнению к азиатскому прогнозу развития, опубликованному в четверг, регион вырастет на 5,7% в 2019 году, прежде чем незначительно замедлиться до 5,6% в 2020 году. Ставки не изменились по сравнению с прогнозом, опубликованным в апреле.

"Углубление торговой напряженности по-прежнему представляет собой основной риск для прогноза", - сказал кредитор.

Несмотря на торговую напряженность, АБР сохранил прогноз роста Китая на уровне 6,3% в этом году и 6,1% в 2020 году.

Тем не менее, банк понизил прогноз роста экономики Индии на 2019 год до 7% с 7,2% в апреле и прогноз на 2020 год до 7,2% с 7,3%, поскольку финансовый результат 2018 года не оправдал ожиданий.

АБР отметил, что прогноз по Южной Азии остается устойчивым, прогнозируемый рост составит 6,6% в 2019 году и 6,7% в 2020 году.

По словам АБР, Юго-Восточная Азия выросла меньше, чем ожидалось, что привело к небольшому пересмотру прогнозов роста в сторону понижения. Ожидается, что в 2019 году регион увеличится на 4,8%, а в 2020 году - на 4,9%.

Прогноз роста в Восточной Азии был слегка пересмотрен в 2019 году до 5,6% с 5,7% из-за более медленного, чем ожидалось, расширения в Южной Корее.

Прогнозируемые темпы роста в Центральной Азии были повышены до 4,3% с 4,2% в этом году, что в основном отражает слегка улучшенный прогноз по Казахстану.

Кроме того, прогнозы по инфляции для развивающейся Азии были пересмотрены на 2,6% с 2,5% в 2019 и 2020 годах, что отражает более высокие цены на нефть и ряд внутренних факторов.

Информационно-аналитический отдел TeleTrade

- EUR/USD: 1.1100 (1.2 млрд), 1.1125 (574 млн), 1.1150 (1.1 млрд), 1.1190 (628 млн), 1.1215 (672 млн), 1.1225 (728 млн), 1.1230 (578 млн), 1.1235 (2.0 млрд), 1.1270 (704 млн), 1.1310 (501 млн)

- USD/JPY: 108.00 (629 млн), 108.50 (722 млн)

- GBP/USD: 1.2500 (467 млн)

- AUD/USD: 0.7100 (503 млн)

- NZD/USD: 0.6700 (204 млн), 0.6800 (318 млн)

Информационно-аналитический отдел TeleTrade

Доходность 10-и летних облигаций в начале сегодняшней торговой сессии находится на уровне 2.06% (+1 б.п.).

Нефть (WTI) $56.59 (-0.33%)

Золото $1,419.90 (-0.24%)

Перед открытием рынка фьючерс S&P находится на уровне 2,981.50 (-0.13%), фьючерс NASDAQ снизился на 0.13% до уровня 7,875.25. Внешний фон негативный. Основные фондовые индексы Азии завершили сессию в минусе. Основные фондовые индексы Европы на текущий момент снижаются.

Индекс/сырье | Текущее значение | Изменение, пункты | Изменение в % |

Nikkei | 21,046.24 | -422.94 | -1.97% |

Hang Seng | 28,461.66 | -131.51 | -0.46% |

Shanghai | 2,901.18 | -30.52 | -1.04% |

S&P/ASX | 6,649.10 | -24.20 | -0.36% |

FTSE | 7,500.47 | -34.99 | -0.46% |

CAC | 5,568.85 | -2.86 | -0.05% |

DAX | 12,264.89 | -76.14 | -0.62% |

Августовские нефтяные фьючерсы Nymex WTI | $56.99 | +0.39% | |

Золото | $1,419.10 | -0.30% |

Фьючерсы на основные фондовые индексы США на премаркете демонстрируют незначительное снижение, поскольку инвесторы обеспокоились из-за отчетности Netflix (NFLX) и IBM (IBM).

IBM (IBM) сообщила о квартальной прибыле на уровне $3.17 в расчете на одну акцию, что оказалось выше среднего прогноза аналитиков на уровне $3.08. В то же время выручка компании совпала с прогнозом. Чистая прибыль IBM выросла за счет роста “облачного” бизнеса, но ее выручка зафиксировала снижение четвертый квартал подряд. Акции IBM на премаркете подешевели на 1%.

В Netflix (NFLX) отчитались о квартальной прибыли в $0.60 в расчете на одну акцию, что оказалось на $0.05 выше среднего прогноза аналитиков. Выручка компании в общем совпала с прогнозом Уолл-стрит. Однако, Netflix впервые за восемь лет потеряла подписчиков потокового видео в США, а также не достигла целей по наращиванию числа подписчиков за рубежом. Акции NFLX на премаркете обвалились на 10.2%.

Помимо IBM и Netflix, свои квартальные результаты также представили Morgan Stanley (MS), Honeywell (HON) и многие другие.

Morgan Stanley (MS; -0.7% на премаркете) сообщила о получении квартальной прибыли на уровне $1.23 в расчете на одну акцию против среднего прогноза аналитиков в $1.16. Выручка инвестиционного банка также превзошла оценку аналитиков. Генеральный директор Джеймс Горман (James Gorman) заявил, что квартал оказался солидным во всех направлениях деятельности компании.

Прибыль Honeywell (HON; +1,4%) достигла $2.10 в расчете на одну акцию, что оказалось выше среднего прогноза аналитиков на уровне $2.08. В то же время выручка промышленного конгломерата оказалась ниже прогнозов Уолл-стрит. Результатам Honeywell оказали поддержку усиление спроса на запчасти для самолетов, и компания повысила прогноз прибыли на весь год, основываясь на тенденциях органического роста продаж.

Инвесторы также анализируют данные по первичным обращениям за пособиями по безработицею Как показал отчет Министерства труда, первоначальные обращения за пособием по безработице выросли на 8 000 до 216 000 с учетом сезонных колебаний за неделю, закончившуюся 13 июля, и поставили их в середину диапазона 193 000–230 000 на этот год. Данные за предыдущую неделю были пересмотрены, чтобы показать на 1000 обращений меньше полученных, чем сообщалось ранее. Увеличение претензий на прошлой неделе соответствовало ожиданиям экономистов.

Участники рынка также ожидают новых заявлений о торговых переговорах между США и Китаем. Как сообщил CNBC Министр финансов США Стивен Мнучин, стороны проведут телефонные переговоры позднее сегодня. Он также отметил, что Huawei не является камнем преткновения в переговорном процессе. Напомним, издание The Wall Street Journal сообщило вчера, что торговые переговоры между США и Китаем сорвались из-за ограничений в отношении китайского телекоммуникационного гиганта Huawei.

Сообщив о почти стагнирующей производственной активности в Филадельфии в предыдущем месяце, Федеральный Резервный банк Филадельфии опубликовал отчет в четверг, показывающий, что его данные о региональной производственной активности подскочили намного больше, чем ожидалось в июле.

ФРБ Филадельфии заявил, что его индекс деловой активности производственного сектора вырос до 21,8 в июле после падения до 0,3 в июне, с положительным показателем, указывающим на рост региональной производственной активности. Экономисты ожидали, что индекс вырастет до 5.0.

Индексы текущих поставок и новых заказов также улучшились в этом месяце: индекс текущих новых заказов увеличился на 11 пунктов, а индекс поставок увеличился на 8 пунктов.

В этом месяце фирмы сообщили об увеличении занятости на производстве и увеличении продолжительности рабочей недели. Более 36% фирм сообщили о более высокой занятости, по сравнению с 25% в прошлом месяце. Только 6 процентов сообщили о снижении занятости в этом месяце. Текущий индекс занятости увеличился на 15 пунктов до 30,0, это самый высокий показатель с октября 2017 года. Средний индекс рабочей недели также увеличился на 16 пунктов, достигнув самого высокого значения за 14 месяцев.

В специальных вопросах этого месяца фирмам было предложено охарактеризовать основной спрос на производимую ими продукцию за последние месяцы. В то время как 32% фирм указали на недавнее снижение базового спроса, 56% указали, что спрос увеличился. Наибольшая доля, 51% характеризовала рост спроса как скромный.

Индекс текущих цен, отражающий собственные цены производителей, вырос на 9 пунктов до 9,5. В этом месяце 16% фирм сообщили о повышении цен на собственные товары производителей по сравнению с 10% в прошлом месяце. В этом месяце 29% производителей сообщили о повышении цен на закупаемые материалы, но 13% сообщили о снижении цен. Индекс диффузии по платным ценам вырос на 3 пункта до 16,1.

Показатель диффузии для будущей общей активности увеличился на 17 пунктов до самого высокого значения с мая 2018 года. Почти 53% фирм ожидают увеличения активности в течение следующих шести месяцев, в то время как 15% ожидают снижения. Индекс будущих новых заказов увеличился на 14 пунктов, в то время как индекс будущих поставок не изменился с повышенного значения. Компании в целом сохраняли оптимизм в отношении приема на работу в течение следующих шести месяцев: хотя будущий индекс занятости снизился на 2 пункта, 34% компаний ожидают более высокую занятость в течение следующих шести месяцев. Индекс будущих капиталовложений улучшился в этом месяце на 9 пунктов до 36,9, самого высокого значения за 17 месяцев.

Информационно-аналитический отдел TeleTrade

Число первичных обращения за пособиями по безработице в США умеренно увеличилось на прошлой неделе, что указывает на все еще сильные условия на рынке труда, несмотря на признаки замедления экономической активности.

Министерство труда заявило в четверг, что первоначальные обращения за пособием по безработице выросли на 8 000 до 216 000 с учетом сезонных колебаний за неделю, закончившуюся 13 июля, и поставили их в середину диапазона 193 000–230 000 на этот год.

Данные за предыдущую неделю были пересмотрены, чтобы показать на 1000 обращений меньше полученных, чем сообщалось ранее. Увеличение претензий на прошлой неделе соответствовало ожиданиям экономистов.

Четырехнедельное скользящее среднее значение первоначальных обращений, считающееся лучшим показателем тенденций на рынке труда, поскольку оно нивелирует недельную волатильность, упало на 250 до 218 750 на прошлой неделе.

Число увольнений остается низким, несмотря на ожесточенную торговую войну между Соединенными Штатами и Китаем, которая привела к ухудшению перспектив экономики и побудила Федеральный резерв дать сигнал о снижении процентных ставок на заседании 30-31 июля впервые за десятилетие.

Хотя рынок труда остается сильным, есть опасения, что нехватка рабочих и жесткая позиция администрации Трампа в отношении иммиграции могут помешать росту рабочих мест.

Опубликованный в среду отчет Федеральной резервной системы "Бежевая книга" показал, что некоторые производственные и информационные компании на Северо-востоке сократили количество своих работников с середины мая до начала июля.

В нем говорится, что «в нескольких отчетах подчеркивалась обеспокоенность по поводу получения и продления рабочих виз, отмечая это как источник неопределенности для дальнейшего роста занятости».

Сегодняшний отчет также показал, что число повторных обращений за пособием по безработице сократилось на 42 000 до 1,69 млн. за неделю, закончившуюся 6 июля. Четырехнедельное скользящее среднее значение так называемых постоянных обращений за пособием выросло на 5000 до 1,70 млн.

Информационно-аналитический отдел TeleTrade

(компания / тикер / цена / изменение ($/%) / проторгованый объем)

3M Co | MMM | 173.08 | -1.59(-0.91%) | 727 |

ALCOA INC. | AA | 22.57 | -0.58(-2.51%) | 18067 |

ALTRIA GROUP INC. | MO | 50 | 0.55(1.11%) | 18943 |

Amazon.com Inc., NASDAQ | AMZN | 1,986.00 | -6.03(-0.30%) | 22676 |

Apple Inc. | AAPL | 204.12 | 0.77(0.38%) | 154952 |

AT&T Inc | T | 33.23 | -0.03(-0.09%) | 15115 |

Boeing Co | BA | 368.35 | -1.17(-0.32%) | 5361 |

Caterpillar Inc | CAT | 135.62 | -0.11(-0.08%) | 776 |

Chevron Corp | CVX | 124 | -0.14(-0.11%) | 593 |

Cisco Systems Inc | CSCO | 57.11 | -0.10(-0.17%) | 3772 |

Citigroup Inc., NYSE | C | 70.93 | 0.11(0.16%) | 3829 |

Exxon Mobil Corp | XOM | 75.23 | -0.25(-0.33%) | 5946 |

Facebook, Inc. | FB | 200.95 | -0.85(-0.42%) | 41897 |

FedEx Corporation, NYSE | FDX | 164.06 | -0.99(-0.60%) | 468 |

Ford Motor Co. | F | 10.32 | -0.01(-0.10%) | 8894 |

Freeport-McMoRan Copper & Gold Inc., NYSE | FCX | 11.02 | -0.04(-0.36%) | 4575 |

General Electric Co | GE | 10.03 | 0.05(0.50%) | 103049 |

Goldman Sachs | GS | 213.03 | -0.27(-0.13%) | 1846 |

Google Inc. | GOOG | 1,144.96 | -1.39(-0.12%) | 1736 |

Home Depot Inc | HD | 215.02 | -0.59(-0.27%) | 1904 |

HONEYWELL INTERNATIONAL INC. | HON | 170.6 | 1.98(1.17%) | 8206 |

Intel Corp | INTC | 49.3 | -0.09(-0.18%) | 8933 |

International Business Machines Co... | IBM | 141.6 | -1.47(-1.03%) | 39713 |

Johnson & Johnson | JNJ | 131.87 | 0.01(0.01%) | 2062 |

JPMorgan Chase and Co | JPM | 113.84 | -0.15(-0.13%) | 7514 |

McDonald's Corp | MCD | 213.36 | -0.35(-0.16%) | 965 |

Microsoft Corp | MSFT | 136.29 | 0.02(0.01%) | 115781 |

Procter & Gamble Co | PG | 115.2 | 0.01(0.01%) | 1501 |

Starbucks Corporation, NASDAQ | SBUX | 90.14 | -0.11(-0.12%) | 2149 |

Tesla Motors, Inc., NASDAQ | TSLA | 255.3 | 0.44(0.17%) | 26695 |

The Coca-Cola Co | KO | 52.17 | -0.01(-0.02%) | 5449 |

Twitter, Inc., NYSE | TWTR | 37.6 | -0.10(-0.27%) | 16979 |

UnitedHealth Group Inc | UNH | 265.6 | -1.05(-0.39%) | 32063 |

Verizon Communications Inc | VZ | 57.23 | 0.01(0.02%) | 4621 |

Wal-Mart Stores Inc | WMT | 114.35 | -0.25(-0.22%) | 665 |

Walt Disney Co | DIS | 142.38 | -0.19(-0.13%) | 8902 |

Yandex N.V., NASDAQ | YNDX | 39.74 | 0.17(0.43%) | 1906 |

Аналитики RBC Capital Mkts снизили рейтинг акций Exxon Mobil (XOM) до уровня Sector Perform с Outperform; целевая стоимость снижена до $90

Аналитики Mizuho снизили рейтинг акций Advanced Micro (AMD) до уровня Neutral с Buy; целевая стоимость повышена до $37

Аналитики Raymond James повысили рейтинг акций Apple (AAPL) до уровня Outperform с Mkt Perform; целевая стоимость $250

Спрос на обеспеченное кредитование на покупку жилья значительно вырос во втором квартале, сигнализируя об улучшении на рынке жилья, показал тщательный опрос Банка Англии.

Согласно исследованию условий кредитования, британские кредиторы ожидают, что спрос на обеспеченное кредитование останется неизменным в третьем квартале.

Тем не менее, опрос показал снижение спроса на необеспеченное кредитование из-за падения кредитования по кредитным картам во втором квартале. Кредиторы ожидают увеличение спроса на кредитные карты в третьем квартале, но снижение спроса на другие необеспеченные кредиты.

Кроме того, сообщалось о снижении спроса на корпоративное кредитование со стороны малых предприятий и о незначительном снижении спроса со стороны крупных частных нефинансовых корпораций.

Доступность обеспеченного и необеспеченного кредита для домашних хозяйств во втором квартале несколько снизилась. В то же время доступность кредитов для корпоративного сектора осталась без изменений.

Информационно-аналитический отдел TeleTrade

| Время | Страна | Событие | Период | Предыдущее значение | Прогноз | Фактическое |

|---|---|---|---|---|---|---|

| 06:00 | Швейцария | Торговый баланс, млрд | Июнь | 1.5 | 3.3 | |

| 08:30 | Великобритания | Розничные продажи, г/г | Июнь | 2.2% | 2.6% | 3.8% |

| 08:30 | Великобритания | Розничные продажи, м/м | Июнь | -0.6% | -0.3% | 1% |

Британский фунт вырос после более сильных, чем ожидалось, данных по розничным продажам, а трейдеры, делающие ставки на валюту, получили некоторую прибыль после падения на этой неделе, которое появилось на фоне новых опасений по поводу угрозы бездействия Brexit.

Британские розничные продажи неожиданно восстановились в июне, увеличившись на 1% по сравнению с предыдущим месяцем. Экономисты прогнозировали снижение показателя на -0,3% после падения на -0,6% в мае. По сравнению с июнем 2018 года продажи выросли на 3,8%, что оказалось сильнее всех прогнозов.

Некоторые экономисты предсказывают, что экономика Великобритании сократится во втором квартале, но высокие показатели розничных продаж могут вселить надежду на то, что экономика продолжит расти.

Евро резко снизился после того как издание Bloomberg сообщило, что сотрудники ЕЦБ начали изучать потенциальную модернизацию своей инфляционной цели, что может подтолкнуть политиков к продолжению монетарного стимулирования на более длительный период.

Они неофициально анализируют подход Центрального банка к политике, который включает в себя вопрос о текущем целевом показателе инфляции "ниже, но близко к 2%" и о том, подходит ли он по-прежнему для посткризисной эпохи, говориться в сообщении

В докладе говорится, что проделанная к настоящему времени работа носит конфиденциальный и предварительный характер и что любое изменение самой цели, вероятно, потребует официального рассмотрения.

Ну, это довольно значительное изменение не только для ЕЦБ, но и потенциально может создать прецедент для других крупных центральных банков по всему миру. В последние несколько лет вопрос инфляции вызывает недоумение, особенно если учесть тот факт, что рынки труда были напряженными.

ЕUR/USD: в течение европейской сессии пара резко снизилась до $1.1205 с $1.1245, утратив почти все завоеванные вчера позиции

GBP/USD: в течение европейской сессии пара продолжила расти, отступив вчера от нового более чем двухлетнего минимума $1.2380. Сегодня пара выросла к $1.2490

USD/JPY: в течение европейской сессии пара немного выросла к Y107.90 после снижения с начала торгов до двухнедельного минимума Y107.60

В 12:30 GMT США опубликуют производственный индекс ФРС Филадельфии за июль и сообщат об изменении числа первичных обращений за пособием по безработице. В 14:00 GMT в США выйдет индекс опережающих индикаторов за июнь. В 23:30 GMT Япония представит национальный индекс потребительских цен за июнь.

Информационно-аналитический отдел TeleTrade

Согласно обнародованному отчету, прибыль компании Morgan Stanley (MS) по итогам второго квартала 2019 финансового года (ФГ) достигла $1.23 в расчете на одну акцию (против $1.30 во втором квартале 2018 ФГ), что оказалось выше среднего прогноза аналитиков на уровне $1.16.

Квартальная выручка компании составила $10.244 млрд. (-3.4% г/г), тогда как средний прогноз аналитиков предполагал $10.021 млрд.

Акции MS на премаркете снизились до уровня $43.70 (-0.16%).

Информационно-аналитический отдел TeleTrade

Согласно обнародованному отчету, прибыль компании Honeywell (HON) по итогам второго квартала 2019 финансового года (ФГ) достигла $2.10 в расчете на одну акцию (против $2.12 во втором квартале 2018 ФГ), что оказалось выше среднего прогноза аналитиков на уровне $2.08.

Квартальная выручка компании составила $9.243 млрд. (-15.3% г/г), тогда как средний прогноз аналитиков предполагал $9.373 млрд.

Компания также повысила прогноз показателя прибыль на акцию на 2019 ФГ до $7.95-8.15 с ранее прогнозируемых $7.90-8.10 против среднего прогноза аналитиков на уровне $8.10.

Акции HON на премаркете снизились до уровня $167.13 (-0.88%).

Информационно-аналитический отдел TeleTrade

Согласно обнародованному отчету, прибыль компании UnitedHealth (UNH) по итогам второго квартала 2019 финансового года (ФГ) достигла $3.60 в расчете на одну акцию (против $3.14 во втором квартале 2018 ФГ), что оказалось выше среднего прогноза аналитиков на уровне $3.46.

Квартальная выручка компании составила $60.595 млрд. (+8.0% г/г), тогда как средний прогноз аналитиков предполагал $60.587 млрд.

Компания также повысила прогноз показателя прибыль на акцию на 2019 ФГ до $14.70-14.90 с ранее прогнозируемых $14.50-14.75 против среднего прогноза аналитиков $14.71.

Акции UNH на премаркете выросли до уровня $268.68 (+0.76%).

Информационно-аналитический отдел TeleTrade

Согласно обнародованному отчету, прибыль компании eBay (EBAY) по итогам второго квартала 2019 финансового года (ФГ) достигла $0.68 в расчете на одну акцию (против $0.53 во втором квартале 2018 ФГ), что оказалось выше среднего прогноза аналитиков на уровне $0.62.

Квартальная выручка компании составила $2.687 млрд. (+1.8% г/г), тогда как средний прогноз аналитиков предполагал $2.673 млрд.

Компания повысила прогноз показателя прибыль на акцию на 2019 ФГ до $2.70-2.75 с ранее прогнозируемых $2.64-2.70 (против среднего прогноза аналитиков $2.70), но снизила прогноз годовой выручки до $10.75-10.83 млрд. с $10.83-10.93 млрд. против среднего прогноза аналитиков $10.92 млрд.).

Акции EBAY на премаркете выросли до уровня $41.14 (+5.41%).

Информационно-аналитический отдел TeleTrade

Сотрудники ЕЦБ начали изучать потенциальную модернизацию своей инфляционной цели, что может подтолкнуть политиков к продолжению монетарного стимулирования на более длительный период, говориться в сообщении Bloomberg со ссылкой на чиновников, знакомых с этим вопросом.

Они неофициально анализируют подход Центрального банка к политике, который включает в себя вопрос о текущем целевом показателе инфляции "ниже, но близко к 2%" и о том, подходит ли он по-прежнему для посткризисной эпохи.

В докладе говорится, что проделанная к настоящему времени работа носит конфиденциальный и предварительный характер и что любое изменение самой цели, вероятно, потребует официального рассмотрения.

Ну, это довольно значительное изменение не только для ЕЦБ, но и потенциально может создать прецедент для других крупных центральных банков по всему миру. В последние несколько лет вопрос инфляции вызывает недоумение, особенно если учесть тот факт, что рынки труда были напряженными.

В некотором контексте мандат ЕЦБ в основном заключается в поддержании ценовой стабильности, и с 2003 года не было никаких изменений в их мандате " ниже, но близко к 2%". Следовательно, это нечто совершенно беспрецедентное.

Пара EUR / USD резко снизилась $1.1205 с $1.1230 после сообщения Bloomberg. Ближайшее сопротивление - $1.1245 (сессионный максимум). Сильный уровень поддержки - $1.1190 (минимум 9 июля)

Информационно-аналитический отдел TeleTrade

Согласно обнародованному отчету, убыток компании Alcoa (AA) по итогам второго квартала 2019 финансового года (ФГ) составил $0.01 в расчете на одну акцию (против прибыли на уровне $1.52 на акцию во втором квартале 2018 ФГ), что оказалось лучше среднего прогноза аналитиков на уровне -$0.02.

Квартальная выручка компании составила $2.711 млрд. (-24.3% г/г), тогда как средний прогноз аналитиков предполагал $2.772 млрд.

Акции AA по итогам торгов среды закрылись на уровне $23.15 (-0.73%).

Информационно-аналитический отдел TeleTrade

Европейские фондовые индексы торгуются в красной зоне, так как инвесторы анализируют свежие корпоративные результаты и следят за развитием мировой торговли.

Британские акции упали с дневных минимумов несмотря на то, что правительственный отчет показал, что розничные продажи в Великобритании неожиданно восстановились в июне.

Объем розничных продаж в июне вырос на 1% по сравнению с предыдущим месяцем, в основном благодаря продажам непродовольственных товаров. Экономисты прогнозировали снижение продаж на -0,3% после сокращения на -0,6% в мае.

Общеевропейский индекс Stoxx 600 подешевел на -0,4%. Технологические акции немного уступили ранним потерям, торгуясь со снижением на -1,6%, в то время как акции здравоохранения привели к росту на 1%.

Акции SAP упали на -5,6% после того, как квартальная выручка и скорректированная операционная прибыль самой ценной технологической компании Европы оказались ниже ожиданий, потянув вниз акции технологий по всему континенту.

Рыночная стоимость Novartis превзошла ожидания аналитиков во втором квартале, сообщив о хороших результатах и повысив прогноз по прибыли на год. Акции компании подорожали на 4,7%.

Шведская инжиниринговая компания Indutrade снизила капитализацию на -12,5%, в то время как французская игровая компания Ubisoft подорожала на 3,8% после отчета о продажах в первом квартале.

На текущий момент:

Индекс | Цена | Изменение, пункты | Изменения в % |

FTSE | 7495.95 | -39.51 | -0.52% |

DAX | 12232.90 | -108.13 | -0.88% |

CAC | 5542.20 | -29.51 | -0.53% |

Информационно-аналитический отдел TeleTrade

Согласно обнародованному отчету, прибыль компании Netflix (NFLX) по итогам второго квартала 2019 финансового года (ФГ) достигла $0.60 в расчете на одну акцию (против $0.85 во втором квартале 2018 ФГ), что оказалось выше среднего прогноза аналитиков на уровне $0.55.

Квартальная выручка компании составила $4.923 млрд. (+26.0% г/г), тогда как средний прогноз аналитиков предполагал $4.935 млрд.

Компания также сообщила, что по итогам третьего квартала 2019 ФГ рассчитывает заработать $1.04 в расчете на акцию против среднего прогноза аналитиков на уровне $1.04 при выручке в $5.25 млрд. против среднего прогноза аналитиков н уровне $5.24 млрд.

Акции NFLX на премаркете снизились до уровня $323.16 (-10.84%).

Информационно-аналитический отдел TeleTrade

Европейские банки, наконец, демонстрируют признаки восстановления, и инвесторы должны стремиться уменьшить свое медвежье положение в осажденном секторе, считают стратеги Barclays.

В своем примечании, европейские банковские и фондовые команды Barclays спрогнозировали, что стабилизация экономических данных еврозоны и доходности облигаций может поддержать банки, которые имеют наиболее положительную корреляцию во всех европейских секторах.

"Композитный PMI еврозоны (индекс менеджеров по закупкам) стабилизируется, и ключевые внутренние драйверы активности хорошо ориентированы", - говорится в записке.

Кроме того, итальянское правительство "демонстрирует некоторую финансовую дисциплину", а Европейский Центральный банк (ЕЦБ) открыл двери для нового количественного смягчения, "стремясь смягчить сопротивление от отрицательных ставок на банки."

Европейские банки пережили резкую распродажу во втором квартале 2019 года, потеряв более 13% за последние три месяца и снизились на 18,64% за последний год.

Тем не менее, они начали слегка восстанавливаться в последние недели, прибавив 5% за последние 30 дней, и, хотя консенсус в европейском банковском секторе находится в позиции с недостаточным весом, Barclays придерживается мнения, что акции европейских банков готовы к восстановлению.

Информационно-аналитический отдел TeleTrade со ссылкой на CNBC

Согласно обнародованному отчету, прибыль компании IBM (IBM) по итогам второго квартала 2019 финансового года (ФГ) достигла $3.17 в расчете на одну акцию (против $3.08 во втором квартале 2018 ФГ), что оказалось выше среднего прогноза аналитиков на уровне $3.08.

Квартальная выручка компании составила $19.200 млрд. (-4.0% г/г), тогда как средний прогноз аналитиков предполагал $19.201 млрд.

Компания также подтвердила прогноз показателя прибыль на акцию на 2019 ФГ на уровне "не менее $13.90" против среднего прогноза аналитиков $13.90.

Акции IBM на премаркете снизились до уровня $141.55 (-1.06%).

Информационно-аналитический отдел TeleTrade

Великобритания может вступить в полномасштабную рецессию, и Brexit без сделки может более чем удвоить дефицит бюджета страны в следующем году, заявили в Управлении по бюджетной ответственности.

Управление по бюджетной ответственности заявило, что рост пятой по величине экономики в мире, по-видимому, остался без изменений или, возможно, сократился во втором квартале после роста в начале 2019 года.

«Опросы были особенно слабыми в июне, предполагая, что темпы роста, вероятно, останутся слабыми. Это повышает риск того, что экономика может вступить в полномасштабную рецессию », - говорится в отчете о перспективах государственных финансов.

Brexit без сделки подорвет доверие и сдержит инвестиции, а также приведет к росту торговых барьеров с Европейским союзом, что приведет к снижению стоимости фунта и приведет к сокращению экономики на 2% к концу 2020 года, говориться в отчете, со ссылкой на прогнозы Международного валютного фонда.

В отчете также говорится, что обещания Бориса Джонсона и Джереми Ханта (один из которых должен стать премьер-министром на следующей неделе) о сокращении расходов и налогов, создадут нагрузку на бюджет.

Информационно-аналитический отдел TeleTrade

Фондовые индексы Азиатско-Тихоокеанского региона закрылись со снижением, так как инвесторы по-прежнему обеспокоены ударом по корпоративным доходам от затянувшейся торговой войны между США и Китаем и торгового спора между Японией и Южной Кореей.

Китайские акции упали на опасениях по поводу замедления роста и влияния торгового спора с США.

Японские акции также закрылись со снижением, так как слабые данные по экспорту и разочаровывающие доходы корпораций США вызвали новые опасения по поводу воздействия тарифов в ходе китайско-американской торговой войны.

Японский экспорт упал в июне на -6,7% по сравнению с годом ранее на фоне замедления роста мировой экономики, говорится в сообщении Министерства финансов. Экономисты прогнозировали снижение показателя на -5,4% после падения на -7,4% в предыдущем месяце.

Экспорт в Китай, крупнейшего торгового партнера Японии, упал на -10% по сравнению с годом ранее, отмечая свое шестое падение за последние семь месяцев.

Акции Canon упали в цене на -4% на отчете Nikkei о том, что ее операционная прибыль, вероятно, упадет на 40% в этом году.

Производитель автозапчастей Akebono Brake Industry увеличил капитализацию на 7,8%, заявив, что получит инвестиции из корпоративного оборотного фонда.

Австралийские акции упали, так как цены на железную руду отступили от рекордных уровней, а Woodside Petroleum сообщила о 32-процентном падении выручки во втором квартале.

Акции Woodside Petroleum упали в цене на -2,7%, так как она понесла первое падение доходов за шесть кварталов.

Рыночная стоимость Oil Search снизилась на -4,5 процента, а Beach Energy - на -5,4%.

Горнорудные компании BHP, Fortescue Metals Group и Rio Tinto снизили капитализацию на -0,8-1,7% после того, как фьючерсы на железную руду в Китае упали более чем на 1%.

На экономических новостях, уровень безработицы в Австралии вырос с учетом сезонных колебаний в июне на 5,2%, без изменений и в соответствии с ожиданиями. Австралийская экономика добавила 500 рабочих мест в прошлом месяце до 12 871 700 человек - что вполне оправдывает ожидания увеличения количества рабочих мест на 9 000 после увеличения на 42 300 в мае. Уровень участия составил 66,0%, превзойдя прогнозы на 65,9%, но без изменений по сравнению с предыдущим месяцем.

Индекс | Изменение, пункты | Цена закрытия | Изменения в % |

NIKKEI | -422.94 | 21046.24 | -1.97% |

SHANGHAI | -30.52 | 2901.18 | -1.04% |

HSI | -131.51 | 28461.66 | -0.46% |

ASX 200 | -24.20 | 6649.10 | -0.36% |

KOSPI | -6.37 | 2066.55 | -0.31% |

NZ50 | +86.29 | 10741.09 | +0.81% |

Информационно-аналитический отдел TeleTrade

Согласно официальным данным, розничные продажи в Великобритании неожиданно восстановились в июне, и это может вселить надежду на то, что экономика обойдет спад во втором квартале.

По данным Управления национальной статистики, ежемесячные объемы розничных продаж подскочили на 1,0%, что значительно превысило прогнозы снижения на -0,3%.

По сравнению с июнем 2018 года продажи выросли на 3,8%, что опять-таки сильнее прогнозов (+2,6%).

Многие экономисты считают, что британская экономика находится под угрозой сокращения во втором квартале, что является пережитком после бума накопления, который произошел в преддверии первоначального срока Brexit в марте.

Но неожиданный рост розничных продаж в июне может помочь снизить этот риск. Тем не менее, розничные продажи за три месяца до конца июня выросли всего на 0,7%, что является самым слабым показателем с трех месяцев до февраля.

"Розничная торговля в целом вернулась к росту в июне, в основном за счет роста в непродовольственных магазинах с увеличением продаж подержанных товаров, включая благотворительные магазины и антиквариат”, - сказал статистик УНС Риан Мерфи.

Цифры противоречат с опросом British Retail Consortium, который показал, что продажи упали с июня по июнь самыми быстрыми темпами за этот месяц.

Официальные данные показали, что в прошлом месяце некоторые сектора не восстановились. Продажи в универмагах снижались в течение шестого месяца подряд, что является худшим показателем с конца 1980-х годов.

Информационно-аналитический отдел TeleTrade

Reuters

Как Россия планирует избавиться от «грязной нефти»

Компанию «Трнснефть», которая является оператором российского участка нефтепровода «Дружба», подозревают в подмешивании «грязной нефти» в чистый продукт с целью постепенной очистки системы нефтепроводов. Об этом сообщает Reuters.

Отмечается, что во вторник, 16 июля, на прошедшем совещании Министерства энергетики компании не нашли альтернативного решения проблемы труб от грязного нефтепродукта.

Bloomberg

Билла Гейтса подвинули в тройке миллиардеров

Сооснователь компании Microsoft Билл Гейтс впервые опустился со второго места в рейтинге миллиардеров Bloomberg Billionaires Index (BBI).

Отмечается, что это произошло впервые за всю 7-летнюю историю рейтинга.

Глава LVMH Бернар Арно подвинул Гейтса со второго места с состоянием в $107,6 млрд, что больше, чем у Гейтса на $200 млн.

На первом месте по-прежнему находится глава Amazon Джеф Безос.

Sina.com, Китай

Индия следует примеру России и тоже отказывается от доллара

Индия и Россия решили отказаться от доллара и производить расчеты в национальных валютах. Россия начала призывать к дедолларизации еще несколько лет назад, и над этим вопросом стали задумываться многие страны. Но сможет ли их сотрудничество пошатнуть позиции доллара? Ответить на этот вопрос непросто, пишет «Сина», ведь рубль и рупия считаются «крайне ненадежными» валютами.

Информационно-аналитический отдел TeleTrade

Цены на нефть стабилизировались в четверг после падения на предыдущей сессии, когда официальные данные показали, что запасы бензина в США резко выросли на прошлой неделе, что говорит о слабом спросе в пик сезона вождения.

Фьючерсы на нефть марки Brent подорожали на 0,2%, до $63,80 за баррель после снижения на -1,1% в среду. Фьючерсы на американскую нефть марки West Texas Intermediate подешевели на 1 цент до $56,77. Американский тест снизился на 1,5% на предыдущей сессии.

Цены на нефть упали на этой неделе, поскольку беспокойство по поводу ближневосточного конфликта ослабло, добыча нефти в Мексиканском заливе возобновилась после шторма, и возникли опасения по поводу экономического роста Китая.

Японский экспорт упал седьмой месяц подряд в июне, поставки в Китай упали более чем на 10%, в то время как деловая уверенность японских производителей упала до трехлетнего минимума.

Что касается поставок нефти, данные, опубликованные в среду Управлением энергетической информации США, показали более значительное, чем ожидалось, сокращение запасов сырой нефти на прошлой неделе, но трейдеры сосредоточились на крупных наращиваниях запасов нефтепродуктов, что привело к снижению цен.

По данным EIA, запасы нефти в США сократились на 3,1 млн. баррелей, что больше прогнозов аналитиков о сокращении на 2,7 млн. баррелей.

Однако запасы бензина выросли на 3,6 млн. баррелей по сравнению с ожиданиями аналитиков о падении на 925 000 баррелей. По данным EIA, запасы дистиллятов выросли на 5,7 млн баррелей, - намного больше, чем прогнозы роста на 613 000 баррелей.

Информационно-аналитический отдел Teletrade

Рост валового внутреннего продукта в России ускорился до 0,7% в июне в годовом исчислении после роста на 0,1% в мае, сообщило Министерство экономики РФ в четверг.

Во втором квартале 2019 года ВВП вырос на 0,8% после роста на 0,5% в первые три месяца года.

Министерство сообщило в ежемесячном отчете, что рост ВВП в июне был вызван ростом промышленного производства.

Министерство также заявило, что снизило первоначальную оценку роста ВВП за май до 0,1% с 0,2%, о которых сообщалось ранее.

Информационно-аналитический отдел Teletrade

Деловая уверенность в Австралии резко выросла во втором квартале, показали данные Национального австралийского банка в четверг.

Индекс делового доверия во втором квартале вырос до +6 с нулевого значения в предыдущем квартале.

Между тем, индекс деловых условий упал во втором квартале на 3 пункта до +1. Индикатор продолжил тенденцию к снижению с начала 2018 года и остался ниже своего среднего уровня.

Условия в горнодобывающей промышленности оставались благоприятными, в то время как в розничной торговле и недвижимости ослабли во втором квартале.

«Сильное повышение доверия, по-видимому, связано с итогами федеральных выборов, причем большая часть опроса была проведена после дня выборов, а также во время укрепления ожиданий снижения ставок», - сказал главный экономист группы NAB Алан Остер.

Информационно-аналитический отдел Teletrade

По данным Федеральной таможенной администрации, опубликованным в четверг, экспорт Швейцарии незначительно сократился в июне на фоне более быстрого роста импорта.

В июне экспорт сократился на -0,1% в реальном выражении, но медленнее, чем снижение на -0,4%, зафиксированное в мае. Тем временем рост импорта улучшился до 1,4% с 0,8% в мае.

В номинальном выражении экспорт вырос в июне на 8,5%, а импорт упал на -0,8% по сравнению с предыдущим месяцем. В результате положительное сальдо торгового баланса выросло до 3,3 млрд швейцарских франков в июне с 1,5 млрд швейцарских франков в предыдущем месяце.

Во втором квартале экспорт вырос на 1,4%, а импорт увеличился на 0,2%, в результате чего положительное сальдо торгового баланса составило 6,8 миллиарда швейцарских франков.

Отдельные данные из Федерации швейцарской часовой промышленности показали, что экспорт часов в июне сократился с двузначным показателем на -10,7%. Однако первая половина 2019 года завершилась с ростом на 1,4%.

Информационно-аналитический отдел Teletrade

Индекс | Изменение, пункты | Цена открытия | Изменения в % |

FTSE | -28.92 | 7506.54 | -0.38% |

DAX | -133.40 | 12207.63 | -1.08% |

CAC | -33.80 | 5537.91 | -0.61% |

Информационно-аналитический отдел Teletrade

| Время | Страна | Событие | Период | Предыдущее значение | Прогноз | Фактическое |

|---|---|---|---|---|---|---|

| 01:30 | Австралия | Изменение числа занятых | Июнь | 45.3 | 10 | 0.5 |

| 01:30 | Австралия | Уровень безработицы | Июнь | 5.2% | 5.2% | 5.2% |

Доллар снижается, поскольку неприятие риска на более широких рынках подтолкнуло доходность США к девятидневному минимуму.

Индекс доллара против корзины из шести основных валют снизился на 0,2% до 97,081.

Индекс снизился, так как доходность казначейских облигаций упала после слабых данных с рынка жилья США и опасений по поводу затянувшегося торгового спора между США и Китаем.

Различные экономические данные дали противоречивые признаки относительно состояния экономики США, но это не меняет общую картину доллара, сталкивающегося с понижательным давлением из-за ожидаемого снижения ставки Федеральным резервом в конце этого месяца.

Международный валютный фонд (МВФ) заявил в среду, что доллар был переоценен на 6%-12%, исходя из краткосрочных экономических показателей.

Ожидается, что ФРС понизит процентные ставки на 25 б.п. на своем политическом совещании 30-31 июля, а некоторые на рынке делают ставку на более значительное снижение на 50 б.п.

Австралийский доллар вырос после того, как данные в четверг показали, что уровень безработицы в Австралии оставался стабильным, а уровень неполной занятости в июне уменьшился, что снизило перспективы краткосрочного смягчения со стороны Резервного банка Австралии.

Австралийское бюро статистики сообщило в четверг, что уровень безработицы в Австралии с учетом сезонных колебаний составил 5,2% в июне — без изменений и в соответствии с ожиданиями.

Австралийская экономика добавила 500 рабочих мест в прошлом месяце до 12 871 700 человек — что вполне оправдывает ожидания увеличения количества рабочих мест на 9 000 после увеличения на 42 300 в мае.

Уровень участия составил 66,0%, превзойдя прогнозы на 65,9%, но без изменений по сравнению с предыдущим месяцем.

Полная занятость увеличилась с 21 100 до 8 815 600 человек после увеличения на 2400 в предыдущем месяце. Частичная занятость сократилась с 20 600 до 4 056 100 человек после добавления 42 200 рабочих мест месяцем ранее.

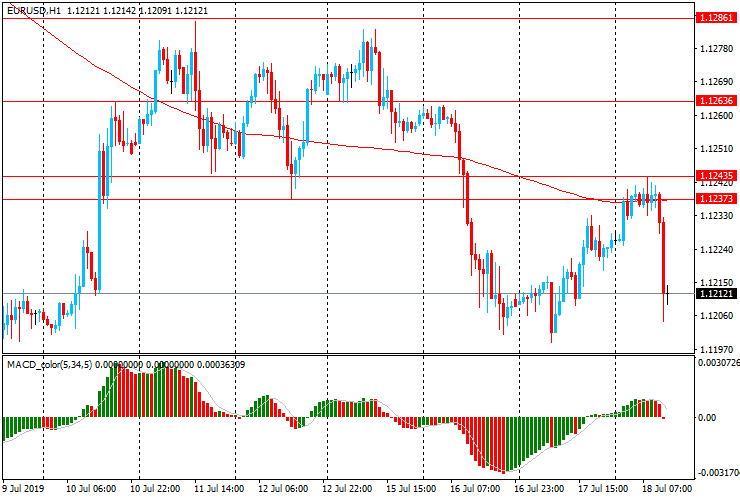

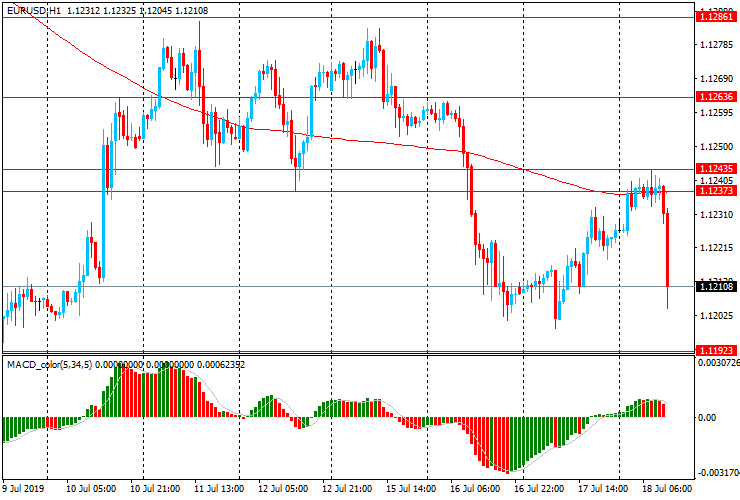

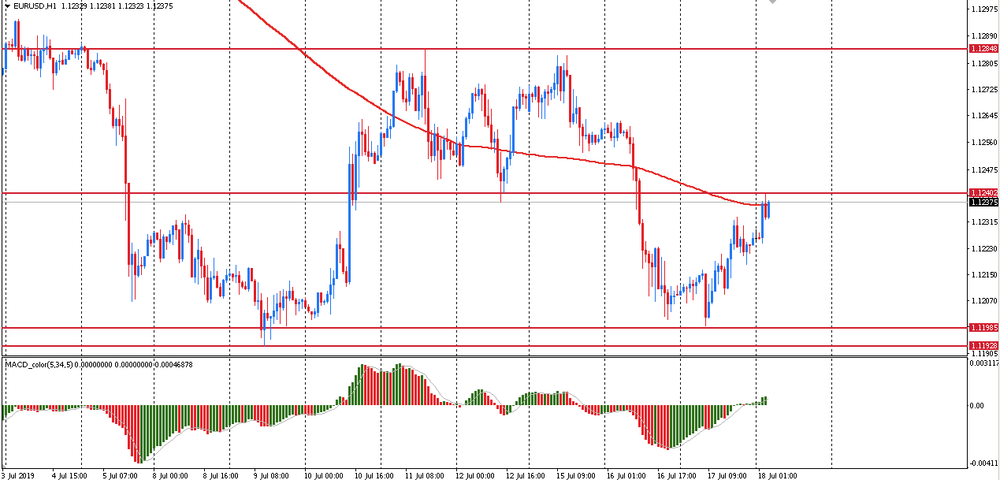

Пара EUR/USD вчера торговалась с ростом, достигнув уровня $1.1235 и закрыла день, около $1.1225. Сегодня пара в начале сессии резко выросла до $1.1240, однако на момент написания статьи немного опустилась и торгуется, около $1.1235. EUR/USD тестирует линию скользящей средней MA (200) H1, и находится ниже МА (200) Н4, глобально оставаясь под контролем медведей. В этой ситуации стоит и далее придерживаться южного направления в торговле, и на образование коррекции искать точки входа на продажу.

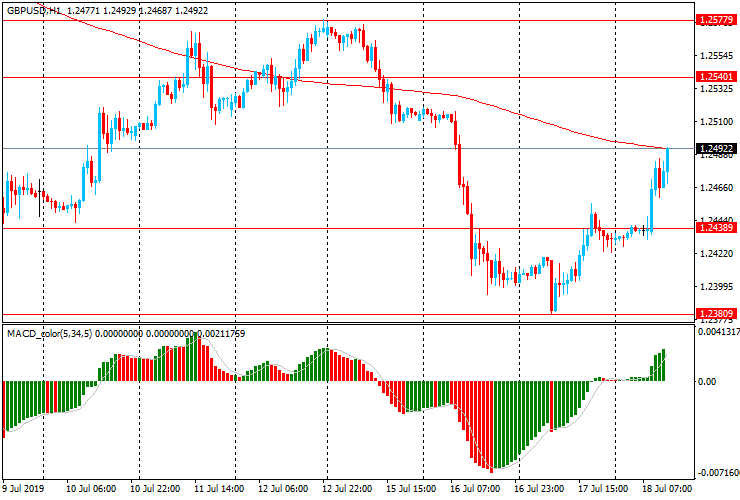

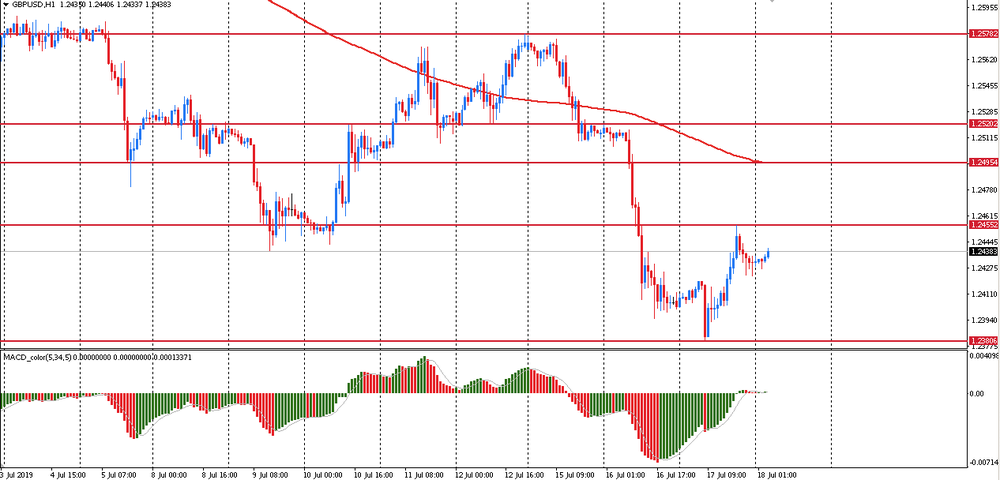

Пара GBP/USD вчера после резкого снижения к минимуму этого года ($1.2380), вскоре стремительно выросла до уровня $1.2455, тем самым, восстановив все утраченные позиции и закрыла день, снова немного опустившись, около $1.2430. Сегодня пара торгуется с ростом, на момент написания статьи, достигнув $1.2440. Несмотря на рост, GBP/USD находится ниже линии скользящей средней МА (200) Н1, и гораздо ниже МА (200) Н4, под полным контролем медведей. В этой ситуации стоит и далее придерживаться южного направления в торговле, и на образование коррекции искать точки входа на продажу.

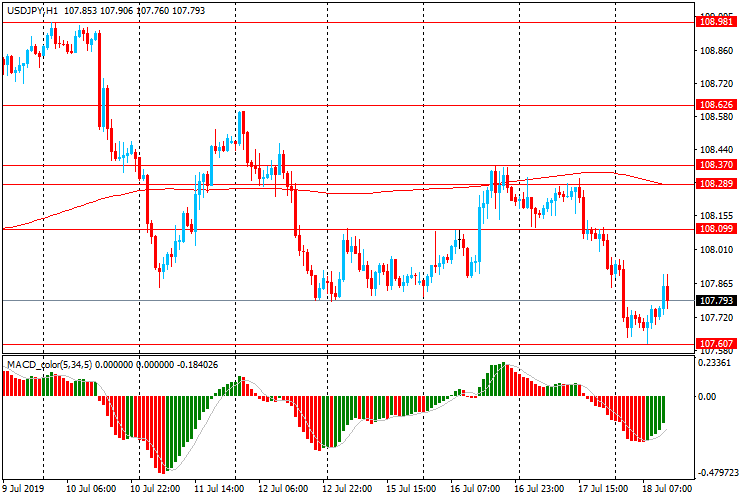

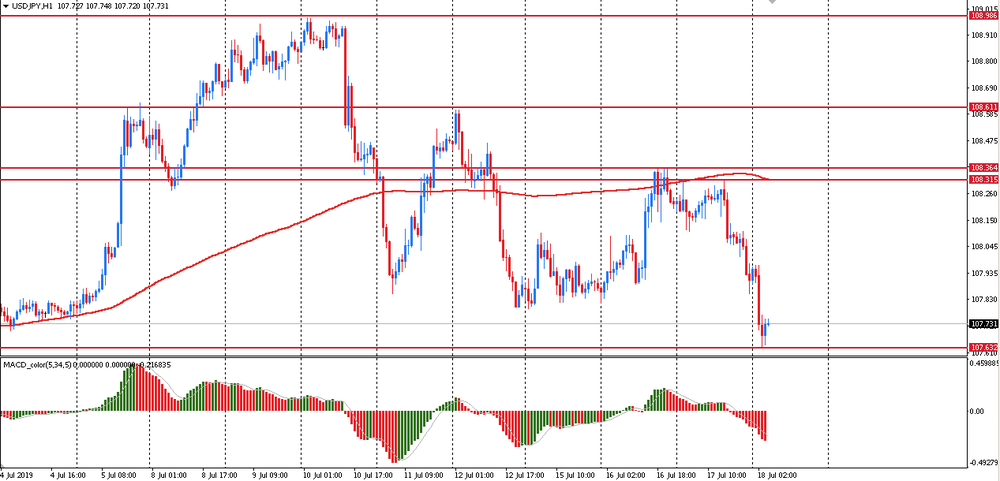

Пара USD/JPY вчера после небольшого роста до уровня Y108.30, вскоре стремительно снизилась к Y107.85 и закрыла день, около Y107.90. Сегодня пара резко опустилась к уровню Y107.65, но, на момент написания статьи, немного восстановилась и торгуется, около Y107.75. USD/JPY находится ниже линии скользящей средней МА (200) Н1, и ниже линии МА (200) Н4, под контролем медведей. В этой ситуации стоит и далее придерживаться южного направления в торговле, и на образование коррекции искать точки входа на продажу.

В четверг состоится публикация небольшого объема данных. В 06:00 GMT Швейцария заявит об изменении сальдо баланса внешней торговли за июнь. В 08:30 GMT Британия объявит об изменении объёма розничной торговли за июнь. Также в это время в Британии выйдет отчет Банка Англии об условиях кредитования. В 12:30 GMT США опубликуют производственный индекс ФРС Филадельфии за июль и сообщат об изменении числа первичных обращений за пособием по безработице. В 14:00 GMT в США выйдет индекс опережающих индикаторов за июнь. В 23:30 GMT Япония представит национальный индекс потребительских цен за июнь.

, аналитик Teletrade

FTSE -0,4%

CAC -0,7%

DAX -1,0%

На фондовых площадках Европы ожидается негативный старт торгов, что в основном отражает падение азиатских акций. Фьючерсы на американские акции также снизились. (E-minis упал на -0,3%)

Информационно-аналитический отдел Teletrade

В 09:00 GMT Франция проведет размещению 3-х, 5-летних облигаций

В 12:30 GMT Канада опубликует отчет по занятости ADP за июнь

В 14:00 GMT США опубликует данные по изменение запасов газа от EIA за неделю до 12 июля

В 15:30 GMT США проведет размещение 4-недельных векселей

Информационно-аналитический отдел Teletrade

EUR/USD

Уровни сопротивления (открытый интерес **, контрактов):

$1.1346 (1149)

$1.1321 (758)

$1.1291 (237)

Цена на момент написания обзора: $1.1236

Уровни поддержки (открытый интерес**, контрактов):

$1.1206 (3394)

$1.1174 (2880)

$1.1136 (3378)

Комментарии:

- общий открытый интерес по CALL опционам и PUT опционам с датой экспирации 9 августа составляет 63299 контракта (согласно данным за 17 июля), при этом максимальное количество контрактов привязано к страйку $1,1500 (3739);

GBP/USD

Уровни сопротивления (открытый интерес **, контрактов):

$1.2669 (1742)

$1.2595 (860)

$1.2540 (398)

Цена на момент написания обзора: $1.2436

Уровни поддержки (открытый интерес**, контрактов):

$1.2383 (2442)

$1.2352 (2028)

$1.2317 (761)

Комментарии:

- общий открытый интерес по CALL опционам с датой экспирации 9 августа составляет 16468 контракта, при этом максимальное количество контрактов привязано к страйку $1,3000 (2053);

- общий открытый интерес по PUT опционам с датой экспирации 9 августа составляет 16686 контрактов, при этом максимальное количество контрактов привязано к страйку $1,2450 (2442);

- соотношение PUT/CALL согласно данным за 17 июля составило 1,01 против 1,03 для предыдущего торгового дня.

----------------------------------------------------------------------------------------------------------------------------

* - для расчета уровней используется бюллетень Чикагской товарной биржи (CME).

** - Открытый интерес учитывает общее количество опционных контрактов, которые открыты на текущий момент.

Информационно-аналитический отдел TeleTrade

| Сырье | Цена закрытия | Изменение, % |

|---|---|---|

| Brent | 63.13 | -1.21 |

| WTI | 56.62 | -1.62 |

| Серебро | 15.95 | 2.64 |

| Золото | 1426.093 | 1.45 |

| Палладий | 1534.29 | 0.43 |

| Индекс | Изменение, пункты | Цена закрытия | Изменение, % |

|---|---|---|---|

| NIKKEI 225 | -66.07 | 21469.18 | -0.31 |

| Hang Seng | -26.45 | 28593.17 | -0.09 |

| KOSPI | -17.47 | 2072.92 | -0.84 |

| ASX 200 | 32.3 | 6673.3 | 0.49 |

| FTSE 100 | -41.74 | 7535.46 | -0.55 |

| DAX | -89.94 | 12341.03 | -0.72 |

| Dow Jones | -115.78 | 27219.85 | -0.42 |

| S&P 500 | -19.62 | 2984.42 | -0.65 |

| NASDAQ Composite | -37.59 | 8185.21 | -0.46 |

| Валютная пара | Цена закрытия | Изменение, % |

|---|---|---|

| AUDUSD | 0.70104 | 0.01 |

| EURJPY | 121.147 | -0.13 |

| EURUSD | 1.12263 | 0.16 |

| GBPJPY | 134.147 | -0.07 |

| GBPUSD | 1.24312 | 0.23 |

| NZDUSD | 0.67326 | 0.49 |

| USDCAD | 1.30485 | -0.28 |

| USDCHF | 0.9866 | -0.14 |

| USDJPY | 107.907 | -0.29 |

| Время | Страна | Событие | Период | Предыдущее значение | Прогноз |

|---|---|---|---|---|---|

| 01:30 | Австралия | Изменение числа занятых | Июнь | 42.3 | 10 |

| 01:30 | Австралия | Уровень безработицы | Июнь | 5.2% | 5.2% |

| 06:00 | Швейцария | Торговый баланс, млрд | Июнь | 1.7 | |

| 08:30 | Великобритания | Розничные продажи, г/г | Июнь | 2.3% | 2.6% |

| 08:30 | Великобритания | Розничные продажи, м/м | Июнь | -0.5% | -0.3% |

| 12:30 | США | Повторные заявки на пособие по безработице | 1723 | 1700 | |

| 12:30 | США | Производственный индекс ФРБ Филадельфии | Июль | 0.3 | 5.0 |

| 12:30 | США | Первичные обращения за пособием по безработице, тыс. | 209 | 216 | |

| 13:30 | США | Речь президента ФРБ Атланты Рафаэля Бостика | |||

| 14:00 | США | Индекс ведущих индикаторов | Июнь | 0.2% | 0.1% |

| 18:15 | США | Речь члена Комитета по открытым рынкам Д. Уильямса | |||

| 23:30 | Япония | Национальный индекс потребительских цен за исключением цен на свежие продукты, г/г | Июнь | 0.8% | 0.6% |

| 23:30 | Япония | Национальный индекс потребительских цен, г/г | Июнь | 0.7% | 0.7% |

© 2000-2026. Все права защищены.

Сайт находится под управлением TeleTrade D.J. LLC 2351 LLC 2022 (Euro House, Richmond Hill Road, Kingstown, VC0100, St. Vincent and the Grenadines).

Информация, представленная на сайте, не является основанием для принятия инвестиционных решений и дана исключительно в ознакомительных целях.

Компания не обслуживает и не предоставляет сервис клиентам, которые являются резидентами US, Канады, Ирана, Йемена и стран внесенных в черный список FATF.

Проведение торговых операций на финансовых рынках с маржинальными финансовыми инструментами открывает широкие возможности и позволяет инвесторам, готовым пойти на риск, получать высокую прибыль. Но при этом несет в себе потенциально высокий уровень риска получения убытков. Поэтому перед началом торговли следует ответственно подойти к решению вопроса о выборе соответствующей инвестиционной стратегии с учетом имеющихся ресурсов.

Использование информации: при полном или частичном использовании материалов сайта ссылка на TeleTrade как источник информации обязательна. Использование материалов в интернете должно сопровождаться гиперссылкой на сайт teletrade.org. Автоматический импорт материалов и информации с сайта запрещен.

По всем вопросам обращайтесь по адресу pr@teletrade.global.