- Аналитика

- Новости и инструменты

- Новости рынков

Новости и прогнозы рынков CFD — 25-01-2021

| Время | Страна | Событие | Период | Предыдущее значение | Прогноз |

|---|---|---|---|---|---|

| 07:00 (GMT) | Великобритания | Изменение среднего заработка (за исключением бонусов), 3 м/г | Ноябрь | 2.8% | 3.1% |

| 07:00 (GMT) | Великобритания | Изменение среднего заработка, 3 м/г | Ноябрь | 2.7% | 2.9% |

| 07:00 (GMT) | Великобритания | Количество заявлений на получение пособий по безработице, тыс. | Декабрь | 64.3 | |

| 07:00 (GMT) | Великобритания | Уровень безработицы по ILO | Ноябрь | 4.9% | 5.1% |

| 11:00 (GMT) | Великобритания | Индекс розничных продаж по данным Конфедерации Британских Промышленников | Январь | -3 | |

| 14:00 (GMT) | США | Индекс цен на жилье, м/м | Ноябрь | 1.5% | |

| 14:00 (GMT) | США | Индекс цен на жилье, г/г | Ноябрь | 10.2% | |

| 14:00 (GMT) | США | Индекс цен на жилье от S&P/Case-Shiller, г/г | Ноябрь | 7.9% | 8.1% |

| 15:00 (GMT) | США | Индекс производственной активности от ФРБ Ричмонда | Январь | 19 | |

| 15:00 (GMT) | США | Индикатор уверенности потребителей | Январь | 88.6 | 89 |

Большинство компонентов DOW в минусе (17 из 30). Аутсайдер - American Express Co. (AXP; -4.41%). Лидер роста - Apple Inc. (AAPL; +2.34%).

6 из 11 секторов S&P в минусе. Наибольшее снижение показывает энергетический сектор (-1.69%). Больше всего вырос сектор коммунальных услуг (+0.78%).

Информационно-аналитический отдел TeleTrade

Индекс потребительских цен

Показатель будет опубликован в среду, 27 января, в 00:30 GMT

Данные по инфляции за 4-й квартал должны указывать на то, что ценовое давление остается очень мягким. После роста на скромные 0,7% годовых в третьем квартале прогнозируется рост общей инфляции ИПЦ на те же 0,7% в четвертом квартале. Не только общий показатель ИПЦ мягкий, но и показатели базовой инфляции также подавленные. В четвертом квартале средневзвешенный индекс потребительских цен, как ожидается, замедлится всего до 1,2% в годовом исчислении, а усеченный средний индекс потребительских цен, как ожидается, замедлится до 1,1%. Сдержанная инфляция является одним из факторов, побудивших РБА к дальнейшему раунду смягчения денежно-кредитной политики в конце 2020 года, когда Центральный банк снизил свою процентную ставку до 0,10% и объявил о дополнительных покупках облигаций. Тем не менее, несмотря на низкую инфляцию, мы не ожидаем дальнейшего смягчения политики РБА, учитывая некоторые признаки улучшения ситуации в экономике. Занятость росла во всех трех месяцах в течение четвертого квартала 2020 года, в то время как опросы доверия в целом также показали тенденцию к улучшению в последние месяцы.

Согласно прогнозам, в 4-м квартале ИПЦ вырос на 0,7% годовых после увеличения на 0,7% в 3-м квартале.

Индикатор уверенности потребителей

Показатель будет опубликован во вторник, 26 января, в 15:00 GMT

Потребительские расходы завершили 2020 год на мягкой ноте, при этом розничные продажи упали в последние три месяца года. Благодаря устойчивым расходам в летние и осенние месяцы, праздничные продажи выросли на 8,7% в годовом исчислении, но было ясно, что на фоне роста числа случаев заболеваний Covid потребители проявляют осторожность. Это также проявилось в показателе потребительского доверия, который в декабре составил 88,6, что оказалось значительно ниже консенсус-прогноза на уровне 97,0. Учитывая продолжающийся рост числа случаев заболевания в первой половине января и беспорядки в Вашингтоне, как обстоят дела у потребителей в новом году? Во вторник мы получим лучшее представление об этом, когда будет опубликован предварительный отчет от Conference Board за январь. Между тем, в пятницу выйдет индекс потребительских настроений Мичиганского университета.

Согласно прогнозам, в январе индекс вырос до 89,1 с 88,6 в декабре.

Заказы на товары длительного пользования

Показатель будет опубликован в среду, 27 января, в 13:30 GMT

В то время как сектор услуг по-прежнему сталкивается с требованиями социального дистанцирования и возрождающимся вирусом, производственный сектор продолжает хорошо восстанавливаться. Эта динамика очевидна в опросах менеджеров по закупкам. Индекс сектора услуг от ISM подскочил до 57,2 в декабре, но это все еще на несколько пунктов ниже промышленного индекса ISM, который гордо находится на уровне 60,7. Мы уже знаем из данных по розничным продажам, что активность в секторе услуг была мягкой в декабре, но как обстоят дела с данными по производству? В среду декабрьские данные по заказам на товары длительного пользования дадут последнюю информацию о том, как развивается производство в начале 2021 года.

Согласно прогнозам, в декабре заказы выросли на 1% после увеличения на 0,9% в ноябре.

Валовой внутренний продукт

Показатель будет опубликован в четверг, 28 января, в 13:30 GMT

В третьем квартале рост экономики составил 33,4% в квартальном исчислении. Это был квартал повторного открытия экономики после того, как блокировки привели к обвалу роста в предыдущем квартале. В четверг мы получим первую оценку состояния экономики в последнем квартале года. Эффект низкой базы сравнения и повторное открытие экономики, которые благоприятствовали росту в третьем квартале, не будут играть роли, поэтому резкое замедление вполне уместно. Вопрос только в том, насколько. Наш прогноз заключается в том, что ВВП вырос всего на 3,9%, поскольку потребители замедлили темпы своих расходов, а восстановление инвестиций в основной капитал, вероятно, также немного ослабло. Очевидно, что значительно лучший или худший результат может иметь последствия для экономического роста в 2021 году, поскольку он устанавливает базовый уровень производства в новом году. Мы также будем следить за инвестициями в запасы. Чистое изменение запасов, вероятно, будет положительным для ВВП впервые более чем за год.

Согласно прогнозам, в 4-м квартале ВВП вырос на 3,9% кв/кв после увеличения на 33,4% в 3-м квартале.

Доллар США поднялся почти до недельного максимума по отношению к корзине валют, поскольку всплеск волатильности на фондовых рынках по всему миру подорвал аппетит инвесторов к более рискованным валютам.

Каждый из основных фондовых индексов США ненадолго упал более чем на 1%, а затем частичной восстановился.

«Это распространяется и на валютные рынки», - сказал Карл Шамотта, главный рыночный стратег Cambridge Global Payments в Торонто.

«Валюты, которые сильно коррелируют с фондовыми рынками и глобальным аппетитом к риску, падают синхронно с индексами», - сказал Шамотта.

Настроения участников рынка стали более осторожными в конце прошлой недели, поскольку экономические данные по Европе показали, что блокировки, ограничивающие распространение вируса, наносят ущерб деловой активности, в результате чего акции падают.

Индекс доллара США вырос на 0,12% до 90,35 после роста до 90,523, самого высокого уровня с 20 января.

Евро упал примерно на 0,25% по отношению к доллару. Деловой климат Германии упал до шестимесячного минимума в январе, поскольку вторая волна COVID-19 остановила восстановление крупнейшей экономики Европы, которая будет стагнировать в первом квартале, сообщил в понедельник экономический институт Ifo.

Несмотря на недавний отскок доллара - индекс доллара с начала января вырос примерно на 1,3% - аналитики ожидают широкого снижения доллара в 2021 году. Чистая спекулятивная короткая позиция по доллару выросла до самого большого значения за 10 лет за неделю до 19 января. согласно еженедельным фьючерсным данным CFTC, опубликованным в пятницу.

Федеральная резервная система США соберется в среду, и ожидается, что председатель ФРС Джером Пауэлл подаст сигнал о том, что он не планирует в ближайшее время сворачивать массивные стимулы ФРС - новости, которые могут еще больше подтолкнуть доллар вниз.

Информационно-аналитический отдел TeleTrade

По мнению Карен Джонс, руководителя группы технического анализа FICC в Commerzbank, пара EUR/GBP может продолжить отскок до уровня 0,8975.

"На прошлой неделе пара EUR/GBP снижалась и отскочила от 200-недельной МА на 0,8835 (по итогам закрытия). Обратите внимание, что подсчет волн Эллиотта на дневном графике предполагает, что это конец движения, а 13 маленьких волн на 240-минутном графике подразумевают краткосрочную силу до 0,8975 на данный момент"

"Ралли потребуется как минимум восстановится к 0,8926 (максимум 18 января), чтобы смягчить немедленное давление вниз. Рост выше этого уровня необходим, чтобы обеспечить восстановление до 0.9000 и 0.9086, максимум этого года. Падение ниже 0.8835/25 будет означать еще одну волну снижения до апрельского минимума 0.8671".

Информационно-аналитический отдел TeleTrade

Джеймс Найтли, главный международный экономист ING, не ожидает, что ФРС внесет изменения в свою политику на заседании на этой неделе, но управляющий Джером Пауэлл предоставит обновленную информацию о том, как политики Банка видят перспективы экономики после новых фискальных стимулов и внедрения вакцины.

"На последнем заседании Комитета по открытым рынкам 16 декабря, через два дня после начала вакцинации против Covid в США, ФРС оставалась осторожной в отношении экономических перспектив. Они заявили, что пандемия "представляет значительные риски для экономических перспектив в среднесрочной перспективе", и их обновленные прогнозы продолжали предполагать, что процентные ставки вряд ли вырастут до 2024 года".

"Новостной поток после той встречи был положительным в среднесрочной и долгосрочной перспективе, но, несомненно, более негативным в ближайшем будущем, учитывая явные признаки потери экономического импульса".

"Среднесрочные перспективы улучшились, хотя Демократическая партия выиграла оба места в Сенате во втором туре выборов в Джорджии, что воодушевило президента Байдена пойти на грандиозный шаг с предложенным пакетом фискальной поддержки в размере 1,9 трлн долларов по горячим следам декабрьской сделки в размере 900 млрд долларов."

"Между тем, программа вакцинации прогрессирует: по состоянию на 22 января почти 5% населения получили хотя бы одну дозу вакцины Covid-19. При наличии большего количества ресурсов и лучшего планирования эта работа будет активизирована с реальной возможностью повторного открытия во втором квартале".

"Инфляция также становится более значимой темой, поскольку как рыночные, так и потребительские инфляционные ожидания выросли в последние месяцы."

"Мы полагаем, что ФРС оставит денежно-кредитную политику без изменений в среду с целевым диапазоном ставок ФРС на уровне 0-0,25% при сохранении программы количественного смягчения на уровне $80 млрд казначейских облигаций и $40 млрд ипотечных ценных бумаг. Однако будет интересно посмотреть, как ФРС интерпретирует этот прогноз."

"Большая вероятность существенного фискального стимулирования и надежных рынков активов, а также явный прогресс с большим объемом ресурсов, выделяемых на программу вакцинации Covid-19, должны быть восприняты позитивно. Затем добавьте увеличение инфляционных ожиданий, и ФРС будет воодушевлена тем, что восприятие экономических перспектив улучшается."

"Мы подозреваем, что ФРС сохранит осторожно-оптимистический тон на пресс-конференции, пытаясь преуменьшить перспективу каких-либо значимых изменений в политике ФРС в ближайшее время."

Информационно-аналитический отдел TeleTrade

Казначейство США разместило 2-летние ноты на сумму 59,789 млрд. долларов

Доходность 2-летних нот составила 0,125% против 0,137% на предыдущем аукционе

Отношение спроса и предложения составило 2,67 по сравнению с 2,45 за последнее размещение

Непрямые покупатели, в число которых входят иностранные центральные банки, выкупили 56,62% от объема размещения по сравнению с 49,22% на предыдущем аукционе

Прямые покупатели (в основном национальные банки и инвестиционные фонды) выкупили 15,65% от объема размещения по сравнению с 17,50% на предыдущем аукционе

Первичные дилеры выкупили 27,73% от объема размещения по сравнению с 33,28% на предыдущем аукционе.

Информационно-аналитический отдел TeleTrade

Европейские фондовые индексы резко снизились в понедельник, поскольку инвесторы следили за пандемией коронавируса и планами по стимулирующим мерам США.

Экономика после пандемии будет другой

Власти должны продолжать фискальное и денежно-кредитное стимулирование

Налогово-бюджетное стимулирование все еще должно играть главную роль и быть очень активным

Условия финансирования должны оставаться благоприятными

ВВП еврозоны в 4-м квартале был отрицательным

Ужесточение ограничений в связи с Covid-19 может оказывать давление на экономическую активность и в 1-м квартале 2021 года

Все еще есть надежда, что 2021 год станет годом восстановления

Информационно-аналитический отдел TeleTrade

Казначейство США разместило 6-месячные векселя на сумму 49,473 млрд. долларов

Доходность 6-месячных казначейских векселей составила 0,085% против 0,095% на предыдущем аукционе.

Отношение спроса и предложения составило 3,48 по сравнению с 3,09 за последнее размещение.

Непрямые покупатели, в число которых входят иностранные центральные банки, выкупили 50,02% от объёма размещения по сравнению с 49,69% на предыдущем аукционе.

Прямые покупатели (в основном национальные банки и инвестиционные фонды) выкупили 5,58% от объёма размещения по сравнению с 2,87% на предыдущем аукционе

Первичные дилеры выкупили 44,39% от объёма размещения по сравнению с 47,44% на предыдущем аукционе.

Информационно-аналитический отдел TeleTrade

Казначейство США разместило 3-месячные векселя на сумму 52.269 млрд. долларов

Доходность 3-месячных казначейских векселей составила 0,080% против 0,085% на предыдущем аукционе.

Отношение спроса и предложения составило 2,92 по сравнению с 2,99 за последнее размещение.

Непрямые покупатели, в число которых входят иностранные центральные банки, выкупили 37,43% от объёма размещения по сравнению с 44,57% на предыдущем аукционе.

Прямые покупатели (в основном национальные банки и инвестиционные фонды) выкупили 6,98% от объёма размещения по сравнению с 3,22% на предыдущем аукционе.

Первичные дилеры выкупили 55,59% от объёма размещения по сравнению с 52,21% на предыдущем аукционе.

Информационно-аналитический отдел TeleTrade

Основные фондовые индексы США демонстрируют разнонаправленные изменения, так как Уолл-стрит готовится к крайне насыщенной неделе в плане публикации квартальных отчетов американских компаний, в том числе ряда технологических гигантов.

На этой неделе свои результаты обнародуют около 120 компаний-компонентов индекса S&P 500, в том числе Apple (AAPL), Facebook (FB), Tesla (TSLA), Microsoft (MSFT), Advanced Micro (AMD), AT&T (T), Verizon (VZ), American Express (AXP), Boeing (BA), Johnson & Johnson (JNJ), McDonald's (MCD), Dow (DOW), Caterpillar (CAT), Chevron (CVX) и многие другие.

Участники рынка ожидают, что компании, которые, как считается, выиграли от карантинных мер, введенных для сдерживания коронавируса, такие как Apple (AAPL; +2.2% в моменте), Microsoft (MSFT; +0.2%), Facebook (FB; +0.1%) покажут сильные результаты за последний квартал. Рост акций данных компаний, а также акции Tesla (TSLA; +2.8%), оказали поддержку индексу Nasdaq 100. В то же время Dow Jones Industrial Average, который в меньшей степени связан с акциями технологических компаний, находится в красной зоне. S&P 500, индикатор более широкого рынка, также демонстрирует незначительное снижение.

Инвесторы также продолжают следить за ситуацией с утверждением стимулов президента Джо Байдена, ожидания которых способствовали росту рынка ранее в этом месяце. СМИ сообщают о взовах, с которыми сталкивается план по стимулированию экономики на $1.9 трлн., который президент Байден ранее представил Конгрессу. По информации The Washington Post, республиканцы в Сенате заявляют, что законопроект о мерах стимулирования экономики президента Байдена "провальный", поскольку обе стороны еще даже не договорились об основных правилах работы Сената, не говоря уже о самом пакете. Некоторые демократы, по данным The Wall Street Journal, разделяют озабоченность со своими коллегами-республиканцами по поводу стоимости и размера пакета помощи. Тем не менее инвесторы сохраняют надежды, что администрация Байдена сможет развеять опасения своих коллег и Конгресс утвердит новый пакет стимулов.

Большинство компонентов DOW в минусе (22 из 30). Аутсайдер - American Express Co. (AXP; -3.86%). Лидер роста - Apple Inc. (AAPL; +2.16%).

7 из 11 секторов S&P в минусе. Наибольшее снижение показывает энергетический сектор (-2.35%). Больше всего вырос циклический потребительский сектор (+0.45%).

На текущий момент фьючерсы демонстрируют следующую динамику:

Индекс | Значение | Изменение, пункты | Изменение в % |

Нефть | 52.27 | 0.00 | 0.00% |

Золото | 1854.50 | -1.70 | -0.09% |

Dow | 30699.00 | -210.00 | -0.68% |

S&P 500 | 3823.50 | -10.75 | -0.28% |

Nasdaq 100 | 13374.00 | +12.50 | +0.09% |

10-летние облигации США | 1.043 | -0.048 | -4.40% |

Информационно-аналитический отдел TeleTrade

Котировки нефти оставались стабильными в понедельник, так как поддержка со стороны планов США по стимулированию экономики и опасения по поводу поставок конкурировали с опасениями в отношении влияния на спрос возобновившихся блокировок из-за коронавируса.

Цены на золото умеренно снизились в понедельник, так как доллар США подорожал, но ожидания новых фискальных стимулов США поддерживали слитки в преддверии заседания Федеральной резервной системы на этой неделе.

Во вторник выйдет умеренное количество данных. В 07:00 GMT Британия сообщит об изменении числа заявлений на получение пособий по безработице за декабрь, а также уровня безработицы и среднего заработка за ноябрь. Первый показатель отражает количество заявлений безработных на трудоустройство в центрах занятости. Чем ниже безработица, тем большему количеству людей платят зарплату, что вызывает рост инфляции. Численность безработных граждан является важным сигналом общей ситуации в экономике, поскольку потребительские расходы в значительной мере связаны с условий на рынке труда. Ситуация на рынке труда имеет сильное влияние на кредитно-денежную политику Банка Англии. Второй показатель - уровень безработицы, рассчитанный по методологии Международной организации труда (ILO). Как и официальные данные, показывает процент трудоспособного населения, которое в настоящий момент является безработным. Последний индикатор рассчитывается путем учета роста заработков за последние три месяца (учитываются произведенные выплаты). Является хорошим показателем будущего уровня инфляции, так как рост заработков, если он не компенсирован ростом производительности труда, является причиной роста цен. Ожидается, что уровень безработицы вырос до 5,1% с 4,9% в октябре, а средний заработок увеличился на 2,9%.

В 14:00 GMT США выпустит индекс цен на жилье от S&P/Case-Shiller за ноябрь. Показатель отражает изменение цен на жилье в 20-ти крупнейших городах США. Не смотря на то, что значение показателя публикуется через 60 дней после окончания отчетного периода, участники рынка пристально следят его динамикой, поскольку методология его расчета признана одной из лучших. Согласно прогнозу, индекс вырос на 8,1% годовых.

В 15:00 GMT США опубликуют индикатор потребительской уверенности за январь. Индикатор является попыткой измерить оптимизм потребителей. Основан на данных опроса около 5000 домохозяйств. Опрос включает в себя широкий круг вопросов, включая оценку финансового состояния собственного семейного хозяйства, оценку общей экономической ситуации в стране в прошлом и мнение о будущем, приемлемость совершения больших покупок в настоящий момент. Проводится как анализ текущей ситуации, так и ожиданий. Ожидается, что индикатор вырос до 89,1 с 88,6 в декабре.

Информационно-аналитический отдел TeleTrade

Результаты исследований, опубликованные Conference Board, показали: по итогам декабря ведущий экономический индекс (LEI) для Китая вырос на 1,2 процента, и составил 151,7 пункта (2016=100).

Напомним, ведущий экономический индекс является средневзвешенным показателем, который рассчитывается на основании ряда макроэкономических показателей. Показатель характеризует развитие экономики в течение последующих 6-ти месяцев. Существует также эмпирическое правило, что выход значения индикатора в отрицательной области в течение трех месяцев подряд является индикатором замедления развития экономики страны.

Между тем, совпадающий экономический индикатор (CEI) вырос на 1,1 процента в декабре, и составил 132,9 пункта (2016 = 100).

Информационно-аналитический отдел TeleTrade

Как отмечает MarketWatch, Tesla Inc. (TSLA) представит отчетность за четвертый квартал 2020 года в среду после закрытия рынка и, как ожидается, особое внимание инвесторы уделят планам производителя электромобилей из Кремниевой долины на 2021 год.

Во время конференц-колла с аналитиками и инвесторам в октябре, в ходе которого обсуждались результаты Tesla за третий квартал, один аналитик предположил, что продажи компании в 2021 году могут составить от 840 000 до 1 млн. авто, а генеральный директор Илон Маск ответил, что, вероятно, это будет "около этого" и аналитик "близок к истине". Затем финансовый директор Зак Киркхорн (Zach Kirkhorn) добавил, что Tesla предоставит официальные прогнозы на 2021 год, когда отчитается о результатах за четвертый квартал, вероятно, чтобы не дать Маску сказать больше.

В течение всего прошлого года, несмотря на закрытие заводов и другие препятствия, связанные с пандемией коронавируса, Tesla сохраняла свой прогноз продаж на 2020 год без изменений, и компания завершила год лишь незначительно ниже прогнозного уровня, получив хвалебные отклики от аналитиков Уолл-стрит.

Ранее в этом месяце Tesla заявила, что в 2020 году произвела более полумиллиона автомобилей и поставила 499 550. Поставки являются индикатором продаж Tesla. Перед началом пандемии компания поставила перед собой цель поставить более 500 000 автомобилей в год.

Аналитики Уолл-стрит ожидают, что прогноз поставок на 2021 год составит 825 000-875 000 автомобилей.

Другие ожидания Уолл-стрит:

Прибыль: согласно консенсус-прогнозу 37 аналитиков с Уолл-стрит, опрошенных FactSet, прибыль компании, рассчитанная по GAAP, составит $0.65 в расчете на акцию, по сравнению с $0.12 на акцию в четвертом квартале 2019 года.

Аналитики также ожидают, что скорректированная прибыль Tesla составит $1.04 на акцию против $0.43 на акцию в аналогичном периоде предыдущего года. Прибыль за четвертый квартал будет шестым кварталом подряд по GAAP и скорректированной прибылью Tesla.

Выручка: аналитики, опрошенные FactSet, ожидают, что объем продаж Tesla составит $10.53 млрд. по сравнению с $7.38 млрд. в четвертом квартале 2019 года.

Динамика акций: акции Tesla встретили 2021 год примерно так же, как закончили 2020 год с закрытиями "в плюсе" и внутридневными рекордами. Ранее в этом месяце акции продемонстрировали самый продолжительный рост в истории.

Акции Tesla выросли на 635% за последние 12 месяцев, тогда как индекс S&P 500 за аналогичный период повысился примерно на 16%.

В среднем аналитики Tesla, опрошенные FactSet, оценивают целевую стоимость акций Tesla в $525, причем 12 из 37 рекомендуют их покупать, 15 - держать, остальные 10 - продавать. Средняя цена в $525 ниже цены пятничного закрытия на 40%.

На текущий момент акции TSLA котируются по $889.09 (+5.01%).

Информационно-аналитический отдел TeleTrade

Уровень безработицы в Канаде в декабре был пересмотрен до 8,8% с 8,6%, а чистое сокращение рабочих мест за месяц было скорректировано до 52,700 с 62,600, поскольку Статистическое управление Канады завершило исторический обзор своих данных о рабочей силе.

По сообщению агентства, пересмотр, проведенный для обеспечения соответствия данных недавним оценкам численности населения и географических границ, практически не повлиял на оценки занятости в период пандемии с марта по декабрь 2020 года.

Информационно-аналитический отдел TeleTrade

Премьер-министр Великобритании Борис Джонсон рассматривает возможность ослабления некоторых мер пл сдерживанию распространения COVID-19 до середины февраля, сообщил в понедельник репортер Sky News.

Информационно-аналитический отдел TeleTrade

Деловая уверенность в Бельгии показывает очень скромное улучшение в январе (до -7,5 с -8,4%). Все компоненты показателя были пересмотрены в сторону повышения, в частности те, которые относятся к последним разработкам, будь то книги заказов или используемое оборудование.

Уверенность также укрепилась в сфере деловых услуг (до -10,2 с -13,1), хотя и более медленными темпами, чем наблюдалось в декабре.

Восстановившаяся уверенность в основном поддерживалась оценками и прогнозами собственной деловой активности опрошенных фирм.

В торговом секторе (до -25,0 с -24,6%) умеренное снижение является результатом более слабых перспектив занятости и спроса.

Впервые с июня 2020 года этот показатель очень незначительно снизился в обрабатывающей промышленности (до -5,4 с -5,1). Ухудшилась оценка книг заказов. Кроме того, бизнес-лидеры имеют более негативное видение ожидаемых тенденций спроса в течение следующих трех месяцев. Напротив, доля менеджеров компаний, считающих, что уровень их акций выше обычного, сократилась до исторического минимума.

Наконец, согласно результатам ежеквартального обследования производственных мощностей в обрабатывающей промышленности, уровень загрузки производственных мощностей продолжает расти, сводя на нет очень сильное снижение, наблюдавшееся в апреле прошлого года. С учетом сезонных колебаний ставка составила 78,9 % в январе по сравнению с 76,7% в октябре 2020 года.

Информационно-аналитический отдел TeleTrade

Акцент на кредитных условиях в банковской системе с одной стороны и на рынках облигаций с другой согласуется с основными методами, используемыми центральными банками

Управляющий совет регулярно рассматривает широкий спектр мер для оценки состояния финансовых условий.

Мы считаем, что лучший способ достижения целей - это сохранение благоприятных условий финансирования в период пандемии.

Информационно-аналитический отдел TeleTrade

Доходность 10-и летних облигаций в начале сегодняшней торговой сессии находится на уровне 1.07% (-2 б.п.).

Нефть (WTI) $52.14 (-0.25%)

Золото $1,863.80 (+0.41%)

Перед открытием рынка фьючерс S&P находится на уровне 3,832.50 (-0.04%), фьючерс NASDAQ повысился на 0.91% до уровня 13,483.00. Внешний фон нейтральный. Основные фондовые индексы Азии завершили сессию в плюсе. Основные фондовые индексы Европы на текущий момент снижаются.

Индекс/сырье | Текущее значение | Изменение, пункты | Изменение в % |

Nikkei | 28,822.29 | +190.84 | +0.67% |

Hang Seng | 30,159.01 | +711.16 | +2.41% |

Shanghai | 3,624.24 | +17.49 | +0.48% |

S&P/ASX | 6,824.70 | +24.30 | +0.36% |

FTSE | 6,616.45 | -78.62 | -1.17% |

CAC | 5,470.79 | -88.78 | -1.60% |

DAX | 13,620.81 | -253.16 | -1.82% |

Мартовские нефтяные фьючерсы Nymex WTI | $52.23 | -0.08% | |

Золото | $1,864.10 | +0.43% |

Фьючерсы на основные фондовые индексы США на премаркете демонстрируют разнонаправленные изменения, так как инвесторы готовятся к крайне насыщенной неделе в плане выхода квартальных отчетов американских компаний, в том числе ряда технологических гигантов.

На этой неделе свои результаты обнародуют около 120 компаний-компонентов индекса S&P 500, в том числе Apple (AAPL), Facebook (FB), Tesla (TSLA), Microsoft (MSFT), Advanced Micro (AMD), AT&T (T), Verizon (VZ), American Express (AXP), Boeing (BA), Johnson & Johnson (JNJ), McDonald's (MCD), Dow (DOW), Caterpillar (CAT), Chevron (CVX) и многие другие.

Участники рынка ожидают, что компании, которые, как считается, выиграли от карантинных мер, введенных для сдерживания коронавируса, такие как Microsoft, Facebook и Apple, покажут сильные результаты за последний квартал. Акции данных компаний на премаркете подорожали на 1.4%-2.2%, оказав поддержку фьючерсам на Nasdaq 100. В то же время фьючерсы на Dow Jones Industrial Average, которые в меньшей степени связаны с акциями технологических компаний, оказались в красной зоне. Фьючерсы на S&P 500, индикатор более широкого рынка, практически не изменились.

Между тем ситуация со стимулами Джо Байдена, ожидания которых способствовали росту рынка ранее в этом месяце, остается неопределенной. СМИ сообщают о проблемах, с которыми сталкивается план по стимулированию экономики на $1.9 трлн., который президент Байден ранее представил Конгрессу. По информации The Washington Post, республиканцы в Сенате заявляют, что законопроект о мерах стимулирования экономики президента Байдена "провальный", поскольку обе стороны еще не пришли к соглашению об организации Сената. Некоторые демократы, по данным The Wall Street Journal, также разделяют озабоченность со своими коллегами-республиканцами по поводу стоимости и размера пакета помощи.

Важной макростатистики, которая смогла бы оказать влияние на настроения мировых площадок, не публиковалось. Инвесторы готовятся к началу первого в этом году заседания ФРС во вторник и публикации данных по ВВП США за четвертый квартал в четверг.

Индекс национальной активности Чикагской Федеральной резервной системы (CFNAI), средневзвешенное значение 85 различных экономических показателей, составил 0,52 в декабре по сравнению с пересмотренным в сторону повышения 0,31 в ноябре (первоначально 0,27), указывая на более быстрый рост экономической активности, чем в предыдущем месяце.

В то же время трехмесячная скользящая средняя индекса выросла до +0,61 в декабре с +0,59 в ноябре.

Согласно отчету, три из четырех широких категорий показателей, использованных для построения индекса, внесли положительный вклад в декабре, но три категории снизились по сравнению с ноябрем.

Показатели, связанные с производством, внесли вклад в CFNAI в декабре на уровне +0,44 по сравнению с +0,13 в ноябре. Между тем, показатели, связанные с занятостью, внесли +0,13 в CFNAI в декабре, по сравнению с +0,15 в предыдущем месяце. Вклад категории продаж, заказов и запасов в CFNAI снизился до +0,05 в декабре с +0,09 в ноябре. Вклад категории личного потребления и жилья в CFNAI ухудшился до -0,09 в декабре с -0,06 в ноябре.

Информационно-аналитический отдел TeleTrade

Президент Китая Си Цзиньпин в понедельник призвал мир усилить координацию макроэкономической политики и устранить барьеры для торговли, инвестиций и технологического обмена, поскольку он поддержал многосторонность как способ решения текущих проблем.

Выступая на виртуальном заседании Всемирного экономического форума, Си сказал, что восстановление мировой экономики после пандемии коронавируса «довольно шаткое», и перспективы остаются неопределенными.

Си сказал, что перспективы мировой экономики остаются неопределенными, а чрезвычайные ситуации в области общественного здравоохранения «вполне могут повториться» в будущем.

Си, впервые выступивший на форуме после решительной защиты свободной торговли и глобализации в своем выступлении в Давосе в 2017 году, на этот раз произнес аналогичный тон, отстаивая многосторонность как способ решения текущих проблем в своей примерно 25-минутной речи.

“Мы должны построить открытую мировую экономику ... отказаться от дискриминационных и исключающих стандартов, правил и систем и снять барьеры для торговли, инвестиций и технологического обмена”, - сказал он.

Информационно-аналитический отдел TeleTrade

EUR/USD: 1.2000 (563 млн),1.2230 (895 млн), 1.2250 (680 млн)

USD/JPY: 103.25 (380 млн)

AUD/USD: 0.7650 (1.4 млрд), 0.7700 (520 млн), 0.7750 (768 млн), 0.7800 (711 млн)

USD/CAD: 1.2700 (603 млн), 1.2900 (536 млн)

Информационно-аналитический отдел TeleTrade

(компания / тикер / цена / изменение ($/%) / проторгованый объем)

3M Co | MMM | 168.34 | -0.70(-0.41%) | 9083 |

ALCOA INC. | AA | 19.61 | 0.21(1.08%) | 46734 |

ALTRIA GROUP INC. | MO | 41.89 | 0.06(0.14%) | 18960 |

Amazon.com Inc., NASDAQ | AMZN | 3,332.00 | 39.77(1.21%) | 52123 |

American Express Co | AXP | 124.53 | -1.61(-1.28%) | 7774 |

AMERICAN INTERNATIONAL GROUP | AIG | 39.74 | -0.34(-0.85%) | 6678 |

Apple Inc. | AAPL | 142.73 | 3.66(2.63%) | 2829127 |

AT&T Inc | T | 28.89 | -0.04(-0.14%) | 299859 |

Boeing Co | BA | 203.25 | -2.59(-1.26%) | 246895 |

Caterpillar Inc | CAT | 190.17 | -1.77(-0.92%) | 10520 |

Chevron Corp | CVX | 90.61 | -1.12(-1.22%) | 25193 |

Cisco Systems Inc | CSCO | 44.94 | 0.17(0.38%) | 77590 |

Citigroup Inc., NYSE | C | 60.76 | -0.57(-0.93%) | 130326 |

Exxon Mobil Corp | XOM | 46.9 | -0.53(-1.12%) | 165156 |

Facebook, Inc. | FB | 278.4 | 3.90(1.42%) | 230658 |

FedEx Corporation, NYSE | FDX | 253.85 | -0.23(-0.09%) | 3852 |

Ford Motor Co. | F | 11.4 | -0.12(-1.04%) | 1743953 |

Freeport-McMoRan Copper & Gold Inc., NYSE | FCX | 30.58 | 0.09(0.30%) | 97040 |

General Motors Company, NYSE | GM | 54.94 | -0.46(-0.83%) | 316260 |

Goldman Sachs | GS | 285.5 | -3.89(-1.34%) | 33777 |

Google Inc. | GOOG | 1,929.36 | 28.31(1.49%) | 19282 |

Home Depot Inc | HD | 281.5 | -2.50(-0.88%) | 10485 |

HONEYWELL INTERNATIONAL INC. | HON | 202.22 | -0.03(-0.01%) | 3768 |

Intel Corp | INTC | 56.08 | -0.58(-1.02%) | 496721 |

International Business Machines Co... | IBM | 118.53 | -0.08(-0.07%) | 182579 |

International Paper Company | IP | 51.8 | 0.17(0.33%) | 2813 |

Johnson & Johnson | JNJ | 164.65 | 1.10(0.67%) | 87484 |

JPMorgan Chase and Co | JPM | 132.31 | -1.48(-1.11%) | 77053 |

McDonald's Corp | MCD | 211.33 | -2.05(-0.96%) | 13727 |

Merck & Co Inc | MRK | 79.83 | -1.15(-1.42%) | 140922 |

Microsoft Corp | MSFT | 229.05 | 3.10(1.37%) | 365515 |

Nike | NKE | 138.77 | -0.58(-0.42%) | 17159 |

Pfizer Inc | PFE | 36.58 | 0.03(0.08%) | 191821 |

Procter & Gamble Co | PG | 129.6 | -0.40(-0.31%) | 21495 |

Starbucks Corporation, NASDAQ | SBUX | 103.84 | -0.07(-0.07%) | 14405 |

Tesla Motors, Inc., NASDAQ | TSLA | 856.46 | 9.82(1.16%) | 509104 |

The Coca-Cola Co | KO | 48.43 | -0.06(-0.12%) | 144464 |

Twitter, Inc., NYSE | TWTR | 48.27 | 0.21(0.44%) | 108416 |

UnitedHealth Group Inc | UNH | 345.62 | -1.93(-0.56%) | 6057 |

Verizon Communications Inc | VZ | 57.11 | -0.36(-0.63%) | 31323 |

Visa | V | 201.65 | -0.37(-0.18%) | 31382 |

Wal-Mart Stores Inc | WMT | 145.7 | -0.63(-0.43%) | 21095 |

Walt Disney Co | DIS | 171.89 | -0.89(-0.52%) | 80837 |

Yandex N.V., NASDAQ | YNDX | 67.22 | 0.78(1.17%) | 7959 |

Аналитики Wedbush повысили целевую стоимость акций Apple (AAPL) до $175 с $160

Аналитики Robert W. Baird повысили целевую стоимость акций Tesla (TSLA) до $728 с $488

Аналитики Loop Capital повысили рейтинг акций Salesforce (CRM) до уровня Hold с Sell; целевая стоимость $225

| Время | Страна | Событие | Период | Предыдущее значение | Прогноз | Фактическое |

|---|---|---|---|---|---|---|

| 08:45 | Еврозона | Речь президента ЕЦБ Кристин Лагард | ||||

| 09:00 | Германия | Индекс текущих условий IFO | Январь | 91.3 | 89.2 | |

| 09:00 | Германия | Индекс ожиданий IFO | Январь | 92.8 | 91.1 | |

| 09:00 | Германия | Индекс делового климата IFO | Январь | 92.1 | 90.1 |

Доллар стабилизировался, евро упал, а более рискованные валюты остаются сильными в понедельник, поскольку валютные рынки разрываются между оптимизмом в отношении планов стимулирования США и реальностью медленного развертывания вакцины и экономическими последствиями блокировок в Европе.

Настроения участников рынка стали более осторожными в конце прошлой недели, так как экономические данные по Европе показали, что ограничения распространение вируса, наносят ущерб деловой активности, в результате чего цены на акции падают.

Доллар-убежище в одночасье постепенно снизился, а более рискованные валюты укрепились. Затем он восстановил некоторые потери после открытия европейских рынков и составил 90,224 против корзины основных валют.

С одной стороны, настроения участников рынка поддерживаются надеждами на планы президента Джо Байдена по бюджетному стимулированию на сумму $1,9 трлн, а также ожиданиями, что центральные банки будут продолжать предоставлять ликвидность.

Но в Европе степень аппетита к риску была ограничена отсутствием прогресса в развертывании вакцины COVID-19, а также экономическим воздействием мер изоляции.

Моральный дух немецкого бизнеса упал до шестимесячного минимума в январе, что удивило участников рынка, которые ожидали, что исследование покажет рост.

Аналитики ожидают широкого снижения доллара в 2021 году. Согласно еженедельным фьючерсным данным CFTC, опубликованным в пятницу, чистая спекулятивная короткая позиция по доллару выросла до самого большого значения за десять лет за неделю до 19 января.

Федеральная резервная система США соберется в среду, и ожидается, что председатель ФРС Джером Пауэлл подаст сигнал о том, что он не планирует в ближайшее время сворачивать массивные стимулы ФРС - новости, которые могут еще больше подтолкнуть доллар вниз.

Курс евро упал примерно на 0,1% по отношению к доллару. На заседании Европейского центрального банка на прошлой неделе президент Кристин Лагард заявила, что банк внимательно следит за евро. В прошлом году евро вырос на 9% по отношению к доллару и в январе достиг нового максимума за два с половиной года. Но, несмотря на это словесное вмешательство, трейдеры остаются оптимистичными по евро, ожидая, что планка для снижения ставки будет высокой.

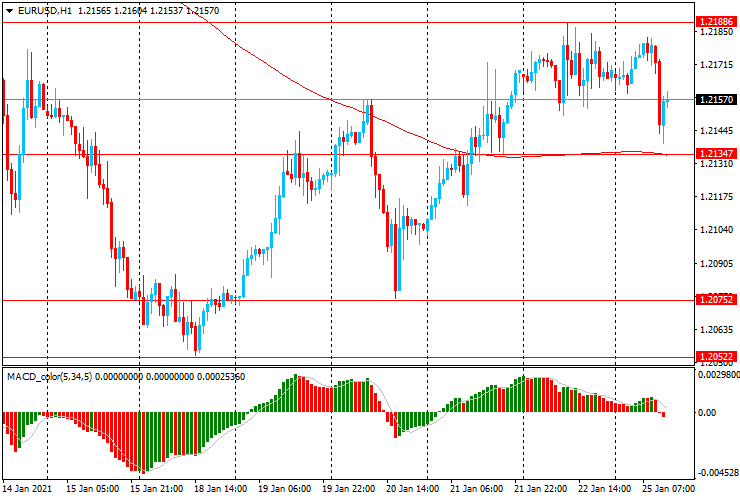

ЕUR/USD: пара торгуется в диапазоне $1.2140-85 и остается выше линии скользящей средней MA (200) H1 ($1.2135).

GBP/USD: пара торгуется в диапазоне $1.3665-1.3720 - немного ниже максимума конца апреля 2018 года.

USD/JPY: пара торгуется в диапазоне Y103.65-90 и тестирует линию скользящей средней МА (200) Н1 (Y103,75).

В 14:00 GMT Бельгия опубликует индекс настроений в деловых кругах за январь. В 16:00 GMT с речью выступит глава ЕЦБ Лагард. В 23:50 GMT в Японии будет представлен протокол совещания Банка Японии по вопросам кредитно-денежной политики за декабрь.

Информационно-аналитический отдел TeleTrade

26 января

До начала торгов:

3M (MMM). Средний прогноз: EPS $2.17, выручка $8389.31 млн.

American Express (AXP). Средний прогноз: EPS $1.30, выручка $9318.93 млн.

Freeport-McMoRan (FCX). Средний прогноз: EPS $0.40, выручка $4330.06 млн.

General Electric (GE). Средний прогноз: EPS $0.09, выручка $21620.39 млн.

Johnson & Johnson (JNJ). Средний прогноз: EPS $1.83, выручка $21620.62 млн.

Raytheon Technologies (RTX). Средний прогноз: EPS $0.69, выручка $16074.96 млн.

Verizon (VZ). Средний прогноз: EPS $1.17, выручка $34474.16 млн.

After the Close:

Advanced Micro (AMD). Средний прогноз: EPS $0.30, выручка $3025.37 млн.

Microsoft (MSFT). Средний прогноз: EPS $1.41, выручка $40240.98 млн.

Starbucks (SBUX). Средний прогноз: EPS $0.55, выручка $6917.98 млн.

27 января

До начала торгов:

AT&T (T). Средний прогноз: EPS $0.73, выручка $44579.74 млн.

Boeing (BA). Средний прогноз: EPS -$1.63, выручка $15360.93 млн.

United Micro (UMC). Средний прогноз: EPS $0.41, выручка $45240.63 млн.

After the Close:

Apple (AAPL). Средний прогноз: EPS $1.41, выручка $102950.35 млн.

Facebook (FB). Средний прогноз: EPS $3.20, выручка $26410.92 млн.

Tesla (TSLA). Средний прогноз: EPS $1.03, выручка $10400.59 млн.

28 января

До начала торгов:

Altria (MO). Средний прогноз: EPS $1.02, выручка $4951.20 млн.

American Airlines (AAL). Средний прогноз: EPS -$4.14, выручка $3855.71 млн.

Comcast (CMCSA). Средний прогноз: EPS $0.48, выручка $26800.28 млн.

Dow (DOW). Средний прогноз: EPS $0.66, выручка $10037.21 млн.

MasterCard (MA). Средний прогноз: EPS $1.53, выручка $4011.95 млн.

McDonald's (MCD). Средний прогноз: EPS $1.78, выручка $5359.88 млн.

After the Close:

Visa (V). Средний прогноз: EPS $1.28, выручка $5518.74 млн.

29 января

До начала торгов:

Caterpillar (CAT). Средний прогноз: EPS $1.48, выручка $11237.74 млн.

Chevron (CVX). Средний прогноз: EPS $0.10, выручка $25967.13 млн.

Honeywell (HON). Средний прогноз: EPS $2.00, выручка $8386.16 млн.

Европейские фондовые индексы торгуются снизились после роста с начала торгов, поскольку надежды США на стимулирование экономики были нивелированы опасениями, связанными с ужесточением пограничных ограничений и расширенными блокировками Coivd-19.

Между тем, как показали результаты исследования института ifo, уверенность деловых кругов Германии в январе снизилась.

Индекс делового доверия упал до 90,1 в январе с пересмотренных 92,2 в предыдущем месяце. Прогнозируется умеренное снижение показателя до 91,8.

Акции Siemens Energy выросли на 1,4%. Компания, которая была выделена из Siemens AG в прошлом году, сообщила, что предварительная выручка за первый квартал 2021 финансового года увеличилась на 2,6% до 6,54 млрд евро. Компания подтвердила свой прогноз на 2021 финансовый год.

Голландская компания по производству медицинских технологий Philips выросла на 2,3% после того, как сообщила о 7-процентном увеличении основной прибыли в четвертом квартале.

Британская фармацевтическая компания AstraZeneca подорожала на 1,5%.

Ricardo, компания, занимающаяся инженерными, техническими, экологическими и стратегическими консультациями, подскочила на 5%. Компания отметила, что объем заказов, выручка и операционная прибыль увеличились за шесть месяцев, закончившихся 31 декабря, по сравнению с шестью месяцами до 30 июня 2020 года.

На текущий момент:

Индекс | Цена | Изменение, пункты | Изменения в % |

FTSE | 6 678,49 | -16,58 | -0,25% |

DAX | 13 839,95 | -34,02 | -0,25% |

CAC | 5 535,1 | -24,47 | -0,44% |

Информационно-аналитический отдел TeleTrade

DW

Компания SpaceX вывела на орбиту рекордное число спутников

Ракетой Falcon 9 на орбиту выведены 133 коммерческих и государственных космических аппарата и 10 спутников, которые будут задействованы в развертывании глобальной сети интернет-покрытия Starlink.

Wall Street Journal

Китай обогнал США по привлечению прямых иностранных инвестиций

Китай в 2020 году обогнал США по объему привлеченных прямых иностранных инвестиций и стал мировым лидером по этому показателю. Свое присутствие в Китае расширяют, например, Adidas, Tesla и Walt Disney

Из всех стран мира Китай в 2020 году привлек самый большой объем прямых инвестиций из-за рубежа. Об этом пишет The Wall Street Journal со ссылкой на данные Конференции ООН по торговле и развитию (ЮНКТАД).

Die Welt

Огромные долги Америки ставят доллар под угрозу краха

Байден расширяет программу поддержки американской экономики. Проблема в том, что она будет финансироваться в долг, а долги США и без этого велики. Стране грозит валютный кризис, который не может не повлиять и на Европу. Вкладчикам и инвесторам тоже следует быть готовыми ко всему, пишет Die Welt.

Информационно-аналитический отдел TeleTrade

Европейский центральный банк создает центр по изменению климата, чтобы координировать размышления банка о том, как лучше всего включить вопросы климата в денежно-кредитную политику и банковский надзор, заявила в понедельник президент ЕЦБ Кристин Лагард.

“Сейчас мы запускаем новый центр по изменению климата, чтобы более эффективно объединить различные знания и направления работы по климату во всем банке”, - заявила Лагард в своем выступлении.

“Центр по изменению климата представляет собой структуру, которая нам нужна, чтобы срочно и решительно заняться этой проблемой”, - добавила она.

Информационно-аналитический отдел TeleTrade

Азиатские фондовые индексы выросли, поскольку ожидания здоровой квартальной прибыли, а также оптимизм по поводу перспектив дополнительных стимулов в США компенсировали опасения по поводу роста случаев заболевания Covid-19 и сомнения относительно способности производителей вакцин поставлять обещанные дозы вовремя.

Инвесторы с нетерпением ждали заседания по политике Федеральной резервной системы на этой неделе на фоне ставок на то, что чиновники, вероятно, отложат любые изменения в своей программе покупки облигаций до 2022 года.

Китайский индекс Shanghai Composite вырос на 0,48%, поскольку инвесторы ожидали основного выступления президента Си Цзиньпина на первой глобальной виртуальной встрече Всемирного экономического форума.

Индекс Гонконга Hang Seng вырос на 2,41% после того, как правительство сняло запрет на уик-энд, вынудивший тысячи жителей центральной части города пройти тестирование на коронавирус .

Японские акции закрылись на 30-летнем максимуме, поскольку внимание переключилось на сезон корпоративных доходов, и данные показали, что число новых случаев коронавируса в Токио упало ниже 1000 впервые за двенадцать дней.

Австралийские рынки завершили торги со скромным ростом, при этом горнорудные компании опережали рост в преддверии государственного праздника во вторник, посвященного Дню Австралии. Настроения улучшились после того, как медицинский регулятор страны официально одобрил вакцину Pfizer Covid-19.

Котировки компаний-тяжеловесов горнодобывающей промышленности BHP и Rio Tinto выросли на 1-2%, в то время как более мелкий конкурент Fortescue Metals Group вырос на 4%, что стало самым большим внутридневным скачком за последние две недели.

Котировки энергетических компаний продолжили падение третий день, при этом акции Woodside Petroleum, Santos, Origin Energy и Oil Search упали на -1-2%.

Акции в Сеуле выросли, поскольку инвесторы ожидали результатов по прибыли от множества известных фирм.

Рыночный лидер Samsung Electronics поднялся на 3%, а производитель микросхем №2 SK Hynix - на 5,1%.

Индекс | Цена закрытия | Изменение, пункты | Изменения в % |

NIKKEI | 28 822,29 | +190,84 | +0,67% |

SHANGHAI | 3 624,24 | +17,49 | +0,48% |

HSI | 30 159,01 | +711,16 | +2,41% |

ASX 200 | 6 824,7 | +24,3 | +0,36% |

KOSPI | 3 208,99 | +68,36 | +2,18% |

NZX 50 | 13 399,1 | +65,67 | +0,49% |

Информационно-аналитический отдел TeleTrade

Глобальные фонды облигаций лидируют в притоке в течение семи дней до 20 января, поскольку надежды на большие пакеты финансовых стимулов при новой администрации США при президенте Джо Байдене увеличили ставки на быстрое восстановление мировой экономики.

По данным Lipper, инвесторы приобрели фонды облигаций на $26,9 млрд за период - самый высокий показатель с июня 2020 года.

Согласно данным, фонды акционерного капитала также привлекли более высокий приток в размере $14,4 млрд.

Анализ 12 717 фондов акций, основанный на отраслевой классификации Lipper, показал, что фонды, ориентированные на сектор информационных технологий, привлекли $3,6 млрд, а затем $2,2 млрд в финансовые операции.

Между тем, фонды валютного рынка столкнулись с оттоком $6,8 млрд на неделе, закончившейся 20 января, после пяти недель притока.

Информационно-аналитический отдел TeleTrade

Управляющий Банка Японии Харухико Курода заявил в понедельник, что комбинация экспансионистской фискальной и денежно-кредитной политики оказалась успешной в поддержании стабильности экономики страны, несмотря на встречный ветер, вызванный пандемией коронавируса.

“Возрождение COVID-19 и объявление правительством чрезвычайного положения всего несколько недель назад, как правило, замедлят восстановление экономики Японии. В такой ситуации самая важная политика заключается в том, чтобы избегать безработицы и неудач в сотрудничестве”, - сказал Курода на виртуальном заседании Всемирного экономического форума.

Информационно-аналитический отдел TeleTrade

Деловое доверие Германии в январе снизилось, говорится в сообщениях со ссылкой на результаты опроса института IFO.

Индекс делового доверия упал до 90,1 в январе с пересмотренных 92,2 в предыдущем месяце. Прогнозируется умеренное снижение показателя до 91,8.

Текущая оценка, как и ожидания, в январе ухудшились. Текущий оценочный индекс опустился до 89,2, что ниже ожидаемого значения 90,6.

Аналогичным образом, индекс ожиданий снизился до 91,1, что также было ниже консенсус-прогноза 93,2.

“Вторая волна коронавируса временно остановила восстановление экономики Германии”, - говорится в заявлении президента IFO Клеменса Фуэста.

Информационно-аналитический отдел TeleTrade

Цены на нефть растут, так как ослабление доллара компенсировало новые опасения по поводу удара по мировому спросу на топливо из-за возобновления ограничений, направленных на сдерживание всплеска инфекций COVID-19.

Мартовские фьючерсы на нефть марки Brent выросли на 0,6%, до $55,73 за баррель, в то время как мартовские фьючерсы на нефть марки US West Texas Intermediate подорожали на 0,7% до $52,62 за баррель.

Понижательные пересмотры прогнозов мирового спроса со стороны МЭА и возобновленные опасения по поводу замедления спроса в Китае из-за новых штаммов коронавируса сдерживают рост цен на нефть. Тем не менее, перебои в производстве в Ливии и Казахстане наряду с сокращениями ОПЕК + и более слабым долларом США поддержали настроения на рынке.

Ливийская нефть Waha возобновила добычу после ремонта трубопровода, а добыча на гигантском казахстанском месторождении Тенгиз была прервана из-за отключения электроэнергии 17 января.

В понедельник Китай сообщил об увеличении числа новых случаев COVID-19, что омрачило перспективы спроса на крупнейшего в мире потребителя энергии, который является основным оплотом мирового потребления нефти.

В прошлую пятницу цены оказались под дальнейшим давлением после того, как данные Управления энергетической информации США показали, что запасы сырой нефти в США неожиданно выросли на 4,4 миллиона баррелей за неделю до 15 января, по сравнению с ожиданиями добычи в 1,2 миллиона баррелей.

Согласно данным Baker Hughes, количество нефтяных и газовых буровых установок, добавленных энергетическими компаниями США, растет девятую неделю подряд за неделю до 22 января, но все еще на 52% ниже этого времени в прошлом году.

Некоторая поддержка цен была оказана в последние недели дополнительным сокращением производства крупнейшим мировым экспортером Саудовской Аравии. Но инвесторы ждут возобновления переговоров между Соединенными Штатами и Ираном по ядерному соглашению, в результате чего Вашингтон может снять санкции в отношении экспорта Тегеранской нефти и увеличить поставки.

Министр нефти Ирана заявил в пятницу, что экспорт нефти из страны вырос в последние месяцы, а продажи нефтепродуктов иностранным покупателям достигли рекордного уровня, несмотря на санкции США.

Информационно-аналитический отдел TeleTrade

Профицит торгового баланса Австралии увеличился в декабре, поскольку экспорт продемонстрировал ежемесячный рост на фоне падения импорта, показали предварительные данные Австралийского бюро статистики.

Положительное сальдо торгового баланса увеличилось в декабре до A$8,96 млрд с A$1,53 млрд в ноябре.

Экспорт увеличился на 16% до A$34,93 млрд, а импорт упал на 9% до A$25,97 млрд.

Основными направлениями экспорта были Китай, Япония, США, Индия и Южная Корея. Экспорт в Китай вырос на 21%, а в Японию - на 24%. Поставки в США выросли на 58%.

В годовом исчислении экспорт вырос на 3%, а импорт остался на прежнем уровне в декабре.

В 2020 календарном году экспорт был на 7% ниже, чем в 2019 году, а импорт снизился на -5% по сравнению с прошлым годом.

Информационно-аналитический отдел TeleTrade

Индекс | Цена открытия | Изменение, пункты | Изменения в % |

FTSE | 6 713 | + 17,93 | + 0,27% |

DAX | 13 939,78 | + 65,81 | + 0,47% |

CAC 40 | 5 572,81 | + 13,24 | + 0,24% |

Информационно-аналитический отдел TeleTrade

Утро на форекс и прогноз на день: Доллар США немного снизился на фоне продолжающегося роста оптимизма среди участников рынков

Доллар США немного снизился в стоимости против большинства основных валют на фоне продолжающегося роста оптимизма среди участников рынков. Инвесторы заряжены позитивом на фоне вступления в должность президента США Джо Байдена, в связи с этим спрос на высокодоходные и сырьевые валюты выше, чем на валюты-убежища, которыми традиционно считаются доллар и иена. В пятницу чистая короткая позиция по американской валюте достигла наиболее высокого уровня с мая 2011 года.

В Штатах инаугурация нового президента Байдена привела к тому, что инвесторы стали еще более уверены в скором принятие нового плана поддержки американской экономике стоимостью 1,9 трлн. долларов от последствий коронавируса.

Тем не менее, Джо Байдену, скорее всего, потребуется поддержка двух партий в продвижении его плана, поскольку Демократическая партия контролирует сенат всего лишь с минимальным перевесом, а планируемый запуск процесса импичмента Дональда Трампа в начале февраля может осложнить отношения Байдена с многими конгрессменами.

Тем не менее, не обошлось и без негативных новостей. Так слабые экономические статданные из ЕС и опасения, связанные с распространением COVID-19, оказали определенную поддержку доллару и сократило позиции по продаже американской валюты.

В январе показатель экономической активности в еврозоны резко снизился на фоне введеных ограничений в ряде стран Европы из-за коронавируса. Напомним, что сектор услуг для экономики Европы является очень важным. Также негативные данные вышли и в ритейл секторе Великобритании.

В пятницу Борис Джонсон, премьер Великобритании, заявил, что владеет доказательствами, что новый штам COVID-19, обнаруженный месяц назад, может демонстрировать более высокую смертность среди заразившихся.

Курс евро торговался без существенных изменений. Рост единой валюты сдерживался из-за не стабильной политической ситуации в Италии. Доходность местных государственных облигаций резко выросла, а спред с доходностью аналогичных немецких бумаг достиг самого высокого уровня с ноября. Премьер-министр Джузеппе Конте пока не смог образовать новую коалицию в парламенте Италии.

В пятницу пара EUR/USD торговалась разнонаправлено в диапазоне $1.2150-90 и закрыла день без существенных изменений. Сегодня пара также торговалась в узком диапазоне $1.2160-80, оставаясь вблизи пятничной цены закрытия. На часовом графике EUR/USD продолжает тестировать на прочность сопротивление - линию скользящей средней МА (200) Н1 ($1.2135). На четырехчасовом графике пара пока остается ниже линии MA 200 H4. Исходя из вышесказанного, вероятно, стоит придерживаться южного направления в торговле и пока пара окончательно не закрепится выше MA 200 H1, необходимо искать точки входа на продажу на окончание коррекции.

В пятницу пара GBP/USD торговалась с понижением и закрыла день в красной зоне около цены $1.3680. Сегодня пара немного выросла, поднявшись к отметке $1.3705. На часовом графике GBP/USD все еще торгуется выше линии скользящей средней МА (200) Н1 ($1.3645). На четырехчасовом графике ситуация аналогичная. Исходя из вышесказанного, вероятно, стоит придерживаться северного направления в торговле и пока пара остается выше MA 200 H1, необходимо искать точки входа на покупку на формирование коррекции.

В пятницу пара USD/JPY торговалась с повышением и закрыла день на положительной территории около цены Y103.80. Сегодня пара торговалась в узком диапазоне Y103.70-85, оставаясь вблизи пятничной цены закрытия. На часовом графике USD/JPY тестирует на прочность сопротивление - линию скользящей средней МА (200) Н1 (Y103.75). На четырехчасовом графике пара пока остается ниже линии MA 200 H4. Исходя из вышесказанного, вероятно, стоит придерживаться южного направления в торговле и пока пара остается ниже MA 200 H1, необходимо искать точки входа на продажу на формирование коррекции.

В понедельник объем статистики будет минимальным. В 09:00 GMT Германия выпустит индикатор условий деловой среды от IFO, индикатор оценки текущей ситуации от IFO и индикатор экономических ожиданий от IFO за январь. В 14:00 GMT Бельгия опубликует индекс настроений в деловых кругах за январь. В 16:00 GMT с речью выступит глава ЕЦБ Лагард. В 23:50 GMT в Японии будет представлен протокол совещания Банка Японии по вопросам кредитно-денежной политики за декабрь.

Информационно-аналитический отдел TeleTrade

DAX +0.6%

FTSE +0.4%

IBEX +0.6%

Европейские фондовые индексы, вероятно, откроются в понедельник небольшим подъемом поскольку инвесторы делают ставку на продолжение мягкой денежно-кредитной политики и запуск дополнительных бюджетных стимулов.

Информационно-аналитический отдел TeleTrade

В 12:40 GMT Германия проведет аукцион по продаже 12-ти месячных гособлигаций

В 13:45 GMT представитель ЕЦБ Панетта выступит с речью

В 15:45 GMT представитель ЕЦБ Лейн выступит с речью

В 16:00 GMT Франция проведет аукцион по продаже 3-х, 6-ти и 12-ти летних гособлигаций

В 18:00 GMT Россия опубликует данные по промышленному производству за декабрь

В 18:30 GMT США проведут аукцион по продаже 3-х и 6-ти месячных гособлигаций

В 20:00 GMT США проведут аукцион по продаже 2-летних гособлигаций

Информационно-аналитический отдел TeleTrade

EUR/USD

Уровни сопротивления (открытый интерес **, контрактов):

$1.2248 (998)

$1.2223 (282)

$1.2206 (596)

Цена на момент написания обзора: $1.2182

Уровни поддержки (открытый интерес**, контрактов):

$1.2133 (2257)

$1.2108 (1437)

$1.2075 (1120)

Комментарии:

- общий открытый интерес по CALL опционам и PUT опционам с датой экспирации 5 февраля составляет 47582 контракта (согласно данным за 22 января), при этом максимальное количество контрактов привязано к страйку $1,2050 (2910);

GBP/USD

Уровни сопротивления (открытый интерес **, контрактов):

$1.3806 (1703)

$1.3778 (1575)

$1.3735 (1126)

Цена на момент написания обзора: $1.3721

Уровни поддержки (открытый интерес**, контрактов):

$1.3551 (784)

$1.3516 (309)

$1.3476 (1686)

Комментарии:

- общий открытый интерес по CALL опционам с датой экспирации 5 февраля составляет 11444 контракта, при этом максимальное количество контрактов привязано к страйку $1,3750 (1703);

- общий открытый интерес по PUT опционам с датой экспирации 5 февраля составляет 19740 контрактов, при этом максимальное количество контрактов привязано к страйку $1,2500 (2183);

- соотношение PUT/CALL согласно данным за 22 января составило 1,72 против 1,70 для предыдущего торгового дня.

----------------------------------------------------------------------------------------------------------------------------

* - для расчета уровней используется бюллетень Чикагской товарной биржи (CME).

** - Открытый интерес учитывает общее количество опционных контрактов, которые открыты на текущий момент.

Информационно-аналитический отдел Teletrade

| Сырье | Цена закрытия | Изменение, % |

|---|---|---|

| Brent | 55.12 | -1.2 |

| Серебро | 25.453 | -1.79 |

| Золото | 1854.286 | -0.82 |

| Палладий | 2356.07 | -0.15 |

| Время | Страна | Событие | Период | Предыдущее значение | Прогноз |

|---|---|---|---|---|---|

| 09:00 (GMT) | Германия | Индекс текущих условий IFO | Январь | 91.3 | |

| 09:00 (GMT) | Германия | Индекс ожиданий IFO | Январь | 92.8 | |

| 09:00 (GMT) | Германия | Индекс делового климата IFO | Январь | 92.1 | |

| 13:30 (GMT) | США | Индекс экономической активности от ФРБ Чикаго | Декабрь | 0.27 | |

| 14:00 (GMT) | Бельгия | Индекс настроений в деловых кругах | Январь | -8.4 | |

| 16:00 (GMT) | Еврозона | Речь президента ЕЦБ Кристин Лагард | |||

| 23:50 (GMT) | Япония | Протокол последнего заседания Банка Японии |

| Валютная пара | Цена закрытия | Изменение, % |

|---|---|---|

| AUDUSD | 0.77173 | -0.53 |

| EURJPY | 126.305 | 0.36 |

| EURUSD | 1.21689 | 0.06 |

| GBPJPY | 142.018 | -0.05 |

| GBPUSD | 1.3683 | -0.36 |

| NZDUSD | 0.71823 | -0.4 |

| USDCAD | 1.27185 | 0.66 |

| USDCHF | 0.88528 | 0.07 |

| USDJPY | 103.79 | 0.31 |

© 2000-2026. Все права защищены.

Сайт находится под управлением TeleTrade D.J. LLC 2351 LLC 2022 (Euro House, Richmond Hill Road, Kingstown, VC0100, St. Vincent and the Grenadines).

Информация, представленная на сайте, не является основанием для принятия инвестиционных решений и дана исключительно в ознакомительных целях.

Компания не обслуживает и не предоставляет сервис клиентам, которые являются резидентами US, Канады, Ирана, Йемена и стран внесенных в черный список FATF.

Проведение торговых операций на финансовых рынках с маржинальными финансовыми инструментами открывает широкие возможности и позволяет инвесторам, готовым пойти на риск, получать высокую прибыль. Но при этом несет в себе потенциально высокий уровень риска получения убытков. Поэтому перед началом торговли следует ответственно подойти к решению вопроса о выборе соответствующей инвестиционной стратегии с учетом имеющихся ресурсов.

Использование информации: при полном или частичном использовании материалов сайта ссылка на TeleTrade как источник информации обязательна. Использование материалов в интернете должно сопровождаться гиперссылкой на сайт teletrade.org. Автоматический импорт материалов и информации с сайта запрещен.

По всем вопросам обращайтесь по адресу pr@teletrade.global.