- Аналитика

- Новости и инструменты

- Новости рынков

Новости и прогнозы рынков CFD — 29-03-2011

09:00 Еврозона Индекс настроений в экономике март 107.8 107.6

09:00 Еврозона Индекс настроения в деловых кругах март 1.45

10:00 Великобритания Индекс розничных продаж по данным Конфедерации Британских Промышленников март 6 4

12:15 США Изменение числа занятых от ADP март +217К +208К

12:30 Канада Индекс цен на сырье Февраль +0.3% -0.5%

12:30 Канада Цены на промышленные товары, м/м Февраль +0.2% 0.0%

14:30 США Изменение запасов нефти, млн. баррелей - +2.1

23:01 Великобритания Индекс потребительского доверия от Gfk март -28 -29

Brigantine понизил рейтинг IRobot с Buy до Hold

UBS понизил рейтинг GSI Commerce с Buy до Neutral

Wedbush понизил рейтинг GSI Commerce с Outperform до Neutral

Barclays Capital повысил рейтинг Pioneer Natural Resources с Equal Weight до Overweight

Longbow повысил рейтинг Olin с Neutral до Buy

Oppenheimer повысил рейтинг FirstMerit Corp с Perform до Outperform

Основные индексы стабилизировались в районах сессионных максимумов.

На фоне роста рынка акций Treasuries находятся под давлением, в результате которого доходность 10-летних облигаций обновила трехнедельный максимум.

После снижения в начале дня цена нефти возобновила рост (+0.5% на $104.42 за баррель). Напомним, что в среду будут опубликованы еженедельные данные о запасах сырья в США.

Пара достигла отметки $1.0290, восстановившись из области сосредоточения ордеров на покупку $1.0200, достигнутой в ходе коррекции в середине дня. Ближайшей целью роста представляется установленный накануне 28-летний максимум $1.0315, где по всей вероятности сосредоточены ордера на продажу.

CIBC отмечает, что падение потребительских настроений в марте стало "признаком того, что рост цен на бензин, а также целый ряд других неопределенностей начинают оказывать влияние на потребителей." Ослабление показателя после пяти месяцев роста кряду "отражает резкое падение подкомпоненты ожиданий до 81.1 с 97.5, что более чем затеняет слабый, на 3 пункта рост оценки потребителями текущей ситуации. Кроме того, из-за опасений, что рост цен на бензин может оказать влияние на сектор, который только-что начал проявлять признаки восстановления, сократились планы по покупке автомобиле."

Доллар укрепил свои позиции против целого ряда основных валют, преодолев пост-интервенционный максимум против японской иены в связи с ожиданиями, что ФРС близок к сворачиванию стимулирующих мер и ужесточению монетарной политики. В частности президент ФРБ Сент-Луиса Джеймс Буллард заявил сегодня, что признаки улучшения экономической ситуации могут привести к завершению Федеральным резервом программы покупки долговых обязательств.

Кроме того, следует отметить ожидания выхода в конце недели сильных данных по рынку труда США.

Позднее евро компенсировал часть понесенных в первой половине дня потерь против доллара после сообщения о падении индикатора потребительских настроений в США до трехмесячного минимума.

Данный факт оставил в тени в целом ожидавшееся снижение Standard & Poor’s суверенных кредитных рейтингов Португалии и Греции. Рейтинг Португалии был снижен сегодня до BBB-/A-3. Отметим, что BBB- является самым низким инвестиционным (не спекулятивным) рейтингом. Рейтинг Греции был снижен S&P до уровня BB- с BB+ с негативным прогнозом.

По всей вероятности определенную поддержку единой валюте оказывают ожидания повышения по итогам встречи ЕЦБ, запланированной на 7 апреля, процентной ставки на 25 б.п., до 1.25%.

Кроме того, не стоит забывать, что до конца года согласно прогнозам экономистов, основная процентная ставка в еврозоне достигнет 1.75%, ФРС же начнет процесс повышения ставки не ранее первого квартала будущего года, а ситуация в Японии не позволит центральному банку страны ужесточить монетарную политику в обозримом будущем.

Nasdaq в начале дня понес незначительные потери, однако, в дальнейшем восстановился и в настоящее время опережает другие основные индексы. Основной движущей силой роста индекса является укрепление крупнейших представителей технологического сектора, таких как Qualcomm (QCOM 25.45, +1.80), Oracle (ORCL 32.93, +0.38), и Cisco (CSCO 17.31, +1.05). С другой стороны, Intel (INTC 20.16, -0.18) и Apple (AAPL 350.20, -0.24) сдерживают рост Nasdaq.

Сопротивление 2:Y83.30 (максимум 11 марта)

Сопротивление 1:Y82.50 (максимум 14 марта)

Текущая цена: Y82.41

Сопротивление 2: Chf0.9250 (максимум 15 марта)

Сопротивление 1: Chf0.9230 (максимум 28 марта)

Текущая цена: Chf0.9214

Финансовый сектор восстановился из области сессионного минимума благодаря поддержке со стороны широкого рынка, однако, продолжает нести потери (-0.2%). Сегмент страховых компаний остается основным сдерживающим рост сектора фактором. MetLife (MET 44.10, -0.71), Aflac (AFL 52.09, -0.60), и Lincoln National (LNC 30.06, -0.19) являются главными аутсайдерами.

С другой стороны, поддержку финансовому сектору оказывает укрепление сегмента региональных банков. В частности, следует отметить интерес покупателей к Huntington Bancshares (HBAN 6.64, +0.07), SunTrust (STI 29.37, +0.27), и Fifth Third (FITB 13.88, +0.10).

Текущая цена: $1.5978

Комментарии: пара стабилизировалась. Ближайшая поддержка $1.5935. Ниже возможно тестирования области $1.5820. Ближайшее сопротивление $1.6040. Выше возможен рост до $1.6140.

Комментарии: пара торгуется в области $1.4080. Ближайшая поддержка $1.4045. Ниже возможны потери до $1.4000. Ближайшее сопротивление - $1.4150. Выше возможен рост до $1.4190.

HFE отмечает, что индикатор потребительских настроений в марте (63.4) оказался плохим, однако "мог быть еще хуже. Индекс ожиданий, очень чувствительный к изменению цен на бензин, обвалился до 81.1 с 97.5, что составляет 16.8%. Тем не менее, индекс текущих условий, который обычно отражает ситуацию на рынке труда, достиг 28-месячного максимума 36.9 против 33.8 в предыдущем месяце. Мы ожидали куда более существенного падения индекса ожиданий после коллапса аналогичного показателя в обзоре Reuters-Michigan, так что в целом можно вздохнуть свободно." HFE отмечает, что сегодняшние данные соответствуют росту потребления на 2%.

- инфляция также усугубляется резким падением стерлинга, которое, тем не менее, помогает сбалансировать экономику.

С момента начала регулярной сессии основные индексы несут потери, причем все 10 основных экономических сектора находятся на отрицательной территории.

EUR/USD $1.4235, $1.4075, $1.4000

USD/JPY Y82.00, Y81.15, Y81.00, Y80.65, Y82.50

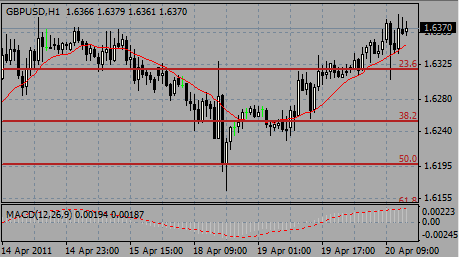

GBP/USD $1.6250

AUD/USD $1.0250, $1.0200, $1.0195, $1.0125

Согласно динамике фьючерсов на основные фондовые индексы США, Wall Street начнет торги во вторник небольшим ростом в преддверии отчета по потребительскому доверию в США.

В центре внимания остается ситуация на Ближнем Востоке и в Японии.

Корпоративные новости: Акции BP (BP) упали на 2.5% перед открытием рынка после того, как аналитики Collins Stewart понизили рейтинг акций на опасениях, связанных с СП компании с российской компанией Rosneft.

Также акции BP оказались под давлением после сообщения о том, что федеральные органы рассматривают степень виновности руководящих лиц компании относительно взрыва на скважине Deepwater Horizon в прошлом году, в результате чего погибло 11 человек.

Акции Apollo Group (APOL) также дешевеют, упав до открытия рынка почти на 8% после того, как компания понизила свой прогноз по прибыли.

Акции Lennar Corp (LEN) поднялись в цене примерно на 3% после того, как компания отчиталась и прибыли по итогам первого квартала.

Также в фокусе рынка оказались акции News Corp (NWS, Fortune 500) на фоне спекуляций, что компания ведет переговоры относительно того, чтобы передать полномочия контроля над Myspace музыкальному он-лайн сайту Vevo.com.

Экономика: Американские данные начнутся выходом индекс потребительского доверия в 14:00 GMT. Ожидается, что в марте показатель снизился до 65.4 пп с 70.4 пп.

USD/JPY продолжает переписывать сессионные максимумы и сейчас торгуется в районе Y82.44. Ордера на продажу расположены в зоне Y82.45/50, что недалеко от 100-дневной МА на Y82.62.

- потребительская инфляция ы Португалии на уровне +3.6% в 2011 году и +2.0% в 2012;

- прогнозы не включают в себя все необходимые меры по сокращению дефицита.

GBP/USD протестировал поддержку на $1.5940 (минимумы понедельника) после преодоления технического уровня поддержки на $1.5962 (76.4% $1.5937/1.6045). Четкое преодоление $1.5940 откроет дорогу на $1.5910/00, а затем - к $1.5870. Сопротивление расположено на $1.6020/25.

Выходили следующие данные:

06:00 Германия Индекс уверенности потребителей от GfK, Апрель, 6.0 5.9 5.9

08:30 Великобритания ВВП итоговый, IV кв, -0.6% -0.6% -0,5%

08:30 Великобритания ВВП итоговый, г/г, IV кв, +1.5% +1.5% +1,5%

08:30 Великобритания Сальдо платежного баланса, млрд., IV кв, -8.7 -10.5

Евро укрепляет свои позиции по отношению к японской валюте во вторник на спекуляциях, что представители ЕЦБ сегодня в своих комментариях подтвердят свое желание повысить процентные ставки.

На сегодня запланированы выступления Жозефа Макуша и Ива Мерша.

"Евро растет, поскольку в фокусе рынка сейчас вероятность увеличения спрэда по ставкам", говорит Джереми Стреч из Canadian Imperial Bank of Commerce. "Рынок ожидает, что комментарии представителей ЕЦБ сегодня от Макуша и Мерша усилят эту вероятность".

"Иена отступает на ожиданиях дальнейшего ужесточения монетарных политик центральными банками других стран, в то время как Банк Японии сохранит свою ставку на текущем уровне", полагает Ли Хардман из Bank of Tokyo-Mitsubishi UFJ Ltd..

С начала года евро вырос на 5.2% против доллара и 6.6% по отношению к иене.

Ожидается, что на предстоящем заседании 07 апреля ЕЦБ поднимет учетную ставку на 25 пунктов до 1.25%.

Более того, опрос аналитиков показал, что ЕЦБ к концу года может поднять ставку до 1.75%, в то время как ФРС может оставить свою базовую ставку на уровне 0-0.25%.

EUR/USD уверенно рост в начале сессии и показал максимум на $1.4145/50. Однако ордера на продажу в зоне $1.4150/60 сдержали дальнейший рост курса и, наряду с комментариями представителя ФРС Балларда, евро упал к $1.450.

GBP/USD также ослабевает после тестирования сопротивления на $1.6040 и сейчас торгуется в районе сессионных минимумов на $1.5966.

USD/JPY оставался в диапазоне Y81/50/80 прежде, чем укрепиться до Y82.24.

Американские данные начнутся выходом индекс потребительского доверия в 14:00 GMT. Ожидается, что в марте показатель снизился до 65.4 пп с 70.4 пп.

В 21:45 GMT Новая Зеландия предоставит информацию по разрешениям на ст роительство за февраль.

В 23:50 GMT Япония опубликует отчет по промышленному производству за февраль.

EUR/JPY обновил сессионные максимумы в районе Y115.74. Стопы теперь отмечаются в зоне Y115.95-Y116.25, поглощение которых откроет дорогу к Y117.00/05. Сейчас кросс торгуется на Y115.55.

EUR/USD продолжает падать в рамках коррекции после тестирования максимумов на $1.4140/45. В снижении курса участники рынка также отмечаются комментарии Балларда, который оптимистичен относительно монетарной политики ФРС. Евро прошел сильную поддержку на $1.4082 (76.4% $1.4061/1.4149) и переписал утренние минимумы на $1.4061. Сейчас курс тестирует поддержку на $1.4050.

AUD/USD торгуется у новых сессионных минимумов в районе $1.0212, пепеписав минимумы утренней сессии на $1.0226. Давление на курс усилилось после поглощения ордеров на покупку в зоне $1.0220. Далее ордера на покупку отмечаются в области $1.0190/00.

GBP/USD торгуется в районе $1.5992 после поглощения небольших ордеров на покупку в районе $1.6000. Ранее курс протестировал сильное сопротивление на $1.6040, однако преодолеть его не смог. Ордера на продажу остаются в зоне $1.6050/60.

USD/JPY продолжает сохранять оптимистический тон на покупках британских и швейцарских банков, которые привели курс к сессионных максимумам на Y81.96. Ордера на продажу расположены на Y82.00. Преодоление этого уровня приведет к поглощению стопов. Более крупные стопы отмечаются на подходе к Y82.30. Крупные ордера на продажу расположены на Y82.50 со стопами в районе Y83.00. Сейчас доллар торгуется в районе максимумов.

Доллар растет против иены, поскольку спрэд между казначейскими облигациями и японскими бондами вырос в пользу доллара, однако американская валюта может возобновить снижение, особенно если ожидаемые данные по ситуации на рынке труда США не оправдают прогнозы.

Определенную поддержку доллару и казначейским бондам оказали пятничные комментарии представителя управляющего ФРБ Филадельфии, который сказал, что центральный банк вскоре может ужесточить монетарную политику, чтобы избежать роста инфляции.

Однако многие аналитики полагают, что рынок слишком сильно отреагировал на комментарии Чарльза Плоссера, который и так выступает за повышение ставок. не стоит забывать, что последние данные из жилищного сектора продолжают говорить о слабости данного сектора.

Между тем, в понедельник Министерство торговли США сообщило, что в феврале потребительские расходы выросли больше, чем прогнозировалось. Показатель демонстрирует рост 8-й месяц подряд. Однако высокие цены на топливо и продовольствие могут привести к снижению показателя в первом квартале.

Основным событием данной недели станет отчет по занятости, который выйдет в пятницу. Согласно средним оценкам, американская экономика в марте смогла создать 190,000 новых рабочих мест после +192,000 месяцем ранее.

Между тем, на рынке также обсуждается тема ставок в Еврозоне. Ожидается, что на запланированном на 07 апреля заседании, ЕЦБ поднимет учетную ставку с рекордного минимума в 1.0%. Накануне глава ЕЦБ отметил, что инфляция остается выше порогового значения центрального банка в 2%.

Однако после повышения ставки ЕЦБ рост евро может остановиться, поскольку в фокус рынка вернутся опасения, что с текущими финансовыми проблемами европейские страны достаточно слабы, чтобы вынести серию повышения ставок.

- основным камнем преткновения является то как и когда начать процесс сворачивания антикризисных мер;

- дополнительная неопределенность способствует неуверенности в перспективах выхода;

- причинами для роста неопределенность являются рост цен на нефть, кризис в ЕС, фискальный вопрос в США;

- вероятнее всего, что все это не приведет к глобальным потрясениям;

- FOMC не должен ждать пока разрешатся все мировые кризисы;

- перспективы роста экономики остаются достаточно позитивными на 2011 год.

- основным камнем преткновения является то как и когда начать процесс сворачивания антикризисных мер;

- дополнительная неопределенность способствует неуверенности в перспективах выхода;

- причинами для роста неопределенность являются рост цен на нефть, кризис в ЕС, фискальный вопрос в США;

- вероятнее всего, что все это не приведет к глобальным потрясениям;

- FOMC не должен ждать пока разрешатся все мировые кризисы;

- перспективы роста экономики остаются достаточно позитивными на 2011 год.

EUR/USD резко упал после тестирования $1.4150 и сейчас торгуется в районе $1.4105/00, где ранее отмечались ордера на покупку со стороны азиатских участников. Ниже расположены стопы, поглощение которых ускорит падение курса.

Squeezing back toward $1.6000, with rate moving lower in tandem with euro-dollar. Talk earlier that middle eastern demand interest seen in place below $1.6000, possibily into $1.5990. Rate trades around $1.6012.

- базовая инфляция составит около 2% в 2011 году;

- мягкая денежно-кредитная политика все еще оправдана.

- базовая инфляция составит около 2% в 2011 году;

- мягкая денежно-кредитная политика все еще оправдана.

- спрос на нефть в Европе может повыситься в апреле.

USD/JPY Y82.00, Y81.15, Y81.00, Y80.65, Y82.50

GBP/USD $1.6250

AUD/USD $1.0250, $1.0200, $1.0195, $1.0125

21 марта в Европарламенте Трише заявил, что ему "нечего добавить" к его комментариям от 03 марта, когда он сказал, что ЕЦБ может повысить ставку с рекордного минимума уже на следующем заседании, которое запланировано на 07 апреля.

В 21:45 GMT Новая Зеландия предоставит информацию по разрешениям на ст роительство за февраль.

В 23:50 GMT Япония опубликует отчет по промышленному производству за февраль.

Евро сократил потери против доллара после того, как глава ЕЦБ Жан-Клод Трише заявил, что инфляция выше 2% представляет угрозу".

21 марта в Европарламенте Трише заявил, что ему "нечего добавить" к его комментариям от 03 марта, когда он сказал, что ЕЦБ может повысить ставку с рекордного минимума уже на следующем заседании, которое запланировано на 07 апреля.

Ранее поддержку доллару оказало выступление представителя ФРС Балларда, который заявил, что центральный банк может рассмотреть сворачивание антикризисной программы.

Данные понедельника показали рост потребительских расходов в феврале на 0.7% (максимум с октября) после 0.3% месяцем ранее.

Канадский доллар вырос, чему способствовал рост цен на нефть до 2-недельного максимума на возобновленных опасениях сбоев поставок из Ливии.

В 21:45 GMT Новая Зеландия предоставит информацию по разрешениям на ст роительство за февраль.

В 23:50 GMT Япония опубликует отчет по промышленному производству за февраль.

Как сообщили японские официальные лица, вода, излучающая более 1000 миллизивертов в час, вытекает из подземного тоннеля, который ведет наружу из здания второго реактора.

В результате акции оператора АЭС Tokyo Electric Power Co (TEPCO) упали на 17.7%.

Однако, в понедельник утром в Японии был зафиксирован еще один подземный толчок магнитудой 6,5. О жертвах и разрушениях не сообщается.

Однако некоторые аналитики отмечают, что фондовые рынок Японии перепродан, поэтому возможен откат. На данный момент индекс Nikkei находится на 6% ниже 25-дневной МА на 10,061.

Между тем, акции JFE Holdings Inc подорожали на 1.5% после сообщения в ежедневнике Nikkei о том, что подразделение компании JFE Steel Corpувеличит выпуск материалов для создания временного жилища примерно на 70%.

Автопроизводители остаются под давлением, при этом с момента землетрясения акции Nissan Motor упали на 12%, а акции Toyota Motor Corp и Honda Motor – более чем на 8%.

Основные фондовые индексы Европы продемонстрировали рост в понедельник, продолжая ралли минувшей недели.

Акции Alcatel-Lucent SA и Nokia Oyj выросли в цене более чем на 3% после того, как их рейтинги были повышены экспертами Goldman Sachs Group Inc.

Акции Vestas Wind Systems A/S лидировали среди энергетических компаний нового поколения после того, как в результате земельных парламентских выборов в Баден-Вюртемберге и Рейнланд-Пфальце в минувшее воскресенье впервые в немецкой истории премьер-министром одной из федеральных земель может стать представитель партии "зеленых".

Акции Nokia подорожали на 3.6%. Аналитики Goldman Sachs повысили рейтинг акций до «покупать».

Акции Gamesa Corporacion Tecnologica SA выросли в цене на 5.6%, а акции Renewable Energy Corp. ASA – на 4.7%.

Акции Continental AG подорожали на 4% после того, как Schaeffler Group продал 1.8 млрд. евро ($2.5 млрд.) акций с целью сократить свои долги. M.M. Warburg and Bankhaus Metzler продал 29.7 млн. акций по 60 евро за акцию.

Акции InterContinental Hotels Group Plc, между тем, снизились на 3.8% после того, как конкурент Marriott International Inc. заявил, что продажи оправдают лишь пессимистические оценки.

Акции Accor SA подешевели на 3.3%.

Акции Royal Philips Electronics NV откатили на 1.8% после того, как компания опубликовала прогноз, согласно которому убытки в первом квартале составят 100 – 120 млн. евро.

Фондовый рынок США растет четвертую сессию подряд, однако рост был достаточно скромным, поскольку в центре внимания оставались геополитические риски.

Лидерами среди компонентов Dow Jones в понедельник стали AT&T (T, Fortune 500) и Verizon (VZ, Fortune 500). Рейтинг акций обеих компаний был повышен до "outperform" аналитиками Robert W. Baird.

Среди компаний S&P 500 (SPX) и Nasdaq (COMP) лучший результат показали First Solar (FSLR), Netflix (NFLX) и Nvidia Corp. (NVDA).

Также спросом пользовались акции таких представителей энергетического сектора, как Schlumberger (SLB), Baker Hughes (BHI, Fortune 500) и Halliburton (HAL, Fortune 500).

Экономика: По данным Министерства Торговли личные расходы американцев выросли в феврале на 0.7%, превысив прогноз +0.5%. Личные доходы увеличились на 0.3%, оправдав ожидания.

В 14:00 GMT вышли данные по незавершенным сделкам по продаже жилья, которые показали рост на 2.1% м/м до 90.8 в январе.

Корпоративные новости: Акции Marriott International (MAR, Fortune 500) упали на 5% после того, как компания предостерегла, что прибыль в первом квартале оправдает самые слабые прогнозы.

Акции GSI Commerce (GSIC 28.99, +9.61) выросли после того, как eBay (EBAY 30.80, -0.90) сообщил о покупке компании за $29.25 из расчета на акцию. Предложение на 50% превышает пятничную цену закрытия. Вобщем, сделка оценивается в $2.4 млрд. eBay объявил, что сделка будет заключена в третьем квартале и профинансирована как за счет наличного расчета, так и в акциях.

Сопротивление 1:Y82.00 (максимум 15 марта)

Текущая цена: Y81.66

Сопротивление 1: Chf0.9230 (максимум 28 марта)

Текущая цена: Chf0.9150

08:30 Великобритания ВВП итоговый, г/г, IV кв, +1.5% +1.5%

08:30 Великобритания Сальдо платежного баланса, млрд, IV кв, -9.6

12:00 Германия Индекс потребительских цен, предварительно, м/м, Февраль, +0.5% +0.5%

12:00 Германия Индекс потребительских цен, предварительно, г/г, Февраль, +2.1% +2.2%

12:00 Германия Базовое значение индекса потребительских цен, предварительно, г/г, Февраль, +2.2% +2.1%

14:00 США Индикатор уверенности потребителей, Март, 70.4 67.0

23:50 Япония Промышленный выпуск, предварительно, Февраль, +1.3% -0.2%

23:50 Япония Промышленный выпуск, предварительно, г/г, Февраль, +3.5% +3.8%

Закрытие фондовых индексов:

Nikkei -57.60 (-0.6%) 9478.53

Topix (+0.05%) 857.85

DAX -7.73 (-0.11%) 6939

CAC +4.57 (+0.12%) 3977

FTSE-100 +3.73 (+0.06%)

Dow -15.59 (-0.13%) 12205

Nasdaq -12.05 (-0.44%) 2731

S&P500 -2.95 (-0.22%) 1311

Oil -1.45 $103.80

10-Years 3.45%

Фондовый рынок Японии отступил в понедельник после сообщений о том, что с внешней стороны одного из энергоблоков атомной электростанции «Фукусима-1» впервые обнаружена высокорадиоактивная вода.

С момента землетрясения фондовый рынок страны потерял 7.6%, в то время как индекс MSCI снизился всего на 2.5%.

Как сообщили японские официальные лица, вода, излучающая более 1000 миллизивертов в час, вытекает из подземного тоннеля, который ведет наружу из здания второго реактора.

В результате акции оператора АЭС Tokyo Electric Power Co (TEPCO) упали на 17.7%.

Однако, в понедельник утром в Японии был зафиксирован еще один подземный толчок магнитудой 6,5. О жертвах и разрушениях не сообщается.

Однако некоторые аналитики отмечают, что фондовые рынок Японии перепродан, поэтому возможен откат. На данный момент индекс Nikkei находится на 6% ниже 25-дневной МА на 10,061.

Между тем, акции JFE Holdings Inc подорожали на 1.5% после сообщения в ежедневнике Nikkei о том, что подразделение компании JFE Steel Corpувеличит выпуск материалов для создания временного жилища примерно на 70%.

Автопроизводители остаются под давлением, при этом с момента землетрясения акции Nissan Motor упали на 12%, а акции Toyota Motor Corp и Honda Motor – более чем на 8%.

Основные фондовые индексы Европы продемонстрировали рост в понедельник, продолжая ралли минувшей недели.

Акции Alcatel-Lucent SA и Nokia Oyj выросли в цене более чем на 3% после того, как их рейтинги были повышены экспертами Goldman Sachs Group Inc.

Акции Vestas Wind Systems A/S лидировали среди энергетических компаний нового поколения после того, как в результате земельных парламентских выборов в Баден-Вюртемберге и Рейнланд-Пфальце в минувшее воскресенье впервые в немецкой истории премьер-министром одной из федеральных земель может стать представитель партии "зеленых".

Акции Nokia подорожали на 3.6%. Аналитики Goldman Sachs повысили рейтинг акций до «покупать».

Акции Gamesa Corporacion Tecnologica SA выросли в цене на 5.6%, а акции Renewable Energy Corp. ASA – на 4.7%.

Акции Continental AG подорожали на 4% после того, как Schaeffler Group продал 1.8 млрд. евро ($2.5 млрд.) акций с целью сократить свои долги. M.M. Warburg and Bankhaus Metzler продал 29.7 млн. акций по 60 евро за акцию.

Акции InterContinental Hotels Group Plc, между тем, снизились на 3.8% после того, как конкурент Marriott International Inc. заявил, что продажи оправдают лишь пессимистические оценки.

Акции Accor SA подешевели на 3.3%.

Акции Royal Philips Electronics NV откатили на 1.8% после того, как компания опубликовала прогноз, согласно которому убытки в первом квартале составят 100 – 120 млн. евро.

Фондовый рынок США растет четвертую сессию подряд, однако рост был достаточно скромным, поскольку в центре внимания оставались геополитические риски.

Лидерами среди компонентов Dow Jones в понедельник стали AT&T (T, Fortune 500) и Verizon (VZ, Fortune 500). Рейтинг акций обеих компаний был повышен до "outperform" аналитиками Robert W. Baird.

Среди компаний S&P 500 (SPX) и Nasdaq (COMP) лучший результат показали First Solar (FSLR), Netflix (NFLX) и Nvidia Corp. (NVDA).

Также спросом пользовались акции таких представителей энергетического сектора, как Schlumberger (SLB), Baker Hughes (BHI, Fortune 500) и Halliburton (HAL, Fortune 500).

Экономика: По данным Министерства Торговли личные расходы американцев выросли в феврале на 0.7%, превысив прогноз +0.5%. Личные доходы увеличились на 0.3%, оправдав ожидания.

В 14:00 GMT вышли данные по незавершенным сделкам по продаже жилья, которые показали рост на 2.1% м/м до 90.8 в январе.

Корпоративные новости: Акции Marriott International (MAR, Fortune 500) упали на 5% после того, как компания предостерегла, что прибыль в первом квартале оправдает самые слабые прогнозы.

Акции GSI Commerce (GSIC 28.99, +9.61) выросли после того, как eBay (EBAY 30.80, -0.90) сообщил о покупке компании за $29.25 из расчета на акцию. Предложение на 50% превышает пятничную цену закрытия. Вобщем, сделка оценивается в $2.4 млрд. eBay объявил, что сделка будет заключена в третьем квартале и профинансирована как за счет наличного расчета, так и в акциях.

.

© 2000-2026. Все права защищены.

Сайт находится под управлением TeleTrade D.J. LLC 2351 LLC 2022 (Euro House, Richmond Hill Road, Kingstown, VC0100, St. Vincent and the Grenadines).

Информация, представленная на сайте, не является основанием для принятия инвестиционных решений и дана исключительно в ознакомительных целях.

Компания не обслуживает и не предоставляет сервис клиентам, которые являются резидентами US, Канады, Ирана, Йемена и стран внесенных в черный список FATF.

Проведение торговых операций на финансовых рынках с маржинальными финансовыми инструментами открывает широкие возможности и позволяет инвесторам, готовым пойти на риск, получать высокую прибыль. Но при этом несет в себе потенциально высокий уровень риска получения убытков. Поэтому перед началом торговли следует ответственно подойти к решению вопроса о выборе соответствующей инвестиционной стратегии с учетом имеющихся ресурсов.

Использование информации: при полном или частичном использовании материалов сайта ссылка на TeleTrade как источник информации обязательна. Использование материалов в интернете должно сопровождаться гиперссылкой на сайт teletrade.org. Автоматический импорт материалов и информации с сайта запрещен.

По всем вопросам обращайтесь по адресу pr@teletrade.global.