- Аналитика

- Новости и инструменты

- Новости рынков

Новости и прогнозы: фондовый рынок от 23-07-2014

Большинство компонентов индекса DOW упали в цене (20 из 30). Наибольшее падение демонстрирует The Boeing Company (ВА, -2.44%). Лидируют акции The Goldman Sachs Group, Inc. (UNH, +1.13%).

На текущий момент большинство секторов индекса S&P находятся выше нулевой отметки. Самое большое снижение демонстрирует сектор промышленных товаров (-0.4%). Лидируют акции сектора конгломератов (+0.7%).

Европейские фондовые индексы показали умеренное повышение в связи с публикацией корпоративной отчетности и геополитическими факторами. Читать далее

Фондовые индексы США около нуля. Динамику движения индексов сегодня диктуют крупные компании, опубликовавшие свои квартальные отчеты. Так, Apple (AAPL) вырос на 3%, а Boeing (BA) из-за неудовлетворительных квартальных результатов тянет Dow Jones Industrial Average вниз.

Как стало сегодня известно, уверенность потребителей еврозоны понижается второй месяц подряд по июль включительно. Согласно предварительным данным Еврокоммиссии, предварительный индекс потребительской уверенности еврозоны упал до -8,4 пунктов в июле после -7,5 в июне. Экономисты прогнозировали, что данный показатель останется на неизменном уровне. Индекс уверенности по Евросоюзу упал на 1,2 пунктов до -5,5. Уточненные данные будут опубликованы 30 июля наряду с данными по экономическим настроениям.

Стоимость нефти марки West Texas Intermediate сегодня выросла после того, как правительственный отчет показал, что запасы упали в Кушинге, пункте доставки нефтяных контрактов. Brent выросла на фоне усиления вооруженных столкновений на востоке Украины. Данные департамента энергетики об изменении запасов в США за неделю 14-20 июля показали, что запасы нефти снизились на 3,969 млн баррелей до 371,071 млн баррелей.

Большинство компонентов индекса DOW упали в цене (21 из 30). Наибольшее падение демонстрирует The Boeing Company (ВА, -2.57%). Лидируют акции The Goldman Sachs Group, Inc. (UNH, +0.93%).

На текущий момент почти все сектора индекса S&P находятся выше нулевой отметки. Самое большое снижение демонстрирует сектор промышленных товаров (-0.4%). Лидируют акции сектора здравоохранения (+0.4%)

На текущий момент:

Dow 17,073.91 -39.63 -0.23%

Nasdaq 4,469.31 +13.29 +0.30%

S&P 500 1,985.13 +1.60 +0.08%

10 Year Yield 2.46% -0.01 --

Gold $1,305.40 -0.90 -0.07%

Oil $102.75 +0.36 +0.35%

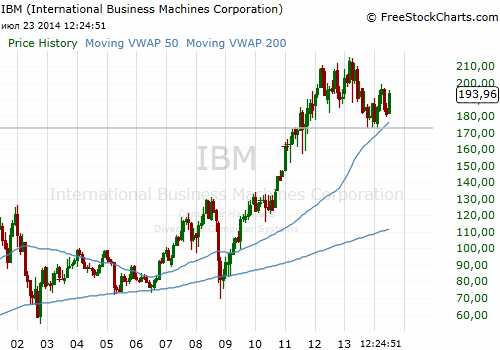

После изучения результатов квартального отчета корпорации International Business Machines Corporation (IBM) оптимизм не лишен смысла. IBM находится в переходном периоде, пытаясь переориентироваться из массового аппаратного бизнеса в более высокомаржинальный бизнес программного обеспечения. Переход IBM еще далек от завершения, но в этом квартале компания показала импульсы в некоторых подразделениях. Тем не менее, блок оборудования продолжает «оказывать сопротивление», и до роста доходов, вероятно, еще далеко, хотя худшее для IBM уже позади.

Во втором квартале IBM заработала $4,32 на акцию и $24,36 млрд дохода от продаж по сравнению с консенсус-прогнозом $4,29 на акцию и $23,23 млрд выручки. Рост дохода впечатлил больше, нежели рост прибыли.

Неудивительно, что сегмент оборудования оказался самым слабым звеном компании IBM со снижением продаж на 11% в годовом исчислении. Однако это было огромным последовательным улучшением, так как в прошлом квартале продажи упали на 23%. Тем не менее, это улучшение произошло из-за того, что второй квартал 2013 года был намного хуже первого. Сегмент хранения информации снизил доходы на 12% из-за возросшей конкуренции и снижения цен. Бизнес по производству микрочипов IBM также снизился на 18%.

Аппаратные блоки показали слабые результаты, но это проблема рынка в целом, поскольку и другие компании - такие, как Cisco (CSCO) и Oracle (ORCL) - сообщили о плохих результатах сегментов аппаратного обеспечения. Т.к. этот сегмент переживает не лучшие времена, IBM делает мудрое стратегическое решение сместить акцент с этого блока и сосредоточиться на облачном хранении информации и сервисных продуктах.

Вместе с тем, IBM на развивающихся рынках продолжает разочаровывать. Выручка в развивающихся странах упала на 7% в годовом исчислении, в то время как экономики стран БРИК снизились на 2%. Продажи IBM в Азиатско-Тихоокеанском регионе упали на 9%, тогда как в Америке - снизились на 1%, а в Европе, на Ближнем Востоке и в Африке наблюдался прирост на 1%. С тех пор, как IBM обвинили в шпионаже, компания столкнулась с проблемами на развивающихся рынках. Выручка в Китае упала на 11% в третьем квартале, хотя это немного лучше, чем в последние кварталы.

Выручка от продаж услуг снизилась на 1%. Программное обеспечение показывает некоторый рост продаж - на 1%, а прибыль до уплаты налогов выросла на 10% благодаря сокращению затрат. Облачные продукты IBM в качестве услуги выросли вдвое в четвертом квартале и должны принести компании около 3% выручки в ближайшие 12 месяцев.

Кроме того, IBM продолжает выкуп акций. Компания приобрела акций на $3,7 млрд в отчетном периоде. Дивиденды будут стоить компании еще $1,1 млрд. Долги IBM растут, чтобы финансировать часть программы выкупа. Компания имеет около $17 млрд долга, поэтому ограничена в принятии решений по инвестированию.

В то время, как худшее снижение доходов IBM, скорее всего, осталось в прошлом, инвесторы ожидают увидеть перспективы роста. Ожидается, что компания сгенерирует $ 15 млрд свободного денежного потока в 2014 году. Хорошей точкой для входа будет уровень $175 - $180.

На текущий момент акции IBM (IBM) котируются по $194.10 (+0,01%)

Доходность 10-и летних облигаций в начале сегодняшней торговой сессии находится на уровне 2.45% (1 б.п.).

Золото $1,307.70 (+0.11%)

Нефть (WTI) $102.54 (+0.15%)

Перед открытием рынка фьючерс S&P находится на уровне 1978.50 (+0.18%), фьючерс NASDAQ вырос на 0.33% до уровня 3963.50.

Внешний фон умеренно позитивный. Азиатские фондовые индексы завершили сессию смешанной динамикой, основные фондовые индексы Европы на текущий момент находятся на положительной территории.

Nikkei 15,328.56 -14.72 -0.10%

Hang Seng 23,971.87 +189.76 +0.80%

Shanghai Composite 2,078.49 +3.01 +0.14%

FTSE 6,796.82 +1.48 +0.02%

CAC 4,389.13 +19.61 +0.45%

DAX 9,782.45 +48.12 +0.49%

Сентябрьские нефтяные фьючерсы Nymex WTI в данный момент котируются по $102.47 за баррель (+0.08%)

Цены на золото торгуются в области $1309.20 за унцию (+0.22%).

Фьючерсы на основные фондовые индексы США на премаркете растут. В центре внимание участников рынка находятся квартальные отчеты ряда компаний, основными с которых являются Boeing (BA), Microsoft (MSFT) и Apple (AAPL).

(компания / тикер / цена / изменение, % / проторгованый объем)

| The Coca-Cola Co | KO | 41.20 | +0.02% | 4.7K |

| Caterpillar Inc | CAT | 110.10 | +0.04% | 0.2K |

| International Business Machines Co... | IBM | 194.21 | +0.06% | 1.3K |

| JPMorgan Chase and Co | JPM | 58.71 | +0.07% | 0.7K |

| General Electric Co | GE | 26.05 | +0.12% | 10.1K |

| Travelers Companies Inc | TRV | 91.80 | +0.19% | 0.5K |

| Verizon Communications Inc | VZ | 51.11 | +0.26% | 4.3K |

| AT&T Inc | T | 36.06 | +0.33% | 1.9K |

| Pfizer Inc | PFE | 30.60 | +0.36% | 6.8K |

| Johnson & Johnson | JNJ | 102.86 | +0.38% | 0.1K |

| Microsoft Corp | MSFT | 45.56 | +1.63% | 611.1K |

| Goldman Sachs | GS | 175.02 | 0.00% | 1.3K |

| Intel Corp | INTC | 34.77 | -0.06% | 4.8K |

| Walt Disney Co | DIS | 86.15 | -0.07% | 0.4K |

| Boeing Co | BA | 129.58 | -0.12% | 133.6K |

| United Technologies Corp | UTX | 110.48 | -0.34% | 1.8K |

| Cisco Systems Inc | CSCO | 25.80 | -0.58% | 34.5K |

| E. I. du Pont de Nemours and Co | DD | 64.50 | -0.69% | 5.4K |

| McDonald's Corp | MCD | 95.45 | -0.85% | 22.8K |

Повышение рейтингов:

Аналитики Wells Fargo понизили рейтинг акций United Tech (UTX) до "на уровне рынка" с "лучше рынка"

Аналитики BofA/Merrill повысили рейтинг акций Microsoft (MSFT) до "нейтрально" с "хуже рынка"

Аналитики Pacific Crest повысили рейтинг акций Microsoft (MSFT) до "лучше рынка" с "на уровне рынка"

Снижение рейтингов:

Аналитики Credit Agricole понизили рейтинг акций McDonald's (MCD) до "хуже рынка" с "лучше рынка"

Аналитики Sterne Agee понизили рейтинг акций McDonald's (MCD) до "нейтрально" с "покупать"

Аналитики Robert W. Baird понизили рейтинг акций McDonald's (MCD) до "нейтрально" с "лучше рынка", целевая стоимость понижена до $98 с $104

Аналитики JP Morgan понизили рейтинг акций DuPont (DD) до "нейтрально" с "лучше рынка"

Прочее:

Аналитики Capital Mkts повысили целевую стоимость акций Apple (AAPL) до $106 с $98

Аналитики RBC Capital Mkts повысили целевую стоимость акций JPMorgan Chase (JPM) до $65 с $64

Согласно предоставленным данным, прибыль компании по итогам 2-го квартала финансового года составила $2.42 в расчете на одну акцию ($2.24 по GAAP) против среднего прогноза аналитиков на уровне $1.99. Выручка выросла на 1,1% г/г до уровня $22.05 против среднего прогноза аналитиков $22.23 млрд.

Компания повысила прогноз по прибыли за полный финансовый год до уровня $7.90-$8.10 в расчете на одну акцию против средних ожиданий аналитиков $7.61. Прогноз по выручке за аналогичный период составляет $87.50-$90.50 млрд против среднего прогноза аналитиков $89.76 млрд.

Акции BA на премаркете выросли до уровня $130.86 (+0.86%).

Согласно опубликованным данным, прибыль компании по итогам 4-го квартала финансового года составила $0.55 в расчете на одну акцию против среднего прогноза аналитиков на уровне $0.60. Выручка выросла на 17,5% г/г до уровня $23.38 млрд против среднего прогноза $22.99 млрд.

Акции MSFT на премаркете выросли до уровня $45.67 (+1.87%).

Европейские фондовые индексы демонстрируют умеренное повышение в связи с публикацией корпоративной отчетности и геополитическими факторами. Фьючерсы на американские фондовые индексы почти не изменились, в то время как азиатские акции выросли.

Инвесторы остаются осторожными после того, как во вторник Европейский Союз пригрозил России более жесткими санкциями по Украине. Министры ЕС договорились о расширении списка лиц и организаций, чьи активы будут заморожены и к которым будут применены визовые санкции. США рассчитывали на более строгие санкции, которые бы подтолкнули Москву к сотрудничеству в международном расследовании крушения авиалайнера изМалайзии.

В то же время, боевые действия в секторе Газа продолжаются. Госсекретарь США Джон Керри призвал ХАМАС к перемирию в конфликте между Израилем и боевиками в секторе Газа.

Небольшое влияние оказал протокол заседания Банка Англии, который показал: члены Комитета, как и ожидалось, единогласно проголосовали за поддержание процентной ставки на прежнем рекордно низком уровне 0.5% и за сохранение текущего размера программы покупки активов £375 млрд. ЦБ предположил, что потенциальная угроза экономическому восстановлению в случае повышения ставок теперь уменьшилась, а ряд представителей MPC отметили, что за последние несколько месяцев расклад факторов в пользу ужесточения стал более сбалансированным. Впрочем, ЦБ не стал упоминать возможные сроки первого повышения ставки, пояснив, что они будут зависеть от поступающих экономических данных. Этот факт и спровоцировал снижение британской валюты. Кроме того, ЦБ упомянул: укрепление фунта может отражать показатели британской экономики в сравнении с другими странами. Экономика продолжает расти скромными темпами, однако некоторые индикаторы предупреждают о возможном замедлении скорости во 2-м полугодии.

Курс акций Daimler AG, третьего по величине мирового производителя автомобилей класса "люкс", вырос на 1,8%, после сообщения, что во втором квартале прибыль до вычета процентов и налогов составила 2,46 млрд. евро, по сравнению с прогнозами на уровне 2,38 млрд. евро.

Акции STMicroelectronics отмечают спад на 3,70%, несмотря на сообщение о первой прибыли за последние 11 кварталов. Компания также заявила, что доходы упали на 8,9% до $1,86 млрд.

Цена бумаг ведущего мирового производителя лакокрасочной продукции Akzo Nobel NV подскочила на 3,9%. Финансовые результаты компании за 2-й квартал оказались лучше прогнозов рынка. Операционная прибыль увеличилась на 10%, до 353 млн евро, при консенсус-прогнозе в 340 млн евро.

Акции Repsol подешевели на 0,2% на фоне сообщений, что испанский нефтяной и газовый гигант рассматривает вариант покупки Talisman Energy, чтобы вложить средства, полученные в качестве компенсации за потерю доли в аргентинской YPF.

Котировки ценных бумаг Deutsche Bank AG упали на 1,1%. По сообщениям The Wall Street Journal, Федеральная резервная система обратила внимание банка на низкое качество отчетности в США.

Стоимость акций Outotec - финского производителя горной техники - подскочила на 9,8%. Британские газеты написали в среду, что компания Wier готова купить Outotec по цене в 12 евро за акцию.

На текущий момент:

FTSE 100 6,821.24 +25.90 +0.38%

CAC 40 4,395.28 +25.76 +0.59%

DAX 9,797.17 +62.84 +0.65%

Согласно обнародованным данным, прибыль компании по итогам 3-го квартала 2014 финансового года выросла на 12,3% и достигла $7.7 млрд, или $1.28 в расчете на одну акцию против среднего прогноза $1.23. За аналогичный квартал прошлого года прибыль была на уровне $1.07.

Выручка за отчетный период составила $37,4 млрд (+6% г/г, прогноз $37,99 млрд).

По итогам сессии четверга акции AAPL выросли до уровня $94,72 (+0,83%).

Основные фондовые индексы Азиатско-Тихоокеанского региона торгуются в плюсе третий день подряд, достигнув шестилетнего максимума, после того как данные по индексу потребительских цен в США показали, что инфляция в июне замедлилась. Сокращения инфляции может подтолкнуть ФРС к повышению процентной ставки.

Акции крупнейшей в мире горнодобывающей компании BHP Billiton Ltd. поднялись в цене на 1,8% после того, как добыча железной руды выросла на 19% в течение трех месяцев, что значительно превысило ожидания аналитиков .

На торгах в Гонконге, акции AAC Technologies Holdings Inc выросли на 1,9% после сообщения компании Apple Inc о значительном увеличении продаж IPhone.

Котировки акций Tokyo Electron Ltd. снизились на 2,5%, после публикации сообщения о предполагаемом слиянии компании с Applied Materials Inc.

На текущий момент:

Nikkei 225 15,344.75 +1.47 +0.01%

Hang Seng 23,909.16 +127.05 +0.53%

Shanghai Composite 2,079.15 +3.67 +0.18%

(индекс/цена закрытия/изменение, пункты/изменение, %)

Nikkei 225 15,343.28 +127.57 +0.84%

Hang Seng 23,782.11 +394.97 +1.69%

Shanghai Composite 2,075.48 +21.00 +1.02%

FTSE 100 6,795.34 +66.90 +0.99%

CAC 40 4,369.52 +64.78 +1.50%

Xetra DAX 9,734.33 +122.28 +1.27%

S&P 500 1,983.53 +9.90 +0.50%

NASDAQ 4,456.02 +31.31 +0.71%

Dow Jones 17,113.54 +61.81 +0.36%

Фондовые индексы США выросли, так как потребительские цены продолжили расти в июне, немного замедлив темпы роста по сравнению с предыдущим месяцем. Читать далее

© 2000-2026. Все права защищены.

Сайт находится под управлением TeleTrade D.J. LLC 2351 LLC 2022 (Euro House, Richmond Hill Road, Kingstown, VC0100, St. Vincent and the Grenadines).

Информация, представленная на сайте, не является основанием для принятия инвестиционных решений и дана исключительно в ознакомительных целях.

Компания не обслуживает и не предоставляет сервис клиентам, которые являются резидентами US, Канады, Ирана, Йемена и стран внесенных в черный список FATF.

Проведение торговых операций на финансовых рынках с маржинальными финансовыми инструментами открывает широкие возможности и позволяет инвесторам, готовым пойти на риск, получать высокую прибыль. Но при этом несет в себе потенциально высокий уровень риска получения убытков. Поэтому перед началом торговли следует ответственно подойти к решению вопроса о выборе соответствующей инвестиционной стратегии с учетом имеющихся ресурсов.

Использование информации: при полном или частичном использовании материалов сайта ссылка на TeleTrade как источник информации обязательна. Использование материалов в интернете должно сопровождаться гиперссылкой на сайт teletrade.org. Автоматический импорт материалов и информации с сайта запрещен.

По всем вопросам обращайтесь по адресу pr@teletrade.global.