- Análisis

- Noticias y herramientas

- Noticias del mercado

Noticias de mercados

Los analistas del MUFG Bank señalan que es poco probable que la tensión sobre el won coreano desaparezca en un horizonte a corto plazo. Prevén que el USD/KRW se sitúe en 1330.0 a finales del primer trimestre del próximo año y en 1270.0 dentro de doce meses.

Declaraciones destacadas:

"El won se apreció el mes pasado por la mejora del sentimiento de riesgo estimulada por la perspectiva de un menor ritmo de subidas de tasas de la Fed. El rendimiento del KRW fue coherente con el índice de referencia KOSPI, que subió más de un 7%, y con las compras netas de inversores extranjeros en acciones coreanas por valor de 2.000 millones de dólares en el mes."

"En cuanto a los datos, la balanza por cuenta corriente de Corea del Sur pasó a tener un superávit de 1.610 millones de dólares en septiembre, tras un déficit de 3.050 millones de dólares en agosto; la tasa de desempleo del país fue menor de lo esperado (2.8% en noviembre frente al 2.9% de Bloomberg); y los continuos esfuerzos por estabilizar su mercado de crédito contribuyeron a impulsar el sentimiento. Dicho esto, sus últimos indicadores económicos siguen apuntando a la debilidad que se avecina. Las exportaciones tempranas de Corea del Sur (primeros 20 días) se contrajeron por tercer mes consecutivo en noviembre, lo que indica el riesgo que corre una parte de la economía que depende del comercio en medio de un debilitamiento de la demanda externa".

"La desaceleración del crecimiento y el posible fortalecimiento del dólar en el próximo trimestre implican un KRW ligeramente más débil. Esperamos que el USD/KRW termine este año en 1.320,0".

Según los analistas de MUFG Bank, es probable que la rupia india se deprecie moderadamente debido al posible fortalecimiento del dólar estadounidense a corto plazo. Prevén que el USD/INR se sitúe en 82.300 para finales del primer trimestre del próximo año y en 80.500 para el tercer trimestre.

Declaraciones destacadas:

"Siguiendo las ganancias de la mayoría de los países emergentes de Asia, el INR avanzó ligeramente el mes pasado junto con una leve ganancia en el mercado de valores de la India, con el índice de referencia BSE Sensex subiendo un 3.2% a 62.858, ya que los extranjeros compraron en noviembre acciones indias por valor de 3.110 millones de dólares. La relajación de los precios del petróleo crudo también ofreció cierto soporte a la moneda".

"Es probable que el Banco de la Reserva de la India (RBI) suba la tasa repo de referencia en 50 puntos básicos en la próxima reunión del 7 de diciembre para seguir conteniendo las presiones inflacionistas. A medida que la inflación se modere más y caiga en el rango objetivo del banco central, el RBI probablemente mantendrá los tipos estables durante un tiempo y cambiará algo de enfoque hacia el crecimiento."

"A corto plazo, vemos que los factores fundamentales, como las subidas de tasas de la Fed, un dólar estadounidense más fuerte, los déficits comerciales y los crecientes déficits fiscales de la India, probablemente pesen sobre el INR, y el factor China también podría aportar volatilidad a los movimientos del USD/INR. El fortalecimiento de la INR probablemente se produzca cuando la Fed pivotee y el dólar estadounidense comience a debilitarse en el segundo trimetre del 2023. Esperamos que el USD/INR termine este año en 82.000, y el próximo en 79.800."

"Probablemente vamos a tener un pico ligeramente más alto de la tasa de política de la Fed, incluso a medida que desaceleramos el ritmo de las subidas de tipos", dijo el viernes el presidente de la Fed de Chicago, Charles Evans, según informó Reuters.

"Estamos en el camino de conseguir unas condiciones financieras adecuadamente restrictivas para bajar la inflación al 2%", señaló Evans y añadió que están bien posicionados para evaluar algunas mejoras muy claras sobre la inflación.

Reacción de los mercados

El Índice del dólar se aferra a una modesta recuperación tras estas declaraciones y subió por última vez un 0.32% en el día fue en 105.05.

- Las nóminas no agrícolas de noviembre en EE.UU. superaron las estimaciones y los salarios aumentaron.

- El dólar recuperó el nivel 105.000, apoyado por el alto rendimiento de los bonos estadounidenses.

- Lowe del RBA: "Las expectativas de inflación de Australia están bien ancladas".

El dólar australiano (AUD) cayó frente al dólar estadounidense (USD) tras la publicación de un informe positivo sobre el empleo en Estados Unidos (EE.UU.), que mostró un aumento de los salarios, lo que presionó a la Reserva Federal (Fed) a tomar medidas. En el momento de redactar este informe, el AUD/USD cotiza en 0.6771 tras haber alcanzado un máximo diario de 0.6832.

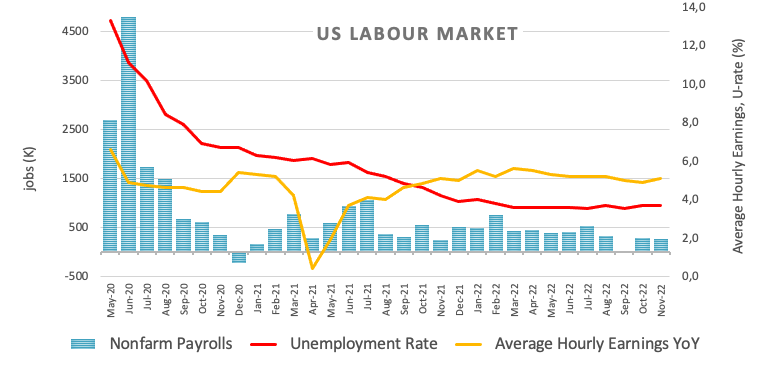

Los datos positivos sobre el empleo en EE.UU. reforzaron al dólar

Los valores estadounidenses cotizan con pérdidas tras el informe sobre las nóminas no agrícolas (NFP) de noviembre. Los datos mostraron que la economía añadió 263.000 nuevos puestos de trabajo, y los de octubre fueron revisados al alza en 284.000 puestos, según el informe del Departamento de Trabajo (DoL). En el mismo comunicado, la tasa de desempleo se mantuvo sin cambios en el 2.7%, mientras que las ganancias medias por hora aumentaron un 5.1% interanual, frente al 4.6% de consenso, reavivando la espiral de inflación salarial, lo que añade más presión a la Fed.

El índice del dólar (DXY), que sigue la evolución del billete verde frente a seis divisas, se recupera y ganó un 0.49%, hasta 105.234, apoyado por los rendimientos del Tesoro estadounidense. El rendimiento de los bonos del Tesoro estadounidense a 10 años sube nueve puntos básicos, hasta el 3.599%.

El jueves, el Instituto de Gestión de Suministros (ISM) reveló que la actividad manufacturera de noviembre en EE.UU. se contrajo a 49.0 desde los 50.2 del mes anterior. Las cifras reavivaron los temores de recesión, ya que el informe mostró que los nuevos pedidos están cayendo, la demanda se ha relajado y el índice de empleo se ha contraído. Por lo tanto, el ánimo de los inversores disminuyó, como lo demuestra que las acciones estadounidenses terminaran la sesión con pérdidas.

Mientras tanto, el presidente de la Reserva Federal , Jerome Powell, abrió la puerta a subidas de tasas de menor cuantía, reforzando la frase de las últimas actas de la reunión, según la cual "una mayoría sustancial de los participantes juzgaron que probablemente pronto sería apropiada una ralentización del ritmo de subida". Con estas observaciones, el AUD/USD alcanzó un nuevo máximo de tres meses, aunque la recuperación se estancó, tras el informe del ISM estadounidense.

Anteriormente, durante la sesión asiática, la agenda económica australiana incluía la publicación de las Ventas Minoristas de octubre, que se redujeron un 0.2% intermensual, frente a una expansión del 0.6%, mientras que los datos sobre la vivienda se mantuvieron en territorio negativo, pero fueron mejores de lo esperado. Asimismo, el gobernador del Banco de la Reserva de Australia (RBA), Philippe Lowe, afirmó que las expectativas de inflación en Australia están "bien ancladas" y añadió que el gasto interno sigue resistiendo en medio de unos tipos de interés más altos, y que la decisión del RBA de moderar las subidas de tipos refleja los retrasos de la política monetaria.

Niveles técnicos clave del AUD/USD

En el último mes se ha producido una fuerte venta masiva del dólar. Los economistas de Nordea esperan que el dólar siga teniendo soporte a corto plazo, sin embargo, el par EUR/USD podría subir el próximo año.

La subida del dólar por el aumento de los riesgos de recesión será breve

"A corto plazo, creemos que el EUR/USD está abocado a un ligero retroceso, más que a una rápida reversión de la tendencia al alza. La clave de nuestro pensamiento es que los riesgos a la baja prevalecen en los mercados financieros, lo que beneficiará al dólar, que es un refugio seguro."

"De cara al futuro, es probable que el USD suba inicialmente en respuesta a los crecientes riesgos de recesión en EE.UU. y Europa, pero no de forma sustancial a menos que acabemos en una recesión severa, algo que no esperamos."

"Esperamos que el USD mantenga su brillo a corto plazo, pero una vez que los inversores se centren en el debilitamiento del crecimiento y su impacto en la inflación, esperamos que el EUR/USD suba desde niveles históricamente bajos este año."

- La libra esterlina cayó en picado hasta 1.2133 una vez que se publicaron las cifras de NFP.

- Las nóminas no agrícolas de noviembre en EE.UU. superaron las estimaciones y los salarios aumentaron.

- Los operadores se centran en el discurso de Charles Evans, de la Fed de Chicago, hacia las 15:00 GMT.

El par GBP/USD se desplomó desde cerca de 1.2290 cerca de 100 puntos tras un informe sobre el mercado laboral de Estados Unidos mejor de lo previsto, lo que sugiere que es necesario un mayor ajuste de los bancos centrales. Sin embargo, tras el informe sobre el empleo en EE.UU., el par GBP/USD está cotizando en torno a 1.2215, después de viajar hacia su mínimo diario de 1.2133, por la reacción del mercado a los datos principales de EE.UU..

Los futuros de la renta variable estadounidense se mantienen a la baja después de que las nóminas no agrícolas de noviembre aumentaran en 263.000, tras una revisión al alza de los 284.000 empleos añadidos en octubre, según informó el Departamento de Trabajo. Profundizando en la información, la Tasa de Desempleo se situó en el 3.7%, mientras que las Ganancias Medias por Hora presionaron al alza la inflación, con un salto del 5.1% interanual, frente al 4.6% de consenso. Dado que los responsables de la Reserva Federal (Fed) coincidieron en que es conveniente moderar el ritmo de las subidas de tipos, sería interesante ver las posturas de los funcionarios de la Fed, encabezados por el presidente de la Fed de Chicago, Charles Evans, cruzando las noticias hacia las 15:00 GMT.

El Índice del Dólar (DXY), indicador del valor del dólar frente a una cesta de seis divisas, tras tocar mínimos en seis meses en torno a 104.377, protagoniza una leve recuperación y recupera la cifra de 105.000, con una subida del 0.32%.

Aparte de esto, el informe del PMI de manufactura del Instituto de Gestión de Suministros (ISM) de noviembre, más débil, informó de signos de contracción de la actividad, lo que agrió el sentimiento, estimulando los flujos hacia la seguridad, excepto para el dólar estadounidense (USD). En cuanto a la inflación, el indicador preferido por la Fed, el Gasto en Consumo Personal (PCE) básico de octubre, subió un 5% interanual, por debajo del 5.2% del mes anterior, en consonancia con las estimaciones.

La ausencia del calendario económico del Reino Unido deja al par GBP/USD a la deriva de la dinámica del dólar estadounidense. El par GBP/USD alcanzó un nuevo máximo de 5 meses en 1.2311, que se logró en un dólar blando después de que el presidente de la Reserva Federal , Jerome Powell, dijera que la moderación en la velocidad de las subidas de tasas era "apropiada" el miércoles.

La agenda económica de EE.UU. contará con la presencia del presidente de la Fed de Chicago, Charles Evans, antes del periodo de bloqueo de la Fed, en la próxima reunión de política monetaria de diciembre.

Niveles técnicos clave del GBP/USD

- El índice rebota desde los mínimos de varios meses tras las NFP.

- La economía estadounidense añadió más puestos de trabajo de los previstos en noviembre.

- Se sigue favoreciendo una subida de tasas de 50 puntos básicos a pesar de la solidez de las nóminas.

El dólar, en términos del índice del USD (DXY), recuperó rápidamente la zona por encima de 105.00 tras otro buen resultado de las nóminas no agrícolas estadounidenses del viernes.

El índice del USD parece estar soportado cerca de 104.40

El índice logra recuperar una fuerte tracción al alza tras las sólidas impresiones de las nóminas de noviembre, que mostraron que tanto la creación de empleo como el crecimiento de los salarios seguían sin mitigarse.

De hecho, la economía estadounidense añadió 263.000 puestos de trabajo durante el mes pasado (frente a los 200.000 esperados) y la tasa de desempleo se mantuvo en el 3.7%, mientras que las ganancias medias por hora aumentaron más de lo esperado, un 0.6% intermensual y un 5.1% respecto al año anterior. La Tasa de Participación, sin embargo, se desinfló ligeramente hasta el 62.1% (desde el 62.2%).

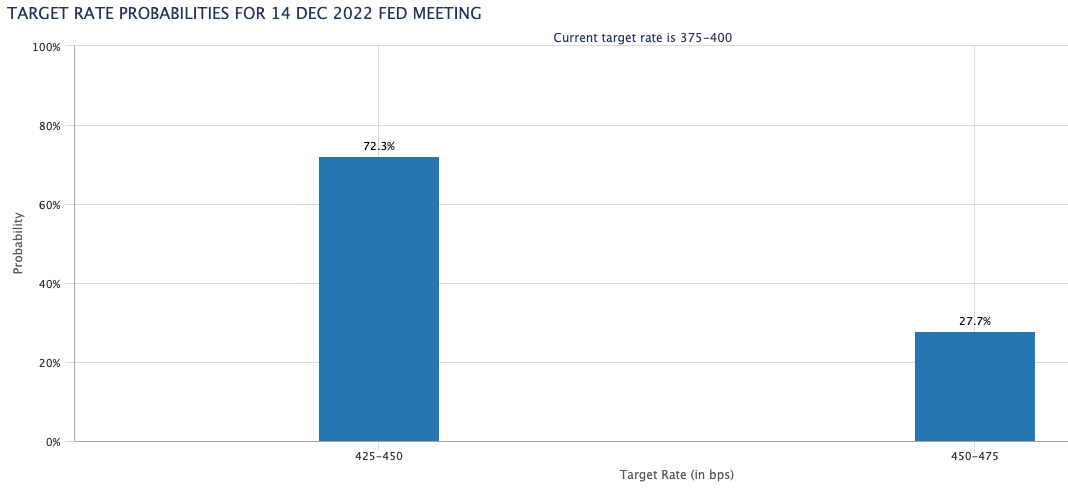

Tras la publicación del informe de empleo, la probabilidad de una subida de tipos de 75 puntos básicos en la próxima reunión de la Fed (14 de diciembre) mejoró hasta casi el 30%, según la herramienta FedWatch de CME Group.

Lo siguiente en la agenda estadounidense es el discurso del presidente de la Reserva Federal de Chicago, Charles Evans (votante en 2023, centrista).

Lo que hay que tener en cuenta en torno al dólar

El dólar parece haber encontrado cierta contención en torno a 104.30 por el momento.

Mientras que el discurso de halcón de la Fed mantiene la narrativa del pivote en el congelador, los próximos resultados en los fundamentos de EE.UU. probablemente jugarán un papel clave en la determinación de las posibilidades de un ritmo más lento del proceso de normalización de la Fed en el corto plazo.

Niveles técnicos

Ahora, el índice gana un 0.58% en 105.33 y se enfrenta a la siguiente barrera alcista en 105.55 (SMA de 200 días), seguida de 107.19 (máximo semanal del 30 de noviembre) y luego 107.99 (máximo semanal del 21 de noviembre). Por otro lado, la quiebre de 104.37 (mínimo semanal del 2 de diciembre) abriría la puerta a 103.41 (mínimo semanal del 16 de junio) y finalmente a 101.29 (mínimo mensual del 30 de mayo).

- El EUR/USD luce ofrecido en la zona de 1.0425/30 tras las NFP.

- Las nóminas no agrícolas de Estados Unidos sorprendieron al alza en noviembre.

- La tasa de desempleo se mantuvo en el 3.7%.

El EUR/USD ha protagonizado una fuerte corrección a la baja tras el dato de empleo de EE.UU., perdiendo cerca de 110 pips hasta caer a 1.0429, nuevo mínimo diario. Posteriormente, el par ha rebotado al alza y se mantiene oscilante alrededor de 1.0465/70.

Las nóminas no agrícolas que mostraron que la economía estadounidense añadió 263.000 puestos de trabajo durante noviembre, superando las estimaciones iniciales de una ganancia de 200.000 empleos. Además, la lectura de octubre también se revisó al alza hasta 284.000 (desde 261.000).

La tasa de desempleo se mantuvo en el 3.7% y la ganancia media por hora, un indicador de la inflación a través de los salarios, aumentó un 0.6% intermensual y un 5.1% respecto al año anterior. Además, la Tasa de Participación se redujo un poco hasta el 62.1% (desde el 62.2).

Qué hay que tener en cuenta en torno al euro

El impulso alcista del EUR/USD se tambaleó ante la cifra de 1.0550, o máximos de varios meses, en medio de un persistente optimismo en el espacio de riesgo y una intensa debilidad del dólar antes de las nóminas estadounidenses.

Mientras tanto, se espera que la divisa europea siga de cerca la dinámica del dólar, el impacto de la crisis energética en la región y la divergencia entre la Fed y el BCE. Además, la revalorización por parte de los mercados de un posible pivote en la política de la Fed sigue siendo, por el momento, el motor exclusivo de la cotización del par.

Volviendo a la zona del euro, la creciente especulación sobre una posible recesión en el bloque surge como un importante viento en contra interno al que se enfrenta el euro en el horizonte a corto plazo.

EUR/USD Niveles técnicos

De momento, el par opera en 1.0465/70 y una ruptura de 1.0365 (SMA de 200 días) tendría como objetivo 1.0330 (mínimo semanal del 28 de noviembre) en camino hacia 1.0222 (mínimo semanal del 21 de noviembre). Al alza, hay un primer obstáculo en 1.0548 (máximo mensual del 2 de diciembre) antes de 1.0614 (máximo semanal del 27 de junio) y, finalmente, 1.0773 (máximo mensual del 27 de junio).

- El dólar sube a lo largo del mercado luego de los datos.

- El yen cae en todos los frentes afectado por suba en rendimientos de bonos del Tesoro.

- USD/JPY sube fuerte desde mínimos en tres meses y medio.

El USD/JPY se disparó tras la publicación del reporte oficial de empleo de noviembre de Estados Unidos que mostró cifras por encima de lo esperado. El par trepó casi 200 pips al pasar desde 134.10 hasta 135.95.

Tras unos minutos, el par opera en torno a 135.50/70, en un contexto de alta volatilidad. El fuerte rebote solo sirve por el momento para borrar las pérdidas del viernes y solo una parte de las del jueves.

Datos mejores a los esperados

El dólar venía con una marcada tendencia bajista en el mercado antes del dato de empleo, afectado por la expectativa de una Reserva Federal menos agresiva. Los datos recientemente publicados favorecieron un rebote, que por el momento luce correctivo.

Las nóminas no agrícolas subieron en 263.000 en noviembre, si bien es el dato más abajo desde abril de 2021, estuvo por encima de lo esperado y muestra que el mercado goza de buena salud. Esto deja lugar para que la Fed siga con su plan de llevar las tasas de interés a terreno restrictivo para hacer frente a la elevada inflación.

Tras el dato, los futuros de Wall Street cayeron en forma significativa y los rendimientos de los bonos del Tesoro saltaron, llevando al yen a desplomarse. El rendimiento del bono a 10 años pasó de 3.50% a 3.64%, antes de moderarse a 3.57%.

El mercado sigue digiriendo lo que dejaron los datos por lo que se esperan horas volátiles por delante.

Niveles técnicos

- Cambio neto en empleo: +10.100, superando apenas los 5.000 esperados.

- Tasa de desempleo cae a 5.1%, contra el 5.3% esperado.

- El loonie cae contra el dólar pero sube contra el resto de sus rivales.

El reporte de empleo de Canadá de noviembre presentó en general cifras que fueron mejores a las esperadas. El cambio neto en el empleo fue positivo en 10.100, siendo que el consenso del mercado era por 5.000. En octubre se habían creado 108.300 trabajos.

Los empleos a tiempo completo subieron en 50.700, mientras que los de tiempo parcial se redujeron en 40.600.

La tasa de desempleo bajó desde 5.2% a 5.1% en noviembre, en contra de la expectativa de un incremento a 5.3%. La tasa de participación laboral pasó de 64.9% a 64.8%.

Los salarios promedio por hora tuvieron una suba anual del 5.4%, lo que está apenas debajo de la lectura de 5.5% de octubre.

En el mismo momento se publicó el reporte de empleo de EE.UU., que mostró datos superiores a lo que esperaba el promedio de las estimaciones de analistas. Esto hizo subir al dólar en todos los frentes, enviando al USD/CAD a superar 1.3500. Pese a la caída contra el dólar, el loonie se fortaleció contra el resto de sus rivales. La moneda canadiense recortó pérdidas semanales frente a monedas como el GBP, AUD y EUR.

El EUR/USD mantiene las ganancias por encima de 1.05. Los economistas de Scotiabank esperan que el par extienda su avance hacia el rango de 1.0650/1.0750.

La tendencia técnica sigue siendo alcista

"El EUR/USD sigue bien soportado cerca de los máximos de la semana y parece bien posicionado para avanzar un poco más al menos a corto plazo, ya que el sentimiento general del USD se debilita."

"Un cierre semanal por encima de 1.0517 (50% de retroceso de la caída de 2022) debería ser suficiente para impulsar las ganancias del EUR en el rango de 1.0650/1.0750".

"Las señales de tendencia se alinean alcistas en los osciladores de corto, medio y largo plazo, lo que debería limitar las correcciones en contra de la tendencia (hacia los maximos1.04) y mantener el molinillo del euro en el camino hacia más ganancias."

- Economía de EE.UU. crea 263.000 puestos de trabajo en noviembre, superando los 200.000 esperados.

- Tasa de desempleo se mantiene en 3.7%

- El dólar salta tras los datos recortando pérdidas semanales.

El reporte oficial de empleo de noviembre de Estados Unidos mostró cifras por encima de las expectativas. Las Nóminas no Agrícolas, que se esperaba aumentaran en 200.000, subieron en 263.000. A su vez, el dato de octubre fue revisado al alza desde 261.000 a 284.000. De todas formas, la lectura de las nóminas de noviembre es la más baja desde abril del año pasado.

La tasa de desempleo se mantuvo en 3.7%, como se esperaba. Mientras que la tasa de participación laboral pasó de 62.2% a 62.1%.

En lo que respecta a los ingresos por hora, estos registraron un avance del 0.6% en noviembre, mayor al 0.3% del consenso del mercado. Con respeto a un año atrás, la suba fue del 5.1%, una aceleración con respecto a los 4.9% de octubre

El dólar venía debilitado antes del reporte de empleo, con varias sesiones de bajas producto de las expectativas de una suavización en el ritmo de las subidas de tasas de interés por parte de la Reserva Federal. Tras los datos, el billete verde recuperó terreno en forma significativa. Las materias primas y Wall Street emprendió un fuerte retroceso.

- El EUR/JPY rompe por debajo de 141.00 y registra nuevos mínimos en tres meses.

- Más bajas apuntarían a la media móvil simple clave de 200 días, justo por encima de 139.00.

El EUR/JPY sigue atrincherado en el territorio negativo y cae a nuevos mínimos de tres meses en la banda de 140.80/75 al final de la semana.

El fuerte retroceso rompió la línea de soporte de cuatro meses y dejó al cruce vulnerable a una caída más profunda. Frente a esto, el siguiente soporte de relevancia se espera en la crítica media móvil simple (SMA) de 200 días, hoy en 139.08.

Se espera que las perspectivas para el EUR/JPY sigan siendo positivas mientras esté por encima de esta región.

EUR/JPY gráfico de día

El vicepresidente del Banco Central Europeo (BCE), Luis de Guindos, dijo el viernes que la desaceleración económica en la Eurozona no será tan profunda como se esperaba hace unas semanas, según informó Reuters.

Comentarios destacados

"Los datos de inflación de noviembre han sido buenas noticias".

"La inflación en la eurozona hacia mediados de 2023 rondará el 7%".

"Las nuevas subidas de tasas de interés dependerán de los próximos datos".

"Estamos viendo que la inflación está empezando a desacelerarse".

Reacción del mercado

El par EUR/USD no mostró ninguna reacción inmediata a estos comentarios y opera en 1.0535, subiendo un 0.14% en el día.

- Mercados en calma en la previa de datos claves.

- El dólar sigue debilitado y las materias primas consolidan ganancias recientes.

- Se viene el reporte de empleo de noviembre de EE.UU., conocido como NFP.

Los futuros de Wall Street están cayendo en forma modesta mientras que las plazas bursátiles europeos oscilan entre ganancias y pérdidas. Hay una calma en los mercados financieros en la previa de datos claves de EE.UU. El dólar continúa cuesta abajo y las materias primas se aferran a la reciente suba.

Leve caída, expectativa en dados de empleo

En Europa el FTSE 100 cae 0.25%, mientras que el DAX sube 0.25%. En términos semanales, salvo pocas excepciones, los principales índices a lo largo del mundo se encaminan a cerrar la semana con ganancias, apoyadas por una Fed menos agresiva y la suavización de las medidas para controlar el COVID en China.

El S&P 500 cerró el jueves con una baja de 0.09% y los futuros el viernes están perdiendo 0.15%. Los del Dow Jones caen 0.15%, y los del Nasdaq 0.24%.

A donde apuntan todas las miradas es al reporte oficial de empleo de Estados Unidos. A las 13:30 GMT se conocerán las cifras que tienen un gran potencial para mover al mercado e influenciar en las expectativas de política monetaria de la Reserva Federal.

El consenso del mercado es por un incremento en las nóminas no agrícolas de 200.000 y que la tasa de desempleo se mantenga en 3.7%. El dato de 200.000 sería el más bajo en dos años, pero aún así podría tener implicancias positivas sobre el estado de la economía.

Además del dato, Thomas Barkin y Charles Evans, miembros del FOMC, expondrán en público. En Canadá también se publicará el reporte de empleo de noviembre. Entre las empresas que presentarán resultados el viernes están Cracker Barrel, Prospect Capital y Canadian Western Bank.

Se mantiene el modo

El dólar sigue debilitado y las materias primas convalidan las recientes ganancias. La expectativa de una Reserva Federal menos agresiva, tras discursos de varios funcionarios del banco central, incluyendo a Powell, sigue siendo el factor determinante para que las materias primas continúen subiendo o se aferren a las ganancias recientes y para que el dólar siga debilitado. La pausa actual de consolidación puede encontrar fin con el reporte de empleo de EE.UU.

El yen sigue estando entre las monedas de mejor desempeño, con una alta correlación con los rendimientos de los bonos del Tesoro y no así con los mercados de renta variable. El USD/JPY llegó a estar por debajo de 134.00, en nuevos mínimos desde mediados de agosto.

El Banco de Japón (BoJ) anunció que intervino en el mercado bursátil comprando ETFs por primera vez en seis meses. A su vez, el miembro de la junta de gobierno del banco central, Naoki Tamura, pidió una revisión a las políticas del banco central. Esto no se espera que tenga influencia sobre el BoJ en el corto plazo, pero posiblemente si para la segunda mitad del año próximo cuando haya cambio de autoridades.

Otra de las monedas que se destaca en estos momento es la libra esterlina, que no solo avanza frente al dólar sino también contra el euro. El EUR/GBP llegó a 0.8550, el mínimo en tres meses.

El oro sigue en zona de máximos en meses en torno a1800$, mientras que la plata retrocede luego de haberse acercado a 23.00$.

Las criptomonedas también conservan parte de la reciente recuperación. Bitcoin opera en la zona de 17.000$, mientras que Ethereum apenas debajo de 1.300$.

Los precios del petróleo no registran variaciones significativas. Tras alcanzar máximos en semanas el jueves, emprendieron una corrección que se extendió hasta la reciente sesión europea. El barril de WTI se mantiene en el área de 81.50$. Las autoridades de la Unión Europea le pidió a sus miembros que ponan un precio máximo al petróleo ruso en 60$. En la tarde americana se publicará el dato de plataformas petróliferas de Baker Hughes.

Niveles técnicos

El EUR/USD ha cerrado por encima de 1.0500 por primera vez desde junio. Los economistas de ING señalan que el par podría probar el nivel de 1.0600.

Ignorando algunas señales de alarma

"Los movimientos del EUR/USD sólo deberían estar en función de la reacción del mercado a las nóminas estadounidenses de hoy. Existe un riesgo no despreciable de que exploremos los 1.0600, ya que el par no tiene niveles de resistencia claros hasta los 1.0780, máximos de seis meses. Sin embargo, tenemos la sensación de que los mercados están ignorando al menos una señal de alarma para el euro."

"Los contratos de TTF cotizan ahora en máximos de un mes y es posible que se produzca una mayor volatilidad al alza a corto plazo, ya que se espera una caída de las temperaturas en el norte de Europa. Una recuperación significativa de los precios del gas probablemente haría insostenible la reciente recuperación del EUR/USD."

El EUR/USD está extendiendo su rebote. Según informan los economistas de Société Générale, el par podría registrar mayores ganancias si supera la zona de 1.0630/1.0690.

Los niveles gráficos de 1.0000/0.9930 deberían ser un soporte importante

"Se espera una prueba de las proyecciones en 1.0630/1.0690, que es también el mínimo de marzo de 2020 y la línea de tendencia descendente que conecta los máximos de junio de 2021 y febrero de 2022. Es probable que actúe como zona de resistencia provisional. En caso de que el movimiento alcista flaquee cerca de este obstáculo, se espera que se materialice un retroceso a corto plazo."

"Los niveles gráficos de 1.0000/0.9930 deberían ser una zona de soporte importante. Si no se defiende esta región, se podría renovar el impulso a la baja."

- Se viene el reporte de empleo de noviembre de EE.UU.

- El dólar mantiene intacto el tono débil, en mínimos en meses.

- EUR/USD firme sobre 1.0500, se despega de la media de 200 días.

El EUR/USD está subiendo en forma modesta el viernes, aferrándose a importantes ganancias semanales y consolidándose bien por encima de la media de 200 días y de 1.0500. El dólar sigue debilitado antes de datos claves.

Datos importantes por delante

En la Eurozona se conoció una baja del 2.9% del Índice de Precios de Producción en octubre, una baja mayor a la esperada del 2%. La tasa anual pasó de 41.9% a 30.8%. El dato refleja una deceleración en la inflación, pero no modifica la expectativa de más subas en las tasas de interés por parte del Banco Central Europeo.

En EE.UU., a las 13:30 GMT se publicará el reporte de empleo. El consenso del mercado es por un incremento en las nóminas no agrícolas de 200.000 y que la tasa de desempleo permanezca en 3.7%.

Las cifras del mercado laboral podrán tener un gran impacto, a través de la influencia en las expectativas de la política monetaria de la Reserva Federal en el mediano plazo. Para diciembre, se espera una suba de 50 puntos básicos, lo que implica una baja con respecto a las subas anteriores de 75 puntos.

Las señales de una suavización en la política de la Fed ha estado por detrás de la reciente debilidad del dólar. El Índice del Dólar (DXY) está cayendo por tercer día seguido y opera en mínimo desde fines de junio. Por su parte, los rendimientos de los bonos del Tesoro también siguen retrocediendo, presionando más abajo al billete verde.

Panorama

El EUR/USD subió hasta 1.0544 horas atrás, alcanzando el nivel más elevado desde el 28 de junio. Luego retrocedió pero se mantuvo sobre 1.0500 y bien alejado de la media de 200 días. En caso de superar 1.0550, la siguiente resistencia se ubica en 1.0580.

El panorama de corto y mediano plazo sigue alcista. En caso de darse correcciones los soportes se ven en 1.0500 y luego en 1.0450 y 1.0395. Una baja debajo de este último aliviaría el tono alcista.

Niveles técnicos

El GBP/USD ha entrado en una fase de consolidación en torno a 1.2250. Los economistas de ING esperan que el par se desplome hacia 1.1500 a finales de año.

¿El GBP/USD se acerca a un máximo?

"Las nóminas no agrícolas de EE.UU. podrían no invertir la tendencia bajista del dólar y el GBP/USD podría encontrar un poco más de soporte en torno a 1.2300-1.2350".

"Sin embargo, el GBP/USD no está teniendo en cuenta las implicaciones negativas del rebote de los precios del gas y la debilidad de los fundamentos económicos. Un movimiento a 1.1500 en torno a finales de año parece apropiado en nuestra opinión."

- El AUD/USD gana algo de tracción positiva por cuarto día consecutivo en medio de una venta sostenida en torno al USD.

- El giro moderado de la Fed sigue arrastrando los rendimientos de los bonos estadounidenses a la baja y pesa sobre el dólar.

- Un tono de riesgo más suave parece pesar sobre el AUD sensible al riesgo antes del NFPde EE.UU.

El par AUD/USD invierte una caída intradía hasta niveles inferiores a 0.6800 y se vuelve positivo por cuarto día consecutivo el viernes. La constante subida intradía se extiende a lo largo de la primera mitad de la sesión europea y eleva al par hasta la zona de 0.6835, acercándose de nuevo al nivel más alto desde el 13 de septiembre tocado el jueves.

La venta del dólar estadounidense se mantiene en medio de las crecientes expectativas de un endurecimiento menos agresivo de la política monetaria de la Fed, lo que a su vez actúa como un viento de cola para el par AUD/USD. Los comentarios de tono moderado del presidente de la Fed, Jerome Powell, junto con las señales de relajación de las presiones inflacionistas, reafirmaron las expectativas de que el banco central estadounidense ralentizará el ciclo de subida de tasas. Esto se desprende del retroceso de los rendimientos de los bonos del Tesoro de EE.UU. y sigue pesando sobre el dólar.

Además, las esperanzas de un mayor estímulo por parte de China y la relajación de las estrictas restricciones del COVID-19 en la segunda economía más grande del mundo ofrecen un soporte adicional al dólar australiano. Dicho esto, el sentimiento cauteloso del mercado podría actuar como un viento en contra para las divisas percibidas como más arriesgadas y limitar a cualquier ganancia adicional para el par AUD/USD. Los inversores también parecen reacios a abrir posiciones agresivas antes de la publicación de los datos mensuales sobre el empleo en Estados Unidos.

El popularmente conocido informe NFP se publicará más tarde durante la sesión americana y proporcionará nuevos datos sobre el mercado laboral estadounidense. Esto podría influir en las perspectivas de la política de la Fed e impulsar la demanda del dólar antes de la próxima reunión del FOMC del 13 y 14 de diciembre. Aparte de esto, el sentimiento de riesgo del mercado en general debería dar cierto impulso al par AUD/USD. No obstante, el par parece dispuesto a registrar ganancias por segunda semana consecutiva.

AUD/USD niveles técnicos

- El NZD/USD gana tracción por cuarto día consecutivo en medio de la tendencia de venta en torno al USD.

- El cambio moderado de la Fed mantiene los rendimientos de los bonos estadounidenses bajo presión y pesa sobre el dólar.

- El sentimiento cauteloso del mercado podría limitar al NZD, sensible al riesgo, antes del informe del NFP de EE.UU.

El par NZD/USD atrae nuevas compras el viernes y mantiene su tono alcista durante la sesión europea. Esto marca el cuarto día consecutivo de movimiento positivo y eleva al par cerca del nivel más alto desde mediados de agosto tocado el jueves. Los alcistas esperan ahora una fuerza sostenida más allá del nivel de 0.6400 en medio del sesgo vendedor predominante en torno al dólar.

El índice del dólar, que mide el rendimiento del dólar frente a una cesta de divisas, se debilita cerca de un mínimo de varios meses en medio de las recientes señales moderadas de los funcionarios de la Reserva Federal. De hecho, el presidente de la Fed, Jerome Powell, envió el miércoles un claro mensaje de que el banco central de EE.UU. suavizará su postura y dijo que era el momento de ralentizar el ritmo de las subidas de los tipos de interés. Aparte de esto, los signos de relajación de la presión inflacionista y la atonía de los rendimientos de los bonos del Tesoro de EE.UU. siguen pesando sobre el dólar.

El jueves, la Oficina de Análisis Económico de EE.UU. informó de que el índice de precios de los gastos de consumo personal (PCE) se desaceleró hasta el 6% interanual en octubre, desde el 6.3% anterior. Además, el índice de precios PCE subyacente, el indicador de inflación preferido por la Fed, bajó al 5% desde el 5.2% previsto. Los datos más flojos arrastraron el rendimiento del bono de referencia a 10 años del gobierno estadounidense a un mínimo de casi dos meses. No obstante, la cautela podría limitar las pérdidas del USD de refugio seguro, y limitar al NZD, que es sensible al riesgo.

Además, los operadores también parecen reacios a abrir posiciones agresivas y prefieren mantenerse al margen antes de que se conozcan los datos mensuales sobre el empleo en EE.UU. El popularmente conocido informe NFP, que se publicará más tarde durante la sesión americana, influirá en la dinámica de precios del dólar a corto plazo. Además, el sentimiento de riesgo más amplio debería dar un nuevo impulso al par NZD/USD. Dicho esto, el par sigue en camino de registrar ganancias por séptima semana consecutiva.

NZD/USD niveles técnicos

La continuación del impulso alcista podría elevar al GBP/USD hasta la zona de 1.2400 a corto plazo, según sugieren el economista Lee Sue Ann y el estratega de Mercados Quek Ser Leang de UOB Group.

Comentarios destacados

Vista de 24 horas: "Aunque nuestra opinión de que lel GBP/USD se fortaleciera ayer era correcta, no esperábamos la forma en que saltó hasta un máximo de 1.2311 (opinábamos que podría no ser capaz de mantenerse por encima de 1.2120). Hoy, vemos espacio para otro movimiento al alza del GBP/USD hasta 1.2350 antes de que aumente el riesgo de un retroceso. La fuerte recuperación de los dos últimos días parece estar sobredimensionada y es poco probable que el GBP/USD rompa la siguiente resistencia en 1.2400. A la baja, una ruptura de 1.2185 (el soporte menor está en 1.2225) indicaría que la recuperación del GBP/USD está lista para tomarse un respiro".

Próximas 1-3 semanas: "Indicamos ayer (1 de diciembre, GBP/USD en 1.2070) que "es probable que el GBP/USD siga fortaleciéndose, pero para mantener el impulso, tiene que romper 1.2155 en los próximos 1 o 2 días". El GBP/USD no sólo ha superado 1.2155, sino también un par de niveles de resistencia, ya que ha alcanzado un máximo de 1.2311. El impulso alcista es, sin duda, muy fuerte, y es probable que el GBP/USD siga avanzando. El siguiente nivel a vigilar es 1.2400. A la baja, una ruptura de 1.2130 (el "soporte fuerte" estaba ayer en 1.1960) indicaría que la fuerte presión alcista actual ha cedido."

El Gobernador del Banco de la Reserva de Australia (RBA) , Philip Lowe, ha participado en una mesa redonda titulada "Dinámica del crecimiento y la inflación" en la Conferencia del 80º Aniversario del Banco de Tailandia, en Bangkok.

Declaraciones destacadas

Las expectativas de inflación de Australia siguen bien ancladas.

El gasto interno ha resistido hasta ahora a la subida de los tipos de interés.

La decisión del RBA de reducir los tipos de interés refleja los retrasos de la política monetaria.

Es muy probable que los desfases de la política sean más largos en este ciclo.

Nuestro objetivo es frenar la inflación sin afectar demasiado a la economía.

Los bancos centrales se enfrentarán a una variación mucho mayor de la inflación.

Deben demostrar al público que el IPC volverá al objetivo.

Según Lee Sue Ann, economista del Grupo UOB, y Quek Ser Leang, estratega de Mercados, el EUR/USD tiene como objetivo el nivel de 1.0620 en las próximas semanas.

Comentarios destacados

Vista de 24 horas: "Ayer destacamos que "no se descarta una mayor fortaleza del EUR/USD, pero es poco probable que la resistencia principal en 1.0500 se haga notar hoy". El avance previsto superó nuestras expectativas y el EUR/USD alcanzó un máximo de 1.0533. Aunque el par podría seguir avanzando y romper la resistencia principal en 1.0550, es probable que la siguiente resistencia en 1.0620 esté fuera de alcance hoy. El soporte está en 1.0490, seguido de 1.0460".

Próximas 1 a 3 semanas: "Nos pusimos positivos en el EUR/USD ayer (1 de diciembre, EUR/USD en 1.0420), pero opinamos que "la sólida resistencia de 1.0500 podría no ser fácil de romper". Anticipamos el rápido ritmo de avance, mientras el EUR/USD sigue subiendo por segundo día consecutivo y ha superado 1.0500 (el máximo ha sido 1.0533). Aunque está profundamente sobrecomprado, la recuperación no da señales de frenarse y el riesgo sigue siendo al alza. El siguiente nivel en el que hay que centrarse es en 1.0620, seguido de 1.0690. El riesgo al alza estará intacto mientras el EUR/USD no se mueva por debajo de 1.0420 (el nivel de "soporte fuerte" estaba ayer en 1.0330)."

El Gobernadordel Banco de Japón, Haruhiko Kuroda, ha ofrecido una rueda de prensa sobre la política monetaria en Tokio.

Declaraciones destacadas

Se ha observado una desaceleración económica mundial y se espera que la inflación de Japón se desacelere a partir de 2023.

Como han demostrado las recientes turbulencias del mercado en el Reino Unido, la reacción de los participantes del mercado a las decisiones y anuncios de política monetaria podría afectar significativamente a los precios de los activos.

El riesgo de una pérdida repentina de confianza y de una crisis en Asia no parece ser significativo en este momento, pero los responsables políticos no deben ser complacientes.

Los responsables políticos de la ASEAN+3 deben estar atentos a los riesgos y ofrecer una comunicación clara, suficiente y oportuna para evitar resultados no deseados.

La actividad económica podría verse aún más perjudicada, especialmente en la zona euro, en función de los precios de las materias primas y de la evolución de la situación en torno a Ucrania.

El Banco de la Reserva de Australia aplicará otra modesta subida de tipos de interés de 25 puntos básicos el 6 de diciembre, hasta el 3.10%, la tercera consecutiva tras una sucesión de movimientos de medio punto, según los 30 economistas encuestados por Reuters.

Conclusiones adicionales

Se prevé que el RBA suba las tasas en otros 50 puntos básicos a finales del segundo trimestre del año que viene, según la mediana de las previsiones, lo que llevaría la tasa terminal al 3.60%. Estas expectativas no cambiaron con respecto a la encuesta de noviembre.

Sin embargo, no hubo una mayoría clara entre los economistas sobre el movimiento de tasas del banco central más allá de la reunión de diciembre.

Mientras que 12 de 30 economistas esperaban que la tasa de efectivo subiera 50 puntos básicos en el primer trimestre de 2023, 11 dijeron 25 puntos básicos, uno dijo 40 puntos básicos y seis no esperaban ningún cambio.

Para el siguiente trimestre, 15 de 29 ven las tasas en el 3.60% o más, los otros 14 dijeron que serían más bajas y algunos vieron el pico tan bajo como el 3.10%.

©2000-2026. Todos los derechos reservados.

El sitio es administrado por Teletrade D.J. LLC 2351 LLC 2022 (Euro House, Richmond Hill Road, Kingstown, VC0100, St. Vincent and the Grenadines).

La información presentada en el sitio, no es una base para tomar decisiones de inversión y es proporcionada sólo con fines informativos.

La empresa no atiende ni presta servicio a clientes residentes en Estados Unidos, Canadá y los países incluidos en la lista negra del FATF.

La realización de operaciones comerciales en los mercados financieros con instrumentos financieros de margen, abre grandes oportunidades y permite a los inversores que estén dispuestos a correr riesgos a obtener altos rendimientos, pero al mismo tiempo conlleva un nivel de riesgo de pérdidas potencialmente alto. Por lo tanto, antes de comenzar a comercializar, se debe tomar de manera responsable a la cuestión de elegir la estrategia de inversión correspondiente, teniendo en cuenta los recursos disponibles.

Uso de información: al usar completamente o parcialmente los materiales del sitio, el enlace a TeleTrade como fuente de información es obligatorio. El uso de materiales en Internet debe ir acompañado de un hipervínculo al sitio teletrade.org. Importación automática de materiales e información del sitio está prohibida.

Para cualquier duda o pregunta, póngase en contacto con pr@teletrade.global.