- Análisis

- Noticias y herramientas

- Noticias del mercado

Noticias de mercados

- El USD/THB descendió a 36.20 el jueves con fuertes pérdidas durante la sesión europea.

- Se revelan señales de desaceleración económica en EE.UU., ya que las Solicitudes Iniciales de Desempleo superaron las expectativas y la encuesta manufacturera de la Fed de Filadelfia resultó débil.

- Dados los débiles datos económicos de EE.UU., ha aumentado la probabilidad de que la Fed recorte tasas más pronto que tarde.

El par USD/THB se negocia a la baja el jueves con pérdidas del 0.35% alrededor de 36.20. Las débiles solicitudes iniciales de desempleo y una reducción en la encuesta manufacturera de la Fed de Filadelfia tras el Índice de Precios al Consumidor (IPC) más bajo de lo esperado parecen estar impulsando la caída del USD ante las crecientes apuestas moderadas sobre la Reserva Federal (Fed).

Las Solicitudes Iniciales de Desempleo para la semana que terminó el 3 de mayo alcanzaron un máximo de 222.000, superando las previsiones y marcando una revisión al alza de las cifras de la semana anterior que se situaron en 232.000. La continua debilidad económica puede aumentar la presión sobre la Reserva Federal (Fed) para que recorte las tasas antes. Sin embargo, los mercados continúan viendo el inicio de la flexibilización en septiembre, pero si los datos siguen superando las expectativas, la Fed podría considerar un recorte en julio.

Análisis técnico del USD/THB

En el gráfico diario, el RSI muestra una disminución desde territorio positivo a negativo en la última sesión, acercándose ahora a condiciones de sobreventa. Esto indica que actualmente los vendedores dominan el mercado. Concurrentemente, el histograma de la convergencia divergencia de medias móviles (MACD) detalla barras rojas crecientes, indicativo de un aumento del impulso negativo.

La posición del par USD/THB en relación con sus medias móviles simples (SMAs), muestra que está posicionado por debajo de la media de 20 días pero por encima de las medias de 100 y 200 días. Esto sugiere que, aunque la perspectiva a corto plazo es negativa, la perspectiva a medio y largo plazo sigue siendo positiva, siempre y cuando los compradores defiendan estos niveles.

Gráfico diario del USD/THB

- Dow Jones alcanza un nuevo máximo histórico el jueves.

- El calendario de datos sigue siendo escaso, las palabras de la Fed dominan el ciclo de noticias.

- A pesar de las ofertas récord, las ganancias del Dow Jones siguen siendo escasas.

El Promedio Industrial Dow Jones (DJIA) superó el nivel de precio importante de 40.000 el jueves mientras las acciones suben en medio de un calendario de datos escaso. Los índices bursátiles alcanzaron nuevos máximos históricos después de que un informe de inflación de mitad de semana en EE. UU. mostrara que el crecimiento de los precios continúa enfriándose, despertando nuevas esperanzas de recortes de tasas por parte de la Reserva Federal (Fed).

A pesar de las cifras de inflación general que muestran una desaceleración, los funcionarios de la Fed continúan manejando las expectativas con cautela, destacando la postura neutral del banco central hasta que los datos confirmen aún más que las políticas actuales están funcionando para aliviar la inflación. Los inversores están vacilando mientras las palabras de la Fed afectan el sentimiento de riesgo, sin embargo, los mercados de tasas aún valoran en un 70% las probabilidades de al menos un recorte de un cuarto de punto por parte de la Fed en septiembre según la herramienta FedWatch del CME.

Noticias del Dow Jones

Casi un tercio de los valores constituyentes del Dow Jones están en rojo el jueves, limitando las ganancias generales para el principal índice de acciones. Caterpillar Inc. (CAT) ha bajado un -2.7%, perdiendo casi diez puntos y cayendo a 350.35$ por acción. A pesar de las caídas a corto plazo, las acciones de Caterpillar han estado en auge, duplicando su valor desde que el Dow Jones cruzó por primera vez los 30.000 a finales de 2022.

En el lado positivo, Walmart Inc. (WMT) se disparó casi un 7% el jueves, ganando 4.12 puntos para cotizar cerca de 64.00$ por acción. Walmart se disparó después de superar las previsiones de ganancias y ingresos trimestrales mientras el gigante del comercio desafía a Amazon como minorista en línea después de que las ventas de comercio electrónico de Walmart crecieran un 22% en EE. UU.

Perspectiva técnica del Dow Jones

El Dow Jones rompió hacia el norte de 40,000.00 el jueves, alcanzando un nuevo máximo histórico de 40,042.54 antes de que los inversores retrocedieran a mitad de la sesión del mercado estadounidense. El DJIA ha retrocedido a la región de 39,900.00, pero la presión de compra sigue cerca de la superficie.

A pesar de la vacilación posterior al pico del jueves, el DJIA sigue firmemente alcista, habiendo cerrado al alza en todas menos una de las últimas diez sesiones de negociación consecutivas. El Dow Jones ha subido un 6.65% de mínimo a máximo en 2024, y cotiza bien por encima del Promedio Móvil Exponencial (EMA) de 200 días en 37.020,70.

Gráfico de cinco minutos del Dow Jones

Gráfico diario del Dow Jones

El Dow Jones FAQs

El Dow Jones Industrial Average, uno de los índices bursátiles más antiguos del mundo, se compone de los 30 valores más negociados en Estados Unidos. El índice está ponderado por el precio en lugar de por la capitalización. Se calcula sumando los precios de los valores que lo componen y dividiéndolos por un factor, actualmente 0.152. El índice fue fundado por Charles Dow, fundador también del Wall Street Journal. En los últimos años ha sido criticado por no ser suficientemente representativo, ya que sólo sigue a 30 empresas, a diferencia de índices más amplios como el S& P 500.

Son muchos los factores que impulsan el índice Dow Jones Industrial Average (DJIA). El principal es el rendimiento agregado de las empresas que lo componen, revelado en los informes trimestrales de beneficios empresariales. Los datos macroeconómicos estadounidenses y mundiales también contribuyen, ya que influyen en la confianza de los inversores. El nivel de los tipos de interés, fijado por la Reserva Federal (Fed), también influye en el DJIA, ya que afecta al coste del crédito, del que dependen en gran medida muchas empresas. Por lo tanto, la inflación puede ser un factor determinante, así como otros parámetros que influyen en las decisiones de la Reserva Federal.

La Teoría de Dow es un método para identificar la tendencia principal del mercado bursátil desarrollado por Charles Dow. Un paso clave es comparar la dirección del Dow Jones Industrial Average (DJIA) y el Dow Jones Transportation Average(DJTA) y sólo seguir las tendencias en las que ambos se mueven en la misma dirección. El volumen es un criterio de confirmación. La teoría utiliza elementos del análisis de máximos y mínimos. La teoría de Dow plantea tres fases de la tendencia: acumulación, cuando el dinero inteligente empieza a comprar o vender; participación del público, cuando el público en general se une a la tendencia; y distribución, cuando el dinero inteligente abandona la tendencia.

Hay varias formas de operar con el DJIA. Una de ellas es utilizar ETF que permiten a los inversores negociar el DJIA como un único valor, en lugar de tener que comprar acciones de las 30 empresas que lo componen. Un ejemplo destacado es el SPDR Dow Jones Industrial Average ETF (DIA). Los contratos de futuros sobre el DJIA permiten a los operadores especular sobre el valor futuro del índice y las opciones proporcionan el derecho, pero no la obligación, de comprar o vender el índice a un precio predeterminado en el futuro. Los fondos de inversión permiten a los inversores comprar una parte de una cartera diversificada de valores del DJIA, lo que proporciona una exposición al índice global.

- El USD/NOK cotiza al alza un 0.30%, operando en 10.69 durante la sesión del jueves.

- Un aumento sorpresivo en las solicitudes iniciales de desempleo sugiere una desaceleración de la economía estadounidense, lo que afecta al USD.

- Los mercados están valorando recortes de tasas de interés más tempranos por parte de la Fed tras el reciente informe suave del IPC.

El jueves, el USD/NOK cotizó al alza a pesar de los datos en curso, incluido el Índice de Precios al Consumidor (IPC) de abril informado el miércoles, que resultó más suave de lo esperado. Los datos más suaves están haciendo que los mercados piensen que la Reserva Federal (Fed) podría considerar recortes de tasas antes de lo anticipado. Por ahora, el mejor escenario para los mercados sigue siendo un primer recorte en septiembre.

La economía estadounidense insinúa una posible desaceleración, reflejada por el aumento inesperado en las solicitudes iniciales de desempleo y la caída en la encuesta manufacturera de la Fed de Filadelfia, llevando a los mercados a creer que la Reserva Federal podría introducir recortes de tasas más pronto, generando presión a la baja sobre el USD. Las solicitudes iniciales de desempleo semanales para la semana observaron un aumento a 222.000, superando las predicciones, y mostrando una revisión al alza a 232.000 para los datos de la semana anterior. La encuesta manufacturera de la Fed de Filadelfia para mayo mostró una caída a 4.5, decepcionando las expectativas del mercado.

Análisis técnico del USD/NOK

En el gráfico diario, el RSI del USD/NOK sugiere un momento negativo, señalado por una posición consistente del par por debajo de la marca de 50. A pesar de la tendencia negativa, el valor del RSI en la sesión más reciente insinúa una posible relajación, subiendo a aproximadamente 41 desde un mínimo cercano a la sobreventa de 39.

Gráfico diario del USD/NOK

- El S&P 500 se mantiene ligeramente bajista en espera de los discursos de los miembros de la FED.

- Las peticiones semanales de subsidio por desempleo de Estados Unidos han descendido en 10.000 durante la semana del 10 de mayo.

El S&P 500 ha registrado un nuevo máximo histórico en 5.323 en la sesión americana, el cual ha sido rechazado y ha alcanzado un mínimo en 5.302. Actualmente, se mantiene oscilando alrededor de 5.305.

Los inversores mantienen su atención en los datos económicos y en los miembros de la FED

El Índice manufacturero de la FED de Philadelphia ha caído a 4.5 desde los 15.5 puntos de abril. Las peticiones semanales de subsidio por desempleo descendieron a 222.000 desde 232.000 publicado el 9 de mayo. Se esperan los discursos de Loretta J. Mester, directora ejecutiva de la Reserva Federal de Cleveland y Raphael W. Bostic, presidente de la Reserva Federal de Atlanta.

Niveles técnicos en el S&P 500

El S&P 500 ha formado una resistencia en el corto plazo en 5.318, dado por los puntos pivote. El soporte más cercano lo observamos en 5.390, en confluencia con la extensión del 1.618% de Fibonacci. El siguiente soporte lo encontramos en 5.275, máximo de la sesión del 15 de mayo.

Gráfico de 5 minutos S&P 500

- GBP/USD retrocede desde máximos semanales, baja un 0.25%, tras probar 1.2700.

- El impulso sigue siendo alcista, con potencial para probar 1.2803 y el máximo del año hasta la fecha en 1.2893.

- Una retracción adicional podría desafiar el soporte en 1.2634/31 y la SMA de 50 días en 1.2594.

La Libra esterlina borró las ganancias del miércoles frente al Dólar estadounidense mientras los inversores impulsaban al principal a nuevos máximos semanales por la evolución de la desinflación en Estados Unidos (EE.UU.). Aunque los inversores están valorando recortes de tasas de 38 puntos básicos por parte de la Reserva Federal hacia finales de año, el Dólar está recuperando terreno. El GBP/USD cotiza en 1.2654, bajando un 0.25%.

Análisis de precios GBP/USD: Perspectiva técnica

El GBP/USD retrocedió desde máximos semanales después de probar brevemente 1.2700 ya que los compradores no lograron romper decisivamente ese nivel, seguido por el máximo del 9 de abril de 1.2709. A pesar de eso, la tendencia alcista sigue intacta, con los compradores tomando un respiro.

El impulso, como lo muestra el RSI, sugiere que los toros están al mando, lo que podría llevar a mayores ganancias.

Si los compradores logran reclamar 1.2709, esto podría abrir potencialmente la puerta para probar 1.2803, el máximo del 21 de marzo, e incluso el máximo del año hasta la fecha de 1.2893.

Por otro lado, una continuación de la retracción presenciada el jueves podría establecer el escenario para desafiar la confluencia del máximo del 3 de mayo y la media móvil de 100 días (DMA) alrededor de 1.2634/31 antes de sumergirse hacia la SMA de 50 días en 1.2594.

Acción de precios GBP/USD – Gráfico diario

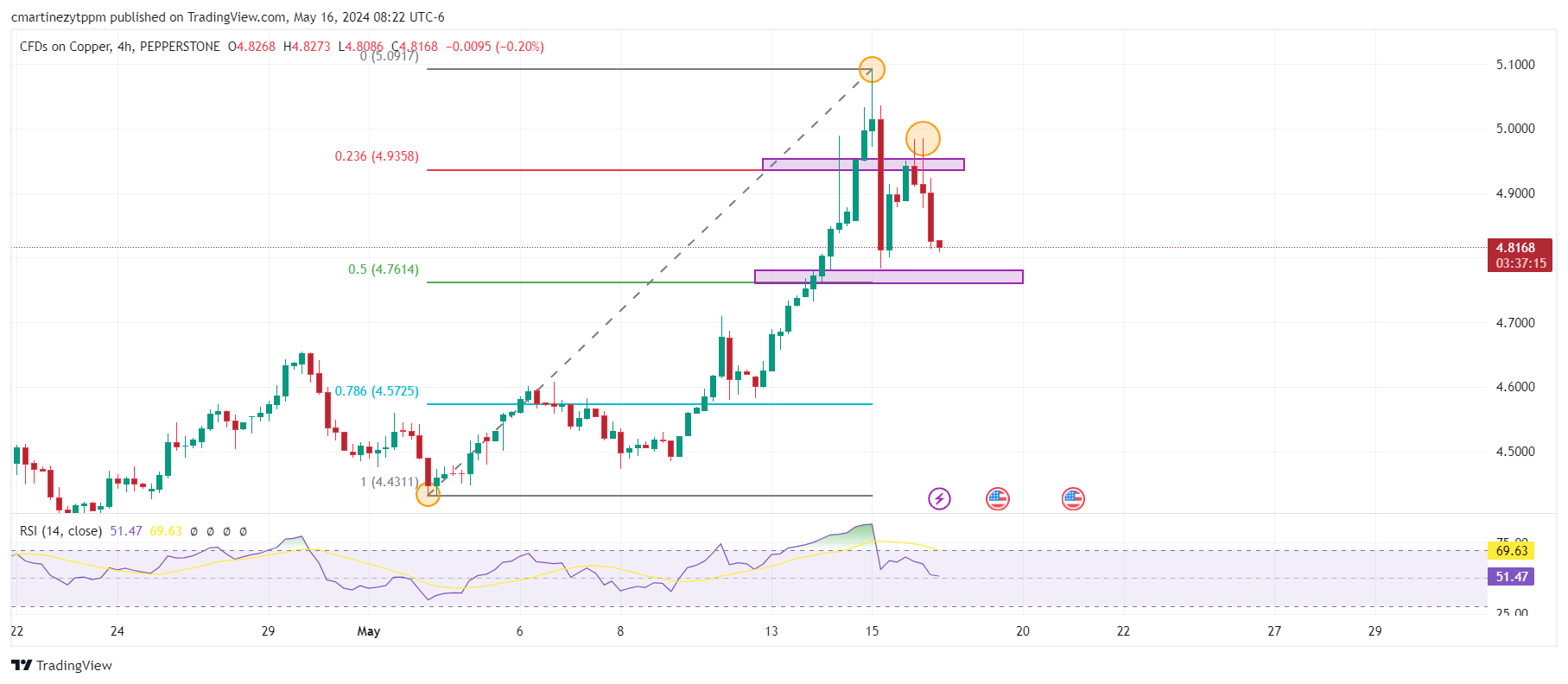

- El cobre rechazó el área de 4.98, aunque se mantiene alcista en el mes.

- El Índice del dólar se ha fortalecido el día de hoy, por lo que es más caro adquirir la materia prima.

El cobre ha revertido la tendencia alcista de las últimas sesiones, estableciendo un máximo durante la sesión europea en 4.98 $ y un mínimo en 4.81 $ durante la sesión americana.

La tendencia bajista en el cobre se hace presente

El cobre ha rechazado 4.98 $ formando un máximo más bajo e iniciando así una tendencia bajista impulsada por el fortalecimiento del Dólar americano en el corto plazo. El Índice del Dólar (DXY) se ha apreciado luego de darse a conocer las peticiones semanales de subsidio de desempleo, teniendo un descenso a 222.000 desde 232.000.

Niveles técnicos en el cobre

Tomando en cuenta niveles de mayo, la primera zona de resistencia se encuentra en 4.98 dólares en confluencia con el retroceso al 23.6% de Fibonacci. El primer soporte lo observamos en la zona de 4.75 $ en convergencia con el retroceso al 50% de Fibonacci. La lectura del RSI nos mostraba niveles de sobrecompra en las últimas sesiones y nos advertía de un posible retroceso.

Gráfica de 4 horas en el cobre

- El USD/MXN ha subido a máximos del día en 16.74.

- El Dólar repunta tras los decepcionantes datos de EE.UU.

- Las peticiones de subsidio de desempleo semanales estadounidenses mejoran menos de lo esperado.

El USD/MXN está operando este jueves en un rango muy estrecho delimitado por 16.67 a la baja y 16.74 al alza. Al momento de escribir, el par cotiza sobre 16.70, ganando un 0.11% en el día.

El Dólar toma impulso tras los decepcionantes datos estadounidenses

Estados Unidos ha publicado hoy una batería de datos de nivel medio que han presentado unos resultados decepcionantes. En primer lugar, las peticiones de subsidio de desempleo semanales de la semana del 10 de mayo han retrocedido a 222.000 desde 232.000, pero se han situado levemente por encima de las 220.000 estimadas. Por otra parte, el índice manufacturero de la Fed de Philadelphia para el mes de mayo ha descendido 11 puntos en mayo, cayendo a 4.5 desde 15.5, muy por debajo de los 8 esperados por el mercado. Finalmente, la producción industrial se estancó en abril, decepcionando la expectativa de subida del 0.1%.

El Índice del Dólar (DXY) ha reaccionado al alza tras los datos, subiendo a un máximo diario en 104.63. El repunte es considerable teniendo en cuenta que el DXY abrió el día alrededor de 104.08.

Tras las publicaciones, la herramienta FedWatch de CME ha situado en el 50.5% las opciones de una primera rebaja de tipos en septiembre.

En México, el Instituto Nacional de Estadística y Geografía (INEGI) ha presentado los resultados del Indicador Oportuno del Consumo Privado (IOCP). Para marzo de 2024, el indicador estima un incremento anual del 4% y para abril del 2.9%.

USD/MXN Niveles de precio

En caso de seguir subiendo, la primera resistencia espera en 16.77, donde está la media móvil de 100. La siguiente barrera estará en la zona psicológica de 17.00 antes de 17.39, techo del pasado 25 de abril.

A la baja, el mínimo de esta semana en 16.64 será el primer soporte a quebrar seguido de 16.50/16.55. El suelo de 2024 y los últimos casi nueve años en 16.26 será el punto más fuerte de contención en caso de un descenso mayor.

- El Dólar estadounidense experimentó una corrección considerable el miércoles después de que la publicación del IPC de EE.UU. reavivara la narrativa hacia la desinflación.

- Los datos del jueves realmente no están ayudando, con un aumento en las Solicitudes Continuas de Desempleo que casi alcanzan los 1.8 millones para esta semana.

- El Índice del Dólar DXY coquetea con una ruptura hacia abajo de 104.00.

El Dólar estadounidense (USD) mantiene pequeñas ganancias el jueves después de sufrir una firme depreciación tras la última publicación del Índice de Precios al Consumidor (IPC) que mostró que la tendencia desinflacionaria se reanudó en abril. Las piezas del rompecabezas están comenzando a encajar con la reciente serie de datos que apuntan a una cierta relajación en todos los frentes de la economía, y el IPC más suave fue la guinda del pastel. Los mercados aplaudieron las evidencias de una inflación en declive, con el S&P 500 alcanzando nuevos máximos históricos.

Sin embargo, el presidente del Banco de la Reserva Federal de Chicago, Austan Goolsbee, y el presidente del Banco de la Reserva Federal de Minneapolis, Neel Kashkari, pidieron mantener las tasas estables por un tiempo más, advirtiendo que las expectativas del mercado sobre recortes de tasas de interés podrían oscilar demasiado.

En el frente de los datos económicos, las solicitudes iniciales de desempleo semanales ya se han publicado, junto con la encuesta manufacturera de la Fed de Filadelfia para mayo. A continuación los datos de Producción Industrial serán la última pieza importante. En este último, Japón y la Eurozona han informado recientemente de un aumento en la producción industrial, y un descenso en la producción de EE.UU. podría desencadenar otra ronda de debilidad para el Dólar.

Resumen diario de los movimientos del mercado: La manufactura se hunde

- El jueves comenzó con un lote de datos sobre vivienda, empleo y precios:

- Los Permisos de Construcción pasaron de 1.467 millones a 1.440 millones en marzo.

- Los Inicios de Vivienda pasaron de 1.287 millones a 1.360 millones.

- Las solicitudes de desempleo semanales presentaron resultados mixtos por una vez:

- Las solicitudes Iniciales de Desempleo fueron más fuertes, con 222.000, menos que las 232.000 de la semana pasada.

- Las solicitudes continuas, sin embargo, aumentaron a 1.794 millones, desde 1.781 millones la semana pasada.

- El Índice de Precios de importación/exportación de abril también se publicará.

- La encuesta manufacturera de la Fed de Filadelfia para mayo cayó de 15.5 a un escaso 4.5

- La Producción Industrial y la Utilización de la Capacidad están programadas para las 15:15 GMT. La Producción Industrial fue previamente del 0.4% en marzo, se espera que sea del 0.1% para abril.

- Los mercados pueden digerir todos los datos anteriores antes de que un grupo de funcionarios de la Fed tomen la palabra:

- El Vicepresidente de Supervisión de la Reserva Federal, Michael Barr, testificará ante el Comité del Senado de EE.UU. sobre Banca.

- El presidente del Banco de la Reserva Federal de Filadelfia, Patrick Harker, hablará sobre el impacto económico de la educación superior y la atención médica.

- La presidenta del Banco de la Reserva Federal de Cleveland, Loretta Mester, participará en un almuerzo en el Consejo de Desarrollo Económico de Wayne.

- El presidente del Banco de la Reserva Federal de Atlanta, Raphael Bostic, participa en una conversación moderada sobre las perspectivas económicas de EE.UU. en un evento organizado por el Jacksonville Business Journal.

- Todos los oradores de este jueves son votantes del Comité Federal de Mercado Abierto (FOMC), excepto el de la Fed, Harker.

- El Foro Económico Mundial de Qatar comenzó el martes por la mañana. Pueden surgir titulares de líderes mundiales durante toda la semana.

- Los futuros de acciones de EE.UU. están empezando a tambalearse justo antes de la Campana de Apertura de EE.UU. y están perdiendo las pequeñas ganancias anteriores.

- La herramienta CME Fedwatch sugiere una probabilidad del 91.6% de que junio todavía no vea cambios en la tasa de fondos federales de la Reserva Federal. Las probabilidades han cambiado para septiembre con la herramienta mostrando un 51.4% de posibilidades de que las tasas sean 25 puntos básicos más bajas que los niveles actuales.

- El rendimiento de los bonos del Tesoro de EE.UU. a 10 años se negocia alrededor del 4.35%, lejos del nivel más bajo de este mes.

Análisis Técnico del Índice del Dólar DXY: La manufactura perjudica

El Índice del Dólar DXY ha roto varios soportes importantes en su trayectoria descendente el miércoles. Aunque algunos soportes llegan, varios niveles de rechazo ahora pueden surgir y desencadenar otra venta violenta. Un nivel crucial a tener en cuenta es 103.83, la media móvil simple (SMA) de 55 semanas, porque si se rompe abriría espacio para que el DXY se hunda hasta 100.00.

Al alza, varios niveles necesitan ser recuperados nuevamente después de la firme corrección del miércoles. El primero es la SMA de 55 días en 104.68, junto con un nivel pivote en 104.60. El siguiente paso sería 105.12 y 105.52 en caso de que el DXY tenga espacio para recuperarse más.

En la baja, la SMA de 100 días alrededor de 104.11 es el último hombre en pie para soportar la caída. Una vez que eso se rompa, un poco de bolsa de aire se coloca entre 104.11 y 103.00. Si persisten las salidas de dólares estadounidenses, el mínimo de marzo en 102.35 y el mínimo de enero en 100.61 son niveles a tener en cuenta.

- El Yen japonés se debilita después de que el crecimiento se contrajera un 0.5% en el primer trimestre.

- Los datos reducen aún más las posibilidades de que el Banco de Japón decida subir las tasas de interés relativamente bajas.

- Los datos detienen la caída del Dólar frente al yen tras los datos de inflación en EE.UU. más moderados de lo esperado.

El USD/JPY se negocia en 154.75 el jueves, subiendo unas décimas de porcentaje en el día después de que los datos de crecimiento japonés más débiles de lo esperado pesaran sobre el Yen japonés (JPY).

El Producto Interno Bruto (PIB) japonés se contrajo un 0.5% en el primer trimestre en términos trimestrales, cuando los expertos esperaban una caída del 0.4% después de un cambio del 0.0% en el trimestre anterior, según datos de la Oficina del Gabinete japonés.

La caída en el crecimiento económico, junto con una caída en los salarios reales en marzo y una inflación más moderada en la capital, Tokio, probablemente retrasará el momento en que el Banco de Japón (BoJ) decida subir las tasas de interés. Mientras algunos comentaristas esperan otra subida de tasas en noviembre, otros dicen que ahora no será hasta febrero de 2025 que el BoJ suba nuevamente las tasas de interés.

Un retraso en la subida de las tasas de interés es negativo para el JPY (positivo para el USD/JPY) ya que mantiene el amplio diferencial de tasas de interés entre EE.UU. y Japón, lo que favorece al dólar estadounidense (USD) sobre el Yen.

La Reserva Federal ha establecido su tasa de fondos federales en el 5.5% mientras que el BoJ ha establecido su tasa de política equivalente en el 0.1%, indicando una brecha de aproximadamente 540 puntos básicos entre los dos. Esto beneficia desproporcionadamente al USD ya que los inversores tienen más probabilidades de colocar su capital en dólares donde puede ganar mayores intereses.

La recuperación en el USD/JPY viene después de su fuerte caída el miércoles tras la publicación de datos del Índice de Precios al Consumidor (IPC) de EE.UU. más moderados de lo esperado. Estos datos mostraron que los precios solo subieron un 0.3% en abril, que estaba por debajo del 0.4% pronosticado y del 0.4% anterior.

Además, en términos anuales tanto el IPC general como el subyacente disminuyeron. Los datos revivieron las apuestas por recortes de tasas de la Reserva Federal (Fed) en septiembre, de aproximadamente un 65% antes de los datos a un 75% después, según la herramienta FedWatch de CME.

Las ventas minoristas de EE.UU., publicadas al mismo tiempo que los datos del IPC, también pesaron sobre el USD/JPY, después de mostrar un crecimiento nulo en las ventas en abril, que estaba muy por debajo del 0.4% esperado y de la revisión a la baja del 0.6% en marzo, según datos de la Oficina del Censo de EE.UU.

La miembro del Comité de Política Monetaria (MPC) del Banco de Inglaterra (BoE), Megan Greene, dijo el jueves que la persistencia de la inflación ha disminuido desde que se unió al Comité de Política Monetaria el pasado julio, según Reuters.

Declaraciones destacadas

"Creo que la carga de la prueba debe residir en que la persistencia de la inflación continúe disminuyendo."

"Los datos publicados antes de nuestra próxima reunión darán una indicación más clara de cuán lejos hemos llegado en la última milla ."

"Aunque creo que la acumulación excesiva de mano de obra ha disminuido desde su punto máximo, todavía representa un riesgo bidireccional para nuestras perspectivas."

Reacción del mercado

Estos comentarios no lograron desencadenar una reacción notable del mercado. Al momento de la publicación, el GBP/USD bajó un 0.22% en el día a 1.2660.

- El EUR/GBP vuelve a cotizar dentro de un rango de varios meses tras romper temporalmente al alza.

- Ahora podría seguir cayendo hacia los mínimos del rango, con el soporte en las medias móviles de 50 y 100 en camino.

- El par se encuentra en una tendencia lateral que continúa extendiéndose.

El par EUR/GBP ha vuelto a caer dentro de su rango de varios meses tras romper temporalmente al alza el 7 de mayo.

El retroceso dentro del rango continúa la tendencia lateral del par. Se espera que esta tendencia continúe dado el viejo dicho de que "la tendencia es tu amiga".

EUR/GBP Gráfico diario

El EUR/GBP ha vuelto a entrar en su rango de medio plazo. Existe la posibilidad de que el par retroceda hasta el soporte situado en torno a 0,8540.

Sin embargo, dos medias móviles principales, la media móvil simple (SMA) de 50 y 100 días, convergen en 0,8566, y es probable que actúen como barrera a la baja. Por lo tanto, el EUR/GBP podría hacer una pausa si cae hasta ese nivel.

El indicador MACD (Moving Average Convergence Divergence) amenaza con cruzar por debajo de su línea de señal roja. Si se confirma dicho cruce (en cierre diario) añadirá más evidencia bajista sugiriendo que el EUR/GBP continuará descendiendo dentro del rango/canal.

Para un cambio de tendencia lateral, el EUR/GBP necesitaría una ruptura decisiva por debajo de los mínimos del rango o por encima del máximo del 23 de abril.

En el caso de una ruptura por debajo de los mínimos del rango, el primer objetivo bajista se situaría en 0,8486, el cociente de Fibonacci 0,618 de la altura del rango extrapolado a la baja desde la base del canal. Este es el método utilizado habitualmente por los analistas técnicos para estimar las rupturas de rango. Una mayor debilidad podría llevar al precio a alcanzar el siguiente objetivo en 0,8460, la altura completa del rango extrapolado a la baja.

Una ruptura decisiva sería aquella caracterizada por una vela japonesa larga que rompiera completamente por debajo del suelo del rango y cerrara cerca de su mínimo, o tres velas japonesas rojas consecutivas que rompieran claramente a través del nivel.

La parte superior del rango ya se ha superado varias veces, lo que sugiere que se ha debilitado y proporciona un nivel de resistencia menos fiable. Para confirmar una nueva tendencia alcista ahora, el EUR/GBP no sólo tendría que romper por encima de la parte superior del rango, sino también por encima del máximo del 23 de abril en 0,8644. En el camino al alza, 0,8620 (máximo del 9 de mayo) proporcionaría resistencia.

- Se esperan los comentarios de los responsables de la Fed tras el informe de inflación de abril.

- Los mercados ven menos probabilidades de que la Fed mantenga su política monetaria en septiembre.

- Las perspectivas de los tipos de la Fed podrían influir en la valoración del Dólar estadounidense.

Está previsto que los responsables de la política monetaria de la Reserva Federal (Fed) pronuncien discursos el jueves, mientras los inversores reevalúan las perspectivas de los tipos de interés tras los datos del Índice de Precios al Consumo (IPC) de abril. Según la herramienta FedWatch de CME, la probabilidad de que la Fed no modifique sus tipos de interés bajó a casi el 25%, desde el 35% anterior al informe sobre la inflación.

El vicepresidente de Supervisión de la Fed, Michael Barr, el presidente de la Fed de Filadelfia, Patrick Harker, la presidenta de la Fed de Cleveland, Loretta Mester, y el presidente de la Fed de Atlanta, Raphael Bostic, son algunos de los funcionarios de la Fed que intervendrán en la sesión estadounidense.

La Fed ha adoptado un tono cauteloso en cuanto al momento de dar un giro a su política tras las lecturas de inflación más fuertes de lo esperado en el primer trimestre del año. La Oficina de Estadísticas Laborales de EE.UU. informó el miércoles de que el Índice de Precios al Consumo (IPC) subyacente aumentó un 3,6% anual en abril. Este dato, que sigue al aumento del 3,8% registrado en marzo, coincide con las expectativas del mercado. En términos mensuales, tanto el IPC como el IPC subyacente aumentaron un 0,3%, tras haber subido un 0,4% en marzo. El Dólar estadounidense (USD) se vio sometido a presiones bajistas cuando los participantes del mercado evaluaron los datos de inflación y el Índice USD cayó a su nivel más bajo en más de un mes, perdiendo un 0,7% en el día.

La Fed FAQs

La política monetaria de Estados Unidos está dirigida por la Reserva Federal (Fed). La Fed tiene dos mandatos: lograr la estabilidad de los precios y fomentar el pleno empleo. Su principal herramienta para lograr estos objetivos es ajustar los tipos de interés. Cuando los precios suben demasiado deprisa y la inflación supera el objetivo del 2% fijado por la Reserva Federal, ésta sube los tipos de interés, incrementando los costes de los préstamos en toda la economía. Esto se traduce en un fortalecimiento del Dólar estadounidense (USD), ya que hace de Estados Unidos un lugar más atractivo para que los inversores internacionales coloquen su dinero. Cuando la inflación cae por debajo del 2% o la tasa de desempleo es demasiado alta, la Reserva Federal puede bajar los tipos de interés para fomentar el endeudamiento, lo que pesa sobre el billete verde.

La Reserva Federal (Fed) celebra ocho reuniones al año, en las que el Comité Federal de Mercado Abierto (FOMC) evalúa la situación económica y toma decisiones de política monetaria. El FOMC está formado por doce funcionarios de la Reserva Federal: los siete miembros del Consejo de Gobernadores, el presidente del Banco de la Reserva Federal de Nueva York y cuatro de los once presidentes de los bancos regionales de la Reserva, que ejercen sus cargos durante un año de forma rotatoria.

En situaciones extremas, la Reserva Federal puede recurrir a una política denominada Quantitative Easing (QE). El QE es el proceso por el cual la Fed aumenta sustancialmente el flujo de crédito en un sistema financiero atascado. Es una medida de política no estándar utilizada durante las crisis o cuando la inflación es extremadamente baja. Fue el arma elegida por la Fed durante la Gran Crisis Financiera de 2008. Consiste en que la Fed imprima más dólares y los utilice para comprar bonos de alta calidad de instituciones financieras. El QE suele debilitar al Dólar estadounidense.

El endurecimiento cuantitativo (QT) es el proceso inverso a la QE, por el que la Reserva Federal deja de comprar bonos a instituciones financieras y no reinvierte el capital de los bonos que tiene en cartera que vencen, para comprar nuevos bonos. Suele ser positivo para el valor del Dólar estadounidense.

El ministro japonés de Economía, Yoshitaka Shindo, declaró el jueves que se espera que la economía japonesa continúe recuperándose moderadamente. Shindo declaró además que vigilará de cerca los riesgos relacionados con las fluctuaciones de los tipos de cambio que harían subir los precios internos.

Declaraciones destacadas

"Se espera que la economía continúe una recuperación moderada".

"Necesitamos prestar mucha atención a los riesgos relacionados con las fluctuaciones de divisas que harían subir los precios internos".

"También necesitamos prestar mucha atención a los riesgos de desaceleración de la economía mundial, como las perspectivas de la economía china y los precios del petróleo debido a la inestabilidad en Oriente Medio".

"El Gobierno seguirá realizando esfuerzos integrales para garantizar que las sólidas subidas salariales se extiendan a las empresas medianas y pequeñas".

Preguntas frecuentes sobre el yen japonés

El yen japonés (JPY) es una de las divisas más comerciadas del mundo. Su valor viene determinado en líneas generales por la marcha de la economía japonesa, pero más concretamente por la política del Banco de Japón, el diferencial entre el rendimiento de los bonos japoneses y estadounidenses, o el sentimiento de riesgo de los operadores, entre otros factores.

Uno de los mandatos del Banco de Japón es el control de divisas, por lo que sus movimientos son clave para el yen. El BoJ ha intervenido directamente en los mercados de divisas en algunas ocasiones, generalmente para bajar el valor del yen, aunque se abstiene de hacerlo a menudo debido a las preocupaciones políticas de sus principales socios comerciales. La actual política monetaria ultralaxa del BoJ, basada en estímulos masivos a la economía, ha provocado la depreciación del yen frente a sus principales pares. Este proceso se ha exacerbado más recientemente debido a una creciente divergencia política entre el Banco de Japón y los demás bancos centrales principales, que han optado por aumentar bruscamente los tipos de interés para combatir unos niveles de inflación que se sitúan en máximos desde hace décadas.

La postura del BoJ de mantener una política monetaria ultralaxa ha provocado un aumento de la divergencia política con otros bancos centrales, en particular con la Reserva Federal de EE.UU.. Esto apoya una ampliación del diferencial entre los bonos estadounidenses y japoneses a 10 años, lo que favorece al Dólar estadounidense frente al Yen japonés.

El yen japonés suele considerarse una inversión refugio. Esto significa que en tiempos de tensión en los mercados, los inversores son más propensos a poner su dinero en la moneda japonesa debido a su supuesta fiabilidad y estabilidad. En épocas turbulentas, es probable que el yen se revalorice frente a otras divisas en las que se considera más arriesgado invertir.

El Producto Interior Bruto (PIB) japonés del primer trimestre se situó en el -0,5% intertrimestral, frente al -0,4% previsto y el 0% anterior, según anunció el jueves la Oficina del Gabinete nipón.

Además, el PIB anualizado se contrajo un 2,0%, frente a la contracción del 1,5% prevista y la expansión del 0,4% anterior.

Preguntas frecuentes sobre el Yen japonés

¿Qué factores determinan la cotización del Yen japonés?

El Yen japonés (JPY) es una de las divisas más negociadas del mundo. Su valor viene determinado en líneas generales por la marcha de la economía japonesa, pero más concretamente por la política del Banco de Japón, el diferencial entre los rendimientos de los bonos japoneses y estadounidenses o el sentimiento de riesgo entre los operadores, entre otros factores.

¿Cómo afectan al Yen japonés las decisiones del Banco de Japón?

Uno de los mandatos del Banco de Japón es el control de divisas, por lo que sus movimientos son clave para el Yen. El BoJ ha intervenido directamente en los mercados de divisas en ocasiones, generalmente para bajar el valor del Yen, aunque se abstiene de hacerlo a menudo debido a las preocupaciones políticas de sus principales socios comerciales. La actual política monetaria ultralaxa del BoJ, basada en estímulos masivos a la economía, ha provocado la depreciación del Yen frente a sus principales pares monetarios. Este proceso se ha exacerbado más recientemente debido a una creciente divergencia de políticas entre el Banco de Japón y otros bancos centrales principales, que han optado por aumentar bruscamente los tipos de interés para luchar contra niveles de inflación de décadas.

¿Cómo afecta al Yen japonés el diferencial entre el rendimiento de los bonos japoneses y el de los bonos estadounidenses?

La postura del Banco de Japón de mantener una política monetaria ultralaxa ha provocado un aumento de la divergencia política con otros bancos centrales, en particular con la Reserva Federal estadounidense. Esto favorece la ampliación del diferencial entre los bonos estadounidenses y japoneses a 10 años, lo que favorece al Dólar frente al Yen.

¿Cómo influye el sentimiento de riesgo general en el Yen japonés?

El Yen japonés suele considerarse una inversión de refugio seguro. Esto significa que en tiempos de tensión en los mercados, los inversores son más propensos a poner su dinero en la moneda japonesa debido a su supuesta fiabilidad y estabilidad. En épocas turbulentas, es probable que el Yen se revalorice frente a otras divisas en las que se considera más arriesgado invertir.

©2000-2026. Todos los derechos reservados.

El sitio es administrado por Teletrade D.J. LLC 2351 LLC 2022 (Euro House, Richmond Hill Road, Kingstown, VC0100, St. Vincent and the Grenadines).

La información presentada en el sitio, no es una base para tomar decisiones de inversión y es proporcionada sólo con fines informativos.

La empresa no atiende ni presta servicio a clientes residentes en Estados Unidos, Canadá y los países incluidos en la lista negra del FATF.

La realización de operaciones comerciales en los mercados financieros con instrumentos financieros de margen, abre grandes oportunidades y permite a los inversores que estén dispuestos a correr riesgos a obtener altos rendimientos, pero al mismo tiempo conlleva un nivel de riesgo de pérdidas potencialmente alto. Por lo tanto, antes de comenzar a comercializar, se debe tomar de manera responsable a la cuestión de elegir la estrategia de inversión correspondiente, teniendo en cuenta los recursos disponibles.

Uso de información: al usar completamente o parcialmente los materiales del sitio, el enlace a TeleTrade como fuente de información es obligatorio. El uso de materiales en Internet debe ir acompañado de un hipervínculo al sitio teletrade.org. Importación automática de materiales e información del sitio está prohibida.

Para cualquier duda o pregunta, póngase en contacto con pr@teletrade.global.